- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El USD/JPY se mantiene plano mientras los rendimientos de los bonos del Tesoro de EE.UU. caen.

- La perspectiva técnica muestra un sesgo alcista con un RSI alcista, pero persisten los riesgos debido a la posible intervención japonesa.

- Niveles clave de resistencia: nivel psicológico de 160.00, máximo anual en 160.32, más ganancias en 160.50 y 161.00.

- Niveles clave de soporte: mínimo del día en 158.75, Tenkan-Sen en 157.82, Senkou Span A en 157.53 y Kijun-Sen en 157.24.

El USD/JPY está lateralizado al final de la sesión norteamericana mientras los rendimientos de los bonos del Tesoro de EE.UU. caen. Las amenazas de intervención por parte de las autoridades japonesas impidieron que los operadores empujaran el tipo de cambio por encima de 160.00. Al momento de escribir, el par se negocia en 159.62, sin cambios.

USD/JPY Análisis del Precio: Perspectiva técnica

El USD/JPY tiene un sesgo alcista después de subir por encima de la cifra de 159.00, lo que genera temores de que las autoridades japonesas o el Banco de Japón (BoJ) puedan intervenir en los mercados de divisas.

El impulso favorece a los compradores, con el Índice de Fuerza Relativa (RSI) permaneciendo alcista, pero persisten los riesgos a la baja. Si el USD/JPY supera el nivel psicológico de 160.00, el próximo nivel de resistencia sería el máximo anual de 160.32. Se anticipan más ganancias por encima de 160.50 y en 161.00.

Por el contrario, si el USD/JPY cae por debajo del mínimo del día de 158.75, podría allanar el camino para probar niveles clave de soporte. El próximo soporte sería el Tenkan-Sen en 157.82, seguido por el Senkou Span A en 157.53, y luego el Kijun-Sen en 157.24.

USD/JPY Acción del Precio – Gráfico Diario

- El Oro cae un 0.59%, presionado por la recuperación del Dólar estadounidense y el aumento de los rendimientos del Tesoro.

- El metal dorado fue presionado por los comentarios de línea dura de la gobernadora de la Fed, Michelle Bowman.

- Lisa Cook, gobernadora de la Fed, es neutral, pronosticando una fuerte caída de la inflación el próximo año.

- El Conference Board de EE.UU. indica un descenso del optimismo de los consumidores, con menores expectativas de ingresos futuros y condiciones empresariales

El precio del Oro cayó después de alcanzar un máximo semanal de 2.334$ y cayó mientras el Dólar se recuperaba, respaldado por un aumento mínimo en los rendimientos de los bonos del Tesoro de EE.UU., impulsado por los comentarios de línea dura de la gobernadora de la Reserva Federal (Fed), Michelle Bowman. El XAU/USD cotiza en 2.319$, con una caída del 0.59%.

Bowman enfatizó que la política monetaria debería permanecer estable por "algún tiempo" y probablemente sería suficiente para reducir la inflación. Descartó recortes de tasas este año y declaró que está dispuesta a aumentar las tasas "si el progreso en la inflación se estanca o incluso se revierte".

Recientemente, su colega Lisa Cook adoptó una postura más neutral, diciendo que la inflación probablemente caería "drásticamente" el próximo año, agregando que sería necesario flexibilizar la política para mantener el doble mandato de la Fed más equilibrado.

En cuanto a los datos económicos, la Junta de Conferencia de EE.UU. reveló que los consumidores están siendo menos optimistas. Según la encuesta, la visión de los consumidores sobre la situación actual mejoró; sin embargo, "sus expectativas para los ingresos futuros y las condiciones comerciales se debilitaron, afectando el Índice de Expectativas en general".

Mientras tanto, los operadores están esperando la publicación del índice de precios del gasto en consumo personal (PCE), la medida preferida de la Fed para la inflación. Si los datos se sitúan por debajo de la lectura anterior y las estimaciones, se reavivarán las esperanzas de recortes de tasas para el próximo año.

Motores del mercado y movimientos diarios del mercado: El precio del Oro amplía sus pérdidas por la fortaleza del Dólar estadounidense

- El Índice del Dólar estadounidense (DXY), que rastrea el valor de la moneda estadounidense frente a una cesta de otras seis divisas, ganó un 0.13% hasta 105.61. Mientras tanto, el rendimiento de la nota del Tesoro estadounidense a 10 años se mantuvo plano en 4.242%.

- El lunes, la presidenta de la Fed de San Francisco, Mary Daly, se inclinó hacia una postura moderada al decir: "En este punto, la inflación no es el único riesgo que enfrentamos", expresó preocupaciones sobre el mercado laboral.

- La Junta de Conferencia (CB) reveló que la confianza del consumidor en junio fue de 100.4, superando las expectativas, pero no alcanzó el aumento de 101.3 de mayo.

- Se espera que el PCE principal caiga del 2.7% al 2.6% en las lecturas anuales. Se prevé que el núcleo baje del 2.8% al 2.6%.

- Según la herramienta FedWatch del CME, las probabilidades de un recorte de tasas de la Fed de 25 puntos básicos son del 59.5%, frente al 61.1% del lunes pasado.

- El contrato de futuros de la tasa de fondos federales de diciembre de 2024 implica que la Fed flexibilizará la política en solo 36 puntos básicos (pb) hacia finales del año.

Análisis técnico: El precio del Oro retrocede después de probar la línea de cuello del patrón de hombro-cabeza-hombro cerca de 2.330$

El precio del Oro sigue sesgado a la baja después de formar un patrón de gráfico de 'envolvente bajista' el viernes. Esto valida aún más el patrón de gráfico de hombro-cabeza-hombro, lo que significa que se espera una mayor caída para el metal sin rendimiento.

El próximo soporte del XAU/USD sería 2.300$. Una vez despejado, el XAU/USD caería a 2.277$, el mínimo del 3 de mayo, seguido del máximo del 21 de marzo de 2.222$. Más pérdidas se encuentran debajo, con los vendedores apuntando al objetivo del patrón de gráfico de hombro-cabeza-hombro desde 2.170$ hasta 2.160$.

Por el contrario, si el Oro recupera 2.350$, eso expondrá niveles de resistencia clave adicionales como el máximo del ciclo del 7 de junio de 2.387$, antes de desafiar la cifra de 2.400$.

La Fed

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria. El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

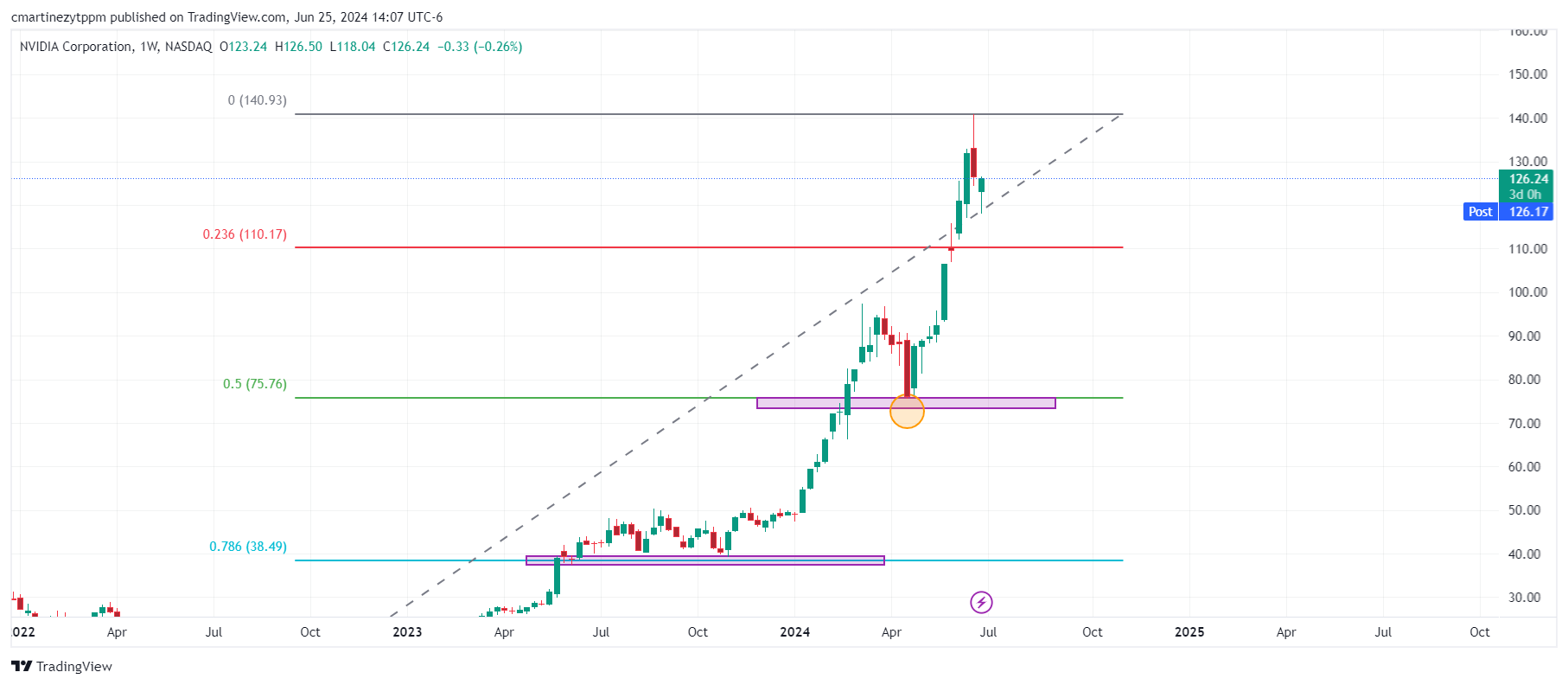

- NVIDIA sube 6.65% al cierre de la sesión americana.

- La acción se recupera después de una fuerte caída en las últimas sesiones.

Las acciones de NVIDIA registraron un mínimo del día en 119.32 $ encontrando compradores agresivos que llevaron la acción a un máximo diario en 126.5 $.

En una muestra increíble de recuperación, las acciones de NVIDIA reportan una ganancia de un 6.65%, operando en 125.95 $ al momento de escribir. Esta recuperación es posterior a la caída de sus acciones durante tres sesiones consecutivas, la cual representó una disminución de más de 400.000 millones de dólares en su valor de mercado.

Los inversores siguen confiando en NVIDIA en el largo plazo

NVIDIA alcanzó un máximo histórico el pasado 19 de junio en 140.71, alcanzando el título momentáneamente de empresa más valiosa del mundo. Hoy, los inversores dan un voto de confianza a NVIDIA e impulsan su acción en sintonía con las proyecciones de los analistas que ven a la compañia en precios cercanos a los 200 $ a fin de año

Gráfico semanal de NVIDIA

- Los vendedores toman el control del AUD/NZD, empujando al par a 1.0860 y borrando las ganancias recientes.

- Nueva Zelanda está lista para publicar las encuestas de consumidores y negocios de ANZ de junio el miércoles, con gran atención del mercado.

- Los datos del IPC de Australia, que se publicarán este miércoles, continúan revelando la dirección de Australia.

Los vendedores del AUD/NZD intervinieron el martes, borrando todas las ganancias diarias y empujando al cruce 1.0860. Los movimientos del Banco de la Reserva de Australia (RBA) y del Banco de la Reserva de Nueva Zelanda (RBNZ) son esperados con gran interés por los inversores, quienes esperan orientación.

En Nueva Zelanda, las miradas están puestas en las encuestas de consumidores y negocios de ANZ de junio que se publicarán este miércoles. El RBNZ planea su primer recorte de tasas para el tercer trimestre de 2025, lo que contradice las expectativas del mercado de un recorte en noviembre, pero los datos entrantes dictarán el ritmo de las apuestas. En caso de que la economía de Nueva Zelanda muestre más signos de debilidad, el banco podría considerar recortes antes.

En Australia, los datos de confianza del consumidor de Westpac llamaron la atención con un aumento del 1.7% a 83.6 en junio desde 82.2 en mayo, marcando el primer incremento desde febrero. Sin embargo, los datos clave de la semana vendrán con la publicación del Índice de Precios al Consumo (IPC) de mayo el miércoles.

El mercado de swaps ahora ve menos del 25% de probabilidades de un recorte de tasas para diciembre de 2024, que se intensifican a alrededor del 65% en febrero de 2025. A pesar de la expectativa principal de subir dos puntos a un máximo de cinco meses del 3.8% interanual, el RBA sigue siendo paciente, esperando un período considerable antes de que la inflación se sitúe de manera sostenible dentro del rango objetivo del 2-3%. El resultado de las cifras de inflación podría ver una volatilidad significativa en la dinámica de precios del Dólar australiano.

Análisis técnico del AUD/NZD

A corto plazo, la perspectiva técnica para el AUD/NZD parece positiva, a pesar de que los indicadores se están aplanando y sugieren una posible consolidación de las recientes ganancias del 0.80% logradas la semana pasada. Esto se ve respaldado por el cruce manteniendo su posición por encima de las medias móviles simples (SMA) de 20, 100 y 200 días. Además, la SMA de 20 días completó un cruce alcista con la SMA de 100 días, lo que refuerza la perspectiva positiva.

Gráfico diario del AUD/NZD

- La caída del Dólar australiano está soportado por las perspectivas de línea dura del RBA.

- Los mercados ahora insinúan recortes de tasas no antes de febrero de 2025.

- Las próximas cifras del IPC de mayo serán fundamentales para que los mercados anticipen los próximos movimientos del RBA.

La sesión del martes observó una caída en el Dólar australiano (AUD) al deslizarse hasta la marca de 0.6650 frente al Dólar estadounidense, acercándose a la media móvil simple (SMA) de 20 días en 0.6640. Los próximos datos de inflación de Australia siguen en el centro de atención, ya que se espera que den forma a los futuros movimientos del RBA. Los datos de bajo nivel reportados durante las sesiones asiáticas no afectaron significativamente la posición del AUD.

En Australia, a pesar de los signos de una economía debilitada, la inflación persistentemente alta actúa como un obstáculo para los posibles recortes de tasas del Banco de la Reserva de Australia (RBA), lo que podría limitar la presión a la baja sobre el Aussie.

Resumen diario de los mercados: El AUD ve números rojos antes de las cifras del IPC

- En junio, el índice de confianza del consumidor del Instituto Westpac Melbourne en Australia vio un aumento del 1.7%, alcanzando 83.6 en comparación con 82.2 en mayo y marcando el primer aumento desde febrero.

- A pesar de este repunte, el sentimiento del consumidor sigue siendo significativamente pesimista, con el índice aún muy por debajo del nivel neutral de 100.

- Los mercados están preparados para la publicación del Índice de Precios al Consumo (IPC) de mayo el miércoles, anticipando posibles cambios para guiar las próximas decisiones del RBA.

- El mercado de swaps ha reajustado sus probabilidades a menos del 25% de posibilidad de un recorte de tasas para diciembre de 2024, aumentando a alrededor del 65% de probabilidad para febrero de 2025, lo que indica el enfoque firme del RBA para abordar la inflación.

- La semana pasada, la gobernadora de la Fed, Michelle Bullock, introdujo una nueva postura, afirmando que el RBA "hará lo necesario" para devolver la inflación a su objetivo. En consecuencia, con el RBA descartando recortes de tasas, la caída del AUD se mantendrá limitada.

Análisis técnico: El AUD/USD enfrenta un retroceso, los compradores apuntan a defender la SMA de 20 días

Desde un punto de vista técnico, se observan ajustes en los indicadores. El RSI continúa por encima de 50 pero indica una tendencia a la baja.

De manera similar, el MACD persiste en la esfera negativa con una secuencia de barras rojas. Las próximas sesiones dependen de que los compradores mantengan el AUD/USD por encima de la media móvil simple (SMA) de 20 días, una línea de defensa con el potencial de establecer un impulso prometedor para la perspectiva futura del par.

El RBA

El Banco de la Reserva de Australia (RBA) fija los tipos de interés y gestiona la política monetaria de Australia. Las decisiones las toma un Consejo de Gobernadores en 11 reuniones al año y en las reuniones de emergencia ad hoc que sean necesarias. El principal mandato del RBA es mantener la estabilidad de precios, lo que significa una tasa de inflación del 2%-3%, pero también "...contribuir a la estabilidad de la moneda, el pleno empleo y la prosperidad económica y el bienestar del pueblo australiano". Su principal herramienta para lograrlo es subir o bajar los tipos de interés. Unos tipos de interés relativamente altos fortalecerán el Dólar australiano (AUD) y viceversa. Otras herramientas del RBA son la relajación cuantitativa y el endurecimiento de la política monetaria.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para las divisas, ya que reduce el valor del dinero en general, lo cierto es que en los tiempos modernos ha ocurrido lo contrario con la relajación de los controles de capital transfronterizos. Una inflación moderadamente alta tiende ahora a llevar a los bancos centrales a subir sus tipos de interés, lo que a su vez tiene el efecto de atraer más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Australia es el Dólar australiano.

Los datos macroeconómicos calibran la salud de una economía y pueden repercutir en el valor de su moneda. Los inversores prefieren invertir su capital en economías seguras y en crecimiento que en economías precarias y en contracción. Una mayor afluencia de capital aumenta la demanda agregada y el valor de la moneda nacional. Los indicadores clásicos, como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas sobre el sentimiento de los consumidores pueden influir en el AUD. Una economía fuerte puede animar al Banco de la Reserva de Australia a subir los tipos de interés, apoyando también al AUD.

El Quantitative Easing (QE) es una herramienta utilizada en situaciones extremas en las que bajar los tipos de interés no basta para restablecer el flujo de crédito en la economía. El QE es el proceso por el cual el Banco de la Reserva de Australia (RBA) imprime Dólares australianos (AUD) con el fin de comprar activos -normalmente bonos del Estado o de empresas- a instituciones financieras, proporcionándoles así la liquidez que tanto necesitan. La QE suele traducirse en un AUD más débil.

El endurecimiento cuantitativo (QT) es el reverso de la QE. Se lleva a cabo después de la QE, cuando la recuperación económica está en marcha y la inflación empieza a aumentar. Mientras que en el QE el Banco de la Reserva de Australia (RBA) compra bonos del Estado y de empresas a las instituciones financieras para proporcionarles liquidez, en el QT el RBA deja de comprar más activos y deja de reinvertir el principal que vence de los bonos que ya posee. Sería positivo (o alcista) para el Dólar australiano.

- El Dow Jones retrocede mientras otros índices ganan terreno.

- El DJIA se ve arrastrado por fuertes caídas en grandes capitalizaciones.

- Los datos de EE.UU. se suavizaron modestamente el martes, pero no lo suficiente para apaciguar las esperanzas de recorte de tasas.

El Promedio Industrial Dow Jones (DJIA) perdió peso el martes, cayendo alrededor de 300 puntos mientras pesos pesados como Home Depot Inc. (HD) y Walmart Inc. (WMT) arrastraron al índice de grandes industrias al rojo. Las acciones estadounidenses están ganando terreno en un rendimiento desigual del índice, con pérdidas concentradas en valores clave del Dow Jones.

El índice de la encuesta de Confianza del Consumidor del CB cayó a 100.4 en junio, desde el valor anterior de 102.0, pero quedando ligeramente por debajo de la caída esperada a 100.0. El índice manufacturero de la Fed de Richmond cayó bruscamente a -10.0 en junio, muy por debajo del aumento previsto a 2.0 desde el 0.0 anterior.

Los mercados financieros, en general, esperan cifras económicas suavemente debilitadas de EE.UU. y estarán atentos a los datos de Bienes Duraderos, Producto Interior Bruto (PIB) e Índice de Precios del Gasto en Consumo Personal (PCE) de EE.UU., todos programados para su publicación en la segunda mitad de la semana de negociación que comienza el jueves. Las publicaciones de nivel medio del martes no fueron suficientes para provocar flujos firmes del mercado en ninguna dirección.

Según la herramienta FedWatch del CME, los mercados de tasas continúan valorando alrededor de un 66% de probabilidades de al menos un recorte de tasas de un cuarto de punto por parte de la Reserva Federal (Fed) en septiembre. Los inversores hambrientos de recortes de tasas se están quedando sin espacio para esperar que una desaceleración en las cifras económicas de EE.UU. provoque un recorte de tasas anticipado por parte del Comité Federal de Mercado Abierto (FOMC), mientras que una caída demasiado pronunciada en la actividad económica de EE.UU. podría provocar una amplia huida hacia refugios seguros como el Dólar estadounidense. Por otro lado, un resurgimiento en la actividad económica de EE.UU. también arruinaría el sentimiento de los inversores, ya que las esperanzas de recorte de tasas dependen de una lenta marcha hacia una recesión de aterrizaje suave dentro de la economía doméstica de EE.UU.

Noticias sobre el Dow Jones

El Dow Jones está siendo arrastrado a la baja por la caída de valores clave el martes. El DJIA está en general en rojo para el día, con solo un tercio de los valores del índice en verde, pero las pérdidas pronunciadas están concentradas en acciones clave. Home Depot Inc. (HD) cayó alrededor de un 4% a 337.70$ por acción, seguido por Walmart Inc. (WMT) que perdió un 2.78% y cayó por debajo de 67.00$ por acción. Boeing Co. (BA) y Nike Inc. (NKE) estaban cerca, retrocediendo alrededor de un 2,33% cada uno a 53.35$ y 95.11$ por acción, respectivamente.

Los ganadores del martes siguen siendo notablemente escasos, con Amazon.com Inc. (AMZN) y Apple Inc. (AAPL) subiendo un poco más del 1% cada uno. Amazon ganó terreno hasta 187.64$ por acción, mientras que Apple superó los 210.00$ por acción después de la caída del lunes por debajo de 208.00$.

Perspectiva técnica del Dow Jones

El Dow Jones está en camino de cerrar firmemente a la baja el martes con el peor rendimiento diario del índice desde finales de mayo, ya que el índice cae tres cuartos de un por ciento en el día. Una recuperación intradía está teniendo un efecto limitado, pero está arrastrando las ofertas del martes desde el mínimo del día en 38.982,37.

Las velas japonesas diarias continúan trazando el gráfico justo al norte de la media móvil exponencial (EMA) de 50 días en 38.864,49, con soporte técnico a largo plazo de la EMA de 200 días en 37.455,71. A pesar de mantenerse en territorio alcista, el Dow Jones ha luchado por lograr ganancias firmes después de un retroceso del -5.15% desde los máximos históricos por encima de 40.000,00 alcanzados a mediados de mayo.

Gráfico de cinco minutos del Dow Jones

Gráfico diario del Dow Jones

Indicador económico

Peticiones de Bienes Duraderos

El informe sobre peticiones de bienes duraderos que publica la oficina Census Bureau de los Estados Unidos, mide el costo de las órdenes recibidas por manufactureros de bienes duraderos, que son bienes que tienen una vida útil de al menos 3 años, tales como motores, vehículos y electrodomésticos. Como estos productos duraderos frecuentemente involucran grandes cantidades de inversión, los resultados son sensibles a la situación económica de los Estados Unidos. Una lectura superior a las expectativas es alcista para el dólar, mientras que una lectura peor de lo anticipado es bajista para el dólar.

Leer más.Próxima publicación: jue jun 27, 2024 12:30

Frecuencia: Mensual

Estimado: 0%

Previo: 0.7%

Fuente: US Census Bureau

El Dólar estadounidense recuperó parte del terreno perdido tras la sesión negativa del lunes junto con un rebote decente en los rendimientos de EE.UU., mientras que las expectativas de un recorte de tasas de la Fed en septiembre y diciembre se mantuvieron entre los inversores.

Esto es lo que necesitas saber el miércoles 26 de junio:

El índice del Dólar estadounidense (DXY) dejó atrás el retroceso del lunes y subió a la zona de 105.80, acompañado de un modesto rebote en los rendimientos de EE.UU., mientras que las decepcionantes lecturas de la confianza del consumidor impulsaron las apuestas por un recorte de tasas. El 26 de junio, la MBA informará sobre las solicitudes de hipotecas semanales habituales antes de las ventas de viviendas nuevas.

El EUR/USD reanudó su impulso bajista y volvió a visitar la región por debajo de 1.0700 en el contexto de un movimiento decente al alza en el Dólar. La confianza del consumidor en Alemania medida por GfK se dará a conocer el 26 de junio junto con un discurso de P. Lane del BCE.

El GBP/USD alternó ganancias con pérdidas tras un intento fallido de superar la barrera de 1.2700. Los CBI Distributive Trades solo se publicarán el 26 de junio al otro lado del Canal.

El USD/JPY se negoció justo por debajo del nivel de 160.00 en medio de preocupaciones persistentes sobre la probabilidad de una intervención en el mercado de divisas. La agenda japonesa estará vacía el 26 de junio.

El AUD/USD dejó de lado el movimiento alcista del lunes y volvió al rango de 0.6630–0.6640 en medio de las ganancias del Dólar estadounidense. En Australia, el índice líder de Westpac se publicará el 26 de junio, antes del indicador mensual del IPC del RBA y el discurso de L. Kent del RBA.

Los precios del WTI corrigieron ligeramente a la baja después de alcanzar nuevos máximos mensuales justo por debajo de 82.00$ por barril antes de los datos clave de inventarios de EE.UU.

El Dólar más fuerte y los rendimientos más altos de EE.UU. jugaron en contra de la continuación del avance del lunes en los precios del Oro, que rondaron la zona de 2.320$. La Plata se sumó a la debilidad en curso y cayó a mínimos de varios días, rompiendo por debajo del nivel clave 29.00$ por onza.

- El Dólar canadiense se sacude frente al Dólar estadounidense tras el IPC del martes.

- Canadá reportó un aumento en la inflación del IPC en mayo.

- El enfoque adicional recaerá en la cifra de inflación de julio antes de la decisión de tasas del BoC en julio.

El Dólar canadiense subió el martes después de que la inflación del Índice de Precios al Consumidor (IPC) canadiense aumentara en mayo. A pesar del aumento en el crecimiento del IPC, el CAD operó a la baja frente al Dólar estadounidense durante la sesión del mercado estadounidense, alcanzando un nuevo máximo de 14 días antes de estabilizarse el martes.

Canadá también registró un aumento en la lectura del IPC subyacente del Banco de Canadá (BoC) en mayo. Con la inflación del IPC subiendo tras la reciente reducción de tasas del BoC, se pondrá un renovado enfoque en la próxima cifra del IPC de junio antes de la decisión de tasas del banco central canadiense programada para el 24 de julio.

Resumen diario de los mercados: El aumento del IPC canadiense impulsa al CAD

- La inflación del IPC canadiense subió al 2.9% anual en mayo, borrando la caída pronosticada al 2.6% desde el 2.7% anterior.

- El IPC mensual subió al 0.6% en mayo, superando con creces el pronóstico del 0.3% y acelerándose desde el 0.5% anterior.

- El IPC subyacente del BoC también subió al 0.6% mensual frente al pronóstico de mantenerse en el 0.2%.

- Un aumento repentino en la inflación canadiense sigue a una reciente reducción de un cuarto de punto por parte del BoC, lo que podría generar preocupaciones de que el banco central canadiense comenzó a reducir tasas demasiado pronto.

- La encuesta de confianza del consumidor del CB de EE.UU. bajó a 100.4 desde 102.0, una cifra ligeramente mejor que el esperado 100.0.

Dólar canadiense PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Dólar canadiense (CAD) frente a las principales monedas hoy. Dólar canadiense fue la divisa más fuerte frente al Euro.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.27% | 0.06% | 0.08% | 0.06% | 0.28% | 0.20% | 0.21% | |

| EUR | -0.27% | -0.22% | -0.21% | -0.22% | 0.00% | -0.04% | -0.05% | |

| GBP | -0.06% | 0.22% | 0.00% | 0.00% | 0.23% | 0.19% | 0.16% | |

| JPY | -0.08% | 0.21% | 0.00% | -0.02% | 0.22% | 0.15% | 0.15% | |

| CAD | -0.06% | 0.22% | -0.01% | 0.02% | 0.21% | 0.18% | 0.16% | |

| AUD | -0.28% | 0.00% | -0.23% | -0.22% | -0.21% | -0.04% | -0.05% | |

| NZD | -0.20% | 0.04% | -0.19% | -0.15% | -0.18% | 0.04% | -0.02% | |

| CHF | -0.21% | 0.05% | -0.16% | -0.15% | -0.16% | 0.05% | 0.02% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Dólar canadiense de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el CAD (base)/USD (cotización).

Análisis técnico: El Dólar canadiense gana algo de terreno en medio de la oscilación, pero las ganancias siguen siendo modestas

El Dólar canadiense (CAD) subió brevemente a un nuevo máximo de dos semanas frente al Dólar estadounidense el martes antes de retroceder dentro del rango de apertura del día. El CAD también logró ganancias frente al Euro y al Dólar australiano, subiendo alrededor de una quinta parte de un por ciento frente a cada uno.

El USD/CAD cayó a un nuevo mínimo de 14 días de 1.3624 antes de recuperarse a las ofertas de apertura del martes cerca de 1.3660. El par está atrapado en una agitación gráfica a corto plazo mientras los postores luchan por romper la resistencia técnica intradía en 1.3680.

A pesar de una caída del -1.2% de arriba a abajo desde el pico de principios de junio en 1.3791, el CAD parece quedarse sin combustible frente al Dólar estadounidense con el USD/CAD encontrando un suelo de precios cerca de 1.3650. Las velas diarias continúan manteniéndose en un patrón de consolidación al norte de la media móvil exponencial (EMA) de 200 días en 1.3582.

Gráfico horario del USD/CAD

Gráfico diario del USD/CAD

Indicador económico

Índice de Precios al Consumidor subyacente del Banco de Canadá (MoM)

Statistics Canada es la entidad encargada de publicar el índice de precios al consumo subyacente. El IPC subyacente incluye frutas, verduras, gasolina, aceite, gas natural, intereses hipotecarios, transporte urbano y tabaco. Estos ocho productos volátiles son considerados como indicadores claves sobre la inflación en Canadá. Una lectura alta anticipa una postura firme del Banco de Canadá, y es alcista para el dólar canadiense.

Leer más.Última publicación: mar jun 25, 2024 12:30

Frecuencia: Mensual

Actual: 0.6%

Estimado: 0.2%

Previo: 0.2%

Fuente: Statistics Canada

- El Nasdaq 100 rompe con la racha negativa y registra una ganancia diaria del 1.00%.

- NVIDIA (NVDA) se recupera y registra una plusvalía del 5.54%, en sintonía con Arm Holdings (ARM) que sube 5.92% en el día.

El índice tecnológico Nasdaq 100, marcó un mínimo del día durante la sesión europea en 19.468, rebotando y alcanzando un máximo diario en la sesión americana en 19.701. Al momento de escribir, el Nasdaq 100 opera en 19.670, ganando un 1.00% diario.

NVIDIA resurge después de tres sesiones consecutivas a la baja

Las acciones de NVIDIA (NVDA) se recuperan fuertemente después de registrar una caída que representó más de 430.000 millones de dólares en capitalización de mercado. El asombroso ascenso de NVIDIA ubica a la empresa como una entidad fundamental dentro del índice tecnológico Nasdaq 100. Actualmente, las acciones de NVIDIA operan en 125.14 $, subiendo un 5.92% el día de hoy.

Por otro lado, Arm Holding (ARM) es la otra acción que lidera el índice tecnológico. La empresa que diseña microprocesadores cotiza en 160.47 $, ganando 6.19% en la sesión.

Niveles técnicos en el Nasdaq 100

El índice tecnológico ha reaccionado en un primer soporte ubicado en 19.575, en convergencia con el retroceso al 23.6% de Fibonacci. La resistencia más cercana se sitúa en 19.740, nivel que confluye con el Promedio Móvil Simple de 55 periodos. Observamos una clara tendencia alcista, apoyada por el Promedio Móvil Exponencial en 19.616 que ha impulsado la sesión del día de hoy. El Índice de Fuerza Relativa se encuentra por encima del nivel medio de 50, preparándose para una potencial subida a la resistencia en 19.950, dada por los puntos pivote del 17 y 18 de junio.

Gráfico de 1 hora del Nasdaq 100

- El Peso mexicano se deprecia con fuerza con el USD/MXN cotizando nuevamente por encima de 18.00, ganando más del 1%.

- Los comentarios de la Gobernadora de la Fed, Michelle Bowman, sobre mantener las tasas de política estables y su disposición a subir las tasas presionan al Peso.

- Próxima decisión de política monetaria de Banxico el jueves, con la mayoría de los economistas esperando que las tasas se mantengan sin cambios en 11.00%.

El Peso mexicano se depreció con fuerza frente al Dólar estadounidense, ya que la gobernadora de la Reserva Federal (Fed), Michelle Bowman, adoptó una postura de línea dura en comparación con la presidenta de la Fed de San Francisco, Mary Daly, quien estaba preocupada por el mercado laboral, subrayando que los riesgos del doble mandato están equilibrados. No obstante, el USD/MXN cotiza en 18.15, ganando más del 1%.

El Peso se vio presionado después de que Bowman enfatizara que la tasa de política se mantendría estable "por algún tiempo", añadiendo que ha habido "un modesto progreso adicional en la inflación de EE.UU." y que está dispuesta a subir las tasas si la inflación se estanca.

La presidenta de la Fed de San Francisco, Mary Daly, subrayó que la Fed debe "actuar con cuidado" mientras busca terminar el trabajo de reducir la inflación, añadiendo que "no es el único riesgo que enfrentamos".

La agenda económica de México presentó los datos de inflación de la primera quincena de junio el lunes, antes de la decisión de política monetaria del Banco de México (Banxico) el jueves. La encuesta de Citibanamex mostró que la mayoría de los economistas esperan que las tasas se mantengan sin cambios en 11,00%, aunque esperan que el banco central recorte las tasas hasta agosto.

Resumen diario de los mercados: El Peso mexicano se desploma a pesar de la alta inflación que justifica el mantenimiento de tasas de Banxico

- Los precios al consumidor de la primera quincena de junio en México subieron por encima de las estimaciones, lo que probablemente disuadirá a Banxico de flexibilizar la política el 27 de junio.

- La inflación general saltó del 4.70% esperado al 4.78% interanual, aunque los precios subyacentes bajaron del 4.31% al 4.17% interanual.

- La encuesta de Citibanamex mostró que los economistas descartaron menos recortes de tasas por parte del banco central, estimando que las tasas se reducirán al 10,25% en 2024, frente al 10.00%. En cuanto al USD/MXN, el consenso estima que el tipo de cambio terminará el año en 18.70, frente a 18.00 en el informe anterior.

- En cuanto al crecimiento económico, el consenso revisó a la baja el Producto Interior Bruto (PIB) para 2024 del 2.2% al 2.1% interanual.

- La intervención verbal de Banxico la semana pasada apuntaló al Peso mexicano cuando el USD/MXN alcanzó un mínimo de 11 días. Sin embargo, los comentarios de línea dura de la Fed pesaron sobre la moneda de mercado emergente.

- La herramienta FedWatch del CME muestra probabilidades de un recorte de tasas de la Fed de 25 puntos básicos en un 59.5%, frente al 61.1% del lunes pasado.

Análisis Técnico: El Peso mexicano cae mientras el USD/MXN sube nuevamente por encima de 18.00

La tendencia alcista del USD/MXN se mantiene intacta después del retroceso de ayer por debajo de 17.90, lo que sonó las alarmas de que los vendedores estaban de vuelta en control. No obstante, el momentum sigue a favor de los compradores, quienes se movieron, recuperaron 18.00 y apuntaron al máximo anual.

Si el USD/MXN supera 18.50, la próxima resistencia sería el máximo anual de 18.99. Una ruptura de este último expondrá el máximo del 20 de marzo de 2023 de 19.23, seguido de un repunte a 19.50.

Por otro lado, si el USD/MXN cae por debajo de 18.00, el próximo nivel clave de soporte sería la media móvil simple (SMA) de 50 días en 17.37 antes de probar la SMA de 200 días en 17.23. Una vez que esos dos niveles se superen, la próxima parada sería la SMA de 100 días en 17.06.

El Peso mexicano

El Peso mexicano es la moneda de curso legal de México. El MXN es la moneda más operada en América Latina y la tercera más negociada del continente americano. El Peso mexicano es la primera moneda del mundo que utilizó el signo $, previo a la utilización posterior del Dólar. El Peso mexicano o MXN se divide en 100 centavos.

Banxico es el Banco de México, el banco central del país. Creado en 1925, provee la moneda nacional, el MXN, y tiene como objetivo prioritario preservar su valor a lo largo del tiempo. Además, el Banco de México administra las reservas internacionales del país, actúa como prestamista de última instancia a la banca y asesora económica y financieramente al gobierno. Banxico utiliza las herramientas y técnicas de la política monetaria para cumplir con su objetivo.

Cuando la inflación es elevada, el valor del Peso mexicano (MXN) tiene a disminuir. Esto implica un aumento en el coste de vida de los mexicanos que afecta su capacidad de inversión y ahorro. A nivel general, la inflación afecta a la economía mexicana porque México importa una cantidad importante de productos de consumo final, como gas, combustible, alimentos, ropa, etc, y una gran cantidad de insumos de producción. Por otra parte, a mayor inflación y deuda menos atractivo es el país para los inversores.

La tasa de cambio entre el USD y el MXN afecta a las importaciones y exportaciones entre Estados Unidos y México, pudiendo afectar a la demanda y los flujos comerciales. El precio del Dólar frente al Peso mexicano se ve afectado por factores como la política monetaria, los tipos de interés, el índice de precios al consumo, el crecimiento económico y algunas decisiones geopolíticas.

La tasa de cambio entre el USD y el MXN afecta a las importaciones y exportaciones entre Estados Unidos y México, pudiendo afectar a la demanda y los flujos comerciales. El precio del Dólar frente al Peso mexicano se ve afectado por factores como la política monetaria, los tipos de interés, el índice de precios al consumo, el crecimiento económico y algunas decisiones geopolíticas.

Lisa Cook, miembro de la Reserva Federal (Fed) señaló que espera que el progreso de la Fed en la inflación continúe a pesar de un comienzo de año accidentado. Lisa Cook dio declaraciones al Club Económico de Nueva York el martes.

Declaraciones destacadas

En algún momento será apropiado recortar las tasas.

La política actual está bien posicionada para responder a las perspectivas económicas.

Un aumento en las expectativas de inflación implicaría mantener la política monetaria restrictiva por más tiempo.

Estoy muy atenta a las expectativas de inflación.

El momento de cualquier ajuste de política dependerá de los datos económicos y sus implicaciones para las perspectivas y el equilibrio de riesgos.

La política monetaria es restrictiva.

La inflación ha disminuido y la rigidez del mercado laboral se ha aliviado.

Estoy totalmente comprometida con el objetivo de inflación del 2%.

La política también necesitaría responder a un debilitamiento de la economía y el mercado laboral más agudo de lo esperado.

El mercado laboral está ajustado pero no sobrecalentado.

Los riesgos para lograr los objetivos de inflación y empleo se han movido hacia un mejor equilibrio.

Veo la inflación a 12 meses moviéndose lateralmente por el resto de este año, y desacelerándose más bruscamente el próximo año.

Espero que las tasas de inflación a 3 y 6 meses disminuyan en un camino accidentado.

El progreso en la inflación se ha ralentizado, pero espero que la tendencia desinflacionaria continúe.

Me inclino hacia el optimismo en la innovación, la productividad, permitiendo un ritmo más rápido de crecimiento no inflacionario.

El aumento de las morosidades en tarjetas de crédito y préstamos para automóviles aún no es preocupante, pero necesita ser observado.

Espero que el crecimiento económico se mantenga cerca de la tasa de crecimiento potencial, algo por encima del 2%.

Las ganancias mensuales de empleo necesarias para mantener la tasa de desempleo estable probablemente se han duplicado a casi 200.000.

El sistema financiero no está actualmente posicionado para amplificar inusualmente cualquier choque futuro.

Hay desafíos para medir la inflación de la vivienda.

Es defendible incluir el alquiler equivalente de los propietarios en el IPC.

Ha habido una escasez prolongada de viviendas.

La Fed está observando la tasa de desempleo, pero aún está en un nivel bajo.

La Fed tiene las herramientas para ajustarse si hay un cambio inesperado en el desempleo.

Hay amplia evidencia de que la política monetaria es restrictiva.

Será un desafío impulsar la productividad más allá del promedio a largo plazo.

- El USD/CLP presenta un retroceso después de dos sesiones consecutivas al alza.

- El cobre rompe un soporte clave y cae a mínimos de nueve semanas y media.

El USD/CLP inició la sesión europea marcando un máximo del día en 948.40, donde los vendedores se mostraron activos y llevaron el par a mínimos del día en 939.00. Al momento de escribir, el precio del Dólar estadounidense frente al Peso chileno cotiza en 941.62 ganando un 0.44 % en el día.

El precio del cobre alcanza mínimos de nueve semanas y media

El cobre mantiene la tendencia bajista perdiendo el día de hoy un 1.07% para alcanzar niveles no vistos desde el 18 de abril. El metal ha perforado el soporte clave de 4.42 & manteniéndose por debajo con la intención de visitar precios inferiores.

El Instituto Nacional de Estadística de Chile publicará el próximo viernes la Producción Industrial correspondiente al mes de mayo. Este dato refleja la fortaleza del sector manufacturero, el cual mostró un crecimiento a un 2% en abril desde un 0.7% en marzo.

Niveles técnicos en el USD/CLP

El soporte más cercano se encuentra en 936.00 en convergencia con el retroceso al 50% de Fibonacci. La próxima resistencia se ubica en 960.00, máximo de la sesión del 2 de mayo que, en caso de superar, los compradores tendrían en la mira 970.00, en confluencia con el retroceso al 78.6% de Fibonacci.

Gráfico diario del Peso chileno

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El Dólar estadounidense abre el martes con un fuerte rebote.

- Los funcionarios de la Fed mantienen un enfoque cauteloso dados los indicadores económicos mixtos.

- El PCE de mayo es el punto culminante de la semana el viernes.

El martes, el Dólar estadounidense, representado por el Índice del Dólar (DXY), subió a 105.70 después de comenzar la semana con un tono suave. Una recuperación en los rendimientos de EE.UU. pareció pasar por alto una ligera caída en los datos de sentimiento del consumidor reportados durante la sesión.

Desde una perspectiva económica en EE.UU., la imagen sigue siendo mixta. Se notan algunas señales de desinflación, mientras que la mayoría de los funcionarios de la Reserva Federal (Fed) mantienen un enfoque cauteloso.

Movimientos diarios y motores del mercado: El DXY ignora los datos de sentimiento débil respaldado por apuestas de línea dura

- El martes, la atención de los inversores se centró en el Índice de confianza del consumidor del Conference Board. La cifra bajó ligeramente a 100.4 desde un revisado 101.3 en mayo, indicando un ritmo algo tibio de actividad de gasto del consumidor.

- Pasando al jueves, se espera que las revisiones del Producto Interior Bruto (PIB) para el año se mantengan en 1.3%.

- El viernes será un evento significativo ya que se publicará el Índice de Precios del Gasto en Consumo Personal (PCE) de mayo, un indicador de inflación preferido por la Fed.

- Se proyecta que tanto el PCE general como el subyacente se moderen a 2.6% interanual, bajando desde 2.7% y 2.8%, respectivamente, en abril.

- Las expectativas son altas para un posible recorte de tasas de la Fed en noviembre, con una probabilidad del 70% de que ocurra un recorte tan pronto como en septiembre.

- Los datos del PCE jugarán un papel crucial en la influencia de las predicciones del mercado.

El DXY ignora los datos de sentimiento débil respaldado por apuestas de línea dura

La perspectiva técnica continúa con un tono positivo, con indicadores cómodamente al alza. El RSI se mantiene por encima de 50 y con tendencia al alza, mientras que el MACD está construyendo barras verdes, lo que sugiere un fortalecimiento entre los alcistas.

Además, el DXY mantiene su posición por encima de las SMAs de 20, 100 y 200 días, lo que confirma una perspectiva general positiva.

La Fed

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria. El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

- El GBP/USD se mantiene estable ya que el informe de confianza del consumidor de EE.UU. peor de lo esperado lastra al Dólar estadounidense.

- La perspectiva técnica muestra un patrón de 'penetración alcista', pero el momentum favorece a los vendedores, con el RSI en territorio bajista.

- Los niveles clave de soporte serán la media móvil de 100 días y el máximo del 3 de mayo en 1.2640/34, con más pérdidas previstas por debajo del nivel psicológico de 1.2600.

- Los niveles clave de resistencia son 1.2700 y la línea de tendencia de soporte anterior convertida en resistencia en 1.2730/40.

La Libra esterlina se mantuvo firme frente al Dólar el martes, aunque este último se mantuvo positivo, y un informe de confianza del consumidor peor de lo esperado limitó el avance del Dólar estadounidense. Por lo tanto, el GBP/USD cotiza en 1.2678, prácticamente sin cambios.

GBP/USD Análisis del Precio: Perspectiva técnica

El par formó un patrón de 'penetración alcista', lo que sugiere que los traders podrían desafiar la próxima resistencia vista en 1.2700, aunque los compradores siguen siendo reacios a llevar el GBP/USD hacia ese nivel.

El momentum aún favorece a los vendedores, como lo muestra el RSI, que permanece bajista y apunta a la baja. Dicho esto, el camino de menor resistencia del GBP/USD es hacia abajo.

El primer soporte será la confluencia de la media móvil de 100 días (DMA) y el máximo del 3 de mayo convertido en soporte en torno a 1.2640/34, seguido de cerca por la media móvil de 50 días en 1.2632. Una vez superada esa área, el nivel psicológico clave 1.2600 sería la siguiente, antes de la media móvil de 200 días en 1.2555.

Para una continuación alcista, los operadores deben reclamar 1.2700 y superar una línea de tendencia de soporte anterior convertida en resistencia en torno a 1.2730/40.

GBP/USD Acción del Precio – Gráfico Diario

- El Dólar estadounidense cotiza en su nivel más alto de esta semana tras los datos económicos de EE.UU.

- Bowman de la Fed emite comentarios ultra duros.

- El índice del Dólar estadounidense cotiza en verde y vuelve a superar los 105,50.

El Dólar estadounidense (USD) sube en un momento de doble impacto donde primero la miembro de la Reserva Federal de EE.UU., Michelle Bowman, emitió comentarios de línea dura diciendo que un recorte de tasas no está en las perspectivas, señalando riesgos de una mayor inflación. Poco después, se confirma con la inflación canadiense que llega muy alta, subiendo del 2.7% al 2.9%, cuando se esperaba un 2.6%. Al mismo tiempo, el Índice de precios de vivienda de EE.UU. también subió, de 0.0% a un aumento del 0.2%.

En el frente económico, todas las miradas están puestas ahora en la confianza del consumidor después de que las ventas minoristas de la semana pasada señalaran a un consumidor muy lento en EE.UU. Además, dos miembros de la Reserva Federal de EE.UU. (Fed) tomarán la palabra y podrían comentar sobre la postura actual de la política monetaria. Un elemento a destacar en la agenda es el primer debate presidencial del jueves entre el actual presidente de EE.UU., Joe Biden, y el ex presidente de EE.UU., Donald Trump.

Digest diario de los motores del mercado: Los mercados vuelven a estar ciegos

- A las 12:30 GMT, se publicó el Índice de Actividad Nacional de la Fed de Chicago para mayo, que se situó en 0.18 desde -0.26 en abril.

- A las 13:00 GMT, se publicó el índice de precios de vivienda para abril. Se esperaba un aumento del 0.3% tras subir un 0.1% en marzo, aunque la cifra de abril se situó en 0.2%, lo que en general sigue apuntando a un crecimiento en los precios de vivienda.

- El Índice de confianza del consumidor del Conference Board y el Índice Manufacturero de la Fed de Richmond para junio se publicaron ambos a las 14:00 GMT. La Confianza del Consumidor pasó de 102.00 en mayo a 100.40 en junio. El índice manufacturero de Richmond no alcanzó el consenso de 2.0 y cayó en contracción a -10 desde 0 anteriormente.

- Dos funcionarios de la Reserva Federal de EE.UU. subirán al escenario:

- A las 11:00 GMT, la gobernadora de la Reserva Federal, Michelle Bowman, pronunció un discurso sobre la política monetaria de EE.UU. y la reforma del capital bancario en el evento Policy Exchange UK en Londres, Reino Unido. Se mantuvo muy de línea dura al decir que las subidas aún están sobre la mesa si es necesario, y que todavía hay demasiados riesgos de sorpresas al alza en la inflación.

- A las 16:00 GMT, la gobernadora de la Reserva Federal, Lisa Cook, pronunciará un discurso sobre las perspectivas económicas de EE.UU. en un almuerzo en el Economic Club de Nueva York.

- Para cerrar el día, a las 18:10 GMT, Bowman pronunciará comentarios de apertura pregrabados en el Midwest Cyber Workshop organizado por el Banco de la Reserva Federal de St. Louis, Chicago y Kansas City.

- Las acciones europeas se preparan para cerrar este martes en números rojos profundos, mientras que las acciones estadounidenses se dirigen hacia el verde antes del cierre europeo, aunque el Dow Jones es una excepción.

- La herramienta Fedwatch del CME respalda una bajada de tipos en septiembre, con probabilidades ahora del 61,1% para una bajada de 25 puntos básicos. Una pausa en los tipos tiene una probabilidad del 32,3%, mientras que una bajada de tipos de 50 puntos básicos tiene una escasa posibilidad del 6.6%.

- El rendimiento a10 años de EE.UU. se negocia en 4.24%, bastante estable desde el final de la semana pasada. El diferencial entre las tasas de referencia a 10 años de Francia y Alemania ha caído desde 0.79% a 0.74% y se está suavizando un poco, aunque sigue siendo el nivel más alto en más de seis años.

Los bancos centrales

Los bancos centrales tienen un mandato clave que consiste en garantizar la estabilidad de los precios en un país o región. Las economías se enfrentan constantemente a la inflación o la deflación cuando los precios de determinados bienes y servicios fluctúan. Una subida constante de los precios de los mismos bienes significa inflación, una bajada constante de los precios de los mismos bienes significa deflación. Es tarea del banco central mantener la demanda en línea ajustando su tasa de interés. Para los bancos centrales más grandes, como la Reserva Federal de EE.UU. (Fed), el Banco Central Europeo (BCE) o el Banco de Inglaterra (BoE), el mandato es mantener la inflación cerca del 2%.

Un banco central dispone de una herramienta importante para subir o bajar la inflación: modificar su tipo de interés de referencia. En momentos precomunicados, el banco central emitirá un comunicado con su tasa de interés de referencia y dará razones adicionales de por qué la mantiene o la modifica (la recorta o la sube). Los bancos locales ajustarán sus tasas de ahorro y préstamo en consecuencia, lo que a su vez dificultará o facilitará que los ciudadanos obtengan ganancias de sus ahorros o que las compañías pidan préstamos e inviertan en sus negocios. Cuando el banco central sube sustancialmente las tasas de interés, se habla de endurecimiento monetario. Cuando reduce su tasa de referencia, se denomina relajación monetaria.

Un banco central suele ser políticamente independiente. Los miembros del consejo de política del banco central pasan por una serie de paneles y audiencias antes de ser nombrados para un puesto en el consejo de política. Cada miembro de ese consejo suele tener una convicción determinada sobre cómo debe controlar el banco central la inflación y la consiguiente política monetaria. Los miembros que desean una política monetaria muy flexible, con tipos bajos y préstamos baratos, para impulsar sustancialmente la economía, al tiempo que se conforman con una inflación ligeramente superior al 2%, se denominan "palomas". Los miembros que prefieren tipos más altos para recompensar el ahorro y quieren controlar la inflación en todo momento se denominan "halcones" y no descansarán hasta que la inflación se sitúe en el 2% o justo por debajo.

Normalmente, hay un presidente que dirige cada reunión, tiene que crear un consenso entre los halcones o las palomas y tiene la última palabra cuando hay que dividir los votos para evitar un empate a 50 sobre si debe ajustarse la política actual. El presidente pronunciará discursos, que a menudo pueden seguirse en directo, en los que comunicará la postura y las perspectivas monetarias actuales. Un banco central intentará impulsar su política monetaria sin provocar violentas oscilaciones de las tasas, las acciones o su divisa. Todos los miembros del banco central canalizarán su postura hacia los mercados antes de una reunión de política monetaria. Unos días antes de que se celebre una reunión de política monetaria y hasta que se haya comunicado la nueva política, los miembros tienen prohibido hablar públicamente. Es lo que se denomina periodo de silencio.

- El USD/MXN sube a máximos de dos días en 18.19.

- El Dólar estadounidense se aprecia tras los datos mixtos de Estados Unidos.

- La confianza del consumidor del Conference Board retrocede en junio.

El USD/MXN ha comenzado la jornada por debajo de 18.00, tocando un mínimo intradía en 17.88, pero en las últimas horas ha recuperado tracción, elevándose a un máximo de dos días de 18.19.

El Dólar estadounidense gana terreno tras los datos mixtos de Estados Unidos

Estados Unidos ha publicado este martes varios datos económicos con resultados mixtos. Por un lado, el índice de actividad nacional de la Fed de Chicago ha subido a 0.18 en mayo desde -0.26, su mejor cifra en diez meses, mientras que el índice manufacturero de la Fed de Richmond ha caído a -10 en junio desde 0, su peor resultado en tres meses. Mientras, el índice de precios de viviendas subió un 0.2% en abril frente al 0% de marzo, sin alcanzar el 0.3% esperado. Por otra parte, la confianza del consumidor del Conference Board (CB) ha bajado a 100.4 en junio desde 101.3, aunque el índice de situación actual ha mejorado a 141.5 desde 104.8.

El Índice del Dólar (DXY) ha subido tras los datos, elevándose desde la zona de 105.60 a 105.79, su nivel más alto del día.

Foco en la decisión de Banxico tras los datos de inflación de México

Los operadores del USD/MXN centrarán su atención esta semana en la decisión de tipos de interés de Banxico que se revelará el próximo jueves 27 de junio a las 19.00 GMT. No se esperan modificaciones en las tasas, que están en el 11% después del recorte de 25 puntos básicos realizado en marzo. Los datos de inflación mexicana publicados ayer respaldan esta postura del banco central. Antes de Banxico, el Instituto Nacional de Estadística y Geografía (INEGI) publicará la tasa de desempleo de mayo, esperándose un aumento al 2.7% desde el 2.6% de abril.

USD/MXN Niveles de precio

Con el USD/MXN cotizando sobre 18.12, ganando un 0.98% en el día, la siguiente barrera al alza aparece en 18.21, donde está la media móvil de 100 en gráfico horario. Por encima, la resistencia principal está en 18.68, techo de la semana pasada, antes de 18.99/19.00, máximo del mes y nivel redondo, respectivamente.

A la baja, el soporte inicial se encuentra en el mínimo de ayer, 17.87, antes de encontrar contención alrededor de la zona de 17.40/50, donde están los mínimos del 5 y 6 de junio.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El índice opera en terreno positivo cortando una racha de tres sesiones consecutivas a la baja.

- La agenda contempla el discurso de Lisa Cook, miembro de la Junta de Gobernadores de la Fed.

- El Índice de Confianza del Consumidor del Conference Board se debilita a 100.4 desde 101.2 en mayo.

El S&P 500 marcó un mínimo del día en 5.441 durante la sesión europea, rebotando y alcanzando un máximo diario en 5.463. Al momento de escribir, el S&P 500 cotiza en 5.460, ganando un 0.20% en el día.

El S&P se mantiene atento a las comparecencias de las autoridades de la Fed

La integrante de la Junta de Gobernadores de la Reserva Federal, Michelle Bowman, declaró que aún no están en el punto adecuado para recortar los tipos de interés. Destacó que si los datos muestran que la inflación se mueve hacia el 2%, será prudente reducir gradualmente la tasa de la política monetaria.

El índice de actividad nacional de la Reserva Federal de Chicago presentó un incremento a 0.18 puntos en mayo desde los -0.26 de abril tras dos meses en lecturas negativas. Este resultado es el mayor desde julio de 2023.

Por otro lado, el Índice de Confianza del Consumidor del Conference Board de EE.UU. mostró una caída en junio, alcanzando 100.4 desde 101.3 en mayo. El Índice de Situación Actual subió a 141.5 desde 140.8 en el mismo periodo.

El Banco de la Reserva Federal de Richmond publicó el índice manufacturero correspondiente al mes de junio, ubicándose en -10 desde los 0 registrados en mayo. Este es su peor nivel en tres meses, muy por debajo de las expectativas de una subida de 2 puntos.

Más tarde, se espera el discurso de Lisa Cook, miembro de la Junta de Gobernadores, que complementa la ronda de declaraciones de las autoridades de la Reserva Federal.

Niveles técnicos en el S&P 500

El primer soporte lo encontramos en el área de 5.445, en confluencia con el retroceso al 23.6% de Fibonacci, el siguiente soporte se sitúa en 5.422, mínimo de la sesión del 17 de junio. La resistencia más cercana se ubica en 5.470, que converge con el retroceso al 50% de Fibonacci.

Gráfico de 1 hora del S&P 500

El Dólar estadounidense continúa depreciándose frente al Peso colombiano por tercera jornada consecutiva. El USD/COP ha comenzado el martes alrededor de 4.094,45, cayendo posteriormente a un mínimo de doce días en 4.062,20.

El USD/COP cotiza al momento de escribir sobre 4.080,70, perdiendo un 0.20% diario.

Peso colombiano a la espera de la decisión de tipos de interés de Colombia

- El Peso colombiano estará pendiente esta semana de dos eventos relevantes. Por un lado, el Banco de la República de Colombia publicará su decisión sobre los tipos de interés el viernes, esperándose un recorte de 50 puntos básicos hasta el 11.25% desde el 11.75% actual. Ese mismo día, el país revelará su tasa de desempleo de mayo, después que en abril cayera al 10.6%, su nivel más bajo en cuatro meses.

- Estados Unidos ha publicado este martes varios datos económicos con resultados mixtos. Por un lado, el índice de actividad nacional de la Fed de Chicago ha subido a 0.18 en mayo desde -0.26, su mejor cifra en diez meses, mientras que el índice manufacturero de la Fed de Richmond ha caído a -10 en junio desde 0, su peor resultado en tres meses. Por otra parte, la confianza del consumidor del Conference Board (CB) ha bajado a 100.4 en junio desde 101.3, aunque el índice de situación actual ha mejorado a 141.5 desde 104.8.

Indicador económico

Tipo de interés

El tipo de interés, publicado por el Banco de la República de Colombia, es el principal mecanismo de intervención de política monetaria usado por el Banco de la República para afectar la cantidad de dinero que circula en la economía.

Leer más.Próxima publicación: vie jun 28, 2024 19:00

Frecuencia: Irregular

Estimado: 11.25%

Previo: 11.75%

Fuente: Bank of the Republic of Colombia

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El EUR/USD cae bruscamente desde 1.0740 ya que las perspectivas de Alemania parecen ser sombrías.

- El BCE podría realizar posteriores recortes de tasas para mejorar las pobres perspectivas de demanda.

- El Dólar estadounidense bailará al son de los datos de inflación subyacente del PCE de EE.UU. para mayo.

El EUR/USD enfrenta una intensa presión vendedora cerca de 1.0740 en la sesión americana del martes. El movimiento de retroceso del par parece haber concluido ya que el Dólar estadounidense (USD) se recupera después de una modesta corrección.

El Índice del Dólar (DXY), que sigue el valor del billete verde frente a seis divisas principales, rebota desde 105.40 en medio de la incertidumbre sobre cuándo la Reserva Federal (Fed) comenzará a relajar las tasas de interés. La incertidumbre sobre los recortes de tasas de la Fed se profundiza ya que el Índice de Gerentes de Compras (PMI) preliminar de S&P Global de Estados Unidos (EE.UU.) supera inesperadamente el consenso y sus cifras anteriores en junio. Sin embargo, los inversores ven que la Fed reducirá las tasas de interés dos veces este año y comenzará en la reunión de septiembre.

En cuanto a las perspectivas de tasas de interés, la gobernadora de la Fed, Michelle Bowman, dijo en una entrevista en la sesión de Nueva York del martes que no ve ningún recorte de tasas este año. Bowman agregó que los recortes de tasas en este momento son inapropiados, y la opción de más aumentos de tasas sigue sobre la mesa si el progreso en el proceso de desinflación parece estancarse o revertirse en el futuro.

Esta semana, los inversores se centrarán en los datos del índice de precios del gasto en consumo personal (PCE) subyacente de EE.UU. para mayo, que se publicarán el viernes. Los datos del índice de precios del PCE subyacente son la medida de inflación preferida por la Fed y proporcionarán nuevas pistas sobre cuándo y cuánto reducirá el banco central las tasas de interés este año.

Movimientos diarios y motores del mercado: El EUR/USD se desploma en medio de la incertidumbre sobre el resultado de las elecciones en la Eurozona

- El EUR/USD enfrenta una fuerte resistencia cerca de 1.0740, ya que las perspectivas para el Euro son inciertas. Las perspectivas económicas de la mayor economía de la Eurozona parecen estar deteriorándose. Los datos del Instituto IFO de Alemania, que muestran el sentimiento del mercado sobre la posición actual de la economía y las perspectivas futuras, indicaron un panorama sombrío.

- El Clima Empresarial del IFO, un indicador temprano de las condiciones actuales y las expectativas empresariales en Alemania, sorprendentemente cayó a 88.6 en junio. Los inversores pronosticaron un aumento a 89.7 desde la lectura de mayo de 89.3. En el mismo período, el índice de Expectativas cayó inesperadamente a 89.0 desde las estimaciones de 91.0 y la publicación anterior de 90.3 (revisada a la baja desde 90.4). Sobre la publicación de los datos, el presidente del IFO, Clemens Fuest, dijo: "La economía alemana tiene dificultades para superar la estancación."

- La semana pasada, los datos preliminares del PMI de HCOB para junio también señalaron una desaceleración de las actividades económicas debido a una caída más pronunciada en los nuevos pedidos tanto del mercado interno como global. El PMI manufacturero se contrajo a un ritmo más rápido y cayó a un mínimo de seis meses de 45.6 desde la lectura anterior de 47.3. El PMI de servicios continúa expandiéndose, pero al ritmo más lento en tres meses.

- Las sombrías perspectivas económicas para la economía de la Eurozona apuntan a recortes de tasas subsecuentes por parte del Banco Central Europeo (BCE). El BCE comenzó a desmantelar su marco de tasas de interés restrictivas en su reunión de política monetaria a principios de junio. Sin embargo, los funcionarios se han abstenido de comprometerse con un camino específico de recortes de tasas, ya que siguen preocupados por los riesgos al alza de la inflación salarial, que podrían aumentar las presiones sobre los precios.

- Mientras tanto, la incertidumbre política se profundiza a medida que Francia se dirige a la primera ronda de elecciones legislativas anticipadas, programadas para el 30 de junio. El presidente francés, Emmanuel Macron, convocó elecciones anticipadas después de que su partido sufriera una derrota en los resultados preliminares de las elecciones parlamentarias europeas celebradas el 9 de junio frente al partido de extrema derecha Reagrupamiento Nacional (RN) de Marine Le Pen.

Análisis Técnico: El EUR/USD cae cerca de 1.0700

El EUR/USD enfrenta presión cerca del máximo del lunes alrededor de 1.0740. El par de divisas principal continúa enfrentando presión vendedora cerca del borde descendente de triángulo simétrico cerca de 1.0750, que se traza desde el máximo del 28 de diciembre de 2023 alrededor de 1.1140. El par cotiza por debajo de la media móvil exponencial (EMA) de 50 días, lo que indica que la perspectiva a corto plazo es bajista.

El RSI de 14 días se mantiene cerca de 40.00. Un impulso bajista se desencadenaría si el oscilador cae por debajo de este nivel.

Indicador económico

IPC ex alimentación y energía (YoY)

El IPC lo publica el US Labor Department y mide los movimientos de los precios a través de la comparación entre los precios minoristas de una cesta de bienes y servicios representativa. El poder de compra del dólar se ve disminuido debido a la inflación. El IPC es un indicador clave para medir la inflación y las tendencias de compra. Los productos cuyos precios tienen una alta volatilidad, tales como energía y alimentos, se excluyen para capturar una estimación más precisa sobre la inflación. Una lectura superior a las expectativas es alcista para el dólar, mientras que una lectura inferior es bajista.

Leer más.Próxima publicación: jue jul 11, 2024 12:30

Frecuencia: Mensual

Estimado: -

Previo: 3.4%

Fuente: US Bureau of Labor Statistics

- El precio de la Plata cae por debajo de 29.40$ mientras el USD rebota.

- Michelle Bowman, gobernadora de la Fed, prevé que las tasas de interés se mantendrán en sus niveles actuales este año.

- Los inversores esperan la inflación subyacente del PCE de EE.UU. para obtener nuevas orientaciones.

El precio de la Plata (XAG/USD) cae por debajo del extremo inferior del rango de negociación del lunes cerca de 29.40$ en la sesión americana del martes. El metal blanco enfrenta presión de venta ya que el Dólar estadounidense (USD) ha rebotado fuertemente después de corregir el lunes. El Índice del Dólar (DXY), que sigue el valor del Dólar frente a seis divisas principales, rebota desde 105.40.

El Dólar estadounidense se recupera a medida que los inversores se vuelven dudosos sobre las perspectivas de tasas de interés de la Reserva Federal (Fed). Actualmente, los mercados financieros esperan que la Fed comience a reducir las tasas de interés a partir de la reunión de septiembre y que se anuncien recortes de tasas posteriores en la reunión de noviembre o diciembre.

Sin embargo, los responsables de la política de la Fed argumentan a favor de mantener las tasas de interés en sus niveles actuales hasta que vean una disminución de la inflación durante meses. En la sesión de Nueva York del martes, la gobernadora de la Fed, Michelle Bowman, dijo en una entrevista que no ve ningún recorte de tasas este año. Bowman agregó que los recortes de tasas en este momento son inapropiados, y la opción de más aumentos de tasas sigue sobre la mesa si el progreso en el proceso de desinflación parece estancarse o revertirse en el futuro.

De cara al futuro, los inversores se centrarán en el Índice de Precios del Gasto en Consumo Personal (PCE) subyacente de Estados Unidos (EE.UU.) para mayo, que se publicará el viernes. Los datos del índice de precios PCE subyacente son la medida de inflación preferida de la Fed, y proporcionarán nuevas pistas sobre cuándo y cuánto reducirá las tasas de interés el banco central este año.

Análisis técnico de la Plata

El precio de la plata cae cerca de la línea de tendencia ascendente trazada desde el mínimo del 29 de febrero en 22.30$ trazada en un marco de tiempo diario. El activo corrige cerca de la media móvil exponencial (EMA) de 50 días alrededor de 29.00$. Las medias móviles exponenciales (EMAs) de 20 y 50 días laterales indican una consolidación por venir.

El RSI de 14 días oscila en el rango de 40.00-60.00, lo que sugiere indecisión entre los inversores.

Gráfico diario XAG

- El AUD/USD se negocia en el medio de un rango de varias semanas.

- Está en una tendencia lateral a corto plazo que se espera que se extienda.

- Más recientemente, se ha contraído aún más, formando un "mini-rango" dentro de un rango.

El AUD/USD continúa negociándose arriba y abajo dentro de un rango en el gráfico de precios de 4 horas. Desde el 19 de junio, las olas de compra y venta se han estrechado aún más, formando una especie de "mini-rango" temporal dentro de un rango.

AUD/USD gráfico de 4 horas

El AUD/USD podría moverse tanto hacia arriba como hacia abajo dentro del rango – en este momento es difícil decir en qué dirección irá. Una ruptura por encima del máximo del mini-rango en 0.6679 probablemente indicaría una continuación hasta el techo del rango en 0.6709. De igual manera, una ruptura por debajo del mínimo del mini-rango en 0.6625 probablemente llevaría a un movimiento hacia abajo hasta el suelo del rango en 0.6590.

La tendencia a corto plazo es lateral y mientras el precio permanezca dentro de los límites del rango, probablemente seguirá subiendo y bajando, extendiendo la tendencia – "la tendencia es tu amiga".