- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

Kit Juckes, estratega jefe de divisas de Société Générale, espera que la Libra esterlina (GBP) y el Franco suizo (CHF) se debiliten en los próximos meses.

Preparando el terreno para la debilidad de la GBP y el CHF

Los comentarios moderados del Comité de Política Monetaria y el descenso de la inflación han cambiado las tornas y, mientras que hace una semana la libra esterlina era la divisa más apreciada del G10 en 2024, ahora ha caído al segundo puesto y es probable que siga cayendo, ya que pesan la incertidumbre política, la presión para que se endurezca la política fiscal y el descenso de la inflación.

El SNB parece haber pasado de querer la fortaleza del franco a alegrarse de su debilitamiento, y es probable que en los próximos meses se enfrente a la libra esterlina en la parte baja de la clasificación de divisas del G10.

- El EUR/USD se acerca a la crítica media móvil de 200 días, lo que refleja un optimismo cauto en los mercados de divisas.

- Las opiniones dispares de la Fed y la debilidad de los datos inmobiliarios de EE.UU. contrastan con el optimismo del BCE sobre la inflación y los posibles recortes de tipos.

- Los pedidos de bienes duraderos y la confianza del consumidor en EE.UU. actualizarán las perspectivas económicas.

El Euro recortó algunas de sus pérdidas del viernes frente al Dólar estadounidense, aunque sigue lejos de recuperar la media móvil de 200 días (DMA) en 1.0839. El Dólar ha perdido impulso y sigue ofreciéndose a última hora de la sesión norteamericana, a pesar de los comentarios de los funcionarios de la Reserva Federal (Fed). El par EUR/USD cotiza en 1.0837, con una ganancia del 0.28%.

EUR/USD sube a pesar de los comentarios divergentes de los funcionarios de la Fed y del BCE

Anteriormente, el presidente de la Fed de Atlanta , Raphael Bostic, pronosticó un recorte de tipos en 2024 si el banco central estadounidense se embarca en la reducción de los costes de los préstamos. Lisa Cook se hizo eco de algunos de sus comentarios, y ambos adoptaron un enfoque prudente, haciendo hincapié en que una relajación prematura de la política podría afianzar la inflación. En el lado moderado, Austan Goolsbee, de la Fed de Chicago, sigue viendo tres recortes en 2024, añadiendo que necesitan ver pruebas de descensos inflacionistas.

Los datos del sector inmobiliario estadounidense fueron más débiles de lo esperado, ya que las ventas de viviendas nuevas cayeron un 0.3%, situándose en 0.662 millones, por debajo de las estimaciones de 0.675 millones y de los 0.664 millones de enero. Por otra parte, la Fed de Chicago anunció una mejora del índice de actividad nacional, que pasó de -0.54 a 0.05, con una evolución positiva en las cuatro categorías del índice.

Al otro lado del charco, la confianza del consumidor de la Eurozona (UE) en España se mantuvo prácticamente sin cambios, mientras que los responsables del Banco Central Europeo (BCE), encabezados por Mario Centeno, afirmaron que la inflación ha tocado techo. Fabio Panetta añadió que la inflación de la UE está cayendo rápidamente hacia su objetivo del 2%, lo que da margen para recortar los tipos.

Además, la agenda de la UE incluirá la confianza del consumidor en Alemania y la publicación del PIB en España. En Estados Unidos, los pedidos de bienes duraderos, la confianza del consumidor y el índice de precios de la vivienda S&P/Cas Shiller arrojarán algo de luz sobre la situación de la economía.

Análisis del precio del EUR/USD: Perspectivas técnicas

El EUR/USD está formando un patrón de vela "harami alcista" que necesitaría compradores para recuperar el máximo del 22 de marzo en 1.0868, por lo que podrían estar preparados para desafiar 1.0900. No obstante, el índice de fuerza relativa (RSI) sigue en territorio bajista a pesar de apuntar ligeramente al alza, mientras que la DMA de 200 limita el avance del par. Si los vendedores se movieran y arrastraran los precios por debajo de 1.0806 de la semana pasada, eso podría exponer a 1.0800, seguido del mínimo del 14 de febrero en 1.0694.

El par USD/ZAR se acerca a la barrera de 19.25/19.38. Los economistas de Société Générale analizan las perspectivas técnicas del par.

Atrapado en un triángulo

El USD/ZAR ha evolucionado dentro de un gran triángulo simétrico desde junio del año pasado y recientemente ha puesto a prueba el límite inferior cerca de 18.50, que es también el mínimo de febrero. Se ha producido un rebote inicial, pero el patrón denota falta de dirección clara.

Las bandas actuales de la formación cerca de 18.50 y 19.25/19.38 son niveles clave. El movimiento más allá de uno de estos límites es esencial para confirmar un movimiento direccional.

- El Peso mexicano se beneficia de la debilidad del Dólar estadounidense, a pesar de la bajada de tipos de Banxico.

- El gobernador de Banxico hizo hincapié en la cautela a la hora de ajustar los tipos, haciendo hincapié en la lucha contra la inflación.

- Los datos económicos mixtos tanto de México como de EE.UU. dejan a los operadores sopesando el discurso de recorte de tipos de la Fed frente a los datos reales.

El Peso mexicano se benefició de la debilidad del Dólar estadounidense el lunes, subiendo más de un 0.1% en la sesión norteamericana. El impulso a la baja del riesgo no fue excusa para los alcistas de la moneda mexicana, a pesar del recorte de los tipos de interés efectuado la semana pasada por el Banco de México (Banxico). Además, los operadores ignoraron los comentarios de los miembros de la Reserva Federal (Fed), ya que el Dólar sigue presionado. El par USD/MXN cotiza en 16.69, con una caída del 0.28%.

la agenda económica de México está ausente, aunque la gobernadora de Banxico, Victoria Rodríguez Ceja, hizo declaraciones. Dijo que el primer recorte de tipos no significa que la batalla contra la inflación haya terminado. Añadió que el banco central será gradual y que los ajustes de los principales tipos de referencia se harán teniendo en cuenta los próximos datos.

La semana pasada, el Instituto Nacional de Estadística (INEGI) reveló que la economía se contrajo en enero con respecto a diciembre, mientras que la inflación a mediados de mes aumentó en términos mensuales y anuales.

Al otro lado de la frontera, funcionarios de la Reserva Federal habían hecho declaraciones informativas. El presidente de la Fed de Atlanta, Raphael Bostic, se mostró partidario de un recorte de tipos este año, mientras que el presidente de la Fed de Chicago, Austan Goolsbee, prevé tres bajadas del tipo de los fondos federales (FFR). Al mismo tiempo, la Gobernadora de la Fed, Lisa Cook, comentó que un recorte prematuro de los tipos podría aumentar el riesgo de que la inflación se consolide.

En la agenda estadounidense destacan los datos del mercado inmobiliario, el índice de actividad nacional de la Fed de Chicago y el índice manufacturero de la Fed de Dallas.

Resumen diario de la evolución de los mercados: El peso mexicano aprovecha la debilidad del Dólar estadounidense en la sesión del lunes

- La gobernadora de Banxico, Victoria Rodríguez Ceja, dijo: "Cuando las condiciones macroeconómicas y las perspectivas inflacionarias nos permitan hacer ajustes adicionales a la tasa de referencia que ya tenemos, considero que serían graduales."

- La economía de México se contrajo por cuarta vez en enero. El Indicador General de Actividad Económica cayó -0.6% mensual, por debajo de las estimaciones de una expansión del 0.3%, y se desaceleró en comparación con diciembre, incumpliendo las estimaciones del 2.6% para imprimirse en el 2%. La inflación en México superó las estimaciones del 4.45%, aumentando un 4.48%, mientras que las cifras subyacentes saltaron por encima del consenso del 4.62% anual hasta el 4.69%.

- Las perspectivas en México sugieren que la economía está estancada. La debilidad del informe de ventas minoristas, la fuerte caída del gasto privado y la contracción de la actividad económica justificaron el recorte de tipos de Banxico. Sin embargo, se enfrentan a una inflación obstinada, que mantiene en vilo a los responsables políticos.

- El calendario económico de EE.UU. ha contado con oradores de la Fed, encabezados por el presidente de la Fed de Atlanta, Raphael Bostic, quien dijo que espera sólo un recorte de tipos este año, añadiendo que recortar los tipos demasiado pronto podría ser más perjudicial. Al mismo tiempo, su colega, el Presidente de la Fed de Chicago, Austan Goolsbee, se adhiere a la mayoría del consejo y espera tres recortes, aunque dijo que necesita más pruebas de que la inflación "está bajando".

- Recientemente, la Gobernadora de la Fed, Lisa Cook, se hizo eco de los comentarios de Raphael Bostic, afirmando que recortar demasiado pronto aumenta el riesgo de que la inflación se consolide. Añadió que los objetivos del doble mandato de la Fed están avanzando hacia un mayor equilibrio.

- Las ventas de viviendas nuevas en febrero disminuyeron un -0.3% mensual, de 0.664 millones a 0.662 millones. El índice de actividad nacional de la Fed de Chicago mejoró de -0.54 a 0.05. Según la Fed de Chicago, las cuatro categorías que componen el índice mejoraron en el mes.

- Recientemente, el índice manufacturero de la Fed de Dallas volvió a caer de -11.3 en febrero a -14.4 en marzo. Los salarios y los precios aumentaron durante el mes, mientras que las expectativas para la actividad manufacturera futura mejoraron en general.

Análisis técnico: El peso mexicano cobra impulso y el USD/MXN cae por debajo de 16.70

El USD/MXN sigue sesgado a la baja tras alcanzar 16.94, el máximo de la semana pasada. Desde entonces, el par ha caído un 1.45% y está a punto de registrar pérdidas adicionales. Si el par cae por debajo del mínimo del año actual de 16.64, eso podría despejar el camino para probar el mínimo del ciclo del año pasado de 16.62 y el mínimo de octubre de 2015 de 16.32.

Para un escenario alcista, los operadores deben recuperar el máximo de la semana actual de 16.94, antes del nivel 17.00. A continuación se encuentran niveles de resistencia dinámicos clave como la media móvil simple (SMA) de 50 días en 17.01, la SMA de 100 días en 17.11 y la SMA de 200 días en 17.20.

Acción del precio USD/MXN - Gráfico diario

Preguntas frecuentes sobre la inflación

La inflación mide la subida de los precios de una cesta representativa de bienes y servicios. La inflación general suele expresarse como variación porcentual mensual y anual. La inflación subyacente excluye elementos más volátiles, como los alimentos y el combustible, que pueden fluctuar debido a factores geopolíticos y estacionales. La inflación subyacente es la cifra en la que se centran los economistas y es el nivel objetivo de los bancos centrales, que tienen el mandato de mantener la inflación en un nivel manejable, normalmente en torno al 2%.

El Índice de Precios al Consumo (IPC) mide la variación de los precios de una cesta de bienes y servicios a lo largo de un periodo de tiempo. Suele expresarse en porcentaje de variación mensual y anual. El IPC subyacente es el objetivo de los bancos centrales, ya que excluye la volatilidad de los alimentos y los combustibles. Cuando el IPC subyacente supera el 2%, suelen subir los tipos de interés, y viceversa cuando cae por debajo del 2%. Dado que unos tipos de interés más altos son positivos para una divisa, una inflación más alta suele traducirse en una divisa más fuerte. Lo contrario ocurre cuando la inflación cae.

Aunque pueda parecer contrario a la intuición, una inflación elevada en un país hace subir el valor de su moneda y viceversa en el caso de una inflación más baja. Esto se debe a que el banco central normalmente sube los tipos de interés para combatir la mayor inflación, lo que atrae más entradas de capital mundial de inversores que buscan un lugar lucrativo donde aparcar su dinero.

Antiguamente, el Oro era el activo al que recurrían los inversores en épocas de alta inflación porque preservaba su valor, y aunque los inversores a menudo siguen comprando Oro por sus propiedades de refugio en épocas de extrema agitación en los mercados, este no es el caso la mayor parte del tiempo. Esto se debe a que cuando la inflación es alta, los bancos centrales suben los tipos de interés para combatirla. Unos tipos de interés más altos son negativos para el Oro porque aumentan el coste de oportunidad de mantener Oro frente a un activo que devenga intereses o colocar el dinero en una cuenta de depósito en efectivo. Por el contrario, una menor inflación tiende a ser positiva para el Oro, ya que reduce los tipos de interés, haciendo del metal brillante una alternativa de inversión más viable.

Los economistas de Société Générale analizan las perspectivas técnicas del Oro (XAU/USD).

Pausa probablemente de corta duración

El Oro rompió recientemente por encima del rectángulo de varios años, lo que denota la reanudación de la tendencia alcista. Ha protagonizado un retroceso inicial tras enfrentarse a un obstáculo provisional en los 2.230$ la semana pasada. Aún no se aprecian señales bajistas. La parte superior del patrón en los 2.075$/2.065$ debería ser una zona de soporte crucial.

El MACD semanal está anclado en territorio positivo, lo que pone de relieve la prevalencia del impulso alcista. Es probable que la tendencia alcista persista. Los próximos objetivos potenciales se sitúan en los 2.250$ y las proyecciones en 2.360$. El objetivo del rectángulo se sitúa cerca de 2.460$.

El resurgimiento del sentimiento hacia el universo asociado al riesgo mantuvo moderada la acción de los precios en torno al Dólar estadounidense al comienzo de una semana que estará dominada por las expectativas en torno a la publicación del PCE estadounidense.

Esto es lo que hay que saber el martes 26 de marzo:

El comienzo negativo de la semana vio al Índice del Dólar estadounidense (DXY) retroceder desde los máximos recientes, aunque manteniendo el comercio por encima de la barrera de 104.00. El 26 de marzo, la atención se centrará en la publicación de la Confianza del Consumidor de EE.UU. seguida por el Conference Board junto con los Pedidos de Bienes Duraderos y el Índice de Precios al Consumo de Viviendas de la FHFA.

El par EUR/USD cotizó con ganancias decentes y rebotó desde la zona de mínimos recientes cerca de la vecindad de 1.0800. La confianza del consumidor alemán, medida por GfK, será el centro de atención el 26 de marzo.

El GBP/USD siguió a sus homólogos vinculados al riesgo y dejó atrás dos retrocesos diarios seguidos el lunes, avanzando más allá de la barrera de 1.2600. En la agenda del Reino Unido se publicarán las cifras del PIB el 28 de marzo.

El par USD/JPY comenzó la semana con un ánimo vacilante en torno a la zona de 151.50, mientras que los participantes del mercado se mantuvieron cautelosos sobre una posible intervención en el mercado de divisas a medida que el par se acerca al obstáculo clave de 152,00.

La mejora del apetito por el complejo de riesgo dio alas al AUD/USD y lo elevó hasta los límites de la clave SMA de 200 días en 0.6550. El índice de confianza del consumidor de Westpac y el discurso de Connolly del RBA se publicarán el 26 de marzo.

La preocupación por la oferta hizo que los precios del WTI recuperaran cierto equilibrio y recuperaran la zona situada más allá de los 82,00 dólares por barril a principios de semana.

La renovada debilidad del Dólar permitió que los precios del Oro subieran tras dos sesiones consecutivas de pérdidas. La Plata, en la misma línea, registró humildes ganancias tras las fuertes ventas registradas a finales de la semana pasada.

- El par GBP/USD sube hasta 1.2639, impulsado por las especulaciones sobre una posible bajada de tipos de la Reserva Federal en junio.

- Las opiniones de los funcionarios de la Fed sobre la orientación de la política monetaria varían, lo que contribuye a la debilidad del Dólar.

- Los indicadores económicos del Reino Unido y las insinuaciones del gobernador del BoE sobre un recorte de tipos preparan el terreno para unas perspectivas prudentes en los mercados.

La Libra esterlina experimenta una leve recuperación frente al Dólar estadounidense a mediados de la sesión norteamericana, mientras el Dólar sigue ofreciéndose entre especulaciones de que la Reserva Federal recortará los tipos en junio. En el momento de redactar este informe, el par GBP/USD cotiza en 1.2639 y ganó un 0.32%.

GBP/USD avanza mientras las perspectivas mixtas de la Fed y la inminente bajada de tipos del BoE agitan los mercados de divisas

La agenda económica estadounidense no logró impulsar al Dólar estadounidense, que se mantiene a flote frente a la mayoría de las divisas del G7. Tres funcionarios de la Reserva Federal hicieron declaraciones, con Raphael Bostic y Lisa Cook abogando por un enfoque cauteloso, haciendo hincapié en los riesgos de flexibilizar la política prematuramente, mientras que Goolsbee, aunque también cauteloso, ve margen para una acción más agresiva a la espera de pruebas claras de descensos inflacionistas.

En cuanto a los datos, el mercado inmobiliario estadounidense registró un ligero descenso de las ventas de viviendas nuevas en febrero, que cayeron un 0.3% intermensual, de 0.664 millones a 0.662 millones de unidades. Por otra parte, la Fed de Chicago anunció una mejora del índice de actividad nacional, que pasó de -0.54 a 0.05, con una evolución positiva en las cuatro categorías del índice.

Al otro lado del charco, las cifras de la Encuesta de Comercio Minorista del CBI del Reino Unido mostraron que la balanza mensual de ventas minoristas subió en marzo de una lectura de -7 hace un año, a 2. Con estos datos fuera del camino, los operadores del GBP/USD están atentos a la publicación del Producto Interior Bruto (PIB) para el cuarto trimestre de 2023. Se espera que la economía confirme una recesión técnica, ya que el PIB preliminar cayó un -0.3% intertrimestral tras una caída del -0.1% en el tercer trimestre.

Estos datos, junto con los comentarios moderados del gobernador del Banco de Inglaterra (BoE), Andrew Bailey, que afirmó que "están en juego" recortes de tipos en una entrevista con el Financial Times (FT), pesaron sobre la libra esterlina. Según las estimaciones de los futuros del mercado monetario, hay un 75% de probabilidades de que el BoE recorte los tipos en junio, frente al 35% de principios de la semana pasada.

Análisis del precio del GBP/USD: perspectiva técnica

Teniendo en cuenta el telón de fondo fundamental, el GBP/USD está formando un "harami alcista", lo que sugiere que se vislumbra una mayor tendencia alcista. No obstante, es necesario romper por encima de la media móvil de 50 días (DMA) de 1.2679 para confirmar el patrón de reversión. Esto expondría a 1.2700, seguido del máximo del 21 de marzo en 1.2803. Por otro lado, si el par cae por debajo de la DMA de 200 días en 1.2591, se anularía el patrón gráfico, ya que el par podría extender sus pérdidas.

- El USD/JPY cotiza sin convicción en torno a 151.50.

- El temor a una intervención en el mercado de divisas se mantiene.

- El aumento de los rendimientos en EE.UU. limita el sesgo bajista del par.

El USD/JPY navega en el extremo superior del rango reciente por encima de 151.00 en medio de cierta debilidad renovada en el Dólar y el aumento de los rendimientos estadounidenses.

USD/JPY: El alza parece estar limitada por 152.00

El par cotiza con un tono irresoluto al inicio de la semana por el resurgimiento del sesgo bajista en el Dólar estadounidense y en un contexto de apetito predominante por el espacio asociado al riesgo.

Además, los rendimientos estadounidenses logran recuperar cierto equilibrio tras muchas sesiones de pérdidas, mientras que los yenes a 10 años del JGB obtienen humildes ganancias cercanas al 0.75%.

Mientras tanto, a medida que el par se acerca a la barrera de 152.00, los temores a una intervención en el mercado de divisas por parte del BoJ y/o del Gobierno parecen limitar el potencial alcista del contado. En este sentido, según el Viceministro de Finanzas para Asuntos Internacionales, Kanda, la reciente depreciación del Yen japonés no se ajusta a los fundamentos económicos subyacentes y parece estar impulsada por actividades especulativas. Kanda lanzó una severa advertencia: "Estamos preparados para intervenir ante fluctuaciones excesivas, con todas las opciones sobre la mesa."

En el calendario nacional, el BoJ publicó las actas de su reunión del 19 de marzo, en las que se señala que el banco central avanza gradualmente hacia una fase de endurecimiento, ya que los miembros del consejo reconocen la posibilidad de ajustar la política monetaria y admiten la probabilidad de mantener unas condiciones financieras acomodaticias, incluso cuando se apliquen medidas como el fin de la política de tipos de interés negativos.

USD/JPY: Niveles clave a vigilar

Hasta ahora, el USD/JPY ha subido un 0.06% a 151.40 y se enfrenta a la próxima resistencia en el máximo de 2024 de 151.86 (22 de marzo) por delante del máximo de 2023 de 151.90 (13 de noviembre) y el máximo de 2022 de 151.94 (21 de octubre). En caso de que los osos recuperen la ventaja, el nivel de soporte inicial se sitúa en el mínimo de marzo de 146.47 (8 de marzo), que se ve reforzado por la proximidad de la SMA clave de 200 días (146.68). Si el par supera este último nivel, podría extender la caída hasta el mínimo de febrero de 145.89 (1 de febrero), secundado por el mínimo de diciembre de 2023 de 140.24 (28 de diciembre).

- La firmeza de los precios del petróleo crudo proporciona soporte al Dólar canadiense.

- El Dólar estadounidense cede algo de terreno tras registrar sólidas ganancias a finales de la semana anterior.

- El USD/CAD es técnicamente neutral según el gráfico diario, necesita superar la zona de 1.3610/20.

En el mercado de divisas, el Dólar estadounidense cede parte de las ganancias obtenidas la semana pasada. El USD/CAD cotiza en torno a 1.3585 en la tarde americana, rebotando modestamente desde un mínimo intradía de 1.3570. Mientras tanto, el Dólar canadiense (CAD) encontró soporte a corto plazo en los precios del crudo, ya que los precios del West Texas Intermediate (WTI) subieron el lunes después de que la Administración de Información de Energía de Estados Unidos (EIA) aumentara su previsión de precios para el crudo y los productos derivados del petróleo para lo que queda de 2024, al tiempo que reducía la producción mundial prevista en la segunda mitad del año como respuesta a los recortes de la OPEP+. El Oro negro cotiza por encima de 81.60$ el barril, con una subida de alrededor de 1$ en el día.

En cuanto a los datos, el calendario macroeconómico de Canadá tiene poco que ofrecer esta semana. El país publicará el Producto Interior Bruto (PIB) mensual, que se espera se confirme en el 0.4% mensual en enero el próximo jueves. El informe tiene un impacto limitado en el CAD debido al retraso entre la estimación del período y la publicación real.

Perspectivas técnicas del USD/CAD

El gráfico diario para el par USD/CAD muestra una fuerte zona de resistencia estática entre 1.3610 y 1.3620, ya que la zona rechazó los avances en múltiples ocasiones desde finales de febrero. La postura general es neutral, ya que en el marco de tiempo mencionado, los indicadores técnicos no se encuentran alrededor o por encima de sus líneas medias. Al mismo tiempo, el precio se desarrolla actualmente por encima de una DMA de 20 alcista, que avanza por encima de las más largas, todas por debajo del nivel actual. Una ruptura de la resistencia mencionada debería favorecer una extensión hacia 1.3700, mientras que el riesgo a corto plazo se inclinará a la baja una vez por debajo de 1.3550, con la posibilidad entonces de poner a prueba la marca de 1.3500.

Preguntas frecuentes sobre el Dólar Canadiense

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del Petróleo, principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son el sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), siendo el risk-on positivo para el CAD. Como principal socio comercial de Canadá, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente más altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación y el endurecimiento cuantitativos para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la principal exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo cae. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también es un apoyo para el CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una divisa, ya que reduce el valor del dinero, lo cierto es que en los tiempos modernos ha ocurrido lo contrario con la relajación de los controles de capital transfronterizos. La inflación tiende a llevar a los bancos centrales a subir los tipos de interés, lo que atrae más capital de inversores de todo el mundo que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos que se publican miden la salud de la economía y pueden influir en el Dólar canadiense. Indicadores como el PIB, los PMI manufacturero y de servicios, el empleo y las encuestas sobre el sentimiento de los consumidores pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- El AUD/USD sube tras una caída, encontrando soporte en un retroceso más amplio del USD.

- Los mensajes contradictorios de la Fed sobre los tipos de interés, con Bostic cauteloso sobre los recortes y Goolsbee abierto a tres, influyen en el sentimiento del mercado.

- Las ventas de viviendas nuevas en EE.UU. cayeron, mientras que el índice manufacturero de la Fed de Dallas se desplomó.

El Dólar autraliano (AUD) se recupera frente al Dólar estadounidense (USD) tras alcanzar un mínimo diario de 0.6509, aunque la debilidad generalizada del USD apuntala a la divisa vinculada a las materias primas. En el momento de redactar este informe, el par AUD/USD cotiza en 0.6543, subiendo un 0.43% en el día.

AUD/USD avanza mientras los portavoces de la Fed ofrecen opiniones divergentes sobre los recortes de tipos

El sentimiento de los mercados es bajista, y Wall Street cotiza con pérdidas. El calendario económico de EE.UU. ha contado con la presencia de varios oradores de la Fed, encabezados por el presidente de la Fed de Atlanta , Raphael Bostic, quien afirmó que sólo espera un recorte de tipos este año, y añadió que recortar los tipos demasiado pronto podría ser más perjudicial. Al mismo tiempo, su colega, el Presidente de la Fed de Chicago, Austan Goolsbee, se adhiere a la mayoría del consejo y espera tres recortes, aunque dijo que necesita más pruebas de que la inflación "está bajando".

Recientemente, la Gobernadora de la Fed, Lisa Cook, se hizo eco de los comentarios de Bostic, afirmando que recortar demasiado pronto aumenta los riesgos de que la inflación se consolide. Añadió que los objetivos del doble mandato de la Fed avanzan hacia un mayor equilibrio.

En cuanto a los datos, se dieron a conocer los del mercado inmobiliario estadounidense: las ventas de viviendas nuevas de febrero disminuyeron un -0.3% mensual, de 0.664 millones a 0.662 millones. El índice de actividad nacional de la Fed de Chicago mejoró de -0.54 a 0.05. Según la Fed de Chicago, las cuatro categorías que componen el índice mejoraron en el mes.

Recientemente, el índice manufacturero de la Fed de Dallas volvió a caer de -11.3 en febrero a -14.4 en marzo. Los salarios y los precios aumentaron durante el mes, mientras que las expectativas para la actividad manufacturera futura, en general, mejoraron.

Análisis del precio del AUD/USD: Perspectivas técnicas

El par AUD/USD rebotó desde los mínimos del viernes pasado y está subiendo, pero se enfrenta a un nivel de resistencia clave en 0.6551, la confluencia de las medias móviles de 50 y 200 días (DMA). Una vez superado este nivel, la tendencia alcista continuará. La siguiente zona de oferta sería la DMA de 100 en 0.6589, antes de 0.6600. Por otro lado, el fracaso de los vendedores en 0.6550 propiciaría un retroceso y el par podría volver a probar la zona de 0.6500.

- El par EUR/USD se recupera tras la venta generalizada del Dólar estadounidense después de que el PBoC chino decidiera fijar la cotización del renminbi al alza el lunes.

- La recogida de beneficios tras las fuertes caídas de finales de la semana pasada podría ser otro factor.

- Los comentarios agresivos del BCE no logran mover el par el lunes por la mañana.

El par EUR/USD cotiza con una subida de más de dos décimas al inicio de la semana, en la zona de mínimos de 1.0800, debido a una combinación de factores, entre ellos la venta generalizada del Dólar estadounidense (USD) después de que el Banco Popular de China (PBoC) fijara el Renminbi sorprendentemente al alza el lunes por la mañana, según Bloomberg News.

Aunque ha subido en el día, el par parece estar en una nueva tendencia bajista a corto plazo y ahora está firmemente por debajo de la media móvil simple (SMA) de 200 días en 1.0838, la última MA clave que obstruye una mayor caída.

EUR/USD rebota por la toma de beneficios tras la venta masiva

El par EUR/USD rebota el lunes debido quizás también a la recogida de beneficios. El par sufrió una caída sustancial a finales de la semana pasada, tras la publicación de los datos flash del PMI de la Eurozona y de EE.UU. que pusieron de relieve el excepcionalismo estadounidense.

Los datos sugirieron que la economía estadounidense sigue funcionando bastante bien y que la Reserva Federal (Fed) podría estar precipitándose al esperar realizar tres recortes de los tipos de interés este año. Si la Fed cambia de opinión y recorta los tipos más lentamente, será positivo para el dólar, ya que unos tipos más altos tienden a atraer mayores entradas de capital extranjero.

A pesar del rebote del lunes, el euro sigue siendo "frágil" ante una mayor debilidad, según los analistas de ING, que creen que la sorprendente decisión del Banco Nacional Suizo (BNS) de recortar sus tipos de interés el jueves ha estimulado "un mayor escrutinio de la comunicación del BCE", en busca de señales de que el banco europeo seguirá su ejemplo. El BCE y el SNB tienen un historial de imitación mutua, aunque normalmente es el SNB el que sigue al BCE, y no al revés.

"Tras el recorte sorpresa del Banco Nacional Suizo de la semana pasada, ha aumentado el escrutinio sobre la comunicación del BCE. El viernes, un halcón seguía hablando de la posibilidad de un recorte de tipos en abril. En particular, los mercados monetarios siguen atribuyendo una probabilidad muy baja a tal resultado y dudamos que eso cambie mucho esta semana dada la ausencia de datos clave", dijo ING en una nota reciente.

Sin embargo, ING sigue viendo pocas probabilidades de que el BCE recorte pronto los tipos de interés, y es probable que la volatilidad se reduzca al mínimo debido a la falta de datos clave para el Euro esta semana y a las próximas vacaciones de Semana Santa.

EUR/USD se mantiene al alza a pesar de los comentarios pesimistas del BCE

El par EUR/USD se mantuvo al margen de los comentarios realizados el lunes por varios miembros del Comité Ejecutivo del BCE, que apuntaban a una pronta reducción de los tipos de interés.

Fabio Panetta, miembro del Comité Ejecutivo del BCE, afirmó que la inflación se estaba acercando rápidamente al objetivo y que, por lo tanto, estaba surgiendo un "consenso" a favor de un recorte de los tipos de interés. Sus comentarios aumentan la probabilidad de un recorte de tipos en junio o antes. Un recorte anticipado de los tipos se consideraría bajista para el Euro, ya que unos tipos de interés más bajos atraen menos flujos de capital extranjero.

El economista jefe del BCE, Philip Lane, dijo el lunes que estaba "seguro" de que la inflación salarial estaba "en camino" de caer a un nivel consistente con el cumplimiento del objetivo de inflación del 2% del BCE, un indicador más de que el recorte de tipos es inminente.

Análisis técnico: El EUR/USD crea mínimos más bajos

El EUR/USD parece estar ahora en una tendencia bajista a corto plazo después de hacer mínimos más bajos el viernes, y dado que la "tendencia es tu amiga" esto, en conjunto, favorece las apuestas bajistas.

El EUR/USD ha caído hasta el mínimo de la onda B del patrón de tres ondas del movimiento medido que se desarrolló al alza durante febrero y principios de marzo. Es probable que éste sea un nivel de soporte clave y que se produzca cierta estabilización del tipo de cambio tras la gran volatilidad de la semana pasada.

Una ruptura decisiva por debajo de los mínimos de la onda B en torno a 1,0795 señalaría una continuación de la tendencia bajista hacia el siguiente objetivo en 1.0750, posiblemente incluso los mínimos de febrero en 1.0750.

Una ruptura decisiva se caracteriza por una vela bajista roja larga que atraviesa limpiamente el nivel y cierra cerca de su mínimo, o tres velas bajistas seguidas que superan el nivel.

Alternativamente, un movimiento por encima del nivel de 1.0950 pondría en duda la validez de la tendencia bajista a corto plazo.

Según los economistas de Scotiabank, el par EUR/USD está encontrando un pequeño soporte en la zona inferior de 1.0800.

El potencial de ganancias adicionales del EUR no es evidente

La cotización se ha estabilizado y el Euro ha encontrado un pequeño soporte en la zona de 1.0800, donde se situó el EUR/USD a finales de febrero. Sin embargo, la subida observada en el Euro hasta ahora es limitada y el potencial de ganancias adicionales del EUR no es evidente en este momento.

Las ganancias del EUR/USD a través de 1.0835/1.0840 deberían sumarse al impulso positivo a corto plazo y ayudar a elevar el par a la zona media/superior de 1.0800.

El soporte se sitúa en 1.0800 y, más firme, en 1.0775.

El economista jefe del Banco Central Europeo (BCE), Philip Lane, señaló el lunes que necesitan asegurarse de que la inflación salarial se está normalizando después de haber tenido aumentos salariales por encima de lo normal durante varios años, según Reuters.

"Diría que confiamos en que va por buen camino", añadió Lane y explicó que pueden plantearse revertir las subidas de los tipos de interés una vez que el BCE esté más seguro de que el crecimiento salarial se está ralentizando y la inflación está volviendo al objetivo del 2%, tal y como estaba previsto.

Reacción de los mercados

El EUR/USD se aferra a pequeñas ganancias diarias en 1.0820 tras estos comentarios.

- El par GBP/USD se recupera tras una fuerte venta masiva que lo llevó a 1.2600.

- Los buenos datos de ventas minoristas en el Reino Unido ayudan a mejorar las perspectivas para la Libra esterlina.

- Sin embargo, la divergencia entre el BoE y la Fed sobre las perspectivas de los tipos de interés deprime el par.

El GBP/USD experimentó un impulso el lunes, subiendo casi cuatro décimas hasta la zona media de 1.2650 gracias a unos datos mixtos de ventas minoristas en el Reino Unido mejores de lo esperado, la toma de beneficios tras la reciente fuerte liquidación y la venta generalizada del Dólar estadounidense (USD) tras la intervención de las autoridades para apuntalar sus divisas en Asia.

El GBP/USD recibe cierto soporte gracias a las ventas minoristas en el Reino Unido

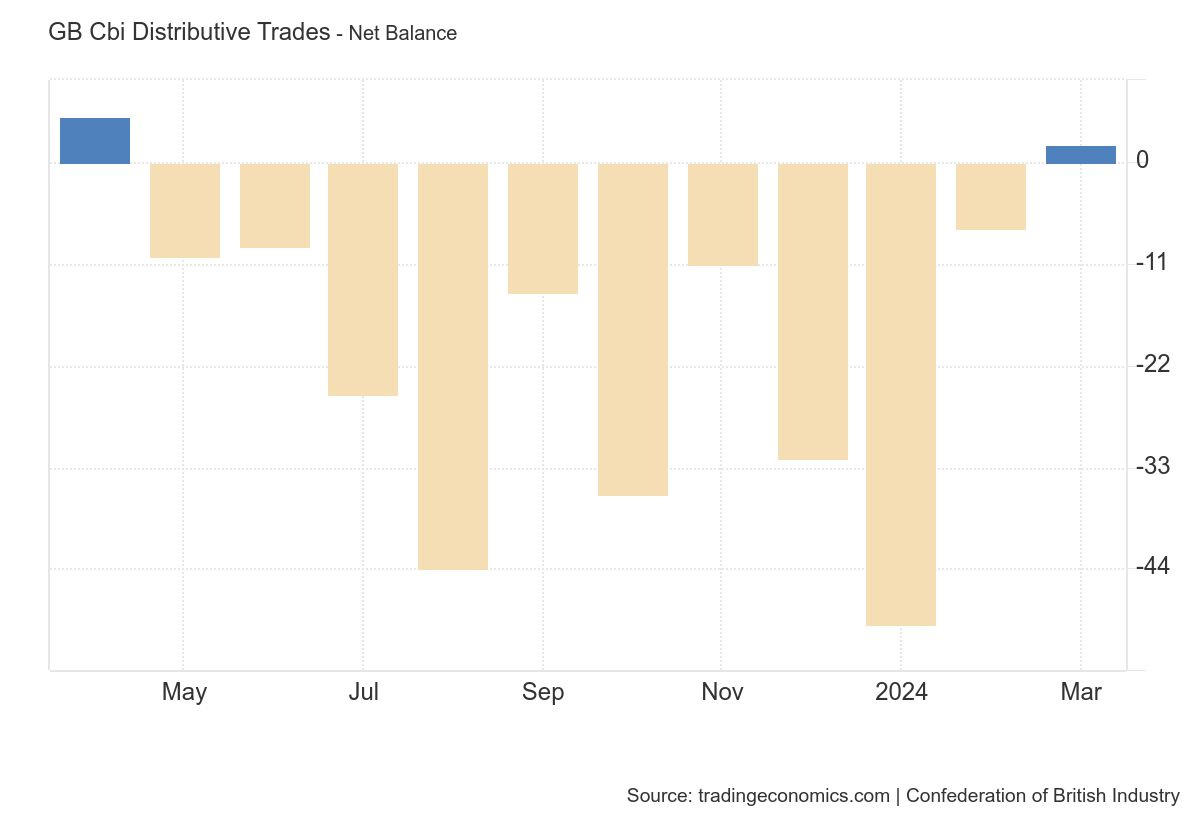

El GBP/USD obtuvo cierto alivio gracias a las cifras del CBI Distributive Trades Survey, que mostraron que el saldo mensual de las ventas minoristas subió a más dos puntos en marzo desde una lectura de menos siete puntos hace un año, en marzo de 2023.

El dato positivo, publicado por la Confederación de la Industria Británica (CBI), se produjo tras diez meses de descensos, lo que sugiere que el clima del comercio minorista en el Reino Unido está mejorando.

Los datos llegan después de que los datos oficiales sobre el volumen de ventas minoristas en el Reino Unido de la Oficina Nacional de Estadística (ONS) superaran las expectativas en febrero y se revisaran al alza en enero.

Los datos indican que el primer trimestre será probablemente más fuerte para la economía del Reino Unido de lo que se había pronosticado anteriormente, lo que probablemente ayudará a apuntalar la Libra esterlina (GBP).

"El volumen de ventas minoristas va camino de repuntar con fuerza en el primer trimestre, ayudando a la economía a dejar atrás la recesión del año pasado, a medida que la caída de la inflación impulsa el poder adquisitivo de los consumidores", afirma Rob Wood, economista jefe para el Reino Unido de Pantheon Macroeconomics, citado por Poundsterlinglive.com.

Los datos son tanto más impresionantes cuanto que febrero fue el más lluvioso desde 1836, añadió Wood.

Incluso si las ventas minoristas se mantienen estables en marzo, registrarán un aumento del 1.7 % intertrimestral, según el economista.

Los datos sugieren que la economía británica podría estar dando un giro tras caer en recesión técnica en el cuarto trimestre y que el Banco de Inglaterra (BoE) no tendrá tanta prisa por bajar los tipos de interés como podría esperarse actualmente. Mantener unos tipos de interés más altos sería positivo para la GBP, ya que unos tipos de interés más altos atraen mayores entradas de capital extranjero.

La GBP/USD sufre por las expectativas divergentes sobre los tipos de interés

El GBP/USD se debilitó sustancialmente tras la reunión de política monetaria del BoE de marzo, celebrada el jueves, después de que se revelara que el último miembro de la junta de gobernadores que se mantenía a favor de la subida de los tipos de interés, Catherine Mann, había cambiado de lealtad. De este modo, cero miembros votaron a favor de una subida de tipos, ocho a favor de mantenerlos sin cambios y uno a favor de recortarlos. Se consideró un indicio de un cambio decisivo en el BoE y una advertencia de recortes de tipos en el horizonte.

El Dólar estadounidense, por su parte, se ha visto apoyado por unas expectativas que cambian en la dirección opuesta, la de mantener los tipos de interés en su elevado nivel actual, ya que los datos de inflación de EE.UU. siguen sorprendiendo al alza. Aunque en la reunión de marzo la Reserva Federal (Fed) se aferró a su opinión anterior de que recortaría los tipos tres veces en 2024, revisó al alza la mayoría de sus indicadores económicos, como el PIB, lo que sugiere el riesgo de que no siga adelante con los recortes.

El lunes, el presidente de la Reserva Federal de Atlanta, Raphael Bostic, se mostró partidario de bajar los tipos de interés con lentitud y dijo que sólo esperaba que la Fed recortara los tipos una vez en 2024.

La gobernadora de la Reserva Federal, Lisa Cook, también instó a la cautela, argumentando que la Fed necesitaba adoptar un "enfoque cuidadoso" de la flexibilización a lo largo del tiempo para "garantizar que la inflación vuelva de forma sostenible al 2.0%".

La responsable de la fijación de tipos que anteriormente estaba a favor de subidas de tipos en el Reino Unido, Catherine Mann, pero que optó por cambiar de opinión en la última reunión del BoE, está hablando en estos momentos, aunque no se ha informado de que haya dicho nada que mueva los mercados en el momento de la publicación.

Los economistas de Société Générale analizan las perspectivas técnicas del USD/MXN.

Riesgo de un descenso más profundo si no se supera la DMA de 200 cerca de 17.20

El USD/MXN ha luchado recientemente por superar la DMA de 200 (ahora en 17.20), lo que ha provocado la persistencia de la caída. Ha vuelto a probar el mínimo del año pasado en 16.60, que es un soporte provisional.

El MACD diario ha comenzado a mostrar una divergencia positiva que denota un retroceso del impulso bajista, pero sería esencial superar la MA cerca de 17.20 para confirmar un movimiento alcista significativo.

En caso de que el par rompa los 16.60, es probable que se extienda la fase de corrección. Los próximos objetivos potenciales podrían situarse en las proyecciones de 16.40 y 16.10.

"Hay riesgos de flexibilizar la política demasiado o demasiado pronto, así como demasiado tarde", dijo el lunes la Gobernadora de la Reserva Federal, Lisa Cook, según Reuters.

Principales conclusiones

"Un enfoque cuidadoso de la política de relajación a lo largo del tiempo puede garantizar que la inflación vuelva de forma sostenible al 2%, al tiempo que se procura mantener un mercado laboral fuerte".

"Los riesgos para alcanzar los objetivos de empleo e inflación del banco central de EE.UU. se están equilibrando mejor".

"La inflación ha caído considerablemente; el mercado laboral se ha mantenido fuerte".

"La trayectoria de la desinflación, como se esperaba, ha sido accidentada y desigual".

"La baja tasa actual de aumento de los nuevos alquileres sugiere que la inflación de los servicios de vivienda seguirá bajando".

"El fuerte crecimiento de la productividad podría significar un ritmo más rápido de crecimiento salarial no inflacionista".

"Podría ser que los precios de algunos servicios aún se ajusten al aumento de los costes de los insumos".

"Las medidas globales de crecimiento salarial muestran un enfriamiento gradual".

"El diferencial de crecimiento salarial entre los que cambian de empleo y los que permanecen en él se ha reducido".

"La inteligencia artificial es una fuente potencialmente significativa de crecimiento de la productividad; eso llevará tiempo".

Reacción de los mercados

El Dólar estadounidense se mantiene bajo una modesta presión bajista tras estos comentarios. Al cierre de esta edición, el Índice del Dólar estadounidense perdía un 0,23% en el día, situándose en 104,19.

El Yen japonés (JPY) se debilitó aún más la semana pasada a pesar de la decisión del Banco de Japón de endurecer finalmente su política monetaria. Los economistas del MUFG Bank analizan las perspectivas del USD/JPY.

El cambio de política del BoJ es importante, pero los rendimientos mundiales siguen siendo clave para la dirección del JPY

Desde el punto de vista de las divisas, es difícil argumentar que la acción del BoJ por sí sola, tanto la semana pasada como en adelante, será suficiente para cambiar la dirección del Yen. Pero cuando los rendimientos mundiales empiecen a bajar, la postura del BoJ reforzará sin duda la escala de apreciación del Yen.

Seguimos viendo margen para que el USD/JPY caiga al menos hasta 140.00 a finales de año, con riesgos de que se mueva hasta 130.50. También esperamos una intervención bastante rápida tras cualquier ruptura de 152.00, con el gobierno claramente opuesto a una depreciación del yen que sólo serviría para reforzar el descontento de los votantes con el gobierno de Kishida.

El EUR/USD defiende los 1.0800. Los economistas de Société Générale analizan las perspectivas técnicas del par.

Soporte crucial en 1.0795/1.0760

El rebote del EUR/USD se enfrentó a un obstáculo interino cerca de 1.0980, lo que provocó un retroceso gradual. Ha caído por debajo de la DMA de 200 y se está acercando al mínimo del pivote reciente cerca de 1.0795/1.0760, que sigue siendo un soporte importante. La defensa de esta zona podría dar lugar a un rebote, pero sería interesante ver si el par puede restablecerse más allá del máximo de la semana pasada de 1.0945. Un fracaso podría significar la persistencia de la caída.

Una ruptura por debajo de 1.0795/1.0760 podría provocar una extensión del movimiento bajista hacia los mínimos de febrero de 1.0695 y 1.0610.

- Es probable que el precio de la Plata invierta su tendencia alcista si rompe por debajo de un mínimo de oscilación clave.

- El metal precioso formó una vela bajista en el gráfico diario la semana pasada.

- Recientemente tocó la cima de un rango a largo plazo y es vulnerable a caer de nuevo al suelo del rango.

El precio de la Plata (XAG/USD) amenaza con invertir su tendencia alcista a corto plazo y bajar dentro de un rango en el que ha estado oscilando durante casi un año, desde abril de 2023.

El gráfico de 4 horas, utilizado por los analistas para analizar la tendencia a corto plazo, está mostrando señales de advertencia de una posible reversión de la tendencia después de que el par se dio la vuelta el jueves.

Plata frente al Dólar estadounidense: gráfico de 4 horas

El precio de la Plata invirtió la dirección en los máximos del rango a largo plazo el jueves y comenzó a descender rápidamente. La primera señal de que la tendencia podría estar cambiando fue la ruptura decisiva por debajo del último mínimo de la tendencia alcista anterior, en torno a 24.710$.

El XAG/USD ha completado un máximo y un mínimo más bajo desde el jueves, si completa otro y consigue hacer un mínimo más bajo, sería una señal bastante fiable de una reversión de la tendencia alcista. Una reversión de este tipo probablemente daría paso a una mayor debilidad de los metales preciosos.

Una ruptura por debajo del mínimo oscilante en 24.400$ sería la confirmación. El XAG/USD se está consolidando en un soporte clave convertido en resistencia en torno a los 24.400$. Este podría ser el punto -conocido como ruptura bajista en el análisis técnico- en el que se encuentre con la oferta y vuelva a bajar.

Una reversión de la tendencia a corto plazo indicaría un probable retroceso hacia los mínimos del rango en torno a 22.000$. Un objetivo alternativo, más conservador, podría ser el grupo de medias móviles principales, en la parte baja de 23.000$, empezando por la media móvil simple (SMA) de 100 días en 23.490$.

Una ruptura bajista apoyaría la perspectiva negativa en el gráfico diario que formó un patrón de velas japonesas envolventes bajistas en el gráfico diario el jueves.

Plata frente al Dólar estadounidense: Gráfico diario

La vela japonesa bajista fue seguida por una vela roja bajista el viernes, proporcionando una confirmación adicional de una reversión a corto plazo.

El indicador de impulso de convergencia/ divergencia de medias móviles (MACD) amenaza con cruzar por debajo de su línea de señal, lo que añade credibilidad a la reversión bajista. El MACD es un indicador especialmente fiable en los mercados con límites del rango, y un cruce sería una buena señal de venta.

Sin embargo, una ruptura por encima de los 25.770$, máximos del jueves, indicaría una probable extensión de la tendencia alcista.

Una ruptura decisiva por encima de los máximos del rango indicaría un impulso alcista aún mayor. Un movimiento de este tipo alcanzaría un objetivo conservador en la extrapolación de 0.618 de la altura del rango desde el punto de ruptura al alza, y un objetivo en 28.524$.

Al comentar las perspectivas de inflación, el Presidente del Banco de la Reserva Federal de Chicago, Austan Goolsbee, declaró el lunes que se encuentran "en un periodo un poco turbio".

Declaraciones destacadas

"No parece que la historia haya cambiado fundamentalmente".

"La Fed tiene que encontrar un equilibrio con su doble mandato".

"Tenemos que ver progresos en la bajada de la inflación".

"El principal rompecabezas con la inflación es la vivienda".

"Tres recortes en 2024 estaba en línea con mi pensamiento".

Reacción de los mercados

El Índice del Dólar estadounidense se mantiene bajo una modesta presión bajista y la última vez que se le vio perdió un 0.24% en el día, situándose en 104.18.

- El USD/MXN cae a mínimos del día en 16.70 tras la apertura de Wall Street.

- El precio del Dólar pierde impulso aunque se mantiene por encima de 104.00.

- El foco estará en los datos de desempleo de México y en la inflación del PCE de EE.UU.

El USD/MXN ha iniciado la semana repuntando hasta 16.77 en la apertura europea, pero poco a poco ha ido cediendo terreno, cayendo a un mínimo diario de 16.71 tras la apertura de Wall Street.

El Dólar cede terreno en el inicio de Semana Santa pero se mantiene firme por encima de 104.00

El Índice del Dólar (DXY) alcanzó a última hora del viernes su nivel más alto en cinco semanas en 104.49. Hoy lunes, el billete verde ha cedido terreno desde estos máximos, deslizándose en los inicios de la sesión americana a un suelo diario en 104.17. A pesar del retroceso, los buenos datos estadounidenses publicados la semana pasada respaldan al Dólar, que se mantiene por encima de la zona 104.00.

Hoy lunes se ha publicado el índice de actividad nacional de la Fed de Chicago, mostrando una subida a 0.05 puntos en febrero desde los -0.54 de enero. Este es su nivel más alto en siete meses.A la espera de los datos de viviendas nuevas de febrero y del índice de negocios manufactureros de la Fed de Dallas, el foco estará esta semana en los discursos de algunos miembros de la Fed y en varios datos relevantes de Estados Unidos. El martes se conocerán las peticiones de bienes duraderos de febrero, y el jueves el PIB anualizado del cuarto trimestre y el sentimiento del consumidor de la Universidad de Michigan. El viernes llegará la cifra más esperada de la semana, la inflación del PCE de febrero, que se prevé se mantenga en el 2.8% anual.

En México, los festivos del Jueves y Viernes Santo marcarán la semana, aunque el miércoles se publicarán dos datos importantes, la balanza comercial y la tasa de desempleo de febrero, que se prevé se reduzca al 2.7% desde el 2.9% de enero.

USD/MXN Niveles de precio

Con el Dólar cotizando frente al Peso mexicano alrededor de 16.71, perdiendo un 0.28% diario, la tendencia continúa apuntando claramente a la baja en gráficos de largo plazo. De seguir descendiendo, el soporte inicial espera en 16.64, mínimo del 2024 alcanzado el pasado 14 de marzo. Por debajo esperaría un fuerte soporte en 16.62, suelo de julio de 2023 y nivel más bajo registrado desde el año 2015. Un quiebre de este nivel llevaría hacia 16.35, suelo de noviembre de 2015, antes de aterrizar en la zona psicológica de 16.00.

Al alza, la primera resistencia ante nuevas subidas aguarda en 16.94, máximo de la semana pasada registrado el 19 de marzo. Por encima de este nivel espera la zona psicológica de 17.00.

- El Dólar estadounidense retrocede un poco el lunes tras no poder superar el máximo del viernes.

- Los operadores esperan una semana muy agitada, con un viernes festivo.

- El Índice del Dólar estadounidense se mantiene en el rango de 104.00 a la espera de los datos del PIB y del PCE.

El Dólar estadounidense (USD) retrocede un poco el lunes antes de la sesión americana en una semana más bien tranquila, con muchas mesas de negociación y mercados de todo el mundo cerrados por el Viernes Santo. Es probable que los operadores sigan especulando sobre si la tesis de la Fed de tres recortes para este año sigue siendo válida, con algunos indicadores económicos adelantados interesantes y cifras del Producto Interior Bruto (PIB) de EE.UU. a mano. Por si fuera poco, el Viernes Santo (con escasa liquidez y la mayoría de los mercados cerrados), EE.UU. publicará el indicador de inflación preferido de la Fed: el índice de precios del gasto en consumo personal (PCE) de febrero.

En cuanto a los datos económicos, el lunes ofrece una apertura suave de la semana bursátil, con la única referencia de las ventas de viviendas nuevas en Estados Unidos. Tres miembros de la Reserva Federal de Estados Unidos comparecerán ante la prensa: Lisa Cook, miembro de la Junta de Gobernadores de la Fed, Austan Goolsbee, presidente de la Fed de Chicago, y Raphael Bostic, de la Fed de Atlanta, quien repetirá su postura de un solo recorte.

Resumen diario de los movimientos en los mercados: Bostic agresivo

- El Banco Popular de China (PBoC) fijó el yuan sustancialmente más fuerte frente al Dólar estadounidense, lo que provocó una bajada del USD/CNH que, en un efecto dominó, hace retroceder al Dólar.

- La publicación de las actas de la última reunión del Banco de Japón hizo que las acciones japonesas se desplomaran, ya que los documentos indicaban que el BoJ está considerando subir los tipos de interés más de lo que esperaban los mercados.

- El lunes comienza con la publicación de las ventas de viviendas nuevas de febrero a las 14:00 GMT. En enero, las ventas aumentaron un 1.5%.

- Tres oradores de la Fed en la agenda de este lunes:

- El presidente de la Fed de Atlanta, Raphael Bostic, ya ha hablado y ha reiterado su petición de una única bajada de tipos para este año.

- El presidente de la Fed de Chicago, Austan Goolsbee, hablará hacia las 13:05 GMT.

- Lisa Cook, miembro de la Fed de EE.UU., hablará hacia las 14:30 GMT.

- El rendimiento de los bonos del Tesoro estadounidense tiene previsto realizar tres nuevas emisiones de bonos este lunes:

- Un billete a 3 meses y otro a 6 meses cerca de las 15:30 GMT.

- Se espera que se coloque un pagaré a 2 años a las 17:00 GMT.

- Las acciones caen con fuerza este lunes. Los índices asiáticos bajan, liderados por el Nikkei japonés, que cierra con más de un 1% en rojo ¡. Europa sigue el mismo camino, con una apertura negativa tanto para el Stoxx 50 como para el DAX alemán, mientras que los futuros estadounidenses se mantienen prácticamente planos.

- Según la herramienta FedWatch de CME Group, las expectativas para la reunión de la Fed del 1 de mayo se sitúan en el 89.2% para el mantenimiento del tipo de los fondos federales sin cambios, mientras que las probabilidades de un recorte de tipos se sitúan en el 10.8%.

- El rendimiento de los bonos del Tesoro estadounidense a 10 años cotiza en torno al 4.22%, el nivel más bajo de esta semana.

Análisis técnico del Índice del Dólar estadounidense: se mantiene por encima de 104.00

El Índice del Dólar estadounidense (DXY) cotiza estable por encima de 104.00 puntos. Sin embargo, podría haber cierta relajación esta semana, ya que el Dólar busca ese equilibrio entre una Fed moderada y unos mercados más bien desafiantes ante ese posible resultado. La verdad se situará probablemente en algún punto intermedio, lo que significa que el DXY podría retroceder algunos puntos para desafiar los 104.00 y situarse por debajo de esta barrera a finales de semana.

El DXY sigue vigilando el nivel de 104.60, donde alcanzó su máximo la semana pasada. Más arriba, 104.96 sigue siendo el primer nivel a la vista. Una vez por encima, el máximo de 104.97 de febrero entra en juego antes de la zona de 105.00, con 105.12 como primera resistencia.

El soporte de la media móvil simple (SMA) de 200 días en 103.72, la SMA de 100 días en 103.50 y la SMA de 55 días en 103.61 tienen una nueva oportunidad de demostrar su importancia. La gran cifra de 103.00 parece que no se pondrá en tela de juicio por ahora, después de que el descenso tras la reunión de la Fed de la semana pasada se diera la vuelta mucho antes de alcanzarla.

Preguntas frecuentes sobre los tipos de interés

¿Qué son los tipos de interés?

Las instituciones financieras cobran los tipos de interés sobre los préstamos a los prestatarios y los pagan como intereses a los ahorradores y depositantes. En ellos influyen los tipos básicos de interés, que fijan los bancos centrales en función de la evolución de la economía. Normalmente, los bancos centrales tienen el mandato de garantizar la estabilidad de los precios, lo que en la mayoría de los casos significa fijar como objetivo una tasa de inflación subyacente en torno al 2%.

Si la inflación cae por debajo del objetivo, el banco central puede recortar los tipos básicos de interés, con el fin de estimular el crédito e impulsar la economía. Si la inflación aumenta sustancialmente por encima del 2%, el banco central suele subir los tipos de interés de los préstamos básicos para intentar reducir la inflación.

¿Cómo influyen los tipos de interés en las divisas?

En general, unos tipos de interés más elevados contribuyen a reforzar la moneda de un país, ya que lo convierten en un lugar más atractivo para que los inversores mundiales aparquen su dinero.

¿Cómo influyen los tipos de interés en el precio del Oro?

Los tipos de interés más altos influyen en el precio del Oro porque aumentan el coste de oportunidad de mantener Oro en lugar de invertir en un activo que devengue intereses o depositar efectivo en el banco.

Si los tipos de interés son altos, el precio del Dólar estadounidense (USD) suele subir y, como el Oro cotiza en dólares, el precio del Oro baja.

¿Qué es la tasa de los fondos federales?

La tasa de los fondos federales es el tipo a un día al que los bancos estadounidenses se prestan entre sí. Es el tipo de interés oficial que suele fijar la Reserva Federal en sus reuniones del FOMC. Se fija en una horquilla, por ejemplo 4.75%-5.00%, aunque el límite superior (en este caso 5.00%) es la cifra citada.

Las expectativas del mercado sobre el tipo de interés de los fondos de la Reserva Federal son seguidas por la herramienta FedWatch del CME, que determina el comportamiento de muchos mercados financieros en previsión de futuras decisiones de política monetaria de la Reserva Federal.

- El Franco suizo se recupera tras la aversión al riesgo de los inversores en la mañana del lunes.

- La apertura de una investigación de la UE sobre las prácticas de los grandes gigantes tecnológicos y los nuevos ataques a Kiev inquietan a los mercados.

- El USD/CHF alcanza un objetivo alcista y retrocede.

El Franco suizo (CHF) avanza el lunes, ya que el aumento de la aversión al riesgo empuja a los inversores a refugiarse en valores seguros, de los cuales el CHF es uno de los más conocidos.

La huida hacia la seguridad se produce tras la noticia de que la Unión Europea (UE) ha iniciado este lunes una investigación sobre grandes gigantes tecnológicos como Apple, Google y Meta, según ABC News.

La noticia de que Rusia ha lanzado misiles hipersónicos contra la capital de Ucrania, Kiev, puede haber inquietado aún más a los mercados.

Los principales índices europeos, como el DAX, el CAC40 y el FTSE 100, bajaban aproximadamente medio punto porcentual el lunes en el momento de la publicación. Los futuros estadounidenses bajan un cuarto de punto porcentual.

El Franco suizo se beneficia del comercio de seguridad

El franco suizo gana terreno a costa de sus competidores, ya que la aversión al riesgo impregna los mercados al inicio de la semana. La noticia del lunes de que la Comisión Europea ha abierto una investigación a las grandes compañías tecnológicas por presunto "incumplimiento" de su Ley de Mercados Digitales (DMA) se ha dado como un factor clave que sacude a los inversores.

La DMA pretende igualar las condiciones en los mercados digitales impidiendo que las grandes plataformas tecnológicas actúen como "guardianes" y monopolicen así los ecosistemas digitales.

Según el comunicado de prensa de la UE, la Comisión "sospecha que las medidas aplicadas por estos guardianes no son suficientes para cumplir eficazmente las obligaciones que les impone la DMA".

En Kiev, mientras tanto, una serie de misiles hipersónicos recrudecieron el conflicto en Ucrania, causando daños en edificios e hiriendo a dos civiles en el céntrico distrito de Pechersk, además de dañar edificios en los distritos de Solomiansky, Holosiyvsky y Dnipro, según Independent.

Análisis técnico: El Franco suizo alcanza el primer objetivo de ruptura y retrocede

El par USD/CHF, es decir, el número de francos suizos que se pueden comprar con un Dólar estadounidense (USD), cotiza en los máximos de 0.8900 tras romper al alza y superar el rango en el que había estado oscilando desde mediados de febrero.

El par ha alcanzado el objetivo conservador de la ruptura en 0.8984 y ha retrocedido. El objetivo se calcula como la extensión de Fibonacci 0.618% de la altura del rango extendido desde el punto de ruptura más alto.

Dólar estadounidense frente al franco suizo: gráfico de 4 horas

El siguiente objetivo para la ruptura se sitúa en 0.9052, la altura completa (ratio 1.000) del rango extrapolado al alza.

Existe el riesgo de que el par corrija a la baja antes de intentar el siguiente objetivo. El indicador de convergencia/divergencia de la media móvil (MACD) acaba de cruzar por debajo de su línea de señal en el gráfico de 4 horas, lo que indica la probabilidad de que el par retroceda.

Si la corrección continúa, podría tener como objetivo el punto medio del rally de ruptura, situado en torno a 0.8930.

Más allá de eso, el par continuaría con la tendencia alcista de corto plazo que se formó antes del rango y su ruptura al alza.

Sería necesaria una ruptura por debajo de 0.8729 para sugerir un cambio de tendencia a corto plazo y el inicio de una caída más profunda.

El primer objetivo para un movimiento de este tipo sería la extrapolación de 0.618% de la parte alta del rango en 0.8632, seguida de la extrapolación completa en 0.8577, que también está cerca de los mínimos del 31 de enero en 0.8551, otro nivel de soporte clave a la baja.

Preguntas frecuentes sobre el sentimiento de riesgo

¿Qué significan los términos "apetito por el riesgo (risk-on)" y "aversión al riesgo (risk-off)" cuando se refieren al sentimiento en los mercados financieros?

En el mundo de la jerga financiera, los dos términos " apetito por el riesgo (risk-on)" y " aversión al riesgo (risk-off)” hacen referencia al nivel de riesgo que los inversores están dispuestos a soportar durante el periodo de referencia. En un mercado "risk-on", los inversores son optimistas sobre el futuro y están más dispuestos a comprar activos de riesgo. En un mercado " risk-off", los inversores empiezan a "ir a lo seguro" porque están preocupados por el futuro y, por tanto, compran activos menos arriesgados que tienen más certeza de aportar una rentabilidad, aunque sea relativamente modesta.

¿Cuáles son los activos clave que hay que seguir para comprender la dinámica del sentimiento de riesgo?

Normalmente, durante los periodos de "apetito por el riesgo", los mercados bursátiles suben, y la mayoría de las materias primas -excepto el oro- también se revalorizan, ya que se benefician de unas perspectivas de crecimiento positivas. Las divisas de los países que son grandes exportadores de materias primas se fortalecen debido al aumento de la demanda, y las criptomonedas suben. En un mercado de "aversión al riesgo", los Bonos suben -especialmente los principales bonos del Estado-, el Oro brilla y las divisas refugio como el Yen japonés, el Franco suizo y el Dólar estadounidense se benefician.

¿Qué divisas se fortalecen cuando el sentimiento es de "apetito por el riesgo"?

El Dólar australiano (AUD), el Dólar canadiense (CAD), el Dólar neozelandés (NZD) y las divisas de menor importancia, como el Rublo (RUB) y el Rand sudafricano (ZAR), tienden a subir en los mercados en los que hay "apetito por el riesgo". Esto se debe a que las economías de estas divisas dependen en gran medida de las exportaciones de materias primas para su crecimiento, y éstas tienden a subir de precio durante los periodos de "apetito por el riesgo". Esto se debe a que los inversores prevén una mayor demanda de materias primas en el futuro debido al aumento de la actividad económica.

¿Qué divisas se fortalecen cuando el sentimiento es de "aversión al riesgo"?

Las divisas principales que tienden a subir durante los periodos de "aversión al riesgo" son el Dólar estadounidense (USD), el Yen japonés (JPY) y el Franco suizo (CHF). El Dólar, porque es la moneda de reserva mundial y porque en tiempos de crisis los inversores compran deuda pública estadounidense, que se considera segura porque es poco probable que la mayor economía del mundo entre en suspensión de pagos. El Yen, por el aumento de la demanda de bonos del Estado japoneses, ya que una gran proporción está en manos de inversores nacionales que probablemente no se deshagan de ellos, ni siquiera en una crisis. El Franco suizo, porque la estricta legislación bancaria suiza ofrece a los inversores una mayor protección del capital.

El USD/COP cotiza en estos momentos sobre 3.897,14, ganando un 0.16% en el día.

El precio Dólar frente al Peso colombiano inició la jornada del lunes tocando un mínimo diario de 3.884,94, subiendo a un máximo en el día en 3.900,50 antes de estabilizarse en torno a los 3.897,14 actuales.

Colombia recorta sus tasas de interés al 12.25%, foco en la tasa de desempleo de febrero

- El pasado viernes, el Banco de la República de Colombia anunció un recorte de 50 puntos básicos (pb) en sus tasas de interés. La entidad rebajó los tipos al 12.25% desde el 12.75% previo. Esta es la tasa de interés más baja vista en el país desde diciembre de 2022, cuando estaba situada en el 12%. La de marzo fue la tercera reunión consecutiva en que el banco central colombiano reducía sus tipos de interés, ya que en diciembre y enero los recortó en 25 pb en cada ocasión.

- Los mercados colombianos permanecen cerrados este lunes por la festividad de San José.

- En una semana marcada por las festividades de Semana Santa, el foco estará en el dato de desempleo de Colombia, que se publicará el miércoles 27 de marzo a las 15.00 GMT. En enero, el desempleo alcanzó el 12.7%, su nivel más alto en un año.

- El precio del Oro es vulnerable a un retroceso temporal ya que los indicadores parpadean "vender".

- Un patrón de velas japonesas en forma de estrella fugaz en los máximos históricos añade tendencia bajista.

- Es posible que se haya completado un movimiento de impulso de Ondas de Elliott de cinco ondas, lo que sugiere un retroceso más profundo en el horizonte.

El precio del Oro (XAG/USD) está cotizando en 2.174,050$ después de haber subido gracias a los flujos de refugio al comienzo de la semana.

A pesar de la subida del lunes, el Oro sigue consolidándose tras retroceder desde el nuevo récord de 2.223,220$ alcanzado el jueves.

El metal precioso se encuentra en una tendencia alcista en todos los plazos principales. Sin embargo, los indicadores técnicos muestran que es probable que el XAG/USD continúe consolidándose durante un tiempo antes de volver a subir.

Oro frente al Dólar estadounidense: Gráfico diario

El precio del Oro ha formado un patrón de velas japonesas en forma de estrella fugaz en los máximos del jueves (marcado con un círculo arriba), lo que sugiere el riesgo de una reversión a corto plazo. A continuación, el viernes se formó una vela japonesa bajista que confirmó la estrella fugaz. Esto aumentó las probabilidades de más caídas.

Los indicadores de convergencia/divergencia de medias móviles (MACD) y de impulso del índice de fuerza relativa (RSI) muestran divergencias bajistas con el precio del Oro y ambos dan señales de venta.

El MACD ha cruzado por debajo de su línea de señal, lo que es una señal para vender en corto el par, y es más bajo de lo que era en los máximos del 8 de marzo, cuando alcanzó su punto máximo. Desde entonces ha descendido, divergiendo con el precio, que siguió subiendo hasta alcanzar un máximo el 21 de marzo.

El RSI acaba de salir de la sobrecompra, que es una señal de venta clásica, y muestra divergencia con el 9 de marzo, cuando alcanzó su máximo en la zona de sobrecompra.

Ambos son indicios de debilidad subyacente y de predisposición a la debilidad, aunque por sí solos no son lo suficientemente concluyentes como para señalar una inversión de la tendencia alcista, sólo una corrección.

Oro frente al Dólar estadounidense: Gráfico diario

El precio del Oro también podría ser vulnerable a una corrección más profunda si se analiza utilizando las Ondas de Elliott. El movimiento alcista desde los mínimos del 14 de febrero es un movimiento de impulso de Ondas de Elliott de cinco ondas. Sugiere la posibilidad de que el movimiento alcista no se haya completado temporalmente y que pronto sea seguido por una corrección ABC, que podría llevarlo tan bajo como la parte superior de la onda (1) en torno a 2.040.000$.

Sin embargo, dada la tendencia alcista general, un objetivo más conservador para el retroceso sería el punto medio de todo el movimiento de impulso en aproximadamente 2.107,000$. La confirmación vendría de un movimiento por debajo del mínimo de la onda (4) en 2.146,160$.

Sin embargo, una vez completado el retroceso, es probable que el precio del Oro reanude su subida en línea con la tendencia alcista dominante.

- El petróleo WTI encuentra soporte en 80.63$ y sube.

- Los operadores del petróleo ven una posible recuperación de la demanda y un aumento de los riesgos de la oferta debido a los problemas geopolíticos.

- El Índice del Dólar estadounidense cotiza por encima de 104.00, aunque un poco más débil.

Los precios del petróleo suben el lunes tras encontrar cierto soporte técnico en el nivel fundamental de 80.63$. Los precios podrían seguir subiendo debido a factores tanto de oferta como de demanda. Por el lado de la oferta, Rusia se enfrenta a problemas derivados tanto de las sanciones como de los ataques con drones de Ucrania a refinerías e instalaciones de almacenamiento rusas. Por el lado de la demanda, la previsión de que la Reserva Federal de EE.UU. recorte tres veces este año, unida a un descenso de los costes de los préstamos también en Europa, podría estimular la economía mundial y, por tanto, la demanda de petróleo.

El Dólar estadounidense, por su parte, está retrocediendo un poco tras la subida de la semana pasada. A pesar de que la Fed comunicó claramente que realizará tres recortes este año, los mercados parecen no creerse el argumento. Esta semana, el indicador de inflación preferido de la Fed -el índice de precios del gasto en consumo personal (PCE)- se publicará el viernes, y otro repunte de la inflación podría provocar un caos en los mercados.

El petróleo crudo (WTI) cotiza en 81.04$ por barril, y el Brent a 85.29$ por barril en el momento de escribir estas líneas.

Noticias sobre petróleo y mercados: Rusia es aplastada

- Los mercados empiezan a prepararse para una posible prórroga del recorte de la producción de 1 millón de barriles diarios de Arabia Saudí durante el resto del año para mantener el petróleo a flote por encima de los 80,00 dólares.

- Bloomberg informa que el gobierno de Irak y las compañías petroleras se culpan mutuamente por los retrasos en la reanudación de un oleoducto clave a Turquía, con discusiones en curso, que podrían mantener el oleoducto cerrado por más tiempo.

- Goldman Sachs se muestra optimista respecto a las materias primas en general para este año, ya que Estados Unidos y Europa se disponen a recortar sus tipos de interés.

- Las refinerías indias ya no aceptarán petroleros de la empresa estatal rusa Sovcomflot PJSC por el riesgo de sanciones.

Análisis técnico del petróleo: Depende de la OPEP mantenerlo por encima de 80$

Los precios del petróleo han recuperado el pulso y se alejan de los niveles inferiores a los 70$ registrados a principios de año. Además de que Rusia está en el punto de mira, otro elemento importante es que los mercados se están preparando para una nueva prórroga de los recortes de producción de Arabia Saudí. Con los mercados acostumbrándose al reciente equilibrio, un repunte de la demanda y otra prórroga saudí podrían ser la combinación perfecta para impulsar el crudo hasta 90$.

Los alcistas del petróleo verán en 86$ el próximo tope. Más arriba, 86,90 $ siguen el ejemplo antes de apuntar a 89.64$ y 93.98$ como niveles máximos.

A la baja, tanto 80.00$ como 80.60$ deberían actuar como soporte ahora con la media móvil simple (SMA) de 200 días como nivel para atrapar cualquier caída cerca de 78.46$. Las SMA de 100 y 55 días están cerca de 75.54$ y 76.79$, respectivamente. Si a esto le sumamos el nivel pivotal cerca de 75.27$, parece que la tendencia bajista es muy limitada y bien preparada para resistir la presión vendedora.

Petróleo crudo US WTI: Gráfico diario

Preguntas frecuentes sobre el petróleo WTI

¿Qué es el petróleo WTI?

El petróleo WTI es un tipo de petróleo crudo que se vende en los mercados internacionales. WTI son las siglas de West Texas Intermediate, uno de los tres tipos principales que incluyen el Brent y el crudo de Dubai. El WTI también se conoce como "ligero" y "dulce" por su relativamente baja gravedad y contenido en azufre, respectivamente. Se considera un petróleo de alta calidad que se refina fácilmente. Se obtiene en Estados Unidos y se distribuye a través del centro de Cushing, considerado "el cruce de oleoductos del mundo". Es una referencia para el mercado del petróleo y el precio del WTI se cotiza con frecuencia en los medios de comunicación.

¿Qué factores determinan el precio del petróleo WTI?

Como todos los activos, la oferta y la demanda son los principales factores que determinan el precio del petróleo WTI. Como tal, el crecimiento global puede ser un impulsor del aumento de la demanda y viceversa en el caso de un crecimiento global débil. La inestabilidad política, las guerras y las sanciones pueden alterar la oferta y repercutir en los precios. Las decisiones de la OPEP, grupo de grandes países productores de petróleo, es otro factor clave del precio. El valor del Dólar estadounidense influye en el precio del petróleo crudo WTI, ya que el petróleo se comercia principalmente en dólares estadounidenses, por lo que un Dólar más débil puede hacer que el petróleo sea más asequible y viceversa.

¿Cómo influyen los inventarios en el precio del petróleo WTI?

Los informes semanales sobre los inventarios de petróleo publicados por el Instituto Americano del Petróleo (API) y la Agencia de Información de Energía (EIA) influyen en el precio del petróleo WTI. Los cambios en los inventarios reflejan la fluctuación de la oferta y la demanda. Si los datos muestran un descenso de los inventarios, puede indicar un aumento de la demanda, lo que haría subir el precio del petróleo. Un aumento de los inventarios puede reflejar un incremento de la oferta, lo que hace bajar los precios. El informe del API se publica todos los martes y el de la EIA al día siguiente. Sus resultados suelen ser similares, con una diferencia de un 1% entre ellos el 75% de las veces. Los datos de la EIA se consideran más fiables, ya que se trata de una agencia gubernamental.

¿Cómo influye la OPEP en el precio del petróleo WTI?

La OPEP (Organización de Países Exportadores de Petróleo) es un grupo de 13 naciones productoras de petróleo que deciden colectivamente las cuotas de producción de los países miembros en reuniones bianuales. Sus decisiones suelen influir en los precios del petróleo WTI. Cuando la OPEP decide reducir las cuotas, puede restringir la oferta y hacer subir los precios del petróleo. Cuando la OPEP aumenta la producción, se produce el efecto contrario. La OPEP+ es un grupo ampliado que incluye a otros diez países no miembros de la OPEP, entre los que destaca Rusia.

El presidente del Banco de la Reserva Federal de Atlanta, Raphael Bostic, declaró el lunes que quieren evitar la volatilidad de la salida de balance.

Bostic añadió que espera que la economía estadounidense y la inflación se ralenticen gradualmente y repitió que prevé que el banco central estadounidense baje el tipo de interés oficial una vez este año.

El viernes, señaló que la inflación estaba bajando más lentamente de lo previsto, y que muchos artículos registraban subidas de precios desmesuradas.

Reacción de los mercados

Estos comentarios no provocaron una reacción notable en los mercados. Al momento de escribir, el Índice del Dólar estadounidense perdía un 0.2% en el día, situándose en 104.22.

El miembro del Comité Ejecutivo del Banco Central Europeo (BCE), Fabio Panetta, ha afirmado el lunes que la inflación en la zona euro estaba descendiendo rápidamente hacia el objetivo del 2% y añadió que la tendencia de la inflación hacía posible un recorte de los tipos, según informa Reuters.

"El consenso que está surgiendo -especialmente en las últimas semanas- en el seno del consejo de gobierno del BCE apunta en esta dirección", ha añadido Panetta.

La Libra esterlina (GBP) se consolida en niveles ligeramente inferiores tras el comunicado moderado del Banco de Inglaterra de finales de la semana pasada. Los economistas de ING analizan las perspectivas del GBP.

El Banco de Inglaterra se vuelve más moderado

La declaración y las actas moderadas del jueves fueron respaldadas por una entrevista del gobernador Andrew Bailey en el Financial Times el viernes. En ella, dio a entender que este año se producirían múltiples recortes de tipos. Este giro moderado del BoE ayuda a consolidar el suelo de 0,8500 para el EUR/GBP, que ahora puede avanzar lentamente hacia la zona de 0,8700 durante el próximo mes.

Dada nuestra opinión sobre el Dólar, no somos demasiado bajistas con respecto al GBP/USD y esperaríamos que surgiera una demanda decente por debajo de 1,2600.

El Dólar estadounidense (USD) retrocedió parte de sus recientes y sólidas ganancias. Los economistas de BBH analizan las perspectivas del Dólar.

Las perspectivas de crecimiento de la economía estadounidense son alentadoras

El Dólar puede subir porque no esperamos que la Fed recorte los tipos 75 puntos básicos este año.