- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- La Plata cotiza ligeramente al alza un 0.16% debido a la debilidad del Dólar estadounidense.

- La perspectiva técnica muestra un patrón envolvente bajista desde la semana pasada, con el RSI indicando un impulso bajista.

- Niveles clave de soporte: la DMA de 50 en 29.14$, 29.00$, y 28.66$, y la DMA de 100 en 26.82$.

- Niveles clave de resistencia: máximo del 7 de junio en 31.54$, 32.00$, y máximo anual en 32.51$.

Los precios de la Plata se mantienen estables el lunes en medio de los firmes rendimientos del Tesoro de EE.UU. y un Dólar estadounidense más débil. El XAG/USD cotiza en 29.58$, con una subida mínima del 0.16%.

Plata Análisis del Precio: Perspectiva técnica

La semana pasada, el metal gris formó un patrón de gráfico ‘envolvente bajista’, lo que abrió la puerta a más caídas. El momentum cambió a favor de los vendedores ya que el Índice de Fuerza Relativa (RSI) se volvió bajista, abriendo la puerta a más pérdidas.

Dado el contexto, el primer soporte del XAG/USD sería la media móvil de 50 días (DMA) en 29.14$; expondrá 29.00$. Romper este nivel podría llevar al mínimo MTD de 28.66$, antes de una posible caída hacia la DMA de 100 en 26.82$.

Por otro lado, si el XAG/USD reanuda su tendencia alcista, el próximo nivel de resistencia es el máximo del 7 de junio de 31.54$. Superar este nivel apuntaría a 32.00$ antes de desafiar el máximo anual de 32.51$.

Plata Acción del Precio – Gráfico Diario

Esto es lo que necesita saber el martes 25 de junio:

El Dólar estadounidense (USD) extendió la caída del lunes durante la sesión del mercado estadounidense, retrocediendo a medida que la confianza de los inversores sigue aumentando al comienzo de una nueva semana de negociación. Datos clave de EE.UU. se avecinan más adelante en la semana con una revisión del crecimiento del Producto Interior Bruto (PIB) del primer trimestre de EE.UU. el jueves, con la actualización del Índice de Precios del Gasto en Consumo Personal (PCE) subyacente programada para el viernes.

El martes se publicarán las últimas cifras de inflación del Índice de Precios al Consumo (IPC) canadiense para los operadores de CAD, con una previsión de enfriamiento leve para el año hasta mayo, mientras que se espera que el IPC de Australia para el año terminado en mayo aumente ligeramente. La inflación mensual del IPC de Australia está programada para publicarse temprano el miércoles.

Esta semana, un calendario de publicaciones moderado deja a los inversores a la deriva mientras los datos clave se acumulan para el viernes. La vista previa de la inflación del IPC de Tokio en Japón dará inicio a la avalancha de datos del viernes, seguida de las ventas minoristas de Alemania, el PIB del Reino Unido y la inflación del PCE de EE.UU., completando el punto culminante del calendario económico de la semana.

Dólar estadounidense PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Dólar estadounidense (USD) frente a las principales monedas hoy. Dólar estadounidense fue la divisa más fuerte frente al Yen japonés.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.41% | -0.35% | -0.10% | -0.27% | -0.26% | -0.15% | -0.10% | |

| EUR | 0.41% | 0.08% | 0.38% | 0.19% | 0.16% | 0.31% | 0.38% | |

| GBP | 0.35% | -0.08% | 0.24% | 0.11% | 0.08% | 0.23% | 0.30% | |

| JPY | 0.10% | -0.38% | -0.24% | -0.17% | -0.13% | 0.00% | -0.01% | |

| CAD | 0.27% | -0.19% | -0.11% | 0.17% | 0.01% | 0.12% | 0.19% | |

| AUD | 0.26% | -0.16% | -0.08% | 0.13% | -0.01% | 0.14% | 0.21% | |

| NZD | 0.15% | -0.31% | -0.23% | -0.00% | -0.12% | -0.14% | 0.07% | |

| CHF | 0.10% | -0.38% | -0.30% | 0.00% | -0.19% | -0.21% | -0.07% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Dólar estadounidense de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Yen japonés, el cambio porcentual que se muestra en el cuadro representará el USD (base)/JPY (cotización).

El EUR/USD se mantuvo estable en la sesión del mercado estadounidense el lunes, rondando niveles técnicos cerca de 1.0740, ya que una venta generalizada del Dólar ayudó a los operadores del Euro a defenderse de una caída general en las encuestas de sentimiento alemán que se publicaron más temprano en el día.

El GBP/USD también se mantuvo firme cerca de 1.2690, ya que las apuestas alcistas para la Libra permanecieron altas, pero no pudieron romper por encima de la zona de 1.2700. El Reino Unido está en gran medida ausente del calendario económico esta semana, con datos mayormente de nivel medio a bajo, mientras los operadores de GBP esperan la publicación del PIB del Reino Unido del primer trimestre el viernes.

La Fed

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria. El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

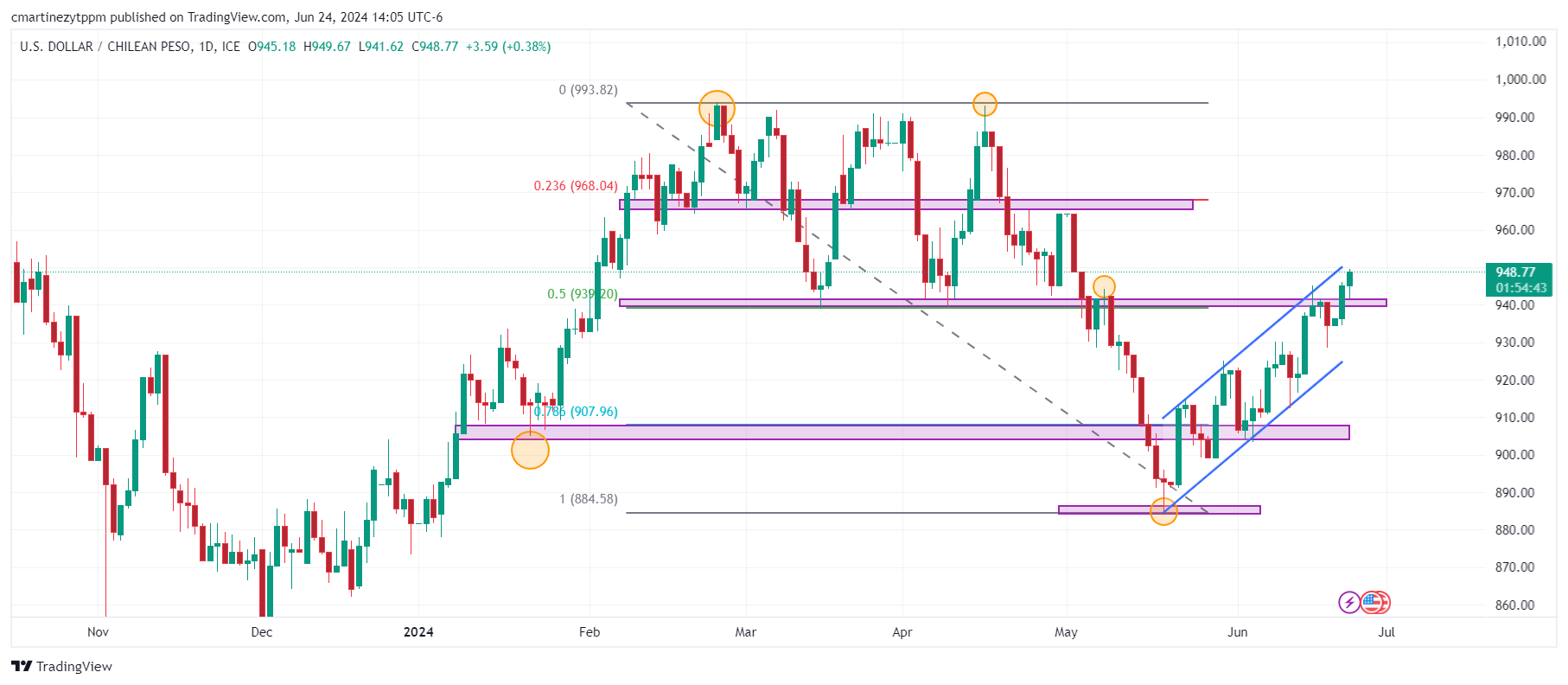

- El USD/CLP registra un volumen escaso, en espera de la publicación de la Tasa de Desempleo correspondiente al mes de mayo.

- El cobre presenta una caída importante y alcanza mínimos de tres días.

El USD/CLP inició la sesión europea marcando un mínimo del día en 941.62, encontrando compradores que llevaron la paridad a máximos de siete semanas y media en 949.67. Actualmente, el precio del Dólar estadounidense frente al Peso chileno cotiza en 948.77 ganando un 0.38 % en el día.

El precio del cobre se consolida preparándose a explorar precios inferiores

El cobre registró un mínimo del día en 4.38 $ rebotando hasta alcanzar 4.43 $. Actualmente, el cobre cotiza en 4.41 $, ganado marginalmente un 2.33%. El precio del metal está consolidando en niveles inferiores de la consolidación comprendida entre 4.58 y 4.35, máximo del 12 de junio y mínimo del 18 de junio, respectivamente.

La Tasa de Desempleo correspondiente al mes de mayo se dará a conocer el próximo 28 de junio. El mercado espera un 8.5% en línea con su lectura previa.

El USD/CLP se mantiene por encima del nivel clave de 940.00 apuntando a la siguiente resistencia en 965.00. El par se encuentra dentro en un canal ascendente y se dirige a niveles superiores.

Niveles técnicos en el USD/CLP

La resistencia más cerana la encontramos en la zona de 965.00 – 970.00, en convergencia con el retroceso al 23.6% de Fibonacci. El primer soporte se sitúa en 940.00, dado por los puntos pivote y el retroceso al 50% de Fibonacci.

Gráfico diario del Peso chileno

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El WTI rebotó después de una caída a corto plazo hacia 80.00$.

- Los mercados de energía están agitados mientras los inversores buscan señales más firmes de reducción de la oferta.

- La continua agitación geopolítica mantiene las preocupaciones sobre la oferta en primer plano, impulsando los precios.

El petróleo crudo West Texas Intermediate (WTI) de EE.UU. encontró una oferta firme el lunes, rebotando hacia la zona de 81.50$ después de retroceder hasta alcanzar la zona de 80.00$. Los mercados de energía permanecen agitados mientras los inversores esperan un impulso general del mercado ante la posibilidad de un aumento de la demanda en el futuro, mientras intentan dejar de lado las actuales existencias, que ven un creciente excedente sobre la demanda actual.

El liderazgo en Israel desestimó la última versión de una propuesta de alto el fuego entre las fuerzas israelíes y el grupo palestino Hamas, manteniendo los mercados de petróleo crudo respaldados mientras los inversores continúan considerando la posibilidad de que el conflicto en Gaza se extienda a los países vecinos.

Los inversores en energía estarán atentos a las actualizaciones de esta semana sobre las existencias de petróleo crudo de EE.UU. del Instituto Americano del Petróleo (API) y la Administración de Información Energética. Los recuentos semanales fueron en direcciones diferentes la semana pasada, con el API señalando una reducción mientras que la EIA encontró un ligero aumento en los recuentos de suministro. Los especuladores de petróleo crudo buscarán una mayor reducción en las existencias de petróleo crudo de EE.UU. a medida que las economías se dirigen hacia los meses de verano, con los comerciantes de barriles buscando específicamente un aumento en la demanda de combustible para refrigeración y viajes de verano.

Indicador económico

Reservas semanales de crudo del API

El Boletín Estadístico Semanal API’s ha informado sobre los datos totales de los Estados Unidos y la región relativos a las operaciones de refinería y producción de los cuatro principales productos derivados del petróleo: la gasolina para motor, el combustible para aviones, el queroseno destilado (por contenido de azufre) y el aceite combustible residual. Estos productos representan más del 85% del total de la industria petrolera.

Leer más.Próxima publicación: mar jun 25, 2024 20:30

Frecuencia: Semanal

Estimado: -

Previo: 2.264M

Fuente: American Petroleum Institute

Indicador económico

Cambio en reservas de petróleo EIA

Es una medida del cambio en el stock de petróleo crudo y lo publica la Energy Information Administration. Este reporte indica la demanda de petróleo y la volatilidad del precio. Debido a que los precios del petróleo impactan en la economía global, se espera que afecte a la volatilidad de las divisas, especialmente al dólar canadiense. Debemos tomar en cuenta que Canadá es el décimocuarto productor de petróleo, de manera que una demanda elevada es alcista para el dólar canadiense. A pesar de tener un bajo impacto entre las divisas, el informe tiende a afectar el precio del petróleo, por lo que peude tener un impacto más notorio.

Leer más.Próxima publicación: mié jun 26, 2024 14:30

Frecuencia: Semanal

Estimado: -

Previo: -2.547M

Perspectivas técnicas para el WTI

El impulso alcista intradía ha dejado al petróleo crudo de EE.UU. varado en una creciente zona de oferta por encima de la zona de 81,00 $, con los precios volviéndose lentos en 81,50 $ y podrían estar listos para un retroceso de agotamiento a niveles familiares. Las velas diarias están fijadas en territorio alcista a corto plazo por encima de la media móvil exponencial (EMA) de 200 días en 78,38 $, pero un rápido aumento desde el último mínimo en 72,45 $ podría dejar el impulso alcista sin una base técnica firme, y las probabilidades se inclinan hacia un retorno a los precios medios a largo plazo.

Gráfico horario del WTI

Gráfico diario del WTI

El petróleo WTI FAQs

El petróleo WTI es un tipo de petróleo crudo que se vende en los mercados internacionales. WTI son las siglas de West Texas Intermediate, uno de los tres tipos principales que incluyen el Brent y el crudo de Dubai. El WTI también se conoce como "ligero" y "dulce" por su relativamente baja gravedad y contenido en azufre, respectivamente. Se considera un petróleo de alta calidad que se refina fácilmente. Se obtiene en Estados Unidos y se distribuye a través del centro de Cushing, considerado "el cruce de oleoductos del mundo". Es una referencia para el mercado del petróleo y el precio del WTI se cotiza con frecuencia en los medios de comunicación.

Como todos los activos, la oferta y la demanda son los principales factores que determinan el precio del petróleo WTI. Como tal, el crecimiento global puede ser un impulsor del aumento de la demanda y viceversa en el caso de un crecimiento global débil. La inestabilidad política, las guerras y las sanciones pueden alterar la oferta y repercutir en los precios. Las decisiones de la OPEP, grupo de grandes países productores de petróleo, es otro factor clave del precio. El valor del Dólar estadounidense influye en el precio del petróleo crudo WTI, ya que el petróleo se comercia principalmente en dólares estadounidenses, por lo que un Dólar más débil puede hacer que el petróleo sea más asequible y viceversa.

Los informes semanales sobre los inventarios de petróleo publicados por el Instituto Americano del Petróleo (API) y la Agencia de Información de Energía (EIA) influyen en el precio del petróleo WTI. Los cambios en los inventarios reflejan la fluctuación de la oferta y la demanda. Si los datos muestran un descenso de los inventarios, puede indicar un aumento de la demanda, lo que haría subir el precio del petróleo. Un aumento de los inventarios puede reflejar un incremento de la oferta, lo que hace bajar los precios. El informe del API se publica todos los martes y el de la EIA al día siguiente. Sus resultados suelen ser similares, con una diferencia de un 1% entre ellos el 75% de las veces. Los datos de la EIA se consideran más fiables, ya que se trata de una agencia gubernamental.

La OPEP (Organización de Países Exportadores de Petróleo) es un grupo de 13 naciones productoras de petróleo que deciden colectivamente las cuotas de producción de los países miembros en reuniones bianuales. Sus decisiones suelen influir en los precios del petróleo WTI. Cuando la OPEP decide reducir las cuotas, puede restringir la oferta y hacer subir los precios del petróleo. Cuando la OPEP aumenta la producción, se produce el efecto contrario. La OPEP+ es un grupo ampliado que incluye a otros diez países no miembros de la OPEP, entre los que destaca Rusia.

- El GBP/JPY extiende su rally, alcanzando nuevos máximos de ciclo alrededor de 202.50 el lunes.

- El RSI diario y el MACD se encuentran cerca del territorio de sobrecompra.

- La tendencia sigue siendo alcista, pero las condiciones de sobrecompra sugieren posibles correcciones.

Durante la sesión del lunes, el par GBP/JPY mantuvo su tendencia alcista, alcanzando nuevos máximos de ciclo alrededor de 202.50, su punto más alto desde 2007. A pesar de que los vendedores hicieron avances al inicio de la sesión, llevando al par a un mínimo de 106.14, los compradores lograron contrarrestar y propulsar al par de vuelta a nuevos máximos de ciclo.

El RSI diario se sitúa actualmente en 68, ubicándose ligeramente por debajo del territorio de sobrecompra. El repunte registrado en las lecturas del viernes pasado sugiere un impulso alcista persistente, aunque el rápido acercamiento a las condiciones de sobrecompra puede indicar una posible corrección inminente. El Indicador MACD diario continúa mostrando barras verdes ascendentes, lo que implica que el impulso alcista sigue en juego, aunque acercándose a un punto máximo.

GBP/JPY gráfico diario

En resumen, el sólido desempeño del par GBP/JPY el lunes respalda una tendencia alcista más amplia. La perspectiva positiva de la tendencia se valida por la posición del par por encima de las SMAs de 20 días, 100 días y 200 días. Sin embargo, dado que los indicadores actuales sugieren movimientos sobreextendidos, los traders podrían prepararse para un posible evento de corrección.

Si el par cae por debajo del nivel de soporte inmediato establecido en 202.00, seguido por los niveles de 201.00 y 202.20 (SMA de 20 días), probablemente buscaría nuevos umbrales de soporte alrededor del área psicológica de 200.00. Por el contrario, la resistencia se observa cerca de la marca psicológica de 203.00 y más allá en 203.50, en caso de que los alcistas persistan.

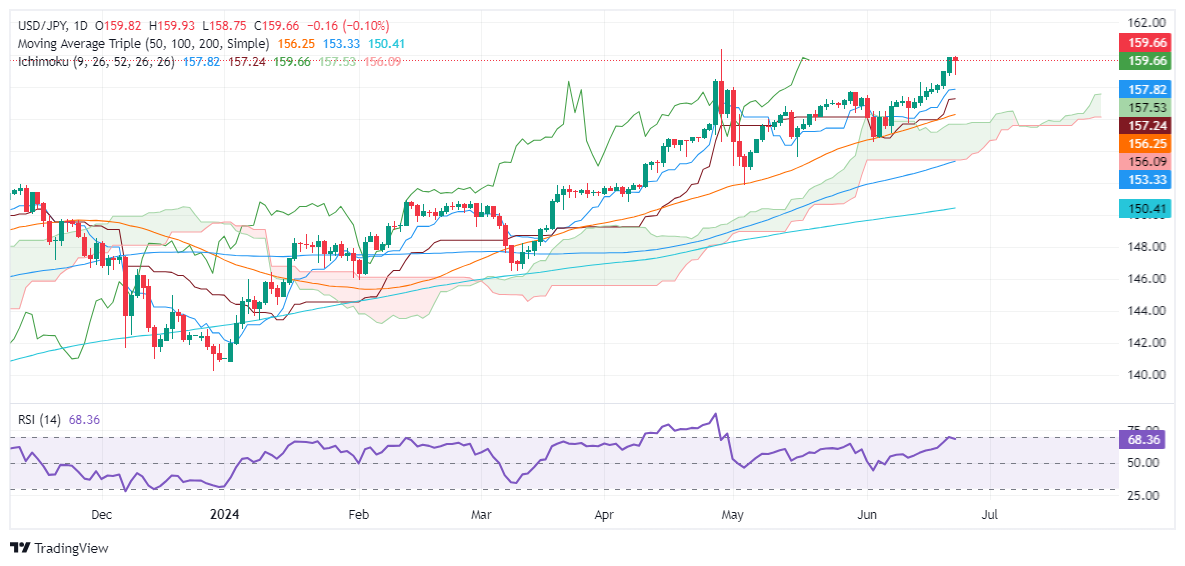

- El USD/JPY avanza hacia 160.00 por segunda vez en 2024.

- El momentum favorece a los compradores con un RSI alcista, pero persisten los riesgos de presión a la baja.

- Los niveles clave de resistencia son 160.00, el máximo anual en 160.32, más ganancias en 160.50 y 161.00.

- Los niveles clave de soporte son el mínimo del día en 158.75, Tenkan-Sen en 157.82, Senkou Span A en 157.53 y Kijun-Sen en 157.24.

El USD/JPY está plano pero avanzó constantemente hacia la cifra de 160.00 por segunda vez en 2024 y alcanzó un máximo de dos meses de 159.93 antes de recortar algunas de las ganancias anteriores. El par cotiza en 159.65, bajando alrededor de un 0.10%, en medio de la intervención verbal de las autoridades japonesas.

USD/JPY Análisis del Precio: Perspectiva técnica

El USD/JPY ha logrado subir nuevamente por encima de 159.00, aunque los operadores fueron reacios a poner a prueba la paciencia del Banco de Japón (BoJ) de intervenir en el mercado de divisas para frenar la depreciación del Yen japonés (JPY).

El momentum favorece a los compradores, con el RSI permaneciendo alcista, pero persisten los riesgos a la baja. Si el USD/JPY supera la marca psicológica de 160.00, la siguiente resistencia sería el máximo anual de 160.32. Se esperan más ganancias por encima de 160.50 y en 161.00.

Por otro lado, si el USD/JPY cae por debajo del mínimo del día de 158.75, eso podría allanar el camino para probar niveles clave de soporte. A continuación estaría el Tenkan-Sen en 157.82, seguido por el Senkou Span A en 157.53, antes del Kijun-Sen en 157.24.

USD/JPY Acción del Precio – Gráfico Diario

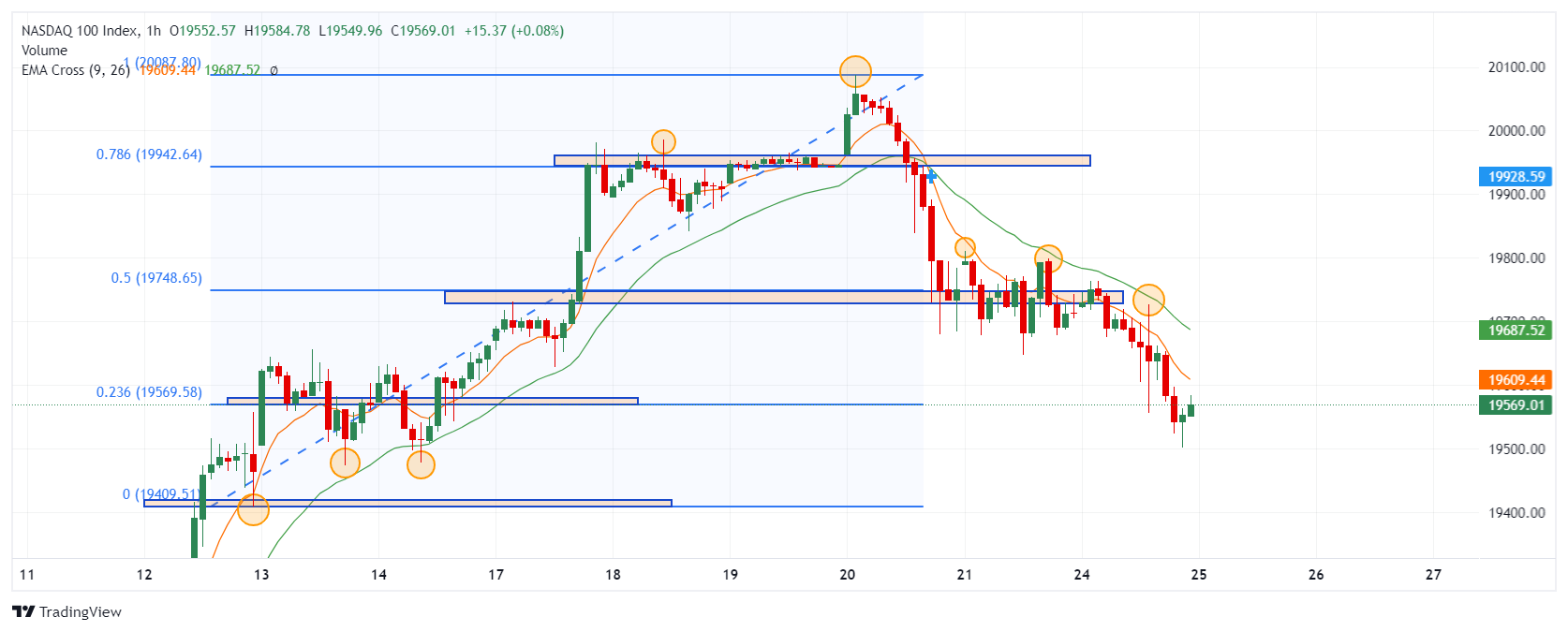

- El Nasdaq 100 marca su tercera sesión con pérdidas consecutiva tras haber alcanzado máximos históricos en 20.087.

- NVIDIA (NVDA) presenta una minusvalía del 4.99%, junto con DexCom (DXCM) que cae 5.22% en el día.

El índice tecnológico Nasdaq 100, marcó un máximo del día durante la sesión europea en 19.764. Sin embargo, los vendedores agresivos se mantuvieron activos y llevaron el índice a mínimos de seis días en 19.501. Al momento de escribir, el Nasdaq 100 opera en 19.568, perdiendo un 0.72% diario.

NVIDIA cae por tercera sesión consecutiva después de registrar máximos históricos

Las acciones de NVIDIA (NVDA) operan en 120.29, registrando una fuerte caída de un 4.99%. Esta es la tercera sesión consecutiva que las acciones del gigante de semiconductores caen fuertemente desde su máximo histórico alcanzado en 140.71 el 19 de junio. De igual forma, DexCom (DXCM) cotiza en 110.56 $, presentando una minusvalía de 5.22% diaria.

Niveles técnicos en el Nasdaq 100

Las Medias Móviles Exponenciales nos indican una perspectiva bajista en el corto plazo en el Nasdaq 100, observamos la primera resistencia 19.810, máximo del 21 de junio. El soporte más cercano se encuentra en 19.410, mínimo del 12 de junio.

Gráfico de 1 hora del Nasdaq 100

- El Oro se beneficia de un Dólar estadounidense más débil y sube un 0.45%, en medio de firmes rendimientos de los bonos del Tesoro de EE.UU.

- Los inversores están atentos al próximo Índice de Precios del Consumo Personal (PCE), la medida de inflación preferida de la Fed, que podría impactar las expectativas de recorte de tasas.

- El Índice del Dólar estadounidense (DXY) cae mientras la herramienta FedWatch del CME indica un 66% de probabilidad de un recorte de tasas en septiembre, frente al 59.5% anterior.

El Oro saltó desde el mínimo del viernes pasado y se benefició de un Dólar estadounidense más débil el lunes. El viernes, los inversores se preparan para la publicación del indicador de inflación preferido de la Reserva Federal, el Índice de Precios del Consumo Personal (PCE). El XAU/USD cotiza a 2.331$, subiendo un 0.45%, mientras que el Dólar cae en medio de firmes rendimientos de los bonos del Tesoro de EE.UU.

El apetito por el riesgo se deterioró; los inversores que buscan seguridad se refugian en el metal dorado. Los rendimientos de los bonos del Tesoro de EE.UU. están planos, como lo muestra la nota del Tesoro a 10 años que se mantiene en 4.253% sin cambios.

El Índice del Dólar estadounidense (DXY), que sigue el valor de la moneda estadounidense frente a una cesta de otras seis divisas, cayó un 0.26% a 105.53.

La agenda económica de EE.UU. incluirá el indicador de inflación preferido de la Fed, el PCE. Si los datos se alinean con el consenso, esto significará que el proceso de desinflación está evolucionando como esperan los responsables de la Fed y aumentará las probabilidades de un recorte de tasas tan pronto como en septiembre.

Según la herramienta FedWatch del CME, los operadores están valorando una probabilidad del 66% de un alivio en septiembre, frente al 59,5% anterior.

Mientras tanto, la presidenta de la Fed de San Francisco, Mary Daly, dijo que el mercado laboral está "cerca" de un punto de inflexión, donde un mayor debilitamiento significará un aumento del desempleo. Los comentarios de Daly indican que se inclina hacia una postura moderada, ya que añadió, "En este punto, la inflación no es el único riesgo que enfrentamos."

El contrato de futuros de la tasa de fondos federales de diciembre de 2024 implica que la Fed aliviará la política en solo 36 puntos básicos (pb) hacia finales del año.

Resumen diario de los motores de los mercados: El precio del Oro avanza por un Dólar estadounidense débil

- Se espera que el PCE general alcance el 0% en mayo, por debajo del 0.3% de abril, y en los doce meses hasta mayo, que baje del 2.7% al 2.6%.

- Se prevé que el PCE subyacente sea del 0.1% mensual, por debajo del 0.2%, y en términos anuales, se estima que baje del 2.8% al 2.6%.

- Los datos económicos de EE.UU. de la semana pasada fueron mixtos. En el lado del crecimiento, la economía sigue siendo robusta gracias a los fuertes PMI preliminares de S&P Global y una desaceleración en las ventas minoristas. No obstante, muestra cierta debilidad en el mercado laboral.

- Los funcionarios de la Fed aconsejaron paciencia respecto a los recortes de tasas de interés, enfatizando que sus decisiones seguirán dependiendo de los datos. A pesar del informe positivo del IPC de la semana pasada, los responsables de la política reiteraron la necesidad de ver más datos como los de mayo antes de considerar cualquier cambio.

Análisis técnico: El precio del Oro sube y prueba la línea de cuello del patrón de Hombro-Cabeza-Hombro en torno a 2.330$

El precio del Oro sigue con un sesgo bajista después de formar un patrón de gráfico de 'envolvente bajista' el viernes. Esto valida aún más el patrón de gráfico de Hombro-Cabeza-Hombro, lo que significa que se espera una mayor caída para el metal sin rendimiento.

El próximo soporte del XAU/USD sería 2.300$. Una vez despejado, el XAU/USD caería a 2.277$, el mínimo del 3 de mayo, seguido del máximo del 21 de marzo de 2.222$. Más pérdidas se encuentran por debajo, con los vendedores apuntando al objetivo del patrón de gráfico de Hombro-Cabeza-Hombro desde 2.170$ hasta 2.160$.

Por el contrario, si el Oro recupera 2.350$, eso expondrá niveles de resistencia clave adicionales como el máximo del ciclo del 7 de junio de 2.387 $, antes de desafiar la cifra de 2.400$.

El Oro

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

- El Dow Jones es el claro ganador de los principales índices de renta variable de EE.UU. el lunes.

- El Dow Jones sube más de tres cuartos de un por ciento para iniciar la semana de negociación.

- Datos clave de EE.UU. se publicarán más adelante en la semana mientras las esperanzas de recorte de tasas se apoderan de septiembre.

El Promedio Industrial Dow Jones (DJIA) ganó terreno el lunes, extendiendo un rebote a corto plazo y encaminándose a una de sus mejores actuaciones de un solo día en junio. Los rendimientos de los bonos del Tesoro se mantienen planos y el sentimiento de los inversores, aunque mixto, se mantiene en general mientras las esperanzas de un recorte de tasas en septiembre continúan.

Datos clave de EE.UU. se avecinan más adelante en la semana, con una actualización del Producto Interior Bruto (PIB) anualizado de EE.UU. para el primer trimestre el jueves y una nueva impresión del Índice de Precios del Gasto en Consumo Personal (PCE) de EE.UU. programada para el viernes. Los inversores buscarán en general métricas de inflación en enfriamiento y cifras económicas ligeramente suaves para impulsar a la Reserva Federal (Fed) hacia un recorte de tasas en septiembre, pero tanto cifras demasiado buenas como demasiado malas provocarán una avalancha hacia refugios seguros.

Noticias sobre el Dow Jones

El Dow Jones está en general al alza el lunes, con más de dos tercios de los valores del índice en verde para iniciar la nueva semana de negociación. Salesforce Inc. (CRM) aún tuvo dificultades en el día, retrocediendo -1.75% y cayendo a 240.00$ por acción mientras la compañía de software de gestión digital lucha por capitalizar la explosión del mercado de IA.

Favoritos conocidos como Chevron Corp. (CVX), Amgen Inc. (AMGN) e International Business Machines Corp. (IBM) subieron más del 2% en el día mientras el apetito de los inversores impulsa a las grandes casas. Chevron subió por encima de 158.00$ por acción, con Amgen subiendo a 314.81$ e IBM probando los 176.00$ por acción.

Perspectiva técnica del Dow Jones

El Dow Jones probó un nuevo máximo de cinco semanas el lunes, alcanzando los 39.581,81 antes de enfriarse en la segunda mitad de la sesión del mercado estadounidense. El índice ha subido un 4% después de tocar un fondo a corto plazo en la zona de 38.000,00.

Aún queda mucho terreno por cubrir antes de que los alcistas puedan penetrar en nuevos máximos históricos por encima de la zona de 40.000,00, pero los cortos tendrán igualmente dificultades para retroceder al soporte técnico a largo plazo en la media móvil exponencial (EMA) de 200 días en 37.462,29.

Gráfico de cinco minutos del Dow Jones

Gráfico diario del Dow Jones

Indicador económico

Índice de precios subyacente del gasto en consumo personal (MoM)

El índice de precios subyacente del gasto personal en consumo lo publica la Bureau of Economic Analysis y es una estimación del cambio en los precios de una cesta de bienes que los consumidores compran cada mes. "Subyacente" excluye productos como comida y energía cuya volatilidad depende de ciertas temporadas, de esta manera se captura una estimación precisa del cambio en los precios. Se considera un indicador importante sobre la inflación. La Reserva Federal considera que una lectura dentro del rango 1% - 2% estaría en línea con la política de estabilidad de precios. Una lectura superior a las expectativas es alcista para el dólar, mientras que una lectura inferior es bajista.

Leer más.Próxima publicación: vie jun 28, 2024 12:30

Frecuencia: Mensual

Estimado: 0.1%

Previo: 0.2%

Fuente: US Bureau of Economic Analysis

Después de publicar el informe del PIB, la Oficina de Análisis Económico de EE.UU. publica los datos del índice de precios de gastos de consumo personal (PCE) junto con los cambios mensuales en los gastos personales y los ingresos personales. Los formuladores de políticas del FOMC utilizan el Índice de Precios Básico de PCE anual, que excluye los precios volátiles de los alimentos y la energía, como su principal indicador de inflación. Una lectura más fuerte de lo esperado podría ayudar al USD a superar a sus rivales, ya que insinuaría un posible cambio radical en la orientación hacia adelante de la Fed y viceversa.

- El S&P 500 borra las ganancias del día y alcanza mínimos de cinco días en 5.454.

- Los inversores centrarán su atención en las comparecencias de los miembros de la FED y en los datos económicos que se publicarán en el transcurso de la semana.

El S&P 500 registró un máximo del día en 5.481 durante la sesión americana, encontrando vendedores que llevaron el índice a un mínimo diario en 5.454. Al momento de escribir, el S&P 500 cotiza en 5.458, perdiendo un 0.15% en el día.

Los inversionistas tendrán el foco en los datos económicos y en los discursos de los miembros de la Fed

Se espera con atención la publicación de varios datos importantes en esta semana, entre los que destacan, la Confianza del consumidor en su lectura de junio, PCE Subyacente, Peticiones semanales de subsidio por desempleo, Producto Interno Bruto y el Índice de precios del gasto en consumo personal.

Los inversores esperan que los discursos que tendrán los miembros de la Junta de Gobernadores de la Fed, Christopher Waller y Michelle Bowman, así como Mary Daly, directora general de la Reserva Federal de San Francisco, durante esta semana, brinden mayor certidumbre en la política monetaria del Banco Central en el corto plazo

Niveles técnicos en el S&P 500

Observamos un primer soporte en el área de 5.450, en confluencia con el retroceso al 50% de Fibonacci, el siguiente soporte se sitúa en 5.422, mínimo de la sesión del 17 de junio que converge con el retroceso al 23.6% de Fibonacci. La resistencia más cercana se sitúa en 5.490, puntos pivote que coinciden con el retroceso al 78.6% de Fibonacci.

La presidenta del Banco de la Reserva Federal (Fed) de San Francisco, Mary Daly, señaló el lunes que, a pesar del reciente alivio en las cifras de inflación, la Fed no tendrá más remedio que mantener las tasas de política monetaria más altas por más tiempo si el crecimiento de los precios no continúa enfriándose hasta el rango objetivo del 2% de la Fed.

Declaraciones destacadas

La inflación no es el único riesgo.

Hemos hecho mucho progreso en la inflación, aún queda trabajo por hacer.

La irregularidad de los datos de inflación hasta ahora este año no ha inspirado confianza.

Debemos restaurar completamente la estabilidad de precios sin una disrupción dolorosa para la economía.

Si la inflación cae rápidamente o el mercado laboral se debilita más de lo esperado, sería necesario bajar la tasa de política.

Si la inflación cae más lentamente de lo esperado, la tasa de política debe mantenerse más alta por más tiempo.

Estamos más cerca de un punto donde un resultado benigno en el mercado laboral podría ser menos probable.

En este momento, tenemos un buen mercado laboral, no uno sobrecalentado.

Es probable que se necesite una demanda restringida, no una oferta mejorada, para llevar la inflación al objetivo del 2%.

Las lecturas recientes de inflación son más alentadoras, pero es difícil saber si estamos en camino hacia una estabilidad de precios sostenible.

- La caída del Dólar australiano está limitada por las perspectivas de línea dura del RBA.

- El mercado retrasa la expectativa de recortes de tasas de interés del RBA hasta febrero de 2025.

- Las cifras del IPC de mayo serán clave para que los mercados coloquen sus apuestas sobre los próximos movimientos del RBA.

La sesión del lunes registró una recuperación en el Dólar australiano (AUD) y el AUD/USD encontró soporte en el umbral de 0.6640, donde converge la media móvil simple (SMA) de 20 días. El punto destacado serán los datos de inflación de Australia, que se espera den forma a las decisiones posteriores del RBA.

En Australia, a pesar de las notables debilidades en la economía, la inflación persistente sigue obstruyendo el camino del Banco de la Reserva de Australia (RBA) hacia posibles recortes de tasas de interés, estableciendo así un posible límite a la presión a la baja sobre el Dólar australiano. El RBA se encuentra ahora entre los últimos bancos centrales de las naciones del G10 en iniciar recortes de tasas, con esta postura que se espera refuerce las próximas ganancias del Dólar australiano.

Resumen diario de los mercados: El Dólar australiano sube antes del IPC clave de mayo

- Los inversores esperan con ansias la publicación del Índice de Precios al Consumo (IPC) de mayo el miércoles, esperando que la inflación general suba dos puntos para alcanzar un máximo de cinco meses del 3.8% interanual.

- El mercado de swaps sugiere prácticamente ningún recorte de tasas en 2024 y alrededor de un 70% de probabilidades del primer recorte en febrero de 2025, insinuando el enfoque de línea dura del RBA para abordar la inflación.

- La semana pasada, la gobernadora Bullock reveló la inclinación del RBA y envió al mercado un mensaje claro de resiliencia frente a las presiones inflacionarias. La insistencia de la Junta en que "la inflación sigue por encima del objetivo y está resultando persistente" y su expectativa de que "aún pasará algún tiempo antes de que la inflación esté sosteniblemente en el rango objetivo", reafirma aún más la postura dura del banco central.

- Como el RBA no considera recortes de tasas, la caída del Dólar australiano está limitada.

Análisis técnico: El AUD/USD se recupera, los compradores defienden la SMA de 20 días

En el frente técnico, se observan movimientos planos ya que el RSI se mantiene por encima de 50 pero aplanado. Simultáneamente, el Indicador MACD permanece en territorio negativo con barras rojas constantes. Las próximas sesiones dependen de que los compradores mantengan el par AUD/USD por encima de la media móvil simple (SMA) de 20 días, cuya fuerte defensa actualmente proyecta una luz positiva sobre las perspectivas futuras del par.

El Dólar australiano

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.

El Banco de la Reserva de Australia (RBA) influye en el Dólar australiano (AUD) fijando el nivel de los tipos de interés que los bancos australianos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés de la economía en su conjunto. El principal objetivo del RBA es mantener una tasa de inflación estable del 2%-3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos en comparación con otros grandes bancos centrales apoyan al AUD, y lo contrario para los relativamente bajos. El RBA también puede utilizar la relajación y el endurecimiento cuantitativo para influir en las condiciones crediticias, siendo la primera negativa para el AUD y la segunda positiva para el AUD.

China es el mayor socio comercial de Australia, por lo que la salud de la economía china influye mucho en el valor del Dólar australiano (AUD). Cuando la economía china va bien, compra más materias primas, bienes y servicios de Australia, lo que aumenta la demanda del AUD y hace subir su valor. Lo contrario ocurre cuando la economía china no crece tan rápido como se esperaba. Por lo tanto, las sorpresas positivas o negativas en los datos de crecimiento chino suelen tener un impacto directo en el Dólar australiano.

El mineral de hierro es la mayor exportación de Australia, con 118.000 millones de dólares al año según datos de 2021, siendo China su principal destino. El precio del mineral de hierro, por lo tanto, puede ser un impulsor del Dólar australiano. Por lo general, si el precio del mineral de hierro sube, el AUD también lo hace, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre cuando el precio del mineral de hierro baja. Los precios más altos del mineral de hierro también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva para Australia, lo que también es positivo para el AUD.

La balanza comercial, que es la diferencia entre lo que un país gana con sus exportaciones y lo que paga por sus importaciones, es otro factor que puede influir en el valor del Dólar australiano. Si Australia produce exportaciones muy solicitadas, su divisa ganará valor exclusivamente por el exceso de demanda creado por los compradores extranjeros que desean adquirir sus exportaciones frente a lo que gasta en comprar importaciones. Por lo tanto, una balanza comercial neta positiva fortalece el AUD, con el efecto contrario si la balanza comercial es negativa.

El gobernador del Banco de Canadá (BoC), Tiff Macklem, habló sobre la política monetaria durante un almuerzo el lunes. Se esperan más puntos del gobernador del BoC más tarde en el día.

Declaraciones destacadas

Seguimos pensando que no necesitamos un gran aumento en la tasa de desempleo para que la inflación vuelva al objetivo.

Con la inflación ahora mucho más baja y el mercado laboral reequilibrándose, estamos empezando a ver evidencia de que el crecimiento salarial se está moderando.

Algunas personas están encontrando más difícil conseguir un trabajo, particularmente los jóvenes y los recién llegados a Canadá.

Los signos de estrés financiero son particularmente evidentes entre los inquilinos, que a menudo son trabajadores jóvenes y recién llegados.

No podemos descartar nuevos obstáculos, pero cada vez más parece que estamos en camino de alcanzar el objetivo.

Hay espacio para que la economía canadiense crezca y añada empleos incluso cuando la inflación se acerque al objetivo del 2%.

Al evaluar las implicaciones del crecimiento salarial para los costes laborales y la inflación, es importante separar las ganancias salariales que reflejan mejoras en la productividad.

El gobierno tiene cierto margen para ralentizar el crecimiento de los residentes no permanentes sin ajustar demasiado el mercado laboral.

En el futuro, buscaremos que el crecimiento salarial se modere aún más.

- El Peso mexicano se aprecia por tercer día consecutivo, alcanza un mínimo diario por debajo de 18.00 frente al Dólar estadounidense.

- Los datos de inflación de mediados de junio muestran una disminución de las cifras subyacentes, mientras que la inflación general se expande pero se estanca en comparación con mayo.

- Los analistas revisan las expectativas de recorte de tasas de Banxico de junio a agosto, con la encuesta de Citibanamex ajustando la previsión del USD/MXN de 18.00 a 18.70.

El Peso mexicano se recuperó y se apreció por tercer día consecutivo de negociación frente al Dólar estadounidense, ya que los inversores se prepararon para la próxima decisión de política monetaria del Banco de México (Banxico) el jueves. Los analistas se volvieron más escépticos de que la institución mexicana bajara las tasas tras una depreciación de más del 6,90% del Peso después de las elecciones generales del 2 de junio. El USD/MXN cotiza a 18.02, con una caída del 0.29%.

La agenda económica de México presentó los datos de inflación de mediados de junio. Las cifras subyacentes continuaron disminuyendo, mientras que la inflación general se expandió por encima de las estimaciones pero se estancó en comparación con los datos de mayo. Después de los datos, el USD/MXN cayó a un mínimo de 11 días y probó el nivel psicológico de 18.00 mientras los inversores se preparan para la decisión de Banxico.

La encuesta de Citibanamex mostró que la mayoría de los analistas parecían seguros de que Banxico continuaría relajando la política, pero trasladaron el próximo recorte de tasas de junio a agosto. Además, los economistas descontaron menos recortes de tasas por parte del banco central mientras ajustaban la previsión del tipo de cambio USD/MXN de 18.00 en el informe anterior a 18.70.

En cuanto al crecimiento económico, el consenso revisó a la baja el Producto Interior Bruto (PIB) para 2024 del 2.2% al 2.1% anual.

Al otro lado de la frontera, los funcionarios de la Reserva Federal (Fed) se mantuvieron cautelosos. El presidente de la Fed de Chicago, Austan Goolsbee, expresó que la política es restrictiva y que es optimista de que verá una mejora en los datos de inflación.

Resumen diario de los motores de los mercados: El Peso mexicano avanza mientras la inflación sube en junio

- El Índice de Precios al Consumo de mediados de junio en México subió un 0.21% mensual, por encima de las estimaciones, y se expandió un 4.78% anual, sin cambios respecto a la lectura anterior y superior a la estimación del 4.70%.

- La inflación subyacente subió por debajo de las estimaciones del 0.18% mensual, alcanzando el 0.17%. Anualmente, estuvo por debajo de las estimaciones y de la lectura anterior del 4.17%.

- La encuesta de Citibanamex mostró que la mayoría de los analistas estiman que el próximo recorte de tasas de Banxico será en la reunión del 8 de agosto y que las tasas de interés se reducirán del 11.00% al 10.5%, frente al 10%.

- El USD/MXN se estabiliza tras la intervención verbal de la semana pasada por parte de la gobernadora de Banxico, Victoria Rodríguez Ceja, quien afirmó que el banco central está atento a la volatilidad en el tipo de cambio del Peso mexicano y podría restaurar el "orden" en los mercados.

- El USD/MXN está extendiendo sus pérdidas debido a un Dólar estadounidense más débil. El Índice del Dólar estadounidense (DXY), que sigue el valor del Dólar frente a una cesta de otras seis divisas, cayó un 0.28% a 105.53.

- La herramienta FedWatch del CME muestra probabilidades de un recorte de tasas de la Fed de 25 puntos básicos en un 61.1%, frente al 59.5% del viernes pasado.

Análisis Técnico: El Peso mexicano se dispara mientras el USD/MXN cae por debajo de 18.00

La tendencia alcista del USD/MXN se mantiene, aunque el retroceso en curso desde alrededor de 18,37 hasta por debajo de la cifra de 18.00 podría allanar el camino para desafiar la media móvil simple (SMA) de 50 días en 17.37 antes de probar la SMA de 200 días en 17.23. Una vez que esos dos niveles se despejen, la siguiente parada sería la SMA de 100 días en 17.06.

Aunque el momentum muestra que los vendedores están a cargo, el Índice de Fuerza Relativa (RSI) se mantiene por encima de la línea neutral de 50. Dicho esto, los operadores deben ser cautelosos sobre si el USD/MXN podría revertir su tendencia bajista en curso.

Para una continuación alcista, el USD/MXN debe superar los 18.50 si los compradores quieren volver a probar el máximo del año hasta la fecha de 18.99. Una ruptura de este último expondrá el máximo del 20 de marzo de 2023 de 19.23. Si ese precio se despeja, esto patrocinará un aumento a 19.50.

El Peso mexicano

El Peso mexicano es la moneda de curso legal de México. El MXN es la moneda más operada en América Latina y la tercera más negociada del continente americano. El Peso mexicano es la primera moneda del mundo que utilizó el signo $, previo a la utilización posterior del Dólar. El Peso mexicano o MXN se divide en 100 centavos.

Banxico es el Banco de México, el banco central del país. Creado en 1925, provee la moneda nacional, el MXN, y tiene como objetivo prioritario preservar su valor a lo largo del tiempo. Además, el Banco de México administra las reservas internacionales del país, actúa como prestamista de última instancia a la banca y asesora económica y financieramente al gobierno. Banxico utiliza las herramientas y técnicas de la política monetaria para cumplir con su objetivo.

Cuando la inflación es elevada, el valor del Peso mexicano (MXN) tiene a disminuir. Esto implica un aumento en el coste de vida de los mexicanos que afecta su capacidad de inversión y ahorro. A nivel general, la inflación afecta a la economía mexicana porque México importa una cantidad importante de productos de consumo final, como gas, combustible, alimentos, ropa, etc, y una gran cantidad de insumos de producción. Por otra parte, a mayor inflación y deuda menos atractivo es el país para los inversores.

La tasa de cambio entre el USD y el MXN afecta a las importaciones y exportaciones entre Estados Unidos y México, pudiendo afectar a la demanda y los flujos comerciales. El precio del Dólar frente al Peso mexicano se ve afectado por factores como la política monetaria, los tipos de interés, el índice de precios al consumo, el crecimiento económico y algunas decisiones geopolíticas.

La tasa de cambio entre el USD y el MXN afecta a las importaciones y exportaciones entre Estados Unidos y México, pudiendo afectar a la demanda y los flujos comerciales. El precio del Dólar frente al Peso mexicano se ve afectado por factores como la política monetaria, los tipos de interés, el índice de precios al consumo, el crecimiento económico y algunas decisiones geopolíticas.

El Dólar estadounidense cotiza a la baja y alcanza mínimos de cuatro días en 4.093 frente al Peso colombiano. Actualmente, el USD/COP opera en 4.121, perdiendo 0.71 en el días.

Los inversores estarán atentos a la Tasa de desempleo que será publicada por el Departamento Administrativo Nacional de Estadística (DANE) el próximo viernes. Este dato ha registrado una disminución constante desde su publicación en febrero alcanzando un 12.7%.

El foco estará sobre el Banco de la República de Colombia y la decisión de Tipos de interés

- El 28 de junio se dará a conocer la decisión de tasa de interés por parte del Banco de la República de Colombia, se espera un recorte a 11.25% desde el 11.75% actual.

- El presidente, Gustavo Petro anunció cambios inmediatos en su gabinete de ministros, los cuales se darían a conocer en los próximos días.

- Los analistas esperan cambios en los ministerios de Agricultura, Educación, Transporte, Minas, Interior, Justicia y Vivienda.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El Dólar estadounidense cerró una semana fuerte y abrió el lunes con una nota suave.

- Los funcionarios de la Fed ofrecen consejos de precaución sobre los ciclos de relajación en medio de señales mixtas en el panorama económico.

- Los datos del PCE de mayo serán clave, así como las revisiones del PIB.

El lunes, el Dólar estadounidense, representado por el Índice del Dólar (DXY), cayó a 105.50, tras una serie de ganancias desde principios de mayo, con los inversores pareciendo capitalizar beneficios antes de una semana tumultuosa.

En cuanto al panorama económico de EE.UU., prevalece una imagen mixta con algunos signos de desinflación. Sin embargo, los funcionarios de la Reserva Federal (Fed) han adoptado una postura cautelosa y aún no han adoptado completamente los ciclos de relajación. Este enfoque cauteloso de la Fed sigue creando una atmósfera de suspense en cuanto a las expectativas del mercado.

Motores de los mercados: El Dólar estadounidense se mantiene en curso, todas las miradas están puestas en datos cruciales

- El martes, los inversores estarán atentos al informe de confianza del Conference Board. Se espera que las cifras principales caigan ligeramente a 100, lo que sugiere una actividad de gasto del consumidor tibia.

- Pasando al jueves, se anticipa que las revisiones del Producto Interior Bruto (PIB) para el año se mantendrán estables en 1.3%.

- El viernes significará un evento crucial ya que se publicarán los datos del Gasto en Consumo Personal (PCE) de mayo, el indicador de inflación preferido de la Fed.

- Se espera que tanto el PCE general como el subyacente caigan a 2.6% interanual desde 2.7% y 2.8%, respectivamente, en abril.

- A pesar del progreso alentador en la inflación, múltiples funcionarios de la Fed, incluido el presidente Powell, recomendaron que los mercados mantengan la calma y no exageren las implicaciones de uno o dos meses de datos favorables.

- Sin embargo, el mercado apunta a noviembre como el marco temporal más probable para un recorte, pero espera una probabilidad del 70% de un recorte en septiembre. Los datos próximos serán fundamentales para crear apuestas en el mercado.

Análisis técnico del DXY: Trayectoria positiva mantenida a pesar de las pérdidas

El entorno técnico aún muestra un diseño positivo con indicadores situados en territorio favorable. El RSI permanece por encima de 50, sin embargo, se inclina hacia abajo. El MACD sigue construyendo barras verdes, lo que implica que los alcistas parecen mantener su control.

Consistentemente, el Índice DXY mantiene su posición por encima de las SMAs de 20, 100 y 200 días. Combinando estas condiciones con indicadores en ascenso, parece que el Dólar estadounidense (USD) podría experimentar ganancias adicionales, principalmente si mantiene la SMA de 20 días.

El Dólar estadounidense

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El Dólar canadiense encontró espacio en la parte superior, impulsado por la debilidad del Dólar.

- Canadá publicará una actualización sobre la inflación del IPC el martes.

- El apetito por el riesgo sigue siendo moderado mientras los mercados esperan señales de recortes de tasas.

El Dólar canadiense (CAD) encontró algo de espacio al alza el lunes, subiendo modestamente mientras el Dólar estadounidense retrocede suavemente en todos los ámbitos. Los inversores tienen poca información significativa para digerir al inicio de la nueva semana de negociación, dejando el sentimiento del mercado a la deriva.

Canadá publicará una actualización sobre la inflación del Índice de Precios al Consumo (IPC) canadiense el martes. Aparte de la próxima publicación del Producto Interior Bruto (PIB) canadiense el viernes, la agenda de esta semana incluye poco más, salvo una aparición el lunes del gobernador del Banco de Canadá (BoC), Tiff Macklem. Los operadores del USD también tendrán que esperar mucho para los pedidos de bienes duraderos de EE.UU. y el Índice de Precios de Consumo Personal (PCE) de EE.UU., ambos previstos para el viernes.

Motores de los mercados: Un lunes tranquilo deja al Dólar canadiense subir

- El Dólar canadiense está en general más alto el lunes, pero las ganancias siguen siendo escasas. El CAD sube un tercio de un por ciento frente al Dólar estadounidense, mientras que pierde una décima de un por ciento frente al Euro.

- La publicación del IPC de Canadá el martes será la clave para los operadores del CAD esta semana, con el PIB canadiense aún lejano.

- Se espera que la inflación del IPC de Canadá baje al 2.6% desde el 2.7% para el año terminado en mayo.

- Se prevé que la métrica de inflación subyacente del IPC del BoC se mantenga estable en un 0.2% mensual.

- El enfoque del mercado en general estará puesto en la publicación del Índice de Precios de Consumo Personal (PCE) de EE.UU. el viernes, ya que los inversores siguen aferrándose a las esperanzas de un recorte de tasas en septiembre por parte de la Reserva Federal (Fed).

Dólar canadiense PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Dólar canadiense (CAD) frente a las principales monedas hoy. Dólar canadiense fue la divisa más fuerte frente al Franco suizo.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.34% | -0.32% | -0.06% | -0.23% | -0.22% | -0.11% | 0.00% | |

| EUR | 0.34% | 0.04% | 0.34% | 0.15% | 0.14% | 0.27% | 0.41% | |

| GBP | 0.32% | -0.04% | 0.24% | 0.11% | 0.10% | 0.24% | 0.38% | |

| JPY | 0.06% | -0.34% | -0.24% | -0.17% | -0.12% | -0.01% | 0.06% | |

| CAD | 0.23% | -0.15% | -0.11% | 0.17% | 0.03% | 0.13% | 0.28% | |

| AUD | 0.22% | -0.14% | -0.10% | 0.12% | -0.03% | 0.13% | 0.27% | |

| NZD | 0.11% | -0.27% | -0.24% | 0.00% | -0.13% | -0.13% | 0.13% | |

| CHF | -0.00% | -0.41% | -0.38% | -0.06% | -0.28% | -0.27% | -0.13% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Dólar canadiense de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el CAD (base)/USD (cotización).

Análisis técnico: El Dólar canadiense encuentra nuevos máximos frente al Dólar en un lunes tranquilo

El Dólar canadiense (CAD) encontró una oferta el lunes mientras el Dólar estadounidense se movía hacia la parte baja. El CAD está extendiendo un reciente episodio de fortaleza frente al Dólar, alcanzando un nuevo máximo de tres semanas frente al USD y arrastrando al par USD/CAD hacia 1.3650.

El USD/CAD ha cerrado en rojo en todos menos dos de los últimos diez días consecutivos de negociación y está en camino de extenderse a otra vela bajista mientras las ofertas caen por debajo de la media móvil exponencial (EMA) de 50 días en 1.3675. El soporte técnico a largo plazo se sitúa en la EMA de 200 días, que está subiendo hacia la zona de 1.3600.

Gráfico horario del USD/CAD

Gráfico diario del USD/CAD

El Dólar canadiense FAQs

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- El precio de la Plata mantiene el soporte clave de 29.40$ con el foco en los datos de inflación PCE subyacente de EE.UU.

- La inflación PCE subyacente de EE.UU. proporcionará pistas sobre cuándo la Fed comenzará a reducir los tipos de interés.

- El precio de la plata oscila en una formación de gráfico de canal descendente.

El precio de la Plata (XAG/USD) se mantiene por encima del soporte crucial de 29.40$ en la sesión de Nueva York del lunes. El metal blanco experimenta ligeras ganancias mientras el Dólar estadounidense (USD) cae a pesar de que el fuerte PMI preliminar de S&P Global de Estados Unidos (EE.UU.) para junio genera dudas sobre las expectativas del mercado que apuntan a dos recortes de tasas por parte de la Reserva Federal (Fed) este año.

El Índice del Dólar estadounidense (DXY), que sigue el valor del Dólar frente a seis divisas principales, cae a 105.40. Los rendimientos de los bonos del Tesoro estadounidense a 10 años permanecen lentos cerca del 4.26%.

Los datos publicados el viernes mostraron que las actividades se expandieron inesperadamente a un ritmo más rápido en los sectores manufacturero y de servicios. Sin embargo, el informe mostró que la inflación de precios se enfrió después de haber subido en mayo.

Actualmente, los participantes del mercado financiero esperan que la Fed comience a reducir los tipos de interés a partir de la reunión de septiembre y realice recortes de tasas posteriores en las reuniones de noviembre o diciembre.

Esta semana, los inversores se centrarán en el índice de precios del gasto en consumo personal (PCE) subyacente de mayo. Los datos del índice de precios PCE subyacente son la medida de inflación preferida por la Fed, que proporcionará nuevas pistas sobre cuándo y cuánto reducirá el banco central los tipos de interés este año.

Análisis técnico de la Plata

El precio de la plata se negocia en un patrón de gráfico de canal descendente formado en un marco temporal de cuatro horas en el que cada retroceso es considerado una oportunidad de venta por los participantes del mercado. El metal blanco se mantiene cerca de la media móvil exponencial (EMA) de 50 periodos cerca de 29.80$, lo que indica indecisión entre los inversores.

El Índice de Fuerza Relativa (RSI) de 14 periodos se desplaza al rango de 40.00-60.00 desde la zona alcista de 60.00-80.00, lo que sugiere que el impulso alcista se ha desvanecido.

Gráfico de cuatro horas de la plata

- El GBP/USD sube un 0.40%, impulsado mientras el Índice del Dólar (DXY) alcanza un nuevo mínimo de dos días.

- Perspectiva técnica neutral a ligeramente bajista, con el RSI señalando momentum bajista.

- Niveles clave de soporte en la SMA de 100 días (1.2664), SMA de 50 días (1.2627), 1.2600 y SMA de 200 días (1.2553).

- Resistencia en 1.2700 y 1.2750, con menor probabilidad de ser probada a corto plazo.

La Libra esterlina sube bruscamente frente al Dólar estadounidense mientras los rendimientos de los bonos del Tesoro de EE.UU. permanecen sin cambios, pero el Dólar sigue más débil al caer a un nuevo mínimo de dos días, como lo muestra el Índice del Dólar (DXY). Con el DXY cayendo por debajo de 105.50, el GBP/USD subió y se negoció en 1.2691, un 0.40% más.

GBP/USD Análisis del Precio: Perspectiva técnica

Desde una perspectiva de gráfico diario, el GBP/USD es neutral a ligeramente bajista, aunque el tipo de cambio se negocia por encima de las medias móviles diarias (DMA).

El Índice de Fuerza Relativa (RSI) se volvió bajista, insinuando que los vendedores están a cargo. Está buscando una ruptura de los niveles clave de soporte, que, una vez despejados, podrían hacer que el GBP/USD vuelva a probar los mínimos del año hasta la fecha.

El primer soporte sería la SMA de 100 días en 1.26643, antes de la SMA de 50 días en 1.2627. Un mayor descenso se encuentra por debajo en 1.2600, exponiendo la SMA de 200 días en 1.2553 una vez superada. Una ruptura de esta última, el par probará 1.2500.

Por el contrario, y el camino menos probable a corto plazo, el primer nivel de resistencia del GBP/USD sería 1.2700. Una vez superado, la siguiente parada sería 1.2750.

GBP/USD Acción del Precio – Gráfico Diario

- El USD/MXN ha reaccionado a la baja alcanzando mínimos de once días.

- El Índice de Precios al Consumo (IPC) de México subió un 0.21% mensual en la primera mitad de junio.

- La inflación subyacente aumentó un 0.17%, ligeramente menor al consenso del mercado.

El USD/MXN registró un máximo del día en 18.14 durante la sesión europea. Sin embargo, encontró vendedores que llevaron la paridad a un mínimo del día en 18.00 durante la sesión americana. Actualmente, el precio del Dólar estadounidense frente al Peso mexicano cotiza en 18.03, perdiendo un 0.41% en el día.

La inflación sube un 0.21% mensual en junio frente al 0.13% esperado

Con base en información del Instituto Nacional de Geografía y Estadística (INEGI), la inflación subió un 0.21% mensual en la primera quincena de junio, después de disminuir 0.21% en el periodo previo. Este dato se ubica por encima del 0.13% esperado por el mercado.

La inflación subyacente aumentó un 0.17% a tasa quincenal, ligeramente menor al 0.18% esperado por el mercado.

Peso mexicano reacción

Los participantes se mostraron especialmente activos y han llevado al USD/MXN a niveles no vistos desde el 7 de junio, alcanzando el nivel psicológico de 18.00.

Niveles técnicos en el USD/MXN

El USD/MXN ha reaccionado a la baja y se alista para llegar al soporte de 17.50, mínimo del 6 de junio. La resistencia más cercana la encontramos en 19.00, número cerrado y máximo alcanzado el 12 de junio.

Esta semana está llena de política, y los mercados rara vez son buenos para valorar el riesgo político, argumenta Paul Donovan, Economista Jefe de UBS Global Wealth Management.

Los mercados se centran en la política en EE.UU. y Europa

"El debate presidencial de EE.UU. puede hacer que los inversores presten atención al riesgo político antes de lo normal en el ciclo político de EE.UU. Debido a que gran parte de la atención se ha centrado en la idoneidad de los candidatos para el cargo (en lugar de sus posiciones políticas), este debate podría realmente importar."

"La inflación es un problema del mundo real que ha tenido implicaciones políticas. Políticamente, la inflación es un tema emocional, no racional: los consumidores se centran en los niveles de precios de las compras de alta frecuencia. Los informes de descuentos en alimentos y la retirada de la inflación impulsada por los beneficios probablemente impacten en las percepciones políticas mucho más que los datos oficiales."

"El primer ministro del Reino Unido y el líder de la oposición también debatirán esta semana. Los mercados no creen que haya mucha incertidumbre política en el Reino Unido. Concluimos la semana con la primera ronda de las elecciones parlamentarias francesas. Las incertidumbres del mercado allí son específicas (¿quién formará el próximo gobierno en Francia?) y más generales (el auge de la política de prejuicios en Europa)."

Las últimas encuestas muestran que el partido RN de extrema derecha de Marine Le Pen sigue liderando (35%) antes de la primera vuelta de las elecciones parlamentarias del domingo, seguido por el partido de izquierda NPF (29%) y la coalición centrista del presidente Emmanuel Macron (19%), señala Francesco Pesole, estratega de FX de ING.

El Euro es poco probable que encuentre soporte en medio de la incertidumbre política

"Seguimos vigilando de cerca la prima de riesgo del EUR/USD. Al cierre del viernes, esta ascendía a 0.9% según nuestras estimaciones, muy por debajo del pico del 2.4% del 14 de junio y también por debajo del 1.8%. Vemos riesgos inclinados a la baja para el EUR/USD antes de los eventos del viernes-domingo en EE.UU. y la UE."

"Hoy, la encuesta IFO de Alemania añadirá información sobre cuánto se ha extendido la incertidumbre política a la confianza empresarial alemana tras los débiles PMIs de la semana pasada. El viernes, las cifras del IPC de Francia, España e Italia comenzarán a dirigir las expectativas, pero la proximidad a la votación francesa significa que cualquier sorpresa al alza aún podría tener dificultades para traducirse en un EUR más fuerte."

"El EUR/USD podría encontrar más vendedores por debajo de 1.0700 en los próximos días debido al riesgo político. Si el PCE de EE.UU. no ofrece soporte al par, los mínimos de abril en 1.0600 estarán al alcance. Otro par a observar esta semana es el EUR/SEK, que ha pausado su gran tendencia a la baja antes del anuncio del Riksbank el jueves."

Nuestro indicador de demanda de materias primas sigue debilitándose en medio de un panorama macroeconómico global precario, señala Ryan McKay, Estratega Senior de Materias Primas en TD Securities.

Los metales básicos finalmente comienzan a verse a la baja

"El lado de la demanda finalmente está comenzando a pesar mucho en los metales básicos a medida que se desvanece la euforia de principios de verano."

"Las entradas en los ETF de materias primas en general durante mayo habían impulsado el complejo, pero una disminución de las entradas y modestas salidas también han comenzado a pesar en el complejo de metales básicos. El AUM de los ETF específicos de metales básicos también ha disminuido notablemente."

"Para el Cobre, nuestro marco de descomposición de retornos también muestra un gran lastre de factores idiosincráticos, como el posicionamiento. Esto sugiere que el Metal Rojo aún podría ser propenso a una mayor baja en el corto plazo a medida que se recortan las posiciones infladas."

Los riesgos de suministro vuelven a estar en el centro de atención para el petróleo crudo con las tensiones en aumento en el Medio Oriente entre Israel y Líbano, mientras que nuevos ataques a barcos en el Mar Rojo reavivan las preocupaciones, señalan los estrategas de materias primas de TD Securities.

El petróleo crudo vuelve a estar en la puja

"Esto ocurre en un momento en que los flujos algorítmicos ya habían estado apoyando el mercado después de la venta impulsada por la OPEP+, y la firme acción del precio ha visto a los Asesores de Comercio de Materias Primas (CTAs) volver a la puja en el crudo WTI."

"Un nuevo aumento en nuestro indicador de riesgo de suministro de energía puede seguir apoyando la acción del precio a corto plazo, sin embargo, la barra está subiendo para que los flujos algorítmicos continúen."

"Todavía argumentamos que el repunte podría comenzar a desvanecerse a medida que los flujos de compra de los CTAs disminuyan. De hecho, precios por debajo de 81.92$/bbl detendrían la compra de WTI, y precios justo por debajo de 81$/bbl verían a los fondos comenzar a liquidar la longitud."

El Índice de Precios al Consumo (IPC) de México subió un 0.21% mensual en la primera mitad de junio, tras disminuir un 0.21% en la quincena previa, con base en la información del Instituto Nacional de Geografía y Estadística (INEGI). El dato se ha situado por encima del 0.13% previsto por el mercado.

Con este resultado, la inflación general anual se ubicó en 4.78%. En la misma quincena de 2023, la inflación quincenal fue de 0.02 % y la anual, de 5.18%.

La inflación subyacente ha aumentado un 0.17%, ligeramente menor al consenso del mercado. A tasa anual, el IPC subyacente se situó en el 4.17%.

Peso mexicano reacción

El Peso mexicano se ha fortalecido tras la publicación. El USD/MXN ha caído con el dato a 18.05, perdiendo un 0.30% diario.

Las holdings de ETF de Oro (XAU/USD) aumentaron en la mayor cantidad en los últimos tres meses, dicen los estrategas de commodities de TDS.

Los metales preciosos reciben soporte de China