- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El par subió a máximos desde 2007 en 199.90.

- El RSI diario indica un impulso de compra excesivo, sugiriendo una corrección técnica pendiente.

- Los indicadores horarios ya han comenzado a consolidarse.

En la sesión del viernes, el par GBP/JPY experimentó un impulso ascendente, aumentando un 0.37% y alcanzando máximos de varios años, una clara indicación del fuerte control que tienen los compradores en el mercado. Aunque podría ocurrir una corrección técnica a corto plazo debido a la condición de sobrecompra, la perspectiva general sigue siendo alcista para el cruce.

En el gráfico diario, el Índice de Fuerza Relativa (RSI) ha entrado profundamente en territorio de sobrecompra. Los valores persistentemente altos indican un fuerte sentimiento de compra, pero también sugieren una posible corrección futura. La convergencia divergencia de medias móviles (MACD) revela barras verdes planas, indicando un impulso positivo a pesar de la tendencia relativamente estable, lo que puede sugerir que el par podría consolidarse por el resto de la sesión.

Gráfico diario GBP/JPY

Al examinar el gráfico horario, el RSI revela notables altibajos, con el último valor en 61. Aunque sigue siendo positivo, este nivel parece algo menos intenso en comparación con el gráfico diario. El histograma MACD horario continúa mostrando barras verdes planas, indicando un impulso positivo constante que refleja su contraparte diaria.

Gráfico horario GBP/JPY

Desde una perspectiva más amplia, la posición del GBP/JPY en relación con sus medias móviles simples (SMAs) ayuda a clarificar la tendencia general. El par está por encima de las SMAs de 20, 100 y 200 días, reflejando una perspectiva alcista tanto para escenarios a corto como a largo plazo.

- El Nasdaq 100 subió 250 puntos en la semana del 20 al 24 de mayo, ganando 1.35%.

- Qualcomm, AMD, Tesla y NVIDIA, destacan entre las empresas que registraron ganancias el día de hoy.

El Nasdaq 1000 abrió la sesión europea marcando un mínimo en 18.611, encontrando compradores agresivos que llevaron el índice a un máximo del día en 18.853 durante la sesión americana. El índice cerró en 18.803, ganando 0.99% diario.

NVIDIA cierra la semana en máximos históricos

Qualcomm cerró en 210.36 $, ganando 4.26%, AMD registró una ganancia del 3.70%, cerrando en 166.36 $, por otro lado, Tesla ganó 3.17%, cerrando en 179.24 $. Especial atención merece NVIDIA, al superar una vez más su reporte de ganancias y alcanzar un máximo histórico de 1.064 $, ganando 2.57% el día de hoy.

Niveles técnicos en el Nasdaq 100

El primer soporte lo encontramos en 18.590, dado por el retroceso al 78.6% de Fibonacci. El segundo soporte lo encontramos en 17980, en confluencia con los puntos pivote y el 50% de Fibonacci. La resistencia más cercana está en 18.945, máximo histórico alcanzado el 23 de mayo.

Gráfico diario del Nasdaq 100

- El S&P 500 atrajo nuevos compradores que se muestran optimistas sobre la economía estadounidense.

- El foco estará sobre los discursos de las autoridades de la Fed durante la próxima semana.

El S&P 500 abrió la sesión europea marcando un mínimo en 5.267, rebotando y alcanzando un máximo del día en 5.309 en la sesión americana. Actualmente está cotizando en 5.300, ganando 0.63% diario.

La atención de los inversionistas estará sobre los discursos de los miembros de la Fed y los datos económicos de Estados Unidos

La siguiente semana estará enmarcada por los discursos de Michelle W. Bowman, miembro de la Junta de Gobernadores de la Reserva Federal, Loretta J. Mester, directora ejecutiva del Banco de la Reserva Federal de Cleveland y John C. Williams, presidente del Banco de la Reserva Federal de Nueva York. El 30 de mayo se dará a conocer el Producto Interior Bruto de Estados Unidos preliminar, el consenso del mercado espera un1.5%

Niveles técnicos en el S&P 500

El primer soporte lo encontramos en 5.260, dado por el retroceso al 78.6% de Fibonacci. El segundo soporte lo encontramos en 5.150, en confluencia con los puntos pivote y el 50% de Fibonacci. La resistencia más cercana está en 5.346, máximo histórico alcanzado el 23 de mayo.

Gráfico diario del S&P 500

- El USD/THB avanza modestamente en la sesión del viernes, situándose cerca de 36.63.

- Los funcionarios de la Fed ejercen cautela contra una relajación prematura de la política, lo que limita una mayor caída del USD.

- Un crecimiento mejor de lo esperado en los pedidos de bienes duraderos de EE.UU. para abril presta ayuda al Dólar.

- La atención se centrará en los datos del PIB y PCE de la próxima semana de EE.UU.

El par USD/THB se negocia ligeramente al alza cerca del nivel de 36.63, mostrando ganancias moderadas, y los toros están desafiando el SMA de 20 días en 36.66. El par se mantiene estable ya que la postura cautelosa de la Reserva Federal (Fed), así como los fuertes indicadores económicos, justifican la llamada a la paciencia de los funcionarios y, por lo tanto, el retraso de los recortes de tasas.

En el escenario estadounidense, los funcionarios de la Reserva Federal mantienen una postura cautelosa contra cualquier relajación prematura de la política, atribuyendo su contención a la fuerza constante de la economía de EE.UU. y la inflación persistente. Los datos recientemente publicados para los pedidos de bienes duraderos en abril también respaldan esta postura, con un aumento que informa un alza del 0.7% que superó las expectativas. Este resultado retrata una economía estadounidense en crecimiento que está además respaldada por datos firmes del mercado laboral reportados en las solicitudes de desempleo semanales del jueves, que fueron menores de lo esperado.

Mientras tanto, la herramienta FedWatch del CME Group sugiere una posibilidad del 53% de una reducción de las tasas de interés para septiembre, bajando de más del 60% a principios de esta semana, lo que refleja apuestas alcistas crecientes sobre la Fed que favorecen al USD.

Análisis técnico del USD/THB

En el análisis diario, el RSI muestra un cambio gradual de territorio negativo a positivo. Un rebote desde condiciones cercanas a la sobreventa el jueves insinúa una posible recuperación del mercado, con una pendiente ligeramente positiva que indica un creciente impulso de compra. Simultáneamente, el histograma de MACD imprime barras rojas planas, lo que sugiere una disminución de la tracción vendedora.

Gráfico diario del USD/THB

Observando el panorama más amplio, el USD/THB muestra una considerable resiliencia, manteniéndose firme por encima de sus SMAs, y sosteniéndose por encima de los umbrales SMA de 100 y 200 días, lo que envía una señal alcista para las perspectivas a largo plazo. Si los compradores conquistan la SMA de 20 días, la perspectiva también será positiva a corto plazo.

- Se registró un déficit comercial de 3.746 millones de dólares en abril.

- El Banco de México (Banxico) dio a conocer un déficit en la Cuenta Corriente por 12.582 millones de dólares.

El USD/MXN registró un máximo del día en 16.75 en la sesión europea, encontrando vendedores que llevaron la paridad a un mínimo en 16.67, en la sesión americana. Actualmente está operando en 16.70, perdiendo 0.10% en el día.

La Balanza Comercial y la Cuenta Corriente presentan datos deficitarios

El Instituto Nacional de Estadística y Geografía (INEGI), dio a conocer un déficit comercial de 3.746 millones de dólares, dato que se compara con el déficit de 1.646 millones de dólares en el mismo periodo de 2023. En los primeros cuatro meses de 2024, la Balanza Comercial presentó un déficit de 6.452 millones de dólares.

Banxico informó que la Cuenta Corriente registró un déficit de 12.582 millones de dólares, que resulta menor al déficit de 20.598 millones de dólares del mismo periodo de 2023.

Niveles técnicos en el Peso mexicano

El USD/MXN reaccionó al alza en 16.51, primer soporte en confluencia con el retroceso al 23.6% de Fibonacci. La resistencia más cercana se ubica en 16.83, dada por la convergencia con el 50% de Fibonacci. La siguiente resistencia está en 17.14, máximo del 1 de mayo y confluencia con el 78.6% de retroceso de Fibonacci.

Gráfico diario del Peso mexicano

- El Peso mexicano se recupera ligeramente, rompiendo una racha de tres días de pérdidas.

- INEGI reporta un mayor déficit comercial en abril y un crecimiento económico más lento en México.

- Las Minutas de Banxico muestran división sobre los recortes de tasas ante la inflación persistente, enfatizando el compromiso con la estabilidad de precios.

- Los pedidos de bienes duraderos en EE.UU. superan las expectativas, pero las cifras de marzo se revisan a la baja significativamente.

El Peso mexicano rompió tres días de pérdidas y subió más del 0.10% frente al Dólar estadounidense el viernes en medio de una mejora en el apetito por el riesgo y datos de EE.UU. más débiles de lo esperado que afectaron al Dólar. Al momento de escribir, el USD/MXN cotiza en 16.69, bajando un 0.17%.

El Instituto Nacional de Estadística y Geografía (INEGI) de México reveló un déficit comercial más amplio de lo esperado en abril. El jueves, INEGI anunció que la economía creció a un ritmo más lento de lo previsto, mientras que la inflación de mediados de mes fue mixta.

El Banco de México presentó las actas de su última reunión de política monetaria, que revelaron que el Consejo de Gobierno está dividido sobre cuándo reanudar los recortes de tasas de interés ante una inflación persistentemente alta. En la última reunión, Banxico revisó al alza la inflación y mencionó que sigue comprometido con la estabilidad de precios.

Al otro lado de la frontera, el Departamento de Comercio de EE.UU. reveló que los pedidos de bienes duraderos superaron las expectativas pero revisaron las cifras de marzo a la baja del 2.4% al 0.8%. Recientemente, una encuesta mostró que el sentimiento del consumidor se ha vuelto ligeramente pesimista, según una encuesta de la Universidad de Michigan. La misma encuesta reveló que las expectativas de inflación están inclinadas a la baja.

Dado el contexto fundamental, el USD/MXN reanudó su tendencia bajista mientras los compradores luchaban por superar una fuerte resistencia en la media móvil simple (SMA) de 100 días en 16.76, abriendo la puerta a un retroceso.

Resumen diario de los movimientos del mercado: El Peso mexicano se aprecia frente al USD apoyado en datos débiles de EE.UU.

- La balanza comercial de México en abril fue de -3.746 mil millones de dólares, superando las previsiones de -$0.8 mil millones y el superávit de 2.09 mil millones de dólares de marzo.

- La economía de México se está desacelerando como se esperaba, ya que el Producto Interno Bruto para el primer trimestre de 2024 creció un 1.6% interanual, alineado con las estimaciones pero por debajo de la tasa del último trimestre de 2023 de 2.5%.

- La inflación general de mediados de mes subió del 4.63% al 4.78%, pero el núcleo continuó apuntando a la baja. La inflación subyacente para el mismo período se situó en el 4.31% interanual, bajando del 4.39%.

- La encuesta de Citibanamex de mayo mostró que la mayoría de los economistas estiman que Banxico recortará las tasas el 27 de junio del 11% al 10.75%. La mediana espera que la inflación general sea del 4.21% y la subyacente del 4.07% en 2024.

- Los pedidos de bienes duraderos de EE.UU. en abril aumentaron un 0.7% mensual, superando las estimaciones de una contracción del -0.8% pero más bajos que las cifras de marzo revisadas a la baja.

- El índice de sentimiento del consumidor de la UoM en mayo fue de 69.1, por debajo de los 77.2 de abril, pero superó las previsiones de 67.5. Las expectativas de inflación para un año se situaron en el 3.3%, subiendo del 3.2%. Para un período de cinco años, se mantuvieron sin cambios en el 3%.

- A pesar de eso, los futuros de la tasa de fondos federales estimaron solo 26 puntos básicos de relajación hacia finales de año después de que S&P Global revelara que la actividad empresarial en EE.UU. está ganando impulso.

Análisis técnico: El Peso mexicano contraataca mientras el USD/MXN cae por debajo de 16.70

La tendencia bajista del USD/MXN se extendió después de que los compradores no pudieron anular la SMA de 100 días en 16.76. El par exótico se retiró después, bajando unos 365 pips y volviendo por debajo de la marca psicológica de 16.70. El impulso está del lado de los vendedores ya que el RSI apunta hacia abajo en territorio bajista.

Debido a la fuerza de los vendedores, el camino de menor resistencia es hacia abajo. El par encontraría su próximo soporte en 16.62, el mínimo de 2023, seguido por el mínimo del ciclo del 21 de mayo en 16.52 y el mínimo del año hasta la fecha de 16.25.

Por el contrario, si los compradores recuperan 16.70, deben superar la SMA de 100 días en 16.76 antes de extender sus ganancias. En ese resultado, emergen niveles clave de resistencia como la SMA de 50 días en 16.89, la cifra psicológica de 17.00 y la SMA de 200 días en 17.15.

- El Dow Jones encuentra un leve rebote después de ser golpeado esta semana.

- Los inversores buscan un punto de soporte después de un duro reajuste de las expectativas de recorte de tasas.

- Los pedidos de bienes duraderos de EE. UU. y el sentimiento del consumidor de la UoM se recuperaron el viernes.

El Promedio Industrial Dow Jones (DJIA) se está moderando el viernes, encontrando leves ganancias después de experimentar su segundo peor día de negociación de 2024 el jueves. El índice de acciones sube alrededor de un quinto de porcentaje al acercarse al cierre de la semana de negociación, con un sentimiento de los inversores en general recuperándose.

Los pedidos de bienes duraderos de EE.UU. en abril aumentaron un 0.7% intermensual, desafiando la previsión de un descenso del -0.8%, mientras que la cifra del mes anterior fue revisada al 0.8% desde el 2.6%. El índice de sentimiento del consumidor de la Universidad de Michigan para mayo subió a 69.1 frente al aumento previsto a 67.5 desde el anterior 67.4. Las expectativas de inflación a 5 años de la UoM también se redujeron al 3.0% desde el mantenimiento esperado en 3.1%, poniendo más presión al alza sobre el sentimiento del mercado a medida que los inversores buscan cualquier señal de que las cifras de inflación podrían suavizarse en el futuro.

Las expectativas del mercado amplio sobre los recortes de tasas de la Reserva Federal (Fed) fueron rechazadas una vez más esta semana, y según la herramienta FedWatch del CME, los operadores de tasas están valorando ligeramente peores que las probabilidades parejas de al menos un recorte de un cuarto de punto en la tasa de la Fed en septiembre. Esto es mucho más bajo que las probabilidades del 70% de al menos 25 puntos básicos que se valoraron al comienzo de la semana.

Noticias del Dow Jones

Una recuperación modesta el viernes deja al DJIA como el peor rendimiento de los principales índices de acciones de EE. UU., con el Dow Jones subiendo apenas 60 puntos después de la pronunciada caída de más de 600 puntos el jueves. Menos de un tercio de los valores constituyentes del Dow Jones están a la baja el viernes, con las pérdidas lideradas por Salesforce Inc. (CRM). CRM está bajando un -2.6% en el día, cayendo a 271.38$ por acción. Por el lado alto, Intel Corp. es el principal ganador del Dow Jones, subiendo alrededor del 2% a 30.68$ por acción.

Perspectiva técnica del Dow Jones

El Dow Jones encuentra leves ganancias el viernes mientras el principal índice de acciones lucha por recuperarse del reciente impulso bajista. El Dow Jones está lidiando con el nivel de 39,000.00 después de caer desde máximos históricos récord establecidos la semana pasada por encima de 40,000.00. Un piso técnico intradía está valorado en 39,020.00, pero el índice está muy por debajo de los máximos, con una caída del -2.55% de arriba a abajo desde el pico récord del viernes pasado.

El impulso a la baja se encuentra con soporte técnico de la EMA de 50 días en 38,908.78. A pesar de las pérdidas a corto plazo, el Dow Jones sigue firmemente alcista, operando profundamente en territorio alcista y subiendo un 3.7% en 2024.

Gráfico de cinco minutos del Dow Jones

Gráfico diario del Dow Jones

El Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- El DXY cotiza en 104.7, mostrando pérdidas del 0.35%.

- Los pedidos de bienes duraderos de EE.UU. fueron superiores a lo esperado pero no provocaron movimientos en el Dólar.

- La Fed mantiene una postura cautelosa sobre la relajación prematura, insinuando menores probabilidades de recortes rápidos de tasas de interés, lo que amortigua el USD.

El Índice del Dólar Estadounidense (DXY) actualmente cotiza en 104.7, experimentando algunas pérdidas a pesar de las señales positivas de la economía. Esta semana, EE.UU. reportó indicadores económicos domésticos robustos, como los PMIs preliminares de mayo reportados por S&P Global, junto con fuertes cifras de pedidos de bienes duraderos y solicitudes de desempleo, que sugieren una posible continuación de la recuperación del USD. A pesar de estos fundamentos, el Índice DXY enfrenta resistencia en la media móvil simple de 20 días y siente los efectos de la presión vendedora.

A medida que la economía de EE.UU. muestra indicadores robustos, la postura cautelosa de la Reserva Federal (Fed) sobre la relajación prematura limitará cualquier movimiento descendente. La próxima semana, se publicarán los Gastos de Consumo Personal (PCE) de abril, el indicador de inflación preferido por la Fed, que podría cambiar la postura del mensaje del banco central.

Resumen diario de los movimientos del mercado: DXY opera a la baja a pesar de signos de resiliencia económica en EE.UU.

- Los pedidos de bienes duraderos de EE.UU. aumentaron un 0.7% en abril después de que las cifras de marzo se revisaran bruscamente a la baja a 0.8%. La lectura de abril superó las predicciones del mercado, que esperaban una caída del 0.8%.

- Excluyendo el transporte, se registró un aumento del 0.4% en los nuevos pedidos. Con la defensa aparte, los nuevos pedidos se mantuvieron casi sin cambios.

- La Fed sigue siendo consciente de la relajación prematura con miembros de la Fed insinuando que la limitación de la tasa de política continuará por un período prolongado. Las probabilidades del mercado para un recorte de tasas en las próximas reuniones son de alrededor del 50% en septiembre y del 85% en noviembre, con un recorte ya incluido en los precios para diciembre.

Análisis técnico del DXY: DXY enfrenta una fuerte resistencia en la SMA de 20 días

La perspectiva técnica del DXY presenta un cuadro mixto. El RSI está inclinándose hacia abajo dentro de un territorio negativo, insinuando que el impulso vendedor está en curso. Esta pendiente negativa implica que los bajistas están ganando la mano en el corto plazo. El convergencia divergencia de media móvil (MACD) muestra barras rojas planas, que indican una presión de compra constante, añadiendo más color al relato bajista.

Los toros, a pesar de luchar, muestran su resiliencia ya que el DXY se aferra por encima de las medias móviles simples (SMA) de 100 y 200 días. Esta posición por encima de los promedios a largo plazo indica un sesgo alcista subyacente. Sin embargo, mientras permanezca por debajo de la SMA de 20 días, la perspectiva a corto plazo estará pintada de rojo.

- El Dólar canadiense recupera terreno perdido pero sigue bajista para la semana.

- Las ventas minoristas de Canadá disminuyen aún más, limitando la recuperación del CAD.

- El apetito por el riesgo del mercado se recupera después de que las expectativas de inflación en EE.UU. se suavizan.

El Dólar canadiense (CAD) recuperó terreno el viernes, impulsado por un cambio en el apetito de riesgo de los inversores. Los pedidos de bienes duraderos de EE.UU. desafiaron una disminución esperada, y las expectativas de inflación a 5 años de los consumidores en mayo se suavizaron ligeramente.

Canadá experimentó un nuevo descenso en las ventas minoristas en marzo después de que las previsiones medias esperaran un ligero rebote. A pesar de más señales de debilidad económica en Canadá, el sentimiento del mercado más amplio ganó terreno y forzó a la baja al Dólar estadounidense (USD) después de que el índice de sentimiento del consumidor de Michigan subiera más de lo esperado en mayo.

Resumen diario de los mercados: El sentimiento del mercado rebota, el Dólar canadiense ignora la falta de datos canadienses

- Las ventas minoristas canadienses cayeron un -0.2% intermensual en marzo, perdiendo la recuperación pronosticada a 0.0% del mes anterior de -0.1%. Las ventas minoristas canadienses excluyendo automóviles cayeron a un mínimo de nueve meses de -0.6% intermensual, perdiendo completamente la previsión de 0.1%, aunque la cifra del mes anterior fue revisada ligeramente al alza a -0.2% desde -0.3%.

- Los pedidos de bienes duraderos en EE.UU. en abril aumentaron un 0.7%, ignorando la previsión de -0.8%, aunque la cifra del mes anterior fue revisada bruscamente a la baja a 0.8% desde 2.6%.

- El índice de sentimiento del consumidor de la Universidad de Michigan se situó firmemente más alto en 69.1 comparado con el 67.4 del mes anterior. Las previsiones medias del mercado esperaban un ligero aumento a 67.5.

- Las expectativas de inflación a 5 años de los consumidores de la UoM en mayo se suavizaron a 3.0% frente al mantenimiento esperado en 3.1%.

- El sentimiento del mercado se está recuperando el viernes después de un pico a mitad de semana en la aversión al riesgo provocado por un duro reequilibrio de las expectativas de recorte de tasas de los inversores. La herramienta FedWatch del CME muestra que los mercados de tasas están valorando probabilidades casi iguales de un recorte de tasas de la Reserva Federal (Fed) en septiembre, bajando bruscamente del 70% al inicio de la semana.

Precio del Dólar Canadiense esta semana

La tabla a continuación muestra el cambio porcentual del Dólar Canadiense (CAD) frente a las principales monedas listadas esta semana. El Dólar Canadiense fue el más fuerte frente al Dólar Australiano.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.18% | -0.31% | 0.85% | 0.36% | 1.03% | 0.27% | 0.58% | |

| EUR | -0.18% | -0.52% | 0.73% | 0.19% | 0.89% | 0.10% | 0.41% | |

| GBP | 0.31% | 0.52% | 1.10% | 0.73% | 1.40% | 0.62% | 0.92% | |

| JPY | -0.85% | -0.73% | -1.10% | -0.49% | 0.19% | -0.55% | -0.26% | |

| CAD | -0.36% | -0.19% | -0.73% | 0.49% | 0.62% | -0.09% | 0.21% | |

| AUD | -1.03% | -0.89% | -1.40% | -0.19% | -0.62% | -0.79% | -0.48% | |

| NZD | -0.27% | -0.10% | -0.62% | 0.55% | 0.09% | 0.79% | 0.30% | |

| CHF | -0.58% | -0.41% | -0.92% | 0.26% | -0.21% | 0.48% | -0.30% |

El mapa de calor muestra los cambios porcentuales de las principales monedas entre sí. La moneda base se selecciona de la columna izquierda, mientras que la moneda de cotización se selecciona de la fila superior. Por ejemplo, si eliges el Dólar Canadiense de la columna izquierda y te desplazas a lo largo de la línea horizontal hasta el Dólar Estadounidense, el cambio porcentual mostrado en la caja representará CAD (base)/USD (cotización).

Análisis técnico: El Dólar canadiense se retira del borde bajista pero sigue siendo ampliamente más bajo en la semana

El Dólar canadiense (CAD) compensó algunas de las pérdidas de la semana el viernes, pero aún se mantiene firmemente más bajo frente a la mayoría de sus principales pares de divisas en comparación con las ofertas de apertura del lunes. El Dólar canadiense amplió las ganancias a dos tercios de un porcentaje contra el Dólar australiano (AUD) esta semana, mientras que se mantuvo un tercio de un porcentaje más alto contra el Yen japonés durante la semana.

A pesar de un firme rebote el viernes, el CAD sigue bajando cuatro décimas de un porcentaje frente al Dólar estadounidense mientras el Dólar estadounidense sigue siendo uno de los más fuertes de la semana. El USD/CAD retrocedió a 1.3670 durante la sesión de mercado de EE.UU. del viernes, bajando desde los máximos de la semana cerca de 1.3745. Sin embargo, el par aún se mantiene más alto en la semana, operando en el lado alto de un rebote técnico desde el nivel de 1.3600.

Las condiciones gráficas irregulares mantienen al USD/CAD cerca del promedio móvil exponencial (EMA) de 200 horas cerca de 1.3668. Un mayor impulso bajista encontrará un firme piso de precios en el EMA de 200 días en 1.3553.

Gráfico horario USD/CAD

Gráfico diario USD/CAD

El Dólar canadiense

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

El miembro del Consejo de Gobierno del Banco Central Europeo (BCE), Dr. Joachim Nagel, señaló el viernes que probablemente seguiría un período de espera y observación antes de un recorte adicional de tasas después de un recorte temprano por parte del BCE.

Declaraciones destacadas

El aumento salarial no fue una sorpresa.

El aumento salarial está vinculado a las altas tasas de inflación del pasado.

La inflación subyacente y general están desacelerándose.

El BCE probablemente pueda recortar las tasas en junio.

No hay piloto automático en los recortes de tasas.

Después de junio, probablemente tendremos que esperar hasta septiembre para el próximo movimiento.

- El Índice del Dólar (DXY) ha recuperado terreno ante las monedas de países emergentes en las últimas sesiones

- Colombia logró reducir su déficit comercial en marzo, alcanzando su mejor lectura en tres meses

El USD/COP alcanzó un mínimo del día en 3.844.47, rebotando y registrando un máximo en 3.908.20, diario. Actualmente, cotiza en 3.881.81 $, ganando 0.37% en el día.

El Índice del Dólar (DXY) se fortalece ante monedas emergentes

La subida del DXY en las últimas sesiones se ha debido a los datos económicos que se han publicado en Estados Unidos, entre los que destacan, el PMI manufacturero preliminar y las solicitudes de subsidio por desempleo en Estados, ambos datos superaron las expectativas del mercado.

El 21 de mayo se publicó el dato de balanza comercial de Colombia, logrando su mejor lectura en tres meses. El próximo 31 de mayo se dará a conocer la Tasa de desempleo del país sudamericano, por lo que un buen dato podría significar una apreciación de su moneda.

Niveles técnicos en el Peso colombiano

El USD/COP presenta un soporte en el mediano plazo en 3.740, dado por el mínimo del 12 de abril. La primera resistencia se ubica en 4.100 en confluencia con el 50% de Fibonacci, la segunda resistencia se encuentra en 4.435, máximo de la sesión del 6 de octubre del 2023.

Gráfica semanal del Peso colombiano

El mejorado sentimiento hacia el Dólar se alineó con las Minutas del FOMC de carácter restrictivo y otro conjunto de resultados positivos de los fundamentos de EE.UU., todo ello reforzando la narrativa de la Fed de mantener una política más estricta por más tiempo antes de los importantes datos del PCE y más declaraciones de la Fed.

A pesar del retroceso del viernes, el Dólar estadounidense logró revertir la reciente debilidad y cerró la semana con ganancias decentes. El índice de precios de vivienda de la FHFA llega el 28 de mayo secundado por la siempre relevante confianza del consumidor medida por el conference board. El 29 de mayo, la MBA informará sobre las solicitudes hipotecarias semanales antes del Libro Beige de la Fed. Otra revisión de la tasa de crecimiento del PIB del primer trimestre está prevista para el 30 de mayo, seguida por las habituales solicitudes iniciales de desempleo semanales, la balanza comercial de bienes avanzada y las ventas de viviendas pendientes. Cerrando el mes, el foco de atención se desplazará hacia las cifras de inflación rastreadas por el PCE junto con los Ingresos y fastos personales.

El EUR/USD extendió su caída semanal y revisó la zona de 1.0800, donde encontró por el momento una contención decente. Se espera el clima empresarial de Alemania medido por el instituto IFO el 27 de mayo. Más adelante en la semana, Alemania estará en el centro del debate con las publicaciones de la confianza del consumidor medida por GfK y la tasa de inflación preliminar, todas previstas para el 29 de mayo. La confianza del consumidor final de la EMU, el sentimiento Económico, el sentimiento Industrial y la tasa de desempleo se esperan el 30 de mayo, mientras que las ventas minoristas de Alemania y la tasa de inflación avanzada de la Eurozona están previstas para el 31 de mayo.

El GBP/USD mantuvo su perspectiva alcista y avanzó por segunda semana consecutiva, esta vez logrando superar el obstáculo de 1.2700. En el calendario del Reino Unido, los precios de viivienda de Nationwide, los préstamos hipotecarios y las aprobaciones hipotecarias están previstos para el 31 de mayo.

El USD/JPY mantuvo la recuperación bien en su lugar y recuperó la zona más allá de 157.00, alrededor del retroceso de Fibonacci del 61.8% de la pronunciada caída tras la supuesta intervención cambiaria del MoF a finales de abril. Las impresiones finales del índice coincidente y el índice económico líder están previstas para el 27 de mayo. La confianza del consumidor de Japón está prevista para el 29 de mayo antes de la inversión semanal en bonos extranjeros el 30 de mayo. Al final de la semana llegan la tasa de desempleo, la producción Industrial preliminar, las ventas minoristas y los inicios de vivienda.

El AUD/USD vio su reciente fuerte rebote encontrarse con una resistencia dura justo por encima de 0.6700, sufriendo presión a la baja después. El 28 de mayo llegan las ventas minoristas preliminares, mientras que el índice líder de Westpac y el indicador mensual del IPC del RBA se publicarán el 29 de mayo. Los permisos de construcción preliminares están previstos para el 30 de mayo secundados por el crédito de vivienda el 31 de mayo.

Anticipando Perspectivas Económicas: Voces en el Horizonte

- Ueda del BoJ y John Williams de la Fed hablarán el 27 de mayo.

- Bowman, Mester, Kashkari y Cook de la Fed hablarán el 28 de mayo junto con Jordan del SNB.

- John Williams de la Fed hablará el 29 de mayo.

- Raphael Bostic y John Williams de la Fed hablarán el 30 de mayo junto con Jordan del SNB, Bailey del BoE y Hunter del RBA.

- Raphael Bostic de la Fed hablará el 1 de junio.

Bancos Centrales: Próximas Reuniones para Definir las Políticas Monetarias

- Se espera que el SARB mantenga su tasa sin cambios en el 8.25% el 30 de mayo.

- GBP/USD salta por encima de 1.2700 tras los datos de EE.UU., aunque permanece lateral.

- La resistencia clave emerge en 1.2761, 1.2800 y el máximo del año hasta la fecha cerca de 1.2900.

- Se espera soporte en 1.2700, 1.2674 y la confluencia del máximo del 3 de mayo y la media móvil de 100 días (DMA).

La Libra esterlina borra algunas de sus pérdidas anteriores frente al Dólar estadounidense y sube un 0.29%, ya que el GBP/USD apunta por encima de 1.2700 después de rebotar desde un mínimo diario de 1.2674. Los datos de Estados Unidos (EE. UU.) fueron recibidos con entusiasmo por los participantes del mercado y pesaron sobre los pares refugio, como el Dólar.

Análisis de precio GBP/USD: Perspectiva técnica

El GBP/USD permanece en consolidación, dentro del rango 1.2670-1.2760 durante la semana, sin poder romper decisivamente el rango. Sin embargo, los compradores siguen al mando como lo muestra el Índice de Fuerza Relativa (RSI) que se encuentra en territorio alcista, aunque casi plano.

Para una continuación alcista, el par debe superar 1.2760, lo que expondría la cifra de 1.2800. Un mayor fortalecimiento allanaría el camino para probar el máximo del año hasta la fecha de 1.2893, seguido por 1.2900.

Por el contrario, si los osos intervinieran, deben superar 1.2700 y el mínimo del 23 de mayo de 1.2674. En ese caso, la próxima línea de defensa de los toros sería la confluencia de la media móvil de 100 días (DMA) y el máximo del 3 de mayo convertido en soporte en 1.2634 antes de que el GBP/USD caiga a 1.2600.

Acción de precio GBP/USD – Gráfico Diario

Precio de la libra esterlina HOY

La tabla a continuación muestra el cambio porcentual de la libra esterlina (GBP) frente a las principales monedas listadas hoy. La libra esterlina fue la más fuerte frente al yen japonés.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.31% | -0.31% | 0.05% | -0.41% | -0.29% | -0.25% | 0.02% | |

| EUR | 0.31% | 0.00% | 0.32% | -0.13% | 0.01% | 0.06% | 0.32% | |

| GBP | 0.31% | -0.00% | 0.32% | -0.12% | 0.03% | 0.05% | 0.31% | |

| JPY | -0.05% | -0.32% | -0.32% | -0.43% | -0.32% | -0.28% | -0.03% | |

| CAD | 0.41% | 0.13% | 0.12% | 0.43% | 0.11% | 0.17% | 0.42% | |

| AUD | 0.29% | -0.01% | -0.03% | 0.32% | -0.11% | 0.03% | 0.30% | |

| NZD | 0.25% | -0.06% | -0.05% | 0.28% | -0.17% | -0.03% | 0.25% | |

| CHF | -0.02% | -0.32% | -0.31% | 0.03% | -0.42% | -0.30% | -0.25% |

El mapa de calor muestra los cambios porcentuales de las principales monedas entre sí. La moneda base se selecciona de la columna izquierda, mientras que la moneda de cotización se selecciona de la fila superior. Por ejemplo, si eliges la libra esterlina de la columna izquierda y te desplazas a lo largo de la línea horizontal hasta el dólar estadounidense, el cambio porcentual mostrado en la casilla representará GBP (base)/USD (cotización).

- EUR/GBP rebota a 0.8530 mientras Isabel Schnabel, miembro del BCE, duda sobre recortes de tasas en julio.

- El Euro se ha fortalecido debido a los fuertes datos preliminares del PMI de la Eurozona para mayo.

- Las débiles ventas minoristas del Reino Unido limitan el alza en la Libra esterlina.

El par EUR/GBP se recupera desde el soporte psicológico de 0.8500 y vuelve a 0.8530 en la sesión de Nueva York del viernes. El cruce encuentra interés de compra ya que los inversores permanecen inciertos sobre si el Banco Central Europeo (BCE) extenderá el período de endurecimiento de la política a las próximas reuniones de política monetaria.

Se anticipa ampliamente que el BCE comenzará a reducir las tasas de interés a partir de la reunión de junio. Por lo tanto, los inversores se centran en si el BCE seguirá el mismo camino en la reunión de julio. En la sesión europea del viernes, la miembro del Consejo de Gobierno del BCE, Isabel Schnabel, dijo que la adaptación de un ciclo agresivo de recortes de tasas por parte del banco central podría tener consecuencias significativas. Ella acordó que hay una disminución notable en las presiones de precios, pero algunos elementos como la inflación doméstica y de servicios aún persisten.

Mientras tanto, los números consistentemente crecientes del PMI de la Eurozona también son un factor importante detrás de la fortaleza del Euro. La impresión preliminar del PMI de HCOB mostró que los datos del PMI compuesto aumentaron al ritmo más rápido en poco más de dos años después de dos meses de crecimiento más lento, lo que sugiere que la economía está en camino de registrar una sólida ganancia del Producto Interior Bruto (PIB) en el segundo trimestre.

En el frente del Reino Unido, la Libra esterlina lucha por superar al euro ya que el débil PMI preliminar de mayo y los pobres datos de ventas minoristas de abril han generado preocupaciones sobre la perspectiva económica. La Oficina de Estadísticas Nacionales (ONS) del país informó que las ventas minoristas mensuales disminuyeron a un ritmo más rápido del 2.3%. Los inversores pronosticaron que los datos económicos habrían disminuido un 0.4% respecto a la lectura anterior del 0.2%. Las ventas minoristas anuales se contrajeron un 2.7% después de expandirse a un ritmo del 0.4% en marzo.

Esto ha aumentado las expectativas de que el Banco de Inglaterra (BoE) se incline hacia recortes de tasas de interés en la reunión de junio. A principios de esta semana, los operadores redujeron las apuestas inclinadas hacia recortes de tasas en la reunión de junio después de que los datos de inflación de abril se suavizaran a un ritmo más lento de lo que los participantes del mercado habían pronosticado.

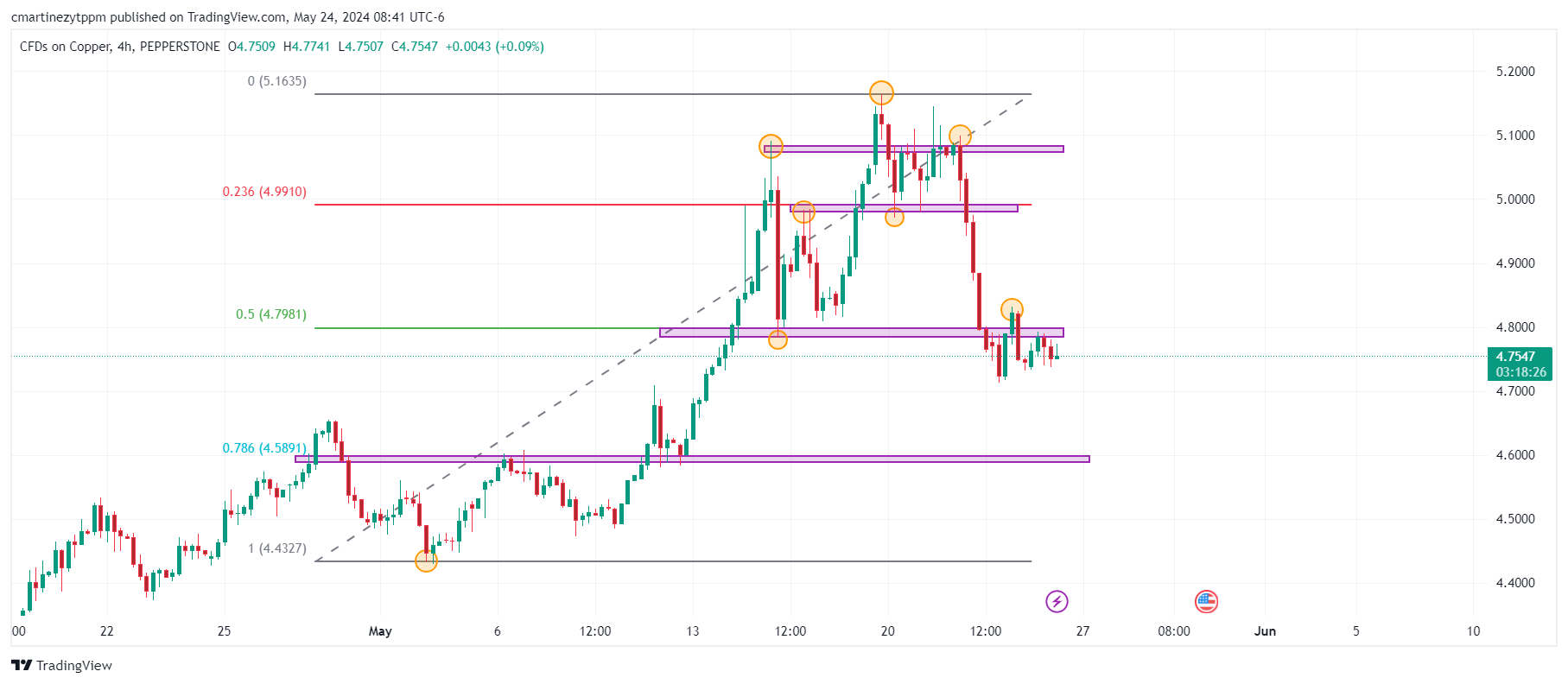

- El Índice del Dólar (DXY) se ha fortalecido tras los datos económicos de Estados Unidos.

- Los inversores confían en las medidas económicas de China para aumentar la demanda del cobre.

El cobre alcanzó un máximo del día en 4.79, encontrando vendedores agresivos que llevaron al metal a un mínimo diario en 4.73 $. Actualmente, el cobre cotiza en 4.76 $, ganando 0.36% en el día.

El Dólar se fortalece tras los datos económicos de EE.UU.

En las últimas Minutas del Comité Federal de Mercado Abierto se destacó la necesidad de mayor tiempo para ganar confianza en que la inflación se mueva hacia el 2%. El mercado valora incluso que no haya una disminución de tipos hasta la reunión de diciembre. El PMI manufacturero preliminar creció hasta 50.9 superando las estimaciones y los 50.0 puntos de abril. Las solicitudes de subsidio por desempleo en Estados Unidos alcanzaron 215.000, por debajo de la estimación de 220.000.

El inventario registrado en la Bolsa de Futuros de Shangai (ShFE) ascendió a 291.020 toneladas métricas a finales de la semana pasada. Esto refleja las existencias del metal en China y por lo tanto, una disminución reciente en la demanda.

Niveles técnicos en el cobre

El cobre ha reaccionado a la baja y ha roto el soporte de 4.80 $, que ahora se ha convertido en la resistencia más cercana en confluencia con el 50% de retroceso de Fibonacci. El primer soporte a mediano plazo está en 4.60 $, mínimo del 10 de mayo que converge con el retroceso al 78.6% de Fibonacci.

Gráfica de 4 horas en el cobre

- La Plata ha corregido de vuelta al soporte clave cerca de 30.00$.

- Probablemente se estabilizará y reanudará su tendencia alcista con el tiempo.

- Una ruptura decisiva por debajo del nivel de 30.00$ revertiría la tendencia y generaría un mayor descenso.

La Plata (XAG/USD) corrige después de alcanzar el máximo de 32.51$ el 19 de mayo. Está cerca de un nivel de soporte importante en 30.00$, la cima de un rango de consolidación de cuatro años.

Gráfico de 4 horas de Plata

A pesar de la corrección, la tendencia a corto plazo probablemente sigue siendo alcista, lo que, dado el dicho "la tendencia es tu amiga", favorece las posiciones largas sobre las cortas.

Si la Plata retrocede aún más, probablemente encontrará soporte en el nivel de 30.00$ máximos del rango. Desde allí es probable que rebote y reanude su tendencia alcista, posiblemente volviendo a tocar el máximo de 32.51$, y luego posiblemente superándolo. Sin embargo, aún no hay señales de la acción del precio de que esto esté sucediendo.

Se requeriría una ruptura decisiva por debajo del nivel de 30.00$ para poner en duda la tendencia alcista dominante.

Una ruptura decisiva sería acompañada por una vela roja larga que cerrara cerca de sus mínimos o tres velas rojas seguidas.

- NZD/USD opera en un rango que podría representar parte de un patrón de continuación de banderín alcista.

- Condicionado a una ruptura por encima del rango, el par podría subir hasta los objetivos del banderín alcista.

- Alternativamente, es posible una ruptura bajista, poniendo en duda la tendencia alcista.

El NZD/USD ha pasado la última semana formando una consolidación limitada por un rango (rectángulo sombreado en el gráfico) que podría representar el cuadrado del banderín alcista.

Es probable que el par esté en una tendencia alcista a corto plazo, favoreciendo más al alza en línea con el dicho "la tendencia es tu amiga". Sin embargo, una ruptura por encima del rectángulo en 0.6153 daría más confirmación de una extensión alcista.

Gráfico de 4 horas del NZD/USD

Tal ruptura probablemente vería al precio subir hasta 0.6180, el primer objetivo para el patrón de banderín alcista. Esto se calcula tomando la longitud del "palo" y extrapolándolo por un ratio de Fibonacci de 0.618% desde la base del rectángulo hacia arriba. Este es el objetivo conservador para el patrón, pero un movimiento más alcista podría incluso alcanzar el objetivo de 0.6240 en la extensión del 100% del palo hacia arriba.

Una ruptura por debajo de la base del rectángulo negaría la hipótesis del banderín alcista y sugeriría un tono más bajista en el gráfico. Tal ruptura también perforaría la línea de tendencia del movimiento ascendente durante mayo y probablemente vería al NZD/USD descender hacia 0.6035, el ratio de Fibonacci de 0.618% de la altura del rectángulo extrapolado hacia abajo.

El índice definitivo del sentimiento del consumidor de la Universidad de Michigan ha caído más de ocho puntos en mayo, retrocediendo a 69.1 puntos desde los 77.2 de abril, su nivel más bajo en seis meses, según ha informado Reuters. La cifra, sin embargo, ha mejorado los 67.5 puntos estimados por el mercado.

La expectativa de los consumidores a 5 años se ha mantenido sin cambios en el 3% frente al 3.1% previsto.

Dólar reacción

El Índice del Dólar (DXY) ha caído tras la publicación a 104.74, su nivel más bajo en el día. Al momento de escribir, el billete verde cotiza sobre 104.75 puntos, perdiendo un 0.26% diario.

- USD/CAD no se movió como se esperaba a pesar de la publicación de las ventas minoristas de Canadá y los datos de pedidos de bienes duraderos de EE.UU.

- Las ventas minoristas de Canadá se contrajeron un 0.2% en marzo en una base mensual.

- Los pedidos de bienes duraderos de EE.UU. aumentaron sorpresivamente un 0.8% en abril.

El par USD/CAD permanece sin cambios por encima del soporte crucial de 1.3700 aunque las ventas minoristas de Canadá fueron más débiles de lo esperado en marzo y los pedidos de bienes duraderos de Estados Unidos para abril superaron las estimaciones.

Las Ventas Minoristas de Canadá disminuyeron un 0.2% mientras que los inversores las pronosticaban estancadas. En febrero, las ventas minoristas también se contrajeron un 0.1%. Los datos de ventas excluyendo automóviles disminuyeron sorpresivamente un 0.6% mientras que los economistas esperaban un aumento del 0.1%.

Los datos de ventas minoristas indican el estado actual del gasto del consumidor, que representa una parte importante del crecimiento económico. Una disminución significativa en las ventas en las tiendas minoristas indica que los hogares están luchando para soportar las consecuencias de las tasas de interés más altas por parte del Banco de Canadá (BoC). Esto fortalecería la especulación de que el BoC comenzará a reducir las tasas de interés a partir de la reunión de junio.

Mientras tanto, el sentimiento del mercado es optimista aunque los responsables de la política monetaria de la Reserva Federal (Fed) continúan manteniendo una orientación de línea dura sobre las tasas de interés. Considerando los futuros positivos durante la noche, se espera que el S&P 500 abra en una nota positiva. El Índice del Dólar Estadounidense (DXY), que rastrea el valor del Dólar frente a seis monedas principales, cae a 104.77.

La Oficina del Censo de Estados Unidos (US) ha informado que los pedidos de bienes Duraderos aumentaron sorpresivamente un 0.7% mientras que los inversores esperaban que disminuyeran un 0.8%. Los datos de Pedidos de Bienes Duraderos son un indicador adelantado del Índice de Precios al Consumidor (IPC) subyacente y una mayor demanda de bienes duraderos sugiere una perspectiva de inflación obstinada.

- El Peso mexicano se debilita frente a la mayoría de los pares debido al aumento de la aversión al riesgo.

- El Peso cayó frente al Dólar estadounidense después de que los fuertes datos económicos de EE.UU. fortalecieran al Dólar el jueves.

- USD/MXN podría estar en una nueva tendencia alcista a corto plazo después de romper por encima de una línea de tendencia.

El Peso mexicano (MXN) se deprecia en la mayoría de los pares el viernes debido a la aversión al riesgo generalizada, impulsada por preocupaciones geopolíticas, que afecta desproporcionadamente al Peso, una moneda de riesgo.

Más específicamente, el MXN se debilitó recientemente frente al Dólar estadounidense, amenazando con revertir la tendencia a corto plazo del Peso, después de una serie de datos económicos positivos de EE.UU. que retrasaron aún más el momento en que se espera que la Reserva Federal (Fed) baje las tasas de interés, apoyando al Dólar.

USD/MXN cotiza en16.70 al momento de escribir, EUR/MXN cotiza a 18.11 y GBP/MXN a 21.25.

El Peso mexicano cae por el riesgo geopolítico y los datos de EE.UU.

El Peso mexicano pierde terreno el viernes mientras la noticia de que China ha comenzado un segundo día de juegos de guerra alrededor de Taiwán aumenta las tensiones geopolíticas. La noticia se suma a informes de una escalada continua en los conflictos en Gaza y Ucrania.

Los datos de EE.UU. publicados el jueves mostraron un aumento sorpresa en el Índice Preliminar de Gerentes de Compras (PMI) de EE.UU. para mayo, especialmente en el sector de servicios, y provocaron una caída sustancial del MXN frente al USD.

Los datos de EE.UU. llegaron después de la publicación de las actas de la reunión de la Fed del 30 de abril al 1 de mayo, en la que los responsables de política monetaria repitieron su mantra de que se necesitaba hacer más trabajo para reducir la inflación e incluso discutieron la posibilidad de subir las tasas.

El Banco de México publicó las Minutas de la reunión

Los datos mexicanos publicados el jueves en su mayoría estuvieron en línea con las estimaciones, pero el Producto Interno Bruto (PIB) del primer trimestre mostró una revisión al alza sorpresa a 0.3% en base trimestral en comparación con la estimación anterior del 0.2%. Esto impulsó temporalmente al Peso mexicano frente a sus pares.

La publicación de las actas de la reunión de mayo del Banco de México (Banxico) mostró que la mayoría de los responsables de política monetaria continuaron viendo riesgos al alza para la inflación a pesar de los datos que mostraban que la inflación subyacente continuaba disminuyendo. La inflación persistente en el sector de servicios se consideró un obstáculo clave para que la inflación cayera al objetivo del 3.0% de Banxico.

Las actas mostraron que la decisión de mantener las tasas de interés en 11.00% fue unánime.

En sus declaraciones finales, la Junta de Gobierno de Banxico dijo: "prevalecen desafíos y riesgos, lo que requiere que la política monetaria continúe siendo gestionada con prudencia."

Agregando, "Con esta decisión, la postura de la política monetaria sigue siendo restrictiva y continuará siendo propicia para la convergencia de la inflación al objetivo del 3% en el horizonte de pronóstico."

Análisis técnico: USD/MXN rompe por encima de la línea de tendencia y sigue subiendo

USD/MXN – o la cantidad de Pesos que se pueden comprar con un Dólar estadounidense – sube después de romper por encima de la línea de tendencia del declive de abril-mayo. Esto podría indicar que el par ahora está en una tendencia alcista a corto plazo, favoreciendo las posiciones largas sobre las cortas.

Gráfico de 4 horas de USD/MXN

Una ruptura por encima del máximo del jueves en 16.76 confirmaría la continuación de la joven tendencia alcista hacia un posible objetivo en los mínimos anteriores del rango alrededor de 16.85.

Dado que las tendencias a medio y largo plazo son bajistas, sin embargo, sigue existiendo un alto riesgo de que la tendencia a corto plazo se revierta y el par continúe bajando.

Una ruptura decisiva por debajo de la línea de tendencia gris para el movimiento alcista en aproximadamente 16.68 pondría en duda la tendencia alcista a corto plazo y posiblemente señalaría la reanudación de más caídas.

Indicador Económico

Producto Interno Bruto (Trimestral)

El Producto Interno Bruto publicado por INEGI es una medida del valor total de todos los bienes y servicios producidos por México. El PIB se considera como una medida amplia de la actividad económica y la salud. En términos generales, un resultado alto se ve como positivo (o alcista) para el Peso, mientras que una tendencia negativa se ve como negativa (o bajista).

- El petróleo se hunde aún más y cae a mínimos de tres meses cerca de los 76.00$.

- A pesar de los titulares geopolíticos, el petróleo ha seguido hundiéndose esta semana.

- El Índice del Dólar DXY vuelve a cotizar por encima de 105.00 tras los sorprendentemente positivos números del PMI.

Los precios del petróleo extienden su declive el viernes y caen a un mínimo de tres meses a niveles no vistos desde el 26 de febrero cerca de los 76.00$, borrando las ganancias de la semana anterior y perdiendo más del 4% esta semana. Hubo muchos titulares que podrían haber impulsado los precios del crudo, como los planes de Rusia de mover sus fronteras en el mar Báltico y nuevos ataques con misiles de Rusia a Ucrania, que podrían afectar el suministro de crudo en los mercados. Desafortunadamente, esos titulares no fueron suficientes para la Reserva Federal de EE.UU. (Fed), que actualmente está acabando con cualquier esperanza o perspectiva de recortes anticipados de tasas de interés, lo que a su vez impulsaría la demanda de petróleo crudo.

Mientras tanto, el Índice del Dólar DXY, que rastrea el rendimiento del Dólar estadounidense frente a una cesta de seis monedas principales, ha saltado de nuevo por encima de 105.00 después de que los números preliminares del Índice de Gerentes de Compras (PMI) de EE.UU. para mayo revelaran que todos los sectores siguen expandiéndose, liderados por los servicios. En el informe del PMI, el componente de precios también mostró un aumento, lo que podría filtrarse en una ya caliente publicación del Índice de Precios al Consumidor (IPC) nuevamente, y vería al DXY beneficiarse de nuevo de la entrada en el Dólar.

En el momento de escribir, el petróleo crudo WTI cotiza a 76.42$ y el Brent a 80.79$.

Noticias del petróleo y motores de los mercados: Reunión de junio de la OPEP no será presencial

- OPEP+ (miembros de la OPEP más otros países productores de petróleo) ha confirmado a Bloomberg que no celebrará su reunión del 2 de junio en Viena. Los países participarán en una videoconferencia, lo que podría indicar que no se anunciarán grandes decisiones o cambios, convirtiéndola ya en un no evento de antemano.

- Además de discutir la prórroga de los actuales recortes de producción, se revisará la capacidad de producción por miembro antes de los objetivos individuales para 2025.

- México produjo casi un 6.4% menos de petróleo en abril que el año anterior, según Bloomberg News. La disminución significa casi 1.56 millones de barriles por día menos.

- Los mercados han descartado completamente la posibilidad de que la Fed no recorte las tasas de interés antes del verano, y las posibilidades de un recorte posterior incluso están disminuyendo. Esto elimina la suposición de que un impulso dado por los recortes de tasas a la economía de EE.UU. no tendrá lugar, y se traduce en una demanda de petróleo más lenta para el resto del año.

- La Administración Nacional Oceánica y Atmosférica (NOAA) ha publicado su pronóstico de huracanes para 2024 y ve entre 17 y 25 tormentas nombradas y posibles huracanes para la temporada de huracanes en EE.UU. Los principales impulsores son las aguas cálidas con la ausencia de El Niño.

Análisis Técnico del Petróleo: Ciclo de tasas no se suaviza como se anticipaba

Los precios del petróleo coquetean con un mínimo de tres meses a niveles no vistos desde finales de febrero. La línea divisoria en la arena es 75.27$, donde actualmente se cotizan los precios del petróleo. Con la perspectiva de una demanda más lenta en EE.UU. y posiblemente en el resto del mundo, el riesgo podría ser que se necesiten más descuentos para mantener equilibrada la demanda. Aunque un desenlace completo de vuelta a 68$ no parece estar en las cartas por ahora, una decisión adormecida de la OPEP, que no está tomando más acciones para respaldar los precios del petróleo, podría ver un precio de 72.00$ o 70.00$ probado durante el verano.

Al alza, se está formando una trifecta de Promedios Móviles Simples (SMA), con dos de ellos alineándose con niveles pivote a tener en cuenta. Primero está el SMA de 100 días en 78.72$, que se alinea con la línea de tendencia ascendente verde como el primer obstáculo. Luego, justo antes de 80.00$ está el SMA de 200 días en 79.57$, cerca de la línea azul pivote en 79.94$. El último es el SMA de 55 días en 81.18$, el nivel objetivo una vez que 80.00$ se rompa firmemente.

A la baja, el nivel pivote en 75.27$ es la última línea sólida que podría soportar el declive. Si este nivel no puede mantenerse, los inversores podrían esperar una venta acelerada hacia 72.00$ y 70.00$, borrando todas las ganancias para 2024. Más abajo, el precio del petróleo podría probar 68$, el mínimo del 13 de diciembre.

Petróleo crudo WTI: Gráfico diario

- Los pedidos de bienes duraderos en EE. UU. aumentaron un 0.7% en abril.

- El Índice del Dólar se mantiene en terreno negativo por debajo de 105.00.

Los pedidos de bienes duraderos en EE. UU. aumentaron 1.9 mil millones de dólares, o un 0.7%, hasta 284.1 mil millones en abril, según informó el viernes la Oficina del Censo. Esta lectura siguió al crecimiento del 0.8% registrado en marzo (revisado de +2.6%) y superó las expectativas del mercado que anticipaban una disminución del 0.8%.

"Excluyendo el transporte, los nuevos pedidos aumentaron un 0.4%", se lee en el comunicado de prensa. "Excluyendo defensa, los nuevos pedidos se mantuvieron prácticamente sin cambios. El equipo de transporte, también en aumento por tres meses consecutivos, lideró el incremento, con 1.1 mil millones, o un 1.2%, hasta 96.2 mil millones de dólares."

Reacción del mercado

Estas cifras no parecen estar teniendo un impacto significativo en el desempeño del Dólar estadounidense frente a sus rivales. Al momento de la publicación, el Índice USD había bajado un 0.22% en el día, situándose en 104.80.

- El AUD/USD ha roto un canal ascendente y alcanzado un objetivo inicial.

- Existe la posibilidad de que la tendencia a corto plazo ahora sea bajista y el par podría descender más.

El AUD/USD ha roto el canal ascendente y caído a un objetivo preliminar para la ruptura, basado en el ratio de Fibonacci 0.618 de la altura del canal extrapolado desde el punto de ruptura hacia abajo.

Gráfico de 4 horas del AUD/USD

La ruptura del canal pone en duda la tendencia alcista a corto plazo. Si el precio ahora rompe por debajo del mínimo del día de 0.6592, ayudaría a confirmar la tendencia bajista y probablemente resultaría en una continuación hacia el siguiente objetivo a la baja en la zona de 0.6550-8, donde se sitúa la media móvil simple (SMA) de 200.

Una recuperación por encima del máximo del 23 de mayo de 0.6653, sin embargo, sugeriría que la tendencia alcista aún está intacta y es probable que el AUD/USD suba más.

- El GBP/JPY avanza a 199.50 ya que el suave informe del IPC de Japón generó dudas sobre la extensión del ciclo de endurecimiento de tasas del BoJ.

- La inflación de Japón disminuye debido al débil gasto privado.

- Las débiles ventas minoristas del Reino Unido sugieren que la inflación se suavizará aún más.

El par GBP/JPY sube a 199.50 en la sesión europea del viernes. El cruce rebota después de un movimiento correctivo de corta duración cerca de 199.00 ya que la inflación de Japón disminuyó nuevamente en abril, profundizando los temores de que el Banco de Japón (BoJ) tardará más tiempo en subir las tasas de interés.

El informe del Índice de Precios al Consumidor (IPC) de Japón mostró que el IPC Nacional anual excluyendo alimentos frescos disminuyó al 2.2% como se esperaba desde la lectura anterior del 2.6%. El índice núcleo núcleo, que es la medida de inflación preferida por el BoJ que excluye los volátiles alimentos frescos y la energía, se desaceleró al 2.4% desde la lectura anterior del 2.9%. El informe del IPC también mostró que el débil consumo privado llevó a una suavización de las presiones inflacionarias.

Aunque la inflación sigue estando por encima del objetivo deseado del 2% del BoJ, los inversores están inciertos sobre la estabilidad en las presiones de precios, lo que podría limitar el alcance de los planes de endurecimiento de tasas del BoJ.

Mientras tanto, la Libra esterlina se mantiene firme a pesar de los débiles datos de ventas minoristas del Reino Unido para abril. La Oficina de Estadísticas Nacionales (ONS) del Reino Unido informó que las ventas minoristas mensuales disminuyeron a un ritmo más rápido del 2.3%. Los inversores pronosticaron que los datos económicos habrían disminuido un 0.4% desde la lectura anterior del 0.2%, revisada a negativa desde un rendimiento estancado. Las ventas minoristas anuales se contrajeron un 2.7% después de expandirse a un ritmo del 0.4% en marzo, revisado a la baja desde el 0.8%. Los economistas esperaban una disminución del 0.2%. El informe de ventas minoristas mostró que las ventas en tiendas minoristas se contrajeron debido a la temporada de lluvias.

Los débiles datos de ventas minoristas del Reino Unido indican que los hogares están luchando para soportar las consecuencias de las tasas de interés más altas por parte del Banco de Inglaterra (BoE). Esto obligaría al BoE a comenzar a reducir las tasas de interés antes de lo que se anticipaba anteriormente.

Los precios de la Plata (XAG/USD) subieron el viernes, según datos de FXStreet. La Plata cotiza a 30,58 $ la onza troy, un 1,50% más que los 30,13 $ que costó el jueves.

Los precios de la Plata han aumentado un 20,06% desde principios de año.

| Unidad de medida | Precio actual |

|---|---|

| Precio de la Plata por onza troy | 30.58 $ |

| Precio de la Plata por gramo | 0.98 $ |

La relación Oro/Plata, que muestra el número de onzas troy de Plata necesarias para igualar el valor de una onza troy de Oro, se situó el viernes en 76,59, por debajo de los 77,30 del jueves.

Los inversores pueden utilizar este ratio para determinar la valoración relativa del Oro y la Plata. Algunos consideran que una relación alta indica que la Plata está infravalorada o que el Oro está sobrevalorado, y podrían comprar Plata o vender Oro en consecuencia. Por el contrario, un ratio bajo podría sugerir que el Oro está infravalorado con respecto a la Plata.

(Se ha utilizado una herramienta de automatización para crear este post)

Reuters informó de los comentarios realizados por la responsable de política económica del Banco Central Europeo (BCE), Isabel Schnabel, durante una entrevista realizada el 16 de mayo.

Declaraciones destacadas

Es probable un recorte de tipos en junio.

La decisión no se tomará hasta el día en que se reúna el Consejo de Gobierno.

Si los datos nos dan confianza en que el objetivo de precios puede alcanzarse de forma sostenible, será probable un recorte de tipos en junio.

Algunos elementos de la inflación están demostrando ser persistentes, en particular los servicios.

Sería prudente no apresurarse a bajar los tipos.

- El precio de la Plata se mantiene por encima de 30,00 $ pero es propenso a más caídas en medio de múltiples vientos en contra.

- El Dólar estadounidense se fortalece a medida que la Fed apoya el mantenimiento de los tipos de interés en sus niveles actuales durante más tiempo.

- Las sólidas perspectivas económicas de EE.UU. han afectado negativamente a las perspectivas de recorte de tipos de la Fed para septiembre.

El precio de la Plata (XAG/USD) encuentra un soporte temporal cerca del soporte psicológico de 30.00 $ en la sesión europea del viernes después de haber sido testigo de una fuerte venta en las últimas dos sesiones. Las perspectivas para el precio de la Plata siguen siendo inciertas ya que los inversores están perdiendo la confianza en que la Reserva Federal (Fed) vuelva a la normalización de la política en la reunión de septiembre.

La herramienta FedWatch de CME muestra que la probabilidad de recortes de tipos en septiembre se ha reducido al 53% desde el 64% registrado hace una semana. La disminución de las apuestas de recorte de tipos de la Fed es el resultado de los comentarios de línea dura de la Fed sobre los tipos de interés y de las optimistas perspectivas económicas de Estados Unidos (EE.UU.). Los funcionarios de la Fed han estado comunicando la necesidad de mantener los tipos de interés en sus niveles actuales durante un periodo más largo hasta que obtengan pruebas de que la inflación volverá de forma sostenible a la tasa deseada del 2%.

Las perspectivas económicas de EE.UU. han mejorado, ya que el primer informe del PMI global de S&P correspondiente a mayo ha mostrado que tanto el PMI manufacturero como el de servicios superaron sorprendentemente sus lecturas anteriores.

Chris Williamson, Economista Jefe de S&P Global Market Intelligence, comentó: "La recuperación económica de EE.UU. se ha acelerado de nuevo tras dos meses de crecimiento más lento, y los primeros datos del PMI señalan la expansión más rápida en poco más de dos años en mayo. Los datos vuelven a situar a la economía estadounidense en la senda de otro sólido aumento del PIB en el segundo trimestre".

El Índice del Dólar estadounidense (DXY) muestra fortaleza cerca de 105,00 debido a la postura de línea dura de la Fed sobre las perspectivas de los tipos de interés y a las firmes perspectivas económicas estadounidenses. De cara al futuro, los inversores se centrarán en los pedidos de bienes duraderos de abril, que se publicarán a las 12:30 GMT. Se estima que los nuevos pedidos de bienes duraderos disminuyeron un 0,8% tras haber aumentado un 2,6% en marzo.

El vicegobernador del Banco de la Reserva de Nueva Zelanda (RBNZ), Christian Hawkesby, declaró el viernes que "recortar los tipos de interés no forma parte de las discusiones a corto plazo".

Declaraciones destacadas

Aunque los riesgos de inflación a corto plazo son al alza, confiamos en que la inflación a medio plazo vuelva al objetivo.

Ningún dato por sí solo provocará una subida de los tipos, por lo que habrá que vigilar las presiones inflacionistas internas y las expectativas.

Mucha incertidumbre sobre la inflación negociable en el futuro.

Reacción de los mercados

El NZD/USD se mantiene a la defensiva cerca de 0,6100 tras estos comentarios, con una caída del 0,11% en el día.

Precios del Dólar neozelandés hoy

La siguiente tabla muestra el cambio porcentual del Dólar neozelandés (NZD) contra las divisas listadas hoy. El Dólar neozelandés fue la moneda más débil frente al Dólar estadounidense.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.06% | 0.03% | 0.14% | 0.03% | 0.13% | 0.15% | 0.08% | |

| EUR | -0.06% | -0.01% | 0.07% | -0.05% | 0.07% | 0.10% | 0.02% | |

| GBP | -0.03% | 0.00% | 0.08% | -0.02% | 0.09% | 0.11% | 0.02% | |

| JPY | -0.14% | -0.07% | -0.08% | -0.09% | -0.00% | 0.02% | -0.07% | |

| CAD | -0.03% | 0.05% | 0.02% | 0.09% | 0.09% | 0.13% | 0.04% | |

| AUD | -0.13% | -0.07% | -0.09% | 0.00% | -0.09% | 0.02% | -0.06% | |

| NZD | -0.15% | -0.10% | -0.11% | -0.02% | -0.13% | -0.02% | -0.09% | |

| CHF | -0.08% | -0.02% | -0.02% | 0.07% | -0.04% | 0.06% | 0.09% |

El mapa de calor muestra las variaciones porcentuales de las principales divisas entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa cotizada se elige en la fila superior. Por ejemplo, si elige el Dólar neozelandés en la columna de la izquierda y se desplaza por la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que aparece en el recuadro representará NZD (base)/USD (cotización).

- Las ventas minoristas del Reino Unido se situaron en abril en el -2,3% mensual, una cifra muy por debajo de la media.

- Las ventas minoristas subyacentes del Reino Unido cayeron un 2,0% mensual en abril.

- El GBP/USD amplía sus pérdidas por debajo de 1,2700 tras los pésimos datos del Reino Unido.

Las ventas minoristas del Reino Unido cayeron un 2,3% intermensual en abril, frente al -0,4% esperado y el -0,2% de marzo, según los últimos datos publicados por la Oficina Nacional de Estadísticas (ONS) el viernes.

Las ventas minoristas subyacentes, excluyendo las ventas de carburantes para automóviles, cayeron un 2,0% mensual, frente al descenso del 0,6% de marzo y la previsión del mercado del -0,6%.

Las ventas minoristas anuales en el Reino Unido disminuyeron un 2,7% en abril, frente al 0,4% de marzo, mientras que las ventas minoristas subyacentes bajaron un 3,0% en el mes analizado, frente al 0% anterior. Ambas cifras no cumplieron las expectativas.

Precios de la Libra Esterlina hoy

La siguiente tabla muestra el cambio porcentual de la Libra Esterlina (GBP) contra las divisas listadas hoy. La libra esterlina fue la moneda más débil frente al Dólar canadiense.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.03% | 0.03% | 0.11% | 0.03% | 0.08% | 0.07% | 0.10% | |

| EUR | -0.03% | 0.02% | 0.05% | -0.02% | 0.05% | 0.04% | 0.09% | |

| GBP | -0.03% | -0.02% | 0.02% | -0.04% | 0.05% | 0.02% | 0.05% | |

| JPY | -0.11% | -0.05% | -0.02% | -0.06% | -0.03% | -0.03% | -0.01% | |

| CAD | -0.03% | 0.02% | 0.04% | 0.06% | 0.04% | 0.04% | 0.07% | |

| AUD | -0.08% | -0.05% | -0.05% | 0.03% | -0.04% | -0.02% | 0.02% | |

| NZD | -0.07% | -0.04% | -0.02% | 0.03% | -0.04% | 0.02% | 0.03% | |

| CHF | -0.10% | -0.09% | -0.05% | 0.00% | -0.07% | -0.02% | -0.03% |

El mapa de calor muestra las variaciones porcentuales de las principales divisas entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa cotizada se elige en la fila superior. Por ejemplo, si elige la libra esterlina de la columna de la izquierda y se desplaza por la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que aparece en el recuadro representará GBP (base)/USD (cotización).

Esto es lo que debe saber para operar hoy jueves 23 de mayo:

El Dólar estadounidense (USD) se benefició de los datos alentadores del PMI de EE.UU. del jueves, y el Índice USD cerró el cuarto día consecutivo en territorio positivo. Los datos de los pedidos de bienes duraderos de abril y la revisión de la encuesta de la Universidad de Michigan sobre el sentimiento de los consumidores de mayo serán los temas destacados de la agenda económica estadounidense de cara al fin de semana.

El índice PMI compuesto global de S&P de EE.UU. subió hasta 54,4 en la estimación preliminar de mayo desde 51,3 en abril, mostrando que la actividad empresarial siguió expandiéndose a un ritmo acelerado. Los PMI manufacturero y de servicios mejoraron hasta 50,9 y 54,8, respectivamente. Tras una corrección a la baja observada en las horas de negociación europeas, el índice USD recuperó su tracción y subió por encima de 105,00 por primera vez en 10 días. A primera hora del viernes, el índice se mantiene estable cerca del nivel de cierre del jueves, mientras que el rendimiento de referencia de los bonos del Tesoro estadounidense a 10 años fluctúa por debajo del 4,5% tras haber ganado más de un 1% el jueves.

Precios del Dólar estadounidense esta semana

La siguiente tabla muestra la variación porcentual del Dólar estadounidense (USD) frente a las principales divisas cotizadas esta semana. El Dólar estadounidense fue la divisa más fuerte frente al Dólar australiano.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.49% | 0.06% | 0.89% | 0.86% | 1.42% | 0.65% | 0.62% | |

| EUR | -0.49% | -0.46% | 0.46% | 0.37% | 0.93% | 0.14% | 0.14% | |

| GBP | -0.06% | 0.46% | 0.76% | 0.88% | 1.41% | 0.60% | 0.58% | |

| JPY | -0.89% | -0.46% | -0.76% | -0.06% | 0.52% | -0.24% | -0.27% | |

| CAD | -0.86% | -0.37% | -0.88% | 0.06% | 0.50% | -0.22% | -0.24% | |

| AUD | -1.42% | -0.93% | -1.41% | -0.52% | -0.50% | -0.80% | -0.79% | |

| NZD | -0.65% | -0.14% | -0.60% | 0.24% | 0.22% | 0.80% | -0.03% | |

| CHF | -0.62% | -0.14% | -0.58% | 0.27% | 0.24% | 0.79% | 0.03% |

El mapa de calor muestra las variaciones porcentuales de las principales divisas entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa cotizada se elige en la fila superior. Por ejemplo, si elige el Dólar estadounidense en la columna de la izquierda y se desplaza por la línea horizontal hasta el Yen japonés, el cambio porcentual que aparece en el recuadro representará USD (base)/JPY (cotización).

Durante las operaciones asiáticas, los datos de Japón mostraron que el Índice Nacional de Precios al Consumo (IPC) subió un 2,5% anual en abril, tras el crecimiento del 2,7% registrado en marzo. En el mismo periodo, el IPC nacional excluyendo alimentos frescos subió un 2,2%, coincidiendo con las expectativas del mercado. El USD/JPY no mostró reacción alguna a estos datos y extendió su tendencia lateral en torno a 157,00.

El vicegobernador del Banco de la Reserva de Nueva Zelanda (RBNZ), Christian Hawkesby, declaró el viernes que la bajada de los tipos de interés no formaba parte de las discusiones a corto plazo y señaló que había mucha incertidumbre sobre la inflación negociable de cara al futuro. Tras subir a su nivel más alto en más de dos meses por encima de 0,6150 gracias a la postura de halcones del RBNZ a principios de semana, el NZD/USD perdió tracción y retrocedió a la zona de 0,6100.

La Oficina de Estadísticas Nacionales del Reino Unido informó de que las ventas minoristas cayeron un 2,3% mensual en abril. Esta lectura siguió a la contracción del 0,2% registrada en marzo y fue mucho peor que la previsión del mercado de un descenso del 0,4%. El GBP/USD se mantiene bajo una modesta presión bajista tras los decepcionantes datos y cotiza por debajo de 1,2700.

El EUR/USD registró pequeñas pérdidas el jueves, pero logró mantenerse por encima de 1,0800. El par fluctúa en un rango estrecho en torno a 1,0820 en la mañana europea del viernes. La agencia alemana Destatis confirmó a primera hora del día que el Producto Interior Bruto real creció un 0,2% trimestral en el primer trimestre.

Tras sufrir fuertes pérdidas el miércoles, el Oro amplió su caída el jueves y cayó más de un 2% en el día. El XAU/USD protagoniza una corrección técnica a primera hora del viernes y cotiza por debajo de 2.340 $.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.