- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El USD/NOK cotiza actualmente al alza en 10.53, lo que supone una subida del 0.32% durante la sesión del viernes.

- El Dólar estadounidense se mantiene firme mientras los funcionarios de la Fed muestran cautela debido a los robustos indicadores económicos de EE.UU..

- Los inversores consideran que la probabilidad de que la Fed recorte las tasas de interés en marzo y mayo es baja, debido a las posibles consecuencias adversas sobre la estabilidad de precios.

- Se prevé que el Dólar experimente ganancias, ya que el mercado ajusta sus expectativas de flexibilización y retrasa a junio el primer recorte de tasas por parte de la Fed.

En la sesión del viernes, el par USD/NOK se comercia en un nivel de 10.53, registrando una modesta ganancia de 0.32%. El Dólar estadounidense (USD) muestra un comportamiento estable en vista de que los funcionarios de la Reserva Federal (Fed) adoptan una postura cautelosa ante la solidez de la economía estadounidense. Como reacción, la probabilidad de un recorte de tasas en marzo y mayo por parte de la Fed parece ser baja según las expectativas del mercado.

Por otra parte, el corto plazo de la corona noruega dependerá de si el Norges Bank sigue la postura de la Fed de retrasar los recortes, lo que dependerá de los datos locales. Además, la divisa noruega ganó impulso en 2024, debido al aumento de los precios del petróleo, ya que es un importante productor mundial, por lo que en caso de que, el oro negro avance más el alza del par puede ser limitada.

Análisis Técnico USD/NOK

En el gráfico diario, el índice de fuerza relativa (RSI) para el USD/NOK se encuentra actualmente en territorio positivo. La pendiente ascendente indica que los compradores están comenzando a afirmar el control, ya que las lecturas del RSI se movieron de la región negativa a la positiva recientemente.

Comparativamente, el RSI en el gráfico horario muestra signos similares de dominio comprador ya que las lecturas caen dentro del territorio positivo. Esto reafirma la presencia del sentimiento comprador tanto a corto como a largo plazo. No obstante, esta perspectiva se ve un tanto empañada por la divergencia de convergencia de media móvil (MACD). El MACD muestra barras rojas en el gráfico horario y diario, lo que indica un impulso negativo a pesar de estar plano. Esto indica la presencia de vendedores en el mercado, frenando la presión compradora que refleja el RSI.

En un contexto más amplio, el par se encuentra por debajo de sus medias móviles simples (SMA) de 20, 100 y 200 días, lo que indica un mercado bajista controlado. Sin embargo, el fortalecimiento del dominio comprador que se observa en el RSI podría dar lugar a una reversión de la tendencia si mantiene su consistencia.

USD/NOK gráfico diario

- La Plata alcanza 22.93$, impulsada por las ganancias en Wall Street y el descenso de los rendimientos del Tesoro estadounidense.

- El análisis técnico sugiere que es necesario superar 23.00$ para pasar de una perspectiva bajista a una neutral.

- Resistencia clave en las SMA de 50, 100 y 200 días, con objetivos potenciales hasta los 24.00$.

Los precios de la Plata avanzaron en la mitad de la sesión americana del viernes en medio de un estado de ánimo optimista del mercado como lo demuestra la publicación de Wall Street ganancias. Eso y una caída de los rendimientos del Tesoro estadounidense auspiciaron una subida del metal gris. En el momento de escribir estas líneas, el XAG/USD opera en 22.93$, subiendo un 0.86% en el día.

Desde un punto de vista técnico, el XAG/USD sigue sesgado a la baja a pesar de haber superado los 22.90$, pero sigue estando lejos de cambiar a neutral. Si los compradores quieren recuperar el control, deben romper los niveles de resistencia por encima de 23.00$. El primer nivel sería la SMA de 50 días en 23.08$, seguido por la SMA de 100 días en 23.18$. Una vez superados estos dos niveles, aparecerá la SMA de 200 días en 23.27$ antes de la recuperación hacia el siguiente nivel de oferta en 24.00$.

Por otro lado, los vendedores necesitan mantener el precio al contado del XAG/USD por debajo de 23.00$ si quieren seguir al mando. En ese caso, podrían arrastrar a la Plata hacia el mínimo del 23 de febrero de 22.57$, seguido por el mínimo del ciclo del 14 de febrero de 21.94$.

Acción del precio XAG/USD - Gráfico Diario

- USD/JPY cae pero mantiene las ganancias de la semana con una ligera subida del 0.17%, lo que apunta a un trasfondo alcista.

- Las perspectivas técnicas sugieren neutralidad con un sesgo alcista, posicionado por encima de la nube de Ichimoku.

- Niveles de resistencia y soporte perfilados para posibles escenarios de continuación alcista o retroceso.

El USD/JPY retrocede, después de alcanzar máximos semanales en 150.77, apunta de nuevo por debajo de 150.50 al final de la sesión norteamericana. El par alcanzó el nivel 150.44, con una caída del 0.05%, pero está a punto de terminar la semana con ganancias del 0.17%.

Desde el punto de vista técnico, el par presenta un sesgo neutral a alcista, y se mantiene bien posicionado por encima de la nube de Ichimoku (Kumo). La acción del precio sugiere que los compradores necesitan empujar al USD/JPY por encima del máximo del 13 de febrero en 150,88 para mantener la esperanza de una continuación alcista. La próxima resistencia sería 151.00, seguido por el máximo del año pasado en 151.91. Los estudios del Índice de Fuerza Relativa (RSI) siguen siendo alcistas, lo que indica que los compradores podrían tener la sartén por el mango.

Por el contrario, si los vendedores arrastran al USD/JPY por debajo de 150.00, se abrirá el camino para un retroceso. La próxima zona de demanda será el Tenkan-Sen en 150.05, seguido del Senkou Span A en 149.22. El Kijun Sen en 148.39 sería la zona bajista.

USD/JPY Acción del precio - Gráfico Diario

El presidente de la Reserva Federal (Fed) de Nueva York, John Williams, ha hablado de sus perspectivas sobre la política de tasas de la Fed durante una entrevista con Axios.

Aspectos más destacados

- Un recorte de tasas a finales de este año es probable, pero sólo si es apropiado.

- Mi opinión sobre la economía no ha cambiado sustancialmente tras los datos de enero.

- Sin embargo, las cosas se están moviendo en la dirección correcta.

- Las subidas de tasas no son actualmente el caso base a resolver.

- Espero que el crecimiento del gasto del consumidor se ralentice este año.

- El precio del Oro sube impulsado por el descenso de los rendimientos del Tesoro estadounidense y el optimismo de los mercados.

- Prevalece el apetito de riesgo, pero el Oro atrae a los inversores, desafiando las tendencias típicas de los activos refugio.

- El sentimiento de los mercados se ajusta a la cautelosa postura de la Fed con expectativas de una significativa relajación de las tasas para finales de año.

El precio del Oro reanuda su tendencia alcista semanal el viernes y se dispone a terminar la semana al alza, aprovechando la caída de los rendimientos de los bonos del Tesoro de EE.UU. en un entorno de noticias tranquilas. Los funcionarios de la Reserva Federal continuaron cruzando los cables, encabezados por el presidente de la Fed de Nueva York, John Williams, que se alineó con los recientes comentarios de sus colegas. El XAU/USD opera en 2.038$, subiendo un 0.70%.

Los mercados financieros están en un modo de riesgo, lo que normalmente se traduce en "menos" apetito por activos de refugio, pero no hoy, ya que el Oro sigue apuntalado por la caída de los rendimientos del Tesoro de EE.UU.. El rendimiento a 10 años borró la mayor parte de sus ganancias, cayendo tres puntos y medio, hasta el 4.248%. A pesar de que los funcionarios de la Fed mostraron recientemente un tono "ligeramente" duro, esto fue bien recibido por los inversores, que recortaron las apuestas sobre los recortes de las tasas de interés de la Fed y esperan 93 puntos básicos de flexibilización hacia finales de año.

Resumen diario de los mercados: El Oro avanza impulsado por la debilidad del Dólar, que se ve perjudicada por el descenso de los rendimientos en EE.UU.

- Las actas de enero del Comité Federal de Mercado Abierto (FOMC) mostraron que los responsables políticos siguen dudando en recortar las tasas, adoptando un enfoque cauteloso en medio del último resurgimiento de las medidas inflacionistas. Aunque reconocen que los riesgos de alcanzar ambos mandatos están más equilibrados, seguirán "muy atentos" a la inflación. Todo ello a expensas de que los riesgos económicos se inclinen a la baja.

- Además, el mercado laboral estadounidense se mantiene fuerte, después de que los últimos datos de solicitudes iniciales de subsidio de desempleo reflejaran un menor número de estadounidenses que solicitan prestaciones por desempleo.

- La actividad empresarial estadounidense se moderó en febrero, según reveló S&P Global. Los índices de servicios y compuesto se expandieron por debajo de la lectura del mes anterior, aunque la Manufactura sorprendentemente saltó, saliendo del territorio de contracción.

- Según la herramienta FedWatch de CME, los operadores esperan la primera rebaja de tipos de 25 puntos básicos por parte de la Fed en junio de 2024.

- Los inversores prevén una relajación de 95 puntos básicos a lo largo de 2024.

- El Índice del Dólar, que sigue la evolución del dólar frente a una cesta de seis divisas principales, cotiza actualmente cerca de 103,90, un 0,04% menos.

- El presidente de la Fed de Nueva York, John Williams, dijo que la Fed está en camino de recortar los tipos de interés "a finales de este año". Señaló que el avance de la inflación hacia el objetivo del 2% del banco central sería "accidentado", pero en general, la economía se dirige "en la dirección correcta".

Análisis Técnico: El Oro supera la SMA de 50 días con la vista puesta en 2.050$

El Oro ha cambiado a un sesgo neutral alcista al superar la media móvil simple (SMA) de 50 días en 2.033,75$, abriendo la puerta a desafiar la cifra de 2.050$. Una vez superados estos niveles, el siguiente sería el máximo del 1 de febrero en 2.065,60$, antes del máximo del 28 de diciembre en 2.088,48$.

Al otro lado, los vendedores que arrastren al par XAU/USD por debajo de la SMA de 50 días podrían allanar el camino para poner a prueba el máximo diario del 27 de octubre convertido en soporte en los 2.009,42$. La ruptura de este último expondría la SMA de 100 días en los 2.002,05$. La siguiente parada sería el mínimo del 13 de diciembre en 1.973,13$, seguido de la SMA de 200 días en 1.965,86 $.

Acción del precio XAU/USD - Gráfico diario

Preguntas frecuentes sobre el Oro

¿Por qué se invierte en Oro?

El Oro ha jugado un papel clave en la historia de la humanidad ya que ha sido ampliamente utilizado como depósito de valor y medio de intercambio. Actualmente, aparte de su brillo y su uso para joyería, el metal precioso es ampliamente visto como un activo de refugio seguro, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y contra la depreciación de las divisas, ya que no depende de ningún emisor o gobierno específico.

¿Quién compra más Oro?

Los Bancos centrales son los mayores tenedores de Oro. En su objetivo de dar soporte a sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

¿Qué correlación tiene el Oro con otros activos?

El Oro tiene una correlación inversa con el Dólar estadounidense y los Tesoros de EE.UU., que son los principales activos de reserva y refugio. Cuando el dólar se deprecia, el Oro tiende a subir, lo que permite a los inversores y a los Bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Una recuperación en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

¿De qué depende el precio del Oro?

El precio puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una profunda recesión pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el Oro tiende a subir con tasas de interés más bajas, mientras que el coste más elevado del dinero suele pesar sobre el metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un dólar más débil probablemente empuje al alza los precios del Oro.

- El EUR/USD continúa su ciclo por encima de 1.0800.

- Los datos europeos confirman las impresiones preliminares.

- Los inversores tendrán que esperar hasta mediados de semana para conocer datos significativos.

El par EUR/USD se movió el viernes en un rango de corto plazo entre 1.0840 y 1.0810, mientras los mercados se preparan para el fin de semana y la larga espera de datos significativos. Las nuevas cifras no se publicarán hasta la segunda mitad de la próxima semana, y el par se aferra a la parte superior de los gráficos de la semana.

La semana que viene se publicará el Producto Interior Bruto (PIB) estadounidense el miércoles, seguido de las ventas minoristas alemanas y el Índice de Precios al Consumo (IPC) alemán el jueves. El jueves también se publicarán las cifras del Gasto en Consumo Personal (PCE) de Estados Unidos. El Índice de Precios de Consumo Armonizado (IPCA) paneuropeo completará la semana junto con las cifras del Índice de Gerentes de Compras (PMI) del ISM estadounidense.

Resumen diario de los principales movimientos del mercado: el par EUR/USD se mueve a la mitad del rango

- El viernes, el EUR/USD se detiene en la zona media y sigue avanzando cerca de 1.0820.

Las cifras definitivas del PIB alemán del cuarto trimestre no revelaron nada nuevo y confirmaron las cifras preliminares.

El PIB final alemán del cuarto trimestre descendió un -0.3% intertrimestral y un -0.4% en comparación con el mismo trimestre del año anterior.

Las expectativas del IFO alemán para febrero mejoraron más de lo esperado, con un resultado de 84,1 frente a la previsión de 84,0 y superando el resultado anterior de 83,5.

Varios responsables de la política monetaria del Banco Central Europeo (BCE) se hacen eco de las noticias, en vísperas de la reunión del Eurogrupo y de la segunda jornada del Ecofin. - Las cifras del índice de precios PCE de enero en EE.UU. del próximo jueves serán un dato clave, ya que los inversores buscan señales de que la Reserva Federal (Fed) se verá empujada a recortar los tipos más pronto que tarde.

Se prevé que el índice de precios PCE intermensual de enero aumente del 0.2% al 0.3%.

Se espera que el IPC subyacente para el mismo periodo se acelere hasta el 0.4% desde el 0.2%.

Precios del Euro hoy

A continuación se muestra la evolución porcentual del euro (EUR) frente a las principales divisas. El euro fue la divisa más fuerte frente al dólar canadiense.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | -0.02% | -0.15% | 0.08% | -0.12% | -0.07% | -0.06% | 0.04% | |

| EUR | 0.03% | -0.12% | 0.12% | -0.08% | -0.04% | -0.04% | 0.06% | |

| GBP | 0.16% | 0.14% | 0.26% | 0.04% | 0.10% | 0.10% | 0.19% | |

| CAD | -0.09% | -0.11% | -0.25% | -0.20% | -0.14% | -0.15% | -0.05% | |

| AUD | 0.12% | 0.10% | -0.03% | 0.20% | 0.06% | 0.06% | 0.14% | |

| JPY | 0.06% | 0.05% | -0.07% | 0.16% | -0.05% | 0.01% | 0.09% | |

| NZD | 0.04% | 0.04% | -0.09% | 0.15% | -0.06% | 0.00% | 0.09% | |

| CHF | -0.04% | -0.07% | -0.20% | 0.03% | -0.16% | -0.12% | -0.10% |

El mapa de calor muestra las variaciones porcentuales de las divisas principales entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa de cotización se elige en la fila superior. Por ejemplo, si elige el euro en la columna de la izquierda y se desplaza por la línea horizontal hasta el yen japonés, el cambio porcentual que aparece en el recuadro representará EUR (base)/JPY (cotización).

Análisis Técnico: El EUR/USD sigue inmovilizado en 1.0820

El EUR/USD sigue oscilante justo por encima de la zona de 1.0800, mientras que el par se mantiene por encima de la media móvil simple (SMA) de 200 horas cerca de 1.0780. A mediados de la semana pasada, el par alcanzó máximos alcistas en 1.0888, antes de retroceder a niveles conocidos.

Velas diarias revelan que el EUR/USD sigue obstaculizado por la media móvil simple (SMA) de 200 días en 1.0827, y a pesar de estar en camino de cerrar por octava jornada consecutiva el viernes, el EUR/USD sigue en la parte baja de los niveles técnicos clave. El par sigue bajando alrededor de un 2.8% desde las ofertas máximas de finales de diciembre en 1.1140.

EUR/USD gráfico horario

Gráfico diario del EUR/USD

Preguntas frecuentes sobre el sentimiento de riesgo

¿Qué significan los términos "apetito por el riesgo (risk-on)" y "aversión al riesgo (risk-off)" cuando se refieren al sentimiento en los mercados financieros?

En el mundo de la jerga financiera, los dos términos " apetito por el riesgo (risk-on)" y " aversión al riesgo (risk-off)” hacen referencia al nivel de riesgo que los inversores están dispuestos a soportar durante el periodo de referencia. En un mercado "risk-on", los inversores son optimistas sobre el futuro y están más dispuestos a comprar activos de riesgo. En un mercado " risk-off", los inversores empiezan a "ir a lo seguro" porque están preocupados por el futuro y, por tanto, compran activos menos arriesgados que tienen más certeza de aportar una rentabilidad, aunque sea relativamente modesta.

¿Cuáles son los activos clave que hay que seguir para comprender la dinámica del sentimiento de riesgo?

Normalmente, durante los periodos de "apetito por el riesgo", los mercados bursátiles suben, y la mayoría de las materias primas -excepto el oro- también se revalorizan, ya que se benefician de unas perspectivas de crecimiento positivas. Las divisas de los países que son grandes exportadores de materias primas se fortalecen debido al aumento de la demanda, y las criptomonedas suben. En un mercado de "aversión al riesgo", los Bonos suben -especialmente los principales bonos del Estado-, el Oro brilla y las divisas refugio como el Yen japonés, el Franco suizo y el Dólar estadounidense se benefician.

¿Qué divisas se fortalecen cuando el sentimiento es de "apetito por el riesgo"?

El Dólar australiano (AUD), el Dólar canadiense (CAD), el Dólar neozelandés (NZD) y las divisas de menor importancia, como el Rublo (RUB) y el Rand sudafricano (ZAR), tienden a subir en los mercados en los que hay "apetito por el riesgo". Esto se debe a que las economías de estas divisas dependen en gran medida de las exportaciones de materias primas para su crecimiento, y éstas tienden a subir de precio durante los periodos de "apetito por el riesgo". Esto se debe a que los inversores prevén una mayor demanda de materias primas en el futuro debido al aumento de la actividad económica.

¿Qué divisas se fortalecen cuando el sentimiento es de "aversión al riesgo"?

Las divisas principales que tienden a subir durante los periodos de "aversión al riesgo" son el Dólar estadounidense (USD), el Yen japonés (JPY) y el Franco suizo (CHF). El Dólar, porque es la moneda de reserva mundial y porque en tiempos de crisis los inversores compran deuda pública estadounidense, que se considera segura porque es poco probable que la mayor economía del mundo entre en suspensión de pagos. El Yen, por el aumento de la demanda de bonos del Estado japoneses, ya que una gran proporción está en manos de inversores nacionales que probablemente no se deshagan de ellos, ni siquiera en una crisis. El Franco suizo, porque la estricta legislación bancaria suiza ofrece a los inversores una mayor protección del capital.

Las apuestas sobre el posible calendario de recortes de las tasas de interés por parte de la Reserva Federal volvieron a dominar el sentimiento en el espacio de las divisas esta semana. Sin embargo, los inversores parecen haber descontado ya la probabilidad de una reducción de las tasas en la cita de junio. Esto, a su vez, se tradujo en el resurgimiento de un renovado interés vendedor en torno al Dólar junto con cierto escepticismo, lo que llevó al Índice del USD (DXY) a retroceder hasta mínimos de tres semanas en la zona por debajo de 104.00.

El 26 de febrero, en la agenda estadounidense sólo se publicarán las ventas de viviendas nuevas del mes de enero. Más adelante, el 27 de febrero se publicarán los pedidos de bienes duraderos, el Índice de Precios al Consumo de la FHFA y la Confianza del Consumidor medida por el Conference Board, mientras que el 28 de febrero se publicará otra revisión de la tasa de crecimiento del PIB del cuarto trimestre y los resultados de la balanza comercial avanzada. El último día del mes, la inflación medida por el PCE ocupará un lugar central, secundada por las habituales cifras semanales de solicitudes iniciales de subsidio de desempleo, ventas de viviendas pendientes y gastos/ingresos personales. El 1 de marzo se publicará el PMI manufacturero definitivo, seguido del PMI manufacturero ISM, el gasto en construcción y el Sentimiento del consumidor de Michigan. El índice del Dólar estadounidense (DXY) cotizó con sesgo bajista durante la semana, rompiendo por debajo del soporte de la ley de 104.00 y tocando al mismo tiempo nuevos mínimos de varias semanas.

Si nos fijamos en el calendario del Euro, la Confianza del consumidor de GfK en Alemania acapara toda la atención el 27 de febrero. Además, el 28 de febrero se publicarán la Confianza del consumidor y el Sentimiento económico en la zona euro. El 29 de febrero, Alemania acaparará la atención con la publicación de las ventas minoristas, el informe sobre el mercado laboral y la tasa de Inflación preliminar. Por último, en Alemania se publicará el PMI manufacturero definitivo y en la zona euro, la Tasa de Inflación preliminar y la tasa de desempleo. El EUR/USD amplió su recuperación y superó la barrera de 1.0800 con cierta convicción gracias al nuevo tono bajista del Dólar.

Al otro lado del Canal de la Mancha, el 29 de febrero se publicarán los Precios de Vivienda según Nationwide, junto con las cifras de Aprobación de Hipotecas y Préstamos Hipotecarios. Para cerrar la agenda semanal, el 1 de marzo se publicará el último PMI de manufactura. El GBP/USD terminó la semana con buen pie, acercándose a la barrera clave de 1.2700.

En Japón, la tasa de inflación se publicará el 27 de febrero, antes de la publicación del Índice Coincidente y del Índice Económico Líder el 28 de febrero. Más tarde, el 29 de febrero se publicarán las cifras semanales de inversión en bonos extranjeros, la producción industrial preliminar, las ventas minoristas y la construcción de viviendas, mientras que el 1 de marzo se publicarán la tasa de desempleo y la confianza del consumidor. El USD/JPY navegó entrecortado, aunque se las arregló bien para mantener el comercio en el extremo superior del rango alrededor de la zona de 150.00.

En Australia, el indicador mensual del IPC del RBA estará en el centro del debate el 28 de febrero, secundado por el crédito a la vivienda, las ventas minoristas y el PMI manufacturero final de la banca el 29 de febrero. El AUD/USD consolidó su rebote y avanzó al norte del hito de 0.6500, una zona coincidente con la SMA de 200 días.

En China, el NBS publicará el PMI manufacturero y el PMI no manufacturero el 1 de marzo. El USD/CNH recuperó cierto aplomo en la última parte de la semana tras tocar fondo en mínimos de tres semanas en torno a 7.1800.

Anticipando Perspectivas Económicas: Voces en el horizonte

- C. Lagarde, del BCE, hablará el 26 de febrero.

- R. Bostic, S. Collins y J. Williams, de la Fed, intervendrán el 28 de febrero junto con McCaul, del BCE.

- R. Bostic, A. Goolsbee y L. Mester, de la Fed, intervendrán el 29 de febrero,

- J. Williams, R. Bostic y M. Daly, de la Fed, también intervendrán el 1 de marzo.

Bancos centrales: Próximas reuniones para perfilar la política monetaria

- Se espera que el banco central húngaro (MNB) recorte su tasa de interés en 100 puntos básicos, hasta el 9,00%, el 27 de febrero.

- El Peso mexicano cae, reflejando la preocupación por los resultados económicos de México y la posible bajada de tasas de Banxico.

- Los últimos datos mexicanos muestran un descenso de la inflación, una ralentización del PIB y una caída significativa de las ventas minoristas.

- Las Minutas de Banxico apuntan a una posible relajación en marzo con un cambio hacia una postura de política monetaria menos dura.

El Peso mexicano pierde fuerza por segundo día consecutivo frente al Dólar, ya que el sentimiento de los mercados ha cambiado negativamente. La divisa mexicana se encamina a terminar la semana con pérdidas luego de que los datos económicos dieran cuenta de una menor inflación, una desaceleración del Producto Interior Bruto (PIB) y un desplome de las ventas minoristas. En el momento de escribir estas líneas, el par USD/MXN opera en 17.14, subiendo un 0.20% en el día.

La agenda económica al otro lado del río Bravo está vacía. Los datos económicos revelados desde México mostraron el impacto de la subida de las tasas de interés fijadas por el Banco de México (Banxico). Aunque la inflación cayó bruscamente en los primeros 15 días de febrero, el PIB del cuarto trimestre se situó en el 2.5% interanual, tal y como se esperaba, superando las previsiones, pero un 0.8% por debajo en comparación con el tercer trimestre de 2023. Además, las ventas minoristas se desplomaron, señal de que los consumidores redujeron su gasto.

Mientras tanto, las últimas actas de Banxico mostraron que el Consejo de Gobierno podría recortar las tasas en la reunión del 21 de marzo, según lo expresado por tres de los cinco miembros con derecho a voto. Dos miembros añadieron que no pueden descartar mantener las tasas en los niveles actuales. Uno de esos miembros añadió que exige que la inflación subyacente muestre una trayectoria descendente antes de iniciar el ciclo de relajación.

El lenguaje de las actas fue menos "de línea dura", indicando un enfoque más flexible, según analistas citados por El Economista. Los analistas de Goldman Sachs comentaron que la Junta de Gobierno de Banxico se inclina hacia la flexibilización de la política monetaria, a menos que choques exógenos impacten en la tasa de cambio USD/MXN.

El USD/MXN ha retomado su tendencia alcista por encima de la media móvil simple (SMA) de 50 días tras la publicación de las cifras inflacionistas del pasado jueves, mientras que el repentino cambio en la retórica de Banxico mantiene al par a flote por encima de la zona de 17.10.

Al otro lado de la frontera, las actas de la reunión de la Reserva Federal (Fed) de EE.UU. mostraron que los responsables políticos siguen dudando en recortar los tipos ante el temor a una segunda ronda inflacionista. Recientemente, la Oficina de Estadísticas Laborales de EE.UU. (BLS) reveló que las solicitudes de subsidio por desempleo aumentaron por debajo de las estimaciones, mientras que la actividad empresarial, a pesar de moderarse, se expandió.

Resumen diario de los mercados: El Peso mexicano toca mínimos de siete días pese a recortar algunas pérdidas

- El Índice de Precios al Consumo (IPC) de México en la primera quincena de febrero bajó del 4.9% interanual al 4.45%, mientras que el IPC subyacente se desaceleró del 4.78% al 4.63% en el dato anual.

- El PIB creció en el cuarto trimestre un 0.1% intertrimestral, pero por debajo del 1.1% del tercer trimestre. En términos anuales, el PIB superó las estimaciones del 2.4% y alcanzó el 2.5%, por debajo del 3.3% del tercer trimestre de 2023.

- Las ventas minoristas de México cayeron un -0.9% intermensual, por debajo de las estimaciones del 0,2%. Las cifras anuales se desplomaron un -0.2% frente a una previsión del 2,5%.

- La moneda mexicana podría depreciarse aún más si el gobierno mexicano no logra resolver su disputa sobre el acero y el aluminio con Estados Unidos. La Representante de Comercio de EE.UU., Katherine Tai, advirtió que EE.UU. podría volver a imponer aranceles a las materias primas.

- Sin grandes eventos en el calendario económico de EE.UU., las recientes cifras de solicitudes de subsidio por desempleo y los sólidos índices PMI S&P Global Preliminar han respaldado los comentarios de línea dura de los funcionarios de la Reserva Federal. Los responsables políticos han expresado su voluntad de ajustar la política cuando sea necesario, pero se mantienen cautos, indicando que no es urgente actuar. Esta postura se ve respaldada por los datos económicos actuales, que sugieren una fortaleza de la economía que podría reavivar las presiones inflacionistas.

- Los Mercados esperan el primer recorte de tasas por parte de la Reserva Federal en la reunión de política monetaria de junio, ya que han recortado las probabilidades para marzo y mayo.

Análisis Técnico: El Peso mexicano extiende sus pérdidas a dos días consecutivos, mientras que el USD/MXN se mantiene por encima de la SMA de 50 días

El USD/MXN sigue consolidado a pesar de romper por encima de la media móvil simple (SMA) de 50 días en 17.07. Si los compradores quieren retomar el control, deben elevar el par exótico por encima de 17.20, para que puedan amenazar la SMA de 200 días en 17.27. Una vez superada, la SMA de 100 días en 17.38 sería la siguiente, por delante de la cifra de 17.50.

Por otro lado, si los vendedores intervienen y limitan la subida del USD/MXN, tendrán que empujar los precios por debajo de la cifra de 17.00. Una vez superado, el siguiente soporte sería el mínimo actual del año hasta la fecha de 16.78, seguido por el mínimo de 2023 de 16.62.

Acción del precio USD/MXN - Gráfico Diario

Preguntas frecuentes sobre Banxico

¿Qué es el Banxico?

El Banco de México, también conocido como Banxico, es el banco central del país. Su misión es preservar el valor de la moneda de México, el Peso mexicano (MXN), y fijar la política monetaria. Para ello, su principal objetivo es mantener una inflación baja y estable dentro de los niveles objetivo (en o cerca de su objetivo del 3%, el punto medio de una banda de tolerancia de entre el 2% y el 4%).

¿Cómo influye la política monetaria del Banco de México en el Peso mexicano?

La principal herramienta del Banxico para orientar la política monetaria es la fijación de tasas de interés. Cuando la inflación esté por encima del objetivo, el banco intentará controlarla aumentando las tasas, encareciendo el endeudamiento de dinero para los hogares y las empresas y enfriando así la economía. Las tasas de interés más altas son generalmente positivas para el Peso mexicano (MXN), ya que generan mayores rendimientos, lo que convierte al país en un lugar más atractivo para los inversores. Por el contrario, tasas de interés más bajas tienden a debilitar al MXN. El diferencial de tasas con el Dólar, o cómo se espera que Banxico fije las tasas de interés en comparación con la Reserva Federal (Fed) de Estados Unidos, es un factor clave.

¿Con qué frecuencia se reúne el Banco de México durante el año?

Banxico se reúne ocho veces al año y su política monetaria está muy influenciada por las decisiones de la Reserva Federal estadounidense (Fed). Por lo tanto, el comité de toma de decisiones del banco central suele reunirse una semana después que la Reserva Federal. Al hacerlo, Banxico reacciona y en ocasiones anticipa las medidas de política monetaria fijadas por la Reserva Federal. Por ejemplo, después de la pandemia de Covid-19, antes de que la Fed subiera las tasas, Banxico lo hizo primero en un intento de disminuir las posibilidades de una depreciación sustancial del Peso mexicano (MXN) y evitar salidas de capital que pudieran desestabilizar al país.

Varios responsables de la política económica del Banco Central Europeo dieron su opinión sobre la situación y las perspectivas económicas en vísperas de la segunda jornada de las reuniones del ECOFIN y del inicio de las reuniones del Eurogrupo.

Lo más destacado:

- Stournaras, del BCE:

- Veo una primera bajada de tasas en junio.

- Definitivamente no habrá recortes de tasas en marzo.

- Es improbable que el PIB de la zona euro crezca un 0.8% este año

- Nagel, del BCE:

- El BCE no debe actuar demasiado pronto.

- El BCE debe actuar en función de los datos, no de las medidas que tomen otros bancos centrales.

- Más cómodo con los precios actuales de los recortes del BCE.

- Schnabel del BCE:

- R* (tasa natural de interés) puede subir en las próximas décadas.

- Centeno del BCE:

- El BCE debe estar abierto a un recorte de tasas en marzo, aunque sea improbable.

- La inflación podría caer por debajo del 2% este año, pero será temporal.

- Riesgos a la baja para la inflación y el Crecimiento se han materializado.

- Muller del BCE:

- El crecimiento de los salarios sigue siendo superior a lo que desearíamos.

- Sería un error actuar demasiado pronto y tener que corregir.

- El BCE debe ser paciente con la primera bajada de tasas.

- Le gustaría ver los datos salariales del primer trimestre antes de pasar a las tasas.

- El DXY registra ligeras ganancias diarias en la sesión del viernes.

- La actitud comedida de la Reserva Federal, junto con la solidez del mercado laboral, reduce las expectativas de recortes de tasas.

- El mercado no espera ningún recorte de tasas en marzo y menos de un 25% de probabilidades de un recorte en mayo.

- Los inversores esperan con interés los próximos informes económicos para conocer mejor la salud económica y las implicaciones sobre la postura de la Fed.

El Índice del dólar estadounidense (DXY) se sitúa actualmente en 104.10, ligeramente al alza gracias a la estabilidad de la economía estadounidense. Esa estabilidad reduce las esperanzas de que la Reserva Federal (Fed) recorte antes las tasas, cuyos funcionarios están retrasando cualquier ajuste monetario. La semana que viene, los mercados conocerán las cifras del Gasto en Consumo Personal (PCE) de enero, un dato importante sobre la inflación estadounidense.

La economía estadounidense muestra una fortaleza duradera, como demuestran las sólidas cifras de actividad económica, que pueden significar una amenaza para la lucha contra la inflación. Además, la solidez del mercado laboral, marcada por los mínimos en las solicitudes de subsidio de desempleo, disuade aún más las perspectivas de recortes de las tasas de interés a corto plazo y, por lo tanto, limita las pérdidas del Dólar.

Resumen diario de los movimientos del mercado: El Dólar se mantiene estable mientras la economía estadounidense resiste

- El Dólar estadounidense avanza levemente mientras el mercado se prepara para la publicación de las cifras del Gasto en Consumo Personal (PCE) de enero de la semana que viene, marcando un tono tranquilo para la sesión del viernes.

- Los mercados expectativas indican una disminución de la probabilidad de un recorte de tasas en el corto plazo según lo indicado por el CME FedWatch Demasiado con bajas probabilidades de flexibilización en marzo o mayo. La solidez de la economía estadounidense y la resistencia del mercado laboral contribuyen a mantener la postura actual de la Fed, retrasando la flexibilización hasta junio.

Análisis Técnico: Los alcistas del DXY cierran la semana de forma estable

Los indicadores del gráfico diario reflejan un sentimiento mixto, con las fuerzas compradoras y vendedoras luchando por el dominio. Por un lado, el índice de fuerza relativa (RSI), aunque plano, se encuentra en territorio positivo, insinuando una fuerza alcista subyacente. Esta tendencia alcista se ve respaldada por el posicionamiento del DXY por encima de las medias móviles simples (SMA) de 20 y 200 días, lo que pone de relieve la resistencia de los compradores a largo plazo.

Por el contrario, la divergencia de convergencia de medias móviles (MACD) muestra barras rojas ascendentes, lo que indica que está aumentando el impulso vendedor. Además, el posicionamiento del índice por debajo de la SMA de 100 días sugiere que los osos no se han retirado completamente del juego.

Cabe destacar que las SMA de 20 y 100 días están a punto de realizar un cruce alcista, lo que proporcionaría tracción adicional a los compradores e impulsaría al alza al DXY.

Preguntas frecuentes sobre la Fed

¿Qué hace la Reserva Federal y cómo afecta al dólar?

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés.

Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero.

Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

¿Con qué frecuencia celebra la Reserva Federal reuniones de política monetaria?

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria.

El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

¿Qué es el Quantitative Easing (QE) y cómo afecta al USD?

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado.

Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

¿Qué es el Quantitative Tightening (QT) y cómo afecta al Dólar estadounidense?

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

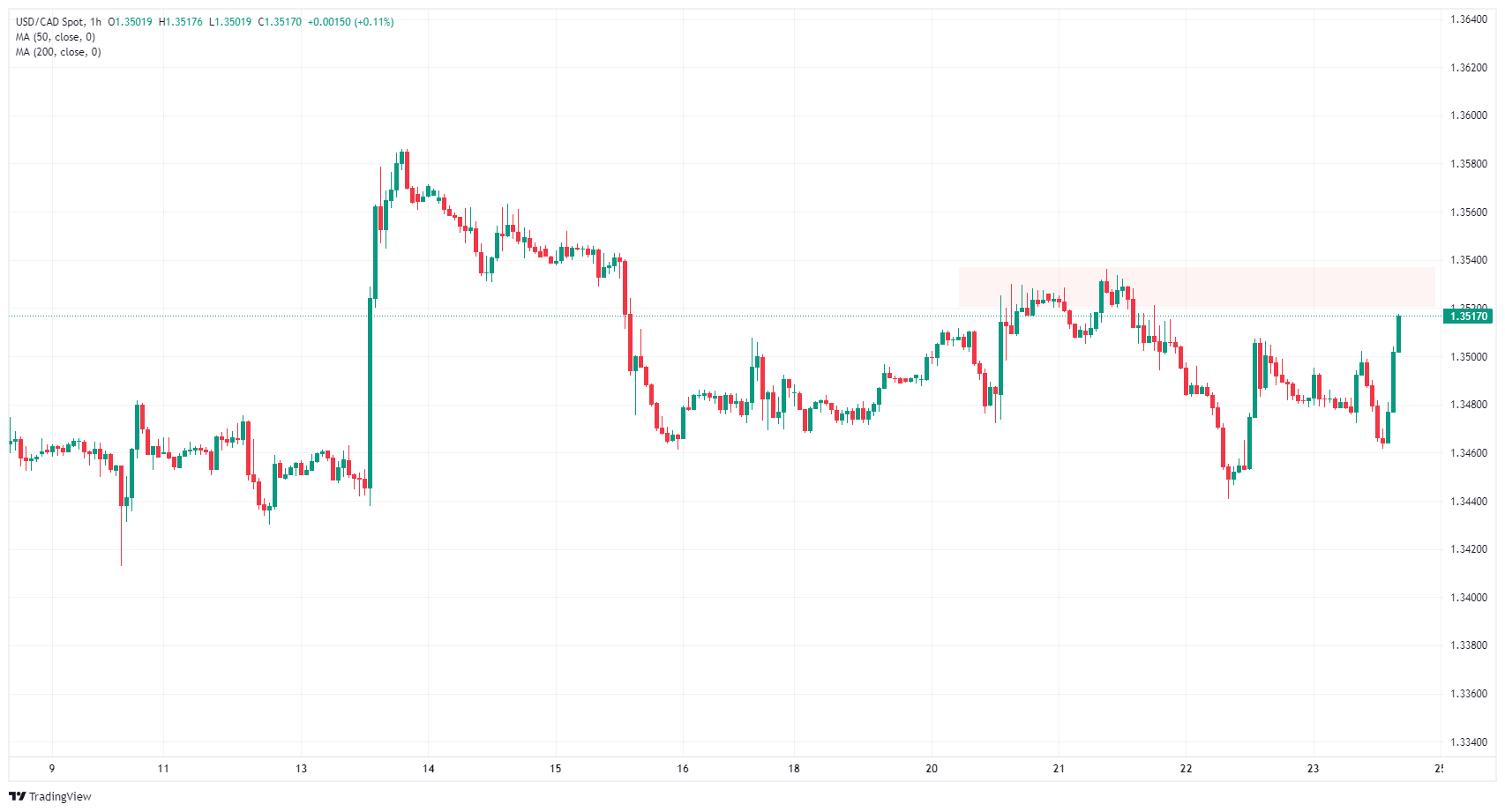

- El par USD/CAD cayó hasta 1.3461 antes de volver a 1.3500 en la sesión estadounidense.

- El calendario económico del viernes es escaso.

- El USD/CAD se esforzó mucho por no ir a ninguna parte esta semana.

El USD/CAD se movió en ambas direcciones el viernes, mientras que los mercados ven una acción delgada de cara a la campana de cierre de la semana. Fue una semana relativamente tranquila para el par, con el Dólar estadounidense (USD) ganando alrededor de un tercio de un porcentaje frente al Dólar canadiense (CAD).

La semana que viene se publicarán muchos datos tanto en Estados Unidos como en Canadá, con el Producto Interior Bruto (PIB) estadounidense el miércoles y el PIB canadiense el jueves, junto con las cifras del Gasto en Consumo Personal (PCE) estadounidense. El viernes también se publicará el Índice de Gerentes de Compras (PMI) de Canadá y Estados Unidos.

Resumen diario de los movimientos en los mercados: El USD/CAD se mueve en el rango medio en un viernes tranquilo

- El viernes, los mercados parecen poco activos, dejando al USD/CAD abierto a la deriva en el medio.

- Los PMI mixtos del jueves en EE.UU. y las Ventas minoristas en Canadá dejan al par con poco impulso direccional para cerrar la semana.

- La semana que viene también comenzará tranquila, ya que el lunes sólo se publicarán las ventas de viviendas nuevas en Estados Unidos.

- Se espera que las ventas de viviendas nuevas aumenten ligeramente de 664.000 a 680.000. El martes también se publicarán datos de nivel medio.

- El martes también se publicarán datos de nivel medio, con la previsión de que los bienes duraderos estadounidenses de enero se sitúen en el -4.0%, frente al 0.0% anterior.

- Canadá estará ausente del calendario económico hasta el miércoles, cuando se publiquen las cifras de la Cuenta corriente del cuarto trimestre, que se situaron en -3.220 millones.

Cotización del Dólar canadiense esta semana

En la siguiente tabla se muestra la variación porcentual del Dólar Canadiense (CAD) contra las principales divisas listadas esta semana. El dólar canadiense fue la divisa más fuerte frente al yen japonés.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | -0.37% | -0.53% | 0.24% | -0.38% | 0.17% | -0.96% | 0.01% | |

| EUR | 0.35% | -0.18% | 0.59% | -0.02% | 0.52% | -0.60% | 0.38% | |

| GBP | 0.53% | 0.16% | 0.76% | 0.14% | 0.68% | -0.44% | 0.53% | |

| CAD | -0.23% | -0.59% | -0.74% | -0.60% | -0.06% | -1.19% | -0.21% | |

| AUD | 0.38% | 0.01% | -0.14% | 0.60% | 0.54% | -0.58% | 0.39% | |

| JPY | -0.17% | -0.55% | -0.69% | 0.06% | -0.57% | -1.14% | -0.17% | |

| NZD | 0.93% | 0.57% | 0.41% | 1.17% | 0.56% | 1.09% | 0.94% | |

| CHF | -0.02% | -0.39% | -0.55% | 0.21% | -0.39% | 0.15% | -0.96% |

El mapa de calor muestra las variaciones porcentuales de las divisas principales entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa de cotización se elige en la fila superior. Por ejemplo, si elige el euro en la columna de la izquierda y se desplaza por la línea horizontal hasta el yen japonés, el cambio porcentual que aparece en el recuadro representará EUR (base)/JPY (cotización).

Análisis Técnico: 1.3500 está demostrando ser un número difícil de batir

El USD/CAD continúa en el ciclo de 1.3500 mientras el par experimenta la pérdida de impulso a largo plazo. La cifra de 1.3500 sigue siendo un nivel principal pegajoso para el par, pero una zona de oferta pesada cerca de 1.3530 podría ser una región de venta viable para los operadores particularmente valientes, ya que el par graba en los inicios de un Fair Value Gap (FVG) el viernes.

El USD/CAD sigue atascado en la media móvil simple de 200 días en 1.3478, pero el patrón alcista sigue siendo alcista, y la media móvil a largo plazo está proporcionando un suelo técnico desde el que los postores pueden empujar.

USD/CAD gráfico horario

Gráfico diario del USD/CAD

Preguntas frecuentes sobre el Dólar canadiense

¿Qué factores determinan la cotización del Dólar canadiense?

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

¿Cómo afectan al Dólar canadiense las decisiones del Banco de Canadá?

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

¿Cómo afecta el precio del petróleo al Dólar canadiense?

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

¿Cómo influyen los datos de inflación en el valor del Dólar canadiense?

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

¿Cómo influyen los datos económicos en el valor del Dólar canadiense?

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- El NZD/USD reanuda la senda alcista mientras el dólar estadounidense cae en picado.

- Los responsables políticos de la Fed necesitan estar más convencidos de que la inflación descenderá hasta su objetivo deseado del 2%.

- Se espera que el RBNZ mantenga su OCR sin cambios en el 5.50%.

El par NZD/USD ofrece una sólida recuperación desde la resistencia del nivel redondo de 0.6200 en la última sesión europea del viernes. El par NZD/USD se fortalece mientras el Dólar estadounidense se encuentra bajo presión a pesar de que la Reserva Federal (Fed) prefiere retrasar los recortes de tasas. Los responsables de la Fed temen que un recorte prematuro de los tipos vuelva a disparar la inflación.

Los futuros del S&P 500 cotizan ligeramente al alza antes de la apertura en EE.UU., lo que indica un sentimiento optimista en los mercados. El Índice del Dólar (DXY), que mide el valor del USD frente a seis divisas rivales, amplía su corrección hasta 103.77. el rendimiento del Tesoro estadounidense a 10 años ha caído bruscamente hasta el 4.30%.

El jueves, los responsables de la política monetaria de la Fed afirmaron que necesitan más confianza en que la inflación convergerá hacia el 2% antes de considerar recortes de las tasas. El Gobernador de la Fed, Christopher Waller, dijo que no hay necesidad de apresurarse a recortar las tasas. Los riesgos de reducir los tipos de interés demasiado pronto son mayores que retrasarlos. Los responsables de la Fed no están seguros de que la inflación vaya a descender hasta el objetivo del 2%, tras la publicación de los sorprendentes datos del Índice de Precios al Consumo (IPC) de enero.

Mientras tanto, el Dólar neozelandés se guiará por las expectativas de los mercados sobre el anuncio de política monetaria del Banco de la Reserva de Nueva Zelanda (RBNZ) previsto para la semana que viene. Se espera que el RBNZ mantenga sin cambios su tasa de efectivo oficial (Tasa OCR) en el 5.50%.

Aunque las elevadas presiones sobre los precios no dejan margen para que los responsables políticos del RBNZ reduzcan las tasas de préstamo, los indicadores económicos internos exigen un estímulo de liquidez. Los datos de ventas minoristas del cuarto trimestre, publicados esta semana, registraron una fuerte contracción del 1.9%, frente al descenso del 0.8% del tercer trimestre de 2023.

Los hogares no parecen creer realmente que el BCE sea capaz de devolver la inflación a su objetivo del 2% a medio plazo, afirman los economistas de Commerzbank.

Los consumidores esperan una inflación a medio plazo superior al 2%

Aunque la comunicación del BCE ha mejorado en los últimos años, esto no parece haber aumentado la confianza del público en el banco central.

El BCE sigue atravesando una crisis de confianza que puede mermar la eficacia de su política monetaria.

Los ciudadanos de los países del euro no esperan volver al objetivo del 2% a medio plazo y actúan en consonancia con sus expectativas.

El Dólar canadiense (CAD) ha sufrido durante la primera parte de 2024. Los economistas de Wells Fargo esperan que esta tendencia continúe a lo largo del año.

USD/CAD se situará en 1.3300 a finales de año

Para todo 2024, esperamos un recorte acumulado de 100 puntos básicos de las tasas por parte del Banco de Canadá, sólo un poco menos que los 125 puntos básicos acumulados de recortes de tasas por parte de la Reserva Federal durante el mismo período. Además, tanto en Canadá como en Estados Unidos prevemos un crecimiento económico moderado, pero sin recesión.

El trasfondo económico y de política monetaria de Canadá ha contenido al Dólar canadiense durante la primera parte de 2024, una tendencia que podría continuar por el momento.

Dado que las perspectivas de crecimiento y política monetaria de Canadá y Estados Unidos son muy similares, también es posible que el CAD tenga un rendimiento decepcionante a medio plazo. Incluso para finales de 2024, sólo vemos ganancias modestas en la divisa canadiense, pronosticando una tasa de cambio USD/CAD de 1.3300 para finales de este año.

- El par EUR/USD se acerca a la media móvil de 200 días.

- El PIB alemán se contrae en el cuarto trimestre de 2023, mientras que el índice IFO de clima empresarial muestra una ligera mejora.

- Los funcionarios de la Fed mantienen una postura cautelosa sobre los recortes de tasas, a pesar de los sólidos indicadores económicos de EE.UU..

El Euro obtiene ganancias frente al Dólar durante la sesión norteamericana del viernes, pero sigue rondando la media móvil de 200 días (DMA) en 1.0826, en medio de un calendario económico ausente en los Estados Unidos (EE.UU.). Los datos de la Eurozona (UE) mostraron una contracción de su mayor economía, mientras que el sentimiento empresarial mejoró. El par EUR/USD cotiza en 1.0827, con una subida mínima del 0.04%.

EUR/USD ronda la zona de la DMA de 200, mientras la economía alemana se contrae y el sentimiento empresarial mejora ligeramente

Los datos de la UE revelaron que la economía alemana se contrajo un -0.3% trimestral, tal y como se esperaba, en el cuarto trimestre de 2023, según Destatis. En términos anuales, el Producto Interior Bruto (PIB) se contrajo un -0.2%. Otros datos revelaron que el clima empresarial en Alemania mejoró ligeramente de 85.2 a 85.5, según el Instituto Ifo.

Por otro lado, el calendario económico estadounidense está ausente, aunque las últimas cifras de solicitudes de subsidio por desempleo y los sólidos PMI preliminares de S&P Global justificaron los comentarios de línea dura de los funcionarios de la Fed. Los responsables políticos declararon que están dispuestos a relajar la política monetaria, pero sin prisa, ya que los últimos datos económicos confirman la fortaleza de la economía, lo que podría reavivar las presiones inflacionistas.

La herramienta FedWatch de CME mostraba a los operadores alineados con las últimas proyecciones de la Fed, con los funcionarios estimando tres recortes de tasas, según lo revelado por el último Resumen de Proyecciones Económicas (SEP) en diciembre de 2023. En el momento de escribir estas líneas, los operadores han descontado 81 puntos básicos (pb) de relajación hacia finales de 2024.

Análisis del precio del EUR/USD: Perspectiva técnica

El EUR/USD tiene un sesgo neutral a bajista, ya que el movimiento alcista hacia la media móvil de 50 días (DMA) en 1.0885 fue rechazado rápidamente, y los bajistas siguen al mando. Si empujan los precios por debajo de 1.0800 podrían exacerbar otro tramo a la baja, con el objetivo del mínimo del 10 de noviembre en 1.0656. Pero primero deben recuperar la zona de 1.0750, seguida de 1.0700. En el lado alcista, el par debe recuperar la DMA de 200 antes de que los compradores eleven la tasa de cambio hacia la DMA de 50 antes de 1.0900.

Los economistas del National Australia Bank siguen esperando una tendencia alcista del AU/USD. Sin embargo, han ampliado sus previsiones para el AUD en una cuarta parte.

Seguimos esperando una apreciación del AUD/USD

Hemos ampliado nuestras previsiones para el AUD/USD en una cuarta parte, y ahora esperamos que el AUD termine 2024 en torno a 0.7200.

Seguimos viendo una mayor apreciación hasta 2025, con el par AUD/USD alcanzando 0.7800 en el cuarto trimestre.

¡Cambio de previsión! Los economistas del Commerzbank han rebajado sus previsiones para el EUR/USD.

Sólo se esperan cinco bajadas de tasas para finales de 2025 en EE.UU.

Ahora esperamos que la tasa de cambio EUR/USD se sitúe en torno a 1.1000 a finales de 2024 (anteriormente: 1.1200) y en torno a 1.0800 a finales de 2025 (anteriormente: 1.1000).

La principal razón del cambio de previsiones es la reevaluación de la política monetaria estadounidense. En lugar de ocho recortes de tasas para finales de 2025, ahora esperamos sólo cinco, menos de lo que el mercado está valorando actualmente.

- El USD/JPY cae desde 151.00 en medio de la corrección del Dólar estadounidense.

- La relajación de la inflación japonesa mermaría los planes del BOJ de abandonar su política moderada.

- Christopher Waller dice que prefiere retrasar los recortes de tasas.

El par USD/JPY se enfrenta a una intensa venta masiva desde los 150.80 en los primeros compases de la sesión del viernes en Nueva York. El par se ha visto presionado por el retroceso vertical del Dólar, a pesar de que los responsables políticos de la Reserva Federal (Fed) abogan por mantener las tasas de interés en su nivel actual.

Teniendo en cuenta los resultados alcistas de los futuros a un día, se espera que el S&P 500 abra al alza en un contexto de mejora del sentimiento de los mercados. El Índice del Dólar estadounidense (DXY) se corrige hasta 103.80 a medida que disminuye el atractivo de los activos refugio. El rendimiento del Tesoro estadounidense a 10 años ha caído hasta el 4.30%.

Los responsables políticos de la Fed no están interesados en relajar su postura restrictiva en materia de tasas de interés, ya que están menos convencidos de que la inflación regrese de forma sostenible al objetivo del 2%.

El jueves, el gobernador de la Fed, Christopher Waller, añadió que quiere ver los datos de inflación durante al menos un par de meses para juzgar si las cifras obstinadas de enero fueron meras fluctuaciones a corto plazo o se ha estancado el avance en la relajación de la inflación hacia el 2%. Waller añadió que los riesgos asociados a retrasar los recortes de tasas son menores que actuar con demasiada rapidez.

En cuanto al Yen japonés, los inversores esperan los datos del Índice de Precios al Consumo (IPC) nacional de enero, que se publicarán el martes. Se espera que el IPC anual, excluidos los alimentos frescos, se sitúe por debajo del 2.0%, en el 1.8%, frente a la anterior lectura del 2.3%. Esto podría frenar los planes del Banco de Japón (BOJ) de abandonar la política expansiva que viene aplicando desde hace una década.

- EUR/USD oscila en un ajustado rango de comercio el último día de la semana.

- Una Fed de línea agresiva y un leve retroceso en los mercados de acciones benefician al Dólar.

- Los inversores redujeron sus apuestas por las bajadas de tasas del BCE y contribuyeron a limitar las pérdidas del Euro.

El par EUR/USD extiende su movimiento lateral de consolidación de precios por encima de 1.0800 hasta mediados de la sesión europea del viernes y se ve influido por una combinación de factores. Las expectativas de que los signos de recuperación económica en la Eurozona permitan al Banco Central Europeo (BCE) esperar hasta junio antes de relajar su política monetaria siguen actuando como viento de cola para la moneda común. Dicho esto, las perspectivas de línea dura de la Reserva Federal (Fed) sobre las tasas de interés prestan cierto soporte al Dólar estadounidense (USD) y limitan las subidas del par de divisas.

Mientras tanto, el riesgo de una nueva escalada de las tensiones geopolíticas en Oriente Medio, junto con las apuestas a que los bancos centrales mundiales mantendrán los tipos de interés más altos durante más tiempo, mantiene a raya el reciente optimismo en los mercados y podría beneficiar aún más al Dólar. Esto, a su vez, hace que sea prudente esperar una fortaleza sostenida y la aceptación por encima de una media móvil simple (SMA) de 200 días técnicamente significativa antes de realizar nuevas apuestas alcistas en torno al par EUR/USD o posicionarse para una extensión de una tendencia alcista de casi dos semanas en medio de la ausencia de datos macroeconómicos relevantes de EE. UU.

Resumen diario de los mercados: El BCE y la Fed apuestan por un recorte de las tasas de interés

- El índice IFO del clima empresarial alemán subió a 85,5 en febrero desde el 85,2 anterior, y el dato final del PIB confirmó que la mayor economía de la Eurozona se contrajo un 0.3% en el cuarto trimestre, lo que no impresionó a los alcistas del euro

- Una modesta recogida de beneficios en los mercados de renta variable presta cierto apoyo al Dólar refugio y limita aún más el par EUR/USD, aunque la reducción de las apuestas por recortes de tipos más agresivos por parte del Banco Central Europeo debería limitar las pérdidas.

- El informe preliminar del PMI compuesto de la Eurozona de S&P Global se mantuvo en la zona de contracción por noveno mes consecutivo, aunque mejoró hasta los 48,9 puntos en febrero desde los 47,9 anteriores, lo que sugiere que la recesión está remitiendo.

- Las actas de la reunión de política monetaria del BCE de enero, publicadas el jueves, mostraron que la inflación está bajo control, aunque las conversaciones sobre recortes de tipos fueron prematuras en medio del rápido crecimiento de los salarios y las presiones subyacentes sobre los precios.

- Isabel Schnabel, miembro del Comité Ejecutivo del BCE, afirmó que la política monetaria ha tenido un menor impacto en la moderación de la demanda de servicios y añadió que han disminuido los riesgos de desanclaje de las expectativas de inflación.

- Joachim Nagel, responsable de la política monetaria del BCE y jefe del Bundesbank, declaró el viernes que la inflación, incluida la "subyacente", se mantendrá muy por encima del 2% en los próximos meses y que es demasiado pronto para recortar los tipos, aunque parezca tentador.

- Las actas de la reunión del FOMC de finales de enero, celebrada el miércoles, apuntaban a la incertidumbre sobre cuánto tiempo deberían mantenerse los costes de los préstamos en el nivel actual para reducir la inflación hasta el objetivo del 2% fijado por el banco central.

- Además, algunos funcionarios influyentes de la Fed -el vicepresidente Philip Jefferson y los gobernadores Lisa Cook y Christopher Waller- expresaron su preocupación por la posibilidad de recortar los tipos con demasiada rapidez en un contexto de inflación estancada y resistencia de la economía estadounidense.

- La herramienta FedWatch de CME Group indica que los mercados valoran actualmente en un 30% la posibilidad de que la Fed recorte los tipos de interés en mayo, mientras que las probabilidades de que lo haga en la reunión de política monetaria de junio se sitúan en torno al 66%.

- El rendimiento de la deuda pública estadounidense a 10 años se mantiene cerca de su nivel más alto desde finales de noviembre, lo que, junto con el riesgo geopolítico, debería actuar como viento de cola para el dólar y limitar el par de divisas.

Análisis Técnico: El EUR/USD necesita encontrar aceptación por encima de la SMA de 200 días para que los alcistas tomen el control

Desde un punto de vista técnico, la ruptura de esta semana a través del nivel de retroceso de fibonacci del 23,6% de la caída de diciembre-febrero se consideró un desencadenante clave para los alcistas. Además, los osciladores del gráfico diario acaban de empezar a ganar tracción positiva y respaldan las perspectivas de ganancias adicionales. Dicho esto, la imposibilidad de superar la importante media móvil simple (SMA) de 200 días y el posterior retroceso justifican cierta cautela.

Mientras tanto, es probable que cualquier movimiento al alza posterior se enfrente a cierta resistencia cerca de la zona de 1.0865 o el nivel de Fibo. 38,2%, por delante de un máximo de varias semanas tocado el jueves. Por otro lado, si se superan los 1.0900, el par EUR/USD podría avanzar hacia el nivel del 50% de Fibonacci, en torno a los 1.0965-1.0970. El impulso podría extenderse aún más y permitir a los alcistas recuperar el nivel psicológico de 1.1000 por primera vez desde el 11 de enero.

Por otro lado, 1.0800, o el 23.6% del nivel Fibonacci, parece proteger la caída inmediata. Es más probable que cualquier nuevo descenso atraiga a nuevos compradores cerca de la zona horizontal de 1.0760. Este último debería actuar como un punto clave, que si se rompe de manera decisiva sugerirá que la reciente recuperación de un mínimo de tres meses observado en las últimas dos semanas más o menos ya se ha agotado. En ese caso, el par EUR/USD podría acelerar la caída y volver a probar niveles inferiores a 1.0700.

La cotización del Euro en la actualidad

La siguiente tabla muestra la variación porcentual del euro (EUR) frente a las divisas principales. El euro fue la divisa más fuerte frente al franco suizo.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | 0.02% | -0.01% | 0.08% | -0.06% | 0.11% | 0.04% | 0.15% | |

| EUR | -0.02% | -0.03% | 0.07% | -0.06% | 0.09% | 0.01% | 0.11% | |

| GBP | 0.02% | 0.03% | 0.12% | -0.05% | 0.14% | 0.04% | 0.14% | |

| CAD | -0.08% | -0.07% | -0.12% | -0.15% | 0.03% | -0.06% | 0.03% | |

| AUD | 0.07% | 0.08% | 0.03% | 0.15% | 0.16% | 0.09% | 0.17% | |

| JPY | -0.11% | -0.08% | -0.13% | -0.01% | -0.17% | -0.07% | 0.01% | |

| NZD | -0.05% | -0.02% | -0.04% | 0.06% | -0.08% | 0.08% | 0.10% | |

| CHF | -0.13% | -0.11% | -0.16% | -0.04% | -0.19% | -0.03% | -0.10% |

El mapa de calor muestra las variaciones porcentuales de las divisas principales entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa de cotización se elige en la fila superior. Por ejemplo, si elige el euro en la columna de la izquierda y se desplaza por la línea horizontal hasta el yen japonés, la variación porcentual que aparece en el recuadro representará EUR (base)/JPY (cotización).

Preguntas frecuentes sobre la Fed

¿Qué hace la Reserva Federal y cómo afecta al dólar?

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés.

Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero.

Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

¿Con qué frecuencia celebra la Reserva Federal reuniones de política monetaria?

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria.

El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

¿Qué es el Quantitative Easing (QE) y cómo afecta al USD?

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado.

Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

¿Qué es el Quantitative Tightening (QT) y cómo afecta al Dólar estadounidense?

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

- Se espera que el precio del Oro cierre la semana en positivo a pesar de la relajación de las esperanzas de una pronta bajada de tipos de la Fed.

- El Dólar cae a pesar de que la Fed prevé recortes de tasas en algún momento del segundo semestre de este año.

- Los responsables políticos de la Fed necesitan más confianza antes de empezar a recortar las tasas de interés.

El precio del Oro (XAU/USD) se recupera en los primeros compases de la sesión del viernes a pesar de la relajación de las esperanzas de una pronta bajada de tipos por parte de la Reserva Federal (Fed). El metal precioso se recupera con fuerza mientras los responsables de la Fed están menos convencidos de que la inflación descienda hasta el objetivo del 2%, lo que ha mejorado el atractivo del Dólar estadounidense.

A los responsables de la Fed les interesa mantener los tipos de interés en el rango del 5.25%-5.50% durante algún tiempo más para evaluar si los datos de inflación de enero fueron un bache rápido o un bache. La Fed no parece tener prisa por lanzarse rápidamente a recortar los tipos, ya que ello podría provocar riesgos al alza de la pertinaz inflación de los precios al consumo.

El coste de oportunidad de mantener Valores en cartera sin rendimiento, como el Oro, aumenta cuando la Fed se inclina por mantener los tipos de interés más altos durante un periodo prolongado. De cara al futuro, la evolución de los activos refugio dependerá de las expectativas de los mercados en cuanto a los recortes de las tasas de la Fed.

Resumen diario de los movimientos en los mercados: El precio del Oro rebota mientras el Dólar retrocede

- El precio del Oro intenta recuperar la resistencia crucial de los 2.030$, a pesar de que los inversores parecen convencidos de que la Reserva Federal no recortará los tipos de interés antes de tiempo.

- Según la herramienta Fedwatch de CME, los inversores ven que las tasas de interés se mantendrán sin cambios en el rango de 5.25%-5.50% en las reuniones de marzo y mayo. Mientras tanto, las probabilidades de una bajada de tasas en junio se han situado ligeramente por debajo del 50%, frente al 54% anterior.

- La razón de que se hayan desvanecido las expectativas de un pronto recorte de los tipos es la exigencia de los responsables de la Fed de que la inflación descienda de forma sostenida hasta el 2% durante varios meses y las tensas condiciones del mercado laboral.

- El jueves, el gobernador de la Fed, Christopher Waller, declaró que el banco central no debería precipitarse a la hora de bajar los tipos de interés tras los datos de inflación de los precios al consumo de enero.

- Christopher Waller añadió que quiere ver los datos de inflación durante al menos un par de meses más para juzgar si las obstinadas cifras de enero fueron meras fluctuaciones a corto plazo o se han estancado los avances en la relajación de la inflación hacia el 2%.

- Waller añadió además que los riesgos asociados a retrasar los recortes de tasas son menores que actuar con demasiada rapidez.

- La Gobernadora de la Fed, Lisa Cook, se sumó a Christopher Waller y dijo que necesita más confianza en que la inflación está convergiendo hacia el 2% antes de empezar a recortar los tipos.

- En un discurso pronunciado el jueves, el presidente de la Reserva Federal de Filadelfia, Patrick Harker, afirmó que el siguiente paso de la política monetaria es un recorte de tasas, y que espera que se produzca en algún momento del segundo semestre de este año. Harker no quiso precisar cuándo podría empezar la Fed a bajar los tipos de interés.

- Mientras tanto, el Índice del Dólar estadounidense (DXY), que mide el valor del Dólar frente a seis divisas principales, cae bruscamente a 103.70 en medio de las inminentes esperanzas de que la Fed pivote hacia recortes de tasas este año.

- El miércoles, el Departamento de Trabajo de EE.UU. informó de un descenso de las solicitudes de subsidio por desempleo en la semana que finalizó el 16 de febrero. Las personas que solicitaron prestaciones por desempleo por primera vez cayeron a 201.000, frente a las expectativas de 218.000 y la publicación anterior de 213.000.

- En el frente geopolítico, las autoridades locales de Rafah, ciudad palestina cercana a la región meridional de Gaza, han responsabilizado a la administración israelí y estadounidense de la intensificación de los bombardeos, que han provocado un asalto a civiles.

- Activos refugio como el Dólar estadounidense atraen más flujos extranjeros cuando se agudiza la incertidumbre geopolítica.

Análisis Técnico: El precio del Oro supera los 2.020$

El precio del Oro rebota tras caer a un nuevo mínimo de dos días por debajo de los 2.020$, ya que los inversores necesitan nuevas perspectivas sobre los tipos de interés. Las perspectivas a corto plazo siguen siendo laterales, ya que el metal precioso cotiza dentro de un patrón gráfico de triángulo simétrico.

El metal amarillo cae después de no poder probar el borde descendente del patrón gráfico de Triángulo Simétrico formado en un marco de tiempo diario, que se traza desde el máximo del 28 de diciembre en 2.088 $. El borde ascendente de dicho patrón gráficos se sitúa desde el mínimo del 13 de diciembre en 1.973$.

El triángulo podría romperse en cualquier dirección. Sin embargo, las probabilidades favorecen marginalmente un movimiento en la dirección de la tendencia antes de la formación del triángulo - en este caso hacia arriba. Una ruptura decisiva por encima o por debajo de las líneas que delimitan el triángulo indicaría que la ruptura está en marcha.

El índice de fuerza relativa (RSI) de 14 periodos oscila en la zona de 40.00-60.00, lo que indica indecisión entre los inversores.

Preguntas frecuentes sobre los tipos de interés

¿Qué son los tipos de interés?

Las instituciones financieras cobran los tipos de interés sobre los préstamos a los prestatarios y los pagan como intereses a los ahorradores y depositantes. En ellos influyen los tipos básicos de interés, que fijan los bancos centrales en función de la evolución de la economía. Normalmente, los bancos centrales tienen el mandato de garantizar la estabilidad de los precios, lo que en la mayoría de los casos significa fijar como objetivo una tasa de inflación subyacente en torno al 2%.

Si la inflación cae por debajo del objetivo, el banco central puede recortar los tipos básicos de interés, con el fin de estimular el crédito e impulsar la economía. Si la inflación aumenta sustancialmente por encima del 2%, el banco central suele subir los tipos de interés de los préstamos básicos para intentar reducir la inflación.

¿Cómo influyen los tipos de interés en las divisas?

En general, unos tipos de interés más elevados contribuyen a reforzar la moneda de un país, ya que lo convierten en un lugar más atractivo para que los inversores mundiales aparquen su dinero.

¿Cómo influyen los tipos de interés en el precio del Oro?

Los tipos de interés más altos influyen en el precio del Oro porque aumentan el coste de oportunidad de mantener Oro en lugar de invertir en un activo que devengue intereses o depositar efectivo en el banco.

Si los tipos de interés son altos, el precio del Dólar estadounidense (USD) suele subir y, como el Oro cotiza en dólares, el precio del Oro baja.

¿Qué es la tasa de los fondos federales?

La tasa de los fondos federales es el tipo a un día al que los bancos estadounidenses se prestan entre sí. Es el tipo de interés oficial que suele fijar la Reserva Federal en sus reuniones del FOMC. Se fija en una horquilla, por ejemplo 4.75%-5.00%, aunque el límite superior (en este caso 5.00%) es la cifra citada.

Las expectativas del mercado sobre el tipo de interés de los fondos de la Reserva Federal son seguidas por la herramienta FedWatch del CME, que determina el comportamiento de muchos mercados financieros en previsión de futuras decisiones de política monetaria de la Reserva Federal.

- El petróleo WTI toca techo por encima de 78$ y no logra romper al alza.

- Los operadores del petróleo están enviando el crudo a la baja debido a la toma de beneficios y a los comentarios sobre los recortes de producción de la OPEP+.

- El Índice del Dólar estadounidense pierde el nivel 104.00$, ya que el sentimiento de apetito de riesgo pesa sobre el USD.

Los precios del petróleo caen casi un 1% el viernes, tras anunciar Irak la reapertura de una refinería cerrada desde hace una década y en medio de las expectativas de que los países de la OPEP+ no opten por grandes recortes de la producción. El presidente de Rapidan Energía y ex funcionario de la Casa Blanca, Bob McNally, afirmó en Bloomberg que la OPEP+ probablemente tendrá que ampliar sus recortes voluntarios de producción más allá del primer trimestre del año, pero que no se esperan grandes recortes de la oferta.

Mientras tanto, el Índice del Dólar estadounidense (DXY) retrocede en la semana, consolidando sus pérdidas. El Dólar está perdiendo terreno, mientras que las acciones están de fiesta, con varios índices cotizando en máximos históricos. La semana que viene, en la que casi todos los días se publicarán datos de gran relevancia que podrían afectar al Índice del Dólar (DXY).

El petróleo crudo (WTI) cotiza en 76.94$ por barril, y el Brent a 81.31$ por barril en el momento de escribir estas líneas.

Noticias del petróleo y movimientos en los mercados: La publicación de las sanciones

- Tanto la UE como EE.UU. publicarán este viernes los detalles de sus paquetes de sanciones contra Rusia. A diferencia de los paquetes anteriores, en esta ocasión la UE también apunta a compañías chinas e indias que mantienen vínculos con Rusia y suministran componentes para armamento.

- El primer ministro iraquí, Mohammed Shia' Al Sudani, ha anunciado la reapertura de una refinería en Baiji.

- La OPEP+ prolongará, aunque no ampliará, sus recortes voluntarios de producción, según declaró el presidente de Rapidan EnergyBob McNally en una entrevista con Bloomberg.

- Los operadores de petróleo no tienen en cuenta los riesgos geopolíticos de Oriente Próximo.

- El lunes y el martes de la semana que viene se celebrará en Londres la Cumbre del Foro de la Energía 2024, un acontecimiento que suele suscitar titulares que mueven los mercados por parte de los grandes líderes de la industria. A continuación, de martes a viernes, se celebrará la Semana Internacional de la Energía.

- La Administración de Información de Energía (EIA, por sus siglas en inglés) registró un nuevo aumento de las reservas de crudo de EE.UU., que ya habían aumentado anteriormente en 12,018 millones de barriles, con 3,514 millones de barriles adicionales para esta semana.

- El recuento semanal de plataformas petrolíferas de Baker Hughes se publicará a las 18:00 GMT. La cifra anterior se situó en 497.

Análisis Técnico del petróleo: Un poco deprimido

Los precios del petróleo han estado tratando de subir a 80$, con los operadores preparándose para el paquete de sanciones de EE.UU. y la UE que se publicará el viernes. Las sanciones no son sólo contra Rusia, sino también contra algunas partes chinas e indias que supuestamente están ayudando a Rusia. A pesar de las rupturas técnicas, el Petróleo no ha sido capaz de subir, por lo que una vuelta a los 90 o incluso a los 85 dólares parece poco probable por ahora.

La línea en la arena sigue siendo 80$, con 79.66$ como primer nivel al que echar un vistazo al alza. Si el índice de fuerza relativa (RSI) no entra en territorio de sobrecompra demasiado rápido, busque 84.58$ y 89.64$ como próximos objetivos al alza. El objetivo final en esta zona sería 92.69$, con los máximos de noviembre de 2022 en juego.