- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- Las tensiones en los mercados de la energía retroceden tras el los ataques entre Irán e Israel.

- El temor a una escalada bélica en Oriente Medio retrocede tras el parpadeo de Irán.

- Los suministros estadounidenses siguen superando a la demanda, lo que limita la contracción de la oferta.

Irán aflojó el acelerador el lunes, declarando que no tomará más represalias contra Israel, tras un rifirrafe de idas y venidas entre ambos países que disparó los mercados mundiales de la energía en las últimas semanas, al aumentar el temor a una escalada del conflicto en Oriente Próximo. La actual desescalada de Irán ha dado un respiro a los mercados del barril, y los precios han retrocedido a medida que se relajaban las tensiones en el mercado.

El petróleo crudo estadounidense West Texas Intermediate (WTI) está explorando la parte baja de la zona de 82.00$, tras caer desde un máximo a corto plazo cercano a los 87.00$. Los barriles de petróleo crudo estadounidense han caído un 6%, pero siguen subiendo casi un 15% en 2024.

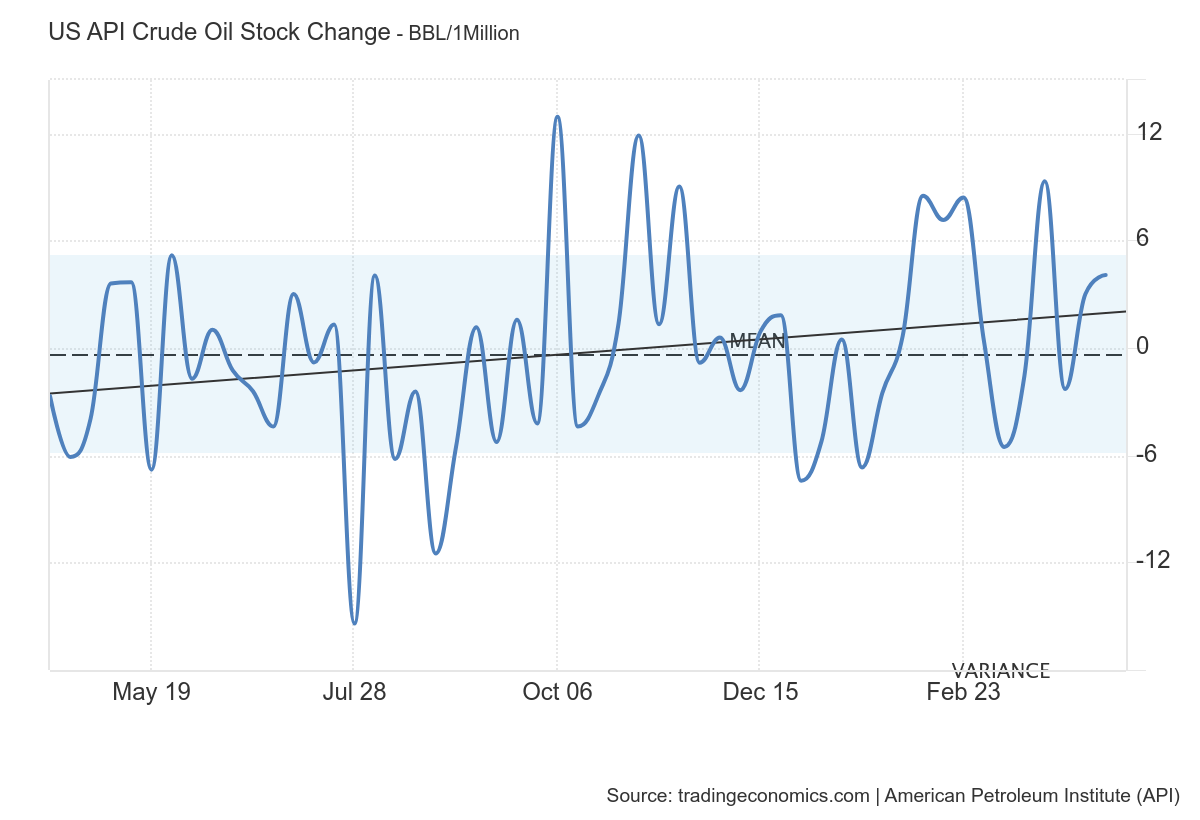

A última hora del martes, el Instituto Americano del Petróleo (API) publicará el último recuento semanal de barriles de petróleo crudo. Las reservas de crudo estadounidense siguen desafiando a la gravedad a pesar de las amplias expectativas de fuertes restricciones de suministro en los mercados energéticos. API lleva un tiempo mostrando una tendencia alcista.

Perspectivas técnicas del petróleo crudo WTI

Las tensiones geopolíticas siguen exponiendo a los precios del petróleo crudo a una volatilidad alcista, pero los precios han continuado a la baja a corto plazo. La acción intradía se encuentra en el lado bajista de la media móvil exponencial (EMA) de 200 horas cerca de 83.30$. La zona de 81.00$ sigue actuando como un suelo provisional para la acción de los precios, con los postores incapaces de recuperar el territorio por encima de 82.00$.

A pesar de haber caído durante tres de los últimos 12 días consecutivos, el petróleo crudo estadounidense sigue cotizando por encima de la EMA de 200 días cerca de 79.00$. Si el retroceso se prolonga, el WTI desafiará la zona de congestión del primer trimestre en torno al nivel de 78.00$.

WTI gráfico horario

WTI gráfico diario

- El AUD/JPY sube con fuerza, acercándose al nivel psicológico clave de 100.00, impulsado por el renovado optimismo de los mercados mundiales.

- El análisis técnico pone de relieve una resistencia potencial en el máximo del año hasta la fecha de 100.81, con objetivos adicionales en 101.00.

- Los niveles clave de soporte se identifican en 99.65 y 99.20, con un riesgo potencial de caída hasta el mínimo del 28 de marzo en 98.17.

El AUD/JPY repunta con fuerza en medio de un impulso de riesgo, ya que Wall Street reanuda su rally en medio de una agenda económica ligera. En el momento de escribir estas líneas, el par cotiza en 99.87 y registra ganancias superiores al 0.60%.

Análisis del precio del AUD/JPY: Perspectivas técnicas

El AUD/JPY fue testigo de la formación de un "martillo" el viernes en el gráfico diario, lo que sugiere que se ven más alzas. Sin embargo, el par se desplomó bruscamente hacia un mínimo de un mes de 97.78 el viernes pasado por los riesgos geopolíticos. Cuando las tensiones disminuyeron, el Dólar autraliano (AUD) ganó terreno frente al Yen japonés (JPY).

Si el par AUD/JPY sigue avanzando hacia 100.00, podría poner a prueba el máximo anual actual en 100.81. Una vez superado este nivel, la siguiente resistencia significativa se situaría en 101.00, lo que proporcionaría objetivos claros a tener en cuenta por los operadores.

Por otro lado, el primer soporte del AUD/JPY sería el retroceso del 61.8% Fibo en 99.65. Una vez superado, el par podría caer hacia la confluencia del Tenkan-Sen y el Senkou Span A en 99.20, seguido de la marca de 99.00. Una vez superado, el siguiente stop sería en 101.00. Una vez superado, la siguiente parada sería el mínimo del 28 de marzo en 98.17.

Acción del precio del AUD/JPY - Gráfico diario

- El Guppy se recupera a corto plazo tras caer hasta 190.40.

- La escasez de datos deja a la Libra esterlina expuesta a nuevas caídas.

- Próximamente esta semana: Los PMIs del Reino Unido, la inflación japonesa del IPC de Tokio.

El par GBP/JPY retrocedió a mínimos conocidos cerca de 190.40, mientras que los operadores de la Libra esterlina (GBP) siguen esperando múltiples recortes de tipos por parte del Banco de Inglaterra (BoE) en 2024. Los futuros de los tipos de interés prevén una primera bajada del banco central británico en julio de este año, y al menos dos recortes más antes de finales de año. Anteriormente, los mercados de futuros de tipos preveían un total de dos recortes en 2024, el primero de ellos previsto inicialmente para agosto.

El Índice de Gerentes de Compras S&P para el Reino Unido correspondiente al mes de abril se publicará a primera hora de la sesión del martes. Los mercados prevén que el componente manufacturero se mantenga estable en 50.3 puntos. Se espera que el componente de servicios disminuya, aunque ligeramente, hasta 53.0 desde 53.1.

El Índice de Precios al Consumo (IPC) de Tokio se publicará a primera hora del viernes, y los inversores esperan que la inflación anual del IPC de Tokio se mantenga en el 2.6%. La última declaración de política monetaria del Banco de Japón (BoJ) también tendrá lugar a primera hora del viernes, con el informe de perspectivas del BoJ para el primer trimestre que se espera alrededor de las 03:00 GMT.

Perspectivas técnicas del GBP/JPY

Continúa la agitación en el gráfico de Guppy, con una notable debilidad de la Libra esterlina. A corto plazo, se ha establecido un suelo cerca de 190.40, con una zona de fuerte congestión en los gráficos entre 192.80 y 192.00. A largo plazo, el par GBP/JPY se encuentra en una zona de fuerte congestión.

A largo plazo, el par GBP/JPY se encuentra en la parte alta de una tendencia alcista. El par cotiza muy por encima de la media móvil exponencial (EMA) de 200 días en 184.82, y el Guppy se mantiene cerca de los máximos de nueve años establecidos en marzo por encima de 192.50.

GBP/JPY gráfico horario

GBP/JPY gráfico diario

- El gráfico diario del EUR/JPY muestra un creciente impulso comprador, gracias al fortalecimiento del RSI y del MACD.

- El gráfico horario muestra un cambio en la dinámica del mercado, ya que los indicadores favorecen a los compradores.

- Las medias móviles simples subrayan la superioridad del EUR/JPY, insinuando el potencial alcista a largo plazo.

El par EUR/JPY se ubica en los 164.88, mostrando leves ganancias en la sesión del lunes. El par exhibe un firme impulso alcista que se refleja en el fortalecimiento de los indicadores en los gráficos horarios y diarios.

En el gráfico diario, el RSI indica un alza continua hacia los límites superiores, reforzando el impulso alcista. La divergencia de convergencia de medias móviles (MACD) apoya este impulso positivo a través de nuevas barras verdes, lo que indica un fuerte dominio comprador.

EUR/JPY gráfico diario

En el gráfico horario, el RSI ha mostrado una divergencia de territorio negativo a positivo, oscilando entre un mínimo de 40 y un máximo de 56, lo que sugiere una recuperación de los compradores en la sesión. El MACD horario apoya esta idea, ya que imprime barras rojas decrecientes.

Gráfico horario del EUR/JPY

Al evaluar la perspectiva más amplia del mercado, según la media móvil simple (SMA), la posición del par por encima de las SMA de 20, 100 y 200 días apunta hacia una posible tendencia positiva a largo plazo. Mientras los compradores mantengan el precio por encima de estos niveles clave, las perspectivas seguirán siendo favorables.

- El Dólar estadounidense se consolida cerca de máximos con los osos contenidos en 0.9075.

- La disminución de los temores geopolíticos y la divergencia de la política monetaria están pesando sobre el CHF.

El Dólar estadounidense recuperó el terreno perdido el viernes, tras la aversión al riesgo ocacionada por el ataque con drones de Israel a Irán, y el par USD/CHF se ha mantenido consolidándose el lunes, con los osos contenidos por encima de 0.9075.

La moderación del apetito por el riesgo, en medio de los temores geopolíticos, y el descenso de los rendimientos de los rendimientos de los bonos del Tesoro estadounidense han lastrado la demanda de dólares. El Índice del Dólar estadounidense, que mide el precio del Dólar frente a una cesta de las seis divisas más negociadas, se ha mantenido prácticamente lateralizado a falta de datos fundamentales.

Los riesgos de que el conflicto de Oriente Próximo se convierta en una guerra regional, con Irán de por medio, se han moderado, al menos por ahora, y es probable que eso mantenga limitada la demanga del Franco suizo, refugio seguro.

En los EE.UU., los inversores ya han descontado que la Fed retrasará el inicio de la relajación monetaria y, muy probablemente, también reducirá su tamaño, y están buscando más pistas sobre los planes de política de la Fed. En este sentido, el Producto Interior Bruto del primer trimestre de EE.UU. del jueves y el índice de precios PCE del viernes se analizarán con especial interés.

Análisis del precio del USD/CHF: Perspectivas técnicas

Los indicadores técnicos muestran que la tendencia alcista sigue activa, sin señales claras de un cambio de tendencia a la vista, aparte de cierta divergencia bajista en el RSI en el gráfico de 4 horas. El soporte inmediato en 0.9075 está cerrando el camino hacia la zona clave de 0.8980 - 0.9000, donde se encuentran los mínimos de finales de marzo y el soporte de la línea de tendencia.

Al alza, una ruptura de 0.9143 reanudaría la tendencia alcista y allanaría el camino para volver a probar el máximo de noviembre, en 0.9240.

USD/CHF Gráfico diario

- GBP/USD cae tras las señales moderadas de los responsables del Banco de Inglaterra, y los operadores apuntan a una posible bajada de tipos en agosto.

- Los buenos datos manufactureros de EE.UU. y una postura menos moderada de la Reserva Federal impulsan al Dólar.

- Los próximos PMIs del Reino Unido y Estados Unidos podrían influir aún más en el par de divisas.

La Libra esterlina perdió terreno frente al Dólar estadounidense y cayó a su nivel más bajo desde noviembre del año pasado, ya que los inversores empezaron a valorar un Banco de Inglaterra más moderado. La semi vacía agenda económica en el Reino Unido, dejó a los operadores del GBP/USD a la deriva del ánimo del mercado y de la dinámica ligada al Dólar. Por lo tanto, el par cotiza en 1.2350, con una caída del 0.12%.

GBP/USD cae a 1.2350 en medio de especulaciones sobre un recorte más rápido de los tipos por parte del BoE

La semana pasada, el gobernador del Banco de Inglaterra, Andrew Baily, afirmó que la inflación está bajando y que podría justificar un recorte de los tipos. El viernes, el vicegobernador del BoE, Dave Ramsden, se mostró ligeramente moderado y afirmó que espera que los datos que se publiquen acentúen la ralentización de la economía.

Los mercados de swaps sugieren que el Banco de Inglaterra podría recortar los tipos en agosto, con unas probabilidades del 95.9%.

Por otro lado, la actividad manufacturera en Estados Unidos (EE.UU.) cobra impulso, según revela la Reserva Federal de Chicago. El índice de actividad nacional de la Fed de Chicago (CFNAI) subió a 0.15 en marzo desde 0.09 en febrero. La media móvil de tres meses del índice pasó de -0.28 en febrero a -0.19 en marzo.

Esto, junto con el tono de halcón adoptado por el presidente de la Reserva Federal, Jerome Powell, aumentó las probabilidades de una Fed menos moderada. Los participantes del mercado esperan menos recortes de tipos que la proyección del Resumen de Proyecciones Económicas (SEP) de marzo de la Fed.

Los datos del Chicago Board of Trader (CBOT) indican que la Fed podría empezar a relajar su política hasta septiembre de 2024, un mes después que el BoE. Esto mantendría a la GBP/USD presionada a la baja, ya que el diferencial de tipos de interés favorece a la Fed.

¿Qué le espera al GBP/USD?

En la agenda económica del Reino Unido se publicarán los PMI. En EE.UU., los funcionarios de la Fed iniciaron su periodo de bloqueo de cara a la reunión del 1 de mayo. Sin embargo, S&P Global publicará los PMIs de abril y los datos de vivienda.

La disminución del nerviosismo geopolítico aportó el oxígeno que tanto necesitaba el espacio asociado al riesgo al comienzo de una semana dominada por las próximas lecturas de la inflación estadounidense, así como por los informes de ganancias corporativas.

Esto es lo que hay que saber el martes 23 de abril:

En un comienzo de semana bastante tranquilo, el Dólar registró humildes ganancias y mantuvo el Índice del USD (DXY) en mínimos de 106.50. El 23 de abril se publicarán los PMI preliminares, seguidos de las ventas de viviendas nuevas.

El par EUR/USD retrocedió modestamente y rondó la zona de 1.0650 a pesar del sentimiento de apetito por el riesgo dominante. En el calendario del Euro se publicarán los PMI preliminares de Alemania y del bloque del Euro en general el 23 de abril.

El GBP/USD amplió su caída y volvió a visitar la zona por debajo de 1.2300 por primera vez desde mediados de noviembre. En la agenda del Reino Unido del 23 de abril se publicarán los PMI avanzados y el endeudamiento neto del sector público.

El USD/JPY alcanzó un nuevo máximo de 34 años en torno a 154.85, en medio de la continuación de la tendencia consolidadora general. No hay publicaciones programadas en la agenda japonesa para el 23 de abril.

El AUD/USD recuperó la compostura y alcanzó máximos de dos días en un auspicioso comienzo de semana. El 23 de abril se publicarán en Australia los PMI preliminares de Judo Bank.

El WTI terminó la sesión sin apenas cambios tras tocar nuevos mínimos por debajo de 81.00$.

La disminución de las preocupaciones geopolíticas arrastró los precios del Oro a mínimos de varias sesiones cerca de los 2.330$ por onza troy. En la misma línea, los precios de la Plata se desplomaron más de un 5% y volvieron a visitar la zona cercana a 27.00$ por onza.

- La Plata gana impulso bajista tras superar el soporte de 27.57$.

- Los metales preciosos se ven afectados por la mejora de los ánimos en el mercado y la disminución de los riesgos geopolíticos.

- El XAG/USD tiene margen para seguir bajando, los próximos objetivos son 26.85$ y 26.30$.

La Plata (XAG/USD) está experimentando una profunda corrección el lunes, con los metales preciosos sufriendo a medida que disminuye la preocupación por una escalada del conflicto en Oriente Medio. El descenso de los rendimientos en EE.UU. no ha servido de soporte a la demanda del pálido metal, que se ha depreciado cerca de un 5.7% desde los máximos del viernes.

Análisis del precio del XAG/USD: Perspectivas técnicas

Los osos ganaron confianza el lunes tras empujar los precios por debajo de la zona de soporte de 27.57$. Los indicadores técnicos apuntan a la baja, acercándose pero aún no a niveles de sobreventa y la acción del precio por debajo de las SMAs de 50 y 100.

Utilizando el análisis de ondas de Elliott, el par parece en la cuarta onda correctiva de un ciclo alcista de cinco ondas. El 38.2% de Fibonacci de la mencionada carrera alcista, en 26.85$ es un objetivo común para las correcciones, y cerca por debajo se encuentra el mínimo del 5 de abril, en 26.30$.

Al alza, el par necesitaría recuperar el nivel de soporte previo de 27.60$ para cambiar su enfoque a 27.95$ y el máximo de mediados de abril, en 29.80$.

XAG/USD Acción del precio - Gráfico de 4 horas

- El Dólar canadiense opera al alza, a la espera de dato clave que marquen su dirección.

- Los datos destacados de Canadá serán las ventas minoristas CAD del miércoles.

- Se espera que los PMI estadounidenses del martes muestren un ligero repunte de la actividad.

El Dólar Canadiense (CAD) avanza moderadamente el lunes, cotizando en verde frente a la mayoría de las divisas principales. Tanto el Dólar estadounidense como el canadiense se encuentran a la espera de datos de relevancia.

El lunes, Canadá presentó datos estrictamente económicos, con un repunte en el Índice de precios de materias primas. Al mismo tiempo, los precios de los productos industriales superaron las expectativas pero las cifras fueron inferiores a las anteriores. El índice canadiense de precios de la vivienda nueva se estancó en marzo, decepcionando las cifras de las previsiones y retrocediendo ligeramente con respecto al mismo periodo del año anterior.

Resumen diario de la evolución de los mercados: El Dólar canadiense se recupera en medio de mercados estables

- Los datos canadienses del lunes arrojaron resultados mixtos, pero la atención de los mercados sigue centrada en otros temas, lo que da margen al CAD.

- Los precios de los productos industriales canadienses se situaron en marzo en el 0.8% esperado, lo que supone un ligero retroceso con respecto al 1.1% del mes anterior (revisado al alza desde el 0.7%).

- El índice canadiense de precios de la vivienda nueva se estancó en marzo, con un 0.0% frente al 0.1% previsto. El IPVN anual retrocedió un -0.4%, ya que los precios de la vivienda se tambalean tras años de crecimiento acelerado.

- El índice de precios de las materias primas de Canadá subió un 3.7% en marzo, superando la previsión del 29%, frente al 2.1% de febrero.

- Las ventas minoristas canadienses de febrero se publicarán a mediados de semana y se prevé que repunten hasta el 0.1% el miércoles, tras el descenso del -0.3% de enero.

- El martes se publicará el Índice de Gerentes de Compras (PMI) de EE.UU., con el componente manufacturero en 52.0 (51.9) y el componente de servicios en 52.0 (51.7%).

- El Producto Interior Bruto (PIB) y el Gasto en Consumo Personal (PCE) dominarán la atención del mercado en la segunda mitad de la semana.

Precio del Dólar canadiense hoy

A continuación se muestra la variación porcentual del Dólar Canadiense (CAD) contra las principales divisas listadas en el día de hoy. El Dólar canadiense fue la divisa más fuerte frente a la Libra esterlina.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | 0.11% | 0.26% | -0.19% | -0.24% | 0.12% | -0.20% | 0.14% | |

| EUR | -0.11% | 0.15% | -0.30% | -0.34% | 0.01% | -0.29% | 0.01% | |

| GBP | -0.26% | -0.15% | -0.45% | -0.49% | -0.14% | -0.45% | -0.13% | |

| CAD | 0.19% | 0.30% | 0.45% | -0.05% | 0.30% | 0.00% | 0.31% | |

| AUD | 0.24% | 0.35% | 0.49% | 0.05% | 0.35% | 0.04% | 0.37% | |

| JPY | -0.12% | 0.00% | 0.14% | -0.29% | -0.35% | -0.31% | 0.02% | |

| NZD | 0.19% | 0.28% | 0.42% | 0.01% | -0.04% | 0.30% | 0.30% | |

| CHF | -0.12% | -0.01% | 0.13% | -0.31% | -0.35% | -0.01% | -0.31% |

El mapa de calor muestra las variaciones porcentuales de las principales divisas entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa cotizada se elige en la fila superior. Por ejemplo, si elige el Euro en la columna de la izquierda y se desplaza por la línea horizontal hasta el Yen japonés, el cambio porcentual que aparece en el recuadro representará EUR (base)/JPY (cotización).

Análisis técnico: El Dólar canadiense se recupera lentamente, con la vista puesta en 1.3700

El Dólar canadiense subió el lunes, ganando cuatro décimas contra la Libra esterlina (GBP) y casi un tercio contra el Franco suizo (CHF) y el Yen japonés (JPY). El CAD se ve superado por el Dólar Australiano (AUD) y el Dólar Neozelandés (NZD), ya que las antípodas recuperan el terreno perdido recientemente.

El par USD/CAD cayó desde el máximo alcanzado la semana pasada en 1.3840, y un intento de recuperación alcista se quedó corto tras un rechazo bajista desde la zona de 1.3800. El par se dirige ahora a 1.3700, lo que despejaría el camino hacia una zona de oferta cerca de 1.3550, ya que el Dólar canadiense se escapa por debajo del soporte técnico de la media móvil exponencial (EMA) de 200 horas cerca de 1.3730.

A largo plazo, las velas japonesas indican que el par USD/CAD podría registrar su cuarta caída consecutiva, mientras que el Dólar canadiense continúa recuperándose a corto plazo. El Dólar no pudo recuperar los máximos de noviembre cerca de 1.3900, y el impulso amenaza con devolver al USD/CAD a una fuerte congestión en la EMA de 200 días justo por encima de la zona de 1.3500.

USD/CAD gráfico horario

USD/CAD gráfico diario

Preguntas frecuentes sobre el Dólar canadiense

¿Qué factores determinan la cotización del Dólar canadiense?

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

¿Cómo afectan al Dólar canadiense las decisiones del Banco de Canadá?

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

¿Cómo afecta el precio del petróleo al Dólar canadiense?

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

¿Cómo influyen los datos de inflación en el valor del Dólar canadiense?

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

¿Cómo influyen los datos económicos en el valor del Dólar canadiense?

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- El Dólar estadounidense mantiene un tono comprador y está probando máximos de 154.78.

- El Yen sigue lastrado por los diferenciales de tipos de interés entre la Fed y el BoJ.

- El comunicado de política monetaria del BoJ del viernes podría dar un nuevo impulso al Yen.

Nada detiene al Dólar estadounidense. Ni el moderado apetito por el riesgo observado el lunes, ni las reiteradas advertencias de intervención por parte de diversas autoridades económicas, el Yen permanece anclado a niveles cercanos a 155.00.

El par amplió su recuperación el lunes, tras un repunte a la baja la semana pasada, a raíz de las noticias sobre el ataque israelí a Irán. Teherán restó importancia al suceso, dando a entender su voluntad de evitar una confrontación directa con Tel Aviv, lo que el mercado ha acogido con satisfacción.

Esto no ha conseguido dar algo de oxígeno a un yen maltrecho, que se debate en la dinámica del carry trade. El aumento del diferencial de rendimiento entre el Yen y la mayoría de las principales divisas anima a los especuladores a tomar prestado Yen y canjearlo por activos de mayor rendimiento en otros lugares.

Los diferenciales adversos de los tipos de interés pesan sobre el Yen

La semana pasada, una inusual declaración conjunta de las autoridades estadounidenses, japonesas y surcoreanas se comprometió a actuar contra la excesiva volatilidad de las divisas. Esto tuvo un efecto inmediato de relajación sobre el Dólar estadounidense, que parece haber caído el lunes.

La debilidad del Yen ayuda a los exportadores japoneses a vender sus productos en los mercados extranjeros, pero encarece las importaciones en los nacionales. Esto tiene un impacto inflacionista sobre los precios y obliga al BoJ a acelerar su ritmo de normalización. El banco central japonés se reúne el viernes, tras la publicación de las cifras anticipadas del IPC de Tokio. Cualquier indicio al respecto en el comunicado del banco podría dar un nuevo impulso al Yen.

En Estados Unidos, la atención se centrará en las cifras del PIB del primer trimestre del jueves y en los datos del índice de precios PCE del viernes. Este es el indicador preferido de la Fed para evaluar las tendencias inflacionistas y podría marcar la dirección del Dólar estadounidense a corto plazo.

- El Índice del Dólar estadounidense muestra un impulso constante y se mantiene por encima de 106.00.

- Los inversores estarán atentos a las subastas de bonos en EE.UU., ya que el aumento de la oferta podría impulsar una subida de los rendimientos estadounidenses.

- Junto con los informes de nivel medio, lo más destacado de la semana serán los datos del Gasto en Consumo Personal (PCE) de marzo.

El Índice del Dólar estadounidense (DXY) sube ligeramente el lunes y se sitúa actualmente en 106.20. La fortaleza del Dólar se debe a la solidez de la economía doméstica y a las persistentes presiones inflacionistas, que alimentan una postura más dura por parte de la Reserva Federal (Fed). A pesar de un comienzo de semana tranquilo, el DXY sigue resistiendo, y los indicios apuntan a una posible revalidación de los máximos de noviembre cerca de 107.10.

La economía estadounidense demuestra una fortaleza duradera con un aumento de los rendimientos y un crecimiento sólido, lo que contribuye a la firmeza del Dólar estadounidense. Algunos funcionarios de la Fed empezaron a plantearse una subida de tipos al no ver avances en la inflación. De momento, los mercados están retrasando el inicio del ciclo de relajación. Esta semana se publicarán en EE.UU. el Gasto en Consumo Personal (PCE) y los bienes duraderos de marzo, las estimaciones del Producto Interior Bruto (PIB) del primer trimestre y los PMI de S&P Global de abril, que probablemente influirán en las expectativas sobre la próxima decisión de la Fed.

Resumen diario de los movimientos en los mercados: El DXY se mantiene estable a la espera de los movimientos de los mercados

- Un giro de la Fed hacia la política monetaria agresiva, sumado a una mayor oferta de bonos del Tesoro estadounidense, podría impulsar nuevos movimientos al alza de los rendimientos de los bonos del Tesoro. Este escenario puede impulsar nuevas ganancias del Dólar tras los ajustes del mercado a las acciones de la Fed.

- Según las expectativas del mercado, los inversores asignan una probabilidad del 15% a un recorte de tipos en la próxima reunión de junio. Esta probabilidad aumenta hasta el 45% para un recorte de tipos en julio, e incluso un recorte de tipos en septiembre sólo se valora con un 85% de probabilidades.

- Al examinar el mercado de acciones, los rendimientos de los bonos del Tesoro estadounidense registran un ligero descenso. En concreto, el rendimiento a 2 años se sitúa en el 4.97%, el rendimiento a 5 años en el 4.64% y el rendimiento a 10 años es ligeramente inferior, del 4.61%.

Análisis técnico del DXY: Los toros del DXY luchan en medio de indicadores lateralizados

A pesar de que el impulso alcista se ha detenido, el par DXY parece bien respaldado por su posición por encima de las medias móviles simples (SMA) de 20,100 y 200 días, lo que sugiere un sentimiento alcista continuo.

El RSI, al estar plano en territorio positivo, deja margen para posibles incursiones alcistas. La falta de una inclinación definitiva puede indicar una lucha en curso entre alcistas y bajistas, aunque conserva un potencial latente de comportamiento alcista. Coincidiendo con el RSI neutral, la divergencia de convergencia de medias móviles (MACD) que presenta barras verdes planas indica un impulso comprador sostenido pero plano. A pesar de las caídas ocasionales, el histograma verde predominante pone de relieve la resistencia de los toros.

Preguntas frecuentes sobre el Dólar estadounidense

¿Qué es el Dólar estadounidense?

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias.

Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

¿Cómo afectan al Dólar las decisiones de la Reserva Federal?

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés.

Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

¿Qué es el Quantitative Easing y cómo influye en el Dólar?

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

¿Qué es el endurecimiento cuantitativo y cómo influye en el Dólar estadounidense?

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- La recuperación del Euro se estanca por debajo de 1.0700 y se acerca peligrosamente al mínimo de 1.0610.

- La combinación de "tasas más altas por más tiempo" de la Fed con las esperanzas de relajación del BCE está pesando sobre el Euro.

- Esta semana, las cifras del PIB estadounidense y del índice de precios PCE podrían dar un nuevo impulso al Dólar.

Los bajistas del Euro mantienen el control el lunes, ya que el par oscila sin una dirección clara, con intentos alcistas limitados por debajo de 1.0700. Se trata de un soporte anterior convertido en resistencia y que mantiene el mínimo de cinco meses, 1.0610 a una distancia peligrosamente cercana.

El calendario económico ha sido ligero hoy, pero el inesperado deterioro del índice de confianza del consumidor de la Eurozona no ha ayudado a aumentar la demanda del Euro. El martes, el PMI manufacturero y de servicios preliminar del HCOB podría marcar la dirección del par a corto plazo.

Una Fed de línea agresiva y un BCE moderado pesan sobre el par

A medio plazo, se espera que el Euro se mantenga a la defensiva ante las perspectivas divergentes de la política monetaria de la Fed y el BCE. Los últimos datos han reforzado la opinión estadounidense de "no aterrizaje", obligando a la Reserva Federal a retrasar y reducir sus planes de flexibilización para 2024.

El BCE, por el contrario, ha dejado entrever un recorte de tipos en junio. Esto situaría a la entidad en medio del primero de los principales bancos centrales en empezar a hacer retroceder su ciclo de endurecimiento, lo que probablemente mantendrá a raya a los compradores de euros.

En Estados Unidos, los datos del PIB del primer trimestre, que se publicarán el jueves, y el índice de precios PCE del viernes serán clave para entender los planes de política monetaria de la Fed. Es probable que la publicación de una nueva tanda de datos contundentes impulse al Dólar y haga que el Euro explore nuevos mínimos en lo que va de año por debajo de 1.0600.

- El Euro rebotó con fuerza tras la reversión del viernes, pero se ha estancado por debajo de la zona de 0.9730 - 40.

- Los débiles datos sobre la confianza del consumidor en la Eurozona han opacado la confianza en el Euro.

- Si no se logra superar la zona de 0.9740, los osos podrían volver a probar la zona de 0.9675.

El Euro rebotó con fuerza después de que los temores a una escalada del conflicto en Oriente Medio llevaran al par a probar los niveles más bajos de las últimas seis semanas. El par volvió a los niveles anteriores, favorecido por un frágil apetito por el riesgo, pero sigue limitado por debajo del soporte anterior en 0.9730 - 40 hasta ahora.

En la Eurozona, el inesperado deterioro del índice de confianza del consumidor de la región no ha servido para dar confianza al par. Algo más tarde, la presidenta del BCE, Christine Lagarde, se reunirá con la prensa. Es probable que confirme que el Banco tiene previsto empezar a bajar los tipos pronto, probablemente en junio. El riesgo del Euro está sesgado a la baja.

El martes, los datos del PMI de la Eurozona proporcionarán más información sobre las perspectivas de crecimiento de la zona y podrían dar alguna orientación a la moneda común. En Suiza, la encuesta ZEW, el miércoles y, sobre todo, el discurso de Jordan del SNB, el jueves, serán lo más destacado de la semana.

Desde el punto de vista técnico, el fracaso a la hora de extender las ganancias más allá de 0.9730 deja al par en tierra de nadie. Por encima de aquí, el próximo objetivo sería el máximo del 11 de abril, en 0.9815, y el máximo del 5 de abril, en 0.9850. El soporte inmediato se sitúa en 0.9675. Por debajo, los objetivos serán 0.9620 y 0.9560.

- El USD/MXN cayó a los alrededores de 17.00 en la primera parte del lunes, pero remontó a 17.23 tras la apertura de Wall Street.

- El Dólar ha tomado fuerza tras la publicación del índice de actividad de la Fed de Chicago y la disminución de las expectativas sobre los recortes de tasas de la Fed.

- México publicará esta semana sus cifras de inflación de la primera mitad de abril y el desempleo de marzo.

El USD/MXN ha abierto la jornada con un retroceso a 17.01, mínimo diario. En la segunda parte del lunes, el par ha tomado impulso, subiendo tras la apertura de Wall Street a un máximo diario en 17.23.

El Dólar se mantiene firme en una semana marcada por los datos estadounidenses del PIB y el PCE subyacente

Esta semana, los principales impulsores del Dólar frente al resto de divisas serán los datos estadounidenses del PIB preliminar del primer trimestre de 2024, que se estima se ralentizará al 2.5% frente al 3.4% de los tres meses finales de 2023, y la medida de inflación subyacente del gasto en consumo personal PCE de marzo, que se prevé se modere al 2.6% interanual desde el 2.8% de febrero.

El Índice del Dólar (DXY) ha recuperado terreno este lunes tras caer en la sesión asiática a 105.98, debilitado por el clima de apetito de riesgo que dominó los mercados durante la primera parte del día. En las últimas horas, el billete verde recobró impulso, alzándose a 106.39, nuevo máximo de tres días.

El impulso del Dólar se materializó cuando la Fed de Chicago reveló que el índice de actividad nacional subió a 0.15 en marzo desde 0.09 en febrero, alcanzando su mejor registro en 26 meses. Además, la herramienta FedWatch de CME Group actualizó sus datos sobre las posibilidades de que la Fed mantenga su postura restrictiva por más tiempo. La herramienta prevé en un 83% que los tipos de interés no variarán en junio. En julio, esta opción consigue un 57.3% de probabilidades, mientras que en septiembre es solo del 32.1%. En la reunión de septiembre, la posibilidad de un primer recorte de tasas se eleva al 46%.

México pondrá el foco en el IPC de la primera quincena de abril y en la tasa de desempleo de marzo

México ha publicado hoy su indicador global de la actividad económica, mostrando un aumento del 1.4% mensual en febrero y un 2.6% interanual. Por otro lado, ha dado a conocer el resultado de la Encuesta Nacional de Empresas Constructoras, que ofrece una buena perspectiva del comportamiento del sector de la construcción en el país. El indicador ha revelado que el valor de producción que generaron las empresas constructoras disminuyó un 1.3% mensual en febrero, mientras creció un 24.6% interanual, según ha publicado el Instituto Nacional de Estadística y Geografía (INEGI).

El miércoles, el INEGI revelará las cifras de inflación de la primera mitad de abril, mientras que el viernes se publicará la tasa de desempleo de marzo, pudiendo mover ambos indicadores la cotización del Peso mexicano, aunque no influirán de forma tan decisiva como los datos estadounidenses.

USD/MXN Niveles de precio

Con la cotización del Dólar frente al Peso mexicano alrededor de 17.16 al momento de escribir, ganando un 0.37% diario, la tendencia a corto y medio plazo para el USD/MXN se mantiene alcista. En caso de un nuevo fortalecimiento del USD, la primera resistencia a batir estará en 17.92, el máximo de cinco meses alcanzado el viernes 19 de abril. Más arriba, la zona psicológica de 18.00 será una importante barrera, que de romperse podría llevar al par hacia 18.49/18.50, donde está el nivel más alto de los últimos doce meses registrado en octubre de 2023.

En caso de quebrar por debajo de 17.00, el soporte inmediato, el cruce podría caer hacia 16.54, donde se ubica el mínimo de la semana pasada.

- El NZD/USD recupera el nivel de 0.5900, ya que se espera que el RBNZ se incline por recortar los tipos después de la Fed.

- El índice USD sube, ya que las sólidas perspectivas económicas de EE.UU. permiten a la Fed mantener los tipos de interés al alza.

- Raphael Bostic, presidente de la Fed de Atlanta, espera que las condiciones para los recortes de tipos no sean favorables hacia finales de año.

El par NZD/USD se aferra a las ganancias en torno a 0.5900 en las primeras horas de la sesión americana del lunes. El NZD/USD se aferra a las ganancias, ya que la disminución de los riesgos de que se agrave el conflicto en Oriente Medio ha mejorado la demanda de divisas asiáticas.

El sentimiento del mercado se vuelve optimista después de que Irán dijera que no planea ninguna represalia inmediata al ataque de Israel en Isfahan. La ausencia de una nueva escalada en el conflicto entre Irán e Israel ha mermado la demanda de lingotes.

El S&P 500 abre en positivo, mostrando un mayor apetito por el riesgo entre los participantes en el mercado. El rendimiento de los bonos del Tesoro estadounidense a 10 años se dispara hasta el 4.64%, ya que los responsables de la Reserva Federal (Fed) sostienen que el actual marco de política monetaria restrictiva es adecuado dada la fuerte demanda de mano de obra y las persistentes presiones al alza de los precios.

El Índice del Dólar estadounidense (DXY) salta a 106.30, ya que las sólidas perspectivas económicas de Estados Unidos, debidas al fuerte gasto del consumidor y a las tensas condiciones del mercado laboral, han hecho que los responsables políticos de la Fed se sientan cómodos con el mantenimiento de los tipos de interés en sus niveles actuales.

La semana pasada, el presidente de la Fed de Atlanta, Raphael Bostic, afirmó que el avance de la inflación hacia el objetivo del 2% será más lento de lo esperado, y que las condiciones para recortar los tipos no serán favorables para el banco central hacia finales de año. Bostic añadió que se siente cómodo siendo paciente y no apresurándose locamente a recortar los tipos porque la demanda de mano de obra es robusta y el crecimiento de los salarios sigue siendo resistente.

Las divisas europeas se están comportando peor que el Dólar estadounidense debido a las expectativas de que el Banco de Inglaterra (BoE) y el Banco Central Europeo (BCE) se decanten por los recortes de tipos antes que la Fed. Se espera que el Banco de la Reserva de Australia (RBA) y el Banco de la Reserva de Nueva Zelanda (RBNZ) reduzcan los tipos de interés más tarde que la Fed. Los operadores están valorando la reunión de noviembre, cuando el RBNZ empezará a bajar los tipos de interés, y no se esperan recortes de tipos por parte del RBA este año.

- El par AUD/USD cotiza ligeramente al alza frente al USD por el alivio de las tensiones en Oriente Medio.

- La subida de los precios de las materias primas, especialmente de los metales que exporta Australia, también sirve de soporte.

- Los datos del IPC autraliano para el primer trimestre y los datos de inflación del PCE en EE.UU. serán probablemente los principales impulsores de la semana.

El par AUD/USD cotiza al alza en 0.6430 al inicio de la semana, ya que las tensiones en Oriente Medio disminuyen y las materias primas mantienen su valor.

El Dólar australiano (AUD) tiende a bajar durante los periodos de incertidumbre, a diferencia del Dólar estadounidense (USD), que tiene cualidades de refugio seguro, por lo que la disipación del riesgo geopolítico ayuda más al AUD que al USD.

El contraataque de Israel contra Irán provocó el viernes un repentino repunte del índice del miedo y, como consecuencia, un nuevo mínimo de abril en el par AUD/USD, que se situó en 0.6362. Los israelíes dispararon un tiro de advertencia contra una instalación nuclear cerca de Isfahan. El ataque podría haber desencadenado una explosión termonuclear, pero finalmente no fue así, e Irán no ha tomado represalias. Como consecuencia, los mercados han vuelto a la calma este lunes, lo que ha propiciado una nueva subida del Dólar autraliano.

El Dólar estadounidense se fortalece frente a la mayoría de los pares

El Dólar estadounidense se mantiene fuerte en la mayoría de los pares a pesar de la caída de los flujos de refugio. Esto se debe a que los mercados esperan que los datos de Estados Unidos de esta semana muestren un crecimiento económico continuado.

"Se espera que los PMI preliminares estadounidenses de abril (martes), el PIB del primer trimestre (jueves) y el informe de ingresos y gastos personales de marzo (viernes) respalden el excepcionalismo económico estadounidense", afirma Brown Brothers Herriman en una nota publicada el lunes, en la que añade: "En general, mientras la actividad económica estadounidense siga siendo sólida, la tendencia alcista cíclica del USD está intacta."

La publicación más importante serán los datos del gasto en consumo personal (PCE) de EE.UU. de marzo, incluido el indicador de inflación preferido de la Reserva Federal (Fed), el índice de precios del gasto en consumo personal.

Si la inflación del PCE en los Estados Unidos (EE.UU.) registra un aumento superior al previsto, impulsará al USD/JPY, al sugerir un retraso aún mayor antes de que la Fed reduzca los tipos de interés. Si los tipos de interés se mantienen altos durante más tiempo, aumentará la demanda de USD por parte de inversores extranjeros que buscan aparcar su capital.

Excepcionalidad australiana

El par AUD/USD se está comportando mejor que la mayoría de los pares USD, en parte porque las materias primas, de las que Australia es uno de los principales exportadores, están manteniendo su valor mejor de lo esperado.

"La actual caída de los precios mundiales de las materias primas está ayudando a proteger un poco al Dólar autraliano en los cruces. El índice de metales básicos de la LME subió un 5.3% la semana pasada, con lo que sus ganancias en lo que va de abril ascienden al 14%", afirma Richard Franulovich, Jefe de Estrategia de Divisas de Westpac.

Sin embargo, el efecto de soporte podría no durar, ya que el mineral de hierro, que es la mayor exportación de Australia, podría estar tocando techo y a punto de volcarse.

"Los mercados del mineral de hierro mostraron algunos signos de estar tocando techo tras la fuerte subida de abril. El contrato de mayo de SGX ha subido 1.15$ desde la misma hora del viernes, a 115.90$, mientras que el índice Mysteel del 62% ha bajado 35 centavos, a 116.90$", afirma Westpac.

Chile ha aumentado los aranceles sobre el acero chino, y en EE.UU. el Presidente Biden está pidiendo aranceles más altos para evitar que el acero chino inunde el mercado y deje fuera de precio a la competencia. Australia es un importante proveedor de mineral de hierro a China para su producción de acero, por lo que una guerra comercial o unos aranceles más elevados podrían afectar a las exportaciones australianas y al Dólar autraliano.

"En una señal de que las exportaciones chinas de acero, cercanas al récord, están presionando a los productores de acero de todo el mundo, Chile impuso aranceles antidumping a los productos siderúrgicos chinos con un impuesto a la importación del 33,5% sobre las bolas de acero y del 24.9% sobre las barras de acero. La medida se produce después de que el presidente de EE.UU., Biden, pidiera la semana pasada al USTR que triplicara el arancel sobre el acero chino", añade Westpac.

Australia publicará los datos de inflación

La publicación más importante para el Dólar australiano en la semana es el Índice de Precios al Consumo (IPC) del primer trimestre de 2024, que se publicará el miércoles 24 de abril.

Los analistas esperan que el IPC del primer trimestre aumente un 0.8%, frente al 0.6% del cuarto trimestre, aunque los efectos de base harán que el ritmo anual se reduzca hasta el 3.4%, desde el 4.1%.

"La previsión de Westpac para la media recortada es del 0.8% para el trimestre, lo que llevaría el ritmo anual del 4.2% al 3.8%, el más lento desde marzo de 2022", afirma Richard Franulovich.

No se espera que el Banco de la Reserva de Australia (RBA) recorte los tipos antes que la Reserva Federal (Fed), lo que supone otro factor de apoyo para el AUD/USD. Unos tipos de interés relativamente altos son un soporte para las divisas, ya que fomentan más entradas de capital. Aunque el RBA ha fijado los tipos de interés básicos en el 4.35% frente al 5.25%-5.50% de la Fed, lo que favorece al Dólar estadounidense en general, el hecho de que el diferencial se amplíe o se cierre es un factor clave para la valoración del AUD/USD.

Las expectativas actuales del mercado son que el RBA recorte los tipos de interés en diciembre, después de los recortes de la Fed en septiembre/noviembre, según Franulovich de Westpac. Esto está dando soporte al AUD/USD, ya que se espera que el diferencial se reduzca.

Sin embargo, los datos del IPC autraliano del miércoles podrían ser clave en este sentido, ya que "un IPC del primer trimestre más suave de lo previsto por el consenso podría galvanizar la posibilidad de recortes de tipos del RBA antes de la Fed", afirma el analista de Westpac, lo que se traduciría en una mayor caída del AUD/USD.

El precio del Dólar estadounidense frente al Peso colombiano se ha movido al alza tras la apertura de Wall Street. La cotización abría la semana cotizando alrededor de un mínimo diario de 3.908,86, pero en los últimos minutos ha subido a un un máximo del día en 3.941,24.

El USD/COP cotiza al momento de escribir sobre 3.929,88, ganando un 0.57% diario.

El Peso colombiano dependerá de los datos estadounidenses del PIB y el PCE esta semana

- Colombia publicó sus cifras de balanza comercial el viernes, mostrando una mejora de su déficit, que pasó a -762.5 millones de dólares frente a los -959.5 millones previos.

- Esta semana, los principales impulsores del USD/COP serán los datos estadounidenses del PIB preliminar del primer trimestre de 2024, que se estima se ralentizará al 2.5% frente al 3.4% de los tres meses finales de 2023, y la medida de inflación subyacente del gasto en consumo personal PCE de marzo, que se prevé se modere a nivel anual al 2.6% desde el 2.8% de febrero.

- El precio del Oro baja porque los inversores no ven una escalada inmediata de las tensiones entre Israel e Irán.

- Las perspectivas de un recorte de los tipos de interés de la Fed, junto con la relajación de los temores geopolíticos, pesan sobre el Oro.

- Austan Goolsbee de la Fed dijo que el progreso en el control de la inflación se ha estancado.

El precio del Oro (XAU/USD) cae verticalmente después de no poder recuperar la resistencia crucial de 2.400$ en la sesión americana del lunes, impulsado por una menor demanda de refugio seguro a medida que disminuyen las tensiones en Oriente Medio.

La ausencia de una nueva escalada de las tensiones entre Irán e Israel ha proporcionado cierto alivio al sombrío sentimiento de los mercados. Además, los mercados descartan cada vez más la posibilidad de que la Reserva Federal (Fed) baje los tipos de interés en las reuniones de junio y julio, lo que pesa aún más sobre el Oro.

El rendimiento del Tesoro estadounidense a 10 años sube al 4.66%. Los rendimientos de los activos con tipos de interés bajos, como los bonos estadounidenses, suben ante las firmes perspectivas de que la Fed se retrase en la bajada de tipos en comparación con otros bancos centrales de países desarrollados. El aumento del rendimiento de los bonos, a su vez, pesa sobre los activos que no generan rendimientos, como el Oro, ya que se convierten en una alternativa menos atractiva para invertir.

Esta semana, los datos del índice de precios del gasto en consumo personal (PCE) de marzo en Estados Unidos probablemente afectarán a los rendimientos de los bonos y a los precios del Oro. Al ser el indicador de inflación preferido de la Fed, los datos del PCE podrían cambiar las expectativas sobre cuándo empezará el banco central estadounidense a bajar los tipos de interés. Según la herramienta FedWatch de CME, los mercados esperan actualmente que la Fed dé el paso en su reunión de septiembre.

Mientras tanto, el Índice del Dólar estadounidense (DXY), que sigue el valor del Dólar estadounidense frente a seis divisas principales, se consolida en un rango ajustado en torno a 106.00. El Oro es un activo denominado en dólares, por lo que un Dólar estadounidense firme tiende a mantener su precio bajo control.

De cara al futuro, los inversores se centrarán en los datos preliminares del Producto Interior Bruto (PIB) del primer trimestre, que se publicarán el jueves. Se estima que la economía estadounidense creció un 2.5%. El fuerte crecimiento pone de manifiesto la solidez del gasto del Consumidor y el aumento de la producción, lo que se traduce en una mayor presión sobre los precios. Unas cifras del PIB más elevadas permitirían a la Fed mantener los tipos de interés en los altos niveles actuales, lo que acabaría mejorando la demanda del Dólar estadounidense.

Resumen diario de los movimientos del mercado: El precio del Oro se debilita mientras suben los rendimientos en EE.UU

- El precio del Oro cae hasta los 2.330$, tras registrar máximos históricos cerca de los 2.430$, al disminuir la demanda de refugio. Los inversores están menos preocupados por una nueva escalada de las tensiones en Oriente Próximo. El viernes, la defensa antiaérea de Teherán afirmó haber destruido un ataque limitado con drones por parte de Israel y confirmó que no se habían producido daños en las instalaciones nucleares de la región central de Isfahan. Irán no anunció ningún plan de represalia inmediata, por lo que los inversores no ven una escalada importante a corto plazo, aunque persistan las tensiones entre ambas partes.

- El metal precioso se ve presionado tras cinco semanas de subidas a medida que mejora el sentimiento de riesgo. El atractivo del Oro se ha mantenido al alza a pesar de la desaparición de las expectativas de que la Fed reduzca los tipos de interés en junio. Las perspectivas de recortes de tipos en las reuniones de junio y julio se han desvanecido después de que el informe de inflación de marzo resultara más caliente de lo esperado.

- Los recientes datos de inflación han mermado la confianza de los responsables políticos de la Fed en que la inflación descienda hasta el objetivo del 2%, y muchos de ellos han manifestado su deseo de mantener los tipos de interés más altos durante más tiempo. El viernes, el presidente de la Fed de Chicago, Austan Goolsbee, declaró: "Dada la fortaleza del mercado laboral y los avances en la reducción de la inflación observados durante un arco más largo, creo que la actual política monetaria restrictiva de la Fed es adecuada", informó Reuters.

- Goolsbee afirmó que los datos de inflación de los tres primeros meses del año, más elevados de lo esperado, "no pueden descartarse", y aconsejó a la Fed que determine si el fuerte crecimiento continuado de la economía y del mercado laboral es un signo de recalentamiento.

Análisis técnico: El precio del Oro extiende su caída hasta los 2.330$

El precio del Oro se acerca a los 2.330$ tras retroceder desde los 2.418$. Se anticipa un movimiento de reversión a la media en el metal amarillo, que lo arrastrará a la media móvil exponencial (EMA) de 20 días en torno a 2.315$. Normalmente, el Oro invierte su tendencia hacia la EMA de 20 días tras un fuerte repunte. Sin embargo, el movimiento suele considerarse una corrección, no una reversión bajista.

A la baja, el mínimo del 5 de abril cerca de 2.268$ y el máximo del 21 de marzo en 2.223$ serán las principales zonas de soporte.

El RSI de 14 periodos se enfría hasta 64.40 tras volverse extremadamente sobrecomprado. Las perspectivas generales para el activo siguen siendo sólidas si el RSI se desplaza hacia el rango alcista de 60.00-80.00.

Preguntas frecuentes sobre el Oro

¿Por qué se invierte en Oro?

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

¿Quién compra más Oro?

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

¿Qué correlación tiene el Oro con otros activos?

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

¿De qué depende el precio del Oro?

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

La confianza del consumidor de la Eurozona mejoró dos décimas en la lectura preliminar de abril, situándose en -14.7 puntos frente a los -14.9 de marzo. Esta es su mejor lectura en 26 meses, concretamente desde febrero de 2022.

A pesar de la mejora, el indicador ha decepcionado las expectativas del mercado, ya que se preveía que se situara en -14.

Euro reacción

El Euro apenas ha reaccionado al dato, mostrándose tras la apertura de Wall Street debilitado frente al Dólar estadounidense. El EUR/USD ha caído justo antes de la publicación a 1.0623, nuevo mínimo diario. Al momento de escribir, el par cotiza sobre 1.0635, perdiendo un 0.19% en el día.

El índice de actividad de la Fed de Chicago ha subido en marzo a 0.15 puntos desde los 0.09 de febrero, alcanzando su mejor registro en ocho meses, desde julio de 2023.

La cifra de febrero ha sido revisada al alza, subiendo de 0.05 a 0.09.

Dólar reacción

El Dólar ha reaccionado al alza tras el dato, con el Índice del USD (DXY) subiendo a 106.39, su nivel más alto en tres días.

Indicador económico

Índice de actividad nacional de la Fed de Chicago

El Índice de Actividad Nacional de la Fed de Chicago (CFNAI), publicado por la Federal Reserve Bank of Chicago, es un índice mensual diseñado para medir la actividad económica general y la presión inflacionaria relacionada.

Leer más.Última publicación: lun abr 22, 2024 12:30

Frecuencia: Mensual

Actual: 0.15

Estimado: -

Previo: 0.05

Fuente: Federal Reserve Bank of Chicago

- El precio de la Plata, testigo de un derramamiento de sangre, cae verticalmente a 27.30$ al disminuir la demanda de activos refugio.

- La demanda de activos refugio se debilita a medida que disminuye el temor a que se agrave el conflicto en Oriente Próximo.

- El Dólar estadounidense y el rendimiento de los bonos suben, ya que los inversores consideran que la Fed mantendrá los tipos de interés más altos durante más tiempo.

El precio de la Plata (XAG/USD) se enfrenta a una intensa venta y cae hasta 27.30$ en la sesión americana del lunes. El metal blanco retrocede, ya que los inversores esperan que los conflictos en la región de Oriente Próximo no se agraven aún más. Los temores derivados de las tensiones en Oriente Próximo disminuyen después de que Irán comentara que, por el momento, no planea ninguna represalia inmediata al ataque limitado de Israel contra Ispahán.

La disminución de los riesgos de una nueva escalada de los conflictos entre Israel e Irán ha debilitado la demanda de activos refugio. Esto ha mejorado el apetito de los inversores por los activos de riesgo. El S&P 500 abre al alza, lo que sugiere un ánimo alegre en los mercados. El rendimiento de los bonos del Tesoro estadounidense a 10 años sube hasta el 4.65%, ya que los inversores esperan que la Reserva Federal (Fed) se muestre rezagada a la hora de relajar el marco de política restrictiva en comparación con otros bancos centrales de países desarrollados.

La herramienta FedWatch de CME muestra a los operadores valorando la reunión de política monetaria de septiembre, cuando el banco central podría empezar a reducir los tipos de interés. Las expectativas de recortes de los tipos de interés de la Fed se han trasladado de junio a septiembre, ya que los responsables políticos consideran que se han estancado los avances en el descenso de la inflación hasta el objetivo del 2%.

El viernes, el presidente de la Fed de Chicago, Austan Goolsbee, declaró: "Dada la fortaleza del mercado laboral y los avances en la reducción de la inflación observados durante un arco más largo, creo que la actual política monetaria restrictiva de la Fed es adecuada", informó Reuters.

Esto también ha mejorado el atractivo del Dólar estadounidense. El Índice del Dólar estadounidense (DXY) sube hasta 106.30, ya que la Fed mantiene que los tipos de interés deben permanecer en sus niveles actuales durante más tiempo.

Análisis técnico de la Plata

El precio de la Plata cae bruscamente hasta acercarse a la media móvil exponencial (EMA) de 20 días, que cotiza en torno a los 27.20$, tras no poder extender la subida por encima del máximo de tres años de 29.80$. El soporte horizontal trazado desde el máximo del 14 de abril en 26.09$ será un suelo importante para el precio de la Plata.

El RSI de 14 periodos deciende al rango de 40.00-60.00, lo que sugiere que el impulso ya no es alcista. Sin embargo, la tendencia alcista está intacta.

Gráfico diario de la Plata

- El USD/CHF ha subido más de un 8.0% desde principios de 2024.

- Ha roto por encima de algunos niveles muy importantes.

- La pregunta ahora es, ¿ha cambiado de tendencia el USD/CHF?

El USD/CHF se encontraba en una tendencia bajista a largo plazo hasta que el par encontró un suelo a finales de 2023.

Desde entonces, el USD/CHF ha progresado de manera constante al alza, ganando más de un 8.0% en los tres primeros meses de 2024.

Una pregunta interesante ahora es si, desde un punto de vista técnico, la tendencia a largo plazo ha cambiado de bajista a alcista.

Esto es importante porque, como dice el viejo adagio "la tendencia es tu amiga hasta la curva del final".

En resumen, ¿ha encontrado el USD/CHF su "curva" y ha avanzado lo suficiente como para invertir su tendencia bajista?

Gráfico semanal del USD/CHF

En febrero, el USD/CHF superó el último máximo inferior de la tendencia bajista anterior que se formó en diciembre de 2023, en 0.8821. Los analistas técnicos lo consideran un nivel clave. Si el precio rompe por encima de él, aumentan las posibilidades de que el activo haya sufrido un cambio de tendencia.

En marzo, el USD/CHF rompió por encima de la media móvil simple (SMA) roja de 50 semanas, otra señal de que la tendencia bajista a largo plazo podría estar llegando a su fin. Al mismo tiempo, superó una línea de tendencia bajista a largo plazo, lo que supone una prueba más de que se ha producido un cambio de tendencia.

Durante su ascenso, el USD/CHF ha formado dos conjuntos de máximos y mínimos (dos "máximos más altos" y dos "mínimos más altos"). Esto sugiere una mayor probabilidad de que el par podría estar invirtiendo la tendencia. Si sólo hubiera formado un máximo y un mínimo, aún podría decirse que está corrigiendo en lugar de invirtiendo. Esto se debe a que todavía podría ser una corrección ABC común de tres ondas. Sin embargo, como se han formado dos, este no puede ser el caso.

Momentum o impulso ha sido razonablemente sólido durante el movimiento al alza, aunque no tan fuerte como el impulso bajista en el camino correspondiente a la baja - esto, por desgracia, es evidencia de que el movimiento todavía puede ser sólo un retroceso dentro de una tendencia bajista más amplia. Sin embargo, la diferencia de impulso es leve, lo que reduce el riesgo de que esto ocurra.

El USD/CHF ha alcanzado ahora una formidable banda de resistencia de las SMA de 100 y 200 semanas que se enrolla justo por encima de los máximos actuales en 0.9100. Estos siguen siendo un obstáculo difícil de superar para los osos.

Para sellar la reversión de la tendencia bajista a largo plazo en el USD/CHF, posiblemente deba romper con decisión por encima de las dos MA principales.

Una ruptura decisiva se caracteriza por la formación de una vela alcista verde larga que atraviesa las MA y cierra cerca de su máximo o tres velas alcistas consecutivas que superan el nivel.

Otro nivel clave es el máximo de octubre de 2023 en 0.9244, que también debería superarse para que haya pruebas suficientes que respalden la opinión de que el USD/CHF ha entrado en una tendencia alcista.

La semana pasada, el USD/CHF también formó un patrón bajista de velas japonesas que, de ser seguido por una vela bajista esta semana, indicaría una posible reversión a la baja a corto plazo. Esto mantendría vivas las esperanzas bajistas y retrasaría aún más el momento en el que se pudiera afirmar con cierto grado de confianza que el USD/CHF se encontraba en una tendencia alcista a largo plazo.

- El EUR/USD encuentra soporte temporal en la ausencia de escalada en el conflicto entre Israel e Irán.

- Sin embargo, las expectativas divergentes sobre los tipos de interés son un factor bajista general.

- El EUR/USD podría estar formando un patrón de precios de bandera bajista.

El EUR/USD sigue cotizando dentro de un rango limitado. Ha bajado dos décimas en la zona de 1.0630 el lunes, tras subir brevemente durante la sesión europea por la falta de escalada en el conflicto entre Israel e Irán.

Sin embargo, la mayoría de los analistas se muestran en general bajistas con respecto al EUR/USD, debido a las perspectivas divergentes sobre la evolución futura de los tipos de interés -un factor clave de las divisas- en EE.UU. en comparación con Europa, y esto parece estar empujando al par a la baja a medida que avanza la jornada.

EUR/USD condenado por la divergencia de los tipos de interés

Muchos expertos prevén que el par EUR/USD siga debilitándose debido a las perspectivas comparativas de los tipos de interés, que impulsan los flujos de capital. Se espera que los tipos de interés sigan siendo más altos en EE.UU. que en Europa, lo que los convierte en un lugar más atractivo para almacenar capital, aumentando así las entradas y la demanda de Dólar.

En EE.UU., la inflación obstinadamente alta, la solidez del mercado laboral y el fuerte crecimiento económico son razones para mantener los tipos de interés en su nivel actual (5.25%-5.50%).

"Es difícil encontrar razones para apostar contra el Dólar", afirmó Michael Pfister, analista de divisas de Commerzbank, en una entrevista concedida el lunes a Bloomberg News, en la que añadió: "Hemos visto una apreciación del Dólar en las dos últimas semanas, debido a la sorpresa de la inflación. Encima de eso tenemos una fuerte ventaja de crecimiento y una Fed muy agresiva", añadió el analista.

Pfister considera que la Reserva Federal (Fed) no realizará su primer recorte de tipos hasta diciembre, lo que supone un gran cambio con respecto a las expectativas de principios de año, cuando el consenso era que la Fed realizaría su primer recorte de tipos de interés en junio. La propia Fed, en su último Resumen de Proyecciones Económicas (SEP), preveía unas tres bajadas del 0.25% en todo 2024.

Esto contrasta con Europa, donde la desinflación ha sido más fuerte y la actividad económica más débil. Además, los responsables del Banco Central Europeo (BCE), que fija los tipos de interés básicos para toda la región (actualmente en el 4.5%), parecen más unidos a la hora de abogar por un recorte en junio, en comparación con sus colegas del otro lado del Atlántico.

"Para ser honesto, a menudo me sorprende que el Euro no esté mucho más débil", afirma Ulrich Leuchtmann, Jefe de Investigación de Divisas y Materias Primas también en Commerzbank en una nota el lunes.

"Durante el fin de semana, los servicios de noticias informaron con antelación sobre una entrevista con François Villeroy de Galhau, gobernador del Banco de Francia. Según estos informes, Villeroy confirmó la intención del Consejo de Gobierno del BCE de recortar los tipos de interés en su reunión del 6 de junio", añade Leuchtmann.

¿Hasta dónde podría bajar el Euro? Cuando se le preguntó si veía al EUR/USD cayendo hasta la paridad, Pfister respondió: "No tan bajo como la paridad, pero vemos al EUR/USD probablemente cayendo hasta 1.0400".

Análisis técnico: El EUR/USD forma una potencial banderín bajista

El EUR/USD ha estado oscilando en un rango rectangular desde que hizo suelo en 1.0601 el 16 de abril. El rango está aproximadamente al nivel de la media móvil simple (SMA) de 100 semanas.

Junto con la fuerte caída que lo precedió, el rectángulo se asemeja a un patrón banderín bajista casi completo en el gráfico de 4 horas a continuación.

EUR/USD Gráfico de 4 horas

Una ruptura por debajo del mínimo de 1.0601 del 16 de abril señalaría una probable activación del banderín bajista y el inicio de un profundo descenso. Los analistas técnicos pronostican que la salida de una bandera bajista es igual a la longitud del "asta" o el fuerte descenso que precede a la formación en forma de caja del cuadrado de la bandera, o una relación de Fibonacci del asta.

El ratio Fibonacci 0.618% del polo extrapolado a la baja proporciona el objetivo conservador más fiable. Esto da un objetivo de precio en 1.0503. Después de eso, el siguiente objetivo concreto está en 1.0446 - el mínimo de octubre de 2023. Una caída de igual duración que la del polo llevaría al tipo de cambio hasta 1.0403.

El Índice RSI ha salido de las condiciones de sobreventa, lo que indica un nuevo potencial a la baja.

Para los alcistas, la resistencia en torno a 1.0700 tendrá que ser superada para tener alguna esperanza de recuperación. Después, el mínimo del 2 de abril en 1.0725 es el siguiente objetivo alcista, seguido de 1.0800, donde se enrolla un grupo de medias móviles principales.

Preguntas frecuentes sobre el Euro

¿Qué es el Euro?

El Euro es la moneda de los 20 países de la Unión Europea que pertenecen a la zona euro. Es la segunda divisa más negociada del mundo, por detrás del Dólar estadounidense. En 2022, representó el 31% de todas las transacciones de cambio de divisas, con un volumen medio diario de más de 2.2 billones de dólares al día.

El EUR/USD es el par de divisas más negociado del mundo, con un 30% estimado de todas las transacciones, seguido del EUR/JPY (4%), el EUR/GBP (3%) y el EUR/AUD (2%).

¿Qué es el BCE y cómo influye en el Euro?

El Banco Central Europeo (BCE), con sede en Fráncfort (Alemania), es el banco de reserva de la zona euro. El BCE fija las tasas de interés y gestiona la política monetaria

El principal mandato del BCE es mantener la estabilidad de precios, lo que significa controlar la inflación o estimular el crecimiento. Su principal instrumento es subir o bajar las tasas de interés. Unos tipos de interés relativamente altos -o la expectativa de unos tipos más altos- suelen beneficiar al Euro y viceversa.

El Consejo de Gobierno del BCE adopta las decisiones de política monetaria en reuniones que se celebran ocho veces al año. Las decisiones las toman los directores de los bancos nacionales de la eurozona y seis miembros permanentes, entre ellos la presidenta del BCE, Christine Lagarde.

¿Cómo influyen los datos de inflación en el valor del Euro?

Los datos de inflación de la eurozona, medidos por el Índice Armonizado de Precios de Consumo (IPCA), son un dato econométrico importante para el euro. Si la inflación aumenta más de lo previsto, especialmente si supera el objetivo del 2% fijado por el BCE, éste se ve obligado a subir las tasas de interés para volver a controlarla.

Unos tipos de interés relativamente altos en comparación con sus homólogos suelen beneficiar al Euro, ya que hace que la región resulte más atractiva como lugar para que los inversores mundiales aparquen su dinero.

¿Cómo influyen los datos económicos en el valor del Euro?

Las publicaciones de datos miden la salud de la economía y pueden influir en el Euro. Indicadores como el PIB, los PMI de manufactura y servicios, el empleo y las encuestas sobre el sentimiento de los consumidores pueden influir en la dirección de la moneda única.

Una economía fuerte es bien para el Euro. No sólo atrae más inversión extranjera, sino que puede animar al BCE a subir los tipos de interés, lo que reforzará directamente al Euro. Por el contrario, si los datos económicos son débiles, es probable que el Euro caiga.

Los datos económicos de las cuatro mayores economías de la zona euro (Alemania, Francia, Italia y España) son especialmente significativos, ya que representan el 75% de la economía de la eurozona.

¿Cómo afecta la balanza comercial al Euro?

Otra publicación importante para el euro es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un periodo determinado.

Si un país produce productos de exportación muy solicitados, su divisa se revalorizará debido a la demanda adicional creada por los compradores extranjeros que desean adquirir estos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una divisa y viceversa para una balanza negativa.

- El USD/JPY se acerca a máximos de abril, mientras el yen japonés pierde atractivo como refugio seguro ante el alivio de las tensiones en Oriente Medio.

- Los riesgos geopolíticos no han desaparecido del todo, la nueva variante Omicron es una amenaza exterior.

- Es probable que el viernes sea un día importante para el USD/JPY con la reunión del BoJ y los datos de la inflación PCE de EE.UU..

El lunes, el USD/JPY volvió a acercarse a los máximos de abril en 154.79, después de que la disminución de las tensiones en Oriente Medio redujera los flujos de refugio hacia el Yen japonés (JPY). Esto afecta más al JPY que al Dólar estadounidense (USD), a pesar de que ambos tienen estatus de refugio seguro.

El conflicto entre Israel e Irán no se ha agravado como temían los mercados. Tras el único ataque israelí a una base militar en las afueras de Isfahan el viernes, Irán no ha contraatacado. Como uno de los principales activos refugio, el Yen ha visto caer la demanda y continúa su tendencia a largo plazo de depreciación frente al Dólar.

El USD/JPY en peligro por el riesgo

Aunque las hostilidades en Oriente Próximo han remitido temporalmente, la amenaza de estallidos en el futuro es un riesgo siempre presente.

Los riesgos geopolíticos no se han disipado del todo y parece abrirse paso una división en el mundo entre Occidente y lo que Gideon Rachman, comentarista jefe de Asuntos Exteriores del Financial Times, denomina un "eje de adversarios". Entre ellos figuran Rusia, Irán, Corea del Norte y China.

Rachman señala que la base militar a las afueras de Ispahán, objetivo del ataque israelí del viernes, es de hecho un centro de enriquecimiento nuclear que utiliza tecnología de reactores suministrada por China.

Un nuevo estallido de las hostilidades o una intensificación general de los factores de riesgo geopolíticos podrían provocar una subida de los activos refugio, como el Yen, con implicaciones bajistas para el par USD/JPY.

La guerra no es la única fuente potencial de riesgo geopolítico que podría presionar al USD/JPY. Los informes sobre una nueva cepa de la variante Omicron del virus COVID-19 también han desestabilizado los mercados al comienzo de la nueva semana.

"Aunque la OMS insta a la cautela, señala que los síntomas relacionados con la nueva cepa hasta ahora han sido leves. Dado que llevará algún tiempo determinar el probable impacto en la economía mundial, creemos que la aversión al riesgo continuará esta semana", afirman los analistas del banco de inversión privado Brown Brothers Harriman en una nota del lunes.

Algunos países ya han introducido pequeñas medidas de distanciamiento social, pero si la cepa comienza a extenderse y a plantear un riesgo sanitario más grave, esto podría suponer un nuevo factor de riesgo para los inversores, lo que provocaría un flujo constante de fondos hacia refugios seguros, favoreciendo sobre todo al Yen japonés.

El viernes 26 de abril se presenta como un día importante para el USD/JPY, ya que será entonces cuando el Banco de Japón (BoJ) realice su reunión de política monetaria de abril y Estados Unidos publique los datos del Gasto en Consumo Personal (PCE) de marzo, incluido el indicador de inflación preferido por la Reserva Federal (Fed), el Gasto en Consumo Personal - Índice de Precios.

Si la inflación del PCE en los Estados Unidos (EE.UU.) registra un aumento superior al previsto, impulsará al USD/JPY, al sugerir un retraso aún mayor antes de que la Fed reduzca los tipos de interés. Si los tipos de interés se mantienen altos durante más tiempo, aumentará la demanda de USD por parte de los inversores extranjeros que buscan aparcar su capital.

Del mismo modo, si el BoJ aumenta los tipos de interés en su reunión o deja caer pistas de que tiene intención de hacerlo en un futuro próximo, el Yen se apreciará (presionando a la baja al USD/JPY).

Es improbable que el BoJ suba los tipos de interés, posibilidad de un ajuste de la política monetaria