- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- La Plata cae a 22.75$, continuando su racha de pérdidas por cuarto día consecutivo debido a las presiones alcistas sobre los rendimientos.

- El harami bajista y el retroceso por debajo de las DMA clave sugieren más caídas, con la vista puesta en 22.51$ como próximo soporte.

- Un rebote por encima de 23.00$ podría empujar a la Plata a volver a probar las DMAs, apuntando a la resistencia de 24.00$.

La Plata cae por cuarto día consecutivo, manteniéndose por debajo de 23.00$, mientras que los rendimientos de los bonos del Tesoro de EE.UU. avanzan, cortesía de los sólidos datos económicos de los Estados Unidos, evitando que la Reserva Federal (Fed) comience a flexibilizar su política pronto. En el momento de escribir estas líneas, el par XAG/USD se negocia en 22.75$, lo que supone un descenso del 0.55%.

Desde que el XAG/USD completó la formación de un patrón gráfico de velas "harami bajista" el lunes, el metal gris ha caído desde alrededor de la confluencia de las medias móviles de 100 y 50 días (DMA), en torno a 23.17- 23.10$, exacerbando una caída por debajo de 23.00$. Los estudios del índice de fuerza relativa (RSI) sugieren que la cotización de la Plata podría extender sus pérdidas hacia el mínimo del 13 de diciembre en 22.51$, seguido de 22.00$. Una vez superado, el siguiente soporte sería el mínimo del 13 de noviembre en 21.88$.

Por otro lado, los compradores de XAG/USD necesitan recuperar el nivel 23.00$ para que puedan desafiar las medias móviles diarias (DMAs) antes de apuntar hacia 24.00$.

Acción del precio del XAG/USD - Gráfico Diario

- El USD/JPY se recuperó de la caída del jueves.

- El par se mantiene por encima de 150.00 tras la publicación de los PMIs estadounidenses mixtos.

- La semana que viene se publicará el IPC japonés y el PIB y el PCE estadounidenses.

El USD/JPY cayó para después repuntar el jueves, marcando un mínimo en 150.02 antes de recuperarse hasta la zona de 1560 después de que los índices PMI de EE. UU. arrojaran resultados mixtos, aunque en general apuntaban al alza. Con el grueso de las publicaciones de la semana fuera del camino, los operadores del USD/JPY se centrarán en el calendario económico de la próxima semana.

El Índice de Gerentes de Compras (PMI) de EE.UU. fue mixto el jueves, con el PMI de Servicios Globales de S&P para febrero cayendo a 51.3 frente a la previsión de descenso a 52.0 desde 52.5. El componente de manufactura subió inesperadamente a 51.5 frente al descenso previsto a 50.5 desde 50.7 en enero, y el rebote del PMI de manufactura ayudó a limitar el descenso del PMI Compuesto, que fue de 51.4 intermensual en febrero frente al 52.0 del mes anterior.

Japón vuelve a los mercados después de tomarse el día libre para celebrar el cumpleaños del emperador japonés Naruhito, un día festivo observado a nivel federal. Los mercados del USD/JPY vuelven al completo justo a tiempo para ver el informe de Política Monetaria de la Reserva Federal (Fed) del viernes antes de cerrar el fin de semana.

La semana que viene se publicará el Índice de Precios al Consumo (IPC) en Japón a primera hora del martes, seguido por las cifras del Producto Interior Bruto (PIB) estadounidense el miércoles. Se espera que el IPC nacional japonés, excluidos los alimentos frescos, siga retrocediendo hasta el 1.8% para el año finalizado en enero, frente al 2.3% del periodo anterior.

En Estados Unidos, el PIB anualizado del cuarto trimestre de 2023 se mantendría en el 3.3%.

El próximo jueves se publicarán las ventas minoristas japonesas a primera hora del día, antes de que lleguen a los mercados las cifras del índice de precios del gasto en consumo personal (IPC) de Estados Unidos. Se espera que las ventas minoristas japonesas repunten hasta el 2.3% desde el 2.1% interanual de enero, mientras que se prevé que el Índice de Precios del Consumo Personal (PCE) subyacente de EE.UU. aumente hasta el 0.4% intermensual frente al 0.2% anterior.

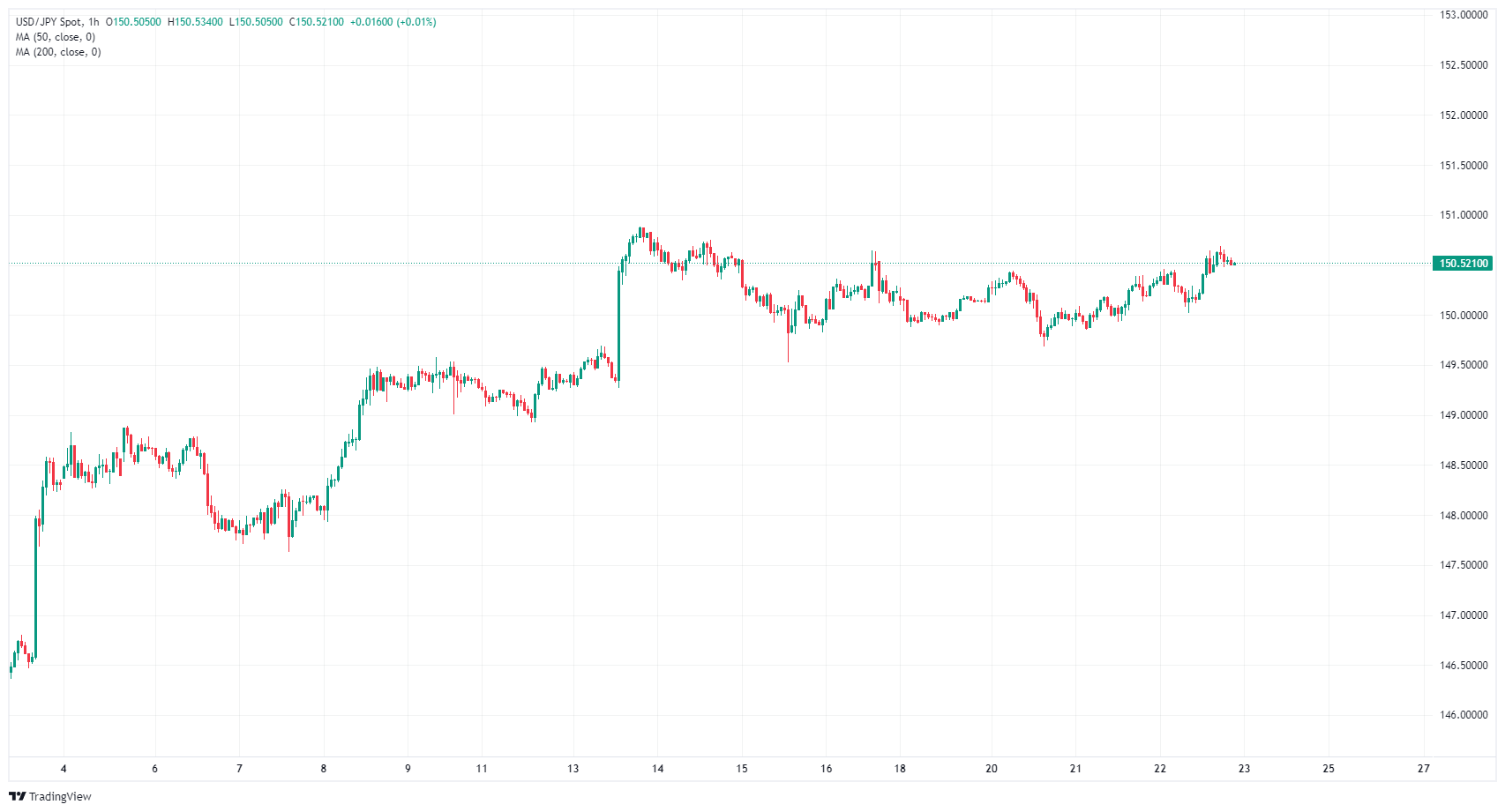

Perspectivas técnicas del USD/JPY

El USD/JPY ha experimentado un leve impulso alcista desde que tocó suelo el lunes en 149.68, y el par se recuperó hasta por encima de la zona de 150.00 antes de toparse con una resistencia técnica conocida cerca de 150.50.

El par USD/JPY ha cerrado lateralizado o alcista durante seis semanas consecutivas y se encamina a una séptima semana consecutiva al alza. El par continúa recuperándose desde el mínimo de 140.25, y los alcistas tratarán de reunir suficiente impulso para arrastrar al USD/JPY de nuevo a la zona de 152.00, un nivel que los compradores no lograron romper en la subida del pasado noviembre, deteniéndose en 151.91.

USD/JPY gráfico horario

USD/JPY gráfico diario

El sólido informe semanal sobre el mercado laboral de EE.UU. prestó soporte adicional al discurso de la Fed de endurecer la política monetaria, aunque el movimiento del Dólar fue limitado. Por otra parte, el espacio para el Dólar y patrocinó un impulso generalizado en el complejo de riesgo, mientras que las lecturas preliminares alcistas generalizadas de los PMIs inicialmente reforzaron un repunte en los activos relacionados con el riesgo.

Esto es lo que hay que saber el viernes 23 de febrero:

El Índice del Dólar estadounidense (DXY) se mantuvo a la baja en medio de la racha negativa de varias sesiones, rondando la zona de 104.00 junto con cierta recuperación de los rendimientos estadounidenses. Al final de la semana, sólo se espera el discurso de C. Waller de la Fed.

El EUR/USD perdió fuelle justo antes de 1.0900, gracias a unos PMIs alentadores, aunque la recuperación tardía del Dólar obligó al par a ceder esas ganancias. El 23 de febrero, Alemania estará en el punto de mira con la publicación de la tasa final de crecimiento del PIB del cuarto trimestre y el clima empresarial seguido por el instituto IFO.

El GBP/USD cotizó con bastante volatilidad, aunque logró aferrarse a las ganancias diarias y extender el rebote semanal por tercera sesión consecutiva. Al otro lado del Canal de la Mancha, la Confianza del consumidor GfK no se conocerá hasta el 23 de febrero.

El USD/JPY se sumó al avance del miércoles y subió aún más al norte de los 150.00. La próxima cita en Japón será la publicación de las cifras de inflación de enero, el 27 de febrero.

En línea con sus homólogos de riesgo, el AUD/USD dejó atrás el avance de varias sesiones y cedió algunas ganancias tras flirtear brevemente con la barrera de 0.6600. En Australia se publicará el indicador mensual del IPC del RBA el 28 de febrero.

En China, el índice de precios de vivienda se publicará el 23 de febrero. El USD/CNH logró recuperar cierto equilibrio y registrar ganancias decentes más allá de 7.2000 tras dos retrocesos diarios consecutivos.

Los precios del WTI subieron hasta la zona de máximos mensuales cerca de 79.00$ por barril en medio del creciente nerviosismo geopolítico y otro aumento inesperado de los suministros de petróleo crudo estadounidense.

Los precios del Oro dejaron parcialmente de lado varias sesiones de ganancias y se establecieron en torno a la zona de los 2.020$ por onza troy, mientras que su prima la Plata retrocedió por cuarto día consecutivo, volviendo a tocar mínimos en torno a 22.70$ por onza.

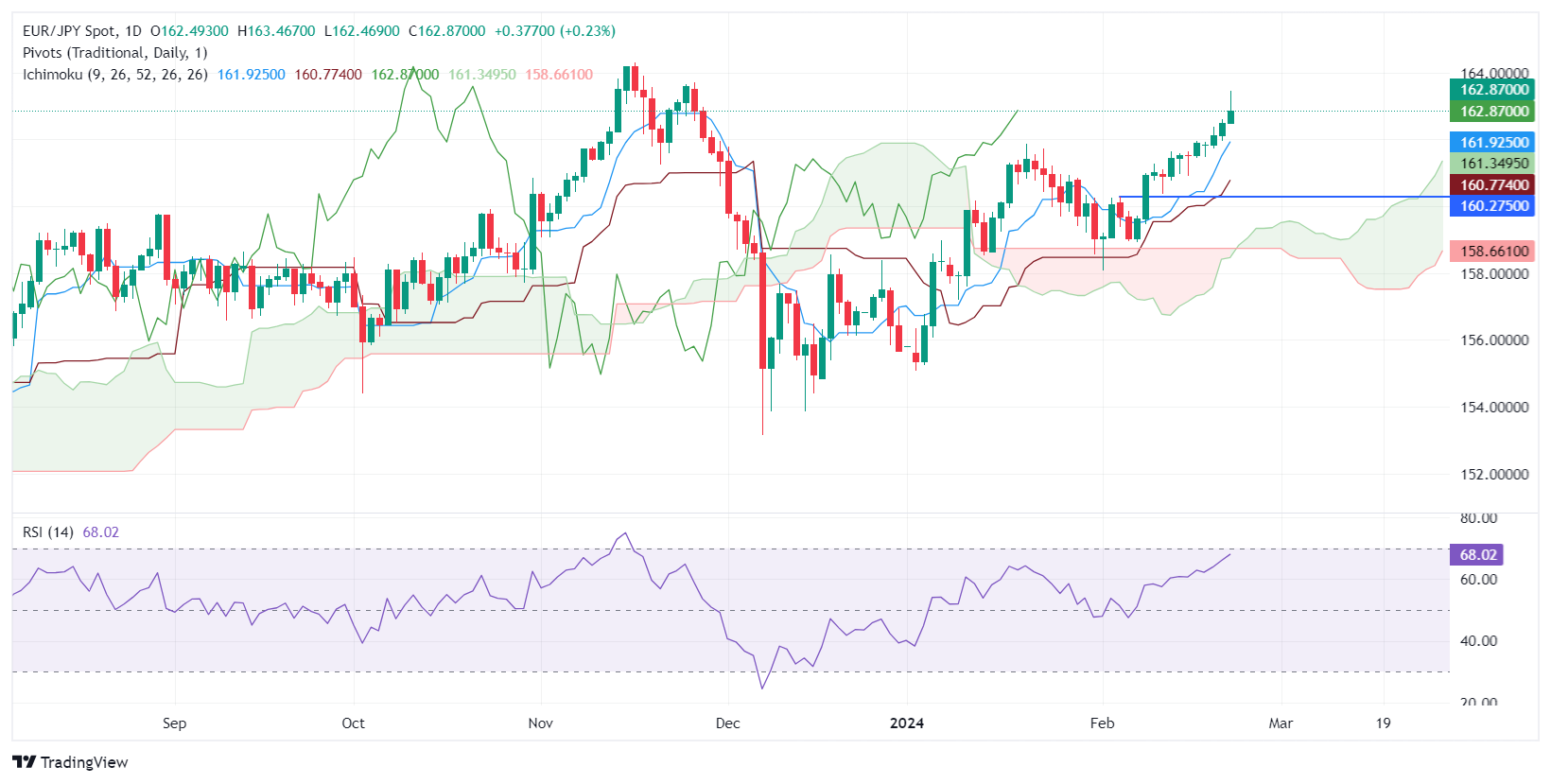

- El EUR/JPY sube un 0.18%, animado a pesar del optimismo por los recortes de tasas del BCE en un entorno desinflacionista.

- Al cruzar el Tenkan-Sen, se dirige a la resistencia de 163.00, con el objetivo de alcanzar el máximo de noviembre en 164.31 en la tendencia alcista en curso.

- Retroceso potencial para encontrar soporte en Tenkan-Sen (161,92), con soportes posteriores en 161.34 y 160.77.

El Euro se aferra a ganancias decentes frente al Yen japonés a finales de la sesión norteamericana, en medio de un estado de ánimo mixto en los mercados. Los datos económicos de la Eurozona (UE) mostraron la continuación del proceso de desinflación entre los países del bloque y han abierto la puerta a discusiones sobre la posibilidad de que el Banco Central Europeo (BCE) recorte las tasas más pronto que tarde. En el momento de escribir estas líneas, el par EUR/JPY opera en 162.91, subiendo un 0.18%.

El par ha extendido sus ganancias más allá del nivel Tenkan-Sen y la figura 162.00, ya que el índice de fuerza relativa (RSI) está cerca de entrar en niveles de sobrecompra. Sin embargo, como la tendencia alcista sigue siendo fuerte, el RSI podría llegar al nivel de 80 antes de que el EUR/JPY caiga. Por lo tanto, el próximo nivel de resistencia del par se encuentra en 163.00, seguido por el máximo del 16 de noviembre en 164.31.

Por otro lado, si el EUR/JPY retrocede por debajo de 162.00, los vendedores podrían desafiar al Tenkan-Sen en 161.92. Una vez superado, el siguiente soporte sería el Senkou Span A en 161.34 antes de desafiar el nivel de Kijun-Sen en 160.77.

EUR/JPY Acción del precio - Gráfico Diario

- El EUR/USD probó máximos del año en 1.0888 antes de retroceder.

- Los índices PMI de la UE y EE.UU. fueron moderados o mixtos, lo que dio a los alcistas motivos para la pausa.

- El viernes cerraremos la semana con el PIB final alemán y los datos de la Fed.

El EUR/USD rompió al alza el jueves, alcanzando sus ofertas más altas desde principios de febrero, antes de volver a caer a la zona de 1.0800 después de que las cifras del Índice de Gerentes de Compras (PMI) de Europa y EE.UU. se suavizaran o fueran mixtas según las previsiones. El PMI compuesto paneuropeo subió, pero el componente de manufactura volvió a caer, y los PMIs estadounidenses también arrojaron resultados mixtos.

El viernes se publicarán las cifras definitivas del Producto Interior Bruto (PIB) alemán, y la Reserva Federal de Estados Unidos (Fed) informará sobre su Política Monetaria para cerrar la semana bursátil. El miércoles se publicará el PIB estadounidense, y el jueves el Índice de Precios al Consumo (IPC) de la UE y el Gasto en Consumo Personal (PCE) de Estados Unidos.

Resumen diario de los mercados: El EUR/USD retrocede con la misma rapidez con la que sube por las dudas sobre el PMI

- El índice PMI de servicios HCOB de Alemania subió a 48.2 en febrero, superando la previsión de 48.0 y el resultado anterior de 47.7, mientras que el componente de manufactura descendió a un mínimo de cuatro meses de 42.3 frente a la previsión de subida a 46.1 desde el 45.5 de enero.

- El PMI compuesto HCOB paneuropeo subió a 48.9 frente a la previsión de 48.5 desde 47.9, reforzado por el componente europeo de servicios que se situó en 50.0, por encima del territorio de contracción por primera vez en siete meses. Se esperaba que el componente de servicios se situara en 48.8,, frente al 48.4 anterior.

- El PMI de Manufactura europeo cayó hasta los 46.1 puntos, frente a la previsión de 47.0, y se alejó de 46.6 anteriores.

- En EE.UU., el PMI de servicios globales del S&P cayó a 51,3 frente a la previsión de 52,0, alejándose aún más del anterior registro de 52,5.

- El componente de Manufactura subió a 51,5 frente a la previsión de 50,5, superando el 50,7 anterior y registrando su cifra más alta desde octubre de 2022.

- Phillip Jefferson dijo que es cautelosamente optimista sobre el progreso de la inflación.

Precio del Euro hoy

La siguiente tabla muestra la variación porcentual del euro (EUR) frente a las principales divisas cotizadas hoy. La divisa más fuerte fue el euro frente al franco suizo.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | -0.01% | -0.18% | -0.09% | 0.01% | 0.14% | -0.27% | 0.21% | |

| EUR | 0.02% | -0.17% | -0.10% | 0.03% | 0.14% | -0.25% | 0.23% | |

| GBP | 0.17% | 0.17% | 0.07% | 0.18% | 0.31% | -0.09% | 0.41% | |

| CAD | 0.08% | 0.10% | -0.08% | 0.12% | 0.24% | -0.16% | 0.32% | |

| AUD | -0.01% | -0.01% | -0.18% | -0.10% | 0.13% | -0.27% | 0.23% | |

| JPY | -0.14% | -0.15% | -0.34% | -0.26% | -0.15% | -0.41% | 0.10% | |

| NZD | 0.28% | 0.26% | 0.09% | 0.16% | 0.27% | 0.40% | 0.48% | |

| CHF | -0.23% | -0.24% | -0.42% | -0.34% | -0.23% | -0.09% | -0.51% |

El mapa de calor muestra las variaciones porcentuales de las divisas principales entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa de cotización se elige en la fila superior. Por ejemplo, si elige el euro en la columna de la izquierda y se desplaza por la línea horizontal hasta el yen japonés, el cambio porcentual que aparece en el recuadro representará EUR (base)/JPY (cotización).

Análisis Técnico: El EUR/USD alcanza máximos de cuatro semanas antes de retroceder a la zona de 1.0800

El impulso alcista del EUR/USD el jueves tiene al par en camino de asegurar su séptimo cierre alcista consecutivo, siempre y cuando los postores del Euro (EUR) mantengan la presión, y el par está encontrando soporte técnico intradía en la media móvil de 200 horas (SMA) cerca de 1.0770. El techo inmediato se encuentra en la zona de 1.0900, con el soporte del par en 1.0800.

El movimiento alcista del jueves y la posterior caída tienen al EUR/USD frente a un rechazo técnico de la SMA de 200 días en 1.0827, y es un juego de postores para perder, ya que el par tropieza en la parte baja de la reciente consolidación entre 1.0900 y 1.0850.

EUR/USD gráfico horario

Gráfico diario del EUR/USD

Preguntas frecuentes sobre el Euro

¿Qué es el Euro?

El Euro es la moneda de los 20 países de la Unión Europea que pertenecen a la zona euro. Es la segunda divisa más negociada del mundo, por detrás del Dólar estadounidense. En 2022, representó el 31% de todas las transacciones de cambio de divisas, con un volumen medio diario de más de 2.2 billones de dólares al día.

El EUR/USD es el par de divisas más negociado del mundo, con un 30% estimado de todas las transacciones, seguido del EUR/JPY (4%), el EUR/GBP (3%) y el EUR/AUD (2%).

¿Qué es el BCE y cómo influye en el Euro?

El Banco Central Europeo (BCE), con sede en Fráncfort (Alemania), es el banco de reserva de la zona euro. El BCE fija las tasas de interés y gestiona la política monetaria

El principal mandato del BCE es mantener la estabilidad de precios, lo que significa controlar la inflación o estimular el crecimiento. Su principal instrumento es subir o bajar las tasas de interés. Unos tipos de interés relativamente altos -o la expectativa de unos tipos más altos- suelen beneficiar al Euro y viceversa.

El Consejo de Gobierno del BCE adopta las decisiones de política monetaria en reuniones que se celebran ocho veces al año. Las decisiones las toman los directores de los bancos nacionales de la eurozona y seis miembros permanentes, entre ellos la presidenta del BCE, Christine Lagarde.

¿Cómo influyen los datos de inflación en el valor del Euro?

Los datos de inflación de la eurozona, medidos por el Índice Armonizado de Precios de Consumo (IPCA), son un dato econométrico importante para el euro. Si la inflación aumenta más de lo previsto, especialmente si supera el objetivo del 2% fijado por el BCE, éste se ve obligado a subir las tasas de interés para volver a controlarla.

Unos tipos de interés relativamente altos en comparación con sus homólogos suelen beneficiar al Euro, ya que hace que la región resulte más atractiva como lugar para que los inversores mundiales aparquen su dinero.

¿Cómo influyen los datos económicos en el valor del Euro?

Las publicaciones de datos miden la salud de la economía y pueden influir en el Euro. Indicadores como el PIB, los PMI de manufactura y servicios, el empleo y las encuestas sobre el sentimiento de los consumidores pueden influir en la dirección de la moneda única.

Una economía fuerte es bien para el Euro. No sólo atrae más inversión extranjera, sino que puede animar al BCE a subir los tipos de interés, lo que reforzará directamente al Euro. Por el contrario, si los datos económicos son débiles, es probable que el Euro caiga.

Los datos económicos de las cuatro mayores economías de la zona euro (Alemania, Francia, Italia y España) son especialmente significativos, ya que representan el 75% de la economía de la eurozona.

¿Cómo afecta la balanza comercial al Euro?

Otra publicación importante para el euro es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un periodo determinado.

Si un país produce productos de exportación muy solicitados, su divisa se revalorizará debido a la demanda adicional creada por los compradores extranjeros que desean adquirir estos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una divisa y viceversa para una balanza negativa.

- El par NZD/USD cotiza en 0.6193 con un avance del 0.20% en la sesión del jueves.

- Los índices PMIs S&P Global estadounidenses de febrero arrojaron resultados mixtos.

- Las solicitudes semanales iniciales de subsidio de desempleo de EE.UU. fueron positivas.

- Si los mercados siguen apostando por una Fed más agresiva, la subida del par podría verse limitada.

En las operaciones del jueves, el par NZD/USD ha mostrado ligeros avances y actualmente cotiza en el nivel de 0.6193, con una ligera subida.

En cuanto a los datos, el PMI compuesto global de EE.UU. descendió a 51.4 en la estimación preliminar de febrero, frente a 52 en enero, lo que muestra que la actividad empresarial en el sector privado de EE.UU. continuó expandiéndose, aunque a un ritmo más suave que en enero. El PMI de manufacturero mejoró hasta 51.5 desde 50.7 en el mismo periodo, mientras que el PMI de servicios S&P Global bajó hasta 51.3 desde 52.5. Además, las solicitudes iniciales de subsidio de desempleo de la semana que finalizó el 16 de febrero fueron inferiores a lo previsto, lo que confirma la resistencia de la economía estadounidense.

A pesar de las pérdidas, las pérdidas del Dólar podrían ser limitadas, ya que los datos que se van conociendo podrían reafirmar la postura de la Reserva Federal de mantener estables las tasas y retrasar el inicio del ciclo de flexibilización si la economía no muestra signos de enfriamiento. Por el momento, los mercados prácticamente han renunciado a las probabilidades de un recorte en marzo y apuestan por escasas posibilidades de que la flexibilización comience en mayo y, en su lugar, empujan el primer recorte a junio.

Análisis técnico del par NZD/USD

El índice de fuerza relativa (RSI) diario ocupa actualmente una posición dentro del territorio positivo, habiendo ascendido gradualmente desde la zona negativa durante sesiones de comercio consecutivas. Un RSI en constante aumento implica que podríamos estar experimentando un fortalecimiento del dominio comprador dentro del mercado.

Además, el histograma de divergencia de convergencia de media móvil (MACD) está señalando un impulso alcista a partir de una serie de barras verdes ascendentes. En conjunto, estos indicadores sugieren un aumento de la presión compradora para el par NZD/USD en el comercio actual.

NZD/USD gráfico diario

- El par AUD/JPY se comercia actualmente en 98.648, marcando un incremento del 0.20% en la sesión del jueves.

- El RSI diario para el AUD/JPY sugiere un impulso alcista con tendencia alcista, lo que indica que los compradores están al mando.

- A pesar de la volatilidad intradía del mercado, el RSI horario se mantiene en territorio positivo, subrayando el dominio comprador.

- El posicionamiento del AUD/JPY por encima de sus principales medias móviles confirma el panorama alcista.

El par AUD/JPY se cotizó en 98.648, marcando una leve ganancia del 0.20% y alcanzando su nivel más alto desde 2015. El par exhibe un sesgo predominantemente alcista, según los datos del índice de fuerza relativa (RSI) y la convergencia de medias móviles (MACD) en el gráfico diario. El RSI muestra una tendencia alcista progresiva, lo que indica un fortalecimiento constante en las últimas sesiones. Además, las barras verdes ascendentes del histograma MACD confirman el impulso favorable. A pesar de algunas fluctuaciones intradía, el par permanece firmemente en manos de los compradores, estando bien posicionado por encima de las medias móviles simples (SMA) clave de 20,100 y 200 días.

Los valores horarios del RSI pintan un panorama similar, a pesar de cierta volatilidad intradía observada en el mercado. Aunque el RSI no mantuvo su posicionamiento dentro del territorio positivo en todas las horas, sí se mantuvo por encima de la zona negativa, lo que refleja un sentimiento alcista general intradía.

En conclusión, a pesar de algunas incertidumbres a corto plazo, las perspectivas generales para el par AUD/JPY parecen alcistas dados los valores positivos del RSI y el histograma alcista del MACD. Tanto en el gráfico diario como en el horario, el impulso sigue siendo firme para los compradores, apoyado por el posicionamiento del par muy por encima de sus medias móviles primarias.

AUD/JPY gráfico diario

AUD/JPY gráfico horario

- Los precios del Oro se mueven ligeramente a la baja, cotizando entre 2.020$ y 2.024$, lo que refleja el cauto sentimiento de los inversores.

- La fortaleza del empleo en EE.UU. y las cifras del PMI apoyan la inclinación de la Fed a mantener los actuales niveles de tasas.

- La subida de los rendimientos del Tesoro estadounidense indica el escepticismo de los mercados sobre un recorte inmediato de los tipos de la Fed, un viento de cola para el Dólar.

El precio del Oro registra modestas pérdidas el jueves, después de que los datos económicos de Estados Unidos describieran la solidez de la economía estadounidense sobre la base de las sólidas cifras de empleo. La actividad empresarial continúa en expansión a pesar de enfriarse de una racha caliente anterior, mientras que las actas de la última reunión de política monetaria de la Reserva Federal (Fed) señalaron que los responsables políticos no tienen prisa para reducir drásticamente las tasas. El XAU/USD cotiza en la zona de 2.020$-2.024$, con una caída del 0.06%.

Los operadores del XAU/USD siguen entretenidos con la apretada agenda económica estadounidense. La Oficina de Estadísticas Laborales de EE.UU. (BLS) reveló que las solicitudes por desempleo de la última semana cayeron en comparación con la que terminó el 10 de febrero. Al mismo tiempo, S&P Global publicó unos índices PMI preliminares de febrero mixtos, que se mantuvieron en terreno expansivo, lo que refuerza la idea de que la Reserva Federal de EE.UU. (Fed) debería mantener las tasas más altas durante más tiempo.

Mientras tanto, los rendimientos de los bonos del Tesoro de EE.UU. están subiendo en el extremo corto de la curva, una señal de que los inversores siguen siendo escépticos de que la Fed recorte los tipos en las reuniones de marzo o mayo. Las últimas Minutas del Comité Federal de Mercado Abierto (FOMC) subrayaron que el banco central estadounidense está muy comprometido con la lucha contra la inflación, a pesar de que los riesgos económicos están sesgados a la baja. Los responsables políticos subrayaron que decidirían suavizar la política a través de un enfoque dependiente de los datos.

Las actas del FOMC mostraron que los funcionarios de la Fed siguen dudando en recortar los tipos demasiado pronto, al tiempo que añadieron que no consideraban apropiado bajar las tasas de interés hasta que tuvieran "mayor confianza" en que la inflación subyacente se movería de forma sostenible hacia el 2%. Aunque los responsables políticos reconocieron que el riesgo de alcanzar ambos mandatos está más equilibrado, siguieron "muy atentos" a los riesgos inflacionistas, a pesar de que los riesgos económicos están sesgados a la baja.

Resumen diario de los mercados: El Oro retrocede mientras los operadores ven a la Fed manteniendo las tasas al alza

- Las solicitudes iniciales de subsidio de desempleo en EE.UU. para la semana que finalizó el 17 de febrero cayeron en 12.000, hasta 201.000, por debajo de las 218.000 previstas y de la cifra de 213.000 de la semana anterior. Esta caída indica una continuación de la rigidez del mercado laboral, lo que se interpreta generalmente como un factor potencial que podría impulsar la inflación al alza.

- La actividad empresarial en Estados Unidos se moderó en febrero, según informó S&P Global. Tanto el Índice de Gerentes de Compras (PMI) de servicios como el de manufactura se mantuvieron en la zona expansiva, lo que indica crecimiento. Sin embargo, el PMI de servicios registró una cifra de 51.3, por debajo tanto de las expectativas como de los resultados de enero, mientras que el PMI de manufactura subió a 51.5, superando las previsiones y el 50.7 del mes anterior. En consecuencia, el Índice Compuesto, que agrega los resultados de ambos sectores, descendió ligeramente de 52 a 51.4.

- Según la herramienta FedWatch de CME, los operadores esperan la primera rebaja de tipos de 25 puntos básicos por parte de la Fed en junio de 2024.

- Los inversores prevén 95 puntos básicos de relajación a lo largo de 2024.

- El Índice del Dólar, que sigue la evolución del Dólar frente a una cesta de seis divisas principales, cotiza actualmente en torno a 103.98, perdiendo un 0.01%.

- El vicepresidente de la Reserva Federal, Philip Jefferson, ha declarado que está estudiando un amplio conjunto de indicadores antes de tomar la decisión de recortar las tasas de interés. A pesar de no dar un calendario de cuándo empezaría el banco central estadounidense a relajar las condiciones monetarias, sigue siendo optimista sobre la posibilidad de que la Fed lleve la inflación hacia su objetivo del 2%.

Análisis Técnico: El Oro cotiza en niveles conocidos, limitados por las SMA de 50 y 100 días

El Oro cotiza lateralizado pero ligeramente inclinado a la baja, limitado por la media móvil simple (SMA) de 50 días en 2.033,27$. El hecho de que el metal no productivo no haya superado la SMA de 50 días ha abierto la puerta a un retroceso, que podría extenderse hacia el máximo diario del 27 de octubre, convertido en soporte, en 2.009,42$. La superación de este último soporte dejaría al descubierto la SMA de 100 días, en 2.002,05$. La siguiente parada sería el mínimo del 13 de diciembre en 1.973,13$, seguido de la SMA de 200 días en 1.965,86$.

Por otro lado, si los compradores elevan el XAU/USD por encima de la SMA de 50 días, se espera un desafío de 2.050,05$. Los riesgos al alza se sitúan en los 2.065,60$, el máximo del 1 de febrero.

Preguntas frecuentes sobre el Oro

¿Por qué se invierte en Oro?

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

¿Quién compra más Oro?

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

¿Qué correlación tiene el Oro con otros activos?

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

¿De qué depende el precio del Oro?

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

- Los mercados petróleo crudo en rebote el jueves tras la reducción de los suministros.

- Los inventarios de destilados mostraron una caída sorpresa, impulsando un rebote.

- Las tensiones geopolíticas son mixtas, con un posible cese de hostilidades en Gaza sobre la mesa.

El petróleo crudo estadounidense West Texas Intermediate (WTI) repuntó el jueves, ya que los mercados de energía encontraron alivio tras el recuento de barriles de la Administración de Información de Energía (EIA), que se situó justo por debajo de las previsiones, y regresó por debajo de la cifra anterior de más de 12 millones de barriles.

Los Inventarios de Destilados de la EIA descendieron algo más de 4 millones de barriles, lo que provocó una recuperación del petróleo crudo, y los Inventarios de petróleo crudo de la EIA aumentaron en 3.514 millones de barriles para la semana finalizada el 16 de febrero, en comparación con los 3.75 millones de barriles previstos. Los precios del petróleo subieron, ya que los operadores no tuvieron en cuenta los datos de la EIA, ni las publicaciones del miércoles sobre las existencias semanales de petróleo crudo del Instituto Americano del Petróleo (API), que alcanzaron los 7.168 millones de barriles.

Según la EIA, la producción total de gasolina en EE.UU. se situó en una media de 9 millones de barriles diarios durante la semana, ligeramente por debajo de los 9.2 millones de bpd de la semana anterior.

Las tensiones geopolíticas disminuyeron ligeramente a primera hora del jueves, ya que hay indicios de que sigue sobre la mesa un intercambio de rehenes y una posible negociación de cese de hostilidades en el actual conflicto de Gaza entre Israel y el movimiento palestino Hamás. Las tensiones aumentaron inmediatamente después, cuando los rebeldes Houthi de Yemen, apoyados por Irán, declararon que seguirán atacando buques civiles en el Mar Rojo y que tienen intención de aumentar la tasa de ataques.

Los Houthis yemeníes han declarado que han ampliado el alcance de los buques que planean atacar, y que ahora incluyen buques de propiedad estadounidense y británica que encuentran cruzando el Canal de Suez.

Perspectivas técnicas del WTI

El petróleo crudo estadounidense repuntó más de un 2% el jueves, desde la zona de 77.00$ hasta 78.00$, y el WTI está a punto de recuperar los 79.00$. La recuperación del jueves fue un rebote limpio desde la media móvil simple (SMA) de 200 horas cerca de 77.35$.

El WTI ha alcanzado sus ofertas más elevadas desde finales de enero, y el petróleo crudo estadounidense ha cerrado al alza o plano en todas menos dos de las últimas catorce jornadas de comercio consecutivas.

El aumento de las ofertas de barriles del jueves también ve al WTI listo para una extensión alcista por encima de la SMA de 200 días cerca de 77.60$, y el máximo más cercano se encuentra en el pico de finales de enero en 79.20$.

Gráfico horario del WTI

Gráfico diario del WTI

El Vicepresidente de la Junta de Gobernadores de la Reserva Federal (Fed), Phillip Jefferson, intervino el jueves en el Peterson Institute for International Economics, en Washington DC.

Principales datos

"El desequilibrio laboral entre demanda y oferta se ha reducido.

"La continuación de la fortaleza del gasto supone un riesgo al alza para las previsiones."

"La Fed debe mantenerse vigilante y ágil."

"La Fed no debe dejarse sorprender por ningún choque inesperado."

"Sigo siendo cautelosamente optimista sobre los avances en materia de inflación."

"Según las estimaciones de la Fed, el índice de precios del gasto en consumo personal (IPC) aumentó un 2.4% en los 12 meses que finalizaron en enero."

"Espero que la inflación de los servicios se modere a medida que se enfríe el mercado laboral."

"Es probable que sea oportuno empezar a recortar las tasas de política monetaria a finales de año."

"La Fed quiere actuar de forma que no se produzcan paradas y arranques en la política monetaria, y no quiere aumentar la incertidumbre política."

"Tendré en cuenta la totalidad de los datos a la hora de sopesar las opciones de recorte de tasas, no un único indicador."

- Los mercados están oscilantes el jueves después de las cifras mixtas del PMI de EE.UU..

- También se difundieron las ventas minoristas de Canadá.

- El viernes cerrará la semana el informe de política monetaria de la Fed.

El par USD/CAD cayó a primera hora del jueves, mientras los mercados se preparaban para la publicación del Índice de Gerentes de Compras (PMI) de Estados Unidos. Los resultados mixtos dejaron a los mercados un poco menos confiados, y el par recorrió un notable terreno para terminar el día lateralizado.

En Canadá, las ventas minoristas arrojaron resultados similares, con un volumen de ventas por debajo de lo esperado, excluidos los automóviles. El viernes se publicará el Informe de Política Monetaria de la Reserva Federal (Fed), pero no se espera gran cosa tras la publicación de las Minutas de la última reunión de la Fed el miércoles.

Resumen diario de los mercados: USD/CAD opera de manera oscilante a medida que se difunden los datos

- Las ventas minoristas canadienses subieron un 0.9% en diciembre frente a la previsión del 0.8%, rebotando desde el 0.0% del mes anterior.

- Las ventas minoristas canadienses, excluyendo los automóviles, también subieron, pero un 0,6%, por debajo de la previsión del 0.7%, pero recuperándose del -0,4% anterior.

- Las peticiones iniciales de subsidio de desempleo en EE.UU. para la semana que finalizó el 16 de febrero descendieron a 201.000, muy por debajo de la media de 4 semanas de 215.250 y aún más lejos de la previsión de 218.000. La semana anterior se registraron 213.000 (revisado al alza). La semana anterior se registraron 213.000 nuevas solicitudes de prestaciones por desempleo (revisadas desde 212.000).

- En EE.UU., los índices PMI S&P Global de febrero fueron dispares: los servicios obtuvieron peores resultados, pero el sector de la manufactura siguió ganando terreno, ya que los productores confían en evitar la recesión.

- El componente de servicios se situó en 51.3 intermensuales frente a la previsión de 52.0, retrocediendo desde el 52.5 del mes anterior, mientras que el componente de manufactura subió a 51.5 frente a la previsión de 50.5 y el 50.7 de enero.

- Las ventas de viviendas existentes de EE.UU. también subieron en enero, con una variación de las ventas de viviendas xistentes del 3.1% intermensual, recuperándose del -0.8% anterior (revisado al alza desde el -1.,0%).

Cotización del dólar canadiense hoy

A continuación se muestra la variación porcentual del Dólar Canadiense (CAD) contra las divisas listadas hoy. El dólar canadiense fue la divisa más fuerte frente al franco suizo.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | 0.05% | 0.00% | -0.02% | 0.13% | 0.11% | -0.09% | 0.24% | |

| EUR | -0.03% | -0.05% | -0.08% | 0.09% | 0.09% | -0.12% | 0.20% | |

| GBP | 0.00% | 0.05% | -0.02% | 0.13% | 0.12% | -0.07% | 0.24% | |

| CAD | 0.00% | 0.07% | 0.02% | 0.15% | 0.16% | -0.04% | 0.28% | |

| AUD | -0.11% | -0.08% | -0.12% | -0.14% | -0.01% | -0.19% | 0.13% | |

| JPY | -0.11% | -0.08% | -0.11% | -0.14% | -0.02% | -0.20% | 0.14% | |

| NZD | 0.09% | 0.12% | 0.07% | 0.04% | 0.20% | 0.20% | 0.32% | |

| CHF | -0.25% | -0.21% | -0.26% | -0.28% | -0.13% | -0.13% | -0.33% |

El mapa de calor muestra las variaciones porcentuales de las divisas principales entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa de cotización se elige en la fila superior. Por ejemplo, si elige el euro en la columna de la izquierda y se desplaza por la línea horizontal hasta el yen japonés, el cambio porcentual que aparece en el recuadro representará EUR (base)/JPY (cotización).

Análisis Técnico: El USD/CAD vuelve a caer a mínimos de corto plazo, pero luego se recupera hasta 1.3500

El USD/CAD retrocedió hasta una zona de compra primera hora del jueves, estableciéndose en 1.3440 antes de recuperarse. El par retrocedió hasta 1.3510 y sigue firmemente aferrado a la zona de 1.3500 a corto plazo. La caída del día en una zona de fuerte oferta también dio lugar a la formación intradía de una brecha de valor justo (FFVG) entre 1.3480 y 1.3455, que se cubrió casi de inmediato y sentó las bases para nuevas subidas, siempre que el cambio de carácter del mercado se mantenga hasta el final de la semana.

Con la acción bajista del jueves en el USD/CAD, el par está encontrando un firme soporte técnico en la media móvil simple (SMA) de 200 días en 1.3478. Un patrón de máximos más altos está arrastrando al par más alcista a medida que el USD/CAD se recupera de los mínimos de diciembre en 1.3177.

Gráfico horario del USD/CAD

Gráfico diario del USD/CAD

Preguntas frecuentes sobre el Dólar canadiense

¿Qué factores determinan la cotización del Dólar canadiense?

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

¿Cómo afectan al Dólar canadiense las decisiones del Banco de Canadá?

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

¿Cómo afecta el precio del petróleo al Dólar canadiense?

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

¿Cómo influyen los datos de inflación en el valor del Dólar canadiense?

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

¿Cómo influyen los datos económicos en el valor del Dólar canadiense?

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- El Índice del Dólar estadounidense avanzó el jueves hasta 104.10 puntos.

- Las cifras de los PMIs S&P de febrero fueron mixtas, mientras que las solicitudes semanales de subsidio por desempleo fueron mejores de lo esperado.

- Las sólidas cifras del mercado laboral podrían empujar a la Fed a seguir siendo de línea agresiva.

En la sesión del jueves, el Índice del Dólar estadounidense (DXY) registró un leve repunte hasta los 104.10, tras la publicación de datos mixtos de actividad económica y cifras positivas del mercado laboral.

Mientras tanto, la Reserva Federal de EE.UU. sigue adoptando una postura firme, mostrando poco interés en reducir pronto los tipos de interés y haciendo hincapié en la importancia de mantenerlos en niveles que limiten el recalentamiento económico. El sentimiento de los mercados coincide cada vez más con esta perspectiva, consolidando la previsión de que se pospondrá cualquier relajación de la política monetaria, lo que podría limitar las pérdidas del Dólar estadounidense.

Resumen diario de los mercados: El Dólar registra ligeras ganancias mientras los mercados asimilan los datos estadounidenses

- El PMI S&P Global compuesto de EE.UU. descendió a 51.4 en febrero desde los 52 de enero, lo que indica una menor expansión de la actividad empresarial en el sector privado.

- El PMI S&P Global manufacturero aumentó hasta 51.5 desde 50.7, señal de una ligera mejora del crecimiento del sector de la manufactura.

- El PMI de servicios de S&P Global bajó a 51.3 desde 52.5, lo que refleja una reducción del ritmo de expansión en el sector servicios.

- Las solicitudes iniciales de subsidio de desempleo de la semana que finalizó el 16 de febrero se situaron en 201.000, por debajo del consenso de 218.000.

- Las expectativas del mercado para la próxima reunión de la Fed en marzo sugieren que los mercados están valorando un mantenimiento, mientras que las probabilidades de un recorte también siguen siendo bajas para la reunión de mayo.

- Los mercados ahora están empujando el inicio de la flexibilización de las tasas de interés a junio.

Análisis Técnico: Los alcistas del DXY luchan por ganar más terreno y se mantienen por debajo de la SMA de 100 días

Los indicadores del gráfico diario del DXY reflejan un panorama mixto. El índice de fuerza relativa (RSI) muestra una pendiente plana, aunque se mantiene en territorio positivo. Esto sugiere que, aunque el impulso comprador se ha ralentizado recientemente, la tendencia alcista general no se ha debilitado por completo.

Al mismo tiempo, la divergencia de convergencia de media móvil (MACD) muestra barras rojas, lo que es otro indicio de un creciente impulso vendedor. Esto denota un posible cambio hacia una fase de comercio lateral o incluso una ligera reversión bajista.

En un contexto más amplio, el DXY cotiza por encima de la media móvil simple (SMA) de 20 días y de la SMA de 200 días, pero por debajo de la SMA de 100 días. Esto pone de relieve que los alcistas mantienen cierto dominio, desafiando la reciente presión bajista. Sin embargo, el posicionamiento del DXY por debajo de la SMA de 100 días señala una posible inquietud a corto plazo entre los compradores.

A pesar de que los alcistas luchan por ganar terreno, la tendencia general parece seguir siendo favorable a los compradores, aunque no deberían ignorarse las crecientes señales bajistas. Por lo tanto, las perspectivas técnicas a corto plazo parecen ser cautelosamente alcistas, con posibles períodos de consolidación o correcciones menores en el horizonte.

Preguntas frecuentes sobre el Dólar estadounidense

¿Qué es el Dólar estadounidense?

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias.

Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

¿Cómo afectan al Dólar las decisiones de la Reserva Federal?

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés.

Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

¿Qué es el Quantitative Easing y cómo influye en el Dólar?

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

¿Qué es el endurecimiento cuantitativo y cómo influye en el Dólar estadounidense?

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

Los economistas de Deutsche Bank esperan que el índice S&P 500 prolongue su movimiento alcista a lo largo del año.

S&P 500 en 5.100 puntos en el cuarto trimestre de 2024

Fijamos un objetivo de 5.100 puntos para el índice S&P 500 a finales de 2024.

Todos los indicadores de ganancias positivas en EE.UU. están muy por encima de la parte alta de sus rangos prepandémicos, típicos de las primeras fases de recuperación de grandes recesiones cíclicas; el múltiplo se mantiene cerca de 20x, un poco por encima del valor razonable en 18x; los catalizadores que influyen en la trayectoria incluyen los tipos frente a la volatilidad de los tipos, la inflación, las elecciones presidenciales en EE.UU. y las posibles ganancias de productividad.

- El EUR/USD cae a 1.0811, revirtiendo las ganancias iniciales después de que las actas del BCE mostraran reticencias a discutir recortes de tasas.

- La inflación de la eurozona muestra signos de relajación, pero el BCE sigue dudando sobre los ajustes de la política monetaria.

- Las peticiones de subsidio de desempleo en EE.UU. alcanzan su nivel más bajo del mes, lo que apunta a un mercado laboral tenso que podría avivar las preocupaciones sobre la inflación.

El EUR/USD cae, borrando las ganancias iniciales que habían llevado al par a alcanzar un máximo mensual en 1.0888 frente al Dólar estadounidense. Desde entonces, el par EUR/USD se ha desplomado, cotizando por debajo de la media móvil (SMA) de 200 días en torno a 1.0811, tras la publicación de las actas de la última reunión del Banco Central Europeo y los sólidos datos de empleo de Estados Unidos.

El EUR/USD cae por debajo de la SMA de 200 días tras la publicación de las actas del BCE y los sólidos datos del empleo en EE.UU

Las actas de la reunión de enero del BCE mostraron que los responsables de la política monetaria siguen siendo cautos a la hora de relajar la política monetaria, ya que "hubo un amplio consenso entre los miembros en que era prematuro debatir recortes de tasas en la presente reunión", aunque reconocieron los avances en materia de inflación, mostrándose más optimistas que en ningún otro momento en años.

Los responsables políticos añadieron que los recortes de tipos no están automáticamente justificados, incluso si el BCE actualiza a la baja las previsiones de inflación de marzo.

Anteriormente en el día, la Eurozona (UE) reveló la continuación del proceso de desinflación, ya que el Índice Armonizado de Precios al Consumo (IPCA) se situó en el 2.8% interanual, tal como se esperaba, frente al 2.9% anterior, mientras que el IPCA subyacente bajó del 3.4% interanual al 33.% previsto. Al mismo tiempo, la actividad empresarial de la UE mejoró ligeramente, liderada por el PMI de servicios, mientras que la actividad de manufactura se mantuvo en niveles de contracción.

En Estados Unidos, las solicitudes de subsidio de desempleo cayeron a su nivel más bajo en un mes. Las peticiones iniciales de subsidio de desempleo para la semana que finalizó el 17 de febrero disminuyeron en 12.000, hasta 201.000, por debajo de las estimaciones de 218.000, y de las 213.000 de la semana anterior. Esto sugiere que el mercado laboral sigue siendo tenso, lo que suele considerarse una señal de que podría aumentar la inflación.

Mientras tanto, la actividad empresarial en Estados Unidos (EE.UU.) se moderó en febrero, según el informe de S&P Global. El PMI de servicios y el de manufactura se mantuvieron en terreno expansivo: el primero se situó en 51.3, por debajo de las estimaciones y de las cifras de enero, mientras que el segundo se expandió a un ritmo de 51.5, superando las previsiones y el 50.7 del mes pasado. Mientras tanto, el índice compuesto cayó de 52 a 51.4.

Análisis del precio del EUR/USD: Perspectiva técnica

Anteriormente en el día, el EUR/USD puso a prueba la SMA de 50 días en 1.0886, pero no logró romper ese nivel con decisión. Eso, junto con las noticias fundamentales de la UE y los EE.UU., agravó la caída del par de 70 pips por debajo de la zona de 1.0810, lo que podría abrir la puerta a una caída adicional. Una vez que el par caiga por debajo de 1.0800, el siguiente soporte será el mínimo del 20 de febrero en 1.0761, seguido del mínimo del 8 de diciembre en 1.0723. Una vez roto, la siguiente parada sería el mínimo anual en 1.0694. Por otro lado, si los compradores mantienen al par por encima de 1.0800, podrían mantener la esperanza de recuperar la SMA de 200 días.

Las elecciones presidenciales estadounidenses de noviembre de 2024 parece que serán una contienda entre las mismas personas que en las anteriores de 2020, con el presidente Joe Biden como candidato del Partido Demócrata y el ex presidente Donald Trump como candidato del Partido Republicano. Bajo una presidencia de Trump, los economistas de Nomura esperarían un repunte de la inflación, el abandono de las medidas hacia la neutralidad del carbono y un aumento del riesgo geopolítico.

Principales consecuencias para los mercados de un giro político en caso de una segunda presidencia de Trump

En caso de que el presidente Biden sea reelegido, existe el riesgo de que se produzcan frecuentes enfrentamientos en torno al techo de la deuda o un cierre del gobierno, pero nuestro escenario principal para la política general es una continuación del statu quo. Sin embargo, si Trump volviera a la Casa Blanca, creemos que las implicaciones para los mercados de los cambios de política serían importantes.

Creemos que una de las principales consecuencias de una segunda presidencia de Trump sería una renovada presión al alza sobre la inflación. Además del afán del Sr. Trump por reducir la tasa del Impuesto sobre sociedades y otros impuestos, también esperaríamos (1) el nombramiento de un presidente moderado de la Junta de Gobernadores del Sistema de la Reserva Federal (2026), (2) políticas comerciales proteccionistas (mayores costes de importación) y (3) medidas para frenar la afluencia de inmigrantes (soporte de salarios más altos). También esperaríamos un retroceso en el apoyo a la descarbonización y las energías renovables que ha impulsado la administración Biden. Además, desde el punto de vista diplomático, creemos que los riesgos geopolíticos mundiales podrían aumentar si una administración Trump persiguiera el aislacionismo.

Las ventas de viviendas existentes de Estados Unidos crecieron un 3.1% mensual en enero, su mayor incremento en once meses, según ha publicado la Asociación de Agentes Inmobiliarios estadounidense. El dato de diciembre ha sido revisado desde el -1% al -0.8%.

En total, el número de ventas ascendió a 4 millones frente a los 3.88 millones previos, mejorando los 3.97 millones previstos por el mercado.

El precio medio de venta de viviendas usadas aumentó un 5.1% interanual a 379.100 dólares, el séptimo mes consecutivo de incremento de precios.

Dólar reacción

El Índice del Dólar (DXY) cotiza tras el dato sobre 104.07, ganando un 0.08% en el día.

El PMI manufacturero de Estados Unidos publicado por S&P Global ha subido ocho décimas en la lectura preliminar de febrero. El indicador ha saltado a 51.5 desde 50.7, alcanzando su nivel más alto en 17 meses. La cifra mejora las expectativas del mercado, ya que se esperaba una moderación a 50.5.

El PMI de servicios, sin embargo, ha caído 1.2 puntos, deslizándose a 51.3 desde 52.5, su nivel más bajo en tres meses. El resultado decepciona las previsiones, ya que se esperaba que el retroceso se detuviera en 52 puntos.

Finalmente, el PMI integrado ha bajado a 51.4 desde los 52.0 del mes anterior.

Dólar reacción

El Índice del Dólar (DXY) ha retrocedido levemente tras el dato, deslizándose inicialmente a 103.97, aunque ahora cotiza sobre 104.04, ganando un 0.05% diario.

La cuenta de enero del BCE sobre política monetaria deja muchas puertas abiertas. Los economistas de Nordea siguen esperando que la primera bajada de tasas tenga lugar en junio.

Preferiendo recortar tarde que pronto

La cuenta de política monetaria de la reunión de enero del BCE ilustraba que, si bien se estaba avanzando mucho hacia la consecución del objetivo de inflación de forma duradera, las consideraciones de gestión del riesgo seguían apoyando la espera con el primer recorte. No obstante, el informe incluía un número creciente de comentarios suaves, lo que sugiere que un número cada vez mayor de miembros del Consejo de Gobierno se inclina por apoyar los recortes, aunque aún no haya llegado el momento de bajar los tipos de interés.

En general, el informe no cambia nuestra opinión de que el primer recorte tendrá lugar en junio, seguido de movimientos trimestrales de 25 puntos básicos. Sin embargo, las voces más suaves de la cuenta subrayan que los riesgos siguen inclinándose hacia un movimiento en abril en lugar de que el BCE espere más tiempo para el primer recorte, especialmente si las previsiones del personal de marzo ven nuevas revisiones a la baja de la trayectoria de la inflación, lo que parece probable. Sin embargo, como ilustra la subida de hoy de los índices PMI, especialmente el nuevo aumento de los componentes de empleo y precios de producción, los riesgos al alza de la inflación tampoco han desaparecido del todo.

Kit Juckes, estratega jefe de divisas de Société Générale, analiza las perspectivas de los mercados de divisas tras la publicación de los índices PMI preliminares de febrero de todo el mundo.

El Euro no puede ignorar a Alemania

La Eurozona se está recuperando lentamente, pero lo está haciendo sin Alemania y el Euro no puede ignorar a Alemania. Por lo tanto, es poco probable que la tendencia alcista de los PMI de la Eurozona impulse a la divisa. NOK y SEK, o PLN, son una mejor compra que el EUR. El AUD es una compra frente a cualquier parte de Europa, ya que el estímulo chino empieza a surtir efecto.

Es probable que la Libra esterlina siga resistiendo durante varios meses más, mientras el Banco de Inglaterra sigue aplicando una política monetaria más flexible, a pesar de las crecientes amenazas estructurales a largo plazo para el crecimiento (y la Libra esterlina).

Si los datos del ISM de enero en EE.UU. también son sólidos, existe el peligro de que el USD/JPY llegue a 155,00 antes de que también baje. Un giro en la política del Banco de Japón no llegará lo suficientemente rápido para los alcistas del Yen, y la reunión de marzo parece muy lejana en estos momentos.

- El USD/MXN sube a máximos de ocho días en 17.15.

- El dólar se fortalece a mitad del jueves impulsado por el aumento de los rendimientos de los bonos estadounidenses.

- El PIB de México crece más de lo previsto en el cuarto trimetre mientras la inflación se modera más de lo esperado en la primera quincena de febrero.

El USD/MXN ha protagonizado un fuerte repunte en la apertura de Wall Street, disparándose desde el mínimo de dos días en 17.01 de los inicios de la sesión europea a máximos de ocho días en 17.15.

El dólar repunta con la subida de los rendimientos de los bonos estadounidenses

El Índice del Dólar (DXY) ha subido con fuerza durante la jornada, saltando desde el mínimo de tres semanas de la mañana europea en 103.43 a 104.07, nuevo techo diario. La fortaleza del billete verde coincide con el aumento de los rendimientos de los bonos estadounidenses, que han alcanzado el 4.33% a 10 años y al 4.70% a dos años, su nivel más alto en lo que va de año.

El dólar también se beneficia del sentimiento del mercado respecto al retraso del inicio de los recortes de tasas de interés por parte de la Fed. La herramienta FedWatch de CME Group solo da un 4.5% de opciones a una rebaja en marzo mientras reduce al 25.6% la posibilidad de un recorte en mayo. Para junio, las probabilidades respecto a ayer también han bajado, situándose en el 49.2% frente al 56.7% publicado el miércoles.

Los datos de México apuntan que Banxico iniciará los recortes de tasas antes que la Fed

Por otra parte, los datos de México publicados hoy favorecen que Banxico inicie antes que la Fed su rebaja de los tipos de interés, impulsando a la baja al Peso mexicano frente al Dólar. La inflación mexicana de la primera parte de febrero ha caído un 0.1%, situándose por debajo del aumento del 0.15% esperado. El IPC anual ha pasado a situarse en el 4.45%, por debajo del 4.88% visto previamente. Además, el Índice de Precios al Consumo subyacente creció solo un 0.24% en las primeras dos semanas del mes, sin alcanzar el 0.28% estimado.

Finalmente, el PIB mexicano creció un 2.5% anual en el cuarto trimestre de 2023, mejorando el 2.4% estimado.

Los operadores esperan ahora los datos del PMI de EE.UU. sobre servicios y manufacturas, ya que podrían mover de nuevo al dólar. Antes, Estados Unidos ha publicado sus cifras de peticiones semanales de subsidio por desempleo. El indicador se redujo a 201.000 en la semana del 16 de febrero frente a las 218.000 previstas.

USD/MXN Niveles de precio

Con el par cotizando al momento de escribir sobre 17.14, ganando un 0.55% diario, la primera resistencia espera en 17.22, máximo del 13 de febrero. Más arriba, el USD/MXN necesitará quebrar 17.28 (nivel más alto de febrero) para poder avanzar hacia 17.38 (techo del 2024 registrado en enero).

A la baja, el primer soporte estará en 16.99, mínimo de cinco semanas registrado el 20 de febrero. Por debajo, el cruce podría extender su descenso hacia el soporte situado en 16.78, mínimo del 2024 alcanzado el pasado 8 de enero. Un quiebre de este nivel, la caída podría dirigirse a 16.69/16.70, donde están los mínimos de finales de agosto de 2023, y posteriormente a 16.62, suelo del 2023 y de los últimos ocho años.

- El par AUD/USD cae verticalmente desde 0.6600 a medida que el Dólar estadounidense se afianza.

- El agravamiento de las tensiones geopolíticas ha mejorado el atractivo de los activos refugio.

- Es menos probable que los responsables políticos de la Fed recorten pronto las tasas de interés.

El par AUD/USD cae con fuerza tras una fuerte recuperación hasta el nivel de resistencia de 0.6600 en los primeros compases de la sesión neoyorquina del jueves. El Activo australiano se enfrenta a una venta masiva, ya que el Dólar estadounidense ha rebotado en medio de la intensificación de las tensiones en Oriente Medio.

El ejército israelí ha intensificado los bombardeos sobre Rafah, la región meridional de Gaza, en Palestina. La escalada de las tensiones en Oriente Próximo ha aumentado el atractivo de los activos refugio.

Mientras tanto, las actas de la reunión de enero del Comité Federal de Mercado Abierto (FOMC) indicaron que los responsables políticos no quieren recortar los tipos de interés antes de tiempo ante la falta de convicción sobre los avances en el descenso de la inflación hasta el objetivo del 2.

El Dólar australiano se mantiene alcista últimamente, ya que en las actas de la reunión de política monetaria de febrero del Banco de la Reserva de Australia (RBA) se indica que los responsables políticos están interesados en seguir subiendo la tasa oficial de efectivo. Esto indica que la actual política monetaria del RBA no es lo suficientemente restrictiva como para controlar las presiones de los precios.

De cara al futuro, los inversores se centrarán en los datos preliminares del PMI S&P Global de febrero en Estados Unidos, que se publicarán a las 14:45 GMT.

El par AUD/USD se fortalece tras la ruptura del patrón gráfico de banderín bajista formado en una escala de cuatro horas. La ruptura de dicho patrón indica una reversión alcista y se produce cuando la presión vendedora se modera, y los inversores lo consideran una compra de valor.

La media móvil exponencial (EMA) de 20 periodos cerca de 0.6550 sigue proporcionando soporte a los alcistas del Dólar australiano.

El índice de fuerza relativa (RSI) de 14 periodos lucha por mantenerse en la zona de 60.00-80.00. Un impulso alcista se activaría si el RSI (14) logra hacerlo.

Se producirían nuevas subidas si el activo rompe por encima de la resistencia del nivel redondo de 0,6600, lo que impulsaría al activo hacia el máximo del 30 de enero en 0,6625, seguido del máximo del 4 de diciembre en 0,6688.

En un escenario alternativo, un movimiento bajista por debajo del mínimo del 15 de febrero en 0.6477 activaría a los vendedores y expondría al activo al mínimo del 13 de febrero en 0.6443 y al soporte de nivel redondo de 0.6400.

Gráfico de cuatro horas del AUD/USD

Las peticiones semanales de subsidio por desempleo de EE.UU. se redujeron en 12.000 en la semana del 16 de febrero, situándose en 201.000 frente a las 213.000 previas, según ha informa el Departamento de Trabajo estadounidense. Este es su nivel más bajo en cinco semanas.

La media de cuatro semanas del indicador se ha reducido a 215.250 desde 218.750.

Las peticiones de desempleo continuadas cayeron a 1.862.000 desde 1.889.000, mejorando las 1.885.000 previstas. Este es el número de peticiones más bajo visto en cuatro semanas.

Dólar reacción

El Índice del Dólar (DXY) ha subido tras la publicación, elevándose a 103.95 y aproximándose al máximo del día en 103.99 visto en el inicio del jueves.

Nueva llamada de la Fed: los economistas de TD Securities esperan ahora que el FOMC recorte las tasas cinco veces este año a partir de mayo.

Mayo es la fecha más probable para que la Fed empiece a relajar su política monetaria

Los notables cambios en los datos macroeconómicos y la probable inclinación de la Fed a relajar los tipos de forma preventiva nos han llevado a asignar mayores probabilidades a un escenario de aterrizaje más suave para la economía estadounidense este año. En este contexto, ahora esperamos que el FOMC recorte los tipos cinco veces en 2024, y que la tasa de los fondos de la Fed termine el año en el 4.00%-4.25%. Seguimos esperando que la Fed alcance su posición de política neutral en el 2.75%-3.00% a finales de 2025.

Dadas nuestras perspectivas aún muy constructivas sobre la inflación, seguimos pensando que mayo es la reunión más probable en la que la Fed puede comenzar a relajar su política. En nuestra opinión, la inflación determinará probablemente el momento en que la Fed comience a relajar su política, mientras que la actividad económica determinará el ritmo y la magnitud de los recortes de tipos.

Un perfil de crecimiento todavía fuerte permite actualmente a la Fed ser paciente mientras trata de reunir más confirmaciones de que la desinflación de los precios subyacentes no es un fenómeno temporal. Sin embargo, pensamos que a la primera señal clara de desaceleración del crecimiento, la Fed reaccionará más rápidamente hacia una relajación de la política monetaria.

Las cuentas de la reunión de política monetaria de enero del Banco Central Europeo (BCE) mostraron el jueves que había un amplio consenso entre los miembros del Consejo de Gobierno en que era prematuro discutir recortes de tasas, según Reuters.

Principales declaraciones

"La evolución reciente de la actividad económica y de la inflación es coherente con la actual orientación de la política monetaria"".

"Se habían producido nuevos avances en los tres elementos de la función de reacción".

"Hay confianza en que la política monetaria estaba funcionando".

"Se afirmó que era necesario seguir avanzando en el proceso desinflacionista".

"Hay un amplio consenso entre los miembros en que era prematuro discutir recortes de tasas".

"Las medidas de inflación subyacente habían superado su nivel máximo".

"El riesgo de recortar los tipos de interés demasiado pronto seguía pesando más que el de hacerlo demasiado tarde."

"Había pruebas sólidas de que la política monetaria se estaba transmitiendo a los mercados financieros, a las condiciones de financiación y a las condiciones de crédito".

"Sigue existiendo incertidumbre sobre el momento del impacto máximo".

"Los miembros señalaron que siguen siendo necesarias la continuidad, la cautela y la paciencia".

"Los riesgos para alcanzar el objetivo de inflación se consideraron en general equilibrados o, al menos, cada vez más parejos."

"La relajación de los mercados financieros podría ser prematura y posiblemente descarrilar o retrasar un retorno oportuno de la inflación al objetivo".

Reacción de los mercados

Esta publicación no provocó una reacción notable en el par EUR/USD, que subió por última vez un 0.25% en el día, hasta 1.0845.

- Los futuros del Nasdaq registran impresionantes ganancias gracias a la recuperación de los valores tecnológicos.

- En la agenda económica estadounidense se publicarán los datos de los PMI y las solicitudes semanales de subsidio de desempleo.

- Las participaciones de Nvidia Corp. (NVDA) suben más de un 10% en el trading pre-mercado.

Los principales índices de acciones de EE.UU. siguen en camino de abrir en territorio positivo tras la indecisión del miércoles. La recuperación de las acciones tecnológicas en las operaciones previas al mercado apunta a un gran salto en el Nasdaq Composite, de gran peso tecnológico, mientras que las subidas del Dow Jones siguen siendo limitadas.

Los futuros del S&P 500 suben un 1.25%, los del Dow Jones un 0.37% y los del Nasdaq un 2.03%.

Los índices SP500 (SPX), Dow Jones (DJIA) y Nasdaq (IXIC) cerraron el miércoles con un avance del 0.13%, una subida del 0.13% y una caída del 0.32%, respectivamente.

Lo que hay que saber antes de la apertura de los mercados bursátiles

- El sector tecnológico fue el sector principal del S&P con peores resultados y el único que terminó en números rojos el miércoles, con una pérdida superior al 0.76% en el día. Al contado se situó el sector de Energía, que subió casi un 1.9%.

- EQT Corp (EQT) protagonizó una ruptura tardía y se convirtió en el valor más alcista del miércoles, al ganar un 10.58% y tocar la campana de cierre a 37.30$. Por otro lado, las participaciones de Palo Alto Networks Inc. (PAN) perdieron más de un 28% y cerraron justo por debajo de 262.00$.

- Las acciones de Nvidia Corp. (NVDA) suben casi un 14% en las operaciones previas al mercado después de que el fabricante de chips informara de que las ganancias por acción superaron los 5,16 dólares frente a los 4,64 previstos, y los ingresos aumentaron hasta los 22.100 millones de dólares frente a los 20.620 millones previstos. La Compañía también dijo que prevé unas ganancias para el trimestre en curso de 24.000 millones de dólares, más o menos un 2%.

- Ganancias en bolsa de Nvidia: Los resultados del cuarto trimestre de NVDA superan el consenso.

- Mizuho ha elevado el precio objetivo de las acciones de Nvidia a 850$ desde 825$, HSBC ha elevado su objetivo a 880$ desde 835$ y Citigroup ha revisado su expectativa a 820$ desde 575$.

- S&P Global publicará el jueves los informes preliminares del PMI manufacturero y de servicios de EE.UU. correspondientes a febrero. La agenda económica estadounidense también incluirá los datos semanales sobre las solicitudes iniciales de subsidio de desempleo.

- En las Actas de la reunión de política monetaria de enero, la Reserva Federal (Fed) indicó que la mayoría de los responsables de la política monetaria señalaron los riesgos asociados a una relajación demasiado rápida de la política monetaria. Además, la publicación mostró que los funcionarios destacaron la incertidumbre en torno a cuánto tiempo sería necesaria la política restrictiva.

- El gigante minorista Walmart Inc. (WMT) informó de unas ganancias por acción ajustadas de 1.8$ antes de la apertura de la sesión del martes. La compañía dijo que espera que las ventas netas consolidadas aumenten entre un 3% y un 4% y anunció que comprará el fabricante de televisores inteligentes Vizio (VZIO) por unos 2.300 millones de dólares.

- Home Depot Inc. (HD) dijo que los ingresos netos en el cuarto trimestre fueron de 2.800 millones de dólares, y que las ganancias ajustadas por acción fueron de 2.82$. La Compañía, sin embargo, dijo que proyecta ventas para el año fiscal 2024 por debajo de las estimaciones, citando la desaceleración de la demanda de artículos discrecionales como suelos, muebles y cocina, por Reuters.

Preguntas frecuentes sobre el Dow Jones

¿Qué es el Dow Jones?

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

¿Qué factores influyen en el índice Dow Jones?

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

¿Qué es la teoría de Dow?

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

¿Cómo puedo operar con el DJIA?

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- El Dólar estadounidense cotiza a la baja tras la publicación de las actas de la Fed.

- El sentimiento de los mercados mejora tras la superación de las ganancias de Nvidia y un nuevo máximo histórico para el Nikkei japonés.

- El Índice del Dólar cae con fuerza por debajo de 104.00, y los osos intentan romper la pesada SMA de 200 días.

El Dólar estadounidense (USD) se enfrenta a un momento de caída el jueves después de una serie de acontecimientos que aceleraron un movimiento a la baja en el Índice del Dólar estadounidense (DXY) durante la noche. El primer descenso se produjo tras la publicación de las actas de la reunión de enero de la Reserva Federal estadounidense. El descenso se produjo a pesar de que varios participantes en el Comité Federal de Mercado Abierto (FOMC) expresaron su preocupación por recortar las tasas demasiado rápido, habiendo aprendido la lección del antiguo error de política cometido en la década de 1980 por el presidente de la Fed, Paul Volcker. Con el DXY machacado, se produjo una segunda oleada de ventas del Dólar después de que Nvidia publicara unas ganancias sorprendentes, lo que contagió el optimismo de los mercados a Asia, donde el Nikkei japonés alcanzó máximos históricos.

En cuanto a los datos económicos, el jueves tendremos una agenda repleta de indicadores adelantados. Aparte de las solicitudes iniciales de subsidio de desempleo, que tanto influyen en el mercado, también se publicarán las cifras del índice de gestores de compras (PMI) de febrero. Si a esto le añadimos nada menos que cuatro oradores de la Fed, la volatilidad parece estar garantizada.

Resumen diario de los movimientos de los mercados: A la Fed no le importan los mercados

- La jornada arrancará a las 13:30 GMT:

- La publicación del índice de actividad nacional de enero de la Fed de Chicago. El dato anterior fue de -0.15.

- También se publicarán las solicitudes de subsidio por desempleo:

- Se espera que las solicitudes iniciales suban de 212.000 a 218.000.

- Se espera que las solicitudes de continuación se reduzcan de 1.895 millones a 1.885 millones.

- Las cifras preliminares del Índice de Gerentes de Compras de S&P Global para febrero se publicarán a las 14:45 GMT.

- Se espera que el PMI de servicios pase de 52.5 a 52.

- Por su parte, el PMI de manufactura se situaría en 50.5 frente a 50.7.

- Las ventas de viviendas existentes de enero se publicarán a las 15:00 GMT. Se espera que las ventas aumenten de 3,78 millones a 3,97 millones.

- El índice de actividad de la manufactura de la Fed de Kansas para febrero se publicará cerca de las 16:00 GMT. La cifra anterior fue de -17.

- Si los observadores de la Fed se quedan con ganas de más, este jueves hablarán nada menos que cuatro miembros de la Fed:

- El vicepresidente de la Fed, Philip Jefferson, hablará a las 15:00 GMT.

- El presidente de la Fed de Filadelfia, Patrick Harker, tomará la palabra a las 20:15 GMT.

- El presidente de la Fed de Minneapolis, Neel Kashkari, hablará a las 22:00 GMT.

- Lisa Cook, miembro de la Fed, cerrará la jornada del jueves con unas declaraciones cerca de las 22:00 GMT.

- Las acciones operan al alza en todos los ámbitos. El Nikkei ha marcado nuevos máximos este jueves, y el DAX alemán se disparó por encima del 1% en la apertura europea. Los futuros de las acciones estadounidenses cotizan en verde, y el Nasdaq coquetea con ganancias del 2% antes de la apertura.

- La herramienta FedWatch de CME Group se centra ahora en la reunión del 20 de marzo. Las expectativas de una pausa se sitúan en el 95.5%, mientras que las probabilidades de un recorte de tasas se sitúan en el 4.5%.

- El bono del Tesoro estadounidense a 10 años cotiza en torno al 4.31% tras la publicación de las Minutas de la Fed.

Análisis Técnico del Índice del Dólar: Mercados a la espera de la Fed