- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- La Bolsa Mexicana concluye la sesión del jueves prácticamente plana.

- El Dólar gana un 0.50% diario frente al Peso mexicano, cotizando al momento de escribir sobre 20.31.

- Las ventas minoristas de México caen 1.5% interanual en septiembre, por debajo de las proyecciones del mercado.

- Las acciones de Grupo Televisa suben un 2.74%, alcanzando máximos de dos días.

La Bolsa Mexicana de Valores (BMV) cerró la sesión del día de hoy con una ganancia marginal de un 0.01%, cotizando actualmente sobre 50.174. El Índice de Precios y Cotizaciones de la Bolsa Mexicana de Valores mantiene una resistencia de corto plazo en 52.594, dada por el máximo del 7 de noviembre. Al norte, la siguiente resistencia clave está en 54.343, máximo del 16 de agosto. Al sur, la zona de soporte importante está en 49.486, mínimo del 6 de noviembre.

Grupo Televisa y Gruma lideran las ganancias en la Bolsa Mexicana

Las acciones de Grupo Televisa (TLEVISACPO) suben un 2.74% el día de hoy, terminando una racha de tres sesiones consecutivas con pérdidas, alcanzando máximos del 19 de noviembre en 8.38 pesos mexicanos. En la misma sintonía, los valores de Gruma SAB de CV (GRUMA), repuntan un 2.16%, visitando máximos de dos días en 349.82 pesos mexicanos. Por otro lado, las ventas minoristas de México cayeron un 1.5% interanual en septiembre, empeorando el descenso del 1.2% estimado por el consenso de analistas.

TLEVISACPO reaccionó al alza en un soporte clave dado por el mínimo del 20 de noviembre en 7.59 pesos mexicanos. Al alza, la resistencia más cercana se ubica en 8.97 pesos mexicanos, en convergencia con el retroceso al 50% de Fibonacci. La siguiente zona de resistencia clave está en 10.50 pesos mexicanos, punto pivote del 30 de octubre.

Gráfico de 3 horas de TLEVISACPO

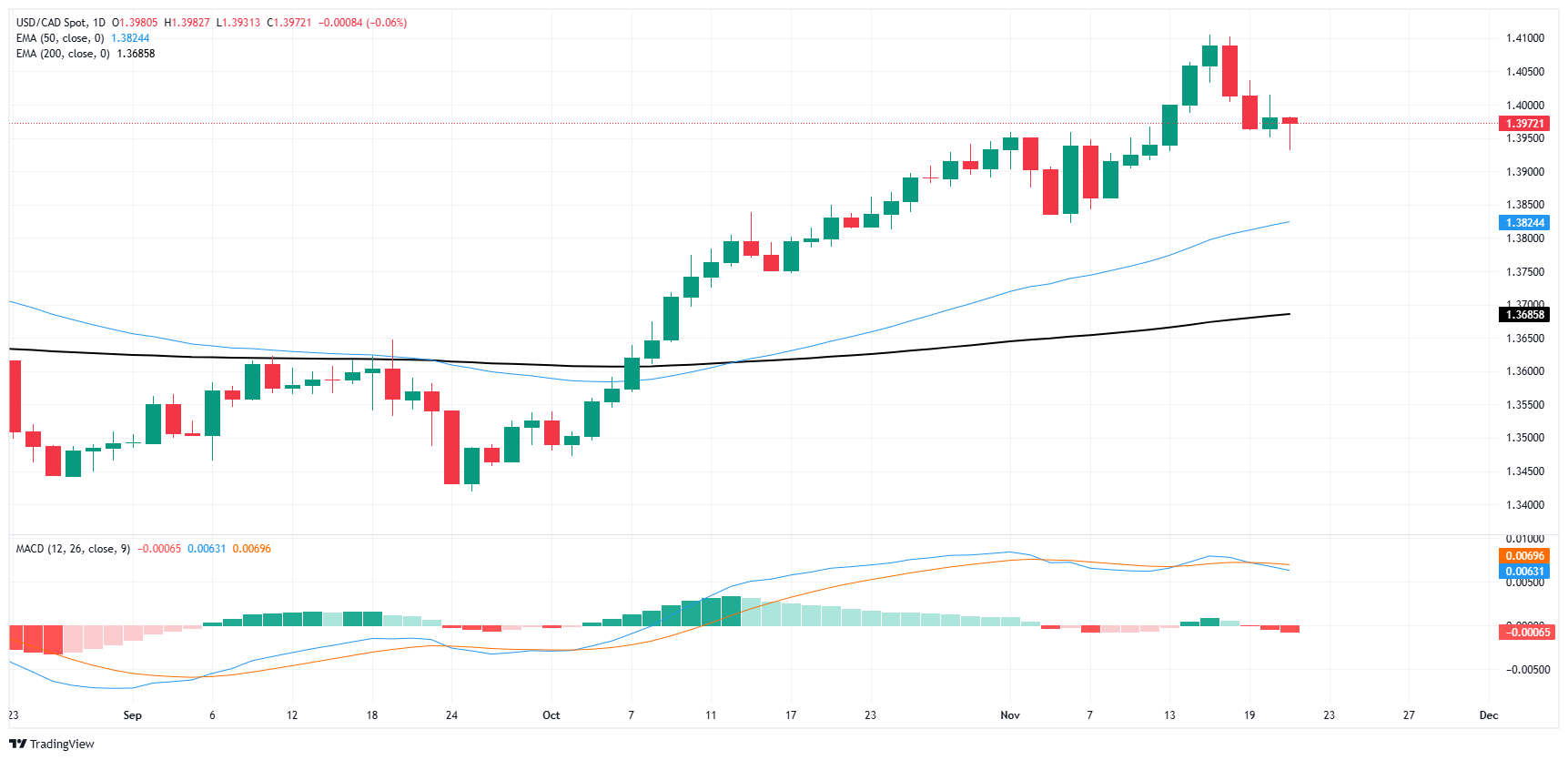

- El Dólar canadiense probó niveles más altos el jueves antes de retroceder.

- Canadá vio un aumento en la inflación manufacturera, con poco efecto.

- Se espera que las ventas minoristas de Canadá del viernes se mantengan planas.

El Dólar canadiense (CAD) alcanzó máximos a corto plazo temprano el jueves antes de quedarse sin impulso y estabilizarse cerca de las ofertas de apertura del día. Una nueva aceleración en la inflación manufacturera canadiense añadirá más presión al Banco de Canadá (BoC) ante su aceleración de recortes de tasas a lo largo de 2024, pero la reacción inmediata del mercado fue limitada.

Los Precios de Productos Industriales y el Índice de Precios de Materias Primas de Canadá se aceleraron ambos hasta el extremo superior de sus rangos a corto plazo en octubre, aumentando las presiones inflacionarias en el nivel manufacturero de la economía canadiense. A pesar de la volatilidad en las presiones inflacionarias de los productores, el CAD vio poco impacto en el mercado por la cifra de bajo nivel, ya que los mercados del CAD esperan la publicación de las ventas minoristas de Canadá del viernes.

Resumen diario de los mercados: El CAD vuelve al rango medio el jueves

- El Dólar canadiense probó niveles más altos temprano el jueves antes de estabilizarse en las ofertas de apertura del día y la acción del precio del USD/CAD se mantiene firmemente en el nivel de 1.4000.

- Los Precios de Productos Industriales de Canadá subieron un 1.2% mensual en octubre, muy por encima del pronóstico del 0.3% y eliminando por completo la contracción del -0.8% del mes anterior.

- El Índice de Precios de Materias Primas de Canadá también se aceleró en octubre, subiendo un 3.8% mensual, superando tanto el pronóstico del -1.5% como la contracción del -3.2% del mes anterior.

- EE.UU. vio una contracción inesperada en las solicitudes semanales de beneficios por desempleo, con las solicitudes iniciales de empleo bajando a 213.000 para la semana que terminó el 15 de noviembre, por debajo de las 220.000 esperadas y las 219.000 revisadas de la semana anterior.

- Un aumento en las ventas de viviendas existentes en EE.UU. mantuvo el sentimiento del mercado en el lado alto.

- Los operadores del CAD estarán atentos a las ventas minoristas de Canadá del viernes para el mes de septiembre, que se espera que se mantengan estables en un 0.4% mensual.

Pronóstico del precio del Dólar canadiense

El Dólar canadiense (CAD) probó un mínimo de seis días el jueves, a pesar de ser empujado de vuelta a las ofertas de apertura del día. El USD/CAD retrocedió por debajo de 1.3950 por primera vez desde el 13 de noviembre, pero la falta de impulso sostenido mantuvo al par justo por debajo de 1.4000.

El par USD/CAD está atrapado cerca de máximos a medio plazo con el Dólar estadounidense cotizando bien por encima de la media móvil exponencial (EMA) de 200 días frente al CAD. Una nueva ronda de ofertas por el CAD enviará al par de vuelta a la EMA de 50 días cerca de 1.3825.

Gráfico diario USD/CAD

El Dólar canadiense FAQs

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- El cruce vio una caída del 0,71% en la sesión del jueves.

- NZD/JPY se mantiene consolidado entre 90.00 y 92.00, con la presión de venta pesando.

- Hasta que ocurra una ruptura decisiva en cualquier dirección, el cruce está destinado a continuar con el comercio lateral.

El NZD/JPY reanudó las pérdidas el jueves, cayendo un 0,71% a 90,60, pero se mantiene consolidado entre 90.00 y 92.00.

El Índice de Fuerza Relativa (RSI) diario se sitúa bajista en 45, mientras que el histograma del Indicador de Convergencia/Divergencia de Medias Móviles (MACD) permanece rojo y plano, indicando una presión de venta suave pero constante. Hasta que ocurra una ruptura decisiva, se espera que el cruce continúe con su patrón de comercio lateral, pero con indicadores que muestran que no hay un claro dominante, la perspectiva sigue siendo neutral.

La tarea de los alcistas será conquistar la convergencia de la Media Móvil Simple de 20 y 100 días que se encuentra dentro del rango definido. Un cierre por encima mejoraría la perspectiva.

Gráfico diario del NZD/JPY

- El Dow Jones sube un 1.30% diario.

- El Nasdaq 100 gana un 0.53% en la jornada del jueves.

- El S&P 500 repunta un 0.68% en el día.

El Dow Jones opera terreno positivo tras las declaraciones del presidente de la Reserva Federal de Chicago, Austan Goolsbee, confirmando que la inflación está en camino de bajar al 2%.

El Promedio Industrial Dow Jones comenzó las negociaciones del jueves en 43.397, mientras que el índice tecnológico Nasdaq 100 abrió en 20.649. El S&P 500 inició las cotizaciones en 5.909, con una clara perspectiva alcista.

El Dow Jones alcanza máximos de semana impulsado por Salesforce e IBM

El Promedio Industrial Dow Jones se negocia en 43.946, con una ganancia diaria de un 1.30%, alcanzando un máximo no visto desde el 14 de noviembre y firmando su segunda sesión consecutiva al alza.

Los valores de Salesforce (CRM) se disparan un 3.90% en el día, cotizando actualmente en 338.40$, visitando máximos de una semana. Siguiendo la perspectiva alcista, las acciones de International Business Machines (IBM) suben un 3.58% el día de hoy, su cuarta sesión consecutiva al alza y visitando máximos no vistos desde el 24 de octubre en 222.63$.

El Nasdaq 100 opera al alza impulsado por Super Micro Computer y Mongo DB

El índice tecnológico Nasdaq 100 sube un 0.40% diario, llegando a máximos del 15 de noviembre y cotizando al momento de escribir sobre 20.743.

Las acciones Super Micro Computer (SMCI) repuntan un 15.12% el día de hoy, visitando niveles del 31 de octubre en 30.50$. En la misma tónica se encuentran los títulos de Mongo DB (MDB), los cuales se han disparado un 11.95%, visitando máximos no vistos desde el 28 de mayo en 331.19$.

El S&P 500 cierra en terreno positivo tras las declaraciones de los miembros de la Reserva Federal

El índice accionario S&P 500 cierra la jornada del jueves con una ganancia de un 0.57%, después de los comentarios del presidente de la Reserva Federal de Chicago, Austan Goolsbee, destacando que la inflación se encuentra en un camino consistente a alcanzar el objetivo del 2%.

Por otro lado, las peticiones de subsidio por desempleo en EE.UU., se situaron en 213.000 en la semana que concluyó el 8 de noviembre, mejorando las 220.000 estimadas por los analistas y las 219.000 alcanzadas en la semana anterior.

Amentum Holdings (AMTM) lidera las ganancias en el S&P 500, subiendo un 10.49% el día de hoy, alcanzando máximos del 18 de noviembre en 25.29$.

Análisis técnico del Dow Jones

El Dow Jones reaccionó al alza en soporte de corto plazo dado por el mínimo del 19 de noviembre en 42.850. La siguiente zona de soporte clave la observamos en 41.641, punto pivote del 4 de noviembre. Al alza, La resistencia clave la observamos en 44.482, máximo del 11 de noviembre.

Gráfico de 3 horas del Dow Jones

El Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- El euro experimenta una venta masiva significativa, arrastrando al EUR/AUD por debajo de niveles críticos de soporte a su nivel más bajo desde octubre.

- El análisis técnico indica un patrón de cabeza y hombros confirmado, sugiriendo un impulso bajista extendido.

- Los soportes inmediatos se observan en el mínimo de octubre de 1.6003 y el mínimo de junio de 2023 de 1.5848, con un objetivo de patrón cerca de 1.5750.

- Los niveles de resistencia a vigilar incluyen 1.6200 y la SMA de 50 días en 1.6283 si hay una reversión en el sentimiento bajista.

El euro cayó bruscamente frente al dólar australiano al final de la sesión norteamericana del jueves. La moneda única fue la rezagada del espacio FX, con el par EUR/USD cayendo a nuevos mínimos anuales por debajo de 1.0500 y arrastrando al par EUR/AUD por debajo de 1.6100 por primera vez desde principios de octubre. Al momento de escribir, el cruce cotiza en 1.6087, bajando un 0,70%.

Pronóstico del precio del EUR/AUD: Perspectiva técnica

El EUR/AUD tiene un sesgo bajista. Surgió un patrón de cabeza y hombros, confirmado aún más por el tipo de cambio, que se hundió por debajo del escote en torno a 1.6200 y abrió la puerta a más caídas. Si el cruce rompe por debajo del mínimo del 2 de octubre de 1.6003, el siguiente soporte emerge en el mínimo del 15 de junio de 2023 de 1.5848 antes de apuntar a 1.5800. Si se supera, la siguiente parada sería el objetivo mínimo para la cabeza y los hombros en torno al rango de 1.5750-75.

Por el contrario, si el EUR/AUD sube por encima de 1.6200, la siguiente resistencia sería el escote en torno a 1.6210. Con más fuerza, la siguiente resistencia sería la media móvil simple (SMA) de 50 días en 1.6283.

Gráfico de precios del EUR/AUD - Diario

El Euro FAQs

El Euro es la moneda de los 19 países de la Unión Europea que pertenecen a la eurozona. Es la segunda moneda más negociada del mundo, detrás del dólar estadounidense. En 2022, representó el 31 % de todas las transacciones de divisas, con un volumen de negocios diario promedio de más de 2,2 billones de dólares al día. El EUR/USD es el par de divisas más negociado del mundo, con un estimado del 30 % de todas las transacciones, seguido del EUR/JPY (4 %), el EUR/GBP (3 %) y el EUR/AUD (2 %).

El Banco Central Europeo (BCE), con sede en Frankfurt (Alemania), es el banco de reserva de la eurozona. El BCE establece los tipos de interés y gestiona la política monetaria. El mandato principal del BCE es mantener la estabilidad de precios, lo que significa controlar la inflación o estimular el crecimiento. Su principal herramienta es la subida o la bajada de los tipos de interés. Los tipos de interés relativamente altos (o la expectativa de tipos más altos) suelen beneficiar al euro y viceversa. El Consejo de Gobierno del BCE toma decisiones sobre política monetaria en reuniones que se celebran ocho veces al año. Las decisiones las toman los directores de los bancos nacionales de la Eurozona y seis miembros permanentes, entre ellos la presidenta del BCE, Christine Lagarde.

Los datos de inflación de la eurozona, medidos por el Índice Armonizado de Precios al Consumidor (IPCA), son un importante indicador econométrico para el euro. Si la inflación aumenta más de lo esperado, especialmente si supera el objetivo del 2% del BCE, obliga al BCE a subir los tipos de interés para volver a controlarla. Los tipos de interés relativamente altos en comparación con sus homólogos suelen beneficiar al euro, ya que hacen que la región sea más atractiva como lugar para que los inversores globales depositen su dinero.

Los datos publicados miden la salud de la economía y pueden tener un impacto en el euro. Indicadores como el PIB, los PMI de manufactura y servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección de la moneda única. Una economía fuerte es buena para el Euro. No sólo atrae más inversión extranjera, sino que puede alentar al BCE a subir los tipos de interés, lo que fortalecerá directamente al euro. De lo contrario, si los datos económicos son débiles, es probable que el Euro caiga. Los datos económicos de las cuatro mayores economías de la zona del euro (Alemania, Francia, Italia y España) son especialmente significativos, ya que representan el 75% de la economía de la zona del euro.

Otro dato importante que se publica sobre el Euro es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un período determinado. Si un país produce productos de exportación muy demandados, su moneda ganará valor simplemente por la demanda adicional creada por los compradores extranjeros que buscan comprar esos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una moneda y viceversa en el caso de un saldo negativo

- El NZD/USD cayó el jueves un 0,26% hasta 0.5865.

- El par reanuda las pérdidas y se mantiene cerca de los mínimos desde abril mientras los bajistas toman el control.

- Los bajistas pueden enfrentar un período de consolidación a medida que los indicadores se acercan a niveles de sobreventa, sugiriendo un posible movimiento lateral.

El par NZD/USD cayó un 0,26% hasta 0.5865 el jueves, continuando su tendencia bajista. El par ha reanudado sus pérdidas y actualmente cotiza cerca de mínimos no vistos desde abril, mientras los bajistas mantienen el control.

La trayectoria bajista del par está respaldada por el Índice de Fuerza Relativa (RSI), que se sitúa en territorio negativo por debajo de 37 y exhibe una ligera pendiente descendente. Esto indica un aumento en la presión de venta. El MACD (Moving Average Convergence Divergence) refleja esta evaluación, ya que su histograma permanece plano y rojo, a pesar de algunos indicios tempranos de un cambio de dirección hoy. Esto sugiere que la presión de venta está aumentando. En la actualidad, el nivel de 0.5850 sirve como una zona de soporte crucial. Si el NZD/USD cae por debajo de este nivel, podría enfrentar más caídas hacia el nivel de 0.5800. Por el contrario, si el par puede recuperar el impulso alcista, encontrará resistencia en 0.5900, con una ruptura por encima de este nivel abriendo la posibilidad de una recuperación hacia 0.6000.

NZD/USD gráfico diario

- Los precios del oro avanzan por cuarto día, superando la SMA de 50 días de 2.660$ en medio de la agitación global.

- El mercado reacciona a los informes de un posible lanzamiento de ICBM por parte de Rusia.

- Los datos económicos de EE.UU. sugieren un mercado laboral fuerte.

- Los inversores ajustan las expectativas para la reunión de diciembre de la Fed con una menor probabilidad de un recorte de tasas al 56%.

El precio del oro extendió sus ganancias por cuarto día consecutivo, superando en su camino la media móvil simple (SMA) de 50 días a medida que la escalada del conflicto entre Rusia y Ucrania aumenta la demanda del metal refugio. El XAU/USD cotiza en 2.672$ en torno a máximos semanales, ganando más del 0.80%.

Los temores de que Rusia lanzara un misil balístico intercontinental (ICBM) sobre Ucrania aumentaron las tensiones en Europa del Este. Sin embargo, según Reuters citando a un funcionario occidental, no utilizaron un ICBM el jueves.

En consecuencia, el metal dorado subió por encima de la SMA de 50 días, que está en 2.660$, en medio de firmes rendimientos del Tesoro de EE.UU. y un Dólar estadounidense en alza.

En cuanto a los datos, las solicitudes iniciales de subsidio de desempleo en EE.UU. de la semana pasada sugirieron que el mercado laboral sigue siendo fuerte, lo que sugiere que la Reserva Federal (Fed) podría lograr un aterrizaje suave. Otros datos no fueron alentadores, como el índice manufacturero de la Fed de Filadelfia, que se desplomó a -5.5 en noviembre, por debajo de la lectura de 10.3 de octubre.

Aparte de esto, los portavoces de la Fed cruzaron las líneas. John Williams de la Fed de Nueva York comentó que el proceso desinflacionario continúa y agregó que la tasa de fondos federales será más baja para finales de 2025.

El presidente de la Fed de Chicago, Austan Goolsbee, repitió algunos de sus comentarios. Reiteró lo que ha dicho últimamente, apoyando tasas de interés más bajas, pero abrió la puerta a ralentizar el ritmo de la política de flexibilización.

Los operadores redujeron las probabilidades de un recorte de tasas de 25 pb en la reunión de diciembre. La herramienta FedWatch del CME ve una probabilidad del 56% de bajar las tasas, frente al 58% de hace dos días.

Para esta semana, la agenda económica contará con portavoces de la Fed y los datos de Sentimiento del Consumidor de la Universidad de Michigan (UoM) en EE.UU.

Resumen diario de los mercados: El oro alcanza un nuevo máximo semanal en medio de la escalada del conflicto entre Rusia y Ucrania

- Los precios del oro se recuperaron a pesar de que los rendimientos reales de EE.UU. subieron dos puntos básicos a 2.084%.

- Los rendimientos de los bonos del Tesoro de EE.UU. están subiendo, con la tasa de referencia a 10 años subiendo dos puntos básicos a 4.434%.

- El índice del Dólar estadounidense (DXY), que sigue el desempeño del Dólar frente a seis divisas, gana más del 0.34%, subiendo a 107.00 cerca de máximos semanales.

- Las solicitudes iniciales de subsidio de desempleo en EE.UU. cayeron a 213.000 para la semana que finalizó el 16 de noviembre, desde 217.000 y por debajo del pronóstico de 220.000.

- Las ventas de viviendas existentes en EE.UU. subieron a 3.96 millones, un aumento desde 3.854 millones, reflejando una tasa de crecimiento del 3.4%.

- Los datos de la Junta de Comercio de Chicago, a través del contrato de futuros de la tasa de fondos federales de diciembre, muestran que los inversores estiman una flexibilización de 22 pb por parte de la Fed para finales de 2024.

Perspectiva técnica: El precio del oro supera la SMA de 50 días

La tendencia alcista en los precios del oro está lista para continuar, con el metal sin rendimiento listo para cotizar dentro del rango de 2.660$-2.700$. Una ruptura de este último expondrá el máximo del 7 de noviembre de 2.710$, seguido de la cifra psicológica de 2.750$. Una vez eliminados esos dos niveles, el siguiente será el pico histórico en 2.790$.

Por el contrario, los vendedores tendrán la ventaja si el metal sin rendimiento cae por debajo de la SMA de 50 días en 2.658$. Una vez superado, el siguiente sería 2.600$, seguido de la media móvil simple (SMA) de 100 días en 2.550$. Los bajistas podrían apuntar al mínimo del 14 de noviembre de 2.536$, seguido de una caída del XAU/USD a 2.500$.

El índice de fuerza relativa (RSI) ha cambiado a un sesgo alcista, indicando que los compradores están al mando.

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

- Los bajistas del Aussie lamen sus heridas tras retroceder debido a la debilidad del Dólar estadounidense y al amplio apetito por el riesgo.

- El RBA de línea dura, las expectativas menos moderadas de la Fed y la transición política en EE.UU. continúan influyendo en la acción del precio del AUD/USD.

- Los datos mixtos de EE.UU. parecen haber debilitado al Dólar el jueves.

El AUD/USD recuperó tracción positiva el jueves tras el retroceso nocturno desde un máximo de una semana. Un Dólar estadounidense más suave y un tono de riesgo positivo beneficiaron al Aussie, así como la postura de línea dura del Banco de la Reserva de Australia (RBA). Los operadores esperan datos macroeconómicos de EE.UU. y discursos de los responsables de la Reserva Federal (Fed) en busca de oportunidades significativas.

Esta semana, el AUD/USD enfrenta una tendencia bajista debido a un Dólar estadounidense más fuerte, respaldado por preocupaciones geopolíticas y mayores rendimientos de los bonos. La postura de línea dura del RBA, que indica posibles ajustes en las tasas de interés, proporciona un soporte temporal para el Aussie. Sin embargo, los débiles datos económicos de Australia y China, junto con la reticencia de la Fed a recortar las tasas de interés rápidamente, siguen pesando sobre el par AUD/USD.

Resumen diario de los mercados: El Dólar australiano fluctúa alrededor de 0.6500 mientras los mercados evalúan datos mixtos de EE.UU.

- En el frente de EE.UU., las solicitudes iniciales de subsidio de desempleo para la semana que finalizó el 15 de noviembre ascendieron a 213.000, por debajo de las expectativas de 220.000.

- Preocupantemente, las solicitudes continuadas aumentaron a 1.908 millones, frente a los 1.872 millones de la semana anterior.

- La encuesta de manufactura de la Fed de Filadelfia cayó en territorio de contracción con una lectura de -5.5, bajando significativamente desde los positivos 8 y 10.3 vistos anteriormente.

- La probabilidad de un recorte de tasas de la Fed en diciembre ha disminuido en un 16,5% desde la semana pasada, lo que parece haber empujado al USD a una ligera consolidación.

- Los alcistas del USD también hacen una pausa mientras esperan claridad sobre las políticas del presidente electo Donald Trump.

Perspectiva técnica del AUD/USD: A pesar de una ligera recuperación, los indicadores del AUD/USD siguen siendo bajistas

Los indicadores técnicos para el par AUD/USD muestran un impulso renovado pero permanecen contenidos en territorio negativo. El Índice de Fuerza Relativa (RSI) se mantiene bien por debajo del punto medio de 50, señalando un sentimiento bajista. El Convergencia/Divergencia de Medias Móviles (MACD) también permanece por debajo de su línea de señal, reforzando la tendencia bajista. El par enfrenta resistencia en la media móvil simple (SMA) de 20 días, que ha servido como una barrera significativa. Hasta que este nivel sea superado decisivamente, los riesgos a la baja permanecen elevados, sugiriendo que el AUD/USD puede continuar deslizándose en el corto plazo.

El Dólar australiano FAQs

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.

El Banco de la Reserva de Australia (RBA) influye en el Dólar australiano (AUD) fijando el nivel de los tipos de interés que los bancos australianos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés de la economía en su conjunto. El principal objetivo del RBA es mantener una tasa de inflación estable del 2%-3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos en comparación con otros grandes bancos centrales apoyan al AUD, y lo contrario para los relativamente bajos. El RBA también puede utilizar la relajación y el endurecimiento cuantitativo para influir en las condiciones crediticias, siendo la primera negativa para el AUD y la segunda positiva para el AUD.

China es el mayor socio comercial de Australia, por lo que la salud de la economía china influye mucho en el valor del Dólar australiano (AUD). Cuando la economía china va bien, compra más materias primas, bienes y servicios de Australia, lo que aumenta la demanda del AUD y hace subir su valor. Lo contrario ocurre cuando la economía china no crece tan rápido como se esperaba. Por lo tanto, las sorpresas positivas o negativas en los datos de crecimiento chino suelen tener un impacto directo en el Dólar australiano.

El mineral de hierro es la mayor exportación de Australia, con 118.000 millones de dólares al año según datos de 2021, siendo China su principal destino. El precio del mineral de hierro, por lo tanto, puede ser un impulsor del Dólar australiano. Por lo general, si el precio del mineral de hierro sube, el AUD también lo hace, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre cuando el precio del mineral de hierro baja. Los precios más altos del mineral de hierro también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva para Australia, lo que también es positivo para el AUD.

La balanza comercial, que es la diferencia entre lo que un país gana con sus exportaciones y lo que paga por sus importaciones, es otro factor que puede influir en el valor del Dólar australiano. Si Australia produce exportaciones muy solicitadas, su divisa ganará valor exclusivamente por el exceso de demanda creado por los compradores extranjeros que desean adquirir sus exportaciones frente a lo que gasta en comprar importaciones. Por lo tanto, una balanza comercial neta positiva fortalece el AUD, con el efecto contrario si la balanza comercial es negativa.

El Dólar estadounidense extendió su marcha hacia el norte y alcanzó nuevos picos de 2024 debido a una mayor debilidad en el universo asociado al riesgo y a las constantes preocupaciones geopolíticas antes de las publicaciones de datos clave el viernes.

Esto es lo que necesita saber el viernes 22 de noviembre:

El Índice del Dólar estadounidense (DXY) subió aún más por encima de la barrera de 107.00 para registrar nuevos máximos del año en curso. Los PMI preliminares de manufactura y servicios de S&P Global destacan en el calendario económico, seguidos por el sentimiento del consumidor final de Michigan.

El EUR/USD se mantuvo bien a la defensiva y retrocedió a la zona de 1.0460 para registrar nuevos mínimos anuales. Se publicará la tasa de crecimiento del PIB del tercer trimestre en Alemania, junto con los PMI preliminares de manufactura y servicios de HCOB en Alemania y la Eurozona, y los discursos de Lagarde, De Guindos, Nagel, Tuominen y Schnabel del BCE.

El GBP/USD operó a la baja y rompió por debajo del soporte clave en 1.2600, o mínimos de varios meses. La publicación de las ventas minoristas será el centro de atención, seguida por los PMI avanzados de manufactura y servicios de S&P Global, y la confianza del consumidor de GfK.

Los comentarios de línea dura de Ueda del BoJ y las preocupaciones geopolíticas ofrecieron soporte al Yen japonés, provocando una caída a mínimos de dos días cerca de 153.90 en el USD/JPY. Se publicarán la tasa de inflación y los PMI preliminares de manufactura y servicios de Jibun Bank.

El AUD/USD logró compensar las ganancias del Dólar y la postura generalizada de oferta en el complejo de riesgo, recuperando una vez más el obstáculo de 0.6500 y más allá. Se esperan los PMI preliminares de manufactura y servicios de Judo Bank en Australia.

Los precios del WTI avanzaron aún más y superaron la marca clave de 70.00$ por barril en respuesta a las preocupaciones sobre el suministro derivadas de las intensas tensiones geopolíticas en el conflicto Rusia-Ucrania.

Los precios del oro subieron por cuarto día consecutivo y revisitaron la región de 2.670$ por onza troy. Los precios de la plata navegaron en un rango inconcluso por debajo de la zona de 31.00$ por onza.

- El USD/MXN gana un 0.52% en la sesión del jueves, alcanzando máximos del 15 de noviembre.

- Las ventas minoristas de México cayeron un 1.5% interanual en septiembre empeorando las estimaciones del consenso.

- Las solicitudes semanales de subsidio por desempleo se situaron en 213.000, por debajo de las estimaciones del mercado.

El USD/MXN marcó un mínimo del día en 20.26, encontrando compradores agresivos que impulsaron el cruce a un máximo de cuatro días el 20.46. Al momento de escribir, el precio del dólar estadounidense cotiza frente al Peso mexicano en 20.42, ganando un 0.52% diario.

El Peso mexicano pierde terreno tras unas decepcionantes ventas minoristas

De acuerdo con información presentada por el Instituto Nacional de Estadística y Geografía, las ventas minoristas de México registraron una caída de un 1.5% interanual, firmando su cuarta caída consecutiva y empeorando el descenso del 1.2% esperado.

Por otro lado, las peticiones semanales de subsidio por desempleo llegaron a 213.000 en la semana que concluyó el 15 de noviembre, situándose por debajo de las estimaciones de 220.000 y de las 219.000 registradas en la semana anterior.

En medio de este contexto, el USD/MXN presenta un repunte pregunta 0.52% el día de hoy, llegando a máximos no vistos desde el 15 de noviembre en 20.46.

Niveles técnicos en el USD/MXN

El USD/MXN estableció un soporte de corto plazo dado por el mínimo del 19 de noviembre en 20.06$. La siguiente área de soporte clave la observamos en 19.76, mínimo del 7 de noviembre. La zona de resistencia importante se encuentra en 20.80, punto pivote del 6 de noviembre.

Gráfico de 4 horas del USD/MXN

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El Índice del Dólar estadounidense retrocede a 106.50 y sigue encontrando una barrera cerca de 107.00.

- El Dólar se debilita por las insinuaciones de Williams de la Fed sobre el enfriamiento de la inflación y la reducción de tasas.

- Los funcionarios de la Fed siguen siendo cautelosos en medio de preocupaciones persistentes sobre la inflación y la incertidumbre sobre las futuras decisiones de tasas.

- Los datos de mediano nivel de EE.UU. fueron mixtos el jueves.

En la sesión del jueves, el Índice del Dólar estadounidense (DXY) se estabiliza después de que Williams de la Fed indicara un posible enfriamiento de la inflación y una posterior disminución de las tasas de interés. En cuanto a los datos, las solicitudes de subsidio por desempleo estuvieron por debajo de las expectativas, mientras que los datos de manufactura generaron preocupaciones entre los inversores. El DXY ronda los 106.50, lo que indica un posible movimiento para encontrar soporte para un rebote.

El DXY mantiene un impulso alcista general, respaldado por datos económicos sólidos y una postura menos moderada de la Reserva Federal (Fed). Su trayectoria ascendente está impulsada por la retórica de línea dura, el sentimiento de aversión al riesgo y las tensiones geopolíticas. La tendencia alcista se mantiene intacta con expectativas limitadas de una relajación agresiva de la Fed.

Resumen diario de los mercados: EE.UU. débil mientras los mercados digieren las palabras de la Fed y datos mixtos

- Williams de la Fed insinuó un posible enfriamiento de la inflación y una reducción de tasas de interés, lo que llevó a la estabilización del DXY.

- Los datos de solicitudes de subsidio por desempleo estuvieron por debajo de las expectativas, mientras que los datos de manufactura generaron preocupaciones entre los inversores.

- Las solicitudes iniciales de subsidio por desempleo para la semana que finalizó el 15 de noviembre disminuyeron a 213.000, por debajo de las expectativas.

- Las solicitudes continuadas aumentaron inesperadamente a 1.908 millones, subiendo en 36.000 desde la semana anterior.

- La encuesta de manufactura de la Fed de Filadelfia se desplomó a -5.5 en noviembre, cayendo en territorio de contracción desde territorio positivo.

- Según la herramienta CME FedWatch, los mercados ahora asignan una probabilidad del 55,5% de un recorte de tasas de 25 puntos básicos por parte de la Fed en diciembre, frente al 70% de hace una semana.

- El rendimiento de referencia a 10 años de EE.UU. disminuyó a 4,39%, alejándose aún más de su reciente máximo de 4,50%.

Perspectiva técnica del DXY: Los alcistas enfrentan resistencia cerca de 107.00 mientras los indicadores muestran una posible consolidación

Los indicadores técnicos, incluyendo el Índice de Fuerza Relativa (RSI) y el Promedio Móvil de Convergencia/Divergencia (MACD), se mantienen positivos pero se han estabilizado, sugiriendo una consolidación debido a condiciones cercanas a la sobrecompra. El índice se mantiene por encima de sus medias móviles simples (SMA) de 20, 100 y 200 días, lo que debería proporcionar soporte a la retórica alcista. A corto plazo, los alcistas deben mantener el nivel de 106.00.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El Dow Jones subió más de un uno por ciento el jueves.

- Los inversores han renovado su vigor después de un breve período de retroceso.

- Los mercados desestiman la caída en las encuestas de manufactura, suben las solicitudes de beneficios más suaves.

El Promedio Industrial Dow Jones (DJIA) se disparó el jueves, subiendo más de 550 puntos mientras los inversores volvían a sus zapatos de postores. Las solicitudes semanales de subsidio por desempleo en EE.UU. disminuyeron ligeramente en una base semanal, mientras los operadores desestimaban una contracción en el índice manufacturero de la Fed de Filadelfia. Los mercados también subieron un aumento en la variación de las ventas de viviendas existentes. Los sectores industriales y financieros son los de mejor desempeño del día.

Las solicitudes iniciales de subsidio por desempleo en EE.UU. fueron más bajas de lo esperado el jueves, mostrando 213.000 nuevos solicitantes netos de beneficios por desempleo para la semana que terminó el 15 de noviembre, por debajo de los 220.000 esperados y bajando desde la cifra semanal revisada anterior de 219.000. La variación de las ventas de viviendas existentes también se aceleró en octubre, subiendo al 3,4% después de la contracción revisada del -1,3% del mes anterior.

La encuesta manufacturera de la Fed de Filadelfia para noviembre lanzó otra señal de advertencia, retrocediendo a -5,5 y cayendo bruscamente desde el 10,3 del mes anterior y superando la previsión media de 8,0. La cifra a la baja en las expectativas agregadas hizo poco para contener a los mercados, que estaban decididos a sacudirse las caídas a corto plazo y volver a los máximos históricos.

Noticias del Dow Jones

Un amplio aumento en el apetito por el riesgo en todo el sector el jueves ha impulsado al Dow Jones de nuevo al extremo alcista, con todos menos cinco de los valores listados en el índice principal subiendo desde las ofertas de apertura del día. Salesforce (CRM) subió casi un 5%, superando los 341 $ por acción mientras los analistas elevan sus previsiones de precio para CRM antes de los informes de ganancias del tercer trimestre de la compañía de gestión de bases de datos digitales, que se publicarán durante la primera semana de diciembre.

En otros lugares, Nvidia (NVDA) está teniendo un día volátil, alcanzando nuevos máximos históricos antes de caer nuevamente mientras los inversores debaten opiniones contradictorias sobre los resultados trimestrales recientes del fabricante de chips.

Pronóstico de precios del Dow Jones

El Dow Jones está de vuelta probando el nivel principal de 44.000 el jueves, subiendo 600 puntos desde los mínimos del día cerca de 43.200. Después de un breve retroceso que vio al índice de acciones principal caer un 3,7% desde los máximos históricos cerca de 44.485, el impulso alcista ha regresado.

Un patrón consistente de mínimos más altos ha mantenido el gas encendido en una carrera alcista unilateral que comenzó en noviembre de 2023. La acción del precio ha superado por completo la media móvil exponencial (EMA) de 200 días durante 12 meses consecutivos, y cronometrar entradas cortas está resultando ser una tarea peligrosa. Los postores aún tienen que empujar los precios por encima de 44.400 antes de que puedan reclamar nuevos máximos históricos, y la EMA de 50 días está manteniendo un piso técnico ajustado bajo el impulso intradía desde 42.600.

Gráfico diario del Dow Jones

El Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

El presidente del Banco de la Reserva Federal (Fed) de Chicago, Austan Goolsbee, apareció en los titulares el jueves, comentando sobre el ritmo futuro de los recortes de tasas de la Fed ante una inflación que aparentemente está en camino de alcanzar el objetivo del 2% de la Fed.

Puntos clave

La inflación está en camino de bajar al 2%.

El mercado laboral está cerca de la estabilidad, pleno empleo.

Durante el próximo año, parece que las tasas terminarán siendo bastante más bajas de lo que son hoy.

Podría tener sentido ralentizar el ritmo de los recortes de tasas de interés a medida que la Fed se acerque a donde se estabilizarán las tasas.

He obtenido más tranquilidad del hecho de que no estamos atravesando el pleno empleo.

- El Peso mexicano cae frente al Dólar estadounidense en medio de continuas preocupaciones geopolíticas y datos locales decepcionantes.

- El Índice del Dólar estadounidense alcanza un nuevo máximo anual de 107.06.

- La gobernadora de Banxico señala la posibilidad de más recortes de tasas, lo que añade presión a las perspectivas a corto plazo del Peso.

El Peso mexicano se depreció frente al Dólar estadounidense el jueves debido a la aversión al riesgo a medida que el conflicto entre Rusia y Ucrania se intensifica. Además, un informe débil de ventas minoristas en México y sólidos datos de empleo en EE.UU. pesaron sobre la moneda de mercado emergente, que ha caído un 1,86% en el mes. Al momento de escribir, el USD/MXN cotiza en 20.39, con un alza del 0,71%.

La geopolítica continuó impulsando la acción del precio. En consecuencia, el Dólar alcanzó un nuevo máximo anual (YTD) frente a una cesta de seis divisas conocida como el Índice del Dólar estadounidense (DXY). El DXY sube un 0,38% cerca de 107.06.

Por lo tanto, el USD/MXN está imprimiendo otro tramo al alza después de que el Instituto Nacional de Estadística Geografía e Informática (INEGI) revelara que las ventas minoristas mensuales estuvieron en línea con lo esperado, pero no alcanzaron la marca en términos anuales.

Mientras tanto, la gobernadora del Banco de México, Victoria Rodríguez Ceja, dijo en una entrevista con Reuters que es probable que el banco central continúe bajando las tasas de interés debido al progreso realizado en la reducción de la inflación. Por lo tanto, el Peso seguirá presionado a la baja en el corto plazo.

Un informe semanal sobre las solicitudes de subsidio de desempleo en EE.UU. reveló que el número de personas que solicitaron beneficios por desempleo cayó inesperadamente la semana pasada, lo que sugiere un repunte en el mercado laboral.

Los jugadores del mercado monetario se habían vuelto más cautelosos sobre la posibilidad de que la Reserva Federal (Fed) recorte las tasas. La herramienta CME FedWatch sugiere que los inversores ven un 59% de probabilidad de un recorte de tasas de 25 puntos básicos en la reunión de diciembre, frente al 55% de un día antes.

Mientras tanto, según una entrevista con The Financial Times, el presidente de la Fed de Richmond, Tom Barkin, dijo que Estados Unidos es más vulnerable a los choques inflacionarios que en el pasado.

Esta semana, la agenda de México revelará las cifras del Producto Interior Bruto (PIB) de noviembre y los datos de inflación de mediados de mes. En EE.UU., el calendario incluirá discursos de la Fed y el índice de sentimiento del consumidor de la Universidad de Michigan (UoM).

Resumen diario de los mercados: El Peso mexicano a la defensiva en medio de un Dólar estadounidense firme

- Las ventas minoristas de México para septiembre fueron del 0,1% mensual, como se esperaba. En términos anuales, las ventas cayeron del -0,8% al -1,5%, más de la contracción estimada del -1,2%.

- Las solicitudes iniciales de subsidio de desempleo en EE.UU. cayeron de 217.000 a 213.000, por debajo de las estimaciones de 220.000 para la semana que finalizó el 16 de noviembre.

- Las ventas de viviendas existentes en EE.UU. aumentaron a 3,96 millones, desde 3,854 millones, con una tasa de crecimiento del 3,4%.

- Los datos de la Junta de Comercio de Chicago, a través del contrato de futuros de la tasa de fondos federales de diciembre, muestran que los inversores estiman una reducción de 22 pb de la Fed para finales de 2024.

- La semana pasada, Moody’s cambió la perspectiva crediticia de México a negativa, mencionando reformas constitucionales que podrían impactar negativamente en la fortaleza económica y fiscal de México.

Perspectiva técnica del USD/MXN: El Peso mexicano se desploma mientras el USD/MXN supera los 20.40

El par exótico ha extendido sus ganancias, con el USD/MXN alcanzando nuevos máximos semanales en 20.46, cerca de la cifra psicológica de 20.50. Una ruptura de este último expondrá el pico del 12 de noviembre en 20.69. Una vez que esos niveles sean superados, la siguiente resistencia sería el máximo anual (YTD) de 20.80.

Si los vendedores empujan el tipo de cambio por debajo de 20.00, podrían probar la media móvil simple (SMA) de 50 días y el mínimo del 7 de noviembre alrededor de 19.75/78, seguido por la marca de 19.50.

Indicadores como el Índice de Fuerza Relativa (RSI) permanecen alcistas en el corto y mediano plazo, lo que sugiere que hay más potencial al alza.

El Peso mexicano FAQs

El Peso mexicano (MXN) es la moneda más comercializada entre sus pares latinoamericanas. Su valor está ampliamente determinado por el desempeño de la economía mexicana, la política del banco central del país, la cantidad de inversión extranjera en el país e incluso los niveles de remesas enviadas por los mexicanos que viven en el extranjero, particularmente en los Estados Unidos. Las tendencias geopolíticas también pueden afectar al MXN: por ejemplo, el proceso de nearshoring (o la decisión de algunas empresas de reubicar la capacidad de fabricación y las cadenas de suministro más cerca de sus países de origen) también se considera un catalizador para la moneda mexicana, ya que el país se considera un centro de fabricación clave en el continente americano. Otro catalizador para el MXN son los precios del petróleo, ya que México es un exportador clave de la materia prima.

El objetivo principal del banco central de México, también conocido como Banxico, es mantener la inflación en niveles bajos y estables (en o cerca de su objetivo del 3%, el punto medio de una banda de tolerancia de entre el 2% y el 4%). Para ello, el banco establece un nivel adecuado de tasas de interés. Cuando la inflación es demasiado alta, Banxico intentará controlarla subiendo las tasas de interés, lo que encarece el endeudamiento de los hogares y las empresas, enfriando así la demanda y la economía en general. Las tasas de interés más altas son generalmente positivas para el Peso mexicano (MXN), ya que conducen a mayores rendimientos, lo que hace que el país sea un lugar más atractivo para los inversores. Por el contrario, las tasas de interés más bajas tienden a debilitar el MXN.

La publicación de datos macroeconómicos es clave para evaluar el estado de la economía y puede tener un impacto en la valuación del peso mexicano (MXN). Una economía mexicana fuerte, basada en un alto crecimiento económico, un bajo desempleo y una alta confianza es buena para el MXN. No solo atrae más inversión extranjera, sino que puede alentar al Banco de México (Banxico) a aumentar las tasas de interés, en particular si esta fortaleza se acompaña de una inflación elevada. Sin embargo, si los datos económicos son débiles, es probable que el MXN se deprecie.

Como moneda de mercado emergente, el Peso mexicano (MXN) tiende a subir durante períodos de riesgo, o cuando los inversores perciben que los riesgos generales del mercado son bajos y, por lo tanto, están ansiosos por participar en inversiones que conllevan un mayor riesgo. Por el contrario, el MXN tiende a debilitarse en momentos de turbulencia del mercado o incertidumbre económica, ya que los inversores tienden a vender activos de mayor riesgo y huir a los refugios seguros más estables.

El precio del dólar estadounidense cae marginalmente frente al peso colombiano, estableciendo un máximo diario en 4.405,95, donde atrajo vendedores que llevaron la paridad a mínimos de más una semana no vistos desde el 12 de noviembre en 4.376.09.

El USD/COP cotiza actualmente en 4.389,74, cayendo un 0.05% en el día.

El peso colombiano opera sin cambios en espera de los discursos de los miembros de la Reserva Federal

El presidente de la Reserva Federal de Chicago, Austan Goolsbee, Participar en una sesión de preguntas y respuestas en Indianápolis. Posteriormente, el presidente de la Reserva Federal de Kansas, Jeffrey Schmid, dará un discurso en Kansas City ante la Fairfax Industrial Association.

Las solicitudes de subsidio por desempleo en Estados Unidos aumentaron a 213.000 en la semana que finalizó el 8 de noviembre, situándose por debajo de las 220.000 esperadas y de las 219.000 registradas en la semana previa.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- EUR/CAD cayó un 0,19% el jueves, alcanzando 1.4700, el nivel más bajo desde el 1 de julio.

- Con indicadores en territorio de sobreventa extrema, el EUR/CAD podría consolidarse al alza, pero la perspectiva general sigue siendo negativa.

El EUR/CAD cayó un 0,19% a 1.4700 en la sesión del jueves, alcanzando su nivel más bajo desde el 1 de julio. El par de divisas ha estado cayendo constantemente desde entonces, en medio de una creciente presión de venta como lo indican el Índice de Fuerza Relativa (RSI) y el Indicador de Convergencia/Divergencia de Medias Móviles (MACD). El impulso general parece ser bajista, con el par probablemente continuando su tendencia a la baja en el corto plazo, según nuestro análisis técnico previo.

Los indicadores técnicos para el par EUR/CAD sugieren que la tendencia bajista probablemente continuará. El RSI está en 27, indicando condiciones de sobreventa, y está inclinándose hacia abajo, sugiriendo que la presión de venta está aumentando. El MACD también sugiere que la presión de venta está aumentando, ya que el histograma es rojo y está en aumento. La perspectiva general para el EUR/CAD es bajista, y el par probablemente continuará su declive en el corto plazo, aunque no se debe descartar una corrección al alza.

Aunque las condiciones de sobreventa extrema pueden llevar a una consolidación a corto plazo, la perspectiva sigue siendo negativa. Indicadores como el RSI y el MACD sugieren una presión de venta continua, y el par probablemente seguirá cayendo.

Gráfico diario de EUR/CAD

- El Dólar cae un 0.14% diario frente al Peso chileno, manteniéndose dentro del rango operativo del miércoles.

- Las peticiones semanales de subsidio de desempleo de EE.UU. aumentaron a 213.000, ubicándose por debajo de las estimaciones del mercado.

- La agenda económica de Estados Unidos contempla los discursos el día de hoy de Austan Goolsbee, Beth Hammack, Jeff Schmid y Michael Barr, miembros de la Fed.

- Los precios del cobre caen a mínimos de dos días en 4.0911$ por libra.

El USD/CLP estableció un máximo diario en 974.55, marcó un máximo del día el 972.85, atrayendo vendedores que arrastraron el cruce a un mínimo de dos días en 969.80. Al momento de escribir, el USD/CLP opera en 972.10, cayendo un 0.12% el día de hoy.

El Peso chileno opera sin cambios en medio de los discursos de los miembros de la Reserva Federal

De acuerdo con la información presentada por el departamento de trabajo de Estados Unidos, las solicitudes semanales de subsidio por desempleo se ubicaron 213.000 en la semana que finalizó el 15 de noviembre. Esta cifra se ubicó por debajo de las 220.000 estimadas por el mercado y de las 219.000 registradas previamente.

Por otro lado, los inversionistas estarán atentos a las declaraciones de los miembros de la Fed, Austan Goolsbee, Beth Hammack, Jeff Schmid y Michael Barr, en búsqueda de señales que indiquen el ritmo de la política monetaria en el corto plazo.

Los precios del cobre firman su segundo día consecutivo con pérdidas, cayendo el día de hoy un 0.32%, alcanzando mínimos de 2 días en 4.0911$ por libra.

Niveles técnicos en el USD/CLP

El USD/CLP formó una resistencia de corto plazo, dada por el máximo del 14 de noviembre en 989.15. La zona de soporte más cercana está en 940.90, mínimo del 24 de octubre, que confluye con el retroceso al 50% de Fibonacci. La siguiente área de soporte importante la observamos en 894.25, dada por el punto pivote del 30 de septiembre

Gráfico diario del USD/CLP

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El GBP/USD cae mientras el mercado reacciona a las tensiones globales y los datos de inflación del Reino Unido.

- Los indicadores técnicos sugieren más caídas, con el par ahora por debajo de la SMA de 200 días.

- Los niveles clave de soporte a vigilar incluyen 1.2600 y el mínimo de mayo en 1.2445, con potencial para volver a probar los mínimos anuales.

- La recuperación por encima de 1.2665 y la SMA de 200 días sería crucial para revertir el impulso bajista actual.

La Libra esterlina cayó frente al Dólar estadounidense al inicio de la sesión norteamericana mientras los operadores digerían la escalada del conflicto entre Rusia y Ucrania, el resultado de las elecciones presidenciales de EE.UU. y los datos de inflación del Reino Unido. El GBP/USD cotiza en 1.2624, con una caída del 0,21%.

Pronóstico del precio del GBP/USD: Perspectiva técnica

Se prevé más caídas después de que el par GBP/USD cayera por debajo de la media móvil simple (SMA) de 200 días en 1.2818. Además, el par principal formó una serie sucesiva de máximos y mínimos más bajos, despejando su camino hacia el soporte intermedio en 1.2665, el mínimo diario del 8 de agosto. Eso y osciladores como el Índice de Fuerza Relativa (RSI), que indican que los vendedores están a cargo, confirman el sesgo bajista del par.

El próximo nivel de soporte se encuentra en 1.2600, seguido del mínimo diario del 9 de mayo en 1.2445, antes de probar el mínimo anual (YTD) de 1.2299.

Si los compradores quieren recuperar el control, necesitan que el GBP/USD suba por encima de 1.2665, seguido de 1.2700 y la SMA de 200 días.

Gráfico del precio del GBP/USD – Diario

La Libra esterlina FAQs

La Libra esterlina (GBP) es la moneda más antigua del mundo (886 d. C.) y la moneda oficial del Reino Unido. Es la cuarta unidad de cambio de divisas (FX) más comercializada en el mundo, representando el 12% de todas las transacciones, con un promedio de 630 mil millones de $ al día, según datos de 2022. Sus pares comerciales clave son GBP/USD, que representa el 11% de FX, GBP/JPY (3%) y EUR/GBP (2%). La Libra esterlina es emitida por el Banco de Inglaterra (BoE).

El factor más importante que influye en el valor de la Libra esterlina es la política monetaria decidida por el Banco de Inglaterra. El Banco de Inglaterra basa sus decisiones en si ha logrado su objetivo principal de "estabilidad de precios": una tasa de inflación constante de alrededor del 2%. Su principal herramienta para lograrlo es el ajuste de los tipos de interés. Cuando la inflación es demasiado alta, el Banco de Inglaterra intentará controlarla subiendo los tipos de interés, lo que encarece el acceso al crédito para las personas y las empresas. Esto es generalmente positivo para la libra esterlina, ya que los tipos de interés más altos hacen del Reino Unido un lugar más atractivo para que los inversores globales inviertan su dinero. Cuando la inflación cae demasiado es una señal de que el crecimiento económico se está desacelerando. En este escenario, el Banco de Inglaterra considerará bajar los tipos de interés para abaratar el crédito, de modo que las empresas se endeudarán más para invertir en proyectos que generen crecimiento.

Los datos publicados miden la salud de la economía y pueden afectar el valor de la libra esterlina. Indicadores como el PIB, los PMI de manufactura y servicios y el empleo pueden influir en la dirección de la Libra esterlina.

Otro dato importante que se publica y afecta a la Libra esterlina es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un período determinado. Si un país produce productos de exportación muy demandados, su moneda se beneficiará exclusivamente de la demanda adicional creada por los compradores extranjeros que buscan comprar esos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una moneda y viceversa en el caso de un saldo negativo

- El USD/JPY podría haber desarrollado un patrón de precios de Formación en Expansión.

- Si es así, podría tener potencial de reversión bajista y ver los precios caer sustancialmente más bajos.

El USD/JPY podría aún estar en el proceso de formar un patrón de Formación en Expansión con potencial bajista. Si es así, es probable que eventualmente decline hacia la línea de límite inferior del patrón en alrededor de 151.50. Después de eso, podría incluso romper por debajo de esa línea y declinar hacia el objetivo proyectado para la Formación en Expansión (FE), en alrededor de 148.54.

USD/JPY Gráfico de 4 horas

El USD/JPY ha superado la línea de límite superior de la FE y esto podría ser una señal de agotamiento de la tendencia alcista o una señal de optimismo.

Es posible que el patrón sea falso y, en ese caso, el USD/JPY aún estaría en una fuerte tendencia alcista a mediano plazo. Si es así, dado el principio de análisis técnico de que "la tendencia es tu amiga", las probabilidades favorecerían más alzas.

En tal caso, una ruptura por encima de 156.25 probablemente confirmaría más ganancias hacia un objetivo en alrededor de 157.86 (máximo del 19 de julio).

- El precio de la Plata se recupera levemente por encima de 31.00$ debido a las tensiones geopolíticas.

- Ucrania lanzó misiles suministrados por el Reino Unido en Rusia, resultando en una nueva escalada en la guerra.

- Los inversores esperan el PMI preliminar de S&P Global de EE.UU. para noviembre.

El precio de la Plata (XAG/USD) rebota ligeramente por encima de 31.00$ en la sesión norteamericana del jueves después de una corrección cerca de 30.80$ el miércoles. El metal blanco rebota debido a la nueva escalada en la guerra entre Rusia y Ucrania, lo que obligó a los inversores a refugiarse en activos seguros, como la Plata.

Las tensiones geopolíticas se renovaron cuando Ucrania lanzó misiles suministrados por el Reino Unido en Rusia, un día después de que disparara el Sistema de Misiles Tácticos del Ejército (ATACMS) proporcionado por el presidente de Estados Unidos (EE.UU.), Joe Biden, lo que aumentó los riesgos de una tercera guerra mundial.

Históricamente, el atractivo de los activos refugio, como la Plata, mejora en tiempos de incertidumbre o riesgos geopolíticos elevados.

La perspectiva del precio de la Plata sigue siendo incierta ya que los inversores dudan si la Reserva Federal (Fed) reducirá las tasas de interés nuevamente en la reunión de diciembre. La probabilidad de que la Fed reduzca las tasas de interés en 25 puntos básicos a 4.25%-4.50% en diciembre ha bajado al 56% desde el 72% de hace una semana, según la herramienta CME FedWatch.

Mientras tanto, el Índice del Dólar (DXY) de EE.UU., que sigue el valor del Dólar frente a seis divisas principales, tambalea alrededor de 106.60. Los rendimientos de los bonos del Tesoro a 10 años rondan el 4.40%.

De cara al futuro, los inversores se centrarán en los datos preliminares del PMI de S&P Global para noviembre, que se publicarán el viernes. Los economistas esperan que la actividad del sector privado en general haya mejorado.

Análisis técnico de la plata

El precio de la Plata se mantiene en camino hacia la línea de tendencia ascendente alrededor de 29.00$, trazada desde el mínimo de febrero de 22.30$, que también coincide con la media móvil exponencial (EMA) de 200 días. El metal blanco enfrenta presión vendedora cerca de la EMA de 20 días, que se negocia alrededor de 31.40$.

El activo se debilitó después de la ruptura del soporte horizontal trazado desde el máximo del 21 de mayo de 32.50$.

El RSI de 14 días cae cerca de 40.00. Un impulso bajista se desencadenará si el RSI (14) se mantiene por debajo del mismo.

Plata gráfico diario

- EUR/CHF cae a nuevos mínimos tras romper un patrón de Triángulo.

- Es probable que continúe bajando según la teoría del análisis técnico.

EUR/CHF cae después de romper un patrón de Triángulo. Probablemente continuará descendiendo hasta alcanzar el próximo objetivo bajista, que ha sido revisado al alza a 0.9145 - 0.9150. Esta es la extrapolación de Fibonacci del 61.8% de la altura del Triángulo hacia abajo, el objetivo generado utilizando la teoría del análisis técnico.

EUR/CHF Gráfico Diario

La tendencia bajista previa a la formación del Triángulo (desde el 27 de mayo) inclina aún más las probabilidades a favor de una evolución a la baja.

Otro posible nivel de soporte y objetivo más conservador es el mínimo clave del 5 de agosto en 0.9210.

El endeudamiento del gobierno del Reino Unido (17,4B £) aumentó muy por encima de las expectativas en octubre, mientras que la última encuesta de tendencias industriales de la CBI sugirió una mejora moderada en los pedidos de manufactura del Reino Unido, señala Shaun Osborne, estratega jefe de FX de Scotiabank.

GBP presiona la base del reciente rango de consolidación

"Mann del MPC del BoE habla a las 9.00ET y es probable que refuerce ese enfoque cauteloso hacia la flexibilización de la política delineado por sus colegas en los últimos días."

"El Cable se mantiene dentro del rango de consolidación de la semana pasada, pero apenas. La acción del precio continúa respetando los límites de un patrón de bandera bajista, pero la base del patrón de bandera en 1,2637 está bajo una presión obvia."