- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- NVIDIA (NVDA) pierde un 2.08%, al cierre del mercado.

- Los inversionistas tendrán el foco sobre su reporte de ganancias, la próxima semana.

Los valores de NVIDIA marcaron un máximo de la sesión en 129.88 $, atrayendo vendedores que llevaron el precio de la acción a un mínimo en 125.90 $. Actualmente, NVIDIA cotiza en 127.56 $, cayendo un 2.08% al concluir la sesión americana.

La atención de los inversores estará sobre el reporte trimestral de NVIDIA

La compañía enfocada en la fabricación de chips y software para inteligencia artificial, NVIDIA, dará a conocer su reporte financiero correspondiente al segundo trimestre de 2024 el próximo 28 de agosto. La empresa ha superado las expectativas del mercado de manera consecutiva desde febrero de 2023. Los inversores esperan que esta ocasión no sea la excepción y superen los 28.64 mil millones de dólares en ingresos y se ubique por encima de los 0.64 $ de ganancia por acción.

NVIDIA tuvo un retroceso importante cayendo hasta 90.69 $ el 5 de agosto, después de alcanzar su máximo histórico en 140.76 $ el 20 de junio. Los valores de la compañía se han recuperado y han experimentado un rally alcista, operando al momento de escribir en 127.25 $. El consenso de los analistas espera que supere su máximo histórico en el corto plazo y pueda posicionarse de nueva cuenta como la compañía más valiosa del mundo, por encima de Apple y Microsoft.

Niveles por considerar en NVIDIA

Las acciones de NVIDIA se encuentran en una tendencia alcista estableciendo un soporte en 90.69, en convergencia con el retroceso al 23.6% de Fibonacci. El siguiente soporte está en 75.61, dado por el mínimo del 19 de abril. Hoy la resistencia más cercana, la observamos en 140.76, máximo histórico alcanzado el 20 de junio.

Gráfica diaria de NVIDIA

- El Nasdaq 100 cae un 0.05% el día de hoy.

- DexCom Inc (DXCM) presenta una minusvalía de un 5.6%, junto con PDD Holdings Inc DRC (PDD) que pierde un 3.37% diario.

- Los inversores se prepararan para las minutas del FOMC el día de mañana y la participación de Jerome Powell en el simposio de Jackson Hole.

El Nasdaq 100 alcanzó un máximo de la sesión en 18.938 encontrando vendedores agresivos que llevaron el índice a un mínimo del día en 19.654. El momento de escribir, el Nasdaq 100 opera en 19.770, perdiendo un 0.05% al cierre del mercado.

Las minutas del FOMC y el simposio de Jackson Hole concentran la atención de los inverisonistas

Dexcom, registra una pérdida de un 5.6%, cayendo 2.68 $, operando sus acciones en 73.34 $. En la misma sintonía, PDD Holdings Inc DRC, cae un 4.50%, cotizando en 144.31 $, el día de hoy.

El Nasdaq 100 ha registrado escasa actividad el día de hoy, en un contexto en el que los inversionistas se preparan para las minutas del Comité de Mercado Abierto de la Reserva Federal, el día de mañana.

De igual forma, la participación de Jeorme Powell, presidente de la Reserva Federal en el simposio de Jacskon Hole, marcará la postura de la autoridad monetaria, definiendo un posible recorte de 25 puntos básicos en septiembre. Los inversores ponderarán la magnitud y la frecuencia de los recortes durante el último trimestre de 2024.

Niveles técnicos en el Nasdaq 100

El Nasdaq 100 mantiene la tendencia alcista, formando un soporte en 18.832, dado por el mínimo del 14 de agosto. El siguiente soporte se encuentra en 17.775, punto pivote del 8 de agosto en confluencia con el retroceso al 23.6% de Fibonacci. La próxima la observamos en 19.971, máximo del 18 de julio.

Gráfico diario del Nasdaq 100

- El EUR/GBP cayó a 0.8525 durante la sesión del martes, con un movimiento continuo dentro del rango.

- Los indicadores proyectan señales contradictorias pero en general sugieren una presión de venta constante.

- El cruce está a punto de cerrar un cruce alcista entre la SMA de 20 y 100 días, lo que sería una señal de compra.

En la sesión del martes, el par EUR/GBP cayó modestamente a 0.8525, continuando su movimiento dentro del rango. Los indicadores técnicos proporcionan señales contradictorias, sugiriendo una perspectiva neutral con un ligero sesgo bajista. En el lado positivo, un catalizador alcista podría ser un cruce entre las medias móviles simples (SMA) de 20 y 100 días en el nivel de 0.8500.

El RSI permanece plano en 54, indicando una presión de venta moderada. Sin embargo, el Indicador de MACD está formando barras rojas crecientes, apuntando a un creciente impulso bajista y la posibilidad de una fuerte reversión. Los patrones de volumen han sido mixtos, con un volumen más bajo en las sesiones recientes en comparación con los picos anteriores en el mes.

EUR/GBP gráfico diario

El par EUR/GBP se ha estado consolidando dentro del rango de 0.8500-0.8550. Una ruptura por encima de 0.8550 podría señalar una tendencia alcista, mientras que una caída por debajo de 0.8500 podría aumentar la probabilidad de un movimiento descendente continuo. Los niveles clave de soporte a monitorear incluyen 0.8450 y 0.8400, mientras que los niveles de resistencia a considerar incluyen 0.8580 y 0.8600.

La gobernadora de la Junta de Gobernadores de la Reserva Federal (Fed), Michelle Bowman, apareció en los titulares el martes, moderando las expectativas de un recorte de tasas a corto plazo. La gobernadora de la Fed, Bowman, señaló que, a pesar del progreso reciente en la inflación, los niveles de crecimiento de los precios aún se mantienen muy por encima de los rangos objetivo del banco central, y que los movimientos recientes en la tasa de desempleo pueden estar exagerando el enfriamiento general en la actividad laboral.

Puntos clave

El mercado laboral continúa relajándose y entrando en un mejor equilibrio.

He visto algunos avances recientes adicionales en la reducción de la inflación, pero la inflación sigue incómodamente por encima del objetivo del 2% del comité.

Sigo viendo riesgos al alza para la inflación.

Debemos considerar la totalidad de los datos a medida que los riesgos para el empleo y los mandatos de estabilidad de precios entran en un mejor equilibrio.

Si los datos entrantes muestran que la inflación se está moviendo de manera sostenible hacia el objetivo, será apropiado reducir gradualmente las tasas para evitar volverse excesivamente restrictivos.

Las ganancias salariales siguen estando por encima del ritmo consistente con nuestro objetivo de inflación.

Aunque la tasa de desempleo ha subido, sigue siendo históricamente baja.

Seguiré siendo cautelosa en mi enfoque hacia cualquier cambio en la postura de la política.

Sigo viendo la necesidad de prestar mucha atención al lado de la estabilidad de precios de nuestro mandato mientras observo los riesgos de un debilitamiento material en el mercado laboral.

Es posible que la fortaleza de las contrataciones haya sido sobreestimada y que el aumento en la tasa de desempleo esté exagerando las señales de enfriamiento.

Los vendedores continuaron castigando al Dólar, motivándolo a coquetear con mínimos de 2024 debido a una mayor mejora en el complejo de riesgo, ya que los inversores pronostican un mensaje moderado de Powell en Jackson Hole.

Esto es lo que necesitas saber el miércoles, 21 de agosto:

El índice USD (DXY) extendió su declive y se negoció a solo pips de los mínimos anuales hasta ahora cerca de 101.30. Las solicitudes semanales de hipotecas MBA se publicarán el 21 de agosto antes de la publicación de las actas del FOMC y el informe semanal de inventarios de petróleo crudo de EE.UU. por la EIA.

El EUR/USD extendió su tendencia alcista más allá del nivel 1.1100 para imprimir nuevos máximos anuales. La única publicación destacada el 21 de agosto será una subasta de Bunds a 10 años.

El GBP/USD avanzó a nuevos picos de 2024 cerca de 1.3050 debido a una mayor venta del Dólar estadounidense. Se esperan las cifras de endeudamiento neto del sector público el 21 de agosto.

El USD/JPY retrocedió a mínimos de dos semanas cerca de 145.30 tras el aumento del sesgo bajista en el Dólar. Los resultados de la balanza comercial se publicarán el 21 de agosto.

El sesgo alcista en el AUD/USD se mantuvo imparable por otro día más, motivando al par a subir a máximos de cinco semanas alrededor de 0.6750. El índice líder seguido por Westpac se publicará el 21 de agosto.

Las conversaciones de alto el fuego en Oriente Medio, en combinación con los incesantes temores de demanda desde China, arrastraron los precios del WTI a mínimos de dos semanas alrededor de 72.50$.

Los precios del Oro alcanzaron un récord por encima de la marca de 2.530$ por barril en medio de las esperanzas de recortes de tasas por parte de la Fed y una mayor debilidad del Dólar. Los precios de la Plata flaquearon justo antes del nivel clave de 30.00$ por onza, retrocediendo a la zona media de los 29.00$ hacia el final del día.

- El Dólar estadounidense medido por el Índice DXY cae a un mínimo de siete meses en medio de la caída de los rendimientos del Tesoro.

- Los inversores dirigen su mirada hacia el próximo discurso de Powell en Jackson Hole en busca de más pistas sobre los próximos recortes de tasas de la Fed.

- Un recorte en septiembre está casi asegurado, según las apuestas sobre las tasas de interés.

El Dólar estadounidense, medido por el Índice del Dólar estadounidense (DXY), registró un mínimo de siete meses, en correspondencia con una tendencia a la baja en los rendimientos del Tesoro y fuertes apuestas moderadas sobre la Reserva Federal (Fed). En respuesta al sentimiento circulante en torno a las próximas declaraciones del presidente Jerome Powell en la asamblea de Jackson Hole que comienza el jueves, los inversores del mercado se están enfocando en posibles revelaciones sobre futuros recortes de tasas de la Fed.

A pesar de esta evolución, las perspectivas económicas de EE.UU. siguen siendo resilientes. Un análisis exhaustivo de los datos recientes consolida el hecho de que la economía estadounidense sigue creciendo por encima de su tendencia. Esto indica una narrativa recurrente del mercado inclinada hacia la anticipación de una flexibilización agresiva en la política monetaria.

Resumen diario de los movimientos del mercado: El Índice DXY alcanza un mínimo de siete meses antes del simposio de Jackson Hole

- Al inicio de la semana, el Índice DXY ha estado registrando una caída constante, ahora en su punto más bajo en siete meses frente a todas las principales divisas globales.

- La economía estadounidense, en contraste, muestra estabilidad con una tasa de inflación benigna y una sólida demanda interna.

- El mercado, no obstante, especula una inminente racha moderada por parte de la Fed a partir de septiembre. Sin embargo, la realidad no alineada de la economía estadounidense y una postura de línea dura de la Fed traen consigo una potencial oportunidad de resurgimiento para el Índice DXY en futuras sesiones comerciales. Las palabras de Jerome Powell en el simposio de Jackson Hole serán clave.

- Aunque las probabilidades de un recorte brusco de 50 puntos básicos en septiembre han disminuido, el mercado aún anticipa casi 100 puntos básicos de flexibilización total para fin de año.

- Esto también se extiende a 175-200 puntos básicos de flexibilización en los próximos 12 meses.

Análisis técnico del DXY: Persiste el dominio bajista mientras el Índice DXY sale del movimiento lateral

A pesar de los continuos esfuerzos de los compradores, la perspectiva técnica del DXY ha asumido un tono más claramente bajista. El Índice DXY salió de su fase de negociación lateral en la banda de 102.50-103.30, lo cual es una probable ganancia para los vendedores. El RSI orientado al momentum sufrió un gran golpe, cayendo en terreno de sobreventa con el indicador de convergencia/divergencia de medias móviles (MACD) manifestando barras rojas crecientes. Esto sugiere firmemente un dominio bajista arraigado hacia el DXY.

Niveles de soporte: 101.50, 101.30, 101.20

Niveles de resistencia: 102.00, 102.50, 103.00

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

El precio del dólar estadounidense cae frente al Peso colombiano, estableciendo máximos de una semana en 4.049.52, donde encontró vendedores que llevaron la paridad a un mínimo del día en 3.998.99.

El USD/COP opera actualmente sobre 4.015.57, perdiendo un 0.34% en el día.

El Ministro de Hacienda de Colombia muestra su preocupación ante el incremento de la deuda del país

- Ricardo Bonilla destacó el crecimiento de la deuda en relación con el PIB de un 49% a un 61% de 2019 a 2020, en un debate en torno al Presupuesto General de la Nación.

- El Peso colombiano gana terreno previo a las Minutas de la última de la Reserva Federal.

- Los inversionistas aceleran las ventas en el Índice del Dólar descontando una posible baja de tipos de interés por parte de la Fed en septiembre.

- El Índice del Dólar (DXY) se debilita por tercera sesión consecutiva mientras las monedas emergentes se fortalecen.

El JPY ha tenido un recorrido salvaje en las últimas semanas, ganando más del 14% frente al Dólar estadounidense (USD) en solo 18 días de negociación antes de retroceder alrededor del 4% para estabilizarse en torno a 147. Estructuralmente, seguimos esperando un JPY más débil, aunque ahora desde un nivel más alto, señala el estratega de FX de Commerzbank, Volkmar Baur.

USD/JPY se fortalecerá a lo largo del próximo año

"El USD/JPY ha tenido un recorrido salvaje en las últimas semanas. Primero llegaron las cifras de inflación de EE.UU. más bajas de lo esperado, seguidas de cerca por una serie de intervenciones bien sincronizadas del Banco de Japón (BoJ) en el mercado de divisas. Luego, el BoJ sorprendió a todos al subir las tasas de interés, mientras que la Fed anunció el mismo día que recortaría las tasas en septiembre, antes de que un débil informe de empleo de EE.UU. dos días después enviara al USD/JPY aún más abajo."

"En 18 días de negociación, el JPY ganó más del 14% frente al USD. Sin embargo, esto no fue del todo del agrado del BoJ. Como resultado de su posterior intervención verbal, el JPY perdió casi un 4%. En general, el USD/JPY se ha estabilizado ahora en poco menos de 147 en lugar de alrededor de 160. Esto a pesar de que no ha cambiado mucho fundamentalmente en el lado japonés. Pero vamos paso a paso."

"Esperamos que el USD recupere algo de terreno frente al JPY para fin de año. La última subida de tasas del BoJ debería llevar a un fortalecimiento temporal del JPY hasta que quede claro que un verdadero ciclo de subidas de tasas no está en los planes. Por lo tanto, esperamos que el JPY se debilite nuevamente y que el USD/JPY se fortalezca a lo largo del próximo año."

- La tendencia a corto plazo del EUR/GBP está en duda.

- El par continúa descendiendo después del máximo del 8 de agosto, sin embargo, el movimiento es superficial.

- Existe el riesgo de que la tendencia alcista anterior aún pueda reanudarse, devolviendo el control a los alcistas.

El EUR/GBP experimentó una fuerte recuperación a finales de julio y principios de agosto. La recuperación finalmente alcanzó su punto máximo el 8 de agosto en 0.8625 y comenzó a moverse a la baja.

El par formó un canal descendente que alcanzó un nuevo mínimo de alrededor de 0.8507 el lunes. Este también fue el punto medio del movimiento anterior, o el nivel de retroceso de Fibonacci del 0.5 de la recuperación desde el mínimo del 17 de julio.

Gráfico de 4 horas del EUR/GBP

El movimiento a la baja desde el máximo del 8 de agosto se ha extendido bastante y ha establecido una nueva secuencia de picos y valles descendentes. Esto podría indicar que la tendencia ha cambiado a una tendencia bajista a corto plazo. Si es así, y dado que "la tendencia es tu amiga", las probabilidades ahora favorecerían a los cortos sobre los largos.

Sin embargo, la recuperación desde el mínimo del 17 de julio fue bastante más pronunciada que el canal descendente, lo que indica que la convicción alcista ha sido más fuerte que la convicción bajista. Si es así, esto podría significar que la caída desde el máximo del 8 de agosto es de hecho meramente una corrección de la recuperación anterior, y no una nueva tendencia bajista a corto plazo. Si es así, el clima aún favorece a los largos sobre los cortos.

Cualquiera de las interpretaciones es válida, por lo que la dirección de la tendencia a corto plazo sigue siendo dudosa. Se requeriría un fuerte patrón de reversión alcista de velas japonesas para sugerir que la tendencia alcista posiblemente aún intacta se estaba reanudando. Una ruptura al alza del canal descendente también podría ser una señal de la reanudación de la tendencia alcista.

Asimismo, también es posible que el canal bajista continúe cayendo. En tal escenario, el EUR/GBP podría caer al siguiente nivel de retroceso de Fibonacci del 0.618 en 0.8478. La media móvil simple (SMA) de 200 períodos también está cerca y podría proporcionar un objetivo bajista para el precio.

La tendencia a largo plazo (gráfico semanal) sigue siendo bajista mientras que la tendencia a medio plazo es alcista, lo que confunde aún más el panorama técnico.

Durante la mayor parte de este año, el EUR/USD ha estado contenido en un rango de 1.10 a 1.06. Durante las últimas sesiones, el par de divisas ha mantenido niveles por encima de 1.10, lo que plantea la pregunta de si se está estableciendo un nuevo rango, señala Jane Foley, Estratega Senior de FX de Rabobank.

EUR/USD se moverá en el rango 1.09/1.10

"Como argumentamos a principios de este mes, vemos que los riesgos al alza para el EUR/USD probablemente estén asociados con un USD más débil en lugar de un EUR ampliamente más fuerte. Estos podrían estar relacionados con una economía estadounidense más débil de lo esperado, lo que tendría implicaciones para las tasas de la Fed o una victoria de Harris en las elecciones de noviembre."

"Esto plantea la pregunta de si las esperanzas de recortes de tasas de la Fed siguen siendo exageradas y el riesgo de caídas a corto plazo por debajo de 1.10. La reciente debilidad del USD también puede reflejar la opinión de que el interés en las ‘operaciones Trump’ que siguieron al desastroso debate televisivo entre Biden y Trump en junio puede haber sido prematuro en vista del rendimiento relativamente mejor de Harris en las encuestas."

"Aunque las políticas de Harris de un aumento de las ganancias de capital y los esfuerzos para limitar la especulación de precios de los alimentos no han sido bien recibidas por los economistas de libre mercado, están dirigidas directamente a reunir apoyo entre los consumidores y pueden mejorar su posición en las encuestas. En resumen, aunque no podemos descartar otra caída al área de 1.08 del EUR/USD en las próximas semanas, esperamos que el área de 1.09/1.10 se vuelva más cómoda para el EUR/USD en los próximos meses."

- El USD/CLP cae un 0.25% en el día.

- El Índice del Dólar firma su tercera sesión consecutiva a la baja, perdiendo un 0.22% el día de hoy.

- Los inversores centrarán su atención en la Tasa de Desempleo de Chile, a publicarse el jueves.

El USD/CLP estableció un máximo del día en 925.55 encontrando vendedores agresivos que llevaron la paridad a un mínimo diario en 918.50. En estos momentos, el dólar estadounidense se valora en 923.43 frente al Peso chileno, perdiendo marginalmente un 0.25%, durante la sesión americana.

El Peso chileno gana terreno frente al Dólar y alcanza máximos de cinco semanas

El Índice del Dólar (DXY) mantiene la tendencia bajista que inició desde principios de julio, alcanzando mínimos de siete meses no vistos desde el 2 de enero. Las ventas han sido impulsadas principalmente por el aumento de las probabilidades de un recorte de tasas en septiembre por parte de la Reserva Federal. En este contexto, el Peso chileno presenta una apreciación, alcanzando máximos de cinco semanas.

Los inversionistas estarán atentos el jueves a la publicación de la Tasa de Desempleo de Chile correspondiente al mes de julio, la cual esperan que se ubique en un 8.3%, misma cifra registrada en junio.

Niveles técnicos en el USD/CLP

El USD/CLP mantiene la tendencia bajista, estableciendo una resistencia en 941.25, que converge con el retroceso al 50% de Fibonacci. El soporte más cercano se encuentra en 905.89, dado por el mínimo del 12 de julio. El siguiente nivel de soporte clave lo observamos en 881.85, punto pivote del 20 de mayo. El Índice de Fuerza Relativa en 39, indica presencia de vendedores agresivos con altas probabilidades de explorar niveles inferiores y alcanzar el soporte de 905.89.

Gráfico diario del Peso chileno

El superávit por cuenta corriente de Europa alcanzó los 51.000 millones de euros en junio, 370.000 millones de euros (2,5% del PIB) en los 12 meses hasta junio. Incluyendo lo que está sucediendo con la cuenta de capital, los datos muestran que las IFM europeas aumentaron sus tenencias de activos extranjeros en 547.000 millones de euros en el último año, y por lo que vale, las reservas del sistema del Euro son ahora de 1.267,5 mil millones de euros, señala Kit Juckes, estratega de FX de Société Generale.

La impresionante balanza de pagos de Europa

"Este auge de la balanza de pagos es una reacción al colapso del Euro en 2022. El EUR/USD cayó de 1,24 a 0,96 en medio de una impactante crisis de términos de intercambio y una recuperación económica de EE.UU. Desde entonces, los términos de intercambio han mejorado, la posición comercial se ha recuperado, pero la moneda, incluso en 1,10, está solo a mitad de camino de donde estaba frente al dólar."

"La posición de la cuenta corriente es una combinación de una moneda 'barata' y una falta de demanda europea. Las importaciones europeas son un 25% más bajas de lo que eran en el pico de la crisis energética. Los datos de la cuenta de capital, mientras tanto, destacan el entusiasmo con el que los inversores europeos han estado comprando activos extranjeros."

"Si Europa pudiera mantener este tipo de balanza de pagos con una combinación de una demanda interna más fuerte y una fuerte inversión interna, el Euro estaría encaminado a 1,30. Pero aun así, el mensaje de los datos es que el Euro se ha recuperado menos del shock de los términos de intercambio de 2022, que la economía de la eurozona. Eso ayuda a poner un suelo bajo el Euro."

- El USD/MXN sube a máximos de seis días en 18.87.

- El Dólar estadounidense cae frente a todas las divisas principales pero no contra el Peso mexicano.

- Las ventas minoristas de México cayeron un 3.9% anual en junio frente al descenso del 1.8% previsto.

El USD/MXN ha subido este martes a su precio más alto desde el pasado 14 de agosto en 18.87. El par ha comenzado la jornada probando un mínimo diario de 18.65 y cotiza al momento de escribir sobre 18.80, ganando un 0.70% en el día.

El Dólar cede frente a sus contrapartes pero resiste contra el Peso mexicano

El Índice del Dólar estadounidense (DXY) está cayendo con fuerza hoy, con el mercado dando por sentado próximos recortes en las tasas de interés por parte de la Fed. El billete verde se ha descolgado hoy hasta 101.59, su nivel más bajo desde el pasado 2 de enero. La herramienta FedWatch de CME Group sitúa hoy en el 71.5% las posibilidades de un recorte de 25 puntos básicos de la Fed en septiembre.

Por otra parte, las ventas minoristas de México cayeron un 3.9% anual durante el mes de junio después de crecer un 0.3% en mayo. Este es el primer descenso tras dos meses consecutivos de subidas, según ha informado el Instituto Nacional de Estadísticas y Geografía (INEGI). La cifra ha decepcionado las expectativas del mercado, ya que se esperaba un descenso del 1.8%. A nivel mensual, las ventas descendieron un 0.5% después de crecer un 0.1% el mes previo.

USD/MXN Niveles de precio

La próxima resistencia al alza espera en la zona redonda de 19.00 y en el máximo de la pasada semana en 19.10. Por encima, la barrera principal está en 20.06, techo del 5 de agosto, y nivel más alto visto desde octubre de 2022.

A la baja, el soporte inicial está en el mínimo del 1 de agosto, 18.42. Más abajo, el nivel más relevante es la zona de 18.00 y la media móvil de 100 en gráfico diario en 17.68.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

El cobre continuó ganando la semana pasada, aunque cedió algo de terreno esta mañana. El panorama económico global más brillante prevaleció la semana pasada. Los mercados han superado la turbulencia causada por el débil informe de empleo de EE.UU. a principios de mes y ahora están valorando un entorno de crecimiento más débil, pero no de recesión. Esto ayuda al cobre, que es cíclicamente sensible. A principios de esta semana, más detalles sobre el comercio exterior chino también ayudaron, señala Volkmar Baur, analista de FX de Commerzbank.

El cobre sigue ganando

"Durante el ascenso, el cobre pudo ignorar la noticia de que una huelga en la mina de cobre más grande del mundo, Escondida en Chile, se había resuelto después de solo unos pocos días. La mina por sí sola representa alrededor del 5% del suministro mundial de mineral de cobre y a menudo ha sido escenario de largas huelgas en el pasado."

"En julio, las exportaciones de cobre sin refinar y productos de cobre fueron nuevamente significativamente más bajas que en el mes anterior. Con alrededor de 141.000 toneladas, todavía están en un nivel muy alto, pero también muy por debajo del nivel récord de 233.000 toneladas del mes anterior. Después de dos meses de rápidos aumentos, la disminución alivia las preocupaciones de que China esté inundando cada vez más cobre en el mercado mundial debido a la débil demanda interna."

"Las estimaciones preliminares de esta semana para los PMI de manufactura en las economías avanzadas serán clave, ya que han estado tendiendo a la baja en los últimos meses. Además, el informe mensual del International Copper Study Group debería proporcionar alguna idea sobre la medida en que el mercado del cobre sigue estando sobreabastecido."

- El S&P 500 cae un 0.24%, el día de hoy.

- Raphael Bostic y Michael Barr, miembros de la Reserva Federal, ofrecerán sus discursos en el transcurso del día de hoy.

- Los inversionistas estarán atentos a la publicación de las Minutas de la Reserva Federal, el día de mañana.

El S&P 500 alcanzó máximos de un mes en 5.618, encontrando vendedores agresivos que llevaron al índice a un mínimo diario en 5.590. Al momento de escribir, el S&P 500 opera en 5.591, perdiendo un 0.24% diario.

El S&P 500 se mantiene en calma previo a las Minutas de la Reserva Federal

El vicepresidente de supervisión de la Reserva Federal, Michael Barr, participará en una discusión sobre ciberseguridad durante la reunión del Comité de Infraestructura de Información Bancaria y Financiera. De igual forma, la agenda contempla un discurso de Raphael Bostic, presidente de la Reserva Federal de Atlanta.

El día de mañana se darán a conocer las Minutas de la Reserva Federal correspondientes a la reunión de julio, los inversionistas esperan un tono más expansivo en relación con un posible recorte de tipos tan pronto como en septiembre.

Niveles por considerar en el S&P 500

El S&P 500 registra su sexta sesión consecutiva al alza, formando un soporte en el corto plazo en 5.290, que converge con el retroceso al 50% de Fibonacci. El siguiente soporte se encuentra en 5.100, punto pivote del 5 de agosto. La resistencia más cercana está en 5.667, máximo alcanzado el 16 de julio.

Gráfica diaria del S&P 500

Los precios del petróleo han estado bajo presión desde el viernes, con una caída del 5%. Como resultado, el Brent cayó a 77 $ por barril en la mañana y ahora se cotiza solo alrededor de 2 $ por encima del mínimo de 7 meses registrado hace dos semanas, señala Carsten Fritsch, estratega de commodities de Commerzbank.

Esperanzas de un alto el fuego en la Franja de Gaza

"Nuevas esperanzas de un alto el fuego en la Franja de Gaza, que también reduciría significativamente el riesgo de un ataque de represalia iraní contra Israel, se citan como la razón de la caída de los precios. El Secretario de Estado de EE.UU., Blinken, quien se encuentra actualmente en Israel, ha descrito los esfuerzos actuales como la mejor y posiblemente la última oportunidad para un alto el fuego y ha instado a las partes en conflicto a ceder."

"Sin embargo, basándonos en la experiencia de los últimos meses, es bastante incierto si esto sucederá. Por lo tanto, parece prematuro descontar la prima de riesgo geopolítico. Otra explicación para la debilidad actual de los precios son las preocupaciones sobre la demanda como resultado de los datos recientemente más débiles de China."

"Además, la OPEP y la AIE citaron una demanda más débil de China como la razón de las revisiones a la baja en la demanda de petróleo. Consideramos que la caída de precios desde el viernes es exagerada. Un aumento en la producción de petróleo de la OPEP+ a partir de octubre ahora se ha vuelto aún menos probable. Por lo tanto, esperamos que los precios se recuperen pronto."

- El USD/CHF cae por debajo de 0.8600 en medio de la debilidad del Dólar estadounidense.

- Los inversores quieren saber cuánto reducirá la Fed las tasas de interés en septiembre.

- Los participantes del mercado deben prepararse para una alta volatilidad en una semana agitada en EE.UU.

El par USD/CHF enfrenta una intensa venta masiva y cae por debajo del soporte de nivel redondo de 0.8600 en la sesión norteamericana del martes. El activo del Franco suizo se desploma ya que el Dólar estadounidense (USD) ha caído a un mínimo de varios meses, ya que los inversores parecen estar fuertemente confiados en que la Reserva Federal (Fed) comenzará a reducir las tasas de interés a partir de la reunión de septiembre.

El sentimiento del mercado es favorable para los activos de riesgo ante los posibles recortes de tasas de la Fed en septiembre. El S&P 500 ha abierto en positivo, mostrando una mayor mejora en el apetito por el riesgo de los inversores. El Índice del Dólar (DXY), que sigue el valor del Dólar frente a seis divisas principales, cae cerca de 101.65, el nivel más bajo visto en más de siete meses.

Esta semana, los inversores deben prepararse para más volatilidad ya que las actas del Comité Federal de Mercado Abierto (FOMC) y los datos preliminares del PMI de S&P Global de Estados Unidos (EE.UU.) para agosto están programados para su publicación. Sin embargo, los inversores se centrarán principalmente en el discurso del presidente de la Fed, Jerome Powell, en el simposio de Jackson Hole (JH) del 22 al 24 de agosto.

Los inversores buscarán pistas sobre cuánto recortará la Fed las tasas de interés en septiembre y durante todo el año. Según la herramienta CME FedWatch, los datos de precios de futuros de fondos federales a 30 días muestran que la probabilidad de una reducción de tasas de interés de 50 puntos básicos (pbs) ha disminuido al 26,5% desde el 53% registrado hace una semana.

En la región suiza, los participantes del mercado quieren ver más pistas sobre si el Banco Nacional Suizo (SNB) continuará su ciclo de flexibilización de políticas en septiembre. El SNB ya ha reducido las tasas de interés en 50 puntos básicos (pbs) a 1,25% este año.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- La Corona Sueca se fortaleció aún más frente al EUR y al USD.

- El Riksbank redujo su tasa de política en 25 puntos básicos, como se anticipaba.

- El Riksbank dejó la puerta abierta a más recortes de tasas de interés.

La Corona Sueca (SEK) gana ritmo adicional y arrastra al EUR/SEK a nuevos mínimos de varias semanas cerca de 11.3600 el martes.

El Riksbank dijo que vienen más recortes de tasas

De hecho, el EUR/SEK cae por tercer día consecutivo, rompiendo la clave SMA de 200 días, después de que el Riksbank recortara su tasa de política en 25 puntos básicos hasta el 3.50% en su reunión anterior el martes, coincidiendo con el consenso general.

El banco también sugirió que podría acelerar la flexibilización de la política si las presiones de precios no se intensifican. De hecho, el Riksbank señaló que si las perspectivas de inflación permanecen sin cambios, la tasa de política podría reducirse dos o tres veces más este año, lo que sería algo más rápido que la evaluación de la Junta Ejecutiva en junio.

Niveles importantes del EUR/SEK

En este momento, el EUR/SEK retrocede un 0,41% hasta 11.3803. La pérdida del mínimo de agosto de 11.3655 (20 de agosto) podría allanar el camino para una prueba potencial del mínimo de julio de 11.3055 (3 de julio) antes del fondo de junio de 11.1420 (11 de junio). Al alza, la resistencia inicial emerge en el máximo semanal de 11.5726 (15 de agosto), antes del pico de 2024 de 11.7782 (25 de julio) y el máximo de noviembre de 2023 de 11.8416 (2 de noviembre).

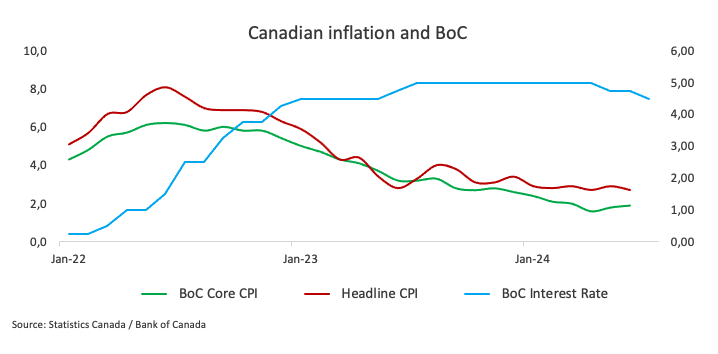

- USD/CAD se recupera desde 1.3600 ya que una esperada disminución en los datos de inflación de Canadá aumenta las esperanzas de más recortes de tasas del BoC.

- El IPC general anual de Canadá desacelera al 2.5% como se esperaba.

- Los inversores esperan el discurso de Powell de la Fed en el Simposio de Jackson Hole.

El par USD/CAD rebota fuertemente desde el soporte de nivel redondo de 1.3600 en la sesión americana del martes tras la publicación de los datos del Índice de Precios al Consumo (IPC) de Canadá para julio.

El informe del IPC de Canadá mostró que la inflación general anual desaceleró al 2.5%, como se esperaba, desde el 2.7% en junio. En el mismo período, el IPC subyacente del Banco de Canadá (BoC), que excluye los ocho componentes más volátiles, creció a un ritmo más lento del 1.7% desde la publicación anterior del 1.9%.

Sin embargo, la inflación general mensual creció fuertemente un 0.4% después de deflacionar en junio. Los economistas estimaron que el IPC general habría crecido un 0.3%.

La constante disminución de las presiones sobre los precios ha generado expectativas de más recortes de tasas de interés por parte del BoC. El BoC ya ha reducido sus tasas de interés clave en 50 puntos básicos (pbs) al 4.5% desde su reunión de política monetaria de julio.

Mientras tanto, se espera que el Dólar canadiense (CAD) vinculado a las materias primas también enfrente presión debido a los débiles precios del petróleo. Las crecientes expectativas de un cese de hostilidades entre Irán e Israel han resultado en una disminución de las preocupaciones sobre el suministro de petróleo, lo que ha provocado una debilidad en sus precios. Cabe señalar que Canadá es el mayor exportador de petróleo a Estados Unidos (EE.UU.) y los precios más bajos del petróleo resultan en una disminución de los ingresos extranjeros para el primero.

En la nación vecina, los inversores esperan el discurso del presidente de la Reserva Federal (Fed), Jerome Powell, en el Simposio de Jackson Hole del 22 al 24 de agosto. Se espera que Powell de la Fed proporcione pistas sobre cuánto recortará las tasas de interés el banco central este año. Esto tendrá un impacto significativo en el Dólar estadounidense (USD).

Al momento de escribir, el Índice del Dólar estadounidense (DXY), que rastrea el valor del Dólar frente a seis divisas principales, cae a un mínimo de más de siete meses cerca de 101.70.

El Dólar canadiense FAQs

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

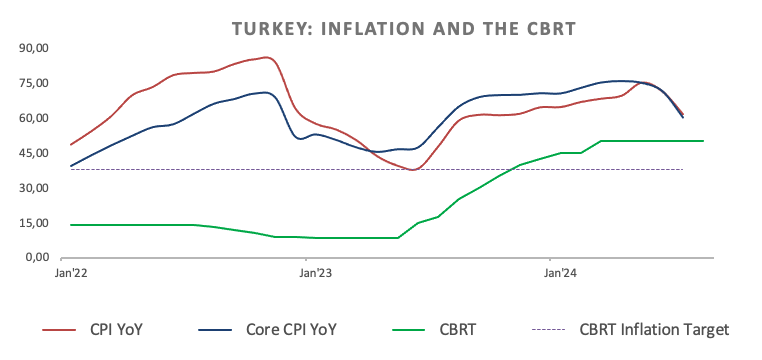

- La moneda turca cae a mínimos históricos frente al Dólar.

- El CBRT dejó su Tasa Repo a Una Semana sin cambios en 50,00%.

- El banco central dijo que mantendrá su postura restrictiva.

La lira turca se debilita aún más y lleva al USD/TRY a nuevos máximos históricos, en niveles cercanos a la barrera de 34.0000 el martes.

El CBRT mantuvo las tasas sin cambios, como se esperaba

El USD/TRY extendió su tendencia alcista por otra sesión más el martes, marcando su quinta ganancia diaria consecutiva hasta ahora.

Las pérdidas adicionales en la TRY se aceleraron después de que el banco central turco (CBRT) mantuviera su Tasa Repo a Una Semana en 50,00% por quinto mes consecutivo en su reunión del martes.

El banco indicó que la tendencia subyacente de la inflación mensual había aumentado ligeramente en julio, pero se mantenía por debajo de su promedio del segundo trimestre. También reiteró su compromiso de mantener una postura monetaria restrictiva hasta que observe "una disminución significativa y sostenida en la tendencia subyacente de la inflación mensual" y las expectativas se alineen con el rango de pronóstico proyectado.

El comunicado también mencionó que la postura de política monetaria se endurecería si se anticipa un deterioro significativo y persistente en la inflación.

Vale la pena mencionar que, desde 2022, el par solo cerró en territorio negativo en tres meses (noviembre de 2022, agosto de 2023 y mayo de 2024). Durante ese período, la lira se depreció alrededor de un 165% frente al Dólar.

Niveles a vigilar del USD/TRY

Al momento de escribir, el USD/TRY sube un 0,49% a 33.8716 y enfrenta la siguiente barrera en el pico histórico de 33.8737 (20 de agosto). A la baja, hay un soporte provisional en la SMA de 55 días de 32.9085, seguido por el mínimo semanal de 32.7623 (26 de julio) y el mínimo de julio de 32.4595 (3 de julio).

- El AUD/USD se toma una pausa después de un fuerte repunte.

- Está sesgado a continuar subiendo en línea con la tendencia una vez que termine la consolidación.

- El RSI está sobrecomprado pero aún no ha dado una señal de venta.

El AUD/USD ha establecido una secuencia de picos y valles ascendentes en el gráfico de 4 horas desde que se recuperó de los mínimos del 5 de agosto. La secuencia de máximos y mínimos más altos es indicativa de una tendencia alcista a corto plazo, que dado que "la tendencia es tu amiga" está sesgada a continuar.

AUD/USD gráfico de 4 horas

El par se ha estancado en los últimos períodos y ha comenzado a comerciar lateralmente en los 0.6730. Un cierre por encima de 0.6740, sin embargo, probablemente indicaría el inicio de una continuación al alza.

Más resistencia se encuentra en 0.6760 seguido de 0.6799, el máximo del 11 de julio.

El Índice de Fuerza Relativa (RSI) está en territorio de sobrecompra, aumentando las posibilidades de una corrección. Para la confirmación de una corrección en el precio, sin embargo, el RSI tendría que salir de la sobrecompra y volver a entrar en territorio neutral.

A pesar del RSI sobrecomprado, el AUD/USD aún podría subir más, aunque no se aconseja a los titulares de posiciones largas que amplíen sus posiciones existentes mientras el RSI se mantenga por encima de 70.

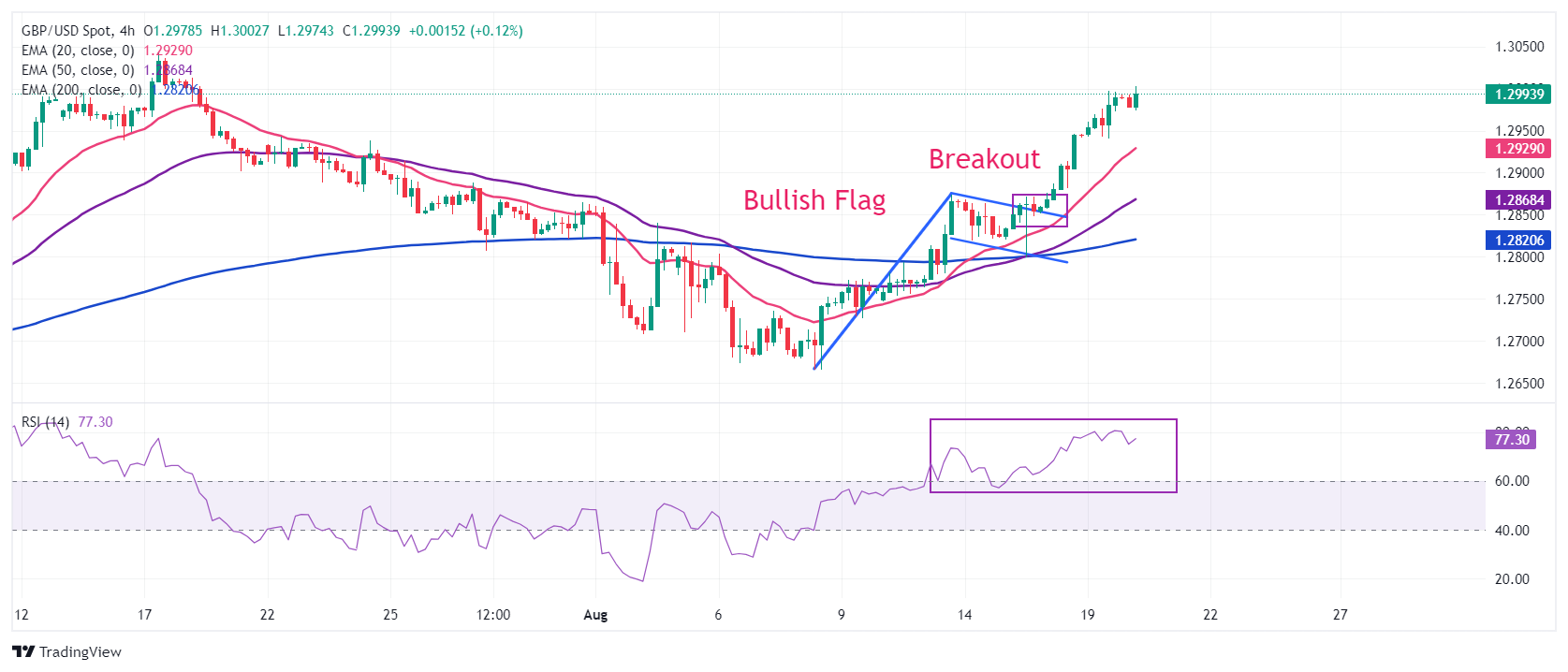

La Libra esterlina (GBP) está marginalmente más firme en el día, señala Shaun Osborne, Estratega Jefe de FX de Scotiabank.

La GBP mantiene un tono firme

"Un tono suave del Dólar estadounidense (USD) y el momentum técnico son los impulsores esenciales de las ganancias de la GBP en ausencia de noticias domésticas importantes."

La GBP mantiene un tono firme y, habiendo recuperado la zona de 1.30, un impulso para volver a probar o superar el máximo de julio en 1.3044 parece un objetivo bastante fácil de alcanzar desde aquí. Los osciladores de fuerza de tendencia alcista en los gráficos intradía, diarios y semanales sugieren un alcance limitado para las pérdidas de la GBP—busque que las correcciones se limiten a la zona baja/media de 1.29 por ahora.

Sin embargo, un retroceso por debajo de 1.2890/00 señalaría un revés más significativo.

- El precio de la Plata sube cerca de 30.00$ ya que los inversores parecen confiados en que la Fed comenzará a reducir las tasas de interés en septiembre.

- Las firmes expectativas de recortes de tasas de la Fed pesan sobre el Dólar estadounidense y los rendimientos de los bonos.

- Los inversores esperan la publicación de las minutas del FOMC y el discurso de Powell en el simposio de Jackson Hole.

El precio de la Plata (XAG/USD) extiende su racha ganadora por cuarta sesión de negociación el martes. El metal blanco se dispara cerca de la resistencia psicológica de 30.00$ ya que se anticipa ampliamente que la Reserva Federal (Fed) comenzará a reducir las tasas de interés a partir de la reunión de septiembre.

Los inversores ven que la Fed comenzará a reducir las tasas de interés a partir de septiembre en medio de los crecientes riesgos para el mercado laboral de Estados Unidos (EE.UU.). Además, los funcionarios de la Fed parecen confiados en que las presiones sobre los precios volverán a la tasa deseada del 2%. Las firmes expectativas de recortes de tasas de la Fed continúan pesando sobre el Dólar estadounidense (USD).

El Índice del Dólar (DXY), que rastrea el valor del Dólar frente a seis divisas principales, parece vulnerable cerca de un mínimo de más de siete meses alrededor de 101.76. Además, los rendimientos de los bonos del Tesoro de EE.UU. a 10 años se mantienen cerca de un mínimo de tres días alrededor de 3.86%. Los rendimientos más bajos de los activos que devengan intereses son favorables para los activos sin rendimiento, como la Plata, dado que resultan en menores costos de oportunidad de mantener inversiones en ellos.

Si bien el recorte de tasas de la Fed en septiembre parece un hecho, los inversores quieren saber qué tan rápido sería el proceso de flexibilización de la política. Recientemente, los participantes del mercado comenzaron a anticipar que la Fed podría realizar una reducción de tasas de interés de 50 puntos básicos (pb). Sin embargo, esas expectativas se han reducido significativamente, pero aún están en el horizonte.

Para obtener más claridad sobre las tasas de interés, los inversores esperan las minutas del Comité Federal de Mercado Abierto (FOMC), que se publicarán el miércoles y el simposio de Jackson Hole del 22-23 de agosto.

Análisis técnico de la Plata

El precio de la Plata se acerca a la línea de tendencia ligeramente descendente trazada desde el máximo del 20 de mayo de 32.50$ en un marco de tiempo diario. El metal blanco sube por encima de la media móvil exponencial (EMA) de 50 días cerca de 28.80$, lo que sugiere que la tendencia a corto plazo se ha vuelto alcista.

El Índice de Fuerza Relativa (RSI) de 14 días sube cerca de 60.00. Una ruptura decisiva por encima del mismo resultaría en un impulso alcista.

Plata gráfico diario

Los expertos de Commerzbank continúan esperando que la Plata termine el año a 30 $ por onza troy, el Platino a 1.100 $ por onza troy y el Paladio a 1.050 $ por onza troy. Están teniendo en cuenta que el reciente aumento del precio del Oro a un nivel récord no ha tenido efecto en los tres metales preciosos mencionados anteriormente, señala el analista de materias primas de Commerzbank, Carsten Fritsch.

Las previsiones para los otros tres metales preciosos permanecen sin cambios

"Esto probablemente se deba a la débil tendencia de precios en los metales básicos, cuya razón discutimos anteriormente. Esto se debe a que la plata, el Platino y el Paladio tienen un alto uso industrial, lo que significa que las preocupaciones económicas tienen un impacto negativo en las tendencias de precios."

"Creemos que la plata, el Platino y el Paladio se pondrán ligeramente al día con el Oro el próximo año, ya que las perspectivas económicas probablemente mejoren como resultado de los recortes de tasas de interés. Además, se avecinan déficits de suministro para los tres mercados, lo que también debería tener un impacto positivo en el desarrollo de los precios."

"Para finales de 2025, esperamos un precio de la plata de 33 $ por onza troy (anteriormente 31 $), un precio del Platino de 1.250 $ por onza troy y un precio del Paladio de 1.200 $ por onza troy (sin cambios en ambos casos)."

- NZD/USD se dispara mientras el Kiwi gana soporte con datos comerciales prometedores y la decisión del PBoC de mantener las tasas sin cambios

- El Dólar estadounidense continúa su venta masiva hacia nuevos mínimos mientras los banqueros centrales de EE.UU. insinúan recortes de tasas de interés en septiembre.

- El déficit comercial de Nueva Zelanda se reduce en julio en comparación con 2023 a medida que aumentan las exportaciones.

El NZD/USD está operando más de medio punto porcentual al alza el martes, operando en la zona de 0.6140 mientras el Dólar estadounidense (USD) sigue hundiéndose. El Dólar neozelandés mantiene su fortaleza gracias a las noticias de que la demanda de exportaciones de Nueva Zelanda redujo el déficit comercial en julio en comparación con el año anterior.

El déficit comercial de Nueva Zelanda se situó en 0.963 mil millones de NZ$ en julio de 2024, reduciéndose desde los 1.174 mil millones de NZ$ en el mismo mes del año anterior. Sin embargo, el resultado estuvo por debajo de las previsiones de un superávit de 331 millones de NZ$. Dada la naturaleza cíclica de los datos comerciales y las preocupaciones provocadas por la desaceleración económica en China, que es un importante socio exportador, los datos se interpretaron como en general positivos.

Mientras tanto, el Dólar estadounidense cayó a un mínimo de ocho meses de 101.80 según el Índice del Dólar estadounidense (DXY), que mide el USD frente a una cesta ponderada de contrapartes comerciales. La debilidad del Dólar se atribuyó a los comentarios de los banqueros centrales de EE.UU. que confirmaron su disposición a reducir las tasas de interés en septiembre. Las tasas de interés más bajas son negativas para una moneda ya que reducen los flujos de capital extranjero.

El lunes, el presidente del Banco de la Reserva Federal de Minneapolis, Neel Kashkari, dijo que era apropiado discutir la posibilidad de recortar las tasas de interés de EE.UU. en septiembre debido a las preocupaciones sobre el debilitamiento del mercado laboral, según Reuters.

Sus comentarios se produjeron después de que el presidente de la Fed de Chicago, Austan Goolsbee, dijera en un discurso el domingo que la economía estaba "dando señales de advertencia" y que el aumento de las morosidades en tarjetas de crédito era especialmente preocupante.

El Dólar neozelandés es la moneda principal con mejor desempeño frente al USD el martes. Además de los datos comerciales optimistas, la noticia de que el Banco Popular de China (PBoC) decidió mantener sin cambios su tasa preferencial de préstamos a un año en su reunión del martes temprano, podría haber impulsado aún más al NZD, ya que sugiere que la economía china podría estar en mejor forma de lo que se temía anteriormente.

Según los datos comerciales publicados por Statistics New Zealand el lunes, las exportaciones de Nueva Zelanda aumentaron un 14% interanual en julio, alcanzando los 6.1 mil millones de NZ$. Esto se debió principalmente a mayores envíos de leche en polvo, mantequilla y queso (+11%); frutas (+28%); preparaciones de leche, cereales, harina y almidón (+86%); y petróleo crudo (+310%).

Las importaciones de Nueva Zelanda aumentaron un 8.5% impulsadas por mayores compras de petróleo y productos (+101%); maquinaria y equipo eléctrico (+12%); productos farmacéuticos (+32%); y plásticos y artículos de plástico (+13%), según datos de Trading Economics.

El alza del Kiwi podría enfrentar resistencia, sin embargo, dada la decisión del Banco de la Reserva de Nueva Zelanda (RBNZ) de realizar un recorte sorpresa del 0.25% en su tasa de política en su reunión de la semana pasada. Tras la reunión, el gobernador del RBNZ, Adrian Orr, dijo que está más convencido de que la inflación ha vuelto al área objetivo del 1-3%, aumentando la probabilidad de más recortes de tasas en el futuro, un posible obstáculo para el Kiwi en el futuro.

Las ventas minoristas de México cayeron un 3.9% anual durante el mes de junio después de crecer un 0.3% en mayo. Este es el primer descenso tras dos meses consecutivos de subidas, según ha informado el Instituto Nacional de Estadísticas y Geografía (INEGI). La cifra ha decepcionado las expectativas del mercado, ya que se esperaba un descenso del 1.8%.

A nivel mensual, las ventas descendieron un 0.5% después de crecer un 0.1% el mes previo.

Peso mexicano reacción

El Peso mexicano se ha debilitado frente al Dólar estadounidense tras la publicación, que ha decepcionado expectativas y pone el foco en cierto debilitamiento de la economía mexicana en junio. Al momento de escribir, el USD/MXN cotiza sobre 18.78, ganando un 0.58% en el día.

El Euro (EUR) muestra una pérdida marginal en el día en las pantallas, pero el EUR/USD se ha movido esencialmente de lado en un rango estrecho durante la noche mientras el mercado se consolida alrededor del punto más alto del EUR desde el comienzo del año, señala Shaun Osborne, Estratega Jefe de FX de Scotiabank.

¿Una corrección o consolidación en la corrida alcista?

"Aunque gran parte de la atención se centra en las perspectivas de la política de la Fed como un impulsor de las ganancias del EUR/USD, no se puede pasar por alto al BCE. Los mercados siguen muy confiados en que se avecina otra reducción de 25 puntos básicos el 12 de septiembre, pero hay algunos impedimentos claros y potenciales para que un BCE ‘dependiente de los datos’ vuelva a recortar las tasas."

"Los halcones de la política estaban preocupados por el nivel de los aumentos salariales en el primer trimestre. El Bundesbank de Alemania informó hoy que los acuerdos salariales colectivos aumentaron un 4,2% en la primavera, lo que, según el Bundesbank, mantendrá la inflación alta. El BCE informa los datos salariales negociados del segundo trimestre el jueves y otro fuerte aumento en los salarios podría frenar las apuestas de relajación del BCE."

"La sólida tendencia alcista del EUR en el gráfico está impulsando ganancias por encima de la MA de 200 semanas (1.1064) y poniendo al EUR al alcance del máximo de finales de 2023 en 1.1149. Los osciladores están alineados de manera alcista en los DMIs a corto, mediano y largo plazo, lo que está ayudando a sostener las ganancias del EUR. Sin embargo, los DMIs intradía y diarios están comenzando a parecer muy estirados. Una corrección o consolidación en la corrida alcista es un riesgo técnico creciente para el EUR. Soporte en 1.1000/05."

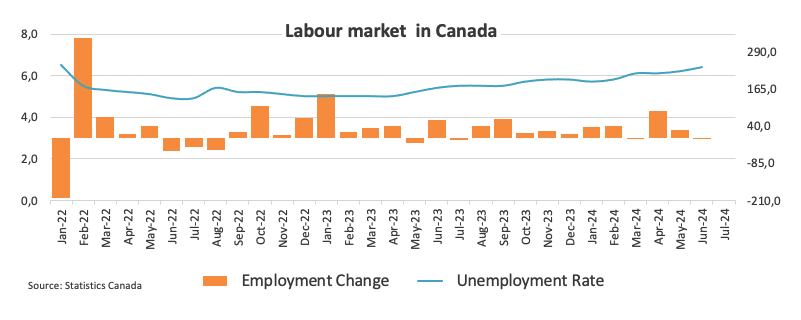

El Dólar canadiense (CAD) continúa subiendo. Las ganancias constantes del CAD en las últimas tres sesiones reflejan la debilidad general del USD, pero también podrían reflejar alguna liquidación de la gran masa de posiciones cortas en CAD reflejadas en los datos recientes de la CFTC, señala Shaun Osborne, Estratega Jefe de FX de Scotiabank.

Los alcistas probarán 1.3645/50 a corto plazo

"El USD más débil se encuentra marginalmente por debajo de mi estimación de valor justo hoy (1.3619), lo que puede significar un espacio limitado para pérdidas adicionales a corto plazo. La previsión consensuada para el IPC canadiense es de +0,4% M/M, pero hay un rango amplio de expectativas en torno al resultado. A pesar de un aumento considerable en el mes de julio, se espera que los precios generales se desaceleren al 2,5% en el año, desde el 2,7% en junio. Se espera que las medidas de Mediana y Recorte del IPC subyacente se desaceleren una décima al 2,5% y 2,8% respectivamente."

"La desaceleración de la inflación mantendrá al BoC en camino de ofrecer más relajación en los próximos meses, independientemente de lo que ocurra fuera de Canadá. Los swaps están valorando un riesgo de relajación de 27 puntos básicos en la reunión del 9 de septiembre y un total de 74 puntos básicos de recortes en las tres reuniones restantes antes de fin de año. Los datos más débiles pueden frenar el aumento del CAD a corto plazo, pero los swaps ya parecen estar muy valorados."

"Las pérdidas del USD/CAD se acercan a un soporte importante justo por debajo del punto 1.36. El USD se basó en torno a 1.3595 en mayo y julio y la MA de 200 días se sitúa en 1.3595 esta mañana. El impulso técnico es bajista en los gráficos intradía y diarios. Los osciladores semanales son neutrales, pero están cerca de volverse bajistas. Una ruptura sostenida por debajo de 1.3595 impulsaría más pérdidas del USD hacia el soporte de tendencia principal (actualmente en 1.3475) desde el mínimo de mediados de 2021. La resistencia es 1.3645/50."

- El Oro se está extendiendo a nuevos máximos históricos debido a las noticias del aumento de la demanda china.

- Un Dólar estadounidense más débil está impulsando aún más al metal precioso.

- Las conversaciones de paz en Oriente Medio han llegado a un punto muerto, aumentando aún más el riesgo geopolítico.

El Oro (XAU/USD) sube a un nuevo máximo histórico en los 2.520$ el martes, impulsado por noticias de una sólida demanda de China, un Dólar estadounidense debilitado (en el que el metal precioso está mayormente valorado) y los continuos riesgos geopolíticos derivados de Oriente Medio, donde las conversaciones de paz corren el riesgo de fracasar.

El Oro en un nuevo máximo tras noticias de demanda china

El Oro continúa su recuperación el martes debido al aumento de la demanda de refugio seguro desde China. El Banco Popular de China (PBoC) emitió nuevas cuotas de importación de Oro a los bancos, lo que "desencadenó especulaciones sobre una renovada ola de demanda," según el bróker SP Angel. La demanda de refugio seguro para el Oro en China aumentó después de que los rendimientos de los bonos gubernamentales a 10 años de China cayeran a mínimos históricos la semana pasada y, como resultado, "los compradores chinos están buscando protección alternativa de refugio seguro, con el Oro como un candidato obvio," añadió el bróker.

El Oro está ganando un impulso adicional a medida que el Dólar estadounidense cae a un nuevo mínimo de ocho meses el martes. El Índice del Dólar estadounidense (DXY) cayó a 101.76 en las primeras operaciones, lo cual es positivo para el Oro ya que los dos activos comparten un alto grado de correlación negativa.

El Oro podría estar viendo una demanda de refugio seguro después de que un intento de alcanzar un acuerdo de paz en Oriente Medio, encabezado por el Secretario de Estado de EE.UU., Antony Blinken, se estancara con Israel dispuesto a aceptar pero Hamás no, ya que quiere que el acuerdo incluya un cese al fuego permanente y no temporal como se establece en el acuerdo actual. Hamás aumentó aún más las tensiones al admitir un reciente ataque suicida en Tel Aviv. Un ataque total de Irán contra Israel también sigue siendo un factor de riesgo latente.

Análisis Técnico: El Oro se mueve hacia el objetivo de ruptura

El Oro (XAU/USD) se extiende a nuevos máximos históricos después de romper un rango en el que estaba atrapado desde julio. Está en camino hacia el objetivo inicial de la ruptura en 2.550$, calculado tomando el ratio de Fibonacci de 0,618 de la altura del rango y extrapolándolo hacia arriba.

Gráfico de 4 horas XAU/USD

El Oro está de vuelta en la región de sobrecompra del Índice de Fuerza Relativa (RSI), lo que indica un riesgo de que se desarrolle un retroceso. Esto podría arrastrar el precio del Oro hacia abajo antes de que suba más. Se podría esperar que tal retroceso corrija hasta el soporte alrededor de 2.500$.

El Oro está en una amplia tendencia alcista en los marcos temporales corto, medio y largo plazo, y dado que "la tendencia es tu amiga", es más probable que esta tendencia alcista continúe.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El Peso mexicano se estanca en una tendencia alcista debido a rumores de liquidación del carry trade.

- Los datos de ventas minoristas de México están programados para su publicación el martes.

- Desde una perspectiva técnica, el USD/MXN está desarrollando un movimiento bajista dentro de un canal ascendente.

El Peso mexicano (MXN) se debilita el martes, ya que persisten los rumores de que el carry trade – que hasta ahora había sido favorable para el Peso – se está liquidando.

Las tasas de interés en México son relativamente altas, en 10,75%, lo que atrae demanda del carry trade, una operación en la que los operadores piden prestado en una moneda con bajas tasas de interés, como el Yen japonés (JPY), y usan el dinero para comprar monedas que pagan intereses más altos, como el Peso mexicano. El beneficio del comercio es la diferencia entre el interés pagado por el préstamo y el interés ganado en la inversión, menos cualquier depreciación de la moneda.

El rumor en las redes sociales parece ser que el carry trade se está liquidando, y los flujos que iban hacia el Peso se están secando. Esto se ha presentado como un factor en la reciente apreciación del Yen japonés. Si es así, y la influencia del carry trade está disminuyendo, las implicaciones para el Peso serán negativas. Sin embargo, dada la aún amplia diferencia de tasas de interés entre México y Japón, parece poco probable que el carry trade cese por completo.

Al momento de escribir, un Dólar estadounidense (USD) compra 18,76 Pesos mexicanos, EUR/MXN cotiza en 20,79 y GBP/MXN en 24,40.

Peso mexicano: Datos domésticos y riesgos geopolíticos impulsarán la valoración

El Peso mexicano podría verse afectado por los datos de ventas minoristas de México para junio, que se publicarán a las 12:00 GMT del martes, con analistas pronosticando una caída del 1,8% en términos interanuales. Aunque no suele ser una publicación que mueva el mercado, una cifra más fuerte de lo esperado podría apoyar al Peso al dar credibilidad a la idea de que el Banco de México (Banxico) adoptará un enfoque más gradual para bajar las tasas de interés de lo que se espera actualmente. La expectativa de que las tasas de interés puedan permanecer elevadas por más tiempo sería positiva para el Peso, ya que las altas tasas de interés atraen mayores flujos de capital extranjero.

La inflación general en México sigue elevada en 5,57% y esto podría verse aún más apoyado por una inflación persistentemente alta en el sector de la vivienda, según una investigación de Capital Economics, que espera que el Banco de México (Banxico) adopte un enfoque gradual para reducir las tasas de interés.

El riesgo de que gane Trump se reduce

La probabilidad cada vez menor de que el ex presidente Donald Trump gane las elecciones presidenciales de EE.UU. en noviembre e instituya aranceles más altos sobre los bienes importados extranjeros, muchos de los cuales provienen de México, es otro factor de apoyo para el Peso. Una encuesta reciente en el sitio web de encuestas FiveThirtyEight.com muestra a Harris liderando a Trump por dos puntos y medio, según un informe en el Independent.

El Peso es sensible a los cambios en el apetito por el riesgo global y también podría verse afectado por una ruptura en las conversaciones de paz en el Medio Oriente. El Secretario de Estado de EE.UU., Anthony Blinken, está intentando intermediar un acuerdo de paz entre Israel y Hamás, pero no ha podido obtener el acuerdo de todas las partes, según Reuters. La amenaza de que la guerra se intensifique e involucre a Irán causaría un aumento en la volatilidad del mercado, lo que probablemente sería perjudicial para el Peso.

Análisis Técnico: USD/MXN desarrollando la onda C de la corrección

El USD/MXN se consolida dentro de una pierna bajista de un canal ascendente. El par mostró un patrón de vela japonesa de estrella fugaz bajista el lunes y, si el martes termina como una vela roja, proporcionará una confirmación adicional de una extensión de la pierna bajista hacia la línea inferior del canal y la media móvil simple (SMA) de 50 días en 18,42 cercana.

Gráfico Diario del USD/MXN

El USD/MXN parece estar desarrollando una pierna bajista en un patrón ABC dentro de su canal ascendente. Si es así, parece que la onda C se está desarrollando actualmente y es probable que tenga una longitud similar a la onda A o una proporción de Fibonacci de la misma. Esto sugiere que el movimiento a la baja probablemente aún tiene más recorrido.

La tendencia general en los marcos temporales medio y largo plazo es, sin embargo, alcista, por lo que una vez completada, hay una buena probabilidad de que el canal continúe subiendo a medida que estas tendencias a largo plazo se extienden.

Indicador económico

Ventas Minoristas (MoM)

Esta encuesta de bienes vendidos por comerciantes minoristas que publica INEGI está basada en una muestra de tiendas minoristas de diferentes tipos y se considera un indicador del ritmo de crecimiento de la economía. Muestra el desempeño del sector minorista a corto y medio plazo. Un resultado superior al consenso del mercado es alcista para el peso mexicano, mientras que un resultado inferior es bajista.

Leer más.

- El precio del petróleo cae por segundo día consecutivo esta semana.

- El primer ministro de Israel, Benjamin Netanyahu, respalda la propuesta de alto el fuego del secretario de Estado de EE.UU., Antony Blinken.

- El Índice del Dólar estadounidense se relaja aún más mientras los mercados abrazan un aterrizaje suave para la economía de EE.UU.

El petróleo retrocede por tercera sesión consecutiva a medida que los riesgos de cola para la materia prima se relajan aún más. El primer ministro de Israel, Benjamin Netanyahu, ha confirmado que apoya la propuesta de alto el fuego que el secretario de Estado de EE.UU., Antony Blinken, ha presentado, según un informe de Bloomberg. Aunque Hamás aún tiene que pronunciarse sobre el acuerdo, la noticia significa una relajación sustancial de las tensiones en el Medio Oriente, evitando por ahora cualquier interrupción del suministro desde la región. Mientras tanto, los comerciantes están añadiendo a EE.UU. a la lista de países que ven una demanda lenta de petróleo después de que China ya estuviera en la cima de la lista anteriormente con una actividad económica que se relaja aún más.

El Índice del Dólar estadounidense (DXY), que rastrea el desempeño del Dólar estadounidense frente a seis monedas principales, también se está relajando debido a la suposición de que el crecimiento económico de EE.UU. se está suavizando. Los mercados primero temían una recesión, aunque ahora parecen abrazar nuevamente la narrativa de un aterrizaje suave para la economía de EE.UU. Esta narrativa, sin embargo, depende del presidente de la Reserva Federal, Jerome Powell, con los mercados esperando que confirme el viernes en el Simposio de Jackson Hole que esta vez lo han entendido bien.

Al momento de escribir, el petróleo crudo (WTI) cotiza a 73,05 $ y el Brent crudo a 76,76 $.

Noticias sobre el petróleo y movimientos del mercado: Demanda en disminución desde China

- Con Israel apoyando la propuesta de alto el fuego, el secretario de Estado de EE.UU., Antony Blinken, dijo que el siguiente paso era que Hamás aceptara la propuesta destinada a desescalar el conflicto de 10 meses en el Medio Oriente, según Bloomberg.

- Los datos recientes de China muestran otra desaceleración en la actividad fabril, lo que significa aún menos demanda por delante del mayor importador de petróleo.

- Los mercados de opciones están sintiendo la presión, con las opciones de Brent Crudo viendo el sesgo a favor de las puts por primera vez desde agosto, informa Reuters. El riesgo potencial aquí es que los fondos de cobertura aún tienen que reducir grandes porciones de su participación en petróleo, lo que podría ver más sentimiento bajista en los mercados de opciones.

- MT Newswires informa que la demanda local de combustible en EE.UU. sigue muy apoyada, con los viajes del Día del Trabajo aumentando un 9% interanual según el club de automovilistas AAA.

Análisis técnico del petróleo: En camino

El petróleo está avanzando en su corrección ya que ha entrado en la región de 72 $. El movimiento aún tiene más espacio para continuar con el Índice de Fuerza Relativa (RSI) indicando a los vendedores que aún no es el final del camino. Más a la baja significa al menos una prueba hacia los 70,00 $, que podría ser la línea en la arena para los fondos de cobertura que aún mantienen posiciones largas compradas en la especulación de la agitación en el Medio Oriente.

Al alza, se vuelve muy difícil ser alcista con muchos niveles de resistencia cercanos. El primer elemento a tener en cuenta es el crucial 75,27 $. El siguiente es el doble nivel en 77,65 $, que se alinea con una línea de tendencia descendente y la Media Móvil Simple (SMA) de 200 días. En caso de que los alcistas puedan romper por encima de esto, la SMA de 100 días en 78,45 $ podría desencadenar otro rechazo como lo hizo la semana pasada.

A la baja, el mínimo del 5 de agosto en 71,17 $ es el mejor nivel para un rebote. No estaría mal comenzar a considerar niveles por debajo de 70,00 $ en caso de que las conversaciones de alto el fuego lleguen a un avance y los fondos de cobertura comiencen a vender su participación especulativa en contratos de petróleo. El nivel de 68,00 $ es el primer nivel a observar seguido por 67,11 $, que es el punto más bajo del triple fondo visto en junio de 2023.

Gráfico diario del petróleo crudo WTI

El petróleo WTI FAQs

El petróleo WTI es un tipo de petróleo crudo que se vende en los mercados internacionales. WTI son las siglas de West Texas Intermediate, uno de los tres tipos principales que incluyen el Brent y el crudo de Dubai. El WTI también se conoce como "ligero" y "dulce" por su relativamente baja gravedad y contenido en azufre, respectivamente. Se considera un petróleo de alta calidad que se refina fácilmente. Se obtiene en Estados Unidos y se distribuye a través del centro de Cushing, considerado "el cruce de oleoductos del mundo". Es una referencia para el mercado del petróleo y el precio del WTI se cotiza con frecuencia en los medios de comunicación.

Como todos los activos, la oferta y la demanda son los principales factores que determinan el precio del petróleo WTI. Como tal, el crecimiento global puede ser un impulsor del aumento de la demanda y viceversa en el caso de un crecimiento global débil. La inestabilidad política, las guerras y las sanciones pueden alterar la oferta y repercutir en los precios. Las decisiones de la OPEP, grupo de grandes países productores de petróleo, es otro factor clave del precio. El valor del Dólar estadounidense influye en el precio del petróleo crudo WTI, ya que el petróleo se comercia principalmente en dólares estadounidenses, por lo que un Dólar más débil puede hacer que el petróleo sea más asequible y viceversa.