- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El USD/THB cotiza en torno a 36.11, lo que supone un descenso del 0.15% en la sesión del lunes.

- Los funcionarios de la Fed piden cautela ante una relajación prematura, a pesar de la debilidad de algunos datos recientes.

- Las Minutas del FOMC de mayo, los PMIs de S&P Global de abril y las cifras de bienes duraderos de mayo serán las publicaciones más destacadas de esta semana.

El par USD/THB cotiza ligeramente a la baja el lunes, después de haber caído hasta un mínimo de 36.05 a principios de la sesión, y ha logrado recortar la mayor parte de las pérdidas diarias. El Dólar se mantiene firme, impulsado por los comentarios cautelosos de los funcionarios de la Reserva Federal (Fed), que se muestran reacios a relajar la política monetaria antes de tiempo.

Los responsables de la Fed reiteraron el lunes su reticencia a una relajación prematura, aludiendo a que es demasiado pronto para considerar como prueba de desinflación los recientes datos de inflación débil. Las probabilidades de un recorte por parte de la Fed hasta septiembre se sitúan en torno al 35%, pero los funcionarios y los datos de nivel medio de esta semana podrían cambiar esas probabilidades.

Los inversores parecen estar pendientes de los discursos de la Fed de esta semana y de las Minutas del Comité Federal de Mercado Abierto (FOMC) de mayo, que se publicarán este miércoles, con la esperanza de que se aclare la dirección de las perspectivas de la Fed. El jueves se publicarán las cifras del S&P Global de mayo y las peticiones semanales de subsidio de desempleo, y el viernes las cifras de bienes duraderos de abril.

Análisis técnico del USD/THB

En el gráfico diario, el RSI del USD/THB se encuentra en terreno negativo, lo que sugiere un impulso bajista. Al mismo tiempo, el histograma de convergencia de medias móviles (MACD) muestra barras rojas, lo que indica un impulso negativo. Sin embargo, como las barras del histograma son planas, sugieren una disminución de la presión de venta y la posibilidad de una disminución de la tendencia bajista actual.

Gráfico diario del USD/THB

En cuanto a la media móvil simple (SMA), el par está por debajo de las SMA de 20 y 100 días. Sin embargo, cabe destacar que en la sesión del lunes, los compradores defendieron la SMA de 200 días en 35.83. Esto revela resistencia, lo que potencialmente impide la narrativa bajista y puede desencadenar un sentimiento alcista si se mantiene. Esta combinación revela que el par se encuentra en una tendencia bajista, pero si los toros siguen resistiendo, las pérdidas podrían ser limitadas.

- El USD/JPY sube un 0.38% tras rebotar en el mínimo diario de 155.49.

- Perspectiva técnica favorable a los compradores; resistencia clave en 156.76 con potencial para alcanzar 157.99 y el máximo anual de 160.32.

- En un escenario bajista, el soporte podría situarse en 153.61, 153.25 y el máximo de la nube de Ichimoku en 151.94.

El Dólar estadounidense gana terreno frente al Yen japonés (JPY) y sube un 0.38% en medio de un mercado optimista. Los rendimientos de los bonos del Tesoro de EE.UU. avanzan, en particular el rendimiento de los bonos del Tesoro a 10 años, que se correlaciona positivamente con el par USD/JPY. Por lo tanto, el par cotiza en 156.25 tras alcanzar un mínimo diario de 155.49.

Análisis del precio del USD/JPY: Perspectiva técnica

El gráfico diario del USD/JPY muestra que el par sigue inclinado al alza, aunque está lejos de probar el último máximo del ciclo. Sin embargo, el RSI muestra que el impulso favorece a los compradores, lo que podría abrir la puerta a nuevas ganancias.

Para una continuación alcista, el USD/JPY debe superar el máximo del 14 de mayo en 156.76. Una vez hecho esto, los compradores deben superar el máximo del mes de mayo hasta la fecha de 157.99. Una ruptura de este último podría exponer el máximo anual de 160.32.

Por el contrario, si los osos intervinieran y arrastraran los precios por debajo del Senkou Span A en 156.25, esto podría propiciar un retroceso hacia el mínimo del 16 de mayo en 153.61. El siguiente soporte se encuentra en el Senkou Span B, en 153.25, antes de descender hacia la parte superior de la nube de Ichimoku, en torno a 151.94.

USD/JPY Acción del precio - Gráfico diario

PRECIO DEL YEN JAPONÉS HOY

En la siguiente tabla se muestra el cambio porcentual del Yen japonés (JPY) contra las principales divisas listadas hoy. El yen japonés se apreció contra el Dólar neozelandés.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.07% | -0.04% | 0.42% | 0.04% | 0.38% | 0.42% | 0.12% | |

| EUR | -0.07% | -0.14% | 0.39% | -0.02% | 0.34% | 0.38% | 0.05% | |

| GBP | 0.04% | 0.14% | 0.40% | 0.12% | 0.48% | 0.51% | 0.19% | |

| JPY | -0.42% | -0.39% | -0.40% | -0.39% | -0.03% | 0.06% | -0.29% | |

| CAD | -0.04% | 0.02% | -0.12% | 0.39% | 0.29% | 0.40% | 0.07% | |

| AUD | -0.38% | -0.34% | -0.48% | 0.03% | -0.29% | 0.03% | -0.29% | |

| NZD | -0.42% | -0.38% | -0.51% | -0.06% | -0.40% | -0.03% | -0.33% | |

| CHF | -0.12% | -0.05% | -0.19% | 0.29% | -0.07% | 0.29% | 0.33% |

El mapa de calor muestra las variaciones porcentuales de las principales divisas entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa cotizada se elige en la fila superior. Por ejemplo, si elige el Yen japonés en la columna de la izquierda y se desplaza por la línea horizontal hasta el Dólar estadounidense, la variación porcentual que aparece en el recuadro representará JPY (base)/USD (cotización).

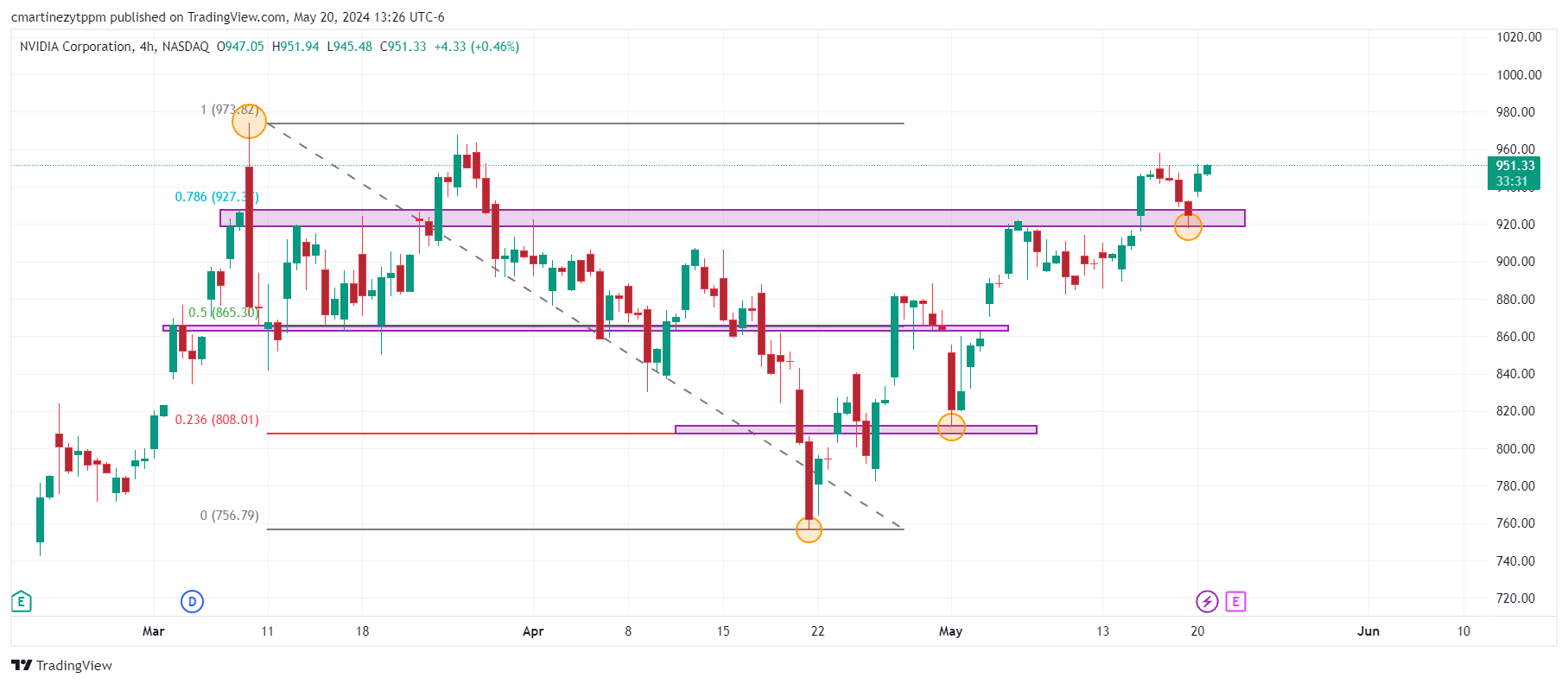

- NVIDIA presenta un rendimiento del 90% desde enero del 2024 y del 204% en los últimos 12 meses.

- La empresa ha superado las expectativas de los analistas en los últimos cinco trimestres.

NVDA estableció un máximo histórico en 974.00 el 8 de marzo. Hoy lunes, abrió en 937.50 $, registrando un mínimo de la sesión en 934.40 $ y un máximo del día en 952.00 $. Actualmente, opera en 950.77 $, ganando 2.75%.

NVIDIA Corp. publicará su reporte de ganancias al cierre de la sesión del miércoles 22 de mayo

Desde el reporte de ganancias publicado del 22 de febrero del 2023, la compañía ha superado consecutivamente las expectativas del mercado. Para su próximo reporte se esperan ingresos por 24.53 B de dólares y unas ganancias por acción de 5.58 $.

Niveles técnicos en el Nasdaq 100

El primer soporte lo encontramos en 918.00, mínimo del 17 de mayo en convergencia con el retroceso al 78.6% de Fibonacci. El segundo soporte está en 870.00 $, mínimo del 3 de mayo y retroceso al 50% de Fibonacci. La resistencia más cercana se ubica en 974.00, máximo histórico.

Gráfico de una hora en el Nasdaq 100

Lo que hay que tener en cuenta hoy martes 21 de mayo:

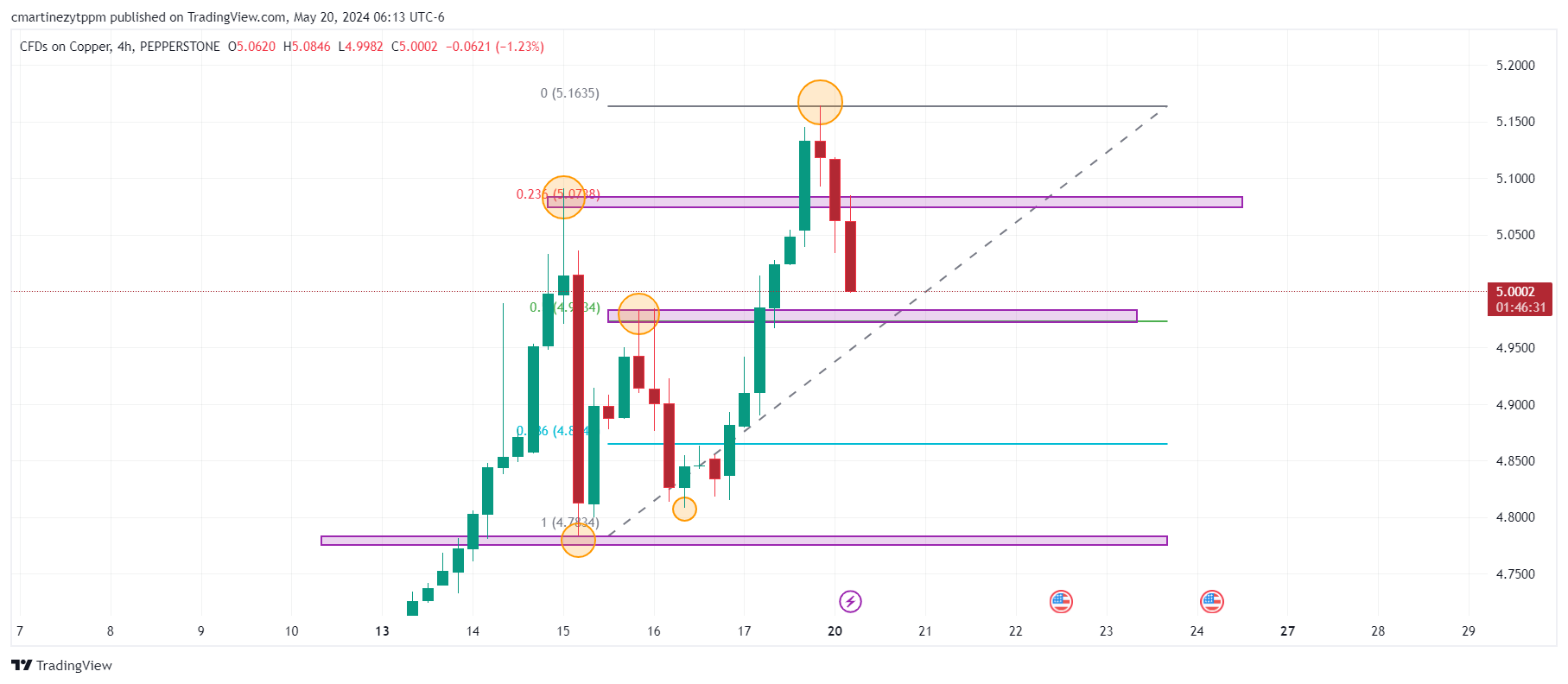

Los metales acapararon toda la atención el lunes, ya que el Oro y el Cobre cotizaron en máximos históricos al comienzo de la jornada, aunque cedieron algo de terreno en una tranquila mañana europea, ya que la mayoría de los mercados locales permanecieron cerrados debido a la celebración del Lunes de Pentecostés.

La sesión americana ofreció poco con lo que trabajar, ya que el calendario macroeconómico sólo contó con diferentes miembros de la Reserva Federal, que de todos modos, repitieron mensajes bien conocidos y no llegaron a desencadenar la acción en todo el tablero de divisas.

El Dólar tomó pistas de los metales, recuperándose sólo modestamente con la caída del Oro, pero reanudando su caída antes del cierre de Wall Street, mientras el XAU/USD presiona la zona de 2.430$.

El par EUR/USD se mantuvo en torno a 1.0860, mientras que el GBP/USD se situó en torno a 1.2700. Las divisas vinculadas a las materias primas fueron las más volátiles, con el AUD y el CAD terminando la jornada con pérdidas frente al Dólar estadounidense.

Wall Street cerró mixto, sin ofrecer tampoco pistas. El DJIA perdió 200 puntos, aunque el S&P500 y el Nasdaq Composite consiguieron registrar ganancias desiguales.

En la próxima sesión asiática se publicará la confianza del consumidor australiano Westpac y las Minutas de la reunión del Banco de la Reserva de Australia (RBA). No habrá publicaciones relevantes a lo largo del martes.

Precios del Dólar estadounidense hoy

La siguiente tabla muestra la variación porcentual del Dólar estadounidense (USD) frente a las principales divisas cotizadas hoy. El Dólar estadounidense fue la divisa más fuerte frente al Dólar neozelandés.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.09% | -0.05% | 0.44% | 0.06% | 0.37% | 0.44% | 0.15% | |

| EUR | -0.09% | -0.16% | 0.41% | -0.01% | 0.33% | 0.37% | 0.07% | |

| GBP | 0.05% | 0.16% | 0.42% | 0.13% | 0.48% | 0.52% | 0.22% | |

| JPY | -0.44% | -0.41% | -0.42% | -0.41% | -0.06% | 0.04% | -0.28% | |

| CAD | -0.06% | 0.01% | -0.13% | 0.41% | 0.29% | 0.40% | 0.10% | |

| AUD | -0.37% | -0.33% | -0.48% | 0.06% | -0.29% | 0.03% | -0.25% | |

| NZD | -0.44% | -0.37% | -0.52% | -0.04% | -0.40% | -0.03% | -0.28% | |

| CHF | -0.15% | -0.07% | -0.22% | 0.28% | -0.10% | 0.25% | 0.28% |

El mapa de calor muestra las variaciones porcentuales de las principales divisas entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa cotizada se elige en la fila superior. Por ejemplo, si elige el Dólar estadounidense en la columna de la izquierda y se desplaza por la línea horizontal hasta el Yen japonés, la variación porcentual que aparece en el recuadro representará USD (base)/JPY (cotización).

- El Oro amplía sus ganancias y cotiza en 2.433$, justo por debajo del máximo histórico de 2.450$.

- Un informe de inflación más débil de EE.UU. dispara las apuestas a un recorte de tipos de la Fed, con un 76% de probabilidades a favor de una reducción en septiembre.

- Los inversores prevén dos recortes de tipos para finales de año, lo que podría reducir el tipo de los fondos federales hasta el 4.75%-5.00%.

El precio del Oro amplió sus ganancias el lunes, aunque cotiza ligeramente por debajo del máximo histórico de 2.450$ alcanzado durante la sesión asiática en medio de las crecientes expectativas de que los principales bancos centrales, incluida la Reserva Federal, podrían relajar su política durante 2024. El XAU/USD cotiza en 2.433$, subiendo un 0.80% en el día.

El sentimiento de los mercados es mixto, aunque ligeramente positivo, con el S&P 500 y el Nasdaq 100 al alza, mientras que el Dow Jones está casi plano. Según los datos de la herramienta FedWatch de CME, este dato y el de la semana pasada sobre la inflación al consumo en Estados Unidos, que fue menor de lo esperado, aumentaron las apuestas a que la Fed podría recortar drásticamente los costes de endeudamiento ya en septiembre.

Las probabilidades de que la Fed recorte los tipos 25 puntos básicos en septiembre se sitúan en el 76%. Los inversores han empezado a descontar dos recortes hacia finales de año, lo que dejaría el tipo de los fondos federales en el 4.75%-5.00%.

Mientras tanto, los oradores de la Reserva Federal (Fed) dominarán la agenda económica de EE.UU. durante la semana, antes de que el miércoles se publiquen las Minutas de la última reunión de la Fed. El jueves, se espera que las solicitudes iniciales de subsidio de desempleo muestren que el mercado laboral se está enfriando, junto con el índice de actividad nacional de la Fed de Chicago.

Resumen diario de los movimientos del mercado: El precio del Oro sube a pesar de los comentarios de la Fed

- El precio del Oro avanza a pesar del aumento de los rendimientos del Tesoro estadounidense y la debilidad del Dólar estadounidense. El rendimiento de los bonos del Tesoro estadounidense a 10 años opera en 4.437% y sube un punto y medio básico (pb) desde su nivel de apertura. El DXY gana un 0.06% y se sitúa en 104.55.

- Los datos de inflación de la semana pasada mostraron una moderación de los precios subyacentes. Ello reavivó las expectativas de los operadores de que el banco central estadounidense reanudara su política de relajación. Sin embargo, deben ser cautos, ya que los funcionarios de la Fed se mostraron contrarios a una sola lectura que indica que la inflación se está moderando.

- Antes, los miembros de la Fed acapararon los titulares. En primer lugar, el presidente de la Fed de Atlanta, Raphael Bostic, afirmó que la política es restrictiva y que pasará un tiempo antes de que puedan estar segros de que la inflación se dirige al 2%. El Vicepresidente Michel Barr se hizo eco de sus palabras, señalando que la Fed necesitará mantener los tipos más altos para "permitir que la política restrictiva" siga haciendo su trabajo.

- Recientemente, el vicepresidente Philip Jefferson dijo que es demasiado fácil saber cuándo se reanudará el proceso de desinflación, al tiempo que afirmaba que la política de tipos es restrictiva.

- En el momento de escribir estas líneas, la presidenta de la Fed de Cleveland, Loretta Mester, aprobó los últimos datos del IPC y añadió que los riesgos de ser "demasiado restrictivos" habían disminuido, mientras que los riesgos de inflación se inclinan al alza.

Análisis técnico: El precio del Oro alcanza los 2.450$ mientras los toros apuntan a 2.500$

Los precios del Oro siguen dispuestos a probar precios más altos tras alcanzar un nuevo máximo histórico de 2.450$, lo que podría abrir la puerta a nuevas subidas. El momentum apoya a los compradores, ya que el RSI sigue apuntando al alza, pero aún no se encuentra en lecturas de sobrecompra.

Si el XAU/USD supera los máximos históricos, la siguiente parada serían los 2.475$, seguidos de 2.500$.

Por el contrario, si el XAU/USD retrocede por debajo de 2.400$, podría exponer el mínimo del 13 de mayo en los 2.332$, seguido del mínimo del 8 de mayo en los 2.303$. Una vez superados estos niveles, la media móvil simple (SMA) de 50 días en los 2.284$ será el siguiente objetivo.

- El par USD/NOK registró un ligero repunte en la sesión del lunes, estableciéndose en 10.693, con los compradores dando pasos mesurados.

- Con la Fed mostrando resistencia contra una relajación prematura, el USD encuentra un sólido soporte.

- Los mercados buscarán nuevas pistas sobre la postura de la Fed en las Minutas del FOMC del miércoles.

El par USD/NOK cotiza con leves ganancias, y el Dólar se mantiene firme frente a sus pares. La Reserva Federal (Fed) sigue enviando mensajes cautelosos sobre futuras decisiones políticas, por lo que los operadores esperan la publicación de las actas del Comité Federal de Mercado Abierto (FOMC), prevista para el miércoles, para obtener más información sobre la postura de la entidad.

La voz unificada de la Fed advirtiendo sobre la flexibilización, a pesar de la suavización de los datos recientes, sigue siendo uno de los factores influyentes del par que está limitando la caída del par. Las opiniones se alinean con las apuestas del mercado de una posibilidad del 10% de un recorte de tipos en junio que se eleva al 30% y al 80% en julio y septiembre según la herramienta FedWatch de CME.

En cuanto a los datos, el calendario económico permaneció vacío el lunes, y los datos más destacados de la semana incluyen las actas del FOMC de la reunión de mayo el miércoles, las lecturas del PMI de S&P Global de mayo el jueves, y las cifras de bienes duraderos de abril el viernes.

Análisis técnico del USD/NOK

En el gráfico diario, el RSI se sitúa en terreno negativo, con un ligero aumento hasta 43, lo que indica una lenta recuperación de la tendencia negativa. Al mismo tiempo, la divergencia de convergencia de medias móviles (MACD) revela una tendencia plana con barras rojas persistentes, lo que sugiere que el impulso negativo sigue prevaleciendo entre los inversores.

Gráfico diario del USD/NOK

Desde una perspectiva más amplia, el USD/NOK se encuentra en una coyuntura crítica, posicionado por debajo de la media móvil simple (SMA) de 20 y 200 días, lo que sugiere una perspectiva negativa. Aún así, las pérdidas serán limitadas si el par se mantiene por encima de la media de 100 días en 10.652.

El USD/COP ha abierto el lunes en 3.807,17 y posteriormente subió a un máximo diario de 3.836,64.

Al momento de escribir, el Dólar estadounidense cotiza frente al Peso colombiano alrededor de 3.818,85, ganando un 0.31% en el día.

El Peso colombiano pendiente de los datos de balanza comercial y de las Minutas de la Fed

- Colombia publicará mañana los datos de balanza comercial de marzo, después de que en febrero tuviera un déficit de -762.5M de dólares.

- Las Minutas de la Reserva Federal de EE.UU. que se publicarán el miércoles, pueden determinar la dirección del par esta semana.

- Fedesarrollo publicó la Encuesta de Opinión Financiera, que ha apuntado que se espera que la economía colombiana crezca un 1.4% en 2024, mejorando el 1.3% proyectado hace un mes. Respecto a la inflación, se prevé que llegue a fin de año en el 5.60%, por encima del 5.51% proyectado en abril. Finalmente, se espera que el cambio del Dolar con el Peso colombiano alcance los 4.000 a finales de 2024.

- El WTI subió brevemente hasta 80.00$ por barril antes de retroceder.

- El petróleo crudo estadounidense registró sus mayores ofertas desde principios de mes.

- El apetito por el riesgo lucha por impulsar firmemente al alza a amplias categorías de activos.

El petróleo crudo estadounidense West Texas Intermediate (WTI) subió brevemente por encima de 80.00$ por barril el lunes, ya que el apetito por el riesgo se mantiene cerca de la superficie, pero el impulso alcista sigue siendo escaso. El WTI volvió a caer en un rango cercano a los 70.80$, ya que las declaraciones de los funcionarios de la Reserva Federal (Fed) reducen el apetito por el riesgo, lo que limita la presión de compra para dar comienzo a la nueva semana de comercio.

La presión alcista se cocina en el fondo de los mercados mundiales del petróleo crudo después de que el fin de semana se estrellara un helicóptero en el que viajaban el presidente iraní, Ebrahim Raisi, y el ministro iraní de Asuntos Exteriores, Hossein Amir-Abdollahian. Mientras Irán se prepara para acudir a las urnas para elegir a un nuevo presidente, los inversores en energía estarán atentos a los acontecimientos. Se espera que en los próximos 50 días se celebren elecciones federales en Irán.

En los mercados del petróleo crudo no se ha materializado el aumento previsto en general de las refinerías, lo que significa que las cadenas de suministro corren el riesgo de verse desbordadas por una producción que sigue superando la demanda global. Un número desproporcionado de refinerías se desconectaron por mantenimiento en primavera de 2024, y los operadores de energía habían estado apostando por un repunte de la demanda de petróleo crudo después de que esas instalaciones volvieran a funcionar. Los consumidores, presionados por los precios y obsesionados por los costes, han recortado el gasto en combustibles líquidos, dejando las cadenas de producción más llenas de lo que habían previsto los inversores.

El recuento de barriles del Instituto Americano del Petróleo (API) y de la Administración de Información de Energía (EIA) se redujo más de lo previsto la semana pasada, lo que contribuyó a reforzar las ofertas de barriles a corto plazo. Los operadores del petróleo crudo estarán atentos a las actualizaciones de las reservas de crudo de esta semana para calibrar hasta qué punto podría avecinarse un exceso de oferta.

Perspectivas técnicas del WTI

El petróleo crudo estadounidense sufre una consolidación técnica entre los 80.00$ y 79.00$, ya que los operadores del sector energético están pendientes de una banda de soporte/resistencia en torno a 79.50$ . Los precios se han recuperado desde mínimos de varios meses cerca de 76.40$, pero el impulso alcista sigue siendo limitado.

Gráfico horario del WTI

Gráfico diario del WTI

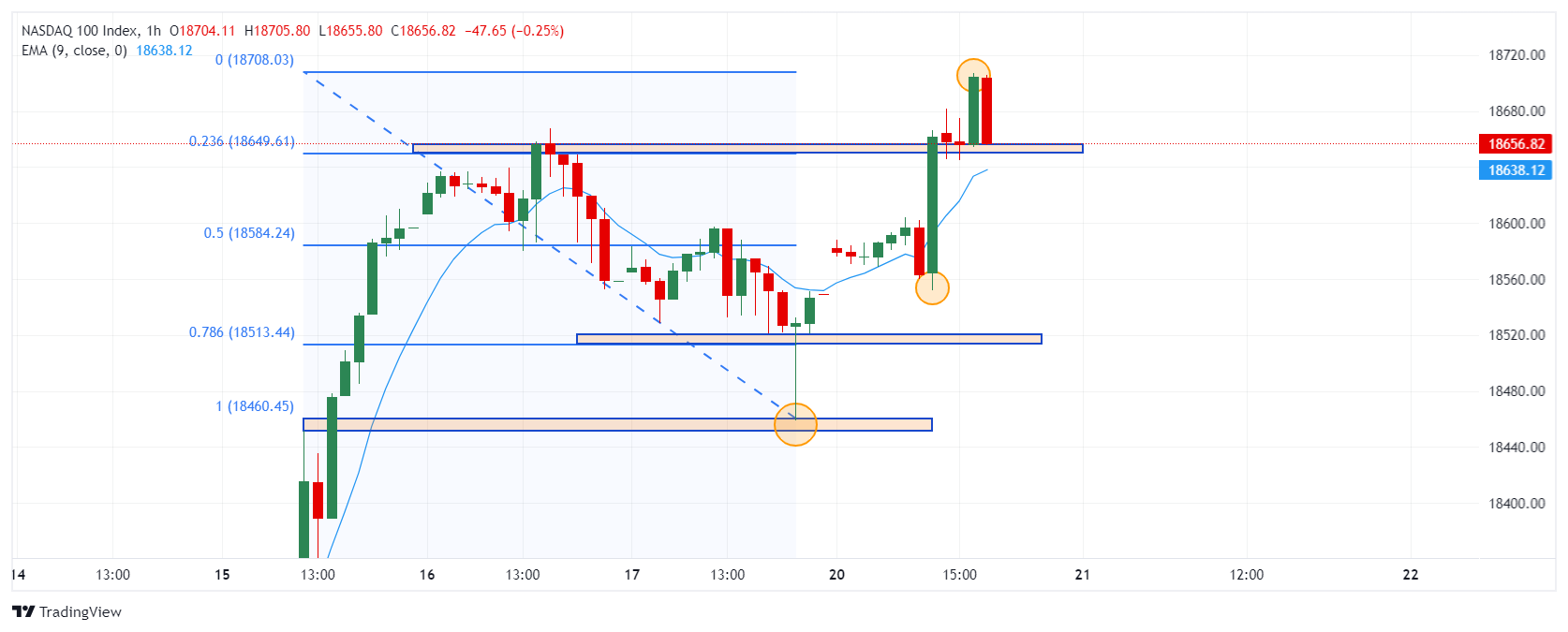

- El Nasdaq 100 registró un nuevo máximo histórico en 18.707 en la sesión americana.

- Los inversores estarán atentos a los reportes de ganancias de NVIDIA y a las minutas de la FED, ambos serán publicados el miércoles 22 de mayo.

El índice inició la sesión americana estableciendo un mínimo en 18.552 y rebotando hasta alcanzar un nuevo máximo en 18.707. Actualmente el Nasdaq 100 cotiza sobre 18.680 puntos, ganando 0.70% en el día. Entre las compañías más importantes que lideran la subida del índice, destacan Moderna, que cotiza en 141.33 $ ganando 6.25% diario, Netflix, ganando 2.96% en 639.51 $, y NVIDIA, que registra una ganancia del 2.56% en 948.11 $.

El foco de esta semana estará sobre el reporte de ganancias de NVIDIA y las minutas de la FED

El miércoles 22 de mayo será clave para el Nasdaq 100, ya que NVIDIA dará a conocer su reporte de ganancias. El consenso espera 24.53 B de dólares en ingresos. NVIDIA ha superado las expectativas de los analistas en los últimos cinco trimestres. De igual forma, la Reserva Federal dará a conocer sus minutas al cierre de la sesión americana del miércoles, esperándose que ofrezca pistas sobre la senda a seguir en su política monetaria.

Niveles técnicos en el Nasdaq 100

El primer soporte en el corto plazo se encuentra en 18.650, dado por los puntos pivote del 16 de mayo y el retroceso al 23.6% de Fibonacci. El segundo soporte está en 18.460, mínimo del 17 de mayo. La resistencia más próxima se ubica en 18.707, máximo histórico.

Gráfico de una hora en el Nasdaq 100

- El Peso mexicano sube un 0.26% frente al Dólar estadounidense y cae por debajo de 16.60.

- Las cifras de ventas minoristas de marzo del INEGI resultaron débiles, mientras se aproximan las cifras del PIB del primer trimestre y de las Minutas de Banxico.

- La postura agresiva de Irene Espinosa, subgobernadora de Banxico, contrasta con el cauto optimismo de la Fed estadounidense sobre la desinflación.

El Peso mexicano registró sólidas ganancias frente al Dólar estadounidense en las primeras operaciones del lunes durante la sesión norteamericana. A pesar de que los datos de las ventas minoristas en México resultaron débiles, la moneda mexicana avanzó tras los comentarios de la vicegobernadora Irene Espinosa el viernes pasado. El par USD/MXN cotiza en 16.56, con una caída del 0.26%.

La agenda económica de México será más intensa que la semana pasada. El lunes, el Instituto Nacional de Estadística, Geografía e Informática (INEGI) reveló que las ventas minoristas en marzo no alcanzaron la marca en cifras mensuales y anuales.

Los datos se dan a conocer antes de que el 23 de mayo se publiquen las cifras del Producto Interior Bruto (PIB) correspondientes al primer trimestre de 2024. Se espera que estas cifras muestren que la economía mexicana se está desacelerando en medio de los mayores costes de endeudamiento del 11.00% fijados por el Banco de México (Banxico) ante el temor de una mayor inflación y una depreciación del Peso.

Ese mismo día, Banxico publicará las Minutas de su última reunión de política monetaria, seguidas el viernes por el anuncio de la balanza comercial y la cuenta corriente.

El viernes pasado, la vicegobernadora de Banxico, Irene Espinosa, la disidente de la última reunión, hizo comentarios de línea dura afirmando que el recorte de tipos de marzo era prematuro y que dificultaría la convergencia de la inflación hacia el objetivo del banco.

Al otro lado de la frontera, el vicepresidente de la Reserva Federal, Philipp Jefferson, afirmó que la política de tipos es restrictiva y añadió que la lectura de abril es alentadora. Sin embargo, es demasiado pronto para saber si el proceso desinflacionista será duradero.

Resumen diario de movimientos en los mercados: El Peso mexicano se dispara tras la postura agresiva de Irene Espinosa

- Las ventas minoristas de marzo cayeron un -0.2% mensual, por debajo del aumento del 0.5% de febrero. En términos anuales, las ventas se desplomaron un -1.7%, por debajo de las estimaciones del 0%, y por debajo del crecimiento del 3% del mes anterior.

- Afloran opiniones divergentes en Banxico. La gobernadora Victoria Rodríguez Ceja declaró el pasado lunes que el banco debatiría la bajada de tipos en la próxima reunión del 29 de junio. Por el contrario, la vicegobernadora Irene Espinosa comentó que bajar los tipos en marzo podría haber retrasado dos trimestres la convergencia de la inflación hacia el objetivo del banco central.

- Según Bloomberg, los fondos apalancados aumentaron sus posiciones largas netas en pesos en 3.780 contratos entre el 7 y el 14 de mayo a través de los datos de la CFTC. Los gestores de activos institucionales, que mantienen la mayor posición alcista en el peso con 146.975 contratos, también se sumaron al impulso positivo con 2.558 contratos largos en pesos en la misma semana. Esto ha impulsado al Peso mexicano a ser la divisa con mejor comportamiento del mundo hasta la fecha.

- El presidente de la Fed de Atlanta, Raphael Bostic, comentó que es probable que los tipos de interés se mantengan más altos que en la última década, y añadió que la Fed está abierta a todas las posibilidades en medio de muchos escenarios económicos.

- Los datos de la Bolsa de Comercio de Chicago muestran que los inversores esperan 33 puntos básicos (pb) de relajación de la Fed hacia finales de año, por debajo de los 35 pb del viernes.

Análisis técnico: El Peso mexicano amplía sus ganancias mientras el USD/MXN cae por debajo de 16.60

El Peso mexicano sigue subiendo con fuerza mientras se extiende la tendencia bajista del USD/MXN, que probablemente ponga a prueba la cifra psicológica de 16.50. El RSI, favorece a los vendedores, sin embargo, parecen tomar una pausa ya que el movimiento a la baja se estancó.

Una vez que el USD/MXN caiga por debajo de 16.50, la siguiente parada sería el mínimo actual del año hasta la fecha de 16.25.

Por el contrario, si los compradores recuperan la SMA de 50 días en 16.76, podría exacerbar un repunte hacia la SMA de 100 días en 16.91. Una vez superado, la siguiente zona de oferta sería el nivel psicológico de 17.00. En ese caso, la siguiente parada sería la SMA de 200 días en 17.17.

Preguntas frecuentes sobre el Peso mexicano

¿Qué es el MXN?

El Peso mexicano es la moneda de curso legal de México. El MXN es la moneda más operada en América Latina y la tercera más negociada del continente americano. El Peso mexicano es la primera moneda del mundo que utilizó el signo $, previo a la utilización posterior del Dólar. El Peso mexicano o MXN se divide en 100 centavos.

¿Qué es Banxico y cómo influye en el MXN?

Banxico es el Banco de México, el banco central del país. Creado en 1925, provee la moneda nacional, el MXN, y tiene como objetivo prioritario preservar su valor a lo largo del tiempo. Además, el Banco de México administra las reservas internacionales del país, actúa como prestamista de última instancia a la banca y asesora económica y financieramente al gobierno. Banxico utiliza las herramientas y técnicas de la política monetaria para cumplir con su objetivo.

¿Cómo impacta la inflación en el MXN?

Cuando la inflación es elevada, el valor del Peso mexicano (MXN) tiene a disminuir. Esto implica un aumento en el coste de vida de los mexicanos que afecta su capacidad de inversión y ahorro. A nivel general, la inflación afecta a la economía mexicana porque México importa una cantidad importante de productos de consumo final, como gas, combustible, alimentos, ropa, etc, y una gran cantidad de insumos de producción. Por otra parte, a mayor inflación y deuda menos atractivo es el país para los inversores.

¿Cómo influye el Dólar en el Peso Mexicano (MXN)?

La tasa de cambio entre el USD y el MXN afecta a las importaciones y exportaciones entre Estados Unidos y México, pudiendo afectar a la demanda y los flujos comerciales. El precio del Dólar frente al Peso mexicano se ve afectado por factores como la política monetaria, los tipos de interés, el índice de precios al consumo, el crecimiento económico y algunas decisiones geopolíticas.

¿Cómo afecta a México la política monetaria de la Fed?

La tasa de cambio entre el USD y el MXN afecta a las importaciones y exportaciones entre Estados Unidos y México, pudiendo afectar a la demanda y los flujos comerciales. El precio del Dólar frente al Peso mexicano se ve afectado por factores como la política monetaria, los tipos de interés, el índice de precios al consumo, el crecimiento económico y algunas decisiones geopolíticas.

- El Dow Jones alcanzó brevemente un nuevo máximo histórico, pero se mantiene cauteloso.

- El discurso de la Reserva Federal domina los titulares en un lunes tranquilo, en el que el apetito por el riesgo oscila.

- Los mercados siguen apostando por un recorte de tipos en septiembre, pero las probabilidades se reducen.

El índice Dow Jones de Industriales (DJIA) alcanzó un nuevo récord histórico el lunes, pero los precios se están moviendo hacia el centro, cerca del nivel de los 40.000 puntos. Los funcionarios de la Reserva Federal (Fed) están apareciendo en la fuerza para dar inicio a la nueva semana, con una serie de responsables políticos dando comentarios cautelosos el lunes. El martes se esperan nuevas declaraciones de los responsables de la Fed.

La semana pasada, los datos de inflación se situaron ligeramente por debajo de las expectativas, lo que aumentó las esperanzas de los mercados de que la Fed redujera los tipos de interés. A pesar de que el dato de inflación de la semana pasada fue mejor de lo esperado, el crecimiento de los precios sigue estando muy por encima del objetivo anualizado de la Fed del 2%. Los principales miembros de la Fed siguen preocupados por la posibilidad de que los avances en materia de inflación se estén estancando.

Esta semana se publicarán las últimas Minutas de la reunión del Comité Federal de Mercado Abierto (FOMC) de la Fed, seguidas de las cifras del Índice de Gerentes de Compras (PMI) de Estados Unidos. A finales de semana se publicarán las ventas de viviendas nuevas y usadas, así como los bienes duraderos.

La herramienta FedWatch de la CME muestra que los mercados de tipos siguen valorando en al menos 25 puntos básicos los recortes de tipos de la reunión de tipos de la Fed de septiembre, pero las probabilidades están disminuyendo. Con el recorte actual, los operadores de tipos están valorando en torno al 63% las probabilidades de un recorte de un cuarto de punto en septiembre.

Noticias del Dow Jones

Más de la mitad de las acciones que componen el Dow Jones están en números rojos el lunes, con JP Morgan Chase & Co. (JPM) a la cabeza de los perdedores, retrocediendo un -2.7% y cayendo por debajo de los 200$ por acción. JPM retrocede tras haber alcanzado recientemente un nuevo máximo de 52 semanas cerca de 205.00$.

En el lado de las subidas, Caterpillar Inc. (CAD) subió un 1.7% hasta los 362.40$ por acción. Caterpillar fue seguida de cerca por Boeing Co. (BA), que subió un 1.45% a 362.50$ por acción.

Perspectivas técnicas del Dow Jones

El lunes, el Dow Jones alcanzó un nuevo máximo histórico de 40.070,82 puntos, antes de que los inversores, cautelosos, hicieran retroceder al índice hasta 39.900 puntos. A pesar de la suavización de las ofertas al inicio de la nueva semana bursátil, el DJIA sigue firmemente plantado en terreno alcista.

El Dow Jones sigue subiendo casi un 6% en 2024, y cotiza muy por encima de la media móvil exponencial (EMA) de 200 días, en 37.090,37 puntos.

Gráfico de cinco minutos del Dow Jones

Gráfico diario del Dow Jones

Preguntas frecuentes sobre el Dow Jones

¿Qué es el Dow Jones?

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

¿Qué factores influyen en el índice Dow Jones?

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

¿Qué es la teoría de Dow?

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

¿Cómo puedo operar con el DJIA?

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- Dólar canadiense en su mayoría al alza, pero lateralizado frente al Dólar nuevamente.

- Canadá publicará los datos de inflación del BoC.

- El discurso de la Fed domina los titulares, el volumen del CAD es escaso por el lunes festivo.

El Dólar canadiense (CAD) avanza el lunes, aunque el impulso sigue siendo limitado con los mercados canadienses cerrados por la festividad del Día de la Victoria. Los operadores del CAD comenzarán oficialmente la semana el martes, justo a tiempo para conocer el último Índice de Precios al Consumo (IPC) del Banco de Canadá (BoC).

Canadá se toma el día libre, por lo que las palabras de la Reserva Federal (Fed) serán las protagonistas del lunes. Los responsables de la política monetaria de la Fed se mueven en una delgada línea entre el halconismo y el optimismo, ya que el banco central estadounidense trata de equilibrar las elevadas expectativas del mercado de recortes de tipos con unas perspectivas de datos dispares. La Fed sigue preocupada por la posibilidad de que la inflación siga siendo un problema difícil de resolver, pero los inversores insisten en que la Fed debería realizar su primer recorte de tipos en septiembre.

Resumen diario de los movimientos del mercado: El Dólar canadiense recupera terreno, pero se ve limitado frente al Dólar

- El Dólar canadiense recupera terreno, pero el Dólar ocupa el primer puesto del lunes, subiendo cada vez más.

- Los portavoces de la Fed inundan las noticias del lunes, haciendo hincapié en la necesidad de paciencia en los movimientos de tipos, ya que el personal de la Fed espera que la inflación se mantenga demasiado alta durante demasiado tiempo.

- Se espera que la inflación del IPC canadiense para el año finalizado en abril descienda hasta el 2.7% desde el 2.9%.

- El IPC subyacente del BoC se situó en el 2.0% anual.

- El martes habrá más comparecencias de portavoces de la Fed.

PRECIOS Dólar Canadiense Hoy

La siguiente tabla muestra el cambio porcentual del Dólar Canadiense (CAD) contra las divisas listadas hoy. El Dólar Canadiense fue la moneda más fuerte frente al Dólar Neozelandés.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.03% | -0.12% | 0.31% | 0.01% | 0.27% | 0.33% | 0.03% | |

| EUR | -0.03% | -0.18% | 0.32% | -0.01% | 0.28% | 0.31% | 0.00% | |

| GBP | 0.12% | 0.18% | 0.36% | 0.17% | 0.45% | 0.48% | 0.18% | |

| JPY | -0.31% | -0.32% | -0.36% | -0.32% | -0.04% | 0.04% | -0.27% | |

| CAD | -0.01% | 0.01% | -0.17% | 0.32% | 0.22% | 0.32% | 0.02% | |

| AUD | -0.27% | -0.28% | -0.45% | 0.04% | -0.22% | 0.02% | -0.27% | |

| NZD | -0.33% | -0.31% | -0.48% | -0.04% | -0.32% | -0.02% | -0.30% | |

| CHF | -0.03% | -0.01% | -0.18% | 0.27% | -0.02% | 0.27% | 0.30% |

El mapa de calor muestra las variaciones porcentuales de las principales divisas entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa cotizada se elige en la fila superior. Por ejemplo, si elige el Dólar canadiense en la columna de la izquierda y se desplaza por la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que aparece en el recuadro representará CAD (base)/USD (cotización).

Análisis técnico: El Dólar canadiense opera al alza, pero el Dólar sube aún más

El Dólar canadiense (CAD) está ganando terreno frente a casi todas sus principales divisas, subiendo un tercio frente a las Antípodas y alrededor de un sexto frente al Yen japonés (JPY). En el lado negativo, el CAD cede alrededor de una décima porcentual frente a las divisas que más rindieron el lunes en el mercado, la Libra esterlina (GBP) y el Dólar estadounidense (USD).

A corto plazo, el par USD/CAD sigue lateral y se mueve entre 1.3640 y el nivel de 1.3600. La acción intradía del precio sigue lastrada por la media móvil exponencial (EMA) de 200 horas en 1.3646.

La acción técnica amenaza con asfixiar al USD/CAD con velas japonesas diarias atascadas entre las EMA de 50 y 200 días en 1.3635 y 1.3548, respectivamente. La zona de 1.3600 sigue siendo una barrera técnica clave, que actúa como un imán que tira hacia abajo del impulso alcista y un suelo de precios que dificulta el avance a corto plazo.

Gráfico horario del USD/CAD

Gráfico diario del USD/CAD

Preguntas frecuentes sobre el Dólar canadiense

¿Qué factores determinan la cotización del Dólar canadiense?

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

¿Cómo afectan al Dólar canadiense las decisiones del Banco de Canadá?

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

¿Cómo afecta el precio del petróleo al Dólar canadiense?

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

¿Cómo influyen los datos de inflación en el valor del Dólar canadiense?

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

¿Cómo influyen los datos económicos en el valor del Dólar canadiense?

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- El DXY se mantiene neutral, cotizando a 104.25 puntos, y se prepara para un comienzo de semana tranquilo.

- Los datos más débiles impulsan la postura cauta de los funcionarios de la Fed, y las condiciones financieras están mejorando.

- Los mercados siguen apostando por un ciclo de relajación a partir de septiembre, las actas del FOMC del miércoles serán clave.

El Índice del Dólar estadounidense (DXY) comienza la semana con un tono tranquilo, cotizando a 104.25, registrando cambios insignificantes a pesar de los recientes malos resultados de los datos. La Reserva Federal (Fed) sigue mostrándose cautelosa con respecto a un recorte prematuro, ya que las condiciones financieras siguen relajándose.

La economía de EE.UU. muestra signos de estabilidad inquebrantable, a pesar de que los últimos datos revelan cierto bajo rendimiento. No obstante, la Fed se mantiene vigilante y vacila a la hora de recurrir a una relajación prematura, ya que las condiciones financieras siguen relajándose. Los datos de inflación y ventas minoristas de abril decepcionaron la semana pasada, y los mercados pondrán la vista en los datos de S&P de finales de esta semana para obtener más información sobre la salud de la economía estadounidense.

Resumen diario de los mercados: El Dólar estadounidense se mantiene firme, los mercados esperan impulsores

- Los funcionarios de la Fed se mantienen cautos en cuanto a un calendario para recortar los tipos de interés, los datos entrantes establecerán el calendario del ciclo de flexibilización.

- Las probabilidades de un recorte en junio y julio siguen siendo bajas, por lo que los inversores retrasan el primer recorte a septiembre.

- Los rendimientos de los bonos del Tesoro están subiendo: el rendimiento a 2 años se sitúa en el 4.83%, el rendimiento a 5 años en el 4.44% y el rendimiento a 10 años en el 4.42%.

Análisis técnico del DXY: El DXY lucha para impulso, mientras tanto los alcistas como los bajistas luchan por el dominio

Los indicadores del gráfico diario reflejan un mercado indeciso que espera impulsos. La posición plana del RSI en territorio negativo revela el conflicto dentro del mercado, detallando la lucha entre compradores y vendedores. Además, el histograma de divergencia de convergencia de medias móviles (MACD), que muestra barras rojas planas, apoya esta idea de que los osos intentan hacerse con el control a corto plazo.

Las medias móviles simples (SMA) cuentan parcialmente una historia similar. El índice cotiza por debajo de la SMA de 20 días, lo que indica que los osos han ganado terreno recientemente. Sin embargo, el hecho de que el DXY se mantenga por encima de las SMA de 100 y 200 días sugiere que el impulso alcista a largo plazo no puede descartarse por completo.

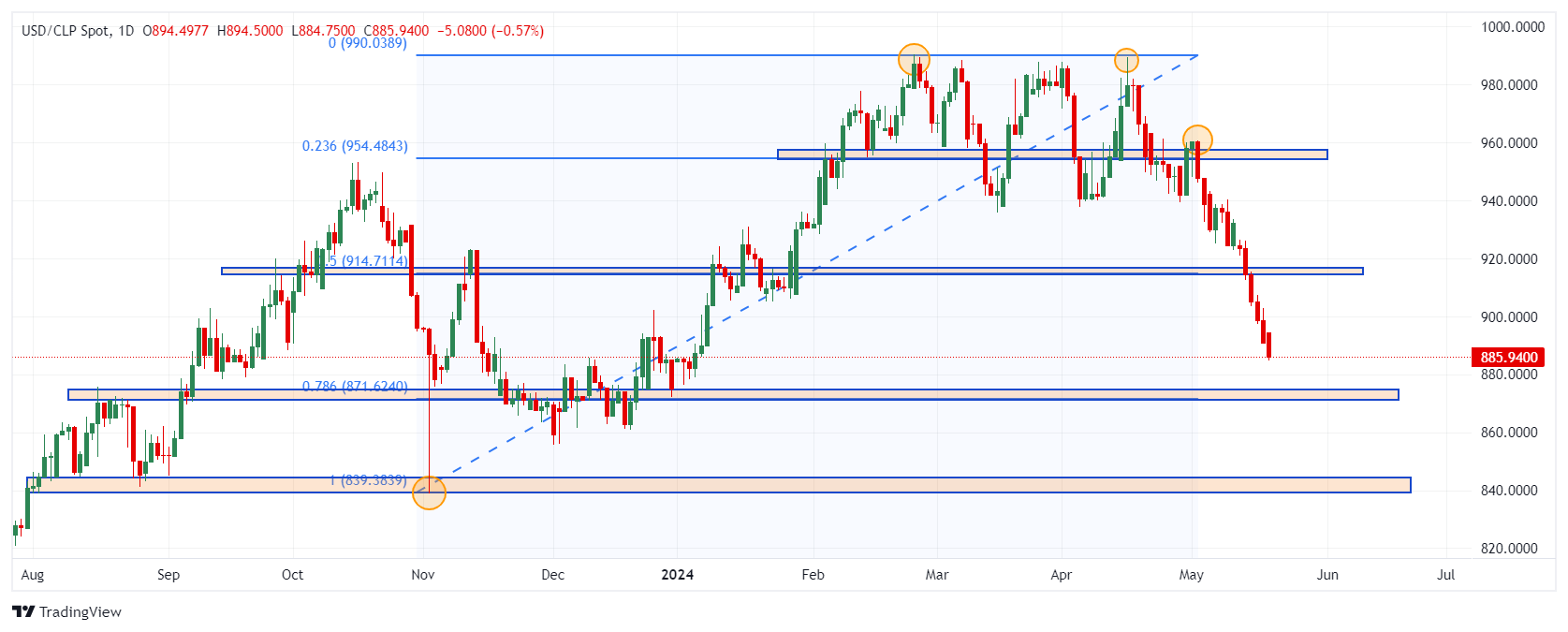

- El USD/CLP registró un mínimo en 883.85, llegando a niveles del 4 de enero.

- El Peso chileno se aprecia por sexto día consecutivo.

El USD/CLP marcó un máximo en 894.34 durante la sesión europea. Sin embargo, durante la sesión americana los vendedores agresivos se han hecho presentes llevando la paridad a un mínimo de cinco meses en 883.85.

El Peso chileno se aprecia animado por la subida en el precio del cobre

El país latinoamericano es el mayor productor de cobre en el mundo, por lo que su moneda se ha visto beneficiada con el aumento del precio de la materia prima. El plan económico de China pretende reactivar su sector inmobiliario aumentando así la demanda del metal.

Niveles técnicos en el Peso chileno

La tendencia bajista del USD/CLP se mantiene fuerte, acercándose al primer soporte en 875.00, en confluencia con la acción del precio y el retroceso al 78.6% de Fibonacci. El segundo soporte está en 841.00, mínimo del 25 de agosto del 2023. La resistencia más cercana la encontramos en 960.50, máximo de la sesión del 1 de mayo del 2024.

Gráfico diario del Peso Chileno

- El EUR/JPY prolonga su tendencia alcista, ya que el Euro supera al Yen japonés debido a la subida de los tipos de interés en la Eurozona.

- Tras las sospechas de una intervención directa de las autoridades japonesas para fortalecer el yen a principios de mayo, no ha habido ninguna continuación.

- Los débiles datos de Japón han reducido las expectativas de que el BoJ esté en condiciones de seguir subiendo los tipos de interés, lo que debilita aún más al Yen.

El EUR/JPY prolonga su tendencia alcista el lunes, acumulando ganancias de más de dos décimas hasta alcanzar los 169.50, ya que el amplio diferencial de tipos de interés entre la Eurozona y Japón sigue favoreciendo al Euro (EUR) frente al Yen japonés (JPY) - tipos de interés relativamente más altos atraen mayores entradas de capital extranjero.

Además, a falta de una reciente intervención directa en los mercados de divisas por parte de las autoridades japonesas para reforzar el Yen, el par ha podido subir. La última vez que se sospechó una intervención fue a finales de abril y principios de mayo, cuando el par EUR/JPY experimentó fuertes caídas sin motivo aparente que dieron lugar a especulaciones no confirmadas de intervención.

La decisión del Banco de Japón (BoJ) de no repetir una reducción de sus operaciones de compra de bonos el 17 de mayo, a pesar de haberlo hecho el 13 de mayo, llevó aún más al yen a debilitarse. Las reducciones de la compra de bonos se consideran una forma de endurecimiento de la política monetaria -como la subida de los tipos de interés-, por lo que la decisión de no seguir adelante se vio como un ligero giro hacia una postura más laxa.

Una serie de datos débiles publicados en Japón, como la sorprendente caída anualizada del 2.0% del PIB en el primer trimestre, el IPC de Tokio por debajo de lo esperado y los débiles datos de crecimiento de los salarios en el 1er trimestre, sugieren que el BoJ retrasará probablemente su próxima subida de los tipos de interés, tras una subida puntual en marzo, lo que da alas al EUR/JPY.

El Euro, por su parte, se está fortaleciendo, ya que los datos positivos de la región sugieren que el Banco Central Europeo (BCE) no necesitará recortar los tipos de interés tan rápidamente como se pensaba, para estimular el crecimiento económico. Los datos del PIB del primer trimestre mostraron un aumento del 0.3% tras dos trimestres de contracción y el mayor trimestre de crecimiento desde el tercer trimestre de 2022. El Euro también recibió el apoyo de los datos relativamente sólidos del PMI de la Eurozona para de abril.

Se espera ampliamente que el BCE recorte los tipos de interés en junio, pero los recientes comentarios de Isabel Schnabel, miembro del consejo del BCE, sugieren que el consejo de gobierno podría no seguir el recorte de junio con un recorte en julio. El lunes, Martin Kazaks, responsable de la política monetaria del BCE, dio luz verde a los recortes de tipos, afirmando que la inflación de estaba cayendo gradualmente hasta el objetivo del BCE del 2.0%; sin embargo, añadió que "el proceso (de recorte de los tipos de interés) debe ser gradual y no debemos precipitarnos".

- El S&P 500 está operando en 5.320, cercano al máximo histórico de 5.323 alcanzado el 16 de mayo.

- Michael S. Barr y Phillip N. Jefferson han emitido sus discursos

El S&P 500 inició la sesión americana marcando un mínimo en 5.304 y rebotando hasta 5.320, el máximo de la sesión. La atención estará puesta sobre las minutas de la Fed que se darán a conocer el miércoles 22 de mayo.

La Reserva Federal continúa vigilando la economía estadounidense

Michael S. Barr, vicepresidente de supervisión de la Reserva Federal, declaró que la inflación del primer trimestre no proporcionó la confianza suficiente como para relajar la política monetaria. La Reserva Federal se encuentra en una buena posición para mantener la política estable y vigilar la economía. Por otro lado, Phillip Nathan Jefferson, vicepresidente de la Junta de Gobernadores de la Reserva Federal, mencionó que es demasiado temprano para decir si la desaceleración desinflacionaria es duradera. Las expectativas de inflación a largo plazo muestran que los estadounidenses creen que la Reserva Federal cumplirá su objetivo de inflación del 2%.

Niveles técnicos en el S&P 500

El S&P 500 reaccionó en 5.304, estableciendo un soporte en el corto plazo. El segundo soporte se ubica en 5.241, mínimo del 15 de mayo. La primera resistencia que observamos está en el máximo histórico 5.323, la segunda resistencia está en el número cerrado 5.350.

Gráfico de 15 minutos S&P 500

El vicepresidente de la Junta de Gobernadores de la Reserva Federal (Fed), Phillip Jefferson, declaró el lunes que evaluará los datos entrantes, la evolución de las perspectivas y el equilibrio de los riesgos para fijar la orientación adecuada del tipo de interés oficial, según Reuters

Declaraciones destacadas

"El tipo de interés oficial está en territorio restrictivo".

"Seguimos observando un mayor equilibrio del mercado laboral y un descenso de la inflación, aunque no tan rápido como nos hubiera gustado".

"Esperamos que el crecimiento del gasto del Consumidor se ralentice a finales de año".

"Demasiado pronto para saber si la reciente ralentización del proceso desinflacionista será duradera".

"La mejor lectura de la inflación de abril es alentadora".

"El personal de la Fed estima que los precios del PCE subieron un 4.1% anual en los primeros cuatro meses de 2024, con un cambio de 12 meses del 2.75%."

"Las expectativas de inflación a largo plazo muestran que los estadounidenses creen que la Fed cumplirá el objetivo de inflación del 2%."

"La política monetaria restrictiva ha lastrado el mercado inmobiliario".

Reacción de los mercados

Estos comentarios no parecen tener un impacto notable en la valoración del Dólar estadounidense. Al cierre de esta edición, el Índice del Dólar estadounidense se mantuvo sin cambios en 104.50.

- El GBP/USD amplía sus ganancias a dos días consecutivos, subiendo por encima de 1.2700.

- A pesar de seguir siendo alcista, los osos acechan, ya que un cierre diario por debajo de 1.2700 podría reavivar la presión vendedora.

- Los compradores están al mando, y necesitan que el GBP/USD se mantenga por encima de 1.2700, para desafiar 1.2800 a corto plazo.

La Libra esterlina comienza la semana con solidez frente al Dólar estadounidense, registrando unas modestas ganancias del 0.04% tras alcanzar un mínimo diario de 1.2681. En el momento de escribir estas líneas, el par GBP/USD cotiza en 1.2703.

Análisis del precio del GBP/USD: Perspectiva técnica

La semana pasada, la GBP/USD se acercó al tipo de cambio actual, superando niveles de resistencia como las medias móviles de 50 y 100 días (DMA), lo que abrió la puerta a nuevas ganancias. Aunque el impulso respalda a los compradores, como muestra el RSI, persisten los riesgos a la baja.

Para una continuación alcista, el GBP/USD debe mantenerse por encima de 1.2700. En ese caso, la primera resistencia sería el máximo del ciclo del 21 de marzo en 1.2803. Una vez superado, la siguiente línea de defensa de los vendedores sería el máximo anual en 1.2893, antes de 1.2900, seguido de la marca psicológica de 1.3000.

Por el contrario, si los vendedores arrastran al precio del GBP/USD por debajo de 1.2700, esto podría exacerbar una nueva prueba de la confluencia de la DMA de 100 y el máximo del 3 de mayo en 1.2634. Las pérdidas adicionales se encuentran por debajo de este último, que expondría 1.2594 y la DMA de 50 en 1.2584 antes de caer a la-DMA de 200 en 1.2539.

GBP/USD Acción del precio - Gráfico diario

Precios de la Libra Esterlina hoy

La siguiente tabla muestra el cambio porcentual de la libra esterlina (GBP) contra las divisas listadas hoy. La libra esterlina fue la divisa más fuerte frente al Dólar neozelandés.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.00% | -0.06% | 0.33% | -0.10% | 0.22% | 0.31% | -0.07% | |

| EUR | -0.01% | -0.10% | 0.36% | -0.10% | 0.25% | 0.30% | -0.07% | |

| GBP | 0.06% | 0.10% | 0.32% | 0.00% | 0.34% | 0.39% | 0.02% | |

| JPY | -0.33% | -0.36% | -0.32% | -0.45% | -0.10% | -0.01% | -0.39% | |

| CAD | 0.10% | 0.10% | 0.00% | 0.45% | 0.28% | 0.41% | 0.03% | |

| AUD | -0.22% | -0.25% | -0.34% | 0.10% | -0.28% | 0.05% | -0.32% | |

| NZD | -0.31% | -0.30% | -0.39% | 0.00% | -0.41% | -0.05% | -0.38% | |

| CHF | 0.07% | 0.07% | -0.02% | 0.39% | -0.03% | 0.32% | 0.38% |

El mapa de calor muestra las variaciones porcentuales de las principales divisas entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa cotizada se elige en la fila superior. Por ejemplo, si elige la libra esterlina de la columna de la izquierda y se desplaza por la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que aparece en el recuadro representará GBP (base)/USD (cotización).

- El EUR/USD se mantiene firme cerca de 1.0900 debido a los múltiples vientos favorables.

- Isabel Schnabel, miembro del consejo del BCE, dijo que sigue dudando de que el banco central amplíe los recortes de tipos más allá de junio.

- Los responsables de la Fed insisten en mantener los tipos de interés más altos durante más tiempo.

EUR/USD baja ligeramente pero se aferra a las ganancias cerca de 1.0900 en la sesión americana del lunes . El EUR/USD se mantiene en terreno alcista debido al mayor apetito por el riesgo de los inversores. El Euro se ha comportado con fuerza en las últimas sesiones, ya que los participantes en el mercado se muestran ligeramente cautelosos sobre si el Banco Central Europeo (BCE) prolongará el endurecimiento de su política monetaria más allá de la reunión de junio.

Se prevé que el BCE comience a reducir los tipos de interés a partir de la reunión de junio. Sin embargo, los responsables de la política monetaria del BCE siguen divididos en cuanto a la posible bajada de tipos en la reunión de julio. A algunos de ellos les preocupa que un ciclo agresivo de bajadas de tipos pueda reavivar las presiones sobre los precios y contrarrestar el impacto sobre la inflación.

La semana pasada, Isabel Schnabel, miembro del Consejo del BCE, declaró que, en función de los datos que se reciban, podría ser apropiado un recorte de tipos en junio, pero que el camino a seguir después de junio es mucho más incierto. Schnabel añadió que no puede comprometerse de antemano con ninguna senda de tipos concreta debido a la gran incertidumbre existente.

En cuanto a los datos económicos, los inversores se centrarán en los datos preliminares del Índice de Gerentes de Compras (PMI) de la zona euro y Estados Unidos correspondientes a mayo, que se publicarán el jueves. Los datos del PMI indicarán sus perspectivas económicas.

Resumen diario de los movimientos del mercado: El EUR/USD se mantiene lateralizado a la espera de PMI preliminar de la Eurozona/EE.UU.

- El par EUR/USD cotiza en un rango estrecho por debajo de la resistencia redonda de 1.0900. Se espera que el par EUR/USD permanezca tranquilo, ya que los inversores se centran en las actas del Comité Federal de Mercado Abierto (FOMC) de la reunión de mayo, que se publicarán el miércoles. Las actas del FOMC ofrecerán una explicación detallada de por qué los tipos de interés se mantienen estables y las opiniones de los responsables políticos sobre las perspectivas de los tipos de interés.

- Se espera que la comunicación de los responsables políticos de la Fed sobre las perspectivas de los tipos de interés haya seguido siendo de línea dura, ya que las presiones inflacionistas en los tres primeros meses de este año se aceleraron. Sin embargo, los datos del Índice de Precios al Consumo (IPC) de abril descendieron como se esperaba debido a la bajada de los precios de los servicios públicos de gas canalizado y de los automóviles y camiones usados. Se espera que los responsables políticos de la Fed hayan evitado apoyar un mayor endurecimiento de la política monetaria.

- Aunque el descenso de las presiones sobre los precios ha proporcionado cierto alivio en cuanto a que los avances en el proceso de desinflación no se han estancado, los responsables políticos de la Fed siguen inclinándose por una postura política restrictiva durante un periodo más largo para generar confianza en que la inflación volverá de forma sostenible a la tasa deseada del 2%.

- La semana pasada, el presidente de la Fed de Nueva York, John Williams, declaró que la política monetaria es restrictiva y se encuentra en un buen momento. No ve ningún indicador económico que sugiera la necesidad de cambiar ahora la orientación de la política monetaria. Cuando se le preguntó por las perspectivas de inflación, Williams dijo: "A muy corto plazo, no espero obtener esa mayor confianza que necesitamos ver en el progreso de la inflación hacia el objetivo del 2%", informó Reuters.

Análisis técnico: El EUR/USD mantiene las ganancias inducidas por la ruptura del triángulo

El EUR/USD mantiene la ruptura del patrón gráfico del triángulo simétrico que se observa en un marco temporal diario. La estabilización del par de divisas principales por encima de la región de ruptura sugiere que el par es bastante alcista. Además, el cruce alcista de las medias móviles exponenciales (EMA) de 20 y 50 días en torno a 1.0780 ha mejorado las perspectivas a corto plazo del par.

El RSI de 14 periodos se ha desplazado cómodamente hacia el rango alcista de 60.00-80.00, lo que sugiere que el impulso se ha inclinado al alza.

Preguntas frecuentes sobre la Fed

¿Qué hace la Reserva Federal y cómo afecta al dólar?

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés.

Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero.

Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

¿Con qué frecuencia celebra la Reserva Federal reuniones de política monetaria?

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria.

El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

¿Qué es el Quantitative Easing (QE) y cómo afecta al USD?

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado.

Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

¿Qué es el Quantitative Tightening (QT) y cómo afecta al Dólar estadounidense?

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

- El USD/MXN intenta rebotar levemente al alza tras caer a nuevos mínimos de cinco semanas en 16.57.

- El Dólar recupera terreno en un contexto de aversión al riesgo por las tensiones geopolíticas.

- Las ventas minoristas de México descienden en marzo, el foco gira a los discursos de los miembros de la Fed.

El USD/MXN ha comenzado la semana cayendo a nuevos mínimos de cinco semanas en 16.57 al mediodía europeo, pero posteriormente ha tomado impulso, subiendo tras la apertura de Wall Street a un máximo diario en 16.64. Al momento de escribir, el par cotiza sobre 16.59, perdiendo un 0.08% en el día.

La aversión al riesgo favorece un repunte del Dólar

El Índice del Dólar (DXY) ha comenzado el lunes moviéndose alrededor de 104.50. El clima de aversión al riesgo domina los mercados tras el fallecimiento en un accidente de helicóptero del presidente iraní, Ebrahim Raisi, y otros altos cargos de su ejecutivo. En las últimas horas, la cotización del DXY ha subido a un máximo del día en 104.65, mientras los operadores esperan los discursos de los miembros del FOMC.

Sin datos relevantes en la agenda estadounidense, el foco está en los discursos de los miembros de la Fed. Raphael Bostic, presidente de la Reserva Federal de Atlanta, ha señalado que pasará un tiempo antes de que la inflación volverá a bajar al 2%, y que mientras, la entidad está abierta a todas las posibilidades. Por otra parte, el vicepresidente de supervisión de la Fed, Michael Barr, ha apuntado que se tendrá que dar más tiempo a la política restrictiva para que siga haciendo su trabajo. En breve se pronunciará Philiph N. Jefferson, miembro de la Junta de Gobernadores de la Reserva Federal.

Después de estos comentarios, la herramienta FedWatch de CME ha rebajado sus opciones de un primer recorte de tasas de interés en septiembre al 49.6%.

Las ventas minoristas de México caen en marzo, el foco gira a la inflación de la primera mitad de mes

Las ventas minoristas de México cayeron un 0.2% mensual en marzo después de crecer un 0.4% en febrero, según ha publicado el Instituto Nacional de Estadística y Geografía (INEGI). A nivel interanual, el indicador ha descendido un 1.7% tras subir un 3% el mes anterior. Esta es la mayor caída registrada por las ventas minoristas en tres años, concretamente desde febrero de 2021.

Esta semanas se publicarán otros datos importantes para la economía mexicana. El jueves será el día clave, con la inflación de la primera mitad de mayo, que se espera caiga un 0.19% frente al aumento del 0.09% previo. Ese mismo día, México publicará su Producto Interior Bruto del primer trimestre, estimándose un aumento del 1.7% ante el 1.6% anterior. Finalmente, el viernes se dará a conocer el dato de cuenta corriente del primer trimestre.

Cabe destacar que el último repunte del Peso mexicano aún está determinado por las declaraciones de la vicegobernadora de Banxico, Irene Espinosa, quién el viernes apuntó que el banco central mexicano debe mantener los tipos de interés en los niveles actuales, ya que la batalla contra la inflación no ha terminado.

USD/MXN Niveles de precio

La tendencia está inmersa en un canal bajista en el gráfico horario, apuntando como primer soporte el mínimo de hoy en 16.57. Si el par quiebra el nivel redondo de 16.50 tendrá vía libre hacia el mínimo de 2024 registrado en 16.26 el pasado 9 de abril.

Al alza, la primera resistencia aparece en la media móvil de 100 en 16.71. Por encima, la barrera principal está en la zona psicológica de 17.00.

USD/MXN Gráfico de una hora

- El par NZD/USD cae hasta 0.6100 antes de la decisión de política monetaria del RBNZ.

- El Dólar estadounidense se estabiliza mientras los inversores se centran en las Minutas del FOMC.

- Los rendimientos estadounidenses suben, ya que la Fed mantiene una orientación de línea dura sobre las perspectivas de los tipos de interés.

El par NZD/USD se enfrenta a la presión vendedora y cae hasta el soporte del nivel redondo de 0.6100 en la sesión americana del lunes. El NZD/USD se ve presionado por el debilitamiento del Dólar neozelandés a la espera de la decisión del Banco de la Reserva de Nueva Zelanda (RBNZ) sobre los tipos de interés, que se anunciará el miércoles.

Los inversores esperan que el RBNZ mantenga su tipo de interés oficial en el 5.5%. Por lo tanto, los participantes en el mercado se centrarán en las pistas sobre cuándo empezará el RBNZ a reducir los tipos de interés. En la actualidad, los mercados financieros consideran que el RBNZ pasará a una política de normalización el año que viene.

Mientras tanto, el Índice del Dólar estadounidense (DXY) sube a 104.60, ya que los inversores se muestran ligeramente cautos a la espera de las Minutas de la reunión de mayo del Comité Federal de Mercado Abierto (FOMC), que se publicarán el miércoles. Las Minutas del FOMC indicarán la opinión de los responsables políticos sobre las perspectivas de los tipos de interés.

El rendimiento de los bonos del Tesoro estadounidense a 10 años sube al 4.44%, ya que los responsables de la política monetaria de la Fed insisten en mantener los tipos de interés más altos durante más tiempo, a pesar del descenso previsto en los datos del Índice de Precios al Consumo (IPC) de abril. El IPC general anual y el IPC subyacente descendieron hasta el 3.4% y el 3.6%, respectivamente.

El par NZD/USD amplía su recuperación hasta el retroceso de Fibonacci del 50% (trazado desde el máximo del 26 de diciembre en 0.6410 hasta el mínimo del 19 de abril en torno a 0.5850) en 0.6130 en el marco temporal diario. Las perspectivas a corto plazo del activo neozelandés han mejorado, ya que las medias móviles exponenciales (EMA) de 20 y 50 días se sitúan en torno a 0.6017. El RSI de 14 periodos se ha desplazado cómodamente hacia el rango alcista de 60.00-80.00, lo que sugiere que el impulso se ha inclinado al alza.

Un movimiento alcista por encima del máximo del 9 de febrero en 0.6160 impulsará al activo hacia un retroceso del 61.8% en 0.6200, seguido del máximo del 15 de enero cerca de 0.6250

Por el contrario, se producirían nuevas caídas si el activo rompiera por debajo del máximo del 4 de abril en torno a 0.6050. Esto arrastraría al par hacia el soporte psicológico de 0.6000 y el máximo del 25 de abril en 0.5969.

NZD/USD gráfico diario

PRECIO DEL DÓLAR NEZELANDÉS TODAVÍA

En la siguiente tabla se muestra la evolución porcentual del Dólar neozelandés (NZD) frente a las principales divisas cotizadas hoy. El Dólar neozelandés fue la divisa más fuerte frente al Dólar australiano.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.03% | -0.02% | 0.28% | -0.03% | 0.24% | 0.33% | -0.06% | |

| EUR | -0.03% | -0.09% | 0.29% | -0.06% | 0.25% | 0.31% | -0.08% | |

| GBP | 0.02% | 0.09% | 0.24% | 0.03% | 0.33% | 0.38% | -0.01% | |

| JPY | -0.28% | -0.29% | -0.24% | -0.34% | -0.03% | 0.06% | -0.33% | |

| CAD | 0.03% | 0.06% | -0.03% | 0.34% | 0.23% | 0.36% | -0.02% | |

| AUD | -0.24% | -0.25% | -0.33% | 0.03% | -0.23% | 0.04% | -0.33% | |

| NZD | -0.33% | -0.31% | -0.38% | -0.06% | -0.36% | -0.04% | -0.39% | |

| CHF | 0.06% | 0.08% | 0.00% | 0.33% | 0.02% | 0.33% | 0.39% |

El mapa de calor muestra las variaciones porcentuales de las principales divisas entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa cotizada se elige en la fila superior. Por ejemplo, si elige el Dólar neozelandés en la columna de la izquierda y se desplaza por la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que aparece en el recuadro representará NZD (base)/USD (cotización).

- El Dólar estadounidense sigue cediendo terreno al inicio de una nueva semana.

- El Dólar retrocede ante el apetito de riesgo.

- El Índice del Dólar estadounidense ronda los 104.50 y retrocede aún más.

El Dólar estadounidense (USD) comienza la semana como cerró la anterior: con cierta relajación. Las acciones están en primera línea este lunes, mientras que las materias primas cotizan al alza, lo que empuja al Dólar a una cierta relajación. Sin embargo, el volumen de los mercados podría ser algo menor de lo normal en las horas de negociación europeas, ya que los mercados europeos están cerrados por festivo.

En cuanto a los datos económicos, los mercados están a la espera de las Actas de la Fed de la última decisión del Comité Federal de Mercado Abierto (FOMC) sobre los tipos de interés. Los mercados buscarán pistas o una mayor confirmación sobre "cuánto tiempo" significa en realidad mantener los tipos durante más tiempo. Antes de la publicación de las actas esta semana, los operadores pueden prepararse para no menos de cinco oradores de la Fed programados para este lunes.

Resumen diario de los movimientos del mercado: La Fed no pone plazos

- El volumen del mercado en horario europeo puede ser un gran aligerador con los mercados europeos cerrados por festivo. Canadá y la India también están cerrados.

- Los mercados se enfrentan a una serie de funcionarios de la Fed para este lunes

- Cerca de las 14:30, el vicepresidente de la Reserva Federal, Phillip Jefferson, pronuncia un discurso sobre las perspectivas económicas de EE.UU. y la dinámica de los precios de la vivienda en la Conferencia de Mercados Secundarios y de Capitales de la Asociación de Banqueros Hipotecarios (MBA) en Nueva York.

- Para cerrar este lunes, cerca de las 23:00 GMT, el presidente del Banco de la Reserva Federal de Atlanta, Raphael Bostic (miembro con derecho a voto en 2024), pronuncia un discurso en la cena de la Conferencia sobre Mercados Financieros de la Fed de Atlanta.

- Las acciones se disparan al alza este lunes, con números verdes en todos los ámbitos y en todo el mundo. La mayoría de los índices asiáticos coquetean incluso con ganancias del 1% para este lunes. Los futuros de la renta variable estadounidense están ligeramente en verde, en general menos de un 0.25%.

- La herramienta Fedwatch de CME sugiere una probabilidad del 91.1% de que en junio siga sin haber cambios en el tipo de los fondos federales de la Reserva Federal. Las probabilidades han cambiado para septiembre, y la herramienta muestra una probabilidad del 49.0% de que los tipos se sitúen 25 puntos básicos por debajo de los niveles actuales.

- El rendimiento de los bonos del Tesoro estadounidense a 10 años se negocia en torno al 4.41%.

Análisis técnico del Índice del Dólar estadounidense: ¿Pueden las autoridades de la Fed dar soporte al DXY?

El Índice del Dólar estadounidense (DXY) se está relajando al comienzo de esta semana, con los mercados retomando la tendencia de la semana pasada. El Dólar sigue vendiéndose, y los inversores se refugian en activos de riesgo, como la renta variable y las materias primas. Con un calendario de datos económicos más bien escaso para esta semana, hay margen para más apetito de riesgo y podría significar que el DXY descienda por debajo de 104.00.

En el lado alcista, hay varios niveles que deben recuperarse de nuevo tras la firme corrección del miércoles. El primero es la media móvil simple (SMA) de 55 días en 104.68, junto con un nivel fundamental en 104.60. El siguiente escalón al alza serán 105.12 y 105.52.

A la baja, la media móvil simple de 100 días, en 104.11, es el último soporte de la caída. Una vez que quiebre, se formará una bolsa de aire entre 104.11 y 103.00. Si persisten las salidas del Dólar estadounidense, el mínimo de marzo en 102.35 y el mínimo de enero en 100.61 son niveles a tener en cuenta.

La Fed

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria. El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

El vicepresidente de supervisión de la Reserva Federal, Michael Barr, declaró el lunes que la Fed se encuentra en una buena posición para mantener la política estable y vigilar la economía, según Reuters.

Declaraciones destacadas

"La inflación del primer trimestre fue decepcionante, no proporcionó la confianza necesaria para relajar la política monetaria".

"La Fed tendrá que dar más tiempo a la política restrictiva para que siga haciendo su trabajo".

"Estamos atentos a los riesgos tanto para la inflación como para el empleo".

"El enfoque actual es prudente para gestionar ambos conjuntos de riesgos".

Reacción de los mercados

El Índice del Dólar estadounidense subió modestamente y se situó en 104.60, con un avance del 0.1%.

- La Libra esterlina se mantiene cerca de 1.2700, ya que los inversores se muestran reacios al riesgo ante la esperanza de una bajada de tipos de la Fed.

- Se espera que la inflación general de abril en el Reino Unido vuelva a situarse cerca del 2%.

- Esta semana, los inversores se centrarán en la inflación británica de abril y en las actas del FOMC.

La libra esterlina (GBP) cotiza cerca de un máximo de dos meses en torno a 1.2700 en la sesión americana del lunes . El GBP/USD se fortalece mientras que el Dólar estadounidense (USD) lucha por recuperarse con firmeza ya que los mercados financieros siguen confiando en que la Reserva Federal (Fed) comenzará a bajar los tipos de interés a partir de la reunión de septiembre.

La confianza de los inversores en la bajada de tipos de interés de la Fed se ha fortalecido debido al descenso de los datos del Índice de Precios al Consumo (IPC) de Estados Unidos y a la relajación de las condiciones del mercado laboral, como sugieren los recientes datos de empleo y de solicitudes iniciales de subsidio de desempleo.

A pesar de los indicadores económicos poco favorables, los responsables de la política monetaria de la Fed siguen inclinándose por una postura restrictiva de los tipos de interés, ya que un descenso puntual de la inflación es insuficiente para generar confianza en que las presiones sobre los precios volverán de forma sostenible a la tasa deseada del 2%. De cara a futuro, los inversores se centrarán en las actas del Comité Federal de Mercado Abierto (FOMC), que se publicarán el miércoles. Se espera que las actas del FOMC muestren que los responsables políticos hicieron hincapié en mantener los tipos de interés restrictivos durante más tiempo.

Resumen diario de los movimientos del mercado: La Libra esterlina se mantiene firme a la espera de la inflación en el Reino Unido