- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El par NZD/USD cotiza en 0.6168 con una ganancia del 0.28% durante la sesión del martes.

- Los mercados están a la espera de las Minutas del FOMC de la reunión de enero.

En la sesión del martes, el par NZD/USD se observó en 0.6168, señalando una modesta ganancia del 0.28% impulsada principalmente por la debilidad del Dólar estadounidense.

En consonancia con ello, la fortaleza del Dólar estadounidense ha disminuido ligeramente, así como los rendimientos del Tesoro antes de la publicación de las actas del Comité Federal de Mercado Abierto (FOMC). Estas actas, que se publicarán en la sesión del miércoles, acaparan la atención de los mercados, ya que proporcionan información sobre la perspectiva del banco central en materia de inflación y la posible necesidad de realizar ajustes en la política monetaria. Cabe destacar que los mercados actualmente predicen alrededor de cuatro recortes de tasas en 2024, por un total estimado de 100bps, que comenzarán a partir de junio.

Análisis técnico del NZD/USD

En el gráfico diario, el índice de fuerza relativa (RSI) recientemente pasó de neutral a positivo, aumentando desde territorio negativo en los últimos días. Esto sugiere un repunte de la actividad compradora, ya que los compradores recuperaron cierto control frente a los vendedores. Sin embargo, el RSI se mantiene dentro de territorio positivo, lo que indica que el mercado aún podría fluctuar de condiciones equilibradas a condiciones dominadas por los compradores. La divergencia de convergencia de media móvil (MACD) también sugiere que los compradores están al mando con sus barras verdes ascendentes.

La tendencia alcista más amplia (evidenciada por el par por encima de los promedios móviles simples de 20, 100 y 200 días) apoya aún más las señales alcistas del RSI y MACD.

NZD/USD gráfico diario

- El par GBP/JPY se sitúa en 189.24, lo que refleja una moderada subida del 0.11% en la sesión del martes.

- El Banco de Inglaterra mantiene su postura neutral, con el gobernador Bailey insinuando posibles recortes de tasas incluso antes de que la inflación alcance el objetivo del banco.

- El jueves se publicarán los PMI preliminares japonés y británico de febrero.

En la sesión del martes, el par GBP/JPY registró modestas ganancias, cotizando a 189.24. En el movimiento del par influyen los cambios que se están produciendo en el panorama financiero y económico del Reino Unido y Japón, que están determinando las decisiones de política monetaria del Banco de Inglaterra y del Banco de Japón. El banco británico mantiene la cautela advirtiendo de la resistencia de la economía local, mientras que el BoJ no da señales claras sobre cuándo abandonará su política ultra laxa.

En el frente británico, los responsables del Banco de Inglaterra (BoE), incluido su gobernador Andrew Bailey, no ofrecieron nuevas orientaciones políticas durante su comparecencia ante el Comité Selecto del Tesoro del Reino Unido. Bailey percibió un repunte de la economía y advirtió que el banco central podría considerar recortes de tasas incluso antes de que la inflación alcance sus niveles objetivo. Sin embargo, por el momento, los mercados están valorando que el primer recorte de tasas será en la reunión de agosto, pero los datos entrantes seguirán dando forma al calendario del ciclo de flexibilización.

GBP/JPY gráfico diario

El índice de fuerza relativa (RSI) diario para el GBPJPY se sitúa actualmente en territorio positivo, señalando una ligera tendencia alcista, con un leve repunte que consolida aún más el control alcista. Mientras tanto, el histograma de divergencia de convergencia de media móvil (MACD), que complementa las señales alcistas del RSI, ha continuado imprimiendo barras verdes, reflejando un impulso positivo constante en los últimos días, aunque el aplanamiento de las pendientes apunta a una posible ralentización del actual impulso alcista.

Por último, cabe destacar que el GBPJPY se mantiene por encima de sus medias móviles simples (SMA) de 20, 100 y 200 días, lo que apunta al dominio alcista de la tendencia general, a pesar de que los indicadores muestran algunos signos de aplanamiento. Esta posición técnica respalda en gran medida el dominio continuado de los compradores, y cualquier retroceso a corto plazo probablemente sirva como corrección técnica para nuevas subidas a medio y largo plazo.

GBP/JPY gráfico diario

- El DXY muestra debilidad tras el feriado de EE.UU. de ayer y cotiza ligeramente a la baja.

- No se han publicado noticias relevantes durante la sesión, mientras los mercados esperan nuevos catalizadores.

- Todas las miradas están puestas ahora en las Minutas del FOMC de la reunión de enero de la Reserva Federal, que se celebrará el miércoles.

El Dólar estadounidense (USD), medido por el índice DXY, cotiza ligeramente a la baja en 104.05, sin que se hayan publicado noticias relevantes durante las sesiones europea y estadounidense.

A pesar de la caída posterior al feriado, la postura del Dólar sigue siendo firme en medio de una economía estadounidense resistente y una Reserva Federal (Fed) aparentemente inquebrantable, cuya reticencia a recurrir a la flexibilización monetaria podría finalmente limitar las pérdidas del Dólar.

Resumen diario de los mercados: El Dólar retrocede ligeramente a la espera de las actas del FOMC

- Los mercados a la espera de nuevos impulsos para seguir marcando el inicio del ciclo de relajación de la Fed. El miércoles se publicarán las Minutas de la reunión de enero del FOMC.

- Los mercados también están a la espera de los discursos de Bowman (miércoles) y Kashkari (jueves), miembros de la Reserva Federal, para obtener información adicional.

- Según la herramienta FedWatch de CME, las probabilidades de un recorte de la Fed han disminuido significativamente para las reuniones de marzo y mayo, ya que los mercados adelantan a junio el inicio previsto de la relajación.

Análisis Técnico: El DXY pierde la SMA de 100 días, puede haber más caídas en el horizonte

Los indicadores gráficos diarios reflejan el panorama algo conflictivo del panorama técnico actual. A pesar de que el índice de fuerza relativa (RSI) se encuentra en territorio positivo, su pendiente negativa señala un debilitamiento del impulso alcista, insinuando posibles riesgos a la baja. Al mismo tiempo, las barras verdes del histograma de divergencia de medias móviles (MACD) están disminuyendo, lo que indica una ralentización de la presión compradora y un posible cambio de sentimiento.

Además, aunque el par cotiza por encima de las medias móviles simples (SMA) de 20 y 200 días, lo que sugiere una postura tradicionalmente alcista, la lucha de los alcistas por consolidar efectivamente por encima de la media de 100 días pone en duda la fortaleza de la tendencia alcista.

Preguntas frecuentes sobre la inflación

¿Qué es la Inflación?

La inflación mide la subida de los precios de una cesta representativa de bienes y servicios. La inflación general suele expresarse como variación porcentual intermensual e interanual. La inflación subyacente excluye elementos más volátiles, como los alimentos y el combustible, que pueden fluctuar debido a factores geopolíticos y estacionales. La inflación subyacente es la cifra en la que se centran los economistas y es el nivel objetivo de los bancos centrales, que tienen el mandato de mantener la inflación en un nivel manejable, normalmente en torno al 2%.

¿Qué es el Índice de Precios al Consumo (IPC)?

El Índice de Precios al Consumo (IPC) mide la variación de los precios de una cesta de bienes y servicios a lo largo de un periodo de tiempo. Suele expresarse en porcentaje de variación intermensual e interanual. El IPC subyacente es el objetivo de los bancos centrales, ya que excluye la volatilidad de los alimentos y los combustibles. Cuando el IPC subyacente supera el 2%, los tipos de interés suelen subir, y viceversa cuando cae por debajo del 2%. Dado que unos tipos de interés más altos son positivos para una divisa, una inflación más alta suele traducirse en una divisa más fuerte. Lo contrario ocurre cuando la inflación cae.

¿Cuál es el impacto de la inflación en el cambio de divisas?

Aunque pueda parecer contrario a la intuición, una inflación elevada en un país hace subir el valor de su divisa y viceversa en el caso de una inflación más baja. Esto se debe a que el banco central normalmente subirá las tasas de interés para combatir la mayor inflación, lo que atrae más entradas de capital mundial de inversores que buscan un lugar lucrativo donde aparcar su dinero.

¿Cómo influye la inflación en el precio del Oro?

Antiguamente, el Oro era el activo al que recurrían los inversores en épocas de alta inflación porque preservaba su valor, y aunque los inversores a menudo siguen comprando Oro por sus propiedades de refugio en épocas de extrema agitación en los mercados, este no es el caso la mayor parte del tiempo. Esto se debe a que cuando la inflación es alta, los bancos centrales suben las tasas de interés para combatirla.

Unas tasas de interés más altas son negativas para el Oro porque aumentan el coste de oportunidad de mantener Oro frente a un activo que devenga intereses o de colocar el dinero en una cuenta de depósito en efectivo. Por el contrario, una menor inflación tiende a ser positiva para el Oro, ya que reduce las tasas de interés, haciendo del metal brillante una alternativa de inversión más viable.

- Los mercados de petróleo crudo ignoraron el ataque del barco más exitoso de los Houthi hasta la fecha.

- Los valores semanales de petróleo crudo del API se publicarán a última hora del día.

- La caída de la demanda de petróleo crudo en China aumenta la preocupación en los mercados de energía.

El petróleo crudo estadounidense West Texas Intermediate (WTI) se debilitó el martes, retrocediendo hasta 72.00$ por barril, debido a la renovada preocupación de que la producción mundial de petróleo crudo supere el crecimiento por un margen mucho mayor de lo previsto inicialmente. En 2023, los mercados de petróleo crudo anticiparon inicialmente que la producción mundial reduciría la demanda por un amplio margen, limitando drásticamente los suministros y disparando los precios del barril, pero el retraso en el crecimiento de los mercados clave de la demanda, específicamente China, ha hecho que las expectativas del mercado de una derrota de la oferta se conviertan en preocupaciones renovadas de un empeoramiento del exceso de oferta en la parte posterior de las cifras récord de bombeo de los países fuera de la Organización de Países Exportadores de Petróleo (OPEP).

Los esfuerzos de la OPEP por recortar la producción de petróleo crudo se han topado con el duro muro del aumento de la producción de los países no pertenecientes a la OPEP, en concreto Estados Unidos, que alcanzó un nivel récord de producción en noviembre y sigue consolidándose como el mayor productor de barriles del mundo. Las cifras de crecimiento de China siguen por debajo de las expectativas, y la tambaleante demanda china de Petróleo crudo deja a los mercados de energía con una oferta mucho mayor de lo previsto.

El Instituto Americano del Petróleo (API) publicará una actualización semanal del recuento de barriles en Estados Unidos, que la semana pasada mostró un sorprendente aumento de más de 8,5 millones de barriles. El miércoles se publicará el recuento semanal de barriles de la Administración de Información Energética (EIA), que la semana pasada registró un aumento masivo de las reservas de petróleo crudo de más de 12 millones de barriles.

El alto el fuego en el conflicto de Gaza sigue pareciendo improbable, y los rebeldes Houthi de Yemen, apoyados por Irán, obtuvieron su mayor victoria en un ataque a un buque hasta la fecha, al obligar el lunes a la tripulación del granelero Rubymar a abandonar el barco. Los Houthis han atacado al menos cuatro buques civiles distintos en el Mar Rojo desde la semana pasada.

A pesar de las múltiples preocupaciones por el conflicto en Oriente Medio, los mercados del petróleo crudo vacilaron el martes, manteniendo al petróleo crudo inmovilizado en una áspera consolidación a corto plazo.

Perspectivas técnicas para el WTI

La acción a corto plazo en el petróleo crudo de EE.UU. ha sido áspera, con el WTI probando 78.50$ durante la semana pasada y las ofertas de barriles luchando por mantenerse en el lado alcista después de la caída del martes, donde los precios quedaron atrapados en la media móvil de 200 horas (SMA) cerca de 77.00$.

El impulso general se ha decantado hacia los alcistas, ya que las ofertas de petróleo crudo reclaman un terreno más alto después de caer a 71.50$ en febrero, pero las caídas siguen siendo un peligro técnico para los postores.

A pesar de la recuperación desde los mínimos recientes cerca de 68.00$ por barril, el WTI sigue bajando casi un 18% desde los máximos de octubre de 2023 cerca de 94.00$.

Gráfico horario del WTI

Gráfico diario del WTI

- El Peso mexicano se ve presionado por la contracción económica; la caída de los rendimientos en EE.UU. limita la subida del USD/MXN.

- El informe del INEGI muestra una contracción de la economía mexicana del 0.7% intermensual, con un modesto crecimiento anual del 1.3%.

- La caída de los rendimientos del Tesoro de EE.UU. ofrece un soporte limitado al Dólar, mientras que el LEI del Conference Board disipa los temores de recesión.

El Peso mexicano (MXN) perdió tracción frente al Dólar estadounidense (USD) el martes, mientras los operadores de los Estados Unidos (EE.UU.) regresaban del feriado por el Día de los Presidentes. Los datos del lunes en México sugieren que la economía muy probablemente se contrajo en el primer mes de 2024, mientras que una caída en los rendimientos de los bonos del Tesoro de EE.UU. limita el alza del USD/MXN. El par opera en 17.06, con una subida del 0.16%.

El lunes, el Instituto Nacional de Estadística de México (INEGI) publicó el Indicador de la Actividad Económica (IOAE), que reveló que la economía se contrajo un -0.7% intermensual, a pesar de que las cifras anuales crecieron un 1.3%. Aunque los datos podrían haber desencadenado la debilidad del peso mexicano, el festivo en EE.UU. limitó la caída de la divisa de los mercados emergentes (ME).

Por otro lado, los rendimientos de los bonos del Tesoro de EE.UU. cayeron, manteniendo al Dólar presionado frente a la mayoría de las divisas, excepto las de los ME. Mientras tanto, el Conference Board (CB) reveló su Índice Económico Líder (LEI), que ya no señala una próxima recesión en los EE.UU..

Resumen diario de los mercados: El Peso mexicano retrocede mientras los operadores digieren los datos del lunes

- La incapacidad de México para resolver el conflicto del acero y el aluminio con EE.UU. podría pesar sobre la moneda mexicana, ya que la representante comercial de EE.UU., Katherine Tai, advirtió a México que EE.UU. podría volver a imponer aranceles a las importaciones de las materias primas mencionadas si el gobierno mexicano no frena el aumento de las exportaciones. Las autoridades estadounidenses cuestionan la falta de transparencia de México sobre las importaciones de acero y aluminio de terceros países.

- La agenda económica de México cobrará ritmo el miércoles con la publicación de las ventas minoristas, el Producto Interior Bruto (PIB) y los datos de inflación de mitad de mes de febrero.

- Se espera que las ventas minoristas de México aumenten un 0.2% intermensual en diciembre y un 2.5% interanual.

- Se prevé que el PIB crezca un 0.1% en el cuarto trimestre y un 2.4% interanual.

- Se prevé que la inflación subyacente intermensual de febrero baje del 4.78% al 4.67% interanual, mientras que la inflación general caería del 4.9% al 4.7%.

- El miércoles, la Reserva Federal de EE.UU. (Fed) publica las últimas actas del Comité Federal de Mercado Abierto (FOMC) junto con los funcionarios de la Fed que darán declaraciones.

- Además, se publicarán los PMI de S&P Global, las solicitudes iniciales de subsidio de desempleo y el índice de actividad nacional de la Fed de Chicago. Este último suele ser el preludio del PMI manufacturero del Institute for Supply Management (ISM).

- Los datos económicos estadounidenses relacionados con la presión sobre los precios deberían influir en gran medida en los funcionarios de la Reserva Federal. Aunque abren la puerta a una política de relajación, los funcionarios de la Fed han expresado en numerosas ocasiones que no se apresurarán a recortar las tasas.

- Bostic, de la Fed, dijo que hay que tener paciencia y prevé dos recortes de tasas, que podrían empezar en verano si los datos lo justifican. Daly, de la Fed, dijo: "Tendremos que resistir la tentación de actuar con rapidez cuando se necesite paciencia y estar preparados para responder con agilidad a medida que evolucione la economía."

- Los mercados esperan el primer recorte de tasas por parte de la Reserva Federal en la reunión de política monetaria de junio, ya que han recortado las probabilidades para marzo y mayo.

Análisis Técnico: El Peso mexicano registra pérdidas mínimas y el par USD/MXN rompe por encima de 17.05

Ayer, redacté "El USD/MXN se balancea cerca de 17.05, por debajo de la media móvil simple (SMA) de 50 días en 17.09". En el momento de escribir estas líneas, el par se mantiene dentro del nivel mencionado, aunque el índice de fuerza relativa (RSI) ha comenzado a subir con el riesgo de cambiar a alcista. Si el USD/MXN supera la SMA de 50 días, podría probar la SMA de 200 días en 17.28 puntos. La zona alcista se sitúa en la SMA de 100 días en 17.38, antes de que el par se recupere hacia 17.50.

Por el contrario, los vendedores deben arrastrar la tasa de cambio por debajo de 17.00 si quieren mantener la esperanza de desafiar el mínimo del año pasado de 16.62.

Acción del precio USD/MXN - Gráfico Diario

Preguntas frecuentes sobre los bancos centrales

¿Qué hace un banco central?

Los bancos centrales tienen un mandato clave que consiste en garantizar la estabilidad de los precios en un país o región. Las economías se enfrentan constantemente a la inflación o la deflación cuando los precios de determinados bienes y servicios fluctúan. Una subida constante de los precios de los mismos bienes significa inflación, una bajada constante de los precios de los mismos bienes significa deflación. Es tarea del banco central mantener la demanda en línea ajustando su tasa de interés. Para los bancos centrales más grandes, como la Reserva Federal de EE.UU. (Fed), el Banco Central Europeo (BCE) o el Banco de Inglaterra (BoE), el mandato es mantener la inflación cerca del 2%.

¿Qué hace un banco central cuando la inflación se sitúa por debajo o por encima del objetivo previsto?

Un banco central dispone de una herramienta importante para subir o bajar la inflación: modificar su tipo de interés de referencia. En momentos precomunicados, el banco central emitirá un comunicado con su tasa de interés de referencia y dará razones adicionales de por qué la mantiene o la modifica (la recorta o la sube). Los bancos locales ajustarán sus tasas de ahorro y préstamo en consecuencia, lo que a su vez dificultará o facilitará que los ciudadanos obtengan ganancias de sus ahorros o que las compañías pidan préstamos e inviertan en sus negocios. Cuando el banco central sube sustancialmente las tasas de interés, se habla de endurecimiento monetario. Cuando reduce su tasa de referencia, se denomina relajación monetaria.

¿Quién decide la política monetaria y las tasas de interés?

Un banco central suele ser políticamente independiente. Los miembros del consejo de política del banco central pasan por una serie de paneles y audiencias antes de ser nombrados para un puesto en el consejo de política. Cada miembro de ese consejo suele tener una convicción determinada sobre cómo debe controlar el banco central la inflación y la consiguiente política monetaria. Los miembros que desean una política monetaria muy flexible, con tipos bajos y préstamos baratos, para impulsar sustancialmente la economía, al tiempo que se conforman con una inflación ligeramente superior al 2%, se denominan "palomas". Los miembros que prefieren tipos más altos para recompensar el ahorro y quieren controlar la inflación en todo momento se denominan "halcones" y no descansarán hasta que la inflación se sitúe en el 2% o justo por debajo.

¿Hay un presidente o jefe de un banco central?

Normalmente, hay un presidente que dirige cada reunión, tiene que crear un consenso entre los halcones o las palomas y tiene la última palabra cuando hay que dividir los votos para evitar un empate a 50 sobre si debe ajustarse la política actual. El presidente pronunciará discursos, que a menudo pueden seguirse en directo, en los que comunicará la postura y las perspectivas monetarias actuales. Un banco central intentará impulsar su política monetaria sin provocar violentas oscilaciones de las tasas, las acciones o su divisa. Todos los miembros del banco central canalizarán su postura hacia los mercados antes de una reunión de política monetaria. Unos días antes de que se celebre una reunión de política monetaria y hasta que se haya comunicado la nueva política, los miembros tienen prohibido hablar públicamente. Es lo que se denomina periodo de silencio.

Lo que hay que tener en cuenta el miércoles 21 de febrero:

El Dólar retrocedió el martes, extendiendo su caída tras el fin de semana largo, en medio de crecientes especulaciones de que la Fed retrasará aún más el primer recorte de tasas. La herramienta FedWatch de CME Group muestra ahora que los agentes del mercado están moviendo sus apuestas hacia junio. Las probabilidades de un recorte de tipos de 25 puntos básicos (pb) en marzo han disminuido hasta el 34.4%, mientras que las de junio han aumentado hasta el 55.1%.

Los mercados bursátiles operaron con un tono débil, y Wall Street pasó la mayor parte del día en números rojos.

Los responsables políticos del Banco de Inglaterra (BoE) declararon sobre la inflación y las perspectivas económicas ante el Comité del Tesoro del Parlamento. El gobernador Andrew Bailey afirmó que la economía británica se encuentra en pleno empleo y añadió que ya muestra claros signos de recuperación. Añadió que no es necesario que la inflación vuelva a caer al 2% para que se materialicen las bajadas de tipos, y comentó que no es descabellado esperar una bajada de tipos este año, aunque se abstuvo de dar una fecha concreta.

Canadá informó del Índice de Precios al Consumo (IPC) de enero, que subió un 2.9% interanual en enero, frente al 3.4% de diciembre, según Statistics Canada

El Comité Federal de Mercado Abierto (FOMC) publicará el miércoles las actas de su última reunión. Es probable que el documento proporcione nuevas pistas sobre lo que los responsables políticos consideraron en su última reunión para descartar un recorte de tipos en marzo, mientras que el interés especulativo tratará de evaluar las probabilidades y las fechas de los próximos recortes.

El par EUR/USD se acercó a 1.0840, manteniéndose por encima del nivel de 1.0800 a primera hora del miércoles. El par GBP/USD se estableció en torno a 1.2620. El Dólar canadiense fue la divisa con peor comportamiento frente al Dólar, ya que el par se comercia en torno a 1.3520. Por su parte, el AUD/USD subió por quinto día consecutivo y cotiza en torno a los 0.6550. Por último, el Franco suizo y el Yen japonés registraron modestas pérdidas frente al Dólar, mientras que el Oro superó los 2.030$ la onza troy.

Cotización del Dólar en la actualidad

La siguiente tabla muestra la variación porcentual del dólar estadounidense (USD) contra las principales divisas. El dólar estadounidense fue la divisa más débil frente al .

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | -0.29% | -0.25% | 0.19% | -0.30% | -0.13% | -0.42% | -0.11% | |

| EUR | 0.29% | 0.02% | 0.47% | 0.00% | 0.15% | -0.13% | 0.18% | |

| GBP | 0.25% | -0.04% | 0.43% | -0.05% | 0.10% | -0.18% | 0.14% | |

| CAD | -0.19% | -0.47% | -0.43% | -0.48% | -0.34% | -0.60% | -0.30% | |

| AUD | 0.30% | 0.00% | 0.04% | 0.47% | 0.16% | -0.13% | 0.18% | |

| JPY | 0.14% | -0.13% | -0.12% | 0.31% | -0.13% | -0.28% | 0.01% | |

| NZD | 0.41% | 0.13% | 0.17% | 0.60% | 0.13% | 0.28% | 0.31% | |

| CHF | 0.11% | -0.18% | -0.14% | 0.29% | -0.20% | -0.03% | -0.31% |

El mapa de calor muestra las variaciones porcentuales de las divisas principales entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa de cotización se elige en la fila superior. Por ejemplo, si elige el euro en la columna de la izquierda y se desplaza por la línea horizontal hasta el yen japonés, la variación porcentual que aparece en el recuadro representará EUR (base)/JPY (cotización).

- El EUR/USD subió por encima de 1.0800 a primera hora del martes, probando la zona de 1.0840.

- La venta masiva de dólares en los mercados apoya a la divisa estadounidense.

- Los mercados a la espera de las actas de la Fed y los PMI de la UE.

El par EUR/USD alcanzó máximos de dos semanas, justo por debajo de 1.0840, el martes, después de que el Dólar estadounidense (USD) cayera en general, antes de recuperarse en la sesión americana, después de que los mercados estadounidenses volvieran al redil tras un fin de semana prolongado. El par EUR/USD recuperó la zona de los 1.0800 por primera vez en una semana, mientras el par trata de iniciar una recuperación alcista.

Los mercados se preparan para las últimas Minutas de la reunión de la Reserva Federal (Fed) del Comité Federal de Mercado Abierto (FOMC). Los mercados europeos también se preparan para la espera de las cifras del Índice de Gerentes de Compras (PMI) de la Eurozona que se publicarán el jueves.

Resumen diario de los mercados: El par EUR/USD se recupera a la espera de las Minutas de la Fed y los PMI de actividad de la UE

- Los flujos en los mercados dominan el EUR/USD mientras los inversores esperan las últimas actas de la Fed.

- Los inversores siguen esperando que el FOMC recorte las tasas más rápido y más pronto.

- Según la herramienta FedWatch de CME, los mercados monetarios prevén una primera bajada de tipos en junio de al menos 25 puntos básicos.

- Los mercados todavía ven cinco recortes de tasas en 2024 en comparación con las propias expectativas de la Fed de tres.

- Se espera que los índices de gestores de compras (PMI) europeos del jueves mejoren en líneas generales, aunque siguen en territorio de contracción, ya que la economía paneuropea se enfrenta a un crecimiento lento y a un panorama cada vez más débil.

- Se espera que el PMI compuesto HCOB de Alemania se recupere en febrero hasta los 47.5 puntos, frente a los 47.0 de enero.

- Se prevé que el PMI compuesto HCOB de la zona euro repunte hasta 48.5 desde los 47.9 de febrero.

- Se espera que el Índice de Precios de Consumo Armonizado (IPCA) definitivo de Europa para el año finalizado en enero reitere la cifra preliminar del 3.3% interanual.

- Los índices PMI estadounidenses se publicarán el jueves, pero se espera que se suavicen, ya que se prevé que el componente de servicios descienda hasta 52.0 desde 52.5, mientras que el componente de manufactura retrocedería hasta 50.5 desde 50.7.

Precios del Euro hoy

A continuación se muestra la variación porcentual del euro (EUR) frente a las divisas principales. El euro fue la divisa más fuerte frente al dólar canadiense.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | -0.32% | -0.29% | 0.12% | -0.34% | -0.19% | -0.44% | -0.13% | |

| EUR | 0.32% | 0.03% | 0.44% | -0.02% | 0.12% | -0.11% | 0.19% | |

| GBP | 0.29% | -0.03% | 0.41% | -0.05% | 0.10% | -0.15% | 0.16% | |

| CAD | -0.12% | -0.44% | -0.39% | -0.45% | -0.31% | -0.56% | -0.25% | |

| AUD | 0.34% | 0.02% | 0.05% | 0.46% | 0.15% | -0.10% | 0.21% | |

| JPY | 0.19% | -0.13% | -0.11% | 0.31% | -0.14% | -0.26% | 0.06% | |

| NZD | 0.42% | 0.12% | 0.15% | 0.54% | 0.11% | 0.18% | 0.30% | |

| CHF | 0.13% | -0.19% | -0.17% | 0.25% | -0.19% | -0.07% | -0.32% |

El mapa de calor muestra las variaciones porcentuales de las divisas principales entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa de cotización se elige en la fila superior. Por ejemplo, si elige el euro en la columna de la izquierda y se desplaza por la línea horizontal hasta el yen japonés, la variación porcentual que aparece en el recuadro representará EUR (base)/JPY (cotización).

Análisis Técnico: El EUR/USD se acerca a 1.0840 antes de ceder ante la presión

El EUR/USD se acercó a 1.0840 en la recuperación inicial del martes antes de volver a la zona de 1.0800. El par sigue apoyado en la media móvil de 200 horas (SMA) cerca de 1.0760. El par sigue avanzando en su recuperación alcista a corto plazo, pero la resistencia técnica sigue aumentando, ya que los máximos son más bajos.

El EUR/USD sigue atrapado en el lado bajista de la SMA de 200 días en 1.0830, y el reciente descenso del par a 1.0700 representa las ofertas más bajas del EUR/USD desde noviembre. El par está listo para un quinto cierre alcista consecutivo, pero todavía está alrededor de un 3% por debajo del máximo de diciembre en 1.1140.

EUR/USD gráfico horario

Gráfico diario del EUR/USD

Preguntas frecuentes sobre el Euro

¿Qué es el Euro?

El Euro es la moneda de los 20 países de la Unión Europea que pertenecen a la zona euro. Es la segunda divisa más negociada del mundo, por detrás del Dólar estadounidense. En 2022, representó el 31% de todas las transacciones de cambio de divisas, con un volumen medio diario de más de 2.2 billones de dólares al día.

El EUR/USD es el par de divisas más negociado del mundo, con un 30% estimado de todas las transacciones, seguido del EUR/JPY (4%), el EUR/GBP (3%) y el EUR/AUD (2%).

¿Qué es el BCE y cómo influye en el Euro?

El Banco Central Europeo (BCE), con sede en Fráncfort (Alemania), es el banco de reserva de la zona euro. El BCE fija las tasas de interés y gestiona la política monetaria

El principal mandato del BCE es mantener la estabilidad de precios, lo que significa controlar la inflación o estimular el crecimiento. Su principal instrumento es subir o bajar las tasas de interés. Unos tipos de interés relativamente altos -o la expectativa de unos tipos más altos- suelen beneficiar al Euro y viceversa.

El Consejo de Gobierno del BCE adopta las decisiones de política monetaria en reuniones que se celebran ocho veces al año. Las decisiones las toman los directores de los bancos nacionales de la eurozona y seis miembros permanentes, entre ellos la presidenta del BCE, Christine Lagarde.

¿Cómo influyen los datos de inflación en el valor del Euro?

Los datos de inflación de la eurozona, medidos por el Índice Armonizado de Precios de Consumo (IPCA), son un dato econométrico importante para el euro. Si la inflación aumenta más de lo previsto, especialmente si supera el objetivo del 2% fijado por el BCE, éste se ve obligado a subir las tasas de interés para volver a controlarla.

Unos tipos de interés relativamente altos en comparación con sus homólogos suelen beneficiar al Euro, ya que hace que la región resulte más atractiva como lugar para que los inversores mundiales aparquen su dinero.

¿Cómo influyen los datos económicos en el valor del Euro?

Las publicaciones de datos miden la salud de la economía y pueden influir en el Euro. Indicadores como el PIB, los PMI de manufactura y servicios, el empleo y las encuestas sobre el sentimiento de los consumidores pueden influir en la dirección de la moneda única.

Una economía fuerte es bien para el Euro. No sólo atrae más inversión extranjera, sino que puede animar al BCE a subir los tipos de interés, lo que reforzará directamente al Euro. Por el contrario, si los datos económicos son débiles, es probable que el Euro caiga.

Los datos económicos de las cuatro mayores economías de la zona euro (Alemania, Francia, Italia y España) son especialmente significativos, ya que representan el 75% de la economía de la eurozona.

¿Cómo afecta la balanza comercial al Euro?

Otra publicación importante para el euro es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un periodo determinado.

Si un país produce productos de exportación muy solicitados, su divisa se revalorizará debido a la demanda adicional creada por los compradores extranjeros que desean adquirir estos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una divisa y viceversa para una balanza negativa.

El Oro casi ha recuperado las pérdidas que había sufrido tras los fuertes datos de inflación de EEUU. Los analistas del Commerzbank analizan las perspectivas del metal amarillo.

Las inversiones del Oro seguirían en clara desventaja frente a los activos estadounidenses que devengan intereses

Parece que los recortes de las tasas de interés siguen siendo probables este año, aunque en una fecha ligeramente posterior. Así lo confirman las declaraciones de los miembros del FOMC. Recientemente, se habían limitado a cuestionar la anticipación de un cambio de tendencia de los tipos de interés por parte del mercado, pero no los recortes de tipos en sí.

No obstante, es probable que el potencial alcista del Oro siga siendo limitado. Esto se debe a que la persistente solidez de la economía estadounidense, unida a una inflación obstinadamente elevada, se opone a un ciclo pronunciado de recortes de tipos, lo que significa que las inversiones en Oro seguirían estando en una situación de desventaja significativa con respecto a los activos estadounidenses que devengan intereses.

- El Oro alcanza 2.028,44$, subiendo por cuarto día consecutivo tras los movimientos de los tipos chinos y las cifras de inflación de EE.UU.

- Caen los rendimientos del Tesoro estadounidense, lo que muestra la cautela del mercado y el ajuste de las expectativas de recortes de tipos de la Fed en medio de la inflación.

- El mercado se anticipa a las Minutas del FOMC en busca de pistas sobre la postura de la Fed, lo que refuerza al oro como cobertura frente a la incertidumbre.

El precio del Oro repuntó por cuarto día consecutivo durante la media sesión norteamericana, mientras los operadores de los Estados Unidos (EE.UU.) volvían a sus escritorios y digerían las últimas noticias económicas. La noticia de que China bajó los tipos de interés favoreció la subida del Oro junto con la caída de los rendimientos de los bonos del Tesoro estadounidense.

Mientras tanto, los datos de la semana pasada en EE.UU., con el Índice de Precios al Consumo (IPC) y el Índice de Precios de Producción (IPP) superando las estimaciones, hicieron sonar las alarmas de que la inflación sigue siendo más alta de lo esperado. El XAU/USD cotiza a 2.028,44$, subiendo un 0.52% en el día.

El martes se reanudaron las operaciones en EE.UU. tras el festivo del lunes por el Día de los Presidentes. Los rendimientos de los bonos del Tesoro bajaron, como demuestra la caída del rendimiento de los bonos a 10 años en cuatro puntos básicos, hasta el 4.256%. Todo ello a pesar de que los inversores adoptaron una postura prudente respecto a la Reserva Federal (Fed) estadounidense, ya que los datos de la Bolsa de Comercio de Chicago (CBOT) prevén que la Fed baje las tasas 102 puntos básicos en 2024, menos que los 180 puntos básicos estimados a mediados de enero.

Sin embargo, el Dólar se mantiene a flote ante la falta de datos económicos en la agenda estadounidense. Los operadores esperan la publicación de las actas de la última reunión del Comité Federal de Mercado Abierto (FOMC).

Resumen diario de los mercados: El Oro avanza a pesar de que los inversores aplazan a junio el recorte de las tasas de la Fed

- Según la herramienta FedWatch de CME, los inversores esperan la primera rebaja de tipos de 25 puntos básicos por parte de la Fed en junio de 2024.

- Los inversores prevén una relajación de 102 puntos básicos a lo largo de 2024.

- El Índice del Dólar estadounidense, que sigue la evolución de la divisa estadounidense frente a una cesta de seis divisas principales, cotiza actualmente dentro de un ajustado rango en torno a 104.20.

- Los últimos informes de inflación de EE.UU. provocaron un cambio en el lenguaje de los funcionarios de la Fed, que adoptaron un tono "cauto". El Presidente de la Fed de Atlanta, Raphael Bostic, sugirió que la Fed no tiene prisa por relajar su política monetaria.

- La Presidenta de la Fed de San Francisco, Mary Daly, declaró: "Tendremos que resistir la tentación de actuar con rapidez cuando se necesita paciencia y estar preparados para responder con agilidad a medida que evolucione la economía".

- Esta semana, en el calendario económico estadounidense se publicarán las últimas actas del Comité de Mercado Abierto de la Reserva Federal (FOMC), junto con los discursos de los funcionarios de la Fed, a partir del miércoles.

- Además, se publicarán los PMI globales del S&P, las solicitudes iniciales de subsidio de desempleo y el índice de actividad nacional de la Fed de Chicago, que suele ser el preludio del PMI de manufactura del Institute for Supply Management (ISM).

Análisis Técnico: El Oro se mantiene por encima de la SMA de 100, la mirada puesta en la resistencia clave cerca de la SMA de 50

El gráfico diario del Oro muestra al metal sin rendimiento con un sesgo neutral a bajista a pesar de mantenerse por encima de la media móvil simple (SMA) de 200 días en 1.965,46$ y extender sus ganancias hacia la SMA de 50 días en 2.033,69$. Una ruptura de esta última dejaría al descubierto el nivel 2.050$ antes del último máximo del ciclo en 2.065,60$.

Por otro lado, si los vendedores intervienen y empujan los precios por debajo de la cifra de 2.000$, se expondrá la SMA de 100 días en 1.998$. La siguiente parada sería el mínimo del 13 de diciembre en 1.973,13$, seguido de la SMA de 200 días en 1.965,47$.

Preguntas frecuentes sobre el Oro

¿Por qué se invierte en Oro?

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

¿Quién compra más Oro?

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

¿Qué correlación tiene el Oro con otros activos?

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

¿De qué depende el precio del Oro?

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

- El par EUR/GBP se sitúa en 0.8555, sufriendo ligeras pérdidas en la sesión del martes.

- Las divergencias entre el BCE y el BoE están impulsando el par.

- Los mercados están valorando plenamente un recorte por parte del BoE en agosto.

En la sesión del martes, el par EUR/GBP cotizó ligeramente a la baja, en 0.8555, y el cruce se alejó de los máximos diarios tras los comentarios de Andrew Bailey.

El gobernador del Banco de Inglaterra (BoE), Andrew Bailey, advirtió el martes que el banco no necesita esperar a que la inflación alcance el objetivo antes de recortar los tipos y, aparte de eso, no proporcionó ninguna nueva orientación afirmando que "no puedo decir cuándo o cuánto se recortarán los tipos ". Las expectativas actuales de los mercados no contemplan prácticamente ninguna posibilidad de que se produzca un recorte el 21 de marzo, sino que aumentarán hasta casi el 25% el 9 de mayo y superarán el 60% el 20 de junio. Las reducciones de tasas están totalmente descontadas para el 1 de agosto.

En cuanto al Banco Central Europeo (BCE), los inversores prevén una mayor relajación que el Banco de Inglaterra, entre 100 y 125 puntos básicos, a partir de junio. Sin embargo, los datos que se vayan conociendo determinarán las expectativas y el calendario de los ciclos de flexibilización.

Análisis técnico del EUR/GBP

Desde el punto de vista técnico, el Índice de Fuerza Relativa (RSI) del par EURGBP muestra un impulso de enfriamiento, ya que se mantiene en territorio neutral. Se ha producido un ligero descenso en el nivel diario del RSI, lo que sugiere una ralentización de los mercados. Mientras tanto, en cuanto a la divergencia de convergencia de media móvil (MACD), el histograma imprime barras verdes planas, alineándose con el RSI. Por otra parte, la tendencia general sigue siendo negativa, ya que el par cotiza por debajo de las medias móviles simples (SMA) de 100 y 200 días, pero si los compradores se mantienen por encima de la media de 20 días, el par podría ver algunas subidas adicionales.

Gráfico diario del EUR/GBP

- El AUD/USD subió después de que el RBA sopesara recortes de tasas.

- La prolongada recuperación del AUD se vio obstaculizada tras caer justo por debajo de 0.6580.

- El miércoles se publicarán las actas de la reunión del Comité Federal de Mercado Abierto (FOMC).

El AUD/USD subió el martes, rebotando desde el mínimo del día cerca de 0.6520 para caer justo por debajo de 0.6580 antes de volver al rango diario. El Banco de la Reserva de Australia (RBA) mantuvo los tipos de interés a primera hora del martes, tal y como esperaban los mercados, pero aún se espera una nueva subida de tipos y los inversores intentarán averiguar hasta qué punto la Reserva Federal (Fed) está cerca de recortar los tipos de interés cuando se publiquen las últimas actas de la reunión del Comité Federal de Mercado Abierto el miércoles.

El RBA ha mantenido los tipos por el momento, pero el diálogo interno del banco central australiano parece inclinarse hacia nuevos recortes de tipos si no se logran pronto avances más rápidos en materia de inflación. La economía australiana se enfrenta a un mercado laboral tenso y a una inflación de los servicios aún elevada, por lo que el RBA espera que la inflación no alcance los niveles deseados hasta bien entrado 2025.

Con la posibilidad de una nueva subida de tasas sobre la mesa, el Dólar australiano (AUD) subió durante la primera sesión del martes, antes de retroceder durante la ventana del mercado estadounidense.

El miércoles, a las 19:00 GMT, se publicarán las actas de la última reunión del Comité Federal de Mercado Abierto (FOMC) de la Fed. Según la herramienta FedWatch de la CME, los inversores estarán atentos a la posibilidad de que la Fed recorte los tipos de interés, ya que en general se espera un primer recorte en junio o julio.

Perspectivas técnicas del AUD/USD

El martes, el par A UD/USD registró las ofertas más elevadas en casi tres semanas y subió hacia 0.6580, pero se quedó a las puertas del nivel intermedio antes de retroceder hasta 0.6550 debido a los fuertes flujos del Dólar estadounidense (USD). El par está luchando con una recuperación de baja convicción desde el último mínimo en 0.6450, y el impulso alcista se está topando con un techo técnico en la media móvil simple de 200 días cerca de 0.6565.

Más allá de la acción del precio a corto plazo, una fuerte zona de resistencia de 0.6620 a 0.6600 pesa sobre el impulso alcista a medio plazo.

AUD/USD gráfico horario

Gráfico diario del AUD/USD

- El par GBP/USD sube a 1.2643, impulsado por las perspectivas positivas del Gobernador del Banco de Inglaterra sobre la economía británica y los cambios de política.

- La visión equilibrada del BoE sobre la inflación y los tipos impulsa el optimismo, sugiriendo posibles reducciones de los tipos en medio de los logros en materia de empleo.

- Se espera que el índice adelantado de EE.UU. y las inminentes actas del FOMC ofrezcan más perspectivas para la GBP/USD a la luz de los ajustes económicos mundiales.

La Libra esterlina subió frente al Dólar estadounidense a mediados de la sesión norteamericana, mientras los operadores estadounidenses regresaban a sus oficinas. Razones como la declaración del gobernador del Banco de Inglaterra, Andrew Bailey, de que la economía británica podría ir mejor de lo esperado, impulsaron al par GBP/USD al alza. En el momento de escribir estas líneas, el par opera en 1.2643, subiendo un 0.40% en el día.

GBP/USD avanza gracias a las señales económicas positivas de los funcionarios del BoE, atentos a las actas de la Fed

El calendario económico del Reino Unido contó con la presencia de los responsables del BoE. Michael Broadbent, del BoE, dijo que la cuestión ha pasado del grado de restricción de la política a su duración. Añadió que los componentes más persistentes de la inflación "pueden haber tocado techo", aunque no descartó una relajación de la política en algún momento.

El Gobernador del BoE, Andrew Baily, comentó que la economía se está recuperando, destacando que se encuentra en pleno empleo. Añadió que "no necesitamos que la inflación vuelva al objetivo antes de recortar los tipos", al tiempo que señaló que no puede decir cuándo el BoE flexibilizará la política.

Al mismo tiempo, Swati Dhingra, miembro del BoE que votó a favor de recortar las tasas, señaló que los riesgos a la baja para la economía británica son considerables debido a la restricción de la economía y añadió que el consumo sigue siendo muy débil.

Un sondeo de Reuters reveló que el Banco de Inglaterra recortaría la tasa bancaria al 4.75% en el tercer trimestre de 2024, mientras que se espera que la economía británica crezca un 0.3% en 2024 y un 1.1% en 2025.

En Estados Unidos, la agenda económica sigue siendo ligera, aunque se espera que el US Conference Board revele el índice adelantado de enero, que se estima que caerá un 0.3% intermensual. El miércoles, la agenda cobrará ritmo, con la publicación de las últimas actas del Comité Federal de Mercado Abierto (FOMC) y los portavoces de la Fed darán declaraciones.

Análisis del precio del GBP/USD: Perspectivas técnicas

La GBP/USD sigue dentro de un rango, pero se ha acercado a la media móvil de 50 días (DMA) en 1.2671, el máximo de esa zona, pero ha retrocedido. Sin embargo, un cierre diario por encima del máximo del 19 de febrero en 1.2629 podría abrir la puerta a nuevas ganancias. La siguiente resistencia sería la DMA de 50 y 1.2700. Por el contrario, si los vendedores empujan al par por debajo de 1.2600, se espera una caída a la DMA de 200 en 1.2563.

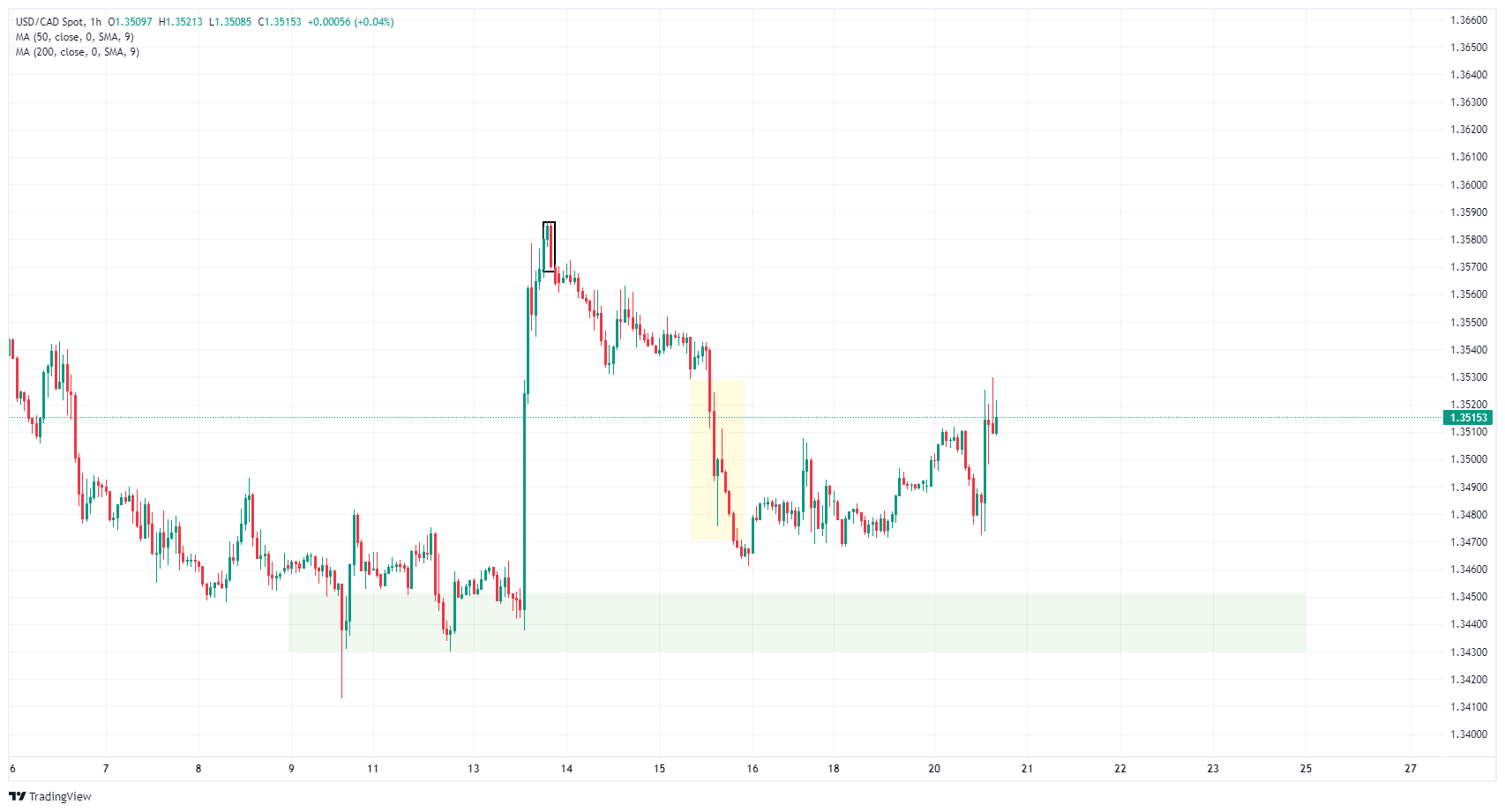

- El USD/CAD experimentó caídas iniciales antes de verse reforzado por la debilidad del IPC canadiense.

- La inflación del IPC canadiense cayó al 2.9% desde el 3.4% interanual anterior.

- El miércoles se publicarán las actas de la reunión del FOMC, ya que los inversores se centran en las tasas.

El USD/CAD cayó a un mínimo diario de 1.3472 el martes antes de rebotar a un máximo intradía de 1.3530 después de que la inflación del Índice de Precios al Consumo (IPC) canadiense cayera más rápido de lo que esperaban los mercados. El dato de inflación canadiense, más débil de lo esperado, debilitó al Dólar canadiense (CAD) en general.

El jueves se publicarán las ventas minoristas canadienses, y los mercados se centrarán en la Reserva Federal (Fed) y en el Comité Federal de Mercado Abierto (FOMC). El miércoles se publicarán las últimas actas de la reunión del FOMC.

Resumen diario de los mercados: El USD/CAD se acerca a 1.3500 tras el retroceso de la inflación canadiense

- La inflación medida por el IPC canadiense descendió al 2.9% en enero, muy por debajo de las previsiones, hasta el 3.3% desde el 3.4% del periodo anterior.

- El IPC canadiense intermensual de enero se situó inesperadamente en el 0.0%, frente al rebote previsto del -0.3% del mes anterior al 0.4%.

- El Índice de Precios al Consumo subyacente del Banco de Canadá (BOC) para el año hasta enero también descendió al 2.4% desde el 2.6%.

- El miércoles, los inversores se centrarán en las últimas actas de la reunión del Comité Federal de Mercado Abierto (FOMC), a la espera de señales que indiquen que la Fed está más cerca de recortar las tasas.

- Según la herramienta FedWatch de la CME, los mercados monetarios dan un 60% de probabilidades de que no se produzca ningún recorte de tasas en mayo y un 80% de probabilidades de que se produzca al menos un recorte de 25 puntos básicos en junio.

- Mercados esperan que las Ventas Minoristas Canadienses del jueves reboten en diciembre.

- Se espera que las ventas minoristas intermensuales se sitúen en el 0.8% frente al -0.2% anterior, mientras que se prevé que las ventas minoristas sin automóviles se recuperen hasta el 0.7% desde el -0.5%.

Cotización del Dólar canadiense hoy

A continuación se muestra la evolución porcentual del Dólar Canadiense (CAD) contra las divisas listadas hoy. El Dólar Canadiense fue la moneda más fuerte frente al Dólar Estadounidense.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | -0.40% | -0.47% | 0.10% | -0.46% | -0.28% | -0.52% | -0.30% | |

| EUR | 0.39% | -0.07% | 0.51% | -0.06% | 0.12% | -0.11% | 0.10% | |

| GBP | 0.47% | 0.08% | 0.59% | 0.00% | 0.19% | -0.04% | 0.17% | |

| CAD | -0.10% | -0.52% | -0.58% | -0.57% | -0.40% | -0.63% | -0.42% | |

| AUD | 0.47% | 0.07% | 0.00% | 0.57% | 0.18% | -0.05% | 0.17% | |

| JPY | 0.29% | -0.10% | -0.19% | 0.38% | -0.18% | -0.22% | -0.02% | |

| NZD | 0.51% | 0.11% | 0.04% | 0.63% | 0.06% | 0.23% | 0.22% | |

| CHF | 0.31% | -0.10% | -0.17% | 0.41% | -0.16% | 0.02% | -0.21% |

El mapa de calor muestra las variaciones porcentuales de las divisas principales entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa de cotización se elige en la fila superior. Por ejemplo, si elige el euro en la columna de la izquierda y se desplaza por la línea horizontal hasta el yen japonés, el cambio porcentual que aparece en el recuadro representará EUR (base)/JPY (cotización).

Análisis Técnico: El USD/CAD rebota tras la debilidad del IPC CAD

La subida del martes a 1.3530 rellenó la brecha de valor justo (FVG) de 1.3530 a 1.3470, y el par se mantiene en la zona media que rodea el nivel de 1.3500. La zona de oferta más cercana se encuentra justo por debajo de 1.3450 y representa una zona de compra significativa, mientras que la presión en la parte superior ve fuertes ventas en torno al bloque de ordenes (OB) cerca de 1,3580.

Velas diarias permanecen atrapadas en una zona de congestión significativa como ofertas consolidan cerca de la media móvil simple de 200 días (SMA). El par está atrapado entre los mínimos de diciembre cerca de 1.3177 y el máximo del pasado noviembre a las puertas de 1.3900.

USD/CAD gráfico horario

Gráfico diario del USD/CAD

Preguntas frecuentes sobre el Dólar canadiense

¿Qué factores determinan la cotización del Dólar canadiense?

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

¿Cómo afectan al Dólar canadiense las decisiones del Banco de Canadá?

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

¿Cómo afecta el precio del petróleo al Dólar canadiense?

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

¿Cómo influyen los datos de inflación en el valor del Dólar canadiense?

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

¿Cómo influyen los datos económicos en el valor del Dólar canadiense?

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- El Dólar estadounidense cae tras la primera apertura de la semana

- El Euro avanza con firmeza frente al Dólar estadounidense después de que un informe mostrara que los salarios en la Eurozona siguen siendo elevados, lo que se atribuye a una inflación estancada.

- El Índice del Dólar sigue rompiendo por debajo de 104 tras la campana de apertura en Estados Unidos.

El Dólar estadounidense (USD) se está poniendo al rojo vivo en su primera campana de apertura en EE.UU. de esta semana, con los mercados viendo los rendimientos europeos dispararse frente a las tasas estables de EE.UU.. El repunte de las tasas europeas se produce después de que el Banco Central Europeo (BCE) informara de que los salarios en la Eurozona son elevados y se mantienen fuertes, lo que podría empujar el primer recorte de tasas del BCE más adelante de lo previsto. Además, los mercados no están aplaudiendo la decisión del Banco Popular de China (PBOC) de recortar su tasa preferencial de préstamos a 5 años.

China se mueve en un terreno totalmente distinto en cuanto a datos económicos, con deflación, un mercado laboral aletargado, un mercado inmobiliario atormentado y un crecimiento en retroceso. Los recortes son mayores de lo esperado, aunque la reacción de los mercados está señalando que es necesario hacer más para impulsar a China a volver a sus niveles económicos y de crecimiento anteriores a la pandemia.

En cuanto a los datos económicos, el Tesoro estadounidense tendrá mucho trabajo este martes con nada menos que tres subastas de bonos. En cuanto a los datos económicos, la mayoría de ellos se adelantan al miércoles debido al festivo del lunes. Esta semana, todas las miradas están puestas en los mercados bursátiles, con la publicación de las ganancias de Walmart y Home Depot este martes.

Resumen diario de los movimientos en los mercados: El Dólar atraviesa un momento de debilidad

- El índice no manufacturero de la Fed de Filadelfia de febrero se situó en -8.8, frente a -3.7..

- Los rendimientos de los bonos europeos están subiendo frente a los rendimientos de los bonos estadounidenses este martes después de que el Banco Central Europeo (BCE) publicara un informe que revelaba que los salarios en la Eurozona siguen siendo elevados, lo que podría aumentar la inflación en los próximos meses, frenando las expectativas actuales de recorte de tasas. La cotización del euro frente al Dólar se situó en 1.08, un nivel que no alcanzaba desde el 2 de febrero.

- China ha bajado su tasa preferencial de préstamos en los siguientes vencimientos:

- El rendimiento a 1 año, sin cambios, en el 3,45%, cuando se esperaba un 3,40%.

- el tipo a 5 años se ha reducido del 4,20% al 3,95%, cuando se esperaba un 4,10%.

- Las ventas de coches en Europa aumentaron un 11% en enero.

- El Departamento del Tesoro estadounidense celebra una subasta triple a las 16:30 GMT. Se subastarán letras a 3 meses, 6 meses y 52 semanas.

- Las acciones siguen en números rojos, buscando dirección. Mientras tanto, el extremo de los activos de riesgo lo está haciendo muy bien con Ethereum y Bitcoin saltando sustancialmente al alza.

- La herramienta FedWatch de CME Group se centra ahora en la reunión del 20 de marzo. Las expectativas de una pausa son del 91.5%, mientras que el 8,5% se inclina por un recorte de tasas.

- El rendimiento de los bonos del Tesoro estadounidense a 10 años cotiza un poco al alza, cerca del 4.28%, tras su cierre del viernes en el 4.28% y permanecer cerrado durante el lunes debido a la festividad estadounidense.

Análisis Técnico del Índice del Dólar: El Dólar supera al Euro

El Índice del Dólar estadounidense (DXY) se mantiene por encima de 104, aunque la presión vuelve a aumentar sobre el nivel de soporte. Esto no significa nada sustancial ya que este martes es en realidad lunes después de que EE.UU. estuviera cerrado debido al Día del Presidente. Se espera que los operadores se pongan al día y que los primeros movimientos se produzcan el miércoles, en vísperas de la publicación de las Actas de la Reserva Federal de EE.UU. el miércoles por la noche.

Si el Dólar alcanza los 105.00 el viernes, habrá que estar atentos a los 105.12. Un paso más allá, 105.88, el máximo de noviembre de 2023. En última instancia, 107.20 -el máximo de 2023- podría incluso volver a ser relevante, pero eso ocurriría cuando varias medidas de inflación superasen las previsiones durante varias semanas seguidas.

La media móvil simple de 100 días parece estar aguantando por ahora, aunque está aumentando la presión para que se rompa, cerca de 104.18, por lo que la SMA de 200 días cerca de 103.70 parece más sólida. En caso de que ceda, busque soporte en la SMA de 55 días cerca de 103.14.

Preguntas frecuentes sobre el sentimiento de riesgo

¿Qué significan los términos "apetito por el riesgo (risk-on)" y "aversión al riesgo (risk-off)" cuando se refieren al sentimiento en los mercados financieros?

En el mundo de la jerga financiera, los dos términos " apetito por el riesgo (risk-on)" y " aversión al riesgo (risk-off)” hacen referencia al nivel de riesgo que los inversores están dispuestos a soportar durante el periodo de referencia. En un mercado "risk-on", los inversores son optimistas sobre el futuro y están más dispuestos a comprar activos de riesgo. En un mercado " risk-off", los inversores empiezan a "ir a lo seguro" porque están preocupados por el futuro y, por tanto, compran activos menos arriesgados que tienen más certeza de aportar una rentabilidad, aunque sea relativamente modesta.

¿Cuáles son los activos clave que hay que seguir para comprender la dinámica del sentimiento de riesgo?

Normalmente, durante los periodos de "apetito por el riesgo", los mercados bursátiles suben, y la mayoría de las materias primas -excepto el oro- también se revalorizan, ya que se benefician de unas perspectivas de crecimiento positivas. Las divisas de los países que son grandes exportadores de materias primas se fortalecen debido al aumento de la demanda, y las criptomonedas suben. En un mercado de "aversión al riesgo", los Bonos suben -especialmente los principales bonos del Estado-, el Oro brilla y las divisas refugio como el Yen japonés, el Franco suizo y el Dólar estadounidense se benefician.

¿Qué divisas se fortalecen cuando el sentimiento es de "apetito por el riesgo"?

El Dólar australiano (AUD), el Dólar canadiense (CAD), el Dólar neozelandés (NZD) y las divisas de menor importancia, como el Rublo (RUB) y el Rand sudafricano (ZAR), tienden a subir en los mercados en los que hay "apetito por el riesgo". Esto se debe a que las economías de estas divisas dependen en gran medida de las exportaciones de materias primas para su crecimiento, y éstas tienden a subir de precio durante los periodos de "apetito por el riesgo". Esto se debe a que los inversores prevén una mayor demanda de materias primas en el futuro debido al aumento de la actividad económica.

¿Qué divisas se fortalecen cuando el sentimiento es de "aversión al riesgo"?

Las divisas principales que tienden a subir durante los periodos de "aversión al riesgo" son el Dólar estadounidense (USD), el Yen japonés (JPY) y el Franco suizo (CHF). El Dólar, porque es la moneda de reserva mundial y porque en tiempos de crisis los inversores compran deuda pública estadounidense, que se considera segura porque es poco probable que la mayor economía del mundo entre en suspensión de pagos. El Yen, por el aumento de la demanda de bonos del Estado japoneses, ya que una gran proporción está en manos de inversores nacionales que probablemente no se deshagan de ellos, ni siquiera en una crisis. El Franco suizo, porque la estricta legislación bancaria suiza ofrece a los inversores una mayor protección del capital.

El GBP/USD registra pocos cambios tras pivotar estrechamente en torno al nivel de 1.2600. Los economistas de Scotiabank analizan las perspectivas del par.

El GBP pivota en torno al punto medio de su reciente rango operativo

La Libra esterlina pivota en torno al punto medio de su reciente rango de 1.2525/1.2685.

La tendencia general del precio es algo bajista y las señales de impulso de la tendencia apoyan el tono suave del par. Las recientes pérdidas de la Libra esterlina hacia 1.2500 han atraído una mayor demanda. Sin embargo, el margen para una debilidad significativa de la Libra esterlina parece limitado en el contexto de cierta suavización de la tendencia más amplia del Dólar.

Por el momento, se espera un mayor comercio dentro del rango.

El Peso mexicano (MXN) continúa con su buen desempeño y sorteando los temores en torno aTrump. Los economistas de ING analizan las perspectivas del MXN.

Los inversores favorecerán al Peso mexicano

Un recorte de tasas de 25 puntos básicos en marzo ahora parece probable. Sin embargo, Banxico ha dicho que será muy cauteloso en su ciclo de recorte de tasas y el punto de partida para las tasas reales en el área por encima del del 6% sugiere que el Peso no tiene que venderse cuando comience la flexibilización.

El crecimiento del cuarto trimestre decepcionó ligeramente el año pasado, pero el consenso de crecimiento del PIB para 2024 sigue siendo del 2.2%, lo que debería verse apoyado por una política fiscal flexible este año. En junio se celebran elecciones en México.

Factorizar las elecciones de EE.UU. es una llamada difícil en elPeso, pero una variedad de factores positivos sugiere MXN supera su curva a plazo.

El EUR/USD recupera el nivel de 1.0800. Los economistas de Scotiabank analizan las perspectivas del par.

Los nuevos máximos del ciclo se suman a la fortaleza técnica a corto plazo

El par EUR/USD sube por quinta sesión consecutiva, y la presión bajista que se había ido acumulando en el gráfico desde principios de enero se ha visto frenada por el avance del EUR hacia la resistencia de tendencia (1.0785), y a punto de superarla, desde el máximo alcanzado a finales de diciembre.

Los nuevos máximos menores del ciclo (por encima de 1.0806 del 12 de febrero) refuerzan la fortaleza técnica del Euro a corto plazo.

Si el Euro logra mantener estos niveles, podría subir hacia 1.0900.

- El par EUR/USD sube hasta 1.0833, impulsado por la ampliación del superávit por cuenta corriente de la Eurozona y la tranquilidad del mercado estadounidense.

- Los datos salariales del BCE y las declaraciones de Lagarde indican una postura de relajación moderada, a la espera de los datos del primer trimestre.

- Se prevé que el índice adelantado de EE.UU. y las próximas actas del FOMC guíen al EUR/USD en medio de expectativas variables.

El Euro amplió sus pérdidas durante la sesión norteamericana, superando el nivel de 1.0800 después de que los datos de la cuenta corriente de la Eurozona (UE) superaran las estimaciones. Un calendario económico ausente en Estados Unidos (EE.UU.) tras un día festivo debilitó al Dólar. El par EUR/USD cotiza en 1.0833, subiendo un 0.52% en el día.

EUR/USD amplía sus ganancias por la fortaleza de la Eurozona, con la mirada puesta en las Minutas

El superávit de la cuenta corriente de la UE aumentó en diciembre, superando las estimaciones, y se situó en 31.900 millones de euros, frente a los 22.500 millones del mes anterior, en cifras desestacionalizadas. Esto significa que, según las cifras anuales, el superávit de la UE aumentó al 1.8% del PIB del bloque desde un déficit del 0.6% el año anterior.

Por otra parte, el Banco Central Europeo (BCE) dio a conocer su indicador de liquidaciones salariales del cuarto trimestre del año pasado. Las liquidaciones cayeron del 4.7% interanual al 4.5%. La presidenta del BCE , Christine Lagarde, afirmó que los datos salariales serán vitales para decidir cuándo iniciar la relajación monetaria. Según los analistas de BBG, "a los responsables del BCE probablemente les gustaría ver los datos salariales del primer trimestre (previstos para mayo) antes de recortar las tasas, lo que apunta a junio como la opción más probable". El mercado está valorando en menos del 10% las probabilidades de un recorte el 7 de marzo, aumentando al 45% el 11 de abril y totalmente valorado el 6 de junio".

Por otro lado, la agenda económica estadounidense sigue siendo ligera, aunque se espera que el Conference Board de EE.UU. revele el índice adelantado de enero, que se estima caerá un 0.3% intermensual. El miércoles, el calendario se acelerará, con la publicación de las últimas actas del Comité Federal de Mercado Abierto (FOMC) y los portavoces de la Fed que darán declaraciones.

Análisis del precio del EUR/USD: Perspectivas técnicas

El par ha saltado al alza, ante las noticias fundamentales de la UE, y está probando la resistencia de la media móvil de 200 días (DMA) en 1.0826. Un cierre diario por encima de ese nivel podría exacerbar una recuperación hacia 1.0900, pero, en primer lugar, tendría que recuperar la DMA de 50 en 1.0891. La zona alcista se sitúa en torno a 1.0950. Por el contrario, si los vendedores de EUR/USD mantienen la tasa de cambio por debajo de la DMA de 200, eso podría abrir la puerta para empujar la cotización por debajo de 1.0800. Una vez superada, la siguiente parada sería el mínimo del 20 de febrero en 1.0761.

El Dólar estadounidense (USD) pierde terreno mientras los mercados norteamericanos regresan del fin de semana largo. Los economistas de Scotiabank analizan las perspectivas del Dólar.

Hay poca o ninguna fe en que el rebote de año nuevo del USD se mantenga

El sentimiento hacia el Dólar se había fortalecido a principios de este año; los datos de la CFTC del viernes muestran que las grandes cuentas de operaciones especulativas han reducido drásticamente las posiciones largas en euros y han pasado a una pequeña posición larga neta en dólares en conjunto hasta mediados de febrero, la primera apuesta alcista por el Dólar desde noviembre. Sin embargo, las reversiones del riesgo sugieren un debilitamiento de la demanda de protección superior del USD en las dos últimas semanas, lo que sugiere más bien que hay poca o ninguna fe en que se mantenga el rebote del USD en el nuevo año. Esto estaría en consonancia con el patrón estacional típico del Comercio (las ganancias de principios de año en el USD suelen dar paso a la debilidad en el segundo trimestre/tercer trimestre).

Las pérdidas del USD en lo que va de semana merecen atención, ya que algunas divisas empiezan a amenazar la débil tendencia vigente desde principios de año.

Una serie de publicaciones económicas y comunicaciones de los bancos centrales hacen que los economistas y los mercados retrasen el calendario de las bajadas de las tasas de interés. Las revisiones de las previsiones del Banco Nacional de Canadá responden a estas mismas señales.

La paciencia y la prudencia dan sus frutos

Aunque nunca hemos apoyado un recorte de tipos del FOMC en marzo, la resistencia actual de la economía estadounidense, combinada con el último retroceso en el camino hacia la estabilidad de precios, sugiere que el presidente Powell y compañía podrían tener aún menos prisa por relajar la política monetaria. Es cierto que la Fed está al menos dispuesta a discutir una bajada de tasas y la mayoría (¿todos?) de los miembros del FOMC creen que una política menos restrictiva será apropiada antes de que acabe el año. Pero ahora vemos más probable que el primer recorte del FOMC se produzca en julio, con lo que el proverbial giro de la política monetaria se retrasa una reunión con respecto a nuestra previsión anterior.

Empezando más tarde, vemos probable que la reducción acumulada de las tasas de interés se sitúe en torno a los 100 puntos básicos en el segundo semestre de este año, superando la cantidad media de relajación implícita en el "gráfico de puntos" de diciembre, pero menos contundente que nuestra idea anterior. A pesar de una mejora no trivial de nuestras previsiones de crecimiento en EE.UU., un crecimiento claramente por debajo del potencial y un aumento del desempleo abogarían por una mayor relajación hasta 2025.

El Oro ha cotizado en un estrecho margen a la espera de pistas sobre las perspectivas de los tipos de interés estadounidenses. Los economistas de ING analizan las perspectivas del metal amarillo

Oro a la espera de pistas sobre las perspectivas de la Fed

El Oro ha cotizado por encima de los 2.000$ en lo que va de semana, con el mercado a la espera de pistas sobre las perspectivas de los tipos de interés estadounidenses.

La Reserva Federal publicará las actas de su última reunión a mediados de semana. Creemos que la política de la Fed seguirá siendo clave para las perspectivas de los precios del Oro en los próximos meses.

El aumento de los costes de financiación suele ser negativo para el Oro.

- El par USD/JPY cae a cerca de 150.00 en medio de una venta masiva del DXY.

- Los responsables de la política monetaria de la Fed advirtieron de que centrarse demasiado en un aumento puntual de la inflación podría ser un tremendo error.

- El Banco de Japón podría posponer sus planes de abandonar la política monetaria expansiva.

El par USD/JPY cae ligeramente por debajo del soporte psicológico de 150.00 en las primeras horas de la sesión de EE.UU. El par se ha enfrentado a la presión de venta ya que el Índice del Dólar estadounidense (DXY) ha extendido su caída a 104.00.

El Índice del Dólar estadounidense ha caído a mínimos semanales, ya que los responsables políticos de la Reserva Federal (Fed) confían en que la inflación vaya en la dirección correcta, a pesar de los datos de inflación de los precios al consumo de enero, que han sido peores de lo esperado.

Los responsables de la política monetaria de la Fed advirtieron de que centrarse demasiado en los datos puntuales de inflación podría ser un tremendo error. Según la herramienta FedWatch de CME, los inversores prevén que los tipos de interés se mantengan sin cambios en la horquilla del 5.25%-5.50% hasta la reunión de política monetaria de julio, ya que la Fed necesita más datos bien fundamentados sobre la inflación para dentro de unos meses.

El yen japonés se comporta mejor frente al dólar estadounidense a pesar de la relajación de las esperanzas de que el Banco de Japón abandone su política monetaria ultra moderada de una década. El yen japonés entró en recesión en el segundo semestre de 2023. La mala situación de la economía nacional es desfavorable para abandonar la política expansiva.

El par USD/JPY oscila en una formación de triángulo simétrico en un marco de tiempo horario. Los bordes ascendentes y descendentes de dicho patrón gráficos se trazan desde el mínimo y máximo del 13 de febrero en 149.27 y 150.88, respectivamente.

El triángulo podría romper en cualquier dirección, sin embargo, las probabilidades favorecen marginalmente un movimiento en la dirección de la tendencia antes de la formación del triángulo - en este caso hacia arriba.

La media móvil exponencial (EMA) de 50 periodos en torno a 150,20 se mantiene pegada a los precios al contado, lo que indica indecisión entre los participantes del mercado.

De cara al futuro, una ruptura decisiva por encima del máximo del 13 de febrero en 150.88 impulsaría al par hacia el máximo del 16 de noviembre en 151.43, seguido del máximo del 13 de noviembre en 151.90.

Por otro lado, una ruptura por debajo del máximo del 13 de febrero en 149.27 arrastraría al activo hacia el máximo del 5 de febrero en 148.90. La ruptura de este último nivel expondría al par a una caída. La ruptura de este último nivel expondría al par al máximo del 29 de enero en 148.32.

USD/JPY gráfico horario

- El USD/MXN cae a nuevos mínimos de cinco semanas en 16.99.

- El Dólar se debilita tras el repunte de los rendimientos europeos.

- Foco en las Minutas del FOMC que se publicarán el miércoles.

El USD/MXN ha comenzado la jornada del martes cotizando alrededor de la zona 17.06, máximo diario, pero a media sesión europea ha comenzado a ceder terreno hasta caer en la apertura de Wall Street a mínimos de cinco semanas en 16.99. El par no tocaba un nivel tan bajo desde el pasado 16 de enero. Al momento de escribir, el Dólar equivale a 17.00 pesos mexicanos, perdiendo un 0.20% en el día.

El Dólar cae ante la posibilidad de que el Banco Central Europeo pueda recortar tipos antes que la Fed

El Dólar estadounidense (USD) se está tiñendo de rojo intenso en la apertura de Wall Street, ya que los mercados observan un aumento de los rendimientos europeos frente a las tasas estables de Estados Unidos. El repunte de los rendimientos en la Eurozona se produce después del informe del Banco Central Europeo que ha señalado que los salarios en la región son elevados y se mantienen fuertes, lo que podría impulsar el primer recorte de tasas del BCE antes de lo previsto en un principio.

El Índice del Dólar (DXY) se ha precipitado tras esta información por debajo de la zona de 104.00, cayendo a 103.87, nuevo mínimo desde el 2 de febrero. Al momento de escribir, el índice del USD cotiza en torno a 103.90, perdiendo un 0.35% diario.

La herramienta FedWatch de CME Group mantiene en el 8.5% las posibilidades de un recorte de tasas por parte de la Reserva Federal en marzo, mientras sitúa en el 34.4% las opciones de una primera rebaja en mayo. Las posibilidades para una primera bajada junio suben al 53.7% desde el 51.7% de ayer.

Los operadores del USD/MXN esperan la publicación de las Minutas de la Reserva Federal sobre la reunión de política monetaria de enero, que se publicarán mañana miércoles, pudiendo dar pistas sobre lo que opinan los miembros del FOMC respecto al inicio de los recortes de tasas. México publicará mañana cifras sobre la industria minerometalúrgica y las encuestas mensuales sobre servicios y empresas comerciales para el mes de diciembre.

USD/MXN Niveles de precio

Con una tendencia claramente bajista en gráficos de corto plazo y tras haber quebrado el nivel psicológico de 17.00, el USD/MXN podría extender su descenso hacia el soporte situado en 16.78, mínimo del 2024 alcanzado el pasado 8 de enero. Por debajo de este nivel, la caída podría dirigirse a 16.69/16.70, donde están los mínimos de finales de agosto de 2023, y posteriormente a 16.62, suelo del 2023 y de los últimos ocho años.

Al alza, la primera resistencia espera en 17.06, techo de esta semana. Por encima espera la barrera situada en 17.22, máximo del 13 de febrero. Una ruptura de este nivel puede llevar al par hacia 17.28 (techo de febrero) y 17.38 más tarde (máximo de 2024 registrado en enero).

Gráfico de 15 minutos del Peso mexicano

-638440363579685067.png)