- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El EUR/AUD cae reaccionando a las últimas perspectivas de las discusiones de política del Banco de la Reserva de Australia.

- Los indicadores técnicos muestran una tendencia a la baja con posibles pruebas de soporte en 1.6200 y los mínimos de octubre.

- La resistencia se encuentra en la SMA de 50 días de 1.6296; una ruptura por encima podría desafiar las SMA de 100 y 200 días en 1.6368 y 1.6385, respectivamente.

El martes, el EUR/AUD cayó más del 0.39% tras la publicación de las actas de la última reunión del Banco de la Reserva de Australia (RBA). Al comenzar la sesión asiática del miércoles, el par cruzado cotiza en 1.6222, prácticamente sin cambios.

Pronóstico del precio del EUR/AUD: Perspectiva técnica

Técnicamente hablando, el EUR/AUD cambió a una tendencia bajista después de romper las medias móviles simples (SMA) de 50, 100 y 200 días. Además, la sucesión de máximos y mínimos más bajos indicó que la tendencia es a la baja, y si los vendedores rompen el mínimo del 19 de noviembre de 1.6211, una prueba de 1.6200 sería lo siguiente. Una ruptura por debajo de este último expondrá el mínimo del 18 de octubre de 1.6134 antes de que el par caiga al mínimo de octubre de 1.6005.

Sin embargo, una ruptura decisiva por encima de la SMA de 50 días en 1.6296 expondrá inmediatamente 1.6300. Si se supera, los compradores podrían recuperar el control si rompen las SMA de 100 y 200 días, cada una en 1.6368 y 1.6385, respectivamente.

Gráfico del precio del EUR/AUD – Diario

El Euro FAQs

El Euro es la moneda de los 19 países de la Unión Europea que pertenecen a la eurozona. Es la segunda moneda más negociada del mundo, detrás del dólar estadounidense. En 2022, representó el 31 % de todas las transacciones de divisas, con un volumen de negocios diario promedio de más de 2,2 billones de dólares al día. El EUR/USD es el par de divisas más negociado del mundo, con un estimado del 30 % de todas las transacciones, seguido del EUR/JPY (4 %), el EUR/GBP (3 %) y el EUR/AUD (2 %).

El Banco Central Europeo (BCE), con sede en Frankfurt (Alemania), es el banco de reserva de la eurozona. El BCE establece los tipos de interés y gestiona la política monetaria. El mandato principal del BCE es mantener la estabilidad de precios, lo que significa controlar la inflación o estimular el crecimiento. Su principal herramienta es la subida o la bajada de los tipos de interés. Los tipos de interés relativamente altos (o la expectativa de tipos más altos) suelen beneficiar al euro y viceversa. El Consejo de Gobierno del BCE toma decisiones sobre política monetaria en reuniones que se celebran ocho veces al año. Las decisiones las toman los directores de los bancos nacionales de la Eurozona y seis miembros permanentes, entre ellos la presidenta del BCE, Christine Lagarde.

Los datos de inflación de la eurozona, medidos por el Índice Armonizado de Precios al Consumidor (IPCA), son un importante indicador econométrico para el euro. Si la inflación aumenta más de lo esperado, especialmente si supera el objetivo del 2% del BCE, obliga al BCE a subir los tipos de interés para volver a controlarla. Los tipos de interés relativamente altos en comparación con sus homólogos suelen beneficiar al euro, ya que hacen que la región sea más atractiva como lugar para que los inversores globales depositen su dinero.

Los datos publicados miden la salud de la economía y pueden tener un impacto en el euro. Indicadores como el PIB, los PMI de manufactura y servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección de la moneda única. Una economía fuerte es buena para el Euro. No sólo atrae más inversión extranjera, sino que puede alentar al BCE a subir los tipos de interés, lo que fortalecerá directamente al euro. De lo contrario, si los datos económicos son débiles, es probable que el Euro caiga. Los datos económicos de las cuatro mayores economías de la zona del euro (Alemania, Francia, Italia y España) son especialmente significativos, ya que representan el 75% de la economía de la zona del euro.

Otro dato importante que se publica sobre el Euro es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un período determinado. Si un país produce productos de exportación muy demandados, su moneda ganará valor simplemente por la demanda adicional creada por los compradores extranjeros que buscan comprar esos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una moneda y viceversa en el caso de un saldo negativo

- Walmart (WMT) repunta un 3.00% el día de hoy, marcando un nuevo máximo histórico en 88.29$.

- WMT obtuvo ingresos por 169.6 mil millones de dólares, por encima de las proyecciones del mercado.

Los valores de Walmart Inc registraron un mínimo diario en 85.91$, encontrando compradores agresivos que impulsaron el precio de la acción a un nuevo máximo histórico en 88.29$. Al momento de escribir, WMT cotiza en 86.60$, subiendo un 3.00% al cierre del mercado.

El informe financiero de Walmart impulsa el precio de su acción a nuevos máximos históricos

Walmart Inc (WMT) reportó ingresos por 169.6 mil millones de dólares, ubicándose por encima de los 167.67 mil millones de dólares esperados por los analistas. De igual forma, presentó una ganancia por acción de 0.58$, superior a los 0.53$ estimados por el mercado.

La compañía elevó su perspectiva de ganancia por acción a un rango de 2.42$-2.47$ para el 2025, desde el rango anterior de 2.35$-2.43$. Tras estos resultados, los inversionistas reflejaron su confianza en la compañía y llevaron el precio de la acción a un nuevo máximo histórico en 88.29$.

Niveles técnicos en Walmart Inc

Las acciones de WMT reaccionaron al alza en un soporte de corto plazo dado por el mínimo del 18 de noviembre en 83.66$. El siguiente nivel de soporte clave lo encontramos en 81.22$ punto pivote del 31 de octubre. La próxima resistencia se encuentra en 90.00$ número cerrado donde se espera que los inversores realicen una toma de beneficios en el corto plazo.

Gráfica diaria de Walmart Inc

- Los precios del oro subieron a medida que los inversores se refugiaron en activos seguros debido a la escalada de riesgos geopolíticos.

- Los rendimientos del Tesoro de EE.UU. disminuyeron, y un Dólar estadounidense más débil contribuyó al aumento de los precios del oro.

- El sentimiento se volvió negativo tras la aprobación de la doctrina nuclear de Putin y las señales mixtas de los funcionarios rusos.

El oro registró dos días consecutivos de ganancias, subiendo alrededor de un 0.70% el martes debido a la aversión al riesgo en medio de las crecientes tensiones en el conflicto entre Rusia y Ucrania. Los participantes del mercado que buscan seguridad se volcaron al metal dorado, que ha subido por encima de 2.600 $ después de caer a un mínimo de dos meses de 2.536 $.

El XAU/USD cotiza en 2.629 $ al momento de escribir. La caída de los rendimientos del Tesoro de EE.UU. y un Dólar estadounidense débil impulsaron el metal dorado en medio de una agenda económica escasa. Sin embargo, los metales preciosos subieron debido a los riesgos geopolíticos tras el ataque masivo de Rusia a Ucrania, mientras que el presidente de EE.UU., Joe Biden, autorizó el uso de misiles de largo alcance fabricados en Estados Unidos dentro de Rusia.

Según TASS, el presidente de Rusia, Vladimir Putin, aprobó la doctrina nuclear en represalia. Esto desencadenó un sentimiento de aversión al riesgo, con las acciones globales cayendo mientras el Dólar y el oro avanzaban.

Recientemente, el ministro de Relaciones Exteriores de Rusia, Lavrov, declaró que su país cree que no habrá una guerra nuclear.

Aparte de esto, el calendario económico de EE.UU. reveló que los datos de vivienda de octubre no cumplieron con las expectativas, mientras que el presidente de la Fed de Kansas City, Jeffrey Schmid, cruzó las líneas.

Schmid dijo que sigue siendo incierto cuánto tendrían que bajar las tasas, pero es reconfortante que las decisiones se tomaron en medio de una creciente confianza en que la Fed está en camino de lograr su objetivo del 2%.

Se espera que la Fed reduzca los costos de endeudamiento por tercera reunión consecutiva en diciembre. No obstante, los datos recientes han llevado a los inversores a reducir las probabilidades de un recorte inminente de 25 puntos básicos (pbs) del 62% al 58%, según los datos de la herramienta CME FedWatch.

Antes de esta semana, el calendario económico de EE.UU. incluirá las solicitudes iniciales de subsidio por desempleo, los PMI preliminares de S&P Global y la lectura final del Índice de Sentimiento del Consumidor de la Universidad de Michigan (UoM) para noviembre.

El oro brilla a pesar de un Dólar estadounidense firme

- Los precios del oro se recuperan a medida que los rendimientos reales de EE.UU., que se correlacionan inversamente con el lingote, caen tres puntos básicos a 2.05%.

- El Índice del Dólar estadounidense (DXY), que sigue el desempeño del Dólar frente a una cesta de seis divisas, está plano en 106.17.

- Los participantes del mercado continuaron digiriendo la victoria de Donald Trump en las elecciones presidenciales de EE.UU. por temor a que los aranceles y la reducción de impuestos sean posibles impulsores de la inflación y puedan ralentizar el ciclo de relajación de la Fed.

- Los rendimientos de los bonos del Tesoro de EE.UU. también estuvieron presionados antes del fin de semana, con la tasa de referencia a 10 años bajando dos puntos básicos a 4.39%.

- Los permisos de construcción en octubre mejoraron en comparación con septiembre, pero cayeron un -0.6%, de 1.425 millones a 1.416 millones.

- Los inicios de construcción de viviendas para el mismo período cayeron por tercer mes consecutivo, contrayéndose un 3.1%, de 1.353 millones a 1.311 millones.

- Según datos de la Junta de Comercio de Chicago a través del contrato de futuros de fondos federales de diciembre, los inversores están valorando 24 puntos básicos de recortes de tasas de la Reserva Federal para finales de 2024.

- El lunes, el presidente de EE.UU., Joe Biden, autorizó el uso de misiles de largo alcance por parte de Ucrania dentro de Rusia, reveló CNN. La decisión se produce como reacción al despliegue de miles de tropas norcoreanas en apoyo al esfuerzo bélico de Moscú.

El precio del oro se recupera mientras los compradores apuntan a la SMA de 50 días

La tendencia alcista del precio del oro se mantiene intacta, con los compradores ganando fuerza a medida que el metal dorado se acerca a la media móvil simple (SMA) de 50 días en 2.655 $. Con más fuerza, el XAU/USD podría subir y desafiar el máximo del 7 de noviembre de 2.710 $, seguido por la marca psicológica de 2.750 $.

Por otro lado, si el oro cae por debajo de la media móvil simple (SMA) de 100 días en 2.550 $, los vendedores podrían apuntar al mínimo del 14 de noviembre de 2.536 $. Una vez despejado, la siguiente parada del XAU/USD sería 2.500 $.

El Índice de Fuerza Relativa (RSI) sigue siendo bajista, pero se está acercando a la línea neutral, lo que indica que los compradores de oro están ganando impulso a corto plazo.

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

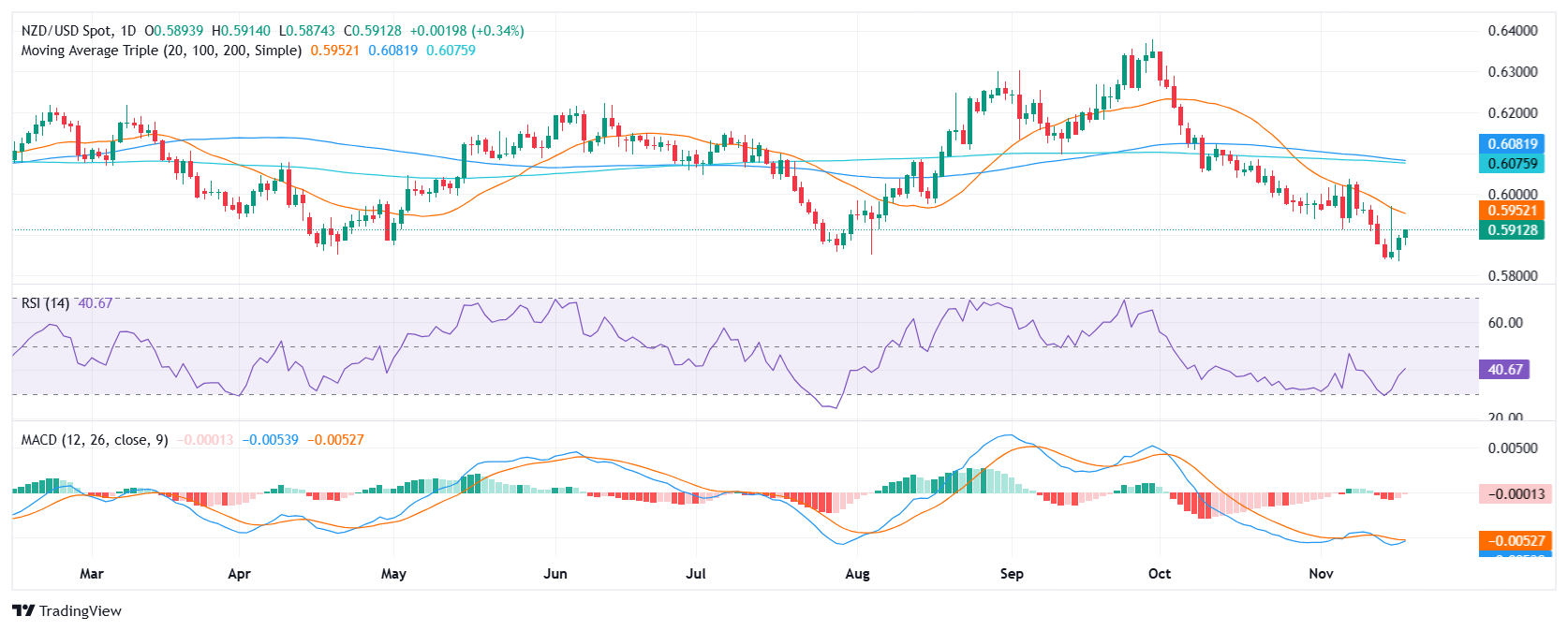

- El NZD/USD ganó más terreno alrededor de 0.5900.

- Los compradores ganaron más terreno y rechazaron los intentos de los vendedores mientras los indicadores continúan en modo de recuperación.

- El par podría seguir ganando terreno a medida que se acerca a su SMA de 20 días en 0.5960.

El NZD/USD subió un 0,31% a 0.5910 en la sesión del martes, continuando su recuperación mientras los compradores ganaron más terreno y rechazaron los intentos de los vendedores. Indicadores como el Índice de Fuerza Relativa (RSI) y el Promedio Móvil de Convergencia/Divergencia (MACD) continúan recuperándose, señalando un impulso mixto.

Desde una perspectiva técnica, la perspectiva del NZD/USD es mixta con signos de una recuperación alcista. El aumento del RSI a 43 con su pronunciada pendiente ascendente sugiere una creciente presión de compra en el área negativa y una posible recuperación del impulso alcista. Además, el histograma rojo decreciente del MACD indica una pérdida de impulso bajista. Estas señales mixtas sugieren un posible cambio en el sentimiento del mercado de bajista a alcista.

La recuperación del par NZD/USD continúa mientras los compradores recuperan el control y rechazan a los vendedores. El par parece estar en camino hacia la media móvil simple (SMA) de 20 días en 0.5960. A medida que el par cotiza cerca de niveles clave de resistencia, una ruptura por encima de este nivel podría fortalecer el impulso alcista, mientras que una caída por debajo de 0.5900 podría indicar una reversión bajista.

NZD/USD gráfico diario

- El índice bursátil S&P 500 sube un 0.32% al cierre de la jornada del martes.

- Los valores de Super Micro Computer (SMCI) se disparan un 33.36%, alcanzando máximos del 31 de octubre.

- Los títulos de Nvidia (NVDA) suben un 4.77%, en espera de su reporte trimestral, a publicarse el día de mañana.

El S&P 500 reaccionó al alza tras alcanzar un mínimo no visto desde el 6 de noviembre en 5.830, llegando un máximo de dos días en el 5.938. Actualmente, el S&P 500 cotiza sobre 5.915, subiendo un 0.36% el día de hoy.

Las acciones de Super Micro Computer se disparan tras anunciar a su nuevo auditor

En un esfuerzo por cumplir con las autoridades regulatorias, la compañía especializada en el desarrollo de tecnologías de la información y software Super Micro Computer (SMCI), ha anunciado la contratación de BDO USA como su firma de contabilidad tras la renuncia de Ernst & Young el pasado 30 de octubre. Los inversionistas han tomado estas noticias como positivas, llevando el precio de la acción a máximos no vistos desde el 31 de octubre en 29.50$.

Por otro lado, Nvidia (NVDA) registra una ganancia diaria de un 4.89%, cotizando al momento de escribir sobre 147.01$, visitando máximos del 14 de noviembre. NVDA dará a conocer su reporte trimestral el día de mañana, el consenso espera que la compañía reporte ingresos por 33.09 mil millones de dólares y una ganancia por acción de 0.746$.

Niveles por considerar en el S&P 500

El S&P 500 reaccionó al alza en un soporte de corto plazo dado por el mínimo el 15 de noviembre en 5.851, en convergencia con el retroceso al 50% de Fibonacci. El siguiente soporte clave lo observamos en 5.694, mínimo del 4 de noviembre. La resistencia clave se encuentra en 6.026, punto pivote del 11 de noviembre.

Gráfica de 4 horas del S&P 500

- La Bolsa Mexicana cae un 0.13%, consolidándose dentro del rango operativo de la sesión anterior.

- El Dólar cae un 0.59% diario frente al Peso mexicano, operando en estos momentos sobre 20.11.

- Las acciones de Grupo Televisa pierden un 3.98% en la jornada del martes.

La Bolsa Mexicana de Valores (BMV) firma su séptima sesión consecutivas a la baja, perdiendo un 0.14% el día de hoy, para cotizar actualmente sobre 50.397. El Índice de Precios y Cotizaciones de la Bolsa Mexicana de Valores estableció una resistencia de corto plazo, dada por el máximo del 7 de noviembre en 52.594. La siguiente zona de resistencia clave se encuentra en 54.343, máximo del 16 de agosto. Al sur, el área de soporte importante está en 49.486, punto pivote del 6 de noviembre.

Grupo Televisa y Alfa mantienen a la Bolsa Mexicana en terreno negativo

Los valores de Grupo Televisa (TLEVISA-CPO) pierden un 4.23% en la jornada del martes, operando sobre 8.16 pesos mexicanos, hilando su sexta sesión consecutiva a la baja. En la misma sintonía se encuentran los títulos Alfa (ALFA), los cuales registran una caída de un 3.68%, llegando a mínimos del 7 de noviembre en 14.87 pesos mexicanos.

TELEVISA-CPO reaccionó a la baja en una resistencia de corto plazo dada por el máximo del 15 de noviembre en 8.97 pesos mexicanos. La siguiente resistencia clave la observamos en 10.50 pesos mexicanos, máximo el 30 de octubre. La zona de soporte clave se encuentra en 7.62 pesos mexicanos, punto pivote del 28 de octubre.

Gráfico de tres horas de TLEVISA-CPO

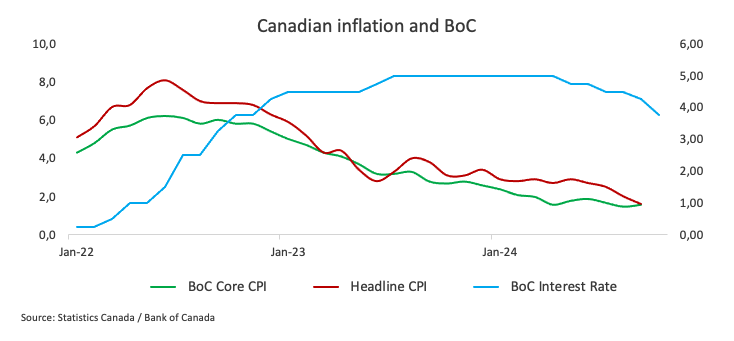

- El Dólar canadiense ganó otro 0,3% el martes.

- Canadá registró una inflación del IPC más alta de lo esperado en octubre.

- Una re-aceleración de la inflación está generando esperanzas de más recortes de tasas por parte del BoC.

El Dólar canadiense (CAD) atrapó ofertas el martes, subiendo por segundo día consecutivo frente al Dólar estadounidense después de que la inflación del Índice de Precios al Consumidor (IPC) canadiense volviera a subir en octubre. El CAD está ganando terreno frente al Dólar estadounidense, recuperando un punto porcentual completo con más ganancias en el horizonte mientras el Loonie recupera terreno después de alcanzar mínimos de 54 meses cerca de 1.4100.

Todo el conjunto de cifras de inflación del IPC de Canadá superó las previsiones el martes, registrando valores más altos en todos los ámbitos y poniendo a prueba la determinación del Banco de Canadá (BoC) sobre las tasas de interés. Las cifras aún están en el lado bajo de la historia reciente; el IPC anualizado general alcanzó un mínimo de tres años el mes pasado. Sin embargo, el repunte de las cifras aún servirá como una advertencia para el BoC, que ya está en un camino de aceleración de recortes de tasas mientras la economía canadiense vacila en el entorno post-pandemia.

Resumen diario de los mercados: El Dólar canadiense se recupera del borde del abismo

- El Dólar canadiense recuperó otro tercio de un punto porcentual el martes, arrastrando las ofertas decisivamente por debajo del nivel de 1.4000 en el gráfico USD/CAD.

- La inflación general del IPC canadiense se aceleró al 2% interanual en octubre, acelerándose desde el mínimo de tres años anterior del 1,6% y superando la previsión del 1,9%.

- La medida de inflación del IPC subyacente del BoC también se aceleró en términos anualizados, situándose en el 1,7% interanual frente al 1,6% del período anterior.

- La inflación general del IPC subió al 0,4% mensual en octubre después de la contracción del -0,4% de septiembre. Las previsiones del mercado medianas apuntaban a un 0,3%.

- Excepto por las cifras de ventas minoristas que se publicarán el viernes, Canadá ha terminado funcionalmente con publicaciones impactantes para esta semana.

Pronóstico del precio del Dólar canadiense

El Dólar canadiense (CAD) extendió una recuperación a corto plazo por segundo día, recuperándose del borde del precipicio después de alcanzar mínimos de 54 meses a finales de la semana pasada. El gráfico USD/CAD ha retrocedido por debajo del nivel de 1.4000 en medio del rebote del Loonie, retrocediendo un porcentaje completo desde los máximos de casi cinco años justo al norte de 1.4100.

A pesar de la recuperación a corto plazo, aún es demasiado pronto para declarar que se está produciendo un cambio de tendencia. La acción del precio del USD/CAD sigue obteniendo ganancias en el gráfico por encima de la media móvil exponencial (EMA) de 50 días, aunque los alcistas del CAD se sentirán vigorizados ya que el par parece estar listo para continuar rebotando en una tendencia lateral de varios años en los marcos de tiempo más altos.

Gráfico diario USD/CAD

El Dólar canadiense FAQs

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- El AUD/USD subió un 0,15% a 0.6520 en la sesión del martes.

- El Dólar australiano subió debido a las actas de línea dura del RBA, un Dólar estadounidense más débil y las esperanzas de estímulo económico chino.

- Los miembros del consejo del RBA indicaron que no hay una "necesidad inmediata" de ajustar la tasa de efectivo, dejando la puerta abierta para futuros cambios.

El AUD/USD subió un 0,15% a 0.6520 en la negociación del martes, impulsado por varios factores. Las actas de línea dura del Banco de la Reserva de Australia (RBA) proporcionaron soporte al Dólar australiano, al igual que un Dólar estadounidense más débil y las esperanzas de un estímulo económico chino. La atención del mercado ahora se centrará en los próximos datos económicos de nivel medio de EE.UU. y en los discursos de los funcionarios de la Reserva Federal (Fed), que podrían influir aún más en el movimiento del par.

El AUD/USD ha rebotado a medida que el Dólar estadounidense se debilitó, potencialmente ayudado por el sentimiento de línea dura del RBA. Sin embargo, el Dólar australiano enfrenta desafíos debido a los débiles datos económicos nacionales y chinos.

Resumen diario de los mercados: El Dólar australiano gana terreno ayudado por el RBA de línea dura y un USD más débil

- El consejo del RBA sigue vigilante ante los riesgos al alza de la inflación y cree que la política necesita seguir siendo restrictiva.

- Según las actas, el consejo no ve una "necesidad inmediata" de cambiar la tasa de efectivo, pero no se descarta nada con respecto a futuros cambios.

- El consejo discutió escenarios en los que la política necesitaría permanecer restrictiva por más tiempo o endurecerse aún más.

- El informe mostró que el banco considera que las tasas podrían necesitar subir si el consejo juzga que la política no es tan restrictiva como se supone.

Perspectiva técnica del AUD/USD: Los indicadores están en modo de recuperación pero aún en territorio negativo

Los indicadores técnicos para el par AUD/USD continúan mostrando signos de recuperación, con tanto el Índice de Fuerza Relativa (RSI) como el Promedio Móvil de Convergencia/Divergencia (MACD) en tendencia alcista. Sin embargo, permanecen en territorio negativo, lo que sugiere que la tendencia bajista aún no ha terminado.

Para que se confirme una recuperación sostenida, los compradores necesitarán empujar los indicadores de nuevo a territorio positivo y mantenerlos allí. La conquista del nivel de 0.6580 cerca de la media móvil simple (SMA) de 20 días, sería una señal fuerte de que el par se ha recuperado.

El Dólar australiano FAQs

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.

El Banco de la Reserva de Australia (RBA) influye en el Dólar australiano (AUD) fijando el nivel de los tipos de interés que los bancos australianos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés de la economía en su conjunto. El principal objetivo del RBA es mantener una tasa de inflación estable del 2%-3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos en comparación con otros grandes bancos centrales apoyan al AUD, y lo contrario para los relativamente bajos. El RBA también puede utilizar la relajación y el endurecimiento cuantitativo para influir en las condiciones crediticias, siendo la primera negativa para el AUD y la segunda positiva para el AUD.

China es el mayor socio comercial de Australia, por lo que la salud de la economía china influye mucho en el valor del Dólar australiano (AUD). Cuando la economía china va bien, compra más materias primas, bienes y servicios de Australia, lo que aumenta la demanda del AUD y hace subir su valor. Lo contrario ocurre cuando la economía china no crece tan rápido como se esperaba. Por lo tanto, las sorpresas positivas o negativas en los datos de crecimiento chino suelen tener un impacto directo en el Dólar australiano.

El mineral de hierro es la mayor exportación de Australia, con 118.000 millones de dólares al año según datos de 2021, siendo China su principal destino. El precio del mineral de hierro, por lo tanto, puede ser un impulsor del Dólar australiano. Por lo general, si el precio del mineral de hierro sube, el AUD también lo hace, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre cuando el precio del mineral de hierro baja. Los precios más altos del mineral de hierro también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva para Australia, lo que también es positivo para el AUD.

La balanza comercial, que es la diferencia entre lo que un país gana con sus exportaciones y lo que paga por sus importaciones, es otro factor que puede influir en el valor del Dólar australiano. Si Australia produce exportaciones muy solicitadas, su divisa ganará valor exclusivamente por el exceso de demanda creado por los compradores extranjeros que desean adquirir sus exportaciones frente a lo que gasta en comprar importaciones. Por lo tanto, una balanza comercial neta positiva fortalece el AUD, con el efecto contrario si la balanza comercial es negativa.

El Dólar estadounidense navegó sin una dirección clara en un contexto dominado por el resurgimiento de las preocupaciones geopolíticas entre Rusia y Ucrania y la subsiguiente búsqueda de refugios seguros.

Esto es lo que necesitas saber el miércoles 20 de noviembre:

El Índice del Dólar estadounidense (DXY) mantuvo su cotización en los bajos 106.00 en medio de una mayor debilidad en los rendimientos de EE.UU. a lo largo de la curva. Las publicaciones de segundo nivel incluirán las habituales Solicitudes de Hipotecas MBA y el informe semanal de la EIA sobre los inventarios de petróleo crudo de EE.UU.

El EUR/USD flaqueó una vez más alrededor de la región de 1.0600 en el contexto de la postura de los inversores de huida hacia la seguridad. La atención de los mercados se centrará en la publicación del Crecimiento Salarial Negociado del BCE, la Producción en Construcción de la UEM y los Precios de Producción de Alemania. Además, está previsto que hablen Lagarde y De Guindos del BCE.

El GBP/USD no logró extender el fuerte avance del lunes, quedándose corto de otra prueba de la barrera de 1.2700. La publicación de la Tasa de Inflación del Reino Unido será el centro del debate al otro lado del Canal.

El USD/JPY cayó a nuevos mínimos debido a la demanda de refugio seguro, aunque logró recuperar la mayoría de esas pérdidas al cierre de la sesión estadounidense. Se revelarán los resultados de la Balanza Comercial de octubre.

El AUD/USD mantuvo intacta su recuperación semanal, superando el obstáculo de 0.6500, o máximos de cuatro días. El Índice Líder rastreado por Westpac será la única publicación de datos en Australia.

Los precios del WTI subieron modestamente y se acercaron a la marca clave de 70.00$ por barril mientras los inversores seguían cautelosos ante las preocupaciones geopolíticas.

Los precios del Oro lograron su segundo avance diario consecutivo y extendieron la ruptura de la marca de 2.600$ por onza troy. En la misma línea, la Plata subió a picos de varios días más al norte de la marca de 31.00$ por onza.

- El Dow Jones tropezó el martes, cayendo a 42.850 antes de estabilizarse.

- Las tensiones geopolíticas sacudieron las acciones mientras Rusia se irrita con Ucrania.

- Los mercados en general recuperaron su posición, pero el Dow Jones sigue a la baja en el día.

El Promedio Industrial Dow Jones (DJIA) se arrodilló temprano el martes, retrocediendo a 42.850 durante la sesión temprana del mercado estadounidense después de que Rusia redujera su umbral para el uso de armas nucleares tras el despliegue de armas proporcionadas por EE.UU. dentro de las fronteras de Rusia por parte de Ucrania. El mercado de renta variable en general recuperó su postura durante el día, sin embargo, el Dow Jones sigue cojeando, atrapado cerca de las ofertas de apertura del día.

El presidente ruso Vladimir Putin advirtió a los mercados globales que el umbral autoimpuesto de Rusia para el uso de armas nucleares ha sido reducido después de que las fuerzas ucranianas desplegaran armas proporcionadas por EE.UU. dentro de las fronteras de Rusia mientras el pequeño país europeo continúa luchando contra la invasión de Rusia. La exhibición de armas nucleares asustó a los inversores, provocando una breve oferta de aversión al riesgo antes de que los flujos se normalizaran nuevamente. La invasión planificada de tres días de Rusia a Ucrania que comenzó a finales de febrero de 2022 está a punto de entrar en su milésimo día.

Las publicaciones de datos económicos de EE.UU. siguen siendo escasas en la primera mitad de la semana de comercio. Las solicitudes iniciales de subsidio por desempleo de nivel medio se publicarán el jueves y se espera que muestren un ligero aumento en el número de nuevos solicitantes de beneficios por desempleo para la semana que terminó el 15 de noviembre. Las cifras de actividad del Índice de Gerentes de Compras (PMI) de S&P de EE.UU. serán el número a observar esta semana, pero no se publicarán hasta el viernes.

Noticias del Dow Jones

Una recuperación general del mercado de acciones tras las sacudidas geopolíticas no penetró completamente en el Dow Jones. Un poco menos de la mitad de los valores listados en el índice principal están en verde el martes, pero la mayoría de las ganancias significativas están contenidas en unas pocas empresas clave. Walmart (WMT) saltó un 4% a 87,50 $ por acción después de reportar un desempeño del tercer trimestre mejor de lo esperado y elevar su perspectiva de ganancias anuales. Nvidia (NVDA) también subió un 3,8% a 145,50 $ por acción antes de su llamada de ganancias después del cierre del mercado el miércoles; los inversores esperan que el reciente giro del fabricante de chips hacia chips GPU enfocados en IA conocidos como Blackwell ayude a elevar a la compañía de estampado de silicio a 33 mil millones $ en ingresos del 3T, un aumento del 83% interanual.

Pronóstico de precios del Dow Jones

El Dow Jones exploró más a la baja el martes, cayendo a un mínimo intradía de 42.850 antes de recuperarse al rango de apertura del día justo al norte de 43.200. El índice principal de acciones está listo para cerrar a la baja por cuarto día consecutivo de operaciones mientras las acciones continúan enfriándose desde el frenesí postelectoral que envió las ofertas a nuevos máximos históricos.

La acción del precio del Dow Jones sigue operando en el lado alto de la media móvil exponencial (EMA) de 50 días cerca de 42.500, y es una moneda al aire si el impulso bajista continuará arrastrando los precios aún más abajo o si los alcistas reunirán fuerzas y enviarán al DJIA a nuevos máximos por encima de 44.400.

Gráfico diario del Dow Jones

El Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

El presidente del Banco de la Reserva Federal (Fed) de Kansas, Jeffrey Schmid, adoptó un tono general positivo el martes, afirmando que cree que la inflación y el empleo se están encaminando hacia los niveles deseados. Sin embargo, el responsable de la política monetaria de la Fed advirtió a los inversores que, aunque la Fed no está planeando medidas preventivas para las políticas gubernamentales que puedan surgir el próximo año, la Fed tiene más que suficiente munición para hacer frente a las presiones inflacionarias que podrían surgir de los presupuestos gubernamentales en espiral y las políticas de inmigración que fomentan la inflación y que se ciernen sobre la próxima presidencia de EE.UU.

Aspectos destacados

Los recortes de tasas son un reconocimiento de la confianza de la Fed en que la inflación está en camino hacia el objetivo del 2%.

Los grandes déficits fiscales no causarán inflación porque la Fed lo evitará, aunque eso podría significar tasas de interés más altas.

Ahora es el momento de reducir la restrictividad de la política.

Veo pleno empleo, inflación tendiendo a la baja y un crecimiento sólido.

No espero que veamos tasas previas a la pandemia.

Las tasas siguen siendo algo restrictivas, pero no en exceso.

Hasta que se promulgue la política, no es importante para las discusiones de la Fed.

Las próximas políticas arancelarias y de inmigración serán relevantes para la Fed si impactan en el empleo y la inflación.

- El Peso mexicano se recupera, revirtiendo las pérdidas anteriores impulsadas por una breve escalada en el conflicto Rusia-Ucrania.

- La gobernadora de Banxico, Victoria Rodríguez Ceja, indica la posibilidad de continuar con los recortes de tasas.

- El presupuesto fiscal de México para 2025 se considera optimista, basado en objetivos de crecimiento del 2-3% en medio de preocupaciones por recortes en el gasto público.

El Peso mexicano avanzó frente al Dólar estadounidense durante la sesión norteamericana del martes, recuperando algo de terreno después de que el USD/MXN alcanzara un máximo diario de 20.34 debido a la aversión al riesgo. Una breve escalada del conflicto Rusia-Ucrania fue la principal razón que impulsó al par al alza, sin embargo, la moneda mexicana se recuperó a pesar de la retórica moderada de la gobernadora del Banco de México (Banxico), Victoria Rodríguez Ceja.

Al momento de escribir, el USD/MXN cotiza en 20.15, cerca de mínimos de siete días. Anteriormente, los titulares revelaron que Rusia había ampliado su doctrina para el uso de armas nucleares, aunque moderó su retórica cuando el ministro de Relaciones Exteriores, Lavrov, dijo, "La posición de Rusia es que la guerra nuclear no ocurrirá." Esto provocó el repunte del Peso, en detrimento del Dólar, ya que los operadores que buscan riesgo elevaron las acciones estadounidenses.

La gobernadora de Banxico, Victoria Rodríguez Ceja, dijo a Reuters que el banco central continuaría recortando su tasa de referencia. "Dado el progreso de la desinflación, creemos que podemos continuar con los recortes a la tasa de referencia, y en las siguientes reuniones estaremos evaluando el panorama inflacionario y tomando las decisiones correspondientes," dijo Rodríguez el lunes por la noche.

El viernes, el Ministerio de Finanzas presentó el presupuesto fiscal para 2025. Al respecto, Gabriela Siller de Banco Base dijo, "Es extremadamente difícil lograr un crecimiento del PIB de entre 2% y 3% en 2025, especialmente en el primer año de administración y con recortes en el gasto público."

El Ministerio de Finanzas proyecta que el Producto Interno Bruto (PIB) alcance entre 2% y 3%, aunque ha sido calificado como optimista por la mayoría de los analistas.

James Salazar, subdirector de Análisis Económico en CiBanco, dijo, "Es optimista […] ¿Es factible? Se puede lograr con una combinación de un cambio en la percepción. El problema es que parece que todo está en contra de la economía mexicana, y esto dificultará alcanzar este objetivo, por lo que parece complejo."

En una entrevista con El Financiero, Salazar cuestionó de dónde vendrían los recursos si no se cumplen las expectativas de crecimiento, ya que la mayoría de los ingresos serían impuestos, de alrededor del 2.6%, hasta 5.3 mil millones de Pesos.

En el frente estadounidense, el calendario económico reveló datos de vivienda ligeramente por debajo de las estimaciones que no lograron apuntalar al Dólar. El presidente de la Fed de Kansas City, Jeffrey Schmid, dará un discurso el martes. Para el miércoles, los discursos de los gobernadores de la Fed, Lisa Cook, Michelle Bowman y la presidenta de la Fed de Boston, Susan Collins, serán escrutados por los participantes del mercado en busca de pistas sobre el camino de las tasas de interés en EE.UU.

Además de esto, los operadores continuaron evaluando las políticas inflacionarias del presidente electo de EE.UU., Donald Trump, que podrían disuadir a la Reserva Federal (Fed) de EE.UU. de bajar las tasas.

Resumen diario de los mercados: El Peso mexicano sube a pesar de la fortaleza del Dólar estadounidense

- El USD/MXN se encoge de hombros ante un Dólar estadounidense fuerte. El Índice del Dólar estadounidense (DXY) sube un 0.14% a 106.36.

- Los permisos de construcción en EE.UU. en octubre mejoraron en comparación con septiembre, pero cayeron un -0.6% de 1.425 millones a 1.416 millones.

- Los inicios de construcción de viviendas para el mismo período cayeron por tercer mes consecutivo, contrayéndose un -3.1% de 1.353 millones a 1.311 millones.

- Los participantes del mercado recortaron las estimaciones para un recorte de 25 pb por parte de la Fed, con las probabilidades cayendo del 62% al 59%. Las probabilidades de mantener las tasas sin cambios suben al 41%, según lo muestra la herramienta CME FedWatch.

- Los datos de la Junta de Comercio de Chicago, a través del contrato de futuros de la tasa de fondos federales de diciembre, muestran que los inversores estiman una flexibilización de 23 pb por parte de la Fed para finales de 2024.

- La semana pasada, Moody’s cambió la perspectiva crediticia de México a negativa, mencionando reformas constitucionales que podrían impactar negativamente en la fortaleza económica y fiscal de México.

Perspectiva técnica del USD/MXN: El Peso mexicano sube mientras el USD/MXN cae por debajo de 20.30

Aunque el USD/MXN registra cinco días consecutivos de pérdidas, el par sigue sesgado al alza, a menos que los vendedores lleven el tipo de cambio por debajo de la confluencia de la media móvil simple (SMA) de 50 días y el mínimo del 7 de noviembre alrededor de 19.75. Pero primero, los operadores deben superar la figura psicológica de 20.00, seguida de esta última, antes de desafiar la marca de 19.50.

Por el contrario, los compradores necesitan elevar el tipo de cambio por encima de 20.50, antes de desafiar el pico del 12 de noviembre en 20.69. Una vez que esos niveles sean superados, la siguiente resistencia sería el máximo anual de 20.80.

Los osciladores como el Índice de Fuerza Relativa (RSI) siguen siendo alcistas a corto plazo, lo que sugiere cierta consolidación antes de que los compradores tomen impulso.

El Peso mexicano FAQs

El Peso mexicano (MXN) es la moneda más comercializada entre sus pares latinoamericanas. Su valor está ampliamente determinado por el desempeño de la economía mexicana, la política del banco central del país, la cantidad de inversión extranjera en el país e incluso los niveles de remesas enviadas por los mexicanos que viven en el extranjero, particularmente en los Estados Unidos. Las tendencias geopolíticas también pueden afectar al MXN: por ejemplo, el proceso de nearshoring (o la decisión de algunas empresas de reubicar la capacidad de fabricación y las cadenas de suministro más cerca de sus países de origen) también se considera un catalizador para la moneda mexicana, ya que el país se considera un centro de fabricación clave en el continente americano. Otro catalizador para el MXN son los precios del petróleo, ya que México es un exportador clave de la materia prima.

El objetivo principal del banco central de México, también conocido como Banxico, es mantener la inflación en niveles bajos y estables (en o cerca de su objetivo del 3%, el punto medio de una banda de tolerancia de entre el 2% y el 4%). Para ello, el banco establece un nivel adecuado de tasas de interés. Cuando la inflación es demasiado alta, Banxico intentará controlarla subiendo las tasas de interés, lo que encarece el endeudamiento de los hogares y las empresas, enfriando así la demanda y la economía en general. Las tasas de interés más altas son generalmente positivas para el Peso mexicano (MXN), ya que conducen a mayores rendimientos, lo que hace que el país sea un lugar más atractivo para los inversores. Por el contrario, las tasas de interés más bajas tienden a debilitar el MXN.

La publicación de datos macroeconómicos es clave para evaluar el estado de la economía y puede tener un impacto en la valuación del peso mexicano (MXN). Una economía mexicana fuerte, basada en un alto crecimiento económico, un bajo desempleo y una alta confianza es buena para el MXN. No solo atrae más inversión extranjera, sino que puede alentar al Banco de México (Banxico) a aumentar las tasas de interés, en particular si esta fortaleza se acompaña de una inflación elevada. Sin embargo, si los datos económicos son débiles, es probable que el MXN se deprecie.

Como moneda de mercado emergente, el Peso mexicano (MXN) tiende a subir durante períodos de riesgo, o cuando los inversores perciben que los riesgos generales del mercado son bajos y, por lo tanto, están ansiosos por participar en inversiones que conllevan un mayor riesgo. Por el contrario, el MXN tiende a debilitarse en momentos de turbulencia del mercado o incertidumbre económica, ya que los inversores tienden a vender activos de mayor riesgo y huir a los refugios seguros más estables.

- El Índice del Dólar estadounidense cotiza con ligeras ganancias alrededor de 106.20.

- El DXY se ve favorecido por una combinación de factores, incluida la amenaza de Putin sobre el uso de armas nucleares.

- Los funcionarios de la Fed han enfriado la idea de una relajación agresiva, con Powell restando importancia a la necesidad de ser apresurados.

El Índice del Dólar estadounidense (DXY), que mide el valor del USD frente a una cesta de divisas, cotiza con ligeras ganancias alrededor de 106.20 el martes, impulsado por una combinación de factores. El USD inicialmente se disparó tras el anuncio del presidente ruso Vladimir Putin de que las armas nucleares podrían ser utilizadas en conflictos con estados no nucleares apoyados por potencias nucleares.

Sin embargo, el Dólar ha retrocedido un poco ya que la publicación de datos económicos chinos y los detalles del paquete de estímulo del gobierno también han contribuido al leve retroceso del USD.

El Dólar estadounidense se mantiene en una tendencia alcista, respaldado por sólidos datos económicos de EE.UU. y la incertidumbre del mercado respecto a los recortes de tasas de interés de la Reserva Federal (Fed). A pesar de un reciente retroceso debido a la toma de beneficios, el DXY ha mantenido su impulso y alcanzado máximos anuales cerca de 107.00.

Motores de los mercados: El Dólar estadounidense mixto, enfriamiento de las apuestas moderadas sobre la Fed favorece el alza

- El Dólar estadounidense ha retrocedido desde sus recientes máximos ya que los inversores toman beneficios tras su reciente repunte frente a las principales divisas.

- Los datos económicos chinos y los detalles del paquete de estímulo del gobierno contribuyeron al leve retroceso del USD.

- El presidente de la Fed, Jerome Powell, enfatizó un enfoque cauteloso hacia los recortes de tasas, destacando la fortaleza de la economía.

- Otros funcionarios de la Fed, incluido Kugler, hicieron eco del mensaje de Powell, subrayando la necesidad de monitorear tanto la inflación como el desempleo.

- Las expectativas del mercado para un recorte de tasas en diciembre han disminuido en respuesta a los comentarios de Powell.

- En el frente de los datos, los inicios de viviendas en EE.UU. cayeron un 3.1% en octubre, alcanzando 1.311 millones de unidades, según el informe mensual del martes de la Oficina del Censo de EE.UU.

- Los permisos de construcción cayeron un 0.6% en octubre después de una revisión a la baja del 3.1% en septiembre, que inicialmente se informó como una disminución del 2.9%.

Perspectiva técnica del DXY: La consolidación sigue al aumento a máximos anuales, los niveles de sobrecompra aumentan las preocupaciones de reversión

El DXY ha estado en una tendencia alcista últimamente, influenciado por sólidos datos económicos y las declaraciones cautelosas de la Fed. A pesar de alcanzar un máximo de 52 semanas, la toma de beneficios ha causado un leve retroceso, lo que sugiere la posibilidad de consolidación.

Los indicadores técnicos, incluidos el Índice de Fuerza Relativa (RSI) y la Convergencia/Divergencia de Medias Móviles (MACD), siguen siendo positivos pero están planos, lo que indica consolidación. Además, el índice está sobrecomprado, lo que aumenta las preocupaciones sobre una posible reversión.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

El Dólar estadounidense se mantiene en negativo frente al Peso colombiano por tercera jornada consecutiva, volviendo a probar los mínimos de una semana alcanzados ayer lunes en 4.386 tras tocar un techo diario en 4.439.

El USD/COP cotiza en estos momentos sobre 4.398,17, prácticamente plano en el día.

El Peso colombiano gana impulso ante los débiles datos de vivienda de EE.UU.

- Los inicios de viviendas cayeron un 3.1% en octubre mientras los permisos de construcciones descendieron un 0.6%, ambos datos empeorando previsiones.

- Colombia publicó ayer sus cifras de crecimiento económico, mostrando que el PIB creció a un ritmo del 2% en el tercer trimestre del año tras aumentar un 2.1% en el segundo tercio de 2024. El crecimiento fue cuatro décimas inferior al 2.4% previsto por el mercado.

- El miércoles, Colombia publicará la balanza comercial de septiembre después que en agosto registrara un déficit de -1,313 millones de dólares.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

El USD/CAD ha alcanzado nuestro objetivo de fin de año de 1.40 y esperamos plenamente que el par alcance el nivel de 1.42 que destacamos para el primer trimestre, señalan los analistas de FX de Rabobank, Molly Schwartz y Christian Lawrence.

USD/CAD probablemente alcance 1.46 el próximo año

"Dicho esto, dados los dos principales impulsores que describimos a continuación, ahora esperamos una mayor extensión al alza con el USD/CAD probablemente alcanzando 1.46 el próximo año, justo por debajo de los máximos de 2016 y 2020. Hemos visto una disminución en las correlaciones del USD/CAD últimamente, pero esperamos plenamente una reanudación de los movimientos impulsados por el diferencial de tasas de interés en 2025."

"Nuestro índice propietario de volatilidad de FX a 1 mes se disparó el 5 de noviembre hasta un máximo de 8.27%, y desde entonces ha disminuido a 6.92%. La volatilidad implícita del USD/CAD a 1 mes se ha movido de manera similar, disparándose el 5 de noviembre, alcanzando un pico de 6.22%. Las volatilidades han disminuido desde ese punto, bajando a 5.81%."

"Esperamos que un mayor ensanchamiento de los diferenciales de tasas entre EE.UU. y Canadá sea el principal impulsor de una mayor alza para el USD/CAD hasta bien entrado 2025. Los especuladores no comerciales han estado netamente cortos en CAD desde agosto de 2023. Los cortos netos actualmente se sitúan en -182.389, 3.26 desviaciones estándar por debajo del promedio de 5 años (-22.041)."

- El Dow Jones cae un 0.88% en el día.

- El Nasdaq 100 pierde un 0.32% al inicio de la sesión del martes.

- El S&P 500 retrocede un 0.51% diario.

El Dow Jones se desliza con fuerza a la baja en medio de una escalada en el conflicto bélico entre Rusia y Ucrania, en sintonía con los principales índices bursátiles.

El Promedio Industrial Dow Jones abrió en 43.414, mientras que el índice tecnológico Nasdaq 100 inició las cotizaciones en 20.568. El S&P 500 comenzó a operar en 5.900, con una clara perspectiva bajista.

Home Depot y Walt Disney arrastran al Dow Jones a terreno negativo

El Promedio Industrial Dow Jones opera con una pérdida diaria de un 0.88%, firmando su cuarta sesión consecutiva a la baja.

En este contexto, las acciones de Home Depot (HD) caen un 2.04% en el día, alcanzando mínimos no vistos desde el 7 de noviembre en 399.44$. De igual forma, los valores de Walt Disney (DIS), presentan una minusvalía de un 2.09%, llegando a mínimos de dos días en 110.89$.

El Nasdaq 100 opera con pérdidas lastrado por Intuit y Warner Bros Discovery

El índice tecnológico Nasdaq 100 baja un 0.32% en la jornada del martes, llegando a mínimos no vistos desde el 6 de noviembre en 20.293.

Los valores de Intuit (INTU) se hunden un 5.64% el día de hoy, hilando su cuarta sesión consecutiva con pérdidas, alcanzando mínimos del 5 de noviembre en 632.40$. En la misma sintonía, los títulos de Warner Bros Discovery caen un 3.22%, visitando mínimos del 8 de noviembre en 9.05$.

El S&P 500 cae a mínimos de más de dos semanas en medio de una tensión máxima entre Rusia y Ucrania

El índice bursátil S&P 500 cae un 0.51% el día de hoy, arrastrado por la confirmación de un ataque en territorio ruso con misiles ATACMS (Sistema de Misiles Tácticos) por parte de Ucrania. En este contexto, el presidente de Rusia, Vladimir Putin, ha firmado un decreto para el uso de armas nucleares contra Ucrania.

Estas acciones son posteriores a la luz verde que ha otorgado Estados Unidos para el uso de misiles de largo alcance apuntando a objetivos militares en Rusia.

En este escenario, las acciones de Incyte Corporation se desploman un 11.23%, cotizando actualmente en 68.49$ llegando a niveles no vistos desde el 28 de octubre.

Análisis técnico del S&P 500

El S&P 500 reaccionó al alza en un soporte de corto plazo en 5.850, dado por el mínimo del 15 de noviembre en convergencia con el retroceso al 50% de Fibonacci. La siguiente área de soporte clave la observamos en el 5.694, punto pivote del 4 de noviembre. Al alza, observamos una zona de resistencia clave, dada por el máximo del 11 de noviembre en 6.026. El índice de fuerza relativa se encuentra en 39.00, por debajo de la línea media de 50 favoreciendo a los vendedores en el corto plazo

Gráfico de 4 horas del S&P 500

El Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- El EUR/JPY cayó un 0,47% hasta 163,10 en la sesión del martes.

- El precio se recuperó por encima de 163,00 después de que los compradores intervinieran tras una caída a 161,50, pero los indicadores siguen siendo profundamente negativos.

- El par podría seguir perdiendo terreno mientras se mantenga por debajo de la SMA de 20 días.

El EUR/JPY cayó un 0,47% hasta 163,10 en la sesión del martes, arrastrado a la baja por la fortaleza del yen japonés. Sin embargo, después de que el par cayera a un mínimo de 161,50, los compradores intervinieron y lo empujaron de nuevo por encima de 163,00. No obstante, si el par puede mantenerse por encima de la media móvil simple (SMA) de 20 días, podría potencialmente revertir sus pérdidas recientes y reanudar su tendencia alcista.

Los indicadores técnicos para el par de divisas EUR/JPY apuntan a una perspectiva negativa. El oscilador Índice de Fuerza Relativa (RSI) ha caído a 46, lo que implica una creciente presión de venta. Además, el indicador de Convergencia/Divergencia de Medias Móviles (MACD) es considerablemente bajista, con su histograma en tendencia descendente. En conjunto, estos indicadores sugieren un sentimiento bajista para el par EUR/JPY, lo que podría llevar a continuas caídas.

El par EUR/JPY se recuperó ligeramente el martes, pero los indicadores técnicos apuntan a una perspectiva negativa. Tanto el RSI como el MACD son profundamente negativos, lo que indica que es probable que se produzcan más caídas mientras el par se mantenga por debajo de la SMA de 20 días. Los compradores intervinieron, elevándolo por encima de 163,00, pero es posible que no puedan mantener este nivel ya que los indicadores técnicos sugieren que el par está listo para reanudar su tendencia bajista y seguir cayendo en el corto plazo.

Gráfico diario del EUR/JPY

- El USD/MXN ha caído a mínimos de ocho días en 20.19.

- El Dólar estadounidense retrocede tras los débiles datos de viviendas de Estados Unidos.

- El foco de la semana estará en los datos mexicanos de ventas minoristas, PIB e inflación.

El USD/MXN ha comenzado la jornada del martes cayendo a su nivel más bajo de ocho días en 20.19 pero posteriormente ha subido a un máximo diario de 20.34. Tras la apertura de Wall Street, el USD/MXN cotiza sobre 20.26, ganando un 0.14% en el día.

El Dólar retrocede a mínimos de seis días con los débiles datos de vivienda de Estados Unidos

El Índice del Dólar estadounidense (DXY) ha caído a su nivel más bajo desde el 13 de noviembre en 106.11, después de conocerse que los inicios de viviendas cayeron un 3.1% en octubre mientras los permisos de construcciones descendieron un 0.6%, ambos datos empeorando previsiones.

El billete verde, no obstante, ha recuperado impulso en los primeros compases de la sesión estadounidense, moviéndose ahora sobre 106.36, ganando un 0.15% en lo que llevamos de jornada.

México espera datos claves esta semana

Sin grandes datos económicos por publicarse en la agenda estadounidense, los operadores del USD/MXN aguardan ahora varias publicaciones claves de México.

El jueves se publicarán las ventas minoristas de septiembre, que serán seguidos con atención después de registrar caídas en los tres meses previos. El viernes llegará el turno de la inflacion de la primera mitad de noviembre, esperándose un incremento del 0.49% frente al 0.43% anterior. Junto a las cifras del IPC, se publicará el PIB del tercer trimestre, que se prevé crezca un 1.5% anual y un 1% intertrimestral.

USD/MXN Niveles de Precio

El Índice de Fuerza Relativa (RSI) se sitúa levemente por debajo de 50 en el gráfico de una hora, señalando una posible inclinación a la baja a corto plazo. El primer soporte aparece en 20.12, suelo de la semana pasada probado el 11 de noviembre. Por debajo espera la zona psicológica de 20.00.

Al alza, la primera resistencia se encuentra en la media móvil de 100 períodos en gráfico de una hora en 20.40. Por encima, los niveles a superar estarán en el techo de la pasada semana, 20.69, y en el máximo de 2024, 20.80.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El EUR/GBP supera la SMA de 50 días de 0.8359, fijando la vista en la resistencia de 0.8400.

- Si rompe al alza, los siguientes niveles clave incluyen la SMA de 100 días en 0.8413, el máximo del 31 de octubre de 0.8448.

- Los riesgos a la baja permanecen; una caída por debajo de 0.8359 podría ver consolidación o una nueva prueba del nivel de 0.8260.

El EUR/GBP extendió sus ganancias por cuarto día consecutivo, subió por encima de la media móvil simple (SMA) de 50 días y se estaba negociando a 0.8373 en el momento de escribir este artículo.

Pronóstico de precio del EUR/GBP: Perspectiva técnica

Después de alcanzar un mínimo del año hasta la fecha (YTD) de 0.8260, el EUR/GBP ha subido por encima de la cifra de 0.8300, despejando en su camino la media móvil simple (SMA) de 50 días de 0.8359 y allanando el camino para una prueba de 0.8400. Una ruptura de este último expondrá la SMA de 100 días en 0.8413, seguida del máximo del 31 de octubre de 0.8448.

Por el contrario, si el EUR/GBP cae por debajo de la SMA de 50 días en 0.8359, el par podría consolidarse dentro del área de 0.8300-0.8359 a menos que los vendedores impulsen el tipo de cambio por debajo del fondo del rango, lo que abriría la puerta para probar 0.8260.

Indicadores como el Índice de Fuerza Relativa (RSI) sugieren que los compradores están a cargo después de volverse alcistas una vez que superaron la línea neutral de 50.

Gráfico de precios del EUR/GBP – Diario

Euro PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Euro (EUR) frente a las principales monedas hoy. El Euro fue la divisa más fuerte frente al Libra esterlina.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.23% | 0.33% | -0.39% | -0.10% | 0.05% | 0.03% | -0.12% | |

| EUR | -0.23% | 0.11% | -0.57% | -0.32% | -0.19% | -0.18% | -0.35% | |

| GBP | -0.33% | -0.11% | -0.68% | -0.43% | -0.29% | -0.29% | -0.44% | |

| JPY | 0.39% | 0.57% | 0.68% | 0.28% | 0.42% | 0.40% | 0.25% | |

| CAD | 0.10% | 0.32% | 0.43% | -0.28% | 0.14% | 0.13% | -0.02% | |

| AUD | -0.05% | 0.19% | 0.29% | -0.42% | -0.14% | -0.01% | -0.16% | |

| NZD | -0.03% | 0.18% | 0.29% | -0.40% | -0.13% | 0.00% | -0.15% | |

| CHF | 0.12% | 0.35% | 0.44% | -0.25% | 0.02% | 0.16% | 0.15% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Euro de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el EUR (base)/USD (cotización).

El miembro del MPC del BoE, Greene, se mostró cauteloso sobre las perspectivas a corto plazo para la política en sus comentarios de ayer, señala Shaun Osborne, Estratega Jefe de FX de Scotiabank.

El BoE muestra cautela sobre las perspectivas de tasas

"Ella señaló que, si bien las presiones inflacionarias estaban moderándose, el presupuesto reciente del gobierno elevaría los precios y que el crecimiento salarial seguía siendo demasiado alto. Señaló que el riesgo de recortar demasiado pronto era mayor que el de avanzar lentamente en la acomodación de la política."

"El gobernador Bailey hizo eco de la postura cautelosa hoy, afirmando que el reciente aumento anunciado por el gobierno del Reino Unido en las contribuciones al Seguro Nacional de los empleadores podría resultar en precios más altos, menor empleo u otros resultados. El gobernador dijo que el BoE tendrá que moverse con cautela en la política mientras monitorea estos impactos. Los mercados siguen siendo reacios a valorar más que una mínima posibilidad de un recorte de tasas en la reunión de política monetaria del Banco en diciembre."

"Las ganancias moderadas de la libra ayer no se han convertido en un desafío serio a la tendencia bajista más amplia en el spot. Más bien, la acción del precio parece ser una consolidación en la reciente debilidad antes de otro empuje a la baja. El soporte menor es 1.26 antes del soporte de la tendencia a largo plazo en 1.2575. La resistencia es 1.2680/90."

- El Dólar sube un 0.09% en el día frente al Peso chileno, manteniéndose dentro del rango de la sesión anterior.

- Los inicios de viviendas de Estados Unidos registran una caída de un 3.1% en octubre.

- Los permisos de construcción disminuyeron un 0.6% en el mismo periodo, empeorando las proyecciones de los analistas.

- La atención estará sobre la decisión de tipos de interés del Banco Popular de China, a publicarse el día de hoy.

El USD/CLP estableció un mínimo diario en 972.85, donde atrajo compradores que llevaron el cruce a un máximo del día en 977.65. Al momento de escribir, el USD/CLP cotiza sobre 973.75, ganando un 0.09% en el día.

El Peso chileno es arrastrado a terreno negativo tras datos económicos decepcionantes de Estados Unidos

De acuerdo con información presentada por la Oficina del Censo de EE.UU., los inicios de viviendas presentaron una caída de un 3.1% en octubre, alcanzando 1.311 millones de unidades, por debajo de las 1.33 millones esperadas y de las 1.353 alcanzadas previamente. Por otro lado, los permisos de construcción bajaron un 0.6% en el mismo mes, extendiendo la caída de un 3.1% registrada en septiembre.

El Banco Popular de China dará a conocer su decisión de tasas de interés al cierre de la sesión americana, el consenso del mercado espera que mantenga los tipos sin cambios en 3.1%

Niveles técnicos en el USD/CLP

El USD/CLP estableció en una resistencia de corto plazo, dada por el máximo del 14 de noviembre en 989.15, apoyada por un patrón de doble techo conformada por los máximos del 16 de abril y del 26 de febrero. La zona de soporte más cercana está en 940.90, mínimo del 24 de octubre, que confluye con el retroceso al 50% de Fibonacci. La siguiente área de soporte clave se encuentra en 881.85, dada por el punto pivote del 20 de mayo.

Gráfico diario del USD/CLP

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.