- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El cobre subió un 1.07% el día de hoy.

- El Grupo BHP y el sindicato N°1 de la mina Escondida firmaron un nuevo contrato colectivo de trabajo.

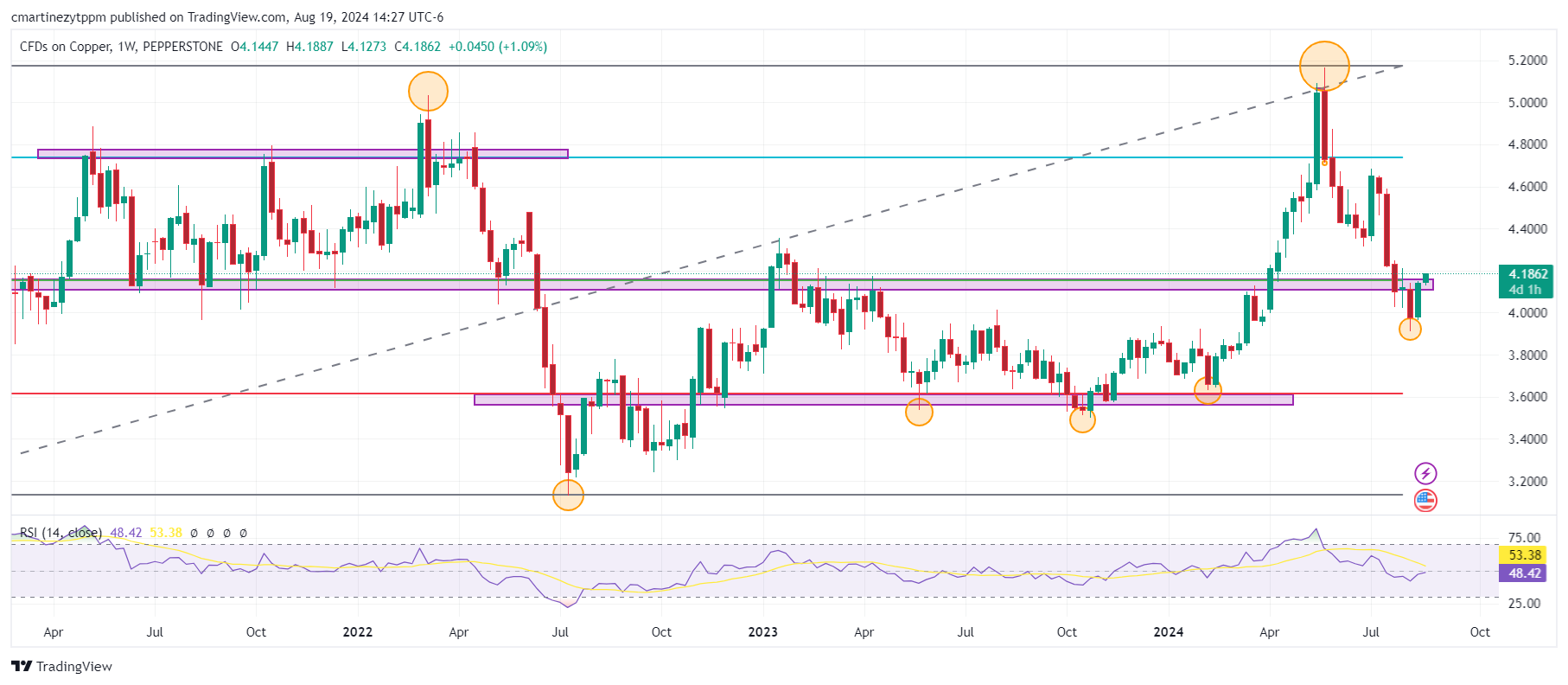

El cobre estableció un mínimo diario en 4.13 $, encontrando compradores que llevaron el precio del metal a un máximo del día en 4.18 $. Al momento de escribir, el cobre opera en 4.18 $, ganando un 1.07% al cierre del mercado.

El sindicato N°1 y el Grupo BHP firman un nuevo contrato colectivo de trabajo

La mina Escondida, catalogada como la más grande del mundo al producir el 5% de la oferta mundial de cobre, entró en huelga la semana pasada tras un conjunto de negociaciones fallidas.

La huelga llegó a su fin el día de ayer tras la firma de un nuevo contrato colectivo de trabajo por los próximos tres años entre el sindicato N°1 y el Grupo BHP cuál de capital de australiano y británico. El acuerdo incluye una mejoría salarial del 3%.

El precio del cobre firmó su tercera jornada consecutiva al alza, alcanzando máximos no vistos desde el 1 de agosto.

Niveles técnicos en el cobre

El cobre reaccionó al alza desde el mínimo alcanzado el 5 de agosto en 3.91 $. El soporte más cercano se encuentra en 3.60 $, en convergencia con el retroceso al 23.6% de Fibonacci. La primera resistencia la observamos en 4.68 $, dado por el máximo del 1 de julio. La siguiente resistencia clave está en 5.16 $, punto pivote del 20 de mayo.

Gráfica semanal del cobre

- El Nasdaq 100 gana un 0.66% en el día.

- DexCom Inc (DXCM) presenta una plusvalía de un 3.58%, en sintonía con Illumina (ILMN) sube un 3.37% diario.

- Los inversionistas fijarán su atención el miércoles a las minutas del Comité de Mercado Abierto de la Reserva Federal (FOMC).

El Nasdaq 100 estableció un mínimo del día en 19.441 atrayendo compradores agresivos que llevaron el índice tecnológico a un máximo diario en 19.639. Actualmente, el Nasdaq 100 cotiza en 19.640, ganando un 0.66% el día de hoy.

Illumina y DexCom lideran las ganancias en el Nasdaq 100

La compañía que desarrolla sensores de glucosa para el manejo de la diabetes, DexCom, registra una ganancia de un 3.58%, ganando 2.68 $, cotizando sus acciones en 77.31 $. Por otro lado, la empresa de biotecnología, Illumina Inc, sube 3.37%, operando en 134.74 $, el día de hoy.

Los inversores se preparan para las minutas que se darán a conocer el miércoles por parte del Comité de Mercado Abierto de la Reserva Federal. Se espera que la postura de la autoridad monetaria muestre un tono expansivo confirmando el aumento de la probabilidad de un recorte de tasas tan pronto como en septiembre.

Niveles técnicos en el Nasdaq 100

El Nasdaq 100 se encuentra una clara tendencia alcista, estableciendo un soporte en 18.832, dado por el mínimo del 14 de agosto. El siguiente soporte se encuentra en 17.775, punto pivote del 8 de agosto en confluencia con el retroceso al 23.6% de Fibonacci. La resistencia más cercana se encuentra en 19.970, máximo del 18 de julio.

Gráfico diario del Nasdaq 100

La continuación de la presión vendedora se mantuvo sin cambios alrededor del Dólar en el contexto de una mayor mejora en el apetito por el universo asociado al riesgo, todo antes de la publicación de las Minutas del FOMC y el discurso del presidente Powell en Jackson Hole.

Esto es lo que necesita saber el martes 20 de agosto:

El Índice del Dólar (DXY) colapsó a mínimos de varios meses cerca de 101.80 debido al intenso sentimiento optimista en el complejo de riesgo. El 20 de agosto, se espera que hablen Bostic y Barr de la Fed, seguidos por el informe semanal de la API sobre los inventarios de petróleo crudo de EE.UU.

El EUR/USD avanzó a nuevos picos de 2024 cerca del nivel de 1.1100 en respuesta a la fuerte caída del Dólar. Se espera la publicación de la tasa de inflación final en la zona euro el 20 de agosto, junto con los precios de producción de Alemania.

El GBP/USD mantuvo su recuperación bien encaminada y se acercó al nivel clave de 1.3000. Lo próximo en la agenda al otro lado del Canal serán las cifras de endeudamiento neto del sector público, que se publicarán el 21 de agosto.

El USD/JPY cayó a mínimos de varios días y revisó los bajos 145.00s tras la fuerte caída del Dólar estadounidense y los rendimientos mixtos. Los resultados de la balanza comercial serán la próxima publicación de datos destacada en Japón el 21 de agosto.

Un comienzo auspicioso de la semana vio al AUD/USD subir a máximos de cinco semanas alrededor de 0.6730. Las actas de la última reunión del RBA se publicarán el 20 de agosto.

Las preocupaciones por la demanda provenientes de China y las crecientes esperanzas en torno a las conversaciones de alto el fuego en el Medio Oriente arrastraron los precios del WTI a mínimos de dos semanas cerca de 73.50$ por barril.

Los precios del oro se negociaron dentro de un rango estrecho y se mantuvieron cerca de los recientes máximos históricos alrededor de 2.500$ por onza troy. La plata subió por tercer día consecutivo y superó el nivel de 29.00$ por onza, o máximos de cinco semanas.

- El USD está presionado por un retroceso en los rendimientos del Tesoro de EE.UU. debido a la claridad anticipada sobre la política de la Fed.

- Los funcionarios de la Fed expresan preocupación por una posible flexibilización con la economía de EE.UU. creciendo por encima de la tendencia.

- Los inversores esperan los comentarios de Jerome Powell en el Simposio de Jackson Hole el jueves.

El lunes, el Dólar estadounidense (USD), medido por el Índice del Dólar estadounidense (DXY), cayó a su nivel más bajo desde enero, alrededor de 102.20, tras un retroceso en los rendimientos del Tesoro de EE.UU. Los participantes del mercado están esperando claridad sobre las perspectivas de la política de la Reserva Federal (Fed).

A pesar del modesto revés, la economía de EE.UU. indica un progreso sostenido por encima de la tendencia, lo que sugiere que el mercado podría estar sobreestimando una futura flexibilización agresiva.

Movimientos diarios y motores del mercado: El Dólar estadounidense se debilita mientras el mercado anticipa una fuerte flexibilización de la Fed

- Se espera que el DXY se debilite en el corto plazo debido a la percepción del mercado de que la Fed está lista para relajar la política monetaria a la luz de los datos recientes que indican una desaceleración económica.

- El informe de ventas minoristas de julio mostró un aumento más fuerte de lo esperado, señalando un gasto del consumidor resistente y sugiriendo que la economía de EE.UU. puede no estar tan débil como se temía.

- El robusto mercado laboral continúa impulsando aumentos salariales, apoyando el gasto del consumidor y sugiriendo que no hay una amenaza inmediata de recesión.

- Esto sugiere que el mercado parece estar sobreestimando a la Fed, y podría llevarse una sorpresa si el banco retrasa el ciclo de recortes.

- El jueves y viernes, el presidente de la Fed, Jerome Powell, estará en los micrófonos en el Simposio de Jackson Hole, donde los mercados buscarán pistas sobre los próximos pasos.

Perspectiva técnica del DXY: Persiste un sesgo de debilitamiento y el DXY pierde soporte clave

Los indicadores técnicos para el Índice DXY se están consolidando, aunque en territorio negativo, reflejando una acción de precios moderada con el Índice de Fuerza Relativa (RSI) profundamente cerca de 30. Las barras del indicador MACD parecen estar creciendo en rojo, sugiriendo una presión de venta constante. La ruptura del índice señala el fin del comercio lateral en el canal de 102.50-103.30, lo que refuerza los argumentos de venta.

Niveles de Soporte: 102.20, 102.00, 101.80.

Niveles de Resistencia: 103.00, 103.50, 104.00.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

Las señales de posicionamiento están en rojo en los mercados de Oro en varios frentes, de tal manera que los gestores de fondos ahora solo probablemente serán reivindicados en una recesión inminente o con una composición más amplia de inversores en Oro, señala Daniel Ghali, Estratega Senior de Commodities en TD Securities.

Jackson Hole y el próximo informe de nóminas parecen ser trascendentales

"Los precios del Oro están retrocediendo desde nuevos máximos históricos, tras la significativa ruptura técnica al norte de los 2.500 $/oz en el Oro al contado, que los participantes han vinculado a compras significativas de fondos macro, barreras digitales, vencimiento de opciones de ETF e informes de que el PBoC emitió nuevas licencias de importación de Oro. En realidad, el mosaico de información sugiere que la ruptura probablemente estuvo más asociada a flujos de opciones, dado que los informes de cuotas de importación chinas parecen en gran medida inconsecuentes por el momento, con los precios del Oro doméstico aún cotizando con descuento."

"Seguimos viendo signos de agotamiento de compras en varios frentes, salvo una recesión inminente. Las posiciones de los comerciantes de Shanghái permanecen cerca de máximos históricos, a pesar de que la demanda de cobertura por depreciación de la moneda se ha detenido. Los CTAs siguen 'máximamente largos'. Lo más importante, el posicionamiento de los fondos macro ahora está en sus niveles más altos desde abril de 2020 y de hecho ahora es más estadísticamente consistente con 370 puntos básicos de recortes de la Fed en los próximos doce meses."

"Esto está fuera de línea con precios más modestos para recortes en los mercados macro globales, y grita una dislocación en el posicionamiento que solo puede ser reivindicada por una recesión inminente, a menos que 'esta vez sea diferente'. La estimación de la revisión anual de referencia del miércoles para las nóminas podría añadir combustible a los temores de recesión, dado que los datos de nóminas parecen estar sobrestimando las ganancias de empleo, pero Jackson Hole y el próximo informe de nóminas parecen ser los más trascendentales."

La asimetría a la baja está aumentando, pero se necesitará una gran caída para desencadenar una actividad de venta a gran escala, señala Daniel Ghali, Estratega Senior de Commodities de TD Securities.

Continúa la actividad de compra a gran escala de los CTA

"Hemos reiterado que la configuración en los mercados de aluminio ha sido superior a la del complejo, con asimetrías extremas en el posicionamiento algorítmico que aún contribuyen a la actividad de compra a gran escala de los CTA. Esperamos que los algoritmos de seguimiento de tendencia ahora probablemente cubran sus cortos restantes y construyan una posición neta larga, resultando en un programa de compra que totaliza +11% de su tamaño máximo en esta sesión."

"Dicho esto, es probable que esto marque el pico en la compra de algoritmos por el momento, con nuestras simulaciones de precios futuros sugiriendo ahora que las asimetrías al alza en los riesgos de posicionamiento que han apoyado el repunte probablemente se hayan disipado por completo."

"La asimetría a la baja está aumentando ahora, pero se necesitará una gran caída para desencadenar una actividad de venta a gran escala. En este escenario, el zinc parece ser el más vulnerable a la actividad de venta a gran escala."

- El EUR/GBP subió modestamente a 0.8520 después de dos sesiones de pérdidas.

- Los indicadores técnicos presentan una perspectiva neutral a corto plazo.

- Los comerciantes deben seguir un posible cruce alcista entre la SMA de 20 y 100 días alrededor de 0.8500.

La negociación del lunes vio al par EUR/GBP fluctuar dentro de un rango estrecho, con un aumento marginal a 0.8520. Este movimiento siguió a una racha de dos días de pérdidas para el par.

El par EUR/GBP sugiere una mezcla de señales alcistas y bajistas. El Índice de Fuerza Relativa (RSI) está actualmente en 53, indicando una ligera tendencia al alza en la presión de compra. Sin embargo, el MACD ha impreso una nueva barra roja, sugiriendo un posible cambio hacia un impulso bajista. Los patrones de volumen han sido mixtos, con sesiones recientes exhibiendo un volumen más bajo en comparación con los grandes picos observados a principios de mes.

EUR/GBP gráfico diario

El par EUR/GBP ha estado consolidándose dentro de un rango de 0.8500-0.8550 durante las últimas sesiones. Una ruptura por encima de 0.8550 podría indicar una posible tendencia alcista, mientras que una ruptura por debajo de 0.8500 puede aumentar la probabilidad de un movimiento descendente adicional. Los niveles clave de soporte a vigilar incluyen 0.8450 y 0.8400, mientras que los niveles de resistencia a considerar incluyen 0.8580 y 0.8600.

Un catalizador alcista podría ser un cruce a punto de completarse entre las medias móviles simples (SMA) de 20 y 100 días alrededor de 0.8500. Esto podría impulsar primero al par hacia arriba, así como construir soporte alrededor del mencionado nivel psicológico.

El pronóstico de los comentaristas del mercado para la inflación a finales de 2024 no se aceleró en todas las medidas, pero sí en algunas, es decir, se han vuelto nerviosos nuevamente, en lugar de disminuir constantemente en respuesta a los últimos datos (favorables) de inflación, señala Tatha Ghose, Analista de FX de Commerzbank.

La situación política emerge como un factor negativo para la lira

"Estas expectativas de inflación se han mantenido consistentemente más altas que los pronósticos oficiales (por ejemplo, los que se encuentran en el Informe de Inflación del CBT). Lo preocupante es que la tasa de inflación interanual comúnmente observada ha disminuido drásticamente en las dos últimas lecturas."

"Históricamente, las expectativas se comportaban mayormente de manera adaptativa, por lo que es algo intrigante que no haya habido una mejora en respuesta, lo que significa que el mercado en general ve a través de la mejora superficial de la inflación lograda hasta ahora y, con razón, se preocupa por la tendencia subyacente."

"En un momento en que se justifica una orientación más decisiva hacia la inflación, la situación política se está volviendo adversa para esta misma iniciativa. Y, esto ahora emerge como un factor negativo adicional para la lira."

El impulso adicional que están recibiendo las divisas CE3 como resultado de la apreciación del Euro (EUR) se detuvo brevemente cuando el euro corrigió a la baja por debajo del nivel de 1.10, señala el analista de FX de Commerzbank, Tatha Ghose.

La corona no está destinada a seguir apreciándose

"Junto a sus pares como el forinto húngaro, la corona checa también se debilitó ligeramente como resultado. En este contexto, la sorpresa al alza del IPP checo de julio apenas tuvo algún efecto contrario. No solo porque no hubo nada significativo dentro de los datos del IPP, sino también porque la divisa ya se había recuperado algo en respuesta a una sorpresa al alza previa del IPC."

"En cuanto a la sorpresa del IPP, los precios volvieron a un cambio positivo mes a mes después de algunos meses de deflación mensual absoluta. Naturalmente, no se debería esperar que los niveles de precios continúen cayendo cada mes, por lo que se debía esperar alguna reversión en esa tendencia extra-moderada."

"Los datos aún argumentan a favor de algunos recortes de tasas adicionales, incluso si estos no son urgentemente necesarios para combatir la inflación por debajo del objetivo. En la medida en que hace un mes, tales temores eran prominentes, tales temores ahora se han revertido. Esto justifica una modesta recuperación de la corona. Pero, el efecto más grande probablemente sea la recuperación del euro en sí. Una vez que eso haya alcanzado su punto máximo, no deberíamos esperar que la corona continúe apreciándose."

- El USD/CLP pierde un 1.35% diario.

- El Producto Interior Bruto (PIB) de Chile presentó un incremento de un 1.6% anual ubicándose por debajo de las estimaciones.

- Los inversionistas estarán atentos a la decisión de tipos de interés por parte del Banco Central de China, al cierre de la sesión americana.

El USD/CLP alcanzó un máximo del día en 940.09, encontrando vendedores agresivos que llevaron la paridad a un mínimo diario en 927.11. Actualmente, el dólar estadounidense opera en 927.59 frente al Peso chileno, perdiendo un 1.35%, en la jornada del día de hoy.

El Peso chileno opera en terreno positivo posterior a la publicación del Producto Interior Bruto (PIB)

Con base en información del Banco Central de Chile, durante el segundo trimestre de 2024, el Producto Interno Bruto creció un 1.6% impulsado principalmente por los sectores de minería, comercio, transporte y eléctrico. Este resultado es menor a las estimaciones del 1.8% y del 2.3% registrado en el trimestre anterior.

Los inversores tendrán el foco en el Banco Central de China, cuando dé a conocer la decisión de tipos de interés, al concluir la sesión americana. El consenso de los analistas espera que las tasas se mantengan sin cambios en un 3.35%, después de haber recortado 10 puntos básicos en su última reunión del 19 de junio, en un intento por incentivar la actividad económica, industrial e inmobiliaria.

Niveles técnicos en el USD/CLP

El USD/CLP ha reaccionado a la baja en la resistencia ubicada 940.05, que confluye con el retroceso al 50% de Fibonacci. El primer soporte lo encontramos en 904.90, mínimo del 15 de julio. La siguiente zona de soporte clave está en 881.85, punto pivote del 20 de mayo. El Índice de Fuerza Relativa se encuentra en 42.15, indicando una presión vendedora consistente con proyección a explorar niveles inferiores.

Gráfico diario del Peso chileno

- El S&P 500 sube marginalmente un 0.13%, al inicio de la jornada.

- Neel Kashkari abre la puerta al debate sobre un posible recorte de tasas en septiembre.

- Christopher Waller, miembro de la Reserva Federal, participa en el Taller sobre banca, pagos y finanzas en Washington D.C.

El S&P 500 estableció un mínimo del día en 5.541, atrayendo compradores agresivos que han llevado el índice a un máximo diario en 5.565. Actualmente, el S&P 500 opera en 5.563, ganando un 0.13% en el día.

El S&P 500 opera en terreno positivo ante declaraciones de las autoridades de la Fed

Neel Kashkari, presidente del Banco de la Reserva Federal de Minneapolis, inició el debate sobre un posible recorte de tasas en septiembre, durante una entrevista con el Wall Street Journal, el día de hoy. La postura de Kashkari se centra en no disminuir la tasa de interés en una proporción mayor a 25 puntos básicos, ya que los datos de inflación y las solicitudes de desempleo, así como las ventas minoristas son alentadores.

Por otro lado, Christopher Waller, miembro de la Junta de Gobernadores de la Reserva Federal, destacó la importancia de un banco central para equilibrar las intervenciones con el objetivo de prevalecer la estabilidad financiera y lograr una política monetaria eficiente durante una intervención en el Taller sobre dinero, pagos y finanzas celebrado en Washington D.C.

Niveles por considerar en el S&P 500

El S&P 500 mantiene la tendencia alcista, estableciendo un soporte en el corto plazo cercano a 5.300, que confluye con el retroceso al 50% de Fibonacci. El siguiente soporte lo encontramos en 5.100, punto pivote del 5 de agosto. La resistencia más cercana está en 5.667, máximo alcanzado el 16 de julio.

Gráfica diaria del S&P 500

El Dólar estadounidense ha caído hoy a mínimos de cuatro semanas frente al Peso colombiano en 3.999,63, pero después ha recuperado terreno y ha subido a un techo diario en 4.033,99.

El USD/COP cotiza ahora sobre 4.029,31, ganando un 0.07% en el día.

El foco de la semana estará en las Minutas del FOMC y en Jackson Hole

- Hoy es festivo en Colombia, y sin datos relevantes por publicarse en el país esta semana, el foco estará en las Minutas de la Fed que se publicarán el miércoles y en la reunión de los banqueros centrales en Jackson Hole que tendrá lugar a partir del jueves.

Habiendo recortado tasas por primera vez en unos ocho años a principios de mayo, el mercado está preparado para que el Riksbank anuncie otros 25 puntos básicos de relajación en la reunión de política monetaria de mañana. Los resultados de la encuesta de Bloomberg a economistas muestran que esta expectativa es unánime entre los diecinueve participantes, señala la Estratega Senior de FX Jane Foley.

El EUR/SEK está cotizando actualmente cerca de su nivel promedio

"Las esperanzas de un recorte de tasas se han consolidado tanto por el resultado del informe de inflación del IPC sueco de la semana pasada como por la orientación proporcionada por el Riksbank en su última reunión de política monetaria en junio. El EUR/SEK está cotizando actualmente cerca de su nivel promedio del último año. Dicho esto, aunque la SEK ha recuperado algo de terreno frente al EUR en relación con su mínimo de septiembre de 2023, sigue siendo débil desde una perspectiva histórica."

"La debilidad del tipo de cambio significa que los responsables de la política monetaria probablemente estén vigilando de cerca las posibles decisiones de política tanto del BCE como de la Fed este año y sus respectivos impactos en el mercado de divisas. En nuestra opinión, la vulnerabilidad de la SEK limita la probabilidad de que el Riksbank anuncie un recorte de tasas de 50 puntos básicos esta semana."

"En vista del riesgo de que el ritmo de los recortes de tasas del Riksbank pueda adelantarse a los del BCE durante el resto del año, hemos elevado nuestra previsión de EUR/SEK a 3 meses a 11.50 desde 11.20. Aún esperamos una apreciación moderada de la SEK frente al EUR el próximo año, asumiendo que las tasas de política más bajas del Riksbank ayuden a estimular la economía."

El THB ha recuperado más del 80% de las pérdidas de este año frente al USD, señala Philip Wee, Estratega Senior de FX de DBS.

Los bajistas pueden empujar hacia 34 con un USD más débil

"En los primeros cuatro meses de este año, el USD/THB subió de 34,0 a 37,3 debido a la postura de la Fed de mantener las tasas 'altas por más tiempo' para frenar las agresivas apuestas del mercado por un recorte de tasas. A principios de agosto, el Banco de Tailandia anunció planes para aumentar el límite anual de salida a 200.000 $ desde 50.000 $, reflejando su confianza en la estabilidad del THB."

"A pesar de que el tribunal constitucional tailandés destituyó a Srettha Thavisin como primer ministro el pasado miércoles, el USD/THB cerró por debajo de 35 la semana pasada por primera vez desde mediados de agosto de 2023. El USD/THB tiene margen para caer aún más a 34 con un USD más débil, y el reino se ha movido rápidamente para disipar la incertidumbre sobre el liderazgo político."

"Durante el fin de semana, el rey tailandés Maha Vajiralongkorn concedió un indulto real al ex primer ministro tailandés Thaksin Shinawatra y nombró a su hija, Paetongtarn, como la nueva primera ministra."

El MYR se ha apreciado un 3,7% en lo que va de año frente al USD en los primeros 8,5 meses, convirtiéndose en el mejor desempeño de este año. El GBP fue un distante segundo con ganancias del 1,7%, y el SGD tercero con un 0,3%, señala Philip Wee, Estratega Senior de FX de DBS.

BNM no se opone a más apreciación

"El crecimiento del PIB real de Malasia se aceleró al 5,9% interanual en el 2T24 tras su repunte al 4,2% en el 1T24 desde el 2,9% en el 4T23. Bank Negara Malaysia espera que la recuperación generalizada se mantenga en la segunda mitad del año, impulsada por una mayor demanda de exportaciones tecnológicas, más llegadas de turistas que sustentan el gasto de consumo y el crecimiento de la inversión de inversiones extranjeras en el sector de semiconductores y centros de datos de IA."

"Aunque los responsables de la política ven el crecimiento cerca de la parte superior del objetivo oficial del 4-5% de este año, no esperan que la inflación supere el objetivo del 2-3,5%. Por lo tanto, BNM no tiene prisa por reducir las tasas de interés a pesar de las amplias expectativas de que la Fed reduzca las tasas en septiembre."

"Dada la recuperación del MYR desde sus peores niveles desde la crisis financiera asiática, BNM no parece oponerse a más apreciación de la moneda. En febrero, BNM no estuvo en desacuerdo con las estimaciones del sector privado de que el valor justo del USD/MYR debería caer entre 3,90 y 4,30 frente al USD, citando las perspectivas económicas positivas de Malasia."

- El USD/MXN alcanza máximos de dos días en 18.81.

- El Dólar estadounidense sube frente al Peso mexicano pero se debilita en el resto de frentes.

- El foco de la semana estará en las Minutas de la Fed y los datos mexicanos de ventas minoristas, PIB e inflación.

El USD/MXN ha abierto la semana cotizando cerca del mínimo de 18 días alcanzado el viernes en 18.59. En concreto, el par ha abierto alrededor de 18.60, pero en las últimas horas ha tomado impulso hasta alcanzar un máximo de dos días en 18.81.

El Dólar cae a mínimos de siete meses y medio en la semana de las Minutas de la Fed

El Índice del Dólar estadounidense (DXY) está oscilando hoy, cayendo a nuevos mínimos desde el 5 de enero en 102.00 tras haber iniciado el lunes alrededor de 102.45/102.50. El billete verde se mueve ahora sobre 102.20, perdiendo cerca de un 0.20% diario.

Los operadores dan por asumido un primer recorte de tasas de la Fed en septiembre. La duda es si será de 25 puntos básicos (pb) o de 50. Según la herramienta FedWatch de CME Group, hay un 75.5% de posibilidades que la primera rebaja sea de 25 pb y un 24.5% de opciones de que sea de 50 pb.

El foco de la semana para el USD/MXN estará, sobretodo, en las Minutas de la Fed que se publicarán el miércoles, y en la reunión de líderes de bancos centrales en Jackon Hole que tendrá lugar entre el 22 y el 24 de agosto. En México se publicarán varios datos relevantes. Mañana se darán a conocer las ventas minoristas de junio, que se prevé que caigan un 1.8% después de subir un 0.3% en mayo, y el jueves se conocerá el PIB del segundo trimestre y la inflación de la primera mitad de agosto, que se estima subirá un 0.13% frente al 0.71% anterior.

USD/MXN Niveles de precio

Con el Dólar estadounidense cotizando sobre 18.79 frente al Peso mexicano, ganando un 0.82% en el día, la próxima resistencia al alza espera en la zona redonda de 19.00 y en el máximo de la pasada semana en 19.10. Por encima, la barrera principal está en 20.06, techo del 5 de agosto, y nivel más alto visto desde octubre de 2022.

A la baja, el soporte inicial está en el mínimo del 1 de agosto, 18.42. Más abajo, el nivel más relevante es la zona de 18.00 y la media móvil de 100 en gráfico diario en 17.68.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

Los datos publicados el domingo por Rightmove mostraron una caída del 1.5% en los precios promedio de venta solicitados para las casas en el Reino Unido en agosto. Sin embargo, los precios fueron un 0.8% más altos en el año, señala Shaun Osborne, Estratega Jefe de FX de Scotiabank.

La zona de mínimos de 1.29 debería mantenerse bien soportada por ahora

"La Libra esterlina (GBP) ha hecho un progreso marginal en el día hasta ahora y sigue viéndose relativamente cómoda en la parte alta de 1.29. Los datos del PMI del Reino Unido se publican el jueves. El Gobernador del BoE, Bailey, habla el sábado en el evento de Jackson Hole."

"El rebote del GBP desde el mínimo de principios de agosto se ha desarrollado fuertemente, pero puede moderarse a corto plazo. Las ganancias al contado están respaldadas por indicadores de tendencia alcista a corto plazo, pero las ganancias muestran signos de desaceleración alrededor de 1.2954 (76.4% de retroceso de la caída de julio/agosto) esta mañana."

"Las caídas del GBP a la zona alta de 1.28/baja de 1.29 deberían mantenerse bien soportadas por ahora."

- La Libra esterlina retrocede frente a sus pares clave el lunes.

- Desde una perspectiva técnica, el GBP/USD está retrocediendo dentro de una tendencia alcista a corto plazo establecida.

La Libra esterlina (GBP) cotiza marginalmente a la baja en sus pares más negociados el lunes después de un comienzo mixto y a pesar de la serie de datos económicos positivos recientes del Reino Unido.

La Libra esterlina mixta pero resistente tras una serie de datos positivos

La Libra esterlina está cotizando a la baja al comienzo de la nueva semana. Las evaluaciones recientes de la economía del Reino Unido han sido mayormente positivas, con algunos economistas describiéndola como alcanzando un equilibrio "Ricitos de Oro" entre "no demasiado fría" y "no demasiado caliente".

La inflación general se mantiene alrededor del objetivo del 2.0% del Banco de Inglaterra (BoE), y la inflación de servicios – que hasta ahora ha permanecido particularmente alta – cayó al 5.2% en julio desde el 5.7% anterior, volviendo a un promedio a largo plazo de alrededor del 3.5%.

Los datos de ventas minoristas del Reino Unido de la semana pasada mostraron un repunte en julio del 0.5% desde un negativo 0.9% en junio. La tasa de desempleo cayó al 4.2% en el segundo trimestre desde el 4.4% en el primer trimestre, y el Producto Interno Bruto (PIB) aumentó un 0.9% desde el 0.3% en el mismo período.

La menor inflación general y la disminución de la alta inflación de servicios llevaron al BoE a recortar las tasas de interés en su reunión de agosto al 5.00% desde el 5.25%. Las tasas de interés más bajas tienden a deprimir el valor de la GBP al reducir los flujos de capital extranjero. Los indicadores basados en el mercado sobre si las tasas de interés caerán aún más dan una probabilidad ligeramente inferior al 50% de un nuevo recorte del 0.25% en septiembre. Los economistas de Capital Economics esperan un total de dos recortes más del 0.25% antes de fin de año.

La Libra sube frente al USD pero cae frente al JPY

Frente al Dólar estadounidense, el GBP está plano, cotizando en los 1.2940 el lunes después de un comienzo fuerte. El GBP/USD cotizó al alza debido a la debilidad generalizada del USD, tras los comentarios del presidente del Banco de la Reserva Federal (Fed) de Chicago, Austan Goolsbee, el viernes, quien dijo que el mercado laboral de EE.UU. y algunos otros indicadores económicos líderes estaban "dando señales de advertencia", incluyendo niveles crecientes de morosidad en tarjetas de crédito. Sus palabras reavivaron las preocupaciones de recesión, lastrando la moneda estadounidense.

El EUR/GBP oscila entre tibias ganancias y pérdidas con poca información o datos nuevos que impulsen a cualquiera de las monedas en el par.

La Libra está cayendo frente al Yen japonés (JPY) después de que los datos de Japón el domingo por la noche mostraran que los pedidos de maquinaria en Japón repuntaron un 2.1% intermensual en junio, más fuerte de lo esperado, después de registrar una caída del 3.2% en el mes anterior.

Los rendimientos de los bonos del gobierno japonés a 10 años subieron al 0.9% tras los datos, ayudando a apoyar al Yen al que están altamente correlacionados. El JPY ya había estado repuntando después de que los datos del PIB japonés de la semana pasada sorprendieran al alza, mostrando que la economía se expandió un 0.8% intermensual en el segundo trimestre, revirtiendo la contracción del 0.6% en el primer trimestre y superando las expectativas del 0.5%.

El Banco de Japón (BoJ) también sorprendió a los mercados en julio después de decidir subir las tasas de interés de una banda de 0.0% -0.10% a 0.25% debido a las crecientes presiones inflacionarias. Esto se produce después de exitosas negociaciones salariales de primavera que dieron a los trabajadores más ingresos disponibles. La expectativa es que el BoJ suba las tasas aún más antes de fin de año.

Análisis Técnico: El GBP/USD continúa su rally a corto plazo

El GBP/USD retrocede dentro de una tendencia alcista a corto plazo, sin embargo, dado que "la tendencia es tu amiga", está sesgado a reanudar su tendencia alcista eventualmente.

GBP/USD Gráfico de 4 horas

El GBP/USD probablemente eventualmente se extenderá al alza hasta el próximo objetivo en 1.3042 (máximo del 17 de julio).

El RSI ha subido a la zona de sobrecompra, lo que indica un riesgo creciente de que el par pueda retroceder. Los máximos anteriores en 1.2940 podrían proporcionar un nivel de soporte para cualquier retroceso que se materialice. El número redondo de 1.2900 es otro nivel al que el par podría caer en caso de una corrección.

Las tendencias a mediano y largo plazo siguen siendo opacas y más "laterales" que direccionales, con la acción del precio atrapada en el rango entre 1.2300 y 1.3042 desde noviembre de 2023.

Indicador económico

Producto Interior Bruto (QoQ)

El PIB publicado por National Statistics es una medida del valor total de bienes y servicios producidos por el Reino Unido. El PIB es considerado como una medida amplia de la actividad económica e indica el ritmo al cual la economía de un país crece. Una lectura superior a las expectativas es alcista para la libra, mientras que una lectura inferior es bajista.

Leer más.Última publicación: jue ago 15, 2024 06:00 (Prel)

Frecuencia: Trimestral

Actual: 0.6%

Estimado: 0.6%

Previo: 0.7%

Fuente: Office for National Statistics

¿Por qué es importante para los operadores?

El EUR/USD alcanzó un nuevo máximo marginal apenas por encima de 1.1050 anteriormente, reflejando pérdidas más amplias del USD y poco más, señala Shaun Osborne, Estratega Jefe de FX de Scotiabank.

La media móvil de 200 semanas es la próxima gran resistencia para la UE

"No hubo informes de datos de la Eurozona hoy. El enfoque local se centra en las actas del BCE del jueves y la actualización del banco central sobre los salarios negociados para el segundo trimestre. Algunos miembros del BCE han expresado su preocupación de que el aún alto crecimiento salarial sea un riesgo para la perspectiva de inflación. Los PMI de la Eurozona también se publican el jueves. Los diferenciales reales y nominales son favorables para el EUR, pero puede ser necesaria una mayor compresión de los diferenciales para impulsar más ganancias del EUR en el futuro."

"El precio al contado está retrocediendo desde el máximo intradía justo por encima de 1.1050, el más alto desde enero. La acción del precio intradía sugiere que puede haber una consolidación a corto plazo para el EUR."

"Los osciladores de tendencia alcista en los osciladores DMI intradía, diarios y semanales sugieren un alcance limitado para las correcciones del EUR en este momento, lo que debería significar un soporte firme en las caídas hacia la zona media/alta de 1.09. La media móvil de 200 semanas (1.1064) es el próximo gran desafío para el EUR.

- La Plata hace máximos más altos ya que la tendencia alcista a corto plazo favorece las posiciones largas.

- La Plata acaba de salir de la zona de sobrecompra según el RSI, aumentando las posibilidades de una corrección.

La Plata (XAG/USD) está registrando máximos más altos y mínimos más altos a medida que sube en el gráfico de 4 horas. Esto sugiere que la materia prima probablemente esté en una tendencia alcista a corto plazo, y dado que "la tendencia es tu amiga", las probabilidades favorecen una continuación de esa tendencia al alza.

Plata gráfico de 4 horas

La Plata acaba de romper por encima de un nivel clave de soporte y resistencia a largo plazo en 28.71$ y esto confirma aún más su sesgo alcista a corto plazo.

El metal precioso está ahora cerca del máximo del 2 de agosto en 29.23$, donde encontrará más resistencia técnica, sin embargo, dado el sesgo alcista a corto plazo, probablemente superará la resistencia eventualmente y continuará al alza.

Más allá de eso, los objetivos al alza se encuentran en 29.44$ (máximo del 24 de julio) y 30.59$ (máximo del 18 de julio).

El Índice de Fuerza Relativa (RSI) acaba de salir de la zona de sobrecompra, sin embargo, indicando una mayor probabilidad de que se desarrolle una corrección. Tal corrección podría ver a la Plata regresar temporalmente a 28.71$, o posiblemente incluso al soporte en 28.52$ (máximo del 15 de agosto).

El Dólar canadiense (CAD) y el MXN están rezagados, junto con el USD nuevamente débil, señala el estratega jefe de FX de Scotiabank, Shaun Osborne.

La resistencia del USD/CAD es 1.3750/75

"El CAD sigue manteniéndose por debajo del área de 1.37, sin embargo, y avanzó algo a través de la parte superior de los 1.36 durante la noche antes de retroceder. Los precios más débiles del crudo pueden moderar las ganancias del CAD a corto plazo. El contexto de riesgo más amplio parece positivo, aunque los futuros de acciones estadounidenses muestran solo ganancias marginales en el día hasta ahora."

"Nuestra estimación de valor justo para el CAD continúa cambiando favorablemente y se sitúa en 1.3621 esta mañana, sin embargo. El cambio constructivo del CAD en los factores que impulsan las perspectivas de la moneda debería ayudar a frenar los rebotes del USD a corto plazo."

"Las pérdidas al contado a través del soporte del USD (retroceso y media móvil de 40 días) alrededor de 1.3725 han provocado la caída anticipada de los fondos a 1.3675 (el último soporte de retroceso antes de un retorno a 1.36). El CAD ha cedido algunas de esas ganancias nocturnas en el comercio temprano aquí, pero la pérdida de soporte en los bajos 1.37 inclina los riesgos hacia algunas ganancias adicionales—quizás graduales—del CAD. La resistencia del USD/CAD es 1.3750/75."

- El USD/CHF ha corregido en los últimos días, planteando la cuestión de si podría estar revirtiendo a la baja.

- Aún no ha caído lo suficiente como para indicar con confianza una reversión en la tendencia y una reanudación de la tendencia alcista sigue siendo posible.

El USD/CHF cambió de rumbo después de registrar un nuevo mínimo el 5 de agosto y comenzó a tender al alza. El par inició una secuencia de máximos y mínimos más altos en el gráfico de 4 horas, lo que sugiere que estaba en una tendencia alcista a corto plazo. Alcanzó un pico de 0.8749 el 15 de agosto. Desde entonces ha estado corrigiendo. Alcanzó un nuevo mínimo de 0.8616 el 19 de agosto.

Gráfico de 4 horas del USD/CHF

La pregunta es si la corrección es simplemente un retroceso dentro de la tendencia alcista dominante o el comienzo de un movimiento más profundo a la baja.

Aunque el USD/CHF muestra signos bajistas, probablemente sigue siendo en general ligeramente alcista, aunque no sin riesgos. El par ha roto por debajo de una línea de tendencia para el rally desde los mínimos del 4 de agosto y por debajo de las medias móviles simples (SMA) de 100 y 50 periodos, y se ve bastante bajista en el gráfico diario (no mostrado). Todos estos son signos negativos, sin embargo, la tendencia a corto plazo sigue intacta. Se requiere más caída para señalar una reversión a la baja.

Un cierre por debajo del nivel de soporte de 0.8618, por ejemplo, proporcionaría confirmación de una reversión de la tendencia a corto plazo y el comienzo de una nueva tendencia bajista. Tal movimiento podría entonces esperarse que continúe cayendo hasta un objetivo bajista en 0.8560.

Alternativamente, el par aún podría recuperarse. El retroceso desde el máximo del 15 de agosto podría caracterizarse como una corrección ABC de la tendencia alcista. Si es así, es probable que la tendencia alcista se reanude.

La formación de un patrón de reversión alcista en los mínimos actuales podría proporcionar evidencia de que el par estaba a punto de reanudar su tendencia alcista. O un cierre por encima de la SMA de 100 en 0.8688 ayudaría a proporcionar confirmación.

Se esperaría entonces que el par subiera de nuevo al máximo del 15 de agosto en 0.8749. Una ruptura por encima de eso extendería la tendencia probablemente hasta la resistencia en 0.8776.

Espere que dos eventos pesen sobre el Dólar esta semana, señala Philip Wee, estratega senior de FX de DBS.

La Fed y el BoJ hablarán esta semana

"Durante la audiencia parlamentaria especial del 23 de agosto, el Gobernador del Banco de Japón, Kazuo Ueda, probablemente se mantendrá firme en el plan de aumentar las tasas de interés durante el Año Fiscal 2025. En el Simposio de Jackson Hole de la Fed de Kansas City del 22 al 24 de agosto, el presidente de la Fed, Jerome Powell, debería allanar el camino para eliminar la restricción de alto nivel mediante un recorte de tasas de 25 puntos básicos en la reunión del FOMC del 18 de septiembre."

"Espere que Powell minimice el reciente pánico del mercado sobre una recesión en EE.UU. y reafirme su optimismo por un aterrizaje suave de la economía y el mercado laboral. Ueda probablemente no esperará que la venta masiva del ‘Lunes Negro’ del Nikkei el 5 de agosto descarrile las mejoras en las previsiones económicas y de inflación del BoJ anunciadas el 31 de julio."

"Por lo tanto, el USD/JPY debería estar mirando niveles más bajos nuevamente después de su cobertura de cortos desde 141.70 el 5 de agosto hasta 147.60 el viernes pasado."

El final de la semana debería ser más tranquilo que los días anteriores en la región de CEE con solo datos secundarios en Polonia y la República Checa.

El final de la semana será más tranquilo en la región de CEE

"Fue una semana más o menos exitosa para las divisas de CEE, especialmente en los cruces con USD, ya que nos volvimos alcistas en la región al final de la semana pasada. Mencionamos el miércoles que el espacio para un mayor repunte aquí se está reduciendo, pero los fuertes datos de EE.UU. de ayer enviaron a las divisas de CEE contra un muro de ladrillos."

"Sin embargo, parte del mercado de CEE estuvo cerrado por un feriado local y deberíamos ver algo de recuperación con tasas centrales más altas hoy. Los mercados de la corona checa y el forinto húngaro estuvieron abiertos ayer y ya vieron algunas pérdidas. Sin embargo, todavía creemos que hay más espacio para que las divisas de CEE repunten."

"El EUR/USD está regresando después de los datos de EE.UU. y algo de presión sobre el pago de tasas en CEE tras tasas centrales más altas debería nuevamente mejorar el panorama para las divisas de CEE. Seguimos siendo positivos con el zloty y la corona, mientras que para el forinto queremos ser más neutrales en estos niveles. Pero está claro que desde estos niveles será más difícil para CEE ver más ganancias."

El Dólar estadounidense (USD) está bajando frente a todas las principales divisas, con el índice DXY alcanzando un mínimo de siete meses. Las expectativas del mercado monetario para un ciclo agresivo de relajación de la Fed y la modesta mejora en el apetito por el riesgo en los mercados financieros, reflejada por la recuperación en los mercados de renta variable globales, están pesando sobre el USD, señalan los estrategas de BBH FX.

Los responsables de la Fed están listos para hablar

"Los futuros de los fondos de la Fed aún están valorando alrededor de 100 pb de relajación para fin de año. En nuestra opinión, el alentador contexto macroeconómico de EE.UU. de sólida actividad de demanda interna y desinflación moderada sugiere que es poco probable que la Fed recorte la tasa de fondos tanto como se valora actualmente. Como tal, hay espacio para una reevaluación al alza en las expectativas de la tasa de fondos de la Fed en favor del USD y los rendimientos del Tesoro."

"La presidenta de la Fed de San Francisco, Mary Daly (votante del FOMC), enfatizó la necesidad de recortes graduales de las tasas de interés, señalando que la economía de EE.UU. ‘no está en un lugar urgente’ y que el mercado laboral ‘no estaba débil’. Daly agregó que ‘el gradualismo no es débil, no es lento, no está rezagado, es simplemente prudente’."

"Hoy, el gobernador de la Fed, Chris Waller, dará un discurso de bienvenida en un taller sobre Dinero, Banca, Pagos y Finanzas. Pero el discurso del viernes del presidente de la Fed, Jay Powell, sobre las perspectivas económicas en el Simposio de Política Económica de Jackson Hole (de jueves a sábado) se lleva el protagonismo. Esperamos que Powell señale que la Fed está preparada para comenzar a recortar la tasa de fondos en septiembre y rechace cualquier tipo de precompromiso a un camino de relajación agresiva."

El calendario de datos de hoy está tan tranquilo que ni siquiera la presidenta del BCE, Lagarde, parece estar hablando. La falta de datos económicos para guiar a los inversores podría ser preocupante, pero los recientes vaivenes del mercado no se basaron en un análisis económico racional, señala Paul Donoban, analista macro de UBS.

Se acerca el campamento de verano de la Fed para banqueros centrales

"La política domina el panorama del mercado a corto plazo. El presidente de EE.UU., Biden, inaugurará la Convención Nacional Demócrata en Chicago. El enfoque está menos en los comentarios de Biden y más en las propuestas políticas de la vicepresidenta Harris. Por supuesto, los mercados no necesariamente asumen que la retórica de campaña se convertirá en realidad política."

"El tema del 'abuso de precios' por parte de los minoristas de alimentos ha estado recibiendo atención. La proporción de beneficios sobre el PIB de los minoristas de EE.UU. ha aumentado de aproximadamente el 14% antes de la pandemia a poco menos del 22% hoy en día (la proporción de beneficios de los mayoristas se mantuvo en niveles previos a la pandemia, en contraste). Los controles absolutos de precios son generalmente considerados por los economistas como poco útiles. Fomentar la competencia y educar a los consumidores puede combatir la inflación impulsada por los beneficios."

"El campamento de verano de la Reserva Federal para banqueros centrales es a finales de la semana, y obtendremos las minutas de la última reunión de la Fed a mitad de semana. Es probable que el campamento de verano sea más el centro de atención. La presidenta de la Fed, Daly, estaba señalando que se avecina una serie de recortes de tasas."

- El precio del petróleo cae por segundo día consecutivo de negociación.

- Los precios retroceden mientras los comerciantes se centran en los temores de demanda de China y los esfuerzos para lograr un acuerdo de alto el fuego en Gaza.

- El Índice del Dólar estadounidense se relaja aún más después de que los fondos de cobertura se posicionen largos en el Yen japonés, que se aprecia frente al Dólar.

El petróleo retrocede por segunda sesión consecutiva mientras algunos riesgos de cola se adelantan el lunes. Los comerciantes temen una demanda más débil nuevamente por parte del importador de petróleo China, lo que pesa sobre el sentimiento general del mercado. Mientras tanto, todas las miradas están puestas en el Medio Oriente, donde un resultado exitoso de las conversaciones de alto el fuego en Gaza podría reducir sustancialmente los riesgos de suministro, según Reuters. Con dos eventos principales de prima de riesgo descontados, podría haber más relajación en los precios del crudo.

El Índice del Dólar estadounidense (DXY), que rastrea el desempeño del Dólar estadounidense frente a seis monedas principales, está sintiendo la presión del Yen japonés. Los mercados se sacudieron el viernes después de que la Comisión de Operaciones a Futuro de Materias Primas (CFTC) informara que los fondos de cobertura volvieron a estar netamente largos en el Yen japonés (JPY) por primera vez desde 2021. Esto pesó sobre el Dólar y se trasladó al desempeño del DXY, que coquetea con una ruptura por debajo de 102 antes del simposio de Jackson Hole de la Reserva Federal a finales de esta semana.

Al momento de escribir, el petróleo crudo (WTI) cotiza en 75.03$ y el Brent Crudo en 78.71$

Noticias sobre el petróleo y movimientos del mercado: Demanda en disminución desde China

- Bloomberg informa que Irán ha aumentado la prima en los precios de su crudo ligero en 2,35 $ por barril sobre el precio de referencia de Omán-Dubái para las ventas de septiembre a Asia. El movimiento es bastante extraño teniendo en cuenta que los mercados están preocupados por una desaceleración de China.

- Los datos semanales de la Comisión de Operaciones a Futuro de Materias Primas (CFTC) revelaron que los fondos de cobertura siguen netamente largos en petróleo crudo aunque la acción del precio no ha estado superando estas últimas semanas. Bloomberg informa que los fondos de cobertura podrían verse obligados a reducir su participación si el crudo no gana terreno esta semana, lo que añadiría más presión de venta.

- La producción de petróleo en Libia ha aumentado en 300.000 barriles por día con la producción de Waha Oil volviendo a niveles normales después del mantenimiento, informa Reuters.

- El riesgo de titulares debe ser considerado con las conversaciones de alto el fuego en Gaza que tendrán lugar en los próximos días.

Análisis Técnico del Petróleo: Ese rechazo tiene más espacio para continuar

Una gran advertencia ya apareció la semana pasada en los gráficos después de que los precios del petróleo no pudieron cruzar la importante Media Móvil Simple (SMA) de 100 días alrededor de 78,45 $, un nivel técnico clave. Con ese rechazo desarrollándose, el Índice de Fuerza Relativa (RSI) en el gráfico diario todavía se negocia bastante en el medio de su rango, sin parecer sobrevendido. Esto podría significar más caídas por venir, particularmente cuando los fondos de cobertura comiencen a reducir su participación, desencadenando una mayor caída hacia 72,00 $ o menos.

Al alza, se vuelve muy difícil ser alcista con muchos niveles de resistencia cercanos. El primer elemento a tener en cuenta es el pivote de 75,27 $. El siguiente es el doble nivel en 77,65 $, que se alinea con una línea de tendencia descendente y la Media Móvil Simple (SMA) de 200 días. En caso de que los alcistas puedan romper por encima de él, la SMA de 100 días en 78,45 $ podría desencadenar otro rechazo como lo hizo la semana pasada.

A la baja, el mínimo del 5 de agosto en 71,17 $ es el mejor nivel para un rebote. No estaría mal comenzar a considerar niveles por debajo de 70,00 $ en caso de que las conversaciones de alto el fuego lleguen a un avance y los fondos de cobertura comiencen a vender su participación especulativa en contratos de petróleo. El gran nivel de 68,00 $ es el primer nivel a observar seguido por 67,11 $, que es el punto más bajo del triple suelo visto en junio de 2023.

Gráfico diario del petróleo crudo WTI

El petróleo WTI FAQs

El petróleo WTI es un tipo de petróleo crudo que se vende en los mercados internacionales. WTI son las siglas de West Texas Intermediate, uno de los tres tipos principales que incluyen el Brent y el crudo de Dubai. El WTI también se conoce como "ligero" y "dulce" por su relativamente baja gravedad y contenido en azufre, respectivamente. Se considera un petróleo de alta calidad que se refina fácilmente. Se obtiene en Estados Unidos y se distribuye a través del centro de Cushing, considerado "el cruce de oleoductos del mundo". Es una referencia para el mercado del petróleo y el precio del WTI se cotiza con frecuencia en los medios de comunicación.

Como todos los activos, la oferta y la demanda son los principales factores que determinan el precio del petróleo WTI. Como tal, el crecimiento global puede ser un impulsor del aumento de la demanda y viceversa en el caso de un crecimiento global débil. La inestabilidad política, las guerras y las sanciones pueden alterar la oferta y repercutir en los precios. Las decisiones de la OPEP, grupo de grandes países productores de petróleo, es otro factor clave del precio. El valor del Dólar estadounidense influye en el precio del petróleo crudo WTI, ya que el petróleo se comercia principalmente en dólares estadounidenses, por lo que un Dólar más débil puede hacer que el petróleo sea más asequible y viceversa.

Los informes semanales sobre los inventarios de petróleo publicados por el Instituto Americano del Petróleo (API) y la Agencia de Información de Energía (EIA) influyen en el precio del petróleo WTI. Los cambios en los inventarios reflejan la fluctuación de la oferta y la demanda. Si los datos muestran un descenso de los inventarios, puede indicar un aumento de la demanda, lo que haría subir el precio del petróleo. Un aumento de los inventarios puede reflejar un incremento de la oferta, lo que hace bajar los precios. El informe del API se publica todos los martes y el de la EIA al día siguiente. Sus resultados suelen ser similares, con una diferencia de un 1% entre ellos el 75% de las veces. Los datos de la EIA se consideran más fiables, ya que se trata de una agencia gubernamental.

La OPEP (Organización de Países Exportadores de Petróleo) es un grupo de 13 naciones productoras de petróleo que deciden colectivamente las cuotas de producción de los países miembros en reuniones bianuales. Sus decisiones suelen influir en los precios del petróleo WTI. Cuando la OPEP decide reducir las cuotas, puede restringir la oferta y hacer subir los precios del petróleo. Cuando la OPEP aumenta la producción, se produce el efecto contrario. La OPEP+ es un grupo ampliado que incluye a otros diez países no miembros de la OPEP, entre los que destaca Rusia.

Las posiciones netas largas del Dólar estadounidense (USD) han aumentado por primera vez en 4 semanas. Las posiciones netas largas del Euro (EUR) retrocedieron después del repunte de la semana anterior. Las posiciones netas largas de la Libra esterlina (GBP) se han desplomado por tercera semana consecutiva, y las posiciones netas del Yen japonés (JPY) han entrado en terreno positivo por primera vez desde 2021, según señalan Jane Foley, Estratega Senior de FX de Rabobank, y Molly Schwartz, Estratega Macro de Activos Cruzados.

El JPY entra en terreno positivo por primera vez desde 2021

"Las posiciones netas largas del USD han aumentado por primera vez en 4 semanas, impulsadas por un incremento en las posiciones largas. Mejores datos económicos de EE.UU. han proporcionado la tranquilidad de que el mercado estaba valorando un exceso de relajación por parte de la Fed durante su mini pánico a principios de este mes. El mercado ahora espera la aparición del presidente de la Fed, Powell, en el evento de Jackson Hole el viernes."

"Las posiciones netas largas del EUR retrocedieron después del repunte de la semana anterior. El mercado sigue centrado en las señales de política del BCE, pero la moneda única ha dejado en gran medida de lado las presiones presupuestarias en varios países de la Eurozona este año. El economista jefe del BCE, Lane, hablará en Jackson Hole el sábado."

"Las posiciones netas largas de la GBP se han desplomado por tercera semana consecutiva, impulsadas por una disminución en las posiciones largas a medida que el mercado reevalúa el repunte posterior a las elecciones en el Reino Unido. Dicho esto, la GBP sigue siendo la única moneda del G10 que ha superado al USD en lo que va del año. Las posiciones netas del JPY han entrado en terreno positivo por primera vez desde 2021, impulsadas por un aumento en las posiciones largas. Esto continúa la tendencia de mejora que ha estado en marcha desde principios de julio."

El USD/BRL ha caído bruscamente desde su pico a principios de agosto a 5,80, señala Chris Turner, estratega de FX de ING.

El USD/BRL luchará por romper el área de soporte de 5,40/45

"El giro generalizado a la baja del dólar y la recuperación del mercado de renta variable global están ayudando. Sin embargo, la historia de las materias primas es una preocupación para el real brasileño. Los términos de intercambio de Brasil han caído a los niveles más bajos desde enero de 2023 debido a la débil demanda china que pesa tanto en la soja como en el mineral de hierro, dos de las principales exportaciones de Brasil. Los niveles de términos de intercambio de Brasil son más consistentes con el USD/BRL operando en 5,70/5,80."

"Además, los inversores esperan los planes presupuestarios del gobierno brasileño para 2025, que se anuncian el 31 de agosto. La opinión del mercado está dividida aquí. Si la administración de Lula prioriza el gasto social, entonces se perderán los objetivos fiscales y el real se verá fuertemente afectado. Sin embargo, algunos en el mercado sospechan que el gobierno recortará el gasto para intentar mantener al mercado de bonos de su lado. Típicamente, la debilidad fiscal siempre ha sido el talón de Aquiles de los mercados de activos brasileños."

"Dado este riesgo de evento a finales de agosto con el presupuesto y la caída de los términos de intercambio, sospechamos que el USD/BRL luchará por romper el soporte en el área de 5,40/45."

- El Oro toma una pausa después de una fuerte recuperación que lo llevó a nuevos máximos históricos al final de la semana pasada.

- Las conversaciones sobre la economía de EE.UU. dando "señales de advertencia" impulsaron los flujos de refugio seguro hacia el metal precioso, llevándolo a nuevos máximos.

- Desde un punto de vista técnico, el Oro ha roto un rango y se espera que se recupere más.

El Oro (XAU/USD) cotiza justo por encima de 2.500$ el lunes mientras consolida las ganancias obtenidas después de romper la resistencia y alcanzar nuevos máximos históricos el viernes. El metal precioso está respaldado por las persistentes dudas sobre la resiliencia de la economía de EE.UU., las tensiones geopolíticas latentes, particularmente en Oriente Medio, y un Dólar estadounidense más débil, en el cual el Oro está mayormente valorado.

El Oro se disparó a nuevos máximos tras los comentarios del presidente de la Fed de Chicago

El Oro se disparó a un nuevo máximo histórico de 2.509$ el viernes después de que los comentarios del presidente del Banco de la Reserva Federal de Chicago, Austan Goolsbee, reavivaran los temores de recesión en EE.UU. Goolsbee dijo que el mercado laboral de EE.UU. y algunos otros indicadores económicos líderes estaban "dando señales de advertencia". Una de esas señales era el aumento de los niveles de morosidad en tarjetas de crédito. Sus palabras reavivaron las preocupaciones de recesión, lo que llevó a un aumento de los flujos de refugio seguro hacia el Oro.

Los inversores se habían vuelto complacientes después de la publicación de los datos de ventas minoristas de EE.UU. el jueves, que mostraron un aumento del 1,0% mensual en julio, revirtiendo la caída del 0,3% en junio. Los datos, junto con las solicitudes iniciales de desempleo más bajas de lo esperado, habían ayudado a calmar los temores de que la economía de EE.UU. se dirigiera hacia un aterrizaje brusco. Sin embargo, los comentarios del presidente de la Fed de Chicago sugirieron que parte del crecimiento en las ventas minoristas podría deberse a que los consumidores están endeudándose más allá de sus límites, reavivando las preocupaciones y aumentando la demanda de refugio seguro para el metal amarillo.

Cambio en las expectativas de la Fed

El movimiento al alza del Oro fue algo sorprendente dado el reciente cambio en las perspectivas de las tasas de interés en EE.UU. El Oro tiende a apreciarse cuando los inversores esperan que las tasas de interés caigan porque es un activo que no paga intereses.

Las estimaciones basadas en el mercado sobre el curso futuro de las tasas de interés cambiaron considerablemente la semana pasada. Al comienzo de la semana, los inversores estaban valorando al menos un 50% de probabilidad de que la Reserva Federal (Fed) recortara las tasas de interés en un 0,50% en su reunión de septiembre, y un 100% de probabilidad de al menos un recorte del 0,25%.

A medida que avanzaba la semana, las probabilidades de un "gran" recorte del 0,50% cayeron a solo alrededor del 30%, mientras que las probabilidades de al menos un recorte del 0,25% se mantuvieron completamente valoradas, según la herramienta CME Fedwatch. La caída en las probabilidades de que la Fed recorte en un 0,50% pesó marginalmente en el precio del Oro, pero eso no impidió que se disparara el viernes por la tarde. A pesar de la recuperación en los precios del Oro y los comentarios de Goolsbee de la Fed, las probabilidades de un recorte del 0,50% en septiembre se mantienen alrededor del 30%.

El repentino repunte al final del viernes también fue sorprendente porque los datos sobre el posicionamiento de los inversores en el mercado de futuros del Oro sugieren un sesgo bajista en lugar de alcista. La mayoría de los grandes inversores ya están largos en Oro, con la asignación desigual en largos de Oro y opciones de compra de Oro sugiriendo en realidad un riesgo de reequilibrio del mercado en una reacción en la dirección opuesta.

"Varios de los principales grupos en los mercados de Oro ahora enfrentan agotamiento de compras, mientras que la narrativa que impulsó los precios a estos máximos históricos ahora parece obsoleta. El riesgo de una liquidación de posiciones es el más alto del año", dice Daniel Ghali, estratega senior de commodities de TD Securities.

Existe el potencial de que el Oro sea afectado por una serie de factores en la semana que viene, incluyendo el resultado de las conversaciones de paz en El Cairo destinadas a poner fin a la guerra entre israelíes y palestinos, si la amenaza de Irán de una guerra total con Israel finalmente se materializa, y los comentarios sobre las tasas de interés que surjan de la cumbre de bancos centrales en Jackson Hole al final de la semana.

Análisis Técnico: El Oro rompe el rango

El Oro (XAU/USD) rompe decisivamente la parte superior de un rango en el que ha estado atrapado desde mediados de julio y sube a nuevos máximos históricos. Es probable que la ruptura se mantenga y luego suba a un objetivo inicial de 2.550$, calculado tomando el ratio de Fibonacci de 0,618 de la altura del rango y extrapolándolo hacia arriba.

Gráfico de 4 horas XAU/USD

El par acaba de salir de la región de sobrecompra del Índice de Fuerza Relativa (RSI), lo que indica que probablemente se desarrolle un retroceso, arrastrando el precio del Oro hacia abajo antes de que suba más.

Se podría esperar que dicho retroceso corrija hasta el soporte en los 2.480$, alrededor del nivel del máximo del 17 de julio.

El Oro está en una tendencia alcista amplia en los marcos de tiempo corto, mediano y largo plazo, y dado que "la tendencia es tu amiga", es más probable que esta tendencia alcista continúe.

Indicador económico

Discurso de Austan D. Goolsbee, miembro de la Fed

Austan D. Goolsbee tomó posesión el 9 de enero de 2023 como décimo presidente y consejero delegado del Séptimo Distrito del Banco de la Reserva Federal de Chicago. En 2023, es miembro con derecho a voto del Comité Federal de Mercado Abierto.

Leer más.Última publicación: dom ago 18, 2024 15:15

Frecuencia: Irregular

Actual: -

Estimado: -

Previo: -

Fuente: Federal Reserve Bank of Chicago

La economía británica continuó recuperándose cautelosamente de una recesión. El PIB creció un 0,6% t/t en el 2T24, después de aumentar un 0,7% t/t en el 1T24. Esto estuvo en línea con las expectativas del consenso, pero un poco por debajo del pronóstico del Banco de Inglaterra (BOE) de un aumento del 0,7%, señala la economista del UOB Group, Lee Sue Ann.

La economía sigue recuperándose

"La economía del Reino Unido creció un 0,6% entre abril y junio mientras continuaba su recuperación de la recesión a finales del año pasado. La última cifra estuvo en línea con las previsiones y sigue a un aumento del 0,7% en los primeros tres meses de este año."

"La tasa de inflación anual del IPC subió al 2,2% en julio, su primera aceleración desde diciembre del año pasado, y se espera que se mantenga por encima de su objetivo del 2% durante el resto del año. Por otro lado, el desempleo cayó inesperadamente después de que las empresas aumentaran la contratación."

"Prevemos una pausa en las tasas en la próxima reunión del BOE el 19 de septiembre, y otro recorte de tasas en su reunión del 7 de noviembre, bajo la premisa de que los datos sobre la inflación de los servicios y el crecimiento salarial se suavizarán en los próximos meses, haciendo que el comité se sienta más cómodo con proceder con un recorte más este año."

- El Dólar estadounidense cotiza sustancialmente más débil, tocando un mínimo de siete meses, al inicio de la semana.

- El Dólar continúa acumulando pérdidas tras la agitación del viernes.

- El índice del Dólar estadounidense cotiza al borde de entrar en la región de 101 y podría enfrentar más caídas.

El Dólar estadounidense (USD) cotiza sustancialmente más débil este lunes, tocando su nivel más bajo desde mediados de enero, impulsado principalmente por una apreciación de más del 1% del Yen japonés (JPY) frente al Dólar. La Comisión de Operaciones a Futuro de Materias Primas (CFTC) informó el viernes que los fondos de cobertura están netamente largos en el Yen japonés, y los inversores asiáticos y europeos parecen seguir esa tendencia el lunes. Dado que el Yen japonés representa el 13,6% del Índice del Dólar estadounidense (DXY), el aumento pesa en el rendimiento del índice este lunes, llevándolo a mínimos no vistos en aproximadamente siete meses.

En cuanto a los datos económicos, un inicio de semana bastante suave donde todas las miradas estarán puestas en Wyoming al final de la semana para el Simposio anual de Jackson Hole de la Reserva Federal de EE.UU. El evento contará con la participación de la élite de los banqueros centrales, incluido el presidente de la Fed, Jerome Powell, y es conocido por ser la ocasión en la que la Fed señala un cambio en la política monetaria fuera de sus reuniones programadas. En el período previo a ese evento, varios titulares surgirán de otros banqueros centrales, y los datos del Índice de Gerentes de Compras (PMI) de EE.UU. el jueves proporcionarán las últimas perspectivas sobre el estado de la economía.

Resumen diario de los motores del mercado: ¿Avance rápido?

- La Comisión de Operaciones a Futuro de Materias Primas (CFTC) emitió el viernes su informe semanal de posiciones especulativas y no especulativas en los mercados de futuros de divisas. El informe reveló que los fondos de cobertura están netamente largos en JPY por primera vez desde 2021.

- Esta semana comienza con comentarios del gobernador de la Reserva Federal, Christopher Waller, quien dará la bienvenida en el Taller de Verano 2024 sobre Dinero, Banca, Pagos y Finanzas en Washington, D.C. a las 13:15 GMT.

- El Tesoro de EE.UU. está asignando un bono a corto plazo de 3 meses y 6 meses a las 15:30 GMT.

- Los mercados de renta variable asiáticos están mixtos, con los índices chinos subiendo casi un 1%, mientras que las acciones japonesas caen más de un 1%. Las acciones europeas también buscan dirección mientras los futuros estadounidenses cotizan planos.

- La herramienta CME Fedwatch muestra una probabilidad del 72% de un recorte de tasas de interés de 25 puntos básicos (pb) por parte de la Fed en septiembre frente a una probabilidad del 28% de un recorte de 50 pb. Otro recorte de 25 pb (si septiembre es un recorte de 25 pb) se espera en noviembre con un 53,7%, mientras que hay una probabilidad del 39,2% de que las tasas estén 75 pb por debajo de los niveles actuales y una probabilidad del 7,1% de que las tasas estén 100 puntos básicos más bajas.

- La tasa de referencia a 10 años de EE.UU. cotiza en 3,87% y busca dirección tras la caída de la semana pasada.

Análisis Técnico del Índice del Dólar: ¿Quién hizo qué ahora?

El Índice del Dólar estadounidense (DXY) se ve muy sombrío, y las posibilidades de recuperación parecen bajas. Con esta nueva información de la CFTC, los operadores deben preguntarse hacia dónde ven que se dirige el DXY, considerando que los fondos de cobertura no se acumularán en una moneda basándose en alguna creencia débil.

Los fondos de cobertura siempre están en ello para mantener sus posiciones hasta que se cumpla su proyección de ganancias. Viendo que esto es solo el comienzo, y con más y más fondos de cobertura y operadores posiblemente uniéndose a este comercio, el Dólar estadounidense podría estar destinado a sangrar más. Esto podría significar más caídas, y entonces ese nivel de 100 podría aparecer más rápido de lo esperado.

Definir niveles clave se vuelve muy importante para evitar cualquier "rebote del gato muerto", en el que los operadores se acumulan demasiado rápido en una operación y quedan atrapados en el lado equivocado una vez que el curso se revierte. Primero está el nivel de 103.18, un nivel que los operadores no pudieron mantener la semana pasada. A continuación, un nivel de resistencia fuerte está en 103.99-104.00, y unos puntos más arriba está la media móvil simple (SMA) de 200 días en 104.07.

A la baja, el primer soporte inmediato surge en el nivel de 101.90 si los precios caen por debajo de 102.00. Niveles no vistos desde principios de enero están apareciendo, e incluso un nuevo mínimo anual podría entrar en juego una vez que el DXY caiga por debajo de 101.30 (mínimo del 2 de enero). El mínimo del 28 de diciembre en 100.62 será el nivel definitivo a tener en cuenta.

Índice del Dólar: Gráfico Diario

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

El presidente del Banco de la Reserva Federal (Fed) de Minneapolis, Neel Kashkari, dijo al Wall Street Journal el lunes que un debate sobre la posibilidad de recortar la tasa de política en septiembre es apropiado, según Reuters.

"El equilibrio de riesgos se ha desplazado más hacia el mercado laboral y se ha alejado del lado de la inflación de nuestro doble mandato," añadió Kashkari y señaló que la inflación está avanzando mientras que el mercado laboral muestra algunos signos preocupantes.

Reacción del mercado

Estos comentarios no parecen estar teniendo un impacto significativo en la valoración del Dólar estadounidense (USD). Al momento de la publicación, el índice USD bajaba un 0,15% en el día a 102,25.

El USD recibió un impulso de los datos de ventas minoristas mejor de lo esperado, señala Chris Turner, estratega de FX de ING.

El DXY se está consolidando

"Los datos han llevado a los inversores a inclinarse hacia la valoración de un recorte de tasas de 25 pb por parte de la Reserva Federal el 18 de septiembre. Sin embargo, habrá una miríada de datos que influirán en la ecuación de la Fed y el calendario de eventos se intensifica la próxima semana. El enfoque de hoy estará en los datos de confianza del consumidor de la Universidad de Michigan de agosto. Esta encuesta se habrá realizado durante la caída del mercado bursátil a principios de agosto y podría ver que las expectativas de los consumidores se hundan aún más."

"En otros lugares, las tasas más firmes de EE.UU. han permitido que el USD/JPY suba nuevamente hacia 150 y han alentado los flujos de regreso a los de alto rendimiento como el peso mexicano y el rand sudafricano. Todavía tenemos nuestras preocupaciones sobre el peso dado el potencial de reformas constitucionales el próximo mes y dudamos que los inversores persigan el USD/MXN mucho por debajo de 18.50."

"El DXY se está consolidando, pero tenemos un sesgo hacia una caída a 102.15/25 la próxima semana."

Este fin de semana, todos los grandes nombres de la banca central y la economía se reunirán en Jackson Hole. En el pasado, los presidentes de la Fed han utilizado ocasionalmente este simposio como una oportunidad para anunciar importantes cambios de política. Ahora, es de conocimiento común que la Fed podría pronto bajar su tasa de interés clave por primera vez desde las subidas de tasas de interés de 2022/23, es decir, que otro cambio de política es inminente. Y es por eso que Jackson Hole es aún más un tema para el mercado de lo que es cada año, señala Ulrich Leuchtmann, Jefe de Investigación de FX y Commodities de Commerzbank.

El USD está listo para debilitarse aún más