- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- NVIDIA registró una ganancia de un 3.5% el día ayer, estableciendo un máximo histórico en 136.33 dólares.

- Rosenblatt Securities elevó su precio objetivo a un máximo de 200 dólares por acción, indicando que aún le queda mucho camino por recorrer a NVIDIA.

NVIDIA supera a Microsoft y Apple como la empresa más valiosa en el mundo

Después de una racha de varias sesiones al alza y de superar las expectativas en sus reportes financieros, NVIDIA se ha posicionado como la empresa con mayor capitalización de mercado en todo el mundo. NVIDIA ha superado a grandes empresas tecnológicas como Microsoft y Apple al subir un 3.5% el día de ayer, registrando un máximo histórico en 136.33 $ y cerrando la sesión en 135.64 $.

Este ánimo alcista está reflejado en las proyecciones de los analistas de Rosenblatt Securities, ya que han ajustado su precio objetivo a 200 dólares por acción, considerando que la empresa aún tiene demasiado potencial.

Gráfico semanal de NVIDIA

- El mercado presenta escasa actividad debido a la conmemoración del Día de la Emancipación.

- Los inversionistas estarán atentos a los datos económicos que se publicarán el 20 y 21 de junio.

El índice tecnológico Nasdaq 100 inició la sesión europea registrando un mínimo del día en 19.917, encontrando compradores que llevaron el índice a un máximo diario en 19.964. Actualmente, el índice se encuentra en 19.944, que representa una ganancia del 0.18%, diario.

Los inversores fijan su atención en los próximos datos económicos

El día de mañana se darán a conocer las peticiones de subsidio por desempleo, cuyo consenso del mercado espera una disminución a 235 mil, desde las 242.000 previas. El 21 de junio se publicará el PMI preliminar de servicios correspondiente a junio, se estima una caída a 53.7 desde la lectura de mayo en 54.8 y el dato del PMI manufacturero preliminar de junio, esperando una caída a 51 desde su registro previo en 51.3.

Niveles técnicos en el Nasdaq 100

El Nasdaq 100 ha formado un primer soporte en 19.840, en convergencia con el retroceso al 78.6% de Fibonacci. El siguiente soporte lo observamos en 19.628, mínimo del 17 de junio. La resistencia más cercana se encuentra en el nivel psicológico de 20.000, siendo número cerrado cercano al máximo histórico de 19.985.

Gráfico de 1 hora del Nasdaq 100

- El GBP/JPY probando las ofertas más altas desde agosto de 2008 mientras el Yen se tambalea.

- Los datos débiles del Reino Unido recortan las ganancias de la libra esterlina, pero la marcha del GBP continúa.

- Decisión de tasas del BoE: Se espera que mantenga los tipos de interés estables.

El GBP/JPY se mantiene firmemente en la parte alta, cotizando en el nivel de 201.00 en una acción del miércoles con poco volumen y manteniéndose cerca de los máximos de 16 años cerca de 201.60. El cruce alcanzó nuevos máximos la semana pasada y continúa cerca del extremo superior a pesar de un retroceso a corto plazo por debajo de 199.00.

Los datos económicos del Reino Unido no cumplieron en su mayoría con las expectativas en la primera mitad de la semana de negociación, con la inflación del Índice de Precios al Consumidor (IPC) y el Índice de Precios al por Menor ligeramente por debajo de las previsiones. Sin embargo, los operadores del GBP se centrarán en la próxima decisión de tasas del Banco de Inglaterra (BoE) el jueves. Se espera que el Comité de Política Monetaria (MPC) del BoE vote en una proporción de siete a dos para mantener las tasas en 5.25%, con dos miembros del MPC votando a favor de una reducción de tasas, en línea con la reunión anterior.

La inflación del Índice de Precios al Consumidor (IPC) Nacional de Japón también se publicará el viernes temprano, con la inflación anualizada del IPC Nacional Subyacente que se espera aumente a 2.6% desde 2.2%. La inflación del IPC a nivel nacional en Japón tiende a tener un efecto moderado ya que el evento de datos es precedido por la inflación del IPC de Tokio varias semanas antes.

El viernes se seguirán con las ventas minoristas del Reino Unido, que se espera que se recuperen en mayo, con una previsión de 1,5% MoM frente a la caída de -2.3% del mes anterior. Las cifras de actividad del Índice de Gerentes de Compras (PMI) de S&P Global completarán el calendario económico del Reino Unido esta semana. Se espera que el PMI manufacturero del Reino Unido suba a 51.3 desde 51.2, y se espera que el componente de servicios haga un movimiento similar, con una previsión de aumento a 53.0 desde 52.9.

GBP/JPY perspectiva técnica

El GBP/JPY se recuperó después de una breve caída por debajo de la media móvil exponencial (EMA) de 200 horas en 200,20, pero el par sigue avanzando por debajo del nuevo pico de 16 años de la semana pasada por encima de 201.60.

El impulso alcista está firmemente plantado en el centro, con el GBP/JPY cotizando bien por encima de la EMA de 200 días que sube hacia 190,00. El par ha estado cotizando en la parte alta de la media móvil a largo plazo desde que rebotó desde el indicador técnico clave a principios de 2024, y el cruce ha subido un 12% en el año.

GBP/JPY gráfico horario

GBP/JPY gráfico diario

El universo FX operó lateralmente el martes, mientras los inversores permanecían principalmente enfocados en el momento de los recortes de tasas de la Fed. Lo siguiente a destacar será la publicación de los datos de inflación del Reino Unido antes de la reunión del BoE, mientras que los PMI preliminares cerrarán la semana.

Esto es lo que necesitas saber el jueves 20 de junio:

El índice DXY terminó la sesión casi sin cambios en medio de una actividad reducida en respuesta al feriado del Día de la Emancipación. Las solicitudes semanales de hipotecas de la MBA están programadas para el 20 de junio, seguidas por los permisos de construcción, los inicios de viviendas, el índice manufacturero de la Fed de Filadelfia, las habituales solicitudes iniciales de subsidio de desempleo y el discurso de Barkin de la Fed.

El EUR/USD avanzó modestamente y logró volver a probar la zona de 1.0750 en medio de la acción de precios irresoluta del Dólar estadounidense. El 20 de junio, la Comisión Europea publicará su indicador avanzado de confianza del consumidor.

El GBP/USD subió aún más y mantuvo el optimismo bien en su lugar tras los resultados del IPC del Reino Unido y antes del evento del BoE del jueves. Se espera que el BoE mantenga su tasa de política sin cambios el 20 de junio.

El USD/JPY subió por quinta sesión consecutiva, aunque no logró volver a probar o superar la barrera de 158.00. Se esperan las cifras semanales de inversión en bonos extranjeros el 20 de junio.

El AUD/USD ganó impulso adicional y sumó a las ganancias del martes, reorientando su atención hacia el obstáculo de 0.6700. En Australia, la próxima publicación destacada serán los PMIs preliminares de manufactura y servicios de Judo Bank el 20 de junio.

Los precios del WTI alcanzaron un nuevo máximo por encima de 81.00$ por barril, aunque ese movimiento inicial se moderó posteriormente, dejando la mercancía ligeramente a la defensiva por el día.

Los precios del Oro navegaron en un rango ajustado alrededor de 2.330$ por onza troy en medio de la sesión inconclusa del Dólar y la inactividad en los mercados monetarios de EE.UU. La Plata, en cambio, subió a máximos de cinco días y se acercó al nivel clave de 30.00$ por onza.

- El Dólar australiano recupera terreno perdido en sesiones recientes, impulsado por la pausa de línea dura del RBA.

- El Dólar australiano podría ganar más terreno ya que el RBA probablemente será uno de los últimos bancos centrales del G10 en recortar las tasas de interés.

- No habrá aspectos económicos relevantes el miércoles para el Dólar australiano.

En la sesión del miércoles, el Dólar australiano (AUD) continuó con ganancias frente a sus pares tras la pausa de línea dura del Banco de la Reserva de Australia (RBA) el martes.

Aunque persisten señales de debilidad en la economía australiana, la inflación alta continua llevó al RBA a retrasar cualquier posible recorte de tasas. Este movimiento posiciona al RBA entre los últimos bancos centrales del G10 en iniciar recortes de tasas, un factor que podría traer ganancias sostenidas para el Dólar australiano. Los próximos aspectos destacados serán en las sesiones del viernes cuando Australia publique las cifras del PMI de Judo de junio.

Resumen diario de los mercados: El AUD sigue fuerte tras la decisión del RBA

- De acuerdo con las expectativas, el RBA mantuvo un tono contenido y mantuvo su tasa de efectivo oficial (OCR) en 4.35%, señalando que "la Junta no descarta nada."

- La Gobernadora Bullock aclaró aún más la posición del RBA durante su conferencia de prensa, confirmando las discusiones sobre subidas de tasas y negando la consideración de recortes de tasas en este momento.

- Ella enfatizó las persistentes preocupaciones del RBA sobre la inflación, sugiriendo un umbral alto para la flexibilización de la política.

- El RBA mantuvo su observación de que "la inflación sigue por encima del objetivo y está resultando persistente", reiterando que "la Junta espera que aún pasará algún tiempo antes de que la inflación esté sosteniblemente en el rango objetivo."

- El mercado monetario anticipa aproximadamente 50 puntos básicos de flexibilización para diciembre de 2025, sin descartar por completo las posibilidades de subidas de tasas en agosto y septiembre.

- En el lado negativo para el Dólar australiano, el lento impulso en la economía china, particularmente la persistente incapacidad para recuperar una fuerte tracción post-pandemia, puede plantear desafíos adicionales para la moneda australiana.

Análisis técnico: Las señales alcistas rebotan pero esperan confirmación

Los indicadores técnicos muestran señales de recuperación con el RSI moviéndose nuevamente por encima de 50, sugiriendo un posible cambio en el momentum hacia la compra. El MACD está ilustrando una disminución en las barras rojas, lo que sugiere una disminución de la presión vendedora.

Sin embargo, para que las señales cambien a compra, el par AUD/USD necesita superar la SMA de 20 días. Hasta que este obstáculo no se supere, no se puede considerar como una señal de compra confirmada.

El Dólar australiano

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.

El Banco de la Reserva de Australia (RBA) influye en el Dólar australiano (AUD) fijando el nivel de los tipos de interés que los bancos australianos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés de la economía en su conjunto. El principal objetivo del RBA es mantener una tasa de inflación estable del 2%-3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos en comparación con otros grandes bancos centrales apoyan al AUD, y lo contrario para los relativamente bajos. El RBA también puede utilizar la relajación y el endurecimiento cuantitativo para influir en las condiciones crediticias, siendo la primera negativa para el AUD y la segunda positiva para el AUD.

China es el mayor socio comercial de Australia, por lo que la salud de la economía china influye mucho en el valor del Dólar australiano (AUD). Cuando la economía china va bien, compra más materias primas, bienes y servicios de Australia, lo que aumenta la demanda del AUD y hace subir su valor. Lo contrario ocurre cuando la economía china no crece tan rápido como se esperaba. Por lo tanto, las sorpresas positivas o negativas en los datos de crecimiento chino suelen tener un impacto directo en el Dólar australiano.

El mineral de hierro es la mayor exportación de Australia, con 118.000 millones de dólares al año según datos de 2021, siendo China su principal destino. El precio del mineral de hierro, por lo tanto, puede ser un impulsor del Dólar australiano. Por lo general, si el precio del mineral de hierro sube, el AUD también lo hace, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre cuando el precio del mineral de hierro baja. Los precios más altos del mineral de hierro también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva para Australia, lo que también es positivo para el AUD.

La balanza comercial, que es la diferencia entre lo que un país gana con sus exportaciones y lo que paga por sus importaciones, es otro factor que puede influir en el valor del Dólar australiano. Si Australia produce exportaciones muy solicitadas, su divisa ganará valor exclusivamente por el exceso de demanda creado por los compradores extranjeros que desean adquirir sus exportaciones frente a lo que gasta en comprar importaciones. Por lo tanto, una balanza comercial neta positiva fortalece el AUD, con el efecto contrario si la balanza comercial es negativa.

Los datos de EE.UU. y la comunicación de la Reserva Federal (Fed) parecen estar en una 'lucha de poder'. Si la Fed se mantuvo relativamente moderada en el primer trimestre a pesar de la lenta desinflación, la reunión del FOMC de la semana pasada y la comunicación posterior fueron relativamente de línea dura, señala Francesco Pesole, Estratega de FX de ING.

La Fed sigue siendo de línea dura, EE.UU. está de vacaciones

"Las ventas minoristas de mayo fueron más débiles de lo esperado ayer y también se publicó una revisión a la baja del dato de abril. La lectura está en línea con nuestra visión de que el gasto del consumidor ha alcanzado su punto máximo en EE.UU. Por otro lado, la producción industrial de mayo rebotó más de lo esperado."

"El mensaje general enviado por la Fed a los mercados es de precaución sobre la desinflación. El presidente de la Fed de Nueva York, John Williams, se negó a comentar sobre el momento del primer recorte de tasas y, aunque admitió algunos signos alentadores sobre la inflación, parece que no hay suficiente confianza en los datos para desencadenar un giro moderado en la comunicación."

"Los mercados de EE.UU. están cerrados hoy por un feriado federal. Incluso el jueves y el viernes, el calendario de datos en EE.UU. no es muy pesado: los desarrollos del banco central y los cambios en el riesgo político en Europa serán más centrales. Todavía pensamos que el Dólar estadounidense debería seguir encontrando algo de apoyo frente a las divisas procíclicas europeas."

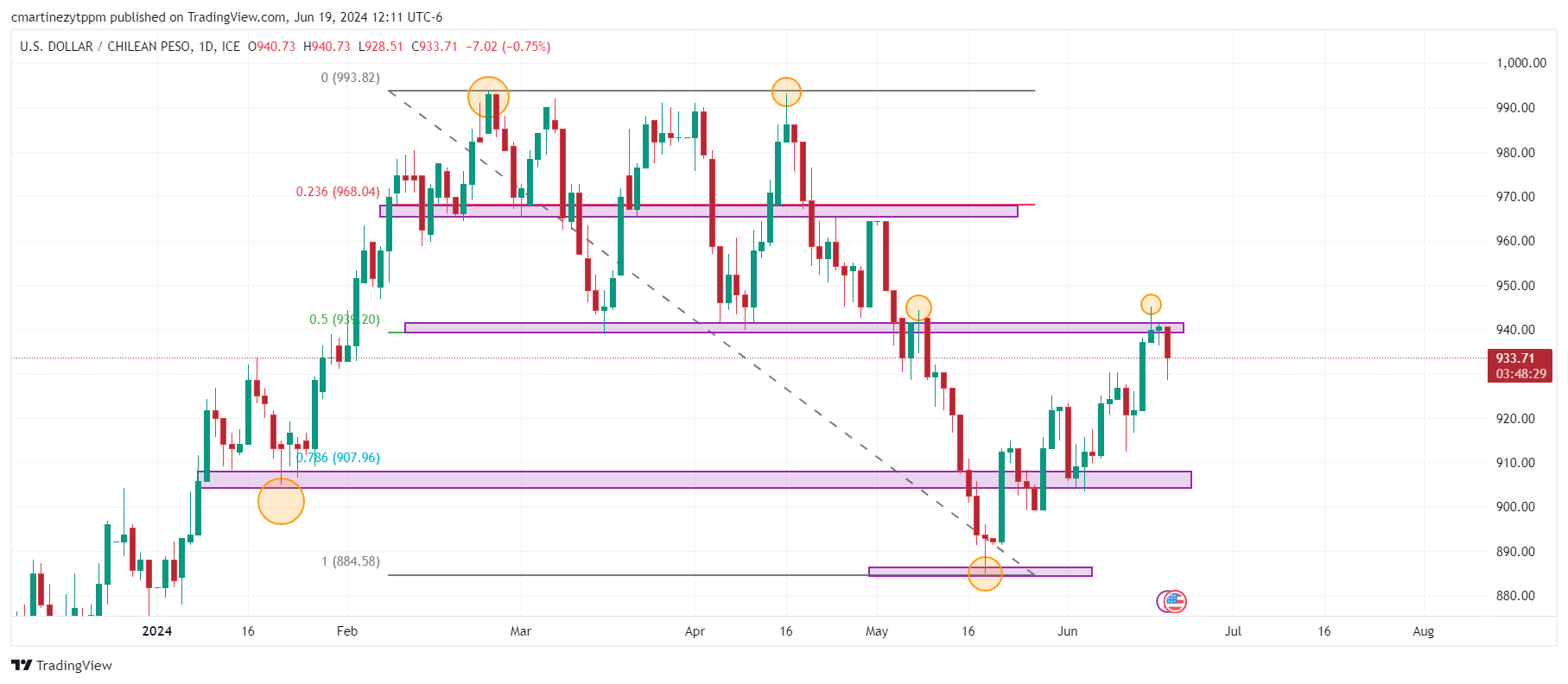

- El Banco Central de Chile (BCCH) ha recortado 25 puntos básicos su tasa de referencia, en sintonía con las expectativas del mercado.

- El USD/CLP rechaza la resistencia clave de mediano plazo en 940.00.

El USD/CLP marcó un máximo diario durante la sesión europea en 940.73, rechazando el nivel por parte de los vendedores que llevaron el par a un mínimo en 928.51 en el día. Al momento de escribir, el precio del Dólar estadounidense frente al Peso chileno cotiza en 931.97 perdiendo 0.93% en el día.

El Banco Central de Chile baja su tasa de referencia por octava ocasión consecutiva

El tipo de interés del BCCH se ubica en 5.75% después de un recorte de 25 puntos básicos, cumpliendo el consenso del mercado. Esta es la octava disminución de forma consecutiva que el Banco Central de Chile realiza desde el 19 de junio del 2023, cuando la tasa de referencia se encontraba en 11.25%.

El USD/CLP ha reaccionado a la baja tras la decisión del Banco Central de Chile, apreciándose a mínimos de tres días.

Niveles técnicos en el USD/CLP

La primera zona de soporte la encontramos en 905, dado por el retroceso al 78.6% de Fibonacci. El siguiente soporte se ubica en 905.00, en confluencia con el retroceso al 78.6% de Fibonacci. La zona de resistencia más cercana se mantiene en 940.00, en convergencia con el 50% de retroceso de Fibonacci.

Gráfico diario del Peso chileno

El último Resumen de Deliberaciones del Banco de Canadá (BoC) reveló poco de interés el miércoles, aunque varios miembros del Consejo de Gobierno del BoC están cada vez más cautelosos sobre los riesgos a la baja y la posibilidad de una divergencia creciente entre Canadá y EE.UU. en cuanto a la política económica.

Puntos clave

- Los miembros acordaron enfatizar en las comunicaciones que tomarían decisiones sobre las tasas reunión por reunión.

- Algunos miembros se centraron más en los riesgos a la baja para la inflación derivados de la débil economía y la política monetaria restrictiva.

- Los miembros dedicaron un tiempo considerable a discutir los riesgos en torno a la trayectoria de la inflación, como el gran número de hogares que renovarán hipotecas a tasas más altas en 2025.

- Antes del anuncio de tasas del Banco de Canadá el 5 de junio, el consejo de gobierno consideró los méritos de esperar hasta el 24 de julio para recortar las tasas.

- Los miembros discutieron el potencial de divergencia con EE.UU., acordaron que no están cerca de alcanzar los límites de dicha divergencia.

- Otros dieron más peso a los riesgos al alza asociados con la persistencia en el crecimiento salarial y el potencial de un rebote en el mercado inmobiliario.

- Otros riesgos incluyen recortes de tasas que conduzcan a un mercado inmobiliario sobrecalentado, fuerte crecimiento salarial y baja productividad que impulsen la inflación de los precios de los servicios.

Los últimos datos de inflación de los servicios en el Reino Unido son un poco decepcionantes para el Banco de Inglaterra (BoE), y la última cifra es 0.4% por encima de lo que había previsto en el informe de política monetaria de mayo, sugiere Francesco Pesole, estratega de FX de ING.

El BoE no recortará tasas en el corto plazo

"Cosas como el crecimiento de los alquileres siguen siendo bastante fuertes, aunque en línea con los meses anteriores. Los datos prácticamente confirman que el BoE no recortará tasas cuando se reúna mañana. Pero aún tenemos otro informe en julio, y a menos que sea una sorpresa material, sospechamos que aún dejará al BoE en camino para un recorte en agosto."

"En el mercado de divisas, el EUR/GBP se cotiza a 0,8444, apenas un poco más bajo tras la publicación, y los mercados están valorando una probabilidad del 43 % de un primer recorte en agosto con un total de 46 puntos básicos para fin de año."

"Aunque los datos de inflación de hoy son un poco mixtos, todavía vemos un EUR/GBP más alto a mediano plazo. Si bien el riesgo político en la UE puede frenar las ganancias del Euro (EUR) a corto plazo, creemos que la narrativa de la política finalmente impulsará un movimiento sustancial al alza en el EUR/GBP, y esperamos un movimiento a 0.87 para finales del verano."

- El Peso mexicano baja después de recuperarse en los últimos cinco días de negociación, cotizando a 18.41 frente al Dólar estadounidense.

- Los desarrollos políticos, incluida la reforma judicial, pesan sobre el sentimiento, provocando flujos de salida del Peso.

- Los funcionarios de la Fed mantienen una postura cautelosa sobre la inflación, afectando las expectativas del mercado sobre la política monetaria.

El Peso mexicano registra pérdidas mínimas frente al Dólar estadounidense el miércoles después de recuperar algo de terreno en los últimos cinco días de negociación. Una agenda económica escasa en México y Estados Unidos (EE.UU.) deja a la moneda de mercado emergente dependiendo de los desarrollos políticos. El USD/MXN cotiza a 18.41, subiendo un 0.08%.

Los operadores permanecen aversos al riesgo mientras las bolsas europeas terminaron la sesión del miércoles con pérdidas. El Dólar cotiza con pérdidas frente a la mayoría de las divisas del G7 mientras avanza frente a las divisas de mercados emergentes.

Los datos de México sugieren que la economía sigue siendo robusta, mientras los operadores esperan la publicación del informe de ventas minoristas de abril. Mientras tanto, los inversores permanecen atentos a la política después de que el presidente Andrés Manuel López Obrador (AMLO) reiterara que la reforma judicial probablemente se aprobará en septiembre.

El lunes, la presunta presidenta Claudia Sheinbaum reveló una encuesta en la que los ciudadanos aprobaron una reforma que permite la elección popular de ministros de la Corte Suprema, magistrados y jueces. "Estas encuestas son información, no tienen otro objetivo," dijo Sheinbaum en una conferencia de prensa. "Esto es solo información para ser considerada en las discusiones que comenzarán en los próximos días."

Aparte de esto, los funcionarios de la Reserva Federal permanecieron cautelosos sobre la inflación y el inicio del ciclo de flexibilización. La mayoría consideró que la inflación es alta, la política monetaria adecuada y la posibilidad de recortar tasas una vez que ganen confianza en el proceso de desinflación.

Aunque los responsables de la política no están considerando una subida de tasas, el presidente de la Fed de St. Louis, Alberto Musalem, declaró que si la inflación se estanca, favorecerá un aumento de la tasa de los fondos federales.

A pesar de eso, el tipo de cambio USD/MXN seguiría siendo impulsado por la incertidumbre política, ya que algunas de las reformas impulsadas por AMLO para cambiar la Constitución mexicana amenazan el estado de derecho.

Resumen diario de los motores del mercado: El Peso mexicano opera a la defensiva en medio de la aversión al riesgo

- Se espera que las ventas minoristas mexicanas disminuyan aún más, estimadas en -0.3% mensual, peor que la contracción de -0.2% de marzo. Se espera que salten de -1.7% a 1.5% en los doce meses hasta abril.

- El USD/MXN se estabiliza tras la intervención verbal de la semana pasada por parte de la gobernadora de Banxico, Victoria Rodríguez Ceja, quien dijo que el banco central está atento a la volatilidad en el tipo de cambio del peso mexicano y podría actuar para restaurar el "orden" en los mercados.

- Los datos del miércoles y la depreciación de la moneda mexicana podrían disuadir a Banxico de flexibilizar su política en la próxima reunión del 27 de junio. Un recorte de tasas podría debilitar al Peso mexicano y exponer el máximo del año hasta la fecha del USD/MXN en 18.99.

- La herramienta FedWatch del CME muestra que las probabilidades de un recorte de tasas de 25 puntos básicos por parte de la Fed se sitúan en el 59.5%, por debajo del 62% de hace un día.

Análisis técnico: El Peso mexicano fluctúa alrededor de 18.40

La tendencia alcista del USD/MXN continúa a pesar de que el par cayó a un mínimo de cinco días de 18.29, ya que el momentum muestra que los compradores están a cargo. El RSI es alcista por encima de la línea neutral de 50, lo que sugiere que el impulso alcista está intacto.

Para una continuación alcista, el USD/MXN debe superar 18.50 si los compradores quieren volver a probar el máximo del año hasta la fecha de 18.99. Una ruptura de este último expondrá el máximo del 20 de marzo de 2023 de 19.23. Si se supera, eso patrocinará un aumento a 19.50, antes de la marca psicológica de 20.00.

Por el contrario, si los vendedores empujan los precios por debajo del máximo del 19 de abril de 18.15, el par exótico se mantendrá dentro del rango de 18.00-18.15.

El Peso mexicano

El Peso mexicano es la moneda de curso legal de México. El MXN es la moneda más operada en América Latina y la tercera más negociada del continente americano. El Peso mexicano es la primera moneda del mundo que utilizó el signo $, previo a la utilización posterior del Dólar. El Peso mexicano o MXN se divide en 100 centavos.

Banxico es el Banco de México, el banco central del país. Creado en 1925, provee la moneda nacional, el MXN, y tiene como objetivo prioritario preservar su valor a lo largo del tiempo. Además, el Banco de México administra las reservas internacionales del país, actúa como prestamista de última instancia a la banca y asesora económica y financieramente al gobierno. Banxico utiliza las herramientas y técnicas de la política monetaria para cumplir con su objetivo.

Cuando la inflación es elevada, el valor del Peso mexicano (MXN) tiene a disminuir. Esto implica un aumento en el coste de vida de los mexicanos que afecta su capacidad de inversión y ahorro. A nivel general, la inflación afecta a la economía mexicana porque México importa una cantidad importante de productos de consumo final, como gas, combustible, alimentos, ropa, etc, y una gran cantidad de insumos de producción. Por otra parte, a mayor inflación y deuda menos atractivo es el país para los inversores.

La tasa de cambio entre el USD y el MXN afecta a las importaciones y exportaciones entre Estados Unidos y México, pudiendo afectar a la demanda y los flujos comerciales. El precio del Dólar frente al Peso mexicano se ve afectado por factores como la política monetaria, los tipos de interés, el índice de precios al consumo, el crecimiento económico y algunas decisiones geopolíticas.

La tasa de cambio entre el USD y el MXN afecta a las importaciones y exportaciones entre Estados Unidos y México, pudiendo afectar a la demanda y los flujos comerciales. El precio del Dólar frente al Peso mexicano se ve afectado por factores como la política monetaria, los tipos de interés, el índice de precios al consumo, el crecimiento económico y algunas decisiones geopolíticas.

- El Dólar canadiense cotiza estrechamente durante la sesión de mercado de mitad de semana.

- Canadá relegado a publicaciones de datos de nivel medio para el resto de la semana.

- El Resumen de Deliberaciones del BoC probablemente no ofrecerá nada nuevo.

El Dólar canadiense (CAD) se mantiene estable el miércoles, cotizando dentro de una décima de punto porcentual contra su mayor par — el Dólar estadounidense (USD). Los mercados estadounidenses están cerrados por el feriado de Juneteenth a mitad de semana, reduciendo los volúmenes de mercado mientras los inversores esperan datos clave el viernes.

Canadá solo tiene publicaciones de datos de nivel medio en la agenda para el resto de la semana de negociación. Los operadores del CAD observarán el último Resumen de Deliberaciones del Banco de Canadá (BoC) el miércoles, pero no se esperan grandes revelaciones. Con los mercados estadounidenses cerrados por el feriado, los volúmenes de negociación son bajos y los inversores volverán en masa para esperar la publicación del Índice de Gerentes de Compras (PMI) de EE.UU. el viernes.

Resumen diario de los mercados: El Dólar canadiense se mantiene estable en un miércoles tranquilo

- El Dólar canadiense ha estado en una lenta subida esta semana, encontrando ligeras ganancias frente al Dólar. Desde las ofertas de apertura de la semana, el CAD ha subido una escasa quinta parte de un punto porcentual frente al USD.

- El resumen de deliberaciones del BoC, programado para su publicación a mitad de la sesión estadounidense del miércoles, no se espera que aporte nuevos detalles sobre la postura de política del BoC.

- El apetito por el riesgo se mantiene equilibrado mientras los inversores ignoran una ola de puntos de conversación cautelosos de los funcionarios de la Reserva Federal (Fed) esta semana. Los responsables de la política aún quieren ver más señales de enfriamiento de la inflación en EE.UU. antes de comprometerse a siquiera discutir recortes de tasas.

- Los mercados de tasas de interés siguen firmemente comprometidos con las esperanzas de un recorte de tasas en septiembre. Según la herramienta FedWatch del CME, los operadores de tasas están valorando casi un 70% de probabilidades de al menos un recorte de un cuarto de punto por parte del Comité Federal de Mercado Abierto (FOMC) en la reunión del 18 de septiembre.

- Antes de la publicación del PMI de EE.UU. el viernes, el jueves se entregará una actualización semanal de las solicitudes iniciales de subsidio por desempleo de EE.UU., un indicador popular del rendimiento económico a corto plazo.

Dólar canadiense PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Dólar canadiense (CAD) frente a las principales monedas hoy. Dólar canadiense fue la divisa más fuerte frente al Dólar neozelandés.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.07% | -0.09% | 0.06% | -0.04% | -0.23% | 0.20% | -0.01% | |

| EUR | 0.07% | -0.03% | 0.14% | 0.02% | -0.15% | 0.28% | 0.06% | |

| GBP | 0.09% | 0.03% | 0.16% | 0.05% | -0.13% | 0.31% | 0.10% | |

| JPY | -0.06% | -0.14% | -0.16% | -0.10% | -0.28% | 0.15% | -0.05% | |

| CAD | 0.04% | -0.02% | -0.05% | 0.10% | -0.18% | 0.25% | 0.05% | |

| AUD | 0.23% | 0.15% | 0.13% | 0.28% | 0.18% | 0.44% | 0.24% | |

| NZD | -0.20% | -0.28% | -0.31% | -0.15% | -0.25% | -0.44% | -0.21% | |

| CHF | 0.01% | -0.06% | -0.10% | 0.05% | -0.05% | -0.24% | 0.21% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Dólar canadiense de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el CAD (base)/USD (cotización).

Análisis técnico: El Dólar canadiense se agita en su lugar el miércoles, USD/CAD encuentra un suelo en 1.3700

El Dólar canadiense (CAD) se negocia débilmente el miércoles, manteniéndose cerca de un nivel plano frente al Dólar y estancado dentro de un quinto de punto porcentual en las principales divisas. El par USD/CAD retrocedió hasta el nivel de 1.3700 antes de encontrar un piso en la sesión de mediados de semana, pero el par está operando en la parte baja de la mediana de las ofertas en la Media Móvil Exponencial (EMA) de 200 horas cerca de 1.3725.

A pesar de la falta de impulso a corto plazo, el CAD está avanzando lentamente frente al dólar estadounidense. El par USD/CAD ha cerrado plano o a la baja en las últimas siete jornadas bursátiles, salvo en una, y el miércoles va camino de sumar una octava. El par se mantiene por encima de la EMA de 50 días en 1.3675 y sigue atrapado en la zona alcista por encima de la EMA de 200 días en 1.3578.

Gráfico horario del USD/CAD

Gráfico diario del USD/CAD

El Dólar canadiense

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- El Dólar estadounidense se detiene mientras los inversores analizan los recientes comentarios de los funcionarios de la Reserva Federal.

- Los mercados parecen escépticos sobre la orientación de la Fed y continúan anticipando posibles recortes en septiembre.

- Los comentarios cautelosos de los funcionarios de la Fed limitan las caídas del Dólar estadounidense.

El miércoles, el Dólar estadounidense, medido por el Índice DXY (DXY), se mantuvo relativamente sin cambios alrededor del nivel de 105.20 mientras los inversores analizaban las palabras de los principales funcionarios de la Reserva Federal (Fed) en un miércoles tranquilo. Tras la ganancia del 0.50% de la semana pasada, el índice acumula una racha de tres días de pérdidas.

Las perspectivas económicas de EE.UU. comienzan a mostrar algunos signos de debilidad. Si los datos continúan alimentando las esperanzas de un recorte de tasas en septiembre, el USD podría tener dificultades.

Motores de los mercados: El Dólar estadounidense se mantiene plano mientras los mercados lidian con los comentarios de la Fed

- La presidenta de la Reserva Federal de Cleveland, Loretta Mester, expresó una preferencia por una "serie más larga de datos de inflación favorables" antes de tomar una decisión firme.

- El presidente de la Fed de Minneapolis, Neel Kashkari, expresó que esperar hasta diciembre para recortar las tasas de interés podría ser una "predicción razonable."

- El presidente de la Reserva Federal de Filadelfia, Patrick Harker, propuso la probabilidad de que la Fed mantenga las tasas estables por más tiempo de lo que el mercado anticipa actualmente.

- En una nota más moderada, la gobernadora de la Fed, Adriana Kugler, sugirió que si las condiciones económicas continúan mostrando mejoras, la Fed podría considerar reducciones adicionales de tasas.

- Su colega, el presidente de la Reserva Federal de Richmond, Thomas Barkin, indicó de manera similar su disposición a respaldar un recorte de tasas, pero necesitaría más datos antes de hacerlo.

- Según la herramienta FedWatch del CME Group, la probabilidad de tasas de interés más bajas para la próxima reunión del 18 de septiembre ahora se sitúa en alrededor del 67%, lo que choca con la orientación de la Fed que insinuaba solo un recorte en 2024.

Análisis técnico del DXY: El impulso se debilita, pero el sentimiento alcista persiste

Los indicadores técnicos mostraron un impulso plano para la sesión del miércoles, pero la perspectiva general sigue siendo optimista. El RSI se mantiene por encima de 50, con el MACD aún mostrando barras verdes que apuntan hacia un sentimiento alcista.

Además, el DXY continúa manteniéndose por encima de sus medias móviles simples (SMA) de 20, 100 y 200 días, lo que, junto con la aparente pausa de los inversores, presenta una perspectiva alcista persistente para el Dólar estadounidense. Sin embargo, estos indicadores sugieren que el impulso de la semana pasada puede estar comenzando a disminuir, contribuyendo a una fase de consolidación en el DXY.

El Dólar estadounidense

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

El USD se negoció ligeramente más débil ya que las ventas minoristas de EE.UU. decepcionaron. Los miembros de la Fed son reacios a definir la fecha para el próximo recorte de tasas, señala Christopher Wong, Estratega de FX de OCBC.

La Fed es reacia a sonar moderada

"Las ventas minoristas de EE.UU. aumentaron un 0.1% intermensual en mayo tras una caída revisada a la baja del 0.2% en abril, quedando por debajo del consenso de crecimiento del 0.3%. Las ventas minoristas básicas, excluyendo autos, gasolina y materiales de construcción, subieron un 0.4% intermensual, ligeramente por debajo del consenso del 0.5% intermensual. Esta semana, el foco está en las solicitudes de subsidio por desempleo (jueves) y los PMI preliminares (viernes). Datos más débiles deberían pesar sobre el USD."

"En cuanto a las declaraciones de la Fed, Musalem reconoció que los datos recientes sobre el gasto real del consumidor y las ventas minoristas nominales han sido en su mayoría decepcionantes. También dijo que necesitará observar un período de inflación favorable, demanda moderada y oferta en expansión antes de estar seguro de que un recorte de tasas es apropiado. Por separado, Collins dijo que la Fed debería ser paciente al considerar cuándo bajar las tasas."

"El DXY estaba por última vez en 104.84. El impulso alcista leve en el gráfico diario se mantiene intacto mientras que el RSI se moderó. Soporte en 104.80 (retroceso de Fibonacci del 61.8% del máximo de octubre al mínimo de 2024), 104 (retroceso del 50% de Fibonacci). Resistencia en 105.50, 105.75 (retroceso del 76.4% de Fibonacci). Es probable que el comercio bidireccional se mantenga en el rango de 104.80 – 105.50 en ausencia de un catalizador clave."

La semana pasada, finalmente se publicó el resultado de la investigación antisubvenciones de la Comisión de la UE sobre los vehículos eléctricos (EV) chinos. Los aranceles de la UE sobre los vehículos chinos aumentarán del 10% al 27-48% dependiendo de la marca del automóvil, señala Allan Von Mehren, Analista Jefe de Danske Bank.

Es poco probable que haya una guerra comercial

"Los aranceles de la UE sobre los vehículos chinos aumentarán del 10% al 27-48% dependiendo de la marca del automóvil. El aumento de los aranceles creará una barrera más alta para los EV chinos, pero es probable que aún puedan competir."

"China denunció la medida como "un acto flagrante de proteccionismo" y esta semana contraatacó con una investigación antidumping sobre las importaciones de carne de cerdo de la UE, que dice están apoyadas por subsidios con la UE exportando su sobrecapacidad a China. Así, devuelve las acusaciones de la UE de que China está exportando su sobrecapacidad a Europa."

"Si bien las tensiones comerciales entre la UE y China están claramente en aumento, todavía se encuentran en sectores bastante limitados y, en nuestra opinión, no son lo suficientemente grandes como para ser una guerra comercial. También dudamos que evolucione hacia una guerra comercial más amplia, ya que ni la UE ni China tienen interés en esto dadas las vulnerabilidades económicas en ambas áreas. Además, la UE está dividida sobre el tema, especialmente con las empresas automotrices alemanas pronunciándose en contra de los aranceles."

La administración Biden está sopesando nuevas sanciones tecnológicas a China para restringir su desarrollo de IA, señalan el Analista Jefe de Danske Bank, Allan Von Mehren, y la Analista Jefe Minna Kuusisto.

EE.UU. restringirá a China el uso de tecnología de IA de vanguardia

"La administración Biden considera nuevas sanciones contra la industria de desarrollo de IA de China. Las medidas sobre la mesa se refieren a una arquitectura de chips de vanguardia conocida como GAA (gate all-around), que ayuda a mejorar el rendimiento de los chips y reduce el consumo de energía. Es probable que EE.UU. continúe tomando medidas para frenar el desarrollo de IA y chips de China en el futuro."

"La pregunta es ¿cómo responderá China? Podría ponerse más seria con los controles de exportación, por ejemplo, de minerales de tierras raras. Pero queda por ver cuánto se vengará China."

El par EUR/USD ha continuado estabilizándose, pero aún parece carecer de suficiente impulso para un rebote significativo, dado el persistente riesgo político y las preocupaciones fiscales que pesan sobre la moneda común, señalan los estrategas de FX de ING.

Los miembros de la UE enfrentarán el procedimiento de déficit excesivo

"Lo que no debería ayudar al ánimo en los mercados europeos hoy es el anuncio de la Comisión de la UE sobre qué países enfrentarán el procedimiento de déficit excesivo. Italia y Polonia ya dijeron que estarán incluidos en la lista, y los informes de los medios sugieren que otros cinco países enfrentarán el procedimiento de infracción, incluyendo Francia."

"Nuestro equipo de tasas cree que hay riesgos persistentes de que los diferenciales de los bonos de la UE se vuelvan a ampliar hacia la votación francesa del 30 de junio después de un par de sesiones tranquilas esta semana. La brecha de tasas OAT-Bund a 10 años fue de 77pb al cierre de ayer, 5pb por debajo del pico del lunes."

"El calendario de la zona euro solo incluye un discurso de Mario Centeno del Banco Central Europeo hoy, y aún creemos que el entorno de riesgo inestable y los riesgos a la baja para los bonos periféricos mantendrán al EUR/USD limitado en el corto plazo."

- El GBP/USD prueba la línea de tendencia de soporte clave convertida en resistencia en torno a 1.2730.

- La perspectiva técnica muestra un impulso favorable a los compradores, pero incapaz de mantener ganancias por encima de 1.2800.

- La resistencia clave en 1.2739 y 1.2800, con niveles de soporte en 1.2700, 1.2643 y 1.2617.

La Libra esterlina gana modestamente frente al Dólar el miércoles, en medio de condiciones de baja liquidez, debido a que los operadores estadounidenses observan el Juneteenth. Por lo tanto, con los mercados estadounidenses cerrados, el GBP/USD podría permanecer contenido y cotizar en 1.2729 al momento de escribir.

GBP/USD Análisis del Precio: Perspectiva técnica

Después de alcanzar un máximo de tres meses en 1.2860, el GBP/USD cayó más de 100 pips y rompió una línea de tendencia de soporte dibujada desde los mínimos del 17 de mayo que pasa en torno a 1.2730.

Aunque el impulso favorece a los compradores con el Índice de Fuerza Relativa (RSI) por encima de la línea neutral de 50, el par no ha logrado mantener la tendencia alcista por encima de 1.2800.

Eventos de riesgo, como el último informe de inflación, no pudieron llevar al GBP/USD cerca de 1.2800. Eso, junto con la decisión del Banco de Inglaterra del jueves, mantendrá al par cotizando de manera volátil en los próximos días.

Los niveles clave de resistencia se encuentran en 1.2739, el máximo de la semana actual, seguido de 1.2800. Una vez superado, la siguiente parada sería el máximo mensual de 1.2860.

Por el contrario, si el GBP/USD cae por debajo de 1.2700, eso expondrá la confluencia de indicadores técnicos, como el máximo del 3 de mayo convertido en soporte y la media móvil de 50 días (DMA) en 1.2643/39, antes de la DMA de 50 días en 1.2617. Más pérdidas se encuentran una vez superado, como la cifra de 1.2600 y la DMA de 200 días en 1.2550.

GBP/USD Acción del Precio – Gráfico Diario

- El precio de la Plata mantiene el soporte crucial de 29.00$ mientras aumentan las apuestas por un recorte de tasas de la Fed.

- Las expectativas de un recorte de tasas de la Fed aumentan a medida que se reanuda el progreso en el proceso de desinflación en EE.UU.

- Los inversores centran su atención en los PMI preliminares de S&P Global de EE.UU. para junio.

El precio de la Plata (XAG/USD) gana terreno por encima del soporte crucial de 29.00$ en la sesión americana del lunes. El metal blanco encuentra compradores en medio de la creciente especulación de que la Reserva Federal (Fed) comenzará a reducir las tasas de interés a partir de la reunión de septiembre.

Las expectativas de que la Fed comience a desmantelar su marco de política monetaria restrictiva aumentan debido a una caída del Índice de Precios al Consumo (IPC) de Estados Unidos (EE.UU.) mayor de lo esperado y un crecimiento de las ventas minoristas en mayo más lento de lo previsto. Los datos de mayo mostraron que el progreso en el proceso de desinflación se ha reanudado, y los consumidores redujeron significativamente el gasto discrecional, ya que la alta inflación y las tasas de interés de la Reserva Federal (Fed) han reducido el poder adquisitivo de los hogares.

Mientras tanto, el sentimiento del mercado permanece tranquilo ya que los mercados de EE.UU. están cerrados el miércoles por el Día de la Emancipación. El Índice del Dólar DXY baja hasta cerca de 105.20.

Esta semana, los inversores se centrarán en los datos preliminares del PMI de S&P Global de EE.UU. para junio, que se publicarán el viernes. Se espera que la agencia muestre una caída en el PMI compuesto debido a la debilidad tanto en el sector manufacturero como en el sector servicios.

Análisis técnico de la Plata

El precio de la plata se negocia en un patrón de gráfico de Canal Descendente en el que cada retroceso es considerado una oportunidad de venta por los participantes del mercado. El XAG se negocia cerca de la EMA de 200 periodos, que se encuentra alrededor de 29.40$, lo que sugiere una consolidación por delante.

El RSI de 14 periodos oscila en el rango de 40.00-60.00, indicando indecisión entre los participantes del mercado.

Gráfico de cuatro horas de la plata

- El S&P 500 no presenta movimientos importantes debido a la conmemoración de la Proclamación de Emancipación.

- El foco estará puesto en los datos económicos y las comparecencias de los miembros de la Reserva Federal (Fed) del 20 de junio.

El S&P 500 inició la sesión europea con muy pocos participantes marcando un mínimo del día en 5.498. Mas tarde, alcanzó un máximo del día en 5.504 durante la sesión americana, consolidando entre estos niveles. Actualmente, el índice opera en 5.501, sin cambios significativos.

La atención estará puesta en los datos económicos y los discursos de las autoridades de la Fed del 20 de junio

El día de mañana se dará a conocer el Índice Manufacturero de la Fed de Philadelphia, se espera un incremento a 5 puntos desde su lectura previa de 4.5. Por otro lado, se publicarán las peticiones semanales de subsidio por desempleo. El consenso del mercado indica una disminución a 235 mil, desde las 242.000 solicitudes previas. Por último, comparecerán los miembros del Comité Federal de Mercado Abierto, Neel Kashkari y Mary Daly en eventos privados.

Niveles técnicos en el S&P 500

Identificamos una zona de soporte en el corto plazo en 5.500, dado por el retroceso al 23.6% de Fibonacci. El siguiente soporte está en 5.480, en convergencia con el mínimo del 18 de junio. La resistencia más cercana se encuentra en 5.505, zona por superar cercana al máximo histórico.

Gráfico de 15 minutos del S&P 500

- El USD/MXN cotiza este miércoles en un estrecho rango entre 18.36 y 18.47.

- El Dólar estadounidense se estanca tras las débiles ventas minoristas de ayer.

- Ante el festivo en EE.UU., el foco se desplaza a las ventas minoristas de México que se publicarán el jueves.

El USD/MXN opera en un estrecho rango este miércoles, moviendose entre un mínimo intradía de 18.36 y un máximo diario de 18.47. Al momento de escribir, el par cotiza sobre 18.44, ganando un 0.19% en la jornada.

El Dólar estadounidense registra pérdidas por tercera jornada consecutiva

El Índice del Dólar (DXY) está perdiendo terreno por tercer día esta semana, moviéndose alrededor de 105.18, cayendo un 0.09% diario.

Mientras los mercados estadounidenses están cerrados por el festivo del Día de la Liberación, el foco gira al dato de ventas minoristas de México que se publicará mañana. Se prevé que el indicador suba un 1.5% anual en abril frente al -1.7% de marzo. A nivel mensual, se espera una caída del 0.3% tras descender un 0.2% el mes anterior.

USD/MXN Niveles de precio

A la baja, un quiebre del mínimo de la semana pasada en 18.20 encontrará soporte inmediato en la cifra redonda de 18.00.

Al norte, una superación de la región de 18.50, donde hay una zona psicológica que coincide con la media móvil de 100. Por encima, la resistencia principal está en 18.99/19.00, donde se ubica el máximo de la pasada semana y un nivel redondo.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

El Dólar estadounidense ha subido este miércoles a máximos de dos días en 4.165 frente al Peso colombiano. Previamente, el USD/COP tocó mínimos del día en 4.121,97.

El USD/COP cotiza al momento de escribir sobre 4.155,15, ganando un 0.18% en el día.

El Indicador de Seguimiento de la Economía de Colombia muestra una expansión del 5.5%

- El martes Colombia publicó el Indicador de Seguimiento a la Economía de abril, mostrando una subida del 5.5% mensual, mientras que a nivel anual creció un 4.0%, mejorando las expectativas del mercado.

- Los mercados estadounidenses están cerrados hoy 19 de junio por el feriado del Día de la Liberación.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El NZD/USD cae cerca de 0.6130 ya que el Dólar neozelandés muestra debilidad antes de los datos del PIB del primer trimestre.

- El índice del Dólar mantiene su soporte inmediato de 105.00 en un mercado con ánimo festivo.

- NZD/USD desciende hacia el soporte horizontal del patrón de triángulo expansivo.

El par NZD/USD cae cerca de 0.6130 en la sesión americana del miércoles. El par cae ya que el Dólar neozelandés se ve presionado antes de los datos del Producto Interior Bruto (PIB) del primer trimestre de Nueva Zelanda (NZ), que se publicarán el jueves. Se estima que la economía de NZ se ha mantenido estancada.

Un desempeño económico débil aumentaría las expectativas de recortes tempranos de tasas por parte del Banco de la Reserva de Nueva Zelanda (RBNZ). El RBNZ ha mantenido su Tasa Oficial de Efectivo (OCR) en 5.5% durante más de un año debido a las persistentes presiones inflacionarias.

Mientras tanto, el Dólar estadounidense (USD) baja en una sesión de negociación de bajo volumen debido a un feriado en los mercados de Estados Unidos (EE.UU.) por el Día de la Emancipación. El Índice del Dólar estadounidense (DXY) mantiene su soporte crucial de 105.00. Sin embargo, la perspectiva a corto plazo se ha vuelto incierta ya que los participantes del mercado esperan que la Reserva Federal (Fed) reduzca las tasas de interés dos veces este año.

Esta semana, el Dólar estadounidense estará guiado por los PMI preliminares de S&P Global para junio, que se publicarán el jueves. Se espera que la agencia muestre una disminución en el PMI compuesto debido a la debilidad en la manufactura y el sector de servicios.

El NZD/USD cotiza en un patrón de gráfico de triángulo expansivo en un marco de tiempo de cuatro horas en el que la caída se mantiene amortiguada con el soporte horizontal, que se traza desde el mínimo del 16 de mayo alrededor de 0.6100. Mientras que la subida en la formación de gráfico mencionada anteriormente se mantiene limitada a la frontera ascendente, que en este caso está marcada desde el máximo del 16 de mayo alrededor de 0.6140.

La EMA de 200 períodos cerca de 0.6101 sigue proporcionando soporte a los alcistas del Dólar neozelandés.

El índice de Fuerza Relativa (RSI) de 14 períodos se sitúa cerca de 40.00. Una ruptura por debajo del mismo desencadenará un impulso bajista.

Una nueva caída aparecería si el activo rompe decisivamente por debajo del soporte de nivel redondo de 0.6100. Esto arrastraría al par hacia el máximo del 4 de abril alrededor de 0.6050 y el soporte psicológico de 0.6000.

Por el contrario, un movimiento de reversión por encima del máximo del 12 de junio de 0.6222, expondrá al par al máximo del 15 de enero cerca de 0.6250, seguido por el máximo del 12 de enero cerca de 0.6280.

Gráfico de cuatro horas del NZD/USD

- La Libra esterlina sube por encima de 1.2700 a medida que la inflación del Reino Unido se enfría aún más en línea con las expectativas.

- La inflación de los servicios en el Reino Unido sigue siendo persistente, lo que podría restringir al BoE de comprometerse a recortar tasas en el corto plazo.

- El crecimiento de las ventas minoristas de EE.UU. más lento de lo esperado ha limitado la subida del Dólar estadounidense.

La Libra esterlina (GBP) sube por encima de la resistencia de nivel redondo de 1.2700 el miércoles después de que la Oficina de Estadísticas Nacionales (ONS) del Reino Unido mostrara que las presiones de precios disminuyeron como se esperaba en mayo. La inflación general anual del Reino Unido volvió al objetivo del banco central del 2% por primera vez en más de tres años desde la lectura de abril del 2.3%. En el mismo período, el Índice de Precios al Consumo (IPC) subyacente, que excluye los precios volátiles de alimentos y energía, disminuyó al 3.5% desde la lectura anterior de 3.9%.

La inflación general mensual creció constantemente un 0.3% pero por debajo de las estimaciones del 0.4%. El informe también mostró que el Índice de Precios de Producción (IPP) anual para la producción subyacente creció significativamente un 1.0% en mayo, en comparación con el aumento del 0.3% del mes anterior.

A pesar de una caída en el IPC general anual al 2%, los responsables de la política del Banco de Inglaterra (BoE) podrían no estar cómodos con las discusiones sobre recortes tempranos de tasas, ya que la inflación anual de servicios apenas se desaceleró. La inflación en el sector de servicios creció un 5.7%, ligeramente inferior al 5.9% de la publicación anterior, pero es superior a las expectativas del 5.5% y sigue siendo casi el doble de lo necesario para contener las presiones sobre los precios.

El próximo desencadenante para la Libra esterlina será la decisión de política monetaria del BoE, que se anunciará el jueves. Se anticipa ampliamente que el BoE mantendrá la tasa de interés sin cambios en el 5.25%. Por lo tanto, los inversores se centrarán en la división de votos y en nuevas pistas sobre cuándo el BoE comenzará a reducir las tasas de interés.

Resumen diario de los mercados: La Libra esterlina se fortalece mientras el Dólar estadounidense retrocede

- La Libra esterlina se fortalece frente al Dólar estadounidense (USD) ya que la inflación de los servicios del Reino Unido creció un 5.9% interanual en mayo, disminuyendo ligeramente desde el 6.0%, pero manteniéndose ampliamente persistente. Mientras tanto, el Dólar estadounidense se estabiliza después de una modesta corrección liderada por un crecimiento más lento de lo esperado en las ventas minoristas mensuales de Estados Unidos (EE.UU.) para mayo, lo que permitió a los mercados financieros aumentar sus apuestas por recortes tempranos de tasas por parte de la Reserva Federal (Fed). El Índice del Dólar (DXY), que sigue el valor del Dólar frente a seis divisas principales, mantiene el soporte crucial de 105.00 después de corregir desde un nuevo máximo de seis semanas de 105.80.

- La Oficina del Censo de EE.UU. mostró el martes que las ventas minoristas no alcanzaron las estimaciones de un crecimiento del 0.2% pero aumentaron un 0.1% en mayo después de contraerse un 0.2% en abril, revisado a la baja desde el 0%. Las ventas minoristas subyacentes excluyendo automóviles se contrajeron constantemente un 0.2%, profundizando los temores de un crecimiento más lento del Producto Interior Bruto (PIB) del segundo trimestre. Los datos de ventas minoristas subyacentes son una medida clave del gasto del consumidor, que es un componente crucial del PIB.

- Los inversores notaron que las ventas se vieron afectadas por tamaños de ticket más bajos en las estaciones de servicio debido a precios más bajos de la gasolina y los vehículos de motor, una débil demanda de materiales de construcción y una disminución en la afluencia a los servicios de alimentos y lugares de bebidas. Esto sugiere que los hogares redujeron el gasto en artículos discrecionales, lo que generalmente es el resultado de un poder adquisitivo débil debido a una mayor inflación y tasas de interés.

- Según la herramienta FedWatch del CME, los datos de precios de los futuros de los fondos federales a 30 días sugieren dos recortes de tasas de interés este año frente a solo uno señalado por los responsables de la política de la Fed en sus últimas proyecciones de tasas de interés. Los inversores ven a la Fed reduciendo las tasas de interés dos veces este año ya que un informe de inflación suave de EE.UU. para mayo indicó que el progreso en el proceso de desinflación se ha reanudado.

- El martes, la presidenta del Banco de la Fed de Dallas, Lorie Logan, dijo que las últimas cifras de inflación que muestran que las presiones de precios están enfriándose son una buena noticia. Sin embargo, los responsables de la política necesitan ver más buenos datos antes de considerar recortes de tasas.

Precio de la Libra esterlina hoy:

Libra esterlina PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Libra esterlina (GBP) frente a las principales monedas hoy. Libra esterlina fue la divisa más fuerte frente al Dólar neozelandés.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.04% | -0.17% | 0.00% | -0.00% | -0.18% | 0.12% | 0.07% | |

| EUR | -0.04% | -0.21% | -0.05% | -0.05% | -0.23% | 0.09% | 0.04% | |

| GBP | 0.17% | 0.21% | 0.18% | 0.16% | -0.02% | 0.29% | 0.26% | |

| JPY | 0.00% | 0.05% | -0.18% | 0.00% | -0.17% | 0.14% | 0.10% | |

| CAD | 0.00% | 0.05% | -0.16% | -0.00% | -0.18% | 0.14% | 0.10% | |

| AUD | 0.18% | 0.23% | 0.02% | 0.17% | 0.18% | 0.33% | 0.29% | |

| NZD | -0.12% | -0.09% | -0.29% | -0.14% | -0.14% | -0.33% | -0.04% | |

| CHF | -0.07% | -0.04% | -0.26% | -0.10% | -0.10% | -0.29% | 0.04% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Libra esterlina de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el GBP (base)/USD (cotización).

Análisis Técnico: La Libra esterlina se recupera cerca de la EMA de 20 días

La Libra esterlina extiende su recuperación por encima de 1.2700 con los datos de inflación de servicios del Reino Unido persistentes. El par GBP/USD sube cerca de la media móvil exponencial (EMA) de 20 días en 1.2720, aunque la tendencia a corto plazo sigue siendo incierta. La EMA de 50 días cerca de 1.2670 está actuando como un soporte importante para los alcistas de la Libra esterlina.

Actualmente, la Libra mantiene el soporte del retroceso de Fibonacci del 61.8% (trazado desde el máximo del 8 de marzo de 1.2900 hasta el mínimo del 22 de abril en 1.2300) en 1.2667.

El RSI de 14 períodos cae nuevamente en el rango de 40.00-60.00, lo que indica que el impulso alcista se ha moderado.

El BoE

El Banco de Inglaterra (BoE) decide la política monetaria del Reino Unido. Su principal objetivo es lograr la estabilidad de los precios, es decir, una tasa de inflación constante del 2%. Su instrumento para lograrlo es el ajuste de las tasas básicos de préstamo. El BoE fija el tipo al que presta a los bancos comerciales y al que los bancos se prestan entre sí, determinando el nivel de los tipos de interés en la economía en general. Esto también influye en el valor de la Libra esterlina (GBP).

Cuando la inflación supera el objetivo del Banco de Inglaterra, éste responde subiendo los tipos de interés, lo que encarece el acceso al crédito para los ciudadanos y las empresas. Esto es positivo para la Libra esterlina, ya que unos tipos de interés más altos hacen del Reino Unido un lugar más atractivo para que los inversores mundiales inviertan su dinero. Cuando la inflación cae por debajo del objetivo, es señal de que el crecimiento económico se está ralentizando, y el Banco de Inglaterra considerará la posibilidad de bajar los tipos de interés para abaratar el crédito con la esperanza de que las empresas pidan prestado para invertir en proyectos que generen crecimiento, lo que es negativo para la Libra esterlina.

En situaciones extremas, el Banco de Inglaterra puede aplicar una política denominada Quantitative Easing (QE). El QE es el proceso por el cual el BoE aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. El QE es una política de último recurso cuando la bajada de los tipos de interés no logra el resultado necesario. El proceso de QE implica que el Banco de Inglaterra imprima dinero para comprar activos, normalmente bonos del Estado o bonos corporativos con calificación AAA, de bancos y otras instituciones financieras. El QE suele traducirse en un debilitamiento de la Libra esterlina.

El endurecimiento cuantitativo (QT) es el reverso del QE, y se aplica cuando la economía se está fortaleciendo y la inflación empieza a subir. Mientras que en el QE el Banco de Inglaterra (BoE) compra bonos del Estado y de empresas a las instituciones financieras para animarlas a conceder préstamos, en el QT el BoE deja de comprar más bonos y deja de reinvertir el principal que vence de los bonos que ya posee. Suele ser positivo para la Libra esterlina.

- El EUR/USD cotiza lateralmente por encima de 1.0700 mientras los inversores buscan nuevas pistas sobre la perspectiva de los tipos de interés de la Fed y el BCE.

- Los formuladores de políticas del BCE siguen preocupados por la persistente inflación en los servicios.

- Los inversores consideran que la Fed reducirá los tipos de interés dos veces este año.

El EUR/USD se consolida en un rango ajustado por encima del soporte de nivel redondo de 1.0700 en la sesión americana del miércoles. El par cotiza lateralmente mientras los inversores buscan nuevas pistas sobre cuándo el Banco Central Europeo (BCE) realizará su segundo recorte de tasas este año.

El BCE comenzó a reducir sus tasas de interés clave a principios de junio, ya que los formuladores de políticas creen que la inflación en la Eurozona está en camino de volver a la tasa deseada del 2%. Sin embargo, los funcionarios del BCE se han abstenido de comprometerse con una ruta específica de recorte de tasas, ya que siguen preocupados por la alta inflación en el sector de servicios.

Los formuladores de políticas del BCE temen que la adopción de un enfoque agresivo de flexibilización de políticas pueda reavivar las presiones sobre los precios. Los funcionarios han proyectado un camino de inflación más accidentado y ven que las presiones sobre los precios disminuirán hasta el objetivo del 2% en 2025.

Mientras tanto, la incertidumbre política en Francia sigue manteniendo al Euro en vilo. Los inversores temen que la formación de un gobierno liderado por Marine Le Pen del Reagrupamiento Nacional (RN) tras las elecciones parlamentarias desencadene una crisis financiera en la segunda economía más grande de la Unión Europea (UE). El RN ha prometido una edad de jubilación más baja, recortes en los precios de la energía, más gasto público y políticas económicas de "Francia primero" en su manifiesto.

Movimientos diarios y motores del mercado: El EUR/USD cotiza lateralmente en medio de la incertidumbre sobre las elecciones francesas

- El EUR/USD cotiza en un rango estrecho, ligeramente por encima de 1.0700, mientras el Dólar estadounidense (USD) se consolida dentro del rango de negociación del martes. La perspectiva a corto plazo del Dólar estadounidense se ha vuelto incierta ya que el crecimiento de las ventas minoristas de Estados Unidos (EE.UU.) en mayo fue más lento de lo esperado, lo que ha aumentado las expectativas del mercado de recortes de tasas de la Reserva Federal (Fed) en la reunión de septiembre.

- El informe mensual de ventas minoristas mostró el martes que los precios más bajos de la gasolina, la demanda moderada de materiales de construcción y una disminución en las ventas en servicios de alimentos y lugares de bebidas fueron los principales lastres. Aun así, las ventas minoristas crecieron ligeramente en mayo después de contraerse un 0.2% en abril, revisado a la baja desde un rendimiento estancado. Sin embargo, la tasa de crecimiento fue solo del 0.1%, inferior a las estimaciones del 0.2%.

- Según la herramienta CME FedWatch, los datos de precios de los futuros de los fondos federales a 30 días muestran una probabilidad del 67% de un recorte de tasas en septiembre, frente al 61.5% registrado antes de la publicación del informe de ventas minoristas de mayo. La herramienta también muestra que los formuladores de políticas anunciarán un recorte de tasas más en la reunión de noviembre o diciembre, lo cual es contrario al gráfico de puntos de la Fed, en el que los funcionarios señalaron solo un recorte de tasas este año.

- Los formuladores de políticas de la Fed siguen favoreciendo el mantenimiento de las tasas de interés actuales hasta el último trimestre de este año, ya que el descenso mayor de lo esperado en las presiones de precios en mayo no es suficiente para generar confianza en los recortes de tasas. Los funcionarios han estado enfatizando la necesidad de más buenos datos de inflación antes de pivotar hacia la normalización de la política.

Análisis Técnico: El EUR/USD sube a 1.0750

El EUR/USD cotiza cerca de la resistencia inmediata de 1.0750. El borde descendente de la formación de triángulo simétrico en un marco de tiempo diario, trazado desde el 28 de diciembre de 2023 en 1.1140, está actuando como una barrera importante para los alcistas del Euro.

Se espera que el par de divisas principal encuentre soporte en 1.0636, cerca del orden ascendente del patrón del gráfico trazado desde el mínimo del 3 de octubre de 2023 en 1.0448 y el colchón horizontal trazado desde el mínimo del 16 de abril alrededor de 1.0600.

La perspectiva a largo plazo del par también se ha vuelto negativa, ya que los precios cayeron por debajo de la Media Móvil Exponencial (EMA) de 200 días, que cotiza alrededor de 1.0800.

El RSI de 14 períodos cae por debajo de 40.00. El impulso podría volverse bajista si el RSI se mantiene por debajo de este nivel.

El Euro

El Euro es la moneda de los 20 países de la Unión Europea que pertenecen a la zona euro. Es la segunda divisa más negociada del mundo, por detrás del Dólar estadounidense. En 2022, representó el 31% de todas las transacciones de cambio de divisas, con un volumen medio diario de más de 2.2 billones de dólares al día. El EUR/USD es el par de divisas más negociado del mundo, con un 30% estimado de todas las transacciones, seguido del EUR/JPY (4%), el EUR/GBP (3%) y el EUR/AUD (2%).

El Banco Central Europeo (BCE), con sede en Fráncfort (Alemania), es el banco de reserva de la zona euro. El BCE fija las tasas de interés y gestiona la política monetaria El principal mandato del BCE es mantener la estabilidad de precios, lo que significa controlar la inflación o estimular el crecimiento. Su principal instrumento es subir o bajar las tasas de interés. Unos tipos de interés relativamente altos -o la expectativa de unos tipos más altos- suelen beneficiar al Euro y viceversa. El Consejo de Gobierno del BCE adopta las decisiones de política monetaria en reuniones que se celebran ocho veces al año. Las decisiones las toman los directores de los bancos nacionales de la eurozona y seis miembros permanentes, entre ellos la presidenta del BCE, Christine Lagarde.

Los datos de inflación de la eurozona, medidos por el Índice Armonizado de Precios de Consumo (IPCA), son un dato econométrico importante para el euro. Si la inflación aumenta más de lo previsto, especialmente si supera el objetivo del 2% fijado por el BCE, éste se ve obligado a subir las tasas de interés para volver a controlarla. Unos tipos de interés relativamente altos en comparación con sus homólogos suelen beneficiar al Euro, ya que hace que la región resulte más atractiva como lugar para que los inversores mundiales aparquen su dinero.

Las publicaciones de datos miden la salud de la economía y pueden influir en el Euro. Indicadores como el PIB, los PMI de manufactura y servicios, el empleo y las encuestas sobre el sentimiento de los consumidores pueden influir en la dirección de la moneda única. Una economía fuerte es bien para el Euro. No sólo atrae más inversión extranjera, sino que puede animar al BCE a subir los tipos de interés, lo que reforzará directamente al Euro. Por el contrario, si los datos económicos son débiles, es probable que el Euro caiga. Los datos económicos de las cuatro mayores economías de la zona euro (Alemania, Francia, Italia y España) son especialmente significativos, ya que representan el 75% de la economía de la eurozona.

Otra publicación importante para el euro es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un periodo determinado. Si un país produce productos de exportación muy solicitados, su divisa se revalorizará debido a la demanda adicional creada por los compradores extranjeros que desean adquirir estos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una divisa y viceversa para una balanza negativa.

- El Gas Natural rebotó hasta cerca de 3.0$ el martes.

- Los operadores están observando los puntos débiles en el suministro de Gas europeo.

- El índice del Dólar estadounidense cotiza alrededor de 105.00 y podría enfrentar otro movimiento a la baja.

El precio del Gas Natural (XNG/USD) cotiza ligeramente al alza el miércoles después de un buen rebote técnico. Aunque el Gas noruego está fluyendo nuevamente a toda velocidad hacia Europa, el reciente corte imprevisto de la planta de Gas de Nyhamna en Noruega muestra lo frágil y dependiente que es Europa de otros países para llenar el vacío dejado por el Gas ruso. Esto podría crear un suelo sintético en la acción del precio del Gas, ya que cualquier interrupción tendrá efectos en cadena para Europa.