- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- Tesla (QIPT) cae un 8.28% en el día, alcanzando mínimos de tres días.

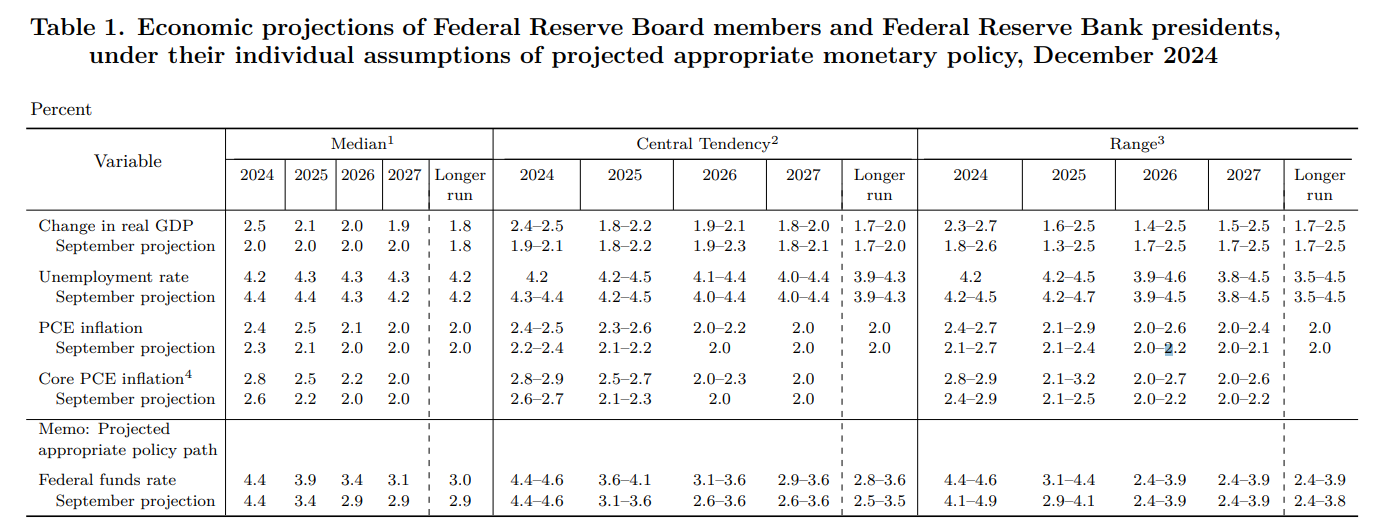

- Las proyecciones del gráfico de puntos del FOMC aumentaron su previsión de tipos de interés a un 3.9% desde un 3.4% para 2025.

Los títulos de Tesla (TSLA) registraron un máximo del día en 488.54$, encontrando vendedores agresivos que llevaron el precio de la acción a un mínimo de tres días en 427.01$. Actualmente, TSLA opera sobre 440.13$, perdiendo un 8.28% el día de hoy.

Los valores de Tesla reaccionan a la baja tras la publicación de las proyecciones del FOMC

El fabricante de autos eléctricos, Tesla (TSLA), borró las ganancias de la semana al registrar una caída el día de hoy del 8.28%, llegando a mínimos no vistos desde el 13 de diciembre en 427.01$.

Esta caída es posterior al recorte de 25 puntos básicos de los tipos de interés por parte de la Reserva Federal, ubicándola en un rango entre 4.25%-4.50% y a las proyecciones del gráfico de puntos al señalar que situarán las tasas en un promedio de 3.9% al finalizar el 2025. Esta proyección se ha ajustado al alza desde la publicación de septiembre que la ubicaba en 3.4%.

Niveles técnicos de Tesla

Las acciones de TSLA reaccionaron a la baja en una resistencia de corto plazo dada por el máximo del día de hoy en 488.50$. El soporte más cercano está en 378.01$, punto pivote del 9 de diciembre, apoyado por el promedio simple de 9 periodos. El siguiente soporte clave lo observamos en 326.61$, mínimo del 27 de noviembre.

Gráfico de 2 horas de TSLA

El Producto Interno Bruto (PIB) de Nueva Zelanda se contrajo un 1.0% intertrimestral en el tercer trimestre (Q3) en comparación con una contracción del 1.1% (revisada desde -0.2%) en el segundo trimestre, según mostró el jueves la Oficina Australiana de Estadísticas (ABS). Esta lectura fue más débil de lo esperado, que era de -0.4%.

El PIB anual del tercer trimestre se contrajo un 1.5%, en comparación con una disminución del 0.5% en el segundo trimestre, mientras que estuvo por debajo del consenso de una disminución del 0.4%.

Reacción de los mercados a los datos del PIB de Nueva Zelanda

El Dólar neozelandés atrae a algunos vendedores en una reacción inmediata al informe del PIB. El par NZD/USD cotiza a 0.5622, perdiendo un 0.63% en el día.

Dólar de Nueva Zelanda FAQs

El Dólar neozelandés (NZD), también conocido como kiwi, es una divisa muy conocida entre los inversores. Su valor viene determinado en gran medida por la salud de la economía neozelandesa y la política del banco central del país. Sin embargo, existen algunas particularidades que también pueden hacer que el NZD se mueva. La evolución de la economía china tiende a mover el Kiwi porque China es el mayor socio comercial de Nueva Zelanda. Las malas noticias para la economía china probablemente se traduzcan en menos exportaciones neozelandesas al país, lo que afectará a la economía y, por tanto, a su divisa. Otro factor que mueve al NZD son los precios de los productos lácteos, ya que la industria láctea es la principal exportación de Nueva Zelanda. Los altos precios de los productos lácteos impulsan los ingresos de exportación, contribuyendo positivamente a la economía y, por tanto, al NZD.

El Banco de la Reserva de Nueva Zelanda (RBNZ) aspira a alcanzar y mantener una tasa de inflación de entre el 1% y el 3% a medio plazo, con el objetivo de mantenerla cerca del punto medio del 2%. Para ello, el banco fija un nivel adecuado de tipos de interés. Cuando la inflación es demasiado alta, el RBNZ sube los tipos de interés para enfriar la economía, pero la medida también hará subir el rendimiento de los bonos, aumentando el atractivo de los inversores para invertir en el país e impulsando así al NZD. Por el contrario, unos tipos de interés más bajos tienden a debilitar el NZD. El llamado diferencial de tipos, o cómo son o se espera que sean los tipos en Nueva Zelanda en comparación con los fijados por la Reserva Federal de EE.UU., también puede desempeñar un papel clave en el movimiento del par NZD/USD.

La publicación de datos macroeconómicos en Nueva Zelanda es clave para evaluar el estado de la economía y puede influir en la valoración del Dólar neozelandés (NZD). Una economía fuerte, basada en un elevado crecimiento económico, un bajo desempleo y una elevada confianza es buena para el NZD. Un alto crecimiento económico atrae la inversión extranjera y puede animar al Banco de la Reserva de Nueva Zelanda a aumentar los tipos de interés, si esta fortaleza económica viene acompañada de una inflación elevada. Por el contrario, si los datos económicos son débiles, es probable que el NZD se deprecie.

El Dólar neozelandés (NZD) tiende a fortalecerse durante los periodos de apetito por el riesgo, o cuando los inversores perciben que los riesgos generales del mercado son bajos y se muestran optimistas sobre el crecimiento. Esto suele traducirse en unas perspectivas más favorables para las materias primas y las denominadas "divisas de materias primas", como el kiwi. Por el contrario, el NZD tiende a debilitarse en momentos de turbulencias en los mercados o de incertidumbre económica, ya que los inversores tienden a vender los activos de mayor riesgo y huyen a los refugios más estables.

Lo que necesitas tener en cuenta el jueves 19 de diciembre:

Los mercados financieros pasaron la mayor parte del día en modo de espera y observación antes del anuncio de política monetaria de la Reserva Federal (Fed).

La Fed entregó, como se esperaba, un recorte de línea dura, lo que resultó en un aumento del Dólar estadounidense en medio de un entorno de aversión al riesgo. Temprano en Asia, el Dólar presiona nuevos máximos semanales en todos los ámbitos, manteniendo el fuerte impulso positivo.

Tras el anticipado recorte de tasas de 25 puntos básicos (pb), los inversores se sorprendieron con un gráfico de puntos que muestra solo dos posibles recortes de tasas en 2025, un cambio bastante de línea dura. Más tarde, el presidente Jerome Powell sonó aún más de línea dura, diciendo que la economía sigue siendo fuerte y que probablemente han evitado una recesión.

Más temprano en el día, el Reino Unido (UK) publicó su informe mensual de inflación, que mostró que el Índice de Precios al Consumidor (IPC) subió un 2.6% en términos anuales en noviembre después de avanzar un 2.3% en octubre. La inflación anual subyacente subió un 3.5%, más alta que el 3.3% anterior y por debajo del 3.6% esperado.

A medida que los operadores asiáticos llegan a sus escritorios, el par EUR/USD cotiza cerca de 1.0332, el mínimo de 2024, mientras que el GBP/USD se mantiene alrededor de 1.2580. Las divisas vinculadas a materias primas estuvieron entre las de peor desempeño en medio del colapso de Wall Street. El AUD/USD se mantiene alrededor de 0.6220 mientras que el USD/CAD cotiza en 1.4429, y tanto el CAD como el AUD cotizan en nuevos mínimos anuales frente al Dólar estadounidense.

Los activos refugio también perdieron terreno frente al USD. El par USD/JPY cotiza alrededor de 154.60, cerca de un nuevo máximo de diciembre, mientras que el Oro cayó por debajo de la marca de 2.600 $ por primera vez en un mes.

Lo próximo es el Banco de Japón (BoJ). Se espera que el banco central mantenga las tasas sin cambios esta vez, aunque no se puede descartar una subida de tasas. El gobernador Kazuo Ueda ofrecerá una conferencia de prensa posteriormente.

Más tarde en el día, el Banco de Inglaterra (BoE) anunciará su decisión sobre política monetaria temprano el jueves. Se espera que el BoE mantenga la tasa de interés principal sin cambios, ya que el gobernador Andrew Bailey destacó la necesidad de un enfoque gradual. Al mismo tiempo, Bailey dijo recientemente que son posibles cuatro recortes de tasas en 2025 si la inflación continúa su trayectoria descendente.

Dólar estadounidense PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Dólar estadounidense (USD) frente a las principales monedas hoy. Dólar estadounidense fue la divisa más débil frente al Yen japonés.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 1.17% | 1.04% | 0.73% | 0.84% | 1.74% | 1.64% | 0.85% | |

| EUR | -1.17% | -0.12% | -0.42% | -0.32% | 0.56% | 0.47% | -0.31% | |

| GBP | -1.04% | 0.12% | -0.31% | -0.20% | 0.69% | 0.60% | -0.18% | |

| JPY | -0.73% | 0.42% | 0.31% | 0.10% | 1.00% | 0.93% | 0.13% | |

| CAD | -0.84% | 0.32% | 0.20% | -0.10% | 0.89% | 0.79% | 0.02% | |

| AUD | -1.74% | -0.56% | -0.69% | -1.00% | -0.89% | -0.09% | -0.86% | |

| NZD | -1.64% | -0.47% | -0.60% | -0.93% | -0.79% | 0.09% | -0.77% | |

| CHF | -0.85% | 0.31% | 0.18% | -0.13% | -0.02% | 0.86% | 0.77% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Dólar estadounidense de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Yen japonés, el cambio porcentual que se muestra en el cuadro representará el USD (base)/JPY (cotización).

El presidente de la Reserva Federal, Jerome Powell, explica la decisión de recortar la tasa de política monetaria, la tasa de fondos federales, en 25 puntos básicos hasta el rango de 4.25%-4.5% después de la reunión de diciembre y responde a preguntas en la conferencia de prensa posterior a la reunión.

Citas clave

"La agitación geopolítica sigue siendo un riesgo."

"Hay una gran incertidumbre al proyectar la economía a 3 años."

"Ha sido frustrante, el progreso en la inflación es más lento de lo esperado."

"Aún así, me siento bien sobre hacia dónde nos dirigimos."

"No nos conformaremos con una inflación superior al 2%."

"Tenemos toda la intención de llevar la inflación al 2%, estoy seguro de que lo lograremos."

"Hemos hecho un gran progreso."

"No descartamos ni incluimos cosas."

"Una subida de tasas no parece ser un resultado probable el próximo año."

El presidente de la Reserva Federal, Jerome Powell, explica la decisión de recortar la tasa de política monetaria, la tasa de fondos federales, en 25 puntos básicos hasta el rango de 4.25%-4.5% después de la reunión de diciembre y responde a preguntas en la conferencia de prensa posterior a la reunión.

Citas clave

"La menor tasa de contratación es una señal de debilitamiento en el mercado laboral."

"Los salarios están en un nivel saludable y cada vez más sostenible."

"El mercado laboral se está enfriando de manera ordenada."

"La gente está sintiendo el efecto de los altos precios, no de la alta inflación."

"Lo mejor que podemos hacer es llevar la inflación de vuelta al objetivo y mantenerla allí, para que el crecimiento salarial sea más rápido que la inflación."

"Espero otro muy buen año el próximo año."

"A partir de aquí es una nueva fase, vamos a ser cautelosos con respecto a más recortes."

"Es apropiado proceder con cautela."

Fed FAQs

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria. El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

- El EUR/USD experimenta una fuerte caída en respuesta al recorte de tasas de 25 puntos básicos de la Reserva Federal, acompañado de una perspectiva cautelosa sobre futuros ajustes de política.

- El presidente de la Fed, Jerome Powell, enfatiza un enfoque cuidadoso para futuros cambios de tasas, señalando riesgos persistentes de inflación y un mercado laboral estable.

- Las proyecciones económicas actualizadas de la Fed indican solo reducciones modestas de tasas en los próximos años, estableciendo el objetivo de la tasa de fondos federales en 3,4% para 2026.

El EUR/USD cayó bruscamente después de que la Fed recortara las tasas de interés pero también adoptara una postura ligeramente dura, ya que el banco central estima una reducción de 100 puntos básicos en los próximos dos años. Al momento de escribir, el par cotiza por debajo de 1.0400, volátil.

El par EUR/USD cae por debajo de 1.0400 mientras el presidente de la Fed, Jerome Powell, habla

En su conferencia de prensa, Powell dijo que el banco central podría ser más cauteloso al considerar ajustes adicionales, reconociendo que la política es menos restrictiva. Añadió que los riesgos y la incertidumbre en torno a la inflación están sesgados al alza y agregó que la alta inflación es una de las razones para el ajuste del gráfico de puntos.

Jerome Powell añadió que podría tomar uno o dos años para que la inflación alcance el objetivo del 2%, añadiendo que el mercado laboral no se está enfriando de una manera que genere preocupaciones.

La Reserva Federal recortó las tasas en 25 puntos básicos al rango de 4.25%-4.50%, aunque la decisión no fue unánime, ya que la presidenta de la Fed de Cleveland, Beth Hammack, votó por mantener las tasas sin cambios.

La declaración cambió poco desde la última reunión, aunque los operadores se centraron en el Resumen de Proyecciones Económicas (SEP).

La declaración de política monetaria del banco central reveló que la actividad económica continuó expandiéndose sólidamente y reconoció que las condiciones del mercado laboral se habían relajado. A pesar de la mejora en el empleo, los formuladores de políticas de la Fed decidieron mantener el lenguaje de "El Comité juzga que los riesgos para lograr sus objetivos de empleo e inflación están aproximadamente equilibrados."

Mientras tanto, el SEP mostró que los funcionarios prevén solo dos recortes de tasas en 2025 y 2026, llevando la tasa de fondos federales al 3,4% en 24 meses.

Reacción del EUR/USD a la conferencia de prensa del presidente de la Fed, Powell

El EUR/USD ha caído bruscamente, rompiendo el nivel psicológico de 1.0450, extendiendo sus pérdidas hacia los mínimos del día en 1.0410. El par seguiría negociándose de manera volátil, mientras el presidente de la Fed, Powell, toma la palabra. La resistencia inmediata se observa en el mínimo del 13 de diciembre de 1.0452, y el soporte en 1.0400. Si se supera, el siguiente soporte sería el mínimo anual de 1.0331.

Euro FAQs

El Euro es la moneda de los 19 países de la Unión Europea que pertenecen a la eurozona. Es la segunda moneda más negociada del mundo, detrás del dólar estadounidense. En 2022, representó el 31 % de todas las transacciones de divisas, con un volumen de negocios diario promedio de más de 2,2 billones de dólares al día. El EUR/USD es el par de divisas más negociado del mundo, con un estimado del 30 % de todas las transacciones, seguido del EUR/JPY (4 %), el EUR/GBP (3 %) y el EUR/AUD (2 %).

El Banco Central Europeo (BCE), con sede en Frankfurt (Alemania), es el banco de reserva de la eurozona. El BCE establece los tipos de interés y gestiona la política monetaria. El mandato principal del BCE es mantener la estabilidad de precios, lo que significa controlar la inflación o estimular el crecimiento. Su principal herramienta es la subida o la bajada de los tipos de interés. Los tipos de interés relativamente altos (o la expectativa de tipos más altos) suelen beneficiar al euro y viceversa. El Consejo de Gobierno del BCE toma decisiones sobre política monetaria en reuniones que se celebran ocho veces al año. Las decisiones las toman los directores de los bancos nacionales de la Eurozona y seis miembros permanentes, entre ellos la presidenta del BCE, Christine Lagarde.

Los datos de inflación de la eurozona, medidos por el Índice Armonizado de Precios al Consumidor (IPCA), son un importante indicador econométrico para el euro. Si la inflación aumenta más de lo esperado, especialmente si supera el objetivo del 2% del BCE, obliga al BCE a subir los tipos de interés para volver a controlarla. Los tipos de interés relativamente altos en comparación con sus homólogos suelen beneficiar al euro, ya que hacen que la región sea más atractiva como lugar para que los inversores globales depositen su dinero.

Los datos publicados miden la salud de la economía y pueden tener un impacto en el euro. Indicadores como el PIB, los PMI de manufactura y servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección de la moneda única. Una economía fuerte es buena para el Euro. No sólo atrae más inversión extranjera, sino que puede alentar al BCE a subir los tipos de interés, lo que fortalecerá directamente al euro. De lo contrario, si los datos económicos son débiles, es probable que el Euro caiga. Los datos económicos de las cuatro mayores economías de la zona del euro (Alemania, Francia, Italia y España) son especialmente significativos, ya que representan el 75% de la economía de la zona del euro.

Otro dato importante que se publica sobre el Euro es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un período determinado. Si un país produce productos de exportación muy demandados, su moneda ganará valor simplemente por la demanda adicional creada por los compradores extranjeros que buscan comprar esos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una moneda y viceversa en el caso de un saldo negativo

El presidente de la Reserva Federal, Jerome Powell, explica la decisión de recortar la tasa de política monetaria, la tasa de fondos federales, en 25 puntos básicos hasta el rango de 4.25%-4.5% después de la reunión de diciembre y responde a preguntas en la conferencia de prensa posterior a la reunión.

Citas clave

"Creemos que el mercado laboral sigue enfriándose, lo estamos observando de cerca."

"El mercado laboral no se está enfriando de una manera que genere preocupaciones."

"Estamos en una nueva fase del proceso."

"Todavía estamos significativamente restrictivos, más cerca de lo neutral, es apropiado moverse con cautela."

"Hemos hecho mucho para apoyar la actividad económica."

"A partir de ahora estamos en un lugar donde necesitamos ver progreso en la inflación."

"Nos movimos rápidamente para llegar aquí, de ahora en adelante nos moveremos más lentamente."

El presidente de la Reserva Federal, Jerome Powell, explica la decisión de recortar la tasa de política monetaria, la tasa de fondos federales, en 25 puntos básicos hasta el rango de 4.25%-4.5% después de la reunión de diciembre y responde a preguntas en la conferencia de prensa posterior a la reunión.

Citas clave

"La economía de EE.UU. está funcionando muy, muy bien."

"No hay razón para pensar que una recesión sea más probable de lo habitual."

"Tenemos que seguir teniendo una política restrictiva para llevar la inflación al 2%."

"Estoy seguro de la razón por la cual la inflación ha bajado, por qué eso augura bien."

"La inflación de la vivienda ha bajado de manera constante."

"La inflación de bienes ha vuelto al rango prepandémico en general."

"La razón por la cual la inflación debería estar bajando sigue intacta."

"El mercado laboral está más frío por muchas medidas ahora."

"La inflación todavía se está deshaciendo de los grandes choques de 2021 y 2022."

"Podría tomar otro año o dos desde aquí para llegar al 2%."

- USD/CAD se dispara después de que la Reserva Federal reduzca las tasas de interés en 25 puntos básicos a un rango de 4.25%-4.50%.

- La decisión de la Reserva Federal fue casi unánime, con la presidenta de la Fed de Cleveland, Beth Hammack, emitiendo el único voto disidente.

- El Resumen de Proyecciones Económicas (SEP) revela solo dos recortes de tasas anticipados hasta 2025 y 2026, apuntando a una tasa de los fondos federales del 3.4%.

El USD/CAD se disparó a nuevos máximos anuales después de que la Reserva Federal recortara las tasas de interés en la reunión de diciembre, mientras optaba por adoptar un enfoque gradual de la política monetaria el próximo año. Al momento de escribir, el par cotiza de manera volátil alrededor de 1.4400.

USD/CAD se recupera tras el recorte de tasas de la Reserva Federal y las proyecciones de cuatro recortes de tasas en dos años

La Reserva Federal bajó las tasas de interés en 25 puntos básicos, estableciendo el rango objetivo en 4.25%-4.50%. La decisión no fue unánime, con una votación de 11 a 1, ya que la presidenta de la Fed de Cleveland, Beth Hammack, votó por mantener las tasas. Aunque la declaración de política acompañante vio solo ajustes menores desde la reunión anterior, la atención de los operadores se centró en el recién publicado Resumen de Proyecciones Económicas (SEP).

La declaración de la Fed destacó un sólido crecimiento económico y una gradual relajación de las condiciones del mercado laboral. A pesar de esto, el comité reiteró, "Los riesgos para lograr sus objetivos de empleo e inflación están aproximadamente equilibrados."

Según el SEP, los funcionarios esperan solo dos recortes de tasas en 2025 y 2026, lo que llevaría la tasa de los fondos federales al 3.4% en los próximos dos años.

Otras proyecciones indican que la medida de inflación preferida por la Fed, el PCE subyacente, se espera que disminuya gradualmente, terminando en 2.8% en 2024, 2.5% en 2025 y 2.2% en 2026. En el frente del crecimiento, se proyecta que la economía se expanda en un 2.5% en 2024, 2.1% en 2025 y 2.0% en 2026.

Se espera que la tasa de desempleo termine el año actual en 4.4% y se mantenga sin cambios en 4.3% en 2025 y 2026.

Reacción del USD/CAD a la decisión de la Fed

El USD/CAD renovó máximos de cuatro años, superando el pico de marzo de 2020 de 1.4349, lo que abrió la puerta para probar la cifra de 1.4400. El par ha superado esta última y está mirando un pico de 2020 de 1.4560, pero primero, los compradores deben superar la cifra psicológica de 1.4500. En caso de un retroceso, el primer soporte del par sería 1.4400, seguido por la cifra de 1.4350.

El presidente de la Reserva Federal, Jerome Powell, explica la decisión de recortar la tasa de política monetaria, la tasa de fondos federales, en 25 puntos básicos hasta el rango de 4.25%-4.5% después de la reunión de diciembre y responde a preguntas en la conferencia de prensa posterior a la reunión.

Citas clave

"El Comité está discutiendo formas en las que los aranceles pueden impulsar la inflación, hemos hecho un buen trabajo en eso."

"Eso nos coloca en posición de hacer una evaluación cuidadosa de la respuesta de política apropiada a los aranceles."

"Hay muchos factores sobre cuánto los aranceles influirán en la inflación al consumidor."

"Es prematuro sacar cualquier conclusión sobre el impacto de los aranceles, no sabemos qué países, qué tamaño, cuánto tiempo."

"No sé si 2018 es una buena guía de lo que sucederá esta vez."

"Estamos en la etapa de pensar en las preguntas, no en obtener respuestas definitivas por algún tiempo."

"La inflación subyacente bajando al 2.5% el próximo año, como en las proyecciones, sería un progreso significativo."

"También tenemos que pensar en el mercado laboral, conscientes de que se está enfriando gradualmente."

"Esperamos cambios significativos en la política, necesitamos ver cuáles son y los efectos para obtener una imagen más clara."

"Estaremos buscando más avances en la inflación para hacer esos recortes."

Inflación FAQs

La inflación mide la subida de los precios de una cesta representativa de bienes y servicios. La inflación general suele expresarse como variación porcentual intermensual e interanual. La inflación subyacente excluye elementos más volátiles, como los alimentos y el combustible, que pueden fluctuar debido a factores geopolíticos y estacionales. La inflación subyacente es la cifra en la que se centran los economistas y es el nivel objetivo de los bancos centrales, que tienen el mandato de mantener la inflación en un nivel manejable, normalmente en torno al 2%.

El Índice de Precios al Consumo (IPC) mide la variación de los precios de una cesta de bienes y servicios a lo largo de un periodo de tiempo. Suele expresarse en porcentaje de variación intermensual e interanual. El IPC subyacente es el objetivo de los bancos centrales, ya que excluye la volatilidad de los alimentos y los combustibles. Cuando el IPC subyacente supera el 2%, los tipos de interés suelen subir, y viceversa cuando cae por debajo del 2%. Dado que unos tipos de interés más altos son positivos para una divisa, una inflación más alta suele traducirse en una divisa más fuerte. Lo contrario ocurre cuando la inflación cae.

Aunque pueda parecer contrario a la intuición, una inflación elevada en un país hace subir el valor de su divisa y viceversa en el caso de una inflación más baja. Esto se debe a que el banco central normalmente subirá las tasas de interés para combatir la mayor inflación, lo que atrae más entradas de capital mundial de inversores que buscan un lugar lucrativo donde aparcar su dinero.

Antiguamente, el Oro era el activo al que recurrían los inversores en épocas de alta inflación porque preservaba su valor, y aunque los inversores a menudo siguen comprando Oro por sus propiedades de refugio en épocas de extrema agitación en los mercados, este no es el caso la mayor parte del tiempo. Esto se debe a que cuando la inflación es alta, los bancos centrales suben las tasas de interés para combatirla. Unas tasas de interés más altas son negativas para el Oro porque aumentan el coste de oportunidad de mantener Oro frente a un activo que devenga intereses o de colocar el dinero en una cuenta de depósito en efectivo. Por el contrario, una menor inflación tiende a ser positiva para el Oro, ya que reduce las tasas de interés, haciendo del metal brillante una alternativa de inversión más viable.

- El índice bursátil S&P 500 pierde un 0.92%, llegando a mínimos no vistos desde el 27 de noviembre en 5.983.

- La Reserva Federal recortó los tipos de interés en 25 puntos básicos, en línea con las estimaciones del mercado.

- La autoridad monetaria estima que las tasas de interés se ubiquen en 3.9% el próximo año.

- Paycom Software lidera las pérdidas en el S&P 500, cayendo un 7.25% en el día.

El S&P 500 marcó un máximo diario en 6.069, atrayendo vendedores que arrastraron el índice a un mínimo de tres semanas no visto desde el 27 de noviembre en 5.983. Al momento de escribir, el S&P 500 hoy cotiza sobre 5.993 perdiendo un 0.92% el día de hoy.

La Reserva Federal considera que las tasas de interés se sitúen en el 3.9% en 2025

La autoridad monetaria ha situado la tasa de interés de referencia en un rango entre 4.25%-4.50%, confirmando las expectativas de un recorte de 25 puntos básicos desde un 4.75%. Las proyecciones del gráfico de puntos dadas a conocer por el Comité Federal de Mercado Abierto (FOMC) indican que los tipos de interés se situarán en un promedio del 3.9% al concluir el 2025. Con base en estas estimaciones, no se descartan dos recortes adicionales cada uno, o uno solo de 50 puntos básicos. La Reserva Federal señaló en su comunicado que los riesgos para los objetivos de inflación y empleo se mantienen equilibrados.

En medio de este contexto, las acciones de Paycom Software (PAYC) lideran las pérdidas en el S&P 500, desplomándose un 7.50%, llegando a mínimos no vistos desde el 19 de noviembre en 215.06$.

Niveles por considerar en el S&P 500

El S&P 500 reaccionó a la baja desde una directriz bajista originada desde el máximo del 6 de diciembre en 6.098. El primer soporte lo observamos en 5.919, mínimo del 22 de noviembre, en convergencia con el retroceso al 38.2% de Fibonacci. El siguiente soporte clave se encuentra en 5.830, punto pivote del 19 de noviembre.

Gráfica de 3 horas del S&P 500

S&P 500 FAQs

El S&P 500 es un índice bursátil muy seguido que mide el rendimiento de 500 empresas públicas y se considera una medida amplia del mercado bursátil estadounidense. La influencia de cada empresa en el cálculo del índice se pondera en función de la capitalización bursátil. Ésta se calcula multiplicando el número de acciones cotizadas de la empresa por el precio de la acción. El índice S&P 500 ha logrado rendimientos impresionantes: 1.00$ invertido en 1970 habría producido un rendimiento de casi 192.00$ en 2022. La rentabilidad media anual desde su creación en 1957 ha sido del 11.9%.

Las empresas se seleccionan por comité, a diferencia de otros índices en los que se incluyen en función de normas establecidas. Aun así, deben cumplir ciertos criterios de elegibilidad, el más importante de los cuales es la capitalización bursátil, que debe ser igual o superior a 12.700 millones de dólares. Otros criterios son la liquidez, el domicilio, la capitalización bursátil, el sector, la viabilidad financiera, el tiempo de cotización y la representación de los sectores de la economía de Estados Unidos. Las nueve mayores empresas del índice representan el 27.8% de la capitalización bursátil del índice.

Hay varias formas de operar con el S&P 500. La mayoría de los corredores minoristas y plataformas de spread betting permiten a los operadores utilizar Contratos por Diferencia (CFD) para realizar apuestas sobre la dirección del precio. Además, se pueden comprar fondos indexados, fondos de inversión y fondos cotizados (ETF) que siguen la cotización del S&P 500. El más líquido de los ETF es el ETF de la Bolsa de Londres. El más líquido de los ETF es el SPY de State Street Corporation. El Chicago Mercantile Exchange (CME) ofrece contratos de futuros sobre el índice y el Chicago Board of Options (CMOE) ofrece opciones, así como ETF, ETF inversos y ETF apalancados.

Son muchos los factores que impulsan al S&P 500, pero principalmente es el rendimiento agregado de las empresas que lo componen, revelado en sus informes de resultados trimestrales y anuales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores, que si es positiva impulsa las ganancias. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el S&P 500, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

El presidente de la Reserva Federal, Jerome Powell, explica la decisión de recortar la tasa de política monetaria, la tasa de fondos federales, en 25 puntos básicos hasta el rango de 4.25%-4.5% después de la reunión de diciembre y responde a preguntas en la conferencia de prensa posterior a la reunión.

Citas clave

"Estamos significativamente más cerca de la neutralidad, aún restrictivos."

"Mientras el mercado laboral y la economía sean sólidos, podemos ser cautelosos al considerar más recortes."

"Creemos que la economía está en un muy buen lugar y la política también."

"Lo que está impulsando el camino más lento de recortes de tasas es un crecimiento económico más fuerte y un menor desempleo."

"También está impulsando el camino más lento de recortes de tasas una mayor inflación este año y el próximo."

"También más cerca de la tasa neutral, otra razón para ser cautelosos."

Fed FAQs

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria. El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

El presidente de la Reserva Federal, Jerome Powell, explica la decisión de recortar la tasa de política monetaria, la tasa de fondos federales, en 25 puntos básicos hasta el rango de 4,25%-4,5% después de la reunión de diciembre y responde a preguntas en la conferencia de prensa posterior a la reunión.

Citas clave

"Podemos reducir la restricción de la política más lentamente si la inflación no se mueve de manera sostenible hacia el 2%."

"La política está bien posicionada para lidiar con los riesgos."

"Podemos relajar más rápidamente si el mercado laboral se debilita inesperadamente o la inflación cae más rápidamente."

"Hoy fue una decisión más difícil pero la correcta."

"Decidimos que era la decisión correcta como la mejor para fomentar el logro de los objetivos."

"Los riesgos son bidireccionales."

"Tratando de navegar entre esos 2 riesgos."

"Los riesgos a la baja para el mercado laboral han disminuido, pero aún se está enfriando."

"No creemos que necesitemos un mayor enfriamiento para reducir la inflación al 2%."

"La creación de empleo está por debajo del nivel que mantendría constante la tasa de desempleo."

"El mercado laboral se está enfriando gradualmente."

"La historia de la inflación está en general en camino, los servicios de vivienda están bajando constantemente."

"El lenguaje de la extensión y el momento muestra que estamos en o cerca del punto de desaceleración de los recortes de tasas."

"El ritmo más lento de los recortes de tasas refleja la expectativa de una mayor inflación."

"Los riesgos y la incertidumbre en torno a la inflación los vemos como más altos."

"Los recortes que hagamos el próximo año reaccionarán a los datos."

Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El USD/MXN sube a máximos de ocho días en 20.30.

- El Dólar estadounidense se dispara a su nivel más alto desde el 22 de noviembre.

- La Fed recorta las tasas de interés en 25 puntos básicos, tal como se esperaba, al 4.5%.

- Las proyecciones del gráfico de puntos señalan solo dos recortes del 0.25% en 2025 o uno del 0.50%.

El USD/MXN se ha disparado a un máximo de ocho días en 20.30, después de que tras la apertura de Wall Street cayera a mínimos de cuatro semanas en 20.07. En estos instantes, el par cotiza sobre 20.27, ganando un 0.41% en lo que llevamos de miércoles.

La Fed reduce las expectativas de recortes de tasas en 2025

La Reserva Federal de Estados Unidos ha rebajado hoy sus tasas de interés al 4.5% desde el 4.75% anterior, tal como se esperaba, emitiendo un gráfico de puntos restrictivo respecto a las proyecciones de septiembre.

Las proyecciones del 'dot plot' o gráfico de puntos publicadas por el Comité Federal de Mercado Abierto (FOMC) de la Junta de Gobernadores de la Reserva Federal de Estados Unidos señalan que los tipos de interés se situarán en un promedio del 3.9% al finalizar 2025. En la proyección de septiembre, esta tasa se situaba en el 3.4%.

De cumplirse este pronóstico, aún podríamos ver dos recortes de tipos por parte de la Fed en 2025, de 25 puntos básicos cada uno, o uno de 50 pb.

Para este 2024, el gráfico de puntos mantiene si cambios en el 4.4% el nivel de las tasas. En 2026, los tipos se situarían en el 3.4% frente al 2.9% pronosticado previamente.

El Índice del Dólar (DXY) se ha disparado a 107.72 tras la publicación, alcanzando niveles no vistos desde el pasado 22 de noviembre.

USD/MXN Niveles de Precio

De seguir subiendo, la resistencia más importante se ubica en 20.60, máximo de diciembre probado el día 2. Más arriba, el foco estará en 20.83, techo del año 2024 alcanzado el 26 de noviembre.

A la baja, un quiebre del mínimo de cuatro semanas registrado hoy en 20.07 provocará una caída inicial hacia la zona psicológica de 20.00. Más abajo espera 19.76, donde confluyen el mínimo de noviembre y la media móvil de 100 períodos en el gráfico diario.

Peso mexicano FAQs

El Peso mexicano (MXN) es la moneda más comercializada entre sus pares latinoamericanas. Su valor está ampliamente determinado por el desempeño de la economía mexicana, la política del banco central del país, la cantidad de inversión extranjera en el país e incluso los niveles de remesas enviadas por los mexicanos que viven en el extranjero, particularmente en los Estados Unidos. Las tendencias geopolíticas también pueden afectar al MXN: por ejemplo, el proceso de nearshoring (o la decisión de algunas empresas de reubicar la capacidad de fabricación y las cadenas de suministro más cerca de sus países de origen) también se considera un catalizador para la moneda mexicana, ya que el país se considera un centro de fabricación clave en el continente americano. Otro catalizador para el MXN son los precios del petróleo, ya que México es un exportador clave de la materia prima.

El objetivo principal del banco central de México, también conocido como Banxico, es mantener la inflación en niveles bajos y estables (en o cerca de su objetivo del 3%, el punto medio de una banda de tolerancia de entre el 2% y el 4%). Para ello, el banco establece un nivel adecuado de tasas de interés. Cuando la inflación es demasiado alta, Banxico intentará controlarla subiendo las tasas de interés, lo que encarece el endeudamiento de los hogares y las empresas, enfriando así la demanda y la economía en general. Las tasas de interés más altas son generalmente positivas para el Peso mexicano (MXN), ya que conducen a mayores rendimientos, lo que hace que el país sea un lugar más atractivo para los inversores. Por el contrario, las tasas de interés más bajas tienden a debilitar el MXN.

La publicación de datos macroeconómicos es clave para evaluar el estado de la economía y puede tener un impacto en la valuación del peso mexicano (MXN). Una economía mexicana fuerte, basada en un alto crecimiento económico, un bajo desempleo y una alta confianza es buena para el MXN. No solo atrae más inversión extranjera, sino que puede alentar al Banco de México (Banxico) a aumentar las tasas de interés, en particular si esta fortaleza se acompaña de una inflación elevada. Sin embargo, si los datos económicos son débiles, es probable que el MXN se deprecie.

Como moneda de mercado emergente, el Peso mexicano (MXN) tiende a subir durante períodos de riesgo, o cuando los inversores perciben que los riesgos generales del mercado son bajos y, por lo tanto, están ansiosos por participar en inversiones que conllevan un mayor riesgo. Por el contrario, el MXN tiende a debilitarse en momentos de turbulencia del mercado o incertidumbre económica, ya que los inversores tienden a vender activos de mayor riesgo y huir a los refugios seguros más estables.

El presidente de la Reserva Federal, Jerome Powell, explica la decisión de recortar la tasa de política monetaria, la tasa de fondos federales, en 25 puntos básicos hasta el rango de 4.25%-4.5% después de la reunión de diciembre y responde a preguntas en la conferencia de prensa posterior a la reunión.

Declaraciones destacados

"Enfocados directamente en dos objetivos."

"La economía es fuerte, el mercado laboral sigue siendo sólido."

"La inflación mucho más cerca del objetivo del 2%."

"El gasto del consumidor es resistente, la inversión en equipos se ha fortalecido."

"La actividad de la vivienda ha sido débil."

"La mejora en la oferta ha apoyado el fuerte desempeño económico de EE.UU."

"El crecimiento de los salarios se ha moderado."

"El mercado laboral no es una fuente de presiones inflacionistas."

"El PCE total probablemente aumentó un 2.5% en los 12 meses que terminaron en noviembre."

"Los precios del PCE subyacente probablemente aumentaron un 2.8% en noviembre."

"Las expectativas de inflación siguen bien ancladas."

"Los riesgos para alcanzar los objetivos están aproximadamente equilibrados."

"Atentos a los riesgos en ambos lados."

"Podemos ser más cautelosos en el futuro, podemos ser más cautelosos en la reducción de tasas."

"Reducir la restricción de la política demasiado lentamente podría debilitar indebidamente la economía y el empleo."

"Las proyecciones de los responsables de política monetaria para la tasa de política son más altas para el próximo año, consistentes con una mayor inflación."

Fed FAQs

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria. El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

- El EUR/USD ve una fuerte caída después de que la Reserva Federal recorta las tasas en 25 puntos básicos pero indica un ritmo más lento para futuras reducciones.

- La presidenta de la Fed de Cleveland, Beth Hammack, emitió un voto disidente, prefiriendo mantener las tasas estables.

- El Resumen de Proyecciones Económicas (SEP) de la Fed sugiere solo dos recortes de tasas en 2025 y 2026.

El EUR/USD cayó bruscamente, desde alrededor de 1.0500, después de que la Reserva Federal redujo los costos de endeudamiento pero adoptó una postura cautelosa sobre el camino de las tasas de interés en 2025. Al momento de escribir, el par cotiza volátil en torno al rango de 1.0400 – 1.0500, por debajo de su precio de apertura.

El par EUR/USD cae al rango de 1.0400 – 1.0500 tras un recorte de tasas de la Reserva Federal acompañado de una perspectiva cautelosa para 2025

La Reserva Federal recortó las tasas en 25 puntos básicos hasta el rango de 4.25%-4.50%, sin embargo, la decisión no fue unánime, ya que la presidenta de la Fed de Cleveland, Beth Hammack, votó por mantener las tasas sin cambios.

Hubo pocos cambios en la declaración en comparación con la última reunión, aunque los operadores se centraron en el Resumen de Proyecciones Económicas (SEP).

La declaración de política monetaria del banco central reveló que la actividad económica continuó expandiéndose sólidamente y reconoció que las condiciones del mercado laboral se habían relajado. A pesar de la mejora en el empleo, los responsables de la política monetaria de la Fed decidieron mantener el lenguaje de "El Comité juzga que los riesgos para lograr sus objetivos de empleo e inflación están aproximadamente equilibrados."

Mientras tanto, el SEP mostró que los funcionarios previeron solo dos recortes de tasas en 2025 y 2026, llevando la tasa de fondos federales al 3,4% en 24 meses.

SEP

Fuente: Reserva Federal

Lo siguiente es la conferencia de prensa del presidente de la Fed, Jerome Powell, que será examinada minuciosamente por los operadores en busca de pistas sobre la política monetaria para el próximo año.

Reacción del EUR/USD a la decisión de la Fed

El EUR/USD ha caído bruscamente, rompiendo el nivel psicológico de 1.0450, extendiendo sus pérdidas hacia los mínimos del día en 1.0410. El par seguiría cotizando volátil, mientras el presidente de la Fed, Powell, toma la palabra. La resistencia inmediata se observa en el mínimo del 13 de diciembre de 1.0452, y el soporte en 1.0400. Si se supera, el siguiente soporte sería el mínimo anual de 1.0331.

Euro PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Euro (EUR) frente a las principales monedas hoy. Euro fue la divisa más fuerte frente al Dólar neozelandés.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.64% | 0.53% | 0.54% | 0.50% | 1.00% | 1.08% | 0.54% | |

| EUR | -0.64% | -0.11% | -0.10% | -0.14% | 0.35% | 0.43% | -0.10% | |

| GBP | -0.53% | 0.11% | 0.00% | -0.03% | 0.46% | 0.54% | 0.00% | |

| JPY | -0.54% | 0.10% | 0.00% | -0.05% | 0.44% | 0.54% | -0.02% | |

| CAD | -0.50% | 0.14% | 0.03% | 0.05% | 0.49% | 0.57% | 0.04% | |

| AUD | -1.00% | -0.35% | -0.46% | -0.44% | -0.49% | 0.07% | -0.47% | |

| NZD | -1.08% | -0.43% | -0.54% | -0.54% | -0.57% | -0.07% | -0.53% | |

| CHF | -0.54% | 0.10% | -0.01% | 0.02% | -0.04% | 0.47% | 0.53% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Euro de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el EUR (base)/USD (cotización).

- La Reserva Federal cumplió con lo esperado, prevé dos recortes de tasas en 2025.

- El Banco de Inglaterra anunciará su decisión sobre política monetaria el jueves temprano.

- El GBP/USD se acerca a la marca de 1.2600 después de ganar tracción bajista a corto plazo.

La Libra Esterlina encontró soporte a corto plazo más temprano en el día, llevando al GBP/USD a alcanzar un máximo intradía de 1.2725. El desencadenante fue el Índice de Precios al Consumidor (IPC) del Reino Unido (UK), que subió un 2.6% anual en noviembre después de registrar un crecimiento del 2.3% en octubre, según los datos publicados por la Oficina Nacional de Estadísticas (ONS) el miércoles.

El IPC subyacente (excluyendo los elementos volátiles de alimentos y energía) subió un 3.5% interanual en noviembre, en comparación con un aumento del 3.3% en octubre, aunque por debajo del consenso del mercado del 3.6%. La inflación de servicios se mantuvo sin cambios en el 5.0% interanual en noviembre.

El par se mantuvo por encima de 1.2700 después, pero colapsó después de que la Reserva Federal (Fed) de Estados Unidos (US) anunciara que bajó la tasa de interés, la tasa de fondos federales, en 25 puntos básicos al rango de 4.25%-4.5%.

La Fed hizo cambios menores en su declaración de política desde la reunión de noviembre. Aun así, el gráfico de puntos muestra que los responsables de políticas ahora prevén solo dos recortes de tasas en 2025, resultando en un recorte de línea dura que impulsó la demanda del Dólar estadounidense en un entorno de aversión al riesgo.

Indicador económico

Decisión de tipos de interés del BoE

El Banco de Inglaterra fija la tasa de interés interbancaria. Esta tasa de interés afecta a un rango de tipos de interés fijados por los bancos comerciales, sociedades de construcción y otras instituciones hacia sus propios ahorradores y prestatarios. También tiende a afectar el precio de activos financieros, tales como bonos, acciones y los tipos de cambio, los cuales afectan al consumidor y a la demanda de negocios en una variedad de formas.

Leer más.Próxima publicación: jue dic 19, 2024 12:00

Frecuencia: Irregular

Estimado: 4.75%

Previo: 4.75%

Fuente: Bank of England

- USD/JPY subió a máximos de tres semanas después que la Reserva Federal recortó su tasa de interés de referencia en 25 puntos básicos (pb) a un rango objetivo de 4.25% - 4.50%.

- La Reserva Federal redujo la tasa de política monetaria en 25 puntos básicos (pb) a un rango de 4.25% - 4.50%.

- Los funcionarios de la Fed pronostican que la economía continuará expandiéndose a un ritmo sólido, aunque las condiciones del mercado laboral se han suavizado.

- El FOMC considerará los datos entrantes, la evolución de las perspectivas y el equilibrio de riesgos al tomar decisiones futuras sobre las tasas de interés.

El miércoles, el par de divisas USD/JPY subió a máximos de 23 días después de que la Reserva Federal recortara las tasas de interés en 25 puntos básicos. La Reserva Federal redujo su tasa de interés de referencia en 25 puntos básicos a un rango de 4.25% a 4.50% y los funcionarios de la Fed indicaron que la economía continuaría expandiéndose a pesar de las condiciones más suaves del mercado laboral. El USD/JPY ha alcanzado un techo de tres semanas en 154.63 y cotiza ahora sobre 154.40, ganando un 0.63% en el día.

Sin embargo, señalaron que la inflación seguía elevada y que las perspectivas económicas eran inciertas. La Fed considerará los datos entrantes, la evolución de las perspectivas y el equilibrio de riesgos al tomar decisiones futuras sobre las tasas de interés. Los responsables de la política monetaria enfatizaron que estaban comprometidos a lograr su doble mandato de estabilidad de precios y máximo empleo.

Para 2025, la Fed pronostica una tasa de 3.9%, frente a la proyección anterior de 3.4%, y se espera un aumento adicional para 2026, con una tasa objetivo de 3.4%. Estas proyecciones sugieren una postura ligeramente más dura, manteniendo el enfoque en equilibrar el control de la inflación con el crecimiento económico. Sin embargo, la Fed continuará monitoreando los datos entrantes y ajustando sus políticas en consecuencia, manteniendo un ojo atento en las tendencias económicas y los riesgos.

USD/JPY análisis técnico

El análisis técnico para el USD/JPY muestra que el par está experimentando una creciente presión de compra, con el Índice de Fuerza Relativa (RSI) subiendo bruscamente. El MACD también está en una fase alcista, como lo indica un histograma ascendente. Los niveles de resistencia se encuentran en 154.50, 155.00 y 156.00, lo que sugiere que el par puede continuar probando estos niveles si la demanda por el USD sigue aumentando.

Las proyecciones del 'dot plot' o gráfico de puntos publicadas por el Comité Federal de Mercado Abierto (FOMC) de la Junta de Gobernadores de la Reserva Federal de Estados Unidos señalan que los tipos de interés se situarán en un promedio del 3.9% al finalizar 2025. En la proyección de septiembre, esta tasa se situaba en el 3.4%.

De cumplirse este pronóstico, aún podríamos ver dos recortes de tipos por parte de la Fed en 2025, de 25 puntos básicos cada uno, o uno de 50 pb.

Para este 2024, el gráfico de puntos mantiene si cambios en el 4.4% el nivel de las tasas. En 2026, los tipos se situarían en el 3.4% frente al 2.9% pronosticado previamente.

Respecto al PIB estadounidense, las proyecciones suben al 2.5% para este año desde el 2.0% previo. Para 2025, la enconomía estadounidense crecería un 2.1% frente al 2.0% proyectado en septiembre.

Sobre la tasa de desempleo, se prevé una bajada al 4.2% para final de 2024 frente al 4.4% anterior. En 2025, el paro se situaría en el 4.3%, por debajo del 4.4% previsto en septiembre.

Finalmente, se estima que la inflación del PCE subirá al 2.4% a fin de año, desde el 2.3% previsto previamente. En 2025, el indicador subiría al 2.5% frente al 2.1% anticipado anteriormente. En 2026 y 2027, la tasa de precios del gasto en consumo personal se ubicaría en el 2.1% y 2%, respectivamente.

Fed FAQs

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria. El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

- Jabil Circuit (JBL) registra una subida de un 9.85% en la jornada del miércoles, operando al momento de escribir en 147.15$.

- La empresa obtuvo ingresos por 7 mil millones de dólares frente a los 6.61 mil millones esperados por los analistas.

Los valores de Jabil Circuit marcaron un mínimo del día en 143.52$, encontrando compradores agresivos que impulsaron el precio de la acción a un máximo de más de nueve meses en 150.08$. Actualmente, JBL cotiza en 147.15$, ganando un 9.85% el día de hoy.

Jabil Circuit aumenta sus proyecciones de ingresos para el 2025

La compañía especializada en diseño y fabricación de productos electrónicos, Jabil Circuit (JBL) presentó su informe trimestral el día de hoy, reportando ingresos por 7 mil millones de dólares, por encima de los 6.61 mil millones proyectados por el consenso. JBL obtuvo una ganancia por acción de 2$, superior a los 1.88$ estimados por el mercado.

Mike Dastoor, director ejecutivo de la compañía, atribuyó los sólidos resultados a la alta demanda de infraestructura de centros de datos y el comercio digital, elevando la previsión de ingresos para el siguiente año a 27.300 millones de dólares, así como su ganancia por acción a 8.75$, muy por encima de las proyecciones de los analistas.

Niveles técnicos de Jabil Circuits

Las acciones de JBL reaccionaron al alza en un soporte de corto plazo dado por el mínimo del 10 de diciembre en 132.00$. El siguiente nivel clave de soporte lo observamos en 126.11 cercano al retroceso del 23.6% de Fibonacci. Al norte, la resistencia principal se encuentra en 156.82$, máximo del 8 de marzo.

Gráfico de 3 horas de JBL

- El Dólar australiano se acerca a 0.6300 mientras domina el sentimiento de aversión al riesgo.

- La decisión de la Fed se avecina, impulsando la fortaleza del Dólar estadounidense.

- Los problemas de China y los aranceles de Trump frenan el atractivo del Dólar australiano.

El Dólar australiano se aproxima a 0.6300, lastrado por una amplia aversión al riesgo antes del anuncio de política de la Reserva Federal (Fed) y las persistentes preocupaciones relacionadas con China. El Dólar estadounidense se mantiene robusto mientras los inversores se preparan para un "recorte de línea dura", con la Fed esperando reducir las tasas pero señalando menos recortes en 2025. Los débiles datos chinos y los posibles aranceles estadounidenses limitan aún más el potencial alcista del Dólar australiano.

Resumen diario de los mercados: El Dólar australiano se mantiene en torno a 0.6300 antes de la Fed

- Los inversores valoran casi completamente un recorte de tasas de la Fed de 25 puntos básicos a 4.25%-4.50%, pero temen un "recorte de línea dura" que limite la relajación futura.

- El Resumen de Proyecciones Económicas revisado de la Reserva Federal podría alterar las previsiones de tasas de interés, inflación y crecimiento, influyendo en la dirección del par.

- El Índice del Dólar estadounidense se beneficia de la aversión al riesgo, mientras las acciones globales luchan con las tensiones geopolíticas y las perspectivas de políticas más estrictas.

Perspectiva técnica del AUD/USD: El Dólar australiano prueba los límites de sobreventa mientras persiste la tendencia bajista

El par AUD/USD cayó un 0,6% a 0.6300 el miércoles, alcanzando su nivel más bajo desde octubre de 2023. El Índice de Fuerza Relativa (RSI) se sitúa en 30, acercándose al territorio de sobreventa y cayendo bruscamente. Mientras tanto, el histograma de Convergencia/Divergencia de Medias Móviles (MACD) muestra barras rojas crecientes, subrayando un impulso bajista sostenido. Aunque las señales de sobreventa apuntan a un posible rebote correctivo, la incertidumbre continua de la Fed y la frágil recuperación de China ensombrecen cualquier rebote duradero.

Dólar australiano FAQs

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.

El Banco de la Reserva de Australia (RBA) influye en el Dólar australiano (AUD) fijando el nivel de los tipos de interés que los bancos australianos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés de la economía en su conjunto. El principal objetivo del RBA es mantener una tasa de inflación estable del 2%-3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos en comparación con otros grandes bancos centrales apoyan al AUD, y lo contrario para los relativamente bajos. El RBA también puede utilizar la relajación y el endurecimiento cuantitativo para influir en las condiciones crediticias, siendo la primera negativa para el AUD y la segunda positiva para el AUD.

China es el mayor socio comercial de Australia, por lo que la salud de la economía china influye mucho en el valor del Dólar australiano (AUD). Cuando la economía china va bien, compra más materias primas, bienes y servicios de Australia, lo que aumenta la demanda del AUD y hace subir su valor. Lo contrario ocurre cuando la economía china no crece tan rápido como se esperaba. Por lo tanto, las sorpresas positivas o negativas en los datos de crecimiento chino suelen tener un impacto directo en el Dólar australiano.

El mineral de hierro es la mayor exportación de Australia, con 118.000 millones de dólares al año según datos de 2021, siendo China su principal destino. El precio del mineral de hierro, por lo tanto, puede ser un impulsor del Dólar australiano. Por lo general, si el precio del mineral de hierro sube, el AUD también lo hace, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre cuando el precio del mineral de hierro baja. Los precios más altos del mineral de hierro también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva para Australia, lo que también es positivo para el AUD.

La balanza comercial, que es la diferencia entre lo que un país gana con sus exportaciones y lo que paga por sus importaciones, es otro factor que puede influir en el valor del Dólar australiano. Si Australia produce exportaciones muy solicitadas, su divisa ganará valor exclusivamente por el exceso de demanda creado por los compradores extranjeros que desean adquirir sus exportaciones frente a lo que gasta en comprar importaciones. Por lo tanto, una balanza comercial neta positiva fortalece el AUD, con el efecto contrario si la balanza comercial es negativa.

- El Peso mexicano mejora ligeramente frente al Dólar estadounidense, apoyado por las expectativas de un recorte de tasas de la Fed y datos sólidos de México.

- Los operadores esperan la decisión de la Fed y el gráfico de puntos para obtener indicaciones sobre futuros ajustes de tasas, con expectativas de tres recortes en 2025.

- La próxima decisión de Banxico probablemente influirá en el par USD/MXN.

El Peso mexicano recuperó algo de terreno frente al Dólar estadounidense el miércoles, ya que los participantes del mercado esperan la decisión de política monetaria de la Reserva Federal (Fed). Los datos económicos de México también dieron un respiro a la moneda de mercado emergente, que se mantuvo presionada durante los últimos dos días. El USD/MXN se intercambió a 20.14, con una caída del 0.18%.

El mercado se mantiene lateral antes de la decisión de la Fed. Según los contratos de futuros de tasas de fondos federales, los operadores habían descontado un recorte de tasas de 25 puntos básicos (bps), llevando las tasas a un rango objetivo de 4.25%—4.50%. Sin embargo, los operadores están enfocados en la publicación del gráfico de puntos de la Fed, que los responsables de la política monetaria utilizan para revelar dónde ven las tasas a lo largo del año.

Según una encuesta de Bloomberg a economistas, se proyecta que los funcionarios de la Fed confirmen tres recortes de tasas para 2025 en el gráfico de puntos de diciembre. En septiembre, los responsables de la política monetaria estimaron que la tasa de fondos federales terminaría cerca del 3.4% en 2025.

Después de eso, el presidente de la Fed, Jerome Powell, llevará a cabo su última conferencia de prensa posterior a la política monetaria del año.

Además, la agenda económica de México reveló que el gasto privado aumentó en el tercer trimestre, según el Instituto Nacional de Estadística Geografía e Informática (INEGI).

El 19 de diciembre, se espera que el Banco de México (Banxico) recorte las tasas de interés en un cuarto de punto porcentual hasta el 10.00%.

Esta semana, la agenda de México incluirá la política monetaria de Banxico. En EE.UU., los inversores también se centrarán en los datos del PIB de EE.UU. del jueves y en el indicador de inflación favorito de la Fed, el índice de precios del gasto en consumo personal (PCE) subyacente, que podría impactar la demanda de lingotes.

Resumen diario de los mercados: El Peso mexicano se mantiene alrededor de 20.20

- El gasto privado en México en el tercer trimestre aumentó un 1.1% trimestral, por encima de la expansión del 0.6% del segundo trimestre. Anualmente, disminuyó del 3.3% al 2.9% en el mismo período.

- Las ventas minoristas de México en octubre decepcionaron a los inversores, no cumpliendo con las estimaciones en cifras mensuales y anuales, lo que indica que la economía sigue desacelerándose.

- La encuesta del sector privado de Banxico de diciembre pronostica que la inflación de México cerrará 2024 en 4.37%, con la inflación subyacente disminuyendo a 3.60%, desde el 3.69% de noviembre. Se espera que el crecimiento económico sea del 1.60%, por encima del 1.53% anterior, mientras que se proyecta que el tipo de cambio USD/MXN sea de 20.25.

- Para 2025, se espera que la inflación disminuya al 3.80%, mientras que se proyecta que la inflación subyacente aumente ligeramente al 3.72%. Se pronostica que el crecimiento del PIB será del 1.12%, inferior a la estimación del 1.20% de noviembre, y se anticipa que el tipo de cambio USD/MXN alcance 20.53.

- Analistas de JPMorgan insinuaron que Banxico podría reducir las tasas en 50 puntos básicos, ya que los datos de inflación muestran que los precios están bajando más rápido de lo esperado.

Perspectiva técnica del USD/MXN: El Peso mexicano se mantiene estable en la SMA de 50 días

El USD/MXN mantiene un sesgo alcista, con el par tocando fondo cerca de la media móvil simple (SMA) de 50 días en 20.11. El momentum es lateral, como lo muestra el índice de fuerza relativa (RSI) casi plano en su línea neutral. Por lo tanto, el par exótico ha encontrado aceptación en el rango de 20.00-20.20, antes del final de 2025.

Para una continuación alcista, los compradores deben superar 20.20 antes de desafiar el nivel psicológico de 20.50. Con una mayor fortaleza, la siguiente resistencia sería el máximo diario del 2 de diciembre de 20.59, seguido del pico anual de 20.82 y la marca de 21.00.

Por el contrario, si el USD/MXN cae por debajo de la media móvil simple (SMA) de 50 días en 20.11, el siguiente soporte sería 20.00. Se prevé una mayor caída en la SMA de 100 días en 19.74, antes de exponer 19.50.

Peso mexicano FAQs

El Peso mexicano (MXN) es la moneda más comercializada entre sus pares latinoamericanas. Su valor está ampliamente determinado por el desempeño de la economía mexicana, la política del banco central del país, la cantidad de inversión extranjera en el país e incluso los niveles de remesas enviadas por los mexicanos que viven en el extranjero, particularmente en los Estados Unidos. Las tendencias geopolíticas también pueden afectar al MXN: por ejemplo, el proceso de nearshoring (o la decisión de algunas empresas de reubicar la capacidad de fabricación y las cadenas de suministro más cerca de sus países de origen) también se considera un catalizador para la moneda mexicana, ya que el país se considera un centro de fabricación clave en el continente americano. Otro catalizador para el MXN son los precios del petróleo, ya que México es un exportador clave de la materia prima.

El objetivo principal del banco central de México, también conocido como Banxico, es mantener la inflación en niveles bajos y estables (en o cerca de su objetivo del 3%, el punto medio de una banda de tolerancia de entre el 2% y el 4%). Para ello, el banco establece un nivel adecuado de tasas de interés. Cuando la inflación es demasiado alta, Banxico intentará controlarla subiendo las tasas de interés, lo que encarece el endeudamiento de los hogares y las empresas, enfriando así la demanda y la economía en general. Las tasas de interés más altas son generalmente positivas para el Peso mexicano (MXN), ya que conducen a mayores rendimientos, lo que hace que el país sea un lugar más atractivo para los inversores. Por el contrario, las tasas de interés más bajas tienden a debilitar el MXN.

La publicación de datos macroeconómicos es clave para evaluar el estado de la economía y puede tener un impacto en la valuación del peso mexicano (MXN). Una economía mexicana fuerte, basada en un alto crecimiento económico, un bajo desempleo y una alta confianza es buena para el MXN. No solo atrae más inversión extranjera, sino que puede alentar al Banco de México (Banxico) a aumentar las tasas de interés, en particular si esta fortaleza se acompaña de una inflación elevada. Sin embargo, si los datos económicos son débiles, es probable que el MXN se deprecie.

Como moneda de mercado emergente, el Peso mexicano (MXN) tiende a subir durante períodos de riesgo, o cuando los inversores perciben que los riesgos generales del mercado son bajos y, por lo tanto, están ansiosos por participar en inversiones que conllevan un mayor riesgo. Por el contrario, el MXN tiende a debilitarse en momentos de turbulencia del mercado o incertidumbre económica, ya que los inversores tienden a vender activos de mayor riesgo y huir a los refugios seguros más estables.

- El USD/MXN desciende a mínimos de 29 días en 20.07.

- El Dólar estadounidense repunta a máximos de tres semanas en su índice DXY, pero el Peso mexicano le gana la partida en el cruce USD/MXN.

- El gasto privado de México crece un 2.9% anual en el tercer trimestre del año, por encima del 2.7% anterior.

- El foco de los operadores del par está hoy en la decisión de tasas de interés de la Fed y mañana en la de Banxico.

El USD/MXN abrió la sesión europea probando un máximo diario en 20.21, pero en la apertura de Wall Street ha caído con fuerza a mínimos de cuatro semanas en 20.07. Al momento de escribir, el Dólar estadounidense cotiza frente al Peso mexicano sobre 20.14, perdiendo un 0.19% en lo que llevamos de jornada.

El Dólar estadounidense repunta a máximos de tres semanas antes de la Fed

El Índice del Dólar estadounidense (DXY) ha subido a máximos de tres semanas en 107.19 este miércoles, y mantiene sus ganancias justo antes de la decisión de política monetaria de la Reserva Federal de Estados Unidos. Este aumento del billete verde no ha surtido efecto frente al Peso mexicano, que también espera el anuncio sobre las tasas de interés de Banxico.

La herramienta FedWatch de CME Group da un 98.6% de probabilidades de que la Fed recorte hoy sus tasas de interés en 25 puntos básicos hasta el 4.5%. El mercado da por descontada esta rebaja, poniendo el foco en la comparecencia de Jerome Powell, presidente de la entidad, y en el gráfico de puntos del FOMC, ya que se espera que las proyecciones muestren una política más restrictiva en el año 2025.

El gasto privado de México aumenta en el tercer trimestre mientras el foco gira a Banxico

El gasto privado de México creció un 2.9% interanual en el tercer trimestre de 2024 después de aumentar un 2.7% en el segundo trimestre, según ha informado el Instituto Nacional de Geografía y Estadística (INEGI).

A nivel intertrimestral, el gasto privado subió un 1.1% entre julio y septiembre después de haber caído un 0.6% entre abril y junio.

Por otro lado, los operadores del USD/MXN esperan con mucha atención el anuncio de tipos de interés de Banxico que se publicará mañana jueves a las 19.00 GMT, que se estima bajará sus tasas al 10% desde el 10.25% actual. La posibilidad de que el Banco Central de México ofrezca pistas en su comunicado de una reducción más gradual de las tasas el próximo año, ante las posibles consecuencias de una guerra comercial con la administración Trump, está fortaleciendo al Peso mexicano en las últimas horas frente al Dólar.

USD/MXN Niveles de Precio

A nivel técnico, el Índice de Fuerza Relativa (RSI) de 14 se sitúa por debajo de 50, apuntando una inclinación bajista a corto plazo en el USD/MXN. Un quiebre del mínimo de cuatro semanas registrado hoy en 20.07 provocará una caída inicial hacia la zona psicológica de 20.00. Más abajo espera 19.76, donde confluyen el mínimo de noviembre y la media móvil de 100 períodos en el gráfico diario.

Al alza, la resistencia más importante se ubica en 20.60, máximo de diciembre probado el día 2. Más arriba, el foco estará en 20.83, techo del año 2024 alcanzado el 26 de noviembre.

Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.