- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El AUD/JPY se impulsó cerca de 105.00 el martes, impulsado por la perspectiva de línea dura del Banco de la Reserva de Australia (RBA).

- El movimiento del martes confirma una perspectiva positiva a corto plazo.

- Los fundamentos pueden haber sacado al par de la fase de consolidación vista en las últimas sesiones.

En la sesión del martes, el par AUD/JPY recibió un impulso tras la perspectiva de línea dura del Banco de la Reserva de Australia (RBA), con el momentum impulsando al par hacia el nivel de 105.00. En las últimas sesiones, la acción del precio vio una consolidación por encima del nivel de 104.00, lo que ahora apoyó al par para volver a probar los máximos del ciclo.

En la escala diaria, el RSI se sitúa en 62, indicando una creciente presión de compra y entrando en territorio alcista. Sin embargo, es importante observar que la línea del MACD está por debajo de la línea de señal, lo que sugiere que aún hay actividad bajista. Los traders deberán estar atentos a un posible cruce en las próximas sesiones para confirmar la continuación de los movimientos alcistas del martes.

AUD/JPY gráfico diario

En resumen, el sólido desempeño del par AUD/JPY el martes complementa una tendencia alcista más amplia, con la fuerza de la tendencia corroborada por el valor del par por encima de las SMAs de 20 días, 100 días y 200 días. En las próximas sesiones, los traders pueden esperar que el par continúe su movimiento alcista dentro del rango de 105.00-106.00, ya que los alcistas tienen terreno para seguir subiendo con indicadores lejos de condiciones de sobrecompra.

Por otro lado, si hay una ruptura por debajo del nivel de soporte establecido en 104.00 (SMA de 20 días), el par podría verse obligado a encontrar nuevos niveles de soporte. Los niveles de 102.50 y 100.35 se consideran, por lo tanto, las próximas posibles líneas de soporte.

- El AUD/USD recuperó gran parte de sus pérdidas anteriores en la sesión del martes, tras la decisión del RBA.

- El USD comenzó la semana con suavidad, y sus caídas se extendieron tras las débiles cifras de ventas minoristas.

- Si las políticas de la Fed y el RBA divergen, el Ddólar australiano podría ver más ganancias.

El Dólar australiano (AUD) experimentó ganancias considerables frente al Dólar estadounidense (USD) tras la reunión del martes del Banco de la Reserva de Australia (RBA), que concluyó con una pausa de línea dura.

A pesar de la debilidad subyacente en la economía australiana, la inflación persistentemente alta ha llevado al RBA a posponer los recortes de tasas. En el lado estadounidense, las señales de desinflación han aumentado la confianza en un recorte de tasas de interés en septiembre por parte de la Reserva Federal (Fed).

Motores y movimientos del mercado: El Dólar australiano se mantiene firme tras la pausa de línea dura del RBA

- El Banco de la Reserva de Australia, como se esperaba ampliamente, dejó la tasa de efectivo estática en 4,35% y reiteró que "la Junta no descarta nada".

- Además, el Gobernador Bullock confirmó que la junta discutió opciones de subida de tasas sin contemplar un recorte en este momento.

- El tono resuelto en torno al contexto inflacionario de Australia implica que el umbral para un alivio de la política sigue siendo alto.

- El RBA reveló que "la inflación sigue por encima del objetivo y demuestra ser persistente" y reiteró que "la Junta anticipa que aún pasará un tiempo antes de que la inflación esté sosteniblemente dentro del rango objetivo".

- En el frente estadounidense, la Oficina del Censo de EE.UU. informó que las ventas minoristas, una medida crucial del gasto de los hogares, crecieron a un ritmo más lento de lo anticipado en mayo, con un 0,1% frente al 0,2% proyectado.

- El crecimiento más lento de las ventas minoristas podría crear una presión significativa sobre el Dólar estadounidense, ya que está destinado a reforzar la creencia de los inversores en el proceso gradual de desinflación.

- La herramienta CME FedWatch indica mayores probabilidades de que las tasas de interés comiencen a disminuir a partir de la reunión de septiembre, con uno o más recortes de tasas implícitos en noviembre o diciembre.

Análisis técnico: Las señales alcistas ganan tracción, pendiente de confirmación

El RSI ha subido ahora por encima de 50, lo que significa un cambio en el momentum. Concurrentemente, el indicador de MACD registra barras rojas decrecientes, lo que sugiere una disminución de la presión de venta y una posible reversión.

Sin embargo, la perspectiva a corto plazo sigue siendo negativa a menos que los compradores se consoliden por encima de la SMA de 20 días, ahora establecida en 0.6640. A medida que el AUD/USD lucha con la SMA de 20 días, los inversores deben seguir monitoreando la región de 0.6560-0.6550, donde se encuentran las SMAs de 100 y 200 días. Ese nivel de soporte podría ser retestado en las próximas sesiones si los alcistas no confirman su avance.

Los bancos centrales

Los bancos centrales tienen un mandato clave que consiste en garantizar la estabilidad de los precios en un país o región. Las economías se enfrentan constantemente a la inflación o la deflación cuando los precios de determinados bienes y servicios fluctúan. Una subida constante de los precios de los mismos bienes significa inflación, una bajada constante de los precios de los mismos bienes significa deflación. Es tarea del banco central mantener la demanda en línea ajustando su tasa de interés. Para los bancos centrales más grandes, como la Reserva Federal de EE.UU. (Fed), el Banco Central Europeo (BCE) o el Banco de Inglaterra (BoE), el mandato es mantener la inflación cerca del 2%.

Un banco central dispone de una herramienta importante para subir o bajar la inflación: modificar su tipo de interés de referencia. En momentos precomunicados, el banco central emitirá un comunicado con su tasa de interés de referencia y dará razones adicionales de por qué la mantiene o la modifica (la recorta o la sube). Los bancos locales ajustarán sus tasas de ahorro y préstamo en consecuencia, lo que a su vez dificultará o facilitará que los ciudadanos obtengan ganancias de sus ahorros o que las compañías pidan préstamos e inviertan en sus negocios. Cuando el banco central sube sustancialmente las tasas de interés, se habla de endurecimiento monetario. Cuando reduce su tasa de referencia, se denomina relajación monetaria.

Un banco central suele ser políticamente independiente. Los miembros del consejo de política del banco central pasan por una serie de paneles y audiencias antes de ser nombrados para un puesto en el consejo de política. Cada miembro de ese consejo suele tener una convicción determinada sobre cómo debe controlar el banco central la inflación y la consiguiente política monetaria. Los miembros que desean una política monetaria muy flexible, con tipos bajos y préstamos baratos, para impulsar sustancialmente la economía, al tiempo que se conforman con una inflación ligeramente superior al 2%, se denominan "palomas". Los miembros que prefieren tipos más altos para recompensar el ahorro y quieren controlar la inflación en todo momento se denominan "halcones" y no descansarán hasta que la inflación se sitúe en el 2% o justo por debajo.

Normalmente, hay un presidente que dirige cada reunión, tiene que crear un consenso entre los halcones o las palomas y tiene la última palabra cuando hay que dividir los votos para evitar un empate a 50 sobre si debe ajustarse la política actual. El presidente pronunciará discursos, que a menudo pueden seguirse en directo, en los que comunicará la postura y las perspectivas monetarias actuales. Un banco central intentará impulsar su política monetaria sin provocar violentas oscilaciones de las tasas, las acciones o su divisa. Todos los miembros del banco central canalizarán su postura hacia los mercados antes de una reunión de política monetaria. Unos días antes de que se celebre una reunión de política monetaria y hasta que se haya comunicado la nueva política, los miembros tienen prohibido hablar públicamente. Es lo que se denomina periodo de silencio.

El espacio de FX operó con un tono lateralizado el martes, mientras los inversores permanecían principalmente enfocados en el momento de los recortes de tasas de la Fed. Lo siguiente a destacar será la publicación de los datos de inflación del Reino Unido antes de la reunión del BoE, mientras que los PMI preliminares cerrarán la semana.

Esto es lo que necesitas saber el miércoles 19 de junio:

El DXY alternó ganancias con pérdidas alrededor de 105.30 en medio de rendimientos decrecientes a lo largo de la curva. El índice del mercado de la vivienda NAHB solo se publicará el 19 de junio.

El EUR/USD no pudo sostener un repunte inicial hasta 1.0760, retrocediendo a la zona de 1.0730 al cierre de la sesión estadounidense. El 19 de junio se publicarán la cuenta corriente y la producción en construcción de la eurozona.

El GBP/USD operó de manera vacilante y terminó apenas cambiando justo por encima de la barrera de 1.2700. La publicación de la tasa de inflación del Reino Unido será el centro de atención el 19 de junio.

El USD/JPY mantuvo la visión constructiva sin cambios, aunque un cierre por encima de 158.00 siguió siendo esquivo. El índice Tankan de Reuters, los resultados de la balanza comercial y las actas del BoJ se publicarán el 19 de junio.

El AUD/USD recuperó la compostura y desvaneció parcialmente tres sesiones consecutivas de pérdidas. El calendario australiano está vacío el 19 de junio.

Los precios del WTI se sumaron a la tendencia alcista en curso y avanzaron a máximos de siete semanas cerca de 81.00$ por barril.

Los precios del Oro mantuvieron su rango de consolidación intacto alrededor de la región de 2.330$ por onza troy debido a los rendimientos débiles y la falta de dirección en el Dólar. La Plata registró ganancias modestas, aunque se mantuvo por debajo de 30.00$ por onza.

- El trigo ha caído un 19% después de alcanzar máximos de 10 meses el 28 de mayo en 7.07 $.

- Las preocupaciones por las cosechas de trigo disminuyen en el mundo.

El trigo inició la sesión europea registrando un máximo en 5.85 $ durante la sesión europea. Sin embargo, la presión vendedora llevo a la materia prima a alcanzar un mínimo del día en 5.71 $ al cierre de la sesión americana, perdiendo un 1.58% en el día.

Disminuyen las preocupaciones en el mundo por las cosechas de trigo

Las duras condiciones secas y heladas que hicieron bajar las estimaciones de cosechas en Rusia en mayo han sido superadas. El regreso de las lluvias en Rusia y Ucrania ha mejorado las expectativas de producción, provocando una baja en los precios de la materia prima en un 19% a 5.71 $, después de alcanzar un máximo no visto en 10 meses en 7.07 $.

El Departamento de Agricultura de Estados Unidos ha estimado en su reporte más reciente que la cosecha de trigo de invierno está completa en un 27%. Asimismo, el reporte destaca que el 49% de esta cosecha se encuentra en excelentes condiciones.

Niveles técnicos en el trigo

El trigo se encuentra en un soporte clave ubicado en 5.70 $, el cual coincide con el retroceso al 23.6% de Fibonacci. El siguiente soporte se encuentra en 5.14 $, mínimo del 11 de marzo. La resistencia más cercana la observamos en 7.07 $, máximo del 27 de mayo, en convergencia con el retroceso al 78.6% de Fibonacci.

Gráfico semanal del trigo

El presidente del Banco de la Reserva Federal (Fed) de Chicago, Austan Goolsbee, señaló el martes que las cifras recientes de inflación han sido muy positivas, y los funcionarios de la Fed esperan ver una mayor relajación en el futuro.

Declaraciones destacadas

La cifra de inflación que salió durante la reunión de la semana pasada fue "excelente".

Esperamos ver más datos como ese.

Llegaremos a una inflación del 2 %.

Aún queda un poco de "jugo" después de la rápida caída de la inflación del año pasado.

La Fed

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria. El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

- El USD/CHF renueva mínimo de tres meses cerca de 0.8830 mientras el lento crecimiento de las ventas minoristas de EE.UU. impulsa las esperanzas de recorte de tasas de la Fed.

- Las ventas minoristas, excluyendo automóviles, se contraen de manera constante en un 0.1%.

- El Franco suizo bailará al son del resultado de la política del SNB.

El par USD/CHF marca un nuevo mínimo de tres meses cerca de 0.8830 en la sesión americana del martes. El par se debilita ya que el Dólar estadounidense (USD) cae a la defensiva después de que la Oficina del Censo de Estados Unidos (EE.UU.) informara que las ventas minoristas vuelven a una trayectoria positiva en mayo tras contraerse un 0.2% en abril, revisado a la baja desde un rendimiento plano. Sin embargo, el ritmo al que crecieron las ventas minoristas fue más lento, del 0.1%, en comparación con las expectativas del 0.2%.

El informe mostró que las bajas ventas en las estaciones de servicio debido a la caída de los precios de la gasolina y la disminución de los precios de los automóviles fueron responsables del crecimiento más lento. El lento gasto del consumidor afectaría las perspectivas de crecimiento y aumentaría la especulación del mercado sobre recortes de tasas de la Reserva Federal (Fed) en la reunión de septiembre.

Las ventas minoristas excluyendo automóviles, una medida cercana al gasto del consumidor que representa dos tercios de la economía, se contraen a un ritmo constante del 0.1%. Esto obligaría a los economistas a revisar a la baja las expectativas de crecimiento del Producto Interior Bruto (PIB) del segundo trimestre.

La herramienta CME FedWatch muestra que la probabilidad de recortes de tasas en la reunión de septiembre ha aumentado al 67% desde el 61.5% registrado el lunes. Los operadores han descontado dos recortes de tasas este año, mientras que los responsables de la política de la Fed continúan argumentando a favor de reducir las tasas de interés solo una vez, ya que quieren ver una disminución de la inflación durante meses.

En el frente del Franco suizo, los inversores esperan la decisión de la tasa de interés del Banco Nacional Suizo (SNB), que se anunciará el jueves. Se espera una decisión ajustada del SNB, ya que las exportaciones suizas se han vuelto competitivas en los mercados globales y las importaciones se han vuelto costosas debido a la debilidad del Franco suizo, lo que podría reavivar las presiones sobre los precios nuevamente. Sin embargo, las presiones sobre los precios se han mantenido por debajo del 2% desde junio de 2023 en términos interanuales.

- El Peso mexicano sube mientras el gasto privado y la demanda agregada muestran un sólido desempeño económico.

- Las preocupaciones políticas disminuyen con el apoyo a la reforma judicial de AMLO, las discusiones comenzarán pronto.

- El Dólar estadounidense se debilita por ventas minoristas menores a las esperadas y revisiones a la baja de meses anteriores.

El Peso mexicano registró sólidas ganancias el martes frente al Dólar estadounidense debido a datos económicos positivos de México y un informe de ventas minoristas de Estados Unidos (EE.UU.) más débil de lo esperado. Las preocupaciones en torno a los cambios en la constitución mexicana se habían disipado, un viento favorable para la moneda de mercado emergente. El USD/MXN cotiza en 18.40, con una caída del 0.67%.

El calendario económico de México publicó que el gasto privado se expandió más que en 2023 el último trimestre del primer trimestre de 2024. Junto con eso, la demanda agregada muestra que la economía sigue siendo sólida, y podría disuadir al Banco de México (Banxico) de flexibilizar la política monetaria debido a los riesgos de una re-aceleración de la inflación.

Mientras tanto, la presunta presidenta Claudia Sheinbaum reveló que los ciudadanos apoyan la reforma judicial del actual presidente Andrés Manuel López Obrador (AMLO), según tres encuestas encargadas por el partido gobernante de México, Morena.

"Estas encuestas son información, no tienen otro objetivo," dijo Sheinbaum en una conferencia de prensa. "Esto es solo información a considerar en las discusiones que comenzarán en los próximos días."

Al otro lado de la frontera, las ventas minoristas en mayo estuvieron ligeramente por debajo de las estimaciones, una señal de desaceleración económica. Sin embargo, las revisiones a la baja de los meses anteriores perjudicaron al Dólar estadounidense, que según el Índice del Dólar (DXY), bajó un 0.05% a 105.28.

A pesar de eso, el tipo de cambio USD/MXN seguiría siendo impulsado por la incertidumbre política, ya que algunas de las reformas impulsadas por AMLO para cambiar la Constitución mexicana amenazan el estado de derecho.

Movimientos diarios y motores del mercado: El Peso mexicano a la defensiva en medio de la aversión al riesgo

- La demanda agregada de México para el primer trimestre de 2024 aumentó un 1.5% intertrimestral, superando el 0.4% del cuarto trimestre de 2023. En los doce meses hasta el segundo trimestre, se expandió un 2.6% interanual, por encima del 2.2% en el cuarto trimestre de 2023.

- El gasto privado creció un 1.5% intertrimestral en el primer trimestre de 2024, por encima de la lectura anterior del 0.9%. En la comparación anual, el gasto aumentó un 3.6%, inferior al 5.1% de las cifras anteriores.

- El USD/MXN se estabiliza tras la intervención verbal de la semana pasada por parte de la gobernadora del Banxico, Victoria Rodríguez Ceja, quien dijo que el banco central está atento a la volatilidad en el tipo de cambio del peso mexicano y podría actuar para restaurar el "orden" en los mercados.

- Los datos de hoy y la depreciación de la moneda mexicana podrían disuadir al Banxico de flexibilizar la política en la próxima reunión del 27 de junio. Un recorte de tasas podría debilitar al Peso mexicano y exponer el máximo del USD/MXN en lo que va del año en 18.99.

- Las ventas minoristas de EE.UU. para mayo fueron del 0.1% intermensual, lo que mejoró en comparación con la caída del -0.2% de abril, pero aún así no alcanzó las estimaciones del 0.2%. Anualmente, las ventas cayeron del 2.7% al 2.3%.

- La producción industrial de EE.UU. en mayo superó las proyecciones del 0.3%, aumentando un 0.9% intermensual.

- El informe del IPC de la semana pasada aumentó las probabilidades de un recorte de tasas de la Fed en septiembre del 57% al 62%, según la herramienta CME FedWatch.

Análisis técnico: El Peso mexicano se mantiene firme mientras el USD/MXN cae por debajo de 18.50

El USD/MXN tiene un sesgo alcista a pesar de caer a un mínimo de cinco días de 18.29, ya que el momentum muestra que los compradores están a cargo. El RSI es alcista por encima de la línea media de 50, lo que indica que el impulso alcista está intacto.

Los compradores que logren un cierre diario por encima de 18.50 podrían allanar el camino para más subidas. El siguiente sería el máximo del año hasta la fecha de 18.99, seguido del máximo del 20 de marzo de 2023 de 19.23. Una ruptura de este último patrocinará un aumento a 19.50, antes del nivel psicológico clave 20.00.

Por el contrario, si los vendedores empujan los precios por debajo del máximo del 19 de abril de 18.15, eso mantendrá al par USD/MXN operando dentro del rango de 18.00-18.15.

El Peso mexicano

El Peso mexicano es la moneda de curso legal de México. El MXN es la moneda más operada en América Latina y la tercera más negociada del continente americano. El Peso mexicano es la primera moneda del mundo que utilizó el signo $, previo a la utilización posterior del Dólar. El Peso mexicano o MXN se divide en 100 centavos.

Banxico es el Banco de México, el banco central del país. Creado en 1925, provee la moneda nacional, el MXN, y tiene como objetivo prioritario preservar su valor a lo largo del tiempo. Además, el Banco de México administra las reservas internacionales del país, actúa como prestamista de última instancia a la banca y asesora económica y financieramente al gobierno. Banxico utiliza las herramientas y técnicas de la política monetaria para cumplir con su objetivo.

Cuando la inflación es elevada, el valor del Peso mexicano (MXN) tiene a disminuir. Esto implica un aumento en el coste de vida de los mexicanos que afecta su capacidad de inversión y ahorro. A nivel general, la inflación afecta a la economía mexicana porque México importa una cantidad importante de productos de consumo final, como gas, combustible, alimentos, ropa, etc, y una gran cantidad de insumos de producción. Por otra parte, a mayor inflación y deuda menos atractivo es el país para los inversores.

La tasa de cambio entre el USD y el MXN afecta a las importaciones y exportaciones entre Estados Unidos y México, pudiendo afectar a la demanda y los flujos comerciales. El precio del Dólar frente al Peso mexicano se ve afectado por factores como la política monetaria, los tipos de interés, el índice de precios al consumo, el crecimiento económico y algunas decisiones geopolíticas.

La tasa de cambio entre el USD y el MXN afecta a las importaciones y exportaciones entre Estados Unidos y México, pudiendo afectar a la demanda y los flujos comerciales. El precio del Dólar frente al Peso mexicano se ve afectado por factores como la política monetaria, los tipos de interés, el índice de precios al consumo, el crecimiento económico y algunas decisiones geopolíticas.

La miembro de la Junta de Gobernadores de la Reserva Federal (Fed), Adriana Kugler, pronunció un discurso en el Instituto Peterson de Economía Internacional el martes, señalando que, aunque la inflación sigue siendo demasiado alta, los datos recientes sobre la inflación han sido alentadores. La gobernadora de la Fed, Kugler, también advirtió que el progreso hacia los objetivos de inflación puede ser gradual.

Declaraciones destacados

La política monetaria es suficientemente restrictiva, las condiciones económicas se están moviendo en la dirección correcta.

Es probable que sea apropiado comenzar a flexibilizar la política en algún momento a finales de este año si la economía evoluciona como se espera.

Soy optimista sobre el crecimiento de la productividad, con el aumento de nuevos negocios y la IA probablemente difundiéndose rápidamente.

La mayoría de los datos del mercado laboral muestran que la oferta y la demanda están entrando en un mejor equilibrio.

La mayoría de los indicadores apuntan a una desaceleración lenta y constante en el mercado laboral.

Si el crecimiento salarial continúa moderándose, pronto estará en niveles consistentes con la estabilidad de precios.

Soy optimista de que la mejora de la oferta y la disminución de la demanda apoyarán la continua desinflación.

Es probable que el progreso adicional en la inflación sea gradual.

La política tiene más trabajo por hacer, el juicio estará guiado por los datos.

Estoy observando de cerca cualquier signo de deterioro del mercado laboral.

La inflación es demasiado alta, pero me alienta el reciente progreso y la trayectoria renovada.

Espero que continúe algún enfriamiento de la actividad económica.

La Fed

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria. El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

Lorie Logan, presidenta del Banco de la Reserva de Dallas, reiteró que la inflación sigue siendo demasiado alta, aunque se ha logrado un progreso tremendo.

Declaraciones destacadas

Soy optimista sobre el efecto de la IA generativa en la productividad.

Entender cuánto efecto tendrá la IA tomará tiempo, tendrá implicaciones para la política monetaria.

La inflación sigue siendo demasiado alta, pero hemos hecho un progreso tremendo.

'Es genial ver' los datos del IPC, necesitará ver 'varios meses más' para tener confianza en llegar al 2%.

Estaremos observando los datos en los próximos meses muy de cerca.

En una buena posición, para ser pacientes, en política.

Estaremos observando y viendo lo que está sucediendo en la economía.

La tasa neutral probablemente sea más alta ahora que antes de la pandemia.

Mi suposición es que no volveremos a las tasas bajas de antes de la pandemia.

Estamos viendo que la economía se equilibra mejor, pero todavía estamos preocupados por los riesgos al alza de la inflación.

Aún vemos algunos problemas persistentes en la cadena de suministro.

El presidente del Banco de la Reserva Federal (Fed) de St. Louis, Alberto Musalem, señaló el martes que el progreso de la inflación podría ser un proceso más largo y lento de lo que muchos participantes del mercado esperan actualmente. El presidente de la Fed de St. Louis señaló específicamente que el mercado laboral sigue siendo particularmente ajustado, y que podrían pasar meses o trimestres enteros antes de que las políticas lleven la inflación de vuelta a niveles convincentes para la Fed.

Declaraciones destacadas

Necesito observar un período de inflación favorable, moderación de la demanda y expansión de la oferta antes de tener confianza para un recorte de tasas de interés.

Los datos de ventas minoristas de mayo sugieren que la demanda agregada está creciendo a un ritmo moderado hasta ahora en el segundo trimestre.

Permaneceré vigilante hasta que la inflación esté claramente y convincentemente en camino de volver al 2%.

Si la inflación se estanca significativamente por encima del 2% o sube, apoyaría un endurecimiento adicional de la política.

Estas condiciones podrían tardar meses y más probablemente trimestres en desarrollarse.

Espero un mayor enfriamiento del mercado laboral en los próximos meses.

El mercado laboral ya no parece sobrecalentado, pero sigue siendo ajustado.

Espero que el consumo agregado se modere en los próximos trimestres sin estancarse y luego vuelva a la tendencia o la supere ligeramente para 2026.

Las condiciones financieras se sienten acomodaticias en algunas partes de la economía y restrictivas en otras.

Es posible que la transmisión de la política monetaria sea más lenta en este ciclo.

El índice de precios del gasto en consumo personal debería mostrar una bienvenida desaceleración de la inflación en mayo.

La postura actual de la política monetaria parece restrictiva, pero hay cierta incertidumbre sobre en qué medida.

El alto empleo continuo y el crecimiento de los salarios deberían moderar el impacto de la relajación de las condiciones del mercado laboral en la demanda agregada.

Hay posibles signos tempranos de progreso continuo en la inflación.

La Fed

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria. El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

- El Dólar canadiense se agita mientras el enfoque del mercado se dirige a otros lugares.

- Canadá permanece ausente del calendario económico hasta el miércoles.

- La próxima publicación destacada: Resumen de deliberaciones del BoC.

El Dólar canadiense (CAD) está ampliamente mixto el martes, ya que los operadores de CAD encuentran su enfoque dirigido a otros lugares. Una semana con pocos datos ha dejado al Dólar canadiense a la deriva, mostrando un rendimiento mixto frente a las principales divisas.

Canadá tiene una semana de bajo impacto en la agenda con publicaciones de datos de nivel medio programadas. Sin embargo, los operadores de CAD aún querrán estar atentos al último Resumen de Deliberaciones del Banco de Canadá (BoC) que se publicará el miércoles, así como a las ventas minoristas de Canadá programadas para el viernes.

Resumen diario de los mercados: El CAD opera a la deriva mientras el discurso de la Fed y los datos de EE.UU. dominan

- Una pluralidad de responsables de la política monetaria de la Reserva Federal (Fed) de EE.UU. están haciendo apariciones el martes, trabajando constantemente para tratar de reducir las expectativas de recorte de tasas en medio de una inflación persistentemente alta.

- Las ventas minoristas de EE.UU. no lograron recuperarse tan fuertemente como se anticipaba en las previsiones de mayo, situándose en 0.1% frente al 0.2% esperado. La cifra del mes anterior también se revisó a la baja a -0.2% desde el 0.0% inicial.

- Las ventas minoristas de EE.UU. excluyendo autos disminuyeron un 0.1% en mayo, decepcionando el pronóstico del 0.2%, mientras que la cifra anterior también se revisó a la baja a -0.1% desde el 0.2%.

- El resumen de deliberaciones del BoC del miércoles probablemente no revelará mucho nuevo del banco central canadiense, pero no habrá mucho más para que los operadores de CAD observen con los mercados de EE.UU. programados para cerrar por el feriado del 19 de junio.

Dólar canadiense PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Dólar canadiense (CAD) frente a las principales monedas hoy. Dólar canadiense fue la divisa más fuerte frente al Libra esterlina.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.05% | 0.03% | 0.02% | -0.03% | -0.63% | -0.22% | -0.63% | |

| EUR | 0.05% | 0.07% | 0.05% | 0.04% | -0.60% | -0.17% | -0.58% | |

| GBP | -0.03% | -0.07% | -0.02% | -0.05% | -0.66% | -0.23% | -0.66% | |

| JPY | -0.02% | -0.05% | 0.02% | -0.03% | -0.65% | -0.22% | -0.65% | |

| CAD | 0.03% | -0.04% | 0.05% | 0.03% | -0.61% | -0.21% | -0.60% | |

| AUD | 0.63% | 0.60% | 0.66% | 0.65% | 0.61% | 0.41% | -0.00% | |

| NZD | 0.22% | 0.17% | 0.23% | 0.22% | 0.21% | -0.41% | -0.42% | |

| CHF | 0.63% | 0.58% | 0.66% | 0.65% | 0.60% | 0.00% | 0.42% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Dólar canadiense de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el CAD (base)/USD (cotización).

Análisis técnico: El Dólar canadiense muestra un rendimiento mixto el martes

El Dólar canadiense (CAD) está ampliamente mixto el martes, ganando terreno frente al Dólar estadounidense (USD) y el Yen japonés (JPY) pero retrocediendo frente al Franco suizo (CHF) y el Dólar australiano (AUD). El CAD subió alrededor de una cuarta parte de un por ciento frente al Yen y una escasa décima de un por ciento frente al Dólar, pero cayó casi siete décimas de un por ciento frente al Franco suizo y retrocedió medio por ciento frente al Dólar australiano.

El USD/CAD retrocedió a niveles de consolidación ya conocidos el martes, manteniéndose en un rango de consolidación aproximado entre 1.3760 y 1.3720. El impulso a corto plazo sigue estancado en las ofertas medianas en la media móvil exponencial (EMA) de 200 horas en 1.3730.

A pesar de mantenerse en territorio alcista por encima de la EMA de 50 días en 1.3674, las velas japonesas diarias siguen siendo lentas, operando en el lado bajo de las ofertas máximas de la semana pasada cerca de 1.3790. El impulso alcista se ha agotado en el USD/CAD, y los postores pueden estar preparados para un retroceso hacia el soporte técnico ascendente por debajo de la zona de 1.3700.

Gráfico horario del USD/CAD

Gráfico diario del USD/CAD

El Dólar canadiense

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- El Dólar estadounidense perdió terreno debido a las cifras de ventas minoristas más bajas de lo anticipado, lo que alimenta las apuestas moderadas sobre la Fed.

- Los mercados están digiriendo los comentarios de los funcionarios de la Fed para realizar sus apuestas sobre el ciclo de recortes de tasas.

- Los inversores continúan desafiando a la Fed y apuestan por más de un recorte en 2024.

El martes, el Dólar estadounidense, medido por el Índice del Dólar estadounidense (DXY), registró una caída, situándose en 105.30. Esta caída fue provocada principalmente por la reacción de los mercados a los recientes comentarios de los funcionarios de la Reserva Federal (Fed) en combinación con los datos de ventas minoristas de mayo, que fueron menores a lo anticipado.

Las perspectivas económicas de EE.UU. están plagadas de señales mixtas, pero están comenzando a surgir signos de desinflación, lo que podría debilitar al USD.

Movimientos del mercado y motores diarios: El DXY opera bajo presión por cifras decepcionantes de ventas minoristas

- Los mercados están procesando las palabras de los miembros de la Fed junto con las recién publicadas cifras de ventas minoristas de mayo.

- En el frente de los datos, la Oficina del Censo de EE.UU. informó que el crecimiento de las ventas minoristas de mayo fue de un 0.1% a un ritmo más lento frente al 0.2% proyectado.

- Una desaceleración en el crecimiento de las ventas minoristas podría afectar potencialmente al Dólar estadounidense al afirmar la creencia de los inversores en el proceso de desinflación en curso.

- En cuanto a los oradores de la Fed, la presidenta de la Fed de Cleveland, Loretta Mester, expresó su preferencia por observar una "serie más larga de datos de inflación favorables" antes de tomar decisiones significativas.

- Simultáneamente, Neel Kashkari, presidente de la Fed de Minneapolis, insinuó que la Fed podría esperar hasta diciembre para cualquier recorte adicional de tasas, favoreciendo la adquisición de más datos antes de tomar cualquier acción.

- Varios otros oradores estarán en los medios el martes, y sus palabras podrían sacudir al USD.

Análisis técnico del DXY: El impulso se aplana, los alcistas se quedan sin tiempo

Los indicadores técnicos sugieren un impulso aplanado pero aún mantienen una postura positiva. El RSI se mantiene por encima del nivel de 50, mientras que el MACD continúa presentando barras verdes.

Con la actividad alcista tomando una pausa, el Índice DXY continúa manteniéndose por encima de su SMAs de 20, 100 y 200 días. La desaceleración del impulso desde la semana pasada podría indicar una posible desaceleración en el reciente repunte del DXY.

La Fed

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria. El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

La presidenta del Banco de la Reserva Federal (Fed) de Boston, Susan Collins, señaló el martes que, a pesar del progreso significativo logrado en la inflación por la Fed y sus políticas, aún queda mucho trabajo por hacer. Como señaló la presidenta de la Fed de Boston, Collins, la inflación sigue siendo obstinadamente alta y probablemente tomará más tiempo del que muchos esperaban inicialmente para que el crecimiento de los precios vuelva al objetivo del 2% de la Fed.

Puntos clave

Fed Collins: Soy cautelosa ante la posibilidad de sobrerreaccionar a los datos recientes de inflación.

Sigo siendo una optimista realista sobre la economía y la política monetaria.

Es demasiado pronto para decir si la inflación está volviendo a bajar al 2%.

La economía ha sido notablemente resiliente.

La inflación sigue obstinadamente por encima del objetivo del 2%.

Los datos recientes de inflación han sido alentadores.

El banco central de EE.UU. ha logrado un progreso notable en la reducción de la inflación.

Es apropiado que el banco central de EE.UU. se mantenga paciente en cuanto a la política monetaria.

La inflación

La inflación mide la subida de los precios de una cesta representativa de bienes y servicios. La inflación general suele expresarse como variación porcentual intermensual e interanual. La inflación subyacente excluye elementos más volátiles, como los alimentos y el combustible, que pueden fluctuar debido a factores geopolíticos y estacionales. La inflación subyacente es la cifra en la que se centran los economistas y es el nivel objetivo de los bancos centrales, que tienen el mandato de mantener la inflación en un nivel manejable, normalmente en torno al 2%.

El Índice de Precios al Consumo (IPC) mide la variación de los precios de una cesta de bienes y servicios a lo largo de un periodo de tiempo. Suele expresarse en porcentaje de variación intermensual e interanual. El IPC subyacente es el objetivo de los bancos centrales, ya que excluye la volatilidad de los alimentos y los combustibles. Cuando el IPC subyacente supera el 2%, los tipos de interés suelen subir, y viceversa cuando cae por debajo del 2%. Dado que unos tipos de interés más altos son positivos para una divisa, una inflación más alta suele traducirse en una divisa más fuerte. Lo contrario ocurre cuando la inflación cae.

Aunque pueda parecer contrario a la intuición, una inflación elevada en un país hace subir el valor de su divisa y viceversa en el caso de una inflación más baja. Esto se debe a que el banco central normalmente subirá las tasas de interés para combatir la mayor inflación, lo que atrae más entradas de capital mundial de inversores que buscan un lugar lucrativo donde aparcar su dinero.

Antiguamente, el Oro era el activo al que recurrían los inversores en épocas de alta inflación porque preservaba su valor, y aunque los inversores a menudo siguen comprando Oro por sus propiedades de refugio en épocas de extrema agitación en los mercados, este no es el caso la mayor parte del tiempo. Esto se debe a que cuando la inflación es alta, los bancos centrales suben las tasas de interés para combatirla. Unas tasas de interés más altas son negativas para el Oro porque aumentan el coste de oportunidad de mantener Oro frente a un activo que devenga intereses o de colocar el dinero en una cuenta de depósito en efectivo. Por el contrario, una menor inflación tiende a ser positiva para el Oro, ya que reduce las tasas de interés, haciendo del metal brillante una alternativa de inversión más viable.

- El GBP/USD cotiza por debajo de 1.2700 después de alcanzar un máximo de dos días de 1.2720.

- La resistencia en una línea de tendencia de soporte rota podría llevar a nuevas caídas de precios.

- Niveles clave de soporte: 1.2656 (mínimo del 14 de junio) y 1.2643/34 (confluencia de la media móvil de 100 días y máximo del 3 de mayo).

La Libra esterlina se desliza frente al Dólar estadounidense el martes, en medio de una agenda económica escasa en el Reino Unido tras la publicación de datos mixtos en Estados Unidos. Al momento de escribir, el GBP/USD cotiza en 1.2688, una caída del 0.12%.

Análisis del Precio del GBP/USD: Perspectiva técnica

Tras una caída a un mínimo de varias semanas de 1.2656, el GBP/USD ha mostrado signos de resiliencia, logrando recuperar algo de terreno. Sin embargo, es importante señalar que aún se mantiene por debajo de una línea de tendencia de soporte rota de un mes que ahora actúa como resistencia, lo que podría llevar a nuevas caídas de precios.

El impulso muestra que los vendedores permanecieron sin cambios, como lo revela el RSI.

Si el GBP/USD cae por debajo de 1.2700, el tipo de cambio continuará cayendo y enfrentará el primer soporte en 1.2656, el mínimo del 14 de junio. Una vez despejado, el siguiente objetivo sería la confluencia de la media móvil de 100 días (DMA) y el máximo del 3 de mayo en 1.2643/34, antes de 1.2600.

Por el contrario, si el GBP/USD sube por encima de 1.2720/30, eso podría exacerbar un repunte hacia 1.2800.

GBP/USD Acción del Precio – Gráfico Diario

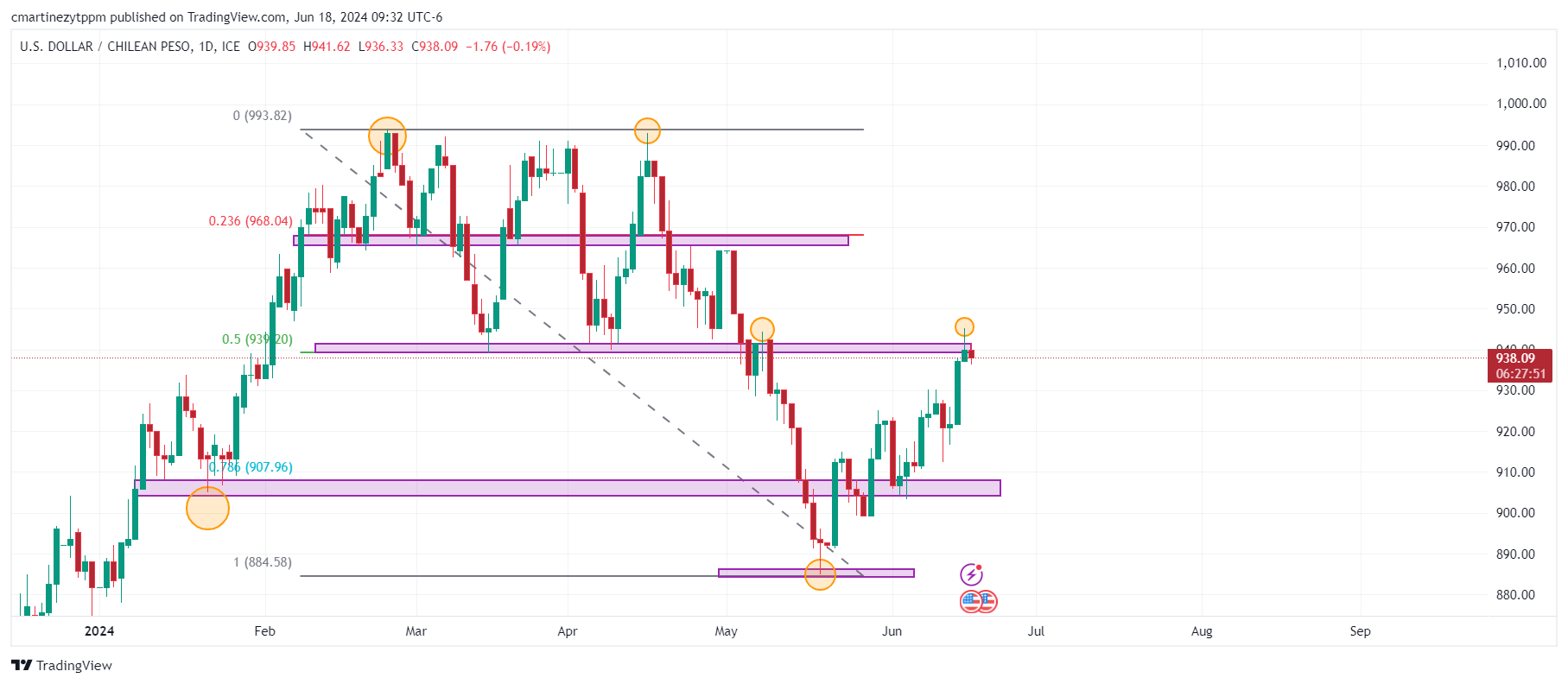

- El USD/CLP ha reaccionado ligeramente a la baja en la resistencia clave de 940.00.

- El cobre continúa con la tendencia bajista, cotizando en 4.39 $, perdiendo 0.82% en el día.

El USD/CLP marcó un máximo diario durante la sesión europea en 941.62, encontrando vendedores que llevaron el par a un mínimo en 936.33 en el día. Al momento de escribir, el precio del Dólar estadounidense frente al Peso chileno cotiza en 938.97 perdiendo 0.10% en el día.

El cobre mantiene la tendencia bajista y cae a mínimos de dos meses

El precio del cobre ha caído a mínimos no vistos desde el 18 de abril, alcanzando 4.36 $. Los precios del metal reflejan la débil recuperación manufacturera a nivel mundial. La desaceleración de la demanda en China ha sido un factor clave, a pesar de las medidas para impulsar el sector inmobiliario que parecen ser insuficientes o no tener efecto en el corto plazo.

La escasez de demanda del cobre se ha reflejado en la depreciación del Peso chileno en el corto plazo, al ser el primer productor del metal en el mundo.

Niveles técnicos en el USD/CLP

La paridad ha formado una consolidación en el corto plazo entre 945.18 y 936.33, identificando el primer soporte en 905, dado por el retroceso al 78.6% de Fibonacci. La zona de resistencia más cercana se mantiene en 968.00, en convergencia con el 23.6% de retroceso de Fibonacci.

Gráfico diario del Peso chileno

- El USD/MXN desciende a mínimos de ocho días en 18.29.

- Las ventas minoristas de EE.UU. debilitan al Dólar estadounidense.

- La presidenta electa de México asegura que el tipo de cambio se ha estabilizado.

El Dólar estadounidense comenzó el martes cotizando alrededor de un máximo diario de 18.56, pero tras la publicación de las ventas minoristas estadounidenses, que crecieron por debajo de lo estimado, el USD/MXN cayó a un mínimo de ocho días en 18.29. Al momento de escribir, el par cotiza sobre 18.38, perdiendo un 0.77% en el día.

El Dólar estadounidense retrocede con las débiles ventas minoristas de EE.UU.

Las ventas minoristas de Estados Unidos crecieron un 0.1% mensual en mayo después de caer un 0.2% en abril (cifra revisada a la baja desde el 0%), según ha publicado la Oficina del Censo. El aumento es levemente inferior al 0.2% esperado por el mercado. Excluyendo vehículos, el indicador ha caído un 0.1%, decepcionando el aumento del 0.2% previsto. Además, el dato de abril ha sido revisado a la baja, cayendo al -0.1% desde el +0.2% anterior.

El Índice del Dólar (DXY) ha caído tras la publicación de las ventas minoristas estadounidenses, que estuvieron por debajo de lo previsto. El DXY ha retrocedido desde la zona alrededor de 105.30 a mínimos de tres días en 105.13.

EE.UU. también publicó el dato de producción industrial, que subió un 0.9% mensual en mayo, por encima del 0% de abril y del 0.3% estimado.

Por su parte, México dio a conocer sus cifras de gasto privado del primer trimestre, mostrando un crecimiento del 1.5% frente al 0.9% del último tercio de 2023.

A nivel político, la presidenta electa, Claudia Sheinbaum, aseguró ayer lunes en una conferencia de prensa que el tipo de cambio del Peso mexicano se había estabilizado y que tanto mercados como empresarios no deben cuestionar que las inversiones en México son seguras.

USD/MXN Niveles de precio

Aunque la tendencia sigue mostrándose alcista en gráficos de 4 horas, se está tornando neutral en el gráfico de una hora. La primera resistencia aparece en la media móvil de 100 situada en 18.56, por encima de la cual espera una importante barrera en 18.99/19.00, techo de la semana pasada y nivel psicológico, respectivamente.

A la baja, un quiebre del mínimo diario de hoy en 18.29 encontrará soporte inmediato en 18.20 (suelo del 10 de junio) antes de caer hacia la cifra redonda de 18.00.

Gráfico de una hora USD/MXN

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- La Libra esterlina encuentra soporte ya que las ventas minoristas de EE.UU. decepcionaron las expectativas afectando al Dólar, se mantiene por debajo de 1.2700.

- Los inversores se centrarán en la inflación del Reino Unido y la política de tasas de interés del BoE para proyectar el próximo movimiento de la Libra esterlina.

- Se espera que el IPC general del Reino Unido haya desacelerado al objetivo del banco del 2% en mayo.

La Libra esterlina (GBP) rebota hacia la resistencia de nivel redondo de 1.2700 frente al Dólar estadounidense (USD) en la sesión americana del martes. El par GBP/USD encontró interés de los compradores después de que el informe mensual de ventas minoristas de Estados Unidos (EE.UU.) para mayo mostrara que las ventas en tiendas minoristas crecieron un 0.1%, una cifra menor que el 0.2% esperado. El informe también mostró que los consumidores redujeron significativamente su gasto en artículos discrecionales, lo que sugiere que las crisis domésticas se han profundizado debido a las tasas de interés más altas por parte de la Reserva Federal (Fed), y los recibos en las estaciones de servicio fueron de menores cantidades debido a los precios suaves de la gasolina.

Los datos débiles de ventas minoristas de EE.UU. han pesado sobre el Dólar estadounidense (USD), que rebotó en las horas de negociación europeas después de una modesta corrección desde un máximo de seis semanas. El Índice del Dólar estadounidense (DXY), que rastrea el valor del USD frente a seis monedas principales, pierde las ganancias intradía y cae a 105.30.

En general, el Índice del Dólar se mantuvo firme ya que los funcionarios de la Reserva Federal (Fed) continuaron argumentando a favor de recortar las tasas de interés solo una vez este año. Los responsables de la política de la Fed quieren ver una disminución de la inflación durante meses para ganar confianza en la reducción de las tasas de interés. Siguen preocupados por una re-aceleración de las presiones de precios debido a recortes de tasas prematuros, aunque el progreso en el proceso de desinflación se ha reanudado después de estancarse en el primer trimestre del año.

El lunes, el presidente del Banco de la Fed de Filadelfia, Patrick Harker, enfatizó mantener las tasas sin cambios por ahora para mantener la presión a la baja sobre la inflación en varios sectores como la vivienda y los servicios, notablemente el seguro de automóviles y las reparaciones. Sobre las perspectivas de tasas de interés, Harker ve un recorte en las tasas de referencia este año si su pronóstico económico se cumple, informó Reuters.

Resumen diario de los mercados: La Libra esterlina bailará al ritmo de la inflación del Reino Unido y el resultado del BoE

- La Libra esterlina exhibe un rendimiento mixto frente a las principales divisas en medio de la incertidumbre antes de los datos del Índice de Precios al Consumo (IPC) del Reino Unido para mayo, que están programados para el miércoles. Los datos de inflación proporcionarán pistas sobre cuándo el Banco de Inglaterra (BoE) comenzará a recortar las tasas de interés.

- Se espera que el informe del IPC del Reino Unido muestre que la inflación general ha disminuido al objetivo del BoE del 2% desde la lectura de abril del 2.3%. En el mismo período, se estima que el IPC subyacente, que excluye los precios volátiles de alimentos y energía, haya desacelerado al 3.5% desde la publicación anterior del 3.9%. Sin embargo, se espera que la inflación general mensual haya crecido a un ritmo más alto del 0.4% desde el 0.3% en abril.

- Los inversores prestarán mucha atención a los datos de inflación de servicios, que han sido una razón clave para un camino más accidentado de la inflación hacia el objetivo del 2% del banco central. La inflación en el sector de servicios, que está impulsada principalmente por el crecimiento salarial, podría seguir siendo persistente ya que los datos de ganancias promedio excluyendo bonificaciones para los tres meses que terminan en abril, una medida clave del crecimiento salarial, crecieron constantemente en un 6.0%. El ritmo al que están creciendo los salarios es mucho más alto de lo necesario para llevar la inflación subyacente al 2%.

- Esta semana, se espera que la Libra esterlina permanezca altamente volátil ya que los datos de inflación serán seguidos por la decisión de política de tasas de interés del BoE, que se anunciará el jueves. Se anticipa ampliamente que el BoE mantenga las tasas de interés sin cambios en 5.25% por séptima vez consecutiva. Por lo tanto, los inversores buscarán pistas sobre el marco temporal de futuros recortes de tasas. Actualmente, los inversores ven una probabilidad del 57% de otra retención de tasas del BoE en agosto, informó Reuters.

Análisis Técnico: La Libra esterlina permanece por debajo de la EMA de 20 días

La Libra esterlina se recupera cerca de la resistencia crucial de 1.2700 contra el Dólar estadounidense. El par GBP/USD rebota pero aún permanece por debajo de la EMA de 20 días cerca de 1.2720, lo que sugiere que la tendencia a corto plazo es incierta. Mientras que la EMA de 50 días cerca de 1.2670 está actuando como un soporte importante para los alcistas de la Libra esterlina.

Actualmente, la Libra mantiene el soporte de retroceso de Fibonacci del 61.8% (trazado desde el máximo del 8 de marzo de 1.2900 hasta el mínimo del 22 de abril en 1.2300) en 1.2667.

El RSI de 14 períodos cae nuevamente en el rango de 40.00-60.00, lo que indica que el impulso alcista se ha desvanecido.

El Dólar estadounidense se ha movido hoy martes 18 de junio frente al Peso colombiano entre un máximo diario de 4.134,60 y un mínimo de tres días en 4.072,01.

El USD/COP cotiza al momento de escribir alrededor de 4.108,75, cayendo un 0.59% en el día.

Las ventas minoristas de EE.UU. debilitan al Dólar estadounidense

- Las ventas minoristas de Estados Unidos crecieron un 0.1% mensual en mayo después de caer un 0.2% en abril (cifra revisada a la baja desde el 0%), según ha publicado la Oficina del Censo. El aumento es levemente inferior al 0.2% esperado por el mercado. Excluyendo vehículos, el indicador ha caído un 0.1%, decepcionando el aumento del 0.2% previsto. Además, el dato de abril ha sido revisado a la baja, cayendo al -0.1% desde el +0.2% anterior.

- El Índice del Dólar (DXY) ha caído tras la publicación de las ventas minoristas estadounidenses, que estuvieron por debajo de lo previsto. El DXY ha retrocedido desde la zona alrededor de 105.30 a mínimos de tres días en 105.13.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El Dólar estadounidense recorta sus ganancias iniciales tras las ventas minoristas.

- Los diferenciales de los bonos soberanos europeos se relajan, con los mercados franceses recuperándose parcialmente de las pérdidas de la semana pasada.

- El Índice del Dólar estadounidense cotiza por debajo de 105.50, enfrentando niveles significativos de soporte y resistencia cercanos.

El Dólar estadounidense (USD) cotiza a la baja después de haber estado en positivo durante la mayor parte de este martes, hasta que las ventas minoristas de EE.UU. se convirtieron en un desastre. No solo cada segmento decepcionó la estimación o consenso, sino que las revisiones pintan un panorama aún más feo en cuanto al sentimiento del consumidor. Con los consumidores sintiendo el dolor y ya no dispuestos a pagar una fortuna los bienes que desean, la pregunta será cuánto tiempo pasará antes de que esto comience a afectar las ganancias de las empresas y los indicadores económicos generales en el ámbito laboral.

En el frente de los datos económicos de EE.UU., las ventas minoristas ya están fuera de la puerta, ahora con la producción industrial a la vuelta de la esquina y un ejército de oradores de la Reserva Federal de EE.UU. Aunque los mercados se han acostumbrado a la postura de línea dura de la Fed, cualquier relajación repentina significaría o podría significar más debilidad para el Dólar.

Resumen diario de los movimientos del mercado: Los consumidores han dejado de comprar

- Las ventas minoristas de EE.UU. para mayo llegaron en rojo sangre como en Pesadilla en Elm Street:

- Las ventas minoristas principales llegaron al 0.1% para mayo, no alcanzando el consenso del 0.2%. El número anterior se revisó de 0 a -0.2%.

- Las ventas minoristas sin transporte cayeron en contracción del 0.2% al -0.1%. Ese mismo 0.2% se revisó a la baja al -0.1%.

- Los números de abril ya dieron un golpe al Dólar estadounidense, y las revisiones desencadenaron una segunda ola de relajación del Dólar estadounidense.

- A las 12:55 GMT, se publicó el índice Redbook de EE.UU. para la segunda semana de junio. La publicación anterior fue del 5.5% y llegó al 5.9%.

- A las 13:15 GMT, se publicaron los datos de producción industrial y utilización de la capacidad para mayo. La producción industrial pasó del 0% al 0.9%. La utilización de la capacidad pasó del 78.2% al 78.7%.

- Algunos miembros de la Fed harán comentarios para los mercados:

- El presidente del Banco de la Reserva Federal de Nueva York, John Williams, hizo comentarios sorpresa, diciendo que la inflación está volviendo al 2%, mientras que la perspectiva de tasas sigue dependiendo de los datos.

- El presidente del Banco de la Reserva Federal de Richmond, Thomas Barkin, habla a las 14:00 GMT sobre la perspectiva económica de EE.UU. en un webcast de Market News International.

- La presidenta del Banco de la Reserva Federal de Boston, Susan Collins, hablará a las 15:40 GMT en la reunión anual de 2024 y el décimo aniversario de la Lawrence Partnership.

- La gobernadora de la Reserva Federal, Adriana Kugler, participa en una conversación sobre la perspectiva económica de EE.UU. y la política monetaria en el Peterson Institute for International Economics a las 17:00 GMT.

- Al mismo tiempo, la presidenta del Banco de la Reserva Federal de Dallas, Lorie Logan, participa en una conversación sobre el estado actual de la economía de EE.UU. en el Headliners Speaker Series en Austin.

- El recién nombrado presidente del Banco de la Reserva Federal de St. Louis, Alberto Musalem, pronuncia un discurso y participa en una sesión de preguntas y respuestas moderada sobre la perspectiva económica de EE.UU. y la política monetaria en el almuerzo de la CFA Society St. Louis cerca de las 17:20 GMT.

- La guinda del pastel será el presidente del Banco de la Reserva Federal de Chicago, Austan Goolsbee, quien participa en una discusión sobre política monetaria en el Foro Marshall 2024 en el campus de la Universidad de Chicago a las 18:00 GMT.

- Las acciones están cambiando de dirección con el Nasdaq ahora en rojo, mientras que los otros dos principales índices de EE.UU. están en verde. En Europa, tanto el Stoxx 50 como el DAX alemán suben un 0,50% en el día.

- La herramienta CME FedWatch muestra una probabilidad del 40.4% de que la tasa de interés de la Fed se mantenga en el nivel actual en septiembre. Las probabilidades de una reducción de tasas de 25 puntos básicos se sitúan en el 55.0%, mientras que se estima una probabilidad muy baja del 4.6% para una reducción de tasas de 50 puntos básicos.

- El rendimiento de los bonos del Tesoro estadounidense a 10 años de referencia cotiza al alza en la semana, cerca del 4.25%.

Análisis Técnico del Índice del Dólar DXY: Las tasas están empezando a matar

El Índice del Dólar estadounidense (DXY) está viendo disminuir sus entradas de refugio seguro el martes, ya que los mercados están reduciendo sus apuestas sobre la agitación política en Europa tras el resultado de las elecciones. Con los diferenciales de los bonos soberanos en la Eurozona relajándose desde sus niveles de estrés, parece que el Dólar podría necesitar buscar soporte en otro lugar. Los miembros de la Fed tendrán la clave, ya que sus comentarios podrían mover al DXY si la postura de línea dura prevalece incluso después de esos números de inflación más suaves.

Al alza, no hay grandes cambios en los niveles que los operadores deben vigilar. El primero es 105.52, donde el DXY está cotizando este martes, que es una barrera que se mantuvo durante la mayor parte de abril. El siguiente nivel a observar es 105.88, que provocó un rechazo a principios de mayo y probablemente volverá a actuar como resistencia. Más arriba, el mayor desafío sigue siendo 106.51, el máximo del año hasta la fecha desde el 16 de abril.

A la baja, la trifecta de las SMAs sigue actuando como soporte. Primero está la SMA de 55 días en 105.11, protegiendo la cifra de 105.00. Un poco más abajo, cerca de 104.57 y 104.47, tanto la SMA de 100 días como la de 200 días están formando una doble capa de protección para soportar cualquier caída. Si esta área se rompe, busque que 104.00 salve la situación.

Los bancos centrales

Los bancos centrales tienen un mandato clave que consiste en garantizar la estabilidad de los precios en un país o región. Las economías se enfrentan constantemente a la inflación o la deflación cuando los precios de determinados bienes y servicios fluctúan. Una subida constante de los precios de los mismos bienes significa inflación, una bajada constante de los precios de los mismos bienes significa deflación. Es tarea del banco central mantener la demanda en línea ajustando su tasa de interés. Para los bancos centrales más grandes, como la Reserva Federal de EE.UU. (Fed), el Banco Central Europeo (BCE) o el Banco de Inglaterra (BoE), el mandato es mantener la inflación cerca del 2%.

Un banco central dispone de una herramienta importante para subir o bajar la inflación: modificar su tipo de interés de referencia. En momentos precomunicados, el banco central emitirá un comunicado con su tasa de interés de referencia y dará razones adicionales de por qué la mantiene o la modifica (la recorta o la sube). Los bancos locales ajustarán sus tasas de ahorro y préstamo en consecuencia, lo que a su vez dificultará o facilitará que los ciudadanos obtengan ganancias de sus ahorros o que las compañías pidan préstamos e inviertan en sus negocios. Cuando el banco central sube sustancialmente las tasas de interés, se habla de endurecimiento monetario. Cuando reduce su tasa de referencia, se denomina relajación monetaria.

Un banco central suele ser políticamente independiente. Los miembros del consejo de política del banco central pasan por una serie de paneles y audiencias antes de ser nombrados para un puesto en el consejo de política. Cada miembro de ese consejo suele tener una convicción determinada sobre cómo debe controlar el banco central la inflación y la consiguiente política monetaria. Los miembros que desean una política monetaria muy flexible, con tipos bajos y préstamos baratos, para impulsar sustancialmente la economía, al tiempo que se conforman con una inflación ligeramente superior al 2%, se denominan "palomas". Los miembros que prefieren tipos más altos para recompensar el ahorro y quieren controlar la inflación en todo momento se denominan "halcones" y no descansarán hasta que la inflación se sitúe en el 2% o justo por debajo.

Normalmente, hay un presidente que dirige cada reunión, tiene que crear un consenso entre los halcones o las palomas y tiene la última palabra cuando hay que dividir los votos para evitar un empate a 50 sobre si debe ajustarse la política actual. El presidente pronunciará discursos, que a menudo pueden seguirse en directo, en los que comunicará la postura y las perspectivas monetarias actuales. Un banco central intentará impulsar su política monetaria sin provocar violentas oscilaciones de las tasas, las acciones o su divisa. Todos los miembros del banco central canalizarán su postura hacia los mercados antes de una reunión de política monetaria. Unos días antes de que se celebre una reunión de política monetaria y hasta que se haya comunicado la nueva política, los miembros tienen prohibido hablar públicamente. Es lo que se denomina periodo de silencio.

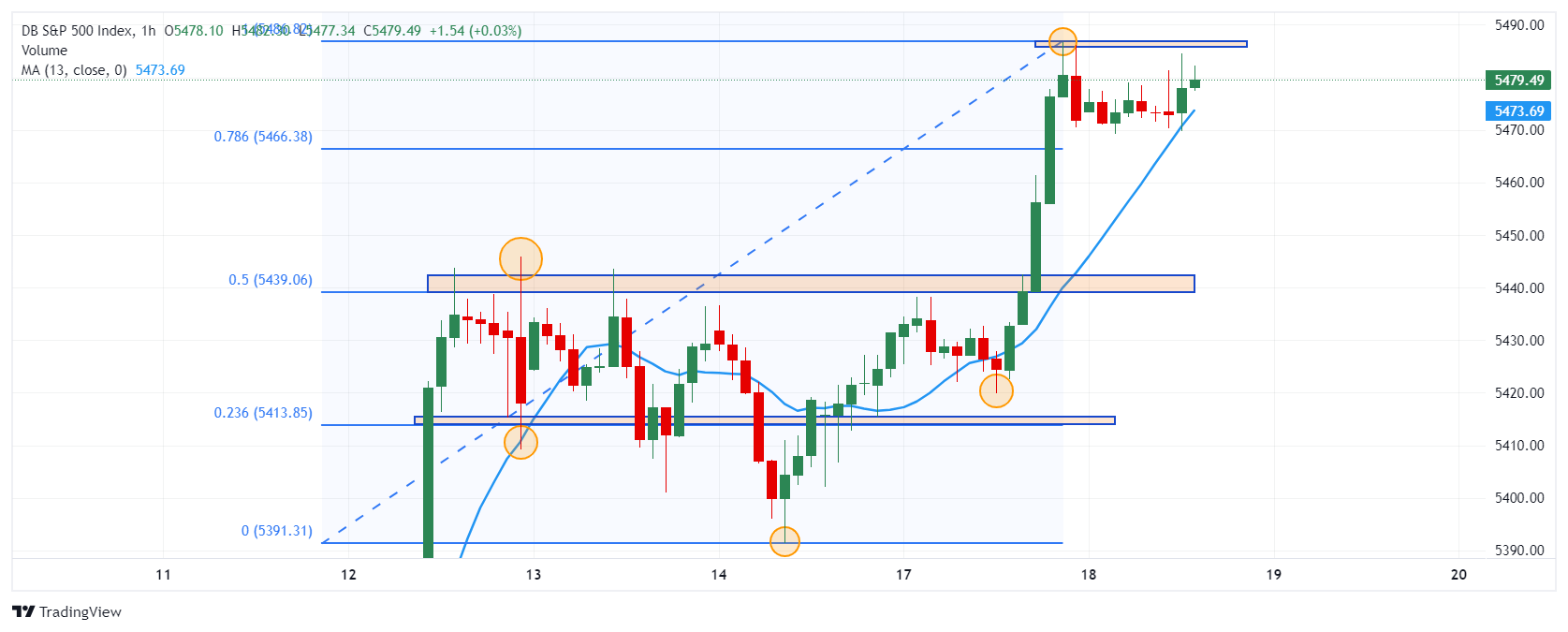

- El S&P 500 alcanzó un nuevo máximo histórico el día de ayer en 5.486.

- Las ventas minoristas en Estados Unidos suben un 0.1% en mayo después de caer un 0.2% en abril.

- Los inversionistas estarán atentos a los discursos de los miembros de la Reserva Federal (Fed).

El S&P 500 inició la sesión europea marcando un mínimo del día en 5.469, esperando el dato de las ventas minoristas en Estados Unidos. Al publicarse el dato, el índice bursátil alcanzó un máximo diario en 5.481. Actualmente, el S&P 500 cotiza en 5.478 ganando marginalmente un 0.11% en el día.

Las ventas minoristas crecen 0.1% mensual en mayo frente al 0.2% esperado

Con base en la información publicada por la Oficina del Censo de Estados Unidos, las ventas minoristas han registrado un aumento del 0.1% en mayo frente al 0.2% estimado después de caer un 0.2% en abril (cifra revisada a la baja desde el 0%).

Aunque el índice registra un crecimiento, es menor al 0.2% previsto, decepcionando las expectativas del mercado.

La jornada de discursos del día de hoy, inicia con Thomas Barkin, presidente del Banco de la Reserva Federal de Richmond, participando en una discusión económica. Posteriormente, será el turno de Adriana Kugler, miembro de la Junta de Gobernadores de la Fed, dando un discurso en el Instituto Peterson.

Mas tarde, Lorie Logan, presidenta de la Reserva Federal de Dallas, hablará ante el Club Headliners de Texas. La jornada la concluyen los discursos de Alberto Musalem, presidente de la Reserva Federal del St. Louis y de Austan Goolsbee, presidente de la Fed de Chicago al cierre de la sesión americana.

El S&P 500 registra una ganancia del 15.62% desde enero, con un máximo histórico en 5.486 alcanzado el 17 de junio.

Niveles técnicos en el S&P 500

Identificamos una zona de soporte en el corto plazo en 5.470 – 5.465, dado por el retroceso al 78.6% de Fibonacci. El siguiente soporte está en 5.440, en convergencia con el retroceso al 50% de Fibonacci. La resistencia más cercana se encuentra en 5.485 – 5.490, zona por superar cercana al máximo histórico.

Gráfico de 1 hora del S&P 500

- El Oro baja a medida que el apetito de riesgo domina el mercado, prefiriendo activos más riesgosos sobre refugios seguros.

- Una encuesta del consejo mundial del Oro espera que la demanda de los bancos centrales se mantenga firme en 2024, añadiendo un viento de cola al precio del Oro.

- XAU/USD continúa formando un patrón bajista de hombro-cabeza-hombro en el gráfico diario.

El precio del Oro (XAU/USD) baja, operando en 2.310$ el martes, ya que un tono de riesgo positivo en los mercados pesa sobre el metal precioso de refugio seguro. La caída se produce a pesar de una encuesta del Consejo Mundial del Oro (WGC) que muestra que los encuestados esperan que la demanda se mantenga fuerte en 2024.

El Oro retrocede a medida que el riesgo domina los mercados

El Oro cae más de un cuarto de punto porcentual el martes, ya que la demanda de activos más riesgosos desvía la atención del Oro vinculado a la seguridad.

Los índices bursátiles de EE.UU. alcanzaron nuevos máximos históricos el lunes gracias a otro repunte en las acciones tecnológicas. El buen ánimo continuó en la sesión asiática, cuando la mayoría de las bolsas en el Este también registraron ganancias.