- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El USD/JPY cotiza en 150,21, extendiendo sus ganancias por segundo día consecutivo en medio del aumento de los rendimientos de los bonos de EE.UU.

- El RSI señala un creciente impulso alcista, con el par acercándose a la resistencia clave en la parte superior de la nube de Ichimoku (Kumo).

- Los próximos niveles de resistencia incluyen la media móvil de 100 días (DMA) en 150,85 y la media móvil de 200 días (DMA) en 151,32, con soporte en 150,00 y 149,00.

El USD/JPY supera la cifra de 150,00 gracias a las optimistas ventas minoristas y datos de empleo de EE.UU., ganando más del 0,38% y cotizando en 150,21. El par extendió sus ganancias por segundo día consecutivo, ya que los rendimientos de los bonos del Tesoro de EE.UU. se dispararon, debido a que los inversores redujeron las probabilidades de un recorte de tasas de la Fed de 25 puntos básicos (pb) en la próxima reunión de noviembre.

Pronóstico del Precio del USD/JPY: Perspectiva técnica

El USD/JPY continúa su trayectoria ascendente y está a punto de probar la parte superior de la nube de Ichimoku (Kumo). Los indicadores técnicos sugieren que el par mayor está en una tendencia alcista, aunque se necesita una ruptura clara por encima del Kumo antes de que la tendencia se confirme.

El Índice de Fuerza Relativa (RSI) superó los últimos tres picos, insinuando que los compradores están ganando fuerza.

Si el USD/JPY reanuda su tendencia alcista, los compradores enfrentarán la media móvil de 100 días (DMA) en 150,85. Una vez superada, el siguiente objetivo sería la confluencia de la parte superior del Kumo y la media móvil de 200 días (DMA) en 151,32, antes de extender esas ganancias a 152,00.

Por el contrario, el primer soporte del USD/JPY sería 150,00. Una vez superado, el siguiente objetivo sería la marca de 149,00, antes del Tenkan-Sen en 148,84. Si se toman esos niveles, el siguiente soporte sería el Senkou Span A en 146,90, seguido por la media móvil de 50 días (DMA) en 145,50.

USD/JPY Acción del Precio – Gráfico Diario

El Yen japonés FAQs

El Yen japonés (JPY) es una de las divisas más negociadas del mundo. Su valor viene determinado en líneas generales por la marcha de la economía japonesa, pero más concretamente por la política del Banco de Japón, el diferencial entre los rendimientos de los bonos japoneses y estadounidenses o el sentimiento de riesgo entre los operadores, entre otros factores.

Uno de los mandatos del Banco de Japón es el control de divisas, por lo que sus movimientos son clave para el Yen. El BoJ ha intervenido directamente en los mercados de divisas en ocasiones, generalmente para bajar el valor del Yen, aunque se abstiene de hacerlo a menudo debido a las preocupaciones políticas de sus principales socios comerciales. La actual política monetaria ultralaxa del BoJ, basada en estímulos masivos a la economía, ha provocado la depreciación del Yen frente a sus principales pares monetarios. Este proceso se ha exacerbado más recientemente debido a una creciente divergencia de políticas entre el Banco de Japón y otros bancos centrales principales, que han optado por aumentar bruscamente los tipos de interés para luchar contra niveles de inflación de décadas.

La postura del Banco de Japón de mantener una política monetaria ultralaxa ha provocado un aumento de la divergencia política con otros bancos centrales, en particular con la Reserva Federal estadounidense. Esto favorece la ampliación del diferencial entre los bonos estadounidenses y japoneses a 10 años, lo que favorece al Dólar frente al Yen.

El Yen japonés suele considerarse una inversión de refugio seguro. Esto significa que en tiempos de tensión en los mercados, los inversores son más propensos a poner su dinero en la moneda japonesa debido a su supuesta fiabilidad y estabilidad. En épocas turbulentas, es probable que el Yen se revalorice frente a otras divisas en las que se considera más arriesgado invertir.

- El Dólar canadiense retrocedió una vez más el jueves.

- Canadá carece de publicaciones de datos significativos esta semana.

- Se espera ampliamente que el BoC reduzca aún más las tasas, limitando la fortaleza del CAD.

El Dólar canadiense (CAD) rompió su reciente recuperación, cayendo nuevamente el jueves, impulsado a la baja por un tono de mercado en general optimista hacia el Dólar estadounidense. Para empeorar las cosas, el Loonie está sufriendo por la falta de soporte clave, ya que se espera ampliamente que el Banco de Canadá (BoC) recorte las tasas de interés en otros 50 puntos básicos.

Impulsores de los mercados

- El rally de recuperación del CAD se rompió casi tan pronto como comenzó.

- El Loonie perdió un tercio de un por ciento frente al Dólar después de una recuperación débil tras una caída de diez días.

- Las ventas minoristas de EE.UU. superaron firmemente las expectativas para septiembre, fortaleciendo al Dólar estadounidense hacia el final de la semana de negociación.

- Las solicitudes iniciales de subsidio por desempleo de EE.UU. también superaron las expectativas el jueves, apoyando aún más los flujos de ofertas del Dólar.

- La mayoría de los analistas esperan que el BoC recorte las tasas de interés en otros 50 puntos básicos el 23 de octubre para intentar fortalecer un mercado inmobiliario inundado que está siendo aplastado por una crisis nacional de asequibilidad de la vivienda.

Pronóstico del precio del Dólar canadiense

El par USD/CAD ha mostrado un movimiento alcista robusto recientemente, con el precio rompiendo por encima de la media móvil exponencial (EMA) de 50 días, que actualmente está en 1.3631, y cotizando por encima de la EMA de 200 días en 1.3615. El par ha encontrado resistencia a corto plazo cerca del nivel psicológico de 1.3800, después de probar máximos alrededor de 1.3801. Sin embargo, aún no ha confirmado una ruptura por encima de este nivel. El impulso alcista sostenido también está respaldado por la pendiente ascendente de la EMA de 50 días, que se está acercando a un cruce alcista con la EMA de 200 días, lo que sugiere un mayor potencial al alza si el precio puede superar la resistencia inmediata.

El indicador de Convergencia/Divergencia de Medias Móviles (MACD) muestra un impulso alcista continuo, con la línea MACD cotizando por encima de la línea de señal y permaneciendo en territorio positivo. Sin embargo, el histograma está comenzando a aplanarse, lo que indica una posible desaceleración en el impulso alcista a corto plazo. Si el par no logra romper por encima de 1.3800 de manera convincente, podríamos ver un retroceso hacia el soporte de la EMA de 50 días alrededor de 1.3631. Un movimiento sostenido por encima de 1.3800 abriría la puerta a más ganancias hacia los próximos niveles de resistencia en 1.3850 y 1.3900.

Gráfico diario USD/CAD

El Dólar canadiense FAQs

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

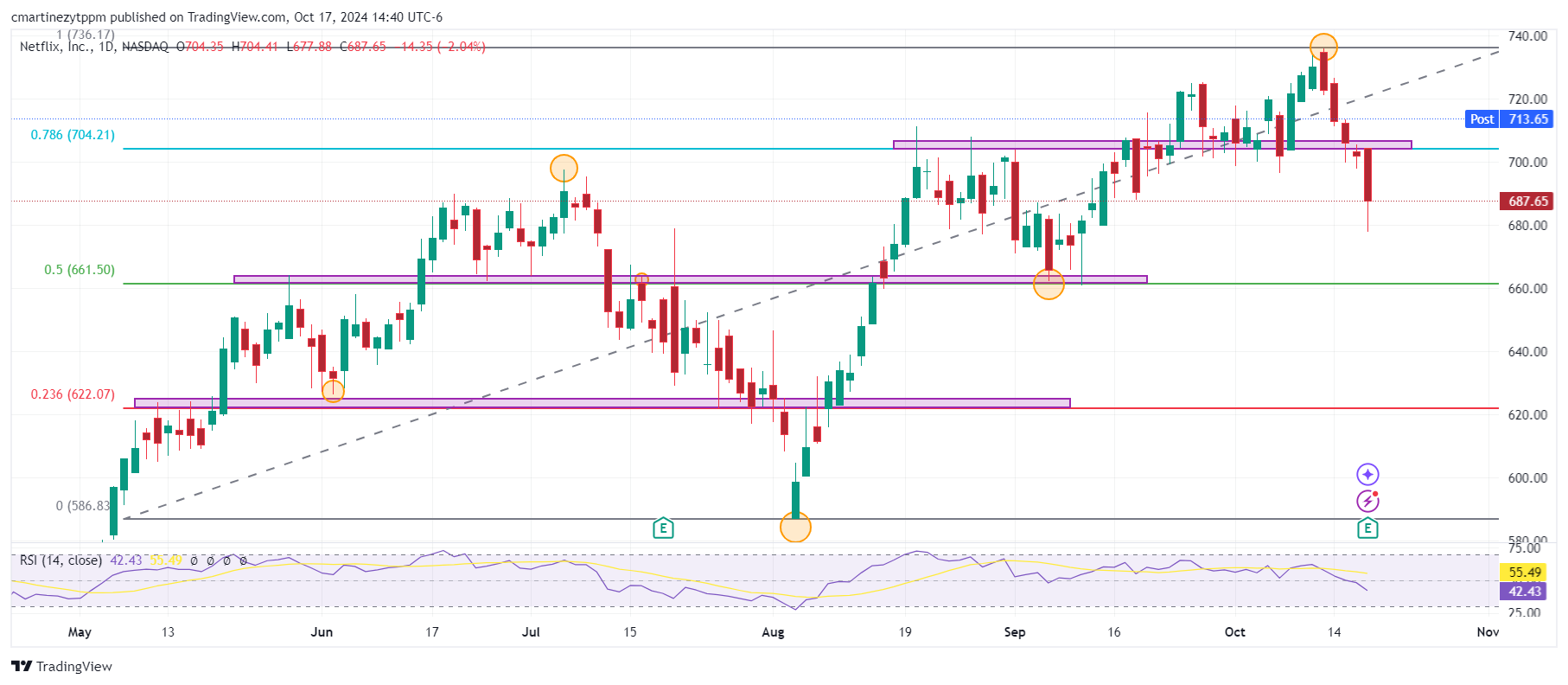

- Los ingresos y la ganancia por acción de la compañia se sitúan por encima de las proyecciones de los analistas.

- Las acciones de Netflix suben un 3.92% en el post mercado.

Netflix inició la sesión americana estableciendo un máximo el día en 704. 41, donde atrajo vendedores agresivos que llevaron el precio de la acción a un mínimo de casi cinco semanas en 677.88 $. Al momento de escribir, las acciones de Netflix cotizan en el post mercado en 714.46 $, subiendo un 3.92%.

Netflix supera las proyecciones de los analistas por tercera ocasión consecutiva

La compañía reportó ingresos por 9.82 mil millones de dólares en ingresos y una ganancia por acción de 5.4 $, superando las previsiones del mercado que esperaban ingresos por 9.77 mil millones $ y un beneficio por acción de 5.12 $.

Tras darse a conocer los resultados, los valores de Netflix suben un 3.92% en el post mercado, cotizando en 714.46 $.

Gráfico diario de Netflix

- El Dólar australiano recuperó su equilibrio el jueves, respaldado por sólidos datos del mercado laboral.

- Las ventas minoristas de EE.UU. aumentaron un 0,4% en septiembre, superando las expectativas y beneficiando al USD.

- Los sólidos datos australianos podrían no justificar un fuerte giro hacia la flexibilización por parte del RBA.

En la sesión del jueves, el par de divisas AUD/USD experimentó una ganancia del 0,40%, alcanzando 0.6695 principalmente debido a los positivos datos del mercado laboral reportados durante la sesión asiática. Sin embargo, el Dólar australiano enfrenta actualmente presión a la baja a medida que el Dólar estadounidense se fortalece aún más, principalmente debido a las fuertes cifras de ventas minoristas de EE.UU.

El Dólar australiano podría ganar más si los datos continúan validando la postura de línea dura del Banco de la Reserva de Australia (RBA), ya que no estaría abierto a realizar múltiples recortes en 2024.

Movimientos diarios y motores del mercado: El Dólar australiano gana terreno gracias a los datos del mercado laboral

- El empleo australiano aumentó en 64.100, mostrando un crecimiento ligeramente superior a los fuertes resultados vistos en agosto, con la mayoría de las ganancias en empleos a tiempo completo.

- La tasa de desempleo de Australia se ajustó a la baja al 4,1%, manteniéndose cerca de mínimos históricos y significativamente por debajo del promedio de la década.

- Las próximas decisiones del RBA dependerán de los datos de inflación del tercer trimestre, que se publicarán en dos semanas.

- El reciente fuerte desempeño del mercado laboral, que ha estado en una tendencia alcista durante varios meses, podría influir en las perspectivas.

- Dada la fortaleza continua del mercado laboral, puede haber una justificación mínima para una reversión de tasas de interés a principios de noviembre.

Perspectiva técnica del AUD/USD: La tracción bajista se estabiliza, el Dólar australiano debe recuperar la SMA de 100 días

El RSI, que mide la presión de compra y venta, está actualmente en 38 en el área negativa. Pero tiene una pendiente ascendente, lo que sugiere que la presión de compra se está recuperando. El MACD, que mide el impulso de una tendencia, tiene un histograma rojo plano, lo que indica que la presión de venta es plana. En general, la perspectiva parece mixta con la presión de venta tomando una pausa.

El par cotiza actualmente alrededor del nivel de 0.6696. Ha estado operando dentro de un rango estrecho durante la última semana, lo que indica un movimiento lateral. No ha experimentado picos significativos al alza o a la baja. Los niveles de soporte se pueden identificar en 0.6650, 0.6630 y 0.6600, mientras que los niveles de resistencia están en 0.6700 (SMA de 100 días), 0.6750 y 0.6800.

El Dólar australiano FAQs

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.

El Banco de la Reserva de Australia (RBA) influye en el Dólar australiano (AUD) fijando el nivel de los tipos de interés que los bancos australianos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés de la economía en su conjunto. El principal objetivo del RBA es mantener una tasa de inflación estable del 2%-3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos en comparación con otros grandes bancos centrales apoyan al AUD, y lo contrario para los relativamente bajos. El RBA también puede utilizar la relajación y el endurecimiento cuantitativo para influir en las condiciones crediticias, siendo la primera negativa para el AUD y la segunda positiva para el AUD.

China es el mayor socio comercial de Australia, por lo que la salud de la economía china influye mucho en el valor del Dólar australiano (AUD). Cuando la economía china va bien, compra más materias primas, bienes y servicios de Australia, lo que aumenta la demanda del AUD y hace subir su valor. Lo contrario ocurre cuando la economía china no crece tan rápido como se esperaba. Por lo tanto, las sorpresas positivas o negativas en los datos de crecimiento chino suelen tener un impacto directo en el Dólar australiano.

El mineral de hierro es la mayor exportación de Australia, con 118.000 millones de dólares al año según datos de 2021, siendo China su principal destino. El precio del mineral de hierro, por lo tanto, puede ser un impulsor del Dólar australiano. Por lo general, si el precio del mineral de hierro sube, el AUD también lo hace, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre cuando el precio del mineral de hierro baja. Los precios más altos del mineral de hierro también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva para Australia, lo que también es positivo para el AUD.

La balanza comercial, que es la diferencia entre lo que un país gana con sus exportaciones y lo que paga por sus importaciones, es otro factor que puede influir en el valor del Dólar australiano. Si Australia produce exportaciones muy solicitadas, su divisa ganará valor exclusivamente por el exceso de demanda creado por los compradores extranjeros que desean adquirir sus exportaciones frente a lo que gasta en comprar importaciones. Por lo tanto, una balanza comercial neta positiva fortalece el AUD, con el efecto contrario si la balanza comercial es negativa.

- Nvidia gana un 2.17% diario, alcanzando un nuevo máximo histórico en 140.89 $.

- La compañía se posiciona como la segunda más valiosa del mundo por capitalización de mercado con 3.40 billones de dólares.

Nvidia (NVDA) marcó un mínimo del día Cuba 137.36 $, dónde encontró compradores agresivos que llevaron el precio de la acción a un nuevo máximo histórico en 140.89 $. Actualmente, Nvidia cotiza en 138.67 $, subiendo un 2.17% en el día.

Nvidia refleja la confianza de los inversores alcanzando un nuevo máximo histórico

Los valores de Nvidia son impulsados el día de hoy por el reporte de ganancias de Taiwán Semiconductor Manufacturing (TSM), reportando un ingreso de 23.6 mil millones de dólares y una ganancia por acción de 1.95 $, superando las expectativas de los analistas y confirmando la creciente demanda de chips enfocados en inteligencia artificial. Tras la publicación de estos resultados, las acciones de Nvidia se dispararon más de un 3%, estableciendo un nuevo máximo histórico en 140.89 $.

Los inversionistas tendrán el foco de su atención en el próximo reporte trimestral de Nvidia, el cual será dado a conocer el 14 de noviembre y cuyas expectativas indican ingresos por 32.9 mil millones de dólares y una ganancia por acción de 0.74 $.

Niveles técnicos a considerar en Nvidia

Las acciones de Nvidia reaccionaron al alza en un soporte ubicado en 128.74 $, dado por el mínimo del 15 de octubre, en convergencia con el retroceso al 78.6% de Fibonacci. La siguiente zona de soporte clave la observamos en 115.14 $, mínimo del 2 de octubre.

Al alza, la resistencia más cercana está en 150.00, número cerrado donde esperamos que los inversores realicen una toma de utilidades. El Índice de Fuerza Relativa está en 65.10, confirmando la fortaleza de la presión compradora con la intención de alcanzar niveles superiores.

Gráfico diario de Nvidia

- El oro sube a 2.691$, impulsado por la incertidumbre en torno a las elecciones en EE.UU., a pesar de las sólidas ventas minoristas y los datos de empleo.

- El rendimiento del Tesoro estadounidense a 10 años rebota al 4,096%, limitando el avance del oro mientras el Índice del Dólar estadounidense alcanza un máximo de dos meses.

- Los operadores reducen las apuestas sobre un recorte de tasas de la Fed, con las probabilidades de una reducción de 25 pb en noviembre cayendo al 88,2%.

El precio del oro alcanzó un máximo histórico durante la sesión norteamericana del jueves, aunque no logró alcanzar los 2.700$ en medio de la incertidumbre en torno a las elecciones en EE.UU. En cuanto a los datos, la economía estadounidense sigue siendo resistente tras los datos de ventas minoristas y empleo, aunque no pesaron sobre el metal precioso. Al momento de escribir, el XAU/USD cotiza en 2.691$, subiendo más del 0,66%.

El Departamento de Comercio de EE.UU. reveló que las ventas minoristas aumentaron ligeramente por encima de las estimaciones. Al mismo tiempo, el Departamento de Trabajo de EE.UU. reveló datos sobre buenos empleos, lo que pesó sobre los precios del oro.

Después de los datos, el rendimiento del Tesoro estadounidense a 10 años rebotó desde sus mínimos, subiendo ocho puntos básicos al 4,096%. El precio del oro cayó a 2.672$ pero ha recuperado algo de terreno, desestimando la fortaleza general del Dólar estadounidense.

El Índice del Dólar estadounidense (DXY), que sigue la moneda del Dólar frente a una cesta de seis pares, subió más del 0,26% a 103,79, un pico de casi dos meses.

Tras los datos, el Atlanta Fed GDP Now estima que el Producto Interno Bruto (PIB) de EE.UU. crecerá un 3,4% desde el 3,2% el 9 de octubre.

Dado el contexto, los operadores redujeron sus apuestas sobre la flexibilización de la Reserva Federal (Fed) hacia finales de año. Para la próxima reunión de noviembre, las probabilidades de un recorte de tasas de 25 pb disminuyeron del 94% al 88,2%; mientras que las posibilidades de que la Fed se mantenga sin cambios son del 11,8%.

"Además de las preocupaciones en Oriente Medio, también se acercan las elecciones en EE.UU., que parecen ser unas elecciones muy reñidas. Y eso genera una gran cantidad de incertidumbre, y el oro a menudo es el lugar al que acudir en tiempos de incertidumbre," dijo Niteh Shah, estratega de WisdomTree.

Resumen diario de los motores del mercado: El precio del oro sube mientras los inversores esperan datos clave de EE.UU.

- Las ventas minoristas de EE.UU. para septiembre subieron un 0,4% (intermensual), superando las estimaciones del 0,3% y por encima del aumento del 0,1% de agosto.

- Las solicitudes iniciales de subsidio por desempleo para la semana que terminó el 12 de octubre fueron de 241K, por debajo de las estimaciones y bajando desde las 258K de la semana pasada.

- La producción industrial de EE.UU. se contrajo un -0,3% intermensual en septiembre, revirtiendo el crecimiento del 0,3%, impactada por factores externos.

- Los datos de la Junta de Comercio de Chicago, basados en el contrato de futuros de la tasa de fondos federales de diciembre, indican que los inversores estiman una flexibilización de 48 puntos básicos (pb) de la Fed para fin de año.

Perspectiva técnica del XAU/USD: El precio del oro sube por encima de 2.690$, con la vista puesta en 2.700$

El sesgo alcista del oro se mantiene intacto. Los alcistas podrían empujar el precio al contado del XAU/USD hacia la cifra psicológica de 2.700$ en el corto plazo, ya que el Índice de Fuerza Relativa (RSI) sugiere que los compradores están ganando impulso.

La primera resistencia del oro es el máximo anual en 2.696$. Una vez despejado, un movimiento hacia 2.700$ está en las cartas, seguido de 2.750$ y 2.800$.

Por el contrario, si el XAU/USD cae por debajo del máximo del 4 de octubre en 2.670$, un retroceso hacia 2.650$ está en las cartas. En caso de mayor debilidad, el siguiente soporte sería 2.600$, seguido de la media móvil simple (SMA) de 50 días en 2.561$.

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

El repunte del Dólar estadounidense se mantuvo sin cesar por otra sesión más, esta vez igualmente respaldado por la publicación de datos más firmes de EE.UU. y el recorte de tasas moderado del BCE en su reunión de política monetaria.

Esto es lo que necesitas saber el viernes 18 de octubre:

El Índice del Dólar estadounidense (DXY) mantuvo su repunte mensual bien y sólido, logrando enfrentar la crítica SMA de 200 días en la región de 103.80. El sector de la vivienda en EE.UU. toma el centro de atención al final de la semana con la publicación de los permisos de construcción y los inicios de viviendas. Además, Bostic, Kashkari y Waller de la Fed están programados para hablar.

El EUR/USD cayó a mínimos de casi tres meses después de coquetear con el soporte clave en 1.0800 tras la inclinación moderada en el evento del BCE. Se revelarán la cuenta corriente y la producción en construcción de la eurozona.

El GBP/USD alternó ganancias con pérdidas cerca de 1.2990 a pesar de que la marcha al norte del Dólar ganó más ritmo. Los participantes del mercado seguirán de cerca la publicación de las ventas minoristas.

El USD/JPY se basó en las ganancias anteriores y subió, superando ligeramente la barrera clave de 150.00 tras la fortaleza adicional del Dólar estadounidense y el aumento de los rendimientos en EE.UU. El enfoque de los inversores ahora se desplaza a la tasa de inflación en Japón y las cifras semanales de inversión en bonos extranjeros.

Inesperadamente, el AUD/USD dejó atrás tres días consecutivos de pérdidas y avanzó notablemente justo más allá del obstáculo clave de 0.6700. La próxima publicación de datos destacada en Australia serán los PMIs preliminares de manufactura y servicios de Judo Bank el 24 de octubre.

Los precios del WTI retrocedieron marginalmente el jueves, rondando la marca de 70.00$ por barril gracias a un informe alcista de la EIA, mientras que la creciente incertidumbre en el Medio Oriente limitó el potencial a la baja.

Los precios del oro subieron a un récord cercano a 2.690$ por onza troy a pesar del repunte del Dólar y el marcado rebote de los rendimientos en EE.UU. Los precios de la onza de plata registraron ganancias decentes, tambaleándose justo antes de la marca de 32.00$.

- Las expectativas de flexibilización de la Fed continúan evolucionando, dos recortes para fin de año están casi valorados.

- Las ventas minoristas de septiembre sorprendieron al alza, las solicitudes semanales de subsidio de desempleo cayeron.

- Lagarde del BCE tiene preocupaciones sobre las perspectivas económicas de la UE, lo que está beneficiando al USD.

El Índice del Dólar estadounidense (DXY), que mide el valor del USD frente a una cesta de seis divisas, ha continuado su trayectoria ascendente, marcando su quinto día consecutivo de ganancias. Al momento de la publicación, el DXY cotiza cerca de 104.00.

Este aumento se produce después de que la presidenta del Banco Central Europeo (BCE), Christine Lagarde, expresara preocupaciones sobre las perspectivas económicas de la Eurozona, lo que provocó temores de que la región pudiera enfrentar una mayor debilidad económica. Además, los datos positivos de EE.UU., incluidas las ventas minoristas y las solicitudes iniciales de subsidio por desempleo semanales, beneficiaron al USD.

La economía estadounidense ha mostrado últimamente signos de resiliencia económica, mientras los mercados continúan valorando altas probabilidades de dos recortes antes de fin de año.

Resumen diario de los mercados: El Dólar estadounidense sube tras datos positivos, aumentan las apuestas de flexibilización

- Las expectativas de flexibilización de la Fed han aumentado, con los mercados valorando ahora dos recortes para fin de año y 150 puntos básicos de relajación total en los próximos 12 meses.

- Datos económicos robustos, incluidas las sólidas ventas minoristas de EE.UU. y un mercado laboral saludable, continúan apoyando una perspectiva económica resiliente.

- Las ventas minoristas de EE.UU. sorprendieron al alza en septiembre, aumentando un 0.4% para alcanzar los 714.4B $ y superando las expectativas del mercado. En agosto, las ventas minoristas de EE.UU. llegaron a un débil 0.1%.

- Los ciudadanos estadounidenses que presentaron nuevas solicitudes de seguro de desempleo alcanzaron los 241.000 para la semana que finalizó el 11 de octubre. Esto estuvo por debajo del consenso de 260.000 y del total de la semana anterior, que se revisó al alza a 260.000.

Perspectiva técnica del DXY: El DXY mantiene el impulso alcista

El índice DXY mantiene el impulso alcista con indicadores que continúan ganando fuerza. El índice ha cruzado por encima de la media móvil simple (SMA) de 100 días y apunta a la SMA de 200 días en 103.80. Si se supera este nivel, se mejoraría aún más la perspectiva alcista. Sin embargo, las señales de sobrecompra de los indicadores sugieren una posible corrección.

El soporte se encuentra en 103.00, 102.50 y 101.30, mientras que las resistencias están en 103.30, 103.50 y 104.00. En general, los compradores siguen teniendo el control, pero se aconseja precaución debido a las condiciones de sobrecompra.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El Dow Jones subió más de 200 puntos para alcanzar un nuevo máximo histórico.

- La oferta de IA está de vuelta en acción con las acciones de chips nuevamente en alza.

- Las ventas minoristas de EE.UU. se recuperaron en septiembre, superando las previsiones en general.

El Promedio Industrial Dow Jones (DJIA) alcanzó un nuevo máximo histórico el jueves, impulsado por los inversores que volvieron a la recuperación de las acciones de IA y ganando más de 200 puntos desde las ofertas de apertura del día. Las ventas minoristas de EE.UU. superaron ampliamente las expectativas, recuperándose más de lo que los analistas del mercado esperaban y empujando aún más las acciones hacia el extremo superior.

Las ventas minoristas de EE.UU. crecieron un 0,4% intermensual en septiembre, recuperándose del 0,1% de agosto y superando las previsiones medianas del mercado de un 0,3%. Las ventas minoristas excluyendo el gasto en automóviles también superaron las previsiones, creciendo un 0,5% en septiembre en comparación con el 0,1% esperado, y superando fácilmente el aumento del 0,2% de agosto.

Las solicitudes iniciales de subsidio de desempleo en EE.UU. para la semana que terminó el 11 de octubre también superaron las expectativas del mercado, situándose en 241.000 para la semana. Los inversores esperaban que la cifra de nuevos solicitantes de subsidio de desempleo de la semana se mantuviera estable en los 260.000 revisados de la semana anterior.

Los fabricantes de silicio y los productores de chips están siendo arrastrados al alza en general el jueves. Nvidia (NVDA) alcanzó otro máximo histórico el jueves, subiendo más del 3%. La Taiwan Semiconductor Manufacturing Company, un proveedor clave en el ámbito tecnológico, anunció ganancias del tercer trimestre más fuertes de lo esperado y elevó las previsiones de ingresos del cuarto trimestre. La llamada de ganancias optimista calmó los temores del mercado de que el auge de la IA podría estar desvaneciéndose, incluso cuando los proyectos de modelado de datos predictivos a gran escala continúan luchando por encontrar la manera de generar ingresos a partir de sus proyectos.

Noticias del Dow Jones

A pesar de que casi la mitad del índice Dow Jones cotiza con cautela en rojo el jueves, las firmes ganancias en acciones clave están elevando el tablero general de acciones. Intel (INTC) subió un 1,6% en un repunte tecnológico, superando los 22,50 $ por acción mientras el fabricante de chips en dificultades lucha por recuperarse de un mínimo de varios años.

Travelers Companies (TRV) subió un 8% el jueves, superando los 262 $ por acción después de que la aseguradora reportara ganancias del tercer trimestre más fuertes de lo esperado. Los ingresos aumentaron intertrimestralmente cuando los mercados en general anticipaban una ligera disminución. El CEO Alan Schnitzer atribuyó el "rendimiento estelar de suscripción" de la compañía a un aumento neto en las primas ganadas y una reducción general en los pagos de seguros.

Pronóstico de precios del Dow Jones

El Dow Jones continúa obteniendo ganancias en el gráfico en el extremo superior, alcanzando nuevos máximos históricos por encima de 43.250 y extendiendo la carrera alcista de 2024 a casi un 15%. El impulso alcista una vez más está superando los promedios a largo plazo, con la media móvil exponencial (EMA) de 200 días subiendo a través de 39.500 y luchando por ponerse al día.

La acción del precio se ha inclinado firmemente hacia el extremo sobrecomprado, lo que supone un problema para los operadores que buscan una navegación suave. Mientras que los operadores a corto plazo sin duda buscarán un retroceso a la baja hacia los precios medianos antes de recargar para otra etapa al alza, hay pocas razones para que los inversores que ya están fuertemente largos se retiren ahora.

Gráfico diario del Dow Jones

El Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- El Nasdaq 100 registra una plusvalía de un 0.70%.

- Las acciones de Broadcom Inc (AVGO) ganan un 4.37%, en sintonía con Micron Technology (MU), cuyos valores suben un 3.95% en el día.

- Arm (ARM) se aprecia un 3.20% diario, llegando a máximos de dos días.

El Nasdaq 100 registró un mínimo del día en 20.165, donde atrajo compradores que impulsaron el índice tecnológico a un máximo de dos días en 20.419. Al momento de escribir, el Nasdaq 100 cotiza sobre 20.311 subiendo un 0.70% diario.

Broadcom, Arm y Micron Technology mantienen al Nasdaq 100 en terreno positivo

El proveedor líder de semiconductores, Broadcom (AVGO), registra una ganancia de un 4.37% diario, hilando su segunda sesión consecutiva al alza y llegando a máximos de una semana, no vistos desde el 10 de octubre en 185.15 $.

En la misma tónica se encuentran las acciones de Micron Technology (MU), la cuales suben un 3.95% en el día, alcanzando máximos de tres semanas y cotizando al momento de escribir en 113.52 $.

Por otro lado, la compañía especializada en el diseño de procesadores, Arm (ARM), presenta una plusvalía de un 3.20%, visitando máximos del 15 de octubre, operando actualmente en 157.51 $ .

Niveles técnicos en el Nasdaq 100

El Nasdaq 100 reaccionó al alza en un soporte de corto plazo dado por el mínimo del 16 de octubre en 20.038. La siguiente zona de soporte importante la observamos en 19.635, mínimo del 2 de octubre.

Al alza, la resistencia más cercana se encuentra en 20.487, punto pivote del 14 de octubre. La siguiente área de resistencia clave está en 20.589, dada por el máximo histórico alcanzado el 15 de julio.

Gráfico de 4 horas del Nasdaq 100

- El Peso mexicano se desploma ante los sólidos datos de EE.UU., el USD/MXN supera los 20.00.

- El Peso enfrenta presión adicional por la amenaza arancelaria del expresidente Trump sobre los autos fabricados en México, desencadenando una venta masiva.

- El FMI reduce la previsión de crecimiento de México para 2024 al 1.5%, destacando una desaceleración más profunda y riesgos crecientes de inflación.

El Peso mexicano se mantiene a la defensiva, registrando cuatro días de pérdidas frente al Dólar. Las ventas minoristas y los datos de empleo de EE.UU. superaron las expectativas de los economistas, fortaleciendo al Dólar estadounidense. Al momento de escribir, el USD/MXN se cotiza en 19.92, por encima de su precio de apertura en un 0.28%.

Anteriormente, durante la sesión norteamericana, el USD/MXN superó la cifra psicológica de 20.00 después de que el Departamento de Comercio de EE.UU. revelara sólidas ventas minoristas en septiembre. Al mismo tiempo, el Departamento de Trabajo de EE.UU. anunció la semana pasada que el número de estadounidenses que solicitaron beneficios por desempleo estuvo por debajo de las proyecciones.

Después de los datos, el Dólar extendió sus ganancias, como lo muestra el Índice del Dólar estadounidense (DXY). El DXY, que sigue la moneda estadounidense frente a otras seis, gana un 0.26% a 103.80, ligeramente por encima de la media móvil simple (SMA) de 200 días de 103.77.

A pesar de eso, se espera que la Reserva Federal (Fed) de EE.UU. reduzca las tasas de interés en 25 puntos básicos en la reunión de noviembre. Las probabilidades se mantuvieron en 90.9%, según los datos de la herramienta CME FedWatch.

Los datos recientemente publicados mostraron que la producción industrial de EE.UU. cayó, culpando a la huelga de Boeing y a dos huracanes.

Al sur de la frontera, la agenda económica de México permaneció ausente. Sin embargo, el anuncio del expresidente Donald Trump de que impondría un arancel del 200% a los autos fabricados en México una vez que gane las elecciones desencadenó una venta masiva del Peso.

En su último informe, el Fondo Monetario Internacional (FMI) proyectó que la economía mexicana crecerá un 1.5% en 2024, menos que en su previsión anterior. El FMI estima una desaceleración económica más profunda para el próximo año, estimando un crecimiento del PIB del 1.3%, y prevé que la inflación se acerque al objetivo del 3% del Banco de México (Banxico).

El viernes se revelarán más datos de EE.UU. Los permisos de construcción, los inicios de viviendas y los discursos de los funcionarios de la Fed podrían dictar la dirección del USD/MXN.

Resumen diario de los mercados: El Peso mexicano se desploma mientras el USD/MXN supera los 19.90

- Anteriormente, durante la sesión norteamericana, el Peso mexicano tocó un mínimo de cinco semanas mientras el USD/MXN alcanzó un máximo de 20.02

- El FMI dijo que una reciente reforma judicial crea "importantes incertidumbres sobre la efectividad de la aplicación de contratos y la previsibilidad del estado de derecho."

- La encuesta de Banxico reveló que los economistas estiman que el banco central reducirá las tasas en 50 pb para el resto del año. Se proyecta que la tasa de cambio del USD/MXN terminará en 19.69, y se espera que la economía crezca un 1.45% en 2024.

- Las ventas minoristas de EE.UU. en septiembre aumentaron un 0.4% intermensual, por encima de las estimaciones del 0.3% y del aumento del 0.1% en agosto.

- Las solicitudes iniciales de desempleo para la semana que terminó el 12 de octubre fueron de 241K, por debajo de las estimaciones y de las 258K de la semana pasada.

- La producción industrial de EE.UU. en septiembre se contrajo un -0.3% intermensual desde un crecimiento del 0.3% debido a factores externos.

- Los datos de la Junta de Comercio de Chicago a través del contrato de futuros de la tasa de fondos federales de diciembre muestran que los inversores estiman una flexibilización de 48 pb por parte de la Fed para fin de año.

Perspectiva técnica del USD/MXN: El Peso mexicano se desploma después de que el USD/MXN superara los 20.00

La tendencia alcista del USD/MXN sigue en juego y alcanzó un máximo de dos meses por encima de 20.00. El Índice de Fuerza Relativa (RSI) sugiere que los alcistas están a cargo, lo que podría allanar el camino para más subidas.

Si el USD/MXN supera el máximo de 20.02 del 17 de octubre, la próxima parada sería el máximo anual de 20.22. Con más fuerza, una recuperación a 20.50 está en las cartas.

Por el contrario, si el USD/MXN cae por debajo del máximo del 1 de octubre convertido en soporte en 19.82, podría exacerbar una prueba del pico diario del 10 de octubre en 19.61. Con más debilidad, el siguiente soporte será el mínimo del 4 de octubre en 19.10 antes de probar 19.00.

El Peso mexicano FAQs

El Peso mexicano (MXN) es la moneda más comercializada entre sus pares latinoamericanas. Su valor está ampliamente determinado por el desempeño de la economía mexicana, la política del banco central del país, la cantidad de inversión extranjera en el país e incluso los niveles de remesas enviadas por los mexicanos que viven en el extranjero, particularmente en los Estados Unidos. Las tendencias geopolíticas también pueden afectar al MXN: por ejemplo, el proceso de nearshoring (o la decisión de algunas empresas de reubicar la capacidad de fabricación y las cadenas de suministro más cerca de sus países de origen) también se considera un catalizador para la moneda mexicana, ya que el país se considera un centro de fabricación clave en el continente americano. Otro catalizador para el MXN son los precios del petróleo, ya que México es un exportador clave de la materia prima.

El objetivo principal del banco central de México, también conocido como Banxico, es mantener la inflación en niveles bajos y estables (en o cerca de su objetivo del 3%, el punto medio de una banda de tolerancia de entre el 2% y el 4%). Para ello, el banco establece un nivel adecuado de tasas de interés. Cuando la inflación es demasiado alta, Banxico intentará controlarla subiendo las tasas de interés, lo que encarece el endeudamiento de los hogares y las empresas, enfriando así la demanda y la economía en general. Las tasas de interés más altas son generalmente positivas para el Peso mexicano (MXN), ya que conducen a mayores rendimientos, lo que hace que el país sea un lugar más atractivo para los inversores. Por el contrario, las tasas de interés más bajas tienden a debilitar el MXN.

La publicación de datos macroeconómicos es clave para evaluar el estado de la economía y puede tener un impacto en la valuación del peso mexicano (MXN). Una economía mexicana fuerte, basada en un alto crecimiento económico, un bajo desempleo y una alta confianza es buena para el MXN. No solo atrae más inversión extranjera, sino que puede alentar al Banco de México (Banxico) a aumentar las tasas de interés, en particular si esta fortaleza se acompaña de una inflación elevada. Sin embargo, si los datos económicos son débiles, es probable que el MXN se deprecie.

Como moneda de mercado emergente, el Peso mexicano (MXN) tiende a subir durante períodos de riesgo, o cuando los inversores perciben que los riesgos generales del mercado son bajos y, por lo tanto, están ansiosos por participar en inversiones que conllevan un mayor riesgo. Por el contrario, el MXN tiende a debilitarse en momentos de turbulencia del mercado o incertidumbre económica, ya que los inversores tienden a vender activos de mayor riesgo y huir a los refugios seguros más estables.

- El EUR/GBP fue rechazado una vez más por el SMA de 20 días.

- El RSI sugiere que la presión de venta está aumentando, mientras que el MACD indica que la presión de compra está disminuyendo.

- Movimientos por debajo del umbral de 0.8400 podrían desencadenar movimientos hacia 0.8300.

En la sesión del jueves, el EUR/GBP cayó un 0,30% hasta 0.8330 después de que el cruce subiera e intentara recuperar el SMA de 20 días el miércoles, pero fue rechazado y reanudó su camino descendente.

El Índice de Fuerza Relativa (RSI) está actualmente en 40, en área negativa y en una pendiente descendente, lo que indica que la presión de venta está aumentando mientras que el indicador de Convergencia/Divergencia de la Media Móvil (MACD) sugiere que la presión de compra está disminuyendo.

En caso de que el cruce no logre recuperar el SMA de 20 días alrededor de 0.8350, los niveles de soporte están en 0.8315 y 0.8300, mientras que los niveles clave de resistencia están en 0.8380, 0.8400 y 0.8420.

Gráfico diario del EUR/GBP

- El S&P 500 sube un 0.35% en el día, marcando nuevos máximos históricos en 5.879.

- Las ventas minoristas de EE.UU. suben un 0.4% mensual en septiembre, ubicándose por encima de las estimaciones de los analistas.

- Las solicitudes semanales de subsidio por desempleo aumentan menos de lo previsto.

- La producción industrial de Estados Unidos disminuye un 0.3% en septiembre, empeorando las proyecciones del mercado.

El S&P 500 registró un mínimo del día en 5.834, atrayendo compradores que llevaron el índice a un nuevo máximo histórico en 5.879. Al momento de escribir, el S&P 500 cotiza en 5.857 subiendo un 0.35% diario.

El S&P 500 establece un nuevo máximo histórico impulsado por datos económicos de EE.UU.

Las peticiones semanales por subsidio por desempleo se ubicaron en 241.000 en la semana que concluyó el 11 de octubre, por debajo de las 260.000 estimadas y previas. Por otro lado, la producción industrial de Estados Unidos registró una caída de un 0.3% en septiembre, profundizando las expectativas de un descenso en un 0.2%.

De acuerdo, con la Oficina del Censo de Estados Unidos, las ventas minoristas crecieron un 0.4%, alcanzando los 714.4 mil millones $ en septiembre, superior al incremento de un 0.3% proyectado y al 0.1% registrado en agosto.

Tras la publicación de las noticias, el índice bursátil registró un nuevo máximo histórico en 5.879. Los inversionistas estarán atentos a la publicación del reporte trimestral de Netflix al cierre del mercado, los analistas esperan que reporte ingresos por 9.77 mil millones de dólares y una ganancia por acción de 5.09 $.

Niveles por considerar en el S&P 500

El S&P 500 encontró vendedores en una resistencia de corto plazo ubicada en 5.880, dada por un nuevo máximo histórico alcanzado el día de hoy. A la baja, el soporte más cercano se encuentra en 5.804, mínimo del 15 de octubre. La siguiente zona de soporte clave la observamos en 5.764, punto pivote del 10 de octubre en confluencia con el retroceso al 50% de Fibonacci.

Gráfica de 4 horas del S&P 500

Como se esperaba, el BCE recortó las tasas en 25 puntos básicos hoy, señalan los economistas de TDS.

Aumentan los riesgos de fragmentación en la zona euro

"El tono de la decisión fue marginalmente moderado, con Lagarde negándose a descartar que se debatiera un recorte de 50 puntos básicos, y señalando riesgos emergentes a la baja para la inflación. Esto deja firmemente sobre la mesa recortes secuenciales de 25 puntos básicos en el futuro."

"El BCE no fue un acontecimiento para los mercados. Seguimos favoreciendo el comercio en rango con posiciones cortas tácticas en EUR frente a GBP."

"El BCE no trajo grandes sorpresas y los mercados reaccionaron mucho más a los datos más fuertes de EE.UU. Mantenemos nuestra posición corta en EUR/USD dado los riesgos de fragmentación en la zona euro, la falta de motores de crecimiento y los crecientes riesgos de una presidencia de Trump."

El RBA y el Norges Bank están compitiendo por la posición de ser el segundo más de línea dura. En opinión de Rabo, es probable que las tasas del RBA se mantengan sin cambios hasta mayo del próximo año, señala Jane Foley, analista de FX de Rabobank.

Es probable que las tasas del RBA se mantengan sin cambios

"El hecho de que el RBA no ‘considerara explícitamente un aumento de tasas’ en su reunión de septiembre fue interpretado por el mercado como un desarrollo moderado. Dicho esto, en comparación con la mayoría de los otros bancos centrales del G10, su posición sigue siendo decididamente de línea dura. Aparte del BoJ, el Norges Bank y el RBA, todos los demás bancos centrales del G10 ya han iniciado un curso de flexibilización de políticas."

"La decisión de la Fed de recortar las tasas en 50 puntos básicos el mes pasado amplió la discusión sobre la posibilidad de que otros bancos centrales del G10 sigan su ejemplo. La semana pasada, el RBNZ anunció un recorte de tasas de 50 puntos básicos, y se está especulando que su reunión de política monetaria del 27 de noviembre podría traer un recorte de tasas aún mayor de 75 puntos básicos (es la opinión de Rabo que el RBNZ reducirá las tasas en 50 puntos básicos el próximo mes)."

"No solo ha vuelto la inflación en Nueva Zelanda a su objetivo, sino que es probable que su economía haya entrado en recesión a mediados de este año. Mantenemos nuestra preferencia de comprar AUD/NZD en caídas hacia un objetivo a 3 meses de 1.11."

- La plata sube por tercer día; limitada por debajo de 32.00$ en medio de altos rendimientos del Tesoro de EE.UU.

- El impulso sugiere más ganancias; resistencia en 32.17$, máximo de mayo en 32.51$.

- Soporte en 31.37$; una ruptura por debajo podría llevar a retestear 30.76$, mínimo de octubre en 30.12$.

El precio de la plata extendió sus ganancias a tres días consecutivos, pero se mantiene por debajo de la cifra de 32.00$ ya que los rendimientos del Tesoro de EE.UU. limitan el avance del metal gris. Esto, junto con un Dólar estadounidense boyante, no impidió que el metal precioso avanzara más, y se consolidó alrededor del límite superior del rango de 31.50$/31.90$. El XAG/USD cotiza en 31.90$, por encima de su precio de apertura en un 0,80%.

Plata Análisis del Precio: Perspectiva técnica

Después de caer casi verticalmente desde un pico anual (YTD) de 32.95$ a 30.12$ en tres días, el metal sin rendimiento ahora se está recuperando, con los compradores apuntando a una posible prueba del nivel de 33.00$.

La recuperación de la plata tras caer casi verticalmente desde un pico anual (YTD) de 32.95$ a 30.12$ en tres días continuó el jueves. El impulso sugiere que los compradores están ganando fuerza, como lo muestra el Índice de Fuerza Relativa (RSI). Por lo tanto, el camino de menor resistencia del XAG/USD se inclina hacia el alza.

Dicho esto, la primera resistencia sería la cifra de 32.00$, seguida del máximo del 16 de octubre en 32.17$. Una vez superados esos niveles, la siguiente parada sería el máximo del 20 de mayo en 32.51$ antes de desafiar el máximo anual en 32.95$.

Por el contrario, si el XAG/USD cae por debajo de 31.37$, la plata podría bajar al mínimo semanal de 30.76$. Si se supera, esto despejaría el camino para desafiar el mínimo del 8 de octubre en 30.12$.

Plata Acción del Precio – Gráfico Diario

- El GBP/USD cae por debajo de la SMA de 50 días, señalando un cambio bajista a pesar de su reciente recuperación hacia 1.3000.

- El impulso bajista en el RSI sugiere una corrección más profunda si el par cierra por debajo de 1.3000 consecutivamente.

- Los niveles clave de soporte incluyen la SMA de 100 días en 1.2954 y la parte inferior del canal ascendente alrededor de 1.2890/1.2910.

La Libra esterlina recuperó algo de terreno pero no puede mantenerse firme por encima de la cifra de 1.3000 frente al Dólar. La ausencia de publicaciones de datos en el Reino Unido mantuvo a los operadores a la deriva ante un buen informe de ventas minoristas de EE.UU., junto con una caída en las solicitudes de desempleo. Al momento de escribir, el GBP/USD cotiza en 1.2991, prácticamente sin cambios.

Pronóstico del precio del GBP/USD: Perspectiva técnica

La acción del precio sugiere que el GBP/USD todavía tiene un sesgo alcista, pero dado que ha caído por debajo de la media móvil de 50 días, ha abierto la puerta a precios más bajos.

Desde un punto de vista de momentum, el Índice de Fuerza Relativa (RSI) es bajista. Por lo tanto, si el GBP/USD logra cierres diarios consecutivos por debajo de 1.3000, podría dirigirse hacia un retroceso más profundo.

Dado el contexto, el primer soporte para el GBP/USD sería la SMA de 100 días en 1.2954. Una vez despejado, el siguiente soporte sería la línea de tendencia inferior de un canal ascendente en torno a 1.2890/1.2910, seguido por el pico del 12 de junio convertido en soporte en 1.2861. El siguiente soporte sería la SMA de 200 días en 1.2794.

Por el contrario, si el GBP/USD se mantiene firme por encima de 1.3000, los compradores pueden llevar el tipo de cambio hacia el máximo semanal de 1.3102 antes de probar la SMA de 50 días en 1.3122.

Acción del Precio del GBP/USD – Gráfico Diario

Libra esterlina PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Libra esterlina (GBP) frente a las principales monedas hoy. Libra esterlina fue la divisa más fuerte frente al Euro.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.35% | -0.07% | 0.24% | 0.25% | -0.52% | -0.11% | -0.09% | |

| EUR | -0.35% | -0.43% | -0.10% | -0.10% | -0.86% | -0.43% | -0.43% | |

| GBP | 0.07% | 0.43% | 0.33% | 0.33% | -0.44% | -0.02% | 0.01% | |

| JPY | -0.24% | 0.10% | -0.33% | 0.02% | -0.76% | -0.37% | -0.30% | |

| CAD | -0.25% | 0.10% | -0.33% | -0.02% | -0.77% | -0.34% | -0.31% | |

| AUD | 0.52% | 0.86% | 0.44% | 0.76% | 0.77% | 0.42% | 0.46% | |

| NZD | 0.11% | 0.43% | 0.02% | 0.37% | 0.34% | -0.42% | 0.03% | |

| CHF | 0.09% | 0.43% | -0.01% | 0.30% | 0.31% | -0.46% | -0.03% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Libra esterlina de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el GBP (base)/USD (cotización).

- El Dólar sube un 0.50% frente al Peso chileno, alcanzando máximos de más de cinco semanas.

- Las ventas minoristas de Estados Unidos se incrementaron un 0.4% mensual en septiembre, superando las estimaciones del mercado.

- Los inversores estarán atentos a la decisión de tipos de interés por parte del Banco Central de Chile, al cierre de la sesión americana.

- El cobre registra una caída del 0.62%, llegando a mínimos no vistos desde el 23 de septiembre.

El USD/CLP marcó un mínimo del día en 937.60, atrayendo compradores agresivos que llevaron el cruce a un máximo diario en 945.10. Actualmente, el Dólar estadounidense cotiza sobre 942.83 frente al Peso chileno, ganando un 0.56% el día de hoy.

El Peso chileno pierde terreno tras un aumento en las ventas minoristas de Estados Unidos

Con base en información presentada por la Oficina del Censo de EE.UU., las ventas minoristas registraron un incremento de un 0.4% en septiembre, situándose por encima del 0.3% esperado por los analistas y del 0.1% registrado en agosto. Tras la publicación de la noticia, el Peso chileno reaccionó a la baja llegando a mínimos no vistos desde el 11 de septiembre.

Por otro lado, los inversionistas tendrán el foco en la decisión de tasas de interés del Banco Central de Chile, al cierre del mercado. El consenso espera una reducción de 25 puntos básicos para ubicar la tasa de referencia en 5.25%.

Los precios del cobre retoman la tendencia bajista y presentan una pérdida del 0.62% el día de hoy, alcanzando mínimos de más de tres semanas no vistos desde el 23 de septiembre en 4.26 $ por libra.

Niveles técnicos en el USD/CLP

El USD/CLP reaccionó al alza en un soporte de corto plazo ubicado en 924.33, dado por el mínimo del 11 de octubre. La siguiente zona de soporte clave la observamos en 894.25, punto pivote del 30 de septiembre.

Al alza, la resistencia más cercana está en 951.88, el máximo del 10 de septiembre. La siguiente área de resistencia se sitúa en 961.00, cercano al retroceso del 78.6% de Fibonacci.

Gráfico diario del Peso chileno

- El EUR/AUD cae bruscamente debido a una "combinación" de la decisión del BCE de recortar las tasas de interés y los sólidos datos de empleo australianos.

- El Euro se debilitó después de que el BCE decidiera recortar otro 0,25% de sus tasas de política debido a la desinflación y a una actividad más débil.

- El Dólar australiano se vio impulsado por los datos de empleo que mostraron que 64.100 personas se unieron a la fuerza laboral en septiembre.

El EUR/AUD cae casi tres cuartos de un por ciento hasta los 1.6180 el jueves después de una combinación de datos del mercado laboral australiano más fuertes de lo esperado que impulsaron al Dólar australiano (AUD) mientras que el Euro (EUR) se depreciaba antes de la decisión del Banco Central Europeo (BCE) de recortar las tasas de interés, y permanecía bajo presión ya que el banco transmitió una perspectiva económica ligeramente negativa para la región en el futuro.

Gráfico diario del EUR/AUD

El Dólar australiano se fortaleció el jueves, ejerciendo presión a la baja sobre el EUR/AUD después de que nuevos datos mostraran que el número de australianos empleados aumentó en 64.100 en septiembre, muy por encima de las expectativas de 25.000 y de los 42.600 revisados a la baja del mes anterior. De estos, los empleados a tiempo completo representaron la mayoría con 51.600, mientras que los 12.500 restantes fueron empleados a tiempo parcial, según datos de la Oficina Australiana de Estadísticas.

La tasa de desempleo, que se esperaba que aumentara a 4,2%, en realidad se mantuvo igual que en agosto en 4,1%.

En general, los datos pintaron un panorama de un mercado laboral robusto y redujeron las posibilidades de que el Banco de la Reserva de Australia (RBA) tenga que recortar las tasas de interés en los próximos meses, ya que altos niveles de empleo están asociados con mayores niveles de gasto e inflación. Esto, a su vez, apoya al AUD ya que tasas de interés relativamente más altas fortalecen una moneda al atraer más entradas de capital extranjero.

El EUR/AUD cayó aún más en la víspera de la decisión de política del BCE, ya que los inversores esperaban que el Consejo de Gobierno del BCE adoptara una línea moderada (a favor de tasas de interés más bajas) debido a datos recientes que mostraban una marcada desaceleración de la actividad económica en la Eurozona.

Además, la segunda estimación del Índice Armonizado de Precios al Consumidor (HICP) de la Eurozona, publicada justo antes de la reunión del BCE, reveló una revisión a la baja en el HICP general a 1,7% en septiembre desde la estimación preliminar de 1,8%, que ya estaba muy por debajo del 2,2% en agosto. La revisión al 1,7% situó la inflación muy por debajo del objetivo del 2,0% del BCE.

La declaración de política del BCE indicó que la decisión del consejo de gobierno de recortar las tres principales tasas de interés del BCE, incluida la tasa de facilidad de depósito de referencia en 0,25% hasta 3,25%, se tomó porque el "proceso de desinflación está bien encaminado" y los datos recientes mostraron "sorpresas a la baja en los indicadores de actividad económica."

Sin embargo, la declaración no dio ninguna pista sobre si el BCE estaba planeando más reducciones en futuras reuniones, manteniendo un enfoque "dependiente de los datos y reunión por reunión" para la política monetaria.

En su conferencia de prensa después de la decisión, la presidenta del BCE, Christine Lagarde, dijo que "los datos entrantes sugieren que la actividad es más débil de lo esperado," y señaló "una desaceleración del crecimiento del empleo." Sin embargo, también habló de la resiliencia del mercado laboral y dijo que esperaba que la economía "se fortaleciera con el tiempo."

Lagarde agregó además que la decisión de recortar las tasas había sido "unánime" y añadió que "toda la información desde la reunión de septiembre estaba bajando."

El Dólar estadounidense ha vuelto a probar este jueves el máximo de cinco semanas alcanzado ayer frente al Peso colombiano en 4.276. Previamente, el USD/COP había probado un mínimo diario en 4.257.

El USD/COP cotiza al momento de escribir alrededor de 4.265,23, ganando un 0.13% en el día.

El Peso colombiano cede terreno por tercera jornada consecutiva

- El Peso colombiano está cayendo por tercer día consecutivo esta semana, debilitado por el reciente fortalecimiento del Dólar.

- La producción industrial colombiana cayó en agosto un 1.8% interanual, decepcionando el descenso del 1.5% previsto, mientras que las ventas minoristas crecieron a nivel anual un 5.2%, superando el incremento del 1.9% estimado y marcando el tercer mes consecutivo de subidas.

- Por otra parte, el gobierno colombiano pidió al Banco de la República que volviera a recortar las tasas de interés en su reunión del 31 de octubre. Gustavo Petro, presidente de Colombia, publicó en su cuenta de 'X' que las tasas actuales están destruyendo las finanzas públicas sin necesidad, quitando bienestar a la población.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El precio de la Plata se mantiene lateral por debajo de 32.00$ mientras los inversores buscan nuevas pistas sobre la posible acción de política monetaria de la Fed en noviembre y diciembre.

- El Dólar estadounidense se fortalece tras un crecimiento de las ventas minoristas de EE.UU. mejor de lo esperado y menores solicitudes de desempleo.

- El aumento de las probabilidades de que Trump gane las elecciones presidenciales de EE.UU. mejora el atractivo de la Plata como refugio seguro.

El precio de la Plata (XAG/USD) se negocia en un rango estrecho por debajo de la resistencia clave de 32.00$ en la sesión norteamericana del jueves. El metal blanco se consolida mientras los inversores buscan nuevas pistas sobre la probable acción de tasas de interés de la Reserva Federal (Fed) en lo que queda del año.

Según la herramienta CME FedWatch, los datos de precios de futuros de fondos federales a 30 días muestran que el banco central recortará las tasas de interés en 25 puntos básicos (pbs) en ambas reuniones de política monetaria en noviembre y diciembre.

Mientras tanto, las ventas minoristas mensuales de Estados Unidos (EE.UU.) y las solicitudes iniciales de desempleo más bajas para la semana que finalizó el 11 de octubre han fortalecido el Dólar estadounidense (USD). El Índice del Dólar estadounidense (DXY), que sigue el valor del Dólar frente a seis divisas principales, registra un nuevo máximo de 10 meses en 103.85.

Los datos de ventas minoristas, una medida clave del gasto del consumidor, aumentaron un 0.4%, más rápido que las estimaciones del 0.3% y la publicación anterior del 0.1%. Mientras tanto, las personas que solicitaron beneficios por desempleo por primera vez fueron menores, con 241K frente a las estimaciones de 260K.

Los rendimientos de los bonos del Tesoro de EE.UU. a 10 años se disparan al 4.08%. Históricamente, los rendimientos más altos de los activos que devengan intereses aumentan el coste de oportunidad de mantener una inversión en activos que no generan rendimiento, como la Plata. Sin embargo, el precio de la Plata se mantiene respaldado ya que la creciente especulación sobre la victoria del ex presidente de EE.UU. Donald Trump en las próximas elecciones presidenciales ha mejorado su atractivo como refugio seguro.

Análisis técnico de la plata

El precio de la Plata se esfuerza por recuperar el máximo de la década de 33.00$. Las medias móviles exponenciales (EMAs) de 20 y 50 días con pendiente ascendente cerca de 31.20$ y 30.45$, respectivamente, sugieren una fuerte tendencia alcista.

El Índice de Fuerza Relativa (RSI) de 14 días se acerca a 60.00. Una ruptura decisiva por encima del mismo activaría un impulso alcista.

Plata gráfico diario

- La producción industrial de Estados Unidos cae un 0.3% en septiembre, empeorando expectativas.

- El Dólar estadounidense (DXY) salta a su nivel más alto desde el 2 de agosto.

La producción industrial estadounidense cayó un 0.3% en el mes de septiembre después de crecer un 0.3% en agosto (cifra revisada a la baja desde el 0.8%), según ha publicado este jueves la Reserva Federal de Estados Unidos. El descenso empeora las expectativas del mercado, ya que se esperaba una caída del 0.2%.

Por otra parte, la capacidad de utilización se situó en el 77.5%, tres décimas por debajo del 77.8% previo y previsto. Este es el menor porcentaje registrado por el indicador en ocho meses.

Dólar reacción

El Índice del Dólar estadounidense (DXY) ha saltado a nuevos máximos en los últimos minutos, alcanzado un techo de dos meses y medio en 103.87. Al momento de escribir, el billete verde cotiza sobre 103.83, ganando un 0.30% diario.

Christine Lagarde, presidenta del Banco Central Europeo (BCE), explica la decisión del BCE de bajar la tasa de interés de referencia en 25 puntos básicos en la reunión de política de octubre y responde a preguntas de la prensa.

Declaraciones destacadas

"Toda la información desde la reunión de septiembre estaba bajando."

"Cualquier barrera comercial adicional es una desventaja para Europa."

"La decisión fue unánime."

"Todavía tenemos riesgos en ambos lados del pronóstico de inflación."

"Probablemente hay más riesgos a la baja que al alza para la inflación."

"No vemos recesión, todavía estamos buscando un aterrizaje suave."

"Preocupados por el crecimiento."

"No hay duda de que actualmente somos restrictivos."

El BCE FAQs

El Banco Central Europeo (BCE), con sede en Frankfurt (Alemania), es el banco de reserva de la zona euro. El BCE fija los tipos de interés y gestiona la política monetaria de la región.

El principal mandato del BCE es mantener la estabilidad de los precios, lo que significa mantener la inflación en torno al 2%. Su principal herramienta para lograrlo es subir o bajar los tipos de interés. Unos tipos de interés relativamente altos suelen traducirse en un Euro más fuerte, y viceversa.

El Consejo de Gobierno del BCE adopta las decisiones de política monetaria en reuniones que se celebran ocho veces al año. Las decisiones las adoptan los directores de los bancos nacionales de la zona del euro y seis miembros permanentes, entre ellos la presidenta del BCE, Christine Lagarde.

En situaciones extremas, el Banco Central Europeo puede poner en marcha una herramienta política denominada Quantitative Easing (relajación cuantitativa). El QE es el proceso por el cual el BCE imprime Euros y los utiliza para comprar activos (normalmente bonos del Estado o de empresas) a bancos y otras instituciones financieras. El resultado suele ser un Euro más débil..

El QE es un último recurso cuando es improbable que una simple bajada de los tipos de interés logre el objetivo de estabilidad de precios. El BCE lo utilizó durante la Gran Crisis Financiera de 2009-11, en 2015 cuando la inflación se mantuvo obstinadamente baja, así como durante la pandemia de coronavirus.

El endurecimiento cuantitativo (QT) es el reverso del QE. Se lleva a cabo después del QE, cuando la recuperación económica está en marcha y la inflación empieza a aumentar. Mientras que en el QE el Banco Central Europeo (BCE) compra bonos del Estado y de empresas a las instituciones financieras para proporcionarles liquidez, en el QT el BCE deja de comprar más bonos y deja de reinvertir el principal que vence de los bonos que ya posee. Suele ser positivo (o alcista) para el Euro.

- USD/CHF está en tendencia alcista a corto y mediano plazo.

- Es probable que continúe subiendo hacia objetivos alcistas.

El USD/CHF despliega una tendencia alcista de manual con picos y valles ascendentes alternados en el gráfico de 4 horas.

El par probablemente esté en una tendencia alcista tanto a corto como a mediano plazo y dado el principio en el análisis técnico de que "la tendencia es tu amiga", las probabilidades favorecen una continuación al alza.

Gráfico de 4 horas del USD/CHF

El USD/CHF probablemente alcanzará el objetivo generado después de romper su rango de septiembre, en 0.8680, la extrapolación de Fibonacci (Fib) del 100% de la altura del rango al alza. Una ruptura por encima de ese nivel podría llevar a una extensión adicional hasta el nivel de resistencia de 0.8750 (máximo del 15 de agosto).

El USD/CHF ya ha alcanzado el objetivo conservador para la ruptura del rango en 0.8627, el nivel de Fib del 61,8%. Esto podría significar que la presión alcista podría disminuir.

El indicador de momentum del Índice de Fuerza Relativa (RSI) muestra una divergencia bajista con el precio al comparar los mínimos del 16 y 17 de octubre (líneas rojas punteadas en el gráfico). Aunque el precio hizo un mínimo más alto el 17 de octubre en comparación con el día anterior, el RSI hizo un mínimo más bajo. Esto podría apuntar a una debilidad subyacente leve, sin embargo, no sugiere por sí solo un cambio de tendencia.

Se abrió un gap en el gráfico el lunes por la mañana y existe el riesgo de que el mercado pueda retroceder hasta llenar este gap. Si es así, podría corregir hasta 0.8574. Requeriría una ruptura por debajo de los máximos del rango anterior en 0.8541 para confirmar un probable cambio de tendencia.

La tendencia a largo plazo del USD/CHF probablemente sigue siendo bajista a pesar de la fuerte recuperación de las últimas semanas.

- El Peso mexicano se debilita por cuarta jornada consecutiva.

- El Dólar estadounidense se fortalece con los buenos datos de EE.UU. publicados hoy.

- Las ventas minoristas de Estados Unidos crecen un 0.4% en septiembre frente al 0.3% estimado.

El USD/MXN ha comenzado la jornada del jueves probando un mínimo diario en 19.87. Posteriormente, el par ha ido recuperando terreno, alcanzando un máximo de cinco semanas en 20.01 antes de la apertura de Wall Street. Al momento de escribir, el Dólar estadounidense cotiza frente al Peso mexicano alrededor de 19.97, ganando un 0.45% en el día.

El Dólar estadounidense sube a un techo de dos meses y medio tras los buenos datos de EE.UU. publicados hoy

El Índice del Dólar estadounidense (DXY) acaba de alcanzar la zona 103.76, su nivel más alto desde el pasado 2 de agosto. La subida ha coincidido con la publicación de unos sólidos datos de EE.UU. en las ventas minoristas, las peticiones de desempleo semanales y el sector manufacturero de la Fed de Philadelphia.

Las ventas minoristas crecieron un 0.4% en septiembre, por encima del 0.1% de agosto y del 0.3% esperado. Excluyendo vehículos, el indicador se incrementó un 0.5%, superando el 0.2% previo y el 0.1% previsto.

Las peticiones de subsidio por desempleo semanales se redujeron a 241.000 en la semana del 11 de octubre desde las 260.000 de la semana anterior, mejorando las 260.000 esperadas por el consenso.

Finalmente, el índice manufacturero de la Fed de Philadelphia se disparó a 10.3 puntos en octubre desde 1.7 en septiembre, mejorando los 3 estimados por los expertos.

El Peso mexicano se debilita por múltiples factores