- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- AMZN pierde un 2.65% al cierre de la sesión americana.

- Los inversionistas se preparan para el reporte financiero de la compañía que se dará a conocer la próxima semana.

- La empresa ha superado las expectativas del mercado en los últimos cinco trimestres.

Las acciones de AMZN registraron un máximo del día en 191.58 $ encontrando vendedores agresivos que llevaron la acción a un máximo diario en 185.99, perdiendo un 2.65%, en la sesión del día de hoy.

Los inversores se alistan ante el reporte de ganancias que se publicará la próxima semana

La empresa líder en comercio electrónico y servicios de tecnología se prepara para dar a conocer su informe financiero correspondiente al segundo trimestre del año. La compañía ha superado las estimaciones de los últimos cinco trimestres de manera consecutiva.

En esta ocasión, el consenso espera que Amazon tenga ingresos por 148.63 $ B y una ganancia por acción de 1.03 $. Los analistas tienen una perspectiva positiva con la compañía, sus proyecciones a octubre de este año señalan un crecimiento en ingresos a 158.21 $ B y una ganancia por acción de 1.15 $.

Gráfico diario de AMZN

- El Peso Mexicano perdió un 0.20% mientras el USD/MXN rebota desde un mínimo diario de 17.63.

- El FMI reduce la previsión del PIB de México para 2024 del 2.4% al 2.2% en medio de la desaceleración económica.

- La entrevista de Trump aumenta la volatilidad del mercado; los funcionarios de la Fed insinúan posibles recortes de tasas.

El Peso Mexicano tropezó y perdió alrededor de un 0.20% el miércoles a medida que el apetito por el riesgo se deterioraba. La entrevista del ex presidente de EE.UU. y candidato republicano Donald Trump con Bloomberg asustó a los inversores, y los índices bursátiles de Wall Street se desplomaron. Por lo tanto, el USD/MXN cotiza en 17.70 después de rebotar desde mínimos diarios de 17.63.

La agenda económica en México está ausente, aunque el subgobernador del Banco de México, Omar Mejía Castelazo, cruzó las líneas, diciendo que aunque Banxico recortó las tasas, esto no significa el inicio de un ciclo de recortes de tasas de interés.

Mientras tanto, el Fondo Monetario Internacional (FMI) ajustó las expectativas del Producto Interior Bruto (PIB) de México para 2024 del 2.4% al 2.2%. La revisión muestra la desaceleración económica en curso de México impulsada por la contracción manufacturera, observada en el primer trimestre de 2024, atribuida a una desaceleración experimentada en la economía de EE.UU.

La subdirectora del Departamento de Investigación del FMI, Petya Koeva Brooks, dijo, "Hemos revisado la previsión para este año ligeramente a la baja, lo que resulta de compararla con el fuerte crecimiento del año pasado cuando hubo mucha inversión no residente en construcción, así como una expansión significativa de la actividad manufacturera impulsada por Estados Unidos."

Además, Bloomberg publicó una entrevista con Donald Trump. Comentó que favorece las reducciones de impuestos, tasas de interés más bajas y aranceles, incluyendo un aumento del 60% al 100% en los productos de China y un 10% en la tasa general en otros países.

Trump agregó que permitiría que el actual presidente de la Fed, Jerome Powell, termine su mandato, pero advirtió que la Fed no recortaría las tasas de interés antes de las elecciones.

Últimamente, los funcionarios de la Reserva Federal han cruzado las líneas. El presidente de la Fed de Richmond, Thomas Barkin, dijo que la inflación ha disminuido en el último trimestre, afirmando que la política actual es restrictiva. Sin embargo, está abierto a la idea de que la política "no es tan restrictiva como se pensaba."

Su colega, el gobernador de la Fed, Christopher Waller, comentó que se acerca el momento de recortar la tasa de política, añadiendo que la dirección más probable para la tasa de fondos federales es a la baja.

Resumen diario de los motores del mercado: El Peso Mexicano se deprecia por los comentarios de Trump

- La agenda económica de México estará ausente durante la semana, reanudándose el 22 de julio, cuando la Agencia Nacional de Estadística (INEGI) revele las cifras de crecimiento del mes de mayo. No obstante, los responsables de la política del Banco de México (Banxico) y los desarrollos políticos podrían agitar las aguas.

- Las cifras de inflación de junio en México fueron más altas de lo esperado debido a un aumento en los precios de los alimentos, cuando la mayoría de los economistas esperan que Banxico reanude la reducción de las tasas de interés.

- El calendario económico de EE.UU. presentó los permisos de construcción de junio, que aumentaron de 1.3999 millones a 1.446 millones, un aumento del 3.4%. Otros datos de vivienda mostraron que los inicios de viviendas para el mismo período se expandieron un 3% de 1.314 millones a 1.353 millones.

- La producción industrial de EE.UU. en junio se desaceleró del 0.9% en mayo al 0.6% mensual, pero superó las estimaciones de un aumento del 0.3%.

- Las herramientas CME FedWatch muestran que las probabilidades de un recorte de un cuarto de punto porcentual en la tasa de fondos federales en septiembre son del 100%, limitando el avance del Dólar.

- Las cifras de inflación del consumidor de junio fueron más bajas de lo esperado en Estados Unidos, aumentando las probabilidades de que la Reserva Federal reduzca los costos de endeudamiento en 2024 en al menos 54 puntos básicos, según el contrato de futuros de la tasa de fondos federales de diciembre de 2024.

Análisis técnico: El Peso Mexicano tropieza mientras el USD/MXN sube por encima de 17.70

El USD/MXN hizo suelo alrededor de la media móvil simple (SMA) de 50 días después de que el par cayera más del 2.50% a medida que la moneda mexicana se apreciaba. Sin embargo, los compradores han intervenido, formando un suelo alrededor de 17.58-17.60.

El momentum sugiere que los vendedores están a cargo, como lo muestra el RSI por debajo de la línea neutral de 50. Los compradores parecen estar ganando algo de fuerza, ya que el RSI ha superado su pico anterior.

Si el USD/MXN extiende sus ganancias por encima del máximo del 15 de julio de 17.85, eso exacerbaría un repunte hacia la cifra psicológica de 18.00. Una ruptura de esta última expondrá el máximo del 5 de julio en 18.19, seguido del máximo del 28 de junio de 18.59, permitiendo a los compradores apuntar al máximo anual de 18.99.

En caso de mayor debilidad, si el USD/MXN supera la SMA de 50 días en 17.63, eso allanaría el camino para desafiar el máximo del 5 de diciembre en 17.56, seguido de la SMA de 200 días en 17.27. Más pérdidas pondrían a prueba la SMA de 100 días en 17.21.

El sentimiento de riesgo

¿Qué significan los términos "apetito por el riesgo (risk-on)" y "aversión al riesgo (risk-off)" cuando se refieren al sentimiento en los mercados financieros?

En el mundo de la jerga financiera, los dos términos "apetito por el riesgo (risk-on)" y "aversión al riesgo (risk-off)" hacen referencia al nivel de riesgo que los inversores están dispuestos a soportar durante el periodo de referencia. En un mercado "risk-on", los inversores son optimistas sobre el futuro y están más dispuestos a comprar activos de riesgo. En un mercado "risk-off", los inversores empiezan a "ir a lo seguro" porque están preocupados por el futuro y, por tanto, compran activos menos arriesgados que tienen más certeza de aportar una rentabilidad, aunque sea relativamente modesta.

Normalmente, durante los periodos de "apetito por el riesgo", los mercados bursátiles suben, y la mayoría de las materias primas -excepto el oro- también se revalorizan, ya que se benefician de unas perspectivas de crecimiento positivas. Las divisas de los países que son grandes exportadores de materias primas se fortalecen debido al aumento de la demanda, y las criptomonedas suben. En un mercado de "aversión al riesgo", los Bonos suben -especialmente los principales bonos del Estado-, el Oro brilla y las divisas refugio como el Yen japonés, el Franco suizo y el Dólar estadounidense se benefician.

El Dólar australiano (AUD), el Dólar canadiense (CAD), el Dólar neozelandés (NZD) y las divisas de menor importancia, como el Rublo (RUB) y el Rand sudafricano (ZAR), tienden a subir en los mercados en los que hay "apetito por el riesgo". Esto se debe a que las economías de estas divisas dependen en gran medida de las exportaciones de materias primas para su crecimiento, y éstas tienden a subir de precio durante los periodos de "apetito por el riesgo". Esto se debe a que los inversores prevén una mayor demanda de materias primas en el futuro debido al aumento de la actividad económica.

Las divisas principales que tienden a subir durante los periodos de "aversión al riesgo" son el Dólar estadounidense (USD), el Yen japonés (JPY) y el Franco suizo (CHF). El Dólar, porque es la moneda de reserva mundial y porque en tiempos de crisis los inversores compran deuda pública estadounidense, que se considera segura porque es poco probable que la mayor economía del mundo entre en suspensión de pagos. El Yen, por el aumento de la demanda de bonos del Estado japoneses, ya que una gran proporción está en manos de inversores nacionales que probablemente no se deshagan de ellos, ni siquiera en una crisis. El Franco suizo, porque la estricta legislación bancaria suiza ofrece a los inversores una mayor protección del capital.

Después del debate y un intento de asesinato, las perspectivas de reelección del expresidente Trump han aumentado. Además, hay un creciente impulso para una barrida roja. En lugar de profundizar en las probabilidades, nuestro objetivo es responder a varias preguntas frecuentes sobre la extensión de los recortes de impuestos, los aranceles y la independencia de la Reserva Federal (Fed).

Trump aumenta la incertidumbre mucho antes de las elecciones

"El resultado de las elecciones sigue siendo incierto, pero hay un impulso innegable para Trump. ¿Es "Trump 2.0" un término de redención o un término de venganza? Muchos encuentran tranquilidad en el desempeño económico y del mercado de EE.UU. durante el primer mandato de Trump, al menos hasta el inicio de COVID-19. Durante ese tiempo, temas similares de recortes de impuestos, aranceles e independencia de la Fed fueron prevalentes."

"Extender los recortes de impuestos de la Ley de Recortes de Impuestos y Empleos (TCJA) de 2017 podría aumentar el déficit en 4.6 billones de dólares durante los próximos 10 años. Las proyecciones oficiales del déficit deben asumir que los recortes de impuestos expirarán según lo legislado. Es importante considerar que, en términos del efecto sobre el crecimiento, permitir que los recortes de impuestos expiren sería similar a aumentar los impuestos en la misma cantidad durante el mismo período."

"Trump impuso aranceles en 2018 que generaron temores de inflación. Reexaminamos las consecuencias y ofrecemos algunas reflexiones sobre las perspectivas a futuro. Además, en un Trump 2.0 deberíamos esperar que la independencia de la Reserva Federal sea puesta a prueba, pero contar con que la Fed se mantenga enfocada en sus objetivos mandatados hasta que cualquier nueva legislación sea aprobada por el Congreso."

El tercer pleno de China, que se celebra del 15 al 18 de julio, es el pleno más importante en cuanto a nuevas políticas económicas y reformas, señala Teeuwe Mevissen, Estratega Macro Senior de Rabobank.

El tercer pleno se centra en políticas y reformas

"El tercer pleno se centra principalmente en políticas y reformas con una visión sobre la economía y, como tal, recibe mucha atención de todos aquellos que quieren obtener una idea de lo que se puede esperar en este frente para los próximos 5 a 10 años."

"Aunque pensamos que el estímulo de la demanda interna a través de medios fiscales y monetarios sería importante para abordar algunos de los desafíos económicos de China, no se debe esperar mucho en este frente."

"Aunque este tercer pleno podría resultar memorable, se espera que pocas, si es que alguna, políticas y reformas detalladas sean anunciadas directamente después de este pleno."

El índice del Dólar estadounidense (DXY) subió de 104.25 a 104.40 durante la sesión asiática. El DXY cayó a 104.20 durante la sesión europea, pero se disparó a 104.50 debido a las mejores ventas minoristas de EE.UU. antes de volver a 104.20 durante el resto de la sesión estadounidense, señala Philip Wee, estratega senior de FX de DBS.

Los datos y la política pesan sobre el USD

"El DXY subió de 104.25 a 104.40 durante la sesión asiática. Los inversores en economías asiáticas lideradas por el exterior consideraron que una segunda presidencia de Trump sería perjudicial para el comercio global. El DXY cayó a 104.20 durante la sesión europea. La actualización de las perspectivas económicas mundiales del FMI compensó parcialmente el pesimismo liderado por Trump sobre la economía mundial."

"El FMI mantuvo la previsión de crecimiento mundial en 3.2% para 2024, pero mejoró la de 2025 a 3.3% desde el 3.2% proyectado en abril. El FMI proyectó una recuperación en el crecimiento del comercio mundial a 3.25% en 2024-2025 desde una cuasi estancamiento en 2023. Para 2024, rebajó el crecimiento de EE.UU. en 10 puntos básicos a 2.6%, mejoró el de Europa en 10 puntos básicos a 0.9%, y el del Reino Unido en 20 puntos básicos a 0.7%."

"El DXY se disparó a 104.50 debido a las mejores ventas minoristas de EE.UU. antes de volver a 104.20 durante el resto de la sesión estadounidense. Al momento de escribir, el DXY estaba cotizando aún más bajo, en 103.80 (-0.46%). Sus fluctuaciones representaron la mezcla de desarrollos políticos en EE.UU. y datos económicos que afectan su perspectiva."

- Los precios del Oro caen a 2.457$ después de alcanzar un máximo histórico de 2.483$ debido a la toma de beneficios.

- Los funcionarios de la Fed señalan posibles recortes de tasas; Christopher Waller, sugiere una tendencia a la baja para la tasa de fondos federales.

- El índice del Dólar estadounidense cae a 103.72, su nivel más bajo desde marzo de 2024, mientras que los rendimientos de los bonos del Tesoro de EE.UU. disminuyen.

Los precios del Oro retrocedieron ya que los inversores tomaron beneficios después de que el metal amarillo se recuperara a un máximo histórico de 2.483$ anteriormente durante la sesión norteamericana, ante las expectativas de que la Reserva Federal reduciría los costos de endeudamiento. Al momento de escribir, el XAU/USD cotiza en 2.457$, con una caída de más del 0.40%.

Los funcionarios de la Reserva Federal, liderados por el gobernador Christopher Waller, cruzaron las líneas el miércoles. Dijo que se acerca el momento de recortar la tasa de política, sugiriendo que la dirección más probable para la tasa de fondos federales es a la baja.

Anteriormente, el presidente de la Fed de Richmond, Thomas Barkin, mencionó que la inflación ha disminuido en el último trimestre, reconociendo que la política actual es restrictiva. Sin embargo, está abierto a la posibilidad de que la política "no sea tan restrictiva como se pensaba".

Mientras tanto, los datos de vivienda de EE.UU. fueron mejores de lo esperado en junio, lo que sugiere que la economía sigue siendo sólida. Los permisos de construcción y los inicios de viviendas mejoraron en comparación con mayo, mientras que la producción industrial se desaceleró pero superó las estimaciones.

El último repunte del metal sin rendimiento también fue impulsado por los comentarios del expresidente Donald Trump, en los que favorece reducciones de impuestos, tasas de interés más bajas y aranceles más altos. Esto probablemente sería inflacionario para la economía y debilitaría al Dólar.

El índice del Dólar estadounidense, que sigue el rendimiento de la moneda frente a otras seis, se hunde un 0.49% a 103.72, su nivel más bajo desde el 21 de marzo de 2024. Los rendimientos de los bonos del Tesoro de EE.UU. también están cayendo en toda la curva de rendimiento, con el rendimiento del bono del Tesoro a 10 años en 4.14%, bajando casi un punto y medio básico (pb).

Resumen diario de los mercados: El oro retrocede mientras los compradores se toman un respiro cerca de 2.500$

- Los datos del Índice de Precios al Consumo (IPC) de EE.UU. más débiles de lo esperado impulsaron el repunte del oro por encima de 2.400$, ya que aumentaron las probabilidades de recortes de tasas de la Fed, como lo reflejan los rendimientos decrecientes de los bonos del Tesoro de EE.UU.

- El calendario económico de EE.UU. presentó los permisos de construcción para junio, que aumentaron un 3.4% de 1.3999 millones a 1.446 millones. Otros datos de vivienda mostraron que los inicios de viviendas para el mismo período se expandieron un 3% de 1.314 millones a 1.353 millones.

- La producción industrial de EE.UU. en junio se desaceleró del 0.9% en mayo al 0.6% intermensual (MoM), pero superó las estimaciones de un aumento del 0.3%.

- El contrato de futuros de la tasa de fondos federales de diciembre de 2024 implica que la Fed flexibilizará la política en 52 puntos básicos (pb) hacia finales de año, frente a los 50 del viernes pasado.

- Los precios del oro retrocedieron ligeramente debido a la decisión del Banco Popular de China (PBoC) de detener las compras de oro en junio, como lo hizo en mayo. A finales de junio, China tenía 72.80 millones de onzas troy del metal precioso.

Análisis técnico del oro: El XAU/USD retrocede por debajo de 2.460$ mientras los compradores se toman un respiro

La tendencia alcista del Oro está lista para continuar, aunque los compradores están tomando un respiro después de alcanzar máximos históricos cerca de 2.490$. El impulso sigue a su favor, como lo muestra el RSI, que cayó ligeramente pero sigue siendo alcista.

Si el XAU/USD reanuda su tendencia alcista, la primera resistencia será el máximo histórico en 2.483$. Una ruptura de este último expondrá el nivel 2.490$, seguida del nivel psicológico de 2.500$.

Por otro lado, si el XAU/USD cae por debajo de 2.450$, el primer soporte sería la cifra de 2.400$, seguido del máximo del 5 de julio en 2.392$. Si se supera, el oro extendería sus pérdidas a 2.350$.

El Oro

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

- El AUD/JPY cae hacia 105.00, notablemente por debajo de la SMA de 20 días.

- La tendencia bajista continúa, mostrando ahora un impulso agudo a medida que aumenta el sentimiento bajista.

- Con un impulso bajista intensificado, el par podría ver una ligera corrección al alza.

En la sesión del miércoles, el par AUD/JPY registró una caída significativa a 105.05, marcando una racha de pérdidas de cinco días consecutivos desde la semana pasada. Esta caída es una disminución significativa desde el cierre del martes de 106.80, lo que indica un impulso bajista en aumento para el par. Esta tendencia bajista continua, que está marcada por indicadores profundamente en terreno negativo, sugiere que el par podría ver más pérdidas a corto plazo, pero una corrección también está sobre la mesa.

El RSI diario para el AUD/JPY ahora se sitúa en 40, ya que el par ha alcanzado nuevos mínimos desde mediados de junio. Simultáneamente, el MACD diario presenta barras rojas crecientes, lo que implica una actividad de venta intensificada.

AUD/JPY gráfico diario

En el panorama más amplio, el par AUD/JPY parece mantener su tendencia bajista, muy destacada por su posición notablemente por debajo de los soportes de la media móvil simple (SMA) de 20 días. A medida que el par continúa su descenso, los niveles de soporte inmediato en 105.00 y 104.30 se convierten en los marcadores cruciales a vigilar. Para evitar más pérdidas potenciales, los compradores deben buscar recuperar el nivel 106.00 y apuntar a la resurrección del nivel de 106.50.

En el panorama más amplio, el par AUD/JPY parece mantener su tendencia bajista, muy destacada por su posición notablemente por debajo de los soportes de la media móvil simple (SMA) de 20 días. A medida que el par continúa su descenso, los niveles de soporte inmediato en 105.00 y 104.30 se convierten en los marcadores cruciales a vigilar. Para evitar más pérdidas potenciales, los compradores deben buscar recuperar el nivel 106.00 y apuntar a la resurrección del nivel de 106.50.

- ASML Holding (ASML) cae un 12.38%, en sintonía con Applied Materials y Marvell que pierden 9.38% y 9.56%, respectivamente.

- NVIDIA presenta una minusvalía de 6.36% diaria, ante posibles prohibiciones a compañías que exportan insumos para la fabricación de chips a China.

El Nasdaq 100 registró un máximo del día en 20.290 durante la sesión europea, sin embargo, los vendedores presionaron el índice llevándolo a alcanzar un mínimo en 19.829 durante la sesión americana. Al momento de escribir, el Nasdaq 100 cotiza en 19872, perdiendo un 2.59%, en la jornada de hoy.

Nasdaq 100 se desploma ante tensiones comerciales con compañías que exportan insumos para la fabricación de chips a China

El sector tecnológico sufre una dura caída el día de hoy, tras incrementarse las preocupaciones de que Estados Unidos busque profundizar su prohibición a las empresas que exportan componentes para la fabricación de chips a China.

El expresidente y candidato a la presidencia por el partido republicano, Donald Trump, incrementó las tensiones comerciales al declarar que Taiwán debería pagar a EE.UU. por proveer equipos de defensa sin obtener nada a cambio, estos señalamientos han llevado a Taiwan Semiconductor Manufacturing a cotizar en 171.37, perdiendo 7.88%, el día de hoy.

ASML Holding (ASML) opera en 934.90 $ cayendo un 12.38%, diario. Por otro lado, Marvell cotiza en 68.43 $, perdiendo un 9.56%, el día de hoy. De igual forma, la acción de Applied Materials, se valora en 222.52 $, con una minusvalía de 9.38%, al cierre de la jornada.

Niveles técnicos en el Nasdaq 100

El Nasdaq 100 ha establecido una tendencia bajista en el corto plazo, estableciendo una resistencia en 20.130, en convergencia con el retroceso al 50% de Fibonacci. EL primer soporte se encuentra en 19.670, mínimo de la sesión del 2 de julio. El siguiente soporte lo observamos en 19.468, mínimo del 25 de junio.

Gráfico de 4 horas del Nasdaq 100

- El AUD/USD se redujo aún más el miércoles, cayendo por debajo de 0.6730.

- Las cifras de empleo australianas están destinadas a guiar las tendencias a corto plazo que podrían sentar las bases para un RBA más de línea dura.

- Thomas Barkin, miembro de la Fed, no descartó un recorte de tasas en julio.

El Dólar australiano (AUD) extendió sus pérdidas frente al USD durante la sesión del miércoles, con el AUD/USD cayendo a 0.6725. Tras la racha de caídas de las sesiones del lunes y martes, el AUD intensificó sus pérdidas a medida que aumentaba la toma de beneficios por parte de los inversores. No obstante, el panorama económico sugiere el potencial del AUD para resistir caídas frente al USD en medio de políticas monetarias divergentes entre la Reserva Federal y el Banco de la Reserva de Australia (RBA).

A pesar de las indicaciones de una economía australiana fluctuante, la inflación persistentemente alta está instando al RBA a posponer los recortes, lo que puede restringir la caída del AUD. Se prevé que el RBA será uno de los últimos bancos centrales de los países del G10 en implementar recortes de tasas, un componente que podría reforzar el repunte del AUD.

Resumen diario de los motores del mercado: El camino del AUD depende de los datos del mercado laboral

- Los inversores están atentos a los datos de empleo de Australia, programados para su publicación el jueves. La previsión revela que 20.000 buscadores de empleo encontraron trabajo en junio, una cifra paralela a las de mayo.

- Si la tasa de desempleo se mantiene estable en 4.0%, señalaría un mercado laboral robusto que podría reforzar las expectativas de la iniciativa de endurecimiento de la política del RBA.

- Sin embargo, en EE.UU., el mercado sospecha de un recorte de tasas en un futuro cercano por parte de la Reserva Federal, ya que la inflación muestra signos de desaceleración.

- Por ahora, las proyecciones del mercado actualmente consideran casi un 50% de probabilidad de que el RBA aumente las tasas en septiembre o noviembre.

- Por otro lado, la probabilidad de un recorte de tasas por parte de la Reserva Federal en septiembre está casi descontada.

- Las políticas monetarias divergentes de la Fed y el RBA podrían limitar las pérdidas del par.

Análisis técnico: El AUD/USD entra en una fase de corrección, la perspectiva general se mantiene a flote

A pesar de las pérdidas de esta semana, la perspectiva del AUD/USD sigue siendo en general positiva, ya que el par mantiene niveles no vistos desde principios de año. Después de un aumento de más del 1.5% en julio, indicadores como el RSI y el MACD alcanzaron territorio de sobrecompra, lo que provocó una ligera corrección.

El objetivo de los compradores es mantenerse firmes dentro del rango de 0.6700-0.6730 para mantener la perspectiva a corto plazo positiva.

El Dólar australiano

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.

El Banco de la Reserva de Australia (RBA) influye en el Dólar australiano (AUD) fijando el nivel de los tipos de interés que los bancos australianos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés de la economía en su conjunto. El principal objetivo del RBA es mantener una tasa de inflación estable del 2%-3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos en comparación con otros grandes bancos centrales apoyan al AUD, y lo contrario para los relativamente bajos. El RBA también puede utilizar la relajación y el endurecimiento cuantitativo para influir en las condiciones crediticias, siendo la primera negativa para el AUD y la segunda positiva para el AUD.

China es el mayor socio comercial de Australia, por lo que la salud de la economía china influye mucho en el valor del Dólar australiano (AUD). Cuando la economía china va bien, compra más materias primas, bienes y servicios de Australia, lo que aumenta la demanda del AUD y hace subir su valor. Lo contrario ocurre cuando la economía china no crece tan rápido como se esperaba. Por lo tanto, las sorpresas positivas o negativas en los datos de crecimiento chino suelen tener un impacto directo en el Dólar australiano.

El mineral de hierro es la mayor exportación de Australia, con 118.000 millones de dólares al año según datos de 2021, siendo China su principal destino. El precio del mineral de hierro, por lo tanto, puede ser un impulsor del Dólar australiano. Por lo general, si el precio del mineral de hierro sube, el AUD también lo hace, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre cuando el precio del mineral de hierro baja. Los precios más altos del mineral de hierro también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva para Australia, lo que también es positivo para el AUD.

La balanza comercial, que es la diferencia entre lo que un país gana con sus exportaciones y lo que paga por sus importaciones, es otro factor que puede influir en el valor del Dólar australiano. Si Australia produce exportaciones muy solicitadas, su divisa ganará valor exclusivamente por el exceso de demanda creado por los compradores extranjeros que desean adquirir sus exportaciones frente a lo que gasta en comprar importaciones. Por lo tanto, una balanza comercial neta positiva fortalece el AUD, con el efecto contrario si la balanza comercial es negativa.

- El Dow Jones sube el miércoles mientras los comentarios de la Fed mantienen las esperanzas de recorte de tasas.

- Las expectativas de recorte de tasas de la Fed han descontado completamente un recorte en septiembre.

- Queda un último lote de cifras de inflación de EE.UU. antes de la decisión de tasas de la Fed en julio.

El Promedio Industrial Dow Jones (DJIA) registró más ganancias el miércoles, extendiendo el fuerte repunte de la semana con expectativas de recorte de tasas por las nubes y alcanzando otro récord histórico en el comercio intradía. Los inversores están acumulando valores preparados para capitalizar los recortes de tasas ampliamente esperados de la Reserva Federal (Fed).

Según la herramienta FedWatch del CME, los mercados de tasas han descontado completamente un recorte de tasas cuando el Comité Federal de Mercado Abierto (FOMC) se reúna para una decisión de tasas el 18 de septiembre. Los operadores de tasas actualmente ven un 98% de probabilidades de un primer recorte de un cuarto de punto en septiembre, y los mercados particularmente optimistas están valorando hasta tres recortes para finales de 2024, muy por encima del pronóstico de la Fed de uno o dos.

A medida que los mercados sopesan las probabilidades de que la Fed sea presionada a un ciclo de recorte de tasas por los datos de inflación en enfriamiento, queda una última ronda de cifras de inflación de EE.UU. en la agenda de datos antes de la reunión de tasas de la Fed el 31 de julio. El Índice de Precios del Gasto en Consumo Personal (PCE) de EE.UU. se publicará el viernes 26 de julio y representa el último dato clave de inflación que perfilará las expectativas de los inversores para la orientación futura de la Fed en la segunda mitad del año.

Noticias del Dow Jones

El Dow Jones está siendo arrastrado al alza el miércoles, con más de dos tercios del índice firmemente en verde para el día, con pérdidas concentradas una vez más en las principales empresas del sector tecnológico. Amazon.com Inc. (AMZN) cayó un -3.3% a 186.66$ por acción el miércoles, seguido de cerca por Apple Inc. (AAPL) que retrocedió un -2.5% a 228.87$ por acción. En el lado positivo, Unitedhealth Group Inc. (UNH) se disparó otro 4,0%, estableciendo un nuevo récord histórico por encima de 571.00$ por acción.

Perspectiva técnica del Dow Jones

El Promedio Industrial Dow Jones ha puesto el pie en el acelerador, alcanzando máximos históricos con otros 250 puntos el miércoles y acumulando seis días consecutivos de firmes ganancias. El DJIA ha subido casi un 5% en seis sesiones consecutivas de negociación.

Con el Dow Jones marcando un nuevo récord histórico de 41.185,87, los técnicos bajistas han desaparecido y el interés corto estará esperando un retroceso antes de siquiera intentar arrastrar las ofertas de vuelta al promedio móvil exponencial (EMA) de 200 días en 37.822,88.

Gráfico de cinco minutos del Dow Jones

Gráfico diario del Dow Jones

Indicador económico

Índice de precios subyacente del gasto en consumo personal (MoM)

El índice de precios subyacente del gasto personal en consumo lo publica la Bureau of Economic Analysis y es una estimación del cambio en los precios de una cesta de bienes que los consumidores compran cada mes. "Subyacente" excluye productos como comida y energía cuya volatilidad depende de ciertas temporadas, de esta manera se captura una estimación precisa del cambio en los precios. Se considera un indicador importante sobre la inflación. La Reserva Federal considera que una lectura dentro del rango 1% - 2% estaría en línea con la política de estabilidad de precios. Una lectura superior a las expectativas es alcista para el dólar, mientras que una lectura inferior es bajista.

Leer más.Próxima publicación: vie jul 26, 2024 12:30

Frecuencia: Mensual

Estimado: -

Previo: 0.1%

Fuente: US Bureau of Economic Analysis

Después de publicar el informe del PIB, la Oficina de Análisis Económico de EE.UU. publica los datos del índice de precios de gastos de consumo personal (PCE) junto con los cambios mensuales en los gastos personales y los ingresos personales. Los formuladores de políticas del FOMC utilizan el Índice de Precios Básico de PCE anual, que excluye los precios volátiles de los alimentos y la energía, como su principal indicador de inflación. Una lectura más fuerte de lo esperado podría ayudar al USD a superar a sus rivales, ya que insinuaría un posible cambio radical en la orientación hacia adelante de la Fed y viceversa.

El Dólar extendió su tendencia bajista a nuevos mínimos de cuatro meses en respuesta a otra intervención en el mercado de divisas por parte del BoJ, mayores apuestas por recortes de tasas y el tono generalizado más positivo en los activos asociados al riesgo. El jueves, el BCE probablemente mantendrá sus tasas de política sin cambios, mientras que se espera que los inversores sigan de cerca a la presidenta Lagarde en busca de pistas sobre el próximo recorte de tasas.

Esto es lo que necesitas saber el jueves 18 de julio:

Una mayor debilidad envió al Índice del Dólar (DXY) a la región por debajo de 104.00, o mínimos de cuatro meses, ayudado por la falta de tracción en los rendimientos de EE.UU. Las habituales solicitudes iniciales de subsidio de desempleo semanales y el índice manufacturero de la Fed de Filadelfia están programados para el 18 de julio, seguidos por el índice líder del CB y los flujos TIC netos a largo plazo. Además, se espera que Logan de la Fed también hable.

El EUR/USD subió a máximos de varias semanas alrededor de 1.0950 en respuesta a la mayor presión vendedora en el Dólar. El 18 de julio, el BCE debería dejar sus tasas de interés sin cambios, mientras que la atención también estará en la conferencia de prensa de la presidenta Lagarde.

El GBP/USD finalmente superó la barrera de 1.3000 por primera vez desde julio de 2023. La publicación del informe del mercado laboral del Reino Unido debería ocupar un lugar central en la agenda doméstica el 18 de julio.

El USD/JPY cayó aún más en respuesta a otra intervención sospechada en el espacio de divisas por parte del BoJ. La balanza comercial y las cifras semanales de inversión en bonos extranjeros se darán a conocer el 18 de julio.

El AUD/USD logró su tercer retroceso diario consecutivo en medio de una mayor debilidad en el universo de las materias primas y preocupaciones sobre la demanda china. El siempre relevante informe del mercado laboral australiano estará en el centro del debate el 18 de julio.

Un Dólar más débil, renovadas tensiones geopolíticas y la caída semanal mayor de lo esperado en los inventarios de petróleo crudo de EE.UU. elevaron los precios del WTI a picos de tres días cerca de la marca de 83.00$ por barril.

Los precios del oro subieron a un máximo histórico cerca de 2.490$ por onza troy antes de corregir un poco hacia el final de la sesión. La plata se vendió y desafió la marca de 30.00$ por onza, o mínimos de dos semanas.

- El Dólar estadounidense observó una caída alcanzando su valor más bajo desde marzo.

- Las apuestas sobre la Reserva Federal continúan inclinándose a favor de una postura moderada, impactando consecuentemente al USD.

- Los sólidos datos de vivienda no pudieron evitar esta caída.

El jueves, el Dólar estadounidense medido por el índice DXY vio una extensión en su caída por debajo de 104.00, a pesar de los sólidos datos de vivienda reportados durante la sesión europea. Factores como las apuestas moderadas sobre la Reserva Federal y los menores rendimientos del Tesoro de EE.UU. son responsables de poner presión a la baja sobre el USD.

La perspectiva para la economía de EE.UU. muestra signos de desinflación, y los mercados mantienen la confianza en un posible recorte en septiembre. Los funcionarios de la Reserva Federal continúan mostrando dudas en apresurarse a realizar recortes y mantienen un enfoque dependiente de los datos, pero parecen poner un recorte en julio sobre la mesa.

Movimientos del mercado en el resumen diario: El DXY retrocede, los datos de vivienda no ayudan al USD en dificultades

- Los datos sobre los inicios de viviendas en junio reportaron una mejora del 3%, alcanzando 1.35 millones de unidades.

- Según los datos revelados por la Oficina del Censo de EE.UU. el martes, esta cifra sigue a una disminución del 4.6% registrada en mayo.

- Los permisos de construcción mostraron un aumento del 3.4% después de una caída del 2.8% en el mes anterior.

- Thomas Barkin, presidente de la Reserva Federal de Richmond, sugirió que la discusión en la reunión de política monetaria de julio probablemente incluirá si aún es apropiado describir la inflación como elevada, según informó Reuters.

- Según la herramienta CME FedWatch, un recorte de tasas en septiembre parece estar descontado, lo que presionó al USD a la baja.

Perspectiva técnica del índice del Dólar DXY: La perspectiva bajista del DXY se mantiene, es posible una corrección menor al alza

A pesar de la caída, el DXY está luchando por recuperar el área de 104.00. Aunque los indicadores diarios, incluyendo el RSI y el MACD, están muy por debajo de 50, apuntando hacia una condición cercana a la sobreventa, el DXY podría ver una ligera corrección.

Los soportes fuertes se encuentran en los niveles de 103.50 y 103.00. Sin embargo, la perspectiva técnica general sigue siendo bajista.

El Dólar estadounidense

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El Dólar canadiense retrocede mientras los inversores examinan más de cerca los datos de inflación.

- Canadá recibe una nueva decisión de tasas del BoC la próxima semana.

- Después de un breve período de debilidad en la inflación canadiense, el BoC podría haber recortado las tasas prematuramente.

El Dólar canadiense (CAD) perdió peso el miércoles mientras los inversores revisan las cifras de inflación del Índice de Precios al Consumidor (IPC) canadiense publicadas a principios de la semana. A pesar de una disminución general en las cifras de inflación general gracias a la disminución de las presiones en las medidas de inflación ponderadas, los indicadores de inflación subyacente se mantuvieron más altos. El Banco de Canadá (BoC) dará a conocer su última decisión de tasas la próxima semana.

Es probable que el banco central de Canadá recorte las tasas de interés el próximo miércoles, ya que el BoC se apresura a aliviar las presiones de precios en el mercado de inversión inmobiliaria canadiense. El sector inmobiliario de Canadá representa aproximadamente el 9% del total de la producción económica del país, casi el doble del promedio de la OCDE del 4.8%.

Resumen diario de los mercados: El Dólar canadiense tropieza mientras los mercados evalúan las probabilidades de inflación

- Los datos clave de inflación del IPC canadiense de esta semana se enfriaron, pero solo en las cifras generales, ya que los indicadores de inflación subyacente continúan insinuando una reactivación.

- La inflación general del IPC bajó al 2.7% anual en junio, desde el 2.9% anterior, pero la inflación media recortada del IPC canadiense se mantiene estable en el 2.9% anualizado. La inflación subyacente del IPC del BoC en junio en realidad subió al 1.9% anual desde el 1.8%.

- El BoC se apresuró a recortar las tasas en junio después de un breve período de debilidad en las cifras de inflación, y se comprometió previamente a varios recortes de tasas más, lo que dificulta que el BoC mantenga una postura de política dependiente de los datos.

- Los costos de vivienda, alimentos, telecomunicaciones e internet, tarifas de supermercados y alquileres están subiendo nuevamente ahora que los líderes de la industria ya no están en los titulares por aumentos de precios anteriores.

- Como señaló Derek Holt de Scotiabank Economics, "El BoC probablemente recortará la próxima semana, pero elegir hacerlo pondría toda la fe en las dudosas habilidades de pronóstico del BoC mientras se deja de lado la dependencia de los datos y la información más reciente sobre el shock evolutivo a las cadenas de suministro globales que puede importar a un país dependiente del comercio como Canadá."

Dólar canadiense PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Dólar canadiense (CAD) frente a las principales monedas hoy. Dólar canadiense fue la divisa más fuerte frente al Dólar canadiense.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.26% | -0.24% | -1.28% | 0.20% | 0.17% | -0.30% | -1.02% | |

| EUR | 0.26% | 0.04% | -1.02% | 0.46% | 0.42% | -0.07% | -0.76% | |

| GBP | 0.24% | -0.04% | -1.06% | 0.43% | 0.39% | -0.11% | -0.79% | |

| JPY | 1.28% | 1.02% | 1.06% | 1.50% | 1.49% | 0.98% | 0.30% | |

| CAD | -0.20% | -0.46% | -0.43% | -1.50% | -0.04% | -0.52% | -1.21% | |

| AUD | -0.17% | -0.42% | -0.39% | -1.49% | 0.04% | -0.48% | -1.18% | |

| NZD | 0.30% | 0.07% | 0.11% | -0.98% | 0.52% | 0.48% | -0.70% | |

| CHF | 1.02% | 0.76% | 0.79% | -0.30% | 1.21% | 1.18% | 0.70% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Dólar canadiense de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el CAD (base)/USD (cotización).

Análisis técnico: El Dólar canadiense retrocede, dando al USD/CAD un impulso de vuelta a 1.3700

El Dólar canadiense (CAD) perdió terreno en general el miércoles, cayendo una quinta parte de un punto porcentual frente al Dólar estadounidense (USD), y perdiendo cuatro décimas de un punto porcentual frente al Euro (EUR) y la Libra esterlina (GBP). En otros lugares, las amplias recuperaciones en el Yen japonés (JPY) y el Franco suizo (CHF) significan que el CAD cede terreno a los fuertes desempeños del día, cayendo -1.55% y 1.25%, respectivamente.

El USD/CAD ha recibido un impulso de vuelta a la zona de 1.3700, fortaleciendo el par desde un mínimo intradía en la media móvil exponencial (EMA) de 200 horas en 1.3656. El impulso a corto plazo se ha inclinado hacia el lado alcista a favor del Dólar estadounidense frente al Dólar canadiense, ya que los postores del CAD desaparecen en el éter.

Gráfico horario del USD/CAD

Gráfico diario del USD/CAD

El Dólar canadiense

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

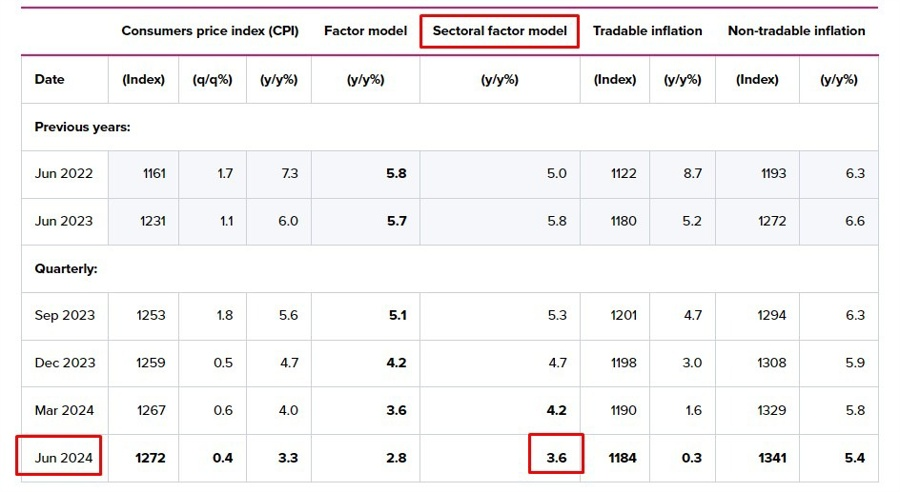

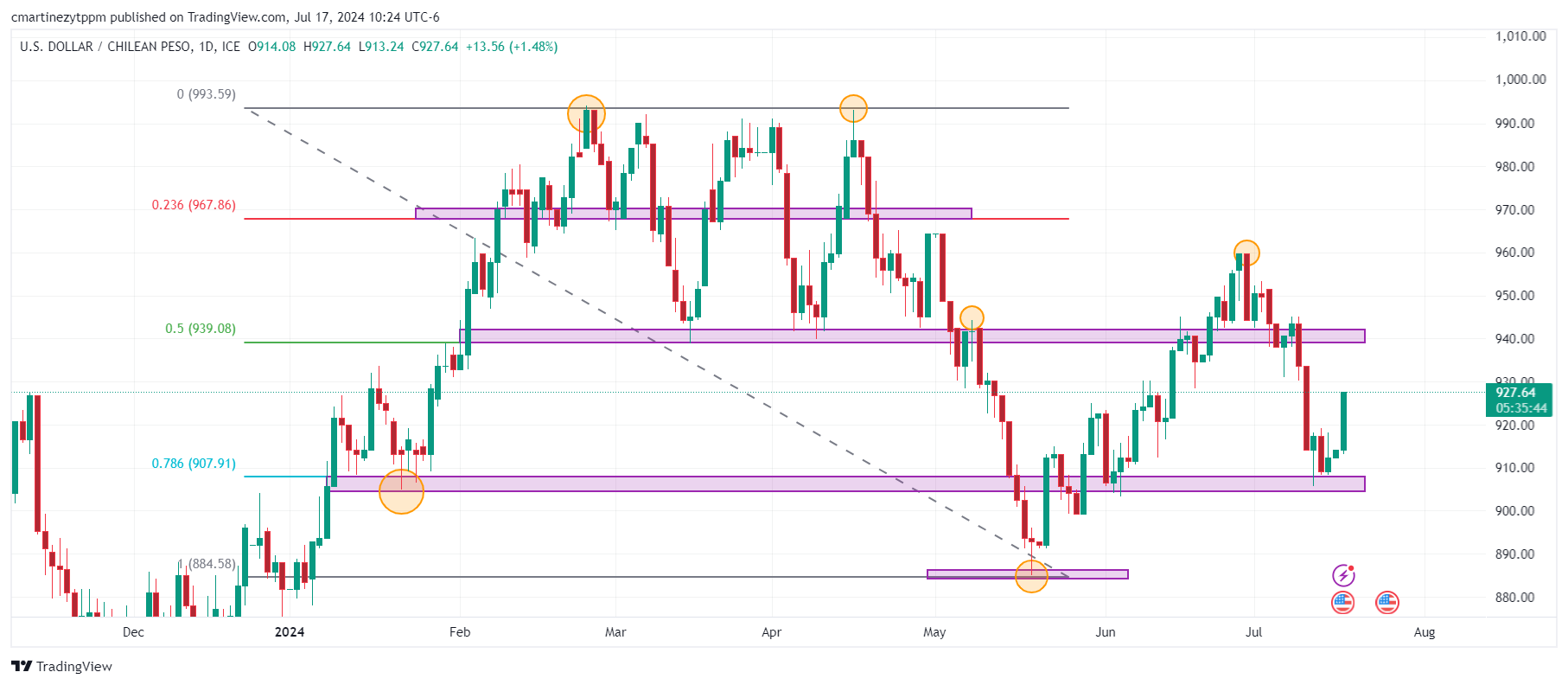

- El USD/CLP repunta, ganando un 1.39% en la jornada del día de hoy.

- El cobre aumente sus pérdidas y firma su tercera sesión consecutiva a la baja.

- El presidente de Chile, Gabriel Boric, promueve las condiciones económicas y financieras de su país en su visita a Paraguay.

El USD/CLP marcó un mínimo de la sesión en 913.24, encontrando compradores que llevaron el par a un máximo del día en 927.64. Actualmente, el precio del Dólar estadounidense frente al Peso chileno cotiza en 925.93, ganando un 1.30%, diario.

El Peso chileno se deprecia mientras el cobre borra las ganancias de julio

El USD/CLP se ha disparado hasta alcanzar máximos de cinco días, estableciendo una racha de tres sesiones consecutivas al alza. Por otro lado, el cobre cotiza en 4.39 $, perdiendo un 1.02% en el día. El metal apunta a consolidar su segunda semana consecutiva a la baja, acercándose al soporte de 4.31.

El presidente de Chile, Gabriel Boric, aprovechó para impulsar el corredor bioceánico en su visita a Paraguay. El mandatario destacó la recuperación de la economía chilena y la expansión de las industrias enfocadas en el litio y en el hidrógeno verde destinados a combatir el cambio climático.

Niveles técnicos en el USD/CLP

El USD/CLP ha reaccionado al alza en un primer soporte ubicado en la zona de 907-905 que converge con el retroceso al 78.6% de Fibonacci. El siguiente soporte se sitúa en 885.00, mínimo del 20 de mayo. La resistencia más cercana se ubica en 940.00, máximo del 8 de julio que confluye con el retroceso al 50% de Fibonacci.

Gráfico diario del Peso chileno

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El GBP/USD supera 1.3000 por primera vez desde julio de 2023.

- El RSI indica un fuerte impulso alcista, con objetivos potenciales en 1.3050 y 1.3100.

- Los soportes claves se encuentran en 1.2894 y 1.2860 si ocurre un retroceso por debajo del nivel psicológico de 1.3000.

La Libra esterlina ha subido con fuerza, superando el nivel 1.3000 por primera vez desde el 19 de julio de 2023, y opera en 1.3020, subiendo un 0.36%, tras un informe de inflación mixto en el Reino Unido.

GBP/USD Análisis del Precio: Perspectiva técnica

La tendencia alcista del GBP/USD está lista para continuar si la retórica de los funcionarios de la Reserva Federal se vuelve más moderada mientras los legisladores consideran el primer recorte de tasas. El impulso alcista se aceleró, como lo muestra el RSI, que, a pesar de estar en sobrecompra por encima de 70, debido a la fuerza de la tendencia, la mayoría de los traders ven el nivel 80 como la condición más extrema.

Si el GBP/USD supera la cifra psicológica de 1.3050, los compradores podrían apuntar a la marca de 1.3100. Pueden desafiar aún más las zonas clave de oferta por encima, con el pico del 18 de julio de 2023 en 1.3125, antes del máximo del año pasado en 1.3142.

Por otro lado, un retroceso por debajo de 1.3000 puede exacerbar una corrección más profunda, con los traders apuntando al último máximo del ciclo, que se convirtió en soporte en 1.2894, el máximo diario del 8 de marzo. La siguiente caída se encuentra debajo, con la siguiente zona de demanda en 1.2860 antes de caer al máximo del 21 de marzo, en 1.2803.

GBP/USD Acción del Precio – Gráfico Diario

La Libra esterlina FAQs

La Libra esterlina (GBP) es la moneda más antigua del mundo (886 d.C.) y la moneda oficial del Reino Unido. Es la cuarta unidad de divisas más negociada del mundo, con un 12% de todas las transacciones y una media de 630.000 millones de dólares al día, según datos de 2022.

Sus pares de divisas clave son el GBP/USD, también conocido como "Cable", que representa el 11% del mercado de divisas, el GBP/JPY, o el "Dragón", como lo conocen los operadores (3%), y el EUR/GBP (2%). La libra esterlina es emitida por el Banco de Inglaterra (BoE).

El factor más importante que influye en el valor de la Libra esterlina es la política monetaria que decide el Banco de Inglaterra. El Banco de Inglaterra basa sus decisiones en la consecución de su objetivo principal de "estabilidad de precios", es decir, una tasa de inflación estable en torno al 2%. Su principal herramienta para lograrlo es el ajuste de los tipos de interés.

Cuando la inflación es demasiado alta, el Banco de Inglaterra intenta contenerla subiendo los tipos de interés, lo que encarece el acceso al crédito para particulares y empresas. Esto suele ser positivo para el GBP, ya que unos tipos de interés más altos hacen del Reino Unido un lugar más atractivo para que los inversores mundiales aparquen su dinero.

Cuando la inflación es demasiado baja, es señal de que el crecimiento económico se está ralentizando. En este escenario, el BoE considerará bajar los tipos de interés para abaratar el crédito, de modo que las empresas pidan más prestado para invertir en proyectos que generen crecimiento.

Los datos publicados calibran la salud de la economía y pueden influir en el valor de la Libra esterlina. Indicadores como el PIB, los PMI manufactureros y de servicios, y el empleo pueden influir en la dirección de la Libra esterlina.

Una economía fuerte es buena para la Libra esterlina. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Inglaterra a subir los tipos de interés, lo que fortalecerá directamente a la Libra esterlina. De lo contrario, si los datos económicos son débiles, es probable que la libra esterlina caiga.

Otro dato significativo para la libra esterlina es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un periodo determinado.

Si un país produce exportaciones muy solicitadas, su divisa se beneficiará exclusivamente de la demanda adicional creada por los compradores extranjeros que desean adquirir estos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una moneda y viceversa para una balanza negativa.

Los Commodity Trading Advisors (CTAs) están de vuelta en la oferta de los metales del grupo del platino (PGMs), ya que la recuperación en los precios cataliza programas de compra tanto en Platino como en Paladio, sugiere Daniel Ghali, Estratega Senior de Commodities de TD Securities.

Aumentan las probabilidades de una subida en el Paladio

"¿Ha terminado el short-squeeze en el Paladio? El término de short squeeze es cuando el precio experimenta una acción de subida, acompañada de un pico en el volumen de compras. Nuestros análisis avanzados de posicionamiento sugieren que los CTAs están de vuelta en la oferta de los PGMs, ya que la recuperación en los precios cataliza programas de compra tanto en Platino como en Paladio, aumentando las probabilidades de una nueva subida en los precios del Paladio."

"Nuestras simulaciones de 500 escenarios para los precios futuros durante la próxima semana sugieren que los CTAs podrían cubrir toda su posición corta en Paladio en una subida. El movimiento positivo en los cortos sistemáticos de Paladio aún podría tener margen para continuar."

Los Asesores de Comercio de Materias Primas (CTAs) están siendo sacudidos en metales básicos, obligados a recomprar parte de su Aluminio recientemente vendido, sugiere Daniel Ghali, Estratega Senior de Materias Primas de TDS.

Las expectativas de demanda de materias primas continúan deteriorándose

"Bajo la superficie, las expectativas de demanda de materias primas continúan deteriorándose a un ritmo rápido, lo que coloca un enfoque adicional en el Tercer Pleno para cambiar la marea. El fracaso en hacerlo podría resultar en una renovada baja en todo el complejo, ya que las tendencias de demanda física continúan deteriorándose con poca compensación proporcionada por las renovadas preocupaciones en torno a los riesgos de suministro."

"Nuestras simulaciones de precios futuros también sugieren una convexidad a la baja más notable en el Aluminio, ya que una tendencia bajista podría catalizar una actividad de venta a gran escala de los CTAs con algoritmos obligados a abandonar sus posiciones largas."

Las presiones bajistas para el petróleo crudo continúan creciendo a medida que las tendencias de demanda física siguen deteriorándose. Los precios del crudo podrían estar al borde de un quiebre a la baja, sugiere Daniel Ghali, Estratega Senior de Commodities de TD Securities.

Las presiones bajistas sobre los precios del petróleo continúan creciendo

"Los algoritmos también están siendo sacudidos en el crudo WTI, pero las presiones bajistas continúan creciendo a medida que las tendencias de demanda física siguen deteriorándose."

"Nuestras simulaciones de precios futuros ahora sugieren que se necesitará un repunte para evitar que las señales de tendencia deterioradas catalicen una actividad de venta a gran escala por parte de los CTA durante la próxima semana. Los precios del crudo podrían estar al borde de un quiebre a la baja."

- El S&P 500 rompe una racha de tres sesiones consecutivas al alza y presenta una pérdida de un 1.0%, en el día.

- Los inicios de viviendas en EE.UU. aumentaron un 3.0% en junio, a la par de los permisos de construcciones que registró una subida de 3.4% en el mismo periodo.

- La producción industrial de Estados Unidos subió un 0.6% mensual en junio.

El S&P 500 marcó un máximo del día en 5.656 durante la sesión europea, encontrando vendedores que llevaron el índice a un mínimo diario en 5.602. Al momento de escribir, el índice cotiza en 5.616 perdiendo un 0.84%, en la jornada del día de hoy.

Los inicios de viviendas aumentan en sintonía con los permisos de construcciones y la producción industrial de EE.UU.

La producción industrial presentó un incremento de un 0.6% en junio frente al 0.3% esperado, posterior a la subida del 1% registrado en mayo. Esta cifra es superior al 0.3% esperado por el mercado. La capacidad de utilización alcanzó su mejor nivel en siete meses al ampliarse a un 78.8% en junio desde el 78.3% en mayo, mejorando así las expectativas del mercado de 78.6%.

Los inicios de viviendas aumentaron un 3.0% en junio para ubicarse en 1.353 millones de unidades, situándose por encima de las estimaciones de 1.31 M y de su resultado previo de 1.314 M.

Los permisos de construcciones subieron un 3.4%, registrando 1.446 M de unidades. Esta lectura es mayor al consenso de los analistas de 1.39 M y de los 1.399 M presentados en mayo.

Niveles a considerar en el S&P 500

La resistencia más cercana se encuentra en 5.667, máximo histórico alcanzado el día de ayer. El primer soporte lo observamos en 5.573, mínimo del 12 de julio. El siguiente soporte está en 5.524, mínimo del 5 julio apoyado por el Promedio Móvil Exponencial de 13 periodos.

Gráfico de 4 horas del S&P 500

- El USD/MXN sube a máximos de dos días en 17.81.

- El Dólar estadounidense se debilita ante sus principales rivales por las crecientes posibilidades de un recorte de tasas de interés de la Fed en septiembre, pero se aprecia frente a las divisas LATAM.

- El atentado sufrido por Donald Trump el fin de semana hacer aumentar las apuestas de una victoria del ex presidente en las elecciones de noviembre.

El USD/MXN ha subido hoy a máximos de dos días en 17.81 después de haber comenzado la jornada probando un mínimo diario en 17.64. Al momento de escribir, el Dólar estadounidense cotiza frente al Peso mexicano sobre 17.76, ganando un 0.54% en el día.

El Dólar se debilita contra las divisas europeas pero se fortalece contra las latinoamericanas

El atentado sufrido por Donald Trump el pasado sábado en Pensilvania ha aumentado considerablemente las apuestas que aseguran que el ex presidente alcanzará un nuevo mandato de la Casa Blance en noviembre. Si esto sucede, tanto la políticia comercial como migratoria podrían verse afectadas, ya que el gobierno republicano podría imponer mayores aranceles a los productos provenientes de los países latinoamericanos e incrementar las restricciones de acceso al país. Estos hechos están afectando a divisas como el Peso mexicano o el Peso colombiano, que se deprecian desde el lunes.

El Índice del Dólar (DXY) ha caído en la última hora a 103.65, nuevo mínimo de cuatro meses. El descenso se debe a las declaraciones de varios miembros de la Fed. Adriana Kuglerha declarado que el descenso de la inflación estadounidense combinando con el debilitamiento del mercado laboral podría llevar a un recorte de tasas más tarde este año. Por otra parte, Christopher Waller ha apuntado que la dirección más probable para la política monetaria son los recortes de tasas.

La herramienta FedWatch de CME Group eleva sitúa hoy en el 91.7% las posibilidades de un primer recorte de tipos de interés en septiembre.

Estados Unidos ha publicado hoy sus datos de producción industrial, que creció un 0.6% mensual en junio después de avanzar un 14% en mayo, según ha informado la Reserva Federal. La cifra mejora las expectativas del mercado, ya que se esperaba un aumento del 0.3%. La capacidad de utilización, por su parte, se ha ampliado al 78.8% en junio desde el 78.3% del mes anterior (cifra revisada a la baja del 78.7%). El resultado supera las previsiones del 78.6%. También se publicaron la creación de nuevas viviendas, que subó un 3% en junio tras caer un 4.6% en mayo. Los permisos de construcción crecieron un 3.4% después de caer un 2.8% el mes anterior.

USD/MXN Niveles de precio

Un mayor impulso alcista encontrará resistencia inicial en la zona psicológica de 18.00 antes de avanzar hacia los alrededores de 18.50, donde están los máximos del mes de julio probados el día 2.

A la baja, el USD/MXN se topará con un soporte en 17.60, mínimo de la semana pasada tocado el viernes, antes de descender hacia 17.23, donde está la media móvil de 100 en gráficos de un día.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- Se espera que el EUR/CAD suba si se completa un patrón de continuación alcista.

- El patrón de precios se ve reforzado por el indicador ADX que sube fuertemente por encima de 20.

- El EUR/CAD podría alcanzar 1.5000 y más allá si continúa el impulso alcista.

El EUR/CAD está subiendo fuertemente ya que las expectativas divergentes de tasas de interés favorecen al Euro (EUR) sobre el Dólar canadiense (CAD).

El par se está negociando alrededor de 1.4950 en el momento de escribir y está formando un patrón de continuación de precios (rectángulo azul sombreado) que, si se completa, podría pronosticar precios probablemente más altos por venir.

EUR/CAD Gráfico Diario

Suponiendo que el cierre del miércoles esté por encima de 1.4930 y el día termine como una vela verde alcista, el patrón se confirmará.

El Índice Direccional Medio (ADX) se utiliza para evaluar la fuerza de la tendencia y está subiendo por encima de 20, confirmando aún más la probabilidad de que la tendencia alcista continúe.

Si el patrón se completa, como parece muy probable, el par probablemente subirá a aproximadamente 1.5000, donde encontrará resistencia en la línea de tendencia gris oscuro. Una ruptura por encima de los máximos del día serviría como confirmación.

También es posible que continúe aún más alto hasta la línea de resistencia en 1.5040.

Sin embargo, una caída por debajo de 1.4839 invalidaría el patrón.

El presidente de la Reserva Federal de Richmond, Thomas Barkin, dijo el miércoles que está seguro de que los responsables de la política monetaria debatirán en la reunión de política monetaria de julio si todavía es apropiado describir la inflación como elevada, según Reuters

Puntos clave

"Estamos buscando que la baja inflación se mantenga y se amplíe; comenzando a ver la ampliación."

"Ningún recorte de tasas de interés de 25 puntos básicos importa de una manera u otra; la cuestión es cuándo cambiar la narrativa."

"El mercado laboral de EE.UU. sigue siendo bastante saludable."

"Los datos recientes de inflación en la vivienda fueron alentadores."

"Muy alentado de que la desinflación se esté ampliando y esperanzado de que continúe."

"Todavía buscando un poco más de evidencia de que la desinflación se mantendrá."

"La forma número uno para que la Fed mantenga su credibilidad es hacer lo correcto en el momento adecuado."

Reacción del mercado

El Índice del Dólar se mantiene a la baja durante la sesión americana y se vio por última vez perdiendo casi un 0,5% en el día a 103.75.

- El USD/JPY se está vendiendo rápidamente y ahora probablemente esté en una tendencia bajista a corto y mediano plazo.

- El par probablemente continuará declinando hacia objetivos en los mínimos de 150.

- El RSI está sobrevendido, lo que aumenta el riesgo de una corrección o consolidación.

El USD/JPY está cayendo abruptamente desde sus máximos de principios de julio. Después de alcanzar un máximo de 161.95 el 3 de julio, ha caído más de 5 yenes hasta 156.50 el 17 de julio.

La ruptura por debajo de la línea de tendencia principal en 158.45 el 13 de julio fue un cambio de juego para el par y, junto con la ruptura más reciente por debajo del mínimo de 157.15 el 15 de julio, ha dado al gráfico un aspecto mucho más bajista.

La tendencia a corto plazo es bajista y la tendencia a mediano plazo ahora también probablemente sea negativa. Dado el viejo adagio de que "la tendencia es tu amiga", las probabilidades favorecen una continuación a la baja en esos plazos.

USD/JPY Gráfico Diario

¿Cuánto más podría caer el USD/JPY? El próximo objetivo inmediato está en 154.90, que es la extensión de Fibonacci del 61.8% del movimiento bajista previo a la ruptura de la línea de tendencia extrapolada a la baja. Esto es seguido por 153.21, la extrapolación del 100% del mismo.

Un escenario más bajista podría incluso prever que el precio caiga a 151.84 y un nivel de soporte clave (máximo de octubre de 2021).

El RSI está en territorio de sobreventa, lo que indica una creciente posibilidad de un retroceso o consolidación que retrase el descenso del par.

- El USD/CAD retrocede debido a un Dólar estadounidense vulnerable.

- Se anticipa ampliamente que la Fed comenzará a reducir las tasas de interés a partir de septiembre.

- La mayor caída de la inflación en Canadá ha impulsado las esperanzas de recortes de tasas subsecuentes del BoC.

El par USD/CAD exhibe un rendimiento moderado por debajo de la resistencia de nivel redondo de 1.3700 en la sesión americana del miércoles. El activo del Dólar canadiense permanece bajo presión ya que el Dólar estadounidense (USD) ha caído a la defensiva. El Dólar estadounidense se debilita ya que los inversores ven que la Reserva Federal (Fed) comenzará a reducir las tasas de interés a partir de la reunión de septiembre.

El Índice del Dólar estadounidense, que sigue el valor del Dólar frente a seis pares principales, registra un nuevo mínimo de cuatro meses cerca de 103.70. Es probable que haya más caídas ya que las operaciones están valorando dos recortes de tasas este año frente a uno señalado por el último gráfico de puntos.

Las expectativas del mercado para recortes de tasas de la Fed fueron impulsadas por el enfriamiento de las presiones inflacionarias y señales de que el mercado laboral pierde impulso. Las lecturas recientes de inflación anual fueron más suaves de lo esperado. Además, la inflación general mensual se deflactó por primera vez en más de cuatro años, lo que apunta a un progreso en la desinflación después de estancarse en el primer trimestre. Mientras tanto, la demanda laboral ha disminuido y la tasa de desempleo ha aumentado al 4.1%.

Las lecturas suaves de inflación también han aumentado la confianza de los funcionarios de la Fed de que las presiones sobre los precios volverán a la tasa deseada del 2%. En las horas de negociación americanas, el gobernador de la Fed, Christopher Waller, comunicó confianza sobre la moderación en el mercado laboral y la inflación. Cuando se le preguntó sobre los recortes de tasas, Waller dijo, "Creo que nos estamos acercando al momento en que se justifica un recorte en la tasa de política," informó Reuters.

En cuanto al Dólar canadiense, las expectativas de que el Banco de Canadá (BoC) realice recortes de tasas subsecuentes han aumentado debido a la mayor caída de las presiones de precios. Los datos mostraron el martes que el Índice de Precios al Consumo (IPC) general mensual se deflactó. Sin embargo, los economistas anticiparon que los datos de inflación habrían crecido a un ritmo más lento del 0.1% desde la publicación anterior del 0.6%. El IPC general anual desaceleró al 2.7% desde la lectura de mayo del 2.9%.

Indicador económico

Índice de Precios al Consumidor (YoY)

Statistics Canada es la entidad encargada de publicar el índice de precios al consumo, la cual es una medida del movimiento de los precios a través de la comparación entre los precios de las ventas minoristas de una canasta de bienes y servicios representativos. El poder de compra del dólar canadiense es mermado por la inflación. El Banco de Canadá tiene como objetivo un rango de inflación (1% - 3%). Una lectura alta anticiparía un incremento en los tipos de interés y es alcista para el dólar canadiense.

Leer más.Última publicación: mar jul 16, 2024 12:30

Frecuencia: Mensual

Actual: 2.7%

Estimado: -

Previo: 2.9%

Fuente: Statistics Canada

¿Por qué es importante para los operadores?

El gobernador de la Reserva Federal (Fed), Christopher Waller, dijo el miércoles que, dado el retraso de la política monetaria, el momento exacto de un recorte de tasas "realmente no importa," según Reuters.

Puntos clave

"La clave para relajar es cuando las condiciones lo justifiquen."

"El mercado laboral está en un punto óptimo, las empresas tienen los trabajadores que desean."

"Es importante para la Fed mantener las condiciones actuales del mercado laboral."

"Hemos hecho nuestro trabajo con las tasas altas, la pregunta abierta es sobre el momento del recorte."

"La dirección más probable para la política monetaria es recortes de tasas."

Reacción del mercado

Estos comentarios no lograron desencadenar una reacción notable en el mercado. Al momento de la publicación, el Índice del Dólar estaba bajando un 0,48% en el día a 103.76.

El Dólar estadounidense ha subido a máximos de siete días en 4.023,84 frente al Peso colombiano este miércoles 17 de julio. Previamente, el USD/COP probó un mínimo diario de 3.948,00.

El USD/COP se cotiza en estos instantes sobre 3.998,82, ganando un 0.45% en el día.

El Peso colombiano se debilita por el aumento de las apuestas de una victoria de Trump en las elecciones estadounidenses

- El atentado sufrido por Donald Trump el pasado sábado en Pensilvania ha aumentado considerablemente las apuestas que aseguran que el ex presidente alcanzará un nuevo mandato de la Casa Blance en noviembre. Si esto sucede, tanto la políticia comercial como migratoria podrían verse afectadas, ya que el gobierno republicano podría imponer mayores aranceles a los productos provenientes de los países latinoamericanos e incrementar las restricciones de acceso al país.