- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El real brasileño se debilitó significativamente, alcanzando un mínimo histórico tras los comentarios del presidente Lula sobre los recientes aumentos de tasas de interés por parte del Banco Central de Brasil.

- El BCB elevó la tasa Selic en 100 puntos básicos hasta el 12.25%, con nuevas subidas anticipadas.

- El real brasileño sigue enfrentando presión a la baja a pesar de la intervención del BCB de 1.63 mil millones de dólares en el mercado al contado,

El real brasileño se debilitó a un mínimo histórico frente al Dólar estadounidense de 6.1496 el lunes después de que el presidente Luiz Inacio Lula da Silva, conocido como Lula, criticara las tasas de interés más altas establecidas por el Banco Central de Brasil (BCB). Al momento de escribir, el USD/BRL se cotiza en 6.1478, con un aumento del 2.92%.

USD/BRL se dispara a 6.1478 en medio de crecientes preocupaciones fiscales

El domingo, Lula Da Silva calificó los aumentos de tasas de interés como "irresponsables" después de que el BCB decidiera subir las tasas tras la decepción de los participantes del mercado por el déficit presupuestario, que actualmente es de alrededor del 10% del Producto Interior Bruto (PIB) de Brasil.

La semana pasada, el banco central decidió elevar la tasa Selic en 100 puntos básicos hasta el 12.25% y sugirió que dos movimientos del mismo tamaño están en las cartas. Inicialmente, el USD/BRL cayó hasta 5.8694 pero terminó la sesión del jueves pasado en 5.9923.

En su declaración de política monetaria, el BCB culpó la reacción negativa del mercado al paquete fiscal, que es propenso a la inflación, elevando las expectativas de inflación por encima del objetivo del 3% del banco central.

El Real brasileño (BRL) comenzó la semana en 6.0687 y extendió sus pérdidas a pesar de la intervención del BCB en los mercados financieros. El lunes, el banco central vendió más de 1.63 mil millones de dólares estadounidenses en el mercado al contado.

Ian Lima, gestor de fondos en Inter Asset, dijo, "La intervención no debería cambiar la tendencia, que sigue siendo impulsada por el fuerte dólar global y las incertidumbres fiscales."

El Real brasileño ha estado bajo presión después de que los inversores se preocuparan por el déficit presupuestario.

Según Bloomberg, "Los activos brasileños han sido golpeados por el creciente pesimismo sobre las perspectivas del creciente déficit presupuestario del país. Lula ha aumentado el gasto desde que asumió el cargo en 2023 para cumplir con las promesas de mejorar los niveles de vida de los brasileños pobres."

La moneda brasileña se ha depreciado más del 20% en el año y está lista para extender sus pérdidas mientras el USD/MXN apunta a una prueba de 6.200.

Una encuesta semanal del BCB a economistas privados mostró que la mediana ve las previsiones de inflación más altas, y esperan que la tasa Selic alcance un máximo del 14.25% en marzo de 2025.

La inflación de noviembre en Brasil terminó en 4.87% interanual, por encima del límite superior del 4.5% del rango objetivo del 1.5% al 4.5% del BCB. Los responsables de políticas se comprometieron a llevar la inflación de vuelta a su objetivo del 3%.

Gráfico de precios del USD/BRL - Semanal

- El índice bursátil S&P 500 gana un 0.39%, llegando a máximos de dos días en 6.083.

- Los títulos de Broadcom (AVGO) se disparan un 11.21% el día de hoy estableciendo un nuevo máximo histórico en 251.88.

- Las acciones de Tesla (TSLA) suben un 6.14% diario, firmando un nuevo máximo histórico en 463.02$

- Los inversionistas tendrán el foco el miércoles en la decisión de tipos de interés de la Reserva Federal.

El S&P 500 marcó un mínimo diario en 6.048, atrayendo compradores que impulsaron el índice a un máximo de dos días en 6.083. Al momento de escribir, el S&P 500 cotiza sobre 6.071, ganando un 0.39% en la jornada del lunes.

Tesla y Broadcom llevan al S&P 500 a terreno positivo

La compañía especializada en la fabricación de automóviles eléctricos, Tesla (TSLA), registra una ganancia de un 6.14% el día de hoy, estableciendo un nuevo máximo histórico en cuatro 463.19$, firmando en su segunda sesión consecutiva al alza. En la misma sintonía, las acciones de Broadcom (AVGO) se disparan un 11.21% en el día, alcanzando un nuevo máximo histórico en 251.88$.

Por otro lado, el PMI de servicios de S&P Global subió a 58.5 en diciembre, superando las estimaciones de un 55.7 y el registro previo de un 56.1 en noviembre. La atención de los inversores estará sobre las ventas minoristas de Estados Unidos el día de mañana y en la decisión de tipos de interés por parte de la Reserva Federal el miércoles, el consenso espera un recorte de 25 puntos básicos a 4.50% desde un 4.75%.

Niveles por considerar en el S&P 500

El S&P 500 reaccionó al alza en un soporte de corto plazo dado por el mínimo del 10 de diciembre en 6.029. El siguiente soporte lo observamos en 6.015, mínimo del 27 de noviembre en convergencia con el retroceso al 61.8% de Fibonacci. Al alza, la resistencia más cercana se encuentra en 6.097 máximo del 6 de diciembre.

Gráfica de 3 horas del S&P 500

El S&P 500 FAQs

El S&P 500 es un índice bursátil muy seguido que mide el rendimiento de 500 empresas públicas y se considera una medida amplia del mercado bursátil estadounidense. La influencia de cada empresa en el cálculo del índice se pondera en función de la capitalización bursátil. Ésta se calcula multiplicando el número de acciones cotizadas de la empresa por el precio de la acción. El índice S&P 500 ha logrado rendimientos impresionantes: 1.00$ invertido en 1970 habría producido un rendimiento de casi 192.00$ en 2022. La rentabilidad media anual desde su creación en 1957 ha sido del 11.9%.

Las empresas se seleccionan por comité, a diferencia de otros índices en los que se incluyen en función de normas establecidas. Aun así, deben cumplir ciertos criterios de elegibilidad, el más importante de los cuales es la capitalización bursátil, que debe ser igual o superior a 12.700 millones de dólares. Otros criterios son la liquidez, el domicilio, la capitalización bursátil, el sector, la viabilidad financiera, el tiempo de cotización y la representación de los sectores de la economía de Estados Unidos. Las nueve mayores empresas del índice representan el 27.8% de la capitalización bursátil del índice.

Hay varias formas de operar con el S&P 500. La mayoría de los corredores minoristas y plataformas de spread betting permiten a los operadores utilizar Contratos por Diferencia (CFD) para realizar apuestas sobre la dirección del precio. Además, se pueden comprar fondos indexados, fondos de inversión y fondos cotizados (ETF) que siguen la cotización del S&P 500. El más líquido de los ETF es el ETF de la Bolsa de Londres. El más líquido de los ETF es el SPY de State Street Corporation. El Chicago Mercantile Exchange (CME) ofrece contratos de futuros sobre el índice y el Chicago Board of Options (CMOE) ofrece opciones, así como ETF, ETF inversos y ETF apalancados.

Son muchos los factores que impulsan al S&P 500, pero principalmente es el rendimiento agregado de las empresas que lo componen, revelado en sus informes de resultados trimestrales y anuales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores, que si es positiva impulsa las ganancias. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el S&P 500, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

- El NZD/USD sube el lunes, situándose alrededor de 0.5780 tras recientes caídas.

- El par permanece por debajo de la SMA de 20 días, limitando el potencial alcista y manteniendo el sesgo bajista intacto.

- El RSI sube bruscamente a 39, mientras que el histograma del MACD muestra barras rojas decrecientes, sugiriendo una disminución de la presión de venta.

El par NZD/USD logró una modesta recuperación el lunes, ganando un 0,29% para cotizar cerca de 0.5780. Aunque este repunte indica una ligera reducción en la presión de venta, el par continúa cotizando por debajo de la media móvil simple (SMA) de 20 días, actualmente cerca de 0.5850, que sigue siendo un obstáculo clave a superar.

Los indicadores técnicos reflejan una mejora tentativa pero mantienen una inclinación bajista. El índice de fuerza relativa (RSI) ha subido a 39, desde un territorio cercano a la sobreventa, lo que sugiere un desvanecimiento del impulso a la baja. Mientras tanto, el histograma del MACD presenta barras rojas decrecientes, señalando que la tracción bajista podría estar disminuyendo. Aún así, la incapacidad del par para superar su SMA de 20 días mantiene la perspectiva general negativa.

De cara al futuro, se requeriría una ruptura decisiva por encima de la SMA de 20 días para cambiar el sentimiento y alentar a los compradores a participar con más confianza. A la baja, el soporte inmediato emerge alrededor de la región de 0.5750, seguido por la marca de 0.5700 si los vendedores recuperan el control.

NZD/USD gráfico diario

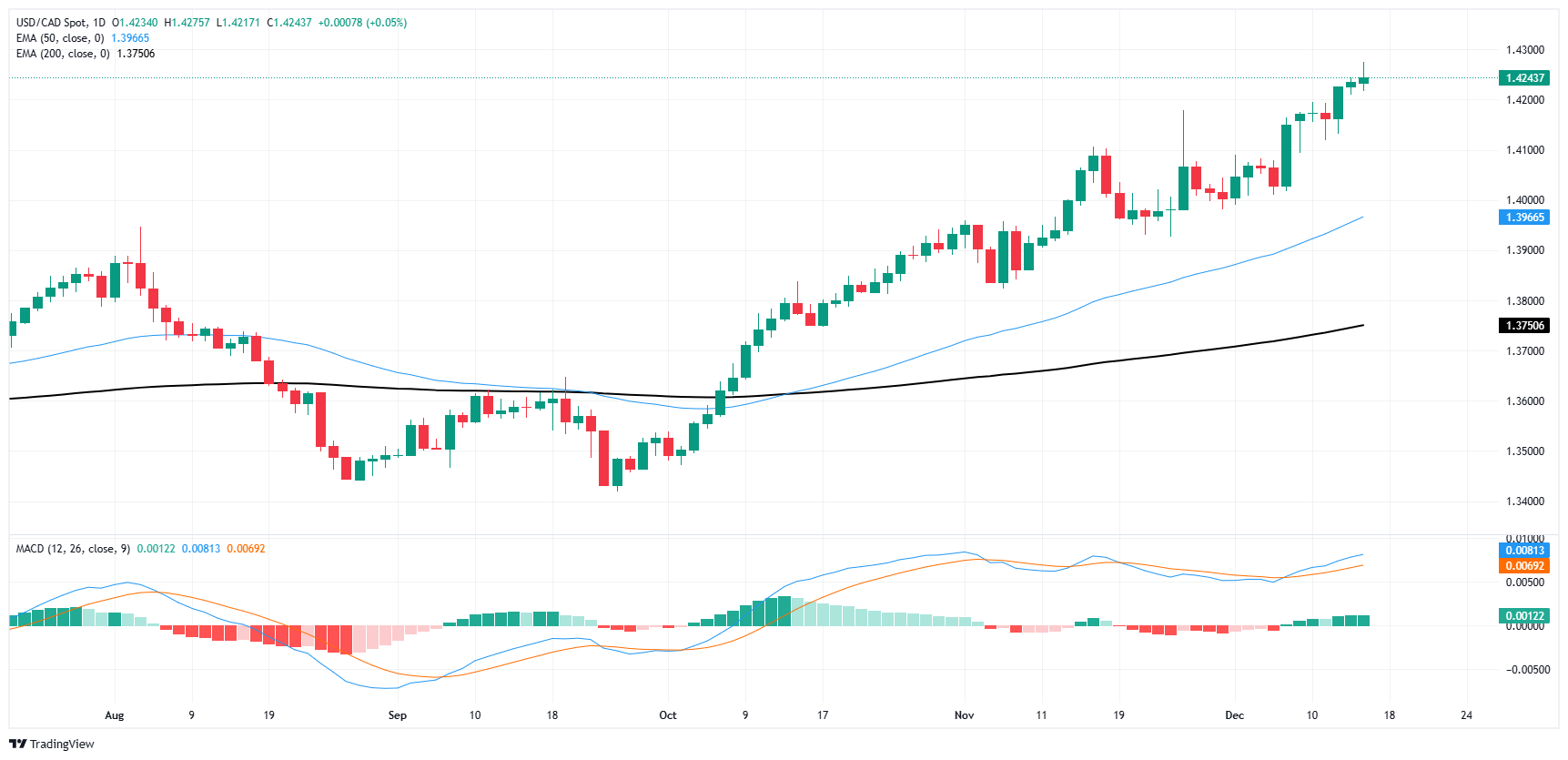

- El Dólar canadiense cayó una escasa décima de un por ciento, pero probó mínimos de varios años.

- Canadá espera una caída en el crecimiento económico en 2025 y 2026.

- A pesar de las tranquilizadoras palabras de Macklem del BoC, los mercados continúan castigando al CAD.

El Dólar canadiense (CAD) tocó otro punto débil el lunes, probando un mínimo de 56 meses cerca de 1.4250 frente al Dólar estadounidense. Con el CAD cayendo a sus precios más bajos en casi cinco años frente al Dólar, el lenguaje suave del gobernador del Banco de Canadá (BoC), Tiff Macklem, y una tumultuosa publicación de la última Declaración Económica Federal de Canadá hicieron poco para calmar las preocupaciones de los inversores.

Ahora se espera que Canadá vea un crecimiento ligeramente menor en 2025 y 2026, y una perspectiva más optimista sobre el crecimiento del Producto Interior Bruto (PIB) canadiense en 2024 se encuentra con cierto escepticismo por parte de los operadores del CAD. La ministra de Finanzas de Canadá, Chrystia Freeland, renunció a su cargo el lunes temprano, lanzando la publicación de la FES del gobierno en una espiral mientras los inversores se apresuraban a averiguar quién entregaría el informe.

Impulsores del mercado: El CAD continúa sufriendo cerca de mínimos de cinco años

- El Dólar canadiense retrocedió para iniciar la nueva semana de operaciones, empujando al Dólar estadounidense por encima de 1.4250 frente al CAD por primera vez desde abril de 2020.

- El CAD se acerca a una caída del 2% frente al USD solo en diciembre.

- El gobernador del BoC, Macklem, señala que el crecimiento rezagado de Canadá podría salvar al BoC de una lucha prolongada contra la inflación.

- Según la última FES del gobierno canadiense, se espera que el PIB canadiense alcance el 1.3% en 2024, en comparación con la previsión anterior del 0.7% establecida en abril.

- La previsión de crecimiento del PIB para 2025 se ha revisado a la baja al 1.7% desde el 1.9% anterior, y se espera que el crecimiento de 2026 disminuya al 2.1% frente al 2.2% anterior.

- Ahora se espera que el déficit federal de Canadá se amplíe a 42.2 mil millones de dólares canadienses, en comparación con la previsión inicial de abril de 38.9 mil millones de dólares canadienses.

Pronóstico del precio del Dólar canadiense

La reciente caída del Dólar canadiense ha impulsado al USD/CAD a nuevos máximos de varios años, con el par probando 1.4275 el lunes. El USD/CAD ha cerrado al alza en una base semanal en todos menos dos de los últimos diez semanas consecutivas.

Los toros del gráfico técnico del CAD buscarán un giro a la baja en el gráfico del USD/CAD, ya que la acción del precio a corto plazo se encuentra bien por delante de la media móvil exponencial (EMA) de 50 días, que sube hacia 1.4000. Un movimiento lateral a largo plazo se revela en las velas mensuales, pero una corrida alcista en los flujos del Dólar hace que la acumulación de posiciones cortas en el USD/CAD sea una empresa peligrosa.

Gráfico diario USD/CAD

El Dólar canadiense FAQs

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- El Dólar gana un 0.29% diario frente al Peso chileno, consolidándose en máximos de más de tres semanas.

- El PMI preliminar de servicios de S&P Global subió a 58.5, superior a las proyecciones de los analistas.

- Los inversionistas tendrán la atención en la decisión de tipos de interés del Banco Central de Chile el día de mañana, así como de la Reserva Federal el miércoles 18 de diciembre.

El USD/CLP marcó un mínimo del día en 977.51, donde encontró compradores que llevaron la paridad a máximos del 22 de noviembre en 985.33. Al momento de escribir, el USD/CLP cotiza en 984.07, subiendo un 0.29% en la jornada del lunes.

El Peso chileno pierde terreno previo a decisiones clave de tipos de interés

De acuerdo con la información publicada por Makit Economics, el índice de gestores de compra (PMI) preliminar de servicios de S&P Global se ubicó en 58.5 en la lectura de diciembre, por encima de los 55.7 puntos estimados y de los 56.1 alcanzados en noviembre. Por otro lado, el PMI manufacturero disminuyó a 48.3 en el mismo periodo desde los 49.7 puntos registrados previamente, Situándose por debajo de los 49.4 estimados por el consenso de analistas.

La atención estará puesta el día de mañana en la decisión de tipos de interés del Banco Central de Chile, el mercado espera un recorte de 25 puntos básicos a 5% desde un 5.25%. En la misma sintonía, la Reserva Federal publicará su decisión de tasas de interés el miércoles, los inversores consideran un disminución a 4.50% desde un 4.75%.

Niveles técnicos en el USD/CLP

El USD/CLP estableció un soporte de corto plazo dado por el mínimo del 6 de diciembre 966.89. La siguiente área de soporte clave está en 940.90, en convergencia con el retroceso al 50% de Fibonacci. Al norte, la resistencia más cercana la observamos en 989.40, punto pivote del 16 de abril.

Gráfico diario del USD/CLP

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El Dólar australiano se mantiene por encima de 0.6350 en la sesión asiática.

- El Dólar estadounidense cae mientras los mercados anticipan un recorte de tasas de la Fed.

- Los PMI preliminares de EE.UU. no lograron dar tracción al USD.

El Dólar australiano mantiene el rebote por encima de 0.6350 en la sesión del lunes, apoyado por datos económicos mixtos de China y un Dólar estadounidense más suave. Los operadores siguen centrados en la decisión de tasas de interés de la Reserva Federal (Fed) del miércoles, que podría influir en la acción del precio a corto plazo.

En el frente de los datos, los PMI de S&P fueron fuertes pero no lograron dar tracción al USD.

Resumen diario de los mercados: El Dólar australiano mantiene ganancias mientras el USD no reacciona a los fuertes PMI de S&P

- El PMI compuesto de S&P Global de EE.UU. subió a 56.6 en la estimación preliminar de diciembre desde 54.9, reflejando un crecimiento acelerado del sector privado, mientras que el PMI de servicios mejoró a 58.5 desde 56.1.

- Por el contrario, el PMI manufacturero cayó a 48.3 desde 49.7, destacando un rendimiento desigual del sector.

- A pesar de los fuertes datos de EE.UU., la debilidad del USD persiste antes de la decisión de la Fed, ofreciendo un leve impulso al Dólar australiano.

- Los datos mixtos de China y el fuerte mercado laboral australiano ofrecen cierto soporte al Dólar australiano, pero el alza sigue limitada por la incertidumbre de la Fed.

- Para la decisión de la Fed del miércoles, los mercados prácticamente han descontado un recorte, pero el mensaje del banco será clave.

Perspectiva técnica del AUD/USD: El Dólar australiano coquetea con condiciones de sobreventa mientras el impulso se debilita

El Índice de Fuerza Relativa (RSI) se sitúa cerca de 34, rondando condiciones de sobreventa con poco sesgo direccional. Mientras tanto, el histograma del MACD imprime barras rojas decrecientes, subrayando el debilitamiento del impulso. Con el par profundamente en terreno negativo, podría ocurrir una corrección al alza si el USD continúa debilitándose. Esto podría desencadenarse el miércoles tras la decisión de la Fed.

El Dólar australiano FAQs

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.

El Banco de la Reserva de Australia (RBA) influye en el Dólar australiano (AUD) fijando el nivel de los tipos de interés que los bancos australianos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés de la economía en su conjunto. El principal objetivo del RBA es mantener una tasa de inflación estable del 2%-3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos en comparación con otros grandes bancos centrales apoyan al AUD, y lo contrario para los relativamente bajos. El RBA también puede utilizar la relajación y el endurecimiento cuantitativo para influir en las condiciones crediticias, siendo la primera negativa para el AUD y la segunda positiva para el AUD.

China es el mayor socio comercial de Australia, por lo que la salud de la economía china influye mucho en el valor del Dólar australiano (AUD). Cuando la economía china va bien, compra más materias primas, bienes y servicios de Australia, lo que aumenta la demanda del AUD y hace subir su valor. Lo contrario ocurre cuando la economía china no crece tan rápido como se esperaba. Por lo tanto, las sorpresas positivas o negativas en los datos de crecimiento chino suelen tener un impacto directo en el Dólar australiano.

El mineral de hierro es la mayor exportación de Australia, con 118.000 millones de dólares al año según datos de 2021, siendo China su principal destino. El precio del mineral de hierro, por lo tanto, puede ser un impulsor del Dólar australiano. Por lo general, si el precio del mineral de hierro sube, el AUD también lo hace, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre cuando el precio del mineral de hierro baja. Los precios más altos del mineral de hierro también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva para Australia, lo que también es positivo para el AUD.

La balanza comercial, que es la diferencia entre lo que un país gana con sus exportaciones y lo que paga por sus importaciones, es otro factor que puede influir en el valor del Dólar australiano. Si Australia produce exportaciones muy solicitadas, su divisa ganará valor exclusivamente por el exceso de demanda creado por los compradores extranjeros que desean adquirir sus exportaciones frente a lo que gasta en comprar importaciones. Por lo tanto, una balanza comercial neta positiva fortalece el AUD, con el efecto contrario si la balanza comercial es negativa.

- El EUR/AUD permanece plano, con la formación de un 'doji' que indica indecisión entre los operadores ante los desafíos políticos de la Eurozona.

- El RSI sugiere una postura neutral, insinuando un posible movimiento lateral a corto plazo.

- Los niveles clave de resistencia y soporte a vigilar incluyen 1.6574 y 1.6450 respectivamente, con una posible prueba a la baja de los niveles de SMA en 1.6375 y 1.6359.

El EUR/AUD se consolida por debajo de 1.6500 por segundo día consecutivo y cotiza en 1.6499, prácticamente sin cambios. La Eurozona está experimentando momentos turbulentos en medio de problemas políticos en Francia y Alemania, dos de las economías más grandes del bloque. Aunque el Euro se mantiene firme, el final del año impide a los operadores abrir nuevas posiciones contra la moneda común.

Pronóstico del precio del EUR/AUD: Perspectiva técnica

El EUR/AUD se consolida, formando un 'doji', lo que significa que ni los compradores ni los vendedores tienen el control. El Índice de Fuerza Relativa (RSI) es alcista, aunque la pendiente se ha vuelto plana, lo que significa que el cruce probablemente se mantendrá lateral.

Para una reanudación alcista, la primera resistencia del EUR/AUD sería el máximo del 11 de diciembre en 1.6574. Una vez superado, el siguiente objetivo sería la cifra de 1.6600. Por el contrario, si el EUR/AUD extiende sus pérdidas por debajo de 1.6450, el siguiente soporte sería la media móvil simple (SMA) de 100 días en 1.6375, seguida por la SMA de 200 días en 1.6359.

Gráfico del precio del EUR/AUD – Diario

El Euro FAQs

El Euro es la moneda de los 19 países de la Unión Europea que pertenecen a la eurozona. Es la segunda moneda más negociada del mundo, detrás del dólar estadounidense. En 2022, representó el 31 % de todas las transacciones de divisas, con un volumen de negocios diario promedio de más de 2,2 billones de dólares al día. El EUR/USD es el par de divisas más negociado del mundo, con un estimado del 30 % de todas las transacciones, seguido del EUR/JPY (4 %), el EUR/GBP (3 %) y el EUR/AUD (2 %).

El Banco Central Europeo (BCE), con sede en Frankfurt (Alemania), es el banco de reserva de la eurozona. El BCE establece los tipos de interés y gestiona la política monetaria. El mandato principal del BCE es mantener la estabilidad de precios, lo que significa controlar la inflación o estimular el crecimiento. Su principal herramienta es la subida o la bajada de los tipos de interés. Los tipos de interés relativamente altos (o la expectativa de tipos más altos) suelen beneficiar al euro y viceversa. El Consejo de Gobierno del BCE toma decisiones sobre política monetaria en reuniones que se celebran ocho veces al año. Las decisiones las toman los directores de los bancos nacionales de la Eurozona y seis miembros permanentes, entre ellos la presidenta del BCE, Christine Lagarde.

Los datos de inflación de la eurozona, medidos por el Índice Armonizado de Precios al Consumidor (IPCA), son un importante indicador econométrico para el euro. Si la inflación aumenta más de lo esperado, especialmente si supera el objetivo del 2% del BCE, obliga al BCE a subir los tipos de interés para volver a controlarla. Los tipos de interés relativamente altos en comparación con sus homólogos suelen beneficiar al euro, ya que hacen que la región sea más atractiva como lugar para que los inversores globales depositen su dinero.

Los datos publicados miden la salud de la economía y pueden tener un impacto en el euro. Indicadores como el PIB, los PMI de manufactura y servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección de la moneda única. Una economía fuerte es buena para el Euro. No sólo atrae más inversión extranjera, sino que puede alentar al BCE a subir los tipos de interés, lo que fortalecerá directamente al euro. De lo contrario, si los datos económicos son débiles, es probable que el Euro caiga. Los datos económicos de las cuatro mayores economías de la zona del euro (Alemania, Francia, Italia y España) son especialmente significativos, ya que representan el 75% de la economía de la zona del euro.

Otro dato importante que se publica sobre el Euro es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un período determinado. Si un país produce productos de exportación muy demandados, su moneda ganará valor simplemente por la demanda adicional creada por los compradores extranjeros que buscan comprar esos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una moneda y viceversa en el caso de un saldo negativo

El gobernador del Banco de Canadá (BoC), Tiff Macklem, habló el lunes en la Junta de Comercio de Vancouver, presentando una desaceleración esperada en el crecimiento económico canadiense como algo positivo con la esperanza de que un crecimiento rezagado a nivel nacional podría, en teoría, limitar un resurgimiento de las presiones inflacionarias.

Aspectos destacados

Ya están en marcha grandes cambios estructurales, como la desglobalización, los cambios demográficos, la digitalización y la descarbonización.

En el futuro, el mundo será más propenso a los choques de lo que a todos nos gustaría.

Existen riesgos en torno a nuestras perspectivas de inflación; nos preocupa igualmente que la inflación sea mayor o menor de lo esperado.

La combinación de una mayor deuda soberana, mayores tasas de interés a largo plazo y un menor crecimiento económico está haciendo que el mundo sea más vulnerable.

También necesitamos mejorar nuestro análisis y asegurar que nuestro marco de política monetaria sea adecuado para su propósito.

La economía podría seguir creciendo por debajo de su potencial, lo que reduciría la inflación.

Los aumentos salariales elevados combinados con una baja productividad podrían impulsar la inflación a medida que las empresas busquen trasladar los mayores costos.

- El Índice del Dólar (DXY) pierde un 0.12% diario, manteniéndose dentro del rango operativo de la sesión anterior.

- El Dólar sube un 0.28% frente al Colón salvadoreño, operando al momento de escribir sobre 504.60.

- El PMI de servicios preliminar de S&P Global subió a 58.5 en diciembre, superando las expectativas del mercado.

El Índice del Dólar (DXY) registra una caída marginal de un 0.12% en el día, operando actualmente sobre 106.86. El DXY ha entrado en una fase de consolidación previo a la decisión de tipos de interés por parte de la reserva federal que se dará a conocer el miércoles, el consenso espera un recorte de 25 puntos básicos a 4.50% desde un 4.75%.

Precio del Dólar hoy 16 de diciembre en Honduras, Nicaragua, Guatemala, El Salvador y Costa Rica

Precio del Dólar en Honduras

Compra: 24.8804 Venta: 25.8331

Precio del Dólar en Guatemala

Compra: 7.5079 Venta: 7.8889

Precio del Dólar en Costa Rica

Compra: 491.26 Venta: 517.93

Precio del Dólar en El Salvador

Compra: 8.5154 Venta: 8.9726

Precio del Dólar en Nicaragua

Compra: 36.3056 Venta: 37.2583

El Índice del Dólar retrocede tras el PMI de servicios del S&P Global

El DXY cae un 0.12% en la jornada del lunes tras un incremento a un 58.5 en el PMI preliminar de servicios de Estados Unidos, correspondiente a diciembre. Esta cifra se sitúa por encima de los 55.7 estimados y de los 56.1 alcanzados en noviembre. Por otro lado, el PMI manufacturero de S&P Global se contrajo a 48.3 puntos, por debajo de los 49.4 proyectados por el consenso y de los 49.7 registrados en noviembre.

La atención de los inversionistas estará en las ventas minoristas a publicarse el día de mañana, así como en la decisión de tipos de interés por parte de la Reserva Federal, el miércoles 18 de diciembre.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El Dow Jones pierde marginalmente un 0.05% en el día.

- El Nasdaq 100 sube un 1.60% diario y alcanza nuevo máximo histórico en 22.120.

- El S&P 500 gana un 0.55% en la jornada del lunes.

El Dow Jones extiende las pérdidas de la semana pasada y cae un 0.05%, operando actualmente sobre 43.782 hilando ocho sesiones consecutivas a la baja.

El Promedio Industrial Dow Jones abrió en 43.855, mientras que el índice tecnológico Nasdaq 100 inició las negociaciones en 21.797. El S&P 500 comenzó a operar en 6.054, terminando con dos sesiones seguidas con pérdidas.

UnitedHealth y Verizon arrastran al Dow Jones a terreno negativo

El Promedio Industrial Dow Jones en estos momentos sobre 43.182, perdiendo un 0.05% diario, llegando a mínimos del 22 de noviembre en 43.747.

Las acciones de UnitedHealth (UNH) retoman la perspectiva bajista el día de hoy, cayendo un 3.21% y llegando a mínimos no vistos desde el 11 de julio en 500.22$. En la misma sintonía se encuentran los valores de Verizon (VZ), los cuales registran una pérdida de un 3.13%, cotizando al momento de escribir sobre 40.96$ y visitando mínimos del 15 de noviembre en 40.92$.

El Nasdaq 100 establece nuevos máximos históricos animado por Broadcom y Applovin Corporation

El índice tecnológico Nasdaq 100 gana un 1.60% el día de hoy, alcanzando un nuevo máximo histórico en 22.120.

Los títulos de Broadcom (AVGO) extienden las ganancias del viernes y repuntan un 11.77%, marcando un nuevo máximo histórico en 251.52$. AVGO se ha unido al selecto grupo de las “7 Magníficas” compañías con una valuación de más de un billón de dólares. En la misma sintonía, las acciones de la compañía de marketing móvil, Applovin Corporation (APP) suben un 7.12%, alcanzando máximos no vistos desde el 10 de diciembre en 346.90$.

El S&P 500 opera al alza tras un incremento en el PMI de servicios de Estados Unidos

El índice S&P 500 sube un 0.51% en el día, cotizando al momento de escribir sobre 6.079, terminando así, con dos sesiones consecutivas a la baja.

El índice de gestores de compra (PMI) preliminar de diciembre se ubicó en 58.5, por encima del 55.7 estimado por el mercado y del 56.1 registrado previamente. En contraste, el PMI manufacturero de S&P Global se situó en 48.3 en el mismo periodo, Por debajo de los 49.4 esperados y de los 49.7 registrados en noviembre.

La atención de los inversionistas se centrará el miércoles sobre la decisión de tipos de interés por parte de la Reserva Federal de Estados Unidos, El consenso del mercado espera un recorte a de 25 puntos básicos a 4 puntos 50% desde un 4.75%.

Análisis técnico del Nasdaq 100

El Nasdaq 100 reaccionó al alza en un soporte de corto plazo dado por el mínimo del 10 de diciembre en 21.319. La siguiente zona de soporte calve está en 20.293, mínimo del 19 de noviembre. Al norte, proyectamos el área de 22.400 como una posible toma de beneficios que converge con la extensión al 1.272% de Fibonacci.

Gráfico de 4 horas del Nasdaq 100

El Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- El Peso mexicano se mantiene cerca de la SMA de 50 días en 20.11, con el USD/MXN mostrando un movimiento mínimo tras los datos de los PMI de EE.UU.

- Se anticipa ampliamente que Banxico recorte las tasas tras las alentadoras cifras de inflación de noviembre, con la mayoría de los economistas prediciendo una reducción de 25 pb.

- La anticipación crece en torno a las próximas decisiones de tasas de la Fed y Banxico.

El Peso mexicano comienza la semana a la defensiva, pero se mantiene cerca de la media móvil simple (SMA) de 50 días en 20.11, ya que la actividad empresarial de EE.UU. se expandió en el sector de servicios mientras que la manufactura sigue deprimida. Al momento de escribir, el USD/MXN cotiza con ganancias mínimas de más del 0.06%, prácticamente sin cambios.

S&P Global de EE.UU. reveló los PMI preliminares de diciembre, que resultaron mixtos. Los PMI de Servicios y Compuesto superaron la lectura del mes anterior, indicando fortaleza económica. Sin embargo, la actividad manufacturera se contrajo después de alcanzar su nivel más alto en los últimos seis meses.

El USD/MXN ignoró los datos pero mantuvo las ganancias anteriores. El par exótico podría experimentar algo de volatilidad en los próximos días, ya que la Reserva Federal (Fed) y el Banco de México (Banxico) anunciarán sus últimas decisiones de política monetaria.

Los datos de la herramienta FedWatch del CME muestran que se espera que la Fed recorte las tasas en 25 puntos básicos el 18 de diciembre con probabilidades del 98%. Mientras tanto, una encuesta de Reuters mostró que 20 de 22 economistas esperan que Banxico recorte las tasas en 25 pb a 10.00%, mientras que dos estiman que la institución reducirá las tasas en 50 pb.

Los datos de México de la semana pasada dieron luz verde a su banco central para relajar la política. Los datos de inflación de noviembre confirmaron que el proceso de desinflación se está acelerando.

Esta semana, México presentará datos de ventas minoristas, demanda agregada, gasto privado y la decisión de tasas de interés de Banxico. En EE.UU., las ventas minoristas, los permisos de construcción, la decisión del Comité Federal de Mercado Abierto (FOMC) y el indicador de inflación preferido de la Fed, el Índice de Precios del Gasto en Consumo Personal (PCE) subyacente, podrían dictar el camino de la política monetaria para el banco central de EE.UU.

Resumen diario de los mercados: El Peso mexicano opera lateralmente tras la encuesta de Banxico

- La encuesta del sector privado de Banxico de diciembre mostró que la mayoría de las economías esperan que la inflación termine en 4.37% en 2024 y los precios subyacentes en 3.60%, por debajo del 3.69% de noviembre. Se espera que la economía crezca un 1.60%, frente al 1.53%, y que el tipo de cambio USD/MXN se sitúe en 20.25.

- Para 2025, se proyecta que el Índice de Precios al Consumidor (IPC) de México caiga al 3.80%, y el IPC subyacente suba al 3.72%. Se espera que el Producto Interno Bruto (PIB) sea del 1.12%, por debajo del 1.20% estimado en noviembre, y que el precio spot del USD/MXN termine en 20.53.

- Se espera que la Tasa de Interés Interbancaria de Equilibrio (TIIE) del Banco de México baje del 10.00% en 2024 al 8.38% para finales del próximo año.

- El Peso ha sido presionado por la dura retórica del presidente electo de EE.UU., Donald Trump, quien amenazó con imponer aranceles del 25% a las importaciones mexicanas si el gobierno no ayuda a combatir la inmigración ilegal y el tráfico de fentanilo.

- Analistas de JPMorgan insinuaron que Banxico podría reducir las tasas en 50 puntos básicos, ya que los datos de inflación muestran que los precios están bajando más rápido de lo esperado.

Perspectiva técnica del USD/MXN: El Peso mexicano cae mientras el USD/MXN se mantiene cerca de 20.10

El USD/MXN sigue sesgado al alza, aunque parece probable que baje a corto plazo. El momentum cambió a bajista con el Índice de Fuerza Relativa (RSI) cayendo por debajo de su nivel neutral. Si los vendedores pueden superar algunos niveles de soporte, el par exótico verá más caídas.

La media móvil simple (SMA) de 50 días en 20.08 continuó limitando la caída del USD/MXN. Si se supera, el siguiente objetivo sería la cifra de 20.00, con más caídas vistas hasta la SMA de 100 días en 19.71. Una ruptura de esta última expondrá 19.50.

Por el contrario, si el USD/MXN sube por encima de 20.25, la resistencia inmediata sería 20.50. Una vez superada, expondrá el máximo diario del 2 de diciembre de 20.59, seguido del pico anual de 20.82, seguido de la marca de 21.00.

El Peso mexicano FAQs

El Peso mexicano (MXN) es la moneda más comercializada entre sus pares latinoamericanas. Su valor está ampliamente determinado por el desempeño de la economía mexicana, la política del banco central del país, la cantidad de inversión extranjera en el país e incluso los niveles de remesas enviadas por los mexicanos que viven en el extranjero, particularmente en los Estados Unidos. Las tendencias geopolíticas también pueden afectar al MXN: por ejemplo, el proceso de nearshoring (o la decisión de algunas empresas de reubicar la capacidad de fabricación y las cadenas de suministro más cerca de sus países de origen) también se considera un catalizador para la moneda mexicana, ya que el país se considera un centro de fabricación clave en el continente americano. Otro catalizador para el MXN son los precios del petróleo, ya que México es un exportador clave de la materia prima.

El objetivo principal del banco central de México, también conocido como Banxico, es mantener la inflación en niveles bajos y estables (en o cerca de su objetivo del 3%, el punto medio de una banda de tolerancia de entre el 2% y el 4%). Para ello, el banco establece un nivel adecuado de tasas de interés. Cuando la inflación es demasiado alta, Banxico intentará controlarla subiendo las tasas de interés, lo que encarece el endeudamiento de los hogares y las empresas, enfriando así la demanda y la economía en general. Las tasas de interés más altas son generalmente positivas para el Peso mexicano (MXN), ya que conducen a mayores rendimientos, lo que hace que el país sea un lugar más atractivo para los inversores. Por el contrario, las tasas de interés más bajas tienden a debilitar el MXN.

La publicación de datos macroeconómicos es clave para evaluar el estado de la economía y puede tener un impacto en la valuación del peso mexicano (MXN). Una economía mexicana fuerte, basada en un alto crecimiento económico, un bajo desempleo y una alta confianza es buena para el MXN. No solo atrae más inversión extranjera, sino que puede alentar al Banco de México (Banxico) a aumentar las tasas de interés, en particular si esta fortaleza se acompaña de una inflación elevada. Sin embargo, si los datos económicos son débiles, es probable que el MXN se deprecie.

Como moneda de mercado emergente, el Peso mexicano (MXN) tiende a subir durante períodos de riesgo, o cuando los inversores perciben que los riesgos generales del mercado son bajos y, por lo tanto, están ansiosos por participar en inversiones que conllevan un mayor riesgo. Por el contrario, el MXN tiende a debilitarse en momentos de turbulencia del mercado o incertidumbre económica, ya que los inversores tienden a vender activos de mayor riesgo y huir a los refugios seguros más estables.

- El DXY cotiza ligeramente a la baja el lunes.

- Los mercados digieren los recientes datos de inflación y las sólidas cifras del PMI de S&P.

- La atención se centra en la decisión de tasas de la Fed del miércoles.

El Índice del Dólar estadounidense (DXY), que mide el valor del USD frente a una cesta de divisas, cotiza ligeramente a la baja el lunes después de una serie de datos y titulares que han puesto mayor atención en la próxima decisión de tasas de la Reserva Federal (Fed). El Dólar estadounidense se relaja tras el fuerte repunte de la semana pasada, ya que los datos económicos y las medidas de estímulo de China impulsan el apetito por el riesgo.

A pesar de estos desarrollos, el aumento de los rendimientos del Tesoro de EE.UU. ayuda a limitar las pérdidas del Dólar estadounidense, incluso cuando el mercado ha descontado un recorte para el miércoles. En general, la moneda sigue siendo sensible a los datos entrantes y a las señales del banco central.

Resumen diario de los mercados: El Dólar estadounidense se debilita mientras los mercados analizan la alta inflación y el sólido crecimiento

- El Dólar estadounidense muestra debilidad el lunes, incluso cuando el PMI compuesto de S&P Global subió a 56.6 en diciembre desde 54.9, mientras que el PMI de servicios mejoró a 58.5 desde 56.1. El PMI de manufactura bajó a 48.3, destacando un trasfondo mixto antes de la decisión de la Fed.

- En cuanto a los datos de la semana pasada, el Índice de Precios al Productor (IPP) de noviembre subió un 3.0% interanual, superando la expectativa del 2.6% con una revisión del 2.6% para octubre (anteriormente 2.4%).

- El IPP subyacente, excluyendo alimentos y energía, subió a 3.4% interanual, superando el pronóstico del 3.2%, y la cifra de octubre se revisó a 3.4% (era 3.1%).

- Los datos del Índice de Precios al Consumidor publicados la semana pasada mostraron signos de presión persistente sobre los precios, haciendo poco para aliviar las preocupaciones de los responsables de la política monetaria sobre la inflación.

- A pesar de los datos de inflación más altos, los mercados descuentan completamente un recorte de tasas de 25 puntos básicos de la Fed esta semana, con los funcionarios probablemente entregando un "recorte de línea dura" que prepara el escenario para una pausa en enero.

Perspectiva técnica del DXY: Los indicadores rebotan pero enfrentan una fuerte resistencia

Los indicadores recuperaron terreno significativo la semana pasada, pero pueden carecer del impulso para romper por encima de la zona de 107.00-108.00. El lunes, el índice ha retrocedido desde los máximos recientes, reflejando una pausa después del repunte de la semana pasada.

Aún así, la perspectiva sigue siendo constructiva si el DXY puede mantenerse por encima de su media móvil simple (SMA) de 20 días. Con datos mixtos y una decisión crucial de la Fed en el horizonte, los operadores pueden permanecer cautelosos, esperando señales direccionales más claras antes de impulsar materialmente al Dólar estadounidense.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El Dow Jones está operando con lentitud el lunes, atrapado cerca de 43.800.

- Los mercados esperan lo que se anticipa ampliamente como el último recorte de tasas de la Fed en 2024.

- Los aumentos en las acciones de telecomunicaciones y minoristas han compensado las caídas en las acciones clave de tecnología y salud.

El Promedio Industrial Dow Jones (DJIA) continúa girando en el extremo inferior de la acción reciente del gráfico, con el principal índice bursátil atascado cerca de 43.800. Los inversores se están preparando para la última reunión de política monetaria del año de la Reserva Federal (Fed), con la expectativa generalizada de que el banco central de EE.UU. entregue un último recorte de tasas de un cuarto de punto antes de que los inversores lo den por terminado para la temporada navideña.

Las cifras de actividad del Índice de Gerentes de Compras (PMI) de EE.UU. fueron mixtas el lunes, con el componente de Servicios de EE.UU. acelerándose a su cifra más alta en poco más de tres años, mientras que el componente de Manufactura retrocedió aún más en territorio de contracción. Los resultados de la encuesta de confianza del PMI de Servicios de EE.UU. de diciembre mostraron que las expectativas agregadas para la actividad empresarial han aumentado a 58.5, el nivel más alto desde noviembre de 2021. Las previsiones medianas del mercado esperaban una cifra a la baja de 55.7 frente al 56.1 de noviembre. En el lado del PMI de Manufactura, las expectativas empresariales disminuyeron más de lo esperado, cayendo a 48.3 en comparación con el 49.4 anticipado y el 49.7 del mes pasado.

Es una agenda completa esta semana con datos de alto peso de EE.UU. cayendo en los mercados todos los días hasta el fin de semana, con las ventas minoristas de EE.UU. el martes, las cifras del Producto Interior Bruto (PIB) de EE.UU. el jueves y la inflación del Índice de Precios del Gasto en Consumo Personal (PCE) de EE.UU. el viernes. Sin embargo, el evento clave de esta semana es la última decisión de tasas de la Fed en 2024. Los funcionarios de la Fed se reunirán a puerta cerrada para deliberar durante una reunión de dos días el martes, con la decisión final de la Fed el miércoles. La reunión de la Fed de esta semana tiene un peso adicional, ya que el banco central de EE.UU. también actualizará su 'gráfico de puntos' de expectativas de tasas de interés. Los operadores esperan ampliamente que la Fed reduzca su tasa de política monetaria en 25 pb al 4.5%.

Noticias del Dow Jones

El Dow Jones está tambaleándose cerca del punto medio el lunes, con ganadores y perdedores divididos aproximadamente por la mitad. Unitedhealth Group (UNH) está perdiendo peso, cayendo un 3.7% y probando los 501 $ por acción, mientras que Honeywell International (HON) está subiendo después de la noticia de que la compañía podría estar simplificando sus operaciones y separando su división aeroespacial en una empresa independiente. HON sube alrededor de un 3.6%, negociándose cerca de 236 $ por acción.

Pronóstico de precios del Dow Jones

El Dow Jones continúa su lenta caída en los gráficos el lunes, comenzando una nueva semana de negociación en el extremo inferior. El Dow ha registrado caídas durante las últimas siete sesiones consecutivas, y es probable que continúe la debilidad a medida que la acción del precio retroceda a la media móvil exponencial (EMA) de 50 días cerca de 43.500.

A pesar de la debilidad a corto plazo, el Dow Jones aún se mantiene cómodamente en el extremo superior del impulso a largo plazo. El Dow todavía se negocia por encima del último mínimo en la zona de 43.000, y ha cerrado al alza en todos menos dos de los últimos 12 meses consecutivos de negociación.

Gráfico diario del Dow Jones

El Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

La miembro del comité ejecutivo del Banco Central Europeo (BCE), Isabel Schnabel, habló públicamente el lunes, advirtiendo que, aunque el objetivo es bajar las tasas, el BCE aún necesita estar preparado para responder a cualquier choque que pueda amenazar las expectativas de inflación.

Puntos clave

Debemos proceder con cautela y seguir dependiendo de los datos.

La estabilidad de precios está al alcance.

Reducir gradualmente las tasas de política hacia un nivel neutral es el curso de acción más apropiado.

La política monetaria debe centrarse en responder con fuerza a los choques que tienen la capacidad de desestabilizar las expectativas de inflación.

La eliminación gradual de la restricción de la política sigue siendo apropiada.

En los próximos doce meses, una expansión económica es aún mucho más probable que una recesión.

La política monetaria no puede resolver problemas estructurales.

Los riesgos para las perspectivas de inflación están ampliamente equilibrados.

Las tasas de interés se están acercando a niveles neutrales.

Está creciendo la confianza en que estamos en camino de alcanzar el objetivo del 2%.

La caída del Euro está ejerciendo presión al alza sobre los precios de importación.

- Los precios del oro aumentan a pesar de una ligera subida del Dólar estadounidense tras datos mixtos del PMI.

- Los inversores esperan la decisión de la Fed sobre las tasas de interés y las proyecciones económicas, esperando un recorte de 25 pb el miércoles.

- El mercado especula sobre la futura política monetaria de la Fed en medio de posibles presiones inflacionarias por las políticas de Trump.

Los precios del oro suben ligeramente durante la sesión norteamericana al comienzo de la semana, con un aumento del 0,28%, mientras los inversores esperan la decisión del Comité Federal de Mercado Abierto (FOMC). Al momento de escribir, el XAU/USD cotiza en 2.643$, por encima de su precio de apertura pero por debajo de los máximos del día.

La agenda económica de EE.UU. sigue ligera con la publicación de los PMI preliminares de S&P Global para diciembre, que resultaron mixtos. La actividad empresarial en el sector manufacturero se debilitó después de mejorar el mes pasado, mientras que el sector servicios registró su lectura más alta en 2024.

Los datos impulsaron al Dólar, que según el Índice del Dólar estadounidense (DXY) subió un 0,07% hasta 107,01. Mientras tanto, el oro cayó desde los máximos diarios de 2.664$.

La Reserva Federal (Fed) se reunirá por última vez este año el 17 y 18 de diciembre. Las estimaciones sugieren que la Fed recortará las tasas de interés en 25 puntos básicos, pero los operadores están atentos a la publicación del Resumen de Proyecciones Económicas (SEP) para comprender el camino de las tasas de interés en 2025.

Las tasas de interés más bajas suelen ser un viento favorable para el metal sin rendimiento. Sin embargo, hay una creciente especulación de que la Fed podría adoptar una postura gradual ya que la próxima administración de Trump insinúa políticas fiscales propensas a la inflación.

Los precios del oro tienden a subir en entornos de tasas más bajas y con mayor riesgo geopolítico, que han disminuido últimamente.

La agenda económica de EE.UU. incluirá la publicación de las ventas minoristas, la producción industrial, la decisión de política del FOMC y la publicación del Índice de Precios del Gasto en Consumo Personal (PCE) subyacente.

Resumen diario de los mercados: El precio del oro se mantiene firme cerca de 2.650$

- Los precios del oro cayeron ya que los rendimientos reales de EE.UU. están presionados, cayendo dos puntos básicos a 2,049%, un viento favorable para el metal precioso.

- El rendimiento del bono del Tesoro estadounidense a 10 años cae dos puntos y medio básicos a 4,375%.

- El Índice del Dólar estadounidense se mantiene firme en 107,05, prácticamente sin cambios.

- El PMI manufacturero de S&P Global para diciembre cayó de 49,7 a 48,3, por debajo de las estimaciones de 49,8.

- El PMI de servicios de S&P Global para el mismo período se expandió a 58,5, desde 56,1, por encima de las previsiones de 55,7.

- La herramienta FedWatch del CME sugiere que los operadores habían descontado un 96% de probabilidad de un recorte de tasas de un cuarto de punto el miércoles.

- Para 2025, los inversores apuestan a que la Fed reducirá las tasas en 100 puntos básicos.

- Analistas de Goldman Sachs señalaron que el banco central de China "podría incluso aumentar la demanda de oro durante períodos de debilidad de la moneda local para aumentar la confianza en su moneda".

Perspectiva técnica: El precio del oro retrocede, los vendedores apuntan a la SMA de 100 días

La tendencia alcista del precio del oro se mantiene intacta, pero cotiza por debajo de los mínimos de la semana pasada por debajo de la media móvil simple (SMA) de 50 días de 2.670$. El Índice de Fuerza Relativa (RSI) cayó por debajo de su línea neutral, indicando que los vendedores están a cargo.

Si los precios del oro caen por debajo de 2.650$, el próximo soporte sería la SMA de 100 días en 2.600$. En caso de mayor debilidad, el siguiente objetivo sería el pico del 20 de agosto en 2.531$. Por el contrario, si el XAU/USD sube por encima de 2.650$, la próxima resistencia sería la SMA de 50 días en 2.670$, antes de 2.700$.

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

El precio del Dólar estadounidense se desliza ante al peso colombiano desde un máximo diario registrado en 4.339,76, encontrando vendedores que arrastraron el par a un mínimo no visto desde el 7 de noviembre en 4.308,52.

El USD/COP al momento de escribir en 4.322,40, cayendo un 0.39% diario.

El Peso colombiano gana terreno tras mejora en su producción industrial y ventas minoristas

- De acuerdo con el Departamento Administrativo Nacional de Estadística (DANE), las ventas minoristas de Colombia subieron un 9% en octubre, por encima del 4.1% esperado por el consenso.

- Por otro lado, la producción industrial se incrementó un 1.1% en el mismo periodo, repuntando desde una caída del 4.2% presentada en septiembre

- El PMI preliminar de servicios de Estados Unidos de S&P Global se ubicó en 58.5 puntos, superior a los 55.7 puntos estimados y a los 56.1 previos.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El EUR/USD ve un ligero repunte el lunes, rondando cerca de 1.0500.

- El RSI sube modestamente a 43 pero permanece en territorio negativo, señalando una recuperación frágil.

- El histograma del MACD muestra barras verdes crecientes, pero el par carece de impulso para romper por encima de la SMA de 20 días.

El par EUR/USD logró otra leve recuperación el lunes, subiendo ligeramente por encima de la marca de 1.0500 después de rebotar desde los recientes mínimos. Aunque el par se acercó a la media móvil simple (SMA) de 20 días cerca de 1.0520, una vez más no logró superar este nivel clave de resistencia, manteniendo una perspectiva cautelosa.

Los indicadores técnicos reflejan una mejora tentativa pero siguen inclinados a la baja. El Índice de Fuerza Relativa (RSI) ha subido a 43, indicando una leve ganancia en el interés de compra, pero aún reside en territorio negativo. Mientras tanto, el histograma de la Convergencia/Divergencia de Medias Móviles (MACD) está ahora imprimiendo barras verdes crecientes, sugiriendo signos tempranos de estabilización del impulso. Sin embargo, la incapacidad del par para superar la SMA de 20 días socava la sostenibilidad de cualquier intento alcista.

Para un cambio significativo en el sentimiento, el EUR/USD necesitaría una ruptura decisiva por encima de la SMA de 20 días en torno a 1.0520. Hasta que eso ocurra, el sesgo sigue inclinado a la baja, con el soporte inicial visto en el nivel psicológico de 1.0500, seguido por el área de 1.0480. No mantener estos niveles podría abrir la puerta a más pérdidas, reforzando la perspectiva bajista general.

Gráfico diario del EUR/USD

El crecimiento de la producción industrial (IP) se recuperó en parte debido al efecto base; el crecimiento de la inversión en activos fijos (FAI) y de las ventas minoristas se normalizó tras el salto de octubre. La demanda de vivienda puede haber mejorado, con desarrollos positivos en las ventas de viviendas nuevas y los precios de las viviendas. Es probable que se logre el objetivo de crecimiento para 2024; mantenemos nuestra previsión de crecimiento para 2025 en el 4,5%, señalan los economistas de Standard Chartered, Hunter Chan y Shuang Ding.

El crecimiento del índice de producción industrial y de servicios se mantuvo resistente

"El desempeño de la actividad real fue mixto en noviembre, con la actividad de producción aún resistente mientras que el crecimiento de las ventas minoristas y la inversión se moderaron después de un pico en octubre. El crecimiento de la producción industrial (IP) aumentó 0,1 puntos porcentuales hasta el 5,4% interanual en noviembre, frente al promedio del tercer trimestre del 5%. El crecimiento del índice de producción de servicios se desaceleró 0,2 puntos porcentuales intermensuales hasta el 6,1% en noviembre, en comparación con el promedio del tercer trimestre del 4,8%. Estimamos que el crecimiento mensual del PIB se mantuvo por encima del 5% interanual durante otro mes."

"La inversión en activos fijos (FAI) creció un 3,3% interanual en los primeros 11 meses de 2024, 0,1 puntos porcentuales más lento que en los primeros 10 meses de 2024, arrastrada principalmente por la inversión inmobiliaria (-10,4% interanual en los primeros 11 meses de 2024). El crecimiento de las ventas minoristas de productos básicos se normalizó al 2,8% interanual desde el 5% en octubre después de un impulso debido al inicio temprano del festival de compras en línea y las vacaciones del Día Nacional. La tasa de desempleo encuestada se mantuvo en el 5% por segundo mes consecutivo."

"Los datos de octubre y noviembre sugieren que el impulso del crecimiento económico se aceleró desde el tercer trimestre. Las autoridades han mostrado confianza recientemente en cumplir con el objetivo de crecimiento anual de este año de alrededor del 5%. La reunión del Politburó y la Conferencia Central de Trabajo Económico (CEWC) establecieron una postura de política pro-crecimiento para 2025, con un déficit fiscal más amplio y una política monetaria más laxa. Mantenemos nuestra previsión de crecimiento para 2025 en el 4,5%, ya que esperamos que los estímulos compensen parcialmente los aranceles más altos."

Las ventas minoristas de Colombia se incrementaron un 9% interanual en octubre, después de subir un 1.5% en julio, por encima de las estimaciones de un 1.5% del consenso.

En la misma sintonía, la producción industrial registró una subida de un 1.1% en el mismo periodo, mejorando las expectativas de una caída de un 1.1%, superior a la disminución del 4.2% registrada en septiembre.

Peso colombiano reacción

El USD/COP ha reaccionado a la baja tras las noticias, operando actualmente en 4.319,29, cayendo un 0.45% el día de hoy.

- El USD/MXN sube un 0.21% en el día, operando al momento de escribir en 20.18.

- El Dólar estadounidense gana un 0.16% diario, cotizando actualmente sobre 107.15.

- El PMI preliminar de servicios de EE.UU. sube a 58.5, por encima de las estimaciones del mercado.

El USD/MXN reaccionó al alza desde un mínimo no visto desde el 20 de noviembre en 20.09, encontrando compradores que llevaron el cruce a un máximo diario en 20.20. En estos momentos, el precio del dólar estadounidense se negocia en 20.18 frente al Peso mexicano, subiendo un 0.21% en la jornada del lunes.

El Peso mexicano pierde tracción tras el PMI de S&P Global de Estados Unidos

El Índice del Dólar (DXY) retoma la perspectiva alcista y registra una subida de un 0.16% diario, tras la publicación del Índice preliminar de gestores de compras (PMI) de servicios de Estados Unidos.

Con base en la información presentada por Markit Economics, el PMI preliminar de servicios presentó un incremento a 58.5, por encima de los 55.7 estimados y de los 56.1 alcanzados previamente. Por otro lado, el PMI preliminar manufacturero bajó a 48.3 desde un 49.7 registrado en noviembre, ubicándose por debajo de los 49.4 esperados por los analistas.

Los inversores estarán atentos a las ventas minoristas de México el día de mañana, las cuales presentaron una caída de un 1.5% en su más reciente lectura, firmando su cuarta caída consecutiva.

USD/MXN Niveles de Precio

El USD/MXN reaccionó al alza en un soporte de corto plazo dado por el mínimo del 16 de diciembre en 20.13, en convergencia con el retroceso al 78.6% de Fibonacci. El siguiente soporte clave lo observamos en 19.76, punto pivote del 7 de noviembre. Al alza, la resistencia más cercana está en 20.32 máximo del 10 de diciembre.

Gráfico de 4 horas del USD/MXN

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.