- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El NZD/USD cayó en la sesión del miércoles, continuando su impulso bajista.

- El RSI ha caído a 34, indicando condiciones de sobreventa y una creciente presión de venta.

- El MACD permanece plano y rojo, sugiriendo una tendencia bajista con una presión de venta debilitándose.

En la sesión del miércoles, el NZD/USD extendió su reciente caída, bajando un 0,27% a 0.6050. Los indicadores técnicos siguen siendo bajistas, indicando una continuación de la presión de venta que ha dominado las recientes sesiones de trading.

El índice de fuerza relativa (RSI) ha caído en territorio de sobreventa, con un valor de 34 y una pendiente en fuerte declive. Esto sugiere que la presión de venta está aumentando y que los bajistas están ganando fuerza, pero que una corrección podría estar en el horizonte. El histograma del MACD está plano y rojo, indicando una perspectiva bajista. Mientras el RSI permanezca por debajo de 50 y el MACD permanezca rojo, la perspectiva técnica seguirá siendo bajista para el NZD/USD, pero los vendedores no deberían descartar una corrección saludable.

Gráfico diario del NZD/USD

La perspectiva general para el NZD/USD sigue siendo bajista. El par ha estado cotizando por debajo de niveles clave de soporte durante varias sesiones y aún no muestra signos de recuperación. El área de 0.6100, donde se encuentran la media móvil simple (SMA) de 100 y 200 días, sigue siendo un nivel clave a observar, ya que una consolidación por debajo de este nivel podría abrir la puerta a una mayor caída hacia 0.6000, mientras que una ruptura al alza de este nivel podría desencadenar una recuperación.

- El S&P 500 se recupera un 0.40%, consolidándose en el rango de la sesión anterior.

- La acción de Morgan Stanley (MS) se dispara un 6.49% en el día, tras superar las expectativas de ingresos y beneficios por acción.

- Prologis (PLD) sube un 4.59% diario, alcanzando máximos no vistos desde el 20 de septiembre.

El S&P 500 marcó un mínimo del día en 5.807 donde encontró compradores agresivos que llevaron el índice a un máximo diario en 5.844. Al cierre del mercado, el S&P 500 opera sobre 5.839, ganando un 0.41%.

El S&P 500 se acerca a su máximo histórico animado por excelentes reportes de Morgan Stanley y Prologis

El banco de inversión Morgan Stanley (MS) reportó ingresos por 15.4 mil millones de dólares en el tercer trimestre superando los 14.32 mil millones esperados por el mercado. De igual forma, registró una ganancia por acción de 1.88 $ en comparación con el consenso de 1.59 $.

Por otro lado, Prologis (PLD) superó las expectativas de los analistas por octava ocasión consecutiva, obteniendo ingresos por 2.04 mil millones $, en contraste con los 1.91 mil millones $ esperados por el consenso. La compañía alcanzó una ganancia por acción de 1.45 $, situándose por encima del 0.66 $ proyectado por los analistas.

El S&P 500 retomó la senda ganadora, cerrando en 5.839, acercándose a su máximo histórico alcanzado el 14 de octubre en 5.870.

Niveles por considerar en el S&P 500

El S&P 500 reaccionó al alza en un soporte de corto plazo ubicado en 5.804, dado por el mínimo del 15 de octubre. El siguiente soporte clave lo encontramos en 5764, mínimo del 10 de octubre en convergencia con el retroceso al 50% de Fibonacci.

Al alza, la resistencia más cercana está dada por el máximo histórico registrado el 14 de octubre en 5.870. El Índice de Fuerza Relativa está en 62.06, mostrando fortaleza en la presión compradora con intenciones de establecer nuevos máximos históricos en el corto plazo.

Gráfica de 3 horas del S&P 500

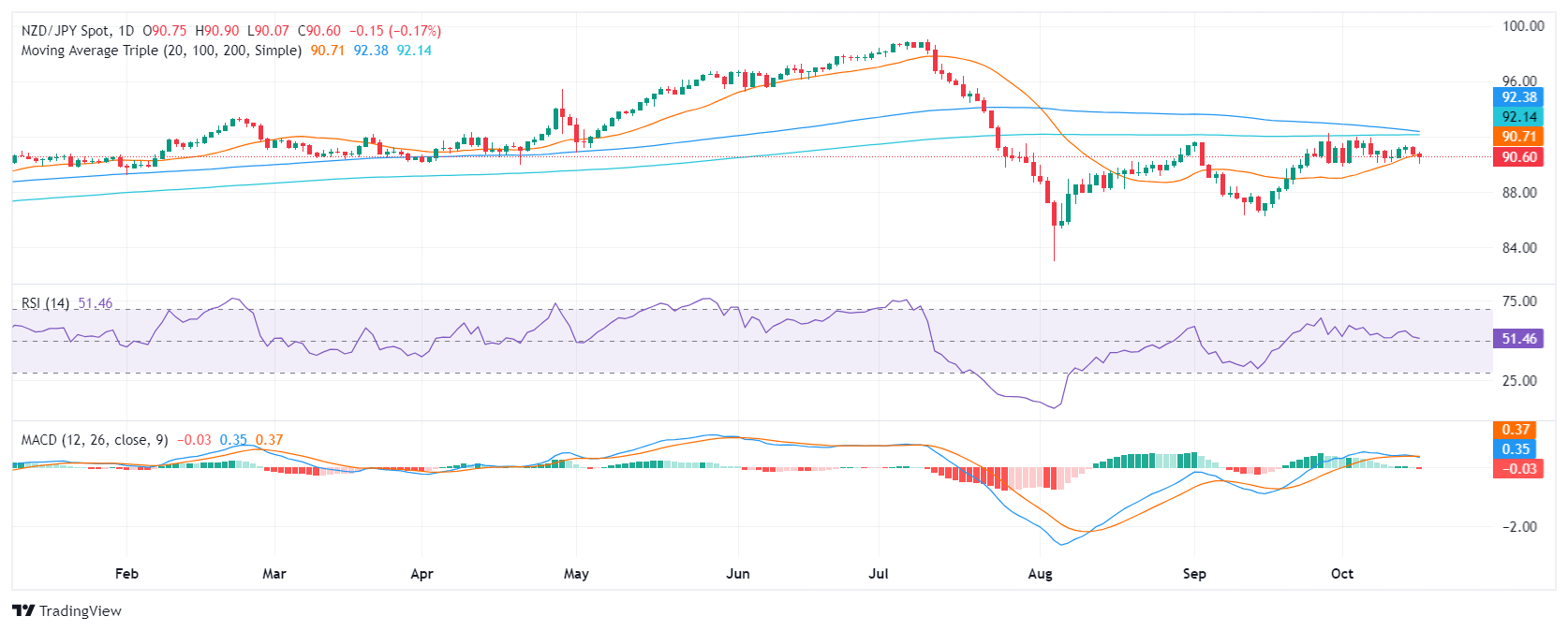

- El NZD/JPY continúa cotizando lateralmente utilizando la SMA de 20 días como soporte.

- El RSI y el MACD indican una disminución de la presión compradora.

- Los compradores deben defender la SMA de 20 días para evitar pérdidas.

En la sesión del miércoles, el NZD/JPY cayó levemente a 90.60, continuando el movimiento lateral visto en las últimas sesiones.

El Índice de Fuerza Relativa (RSI) diario está actualmente en 51, lo que indica que el par está en el área positiva. Sin embargo, el RSI está disminuyendo, lo que sugiere que la presión compradora está disminuyendo. El histograma del MACD es verde y está disminuyendo, confirmando el impulso bajista.

El nivel de 90.60 sigue siendo crucial para las perspectivas a corto plazo del par NZD/JPY. El miércoles, el par continuó luchando cerca de este nivel de soporte. Una ruptura por debajo de 90.60 podría allanar el camino para más pérdidas, potencialmente apuntando al próximo soporte psicológico en 89.50. Sin embargo, si el par se mantiene por encima de 90.60 y los compradores recuperan fuerza, una reversión podría empujar el precio hacia el nivel de resistencia de 91.00 e incluso hasta 92.00, donde convergen las medias móviles simples (SMA) de 20, 100 y 200 días.

Los bajistas han estado probando persistentemente la SMA de 20 días, que ha servido como un soporte notable. Una ruptura exitosa por debajo de este nivel podría solidificar el impulso bajista, llevando a una mayor presión a la baja.

Gráfico diario del NZD/JPY

- El USD/JPY sube desde un mínimo de dos días de 148.85, ganando fuerza en medio de compras y un sentimiento de riesgo positivo.

- El par se mantiene dentro de la Nube de Ichimoku, señalando un sesgo neutral a alcista pero sugiriendo que la tendencia alcista podría estar sobreextendida.

- Una ruptura por encima de 150.00 podría apuntar a la media móvil de 100 días (DMA) en 150.98, mientras que 149.00 proporciona un soporte clave a corto plazo para los alcistas.

El Dólar estadounidense imprime sólidas ganancias de más del 0,30% frente al Yen japonés después de que el par cayera a un mínimo de dos días de 148.85, pero los compradores compraron la caída y empujaron el tipo de cambio al alza. Aunque los rendimientos de los bonos del Tesoro de EE.UU. cayeron, el USD/JPY cotiza a 149.71, por encima de su precio de apertura.

Pronóstico del Precio del USD/JPY: Perspectiva técnica

El gráfico diario sugiere que el USD/JPY está en una trayectoria ascendente constante, aunque mantiene un sesgo neutral a alcista. Mientras que las señales técnicas indican que los compradores están en control, el USD/JPY permanece dentro de la Nube de Ichimoku (Kumo), lo que limita su avance. Además, a pesar de las condiciones alcistas, el Índice de Fuerza Relativa (RSI) no ha logrado superar sus últimos tres picos, lo que indica que la tendencia alcista podría estar sobreextendida.

Si el USD/JPY sube por encima de 150.00, podría allanar el camino hacia la media móvil de 100 días (DMA) en 150.98, seguida por la DMA de 200 días en 151.27.

Por el contrario, si el USD/JPY cae por debajo de 149.00, el Tenkan-Sen en 147.95 actuará como el primer soporte para los alcistas. Si se rompe, los siguientes niveles clave de soporte serían el Senkou Span A en 146.48, seguido por la DMA de 50 días en 145.36.

USD/JPY Acción del Precio – Gráfico Diario

Yen japonés PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Yen japonés (JPY) frente a las principales monedas hoy. Yen japonés fue la divisa más fuerte frente al Libra esterlina.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.31% | 0.67% | 0.30% | -0.18% | 0.56% | 0.43% | 0.37% | |

| EUR | -0.31% | 0.37% | 0.02% | -0.46% | 0.26% | 0.14% | 0.02% | |

| GBP | -0.67% | -0.37% | -0.37% | -0.82% | -0.10% | -0.23% | -0.29% | |

| JPY | -0.30% | -0.02% | 0.37% | -0.45% | 0.26% | 0.16% | 0.10% | |

| CAD | 0.18% | 0.46% | 0.82% | 0.45% | 0.72% | 0.59% | 0.54% | |

| AUD | -0.56% | -0.26% | 0.10% | -0.26% | -0.72% | -0.13% | -0.18% | |

| NZD | -0.43% | -0.14% | 0.23% | -0.16% | -0.59% | 0.13% | -0.06% | |

| CHF | -0.37% | -0.02% | 0.29% | -0.10% | -0.54% | 0.18% | 0.06% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Yen japonés de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el JPY (base)/USD (cotización).

- Se prevé que la tasa de desempleo de Australia se mantenga estable en 4.2% en septiembre.

- Se espera que el cambio de empleo sea de 25.000, el enfoque estará en los detalles.

- El AUD/USD está técnicamente bajista, por lo que cualquier repunte inspirado en los datos podría atraer a los vendedores.

La Oficina Australiana de Estadísticas (ABS) publicará el informe mensual de empleo a las 00:30 GMT del jueves. Se espera que el país haya añadido 25.000 nuevos puestos en septiembre, mientras que se prevé que la tasa de desempleo se mantenga estable en 4.2%. El Dólar australiano (AUD) se ha debilitado frente al Dólar estadounidense (USD) antes del evento, con el par AUD/USD cotizando por debajo del nivel de 0.6700.

La ABS informa sobre el cambio de empleo separando los puestos de tiempo completo de los de tiempo parcial. Según sus propias definiciones, los trabajos a tiempo completo implican trabajar 38 horas por semana o más y generalmente incluyen beneficios adicionales, pero principalmente representan ingresos consistentes. Por otro lado, el empleo a tiempo parcial generalmente significa tasas horarias más altas pero carece de consistencia y beneficios. Es por eso que los trabajos a tiempo completo tienen más peso que los de tiempo parcial al establecer la dirección del AUD.

En agosto, el informe mensual de empleo mostró que Australia logró crear 50.600 empleos a tiempo parcial mientras perdía 3.100 puestos a tiempo completo, resultando en un cambio neto de empleo de 47.500. Mientras tanto, la tasa de desempleo se mantuvo en 4.2%.

Se prevé que la tasa de desempleo de Australia se mantenga estable en septiembre

Como se mencionó anteriormente, los mercados financieros anticipan que la tasa de desempleo se mantenga en 4.2%. Si ese es el caso, será la tercera lectura consecutiva en ese nivel. Mientras tanto, se prevé que la creación de empleo haya crecido a un ritmo sólido.

Sin embargo, los participantes del mercado estarán más atentos a los detalles. La fuerte cifra principal de agosto mostró que la mayoría de los empleos creados fueron a tiempo parcial, mientras que el país perdió puestos a tiempo completo. Eso suele ser una mala noticia para la economía, independientemente del total. Aun así, podría verse como una buena noticia en cuanto a las actualizaciones de la política monetaria.

La creación de puestos a tiempo parcial, generalmente entendida como de salarios más bajos y menos beneficios que sus contrapartes, suele verse como una debilidad en el mercado laboral.

El Banco de la Reserva de Australia (RBA) no tiene prisa por recortar la tasa de interés. La tasa de efectivo oficial (OCR) se ha mantenido estable en 4.35% durante casi un año, ya que el mercado laboral ha permanecido ajustado. De hecho, ayudó a reducir la inflación general hacia el objetivo del RBA de entre 2% y 3%, con la inflación subyacente aún alta. Además de reducir la inflación, el RBA requiere un sector laboral más flexible para relajar la política monetaria.

Con eso en mente, el fuerte aumento de empleos a tiempo parcial en agosto generó un poco de esperanza entre aquellos que esperan que el RBA pronto comience a reducir el OCR. Pero una golondrina no hace verano. Un informe macroeconómico aislado señalando en la "dirección correcta" no es suficiente. Sin embargo, si las cifras de empleo de septiembre apuntan en la misma dirección, hay una buena posibilidad de que los participantes del mercado comiencen a descontar un recorte de tasas de interés. Tres informes seguidos serán el paraíso para los moderados.

Mientras tanto, la Gobernadora del RBA, Michele Bullock, repitió después de la reunión de septiembre que la inflación subyacente sigue siendo demasiado alta y que aún no ha llegado el momento de recortar las tasas de interés. Por el momento, los participantes del mercado apuestan a que el banco central entregará un recorte de tasas en febrero de 2025.

¿Cuándo se publicará el informe de empleo de Australia y cómo podría afectar al AUD/USD?

La ABS publicará el informe de empleo de septiembre temprano el jueves. Como se mencionó anteriormente, se espera que Australia haya añadido 25.000 nuevos puestos de trabajo en el mes, mientras que se prevé que la tasa de desempleo se mantenga en 4.2%. Finalmente, se espera que la tasa de participación se mantenga en 67.1%.

En términos generales, un informe sólido impulsará al AUD, incluso si el mayor aumento proviene de empleos a tiempo parcial. Cualquier subcomponente subyacente débil probablemente alimentará las esperanzas de recortes de tasas, pero no lo suficiente como para desencadenar una venta masiva del AUD. El caso opuesto también es válido, con cifras débiles presionando al Dólar australiano.

Antes del anuncio, el par AUD/USD cotiza unos pocos pips por debajo del nivel de 0.6700 y está técnicamente bajista.

Valeria Bednarik, Analista Jefe de FXStreet, señala: "El par AUD/USD está cotizando por debajo del retroceso de Fibonacci del 61.8% del rally de 0.6621-0.6941 en 0.6743, lo que significa que hay una buena posibilidad de que el par pronto pruebe el fondo del rango. El caso bajista también está siendo apoyado por indicadores técnicos, ya que el Momentum y el Índice de Fuerza Relativa (RSI) se dirigen firmemente hacia el sur muy por debajo de sus líneas medias en el gráfico diario, reflejando un interés de venta persistente. Al mismo tiempo, el par está actualmente luchando con una media móvil simple (SMA) de 100 días sin dirección mientras que la SMA de 20 días gana tracción bajista más de 100 pips por encima del nivel actual."

Bednarik añade: "El AUD/USD puede subir hacia el nivel de resistencia de Fibonacci mencionado anteriormente con un informe optimista, pero dada la tendencia dominante, los vendedores pueden aprovechar la oportunidad una vez que se asiente el polvo. El soporte a corto plazo viene en 0.6670 en ruta hacia la zona de precios de 0.6620. Una ruptura por debajo de este último debería favorecer una extensión a corto plazo hacia una fuerte área de soporte estático alrededor del nivel de 0.6570."

El empleo FAQs

Las condiciones del mercado laboral son un elemento clave para evaluar la salud de una economía y, por lo tanto, un factor clave para la valoración de las divisas. Un alto nivel de empleo, o un bajo nivel de desempleo, tiene implicaciones positivas para el gasto de los consumidores y, por tanto, para el crecimiento económico, lo que impulsa el valor de la moneda local. Por otra parte, un mercado laboral muy ajustado -situación en la que hay escasez de trabajadores para cubrir los puestos vacantes- también puede tener implicaciones en los niveles de inflación y, por tanto, en la política monetaria, ya que una oferta de mano de obra baja y una demanda alta conducen a unos salarios más altos.

El ritmo al que crecen los salarios en una economía es clave para los responsables políticos. Un crecimiento salarial elevado significa que los hogares disponen de más dinero para gastar, lo que suele traducirse en subidas de precios de los bienes de consumo. A diferencia de otras fuentes de inflación más volátiles, como los precios de la energía, el crecimiento salarial se considera un componente clave de la inflación subyacente y persistente, ya que es improbable que los aumentos salariales se deshagan. Los bancos centrales de todo el mundo prestan mucha atención a los datos de crecimiento salarial a la hora de decidir su política monetaria.

El peso que cada banco central asigna a las condiciones del mercado laboral depende de sus objetivos. Algunos bancos centrales tienen mandatos explícitamente relacionados con el mercado laboral más allá de controlar los niveles de inflación. La Reserva Federal de Estados Unidos (Fed), por ejemplo, tiene el doble mandato de promover el máximo empleo y unos precios estables. Mientras tanto, el único mandato del Banco Central Europeo (BCE) es mantener la inflación bajo control. Aún así, y a pesar de los mandatos que tengan, las condiciones del mercado laboral son un factor importante para las autoridades dada su importancia como indicador de la salud de la economía y su relación directa con la inflación.

El RBA FAQs

El Banco de la Reserva de Australia (RBA) fija los tipos de interés y gestiona la política monetaria de Australia. Las decisiones las toma un Consejo de Gobernadores en 11 reuniones al año y en las reuniones de emergencia ad hoc que sean necesarias. El principal mandato del RBA es mantener la estabilidad de precios, lo que significa una tasa de inflación del 2%-3%, pero también "...contribuir a la estabilidad de la moneda, el pleno empleo y la prosperidad económica y el bienestar del pueblo australiano". Su principal herramienta para lograrlo es subir o bajar los tipos de interés. Unos tipos de interés relativamente altos fortalecerán el Dólar australiano (AUD) y viceversa. Otras herramientas del RBA son la relajación cuantitativa y el endurecimiento de la política monetaria.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para las divisas, ya que reduce el valor del dinero en general, lo cierto es que en los tiempos modernos ha ocurrido lo contrario con la relajación de los controles de capital transfronterizos. Una inflación moderadamente alta tiende ahora a llevar a los bancos centrales a subir sus tipos de interés, lo que a su vez tiene el efecto de atraer más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Australia es el Dólar australiano.

Los datos macroeconómicos calibran la salud de una economía y pueden repercutir en el valor de su moneda. Los inversores prefieren invertir su capital en economías seguras y en crecimiento que en economías precarias y en contracción. Una mayor afluencia de capital aumenta la demanda agregada y el valor de la moneda nacional. Los indicadores clásicos, como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas sobre el sentimiento de los consumidores pueden influir en el AUD. Una economía fuerte puede animar al Banco de la Reserva de Australia a subir los tipos de interés, apoyando también al AUD.

El Quantitative Easing (QE) es una herramienta utilizada en situaciones extremas en las que bajar los tipos de interés no basta para restablecer el flujo de crédito en la economía. El QE es el proceso por el cual el Banco de la Reserva de Australia (RBA) imprime Dólares australianos (AUD) con el fin de comprar activos -normalmente bonos del Estado o de empresas- a instituciones financieras, proporcionándoles así la liquidez que tanto necesitan. La QE suele traducirse en un AUD más débil.

El endurecimiento cuantitativo (QT) es el reverso de la QE. Se lleva a cabo después de la QE, cuando la recuperación económica está en marcha y la inflación empieza a aumentar. Mientras que en el QE el Banco de la Reserva de Australia (RBA) compra bonos del Estado y de empresas a las instituciones financieras para proporcionarles liquidez, en el QT el RBA deja de comprar más activos y deja de reinvertir el principal que vence de los bonos que ya posee. Sería positivo (o alcista) para el Dólar australiano.

- El AUD/USD cayó el miércoles, alcanzando mínimos de cinco semanas por debajo de 0.6700.

- Los mercados esperan cifras clave de empleo de Australia en la sesión del jueves.

- Un USD más fuerte, preocupaciones por la situación económica de China y la caída de los precios de los metales están presionando al Dólar australiano.

El AUD/USD continuó su tendencia bajista el miércoles, cayendo un 0,60% a 0.6662, marcando un mínimo de cinco semanas. El par rompió el crucial nivel de soporte de 0.6700, lo que podría llevar a una prueba de la SMA de 200 días en 0.6625. El resultado de las cifras de empleo locales que se publicarán el jueves también marcará el ritmo de la dinámica del Dólar australiano.

A pesar de una perspectiva económica mixta para Australia, el enfoque del Banco de la Reserva de Australia (RBA) en combatir la alta inflación ha moderado las expectativas del mercado. Como resultado, los mercados ahora anticipan solo un modesto recorte de tasas del 0,25% en 2024. Si los datos de empleo resultan débiles, los mercados podrían apostar por otro recorte.

Resumen diario de los mercados: El Dólar australiano cae tras romper soporte clave, se esperan cifras de empleo

- El AUD/USD rompe por debajo del soporte clave en 0.6700 debido a la recuperación del USD mientras los operadores dudan de los esfuerzos de estímulo de China.

- La última conferencia de prensa de China aumenta la incertidumbre sobre el alcance e impacto del plan de estímulo.

- Los mercados solo anticipan un 50% de probabilidad de un recorte de tasas del RBA para fin de año, lo que podría ayudar a la recuperación del AUD/USD.

- El jueves, los inversores estarán atentos a las cifras de Cambio de Empleo y Tasa de Participación de septiembre de Australia, que se espera muestren debilidad en el mercado laboral.

Perspectiva técnica del AUD/USD: Aumenta el impulso bajista, el soporte en 0.6700 desaparece

El par AUD/USD está actualmente operando en una tendencia bajista. El Índice de Fuerza Relativa (RSI) está en el área de sobreventa, lo que sugiere que la presión de venta es intensa pero pronto podría hacer una pausa para consolidarse. El Indicador de Convergencia/Divergencia de Medias Móviles (MACD) también está subiendo, lo que indica que la perspectiva general es bajista.

Los niveles de soporte incluyen 0.6660, 0.6650 y 0.6630, mientras que los niveles de resistencia se encuentran en 0.6700, 0.6730 y 0.6750.

El Dólar australiano FAQs

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.

El Banco de la Reserva de Australia (RBA) influye en el Dólar australiano (AUD) fijando el nivel de los tipos de interés que los bancos australianos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés de la economía en su conjunto. El principal objetivo del RBA es mantener una tasa de inflación estable del 2%-3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos en comparación con otros grandes bancos centrales apoyan al AUD, y lo contrario para los relativamente bajos. El RBA también puede utilizar la relajación y el endurecimiento cuantitativo para influir en las condiciones crediticias, siendo la primera negativa para el AUD y la segunda positiva para el AUD.

China es el mayor socio comercial de Australia, por lo que la salud de la economía china influye mucho en el valor del Dólar australiano (AUD). Cuando la economía china va bien, compra más materias primas, bienes y servicios de Australia, lo que aumenta la demanda del AUD y hace subir su valor. Lo contrario ocurre cuando la economía china no crece tan rápido como se esperaba. Por lo tanto, las sorpresas positivas o negativas en los datos de crecimiento chino suelen tener un impacto directo en el Dólar australiano.

El mineral de hierro es la mayor exportación de Australia, con 118.000 millones de dólares al año según datos de 2021, siendo China su principal destino. El precio del mineral de hierro, por lo tanto, puede ser un impulsor del Dólar australiano. Por lo general, si el precio del mineral de hierro sube, el AUD también lo hace, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre cuando el precio del mineral de hierro baja. Los precios más altos del mineral de hierro también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva para Australia, lo que también es positivo para el AUD.

La balanza comercial, que es la diferencia entre lo que un país gana con sus exportaciones y lo que paga por sus importaciones, es otro factor que puede influir en el valor del Dólar australiano. Si Australia produce exportaciones muy solicitadas, su divisa ganará valor exclusivamente por el exceso de demanda creado por los compradores extranjeros que desean adquirir sus exportaciones frente a lo que gasta en comprar importaciones. Por lo tanto, una balanza comercial neta positiva fortalece el AUD, con el efecto contrario si la balanza comercial es negativa.

- El Dólar canadiense ha encontrado una breve recuperación después de caídas constantes de varias semanas.

- Canadá sigue con un calendario económico ligero hasta la decisión de tasas del BoC de la próxima semana.

- Se espera ampliamente que el BoC recorte las tasas de interés en otros 50 puntos básicos, debilitando al CAD.

El Dólar canadiense (CAD) recortó pérdidas a corto plazo el miércoles, pero no lo suficiente como para desencadenar una nueva tendencia alcista. Los mercados probablemente se están tomando una pausa después de golpear al CAD durante casi tres semanas consecutivas. El Loonie ha perdido más del 3% frente al Dólar estadounidense desde que alcanzó un pico reciente frente al Dólar en la segunda mitad de septiembre.

Impulsores de los mercados

- El Dólar canadiense recuperó algo de terreno perdido frente al Dólar estadounidense, pero aún se mantiene en el fondo de una larga caída.

- Se espera ampliamente que el Banco de Canadá (BoC) recorte las tasas de interés en 50 puntos básicos la próxima semana, dejando al CAD con poco soporte de cara a la ventana de decisión de tasas.

- Las cifras de inflación del Índice de Precios al Consumidor (IPC) de Canadá hicieron poco para reforzar la confianza de los inversores en el Loonie esta semana, con una fuerte caída en la inflación general pero un aumento en la inflación subyacente medida por el BoC.

- Los inicios de viviendas en Canadá aumentaron en septiembre sobre una base ajustada estacionalmente a 223.8K desde los 217.4K anteriores, pero no alcanzaron el pronóstico de 237.5K.

- Las ventas manufactureras de Canadá en agosto superaron las expectativas, pero aún se contrajeron un 1.3% en comparación con el aumento del 1.4% anterior. Los mercados esperaban un resultado de -1.5% o peor.

Pronóstico del precio del Dólar canadiense

El gráfico diario del USD/CAD muestra que el par está perdiendo algo de impulso después de un fuerte rally que lo impulsó por encima de la resistencia clave de 1.3750. El par tocó brevemente la marca de 1.3800, pero la acción reciente del precio indica un retroceso menor, lo que sugiere que los alcistas podrían estar tomando una pausa. Sin embargo, el precio se mantiene bien por encima de la EMA de 50 días en 1.3624 y la EMA de 200 días en 1.3610, lo que indica que la tendencia alcista general sigue intacta por ahora. Un cierre por debajo de estas medias móviles podría señalar un retroceso más profundo, pero mientras el USD/CAD se mantenga por encima de estos niveles, es probable que el impulso alcista continúe.

El indicador MACD permanece en territorio positivo, con la línea MACD aún por encima de la línea de señal, pero el histograma muestra signos de aplanamiento. Esto podría sugerir que el impulso alcista está disminuyendo, y los operadores deben ser cautelosos ante una posible consolidación o retroceso menor a corto plazo. Se necesitaría una ruptura clara por encima de 1.3800 para confirmar más alzas, mientras que una caída por debajo del nivel de 1.3650 podría invitar a una nueva presión de venta. Los operadores estarán observando de cerca cualquier catalizador fundamental que pueda empujar al par decisivamente en cualquier dirección.

Gráfico diario USD/CAD

El Dólar canadiense FAQs

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- El Dólar pierde un 0.16% frente al Peso chileno, manteniéndose dentro del rango operativo de la sesión anterior.

- La agenda económica del día de mañana considera las ventas minoristas de Estados Unidos, el consenso proyecta un incremento de un 0.3% en septiembre.

- El Banco Central de Chile dará a conocer su decisión de tipos de interés, mañana al cierre del mercado.

El USD/CLP alcanzó un máximo diario en 941.31, donde encontró vendedores que llevaron el cruce a un mínimo del día en 936.55. Al momento de escribir, el Dólar estadounidense opera en 939.33 frente al Peso chileno, cayendo un 0.16% diario.

El Peso chileno se aprecia en espera de las ventas minoristas de Estados Unidos

Los inversores estarán atentos a la publicación de las ventas minoristas el día de mañana, antes de la apertura de la sesión americana. El consenso del mercado prevé un aumento de un 0.3% en septiembre frente al 0.1% registrado en agosto.

Por otro lado, el Banco Central de Chile pública la decisión de tipos de interés al concluir la jornada del día de mañana, los analistas prevén un recorte de 25 puntos básicos desde un 5.50% a un 5.25%.

Niveles técnicos en el USD/CLP

El USD/CLP alcanzó una resistencia clave en 940.00, dada por el retroceso al 50% de Fibonacci y cercano al máximo del 15 de octubre en 943.15. La siguiente resistencia clave se encuentra en 961.00 punto pivote del 2 de agosto.

A la baja el soporte más cercano lo observamos en 924.3, mínimo del 11 de octubre. La siguiente área de soporte clave está en 894.25, mínimo del 30 de septiembre. El Índice de Fuerza Relativa está en 59.93, superando la línea media de 50, manteniendo la fortaleza compradora en el corto plazo.

Al alza, la resistencia más próxima está en 951.88, dada por el máximo del 10 de septiembre que converge con una directriz bajista. La siguiente resistencia clave la observamos en 961.00 máximo del 2 de agosto. El Índice de Fuerza Relativa está en 61.75, por encima de la línea media de 50, mostrando un dominio de la presión compradora con intenciones de llegar a la zona clave de 950.00.

Gráfico diario del Peso chileno

- El XAU/USD sube a medida que la caída de los rendimientos del Tesoro de EE.UU. impulsa la demanda de activos sin rendimiento.

- Los operadores anticipan recortes de tasas por parte de los principales bancos centrales a medida que la inflación se enfría, con el BCE esperado para actuar el 17 de octubre.

- La incertidumbre geopolítica y las próximas elecciones en EE.UU. impulsan la demanda de Oro como activo refugio en medio de temores de desaceleración económica.

Los precios del Oro subieron durante la sesión media-norteamericana del miércoles, respaldados por la caída de los rendimientos del Tesoro de EE.UU. y la disminución de la reciente fortaleza del Dólar estadounidense. Las expectativas de que los principales bancos centrales recorten tasas en medio de lecturas de inflación suaves pesaron sobre los rendimientos de los bonos y aumentaron el metal sin rendimiento. Al momento de escribir, el XAU/USD cotiza en 2.674$, subiendo un 0.46%.

El sentimiento del mercado ha mejorado últimamente, como lo muestran tres de los cuatro índices de acciones de EE.UU. cotizando en verde. Los rendimientos de los bonos del Tesoro de EE.UU. habían extendido su caída, un viento de cola para los precios del Oro, que alcanzaron los 2.685$, el máximo anual (YTD), aunque carecieron de la fuerza para empujar los precios hacia los 2.700$.

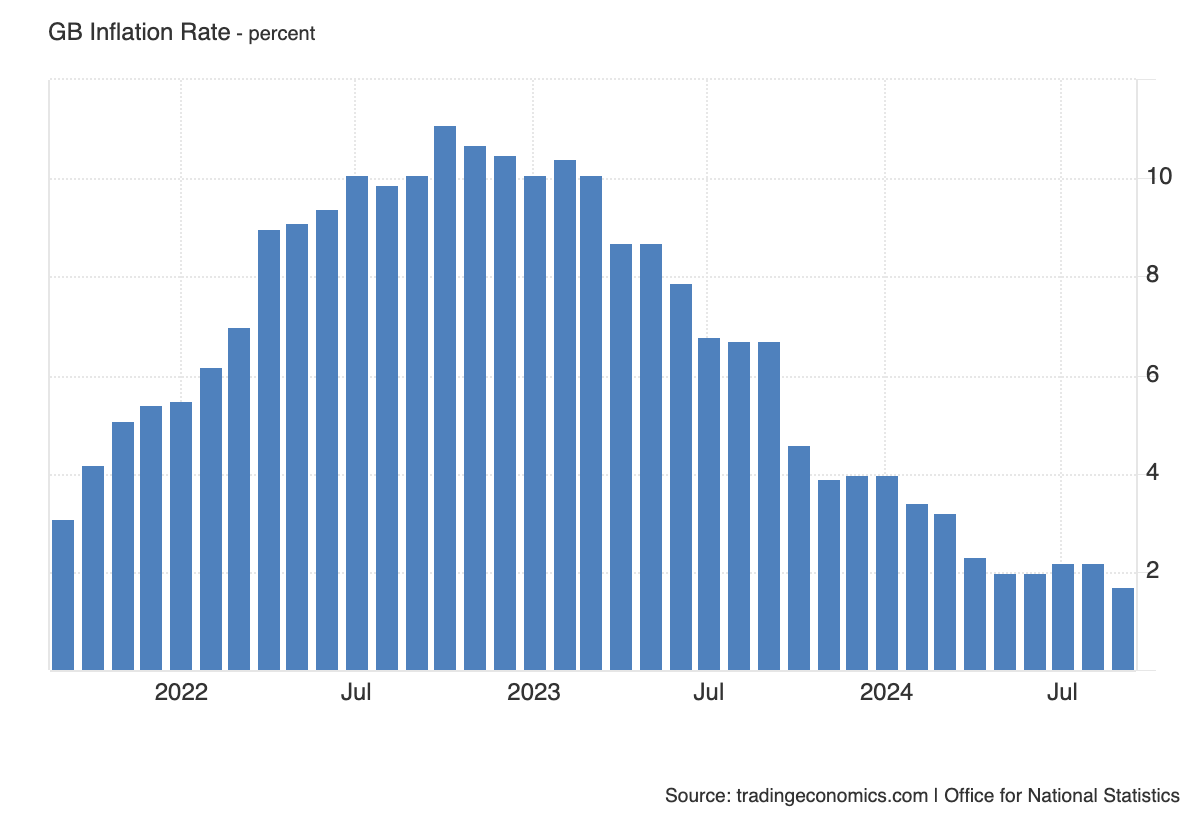

Durante la sesión europea, la inflación en el Reino Unido cayó por debajo del objetivo del 2% del Banco de Inglaterra (BoE). Por lo tanto, se espera que el BoE reanude su ciclo de flexibilización en sintonía con la Reserva Federal y el Banco Central Europeo. Los operadores esperan que el BCE reduzca las tasas el 17 de octubre, ya que la inflación se dirige hacia el objetivo del banco y también por los temores de que la economía del bloque esté en riesgo de entrar en recesión.

El Oro subió a medida que los operadores que buscan seguridad compraron la caída en medio de preocupaciones de que la economía global podría dirigirse hacia una desaceleración y la incertidumbre sobre las próximas elecciones en EE.UU.

Los analistas de UBS escribieron, "Anticipamos que la incertidumbre y la volatilidad aumenten hasta que se establezca la próxima administración de EE.UU.," y sugirieron que el oro y el petróleo podrían ser "coberturas efectivas para el portafolio."

Mientras tanto, según la herramienta CME FedWatch, los operadores ven una probabilidad del 96% de un recorte de tasas de 25 puntos básicos en EE.UU. en noviembre.

La falta de datos económicos mantiene a los operadores enfocados en los desarrollos en el Medio Oriente y el programa de estímulo de China.

La atención de los participantes del mercado se centra en las próximas ventas minoristas de EE.UU., los datos de producción industrial y las solicitudes iniciales de subsidio por desempleo que se publicarán más adelante esta semana.

Movimientos diarios del mercado: El precio del Oro sube mientras los inversores esperan datos clave de EE.UU.

- Los precios del Oro se mantuvieron respaldados por la caída del rendimiento del bono del Tesoro de EE.UU. a 10 años.

- La tasa de la nota de referencia a 10 años bajó dos puntos básicos a 4.014%.

- A pesar de eso, la fortaleza general del Dólar estadounidense ha limitado el rally del Oro hacia los 2.700$.

- El Índice del Dólar estadounidense, que sigue el valor del Dólar frente a una cesta de seis divisas, gana un 0.34% a 103.57.

- Los datos de la Junta de Comercio de Chicago, basados en el contrato de futuros de la tasa de fondos federales de diciembre, indican que los inversores están valorando una flexibilización de 50 puntos básicos (pb) por parte de la Fed en los últimos dos meses de 2024.

Perspectiva técnica del XAU/USD: El precio del Oro sube por encima de 2.670$, con la vista en el máximo anual

La tendencia alcista del Oro sigue en pie, con los compradores lanzando su primer ataque al máximo anual de 2.685$, aunque no lograron superarlo. El momentum sigue siendo alcista, como lo muestra el Índice de Fuerza Relativa (RSI), abriendo la puerta a precios más altos.

Por lo tanto, la primera resistencia del Oro es el máximo anual en 2.685$. Una vez despejado, un movimiento hacia 2.700$ está en las cartas, seguido por 2.750$ y 2.800$.

Por el contrario, si el XAU/USD cae por debajo del máximo del 4 de octubre en 2.670$, un retroceso hacia 2.650$ está en las cartas. En caso de mayor debilidad, el siguiente soporte sería 2.600$, seguido de la media móvil simple (SMA) de 50 días en 2.561$.

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

- XAG/USD sube a 31.74$, impulsado por la caída de los rendimientos del Tesoro de EE.UU. y un mayor sentimiento de riesgo en el mercado.

- El momentum favorece a los alcistas, con el RSI superando la resistencia clave, lo que sugiere un mayor potencial al alza hacia 33.00$.

- El soporte clave se encuentra en 31.60$, con una ruptura por debajo que podría llevar a la Plata a volver a probar el nivel de 30.76$.

Los precios de la Plata subieron el miércoles a medida que los rendimientos del Tesoro de EE.UU. cayeron, un viento favorable para el metal sin rendimiento. Una mejora en el apetito por el riesgo respalda el sector de metales preciosos, empujando al metal gris a alcanzar un máximo de siete días en 32.17$. Al momento de escribir, el XAG/USD cotiza en 31.74$ y gana más del 0.85%.

XAG/USD Análisis del Precio: Perspectiva técnica

Después de caer casi verticalmente desde un pico anual (YTD) de 32.95$ a 30.12$ en tres días, la Plata se está recuperando, con los compradores apuntando a una prueba de 33.00$.

El momentum sigue siendo constructivo, apoyando a los alcistas como lo muestra el Índice de Fuerza Relativa (RSI). El RSI superó el pico de 55 con suficiente margen antes de volverse sobrecomprado.

Por lo tanto, el camino de menor resistencia para la Plata está inclinado al alza. La primera resistencia sería la cifra de 32.00$, seguida del máximo de hoy en 32.17$. Una vez superados esos niveles, la siguiente parada sería el máximo del 20 de mayo en 32.51$ antes de desafiar el máximo anual en 32.95$.

Por el contrario, si el XAG/USD cae por debajo de 31.60$, la Plata podría bajar al mínimo semanal de 30.76$. Esto despeja el camino hacia un mínimo del 8 de octubre de 30.12$ si se supera.

XAG/USD Gráfico Diario

- El EUR/USD se debilitó aún más el miércoles, cayendo por debajo de 1.0900.

- Se avecina un recorte de tasas del BCE, ampliamente esperado que reduzca las tasas en 25 pbs.

- Es poco probable que las cifras finales de inflación de la UE muevan la aguja el jueves.

El EUR/USD está en caída libre, desplomándose a mínimos de varias semanas mientras el Euro sigue desmoronándose antes de la próxima decisión de tasas del Banco Central Europeo (BCE) el jueves. Se espera ampliamente que el BCE reduzca las tasas de interés en un cuarto de punto porcentual, o 25 pbs.

Todos los ojos estarán puestos en el BCE durante la sesión de mercado europea del jueves. Se espera ampliamente que el BCE reduzca su Tasa de Operaciones Principales de Refinanciación en 25 pbs al 3,4% desde el 3,65%, con la Tasa de Depósito del BCE también esperada que tome una reducción de 25 pbs al 3,25% desde el 3,5%. Con el BCE ampliamente esperado que reduzca las tasas frente a una economía pan-UE desequilibrada y enfriándose, el Euro se está quedando sin espacio rápidamente y se espera que continúe declinando a corto plazo.

Pronóstico del precio del EUR/USD

El EUR/USD continúa inclinándose firmemente hacia un impulso bajista, cayendo aún más por debajo de la media móvil exponencial (EMA) de 200 días en la zona de 1.0900. La presión corta extendida podría ver al par continuar su actual retroceso unilateral hacia la región de 1.0800.

El Euro ha caído más del 3% y sigue cayendo rápidamente después de desplomarse desde los recientes máximos por encima de la zona de 1.1200 establecidos a finales de septiembre. El par ha cerrado en rojo en todos menos cuatro de los últimos 15 días consecutivos de negociación, y está preparado para una tercera semana bajista consecutiva.

Gráfico diario del EUR/USD

El Euro FAQs

El Euro es la moneda de los 19 países de la Unión Europea que pertenecen a la eurozona. Es la segunda moneda más negociada del mundo, detrás del dólar estadounidense. En 2022, representó el 31 % de todas las transacciones de divisas, con un volumen de negocios diario promedio de más de 2,2 billones de dólares al día. El EUR/USD es el par de divisas más negociado del mundo, con un estimado del 30 % de todas las transacciones, seguido del EUR/JPY (4 %), el EUR/GBP (3 %) y el EUR/AUD (2 %).

No hubo pausa para el rally del Dólar estadounidense el miércoles, que extendió sus ganancias por sexto día consecutivo y alcanzó nuevos máximos de dos meses a pesar de que los rendimientos globales retrocedieron aún más.

Esto es lo que necesita saber el jueves 17 de octubre:

El Índice del Dólar estadounidense (DXY) subió aún más a máximos de varias semanas por encima de 103.50 gracias a la mayor debilidad en el complejo de riesgo. Las ventas minoristas estarán en el centro del debate junto con el índice manufacturero de la Fed de Filadelfia, las habituales solicitudes iniciales de subsidio de desempleo semanales, la producción industrial y manufacturera, los inventarios empresariales, el índice del mercado de la vivienda NAHB y el informe semanal de la EIA.

El EUR/USD extendió aún más su tramo bajista de varios días y rompió por debajo del soporte de 1.0900 con marcada convicción. El BCE decidirá sobre las tasas seguido de la habitual conferencia de prensa de la presidenta Christine Lagarde. Los datos adicionales incluirán los resultados de la balanza comercial y la tasa de inflación final, junto con el discurso de McCaul del BCE.

El GBP/USD cayó notablemente y rompió el soporte clave de 1.3000 a raíz de los datos de inflación más bajos del Reino Unido. Está previsto que hable Wood del BoE.

El USD/JPY se mantuvo volátil y siempre por debajo de la barrera de 150.00, avanzando modestamente el miércoles tras las ganancias del Dólar y los comentarios moderados de Adachi del BoJ. Se publicarán los resultados de la balanza comercial y el índice de la industria terciaria.

El AUD/USD retrocedió a mínimos de varias semanas después de romper el soporte clave de 0.6700, centrando su atención en la clave SMA de 200 días. Toda la atención se centra en la publicación del informe del mercado laboral australiano.

La disminución de la efervescencia geopolítica y las omnipresentes preocupaciones por la demanda de China pesaron aún más sobre los precios del WTI, motivándolos a romper nuevamente por debajo del nivel de 70.00$ el miércoles.

Los rendimientos más bajos y las perspectivas de una mayor flexibilización por parte de los bancos centrales dieron un impulso adicional a los precios del Oro, llevándolos a la zona de máximos históricos alrededor de 2.685$ por onza troy. Los precios de la Plata se sumaron al avance del martes y subieron a máximos de seis días más allá del nivel de 32.00$ por onza.

- El Dólar estadounidense demuestra fortaleza mientras los mercados valoran una victoria de Trump en noviembre.

- Expectativas de relajación de la Fed: se prevén 150 puntos básicos de relajación total en los próximos 12 meses.

- Las ventas minoristas del jueves serán seguidas de cerca.

El Índice del Dólar estadounidense (DXY), que mide el valor del USD frente a una cesta de otras seis divisas, sigue subiendo mientras los mercados financieros apuestan por una victoria de Donald Trump en las elecciones presidenciales de EE.UU. Esto se debe principalmente a los planes de Trump en varios sectores de la economía de desregular, según el analista de IG Bank. El DXY ha superado una resistencia clave y se dirige hacia 104.00.

Con la economía de EE.UU. mostrando señales mixtas, los funcionarios de la Reserva Federal (Fed) se mantienen cautelosos, señalando que el ritmo de la relajación dependerá de los datos entrantes. Mientras tanto, las tensiones políticas parecen estar beneficiando al USD antes de las elecciones de noviembre.

Resumen diario de los mercados: El Dólar estadounidense gana más terreno en un miércoles tranquilo

- El calendario económico de EE.UU. no mostró eventos destacados el miércoles, ya que los mercados esperan las cifras de ventas minoristas del jueves.

- En caso de que esas cifras sean fuertes, podrían dar otro impulso al USD. Por ahora, los mercados esperan una ligera expansión mensual.

- Los funcionarios de la Fed Daly y Bostic se mantienen cautelosos, sugiriendo solo uno o dos recortes de tasas este año.

- Las expectativas del mercado para la relajación de la Fed han disminuido ligeramente, con dos recortes para fin de año ya no completamente descontados, pero aún permaneciendo por encima del 80%.

Perspectiva técnica del índice del Dólar DXY: El DXY atraviesa niveles clave, se avecina una corrección

El análisis técnico para el índice DXY indica un impulso continuo entre los indicadores, con algunos mostrando señales de sobrecompra. El índice ha superado la crucial media móvil simple (SMA) de 100 días, con la próxima gran resistencia en la SMA de 200 días en 103.80. Mientras los compradores impulsan una perspectiva optimista, podría ocurrir una posible corrección antes del próximo repunte.

Los soportes se encuentran en 103.00, 102.50 y 103.00, mientras que las resistencias se sitúan en 103.30, 103.50 y 104.00.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

El precio del Dólar estadounidense sube ante el peso colombiano tras establecer un mínimo de la sesión en 4.244,00, donde atrajo compradores interesados en llevar el cruce a un máximo de casi cinco semanas no visto desde el 12 de septiembre en 4.276,63.

Actualmente, el USD/COP opera sobre 4.265,97, apreciándose un 0.50% diario.

El Dólar se fortalece frente a las principales monedas emergentes tras declaraciones de Donald Trump

- El Índice del Dólar (DXY) repunta un 0.32%, firmando su cuarta sesión consecutiva al alza.

- El expresidente y candidato presidencial Donald Trump, hizo pública su intención de aumentar los aranceles a las importaciones extranjeras, fortaleciendo el billete verde a niveles del 8 de agosto en 103.54.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El Dow Jones subió 250 puntos el miércoles mientras el índice se recuperaba.

- Las acciones están rebotando de las caídas del martes, con los índices cerca de máximos históricos.

- La reciente 'frenesí de la Fed' ha disminuido, con los mercados confiados en un recorte de 25 pb en noviembre.

El Promedio Industrial Dow Jones (DJIA) subió aproximadamente 250 puntos el miércoles mientras las acciones giran alrededor del punto de inflexión de mitad de semana. El Dow Jones está recuperando las pérdidas del martes, cuando el índice perdió más de tres cuartos de un por ciento, manteniendo la acción del precio cerca de máximos históricos.

Los mercados se han asentado en un patrón de espera sobre los recortes de tasas de la Reserva Federal (Fed), con los operadores de tasas valorando firmemente un 90% de probabilidades de un recorte de tasas de 25 pb el 7 de noviembre, con otro recorte de un cuarto de punto firmemente valorado para el 18 de diciembre. Los inversores están exhaustos después de pasar la mayor parte de 2024 observando a la Fed, y los informes de ganancias del tercer trimestre han dominado las pantallas de los operadores esta semana.

El sector bancario estadounidense publicó ganancias récord en el tercer trimestre esta semana, llevando a múltiples índices a máximos históricos, y una corriente constante de advertencias sobre cómo las altas tasas de interés podrían afectar negativamente la rentabilidad bancaria se ha secado prácticamente de la noche a la mañana. Los principales actores en el espacio tecnológico, incluyendo Amazon (AMZN) y Google (GOOG), están ocupados firmando acuerdos para futuros proyectos nucleares. Las grandes empresas que se dedican al almacenamiento de datos y granjas de computación están buscando proporcionar suficiente energía a las granjas de servidores que están siendo absorbidas por la esfera amorfa de la IA.

Los costos están aumentando rápidamente para la aún incipiente "industria de la IA", una etiqueta colocada a cualquier proyecto que utilice métodos de modelado de grandes conjuntos de datos para generar otros conjuntos de datos recombinados y preformados. A medida que la demanda de energía y los costos equivalentes de energía se disparan, las empresas que venden las palas en la fiebre del oro de la IA están buscando formas de ofrecer energía barata y disponible a gran escala a una industria que ya está lidiando con encontrar valor que no sean inyecciones directas de inversores, y las futuras corrientes de ingresos netos positivos siguen siendo esquivas.

Noticias del Dow Jones

El miércoles es un día de firme recuperación para el Dow Jones, con dos tercios del índice de acciones probando en verde. Apple (AAPL) tropezó durante la sesión de mercado de mitad de semana, retrocediendo un 1,2% y cayendo a 231 $ por acción mientras la empresa tecnológica tomaba una pausa después de alcanzar recientes máximos históricos. Intel (INTC) también perdió un 1,3% para caer por debajo de 22,50 $ por acción después de que se anunciara que la oferta de adquisición exploratoria de Qualcomm sobre el fabricante de chips se ha retrasado hasta después de las elecciones estadounidenses en noviembre.

Pronóstico de precio del Dow Jones

A pesar de un reciente retroceso, el Dow Jones continúa probando cerca de máximos históricos. La acción del precio alcista está en camino de hacer un nuevo intento al alza en el nivel de 43.200, pero las ofertas intradía primero necesitarán recapturar firmemente la zona de 43.000.

El Dow Jones ha subido más del 16% de mínimo a máximo en 2024, con el impulso alcista superando la media móvil exponencial (EMA) de 200 días desde noviembre del año pasado. El DJIA ha ganado casi un 8% en los últimos dos meses después de recuperarse de un mínimo de mediados de septiembre que perforó la EMA de 50 días y probó la zona de precio mayor de 40.000.

Gráfico diario del Dow Jones

El Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- El Peso mexicano se debilitó mientras el Dólar estadounidense gana a pesar de la caída de los rendimientos de EE.UU.

- El FMI rebaja la perspectiva de crecimiento del PIB de México para 2024, citando limitaciones de capacidad y una política monetaria restrictiva.

- Los precios de importación de EE.UU. cayeron bruscamente en septiembre, mientras que Bostic de la Fed sigue siendo optimista sobre alcanzar el objetivo de inflación del 2%.

El Peso mexicano se depreció en las primeras operaciones del miércoles mientras el Dólar estadounidense se fortalecía en medio de un sentimiento mixto en el mercado con la caída de los rendimientos del Tesoro de EE.UU. Lecturas de inflación más suaves entre los países desarrollados sugieren que se avecina una mayor flexibilización, lo que indica que la economía global podría desacelerarse. El USD/MXN cotiza en 19.87, registrando ganancias del 1%.

Las acciones estadounidenses están fluctuando mientras los operadores cambian su enfoque hacia las pequeñas capitalizaciones, ya que el Russell 2000 supera al NASDAQ y al S&P 500. Por lo tanto, las divisas de mercados emergentes sensibles al riesgo, como el Peso, permanecieron a la expectativa.

El martes, el Fondo Monetario Internacional (FMI) revisó a la baja la economía de México al 1.5% en 2024 debido a limitaciones de capacidad y una política monetaria restrictiva. Esto está muy por debajo del 2.4% estimado por la Secretaría de Hacienda y Crédito Público (SHCP).

El FMI estima un crecimiento del PIB para el próximo año del 1.3% a medida que la inflación se acerca al objetivo del 3% del Banco de México (Banxico).

En el frente estadounidense, la agenda reveló que los precios de importación cayeron lo máximo en nueve meses en septiembre debido a la caída de los precios de la energía. Mientras tanto, los precios de exportación cayeron en cifras mensuales y anuales.

El martes, el presidente de la Fed de Atlanta, Raphael Bostic, comentó que la economía de EE.UU. está funcionando bien y que confía en que la inflación alcanzará el objetivo del 2%. No prevé una recesión, aunque espera que la inflación se mantenga volátil y el empleo robusto.

Más adelante en la semana, la agenda económica del jueves incluirá la publicación de las Ventas Minoristas, las Solicitudes Iniciales de Subsidio por Desempleo, la Producción Industrial y más discursos de la Fed.

Resumen diario de los mercados: El Peso mexicano se desploma mientras el USD/MXN supera los 19.80

- Anteriormente, durante la sesión norteamericana, el Peso mexicano tocó un mínimo de cinco semanas mientras el USD/MXN alcanzó un máximo de 19.93, cerca de la cifra psicológica de 20.00.

- El FMI dijo que una reciente reforma judicial crea "importantes incertidumbres sobre la efectividad de la aplicación de contratos y la previsibilidad del estado de derecho."

- La encuesta de Banxico reveló que los economistas estiman que el banco central reducirá las tasas en 50 pb para el resto del año. Se proyecta que la tasa de cambio del USD/MXN termine en 19.69 y que la economía crezca un 1.45% en 2024.

- Los precios de importación de EE.UU. cayeron un -0.4% intermensual como se esperaba en septiembre. Los precios de exportación se desplomaron un -0.7%, más de lo estimado de una contracción del -0.4% y menos que el -0.9% de agosto.

- Los datos de la Junta de Comercio de Chicago a través del contrato de futuros de la tasa de fondos federales de diciembre muestran que los inversores estiman una flexibilización de 50 pb por parte de la Fed para fin de año.

Perspectiva técnica del USD/MXN: El Peso mexicano se desploma mientras los compradores apuntan al USD/MXN en 20.00

La tendencia alcista del USD/MXN se mantiene intacta ya que el par superó brevemente los 19.90 para alcanzar máximos de varias semanas. El momentum sigue siendo alcista como lo muestra el Índice de Fuerza Relativa (RSI). Esto ejercería presión al alza sobre el par exótico, que podría superar la cifra de 20.00 mientras los operadores buscan seguridad antes de las elecciones en EE.UU.

El próximo nivel de resistencia del USD/MXN sería 20.00. Si se supera, la próxima resistencia sería el máximo anual de 20.22, antes de desafiar los 20.50.

Por otro lado, si el USD/MXN cae por debajo del soporte del máximo del 1 de octubre en 19.82, podría exacerbar una prueba del pico diario del 10 de octubre en 19.61. En caso de mayor debilidad, el siguiente soporte será el mínimo del 4 de octubre en 19.10 antes de probar los 19.00.

El Peso mexicano FAQs

El Peso mexicano (MXN) es la moneda más comercializada entre sus pares latinoamericanas. Su valor está ampliamente determinado por el desempeño de la economía mexicana, la política del banco central del país, la cantidad de inversión extranjera en el país e incluso los niveles de remesas enviadas por los mexicanos que viven en el extranjero, particularmente en los Estados Unidos. Las tendencias geopolíticas también pueden afectar al MXN: por ejemplo, el proceso de nearshoring (o la decisión de algunas empresas de reubicar la capacidad de fabricación y las cadenas de suministro más cerca de sus países de origen) también se considera un catalizador para la moneda mexicana, ya que el país se considera un centro de fabricación clave en el continente americano. Otro catalizador para el MXN son los precios del petróleo, ya que México es un exportador clave de la materia prima.

El objetivo principal del banco central de México, también conocido como Banxico, es mantener la inflación en niveles bajos y estables (en o cerca de su objetivo del 3%, el punto medio de una banda de tolerancia de entre el 2% y el 4%). Para ello, el banco establece un nivel adecuado de tasas de interés. Cuando la inflación es demasiado alta, Banxico intentará controlarla subiendo las tasas de interés, lo que encarece el endeudamiento de los hogares y las empresas, enfriando así la demanda y la economía en general. Las tasas de interés más altas son generalmente positivas para el Peso mexicano (MXN), ya que conducen a mayores rendimientos, lo que hace que el país sea un lugar más atractivo para los inversores. Por el contrario, las tasas de interés más bajas tienden a debilitar el MXN.

La publicación de datos macroeconómicos es clave para evaluar el estado de la economía y puede tener un impacto en la valuación del peso mexicano (MXN). Una economía mexicana fuerte, basada en un alto crecimiento económico, un bajo desempleo y una alta confianza es buena para el MXN. No solo atrae más inversión extranjera, sino que puede alentar al Banco de México (Banxico) a aumentar las tasas de interés, en particular si esta fortaleza se acompaña de una inflación elevada. Sin embargo, si los datos económicos son débiles, es probable que el MXN se deprecie.

Como moneda de mercado emergente, el Peso mexicano (MXN) tiende a subir durante períodos de riesgo, o cuando los inversores perciben que los riesgos generales del mercado son bajos y, por lo tanto, están ansiosos por participar en inversiones que conllevan un mayor riesgo. Por el contrario, el MXN tiende a debilitarse en momentos de turbulencia del mercado o incertidumbre económica, ya que los inversores tienden a vender activos de mayor riesgo y huir a los refugios seguros más estables.

- El EUR/GBP subió el miércoles, intentando recuperar la SMA de 20 días.

- El RSI está subiendo bruscamente, mientras que el MACD está plano y en verde, lo que sugiere que la presión de compra se está recuperando.

En la sesión del miércoles, el par aterrizó en 0.8360 con una ganancia del 0,37%. El cruce se disparó e intenta recuperar la media móvil simple (SMA) de 20 días, pero el impulso sigue siendo plano.

El índice de fuerza relativa (RSI) está actualmente en 48, lo que está en el área negativa, pero su pendiente está subiendo bruscamente, lo que sugiere que la presión de compra se está recuperando. El indicador de convergencia/divergencia de medias móviles (MACD) está plano y en verde, lo que sugiere que la presión de compra también está plana.

En términos de acción del precio, el par ha estado operando dentro de un rango de 0.8352 y 0.8390. Hay niveles de soporte en 0.8350, 0.8330 y 0.8315, y niveles de resistencia en 0.8370, 0.8390 y 0.8400. En caso de que los alcistas no logren ganar el área de 0.8360-0.8400, podría desencadenar una fuerte presión de venta, pero una consolidación por encima podría impulsar una recuperación. Mientras tanto, el impulso de compra sigue siendo moderado.

Gráfico diario del EUR/GBP

- El USD/MXN sube un 0.95%, alcanzando máximos no vistos desde el 11 de septiembre.

- Donald Trump amaga con la imposición de aranceles a los autos provenientes de México que ingresen a Estados Unidos.

- El Fondo Monetario Internacional (FMI) recorta sus perspectivas de crecimiento para México en 2024.

El USD/MXN estableció un mínimo de la sesión en 19.67, encontrando compradores agresivos que llevaron la paridad a máximos de 5 semanas en 19.74. Actualmente, el dólar estadounidense opera sobre 19.90 frente al Peso mexicano, ganando un 1.04% diario.

El Peso mexicano es presionado a la baja ante proyecciones de bajo crecimiento del FMI

El Fondo Monetario Internacional disminuyó las perspectivas de crecimiento económico para México en 2024, pasando de un 2.4% a un 2.2%. Este ajuste a la baja se debe a una moderación en la demanda, la cual es un reflejo de la desaceleración económica en Estados Unidos. El organismo aumentó sus proyecciones de crecimiento económico de 1.4% a 1.6% para el 2025.

Por otro lado, el expresidente y candidato presidencial Donald Trump, señaló que buscará imponer aranceles de más del “100, 200 o incluso 300%” a los automóviles mexicanos que ingresen a Estados Unidos con la intención de evitar un debilitamiento mayor en la industria automotriz estadounidense. Estas declaraciones aumentaron la presión vendedora en el Peso mexicano, arrastrándolo a mínimos de cinco semanas no vistos desde el 11 de septiembre.

Niveles técnicos en el USD/MXN

El USD/MXN estableció un soporte de corto plazo en 19.24, dado por el mínimo del 14 de octubre. La siguiente zona de soporte se encuentra en 19.06, punto pivote del 18 de septiembre, área donde se originó el más reciente movimiento alcista.

La resistencia clave La observamos en 20.14, dado por el máximo del 11 de septiembre. El Índice de Fuerza Relativa está en 77.94 entrando en zona de sobreventa, por lo que no se descarta un retroceso en el corto plazo.

Gráfico de 4 horas del USD/MXN

El candidato presidencial estadounidense Trump declaró ayer que 'arancel' era la palabra más hermosa del diccionario. Amenazó con que si otros países intentaran alejarse del USD como la moneda de reserva dominante en el mundo, aumentaría los aranceles comerciales sobre ese país, señala Jane Foley, analista de FX de Rabobank.

La posición del USD como moneda de reserva dominante seguirá disminuyendo

"Aunque los datos agregados de reservas de FX del FMI no muestran ninguna evidencia de que el uso de sanciones y aranceles en los últimos años haya acelerado el alejamiento del USD, es difícil ignorar el impacto potencial de los cambios en los factores geopolíticos. A pesar de las amenazas de Trump, en nuestra opinión, es probable que la posición del USD como moneda de reserva dominante continúe disminuyendo, aunque el ritmo probablemente seguirá siendo lento."

"Para muchos países, particularmente aquellos fuertemente alineados con EE.UU., el riesgo de aranceles comerciales podría ser suficiente para evitar un alejamiento del uso del USD como la moneda de facturación dominante. Sin embargo, las implicaciones para los países que ya tienen una relación geopolítica deteriorada con EE.UU., la implementación de sanciones podría proporcionar un mayor incentivo para evitar el USD con el tiempo."

"Los productos de producción nacional, sin embargo, suelen ser más caros o de una calidad inferior a la importación que reemplazan. Por lo tanto, los aranceles tienden a ser inflacionarios, lo que debería elevar el USD y por esta razón esperaríamos que el USD sea más fuerte en los primeros meses de una presidencia de Trump que en una de Harris. Con el tiempo, sin embargo, los aranceles pueden reducir la productividad y el potencial de crecimiento."

- El GBP/USD cae un 0,34%, alcanzando un mínimo de 1.2981 tras un informe de inflación débil en el Reino Unido que sorprende a los mercados.

- Un cierre por debajo de 1.3000 podría llevar al par a probar la media móvil de 100 días (DMA) en 1.2951 y niveles de soporte adicionales.

- Si los toros recuperan el control, la resistencia en 1.3100 y la media móvil de 50 días (DMA) en 1.3118 son objetivos clave al alza.

La Libra esterlina se desplomó tras un informe de inflación en el Reino Unido más débil de lo esperado, lo que arrastró la tasa de cambio del GBP/USD a un mínimo de dos meses de 1.2981. Aunque ha recuperado algo de terreno, el par está perdiendo un 0,49% y cotiza en 1.3008 al momento de escribir.

Pronóstico del precio del GBP/USD: Perspectiva técnica

Después de superar el mínimo del 14 de octubre de 1.3029, el GBP/USD aceleró su caída por debajo de 1.3000, lo que podría allanar el camino para más bajas.

El impulso apoya a los vendedores, como lo muestra el Índice de Fuerza Relativa (RSI), que rompió el último mínimo, indicando que la tendencia bajista se está acelerando.

Si el GBP/USD logra un cierre diario por debajo de 1.3000, esto podría potencialmente enviar al par a desafiar la media móvil de 100 días (DMA) en 1.2951. En caso de mayor debilidad, el siguiente objetivo sería el máximo del 8 de marzo convertido en soporte en 1.2894. Si se supera, el par podría extender sus pérdidas hasta la media móvil de 200 días (DMA) en 1.2793.

Sin embargo, si los compradores empujan la tasa de cambio más allá del máximo de hoy en 1.3076, un movimiento hacia 1.3100 está en las cartas. Una vez despejado, la siguiente resistencia sería la media móvil de 50 días (DMA) en 1.3118.

Precio del GBP/USD – Gráfico diario

Libra esterlina PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Libra esterlina (GBP) frente a las principales monedas hoy. Libra esterlina fue la divisa más fuerte frente al Dólar australiano.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.13% | 0.50% | 0.31% | 0.02% | 0.57% | 0.34% | 0.29% | |

| EUR | -0.13% | 0.39% | 0.20% | -0.08% | 0.45% | 0.24% | 0.10% | |

| GBP | -0.50% | -0.39% | -0.21% | -0.47% | 0.06% | -0.15% | -0.23% | |

| JPY | -0.31% | -0.20% | 0.21% | -0.25% | 0.28% | 0.05% | 0.01% | |

| CAD | -0.02% | 0.08% | 0.47% | 0.25% | 0.53% | 0.31% | 0.24% | |

| AUD | -0.57% | -0.45% | -0.06% | -0.28% | -0.53% | -0.21% | -0.28% | |

| NZD | -0.34% | -0.24% | 0.15% | -0.05% | -0.31% | 0.21% | -0.08% | |

| CHF | -0.29% | -0.10% | 0.23% | -0.01% | -0.24% | 0.28% | 0.08% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Libra esterlina de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el GBP (base)/USD (cotización).

- GBP/CAD extiende su corrección a nuevos mínimos tras los datos de inflación del Reino Unido, inferiores a los esperados.

- El aumento del 1,7% en los precios en septiembre está por debajo del objetivo del 2,0% del BoE.

- Aumenta la probabilidad de que el BoE recorte las tasas de interés, disminuyendo las entradas de capital extranjero y la demanda de la Libra esterlina.

GBP/CAD se desploma el miércoles y cae casi medio punto porcentual hasta la zona media de 1.7900. La caída es causada por la publicación de datos de inflación del Reino Unido inferiores a los esperados, que mostraron que la inflación general cayó al 1,7%, lo que ejerció presión a la baja sobre la Libra esterlina (GBP).

Una inflación más baja aumenta la probabilidad de que el Banco de Inglaterra (BoE) recorte las tasas de interés, y las tasas de interés más bajas son negativas para la Libra esterlina, ya que reducen las entradas de capital extranjero.

Antes de la publicación, no estaba claro si el BoE seguiría adelante con un recorte de tasas en su próxima reunión en noviembre, principalmente debido a la persistente alta inflación de los servicios. Sin embargo, las cifras del miércoles aumentan las probabilidades de que el banco proceda con un recorte de tasas de 25 puntos básicos (pbs) (0,25%).

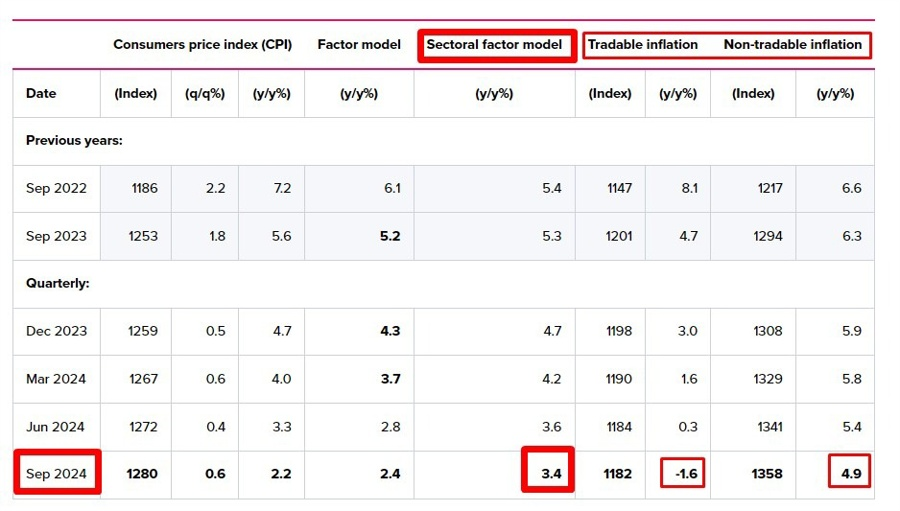

Los datos del miércoles mostraron que tanto la inflación subyacente como la del sector servicios se enfriaron en septiembre, cayendo al 3,2% y 4,9% respectivamente. La inflación subyacente cayó desde el 3,6% en agosto y estuvo por debajo del 3,4% esperado; la inflación de servicios cayó desde el 5,5% en agosto, alcanzando su nivel más bajo desde mayo de 2022.

Bailey reivindicado