- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

El Índice del Dólar (DXY) inicialmente subió un 0.2% a 104.32 en el "Trump Trade", pero volvió al 104.09 del viernes pasado. El DXY necesita romper por debajo de 104 para moverse hacia 103, señala Philip Wee, Estratega Senior de FX de DBS.

El DXY sube tras los comentarios de Powell

"El DXY se apreció ligeramente un 0.1% a 104.19 en medio de un aumento de 4.7 puntos básicos en el rendimiento del bono del Tesoro estadounidense a 10 años hasta el 4.23%. El DXY inicialmente subió un 0.2% a 104.32 en el "Trump Trade" desencadenado por el intento de asesinato del candidato presidencial Donald Trump. Sin embargo, el DXY volvió al cierre de 104.09 del viernes pasado en anticipación de una entrevista moderada del presidente de la Reserva Federal, Jerome Powell."

"Además de expresar más confianza sobre el retorno de la inflación en EE.UU. al objetivo del 2%, Powell dijo que la Fed podría bajar las tasas antes de que la inflación alcanzara el objetivo, especialmente si el mercado laboral se debilitara inesperadamente. Sin embargo, el DXY comenzó a subir después de que Powell declarara claramente que la Fed aún no estaba lista para proporcionar una guía basada en el tiempo sobre recortes de tasas."

"El DXY necesita romper por debajo de 104, los niveles de soporte en abril y junio, antes de que pueda pensar en volver a visitar el mínimo del año por debajo de 103. Mientras tanto, el alza del DXY está limitada alrededor de 104.4-104.8 donde se encuentran sus medias móviles de 200 y 100 días."

- El precio del Oro alcanza un máximo histórico de 2.465$ ante las crecientes expectativas de un recorte de tasas de la Fed en septiembre.

- La posible victoria electoral de Trump alimenta la volatilidad del mercado, impulsando a los inversores hacia activos sin rendimiento.

- Datos de inflación más bajos de lo esperado y comentarios moderados de Powell respaldan al Oro.

El precio del Oro se dispara a un nuevo máximo histórico de 2.465$ el martes en medio de crecientes apuestas de que la Reserva Federal (Fed) de EE.UU. comenzará su ciclo de relajación en septiembre. Esto, junto con las crecientes posibilidades de que el expresidente Donald Trump gane las elecciones de noviembre, respaldó al metal amarillo. El XAU/USD cotiza en 2.465$, ganando más del 1.70%.

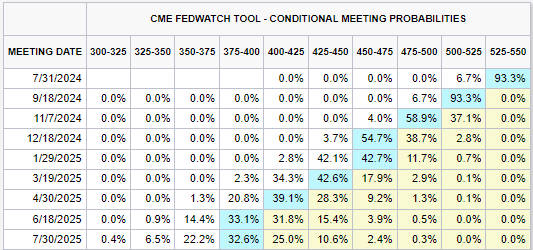

Las cifras de inflación al consumidor más bajas de lo esperado de la semana pasada impulsaron los precios del metal sin rendimiento en medio del giro moderado de la Fed. La herramienta CME FedWatch muestra que las probabilidades de un recorte de tasas de 25 puntos básicos en septiembre son del 100%, con una pequeña parte de los economistas previendo una relajación de 50 pb.

Además, los desarrollos políticos del fin de semana que involucran al expresidente Trump patrocinaron un impulso en el metal dorado. La presidencia de Trump apuntará a aumentar los aranceles y recortar impuestos, lo que probablemente aumentará el déficit presupuestario de EE.UU. y generará presiones inflacionarias.

Mientras tanto, el presidente de la Fed, Jerome Powell, apareció en el Economic Club de Washington, donde comentó que la economía se desempeñó bien y agregó que la Fed reducirá los costos de endeudamiento una vez que esté segura de que la inflación se está moviendo hacia el objetivo del 2%.

En cuanto a los datos, la Oficina del Censo de EE.UU. informó que las ventas minoristas en junio se mantuvieron sin cambios, como se esperaba. Sin embargo, excluyendo autos, las ventas aumentaron significativamente, superando las previsiones.

Motores del mercado: El Oro sube mientras los operadores ignoran los datos mixtos de EE.UU.

- Los datos del Índice de Precios al Consumo (IPC) de EE.UU. más débiles de lo esperado patrocinaron el impulso del oro por encima de los 2.400$, ya que las probabilidades de recortes de tasas de la Fed aumentaron, como lo reflejan los rendimientos decrecientes de los bonos del Tesoro de EE.UU.

- Las ventas minoristas de EE.UU. en junio se mantuvieron planas en 0% mensual, como se esperaba. Las ventas principales aumentaron un 0.4% mensual, por encima del 0.1% proyectado.

- Los precios de exportación e importación de junio disminuyeron, con los precios de exportación cayendo un -0.5% mensual, por debajo del pronóstico de -0.1%. Los precios de importación aumentaron en comparación con la caída de -0.2% de mayo, situándose en 0%, por debajo del aumento estimado del 0.2%.

- Mientras tanto, el Índice del Dólar estadounidense (DXY), que sigue el valor del Dólar frente a una cesta de seis divisas, sube un mínimo 0.02% a 104.27.

- El contrato de futuros de la tasa de fondos federales de diciembre de 2024 implica que la Fed flexibilizará la política en 53 puntos básicos (pb) hacia finales del año, frente a los 50 del viernes pasado.

- Los precios del Oro retrocedieron ligeramente debido a la decisión del Banco Popular de China (PBoC) de detener las compras de oro en junio, como lo hizo en mayo. A finales de junio, China tenía 72.80 millones de onzas troy del metal precioso.

Análisis técnico del Oro: El XAU/USD se disparó y extendió su repunte mientras los operadores miran los 2.500$

Los precios del oro siguen siendo alcistas y cotizan en máximos históricos, superando el máximo del 20 de mayo de 2.450$, lo que abrió la puerta a más ganancias. El impulso sigue favoreciendo a los toros, como lo muestra el RSI, que apunta más alto y está cerca de alcanzar las condiciones de sobrecompra "regulares".

La próxima resistencia del XAU/USD sería 2.475$, seguida de la cifra de 2.500$. Por el contrario, si los precios del oro caen por debajo de 2.450$, la primera resistencia sería la cifra de 2.400$, seguida del máximo del 5 de julio en 2.392$. Si se despeja, el XAU/USD .continuaría a 2.350$.

El Oro

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

- El AUD/JPY se relaja a 106.80, aún por debajo del soporte de la SMA de 20 días.

- La trayectoria descendente continúa, aunque con un ritmo más lento ya que el sentimiento bajista parece estar desacelerándose.

- A medida que los bajistas pierden fuerza, el par podría comerciar lateralmente en las próximas sesiones.

En la sesión del martes, el par AUD/JPY registró una leve caída a 106.70, siguiendo la tendencia descendente gradual de la semana pasada. Sin embargo, el impulso bajista parece estar aplanándose, como sugiere la forma de las velas diarias, tras una racha de cuatro días de pérdidas. Como tal, aunque se proyecta que el par mantenga su descenso, podría estar acercándose una desaceleración en la actividad bajista.

El RSI diario para el par AUD/JPY ahora se sitúa en 51, mientras que el MACD diario presenta barras rojas planas, lo que implica que la actividad de venta está disminuyendo.

AUD/JPY gráfico diario

Tomando una vista más amplia, el par AUD/JPY parece mantener una tendencia bajista, acentuada aún más por su posición por debajo del soporte de la media móvil simple (SMA) de 20 días. Si el movimiento descendente continúa, los niveles de soporte inmediato en 106.50 y 106.00 siguen siendo los marcadores críticos a vigilar. Por otro lado, para limitar más pérdidas potenciales, los compradores deberían apuntar a recuperar el nivel de 107.00, la zona de 107.30 (SMA de 20 días) y luego apuntar a la barrera de 108.00 como una señal de recuperación.

La miembro de la Junta de Gobernadores de la Reserva Federal (Fed), la Dra. Adriana Kugler, señaló el martes que, aunque las presiones inflacionarias ciertamente han disminuido, la Fed aún necesita algunas piezas del rompecabezas de los recortes de tasas antes de que pueda haber movimiento en las tasas.

Aspectos destacados clave

Si los datos entrantes no proporcionan confianza de que la inflación se está moviendo hacia el objetivo del 2%, puede ser apropiado mantener las tasas estables un poco más.

Si el mercado laboral se enfría demasiado, será apropiado recortar las tasas de interés más temprano que tarde.

Los riesgos al alza para la inflación y los riesgos a la baja para el empleo se han vuelto más equilibrados.

Será apropiado comenzar a relajar la política monetaria a finales de este año si las condiciones económicas continúan evolucionando favorablemente.

El reequilibrio continuo del mercado laboral sugiere que la inflación continuará moviéndose hacia el objetivo del 2%.

El mercado laboral ha visto un reequilibrio sustancial.

La oferta y la demanda están gradualmente entrando en mejor equilibrio.

La inflación sigue por encima del objetivo del banco central de EE.UU.

La inflación ha continuado su tendencia a la baja, a pesar de algunos altibajos al inicio de este año.

- El AUD/USD muestra una nueva disminución desde el martes, cayendo por debajo de 0.6730.

- Los datos laborales australianos dictarán la dinámica a corto plazo que podría impulsar un RBA más de línea dura.

- Los datos sólidos de EE.UU. podrían no ser suficientes para cerrar la divergencia entre la postura de la Fed y el RBA.

El Dólar Australiano (AUD) continuó perdiendo terreno frente al USD el martes, cayendo a 0.6730. Después de una caída inicial en la sesión del lunes, el AUD ha extendido sus pérdidas a medida que aumenta la toma de beneficios por parte de los inversores. Sin embargo, la perspectiva fundamental sugiere la potencial resiliencia del AUD frente al USD en medio de las divergencias de política monetaria entre la Reserva Federal y el Banco de la Reserva de Australia (RBA).

A pesar de los signos de debilidad en la economía australiana, la inflación persistentemente alta ha frenado la intención del RBA de bajar las tasas de interés. Se anticipa que el RBA será uno de los últimos bancos centrales entre los países del G10 en comenzar a recortar tasas, un factor que podría limitar la caída del AUD y extender sus ganancias.

Resumen diario de los motores del mercado: El AUD podría ver un alza ya que el mercado laboral podría justificar una subida

- Los inversores están atentos a los datos de empleo de Australia que se publicarán el jueves. Se pronostica que el informe mostrará que en junio, 20.000 buscadores de empleo encontraron trabajo, en comparación con 39.700 en mayo.

- Si la tasa de desempleo se mantiene estable en 4.0%, esto significaría un mercado laboral robusto que podría aumentar aún más las expectativas de una postura de endurecimiento de políticas del RBA.

- En EE.UU., los datos de ventas minoristas de junio mostraron una caída del 0.1% mes a mes, siguiendo la misma cifra en abril, ligeramente por debajo del pronóstico del mercado.

- Estos datos más débiles refuerzan la especulación del mercado de un recorte de tasas por parte de la Reserva Federal antes de lo esperado.

- La valoración del mercado actualmente indica casi un 50% de probabilidad de que el RBA aumente las tasas en septiembre o noviembre. Por el contrario, las probabilidades de un recorte de tasas por parte de la Reserva Federal en septiembre se sitúan en 90%, sujeto a los datos entrantes.

Análisis Técnico: El AUD/USD entra en fase de consolidación, la perspectiva general sigue siendo positiva

A pesar de las recientes pérdidas, la perspectiva del AUD/USD sigue siendo positiva, con el par manteniendo niveles no vistos desde enero. Tras un rally de más del 1,5% en julio, los indicadores, incluido el RSI y el MACD, se acercaron a territorio de sobrecompra, lo que provocó una ligera corrección.

El objetivo para los compradores es mantenerse entre el rango de 0.6700-0.6730, mientras que los niveles de soporte están marcados en 0.6680 y 0.6650.

El empleo

Las condiciones del mercado laboral son un elemento clave para evaluar la salud de una economía y, por lo tanto, un factor clave para la valoración de las divisas. Un alto nivel de empleo, o un bajo nivel de desempleo, tiene implicaciones positivas para el gasto de los consumidores y, por tanto, para el crecimiento económico, lo que impulsa el valor de la moneda local. Por otra parte, un mercado laboral muy ajustado -situación en la que hay escasez de trabajadores para cubrir los puestos vacantes- también puede tener implicaciones en los niveles de inflación y, por tanto, en la política monetaria, ya que una oferta de mano de obra baja y una demanda alta conducen a unos salarios más altos.

El ritmo al que crecen los salarios en una economía es clave para los responsables políticos. Un crecimiento salarial elevado significa que los hogares disponen de más dinero para gastar, lo que suele traducirse en subidas de precios de los bienes de consumo. A diferencia de otras fuentes de inflación más volátiles, como los precios de la energía, el crecimiento salarial se considera un componente clave de la inflación subyacente y persistente, ya que es improbable que los aumentos salariales se deshagan. Los bancos centrales de todo el mundo prestan mucha atención a los datos de crecimiento salarial a la hora de decidir su política monetaria.

El peso que cada banco central asigna a las condiciones del mercado laboral depende de sus objetivos. Algunos bancos centrales tienen mandatos explícitamente relacionados con el mercado laboral más allá de controlar los niveles de inflación. La Reserva Federal de Estados Unidos (Fed), por ejemplo, tiene el doble mandato de promover el máximo empleo y unos precios estables. Mientras tanto, el único mandato del Banco Central Europeo (BCE) es mantener la inflación bajo control. Aún así, y a pesar de los mandatos que tengan, las condiciones del mercado laboral son un factor importante para las autoridades dada su importancia como indicador de la salud de la economía y su relación directa con la inflación.

- Constellation Energy (CEG) baja un 3.18%, en sintonía con Broadcom, que presenta una minusvalía de 2.65%, en el día.

- Interactive Brokers dará a conocer su reporte trimestral el día de hoy.

- Microsoft y Tesla publicarán sus reportes de ganancias la próxima semana.

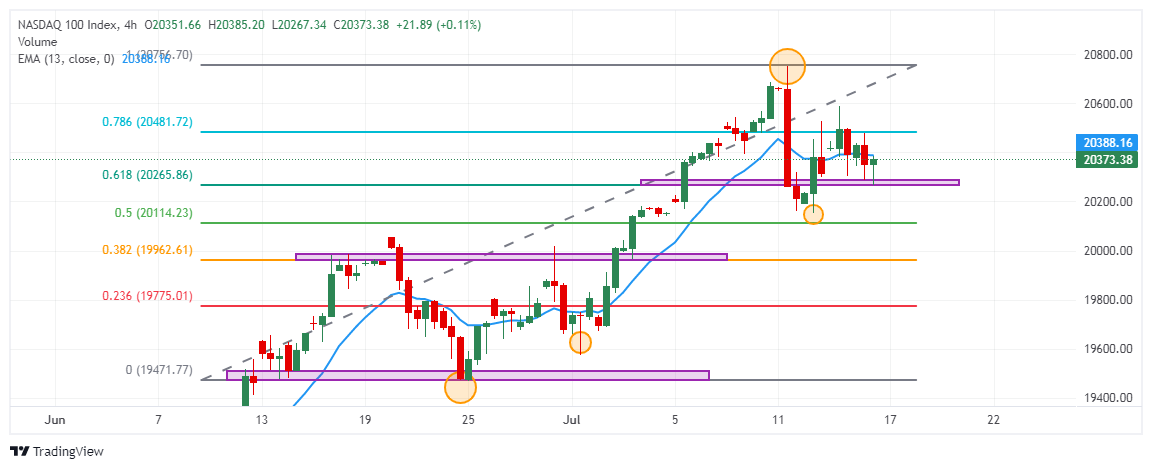

El Nasdaq 100 marcó un máximo en 20.479 durante la sesión americana, encontrando vendedores que llevaron el índice a un mínimo del día en 20.267. Actualmente, el índice cotiza en 20.311, perdiendo un 0.30%, diario.

Los inversionistas tendrán el foco en la temporada de reportes financieros del segundo trimestre

Interactive Brokers, la compañía líder en ofrecer soluciones financieras, dará a conocer su reporte financiero correspondiente al segundo trimestre al cierre del mercado. Se espera que la empresa tenga ingresos por 1.26 $ B y una ganancia por acción de 1.71 $.

Microsoft reportará el próximo martes, el consenso espera ingresos por 64.37 $ B y una ganancia por acción de 2.93 $. De igual forma, Tesla dará a conocer su información financiera el mismo día, las expectativas indican ingresos por 24.07 $ B y una ganancia por acción por de 0.60 $.

Constellation Energy cotiza al cierre en 206.19 $, perdiendo un 3.18%. De igual forma, Broadcom opera en 167.11 $, cayendo un 2.65%.

Niveles a considerar en el Nasdaq 100

El Nasdaq 100 se mantiene por encima del primer soporte ubicado en 20.300, en convergencia con el retroceso al 61.8% de Fibonacci. El siguiente soporte se encuentra en 20.151, mínimo del 12 de julio. La resistencia más cercana está en 20.754, máximo del 11 de julio.

Gráfico de 4 horas del Nasdaq 100

La acción de precios inconclusa del martes en el universo FX se produjo a raíz de la especulación incesante de un recorte de tasas por parte de la Fed en septiembre, dejando al Dólar estadounidense y a la mayoría de los activos vinculados al riesgo casi sin cambios respecto a los niveles de cierre del lunes.

Esto es lo que necesitas saber el miércoles 17 de julio:

El índice USD (DXY) rondaba los bajos 104,00 después de que los efectos de las ventas minoristas de EE.UU. mejor de lo esperado se desvanecieran hacia el final de la sesión del martes. Las habituales solicitudes semanales de hipotecas están programadas para el primer turno el 17 de julio, seguidas por los permisos de construcción, los inicios de viviendas, la producción industrial y el Libro Beige de la Fed. Además, se espera que hablen Barkin y Waller de la Fed.

El EUR/USD logró dejar atrás la reacción instintiva anterior y volvió a la zona de 1.0900. El 17 de julio, la tasa de inflación final en la zona euro será el evento destacado en el viejo continente.

El GBP/USD operó de manera vacilante, aunque logró mantener el negocio cerca de los picos recientes justo por debajo de 1.3000. La publicación de la tasa de inflación del Reino Unido será el centro de atención el 17 de julio.

El USD/JPY sumó a las ganancias del lunes a raíz de la reanudación de la presión de venta en torno a la moneda japonesa. Se espera el índice Tankan de Reuters el 17 de julio.

El AUD/USD cayó notablemente a mínimos de varios días cerca de 0.6710, sumando al retroceso del lunes en medio de precios más bajos de las materias primas y pequeñas ganancias en el Dólar. El índice líder seguido por Westpac y el discurso de Simon del RBA están programados en Australia el 17 de julio.

Las persistentes preocupaciones sobre la demanda pesaron sobre los comerciantes y provocaron que los precios del WTI retrocedieran por tercera sesión consecutiva y se acercaran a la marca de 80,00$ por barril.

Los precios del Oro avanzaron a un máximo histórico por encima de la marca de 2.460$ por onza troy mientras los comerciantes continuaban evaluando los recortes de tasas por parte de la Fed. Su primo, la Plata, siguió el mismo camino y subió por encima de la marca de 31,00$ por onza después de dos retrocesos diarios consecutivos.

- El Dow Jones gana un 1.7% en un solo día mientras aumentan las esperanzas de recorte de tasas.

- La disminución de los datos de ventas minoristas de EE.UU. reavivó las apuestas del mercado por un recorte de tasas en septiembre.

- El Dow Jones establece un nuevo récord histórico por segundo día consecutivo.

El Promedio Industrial Dow Jones (DJIA) se disparó a un segundo día consecutivo de récord, subiendo más de 680 puntos para alcanzar un nuevo máximo histórico por encima de 40.900,00, ya que el sentimiento del mercado se inclina aún más hacia las esperanzas de un recorte de tasas en septiembre por parte de la Reserva Federal (Fed).

Las ventas minoristas de EE.UU. se mantuvieron planas en junio, registrando un 0.0% en línea con las previsiones y cayendo desde el aumento revisado del 0.3% del mes anterior, lo que indica que la economía doméstica de EE.UU. sigue debilitándose y provocando una avalancha en el mercado hacia las expectativas de un recorte de tasas en septiembre.

Según la herramienta FedWatch del CME, los mercados de tasas tienen completamente valorado un recorte de tasas en septiembre, con probabilidades funcionales del 100% de al menos un recorte de un cuarto de punto cuando el Comité Federal de Mercado Abierto (FOMC) se reúna en septiembre. La próxima decisión de tasas del FOMC el 31 de julio aún se espera ampliamente que sea una pausa, ya que los responsables de la política monetaria esperan unos meses más de datos para confirmar que la inflación está disminuyendo hacia los objetivos antes de tomar medidas.

Noticias del Dow Jones

El Dow Jones se disparó más de 680 puntos en su punto más alto el martes, mientras el índice bursátil principal se dirige hacia 41.000,00 después de cruzar la zona de 40.000,00 por primera vez en mayo.

Unitedhealth Group Inc. (UNH) se disparó un 5.55% a 544,16$ por acción el martes después de reportar ganancias mejores de lo esperado en el segundo trimestre, ayudando a enviar al Dow Jones aún más alto. Más de dos tercios del Dow Jones están en verde por el día, aunque las acciones tecnológicas y adyacentes a la IA sufrieron pequeñas pérdidas mientras el mercado se orienta hacia la exposición a recortes de tasas.

Merck & Co Inc. (MRK) cayó un -1.5% a 126,20 $ por acción, seguido de cerca por Microsoft Corp. (MSFT) e Intel Corp. (INTC), cayendo un -1.43% y -1.2%, respectivamente.

Perspectiva técnica del Dow Jones

Los compradores dominaron el interés corto el martes, enviando al Dow Jones a un récord intradía por segundo día consecutivo. La resistencia técnica se ha evaporado en la parte superior, ya que el índice de acciones principal está en camino de una de sus mejores actuaciones de un solo día de 2024.

El Dow Jones ha subido más del 4% en los últimos cinco días de negociación y el índice está listo para desafiar el nivel técnico de 41.000,00 más pronto que tarde.

Gráfico de cinco minutos del Dow Jones

Gráfico diario del Dow Jones

Indicador económico

Ventas minoristas (MoM)

Esta encuesta de bienes vendidos por comerciantes minoristas que publica la Census Bureau está basada en una muestra de tiendas minoristas de diferentes tipos y se considera un indicador del ritmo de crecimiento de la economía. Muestra el desempeño del sector minorista a corto y medio plazo. Un resultado superior al consenso del mercado es alcista para el dólar, mientras que un resultado inferior es bajista.

Leer más.Última publicación: mar jul 16, 2024 12:30

Frecuencia: Mensual

Actual: 0%

Estimado: 0%

Previo: 0.1%

Fuente: US Census Bureau

Retail Sales data published by the US Census Bureau is a leading indicator that gives important information about consumer spending, which has a significant impact on the GDP. Although strong sales figures are likely to boost the USD, external factors, such as weather conditions, could distort the data and paint a misleading picture. In addition to the headline data, changes in the Retail Sales Control Group could trigger a market reaction as it is used to prepare the estimates of Personal Consumption Expenditures for most goods.

- El Peso mexicano se fortalece un 0.35% mientras los operadores valoran completamente el recorte de tasas de la Fed para septiembre.

- Los comentarios moderados de Banxico y las declaraciones equilibradas del presidente de la Fed, Jerome Powell, influyen en el sentimiento del mercado.

- El Índice del Dólar estadounidense (DXY) sube ligeramente a 104.18; los datos de ventas minoristas de EE.UU. cumplen con las expectativas.

El Peso mexicano se recuperó y registró ganancias de más del 0,35% frente al Dólar estadounidense el martes, ya que los operadores habían valorado completamente la decisión de la Reserva Federal de recortar las tasas de interés en septiembre. Esto ampliará el diferencial de tasas de interés entre México y EE.UU., impulsando la moneda de mercado emergente; por lo tanto, el USD/MXN cotiza a 17.65, con una caída del 0.40%.

La agenda económica de México sigue ausente para la semana actual. Sin embargo, los comentarios moderados del subgobernador del Banco de México (Banxico), Omar Mejía Castelazo, impulsaron un aumento en el par USD/MXN.

Al otro lado de las fronteras, el presidente de la Reserva Federal, Jerome Powell, dijo que la economía de EE.UU. se ha comportado bien en los últimos años y que necesitan más confianza en el proceso de desinflación para reducir los costos de los préstamos. Powell agregó que los riesgos del doble mandato se han equilibrado más y declaró: "No hay holgura en el mercado laboral... esencialmente, estamos en equilibrio ahora".

Más tarde, la presidenta de la Fed de San Francisco, Mary Daly, dijo que "la confianza está creciendo en que la inflación se dirige hacia el objetivo del 2% del banco central de EE.UU.".

Mientras tanto, las herramientas CME FedWatch muestran que las probabilidades de un recorte de un cuarto de punto porcentual en la tasa de fondos federales están al 100%, limitando el avance del Dólar. El Índice del Dólar estadounidense (DXY), que sigue el desempeño del Dólar frente a otras seis divisas, subió un 0.10% a 104.18.

En cuanto a los datos de EE.UU., la Oficina del Censo de EE.UU. reveló que las ventas minoristas en junio se mantuvieron sin cambios como se esperaba, excluyendo autos, que aumentaron significativamente, superando las previsiones.

Resumen diario de los mercados: El Peso mexicano se aprecia por las expectativas de recorte de tasas de la Fed

- La agenda económica de México estará ausente durante la semana, reanudándose el 22 de julio, cuando la Agencia Nacional de Estadística (INEGI) revele las cifras de crecimiento para el mes de mayo. No obstante, los responsables de la política monetaria del Banco de México (Banxico) y los desarrollos políticos podrían agitar el mercado.

- Los recientes comentarios del subgobernador del Banxico, Omar Mejía Castelazo, sobre las tasas de interés han generado un interés significativo en los mercados financieros. Mejía, el único disidente en la decisión de política monetaria del Banxico del 27 de junio, abogó por un recorte de un cuarto de punto porcentual, enfatizando la necesidad de que cualquier ajuste de tasas sea gradual y no continuo, añadiendo que una mayor flexibilización no implicaría el inicio de un ciclo de recortes de tasas de interés.

- Las cifras de inflación de junio en México fueron más altas de lo esperado debido a un aumento en los precios de los alimentos, cuando la mayoría de los economistas esperan que Banxico reanude la reducción de las tasas de interés.

- Las ventas minoristas de EE.UU. en junio se mantuvieron planas en 0% mensual, como se esperaba. Las ventas básicas aumentaron un 0.4% mensual, por encima del 0.1% proyectado por el consenso.

- Los precios de exportación e importación para el mismo período disminuyeron, con los primeros cayendo un -0.5% mensual, por debajo de las previsiones de -0.1%. Los precios de importación aumentaron en comparación con la caída del -0,2% de mayo y se situaron en 0%, por debajo de las estimaciones de un aumento del 0,2%.

- Las cifras de inflación del consumidor de junio en Estados Unidos fueron más bajas de lo esperado, aumentando las probabilidades de que la Reserva Federal reduzca los costos de los préstamos en 2024 en al menos 54 puntos básicos, según el contrato de futuros de la tasa de fondos federales de diciembre de 2024.

Análisis técnico: El Peso mexicano sube mientras el USD/MXN cae por debajo de 17.70

El USD/MXN tiene un sesgo bajista a pesar de la corrección alcista del lunes, que superó el máximo del viernes pasado de 17.80. El momentum es bajista, como lo muestra el RSI, pero se encuentra un fuerte soporte en la media móvil simple (SMA) de 50 días en 17.63.

En caso de una ruptura por debajo de la SMA de 50 días, el primer soporte sería el máximo del 5 de diciembre en 17.56, seguido por la SMA de 200 días en 17.27. Pérdidas adicionales probarían la SMA de 100 días en 17.21.

Por el contrario, si el USD/MXN apunta al alza, la siguiente resistencia sería el mínimo del 24 de junio convertido en resistencia en 17.87, seguido por la cifra de 18.00. Se observa un mayor potencial alcista por encima del máximo del 5 de julio en 18.19, seguido por el máximo del 28 de junio de 18.59, permitiendo a los compradores apuntar al máximo anual de 18.99.

El Peso mexicano

El Peso mexicano es la moneda de curso legal de México. El MXN es la moneda más operada en América Latina y la tercera más negociada del continente americano. El Peso mexicano es la primera moneda del mundo que utilizó el signo $, previo a la utilización posterior del Dólar. El Peso mexicano o MXN se divide en 100 centavos.

Banxico es el Banco de México, el banco central del país. Creado en 1925, provee la moneda nacional, el MXN, y tiene como objetivo prioritario preservar su valor a lo largo del tiempo. Además, el Banco de México administra las reservas internacionales del país, actúa como prestamista de última instancia a la banca y asesora económica y financieramente al gobierno. Banxico utiliza las herramientas y técnicas de la política monetaria para cumplir con su objetivo.

Cuando la inflación es elevada, el valor del Peso mexicano (MXN) tiene a disminuir. Esto implica un aumento en el coste de vida de los mexicanos que afecta su capacidad de inversión y ahorro. A nivel general, la inflación afecta a la economía mexicana porque México importa una cantidad importante de productos de consumo final, como gas, combustible, alimentos, ropa, etc, y una gran cantidad de insumos de producción. Por otra parte, a mayor inflación y deuda menos atractivo es el país para los inversores.

La tasa de cambio entre el USD y el MXN afecta a las importaciones y exportaciones entre Estados Unidos y México, pudiendo afectar a la demanda y los flujos comerciales. El precio del Dólar frente al Peso mexicano se ve afectado por factores como la política monetaria, los tipos de interés, el índice de precios al consumo, el crecimiento económico y algunas decisiones geopolíticas.

La tasa de cambio entre el USD y el MXN afecta a las importaciones y exportaciones entre Estados Unidos y México, pudiendo afectar a la demanda y los flujos comerciales. El precio del Dólar frente al Peso mexicano se ve afectado por factores como la política monetaria, los tipos de interés, el índice de precios al consumo, el crecimiento económico y algunas decisiones geopolíticas.

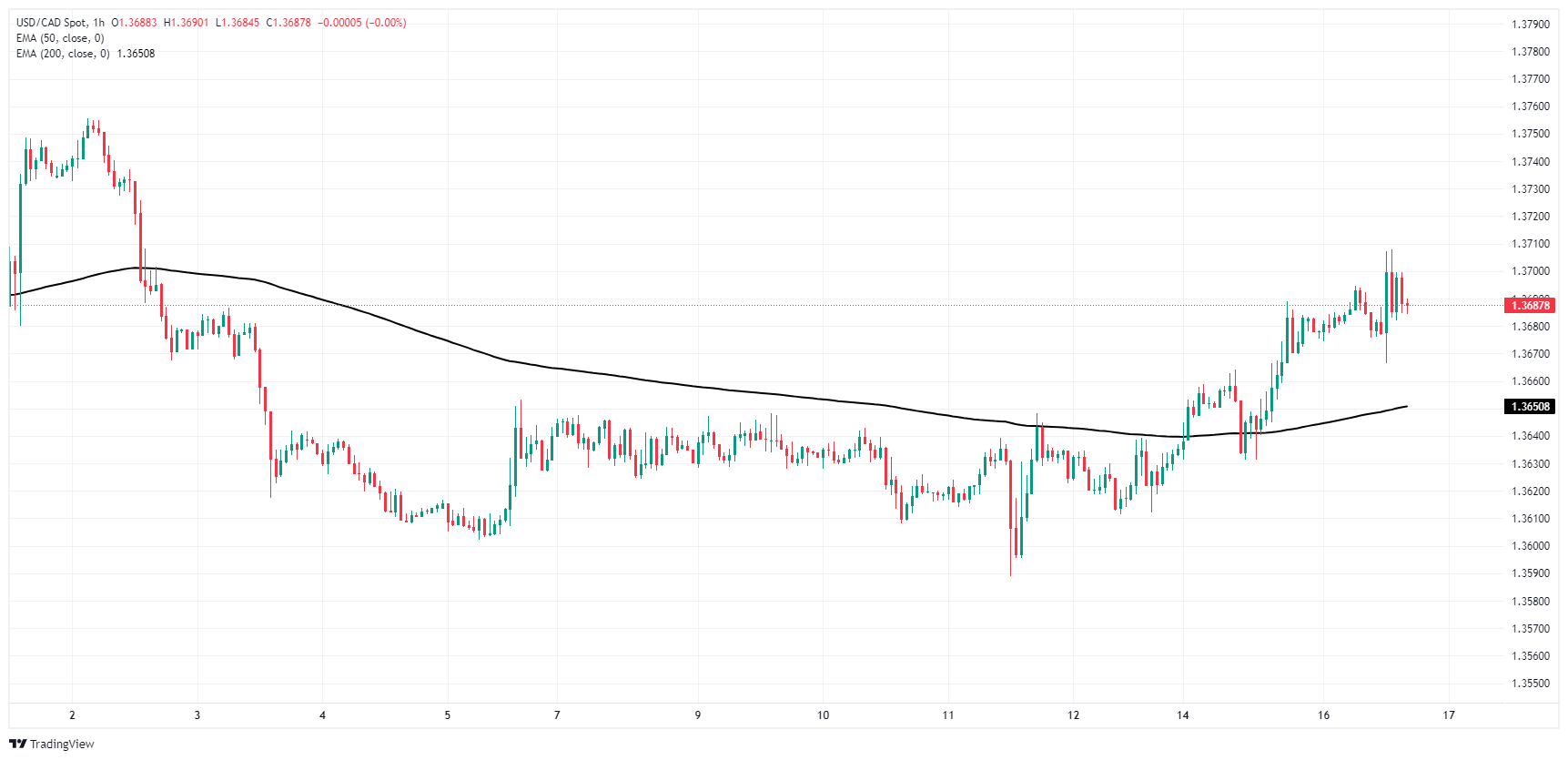

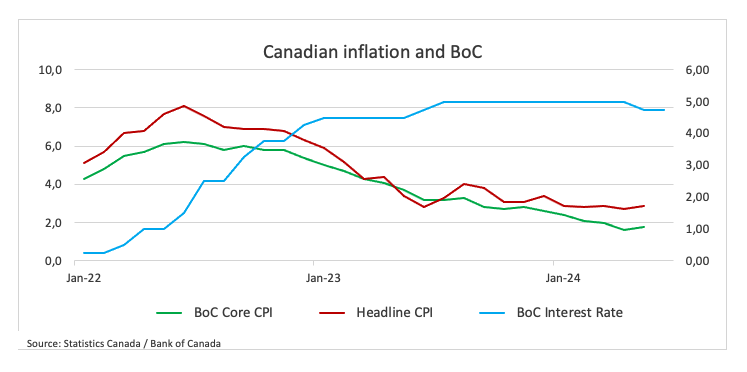

- El Dólar canadiense se mantuvo lateral tras el error en la inflación del IPC canadiense.

- Canadá reportó una caída en el IPC a corto plazo, pero el IPC anual del BoC subió.

- Las ventas minoristas de EE.UU. inician una nueva ronda de esperanzas de recorte de tasas.

El Dólar canadiense (CAD) se mantuvo lateral el martes después de que los operadores de CAD encontraran pocas razones para apostar con firmeza en cualquier dirección tras un informe mixto de inflación del Índice de Precios al Consumidor (IPC) canadiense. Los datos de EE.UU. dominaron el enfoque del mercado, con un informe débil que impulsó aún más las apuestas de un recorte de tasas en septiembre.

Con la inflación del IPC canadiense fuera del camino, el próximo dato importante para los operadores de CAD será las ventas minoristas canadienses del viernes. Las previsiones medianas del mercado esperan un retorno al territorio de contracción en las cifras mensuales después de que los datos de junio se recuperaran de una racha de tres meses de crecimiento negativo en las ventas minoristas canadienses.

Resumen diario de los mercados: El Dólar canadiense se frunce por el informe desigual del IPC, las apuestas de recorte de tasas de la Fed alcanzan el máximo

- La inflación general del IPC canadiense en junio se contrajo un -0.1% mensual frente al 0.6% anterior, no alcanzando la desaceleración pronosticada al 0.1%.

- El IPC anualizado canadiense se redujo al 2.7% desde el 2.9% anterior.

- El propio indicador de inflación del IPC del Banco de Canadá (BoC) también cayó al -0.1% desde el 0.6% mensual, mientras que la cifra anual subió al 1.9% desde el 1.8% anterior.

- Las ventas minoristas de EE.UU. se mantuvieron planas en junio, registrando el esperado 0.0% mensual en comparación con el 0.3% del mes anterior (revisado desde el 0.1%).

- Con una caída mayor a la esperada tras la revisión, las apuestas del mercado por un recorte de tasas de la Reserva Federal (Fed) en septiembre se han fijado en el techo.

- Los operadores de tasas están valorando un 100% de probabilidades de al menos un recorte de tasas de un cuarto de punto en septiembre, según la herramienta FedWatch del CME.

Dólar canadiense PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Dólar canadiense (CAD) frente a las principales monedas hoy. Dólar canadiense fue la divisa más fuerte frente al Dólar neozelandés.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.09% | 0.11% | 0.30% | 0.03% | 0.54% | 0.60% | -0.09% | |

| EUR | -0.09% | 0.01% | 0.22% | -0.04% | 0.43% | 0.50% | -0.19% | |

| GBP | -0.11% | -0.01% | 0.21% | -0.05% | 0.42% | 0.48% | -0.17% | |

| JPY | -0.30% | -0.22% | -0.21% | -0.28% | 0.26% | 0.29% | -0.34% | |

| CAD | -0.03% | 0.04% | 0.05% | 0.28% | 0.51% | 0.56% | -0.09% | |

| AUD | -0.54% | -0.43% | -0.42% | -0.26% | -0.51% | 0.04% | -0.62% | |

| NZD | -0.60% | -0.50% | -0.48% | -0.29% | -0.56% | -0.04% | -0.65% | |

| CHF | 0.09% | 0.19% | 0.17% | 0.34% | 0.09% | 0.62% | 0.65% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Dólar canadiense de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el CAD (base)/USD (cotización).

Análisis técnico: El Dólar canadiense se aplana en medio de un leve aumento de la volatilidad intradía

El Dólar canadiense (CAD) encontró algo de oscilación en los gráficos el martes, pero luchó por desarrollar un impulso significativo ya que los operadores de CAD no encontraron una razón para mover la aguja demasiado en ninguna dirección. El CAD está cotizando dentro de una décima de un por ciento frente a sus principales competidores, el Dólar estadounidense (USD), el Euro (EUR) y la Libra esterlina (GBP), mientras que las ganancias de alrededor de medio por ciento frente al Dólar australiano (AUD) y el Dólar neozelandés (NZD) se debieron a la debilidad de los antípodas.

El USD/CAD continuó luchando con la zona de 1.3700 mientras las ofertas del mercado general fortalecían al Dólar. El impulso intradía se ha evaporado en un estancamiento irregular justo por debajo de la zona clave, ya que los postores luchan por empujar al par hacia más ganancias después de la recuperación de la semana pasada desde un mínimo oscilante por debajo de 1.3600.

Gráfico horario del USD/CAD

Gráfico diario del USD/CAD

El Dólar canadiense FAQs

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

Los mercados de Oro se dispararon a un nuevo máximo histórico el martes, ya que los mercados de tasas valoran completamente un recorte de tasas en septiembre por parte de la Reserva Federal (Fed). Las ventas minoristas de EE.UU. se mantuvieron planas en junio, acumulando datos débiles sobre más datos débiles después de que el Índice de Precios al Consumo (IPC) de EE.UU. de la semana pasada mostrara que la inflación se enfrió más de lo esperado.

Con los datos de EE.UU. debilitándose y las crecientes preocupaciones sobre una recesión económica que pesa sobre la economía doméstica de EE.UU., las apuestas por recortes de tasas se han disparado y los inversores están acumulando Oro, empujando al XAU/USD a un récord de 2.465,30 $ durante la sesión del mercado de EE.UU. del martes.

XAU/USD gráfico horario

El Oro

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

- Las ventas minoristas de EE.UU. registraron un ligero aumento en junio.

- La perspectiva general del USD sigue inclinada a la baja debido a las expectativas moderadas en torno a la Fed.

- Los mercados siguen confiando en un recorte en septiembre.

El martes, el Dólar estadounidense, medido por el índice DXY, registró algunas ganancias tras los prometedores resultados de las cifras de ventas minoristas de junio reportadas durante la sesión europea.

Dicho esto, la perspectiva económica de EE.UU. muestra indicios de desinflación, lo que refuerza la confianza de los mercados en un recorte de tasas en septiembre. Sin embargo, los funcionarios de la Reserva Federal mantienen una postura cautelosa, enfatizando su dependencia de los datos antes de tomar decisiones significativas.

Movimientos del mercado en el resumen diario: El DXY ve algo de luz tras alentadoras cifras de ventas minoristas, perspectiva aún negativa

- Al comenzar la semana, el USD se encontró bajo presión debido al efecto de las estadísticas de inflación de la semana anterior, que aumentaron la confianza entre los operadores en un probable recorte de tasas en septiembre.

- En cuanto a los datos, las ventas minoristas se mantuvieron planas en 0.0%, aunque el aumento previamente reportado de 0.1% se revisó al alza a 0.3%.

- Las ventas minoristas excluyendo autos aumentaron un 0.4% después de la caída del 0.1% en mayo. Ese mismo -0.1% se ha revisado a 0.1%.

- La herramienta CME FedWatch apoya ampliamente la noción de un recorte de tasas en septiembre, con las probabilidades actualmente por encima del 85% para un recorte de 25 puntos básicos.

Perspectiva técnica del índice del Dólar DXY: Actitud bajista constante mientras los alcistas intentan recuperar la SMA de 200 días

La perspectiva para el USD sigue siendo bajista a pesar de que el índice DXY recuperó la media móvil simple (SMA) de 200 días. Los indicadores técnicos como el RSI y la MACD están ambos en terreno negativo, lo que sugiere que es el momento de los vendedores.

A pesar de perder más del 0.80% hacia el final de la semana pasada, puede ocurrir una ligera corrección al alza. No obstante, el impulso alcista ganado el martes es frágil, lo que hace que la perspectiva técnica general sea decididamente bajista.

El Dólar estadounidense

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El USD/CLP gana un 0.18% en una sesión con poco volumen.

- Los inventarios del cobre han aumentado en el mes de julio, debilitando la demanda del metal.

- Trabajadores de Walmart Chile se apegan al artículo 342 tras seis días de huelga laboral.

El USD/CLP registró un mínimo del día en 912.41 durante la sesión europea, encontrando compradores que llevaron el par a alcanzar un máximo diario en 914.08. Al momento de escribir, el precio del Dólar estadounidense cotiza en 914.08 frente al Peso chileno, ganando marginalmente un 0.18%, en la jornada de hoy.

El precio del cobre cotiza a la baja arrastrado por el aumento de inventarios en los almacenes

El cobre opera en 4.44 $, perdiendo un 1.15% en el día, lastrado por datos decepcionantes del Producto Interno Bruto y ventas minoristas. De igual forma, el aumento de las existencias en los almacenes aduaneros de China apuntan a una debilidad sostenida de la demanda. El país asiático representa alrededor de la mitad de la demanda anual de cobre.

Después de seis días, la Federación Nacional de Trabajadores de Walmart Chile decidió dar por concluida la huelga y acogerse al artículo 342 del Código del Trabajo, manteniendo el contrato colectivo vigente y sentando las bases para poder negociar con la empresa en 18 meses. El artículo 342 menciona el derecho de establecer como piso de negociación el instrumento colectivo vigente.

Niveles a considerar en el USD/CLP

El USD/CLP se mantiene en el primer soporte ubicado en 905.80, mínimo del 11 de julio. El siguiente soporte se encuentra en 884.96, mínimo del 20 de mayo. La resistencia más cercana está en 943.00 en convergencia con el retroceso al 61.8% de Fibonacci.

Gráfico diario del USD/CLP

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

Los traders chinos están dejando de comprar Cobre, señala Daniel Ghali, estratega senior de commodities de TDS.

Los cortos en Cobre crecen, el Aluminio está en auge

"Nuestro seguimiento del posicionamiento de los principales traders en la Bolsa de Futuros de Shanghái (SHFE) destaca un aumento sustancial en las posiciones netas cortas de los traders, con los diez principales participantes añadiendo más de 10k lotes SHFE a sus libros cortos durante la última semana, lo que equivale a 51.5kt de Cobre nocional vendido en corto. Esto coincide con informes de que la Red Estatal de China puede haber ralentizado las compras de alambre de Cobre en favor del alambre de Aluminio."

"Las expectativas de demanda en tiempo real incrustadas en los precios de las commodities continúan disminuyendo rápidamente, apuntando a una resaca de acumulaciones previas junto con un deterioro en las perspectivas de demanda, lo que sugiere que las presiones de impulso a la baja continúan acumulándose en el metal rojo. Sin embargo, los CTAs están luchando contra esta tendencia y es probable que compren Cobre esta semana en todos los escenarios plausibles, incluso en una gran caída."

"Estos flujos podrían crear una configuración para participar en la baja, con el Tercer Pleno de China poco probable de entregar el gran estímulo fiscal que se requiere para cambiar la marea, enfocándose en su lugar en reformas estructurales. El Aluminio sigue siendo el más vulnerable a la baja en el complejo, con una gran caída potencialmente forzando a los CTAs a liquidar completamente sus posiciones largas."

Los mercados de petróleo crudo podrían estar a punto de colapsar. Una tendencia bajista podría ahora obligar a los seguidores de tendencias a liquidar un masivo -40% de su tamaño máximo, señala Daniel Ghali, estratega senior de commodities de TDS.

Los seguidores de tendencias están casi obligados a liquidar -40% de su tamaño máximo

"Los mercados de petróleo crudo podrían estar a punto de colapsar. La baja en los mercados de crudo ha permanecido relativamente moderada en las últimas semanas; una tendencia bajista podría ahora obligar a los seguidores de tendencias a liquidar un masivo -40% de su tamaño máximo, lo que sugiere que la ventana para liquidaciones algorítmicas a gran escala está ahora abierta."

"Con nuestro indicador de demanda global de commodities tendiendo notablemente a la baja, esperamos que las presiones bajistas continúen acumulándose sin un impulso adicional al riesgo de suministro."

- El Índice bursátil firma su tercera sesión consecutiva al alza.

- Las ventas minoristas se mantuvieron prácticamente sin cambios al registrar 704.3 mil millones $ en junio, frente a los 704.5 mil millones $ en mayo.

- Bank of America y Morgan Stanley superan las estimaciones al publicar su informe trimestral.

- La agenda contempla el discurso de Adriana Kugler, miembro de la Junta de Gobernadores de la Reserva Federal.

El S&P 500 marcó un mínimo del día durante la sesión europea en 5.622, encontrando compradores interesados en llevar el mercado a un máximo diario en 5.653 durante la sesión americana. Al momento de escribir, el índice cotiza en 5.652, ganando un 0.35%, en la jornada de hoy.

El mercado mantiene una perspectiva alcista tras la publicación de las ventas minoristas en Estados Unidos

El Índice S&P 500 registra su tercera jornada al alza después de que la Oficina del Censo de EE.UU. diera a conocer que las ventas minoristas sufren una variación marginal a la baja en junio, pasando de 704.5 mil millones $ en mayo a 704.3 mil millones en junio, lo que representa una disminución de 0.05%.Este resultado está en línea con las expectativas del mercado.

Las ventas minoristas excluyendo autos subieron un 0.4% en junio superando el 0.1% previo y previsto. De igual forma, el control del sector minorista se incrementó un 0.9% en junio, respecto al 0.4% registrado en mayo.

Por otro lado, Bank of America ha publicado su informe trimestral, superando las expectativas al reportar ingresos por 25.4 B $ frente a los 25.24 B $ esperados. De igual forma, Morgan Stanley tuvo ingresos por 15 B $, por encima de los 14.32 B $ del consenso. Al cierre del mercado, los inversores fijarán su atención en Adriana Kugler, miembro de la Junta de Gobernadores de la Fed.

Niveles a considerar en el S&P 500

Observamos un primer soporte en la Media Móvil Exponencial de 13 periodos ubicada en 5.618, mínimo del 15 de julio. El siguiente soporte se encuentra en 5.580, dado por el retroceso al 61.8% de Fibonacci. La resistencia más cercana está en el máximo histórico alcanzado el 15 de julio en 5.664.

Gráfico de 4 horas del S&P 500

- El GBP/USD baja un 0.14%, tras no poder romper el nivel de 1.3000.

- La perspectiva técnica muestra un sesgo alcista, pero el RSI sugiere toma de beneficios.

- El soporte clave está en 1.2894, con resistencia en 1.2995 y 1.3000, antes de la publicación de los datos de inflación del Reino Unido.

La Libra esterlina comienza la sesión norteamericana a la baja y registra pérdidas del 0.14% tras no poder superar la cifra de 1.3000. La falta de datos económicos del Reino Unido impulsó al Dólar, que fue golpeado la semana pasada. El GBP/USD cotiza en 1.2946 después de alcanzar un máximo diario de 1.2979.

GBP/USD Análisis del Precio: Perspectiva técnica

Desde una perspectiva del gráfico diario, el GBP/USD sigue teniendo un sesgo alcista ya que la acción del precio ha registrado una serie sucesiva de máximos y mínimos más altos, aunque el impulso alcista se ha desvanecido ligeramente. El RSI sigue siendo alcista, pero salir de las condiciones de sobrecompra activó una señal de venta, lo que sugiere que los compradores están tomando beneficios antes de la publicación de los datos de inflación del Reino Unido el miércoles.

Si el GBP/USD cae por debajo del máximo del 8 de marzo convertido en soporte en 1.2894, eso podría patrocinar una caída para desafiar el máximo del 12 de junio en 1.2860. Se prevén más pérdidas por debajo de esos dos niveles, extendiéndose hacia la cifra de 1.2800, antes de la media móvil de 50 días (DMA) en 1.2723.

Por otro lado, si el GBP/USD se mantiene por encima de 1.2900 y supera 1.2950, la primera resistencia sería el máximo del 27 de julio de 2023 en 1.2995 antes de 1.3000. Más ganancias se encuentran por encima en 1.3125, máximo del 18 de julio de 2023, seguido por el máximo del año pasado en 1.3142.

GBP/USD Acción del Precio – Gráfico Diario

La Libra esterlina

La Libra esterlina (GBP) es la moneda más antigua del mundo (886 d.C.) y la moneda oficial del Reino Unido. Es la cuarta unidad de divisas más negociada del mundo, con un 12% de todas las transacciones y una media de 630.000 millones de dólares al día, según datos de 2022.

Sus pares de divisas clave son el GBP/USD, también conocido como "Cable", que representa el 11% del mercado de divisas, el GBP/JPY, o el "Dragón", como lo conocen los operadores (3%), y el EUR/GBP (2%). La libra esterlina es emitida por el Banco de Inglaterra (BoE).

El factor más importante que influye en el valor de la Libra esterlina es la política monetaria que decide el Banco de Inglaterra. El Banco de Inglaterra basa sus decisiones en la consecución de su objetivo principal de "estabilidad de precios", es decir, una tasa de inflación estable en torno al 2%. Su principal herramienta para lograrlo es el ajuste de los tipos de interés.

Cuando la inflación es demasiado alta, el Banco de Inglaterra intenta contenerla subiendo los tipos de interés, lo que encarece el acceso al crédito para particulares y empresas. Esto suele ser positivo para el GBP, ya que unos tipos de interés más altos hacen del Reino Unido un lugar más atractivo para que los inversores mundiales aparquen su dinero.

Cuando la inflación es demasiado baja, es señal de que el crecimiento económico se está ralentizando. En este escenario, el BoE considerará bajar los tipos de interés para abaratar el crédito, de modo que las empresas pidan más prestado para invertir en proyectos que generen crecimiento.

Los datos publicados calibran la salud de la economía y pueden influir en el valor de la Libra esterlina. Indicadores como el PIB, los PMI manufactureros y de servicios, y el empleo pueden influir en la dirección de la Libra esterlina.

Una economía fuerte es buena para la Libra esterlina. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Inglaterra a subir los tipos de interés, lo que fortalecerá directamente a la Libra esterlina. De lo contrario, si los datos económicos son débiles, es probable que la libra esterlina caiga.

Otro dato significativo para la libra esterlina es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un periodo determinado.

Si un país produce exportaciones muy solicitadas, su divisa se beneficiará exclusivamente de la demanda adicional creada por los compradores extranjeros que desean adquirir estos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una moneda y viceversa para una balanza negativa.

La demanda de refugio seguro para el Franco suizo (CHF) aumentará si la Eurozona se enfrenta a una mala racha. El riesgo de nerviosismo en torno a la política francesa y su presupuesto nos hace ver el riesgo de caídas en el EUR/CHF hacia 0.96 en un horizonte de 1 a 3 meses, señala Jane Foley, Estratega Senior de FX de Rabobank.

El nerviosismo político francés puede enviar al EUR/CHF a 0.96

"En vista de la historia de deflación y desinflación de Suiza, se puede asumir que el SNB tiende a no dar la bienvenida a la fortaleza del CHF. A pesar del debilitamiento modesto del valor del CHF este año, el EUR/CHF ha estado en una tendencia bajista desde 2007. La demanda de refugio seguro para el CHF, desencadenada por la crisis financiera global, aumentó en 2010 y 2011 en reflejo de la crisis de deuda de la Eurozona."

"En septiembre de 2011, el SNB estableció un tipo de cambio mínimo en 1.20, aunque esto fue abandonado repentinamente en enero de 2015. Después de que la volatilidad inicial se calmara, siguió un período de relativa estabilidad antes de que el EUR/CHF retomara su tendencia bajista en 2018. Como regla general, esperaríamos que la demanda de refugio seguro para el CHF aumente si la Eurozona se enfrenta a una mala racha."

"Aunque hubo alivio tras las noticias de Francia el pasado fin de semana, seguirá siendo difícil para el país reparar su posición presupuestaria. Los problemas presupuestarios de Italia también pueden cobrar mayor relevancia este año. En nuestra opinión, esto subraya el riesgo de una política más flexible hasta 2025. En vista del riesgo de nerviosismo en torno a la política francesa y su presupuesto, vemos el riesgo de caídas en el EUR/CHF hacia 0.96 en un horizonte de 1 a 3 meses."

La encuesta ZEW de Alemania para julio reflejó expectativas ligeramente más débiles entre los inversores. El Euro (EUR) se cotiza alrededor de la zona de 1.09, respaldado por la reciente compresión en los diferenciales de rendimiento a corto plazo, señala Shaun Osborne, estratega jefe de FX de Scotiabank.

El EUR podría extender sus ganancias hasta la zona de 1.0950

"La encuesta ZEW de Alemania para julio reflejó expectativas ligeramente más débiles de lo esperado entre los inversores (41) en comparación con lo que esperaban los mercados (41.8). El índice se situó en 47.5 en junio. Esta fue la primera caída del índice en un año. Las preocupaciones de los inversores probablemente reflejan las elecciones francesas y las perspectivas de un ritmo relativamente lento de recortes de tasas del BCE en el futuro."

"El superávit comercial de la Eurozona en mayo registró un superávit menor de lo esperado de 12.3 mil millones de euros en mayo. Los datos mostraron un superávit de 14.3 mil millones de euros con los EE.UU. y un aumento del 6.8% en las exportaciones a los Estados Unidos en el año. Estas tendencias pueden estar bajo más escrutinio en los próximos meses. El EUR se mantiene cómodo alrededor de la zona de 1.09 por ahora, respaldado por la reciente compresión en los diferenciales de rendimiento a corto plazo."

"Las ganancias al contado se estancaron por encima de 1.09 ayer, pero el tono subyacente del EUR sigue siendo constructivo y las lecturas de momentum alcista intradía, diario y semanal sugieren un alcance limitado para pérdidas por ahora y pueden impulsar las ganancias a extenderse hasta la zona de 1.0950. Espere que el par se mantenga respaldado en caídas menores a niveles por encima de 1.08."

- El Oro corrige después de la publicación de datos de ventas minoristas en EE.UU. más fuertes de lo esperado para junio.

- El metal precioso había estado repuntando después de que el presidente de la Fed, Jerome Powell, dijera que se estaban logrando buenos avances en la inflación.

- Sus declaraciones sugieren una buena probabilidad de que la Fed recorte las tasas de interés a corto plazo.

- Las probabilidades basadas en el mercado ahora muestran una probabilidad del 100% de que la Fed recorte las tasas de interés en la reunión de septiembre.

El Oro (XAU/USD) corrige algunas de sus ganancias iniciales el martes, cotizando en los 2.430$ después de que la publicación de datos de ventas minoristas en EE.UU. mostrara que el consumidor estadounidense sigue gastando liberalmente en la calle y en el centro comercial. Los datos indican que la economía estadounidense sigue siendo resistente y es probable que la inflación se mantenga relativamente elevada a pesar de haber caído en los últimos meses. Esto podría moderar la medida en que la Reserva Federal (Fed) recorte las tasas de interés en el futuro, con consecuencias para el Oro.

El Oro había estado subiendo antes de la publicación de los datos, acercándose al máximo histórico de 2.451$, apoyado por las crecientes expectativas de que la Reserva Federal (Fed) recortará las tasas de interés en su reunión de septiembre, ya que la inflación en EE.UU. muestra signos de enfriamiento.

El Oro retrocede después de que los datos de ventas minoristas en EE.UU. impulsen al USD

El Oro está retrocediendo tras la publicación de los datos de ventas minoristas en EE.UU. para junio.

Las ventas minoristas en EE.UU. aumentaron un 0.0% en junio, como se esperaba y por debajo del 0.3% revisado al alza de mayo, según datos de la Oficina del Censo de EE.UU. el martes.

Las ventas minoristas excluyendo autos aumentaron un 0.4% en junio cuando se había estimado un aumento del 0.1% desde un 0.1% revisado al alza previamente.

El Grupo de Control de las ventas minoristas mostró un aumento del 0.9% desde el 0.4% en mayo. El Grupo de Control está ajustado por variaciones estacionales y diferencias en los días de negociación y se considera una medida más precisa de las ventas.

El Oro sube después de que el presidente de la Fed, Powell, indique que los recortes están en camino

El Oro subió anteriormente el martes después de que el presidente de la Fed, Jerome Powell, comentara en un discurso el lunes sobre cómo la inflación estaba mostrando signos prometedores de progreso hacia el objetivo del banco central e insinuara que los recortes de tasas de interés estaban en camino. Sus comentarios llevaron a una dramática recalibración de las expectativas basadas en el mercado para la trayectoria de la tasa de los Fondos Federales, la tasa clave de política monetaria de la Fed.

La herramienta CME FedWatch, que utiliza el precio de los futuros de los Fondos Federales a 30 días para calcular las probabilidades de cambios futuros en las tasas, ahora valora en un 100% la posibilidad de al menos un recorte del 0.25% en la tasa de los Fondos Federales hasta 5.25% cuando la Fed se reúna en septiembre. Antes de los comentarios del presidente, las probabilidades habían estado rondando justo por encima del 60%.

El cambio en las perspectivas se produce después de que los datos de inflación de EE.UU. en forma del Índice de Precios al Consumo (IPC) no cumplieran con las expectativas en junio, cayendo al 3.0%. Antes de eso, tanto los datos de inflación general como los del gasto en consumo personal (PCE) subyacente, la medida preferida de la Fed, cayeron al 2.6% en mayo, también incumpliendo las expectativas.

Análisis Técnico: El Oro sigue subiendo dentro de un rango

El Oro está subiendo dentro de un rango y se está acercando a su máximo histórico del 20 de mayo.

El metal precioso probablemente esté en una consolidación lateral, una pausa dentro de una tendencia alcista más amplia.

XAU/USD Gráfico Diario

A corto plazo, el Oro podría estar ahora en una tendencia lateral mientras extiende una pierna al alza dentro del rango que se ha desarrollado desde abril. La tendencia lateral tiene un suelo en aproximadamente 2.280$ y un techo en 2.451$.

Desde que rompió por encima del máximo del 7 de junio de 2.388$, el metal precioso ha recibido confirmación alcista, desbloqueando el próximo objetivo al alza en el máximo histórico de 2.451$.

A largo plazo, el Oro sigue en una tendencia alcista, lo que sugiere que las probabilidades favorecen una eventual ruptura al alza del rango.

Una ruptura decisiva por encima del máximo de 2.451$, que también es el techo del rango, desbloquearía un objetivo en 2.555$, calculado extrapolando la proporción de Fibonacci del 0.618 de la altura del rango al alza.

Indicador económico

Control del sector minorista

El "grupo de control del sector minorista", publicado por la Oficina del Censo de Estados Unidos, representa las ventas totales de la industria que se utilizan para preparar las estimaciones del gasto de consumo personal para la mayoría de los bienes.

Leer más.Última publicación: mar jul 16, 2024 12:30

Frecuencia: Mensual

Actual: 0.9%

Estimado: -

Previo: 0.4%

Fuente: US Census Bureau

El Dólar estadounidense ha subido a máximos del día en 3.960,76 frente al Peso colombiano después de tocar un mínimo diario en 3.932,53.

El USD/COP cotiza al momento de escribir sobre 3.942,98, ganando un 0.17% en el día.

Las ventas minoristas de Estados Unidos impulsan al Dólar estadounidense

- Las ventas minoristas de EE.UU. se estancaron en el 0% en junio, tal como se esperaba, pero la lectura de mayo fue revisada al alza, mostrando una subida del 0.3% frente al 0.1% anterior. Excluyendo vehículos, el indicador creció un 0.4%, por encima del 0.1% previo y estimado. Además, el control del sector minorista aumentó un 0.9%, cinco décimas por encima del 0.4% de mayo.

- El Índice del Dólar (DXY) reaccionó al alza tras esta batería de datos, elevándose a máximos de dos días en 104.51 desde la zona de 104.20. La herramienta FedWatch de CME Group eleva ya al 93.3% las posibilidades de un primer recorte de tasas de interés en septiembre, sobretodo después de las palabras de Jerome Powell, presidente de la Fed, cuando reconoció ayer en Washington que las últimas lecturas de inflación representan un mayor progreso.

- Por otro lado, Colombia publicó ayer sus datos de producción industrial y ventas minoristas de mayo, mostrando caídas del 3.6% y del 1.7%, respectivamente.

- El Dólar estadounidense sube fuertemente gracias a los datos de ventas minoristas de EE.UU.

- Los operadores están valorando una victoria de Trump con la Fed manteniendo un control sobre las proyecciones.

- El índice del Dólar estadounidense sube y cotiza cerca de un nivel pivotal para más alzas.

El Dólar estadounidense (USD) se recupera el martes debido a los datos del martes y varios eventos que tuvieron lugar durante la noche. Primero y principal para los mercados financieros fue la entrevista con el presidente de la Reserva Federal (Fed) de EE.UU., Jerome Powell, que decepcionó a los operadores que esperaban escuchar algo sobre orientación, pero sus labios permanecieron sellados. En Milwaukee, el ex presidente de EE.UU., Donald Trump, subió al estrado después de su tiroteo durante el fin de semana, anunciando que el senador de Ohio, J.D. Vance, será su compañero de fórmula.

En el frente económico, todo gira en torno al consumidor, con la publicación de las ventas minoristas y los precios de importación/exportación de EE.UU. para junio. Las ventas minoristas fueron sorprendentes con cifras optimistas para el mes de junio y las revisiones anteriores fueron todas revisadas al alza. El consumidor estadounidense parece estar de vuelta y feliz de gastar.

Movimientos diarios del mercado: Ventas minoristas optimistas

- Con el ex presidente de EE.UU., Trump, eligiendo a J.D. Vance como compañero de fórmula, el tema principal de la campaña de Trump se vuelve muy claro, ya que el senador Vance es conocido por su llamado a medidas más duras y severas contra China. Esto significa un paquete de aranceles más grande y amplio contra China y otros países que importan bienes a EE.UU.

- Se han publicado los datos mensuales de ventas minoristas de junio, junto con el Índice de Precios de Importación-Exportación:

- Las ventas minoristas pasaron de 0.1% a 0.0%, con el 0.1% anterior revisado a 0.3%.

- Las ventas minoristas excluyendo autos se ven creciendo a 0.4% después del -0.1% en mayo. Ese mismo -0.1% ha sido revisado a 0.1%.

- Como de costumbre, las revisiones de los números anteriores serán más importantes y moverán más el mercado que los datos actuales.

- El Índice de Precios de Importación mensual pasó de -0.2% a 0,0%.

- El Índice de Precios de Exportación mensual pasó de -0.7% a -0,5%.

- A las 14:00 GMT, se publicarán los datos de inventarios empresariales de mayo, y se espera que se mantengan estables en 0,3%.

- Al mismo tiempo, la Asociación Nacional de Constructores de Viviendas publicará el Índice del Mercado de la Vivienda NAHB para julio. Anteriormente, el índice se situaba en 43, con un pequeño aumento a 44 esperado.

- Los mercados de acciones están muy mixtos sin un patrón claro, además de que las acciones europeas están a la defensiva. Los futuros de EE.UU. están marginalmente en verde.

- La herramienta Fedwatch del CME muestra una probabilidad del 89.4% de un recorte de tasas de interés de 25 puntos básicos (pbs) por parte de la Fed en septiembre y del 10.4% para un recorte de 50 pbs. Un escenario sin cambios en las tasas está fuera de la mesa.

- El rendimiento de los bonos del Tesoro a 10 años de EE.UU. cotiza en 4.20%, flirteando con los mínimos anuales.

Análisis Técnico del Índice del Dólar: Todo suma

El Índice del Dólar estadounidense (DXY) se está recuperando, con los operadores descontando algunas severas guerras comerciales que se avecinan si el ex presidente Trump gana las elecciones en noviembre. Al elegir a J.D. Vance como su compañero de fórmula, Trump ha elegido a un senador de EE.UU. que abiertamente desfavorece a China y quiere limitar las influencias y las importaciones de países extranjeros en la economía de EE.UU. Las guerras comerciales y los aranceles a menudo se ven como un apoyo para el Dólar estadounidense, lo que fue el caso a principios de 2018 cuando Trump comenzó imponiendo aranceles a las importaciones chinas y hizo que el DXY subiera un 16% en dos años con los aranceles en vigor.

El martes, el DXY todavía está por debajo de las tres principales medias móviles simples (SMA) después de su colapso la semana pasada. La primera barrera para la recuperación es la SMA de 200 días en 104.37. Luego, la SMA de 100 días se encuentra cerca de 104.81, mientras que la SMA de 55 días en declive cotiza en 105.03.

A la baja, el punto débil se ha identificado ahora en 103,99/104,00. Se espera ver presión acumulándose en ese nivel con cada prueba. Ciertamente, cuando el DXY rebota desde ese nivel cada vez, los máximos de los rebotes se volverían más pequeños hasta que el soporte ceda. Un elemento técnico a tener en cuenta podría ser que la SMA de 55 días comience a romperse por debajo de la SMA de 100 días y/o la SMA de 200 días, arriesgando una 'cruz de la muerte' en términos técnicos, lo que es un catalizador para una venta masiva sustancialmente a largo plazo.

Índice del Dólar estadounidense: Gráfico Diario

La crisis bancaria

La crisis bancaria de marzo de 2023 se produjo cuando tres bancos con sede en EE.UU. con una fuerte exposición al sector tecnológico y a las criptomonedas sufrieron un aumento en los retiros que reveló graves debilidades en sus balances, lo que resultó en su insolvencia.

El banco de más alto perfil fue el Silicon Valley Bank (SVB), con sede en California, que experimentó un aumento en las solicitudes de retiro debido a una combinación de clientes que temían las consecuencias de la debacle de FTX y a que se ofrecían rendimientos sustancialmente más altos en otros lugares.

Para poder realizar los reembolsos, el Silicon Valley Bank tuvo que vender sus tenencias de bonos del Tesoro, principalmente de EE.UU. Sin embargo, debido al aumento de los tipos de interés provocado por las rápidas medidas de endurecimiento de la Reserva Federal, los bonos del Tesoro habían disminuido sustancialmente. La noticia de que SVB había sufrido una pérdida de 1.800 millones de dólares por la venta de sus bonos desató el pánico y precipitó una corrida a gran escala en el banco que terminó con la Corporación Federal de Seguro de Depósitos (FDIC) teniendo que hacerse cargo del mismo. La crisis se extendió al First Republic, con sede en San Francisco, que acabó siendo rescatada gracias a un esfuerzo coordinado de un grupo de grandes bancos estadounidenses. El 19 de marzo, Credit Suisse en Suiza quebró después de varios años de malos resultados y tuvo que ser absorbido por USB.

La crisis bancaria fue negativa para el Dólar estadounidense (USD) porque cambió las expectativas sobre el curso futuro de las tasas de interés. Antes de la crisis, los inversores esperaban que la Reserva Federal (Fed) siguiera subiendo los tipos de interés para combatir una inflación persistentemente elevada; sin embargo, una vez que quedó claro cuánta presión esto estaba ejerciendo sobre el sector bancario al devaluar las tenencias bancarias de bonos del Tesoro estadounidense, la expectativa era que la Reserva Federal detuviera o incluso revirtiera su trayectoria política. Dado que las tasas de interés más altas son positivas para el Dólar estadounidense, éste cayó al descartar la posibilidad de un giro en la política monetaria.

La crisis bancaria fue un evento alcista para el precio del Oro. En primer lugar, se benefició de la demanda debido a su condición de activo de refugio seguro. En segundo lugar, llevó a los inversores a esperar que la Reserva Federal (Fed) pusiera en pausa su agresiva política de subidas de tipos, por temor al impacto en la estabilidad financiera del sistema bancario: las expectativas de tipos de interés más bajos redujeron el coste de oportunidad de mantener Oro. En tercer lugar, el Oro, que se cotiza en Dólares estadounidenses (XAU/USD), subió de valor porque el Dólar estadounidense se debilitó.

- El precio de la Plata sacrifica algunas de sus ganancias intradía mientras el Dólar estadounidense se recupera con fuerza.

- Los datos del Grupo de Control de Ventas Minoristas de EE.UU. mejor de lo esperado han resultado en la recuperación del Dólar estadounidense.