- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El RSI diario revela que el impulso del mercado está dominado actualmente por los vendedores.

- El MACD diario presenta barras verdes planas, lo que indica una falta de tracción compradora.

- En el gráfico horario, el RSI muestra una leve mejora, sugiriendo que los vendedores están perdiendo algo de terreno.

El par NZD/JPY se estabilizó en torno a 90.94 y logró despejar la mayor parte de sus pérdidas diarias. Sin embargo, en los plazos más cortos, hay indicios de una recuperación alcista.

El índice de fuerza relativa (RSI) diario se sitúa en territorio negativo. La lectura más reciente cayó a 48, lo que refleja un impulso del mercado dominado actualmente por los vendedores. Además, el histograma de convergencia de medias móviles (MACD) muestra barras verdes planas, lo que indica una falta de impulso positivo.

NZD/JPY gráfico diario

En el gráfico horario, el RSI parece confirmar el sentimiento tibio observado en el gráfico diario. La lectura más reciente también se sitúa en el rango de 48. Sin embargo, en el RSI se observan señales de leve mejora hacia el territorio positivo y la lectura más reciente de la sesión subió desde un mínimo anterior de 41. Además, el histograma MACD en el gráfico horario muestra barras verdes, lo que sugiere un posible repunte del impulso positivo.

NZD/JPY gráfico horario

Por otro lado, el panorama general sugiere que los alcistas controlan la tendencia general, pero mientras los compradores no logren recuperar la media móvil simple (SMA) de 20 días, el panorama a corto plazo seguirá inclinado a favor de los compradores.

- El Oro sube, reaccionando a los comentarios de línea dura del presidente de la Fed Powell y a los datos mixtos de EEUU.

- La escalada de las tensiones en Medio Oriente influye en el estatus del Oro como activo refugio.

- Las expectativas de los mercados reducen la probabilidad de múltiples recortes de tipos de la Fed este año.

Los precios del Oro subieron a última hora de la sesión norteamericana del martes, ganando un 0.22% tras el tono de halcón del presidente de la Reserva Federal, Jerome Powell. Los datos económicos de Estados Unidos fueron dispares, aunque el informe de ventas minoristas del lunes y las declaraciones de Powell mantuvieron al alza los rendimientos del Tesoro estadounidense, lo que limitó el avance del metal amarillo.

El par XAU/USD cotiza en 2.388$, tras alcanzar un mínimo diario de 2.363$. El apetito por el riesgo se ha deteriorado ante el aumento de las tensiones en Oriente Próximo. Tras el ataque de Irán a Israel el fin de semana, este último está dispuesto a tomar represalias a pesar de que la Casa Blanca advirtió que no participaría.

En este contexto, el Oro seguirá avanzando, si no fuera porque el presidente de la Fed , Jerome Powell, afirmó que la economía estadounidense ha tenido un comportamiento bastante sólido, al tiempo que reconoció que los datos recientes muestran una falta de mayores avances en materia de inflación.

Tras esas declaraciones, los operadores moderaron las expectativas de que la Reserva Federal recorte los tipos más de una vez este año, según Reuters. Las herramientas FedWatch de CME muestran que el primer recorte de tipos podría producirse en septiembre, con unas probabilidades de un cuarto de punto porcentual del 71.38%.

Resumen diario de los movimientos del mercado: Los operadores de Oro ignoran el aumento de los rendimientos en EE.UU. y los buenos datos de producción

- En marzo, los permisos de construcción en EE.UU. disminuyeron un 4.3%, hasta 1.458 millones, por debajo de los 1.514 millones esperados y de los 1.523 millones de febrero. Además, los inicios de construcción de viviendas experimentaron una importante caída del 14.7%, pasando de 1.549 millones a 1.321 millones, muy por debajo de la previsión de 1.48 millones.

- La Reserva Federal informó de que la producción industrial de marzo se mantuvo estable, cumpliendo tanto las estimaciones como la tasa de crecimiento del mes anterior del 0.4% mensual.

- A pesar de los indicadores económicos mixtos, los participantes del mercado siguen centrados en los sólidos datos de las ventas minoristas estadounidenses de marzo que se publicaron el lunes. Especialmente destacable fue el comportamiento del grupo de control -esencial para los cálculos del PIB-, que superó significativamente tanto las previsiones como los resultados del mes anterior.

- A pesar de los buenos datos económicos estadounidenses, los participantes del mercado parecen estar centrados en los riesgos geopolíticos. Fuentes citadas por The Jerusalem Post revelaron que Israel habría ultimado planes para un contraataque contra Irán.

- El precio del Oro se mantiene alto a pesar de que los rendimientos del Tesoro estadounidense están subiendo más de 5 puntos básicos (pb) en la parte ventral y larga de la curva de rendimientos.

- El Índice del Dólar estadounidense (DXY), que sigue la evolución del dólar frente a una cesta de otras seis divisas, gana un 0.11% hasta 106.29, niveles vistos por última vez en noviembre de 2023.

- Las estimaciones del Producto Interior Bruto (PIB) para el primer trimestre de 2024 muestran que la economía estadounidense crecerá un 2.9%, por encima del 2.8% estimado el 15 de abril, según el modelo GDPNow de Atlanta.

Análisis técnico: Los compradores de Oro siguen al mando a pesar de que el RSI se encuentra en niveles de sobrecompra

El Oro tiene sesgo alcista, aunque la tendencia alcista parece sobreextendida, lo que aumenta los riesgos de un retroceso. No obstante, según la Teoría de Dow, es más probable que la tendencia continúe que que se invierta. Dicho esto, tras la caída del viernes, el índice de fuerza relativa (RSI) apunta de nuevo al alza, con la intervención de los compradores, lo que abre la puerta a desafiar la cifra de 2.400$. Si se supera esta última, se alcanzará el máximo histórico de 2.431$, seguido de 2.450$.

Por otro lado, un cierre diario por debajo del cierre del 12 de abril en los 2.343$ podría abrir la puerta para empujar el precio del Oro hacia la marca de los 2.300$. Una vez superada, el siguiente soporte sería el mínimo del 5 de abril en 2.267$.

Preguntas frecuentes sobre el Oro

¿Por qué se invierte en Oro?

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

¿Quién compra más Oro?

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

¿Qué correlación tiene el Oro con otros activos?

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

¿De qué depende el precio del Oro?

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

El Dólar alcanzó nuevos máximos en un contexto de subidas de los rendimientos y de especulaciones más firmes sobre un recorte de tipos de la Fed a finales de año. Mientras tanto, las persistentes preocupaciones geopolíticas mantuvieron deprimida la acción de los precios en el complejo de riesgo.

Esto es lo que hay que saber el miércoles 17 de abril:

El Dólar mantuvo su postura alcista y alcanzó nuevos máximos para 2024, situándose en torno a 106,50 en el índice USD (DXY). El 17 de abril se publicarán las habituales Solicitudes de hipotecas semanales seguidas por la MBA, el Libro Beige de la Fed y los Flujos netos de TIC a largo plazo.

El EUR/USD extendió su nota bajista hasta los límites del nivel de 1.0600, marcando nuevos mínimos del año. El 17 de abril se conocerá la tasa de inflación definitiva en el bloque del Euro.

El GBP/USD alternó ganancias con pérdidas y se acercó a la zona de 1.2400, o nuevos mínimos anuales. En el Reino Unido, la tasa de inflación del mes de marzo se publicará el 17 de abril.

El USD/JPY alcanzó nuevos máximos cerca de 154.80 ante el aumento de los rendimientos en EE.UU. y el ligero repunte del Dólar. En Japón, el 17 de abril se publicarán el índice Reuters Tankan y las cifras de la balanza comercial.

El par AUD/USD cayó por tercera sesión consecutiva, rompiendo brevemente por debajo del soporte de 0.6400. El índice adelantado de Westpac se publicará el 17 de abril.

El WTI mantuvo la tendencia alcista, siempre en medio de la tendencia consolidativa de varias sesiones en torno a 85.00$ por barril.

Los precios del Oro se sumaron a la subida del lunes y flirtearon con 2.400$ por onza troy. La Plata, mientras tanto, no pudo sostener un movimiento hacia la zona de 29.00$ por onza y terminó la sesión con marcadas pérdidas.

- Jerome Powell de la Fed advierte sobre una inflación persistente y hace subir al Dólar estadounidense.

- El frágil sentimiento de los mercados ante la preocupación por el conflicto de Oriente Medio está pesando sobre el Dólar neozelandés, sensible al riesgo.

- La atención de los inversores se centra ahora en los datos del IPC neozelandés, que se publicarán el martes.

El sentimiento de aversión al riesgo ante la preocupación por una escalada del conflicto en Oriente Medio está lastrando al Dólar neozelandés esta semana. El par NZD/USD se ha depreciado alrededor de un 3.6% en las últimas jornadas y está a punto de poner a prueba la zona de soporte de 0.5860.

El Dólar estadounidense se mantiene firme, impulsado por el aumento de los rendimientos de los bonos estadounidenses, con los inversores reevaluando su calendario de flexibilización de la Fed. El martes, el presidente de la Fed , Jerome Powell, sugirió que los datos recientes muestran una falta de progreso en la inflación, lo que respalda la perspectiva de la Fed de "más alto por más tiempo".

A primera hora del martes, los datos mixtos de China publicados el miércoles no lograron dar un impulso significativo al Dólar neozelandés. El PIB chino se aceleró hasta un crecimiento anual del 5.3% en el primer trimestre, por encima de las expectativas de una lectura del 5%. Sin embargo, estas cifras se han visto contrarrestadas por la debilidad de los datos de consumo y producción industrial.

La atención se centra ahora en el Índice de Precios al Consumo de Nueva Zelanda, que se publicará el martes. Se espera que la presión sobre los precios haya aumentado en marzo, lo que supondría un soporte para el Dólar neozelandés. Una sorpresa negativa podría acelerar la tendencia bajista del par.

- En el gráfico diario, el par EUR/JPY mantiene un sentimiento alcista, como lo indica la suba del RSI y la disminución del impulso negativo a través del MACD.

- En el gráfico horario, el RSI muestra que el par está corrigiendo las condiciones de sobrecompra.

El par EUR/JPY opera en 164.22, registrando un leve repunte en la sesión del martes. Esta leve apreciación apunta hacia una continua fortaleza del Euro frente al Yen japonés. A pesar de las pequeñas fluctuaciones del mercado que sugieren correcciones temporales, las perspectivas técnicas generales siguen siendo mayoritariamente alcistas. Para reforzar esto, los toros intervinieron y recuperaron la media móvil simple (SMA) de 20 días, lo que mejoró las perspectivas para los compradores.

El gráfico diario revela que el par EUR/JPY mantiene un impulso alcista, indicado por su índice de fuerza relativa (RSI) que se sitúa en 55, cómodamente dentro de la zona de tendencia positiva. Esto es apoyado por la caída de las barras rojas del histograma de convergencia de medias móviles (MACD), que demuestra la disminución del impulso negativo.

EUR/JPY gráfico diario

En el gráfico horario, las lecturas recientes del RSI oscilan entre 71 y 54, lo que sugiere que los compradores se están tomando un respiro. Además, las barras verdes relativamente planas del MACD horario indican un impulso positivo casi estancado.

EUR/JPY gráfico horario

Las perspectivas más amplias del EUR/JPY basadas en su posición con respecto a la media móvil simple (SMA) proporcionan más información. El salto de hoy del EUR/JPY por encima de la SMA de 20 días puede ser señal de un fuerte repunte a corto plazo, lo que sugiere oportunidades de compra para los operadores. Además, su posición por encima de la SMA de 100 y 200 días confirma una tendencia alcista a largo plazo, lo que implica que el Euro mantiene su fortaleza frente al Yen japonés.

- El USD/CHF sube un 0.12% en medio de la aversión al riesgo mundial, impulsando la demanda del Dólar estadounidense.

- La superación del máximo del 1 de noviembre de 2023, en 0.9112, sugiere la posibilidad de nuevas subidas, con el objetivo de alcanzar la resistencia de 0.9200.

- Un retroceso por debajo de 0.9100 podría provocar una prueba de la línea de tendencia de soporte principal en torno a 0.9040.

El Dólar estadounidense registra ganancias mínimas frente al Franco suizo a mediados de la sesión norteamericana y gana un 0.12%, cotiza en 0.9127 en el momento de redactar este informe. La aversión al riesgo, el aumento de los rendimientos del Tesoro de EE.UU. y los sólidos datos de ventas minoristas de EE.UU. impulsan al Dólar.

Análisis del precio del USD/CHF: Perspectivas técnicas

El par mantiene un sesgo alcista tras superar el máximo del último ciclo de 0.9112 el 1 de noviembre de 2023, lo que podría allanar el camino para nuevas subidas. El USD/CHF alcanzó un máximo en torno a 0.9151 que, una vez superado, expondrá el nivel 0.9200. Una ruptura de este último, y el par podría subir hacia el 3 de octubre de 2023, un máximo de 0.9245, con el siguiente nivel de resistencia clave visto en 0.9300.

Por otro lado, si el USD/CHF cae por debajo de 0.9100, podría abrir la puerta a desafiar una línea de tendencia de soporte de hace tres meses y medio que pasa alrededor de 0.9040. Un nuevo descenso se ve en 0.9000.

Acción del precio del USD/CHF - Gráfico diario

El presidente de la Reserva Federal (Fed), Jerome Powell, participa en una charla informal sobre las tendencias económicas en Norteamérica en el Foro de Washington del Wilson Center en Washington, DC.

Powell afirmó que los resultados de la economía estadounidense han sido bastante sólidos. Añadió que los datos recientes indican una falta de avances significativos en materia de inflación este año. A pesar de la fortaleza actual, Powell señaló que el mercado laboral está en transición hacia un mejor equilibrio.

Declaraciones destacadas

Los resultados de EE.UU. han sido "bastante sólidos"

Los datos recientes muestran la falta de avances significativos en la inflación este año

El mercado laboral avanza hacia un mejor equilibrio, incluso en medio de la fortaleza actual.

Las presiones salariales más amplias se moderan gradualmente.

La inflación subyacente del PCE a doce meses apenas varió en marzo, según las estimaciones.

La Fed adoptó un enfoque prudente para no reaccionar de forma exagerada a los descensos del año pasado; los datos recientes no han dado mayor confianza.

Si persiste el aumento de la inflación, la Fed puede mantener el tipo actual el tiempo que sea necesario.

La política restrictiva necesita más tiempo para funcionar.

Reacción de los mercados

El Dólar mantiene su tendencia alcista sin cambios en lo que va de martes, llevando al Índice del Dólar estadounidense (DXY) a la zona de máximos de varios meses en torno a 106.40-106.50.

Precios del Dólar estadounidense esta semana

La siguiente tabla muestra la variación porcentual del Dólar estadounidense (USD) frente a las principales divisas cotizadas esta semana. El Dólar estadounidense fue la divisa más débil frente al Franco suizo.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | 0.27% | 0.32% | 0.49% | 1.12% | 0.92% | 1.11% | -0.04% | |

| EUR | -0.33% | 0.05% | 0.23% | 0.80% | 0.58% | 0.78% | -0.38% | |

| GBP | -0.34% | -0.01% | 0.17% | 0.79% | 0.58% | 0.77% | -0.38% | |

| CAD | -0.52% | -0.19% | -0.19% | 0.61% | 0.40% | 0.60% | -0.56% | |

| AUD | -1.13% | -0.80% | -0.81% | -0.63% | -0.21% | -0.01% | -1.18% | |

| JPY | -0.89% | -0.57% | -0.56% | -0.41% | 0.22% | 0.16% | -0.95% | |

| NZD | -1.12% | -0.85% | -0.80% | -0.61% | 0.01% | -0.19% | -1.16% | |

| CHF | 0.04% | 0.30% | 0.38% | 0.56% | 1.16% | 0.94% | 1.14% |

El mapa de calor muestra las variaciones porcentuales de las principales divisas entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa cotizada se elige en la fila superior. Por ejemplo, si elige el Euro en la columna de la izquierda y se desplaza por la línea horizontal hasta el Yen japonés, el cambio porcentual que aparece en el recuadro representará EUR (base)/JPY (cotización).

El presidente del Banco de la Reserva Federal (Fed) de Nueva York, John William, miembro con voto permanente del Comité Federal de Mercado Abierto (FOMC), declaró el martes que la inflación ha bajado en todas las categorías durante el último año y medio.

Williams ofreció declaraciones en el Club Económico de Nueva York, y añadió algunos comentarios interesantes sobre la política monetaria.

Declaraciones destacadas

La inflación ha caído en todas las categorías durante el último año y medio.

El crecimiento potencial de EE.UU. ronda el 2%, o tal vez más.

No está claro cómo afecta la IA a la productividad, pero es importante para las empresas.

Reacción de los mercados

Las palabras de John Williams no tuvieron impacto en los mercados, ensombrecidos por la preocupación por un posible aumento de las tensiones en Oriente Medio.

- El índice Dow Jones avanzó modestamente, con las tensiones geopolíticas limitando las ganancias.

- Las buenas ganancias trimestrales de United Health y Morgan Stanley invitan al optimismo.

- El panorama técnico sigue siendo bajista y el DJIA se aleja de los máximos de marzo.

El índice Dow Jones de Industriales (DJIA) registra un avance moderado en una sesión de cautela el martes por la mañana. Los elevados rendimientos del Tesoro estadounidense y la inquietud de los mercados por la volátil situación en Oriente Próximo han contrarrestado el impacto positivo de los resultados de las ganancias trimestrales.

United Health y Morgan Stanley han presentado este martes ganancias trimestrales mejores de lo esperado, compensando los decepcionantes resultados de Bank of America (BAC) y Johnson & Johnson (JNJ).

Los operadores, sin embargo, siguen recelosos del riesgo mientras Israel medita su respuesta al ataque con misiles de Irán y la comunidad internacional presiona a sus líderes para que muestren moderación.

En este escenario, los principales índices de Wall Street cotizan mixtos, con el Dow Jones subiendo un 0.3% hasta 37.860, mientras que el S&P 500 y el Nasdaq vacilan en torno a los niveles de apertura de 5.062 y 15.900, respectivamente.

Noticias del Dow Jones

El sector tecnológico lidera las ganancias con un avance del 0.4%. A las ganancias de este sector le sigue el de Salud, que sube un 0.3%. El sector inmobiliario es el que peor se comporta, con un descenso del 1.08%, y le sigue el sector de la energía, con una caída del 1.02%.

UnitedHealth (UNH) obtiene mejores resultados con un repunte del 5.5%, hasta 470.10$, después de que su informe trimestral superara las expectativas. Salesforce (CRM) sube un 2.17% hasta 278.80$. En el lado negativo, Johnson & Johnson cae un 2.35% hasta 144.10$, y Apple (AAPL) pierde otro 1.86% hasta 169.47$.

Perspectivas técnicas del Dow Jones

El índice DJIA recorta algunos cabos sueltos el martes, aunque el panorama general sigue siendo bajista. El movimiento por debajo de 38.560 ha activado un patrón de cabeza y hombros que apunta hacia un descenso más pronunciado.

El soporte inmediato está en 37.586, seguido del objetivo medido del patrón de hombro y cabeza, que se encuentra en el mínimo de mediados de enero y el retroceso de Fibonacci del 38.6% en 37.087. Una reacción alcista podría encontrar resistencia en el soporte previo de 38.531 antes de la región de 39.000 (bloque de órdenes).

Gráfico de 4 horas del índice Dow Jones

Preguntas frecuentes sobre el Nasdaq

¿Qué es el Nasdaq?

El Nasdaq es una bolsa de valores estadounidense que empezó siendo un cotizador electrónico de valores. Al principio, el Nasdaq sólo ofrecía cotizaciones de valores extrabursátiles (OTC), pero más tarde se convirtió también en bolsa. En 1991, el Nasdaq había crecido hasta representar el 46% de todo el mercado de valores estadounidense. En 1998, se convirtió en la primera bolsa de EE.UU. en ofrecer negociación on-line. El Nasdaq también elabora varios índices, el más completo de los cuales es el Nasdaq Composite, que representa a los más de 2.500 valores del Nasdaq, y el Nasdaq 100.

¿Qué es el Nasdaq 100?

El Nasdaq 100 es un índice de gran capitalización compuesto por 100 empresas no financieras de la bolsa Nasdaq. Aunque sólo incluye una fracción de los miles de valores del Nasdaq, explica más del 90% del movimiento. La influencia de cada empresa en el índice se pondera en función de la capitalización bursátil. El Nasdaq 100 incluye empresas muy centradas en la tecnología, aunque también engloba empresas de otros sectores y de fuera de Estados Unidos. La rentabilidad media anual del Nasdaq 100 ha sido del 17.23% desde 1986.

¿Cómo puedo operar con el Nasdaq 100?

Hay varias formas de operar con el Nasdaq 100. La mayoría de los corredores minoristas y plataformas de spread betting ofrecen apuestas mediante Contratos por Diferencia (CFD). Para los inversores a largo plazo, los fondos cotizados (ETF) operan como acciones que imitan el movimiento del índice sin que el inversor tenga que comprar las 100 empresas que lo componen. Un ejemplo de ETF es el Invesco QQQ Trust (QQQ). Los contratos de futuros del Nasdaq 100 permiten especular sobre la evolución futura del índice. Las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el Nasdaq 100 a un precio específico (precio de ejercicio) en el futuro.

¿Qué factores impulsan al Nasdaq 100?

Son muchos los factores que impulsan al Nasdaq 100, pero principalmente es el rendimiento agregado de las empresas que lo componen, revelado en sus informes de resultados trimestrales y anuales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores, que si es positiva impulsa las ganancias. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el Nasdaq 100, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, el nivel de inflación también puede ser un factor importante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

- La libra cae tras los débiles datos de empleo en el Reino Unido y vuelve a tocar la zona de soporte de 1.2430.

- La tasa de desempleo del Reino Unido aumentó hasta el 4.2% en los tres meses hasta febrero, frente a las expectativas de una lectura del 4%.

- La atención de los inversores se centra en los datos del IPC británico del miércoles, en busca de más pistas sobre las perspectivas de la política monetaria del BoE.

La Libra esterlina ha retomado su tendencia bajista general durante la sesión del martes en Londres. Las poco alentadoras cifras de empleo en el Reino Unido han refrendado la teoría de que el BoE podría empezar a recortar los tipos antes de lo previsto, lo que ha castigado a la Libra.

El número de solicitantes de empleo aumentó por debajo de las expectativas, pero el crecimiento salarial se redujo al 6% anual en los tres meses anteriores a febrero, desde el 6.1% del periodo anterior. Pero sobre todo, la tasa de desempleo aumentó al 4.2% decepcionando al mercado que había previsto una tasa del 4%, sin cambios respecto al mes anterior.

El Dólar estadounidense mantiene intacta su tendencia alcista, alimentada por la subida de los rendimientos del Tesoro estadounidense. El rendimiento de referencia a 10 años cotiza en máximos del año hasta la fecha, cerca del 4.70%. El rendimiento a 2 años, el más relacionado con las expectativas de tipos de interés, se mantiene en el nivel clave del 5%.

Más tarde, el martes, se espera que el gobernador del BoE, Bailey, se reúna con la prensa, aunque lo más destacado de la semana en el Reino Unido serán los datos del IPC del miércoles, que se espera que se hayan enfriado significativamente. También el martes, se espera que el gobernador de la Fed, Jerome Powell, participe en una mesa redonda en Washington. Sus comentarios sobre la política monetaria podrían tener algún impacto en los cruces del Dólar estadounidense.

GBP/USD Análisis del precio: Perspectivas técnicas

Los osos han empujado al par de nuevo a la parte inferior del canal descendente mensual, en 1.2430, que se está poniendo a prueba en este momento. El mínimo del viernes pasado está justo debajo, en 1.2430. Una ruptura clara de esa zona de soporte despeja el camino hacia 1.2370. Más abajo no hay soporte hasta 1,2220.

Al alza, el nivel de 1.2505 debería superarse para avanzar hacia 1.2565, donde un bloque de órdenes absoluto podría proporcionar un nuevo impulso a los bajistas.

- El DXY experimenta una leve subida, alcanzando un máximo a principios de noviembre en 106.30.

- Antes del discurso de Powell, el Dólar estadounidense subió tras los buenos datos de ventas minoristas.

- Los datos de la vivienda en EE.UU. revelan debilidad con la caída de los permisos de construcción y los inicios de viviendas.

- Los inversores esperan nuevos informes económicos para conocer con mayor claridad la salud de la economía estadounidense.

El Índice del Dólar estadounidense (DXY) cotiza en 106.30 con ganancias el martes, y el DXY sigue beneficiándose de los sólidos datos de ventas minoristas revelados el lunes. Los débiles datos de la vivienda no provocaron ninguna reacción del Dólar, y los mercados esperan el discurso de Jerome Powell más adelante en la sesión.

La economía estadounidense está experimentando un fuerte crecimiento y una inflación persistente. Mientras tanto, la Reserva Federal (Fed) envía señales contradictorias: no es partidaria de subir los tipos, pero ve con buenos ojos un endurecimiento impulsado por el mercado a través de un aumento de los rendimientos. Tras la publicación de los sólidos datos de inflación y empleo de marzo, las expectativas de flexibilización para junio y julio se han desplomado, lo que ha impulsado la subida del Dólar.

Resumen diario de los movimientos del mercado: El DXY se mantiene fuerte a pesar de la debilidad de los datos inmobiliarios, la vista puesta en Powell

- Los permisos de construcción de marzo registraron un descenso del 4.3%, situándose en 1.458 millones, por debajo tanto de los 1.514 millones previstos como de los 1.523 millones de febrero.

- Las viviendas iniciadas experimentaron un notable descenso del 14.7%, desplomándose de 1.549 millones a 1.321 millones, sin alcanzar el total previsto de 1.48 millones.

- La producción industrial de marzo subió un 0.4% mensual, igualando las expectativas.

- Los comentarios de Jerome Powell más adelante en la sesión podrían desencadenar movimientos en el mercado. Cualquier señal de línea dura podría beneficiar aún más al dólar.

- Tras la reciente afluencia de datos estadounidenses sólidos, los participantes del mercado están ajustando sus anticipaciones de relajación. En la actualidad, el mercado prevé que el primer recorte de tipos se materialice en septiembre, con una probabilidad del 70% para un segundo recorte en diciembre.

- Las expectativas de los inversores de un recorte de tipos en junio han disminuido hasta el 25%, frente al 60% de la semana anterior.

Análisis técnico del DXY: El DXY sigue ganando terreno, los toros podrían finalmente tomarse un respiro

Los indicadores del gráfico diario reflejan un escenario alcista para el DXY. El índice de fuerza relativa (RSI) muestra condiciones de sobrecompra, lo que suele indicar un fuerte impulso alcista. Del mismo modo, la divergencia de convergencia de medias móviles (MACD) presenta barras verdes ascendentes, mostrando un impulso positivo a favor de los alcistas. Sin embargo, el rally podría haberse extendido demasiado, ya que estos indicadores emiten señales de sobrecompra y podrían corregir en las próximas sesiones.

Además, el índice de divisas cotiza por encima de todas sus medias móviles simples (SMA) a 20, 100 y 200 días. Las SMA sugieren una tendencia alcista a largo plazo. En conjunto, estos indicadores muestran que el impulso comprador domina sobre el impulso vendedor.

Preguntas frecuentes sobre el Dólar estadounidense

¿Qué es el Dólar estadounidense?

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias.

Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

¿Cómo afectan al Dólar las decisiones de la Reserva Federal?

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés.

Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

¿Qué es el Quantitative Easing y cómo influye en el Dólar?

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

¿Qué es el endurecimiento cuantitativo y cómo influye en el Dólar estadounidense?

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

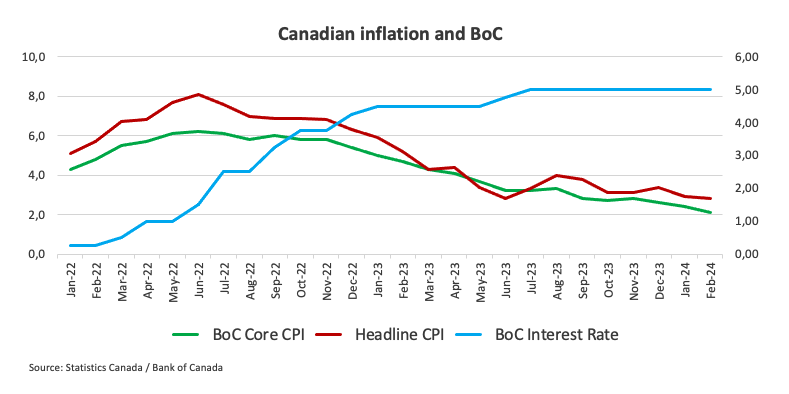

- El Dólar canadiense se deprecia aún más tras los datos mixtos de la inflación canadiense.

- El IPC subyacente se redujo al 2% anual en marzo, alimentando las esperanzas de que el BoC podría empezar a recortar los tipos en junio.

- Más tarde, el martes, el presidente de la Fed, Jerome Powell, y el presidente del BoC, Tiff Macklem, hablarán sobre la economía canadiense en Washington.

El Dólar canadiense (CAD) está sufriendo una fuerte depreciación frente a un Dólar más fuerte el martes, y el Índice de Precios al Consumo (IPC) canadiense mixto no ha proporcionado ningún soporte significativo. La inflación al consumo se aceleró en marzo, aunque el IPC subyacente del Banco de Canadá subió a un ritmo más lento que el mes anterior.

Estas cifras coinciden con el enfriamiento de la tendencia inflacionista observado por última vez en la última reunión de política monetaria del Banco de Canadá, lo que les permitiría empezar a recortar los tipos en junio. Esto explica el impacto negativo sobre el Dólar canadiense frente al Dólar.

Más tarde, el martes, se espera que el gobernador del BoC, Tiff Macklem, y el presidente de la Reserva Federal (Fed) , Jerome Powell, participen en una mesa redonda sobre la economía canadiense en Washington. Cualquier comentario sobre los planes de política monetaria de sus respectivos bancos será probablemente analizado con especial interés.

Resumen diario de los movimientos del mercado: El USD/CAD sigue subiendo por la divergencia de la política monetaria

- Las menores esperanzas de relajación de la Fed en los próximos meses y las mayores expectativas de que el BoC recorte los tipos en junio están afectando al Dólar canadiense.

- El IPC canadiense se aceleró un 0.6% en marzo y un 2.9% anual, frente al 0.3% y el 2.8% del mes anterior.

- Sin embargo, el IPC subyacente se redujo a una tasa anual del 2.0%, frente al 2.1% del mes anterior.

- Los datos de la actividad de la construcción en EE.UU. han decepcionado, con un descenso de los inicios de construcción de viviendas y de los permisos de edificación en marzo por encima de las expectativas.

- La producción industrial estadounidense creció un 0,4% en marzo, en línea con las expectativas del mercado y sin cambios respecto al mes anterior. La utilización de la capacidad aumentó al 78.4% desde el 78.2% revisado a la baja, pero por debajo del 78.5% previsto por los expertos.

- El Vicepresidente de la Fed, Jefferson, ha pronunciado un discurso neutro en el que ha insinuado recortes de tipos este mismo año, pero también ha advertido de que los datos de inflación le obligan a mantener los tipos altos durante más tiempo.

Cotización del Dólar canadiense esta semana

En la siguiente tabla se muestra la variación porcentual del Dólar canadiense (CAD) frente a las principales divisas durante la semana. El Dólar canadiense fue la divisa más débil frente al Franco suizo.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | 0.20% | 0.22% | 0.48% | 1.03% | 0.83% | 1.00% | -0.10% | |

| EUR | -0.19% | 0.02% | 0.26% | 0.83% | 0.63% | 0.81% | -0.32% | |

| GBP | -0.21% | -0.02% | 0.27% | 0.82% | 0.62% | 0.79% | -0.32% | |

| CAD | -0.48% | -0.29% | -0.27% | 0.56% | 0.35% | 0.52% | -0.60% | |

| AUD | -1.05% | -0.85% | -0.84% | -0.56% | -0.21% | -0.03% | -1.16% | |

| JPY | -0.82% | -0.61% | -0.58% | -0.35% | 0.20% | 0.23% | -0.94% | |

| NZD | -0.99% | -0.84% | -0.82% | -0.52% | 0.03% | -0.17% | -1.12% | |

| CHF | 0.12% | 0.31% | 0.34% | 0.60% | 1.15% | 0.95% | 1.12% |

El mapa de calor muestra las variaciones porcentuales de las principales divisas entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa cotizada se elige en la fila superior. Por ejemplo, si elige el Euro en la columna de la izquierda y se desplaza por la línea horizontal hasta el Yen japonés, el cambio porcentual que aparece en el recuadro representará EUR (base)/JPY (cotización).

Análisis técnico: El USD/CAD alcanza niveles de sobrecompra en 1.3845

El Dólar estadounidense parece imparable. El par ha subido sin parar durante las últimas seis jornadas, apreciándose casi un 2%. Los niveles del RSI se encuentran en sobrecompra, aunque sin señales de reversión a la vista.

Los toros han tocado resistencia en la zona de 1.3845, y estas condiciones sugieren la posibilidad de una corrección bajista. En ese caso, es probable que 1.3785 y 1.3730 sirvan de soporte. Al alza, por encima de 1.3845, el próximo objetivo es el máximo de noviembre de 2023 en 1.3900.

Gráfico de 4 horas del USD/CAD

Preguntas frecuentes sobre el Dólar canadiense

¿Qué factores determinan la cotización del Dólar canadiense?

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

¿Cómo afectan al Dólar canadiense las decisiones del Banco de Canadá?

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

¿Cómo afecta el precio del petróleo al Dólar canadiense?

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

¿Cómo influyen los datos de inflación en el valor del Dólar canadiense?

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

¿Cómo influyen los datos económicos en el valor del Dólar canadiense?

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- El par USD/JPY avanza impulsado por los buenos datos del comercio minorista estadounidense, lo que fortalece al Dólar frente al Yen.

- Los indicadores de la vivienda en EE.UU. flaquean, ya que los permisos de construcción y las viviendas iniciadas obtienen peores resultados, lo que apunta a una ralentización del sector de la construcción.

- La producción industrial estadounidense se mantiene estable, lo que subraya un contexto económico mixto pero resistente.

- El ministro japonés de Finanzas, Suzuki, hace hincapié en la vigilancia del mercado de divisas.

El Dólar estadounidense registra ganancias frente al Yen japonés en las primeras operaciones de la sesión norteamericana. Los sólidos datos económicos de los Estados Unidos y los comentarios entre neutrales y de línea dura de los funcionarios de la Reserva Federal impulsaron al Dólar. El par USD/JPY se comercia en 154.61, 0.22% por encima de su precio de apertura.

USD/JPY supera los 154.00, en medio de los datos de ventas minoristas y los comentarios de la Fed, de neutrales a halcones

Los datos de la vivienda en EE.UU. fueron más débiles, revelando que los constructores podrían estar tomándose un respiro con el alto nivel de inventario. Los permisos de construcción en marzo disminuyeron un 4.3%, con cifras que cayeron hasta los 1.458 millones, por debajo de las estimaciones de 1.514 millones y de los 1.523 millones de febrero. En consecuencia, las Viviendas Iniciadas se desplomaron un -14,7%, pasando de 1.549 millones a 1.321 millones, por debajo de las previsiones de 1.48 millones.

Otros datos revelados por la Reserva Federal de EE.UU. (Fed) mostraron que la producción industrial en marzo se mantuvo sin cambios en el 0,4% mensual.

A pesar de ello, los buenos datos de ventas minoristas del lunes provocaron una reacción en el mercado de renta fija, ya que el rendimiento de los bonos del Tesoro estadounidense subió más de 10 puntos básicos durante la semana. Los operadores habían recortado sus apuestas a que la Fed podría recortar los tipos dos veces en lugar de tres, como reflejaban los datos de la Bolsa de Comercio de Chicago (CBOT). Se espera que la Fed sitúe el principal tipo de referencia en el 4.965% hacia finales de 2024.

El lunes, la presidenta de la Fed de San Francisco, Mary Daly, afirmó que el banco central estadounidense no tiene prisa por relajar la política monetaria. Mientras tanto, los operadores del USD/JPY esperan los discursos del gobernador de la Fed, Jefferson, el presidente de la Fed de Nueva York, John Williams, y el presidente Jerome Powell.

Según el ministro de Finanzas Suzuki, las autoridades japonesas se han mantenido firmes en "seguir de cerca los últimos acontecimientos" en el mercado de divisas. Los participantes del mercado habían empujado el tipo de cambio más allá del umbral de 154.00, y ninguna reacción por parte del Banco de Japón (BoJ) o el MdF podría mantener vivo el rally.

Análisis del precio del USD/JPY: Perspectivas técnicas

El USD/JPY sigue sesgado al alza, y sin señales claras de intervención, los compradores del USD/JPY podrían llevar al tipo de cambio a desafiar 155.00. Una vez superado, la siguiente parada sería 155.78, seguido del último máximo del ciclo en 160.32. Por otro lado, si el par cae por debajo de 154.00, podría abrirse la puerta a un retroceso hasta el máximo del 12 de abril convertido en soporte en 153.38 antes de caer a 153.00.

Preguntas frecuentes sobre el yen japonés

El yen japonés (JPY) es una de las monedas más comerciadas del mundo. Su valor viene determinado en líneas generales por la marcha de la economía japonesa, pero más concretamente por la política del Banco de Japón, el diferencial entre el rendimiento de los bonos japoneses y estadounidenses, o el sentimiento de riesgo de los operadores, entre otros factores.

Uno de los mandatos del Banco de Japón es el control de divisas, por lo que sus movimientos son clave para el yen. El BoJ ha intervenido directamente en los mercados de divisas en algunas ocasiones, generalmente para bajar el valor del yen, aunque se abstiene de hacerlo a menudo debido a las preocupaciones políticas de sus principales socios comerciales. La actual política monetaria ultralaxa del BoJ, basada en estímulos masivos a la economía, ha provocado la depreciación del yen frente a sus principales pares. Este proceso se ha exacerbado más recientemente debido a una creciente divergencia política entre el Banco de Japón y los demás bancos centrales principales, que han optado por aumentar bruscamente los tipos de interés para luchar contra niveles de inflación que se sitúan en máximos desde hace décadas.

La postura del BoJ de mantener una política monetaria ultralaxa ha llevado a un aumento de la divergencia política con otros bancos centrales, en particular con la Reserva Federal de EE.UU.. Esto apoya una ampliación del diferencial entre los bonos estadounidenses y japoneses a 10 años, lo que favorece al Dólar estadounidense frente al Yen japonés.

El yen japonés suele considerarse una inversión refugio. Esto significa que en tiempos de tensión en los mercados, los inversores son más propensos a poner su dinero en la moneda japonesa debido a su supuesta fiabilidad y estabilidad. En épocas turbulentas, es probable que el yen se revalorice frente a otras divisas en las que se considera más arriesgado invertir.

- El USD/MXN salta a máximos de un mes y medio en 17.06.

- El Dólar continúa fortaleciéndose favorecido por la aversión al riesgo y el aumento de las posibilidades de un retraso en el inicio de recortes de tasas de la Fed.

- Los datos de EE.UU. del martes ofrecen resultados mixtos.

El USD/MXN recupera terreno por tercera jornada consecutiva, elevándose este martes a nuevos máximos de seis semanas en 17.06 tras haber iniciado la jornada cerca de 16.70. El par ha subido a su nivel más alto desde el pasado 01 de marzo, y cotiza al momento de escribir sobre 17.05, ganando un impresionante 2.01% diario.

El precio del Dólar se dispara por la aversión al riesgo y por el retraso de la posibilidad de un recorte de tasas de la Fed a septiembre

El Índice del Dólar (DXY) sube por quinto día consecutivo, disparándose tras la apertura de Wall Street del martes a 106.43, su nivel más alto en cinco meses y medio.

La fortaleza del USD viene determinada por varios factores. La escalada de tensiones geopolíticas en Oriente Medio favorece la aversión al riesgo, respaldando al Dólar como valor de refugio seguro. Por otra parte, siguen creciendo las opciones de un retraso en el primer recorte de tasas de interés de la Fed. Las posibilidades de que la primera rebaja de tipos llegue en la reunión de septiembre es hoy del 45.9%, según la herramienta FedWatch de CME Group. Para julio, las posibilidades son del 39.8%, mientras que la reunión de junio está prácticamente descartada con un 20.5%.

Estados Unidos ha publicado hoy datos mixtos. Mientras la producción industrial creció un 0.4% mensual en marzo, en línea con lo esperado, los inicios de viviendas se desplomaron un 14.7% en marzo, registrando su mayor descenso en cuatro años.

En México, el Instituto Nacional de Estadística y Geografía (INEGI) ha dado a conocer el Indicador Oportuno del Consumo Privado (IOCP) de febrero y marzo. Para febrero, el IOCP anticipa un aumento del 3.3% anual, mientras que para marzo espera que la variación sea del 3.4%.

USD/MXN Niveles de precio

Tras superar la zona psicológica de 17.00 (antiguo soporte para el USD/MXN convertido en resistencia desde hace semanas), una nueva subida puede encontrar una barrera inicial en 17.11, que fue el nivel más alto del 27, 28 y 29 de febrero. Por encima, el camino puede despejarse en dirección a 17.28, nivel más alto de febrero en la primera semana de ese mes. Más arriba, el techo de de 2024 alcanzado en enero en 17.38 es el nivel a superar.

A la baja, los alrededores de 16.50/16.55 marcarán una zona de soporte por concentrar algunas zonas de máximos y mínimos diarios la semana pasada. Más abajo espera una importante zona de contención en el el suelo de casi nueve años alcanzado el 9 de abril en 16.26.

- La Libra esterlina se mantiene a la baja, ya que la ONS británica publicó datos del mercado laboral más débiles de lo esperado.

- Los empresarios despidieron trabajadores en febrero, lo que pone de manifiesto el impacto negativo de la subida de los tipos de interés en el Reino Unido.

- El sentimiento del mercado sigue siendo de aversión al riesgo ante el temor a una escalada de las tensiones en Oriente Próximo.

La Libra esterlina (GBP) sigue en retroceso en los inicios de la sesión americana. El par GBP/USD sigue siendo vulnerable, ya que la Oficina de Estadísticas Nacionales del Reino Unido (ONS) informó que las condiciones del mercado laboral se han enfriado significativamente en los tres meses que finalizaron en febrero. La tasa de desempleo creció con fuerza hasta el 4.2% y el mercado laboral general fue testigo del despido de 156.000 trabajadores.

Los datos del mercado laboral demuestran la incertidumbre sobre las perspectivas económicas, lo que podría obligar a los responsables políticos del Banco de Inglaterra (BoE) a empezar a reducir los tipos de interés antes de lo previsto. Los solicitantes de empleo y los empleados actuales transigen con las subidas salariales cuando las condiciones del mercado laboral se enfrían, lo que se traduce en un crecimiento más lento de los salarios que permite que la elevada inflación vuelva a su objetivo deseado de forma sostenible.

Se prevé una mayor volatilidad en la Libra esterlina, ya que la ONS británica dará a conocer los datos de inflación de los consumidores y los productores correspondientes al mes de marzo, que se publicarán el miércoles. Se estima que el Índice de Precios al Consumo (IPC) subirá un 3.1%, por debajo del 3.4% registrado anteriormente. El IPC subyacente, que elimina la volatilidad de los precios de los alimentos y la energía, aumentará un 4.1%, menos que el 4.5% de febrero. Un descenso esperado de los datos de inflación aumentaría las especulaciones sobre el inicio de una reducción de los tipos de interés por parte del BoE a partir de la reunión de agosto.

Resumen diario de los movimientos del mercado: La Libra esterlina sigue bajo presión, mientras que el Dólar estadounidense mantiene su fortaleza

- La Libra esterlina amplía su caída hasta 1.2410, ya que la ONS del Reino Unido ha publicado datos débiles sobre el mercado laboral. La tasa de desempleo de la OIT para los tres meses que finalizaron en febrero aumentó bruscamente hasta el 4.2%, frente a las expectativas del 4.0% y la lectura anterior del 4.0% (revisada desde el 3.9%). En febrero, los empresarios despidieron a 156.000 trabajadores, por encima de la lectura anterior de 89.000, revisada al alza desde 21.000.

- En marzo, el cambio en el número de solicitantes de empleo, que indica la variación en el número de personas que solicitan prestaciones por desempleo, fue inferior en 109.000 frente a las expectativas de 172.000 y la lectura anterior de 41.000 (revisada desde 168.000).

- En los tres meses que finalizaron en febrero, las ganancias medias, incluidas las primas, aumentaron un 5.6%, superando el consenso del 5.5%. En el mismo periodo, las ganancias medias sin primas se ralentizaron hasta el 6.0%, frente al 6.1% anterior.

- La debilidad de la demanda de mano de obra muestra claramente las consecuencias del mantenimiento de los tipos de interés al alza por parte del Banco de Inglaterra (BoE). El aumento de las tasas de desempleo y la escasa demanda de mano de obra muestran unas perspectivas económicas vulnerables, que podrían obligar al BoE a pivotar hacia recortes de tipos antes de lo previsto.

- El sentimiento del mercado sigue siendo de aversión al riesgo ante el temor a una nueva escalada de las tensiones en Oriente Próximo y la creciente incertidumbre sobre cuándo empezará la Reserva Federal a reducir los tipos de interés. Finalmente, la fuerte demanda de activos refugio ha impulsado el Índice del Dólar estadounidense (DXY) hasta 106.30.

- El ejército israelí dijo que respondería al ataque de Irán en su territorio ocurrido el 13 de abril en el que este último lanzó cientos de misiles y aviones no tripulados. Esto ha agudizado el temor a que la guerra se extienda más allá de Gaza en la región de Oriente Próximo.

- Los sólidos datos de ventas minoristas en Estados Unidos, combinados con una fuerte demanda de mano de obra y una mayor inflación de los precios al consumo en marzo, han reforzado el argumento de que los responsables de la política monetaria de la Fed podrían retrasar los recortes de tipos este mismo año.

- La presidenta de la Fed de San Francisco, Mary Daly, declaró el viernes que no hay ninguna urgencia en empezar a reducir los tipos de interés. Daly añadió que aún queda trabajo por hacer para asegurarse de que la inflación está en el buen camino para volver a la tasa deseada del 2%. Hizo hincapié en mantener los tipos de interés restrictivos durante más tiempo.

Análisis técnico: La Libra esterlina encuentra un colchón cerca de 1.2400

La Libra esterlina sigue bajando hasta 1.2410 tras extender su racha de pérdidas por tercera sesión el martes. Se espera que el par GBP/USD extienda su caída hasta el soporte del nivel redondo en 1.2400. La Libra sigue en retroceso tras la ruptura del patrón gráfico de cabeza y hombros, que muestra una reversión bajista. La línea del cuello del patrón gráfico mencionado se traza desde el mínimo del 8 de diciembre cerca de 1.2500.

Las perspectivas a largo plazo se tornan bajistas cuando el Cable cae por debajo de la media móvil exponencial (EMA) de 200 días, que cotiza en torno a 1.2540.

El índice de fuerza relativa (RSI) de 14 periodos se desplaza hacia el rango bajista de 20.00-40.00, lo que sugiere un impulso bajista activo.

Preguntas frecuentes sobre la Libra esterlina

¿Qué es la Libra esterlina?

La Libra esterlina (GBP) es la moneda más antigua del mundo (886 d.C.) y la moneda oficial del Reino Unido. Es la cuarta unidad de divisas más negociada del mundo, con un 12% de todas las transacciones y una media de 630.000 millones de dólares al día, según datos de 2022.

Sus pares de divisas clave son el GBP/USD, también conocido como "Cable", que representa el 11% del mercado de divisas, el GBP/JPY, o el "Dragón", como lo conocen los operadores (3%), y el EUR/GBP (2%). La libra esterlina es emitida por el Banco de Inglaterra (BoE).

¿Cómo influyen las decisiones del Banco de Inglaterra en la Libra esterlina?

El factor más importante que influye en el valor de la Libra esterlina es la política monetaria que decide el Banco de Inglaterra. El Banco de Inglaterra basa sus decisiones en la consecución de su objetivo principal de "estabilidad de precios", es decir, una tasa de inflación estable en torno al 2%. Su principal herramienta para lograrlo es el ajuste de los tipos de interés.

Cuando la inflación es demasiado alta, el Banco de Inglaterra intenta contenerla subiendo los tipos de interés, lo que encarece el acceso al crédito para particulares y empresas. Esto suele ser positivo para el GBP, ya que unos tipos de interés más altos hacen del Reino Unido un lugar más atractivo para que los inversores mundiales aparquen su dinero.

Cuando la inflación es demasiado baja, es señal de que el crecimiento económico se está ralentizando. En este escenario, el BoE considerará bajar los tipos de interés para abaratar el crédito, de modo que las empresas pidan más prestado para invertir en proyectos que generen crecimiento.

¿Cómo influyen los datos económicos en el valor de la Libra?

Los datos publicados calibran la salud de la economía y pueden influir en el valor de la Libra esterlina. Indicadores como el PIB, los PMI manufactureros y de servicios, y el empleo pueden influir en la dirección de la Libra esterlina.

Una economía fuerte es buena para la Libra esterlina. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Inglaterra a subir los tipos de interés, lo que fortalecerá directamente a la Libra esterlina. De lo contrario, si los datos económicos son débiles, es probable que la libra esterlina caiga.

¿Cómo afecta la balanza comercial a la Libra?

Otro dato significativo para la libra esterlina es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un periodo determinado.

Si un país produce exportaciones muy solicitadas, su divisa se beneficiará exclusivamente de la demanda adicional creada por los compradores extranjeros que desean adquirir estos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una moneda y viceversa para una balanza negativa.

En una entrevista concedida el martes a la CNBC, la presidenta del Banco Central Europeo (BCE), Christine Lagarde, afirmó que el BCE recortará los tipos en breve, salvo que surjan sorpresas importantes, según Reuters.

"Sujeto a que no se produzca ningún shock adicional, será el momento de moderar la política monetaria restrictiva en un plazo razonablemente corto", añadió Lagarde y dijo que están observando un proceso desinflacionista que avanza según las expectativas.

Señaló además que el impacto de los acontecimientos geopolíticos en los precios de las materias primas no es muy significativo hasta el momento.

Reacción de los mercados

El EUR/USD se vio sometido a una modesta presión bajista con la reacción inmediata. Al cierre de esta edición, el par se mantenía prácticamente sin cambios en 1.0627.

- El par AUD/USD desciende hacia 0.6400 en medio de las tensiones en Oriente Medio y por el moderamiento de las especulaciones sobre recortes de tipos de la Fed.

- Mary Daly, de la Fed, no ve urgencia en recortar los tipos ante la elevada inflación y la fuerte demanda de mano de obra.

- La economía china ha mostrado una sólida base en el primer trimestre de este año.

El par AUD/USD ha caído cerca del soporte del nivel redondo de 0.6400 en las primeras horas de la sesión americana del martes. El Dólar autraliano ha prolongado su racha perdedora por tercera sesión el martes, ya que el ánimo general del mercado es de aversión al riesgo debido al empeoramiento de las tensiones en Oriente Medio y a las expectativas de que la Reserva Federal (Fed) retrase los planes de recorte de tipos hasta finales de año.

Las divisas sensibles al riesgo se han visto presionadas ante la previsión de que la escalada de las tensiones en Oriente Medio interrumpa la cadena de suministro mundial. Se prevé que el ejército israelí tome represalias contra Irán por sus ataques aéreos en su territorio. Por su parte, el presidente estadounidense, Joe Biden, ha declarado que no apoyará el contraataque de Israel.

El rendimiento de los bonos del Tesoro estadounidense a 10 años vuelve a subir hasta el 4.68%, al alejarse las especulaciones sobre una reducción de los tipos de interés por parte de la Fed en la reunión de política monetaria de junio y julio. Los sólidos datos de las ventas minoristas estadounidenses de marzo han reforzado las expectativas de que no habrá urgencia por parte de la Fed para recortar los tipos.

El presidente de la Fed de San Francisco declaró el lunes que "no hay urgencia" para recortar los tipos de interés en EE.UU. Dado que la inflación sigue siendo elevada y la demanda de mano de obra se mantiene fuerte, se espera que la Fed mantenga una postura restrictiva en materia de tipos de interés hasta que adquiera confianza en que la inflación volverá de forma sostenible a la tasa requerida del 2%.

En la región asiática, los datos del Producto Interior Bruto (PIB) chino del primer trimestre, mejores de lo previsto, no lograron mejorar el sentimiento del mercado. En el primer trimestre de este año, la economía china registró una fuerte expansión del 1.6%, frente al 1.2% del último trimestre de 2023, revisado al alza desde el 1.0%. Se espera que el Dólar australiano se vea beneficiado por la mejora de las perspectivas económicas de China.

En el plano doméstico, el Dólar australiano se guiará por los datos de empleo de marzo, que se publicarán el jueves. Se prevé que la tasa de desempleo haya aumentado hasta el 3.9% desde el 3.7% de febrero. En el mismo periodo, se estima que los empresarios australianos han contratado a 7.200 trabajadores, una cifra significativamente inferior a los 116.500.

- El precio del Oro desciende por el moderamiento de las esperanzas de un recorte de tipos por parte de la Fed.

Las fuertes ventas minoristas estadounidenses alimentan la incertidumbre sobre el calendario de recortes de los tipos de interés de la Fed. - El empeoramiento de las tensiones en Oriente Medio sigue respaldando el precio del Oro.

El precio del Oro (XAU/USD) cae después de enfrentarse a la presión de venta cerca de la resistencia crucial de 2.400$ en la sesión americana del martes. El metal precioso se ve presionado por la subida del Dólar estadounidense y de los rendimientos del Tesoro, después de que los sólidos datos de las ventas minoristas de marzo en Estados Unidos aumentaran las dudas sobre el momento en que la Reserva Federal (Fed) aplicará un primer recorte de tipos.

El rendimiento de los bonos del Tesoro estadounidense a 10 años sube al 4.63%, lo que supone un nuevo máximo de cinco meses. Los mercados financieros anticipan que la Fed comenzará a reducir sus tipos de interés a partir de septiembre. Además, los operadores ven sólo dos recortes en lugar de tres, como prevé la mayoría de los responsables políticos de la Fed en el último gráfico de puntos. El Índice del Dólar estadounidense (DXY), que mide el valor del Dólar frente a seis divisas principales, sube a 106.30.

El aumento del rendimiento de los bonos pesa sobre el Oro, ya que incrementa el coste de oportunidad de invertir en él. Sin embargo, el Oro ha tenido un buen comportamiento en las últimas semanas a pesar del aumento del rendimiento de los bonos en un contexto de tensiones geopolíticas en Oriente Medio. Como activo refugio, la demanda del Oro por parte de inversores y bancos centrales aumenta en momentos de incertidumbre económica mundial y de empeoramiento de las tensiones geopolíticas.

Resumen diario de los movimientos del mercado: El precio del Oro cae tras los buenos datos de ventas minoristas en EE.UU.

- El precio del Oro cae hasta 2.370$ mientras intenta recuperar nuevos máximos históricos en torno a 2.430$. La fortaleza del Dólar estadounidense y el rendimiento de los bonos de EE.UU. han estado actuando como una barricada para el Oro. El atractivo del Dólar estadounidense se fortalece y los rendimientos de los bonos suben más a medida que los sólidos datos de ventas minoristas de marzo han profundizado la incertidumbre sobre cuándo comenzará la Reserva Federal a bajar sus tipos de interés clave.

- Los datos de las ventas minoristas estadounidenses de marzo, publicados el lunes, indicaron una fuerte demanda a pesar de que los tipos de interés estadounidenses se mantienen al alza. Las ventas minoristas mensuales aumentaron un fuerte 0.7%, por encima del 0.3% previsto. Las ventas minoristas de febrero se revisaron al alza, del 0.6% al 0.9%. Los datos de ventas minoristas son uno de los principales indicadores del gasto del consumidor, que representa más de dos tercios de la economía estadounidense. El aumento de las ventas minoristas sugiere que la demanda de los hogares sigue siendo fuerte, un factor que alimenta la inflación.

- La fortaleza de los datos de ventas minoristas, combinada con una fuerte demanda de mano de obra y unos datos del Índice de Precios al Consumo (IPC) superiores a los previstos, ha obligado a los operadores a deshacer las expectativas de recortes anticipados de los tipos de interés de la Fed. La herramienta FedWatch de CME muestra que los mercados están valorando que los tipos de interés se mantendrán sin cambios en el rango del 5.25%- 5.50% en las reuniones de junio y julio. Ahora se prevé que la Fed empiece a bajar los tipos en septiembre.

- Mientras tanto, el temor a que las tensiones en Oriente Medio se extiendan más allá de Gaza mantiene fuerte la demanda de activos refugio. Los inversores temen una nueva escalada de las tensiones entre Israel e Irán después de que el jefe del Estado Mayor militar israelí, Herzi Halev, dijera que responderían al ataque de Irán contra su territorio, en el que se dispararon cientos de drones y misiles, informa AlJazeera. El presidente de EEUU, Joe Biden, dijo que no apoyará el contraataque de Israel.

Análisis técnico: El precio del Oro no logra recuperar 2.400$

El precio del Oro retrocede tras no poder recuperar nuevos máximos de por vida cerca de 2.430$. La subida del metal precioso sigue siendo limitada, ya que los osciladores de momentum se están enfriando tras volverse extremadamente sobrecomprados. En el gráfico diario, el índice de fuerza relativa (RSI) de 14 periodos retrocede levemente tras alcanzar un máximo en torno a 85.00. La demanda a más largo plazo está intacta, ya que el RSI se mantiene en el rango alcista de 60.00-80.00.

A la baja, el mínimo del 5 de abril cerca de 2.268$ y el máximo del 21 de marzo en 2.223$ serán las principales zonas de soporte para el precio del Oro.

Preguntas frecuentes sobre el Oro

¿Por qué se invierte en Oro?

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

¿Quién compra más Oro?

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

¿Qué correlación tiene el Oro con otros activos?

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

¿De qué depende el precio del Oro?

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

- El USD/CAD sube hasta 1.3820, ya que el informe mixto de inflación canadiense mantiene firmes las esperanzas de recorte de tipos del BoC.

- El indicador de inflación preferido por el BoC se modera hasta el 2.0% interanual.

- El Dólar estadounidense ronda máximos de seis meses, ya que se espera que la Fed retrase sus planes de recorte de tipos.

El par USD/CAD saltó a 1.3820 en las primeras horas de la sesión americana, después de que Statistics Canada publicara un Índice de Precios al Consumo (IPC) mixto para el mes de marzo. La agencia mostró que el IPC general mensual creció un 0.6%, por debajo de las expectativas del 0.7%, pero por encima de la lectura anterior del 0.3%. Sin embargo, el dato de inflación general anual se aceleró hasta el 2.9% desde la lectura anterior del 2.8%.

El dato mensual del IPC subyacente del Banco de Canadá (BoC), que excluye ocho partidas volátiles, subió bruscamente un 0.5%, frente al escaso crecimiento del 0.1% de febrero. Sin embargo, el IPC subyacente anual se ralentizó hasta el 2% desde la lectura anterior del 2.1%.

Se espera que la vuelta de la medida de inflación más preferida por el BoC a la tasa requerida del 2% permita al Banco de Canadá (BoC) empezar a reducir los tipos de interés, lo que se espera actualmente a partir de la reunión de política monetaria de junio.

La semana pasada, el Gobernador del BoC, Tiff Macklem, declaró que es posible una bajada de tipos en junio si la inflación sigue desacelerándose de forma sostenida después de que el BoC mantenga los tipos de interés sin cambios en el 5%. El BoC ha mantenido los tipos de interés en el 5% desde julio de 2023 para mantener la presión a la baja sobre la inflación de los precios al consumo.

Mientras tanto, la importante demanda de activos refugio debido al empeoramiento de las tensiones geopolíticas y la desvanecida especulación sobre los recortes de tipos de la Reserva Federal (Fed) para las reuniones de política monetaria de junio y julio han ejercido presión sobre el dólar canadiense.

El Índice del Dólar estadounidense (DXY) cae ligeramente desde un máximo de cinco meses de 106.44. La demanda de Dólar estadounidense a corto plazo se mantiene intacta, ya que los inversores consideran que la Fed mantendrá los tipos de interés al alza durante más tiempo. El hecho de que la inflación se mantenga por encima de las expectativas durante tres meses consecutivos sugiere que no debería haber urgencia por recortar los tipos.

El precio del Dólar estadounidense ha subido a máximos de tres semanas contra el Peso colombiano en la jornada del martes, elevándose a 3.946,95 desde un mínimo diario de 3.883,89.

Tras este fuerte aumento, el USD/COP se ha moderado aunque gana un 0.47% en lo que llevamos de día, cotizando en estos instantes sobre 3.902,88.

El Peso colombiano se debilita por la fortaleza del Dólar en el mercado

- Ayer lunes, Colombia publicó sus datos de producción industrial de febrero, mostrando una caída del 2.2% tras descender un 4.3% en enero. El indicador lleva doce meses consecutivos de descensos. Por otra parte, las ventas minoristas del país también cayeron por décimo segundo mes consecutivo, descendiendo un 1.8% anual en febrero después de caer un 3.9% el mes previo.

- Estados Unidos ha publicado hoy datos mixtos. Mientras la producción industrial creció un 0.4% mensual en marzo, en línea con lo esperado, los inicios de viviendas se desplomaron un 14.7% en marzo, registrando su mayor descenso en cuatro años.

- La herramienta FedWatch de CME Group sitúa las opciones de un primer recorte de tipos de interés por parte de la Fed en septiembre en el 45.7%, muy por encima del 17.8% de junio y del 38.8% de julio, dando así una mayor fortaleza al Dólar estadounidense.

- La producción industrial estadounidense siguió creciendo a un ritmo moderado.

- El Índice del Dólar estadounidense sigue fluctuando por encima de 106,00.

La producción industrial de Estados Unidos creció un 0,4% mensual en marzo, según informó el martes la Reserva Federal (Fed) estadounidense. Esta lectura siguió al aumento del 0,4% registrado en febrero y estuvo en línea con las expectativas del mercado.

"La producción manufacturera aumentó un 0,5% en marzo, impulsada en parte por un aumento del 3,1% en los vehículos de motor y sus piezas; la producción de las fábricas, excluidos los vehículos de motor y sus piezas, subió un 0,3%", dijo la Fed en su comunicado de prensa.

"La utilización de la capacidad subió al 78,4% en marzo, una tasa que está 1,2 puntos porcentuales por debajo de su media a largo plazo (1972-2023)". El dato está por debajo del 78.5% estimado y por encima del 78.2% del mes anterior.

Reacción de los mercados

El Dólar estadounidense no mostró una reacción inmediata a este informe. Al momento de escribir, el Índice del Dólar estadounidense sube un 0,1% y se sitúa en 106,27.

- El Dólar estadounidense rompe su racha de ganancias con las acciones subiendo en medio del apetito de riesgo.

- Los mercados están a la espera de un cambio de postura del presidente de la Fed, Powell, el martes.

- El Índice del Dólar estadounidense vuelve a flirtear con una ruptura por debajo de 106, tal y como se vio el lunes.

El Índice del Dólar estadounidense (DXY) detiene su subida por ahora con la entrada de la sesión estadounidense, lo que provoca un cambio de tendencia y cierta presión vendedora en el Dólar. En un panorama más amplio, el Dólar está disfrutando del cambio en la narrativa sobre el diferencial de tipos desde la semana pasada, que se hizo mayor frente a otras divisas a favor del Dólar estadounidense. Vientos favorables adicionales provienen de Israel, que prometió aún tomar represalias contra Irán a pesar de los esfuerzos diplomáticos para aliviar las tensiones en Oriente Medio, ahora realmente poner la región de nuevo al borde de la guerra.

En cuanto a los datos económicos, el Dólar estadounidense no se moverá mucho el martes. El evento principal viene en forma de tres miembros de la Reserva Federal (Fed), con el presidente de la Fed , Jerome Powell, siendo el más importante. El discurso de Powell podría cambiar la postura, ya que cualquier variante en las expectativas de recorte de tipos o en las perspectivas del presidente de la Fed podría provocar una nueva subida del Dólar o iniciar un fuerte retroceso.

Resumen diario de los movimientos del mercado: ¿Hablará Powell de todo?

- Mientras que tanto EE.UU. como la UE han hecho un llamamiento a la moderación y a la calma sobre la situación en Oriente Medio, ambas naciones han emitido sanciones contra Irán por su ofensiva contra Israel durante el fin de semana.

- A las 12:30 GMT se publicaron algunos datos sobre la vivienda en marzo:

- Los permisos de construcción descendieron de 1.523 millones a 1.458 millones.

- Las viviendas iniciadas también se redujeron, de 1.549 millones a 1.321 millones.

- A las 13:15 GMT la Fed publicará las cifras de capacidad y producción industrial de marzo:

- La Utilización de la Capacidad se dirigirá al 78.5% desde el 78.3%, según las expectativas.

- La producción industrial se situará en el 0.4%, frente al 0.1% previsto.

- Una serie de oradores de la Fed tratarán de orientar a los mercados:

- A las 13:00 GMT, el vicepresidente de la Reserva Federal, Philip Jefferson, pronunciará un discurso en el Foro Internacional de Investigación sobre política monetaria en Washington, DC.

- Hacia las 16:30 GMT, el Presidente del Banco de la Reserva Federal de Nueva York, John Williams, moderará una conversación en el Economy Club de Nueva York.

- Cerca de las 17:15 GMT, el presidente de la Reserva Federal, Jerome Powell, participará en un panel de debate con el gobernador del Banco de Canadá, Tiff Macklem, en el Foro de Washington.

- Las acciones estadounidenses se mantienen con fuertes ganancias, con el Nasdaq subiendo más de un 0.75% para este martes. Las acciones europeas no consiguen disfrutar del cambio de tendencia y se mantienen en números rojos.

- Según la herramienta FedWatch de CME Group, las expectativas de una pausa de la Fed en la reunión de mayo se sitúan en el 98.2%, mientras que las probabilidades de un recorte de tipos se sitúan en el 1.8%. Aunque hay peticiones de una subida de tipos, éstas aún no están representadas en los futuros del CME, y podrían contribuir a una mayor fortaleza del Dólar estadounidense una vez que se empiece a valorar esta posibilidad.

- El rendimiento de los bonos del Tesoro estadounidense a 10 años cotiza en torno al 4.65%. Un nuevo movimiento al alza podría incluso apuntar a expectativas de otra subida de tipos antes de que el ciclo de relajación comience a tener lugar.

Análisis técnico del Índice del Dólar estadounidense: No apto para pusilánimes

El Índice del Dólar estadounidense (DXY) oscila en los mercados y la división entre divisas débiles y fuertes se hace cada vez más sólida. El Dólar parece ser el que más gana, mientras que Europa y China parecen muy sombrías en cuanto a los tipos y a mantenerlos estables durante más tiempo. Con estas divisas principales a punto de devaluarse sustancialmente más en las próximas semanas y meses, el fin del Dólar estadounidense no parece que vaya a producirse a corto plazo, siempre y cuando los datos de EE.UU. sigan siendo mejores. Las apuestas a un Dólar estadounidense más débil se agotarán una y otra vez