- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- USD/JPY cae a 149.21 mientras el rendimiento del Tesoro estadounidense a 10 años baja más de ocho puntos básicos.

- A pesar de la reciente caída, el par se mantiene en una postura neutral a alcista, oscilando dentro de la Nube de Ichimoku.

- Soporte clave en 149.00; una ruptura por debajo podría desencadenar más caídas hacia 147.95 y más allá.

El USD/JPY cayó más de un 0,30% el martes debido a la aversión al riesgo y la caída de los rendimientos de los bonos del Tesoro de EE.UU. La tasa de referencia a 10 años de EE.UU. se desplomó más de ocho puntos básicos (pb) y empujó el tipo de cambio a la baja debido a su correlación positiva con el par. Al momento de escribir, el par principal cotiza en 149.21, plano al comenzar la sesión asiática del miércoles.

Pronóstico del Precio del USD/JPY: Perspectiva técnica

El gráfico diario sugiere que el USD/JPY apunta constantemente al alza, aunque tiene un sesgo neutral a alcista.

Aunque las señales técnicas sugieren que los compradores están al mando, el USD/JPY permanece dentro de la Nube de Ichimoku (Kumo) y limita su avance. Además, a pesar de ser alcista, el Índice de Fuerza Relativa (RSI) no ha logrado superar los últimos tres picos, mostrando que la tendencia alcista podría estar sobreextendida.

Con el USD/JPY subiendo por encima de 150.00, esto despeja el camino para un movimiento al alza hacia la media móvil de 100 días (DMA) en 150.98, antes de la DMA de 200 días en 151.27.

Si el USD/JPY cae por debajo de 149.00, el Tenkan-Sen en 147.95 emerge como la primera línea de defensa para los alcistas. Una vez superado, el Senkou Span A en 146.48, seguido por la DMA de 50 días en 145.36, serían los siguientes niveles clave de soporte.

USD/JPY Acción del Precio – Gráfico Diario

El Yen japonés FAQs

El Yen japonés (JPY) es una de las divisas más negociadas del mundo. Su valor viene determinado en líneas generales por la marcha de la economía japonesa, pero más concretamente por la política del Banco de Japón, el diferencial entre los rendimientos de los bonos japoneses y estadounidenses o el sentimiento de riesgo entre los operadores, entre otros factores.

Uno de los mandatos del Banco de Japón es el control de divisas, por lo que sus movimientos son clave para el Yen. El BoJ ha intervenido directamente en los mercados de divisas en ocasiones, generalmente para bajar el valor del Yen, aunque se abstiene de hacerlo a menudo debido a las preocupaciones políticas de sus principales socios comerciales. La actual política monetaria ultralaxa del BoJ, basada en estímulos masivos a la economía, ha provocado la depreciación del Yen frente a sus principales pares monetarios. Este proceso se ha exacerbado más recientemente debido a una creciente divergencia de políticas entre el Banco de Japón y otros bancos centrales principales, que han optado por aumentar bruscamente los tipos de interés para luchar contra niveles de inflación de décadas.

La postura del Banco de Japón de mantener una política monetaria ultralaxa ha provocado un aumento de la divergencia política con otros bancos centrales, en particular con la Reserva Federal estadounidense. Esto favorece la ampliación del diferencial entre los bonos estadounidenses y japoneses a 10 años, lo que favorece al Dólar frente al Yen.

El Yen japonés suele considerarse una inversión de refugio seguro. Esto significa que en tiempos de tensión en los mercados, los inversores son más propensos a poner su dinero en la moneda japonesa debido a su supuesta fiabilidad y estabilidad. En épocas turbulentas, es probable que el Yen se revalorice frente a otras divisas en las que se considera más arriesgado invertir.

- El Dólar repunta un 1.45% frente al Peso chileno, llegando a máximos no vistos desde el 11 de septiembre.

- El cobre cae un 1.38% diario, alcanzando mínimos de tres semanas.

- Los inversionistas tendrán el foco en el Producto Interno Bruto y la Producción Industrial de China, a publicarse el jueves.

El USD/CLP marcó un mínimo del día en 926.60, donde atrajo compradores que llevaron la paridad a un máximo de cinco semanas no visto desde el 11 de septiembre. Actualmente, el Dólar estadounidense cotiza sobre 940.43 frente al Peso chileno, ganando un 1.45% el día de hoy.

El Peso chileno alcanza mínimos de cinco semanas previo a datos económicos clave de China

El cobre firma su segunda sesión consecutiva a la baja perdiendo un 1.38% en el día, llegando a mínimos de tres semanas no vistos desde el 23 de septiembre en 4.3136 $ por libra.

En la misma sintonía, el Peso chileno registró una caída diaria de un 1.45%, alcanzando mínimos de cinco semanas, para concluir la jornada en 939.99.

Los inversores centrarán su atención en el Producto Interno Bruto de China, el consenso del mercado espera un decremento desde 4.7% a un 4.5% en el tercer trimestre. Por otro lado, las expectativas de los analistas prevén un incremento en la Producción Industrial de China a un 4.6% en septiembre desde un 4.5% registrado en agosto.

Niveles técnicos en el USD/CLP

El USD/CLP reaccionó al alza en un soporte de corto plazo ubicado en 924.33, dado por el mínimo del 11 de octubre en 924.33. La siguiente zona de soporte clave la observamos el 894.25, punto pivote del 30 de septiembre.

Al alza, la resistencia más próxima está en 951.88, dada por el máximo del 10 de septiembre que converge con una directriz bajista. La siguiente resistencia clave la observamos en 961.00 máximo del 2 de agosto. El Índice de Fuerza Relativa está en 61.75, por encima de la línea media de 50, mostrando un dominio de la presión compradora con intenciones de llegar a la zona clave de 950.00.

Gráfico diario del Peso chileno

- Los precios del oro suben mientras el rendimiento del Tesoro estadounidense a 10 años cae al 4.03%, aumentando el atractivo de los activos sin rendimiento.

- El Índice Empire State de Manufactura de Nueva York muestra debilidad, pero las expectativas de inflación se revisaron al alza en septiembre.

- Las tensiones geopolíticas aumentan el atractivo del oro como refugio seguro mientras los inversores se preparan para datos económicos clave de EE.UU. más adelante en la semana.

Los precios del oro avanzaron el martes mientras los rendimientos de los bonos del Tesoro de EE.UU. retrocedían, limitando las ganancias del Dólar estadounidense. Una agenda económica ligera incluyó el Índice Empire State de Manufactura de Nueva York y la publicación de la Encuesta de Expectativas de los Consumidores de la Fed de Nueva York. El XAU/USD cotiza a 2.664$.

La Fed de Nueva York reveló el Índice Empire State de Manufactura para septiembre, que arrojó una cifra desalentadora. Mientras tanto, las expectativas de inflación se revisaron al alza en septiembre, según la última Encuesta de Expectativas de los Consumidores de la Fed de Nueva York.

El rendimiento del bono del Tesoro estadounidense a 10 años cayó ocho puntos básicos (pbs) hasta el 4.03%, haciendo que el metal sin rendimiento sea más atractivo mientras señala una creciente demanda de bonos del Tesoro de EE.UU.

Los precios del oro extendieron sus ganancias después de rebotar desde un mínimo diario de 2.638$, aunque el Dólar se mantiene firme. El Índice del Dólar estadounidense (DXY), que sigue el valor del Dólar frente a una cesta de seis divisas, se mantiene prácticamente sin cambios en 103.25.

Aparte de esto, los funcionarios de la Reserva Federal (Fed) continuaron acaparando los titulares. La presidenta de la Fed de San Francisco, Mary Daly, dijo que los riesgos del doble mandato de la Fed están ahora equilibrados y que el mercado laboral no es una fuente de inflación. Añadió que es cautelosamente optimista sobre las perspectivas económicas y prevé uno o dos recortes de tasas "si se cumplen las previsiones".

El XAU/USD tiende a comportarse bien en tiempos de riesgos geopolíticos. Israel reveló que apuntaría a objetivos militares como represalia contra Irán y Hezbollah tras el ataque con misiles del 1 de octubre.

La atención del mercado se centra en las próximas ventas minoristas de EE.UU., datos de producción industrial y solicitudes iniciales de subsidio por desempleo que se publicarán más adelante en la semana.

Movimientos del mercado en el resumen diario: El precio del oro sube mientras los inversores esperan datos clave de EE.UU.

- El Índice Empire State de Manufactura de Nueva York para octubre cayó bruscamente a -11.9, muy por debajo del consenso de 2.3 y del 11.3 de septiembre.

- La Encuesta de Expectativas de los Consumidores de la Fed de Nueva York en septiembre mostró que las expectativas de inflación a un año se mantuvieron sin cambios en 3%, mientras que a tres años subieron de 2.5% a 2.7%. Para cinco años, se prevé que la inflación aumente del 2.8% anterior al 2.9%.

- Según la herramienta CME FedWatch, los operadores ven una probabilidad del 97.5% de un recorte de tasas de 25 puntos básicos en noviembre.

- Los datos de la Junta de Comercio de Chicago, basados en el contrato de futuros de la tasa de fondos federales de diciembre, indican que los inversores están valorando una flexibilización de 50 puntos básicos (pbs) por parte de la Fed en los últimos dos meses de 2024.

Perspectiva técnica del XAU/USD: El precio del oro sube por encima de 2.660$, con la vista puesta en el máximo anual

La tendencia alcista del precio del oro se mantiene intacta después de subir por encima del área de 2.660$. El impulso es alcista, como lo muestra el Índice de Fuerza Relativa (RSI). Con el RSI apuntando más alto, esto indica que los compradores siguen al mando.

Si el XAU/USD supera el máximo del 4 de octubre en 2.670$, abriría el camino para desafiar el máximo anual de 2.685$, que está por delante de la marca de 2.700$.

Por otro lado, una vez que el oro caiga por debajo de 2.650$, abriría el camino para una mayor caída. El siguiente nivel clave de soporte sería 2.600$. Una ruptura de este último expondría la media móvil simple (SMA) de 50 días en 2.555$.

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

- El Dólar canadiense frenó una caída prolongada.

- Canadá vio una aceleración de la inflación del IPC del BoC en septiembre.

- La pausa podría ser breve ya que los alcistas del CAD siguen siendo esquivos.

El Dólar canadiense (CAD) finalmente encontró un punto de apoyo y detuvo una caída continua frente al Dólar estadounidense que ha visto al Loonie perder más del 3% en una racha bajista de varias semanas que comenzó el mes pasado. A pesar de frenar, el CAD sigue luchando en medio de una notable falta de un rebote determinado, y el USD/CAD ha quedado colgando en tierra de nadie cerca de 1.3800.

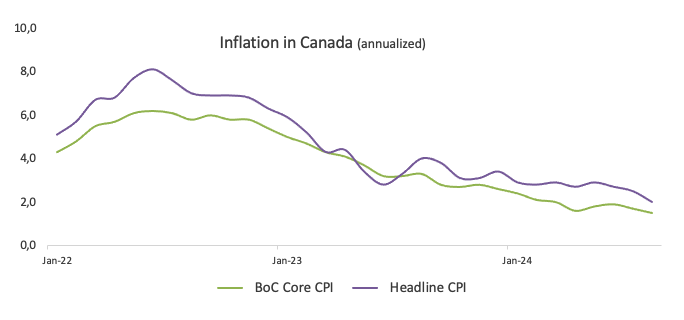

Las cifras de inflación general del Índice de Precios al Consumidor (IPC) canadiense bajaron en septiembre, mientras que las propias medidas del IPC del Banco de Canadá (BoC) subieron durante el mismo período. Aún así, los mercados siguen comprometidos con las expectativas de un recorte de tasas de 50 puntos básicos por parte del Banco de Canadá (BoC) a finales de este mes.

Impulsores de los mercados

- La inflación general del IPC canadiense se redujo al 1.6% interanual en septiembre, desde el 2.0% anterior e incluso por debajo del 1.8% esperado.

- A pesar de la caída en la inflación general, la inflación anualizada del IPC subyacente del BoC en septiembre se aceleró al 1.6% desde el 1.5% anterior, ya que las presiones inflacionarias en bienes y servicios subyacentes permanecen.

- A pesar del aumento en las cifras del IPC subyacente, los analistas del mercado aún esperan en gran medida que el BoC entregue un recorte de tasas de 50 puntos básicos a finales de este mes, limitando el potencial de fortaleza del CAD.

- Los datos significativos del CAD siguen ausentes del calendario económico para el resto de la semana de negociación.

- Próxima decisión de tasas del BoC programada para el próximo miércoles, 23 de octubre.

Pronóstico del precio del Dólar canadiense

El Dólar canadiense finalmente logró frenar una caída de varias semanas frente al Dólar estadounidense, manteniendo al USD/CAD en la parte inferior de la zona de 1.3800. A pesar de la solución a corto plazo, el Loonie aún está preparado para una mayor debilidad frente al Dólar estadounidense con un recorte de tasas inminente y la acción del precio en el extremo equivocado de la media móvil exponencial (EMA) de 200 días que sube a través de 1.360.

Gráfico diario USD/CAD

El Dólar canadiense FAQs

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- El AUD/USD cae en medio de renovada presión de venta, probando el soporte de 0.6700.

- El sentimiento del mercado implica una probabilidad del 55% de un recorte de tasas de 25 puntos básicos por parte del RBA este año.

- La frágil situación económica en China también pesa sobre el Dólar australiano.

El par AUD/USD cayó un 0,40% a 0.6705 en la sesión del martes, ya que el Dólar australiano enfrentó una renovada presión de venta. El Dólar estadounidense ha recuperado fuerza, moviéndose hacia máximos de dos meses debido al aumento de la aversión al riesgo y las preocupaciones en curso sobre China.

El principal motor del Dólar australiano últimamente es la situación económica en China, que parece estar inquietando a los inversores y, por lo tanto, empujándolos a buscar refugio en el Dólar estadounidense. Mientras tanto, los mercados parecen estar confiados en que el Banco de la Reserva de Australia (RBA) recortará 25 pb para fin de año.

Resumen diario de los mercados: El Dólar australiano se hunde por el fuerte USD y los problemas económicos de China

- El impulso bajista para el Dólar australiano fue causado por un Dólar estadounidense irresoluto y el escepticismo sobre las medidas de estímulo de China.

- Una caída en los precios del cobre también contribuyó a la presión a la baja sobre el Dólar australiano, mientras que los precios del mineral de hierro se mantuvieron mayormente sin cambios.

- Las preocupaciones deflacionarias se profundizaron en China según los datos de septiembre, lo que generó dudas sobre la efectividad de sus esfuerzos de estímulo.

- El sentimiento del mercado refleja una probabilidad del 55% de un recorte de tasas de 25 pb por parte del RBA para fin de año.

Perspectiva técnica del AUD/USD: El impulso bajista se intensifica, los compradores deben defender 0.6700

El par de divisas AUD/USD ha caído en las sesiones recientes con una caída del 0,42% el martes. Esta caída está en línea con varios indicadores técnicos. El Índice de Fuerza Relativa (RSI), que mide la fuerza de la presión de compra y venta, está actualmente en 36, lo que indica que la presión de venta es más fuerte. El RSI también está cayendo bruscamente, lo que sugiere que la presión de venta se está intensificando. El Indicador de Convergencia/Divergencia de la Media Móvil (MACD) es otro indicador que sugiere que la presión bajista está aumentando. En general, la perspectiva técnica para el AUD/USD es bajista, lo que sugiere que el par podría seguir cayendo en el corto plazo. Los niveles clave de soporte a vigilar incluyen 0.6700, 0.6680 y 0.6650, mientras que los niveles de resistencia a vigilar incluyen 0.6750, 0.6760 y 0.6780.

El Dólar australiano FAQs

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.

El Banco de la Reserva de Australia (RBA) influye en el Dólar australiano (AUD) fijando el nivel de los tipos de interés que los bancos australianos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés de la economía en su conjunto. El principal objetivo del RBA es mantener una tasa de inflación estable del 2%-3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos en comparación con otros grandes bancos centrales apoyan al AUD, y lo contrario para los relativamente bajos. El RBA también puede utilizar la relajación y el endurecimiento cuantitativo para influir en las condiciones crediticias, siendo la primera negativa para el AUD y la segunda positiva para el AUD.

China es el mayor socio comercial de Australia, por lo que la salud de la economía china influye mucho en el valor del Dólar australiano (AUD). Cuando la economía china va bien, compra más materias primas, bienes y servicios de Australia, lo que aumenta la demanda del AUD y hace subir su valor. Lo contrario ocurre cuando la economía china no crece tan rápido como se esperaba. Por lo tanto, las sorpresas positivas o negativas en los datos de crecimiento chino suelen tener un impacto directo en el Dólar australiano.

El mineral de hierro es la mayor exportación de Australia, con 118.000 millones de dólares al año según datos de 2021, siendo China su principal destino. El precio del mineral de hierro, por lo tanto, puede ser un impulsor del Dólar australiano. Por lo general, si el precio del mineral de hierro sube, el AUD también lo hace, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre cuando el precio del mineral de hierro baja. Los precios más altos del mineral de hierro también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva para Australia, lo que también es positivo para el AUD.

La balanza comercial, que es la diferencia entre lo que un país gana con sus exportaciones y lo que paga por sus importaciones, es otro factor que puede influir en el valor del Dólar australiano. Si Australia produce exportaciones muy solicitadas, su divisa ganará valor exclusivamente por el exceso de demanda creado por los compradores extranjeros que desean adquirir sus exportaciones frente a lo que gasta en comprar importaciones. Por lo tanto, una balanza comercial neta positiva fortalece el AUD, con el efecto contrario si la balanza comercial es negativa.

Una sesión ligeramente positiva dejó al Dólar estadounidense operando en torno a niveles recientes en un trasfondo de rendimientos decrecientes a nivel mundial, mientras los participantes del mercado mantenían su atención en los mensajes de los funcionarios de la Fed sobre la probable trayectoria de las tasas del banco.

Esto es lo que necesita saber el miércoles 16 de octubre:

El Índice del Dólar estadounidense (DXY) tuvo dificultades para avanzar más, manteniendo su comercio en el extremo superior del rango en los bajos 103.00. Las Solicitudes de Hipotecas de la MBA se publicarán junto con los Precios de Exportación e Importación, todo antes del informe semanal de inventarios de petróleo crudo de EE.UU. por la API.

No hubo respiro para el sesgo bajista en el EUR/USD, que esta vez retrocedió a nuevos mínimos cerca de 1.0880. Lagarde del BCE hablará antes de la decisión de tasas de interés del banco central el jueves.

Las auspiciosas publicaciones de datos en la agenda del Reino Unido ayudaron al GBP/USD a aferrarse a las ganancias diarias después de superar brevemente la barrera de 1.3100. La tasa de inflación del Reino Unido será el centro de atención.

La reciente apreciación de la moneda japonesa llevó al USD/JPY a ceder parte del avance decente del lunes. Los Pedidos de Maquinaria y el discurso de Adachi del BoJ son los próximos en la agenda.

El AUD/USD añadió a la acción de precio negativa del lunes y volvió al vecindario de 0.6700. El Índice Líder de Westpac y el discurso de Hunter del RBA son los próximos en la agenda.

Las preocupaciones por la demanda en combinación con la disminución de las preocupaciones geopolíticas pesaron fuertemente sobre los precios del WTI, enviándolos al área por debajo de la marca de 70.00$, o mínimos de dos semanas.

Los precios del Oro reanudaron su tendencia alcista y superaron la marca de 2.660$ por onza troy tras las ganancias mediocres del Dólar estadounidense y la disminución de los rendimientos en EE.UU. Los precios de la Plata desvanecieron el inicio negativo de la semana y subieron bien por encima de la marca de 31.00$ por onza.

- El Dólar estadounidense se debilita tras los decepcionantes datos de manufactura de Nueva York, que se contrajeron inesperadamente en octubre.

- Los funcionarios de la Fed se mantienen cautelosos, con Kashkari a favor de recortes modestos de tasas y Waller instando a un ritmo más lento.

- Los mercados están valorando altas probabilidades de recortes de 25 pb tanto en noviembre como en diciembre.

La economía estadounidense enfrenta señales mixtas, con ciertos sectores indicando una desaceleración, mientras que otros se mantienen robustos. A pesar de esto, la Reserva Federal (Fed) ha señalado que su enfoque para flexibilizar la política monetaria estará guiado por los indicadores económicos emergentes.

El Índice del Dólar estadounidense (DXY), que mide el valor del USD frente a una cesta de seis divisas, lucha por ganar tracción, manteniéndose por encima de 103.00. Un informe decepcionante de manufactura de Nueva York, que indica una contracción inesperada en octubre, ha pesado sobre el impulso reciente del Dólar estadounidense.

Resumen diario de los mercados: El Dólar estadounidense cae en medio de la cautela de la Fed y datos mixtos

- Los funcionarios de la Fed Kashkari y Waller expresan cautela, sugiriendo un ritmo más gradual de recortes de tasas de lo previamente esperado.

- Los datos sólidos de empleo y del IPC han moderado las expectativas de una flexibilización agresiva de la Fed, y 125 pb de flexibilización total en los próximos 12 meses.

- Se publicó el Índice Empire State de Manufactura de Nueva York para octubre, mostrando una caída significativa en territorio de contracción a -11.9. Esto contrasta con el aumento previo de 11.5 y está muy por debajo de las expectativas, que anticipaban un modesto aumento a 2.3.

- El jueves, los mercados seguirán las cifras de ventas minoristas, que podrían sacudir la dinámica del USD y las apuestas sobre la Fed.

Perspectiva técnica del DXY: El índice DXY muestra impulso alcista, se acerca a la resistencia

El análisis técnico para el índice DXY sugiere una perspectiva positiva, con indicadores ganando impulso. El índice ha cruzado por encima de la SMA de 100 días y se está acercando a la SMA de 200 días en 103.80, que será un nivel clave de resistencia. Aun así, los indicadores RSI y MACD muestran señales de sobrecompra, indicando una posible toma de beneficios.

El soporte se encuentra en 103.00, 102.50 y 102.30. Los niveles de resistencia se ubican en 103.30, 103.50 y 104.00.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El USD/MXN sube un 1.60%, llegando a máximos no vistos desde el 1 de octubre.

- El Índice Empire State manufacturero se ubicó en -11.90, por debajo de los 2.3 puntos esperados.

- Mary Daly, miembro del Comité Federal de Mercado Abierto, considera uno o dos recortes de tipos adicionales, en su discurso del día de hoy.

El USD/MXN marcó un mínimo del día en 19.37, dónde atrajo compradores agresivos que llevaron el cruce a un máximo de dos semanas no visto desde el 1 de octubre en 19.70. Al momento de escribir, el dólar estadounidense cotiza en 19.64 frente al Peso mexicano, subiendo un 1.60% en el día.

El Peso mexicano pierde terreno en medio de los discursos de los miembros de la Reserva Federal

La presidenta del Banco de la Reserva Federal de San Francisco, Mary Daly, destacó en su discurso del día de hoy los avances significativos en la reducción de la inflación, proyectando uno o dos recortes de tipos de interés adicionales en 2024. De igual forma, señaló que el mercado laboral se ha ido normalizando desde la pandemia reflejado en una clara mejoría en la economía de Estados Unidos.

Por otro lado, el Índice manufacturero Empire State se ubicó en -11.90 en octubre, registrando una caída mayor a la esperada, desde 11.3 a 2.3 puntos.

El Peso mexicano ha perdido tracción frente al Dólar desde la caída registrada el día de ayer en la confianza del consumidor de 47.1 a 47.1 puntos, agregando la fortaleza reciente del billete verde debido a la aversión al riesgo.

Niveles técnicos en el USD/MXN

El USD/MXN reaccionó al alza en un soporte de corto plazo ubicado 19.24, dado por el mínimo del 14 de octubre. El siguiente soporte clave se encuentra en 19.11, punto pivote del 4 de octubre.

La resistencia más cercana está en 19.83, máximo del 1 de octubre. El Índice de Fuerza Relativa se marca 72.27, reflejando el dominio de la presión compradora en el corto plazo.

Gráfico de 4 horas del USD/MXN

- El Dow Jones cayó por debajo de 43.000 el martes.

- Los mercados están más suaves el martes después de alcanzar nuevos récords esta semana.

- Puntos débiles en el sector tecnológico están llevando las acciones a la baja a pesar de los amplios superávits de ganancias.

El Promedio Industrial Dow Jones (DJIA) se redujo el martes a pesar de comenzar el día con una nueva oferta máxima histórica. El principal índice bursátil cayó por debajo de la zona de 43.000 durante la sesión del mercado estadounidense, ya que los fabricantes de chips, las empresas de servicios de salud y el sector energético arrastraron los promedios a la baja.

La temporada de ganancias está en pleno apogeo en las acciones estadounidenses, con aproximadamente el 80% de todas las empresas que informan superando las expectativas de los analistas del mercado. Sin embargo, algunos puntos oscuros aún nublan el panorama, con productores clave de salud y semiconductores presentando resultados peores de lo esperado en el tercer trimestre.

El calendario económico sigue siendo tibio en cuanto a datos de EE.UU. hasta la publicación de las cifras de ventas minoristas de septiembre el jueves, dejando a los inversores centrarse en las apariciones regulares de los responsables de la política monetaria de la Reserva Federal (Fed) que salpican el panorama a lo largo de la semana. Las acciones del sector energético se relajaron en general después de que EE.UU. anunciara que había asegurado garantías de que Israel no apuntará a las instalaciones de petróleo crudo o energía nuclear de Irán mientras continúa el conflicto geopolítico en Oriente Medio.

Noticias del Dow Jones

A pesar de un fuerte retroceso en sectores clave el martes que arrastró los índices bursátiles a la baja, la mayoría de los valores listados en el Dow Jones están operando en verde para el día, con pérdidas contenidas dentro del tercio inferior de las acciones. Boeing (BA) rebotó un 2,3% para cotizar por encima de 152 $ por acción el martes, recuperándose del mínimo de la semana por debajo de 147 $.

Unitedhealth Group (UNH) cayó casi un 7%, retrocediendo por debajo de 565 $ por acción después de revisar a la baja su perspectiva de ganancias para todo el año. Intel (INTC) también cayó el martes, bajando más del 2% y cayendo por debajo de 23 $ por acción en una caída bajista después de que el productor de semiconductores holandés ASML (ASML) publicara accidentalmente sus ganancias trimestrales antes de tiempo. ASML superó con creces las expectativas de rendimiento, pero reveló una debilidad inesperada en el mercado de semiconductores asociada con los fabricantes de chips. La guía revisada de ASML para 2025 prevé un aumento de la debilidad en los subsectores tecnológicos asociados con las placas de chips y la tecnología de IA.

Pronóstico de precios del Dow Jones

A pesar de una caída en las ofertas generales del martes, el Dow Jones continúa alcanzando nuevos máximos en la parte superior. El principal índice bursátil alcanzó una nueva oferta máxima histórica temprano el martes de 43.175 antes de que el sentimiento bajista en acciones clave arrastrara al DJIA por debajo de la zona de 43.000.

A pesar de perder aproximadamente un tercio de un punto porcentual el martes, el Dow Jones sigue firmemente en territorio alcista. El índice ha subido casi un 15% de abajo hacia arriba en el año, con los alcistas superando completamente al promedio móvil exponencial (EMA) de 200 días desde noviembre de 2023, que está luchando por alcanzar la acción del precio actual mientras el promedio a largo plazo avanza hacia el norte de 39.400.

Gráfico diario del Dow Jones

El Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- El Peso mexicano se desploma mientras el USD/MXN sube por encima de 19.50 tras rebotar desde mínimos diarios.

- El FMI predice que la economía de México crecerá un 1.5% en 2024, con una desaceleración adicional al 1.3% en 2025.

- Mary Daly de la Fed de San Francisco insinúa posibles recortes de tasas, impulsando el USD en medio de un panorama económico mixto en EE.UU.

El Peso mexicano perdió más del 1% frente al Dólar estadounidense durante la sesión norteamericana, ya que el Dólar se fortaleció debido a la aversión al riesgo. Una agenda económica escasa en México dejó a los operadores dependiendo de los datos de EE.UU., que fueron mixtos ya que las expectativas de inflación aumentaron. El USD/MXN se cotiza en 19.66 después de rebotar desde mínimos diarios de 19.33.

El sentimiento del mercado es negativo y pesa sobre las divisas sensibles al riesgo como el Peso. Mientras tanto, el Fondo Monetario Internacional (FMI) reveló que se espera que la economía de México crezca un 1.5% en 2024, citando restricciones de capacidad y una política monetaria estricta.

El próximo año, se prevé que la economía se desacelere aún más al 1.3%, añadiendo que se espera que la inflación se acerque al objetivo del 3% del Banco de México (Banxico). El Instituto dijo que "los riesgos de inflación siguen al alza" y advirtió que una desaceleración económica en EE.UU., la geopolítica y los impactos imprevistos de la reforma judicial podrían afectar a la economía de México.

Al otro lado de la frontera, el Índice Empire State de Manufactura de Nueva York presentó un resultado desastroso, mientras que la última Encuesta de Expectativas de Inflación de la Fed de Nueva York para septiembre se mantuvo sin cambios en el 3%.

El USD/MXN reaccionó al alza ante los comentarios de la presidenta de la Fed de San Francisco, Mary Daly, que patrocinó un aumento hacia el tipo de cambio actual. Ella dijo que los riesgos del doble mandato de la Fed están ahora equilibrados y que el mercado laboral no es una fuente de inflación.

Daly añadió que es cautelosamente optimista sobre el panorama económico y prevé uno o dos recortes de tasas "si se cumplen las previsiones".

Más adelante en la semana, la agenda económica de EE.UU. incluirá la Balanza Comercial el miércoles. El jueves, un calendario ocupado estará encabezado por la publicación de las Ventas Minoristas, las Solicitudes Iniciales de Subsidio por Desempleo, la Producción Industrial y más oradores de la Fed.

Resumen diario de los mercados: El Peso mexicano se debilita mientras el USD/MXN se dispara

- El deterioro de la confianza del consumidor en México y la previsión del FMI pesaron sobre el Peso mexicano, que cae a mínimos de dos semanas mientras el USD/MXN sube a 19.67.

- El FMI dijo que una reciente reforma judicial crea "importantes incertidumbres sobre la efectividad de la aplicación de contratos y la previsibilidad del estado de derecho."

- La encuesta de Banxico reveló que los economistas estiman que el banco central reducirá las tasas en 50 pb para el resto del año. Se proyecta que el tipo de cambio del USD/MXN termine en 19.69, y se espera que la economía crezca un 1.45% en 2024.

- El Índice Empire State de Manufactura de Nueva York para octubre, que se esperaba que cayera de 11.3 a 2.3, se situó en -11.90.

- Los datos de la Junta de Comercio de Chicago a través del contrato de futuros de la tasa de fondos federales de diciembre muestran que los inversores estiman una reducción de 49 pb por parte de la Fed para fin de año.

Perspectiva técnica del USD/MXN: El Peso mexicano se desploma mientras el USD/MXN apunta a 19.70

La tendencia alcista del USD/MXN se ha extendido por segundo día consecutivo, con los compradores apuntando a precios más altos. El momentum favorece a los compradores, como se ve en el Índice de Fuerza Relativa (RSI).

Dado el contexto, la próxima resistencia del USD/MXN sería el máximo del 1 de octubre en 19.82. Una vez superado, la siguiente parada sería la cifra de 20.00, seguida del pico anual de 20.22.

Por el contrario, si el USD/MXN cae por debajo del máximo diario del 10 de octubre de 19.61, lo siguiente será el mínimo del 4 de octubre de 19.10 antes de probar 19.00. Una vez roto, el siguiente soporte sería la SMA de 100 días en 18.78.

El Peso mexicano FAQs

El Peso mexicano es la moneda de curso legal de México. El MXN es la moneda más operada en América Latina y la tercera más negociada del continente americano. El Peso mexicano es la primera moneda del mundo que utilizó el signo $, previo a la utilización posterior del Dólar. El Peso mexicano o MXN se divide en 100 centavos.

Banxico es el Banco de México, el banco central del país. Creado en 1925, provee la moneda nacional, el MXN, y tiene como objetivo prioritario preservar su valor a lo largo del tiempo. Además, el Banco de México administra las reservas internacionales del país, actúa como prestamista de última instancia a la banca y asesora económica y financieramente al gobierno. Banxico utiliza las herramientas y técnicas de la política monetaria para cumplir con su objetivo.

Cuando la inflación es elevada, el valor del Peso mexicano (MXN) tiene a disminuir. Esto implica un aumento en el coste de vida de los mexicanos que afecta su capacidad de inversión y ahorro. A nivel general, la inflación afecta a la economía mexicana porque México importa una cantidad importante de productos de consumo final, como gas, combustible, alimentos, ropa, etc, y una gran cantidad de insumos de producción. Por otra parte, a mayor inflación y deuda menos atractivo es el país para los inversores.

La tasa de cambio entre el USD y el MXN afecta a las importaciones y exportaciones entre Estados Unidos y México, pudiendo afectar a la demanda y los flujos comerciales. El precio del Dólar frente al Peso mexicano se ve afectado por factores como la política monetaria, los tipos de interés, el índice de precios al consumo, el crecimiento económico y algunas decisiones geopolíticas.

La tasa de cambio entre el USD y el MXN afecta a las importaciones y exportaciones entre Estados Unidos y México, pudiendo afectar a la demanda y los flujos comerciales. El precio del Dólar frente al Peso mexicano se ve afectado por factores como la política monetaria, los tipos de interés, el índice de precios al consumo, el crecimiento económico y algunas decisiones geopolíticas.

La presidenta del Banco de la Reserva Federal (Fed) de San Francisco, Mary Daly, señaló el martes que, aunque la Fed ha logrado avances significativos en la reducción de la inflación mientras mantiene el mercado laboral de EE.UU. dentro de los promedios a largo plazo, aún queda mucho por hacer. La responsable de la política monetaria de la Fed también se refirió al actual margen de recorte de tasas, señalando que probablemente la Fed solo verá uno o dos recortes de tasas más en 2024.

Aspectos destacados

Si se cumplen las previsiones, veo uno o dos recortes de tasas más este año.

Hablar de recortes graduales de tasas significa menos de lo que parece.

Estoy más cómoda con que la Fed pueda reducir el balance sin problemas en el mercado.

Los puntos de inflexión, como ahora, probablemente generen más disidencias.

La falta de disidencias en la Fed no significa que los funcionarios estén completamente de acuerdo.

Veo señales de que el mercado inmobiliario está volviendo a la vida.

No me sorprenderán los datos económicos desordenados.

Una tasa del 3% puede estar cerca de la neutralidad.

La tasa de los fondos está muy lejos de donde probablemente se estabilice.

La retirada de la inflación ha sido generalizada.

La Fed ha logrado reducir la inflación sin una gran disrupción.

Soy cautelosamente optimista sobre las perspectivas económicas.

Una expansión continua sigue siendo muy posible.

El mercado laboral se ha enfriado, en gran medida normalizado desde la pandemia.

La economía está claramente en una mejor situación, la inflación ha disminuido mucho.

La tasa de desempleo actual está cerca del nivel a largo plazo.

Los datos muestran que el público espera que la inflación disminuya más con el tiempo.

La política monetaria de la Fed sigue siendo restrictiva y estamos trabajando para reducir la inflación.

El progreso continuo en los objetivos de la Fed no está asegurado, la Fed debe permanecer vigilante.

La Fed debe lograr una inflación del 2% mientras mantiene el mercado laboral en pleno empleo.

Los riesgos para los mandatos de empleo e inflación de la Fed ahora están más equilibrados.

El precio del Dólar estadounidense opera al alza ante el peso colombiano tras marcar un mínimo del día en 4.203,61, encontrando compradores que llevaron la paridad a un máximo de cinco días en 4.249,15.

Al momento de escribir, el USD/COP cotiza en 4.242,23, ganando un 0.81% el día de hoy.

Las ventas minoristas de Colombia repuntan en agosto mientras la producción industrial retrocede

- El Departamento Administrativo Nacional de Estadística (DANE) reportó un incremento en las ventas minoristas de un 5.2% en agosto, superando las proyecciones de un 1.9% y el 1.6% alcanzado en julio.

- De igual forma, la Producción Industrial de agosto registró una caída de un 1.8% empeorando la caída de un 1.5% estimada por el consenso.

- Los inversionistas se mantienen atentos a las ventas minoristas de Estados Unidos, el mercado proyecta un aumento de un 0.3% en septiembre.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El EUR/GBP vio más pérdidas y aterrizó en 0.8330.

- Los indicadores continúan debilitándose con el RSI profundamente en terreno negativo.

- Mientras el cruce se mantenga por debajo de la SMA de 20 días, el sesgo a corto plazo será negativo.

El par EUR/GBP continuó su trayectoria bajista el martes, extendiendo la caída del lunes y cayendo a 0.8330, un 0,30% menos en el día. La reciente caída refuerza el sesgo negativo a corto plazo, especialmente ya que el cruce permanece por debajo de la Media Móvil Simple (SMA) de 20 días, que se ha convertido en un punto de resistencia.

La incapacidad de los alcistas para recuperar el nivel de resistencia de 0.8400 destaca la debilidad en el impulso comprador. Esto fue subrayado por una fuerte caída en el Índice de Fuerza Relativa (RSI), que ahora se encuentra más profundamente en territorio negativo, cayendo por debajo de 40. Esto sugiere una mayor presión de venta a medida que el RSI se aleja más de la línea neutral de 50.

El Indicador de Convergencia/Divergencia de Medias Móviles (MACD) continúa emitiendo señales bajistas. Aunque el histograma sigue siendo verde, está imprimiendo barras decrecientes, lo que indica un debilitamiento del impulso alcista y un mayor debilitamiento del par.

Para que los bajistas mantengan el control, se necesita una ruptura decisiva por debajo del nivel de soporte de 0.8300 para confirmar la tendencia bajista.

Niveles de soporte: 0.8320, 0.8300, 0.8280

Niveles de resistencia: 0.8360, 0.8390, 0.8400

Gráfico diario del EUR/GBP

China importó 479.000 toneladas de cobre sin refinar y productos de cobre en septiembre, según la Administración General de Aduanas el lunes, señala el analista de materias primas de Commerzbank, Carsten Fritsch.

Las importaciones de cobre pueden ser menores en los próximos meses

"Esto fue un buen 15% más que en el mes anterior. Las importaciones estuvieron así aproximadamente al nivel del año anterior. El aumento de las importaciones probablemente se haya anticipado a una mayor demanda en otoño. Si esto ocurre o no dependerá en parte del éxito de las medidas de estímulo de la política monetaria y fiscal que ya se han implementado o anunciado."

"En lo que va del año, las importaciones de cobre han aumentado un 2,6% interanual. Las importaciones de concentrado de cobre en septiembre fueron de 2,44 millones de toneladas. Esto fue ligeramente inferior al mes anterior, cuando se registró el segundo nivel más alto desde el inicio de la serie de datos, pero casi un 9% más alto que en el año anterior."

"Las importaciones en los primeros nueve meses del año son un 3,7% más altas que en el mismo período del año anterior. Los últimos datos sugieren que el suministro de mineral de cobre está mejorando, lo que argumentaría en contra de recortes significativos en la producción de cobre en China. Esta es otra razón por la cual las importaciones de cobre podrían ser menores en los próximos meses, lo que argumentaría en contra de un aumento en el precio del cobre."

Con base en información presentada por el Departamento Administrativo Nacional de Estadística (DANE), las ventas minoristas de Colombia subieron un 5.2 % interanual en agosto, después de subir un 1.6% en julio, superando el incremento de un 1.9% esperado por los analistas.

Por otro lado, la producción industrial registró una caída de un 1.8% en el mismo periodo, empeorando las expectativas de una disminución de un 1.5%, situándose por debajo el 2% registrado en julio.

Peso colombiano reacción

El USD/COP ha reaccionado ligeramente al alza tras las noticias, cotizándose al momento de escribir sobre 4.226,10, subiendo un 0.40% en el día.

- El GBP/USD sube un 0,18% después de que un sólido informe de empleo del Reino Unido muestre más de 373.000 empleos añadidos, superando las previsiones.

- A pesar del impulso alcista, el par se mantiene dentro del rango de 1.3000-1.3100, probando niveles clave de resistencia.

- Romper por encima de la media móvil de 50 días en 1.3112 podría abrir el camino hacia el máximo de octubre en 1.3174.

La Libra esterlina recuperó algo de terreno y subió un 0,18% el martes frente al Dólar estadounidense tras un sólido informe de empleo del Reino Unido que redujo la tasa de desempleo, mientras la economía añadió más de 373.000 empleos, superando las estimaciones de 250.000. Al momento de escribir, el GBP/USD cotiza en 1.3081 después de rebotar desde el mínimo diario de 1.3035.

GBP/USD Pronóstico de Precio: Perspectiva técnica

El GBP/USD permanece consolidado, dentro del rango de 1.3000-1.3100 por sexto día consecutivo, aunque el par alcanzó un máximo de 1.3102.

El impulso sigue siendo ligeramente bajista, como lo muestra el Índice de Fuerza Relativa (RSI), pero a medida que el RSI se acerca a su línea neutral de 50, podría allanar el camino para más alzas.

Si el GBP/USD se fortalece aún más, la siguiente parada sería la media móvil de 50 días (DMA) en 1.3112. Una vez superada, los compradores podrían apuntar al máximo diario del 4 de octubre en 1.3174, antes de la cifra de 1.3200.

Por otro lado, si el GBP/USD se mantiene por debajo de 1.3100, esto podría exponer el nivel psicológico de 1.3050. El siguiente soporte sería el mínimo del 10 de octubre en 1.3010, seguido por el mínimo diario del 11 de septiembre en 1.3001.

Acción del Precio del GBP/USD – Gráfico Diario

Libra esterlina PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Libra esterlina (GBP) frente a las principales monedas hoy. Libra esterlina fue la divisa más fuerte frente al Dólar australiano.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.05% | -0.27% | -0.36% | 0.05% | 0.15% | 0.08% | -0.17% | |

| EUR | -0.05% | -0.31% | -0.41% | -0.02% | 0.11% | 0.02% | -0.22% | |

| GBP | 0.27% | 0.31% | -0.06% | 0.31% | 0.42% | 0.34% | 0.16% | |

| JPY | 0.36% | 0.41% | 0.06% | 0.41% | 0.50% | 0.43% | 0.24% | |

| CAD | -0.05% | 0.02% | -0.31% | -0.41% | 0.10% | 0.04% | -0.14% | |

| AUD | -0.15% | -0.11% | -0.42% | -0.50% | -0.10% | -0.07% | -0.25% | |

| NZD | -0.08% | -0.02% | -0.34% | -0.43% | -0.04% | 0.07% | -0.18% | |

| CHF | 0.17% | 0.22% | -0.16% | -0.24% | 0.14% | 0.25% | 0.18% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Libra esterlina de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el GBP (base)/USD (cotización).

- El USD/CHF está corrigiendo después de alcanzar su punto máximo mientras extiende su tendencia alcista.

- El par probablemente reanudará su sesgo alcista después de que se complete el retroceso.

El USD/CHF está retrocediendo dentro de su tendencia alcista a corto plazo después de alcanzar un máximo de 0.8642 el lunes. Sin embargo, es probable que el movimiento sea solo una corrección temporal antes de que el par reanude su tendencia alcista y extienda su secuencia de máximos y mínimos más altos.

Gráfico de 4 horas del USD/CHF

El USD/CHF probablemente alcanzará el objetivo generado después de romper el rango, en 0.8680, la extrapolación de Fibonacci (Fib) del 100% de la altura del rango al alza. Ya ha alcanzado el objetivo conservador en 0.8627, el nivel de Fib del 61,8%.

El Índice de Fuerza Relativa (RSI) ha salido de la región de sobrecompra, dando a los traders una señal para liquidar sus posiciones largas y vender en corto.

Se abrió un gap en el gráfico el lunes por la mañana y existe el riesgo de que el mercado pueda retroceder completamente para llenar este gap. Si es así, podría corregir hasta 0.8574. Se requeriría una ruptura por debajo de los máximos del rango anterior en 0.8541 para confirmar un probable cambio de tendencia.

Las importaciones de petróleo crudo de China cayeron a 11,1 millones de barriles por día en septiembre, según datos de aduanas, señala Carsten Fritsch, analista de FX de Commerzbank.

Los datos de septiembre sobre el procesamiento de petróleo crudo señalan una demanda de petróleo moderada en China

"Este fue el quinto mes consecutivo en que las importaciones fueron inferiores al nivel del año anterior. También hubo una disminución en comparación con el mes anterior, lo que significa que el aumento mensual en agosto a 11,6 millones de barriles por día no marcó el comienzo de una recuperación. En los primeros nueve meses del año en curso, las importaciones de petróleo crudo de China promediaron 11 millones de barriles por día."

"Esto es un buen 3% menos que en el período correspondiente del año anterior. En los tres meses restantes, tendría que haber un aumento significativo en las importaciones para evitar la inminente disminución anual. Para lograr esto, las importaciones entre octubre y diciembre tendrían que superar los 12 millones de barriles por día, lo cual parece poco realista."

"Más recientemente, las importaciones de petróleo crudo de China cayeron en 2021 y 2022 debido al impacto de la pandemia de coronavirus. Esta vez, la débil demanda de diésel y gasolina está afectando el procesamiento de petróleo crudo en las refinerías, que por lo tanto están importando menos petróleo crudo. Por lo tanto, no se espera que los datos de procesamiento de petróleo crudo en septiembre sean mucho mejores el viernes, señalando una demanda de petróleo moderada en China."

- USD/CAD alcanza su punto máximo tras la publicación de datos de inflación más bajos en Canadá.

- Aunque el IPC general cayó al 1,6% en septiembre, el IPC subyacente del BoC aumentó.

- El par ha subido durante diez días consecutivos también debido a un fuerte desempeño del Dólar estadounidense.

El USD/CAD extiende su racha de ganancias a diez días consecutivos el martes, acumulando más del 2,7% durante ese período al alcanzar un máximo de 1.3829. Las últimas ganancias se deben a la debilidad temporal del Dólar canadiense (CAD) tras la publicación de datos de inflación en Canadá más bajos de lo esperado. Esto mostró que el Índice de Precios al Consumo (IPC) cayó al 1,6% anual en septiembre, desde el 2,0% en agosto, y por debajo de las estimaciones del 1,8%.

USD/CAD gráfico diario

Una inflación más baja sugiere que el Banco de Canadá (BoC) tendrá que recortar las tasas de interés nuevamente después de haber realizado ya tres reducciones consecutivas del 0,25%, con el fin de reducir el exceso de oferta y apuntalar el mercado laboral. La expectativa de tasas de interés más bajas, a su vez, reduce las entradas de capital extranjero, lo que reduce la demanda del Dólar canadiense.

La caída de la inflación fue causada principalmente por una disminución del 10,7% en los precios de la gasolina en septiembre, y también afectó a sectores relacionados como el transporte (bajó un 1,5%). Marca el segundo mes en que la inflación general ha caído por debajo del objetivo del 2,0% del banco. La caída en los precios de la gasolina se debe a la baja de los precios del petróleo crudo, que es la mayor exportación de Canadá. Esto, a su vez, es un viento en contra para el par, ya que los precios más bajos del petróleo son bajistas para el CAD.

Aunque se recuperó como reacción inicial a los datos del IPC, el USD/CAD rápidamente revirtió y comenzó a caer poco después de la publicación, quizás debido a un aumento en el IPC subyacente del BoC, o porque el par podría estar "sobrecomprado" – o entrando en el ámbito de la sobrevaloración después de su espectacular repunte en octubre.

El USD/CAD ha logrado más ganancias debido a un fortalecimiento del Dólar estadounidense (USD) a medida que los mercados reducen las apuestas de que la Reserva Federal de EE.UU. (Fed) procederá con recortes de tasas más agresivos en su reunión de noviembre después de iniciar su ciclo de relajación con un "mega" recorte de 50 puntos básicos (bps) (0,50%) en septiembre.

De una probabilidad del 60% basada en el mercado de que la Fed seguiría con otro recorte de 50 bps en noviembre, una serie de publicaciones de datos mejores de lo esperado, especialmente los datos del mercado laboral, ha tranquilizado a los mercados de que la economía de EE.UU. no está al borde de un precipicio y ha llevado a una revisión dramática de las probabilidades a cero. El martes, la probabilidad de que la Fed recorte en 25 bps menores se situó en el 90% con un 10% de probabilidad de que la Fed decida no recortar las tasas de interés en absoluto.

Otros datos del martes mostraron que el Índice de Precios al Consumo subyacente del BoC aumentó un 1,6% interanual en septiembre desde el 1,5% en agosto. Los precios subyacentes subieron un 0,1% intermensual, igual que en agosto, según datos de Statistics Canada.

El IPC general cayó un 0,4% intermensual en comparación con la caída del 0,2% del mes anterior.

La valoración del mercado de una tasa terminal más alta de la Fed parece reflejar más preocupaciones por la inflación que un impulso al crecimiento. El endurecimiento de la Fed impulsado por la inflación es más perjudicial para las economías de mercados emergentes (EM). Nuestro índice de resiliencia muestra que México, Arabia Saudita e India están cómodamente en la categoría segura. Egipto, Pakistán y Bangladesh son menos resilientes, señala la economista de Standard Chartered, Madhur Jha.

Evaluando la resiliencia a las tasas elevadas de la Fed

"La Fed ha comenzado su ciclo de relajación, sin embargo, los mercados están valorando una tasa terminal más alta de la Fed a mediano plazo. La valoración de una tasa terminal más alta de la Fed parece estar impulsada en gran medida por las expectativas de una mayor inflación, pero también podría estar capturando cada vez más las previsiones de un crecimiento más fuerte en EE.UU. Lo que está impulsando la tasa terminal más alta importa para el resto del mundo. Históricamente, los países EM han tenido un peor desempeño cuando la Fed endurece la política en respuesta a preocupaciones inflacionarias, ya que no hay compensación por una mayor demanda de EE.UU."

"Intentamos evaluar qué economías EM están mejor capacitadas para soportar condiciones de liquidez global más estrictas a mediano plazo. Nos enfocamos en indicadores que son más macro, como las perspectivas de crecimiento e inflación, pero también tomamos en cuenta indicadores de espacio fiscal, proxies de credibilidad política y salud del sector externo, lo que haría que una economía sea particularmente vulnerable a condiciones de liquidez global menos favorables."

"Los países de Latam, liderados por México, dominan la lista de las economías más resilientes. Las reformas de Arabia Saudita, que probablemente impulsarán el crecimiento, y su saludable posición de deuda externa la colocan en una posición favorable. Y la credibilidad política de India, su enfoque en el capex y su saludable posición de deuda externa también la colocan en la categoría más resiliente. Los países que tienen programas del FMI, como Pakistán y Egipto, caen en la categoría más vulnerable, aunque muchos de ellos están ahora cambiando de rumbo, habiendo pasado por períodos recientes de crisis."

Los precios del petróleo han caído bruscamente desde el comienzo de la semana, señala Carsten Fritsch, analista de FX de Commerzbank.

El precio del petróleo Brent cae por debajo de los 75 $

"El precio del petróleo Brent cayó por debajo de la marca de los 75 $ por barril en la mañana, después de cotizar justo por debajo de los 79 $ el viernes. Ayer, los datos débiles de China inicialmente llevaron a una presión de venta. La caída del precio del 4% hoy se debe a informes de que Israel podría perdonar las instalaciones petroleras y nucleares de Irán en la represalia anunciada y en su lugar atacar objetivos militares."

"Según el Washington Post, el primer ministro israelí Netanyahu le dijo esto al gobierno de EE.UU. Esto también reduciría significativamente el riesgo de interrupciones en el suministro. Algunos estados árabes del Golfo temían que, en caso de un ataque israelí a las instalaciones petroleras iraníes, las milicias respaldadas por Irán pudieran responder atacando instalaciones petroleras en países vecinos."

El precio del Oro subió a 2.667 $ por onza troy ayer, quedando a menos de 20 $ de su máximo histórico alcanzado a finales de septiembre, señala Carsten Fritsch, analista de FX de Commerzbank.

El precio del Oro se acerca nuevamente a su máximo histórico

"Esto es aún más notable dado que las expectativas de recortes de tasas de interés por parte de la Fed se han reducido significativamente desde principios de octubre. A principios de mes, todavía se esperaban recortes de tasas de interés de 75 puntos básicos para fin de año, pero ahora la expectativa es de poco menos de 50 puntos básicos."

"El hecho de que el precio del Oro solo haya estado bajo presión brevemente y desde entonces haya recuperado la mayor parte de sus pérdidas probablemente se deba a los mayores riesgos geopolíticos en el Medio Oriente. Como inversión sin intereses, el Oro se beneficia no solo de las expectativas de recortes de tasas de interés, sino también de su estatus de refugio seguro."

"Si los informes de los medios resultan ser ciertos y Israel perdona las instalaciones petroleras y nucleares de Irán en el esperado ataque de represalia, los riesgos geopolíticos disminuirían y el soporte para el precio del Oro desde este lado también se desvanecería. Por lo tanto, vemos ligeros riesgos a la baja para el precio del Oro y esperamos que el precio del Oro sea de 2.600 $ a fin de año."

- El EUR/USD sigue deslizándose y haciendo mínimos más bajos.

- Casi ha alcanzado el primer objetivo del patrón de reversión de Doble Techo que completó el mes pasado.

El EUR/USD cae más después de perforar una línea de tendencia a largo plazo. Las medias móviles simples (SMA) de 50 y 100 días también se encuentran rotas a su paso. Nada puede detener a los bajistas ahora, o eso parece. La tendencia es bajista, y dado que "la tendencia es tu amiga", las probabilidades favorecen más caídas.

Gráfico Diario del EUR/USD

El EUR/USD probablemente formó un patrón de reversión de Doble Techo en agosto y septiembre. El primer objetivo a la baja para el patrón se encuentra en 1.0872, que casi se ha alcanzado en el mínimo del día (1.0885). Esto equivale a la extensión de Fibonacci del 61.8% de la altura del Doble Techo extrapolada a la baja (rectángulo sombreado en azul en el gráfico).

Un objetivo adicional se encuentra en 1.0874, en la SMA de 200 días (verde). Otro objetivo más bajista se encuentra en 1.0824, generado por la ruptura de la línea de tendencia.

El hecho de que el objetivo inicial en 1.0872 casi se haya alcanzado podría significar que el impulso bajista disminuirá. Sin embargo, el momentum aún no está en sobreventa y una ruptura por debajo de 1.0860 probablemente sugeriría más caídas hacia el objetivo en 1.0824.

El momentum, medido por el Índice de Fuerza Relativa (RSI), está reflejando el precio a medida que sigue bajando, lo cual es una señal ligeramente bajista.

- El EUR/JPY sigue intentando pero no logra romper por encima del tope de un rango.

- El MACD está divergiendo bajistamente con el precio y hay una fuerte posibilidad de que se desarrolle una caída.

El EUR/JPY se encuentra con una pared de resistencia en la parte superior de su rango de diez semanas y, a pesar de los repetidos intentos, no ha podido romper al alza.

EUR/JPY Gráfico de 4 horas

El par está en un mercado en rango general – su tendencia es lateral. Dado que es un principio del análisis técnico que las tendencias tienden a extenderse, las probabilidades favorecen una continuación del rango.

Esto sugiere que el próximo movimiento del EUR/JPY será de vuelta hacia el suelo del rango en los 154.

Un movimiento por debajo de 161,91 (mínimo del 8 de octubre) ayudaría a confirmar que tal movimiento estaba en marcha. Una ruptura por debajo de la línea de tendencia para la pierna alcista en torno a 161,70 (línea negra en el gráfico) proporcionaría una confirmación más fuerte. El próximo objetivo bajista para el EUR/JPY estaría en alrededor de 158,32 – los mínimos del 1 de octubre y del 30 de septiembre.

El indicador de impulso de la Convergencia/Divergencia de Medias Móviles (MACD) está divergiendo bajistamente con el precio (líneas rojas punteadas en el gráfico). Mientras que el precio ha estado haciendo máximos ligeramente más altos con cada intento de ruptura, el MACD ha estado disminuyendo. Esta es una señal de advertencia adicional de pérdidas por venir.

Alternativamente, es posible que una ruptura decisiva por encima de los máximos del rango indique una ruptura al alza y la evolución de una nueva tendencia alcista a corto plazo. Un movimiento decisivo sería uno caracterizado por una vela verde más larga de lo habitual que superara el máximo del rango y cerrara cerca de su máximo, o tres velas verdes seguidas rompiendo por encima del tope del rango.

- El Oro está subiendo mientras los alcistas empujan el precio nuevamente al alza tras una consolidación temporal.

- El metal amarillo se debilitó inicialmente el martes después de la noticia de que Israel mostrará moderación cuando ataque a Irán.

- El Oro enfrenta un viento en contra debido a una reducción continua en las apuestas del mercado de que la Reserva Federal necesitará recortar agresivamente las tasas de interés.

El Oro (XAU/USD) se recupera hasta los 2.650$ el martes después de debilitarse tras una disminución de las tensiones en Oriente Medio. Esto ocurrió después de una exclusiva de The Wall Street Journal (WSJ) en la que el primer ministro israelí, Benjamin Netanyahu, supuestamente le dijo al presidente de EE.UU., Joe Biden, que solo atacaría objetivos militares en Irán durante la represalia anticipada.

Esto, y una reducción continua en las apuestas del mercado de que la Reserva Federal (Fed) recortará las tasas de interés, está impulsando al Dólar estadounidense (USD) al alza y pesando sobre el precio del Oro. Los datos de encuestas en EE.UU. también muestran que las expectativas de inflación siguen elevadas, con la última Encuesta de Sentimiento del Consumidor de Michigan indicando que las expectativas a largo plazo (5-10 años) se han "disparado" al 7,1% en octubre, "el nivel más alto en 40 años" según los analistas de The Kobeissi Letter.

Las preocupaciones respecto a China, el mayor consumidor de Oro del mundo, y la desaceleración de su economía pesan aún más, particularmente tras la decepción del mercado por la falta de claridad proporcionada por Pekín sobre su tan esperado programa de estímulo fiscal.

El Oro seguirá beneficiándose de la demanda de los bancos centrales

El Oro encuentra soporte, sin embargo, en la demanda robusta esperada de los bancos centrales globales. El metal precioso ha disfrutado de un aumento en la demanda de este sector en los últimos años, ya que los bancos centrales acumulan Oro por su seguridad, liquidez y como cobertura contra la devaluación de la moneda. Aunque las compras de los bancos centrales han disminuido en 2024, se espera que sigan siendo una fuerza importante, según comentarios de los jefes de tres bancos centrales en una reciente discusión en un panel celebrado en la London Bullion Market Association (LBMA).

Representantes del Banco Central de Mongolia, República Checa y México "coincidieron en que el papel del Oro como activo de reserva en las reservas extranjeras globales seguirá creciendo, aunque cada banco central ve el metal precioso de manera diferente dentro de su portafolio," informó Kitco News.

Impulsores del mercado del Oro en el calendario

El precio del Oro es más probable que se mueva por lo verbal en lugar de lo impulsado por datos el martes. Los discursos de tres funcionarios de la Fed, incluida la presidenta de la Fed de San Francisco, Mary Daly, la gobernadora de la Fed, Adriana Kugler, y el presidente de la Fed de Atlanta, Raphael Bostic, podrían impactar el precio del metal precioso si influyen en las expectativas del mercado sobre la trayectoria de las tasas de interés.

En el lado de los datos, el Índice Manufacturero Empire State de Nueva York es la métrica del día para el Dólar, con posibles implicaciones para el Oro.

Análisis Técnico: El Oro prueba la resistencia en 2.670$

El Oro se detiene después de rebotar tras el final de un retroceso. El metal precioso parece reanudar su tendencia alcista dominante después de que una corrección de tres ondas (abc) concluyera en los mínimos del 10 de octubre.

Gráfico Diario del XAU/USD

El Oro probó un nivel de resistencia en torno a los 2.670$ el lunes, pero retrocedió. Una ruptura de 2.673$, sin embargo, traería una confirmación alcista y probablemente llevaría a una continuación hasta el máximo histórico de 2.685$. Una ruptura por encima de eso indicaría una continuación hasta el próximo objetivo en 2.700$ – un número redondo y nivel psicológico.

El Oro está en una tendencia alcista a corto, mediano y largo plazo, y dada la teoría de que "la tendencia es tu amiga," las probabilidades continúan favoreciendo más alzas.

Se requeriría una ruptura por debajo de 2.600$ (mínimo de la onda c en el gráfico) para revertir la tendencia alcista y convertir las perspectivas a corto y mediano plazo en bajistas.

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.