- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- La Plata cotiza a 29.73$, con una subida de más del 3.80% tras la publicación de un IPC estadounidense más débil.

- El par XAG/USD debe superar 29.79$ y 30.00$ para que continúe el impulso alcista.

- Soportes clave en 28.75$ y 28.00$ si los precios caen por debajo de 29.00$.

El repunte de la Plata continuó el miércoles después de que el Índice de Precios al Consumo (IPC) de los Estados Unidos fuera más suave de lo esperado, lo que provocó una caída de los rendimientos, un viento favorable para el metal precioso. El XAG/USD cotiza a 29.73$, con una subida de más del 3.80% en el día.

Análisis del precio del XAG/USD: Perspectiva técnica

El precio de la Plata superó los niveles psicológicos de 29.00$ y 29.50$, sin embargo, aún está lejos de alcanzar el máximo anual de 29.79$. Eso dejó un doble techo en ciernes, pero el impulso favorece a los compradores, como lo demuestra el Índice de Fuerza Relativa (RSI).

El XAG/USD debe superar el máximo anual y el nivel psicológico de $30.00 para una continuación alcista. Una ruptura de esos niveles expondrá el máximo de febrero de 2013 en 32.15$, seguido del máximo de octubre de 2012 en 35.40$.

Por otro lado, los vendedores tienen que arrastrar la cotización de la Plata por debajo de los 29.00$. En ese caso, el retroceso podría llegar al máximo del 18 de mayo de 2021, que se convirtió en soporte, en 28.75$, seguido de 28.00$. Por debajo de este último nivel, el soporte clave se ubica en 27.00$.

Acción del precio XAG/USD - Gráfico diario

- El RSI diario muestra un fuerte impulso comprador, en zona positiva.

- El gráfico horario muestra un contraste, ya que el RSI cae a la zona negativa y el MACD muestra barras rojas planas, lo que indica tracción vendedora a corto plazo.

- A medida que el par se acercaba a los máximos del ciclo, parecía probable una pausa en el impulso antes de una nueva prueba.

En la sesión del miércoles, el par EUR/JPY mantiene un sólido impulso alcista, a pesar de encontrar presión vendedora y retroceder hasta 168.63. Aunque tocó máximos en torno a 170.00, los inversores se detuvieron temporalmente, lo que podría indicar una consolidación a corto plazo y esta pausa podría allanar el camino para nuevos movimientos al alza.

En el gráfico diario, el RSI se sitúa en terreno positivo, reflejando un impulso alcista de los toros pero apunta a la baja indicando el mencionado parón en la tracción alcista.

EUR/JPY gráfico diario

El gráfico horario, en cambio, presenta un panorama más débil. El RSI cayó a territorio negativo con la última lectura en 45. La divergencia de convergencia de medias móviles (MACD) sigue siendo bajista, con barras rojas planas, lo que sugiere presión vendedora a corto plazo. Sin embargo, los indicadores parecen recuperarse en este marco antes de la sesión asiática.

EUR/JPY gráfico horario

En cuanto al EUR/JPY, se encuentra en una posición alcista a corto y largo plazo, ya que se mantiene por encima de las SMA de 20, 100 y 200 días. Esta postura sugiere un fuerte impulso alcista para el par, preparado para continuar al alza.

En conclusión, aunque las perspectivas técnicas generales para el EUR/JPY siguen siendo alcistas según el análisis de las SMA y el gráfico diario, es necesario vigilar el alcance de la corrección. Aun así, cualquier movimiento que mantenga al par por encima de sus SMA principales no amenazaría las perspectivas positivas.

- El precio del Oro alcanza el nivel 2.390$, su precio más alto en tres semanas, con una ganancia superior al 1%.

- El rendimiento de los bonos del Tesoro estadounidense se desploma, el Índice del Dólar cae a su nivel más bajo en cinco semanas.

- Las ventas minoristas de abril se estancan, mientras que los funcionarios de la Fed expresan su preocupación por la política monetaria restrictiva.

El precio del Oro extendió su tendencia alcista por segundo día consecutivo el miércoles y alcanzó un máximo de tres semanas de 2.390$ después de que los datos revelados por la Oficina de Estadísticas Laborales de EE.UU. (BLS) mostraron que la inflación está disminuyendo, aumentando las probabilidades de un recorte de tipos de la Reserva Federal (Fed) en 2024. Por lo tanto, los rendimientos de los bonos del Tesoro estadounidense se desploman, mientras que el Dólar cae a mínimos de cinco semanas, como muestra el Índice del Dólar estadounidense (DXY).

El XAU/USD cotiza en 2.384$ y gana más de un 1%. A pesar de situarse por encima del 3% anual, la inflación al consumo se ralentizó en cifras mensuales, lo que alivió la presión sobre la Fed. Los rendimientos del Tesoro estadounidense en los extremos corto y largo de la curva retroceden entre 8 y 10 puntos básicos.

Otros datos anunciados por el BLS estadounidense fueron testigos de un deterioro del gasto del consumidor, ya que las ventas minoristas de abril se mantuvieron sin cambios en el 0% mensual, decepcionando las estimaciones de un aumento del 0.4%.

Por otra parte, los funcionarios de la Fed siguieron siendo noticia. El presidente de la Fed de Minneapolis, Neel Kashkari, afirmó que, con el aumento de la deuda pública, podría ser necesario elevar los costes de los préstamos a corto plazo para lograr una inflación del 2%. Dijo que está sorprendido por el gasto de los consumidores y añadió que la gran pregunta es "cómo de restrictiva es la política monetaria".

Resumen diario de los mercados: El Oro brilla ante la caída de los rendimientos en EE.UU. y las expectativas de recorte de tipos

- Los precios del Oro se ven apuntalados por el descenso de los rendimientos del Tesoro estadounidense y el maltrecho Dólar estadounidense. El rendimiento de los bonos del Tesoro estadounidense a 10 años opera en 4.352% y ha bajado 9 puntos básicos (pb) desde su nivel de apertura. El DXY cae un 0.66% hasta 104.33.

- El martes, el presidente de la Fed, Jerome Powell, comentó que espera que la inflación siga bajando, pero no se mostró tan confiado en las perspectivas de desinflación como antes.

- El BLS revela que el Índice de Precios al Consumo de abril subió un 0.3% mensual, por debajo de las estimaciones y del 0.4% de marzo. El IPC subyacente aumentó un 0.3% mensual, tal y como se esperaba, pero por debajo de la lectura anterior del 0.4%.

- Otros datos mostraron que las ventas minoristas no alcanzaron las estimaciones del 0,4% y se situaron en el 0% mensual, por debajo del 0,6% de marzo. En los doce meses hasta abril, las ventas minoristas crecieron un 3%, por debajo del aumento del 3.8% de la lectura anterior.

- Durante la semana se publicarán otros datos, encabezados por las solicitudes iniciales de subsidio de desempleo y la producción industrial del 16 de mayo.

- La Reserva Federal de Nueva York publicó el lunes su Encuesta mensual sobre las expectativas de los consumidores, que muestra que las expectativas de inflación para el año aumentaron hasta el 3.3%, frente al 3% de marzo. Los datos llegaron después de que la encuesta de sentimiento de los consumidores de la Universidad de Michigan mostrara que las expectativas de inflación a un año vista aumentaron del 3.2% al 3.5%.

- Las expectativas de recorte de los tipos de interés a finales de año subieron de 35 puntos básicos el martes a 42 puntos básicos, según los datos facilitados por el Chicago Board of trade.

Análisis técnico: El precio del Oro supera el máximo del 10 de mayo, camino a 2.400$

La subida del precio del Oro se prolongó por segundo día consecutivo, aunque se quedó a las puertas de desafiar la cifra de 2.400$. Una vez que los compradores superaron los 2.378$, el máximo del 10 de mayo allanó el camino para un nuevo rango de cotización dentro de la zona comprendida entre los 2.380$ y los 2.400$.

Momentum favorece a los compradores como el Índice de Fuerza Relativa (RSI) sigue siendo alcista con lecturas por encima de 60. Por lo tanto, el camino de menor resistencia es alcista.

Dicho esto, la primera resistencia del XAU/USD se situaría en 2.400$. Una vez superada, la zona de oferta inmediata sería el máximo del 19 de abril en los 2.417$, seguido del máximo histórico en 2.431$.

Por el contrario, si los vendedores se movieran y empujaran los precios por debajo de los 2.359$, eso podría patrocinar un tramo a la baja hacia el mínimo del 9 de mayo en 2.306$, seguido de 2.300$. Una vez superada, la siguiente parada sería la media móvil simple (SMA) de 50 días en 2.249$.

Preguntas frecuentes sobre el Oro

El Oro ha jugado un papel clave en la historia de la humanidad ya que ha sido ampliamente utilizado como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de apoyar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una profunda recesión pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Al ser un activo sin rendimiento, el Oro tiende a subir con tipos de interés más bajos, mientras que el mayor coste del dinero suele pesar sobre el metal amarillo. Sin embargo, la mayoría de los movimientos dependen del comportamiento del Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

- El USD/JPY retrocede, el Dólar estadounidense se ve presionado por las ventas.

- La inflación medida por el IPC de EE.UU. desciende, lo que despierta esperanzas de recorte de tipos.

- El PIB japonés se publicará a primera hora del jueves.

El par USD/JPY cedió el miércoles, retrocediendo hasta la zona de 155.00, después de que el Dólar estadounidense (USD) cayera en todos los ámbitos, perdiendo peso frente a las principales divisas. El Yen japonés (JPY) también se está recuperando de la presión vendedora generalizada en los mercados, recuperando terreno a medida que el Dólar retrocede.

La inflación del Índice de Precios al Consumo (IPC) de EE.UU. bajó el miércoles, con una inflación general del IPC en abril del 0.3%, frente a la previsión del mercado de mantenerse en el 0.4%. La disminución de las presiones inflacionistas está suscitando un aumento de las esperanzas de recorte de tipos, mientras los inversores claman por un recorte de tipos por parte de la Reserva Federal (Fed).

A continuación se conocerá el crecimiento del Producto Interior Bruto (PIB) de Japón, previsto para la sesión del jueves a primera hora en los mercados del Pacífico. Se prevé que el crecimiento de Japón se contraiga en el primer trimestre, con un -0.4% frente al 0.1% del trimestre anterior.

Perspectivas técnicas del USD/JPY

El par USD/JPY cayó con fuerza el miércoles, pasando de los máximos de la semana cerca de 156.80 a cotizar en la zona de 155.00. A pesar de la caída a corto plazo provocada por un repunte de alivio en el Yen, el USD/JPY sigue cotizando en la parte alta de un reciente mínimo oscilante en 152.00 después de que el par cayera desde máximos de varias décadas por encima de 160.00.

El par USD/JPY sigue cotizando al alza, con un gráfico al norte de la media móvil exponencial (EMA) de 200 días en 148.44. El soporte técnico más cercano es la EMA de 50 días en 153.28.

USD/JPY gráfico horario

USD/JPY gráfico diario

- El IPC y las ventas minoristas estadounidenses se situaron por debajo de lo esperado.

- Las probabilidades de un recorte por parte de la Fed en julio aumentan ligeramente, y septiembre sigue siendo el mejor escenario.

- Los funcionarios de la Fed podrían cambiar de tono ante la debilidad de las cifras económicas.

El miércoles, el USD/SEK registró fuertes pérdidas, ya que la posibilidad de que la Fed recorte antes los tipos de interés, a la luz de la reciente desinflación del Índice de Precios al Consumo (IPC) y de las mediocres ventas minoristas, podría pesar sobre el USD.

En cuanto a los datos, la Oficina de Estadísticas Laborales de EE.UU. informó de que el país había registrado un descenso marginal de la inflación: el IPC general pasó del 3.5% en marzo al 3.4% en abril. El IPC subyacente también observó una caída, retrocediendo del 3.8% al 3.6%, en línea con las expectativas del mercado. Por otra parte, las ventas minoristas estadounidenses se mantuvieron estancadas en abril, lo que supone una caída respecto al crecimiento previsto del 0.4%.

El enfriamiento de los indicadores económicos implica que la Reserva Federal podría contemplar un inicio más temprano del ciclo de flexibilización, lo que invariablemente ejercería presión sobre el USD. La herramienta FedWatch de CME destaca que los inversores ya han descontado que no habrá cambios en los tipos de interés en junio, pero siguen viendo con buenos ojos un recorte en septiembre. Esas probabilidades aumentan ligeramente para la reunión de julio, pero siguen siendo bajas.

Análisis técnico del USD/SEK

En el gráfico diario, el RSI para el par USD/SEK se encuentra en territorio negativo. La última lectura, que marca una tendencia bajista, sugiere que los vendedores están dominando. Por otra parte, la divergencia de convergencia de medias móviles (MACD) está produciendo barras rojas ascendentes, lo que demuestra un impulso negativo.

Dicho esto, se observó un fuerte soporte en la media móvil simple (SMA) de 200 días, con compradores defendiendo el nivel de 10.66. Esta defensa actúa como un baluarte crucial contra cualquier posible cambio de tendencia a la baja.

- El Peso mexicano se recupera tras dos días de caídas, impulsado por un IPC estadounidense más débil de lo esperado.

- La caída del IPC estadounidense provoca un enfriamiento de la inflación y aumenta las perspectivas de recortes de tipos de la Fed.

- Los rendimientos del Tesoro estadounidense caen, el DXY retrocede un 0.60% hasta 104.39, debilitando al Dólar.

- Neel Kashkari, presidente de la Fed de Minneapolis, cuestiona la restricción de la política monetaria ante los inesperados niveles de gasto del consumidor.

El Peso mexicano borró dos días de pérdidas y repuntó frente al Dólar estadounidense el miércoles, después de que este último continuara debilitándose debido a un informe de inflación estadounidense más suave de lo esperado.

En consecuencia, aumentaron las expectativas de un recorte de tipos por parte de la Reserva Federal (Fed), lo que ejerció presión sobre la divisa estadounidense. En el momento de escribir estas líneas, el USD/MXN cotiza en 16.65, cayendo a mínimos de cuatro semanas.

La agenda económica de México sigue vacío y no se reanudará hasta la semana que viene. Al otro lado de la frontera, la Oficina de Estadísticas Laborales de EE.UU. (BLS) reveló que el Índice de Precios al Consumo (IPC) se situó por debajo de las estimaciones y de los datos del mes anterior. La inflación subyacente mostró signos de enfriamiento, lo que significa que la política de relajación monetaria en Estados Unidos vuelve a estar sobre la mesa.

Los rendimientos de los bonos del Tesoro de EE.UU. se están desplomando en el extremo corto y largo de la curva, lo que supone un viento en contra para el Dólar. El Índice del Dólar estadounidense (DXY) cayó un 0,60%, hasta 104,39.

Mientras tanto, el presidente de la Fed de Minneapolis, Neel Kashkari, se hizo eco de las noticias. Afirmó que los estadounidenses han estado gastando "más de lo que habría esperado", y añadió que la gran pregunta es "cómo de restrictiva es la política actualmente".

El martes, el presidente de la Fed, Jerome Powell, reveló que la inflación está bajando, aunque añadió que no confía tanto como antes en el camino de la inflación hacia el 2%. Powell señaló que la política monetaria restrictiva podría tardar más de lo previsto en hacer su trabajo y llevar la inflación al objetivo de la Fed.

Resumen diario de movimientos en los mercados: El Peso mexicano repunta tras la debilidad del IPC estadounidense y las decepcionantes ventas minoristas

- El lunes, la gobernadora del Banco de México (Banxico), Victoria Rodríguez Ceja, hizo algunos comentarios moderados. Dijo que el banco central podría evaluar bajar los tipos ya en la próxima reunión del 27 de junio. Añadió que, dependiendo de la evolución de las perspectivas inflacionistas, el banco podría recortar el principal tipo de referencia, que se sitúa en el 11.00%.

- La agenda económica de México estará ausente durante la semana en curso. Se espera que la próxima publicación de datos económicos sean las ventas minoristas el 20 de mayo, seguidas del Producto Interior Bruto (PIB), las cifras de inflación y las Minutas de Banxico el 23 de mayo.

- Los datos de abril muestran que la inflación general de México se está desacelerando. Sin embargo, los precios subyacentes están cayendo. Esto ha llevado a Banxico a revisar sus previsiones de inflación, con lo que se espera que el banco alcance su objetivo del 3% hacia el último trimestre de 2025, más tarde que las estimaciones de marzo para el segundo trimestre de 2025. Se prevé que la inflación subyacente alcance el 3% en el segundo trimestre de 2025.

- El Departamento de Trabajo estadounidense mostró que el IPC subió un 0.3% mensual en abril, por debajo de las estimaciones y del 0.4% de marzo. El IPC subyacente aumentó un 0.3% mensual, tal y como se esperaba, pero por debajo de la lectura anterior del 0.4%.

- Otros datos mostraron que las ventas minoristas no alcanzaron las estimaciones del 0.4% y se situaron en el 0% mensual, por debajo del 0.6% de marzo. En los doce meses hasta abril, las ventas minoristas crecieron un 3%, por debajo del aumento del 3.8% de la lectura anterior.

- Tras el informe, los inversores recortaron las apuestas a que la Fed podría recortar los tipos más rápido de lo previsto, aunque las probabilidades de un recorte en septiembre se han ajustado últimamente al 97%, por encima del 83% del martes.

- El deterioro de la confianza de los consumidores, junto con el enfriamiento del mercado laboral, ha abierto la puerta a los inversores a valorar los recortes de tipos por parte de la Fed. Esto se debe a que los responsables políticos del banco central estadounidense reconocieron que los riesgos para la consecución de su doble mandato sobre el empleo y la inflación "avanzaron hacia un mejor equilibrio durante el año pasado."

Análisis técnico: El Peso mexicano contraataca y el USD/MXN se desploma por debajo de 16.70

Tras unos datos estadounidenses peores de lo esperado, el USD/MXN extendió sus pérdidas más allá de la cifra de 16.70. El indicador momentum o impulso está del lado de la moneda mexicana, ya que el par ha caído a nuevos mínimos de cuatro semanas, a punto de probar el siguiente nivel de soporte visto en el mínimo de 2023 de 16.62, seguido por el mínimo actual del año hasta la fecha de 16.25.

En el lado opuesto, los compradores deben recuperar la SMA de 50 días en 16,78, lo que podría exacerbar un repunte hacia la media móvil simple (SMA) de 100 días en 16.92. Una vez superada, la siguiente zona de oferta sería el nivel psicológico de 17.00. En ese caso, la siguiente parada sería la SMA de 200 días en 17.17.

Preguntas frecuentes sobre la inflación

La inflación mide la subida de los precios de una cesta representativa de bienes y servicios. La inflación general suele expresarse como variación porcentual mensual y anual. La inflación subyacente excluye elementos más volátiles, como los alimentos y el combustible, que pueden fluctuar debido a factores geopolíticos y estacionales. La inflación subyacente es la cifra en la que se centran los economistas y es el nivel objetivo de los bancos centrales, que tienen el mandato de mantener la inflación en un nivel manejable, normalmente en torno al 2%.

El Índice de Precios al Consumo (IPC) mide la variación de los precios de una cesta de bienes y servicios a lo largo de un periodo de tiempo. Suele expresarse en porcentaje de variación mensual y anual. El IPC subyacente es el objetivo de los bancos centrales, ya que excluye la volatilidad de los alimentos y los combustibles. Cuando el IPC subyacente supera el 2%, suelen subir los tipos de interés, y viceversa cuando cae por debajo del 2%. Dado que unos tipos de interés más altos son positivos para una divisa, una inflación más alta suele traducirse en una divisa más fuerte. Lo contrario ocurre cuando la inflación cae.

Aunque pueda parecer contrario a la intuición, una inflación elevada en un país hace subir el valor de su moneda y viceversa en el caso de una inflación más baja. Esto se debe a que el banco central normalmente sube los tipos de interés para combatir la mayor inflación, lo que atrae más entradas de capital mundial de inversores que buscan un lugar lucrativo donde aparcar su dinero.

Antiguamente, el Oro era el activo al que recurrían los inversores en épocas de alta inflación porque preservaba su valor, y aunque los inversores a menudo siguen comprando Oro por sus propiedades de refugio en épocas de extrema agitación en los mercados, este no es el caso la mayor parte del tiempo. Esto se debe a que cuando la inflación es alta, los bancos centrales suben los tipos de interés para combatirla. Unos tipos de interés más altos son negativos para el Oro porque aumentan el coste de oportunidad de mantener Oro frente a un activo que devenga intereses o colocar el dinero en una cuenta de depósito en efectivo. Por el contrario, una menor inflación tiende a ser positiva para el Oro, ya que reduce los tipos de interés, haciendo del metal brillante una alternativa de inversión más viable.

- El USD/CLP marcó un mínimo en 903.43 durante la sesión americana, la presión bajista se mantiene en la paridad.

- El Peso chileno se acerca al nivel clave de 900.00

El USD/CLP ha perforado con fuerza el soporte de 915.00, tras una sesión en la que los datos de inflación han debilitado al Dólar americano. Al momento de escribir, el Peso chileno cotiza en 902.59

Continúa la tendencia bajista en el Dollar Index (DXY)

El Dollar Index ha llegado a niveles no vistos desde el 10 de abril, cotizando actualmente en 104.34 puntos. Esto ha provocado que las monedas de países emergentes se hayan apreciado recientemente. La presión bajista se mantiene fuerte, por lo que tenemos en la mira el área de 104.00-103.80.

Niveles técnicos en el Peso Chileno

El soporte técnico más cercano se ubica en 900.00, de romper este nivel consideramos 875.00 en confluencia con los puntos pivote y el retroceso al 23.6% de Fibonacci. La primer resistencia en el corto plazo la encontramos en 940.00, la segunda resistencia está en 958.00 con base en los puntos pivote y el retroceso al 78.6% de Fibonacci.

Gráfico diario de Peso Chileno

- El Dow Jones prosigue su marcha hacia nuevos máximos históricos, acercándose a los 40.000 puntos.

- La inflación del IPC estadounidense bajó en abril, lo que suscitó nuevas esperanzas de recorte de tipos de la Fed.

- Las ventas minoristas estadounidenses disminuyeron, lo que refuerza las esperanzas de que la desaceleración empuje a la Fed a recortar los tipos.

Dow Jones (DJIA) subió el miércoles, ganando tres cuartos de punto porcentual durante la sesión bursátil estadounidense, después de que la inflación del Índice de Precios al Consumo (IPC) de EE.UU. retrocediera aún más. Las esperanzas de los mercados de que la Reserva Federal (Fed) recorte los tipos en el tercer trimestre de 2024 se reavivaron a medida que la inflación sigue enfriándose y la actividad económica retrocede.

En abril, la inflación del IPC estadounidense se redujo al 0.3% mensual, frente al 0.4% previsto. El IPC subyacente estadounidense también bajó, cumpliendo las previsiones del 3.6% anual frente al 3.8% del periodo anterior. La inflación sigue siendo muy superior al objetivo anual del 2% fijado por la Fed, pero el avance constante está haciendo subir las apuestas del mercado a que la Fed efectuará un primer recorte de un cuarto de punto en septiembre.

En abril, las ventas minoristas estadounidenses también retrocedieron más rápido de lo previsto y se mantuvieron estables en el 0.0% mensual. La mediana de las estimaciones del mercado esperaba que las ventas minoristas estadounidenses bajaran al 0.4% desde el 0.6% anterior, revisado desde el 0.7%.

Con la inflación acercándose lentamente a sus objetivos y la inestable actividad económica nacional dando señales de debilidad, los inversores se apresuran a apostar por un recorte de los tipos de la Fed. Según la herramienta FedWatch de CME, los operadores de tipos están valorando en un 71% las probabilidades de un primer recorte de tipos de 25 puntos básicos en septiembre.

Noticias del Dow Jones

El índice Dow Jones subió el miércoles, aunque las ganancias fueron escasas en comparación con los demás índices estadounidenses. Alrededor de dos tercios de los valores que componen el DJIA están en verde, ya que la creciente marea de apetito por el riesgo levanta la mayoría de los barcos.

Walt Disney Co. (DIS) sigue perdiendo alrededor de un -2.5% el miércoles, cayendo a 102.74$ por acción después de que la compañía revelara unos resultados del segundo trimestre más suaves de lo esperado. En el lado positivo, Salesforce Inc. (CRM) subió un 3.35%, hasta 286.06$ por acción, ya que los analistas esperan que el valor supere sus ya elevadas expectativas de crecimiento anual del 12%.

Perspectivas técnicas del Dow Jones

El Dow Jones está subiendo el miércoles, acercándose a máximos históricos y a la zona de los 40.000 puntos. El DJIA sigue avanzando en una racha alcista que se inició tras un leve retroceso cerca de 37.500,00. El Dow Jones está a punto de cerrar otro día en verde, y ha experimentado un impulso alcista en todas menos una de las últimas diez jornadas bursátiles consecutivas.

Los alcistas tienen el control, y el Dow Jones cotiza muy por encima de la media móvil exponencial (EMA) de 200 días, en 36.993,87 puntos. El DJIA ha subido casi un 6% en 2024 y un 18% desde que superó la EMA de 200 días en noviembre.

Gráfico de cinco minutos del Dow Jones

Gráfico diario del Dow Jones

Indicador económico

Índice de Precios al Consumo (mensual)

Las tendencias inflacionistas o deflacionistas se miden sumando periódicamente los precios de una cesta de bienes y servicios representativos y presentando los datos como Índice de Precios al Consumo (IPC). Los datos del IPC se recopilan mensualmente y los publica el Departamento de Estadísticas Laborales de Estados Unidos. El IPC es un indicador clave para medir la inflación y los cambios en las tendencias de compra. En general, una lectura alta se considera alcista para el Dólar estadounidense (USD), mientras que una lectura baja se considera bajista.

Leer más.Última publicación: Mié 15 mayo 2024 12:30

Periodicidad: Mensual

Actual: 0,3

Consenso: 0 ,4

Anterior: 0 .4%

Fuente: Oficina de Estadísticas Laborales de EE.UU

La Reserva Federal de EE.UU. tiene el doble mandato de mantener la estabilidad de precios y el máximo empleo. Según dicho mandato, la inflación debería situarse en torno al 2% anual y se ha convertido en el pilar más débil de la directiva del banco central desde que el mundo sufrió una pandemia, que se extiende hasta estos días. Las presiones sobre los precios siguen aumentando en medio de problemas y cuellos de botella en la cadena de suministro, con el Índice de Precios al Consumo (IPC) en máximos de varias décadas. La Fed ya ha tomado medidas para contener la inflación y se espera que mantenga una postura agresiva en el futuro inmediato.

El complejo de riesgo recuperó una fuerte tracción al alza gracias a la postura generalizada de oferta en el Dólar estadounidense tras la publicación de los datos de la inflación estadounidense medida por el IPC de abril.

Esto es lo que hay que saber el jueves 16 de mayo:

En una sesión nefasta para el Dólar, el índice USD (DXY) retrocedió aún más y volvió a visitar la zona de la SMA clave de 200 días cerca de 104.30 el miércoles. El 16 de mayo, el sector inmobiliario estadounidense será el centro de atención con la publicación mensual de los permisos de construcción y los inicios de construcción de viviendas, además de las habituales solicitudes iniciales de subsidio de desempleo, el índice manufacturero de la Fed de Filadelfia y la producción industrial. Además, está previsto que hablen Barr, Harker, Mester y Bostic de la Fed.

El EUR/USD subió por tercera sesión consecutiva y se acercó a la barrera de los 1.0900, siempre gracias a las ventas del USD. El BCE publicará el 16 de mayo su informe de estabilidad financiera, que será la única publicación de la agenda nacional.

El GBP/USD siguió avanzando hacia el norte y se acercó a la barrera de 1.2700. El informe de estabilidad financiera del BoE se publicará el 16 de mayo.

El USD/JPY interrumpió su tendencia alcista de varios días y retrocedió a mínimos de varias sesiones en la zona por debajo de 155.00 tras la creciente debilidad del Dólar y el descenso de los rendimientos. El 16 de mayo se publicarán la tasa de crecimiento del PIB del primer trimestre, las cifras definitivas de la producción industrial y la inversión semanal en bonos extranjeros.

La sólida sesión de los activos de riesgo impulsó al AUD/USD hasta niveles cercanos a la barrera de 0.6700, a la espera de los datos clave de Australia. La publicación del informe sobre el mercado laboral y el discurso de Hunter del RBA se esperan para el 16 de mayo en Oz.

La caída de los suministros de petróleo crudo en EE.UU., mayor de lo previsto, y el fuerte retroceso del Dólar sostuvieron la decente subida de los precios del WTI a pesar del desalentador informe de la EIA.

Los precios del Oro subieron hasta acercarse a la zona de 2.400$ por onza troy gracias a las crecientes expectativas de recortes de los tipos de interés de la Fed, la debilidad del Dólar y los menores rendimientos estadounidenses. La Plata hizo lo propio y se acercó a la marca clave de los 30.00$ por onza, o máximos de cinco semanas.

- El DXY cayó el miércoles a su nivel más bajo desde mediados de abril.

- La debilidad de los datos de inflación en EE.UU. y unas ventas minoristas poco impresionantes aumentan las probabilidades de un recorte de los tipos de interés de la Fed a corto plazo.

- En los mercados siguen aumentando las probabilidades de que el primer recorte se produzca en septiembre.

El Índice del Dólar estadounidense (DXY) cotiza cerca de 104.4 el miércoles, registrando fuertes pérdidas provocadas por un Índice de Precios al Consumo (IPC) más suave de lo esperado y unas ventas minoristas planas de abril.

La economía estadounidense está mostrando signos de presión, ya que la inflación de abril parece haberse desacelerado. La postura cautelosa del presidente de la Reserva Federal (Fed), Jerome Powell, junto con las lecturas mixtas del Índice de Precios de Producción (IPP), están poniendo de relieve la preocupación por la dinámica de la inflación futura, que parece estar pesando sobre el Dólar.

Resumen diario de los movimientos del mercado: El DXY cae tras las débiles cifras del IPC

- La Oficina de Estadísticas Laborales de EE.UU. informó de un descenso de la tasa de inflación al 3.4% anual, por debajo del 3.5% del mes anterior y en línea con las expectativas del mercado.

- El IPC subyacente anual cayó al 3.6% en abril, frente al 3.8% interanual de marzo, en línea con las previsiones.

- Tanto el IPC como el IPC subyacente registraron un aumento del 0.3% mensual en este periodo.

- Las ventas minoristas en EE.UU. no registraron crecimiento en abril, por debajo del 0.4% intermensual previsto, lo que supone un descenso con respecto al 0.6% intermensual registrado un mes antes.

- La caída de las ventas minoristas puede significar un problema potencial para la economía de EE.UU., posiblemente haciendo que la Fed considere recortes de tipos más pronto.

- Según la herramienta FedWatch de CME, un mantenimiento en junio está a punto de ser descontado, ya que las probabilidades de un recorte en julio aumentan ligeramente. La reunión con mayores probabilidades de recorte es la del FOMC de septiembre.

Análisis técnico del DXY: El DXY muestra un sesgo negativo, aunque se mantienen las señales alcistas

Los indicadores en el gráfico diario reflejan un panorama técnico mixto para el DXY, pero se inclinan mayormente a la baja. El RSI muestra una pendiente negativa y se encuentra en territorio negativo, lo que indica un fuerte impulso de venta. Esto sugiere que los osos están ganando el control a corto plazo. Además, la divergencia de convergencia de medias móviles (MACD) muestra barras rojas ascendentes, lo que indica que el impulso bajista se está fortaleciendo.

La posición del activo respecto a sus medias móviles simples (SMA) arroja cierto optimismo para el Dólar. A pesar de estar por debajo de la SMA de 20 días y, por lo tanto, enfrentarse a la presión de venta a corto plazo, el DXY se mantiene por encima de sus SMA de 100 y 200 días. Esto significa que, a pesar del reciente impulso bajista, la tendencia a medio y largo plazo sigue favoreciendo a los toros. Sin embargo, los osos se acercan a la SMA de 200 días en 104.10, que en caso de superarse pintaría de rojo el panorama técnico.

Preguntas frecuentes sobre la inflación

La inflación mide la subida de los precios de una cesta representativa de bienes y servicios. La inflación general suele expresarse como variación porcentual mensual y anual. La inflación subyacente excluye elementos más volátiles, como los alimentos y el combustible, que pueden fluctuar debido a factores geopolíticos y estacionales. La inflación subyacente es la cifra en la que se centran los economistas y es el nivel objetivo de los bancos centrales, que tienen el mandato de mantener la inflación en un nivel manejable, normalmente en torno al 2%.

El Índice de Precios al Consumo (IPC) mide la variación de los precios de una cesta de bienes y servicios a lo largo de un periodo de tiempo. Suele expresarse en porcentaje de variación mensual y anual. El IPC subyacente es el objetivo de los bancos centrales, ya que excluye la volatilidad de los alimentos y los combustibles. Cuando el IPC subyacente supera el 2%, suelen subir los tipos de interés, y viceversa cuando cae por debajo del 2%. Dado que unos tipos de interés más altos son positivos para una divisa, una inflación más alta suele traducirse en una divisa más fuerte. Lo contrario ocurre cuando la inflación cae.

Aunque pueda parecer contrario a la intuición, una inflación elevada en un país hace subir el valor de su moneda y viceversa en el caso de una inflación más baja. Esto se debe a que el banco central normalmente sube los tipos de interés para combatir la mayor inflación, lo que atrae más entradas de capital mundial de inversores que buscan un lugar lucrativo donde aparcar su dinero.

Antiguamente, el Oro era el activo al que recurrían los inversores en épocas de alta inflación porque preservaba su valor, y aunque los inversores a menudo siguen comprando Oro por sus propiedades de refugio en épocas de extrema agitación en los mercados, este no es el caso la mayor parte del tiempo. Esto se debe a que cuando la inflación es alta, los bancos centrales suben los tipos de interés para combatirla. Unos tipos de interés más altos son negativos para el Oro porque aumentan el coste de oportunidad de mantener Oro frente a un activo que devenga intereses o colocar el dinero en una cuenta de depósito en efectivo. Por el contrario, una menor inflación tiende a ser positiva para el Oro, ya que reduce los tipos de interés, lo que convierte al metal brillante en una alternativa de inversión más viable.

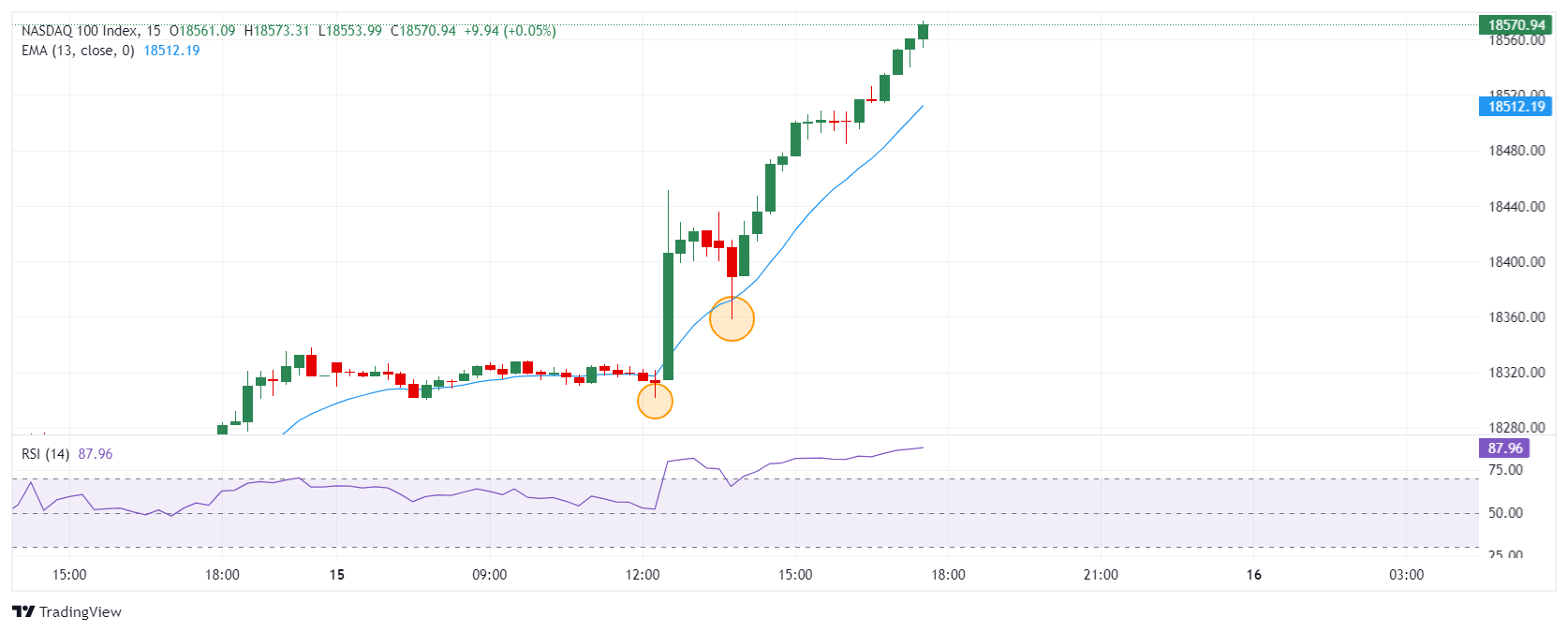

- El Nasdaq 100 tuvo un movimiento alcista de más de 200 puntos tras darse a conocer los datos de inflación de Estados Unidos.

- Los inversores se muestran optimistas realizando compras agresivas en NVIDIA Corporation (NVIDIA) y Advanced Micro Devices Inc (AMD).

La inflación mensual se ubicó en el 0.3% en abril, mejorado las expectativas del 0.4%. El mercado ha digerido esta información con optimismo, rebotando con fuerza en 18.357 y llegando a un máximo en 18.568 durante la sesión americana.

Inversionistas confían en empresas tecnológicas

Nuevos máximos históricos se han alcanzado en el Nasdaq 100 en 18.568 puntos y compañías tecnológicas como NVIDIA, cotizando en 945 dólares +30.30 (+3.38%) o AMD operando en 158.35 +5.16 (+3.37%) se han visto beneficiadas por el rally alcista del día de hoy. Los inversores mantienen buenas expectativas en el sector tras darse a conocer los datos de inflación en EE.UU.

Niveles técnicos en el Nasdaq

El primer soporte en el corto plazo lo encontramos en el punto pivote 18.357, mínimo de la sesión del día de hoy. Al establecer máximos históricos, la siguiente resistencia la encontramos en el número redondo 18.600. La lectura del RSI muestra un nivel de sobrecompra muy alto, en espera de un retroceso en las próximas sesiones

Gráfico de 15 minutos Nasdaq 100

- El Dólar canadiense se debilita el miércoles, pero sube por el retroceso del USD.

- Las cifras de vivienda y manufactureras de Canadá fueron mixtas, con escasa repercusión.

- El descenso de la inflación en EE.UU. renueva las esperanzas de un recorte de tipos en septiembre.

El Dólar canadiense (CAD) es uno de los valores más débiles de la jornada del miércoles, pero tendrá que conformarse con el segundo puesto, ya que el Dólar estadounidense (USD) retrocede tras unas cifras de inflación del Índice de Precios al Consumo (IPC) más frías de lo esperado. La disminución de la presión inflacionista está reavivando las esperanzas en los mercados de que la Reserva Federal (Fed) recorte los tipos de interés en septiembre.

Canadá registró un ligero descenso en el número de viviendas iniciadas en abril, aunque la cifra fue superior a la prevista. Las ventas manufactureras canadienses también se contrajeron más de lo previsto en marzo. A pesar de los contratiempos, los datos económicos canadienses son estrictamente de bajo nivel el miércoles, con los mercados centrados directamente en la inflación del IPC estadounidense.

Resumen diario de los movimientos en los mercados: El CAD se debilita el miércoles, pero el USD es más débil

- La inflación mensual del IPC de EE.UU. en abril se enfrió hasta el 0.3% desde el 0.4% esperado, reavivando el apetito por el riesgo y enviando al Dólar a la baja.

- La inflación subyacente del IPC de EE.UU. para el año hasta abril también se enfrió, imprimiendo en el pronóstico promedio de 3.6% en comparación con el período anterior de 3.8%.

- La disminución de las presiones inflacionistas está avivando las esperanzas de los inversores de un recorte de los tipos de la Fed en septiembre; según la herramienta FedWatch de la CME, los mercados de tipos están valorando en un 71% las probabilidades de un recorte de al menos 25 puntos básicos.

- Las ventas minoristas de EE.UU. en abril también decepcionaron las expectativas, en un 0.0%, peor que el 0.4% previsto frente al 0.6% anterior (revisado desde el 0,7%).

- El descenso de las ventas minoristas alimenta las esperanzas del mercado de que se produzcan recortes de tipos a medida que se enfríe la economía estadounidense.

- Los inicios de construcción de viviendas en Canadá para el año finalizado en abril disminuyeron a 240.200, por encima de la previsión de 238.000, pero aún ligeramente por debajo de la cifra anterior de 242.300.

- Las ventas manufactureras canadienses de marzo descendieron un -2.1%, peor de lo esperado (-1.4%). Las ventas de inventarios físicos del mes anterior se revisaron ligeramente al alza hasta el 0.9% desde el 0.7%.

Precios del Dólar Canadiense hoy

A continuación se muestra la variación porcentual del Dólar Canadiense (CAD) contra las divisas listadas hoy. El Dólar canadiense fue la divisa más fuerte frente al Dólar estadounidense.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.46% | -0.62% | -1.01% | -0.31% | -0.81% | -1.10% | -0.37% | |

| EUR | 0.46% | -0.16% | -0.56% | 0.12% | -0.39% | -0.63% | 0.08% | |

| GBP | 0.62% | 0.16% | -0.41% | 0.29% | -0.22% | -0.48% | 0.26% | |

| JPY | 1.01% | 0.56% | 0.41% | 0.69% | 0.20% | -0.10% | 0.66% | |

| CAD | 0.31% | -0.12% | -0.29% | -0.69% | -0.51% | -0.77% | -0.04% | |

| AUD | 0.81% | 0.39% | 0.22% | -0.20% | 0.51% | -0.28% | 0.47% | |

| NZD | 1.10% | 0.63% | 0.48% | 0.10% | 0.77% | 0.28% | 0.74% | |

| CHF | 0.37% | -0.08% | -0.26% | -0.66% | 0.04% | -0.47% | -0.74% |

El mapa de calor muestra las variaciones porcentuales de las principales divisas entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa cotizada se elige en la fila superior. Por ejemplo, si elige el Dólar canadiense en la columna de la izquierda y se desplaza por la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que aparece en el recuadro representará CAD (base)/USD (cotización).

Análisis técnico: El Dólar canadiense encuentra barreras técnicas que limitan las ganancias frente al Dólar

El Dólar canadiense (CAD) se debilitó en general el miércoles, cediendo peso frente a todas sus principales divisas, excepto el Dólar estadounidense, aún más débil. Contra el yen japonés (JPY), el CAD retrocedió casi siete décimas, mientras que contra el Dólar avanzó más de un cuarto de punto porcentual.

El par USD/CAD cayó hacia la parte baja de una zona de demanda a corto plazo, poniendo a prueba el nivel de 1.3600, pero sin poder desarrollar más tendencias bajistas. La aceleración de los descensos tiene al par atrapado por debajo de la media móvil exponencial (EMA) de 200 horas en 1.3678, y podría producirse un nuevo movimiento a la baja si los postores siguen sin estar interesados en defender los niveles de 1.3600 a 1.3620.

Las pérdidas recientes comienzan a acumularse, y el par USD/CAD podría cerrar en números rojos por sexto día consecutivo. El par ha roto a la baja la EMA de 50 días en 1.3638, y el suelo inmediato del precio bajo las velas japonesas diarias se sitúa en la EMA de 200 días en 1.3546.

USD/CAD gráfico horario

USD/CAD gráfico diario

Preguntas frecuentes sobre el Dólar Canadiense

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del Petróleo, principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son el sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), siendo el risk-on positivo para el CAD. Como principal socio comercial de Canadá, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente más altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación y el endurecimiento cuantitativos para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la principal exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo cae. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también es un apoyo para el CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una divisa, ya que reduce el valor del dinero, lo cierto es que en los tiempos modernos ha ocurrido lo contrario con la relajación de los controles de capital transfronterizos. El aumento de la inflación suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos que se publican miden la salud de la economía y pueden influir en el Dólar canadiense. Indicadores como el PIB, los PMI manufacturero y de servicios, el empleo y las encuestas sobre el sentimiento de los consumidores pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

El presidente del Banco de la Reserva Federal (Fed) de Minneapolis, Neel Kashkari, subrayó la necesidad de que la Fed vigile atentamente la economía para comprobar si los tipos de interés actuales son suficientemente restrictivos. Kashkari, presidente de la Fed de Minneapolis, participó en una charla informal en la Williston Basin Petroleum Conference.

Declaraciones destacadas

La Fed se centra en la demanda subyacente de la economía para bajar la inflación.

Los estadounidenses han estado gastando más de lo esperado.

El mercado de la vivienda ha resistido más de lo que esperaba, es un área en la que estoy muy centrado.

El gran interrogante ahora es: ¿hasta qué punto es restrictiva la política monetaria?

Probablemente tengamos que esperar un poco más para saber hacia dónde se dirige la inflación.

Con el aumento de la deuda pública de EE.UU., podría ser necesario un aumento de los costes de endeudamiento a corto plazo para lograr una inflación del 2%.

- El GBP/USD supera la DMA de 100, con los compradores ganando tracción.

- El interés comprador sigue siendo fuerte, ya que el RSI apunta al alza, aunque aún no está sobrecomprado.

- La resistencia clave se encuentra en 1.2670, que se exacerbaría seguido de 1.2700.

- Los vendedores apuntan a un cierre por debajo de la DMA de 100 para desafiar 1.2600.

La Libra esterlina avanzó un 0.30% y alcanzó un máximo de cinco semanas en 1.2670 tras la publicación del Índice de Precios al Consumo (IPC) de Estados Unidos. Los datos coincidieron en su mayoría con las estimaciones, mostrando una continuación del proceso de desinflación, lo que pesó sobre el Dólar. El par GBP /USD cotiza a 1.2641 en el momento de redactar este informe.

Análisis del precio del GBP/USD: Perspectivas técnicas

El par GBP/USD mantiene un sesgo neutro al alza y alcanzó un máximo semanal en 1.2670 tras el débil informe de inflación estadounidense. Sin embargo, el par ha retrocedido hacia la media móvil de 100 días (DMA) en 1.2632, que se considera el próximo nivel técnico clave que, una vez superado, podría allanar el camino para nuevas ganancias.

El Índice de Fuerza Relativa (RSI) muestra que el impulso favorece a los compradores. El RSI apunta al alza con suficiente margen antes de mostrar condiciones de sobrecompra.

Si los compradores recuperan la 100-DMA, la siguiente resistencia sería el máximo de hoy en 1.2670. Una ruptura de este último expondría el máximo del 9 de abril en 1.2709, antes de subir a la siguiente zona de oferta en 1.2803, el máximo del 21 de marzo. Una vez superada, la siguiente parada sería el máximo anual en 1.2894.

Por el contrario, los vendedores mantienen la esperanza de que el tipo de cambio GBP/USD caiga por debajo de la DMA de 100 y logre un cierre diario por debajo de ese nivel, para desafiar 1.2600. Una vez superado, la siguiente parada sería la DMA de 50 en 1.2591, seguida de la DMA de 200 en 1.2539.

GBP/USD Acción del precio - Gráfico diario

- El precio de la Plata ha alcanzado un nuevo máximo de mayo tras la publicación de los datos estadounidenses.

- La Plata está sobrecomprada en el gráfico de 4 horas y está en proceso de retroceder.

- Podría corregir a la baja, pero la tendencia alcista general sugiere que se recuperará y seguirá subiendo.

El precio de la Plata (XAG/USD) ha subido hasta alcanzar un nuevo máximo de mayo en 29.20$ tras la publicación de los datos estadounidenses.

Plata se encuentra en una tendencia alcista a corto plazo, pero se ha convertido en sobrecompra según el indicador de impulso RSI. Además, el RSI presenta una divergencia bajista con respecto al precio.

gráfico de 4 horas

Se produce una divergencia bajista cuando el precio alcanza un nuevo máximo pero el RSI no lo sigue, como ocurrió entre el 10 y el 15 de mayo. Es una señal bajista.

El precio está retrocediendo en la barra actual y parece que podría estar formando un patrón bajista de velas japonesas Shooting Star. Si dicho patrón se confirma al cierre y es seguido por otra barra bajista, la Estrella Fugaz ganará relevancia y denotará una reversión a la baja a corto plazo.

Cuando se toma junto con las indicaciones del RSI, podría estar indicando Plata está a punto de sufrir una corrección - mucho depende de cómo se desarrollan las barras actuales y siguientes.

Sin embargo, la tendencia alcista a corto plazo debería reafirmarse y la Plata debería subir. Una ruptura por encima del máximo del día en 29.20$ podría dar una confirmación adicional de más alzas hasta el siguiente nivel de resistencia en torno a 30.00$.

Una ruptura decisiva por debajo de los 27.97$ pondría en tela de juicio la tendencia alcista a corto plazo.

Una ruptura decisiva iría acompañada de una vela japonesa larga que cerrase cerca de sus mínimos o de tres velas rojas consecutivas.

- El S&P 500 realizó un movimiento alcista de más de 30 puntos al publicarse el Índice de Precios al Consumo de Estados Unidos.

- La inflación mensual se situó en el 0.3% en abril, por debajo del 0.4% esperado.

El S&P 500 estableció un máximo histórico en 5.276 tras darse a conocer el Índice de Precios al Consumo (IPC) de Estados Unidos, reportando un crecimiento del 0.3% mensual en abril, tras un 0.4% en marzo. El dato ha mejorado las expectativas del 0.4%.

El mercado se muestra optimista con los datos económicos

La inflación anual se situó en el 3.4%, en línea con lo esperado, una décima por debajo del 3.5% del mes anterior. El IPC subyacente, que no considera alimentos ni energéticos, subió un 0.3% en abril tras aumentar un 0.4% en marzo. Cabe destacar que la inflación subyacente anual se redujo dos décimas al ubicarse en 3.6% desde el 3.8% anterior. Este es su nivel más bajo en tres años.

El mercado se mantiene oscilante por encima de 5.263, máximo del 28 de marzo. La aceptación de niveles superiores deja la puerta abierta a los compradores para llegar al siguiente número cerrado 5.300. Actualmente está cotizando en 5.273 puntos.

Niveles técnicos en el S&P 500

El S&P 500 estableció un soporte en el corto plazo en 5.261, siendo el mínimo de la sesión americana. El siguiente soporte lo tenemos en 5.240, mínimo de la sesión europea. La resistencia más cercana está en 5.276, máximo del día de hoy. De superarse, el siguiente objetivo es el número redondo 5.300. La lectura del RSI en el gráfico de 1 hora, muestra que el S&P 500 está acercándose a niveles de sobrecompra, por lo que esperamos un retroceso en el corto plazo.

Gráfico de 5 minutos S&P 500

Gráfico de 1 hora S&P 500

El USD/COP retrocede por segunda jornada consecutiva. El Dólar estadounidense ha caído hoy a nuevos mínimos de un mes frente al Peso colombiano alrededor de 3.827,56. Previamente, el par había tocado un máximo diario en 3.853,50.

El USD/COP cotiza al momento de escribir sobre 3.843,20, perdiendo un 0.22% en el día

Colombia pendiente de sus datos de crecimiento del primer trimestre del año

- Colombia publica hoy a las 16.00 GMT el dato del Producto Interior Bruto (PIB) del primer trimestre del año. Se espera un crecimiento del 0.7% tras aumentar un 0.3% en el último tercio de 2023.

- Hoy EE.UU. ha publicado su Índice de Precios al Consumo, que creció un 0.3% en la lectura mensual de abril tras aumentar un 0.4% en marzo. La cifra está por debajo del 0.4% estimado por el mercado. La inflación anual se ha situado en el 3.4%, en línea con lo esperado, una décima por debajo del 3.5% del mes anterior. El IPC subyacente anual se ha reducido dos décimas al 3.6% desde el 3.8% anterior, tal como se esperaba. Este es el nivel más bajo registrado por el indicador en tres años.

- El USD/CAD rebota desde 1.3600 tras los débiles datos de ventas manufactureras canadienses.

- El Dólar estadounidense se enfrenta a una venta masiva debido a un descenso esperado en los datos de inflación de Estados Unidos.

- Las débiles ventas minoristas estadounidenses también pesaron sobre el Dólar estadounidense.

El par USD/CAD rebota con fuerza tras caer cerca del soporte de 1.3600 en la sesión americana del miércoles. El par se recupera mientras que los malos datos de ventas manufactureras canadienses debilitan al Dólar canadiense.

Anteriormente, el par se enfrentó a presiones de venta, ya que el Dólar estadounidense cayó después de que la Oficina de Estadísticas Laborales de los Estados Unidos (BLS) informara de que los datos del Índice de Precios al Consumo (IPC) de abril habían descendido en consonancia con las estimaciones. Sin embargo, el Dólar estadounidense ha rebotado pero se espera que permanezca en el límite.

El descenso previsto en los datos de inflación de EE.UU. ha impulsado las expectativas de que la Reserva Federal (Fed) comience a reducir los tipos de interés a partir de la reunión de septiembre. Esto también ha mejorado el apetito por el riesgo de los inversores. El S&P 500 ha registrado importantes ganancias en la apertura. el rendimiento del Tesoro estadounidense a 10 años se ha desplomado hasta el 4.38%. El Índice del Dólar estadounidense (DXY) retrocede hasta 104.80 tras marcar un nuevo mínimo mensual cerca de 104.50, pero sigue a la baja.

La agencia estadounidense informó de que el IPC general anual y el IPC subyacente (que elimina los volátiles precios de los alimentos y la energía) crecieron en línea con las estimaciones del 3.4% y el 3.6% respectivamente. El descenso de los datos de inflación se debió a la bajada de los precios de los servicios públicos de gas y de los coches y camiones usados. Los precios de los alquileres, el transporte y los servicios médicos siguen subiendo.

Aparte de las débiles cifras de inflación en Estados Unidos, la debilidad de los datos mensuales de ventas minoristas también ejerció presión sobre el Dólar estadounidense. Las ventas minoristas mensuales se mantuvieron sin cambios, mientras que los inversores anticipaban un aumento del 0.4%.

En el frente del Dólar canadiense, los débiles datos de las ventas manufactureras mensuales de marzo también han ejercido presión sobre el Dólar canadiense. Statistics Canada informó que las ventas manufactureras se contrajeron a un ritmo más rápido del 2.1%, mientras que los inversores preveían un descenso del 1.4%. En febrero, los datos económicos aumentaron un 0.9%, revisado al alza desde el 0.7%.

- El USD/MXN ha caído a mínimos de dos días en 16.75.

- El Dólar retrocede tras el dato de inflación de EE.UU.

- El IPC estadounidense creció un 0.3% mensual en abril, por debajo del 0.4% esperado.

El USD/MXN ha cotizado alrededor de 16.85 durante la primera parte del miércoles. Tras los datos de inflación de Estados Unidos, el par reaccionó inicialmente al alza, elevándose a un máximo de seis días en 16.90, pero inmediatamente después cayó a un suelo de dos días en 16.75.

El Dólar retrocede ante una inflación mensual de EE.UU. más débil de lo previsto

El Índice de Precios al Consumo (IPC) de Estados Unidos creció un 0.3% en la lectura mensual de abril tras aumentar un 0.4% en marzo, según ha publicado el Departamento de Trabajo. La cifra está por debajo del 0.4% estimado por el mercado. La inflación anual se ha situado en el 3.4%, en línea con lo esperado, una décima por debajo del 3.5% del mes anterior.

El IPC subyacente anual se ha reducido dos décimas al 3.6% desde el 3.8% anterior, tal como se esperaba. Este es el nivel más bajo registrado por el indicador en tres años.

Los datos de inflación, unidos a las débiles ventas minoristas de abril, que se situaron en el 0% frente al aumento del 0.6% esperado, provocaron que el Índice del Dólar (DXY) cayera de los alrededores de 104.80 a 104.43, mínimo de cinco semanas.

La herramienta FedWatch de CME Group valora ahora que hay un 96.9% de probablidades de que la Fed mantenga sus tasas de interés en el 5.5% en la reunión de junio y en un 70.9% que no las varíe tampoco en julio. En septiembre, sin embargo, acaban de subir las opciones de un primer recorte, elevándose al 53%.

En México, el Instituto Nacional de Estadística y Geografía (INEGI) ha presentado los resultados del Indicador Oportuno del Consumo Privado (IOCP). Este permite contar con estimaciones econométricas oportunas sobre la evolución del Indicador Mensual del Consumo Privado (IMCP). Para marzo de 2024 y a tasa anual, el IOCP anticipa un aumento del 4 % en el IMCP, y para abril del 2.9 %.

USD/MXN Niveles de precio

Con el par cotizando al momento de escribir sobre 16.75, perdiendo un 0.60% en el día, el primer nivel de soporte aparece en 16.72, mínimo de la semana pasada, y posteriormente alrededor de 17.50/17.55. El suelo de 2024 y los últimos casi nueve años en 17.26 será el punto más fuerte de contención en caso de un descenso mayor.

Al alza, la próxima zona de resistencia aparece en 16.92, media móvil diaria de 100 en gráfico de un día. Por encima, la resistencia principal está en la zona psicológica de 17.00 antes de 17.39, techo del pasado 25 de abril.

- El par EUR/USD sube hasta 1.0870, mientras que el Dólar estadounidense cae debido a los débiles datos de inflación y de ventas minoristas en Estados Unidos.

- Los datos de inflación de EE.UU. descendieron en abril tras mantenerse obstinadamente al alza en el primer trimestre del año.

- Pierre Wunsch del BCE espera que la probabilidad de dos recortes de tipos sea muy alta.

El EUR/USD actualiza máximos mensuales cerca de 1.0870 en la sesión americana de EE.UU. El EUR/USD se fortalece a medida que el Índice de Precios al Consumo (IPC) de Estados Unidos se suaviza en línea con las estimaciones y las ventas minoristas mensuales permanecen estancadas en abril.

El descenso previsto de las presiones sobre los precios en la economía estadounidense, junto con los débiles datos de ventas minoristas, es una situación desfavorable para el Dólar estadounidense y los rendimientos de los bonos. El Índice del Dólar estadounidense (DXY), que sigue el valor del Dólar frente a seis divisas principales, cae a mínimos de más de un mes en torno a 104.50.

Los rendimientos del Tesoro estadounidense a 10 años también se han desplomado hasta el 4.36%, ya que se espera que la debilidad de los datos aumente las expectativas de que la Reserva Federal (Fed) comience a reducir los tipos de interés a partir de la reunión de septiembre. Esto también mejorará la confianza de los responsables políticos de la Fed, preocupados por el estancamiento de los avances en el proceso de desinflación, ya que los tres informes anteriores fueron más alcistas de lo esperado.

Resumen diario de los movimientos del mercado: El EUR/USD sigue subiendo y el Dólar estadounidense cae en vertical

- El par EUR/USD avanza hasta 1.0870 a medida que el sentimiento del mercado se vuelve extremadamente alcista debido al descenso de la inflación de los consumidores estadounidenses y al estancamiento de las ventas minoristas. Los futuros del S&P 500 han registrado ganancias estelares en los primeros compases de la sesión americana, mostrando una fuerte mejora en el apetito por el riesgo de los inversores.

- El IPC general anual se suavizó como se esperaba hasta el 3.4% desde el 3.5% de marzo. En el mismo periodo, la inflación subyacente, que elimina los volátiles precios de los alimentos y la energía, creció en línea con las estimaciones, hasta el 3.6%, pero se desaceleró respecto a la lectura anterior del 3.8%. El IPC general mensual subió a un ritmo más lento del 0.3% respecto al consenso y la lectura anterior del 0.4% y el IPC subyacente cumple las estimaciones del 0.3% pero desciende respecto a la lectura anterior del 0.4%.

- Las ventas minoristas estadounidenses, que son un indicador adelantado del gasto de los consumidores y dan pistas sobre las perspectivas de inflación, permanecieron estancadas en abril. Los inversores preveían un crecimiento más lento del 0.4% en las ventas minoristas, frente a la lectura anterior del 0.7%

- Mientras tanto, el Euro se mantiene optimista, ya que los inversores esperan que la subida de los tipos de interés durante más tiempo por parte de la Fed ralentice el ritmo al que se preveía que el Banco Central Europeo (BCE) volviera a la normalización de su política.

- El martes, Pierre Wunsch, responsable de la política monetaria del BCE y gobernador de la Banque Nationale de Belgique, comentó que las dos primeras reducciones de 25 puntos básicos (pb) de los tipos de interés oficiales del BCE son casi una "obviedad", pero añadió que unos tipos más altos durante más tiempo por parte de la Reserva Federal de EE.UU. podrían dar lugar a un ritmo más lento de recortes de tipos.

- Históricamente, los inversores apuestan por el Dólar estadounidense frente al Euro si aumenta la divergencia política entre la Fed y el BCE. Un Euro débil aporta a los comerciantes de la Eurozona un importante volumen de negocio procedente de los mercados de ultramar. Esto podría reforzar las perspectivas económicas y traducirse en un mayor crecimiento del empleo y de los salarios, lo que a la larga volvería a disparar las presiones sobre los precios.

- En cuanto a los datos económicos, Eurostat ha publicado una segunda estimación de los datos preliminares del Producto Interior Bruto (PIB) del primer trimestre. El informe sobre el PIB indicó que el crecimiento trimestral y anualizado del PIB estuvieron en línea con el consenso y la lectura preliminar del 0,3% y el 0,4%, respectivamente. Aunque el EUR/USD no reaccionó a la segunda estimación, ya que la atención de los inversores sigue centrada en los datos del IPC estadounidense.

Análisis técnico: El EUR/USD sube hasta 1,0870

El EUR/USD sube por encima de la resistencia redonda de 1,0800. El activo ha avanzado hasta el borde descendente del patrón de triángulo simétrico formado en un marco temporal diario, que se traza desde el máximo del 28 de diciembre en torno a 1.1140. El borde ascendente del triángulo está marcado desde el mínimo del 3 de octubre en 1.0448. La formación del triángulo simétrico muestra una fuerte contracción de la volatilidad.

El par de divisas principales se encuentra en un punto de ruptura cerca de 1.0870. Una ruptura de la formación del triángulo simétrico podría poner a los toros del Euro en el asiento del conductor por un período más largo. Por el contrario, una fuerte presión vendedora podría arrastrarlos hacia la frontera alcista.

El RSI de 14 periodos sube hasta 60.00. Se desencadenaría un impulso alcista si el RSI se mantiene por encima de estos niveles.

Indicador económico

Índice de Precios al Consumo sin alimentos ni energía (anual)

Las tendencias inflacionistas o deflacionistas se miden sumando periódicamente los precios de una cesta de bienes y servicios representativos y presentando los datos como Índice de Precios al Consumo (IPC). Los datos del IPC se recopilan mensualmente y los publica el Departamento de Estadísticas Laborales de Estados Unidos. La lectura anual compara los precios de los bienes en el mes de referencia con el mismo mes del año anterior. El IPC sin alimentos ni energía excluye los componentes más volátiles de los alimentos y la energía para ofrecer una medida más precisa de la presión sobre los precios. En términos generales, una lectura alta es alcista para el Dólar estadounidense (USD), mientras que una lectura baja se considera bajista.

Más información.Última publicación: Mié 15 mayo 2024 12:30

Periodicidad: Mensual

Actual: 3,6

Consenso: 3.6%

Anterior: 3 ,8

Fuente: Oficina de Estadísticas Laborales de EE.UU

La Reserva Federal de EE.UU. tiene el doble mandato de mantener la estabilidad de precios y el máximo empleo. Según dicho mandato, la inflación debería situarse en torno al 2% anual y se ha convertido en el pilar más débil de la directiva del banco central desde que el mundo sufrió una pandemia, que se extiende hasta estos días. Las presiones sobre los precios siguen aumentando en medio de problemas y cuellos de botella en la cadena de suministro, con el Índice de Precios al Consumo (IPC) en máximos de varias décadas. La Fed ya ha tomado medidas para contener la inflación y se espera que mantenga una postura agresiva en el futuro inmediato.

- La Libra esterlina salta a 1.2670 en medio de la incertidumbre sobre los recortes de tipos del BoE y la debilidad del Dólar estadounidense.

- El crecimiento sostenido de los salarios en el Reino Unido acentúa el temor a que persistan las presiones inflacionistas.

- El Dólar estadounidense se debilita aún más tras el descenso esperado de los datos de inflación de abril en Estados Unidos.

La Libra esterlina (GBP) registra un nuevo máximo mensual en 1.2670 frente al Dólar estadounidense (USD) en la sesión americana del miércoles. El par GBP/USD se dispara, ya que el Dólar estadounidense se ha visto muy afectado por el descenso esperado del Índice de Precios al Consumo (IPC) de Estados Unidos y el estancamiento de los datos de ventas minoristas de abril. El Índice del Dólar estadounidense (DXY), que sigue el valor del Dólar frente a seis divisas principales, cae bruscamente hasta cerca de 104.50.

La inflación general mensual aumentó a un ritmo más lento del 0.3% respecto a las estimaciones y la lectura anterior del 0.4%. El IPC subyacente, que elimina la volatilidad de los precios de los alimentos y la energía, se ralentizó en línea con las estimaciones, un 0.3%, frente al 0.4% anterior. Como se esperaba, el IPC general anual y el IPC subyacente se suavizaron hasta el 3.4% y el 3.6%, respectivamente. El dato mensual de ventas minoristas, que es un indicador del gasto de los hogares y también puede dar pistas sobre las perspectivas de inflación, se mantuvo sin cambios. Sin embargo, los inversores pronosticaron que los datos económicos habrían crecido a un ritmo más lento del 0.4% desde la lectura anterior del 0.6%, revisada a la baja desde el 0.7%.

Se espera que unos datos de inflación suaves influyan positivamente en la especulación sobre los recortes de tipos de interés de la Reserva Federal (Fed). Actualmente, los mercados financieros esperan que la Fed elija la reunión de septiembre como el momento para empezar a bajar los tipos de interés.

Resumen diario de los movimientos del mercado: La Libra esterlina se recupera tras la caída del IPC en EE.UU.

- La libra esterlina prolonga su racha alcista por tercera sesión consecutiva. El Cable aprovecha la debilidad del Dólar estadounidense y la incertidumbre sobre cuándo el Banco de Inglaterra (BoE) optará por recortar los tipos de interés. Actualmente, los inversores prevén que el banco central empiece a hacerlo a partir de la reunión de junio.

- El informe sobre el empleo en el Reino Unido correspondiente a los tres meses que finalizaron en marzo, que se publicó el martes, indicó que las condiciones del mercado laboral se deterioraron por tercera vez consecutiva. Debido al aumento del desempleo, la tasa de paro subió al 4.3%, tal y como se esperaba. Históricamente, la relajación de las condiciones del mercado laboral aumenta las expectativas de que el banco central adopte una postura moderada en materia de tipos de interés. Sin embargo, el impacto de esta relajación del mercado laboral se vio contrarrestado por el crecimiento constante de los salarios.

- Los responsables del BoE siguen preocupados por la elevada inflación de los servicios, que podría frenar el proceso de desinflación. La inflación de los servicios está impulsada principalmente por el crecimiento de los salarios, que parece ser bastante más fuerte de lo necesario para que la inflación vuelva a la tasa deseada del 2%.

- Tras los datos del mercado laboral, el Economista Jefe del BoE, Huw Pill, comentó: "Las tasas de crecimiento de los salarios siguen estando bastante por encima de lo que sería coherente para alcanzar el objetivo de inflación del 2% de forma sostenible" Pill hizo hincapié en la necesidad de mantener una postura restrictiva en política monetaria que siga generando presiones a la baja sobre la inflación nacional. Sobre los recortes de tipos, Pill dijo que es razonable creer que durante el verano, "veremos suficiente confianza para considerar bajar los tipos de interés."

Análisis técnico: La libra esterlina sube hasta 1.2670

La libra esterlina amplía su tendencia alcista y alcanza un máximo mensual en 1.2670. El par GBP/USD se fortaleció tras estabilizarse por encima de la resistencia principal trazada desde el mínimo del 8 de diciembre en 1.2500. Las perspectivas a corto plazo del Cable han mejorado, ya que parece consolidarse por encima de la media móvil exponencial (EMA) de 20 días, que cotiza en torno a 1.2540. El par ha recuperado el 61% de las pérdidas registradas desde el máximo de 10 meses en torno a 1.2900.

El RSI de 14 periodos se acerca gradualmente a la barrera de los 60.00 puntos. Una ruptura decisiva por encima de este nivel desencadenará un impulso alcista.

Preguntas frecuentes sobre la inflación

La inflación mide la subida de los precios de una cesta representativa de bienes y servicios. La inflación general suele expresarse como variación porcentual mensual y anual. La inflación subyacente excluye elementos más volátiles, como los alimentos y el combustible, que pueden fluctuar debido a factores geopolíticos y estacionales. La inflación subyacente es la cifra en la que se centran los economistas y es el nivel objetivo de los bancos centrales, que tienen el mandato de mantener la inflación en un nivel manejable, normalmente en torno al 2%.

El Índice de Precios al Consumo (IPC) mide la variación de los precios de una cesta de bienes y servicios a lo largo de un periodo de tiempo. Suele expresarse en porcentaje de variación mensual y anual. El IPC subyacente es el objetivo de los bancos centrales, ya que excluye la volatilidad de los alimentos y los combustibles. Cuando el IPC subyacente supera el 2%, suelen subir los tipos de interés, y viceversa cuando cae por debajo del 2%. Dado que unos tipos de interés más altos son positivos para una divisa, una inflación más alta suele traducirse en una divisa más fuerte. Lo contrario ocurre cuando la inflación cae.

Aunque pueda parecer contrario a la intuición, una inflación elevada en un país hace subir el valor de su moneda y viceversa en el caso de una inflación más baja. Esto se debe a que el banco central normalmente sube los tipos de interés para combatir la mayor inflación, lo que atrae más entradas de capital mundial de inversores que buscan un lugar lucrativo donde aparcar su dinero.

Antiguamente, el Oro era el activo al que recurrían los inversores en épocas de alta inflación porque preservaba su valor, y aunque los inversores a menudo siguen comprando Oro por sus propiedades de refugio en épocas de extrema agitación en los mercados, este no es el caso la mayor parte del tiempo. Esto se debe a que cuando la inflación es alta, los bancos centrales suben los tipos de interés para combatirla. Unos tipos de interés más altos son negativos para el Oro porque aumentan el coste de oportunidad de mantener Oro frente a un activo que devenga intereses o colocar el dinero en una cuenta de depósito en efectivo. Por el contrario, una menor inflación tiende a ser positiva para el Oro, ya que reduce los tipos de interés, lo que convierte al metal brillante en una alternativa de inversión más viable.

- El cobre registró un máximo durante la sesión europea del día de hoy en 5.09 dólares.

- Con el debilitamiento del Dólar americano, es más barato adquirir la materia prima.

El cobre ha marcado un máximo en 5.09 $, animado por un Dólar americano que se ha debilitado recientemente.

El IPC de Estados Unidos crece menos de lo esperado en abril

El Índice de Precios al Consumo (IPC) creció un 0.3% respecto a abril tras aumentar un 0.4% en marzo. La cifra está por debajo del 0.4% esperado por el mercado. La inflación anual se ha situado en 3.4%, en línea con el consenso. Por otra parte, la Oficina del Censo de EE.UU. informó el día de hoy que las ventas minoristas no variaron en abril. Esta lectura decepciona las expectativas del mercado de un aumento del 0.4% y junto a las cifras de inflación, han llevado al Índice del dólar (DXY) a alcanzar un mínimo de 104.43 puntos, por lo que se espera que la tendencia alcista en el cobre se mantenga. En estos momentos el cobre cotiza en 4.88 dólares.

Niveles técnicos en el cobre

La primera zona de soporte se encuentra en 4.58 dólares en confluencia con el retroceso al 23.6% de Fibonacci. Se ha establecido un máximo historico el día de hoy en 5.09 $, es el objetivo inmediato a superar por los compradores ya que no hay resistencias superiores.

Gráfico semanal en el cobre

- El par EUR/GBP está rompiendo de nuevo dentro de un rango de medio plazo después de romper brevemente al alza.

- El par está extendiendo su tendencia lateral y podría retroceder hasta los mínimos del rango.

- El MACD ha cruzado por debajo de su línea de señal dando una señal bajista.

El cruce EUR/GBP está retrocediendo dentro de su rango de varios meses tras romper temporalmente al alza el 7 de mayo.

El retroceso dentro del rango continúa la tendencia lateral del par. Se estima que esta tendencia continuará, dado el viejo dicho del mercado de que "la tendencia es tu amiga".

EUR/GBP Gráfico de 4 horas

Después de romper por encima de la parte superior del rango el 7 de mayo, el EUR/GBP formó un patrón de máximos múltiples. Ahora ha roto a la baja a través de la línea del cuello del patrón topping y ha comenzado un descenso pronunciado de nuevo dentro de la mitad del rango. Existe la posibilidad de que el par retroceda hasta el soporte de 0.8540.

El indicador MACD (Moving Average Convergence Divergence) cruzó por debajo de su línea de señal roja el 10 de mayo, dando una señal de venta. Esto provocó una mayor caída del EUR/GBP y, finalmente, una ruptura a la baja.

Para que se confirme un cambio de tendencia lateral, el EUR/GBP tendría que romper de forma decisiva por debajo de los mínimos del rango o por encima del máximo del 23 de abril.

En el caso de una ruptura por debajo del suelo del rango, tal movimiento abriría el camino a un objetivo bajista en 0.8486 - la relación de Fibonacci 0,681 de la altura del rango extrapolado a la baja desde la base del canal. Este es el método utilizado por los analistas técnicos para estimar las rupturas de rango. Una mayor debilidad podría incluso llevar al precio a alcanzar el siguiente objetivo en 0.8460, la altura completa del rango extrapolado a la baja (1.000).

Una ruptura decisiva sería aquella caracterizada por una vela japonesa larga que rompiera completamente por debajo del suelo del rango y cerrara cerca de su mínimo, o tres velas japonesas rojas consecutivas que rompieran claramente a través del nivel.

La parte superior del rango ya se ha roto varias veces, lo que sugiere que se ha debilitado y proporciona un nivel de soporte o resistencia menos fiable. Para la confirmación de una nueva tendencia alcista ahora, no sería suficiente para el EUR/GBP simplemente romper por encima de la parte superior del rango, sino que tendría que hacer un máximo más alto por encima del máximo del 23 de abril en 0.8645.

- Las ventas minoristas en Estados Unidos se mantuvieron prácticamente sin cambios en abril.

- El Índice del Dólar estadounidense se mantiene en territorio negativo por debajo de 105,00.

La Oficina del Censo de EE.UU. informó el miércoles que las ventas minoristas no variaron en abril, situándose prácticamente sin cambios sobre una base mensual en 705.200 millones de dólares en abril. Esta lectura se sitúa por debajo del aumento del 0,6% registrado en marzo y decepciona las expectativas del mercado del 0,4%.