- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- Tesla (TSLA) pierde un 3.50%, al cierre de la jornada.

- La última versión del Full Self Driving (FSD) no convence a los analistas, en cuanto a conducción autónoma.

Las acciones Tesla abrieron a la baja estableciendo un máximo de la sesión en 208.40 $, sin embargo, los vendedores agresivos estuvieron muy activos y llevaron el precio de la acción a un mínimo diario en 198.76 $. Al cierre del mercado, los valores de Tesla operan en 200.59 $, perdiendo un 3.50 %, diario.

La última actualización del Full Self-Driving (FSD) es insuficiente para la conducción autónoma

Aunque la última versión del FSD v12.5 presenta mejoras importantes en aceleración, desaceleración y cambios de carril, las pruebas recientes demuestran que los vehículos desarrollados por Elon Musk están aún lejos de una autonomía total en conducción.

Es importante destacar que los avances en la última actualización están disponibles solamente para vehículos HW4 y próximamente para los modelos HW3.

Los analistas e inversionistas que siguen con atención el desarrollo e innovaciones de Tesla concluyen que, aunque los avances son importantes, hay incertidumbre en lo que pueda presentar Tesla durante su evento Robotaxi, agendado para octubre.

Niveles técnicos de Tesla

Las acciones de TSLA respetaron una resistencia en 271.00 $, máximo alcanzado el 8 de julio en convergencia con el retroceso del 50% de Fibonacci. El soporte más cercano se encuentra en 182.00$ mira dado por el mínimo del 5 de agosto. El siguiente nivel de soporte clave lo observamos en cuál 101.81, punto pivote del 3 de enero de 2023.

Gráfica semanal de Tesla

- El USD marca una ligera caída ya que la menor inflación en EE.UU. reduce aún más su atractivo.

- Las cifras del IPC, más suaves pero en línea, dan a los mercados razones para alimentarse de una narrativa moderada.

- Los mercados aún anticipan el primer recorte de tasas en septiembre.

El Dólar estadounidense (USD), medido por el Índice del Dólar estadounidense (DXY), mostró una ligera tendencia a la baja por debajo del umbral de 103.00 durante la sesión de negociación del miércoles. Esta disminución sigue a la confirmación de una inflación más baja de lo esperado en EE.UU., lo que de alguna manera eclipsó la perspectiva estable del mercado laboral del país.

Aunque las expectativas del mercado con respecto a las próximas decisiones sobre política monetaria no cambiaron sustancialmente, la proyección de la tendencia económica de EE.UU. aún apunta a una tasa de crecimiento por encima de la tendencia. Este patrón sugiere que el mercado podría estar sobrevalorando nuevamente la necesidad de un alivio monetario agresivo en el futuro.

Resumen diario de los mercados: La menor inflación en EE.UU. reduce el atractivo del Dólar estadounidense

- La disminución de la inflación en EE.UU., medida por el Índice de Precios al Consumo (IPC), fue un factor decisivo en la dinámica del mercado del día.

- El IPC general se desaceleró al 2.9% interanual en julio desde el nivel de junio del 3%, ligeramente por debajo de las expectativas del mercado.

- El IPC subyacente (que excluye los precios fluctuantes de los alimentos y la energía) se situó en el 3.2% interanual, un aumento desde el 3.3% visto en julio, alineándose con las predicciones del mercado.

- La posibilidad de un recorte por parte de la Reserva Federal (Fed) en septiembre se sitúa en torno al 80%.

- Estas probabilidades de alivio futuro dependerán en gran medida de otros indicadores económicos.

Perspectiva técnica del DXY: Perspectiva bajista constante, indicadores profundamente en terreno negativo

Los indicadores técnicos del DXY apuntan a una situación de mercado bajista persistente con los compradores sin lograr generar un repunte significativo. El índice continúa anclado por debajo de las medias móviles simples (SMA) de 20, 100 y 200 días, reforzando el sentimiento bajista dominante.

El RSI permanece cerca de 30, indicando una presión de venta constante. Por otro lado, el Indicador MACD se estabiliza, mientras permanece en territorio negativo con barras rojas bajas.

Niveles de soporte: 102.40, 102.20, 102.00

Niveles de resistencia: 103.00, 103.50, 104.00

El Dólar estadounidense

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El Dow Jones subió 260 puntos el miércoles tras la publicación del IPC.

- La inflación a nivel de consumo en EE.UU. se suavizó como se esperaba en julio.

- Las apuestas del mercado por un recorte de tasas en septiembre siguen siendo altas, pero los mercados esperaban más.

El Promedio Industrial Dow Jones (DJIA) ganó 260 puntos el miércoles después de que la inflación del Índice de Precios al Consumidor (IPC) de EE.UU. bajara en términos anualizados, como esperaban en general los mercados. Sin embargo, algunos inversores tenían expectativas más altas para esta ronda de inflación del IPC de EE.UU. después de que la inflación a nivel de productor en EE.UU. cayera más rápido de lo esperado a principios de esta semana.

La inflación general del IPC de EE.UU. se situó en 2.9% interanual en julio, ligeramente por debajo del pronóstico de 3.0%, con la inflación subyacente del IPC bajando a 3.2% en términos anualizados desde el 3.0% anterior, como esperaban los mercados. Las cifras mensuales del IPC, tanto general como subyacente, subieron un 0.2% intermensual en julio, pero incluso esta cifra fue un redondeo de las tasas de datos de 0.15% y 0.17% para el IPC general y subyacente, respectivamente.

A pesar de la suavización de las cifras de inflación a nivel de consumo, los inversores esperaban cifras aún más bajas después de que la inflación del Índice de Precios de Producción (IPP) de EE.UU. de esta semana mostrara caídas más pronunciadas de lo esperado en las presiones de precios a nivel de productor. Sin embargo, las presiones de precios en disminución no parecen estar trasladándose a los consumidores de manera directa. Según la herramienta FedWatch del CME, los mercados de tasas están valorando ahora solo un 40% de probabilidades de un doble recorte por parte de la Reserva Federal (Fed) el 18 de septiembre, frente al 50% a principios de esta semana y al 70% de la semana anterior.

Noticias del Dow Jones

La mayor parte del índice Dow Jones está en verde el miércoles, con cuatro quintas partes del tablero de acciones subiendo tras el IPC de EE.UU. Las pérdidas se contuvieron en un grupo central de rezagados recientes, con Intel Inc. (INTC) liderando la caída, bajando un -2% en el día a 20.00$ por acción. Home Depot Inc. (HD) reclamó la cima del Dow Jones el miércoles, subiendo un 2.5% y probando los 360,00$ por acción.

Pronóstico del precio del Dow Jones

Un segundo día consecutivo de ganancias tiene al índice Dow Jones volviendo a probar la zona de precios principal de 40.000,00, pero los postores necesitarán trabajar más para empujar la acción del precio intradía al norte del nivel técnico clave después de quedarse sin gas y retroceder desde 40.040,00.

Las ganancias del miércoles pusieron al Dow Jones de nuevo en el lado norte de la media móvil exponencial (EMA) de 50 días en 39.593,00. El índice también ha subido un 4,3% desde un reciente mínimo cerca de 38.383,00, y los compradores tienen la vista puesta en recuperar los máximos históricos por encima de 41.200,00 establecidos en julio.

Gráfico de cinco minutos del Dow Jones

Gráfico diario del Dow Jones

El Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- El Nasdaq 100 opera marginalmente a la baja, perdiendo un 0.12% en el día.

- Tesla registra una caída de un 3.48%, en sintonía con GlobalFoundries que retrocede un 3.27%, diario.

- Los inversores fijarán su atención en el reporte financiero de Alibaba, el día de mañana.

El Nasdaq 100 marcó un mínimo diario en 18832 atrayendo compradores que llevaron el índice alcanzar un máximo de un día en 19 103. Al momento de escribir, el Nasdaq 100 cotiza en 18.982, perdiendo un 0.12% el día de hoy.

Tesla y GlobalFoundries arrastran al Nasdaq 100 a terreno negativo

La empresa fabricante de automóviles eléctricos, Tesla, registra una caída el día de hoy de un 3.48%, al caer 7.25 dólares, para cotizar en 200.66 $. La compañía ha adquirido popularidad recientemente gracias a su tecnología Full Self-Driving versión 12, ,sin embargo, aún no logra el objetivo de completar la conducción autónoma, ya que presenta dificultades en escenarios de conducción básicos.

La empresa enfocada en fabricación de circuitos integrados, GlobalFoundries, presenta una minusvalía en el precio de sus acciones de un 3.27%, operando actualmente en 43.40 $.

Los inversionistas estarán atentos a los resultados correspondientes al segundo trimestre de Alibaba, cuyas expectativas indican ingresos por 248.3 mil millones de dólares y una ganancia por acción de 15 $.

Niveles técnicos en el Nasdaq 100

El Nasdaq 100 respeto un soporte en 17.272, mínimo del 5 de agosto. Observamos que la resistencia más cercana se encuentra en 19.536, punto pivote del 1 de agosto. La siguiente resistencia clave está en 19.908, en confluencia con el retroceso al 78.6% de Fibonacci.

Gráfico diario del Nasdaq 100

Un sesgo vendedor persistente mantuvo la acción del precio del Dólar estadounidense contenida por otra sesión más, una visión que fue reforzada por una mayor confirmación de la trayectoria descendente de la inflación en EE.UU., según los datos del IPC de julio.

Esto es lo que necesitas saber el jueves 15 de agosto:

El Índice del Dólar estadounidense (DXY) cayó a mínimos de varios días cerca de 102.30 debido a las persistentes presiones desinflacionarias en EE.UU. Un calendario ocupado en EE.UU. el 15 de agosto incluirá las Ventas Minoristas, el Índice Manufacturero de la Fed de Filadelfia, las habituales Solicitudes Iniciales de Subsidio de Desempleo semanales, la Producción Industrial, el Índice del Mercado de la Vivienda NAHB y los Flujos TIC a Largo Plazo. Además, se espera que hablen Musalem y Harker de la Fed.

El EUR/USD subió aún más y alcanzó nuevos máximos de 2024 en torno a 1.1050 debido a la mayor debilidad del Dólar. No habrá publicaciones de datos en la agenda del euro el 15 de agosto.

El GBP/USD estuvo bajo presión ya que los participantes del mercado comenzaron a prever alrededor de 50 puntos básicos de relajación por parte del BoE tras las lecturas del IPC del Reino Unido. La Tasa de Crecimiento del PIB, los resultados de la Balanza Comercial, la Producción en Construcción, la Producción Industrial, la Producción Manufacturera y el Rastreador Mensual del PIB del NIESR se publicarán todos el 15 de agosto.

El USD/JPY alternó ganancias y pérdidas cerca de la región de 147.00 en medio del rango consolidativo más amplio. La Tasa de Crecimiento del PIB ocupa el centro del escenario el 15 de agosto, seguida por la Inversión Extranjera en Bonos semanal y la Producción Industrial final.

El AUD/USD cedió algunas ganancias y dejó de lado dos avances diarios consecutivos poco después de alcanzar máximos cerca de 0.6650. Las Expectativas de Inflación del Consumidor y la publicación del informe de empleo se publicarán todos el 15 de agosto.

Los precios del WTI rompieron por debajo de la marca de 78.00$ por barril para lograr su segundo día consecutivo de pérdidas debido a la disminución de las tensiones geopolíticas y las preocupaciones sobre la demanda.

Los precios del Oro retrocedieron a mínimos de dos días cerca de 2.440$ por onza troy mientras los inversores reevaluaban la trayectoria de tasas de la Fed. Los precios de la Plata retrocedieron a mínimos de cuatro días cerca de 27.20$ por onza tras la debilidad generalizada en el complejo de materias primas y las preocupaciones chinas.

- El EUR/GBP subió a 0.8580, superando un nivel de resistencia clave.

- Los datos de inflación más bajos del Reino Unido suprimieron la Libra esterlina durante la sesión del miércoles.

- Los mercados están considerando fuertemente un recorte en septiembre por parte del BoE.

El miércoles, el par EUR/GBP subió hacia 0.8580, con datos de inflación más bajos de lo esperado en el Reino Unido pesando sobre la Libra esterlina. Esto contrasta con los movimientos del martes, cuando la fortaleza de la Libra se elevó por datos de empleo en el Reino Unido más positivos, ya que las cifras de inflación más bajas podrían llevar a un Banco de Inglaterra (BoE) más moderado.

La Oficina Nacional de Estadísticas del Reino Unido informó que la inflación en el Reino Unido, medida por el Índice de Precios al Consumo (IPC), subió a un 2.2% anual en julio desde el 2% en junio, por debajo de la expectativa del mercado del 2.3%. De manera similar, el crecimiento del IPC subyacente disminuyó al 3.3% desde el 3.5% registrado en junio. La reacción inicial del mercado a estas cifras resultó en un interés disminuido en la Libra esterlina.

La próxima reunión de política monetaria del BoE es el 19 de septiembre, y el mercado actualmente estima casi un 45% de probabilidad de un recorte de tasas.

Análisis técnico del EUR/GBP

El EUR/GBP ha mostrado una tendencia general alcista en las sesiones recientes. El RSI del par EUR/GBP fluctúa alrededor de valores medios, indicando que los toros están ganando fuerza y tienen más camino por recorrer. El RSI más alto fue alrededor de 62, lo que sugiere una ligera presencia de sobrecompra. El MACD muestra barras verdes constantes, confirmando la presencia de compradores.

EUR/GBP gráfico diario

- El USD/CLP pierde un 0.15%, diario.

- El Índice del Dólar (DXY) cae un 0.32%, posterior a la publicación de los datos de inflación de EE.UU.

- Los inversionistas estarán atentos a la publicación de la Producción Industrial y Ventas Minoristas de China, el día de hoy.

El USD/CLP alcanzó un máximo del día en 933.98 encontrando vendedores agresivos que llevaron al par a un mínimo en 928.46. En estos momentos, el Dólar estadounidense se cotiza en 930.00 frente al Peso chileno, perdiendo un 0.15%, el día de hoy.

Precio del Dólar en Chile hoy miércoles 14 de agosto: El Peso chileno gana terreno ante caída del Dólar estadounidense

El USD/CLP reanuda la tendencia bajista en el corto plazo alcanzando mínimos de dos días en 928.46. Por otro lado, la inflación anual en Estados Unidos subió un 2.9% en julio, presentando un incremento ligeramente menor al 3.0% esperado. Tras estos resultados, el Índice del Dólar (DXY) firma su cuarta sesión consecutiva a la baja y presenta una caída del 0.23%, para cotizar en 102.38, alcanzando mínimos no vistos desde el 5 de agosto.

Posterior al cierre del mercado, se dará a conocer la Producción Industrial y las Ventas Minoristas de China del mes de julio. Los inversores esperan que estos resultados reflejen una reactivación económica en el corto plazo, incrementando la demanda del cobre y de otros metales necesarios para el crecimiento industrial.

Niveles técnicos en el USD/CLP

El USD/CLP respetó una zona de resistencia clave en 960.00, máximo del 2 de agosto. La primera zona de soporte se encuentra en 904.90, la cual confluye con el retroceso al 23.6% de Fibonacci. El siguiente nivel de soporte clave está en 881.85, mínimo del 20 de mayo. El Índice de Fuerza Relativa nos confirma la presión vendedora en el corto plazo, ubicándose en 43.65, por debajo de la línea media de 50.

Gráfico diario del Peso chileno

Los inventarios de zinc en la LME crecen, mientras que los inventarios de cobre bajan considerablemente, señalan los estrategas de materias primas de ING, Ewa Manthey y Warren Patterson.

Las posiciones netas largas más bajas para el cobre en más de medio año

"Los inventarios de zinc en la LME aumentaron en 23.625 toneladas (la mayor adición diaria desde el 22 de noviembre de 2023) a 263.150 toneladas ayer, el nivel más alto desde el 3 de abril de 2024. La mayoría de las entradas se reportaron desde almacenes en Singapur. Las existencias disponibles reportaron ganancias después de caer durante cuatro sesiones consecutivas, aumentando en 23.675 toneladas a 238.475 toneladas ayer."

"En el cobre, declaraciones recientes de BHP sugieren que el principal sindicato de la mina de cobre Escondida en Chile se negó a reanudar las conversaciones tras una nueva invitación de la compañía para llegar a un acuerdo. La compañía dijo que inició la desmovilización de los trabajadores en huelga y activó planes de contingencia. Mientras tanto, los trabajadores de la mina que no forman parte de la negociación pueden continuar trabajando."

"El último informe COTR de la LME muestra que los inversores disminuyeron su posición neta alcista para el cobre en 6.681 lotes a 59.385 lotes para la semana que terminó el 9 de agosto de 2024. Esta es la posición neta larga más baja para el cobre desde la semana que terminó el 26 de enero de 2024, tras una débil perspectiva de demanda. Un movimiento similar se ha visto en el aluminio, con los especuladores disminuyendo sus apuestas netas alcistas en 1.960 lotes por sexta semana consecutiva a 96.543 lotes durante la última semana de reporte."

El precio del Dólar cae por séptimo día consecutivo frente al Peso colombiano, descendiendo a mínimos de diecinueve días en 4.013,88 tras alcanzar un techo diario en 4.037,00.

Al momento de escribir, el USD/COP cotiza sobre 4.028,19, perdiendo un 0.18% en el día.

La producción industrial de Colombia profundiza su caída en junio mientras las ventas minoristas se recuperan

- Colombia ha publicado hoy su dato de producción industrial de junio, mostrando una caída del 4.8% interanual después de descender un 3.6% en mayo. Este es el segundo mes consecutivo de caídas para el indicador.

- Por otra parte, las ventas minoristas de Colombia publicadas hoy han sorprendido con un incremento del 1.5% anual en junio después de caer un 1.7% en mayo. Esta es su primera subida en dieciseis meses.

- La inflación de Estados Unidos se ha moderado anualmente en julio al 2.9% desde el 3% previo, cumpliendo las previsiones del mercado.

Indicador económico

Ventas minoristas (YoY)

Las ventas al por menor publicadas por el Departamento Administrativo Nacional de Estadística (DANE) mide los ingresos totales de las tiendas minoristas. Los cambios mensuales reflejan la velocidad de los cambios de dichas ventas. Los cambios en las ventas minoristas son ampliamente seguidos como un indicador de gasto de los consumidores. En términos generales, una lectura alta es visto como positiva, o alcista para el peso colombiano, mientras que una lectura baja es visto como negativo o pesimista.

Leer más.Última publicación: mié ago 14, 2024 15:00

Frecuencia: Mensual

Actual: 1.5%

Estimado: -

Previo: -1.7%

¿Por qué es importante para los operadores?

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

La libra esterlina está cayendo esta mañana tras la publicación del informe de inflación de julio del Reino Unido, que mostró cifras por debajo de las expectativas en todos los ámbitos. El IPC general se re-aceleró menos de lo esperado hasta el 2,2%, pero la mayor noticia fue la caída más pronunciada en la inflación de servicios del 5,7% al 5,2% (el consenso era del 5,5%, la previsión del Banco de Inglaterra era del 5,6%). La inflación subyacente también se desaceleró significativamente del 3,5% al 3,3%, señala Francesco Pesole, estratega de FX de ING.

La debilidad del USD aún puede ofrecer soporte

"Si esto cambia el panorama para el BoE es una pregunta abierta. Recuerde que el BoE pasó por alto algunos componentes volátiles como este cuando recortaron las tasas a principios de este mes, y una medida de inflación de servicios subyacente (excluyendo esos componentes) en realidad no cambió en julio. Por lo tanto, existe la posibilidad de que el MPC no ponga gran énfasis en esta sorpresa a la baja."

"Pero hasta que los formuladores de políticas realmente comenten sobre esto y quizás moderen cualquier entusiasmo por una mayor flexibilización, los mercados pueden estar inclinados a descontar más recortes en la curva de Sonia, también dada la presión externa del reajuste moderado en las expectativas de la Fed."

"En general, las cifras de inflación de esta mañana aún ayudan a nuestra llamada alcista para el EUR/GBP, y seguimos viendo al par como un canal preferible para jugar con la debilidad del GBP relacionada con el BoE en lugar del GBP/USD, donde cierta debilidad del USD aún puede ofrecer soporte. Un retorno por encima de 0.860 en el EUR/GBP parece justificado."

- El S&P 500 pierde un 0.10%, al inicio de la sesión americana.

- El Índice de Precios al Consumidor (IPC) se situó en un 2.9% anual en julio, resultado menor al esperado.

- El IPC subyacente se ubicó en 3.2%, en línea con el consenso.

- Los inversionistas fijarán su atención en la publicación de las Ventas Minoristas, el día de mañana.

El S&P 500 alcanzó un mínimo de la sesión en 5.425, encontrando compradores que llevaron el índice a un máximo diario en 5.448. Al momento de escribir, el S&P 500 opera en 5.428, cayendo un 0.10% diario.

Los datos de inflación se moderan presentando una disminución consistente en los últimos cuatro meses

De acuerdo con la información publicada por el Departamento de Trabajo estadounidense, el Índice de Precios al Consumidor se ha moderado a un 2.9% en su lectura anual, una décima menor al previo y esperado del 3.0%. Este resultado presenta una tendencia bajista en la inflación desde abril.

El IPC subyacente, que no considera alimentación ni energía, ha subido un 3.2%, en línea con el consenso y ubicándose por debajo del 3.3% registrado en junio.

Con base en la herramienta FedWatch del Cme Group, las probabilidades de situar la tasa de interés entre un rango de 5.00% y 5.25% son del 58.5%, en contraste con un 41.5% de ubicar la tasa entre un rango de 4.75% y 5.00%.

Los participantes tendrán el foco en el dato de las ventas minoristas que se publicará el día de mañana, que se espera un incremento del 0.3% en julio.

Niveles por considerar en el S&P 500

El S&P 500 formó un soporte en 5.090, dado por el punto pivote del 5 de agosto que converge con el retroceso al 23.6% de Fibonacci. La primera resistencia se encuentra en 5.561, en confluencia con el retroceso al 78.6% de Fibonacci. La siguiente resistencia clave está en 5.667, dado por el máximo del 16 de julio.

Gráfica diaria del S&P 500

- El USD/MXN cae a mínimos de dos días en 18.81.

- El Dólar estadounidense desciende a su nivel más bajo desde el 5 de agosto.

- La inflación de EE.UU. se modera al 2.9% anual desde el 3% de junio, su nivel más bajo en 40 meses.

El USD/MXN abrió la jornada del miércoles alcanzando un máximo diario de 19.04 para caer tras la publicación del dato de inflación de Estados Unidos a 18.81, su nivel más bajo en dos días. Al momento de escribir, el Dólar cotiza frente al Peso mexicano alrededor de 18.83, perdiendo un 1.02% diario.

El Dólar estadounidense vuelve a caer con el debilitamiento de la inflación

El Índice de Precios al Consumo (IPC) de Estados Unidos se ha moderado una décima en la lectura anual de julio, situándose en el 2.9% frente al 3% de junio, su nivel más bajo en 40 meses, según ha publicado el Departamento de Trabajo estadounidense. La cifra está en línea con las expectativas del mercado. La inflación excluyendo alimentación y energía, el denominado IPC subyacente, se ha suavizado al 3.2% desde el 3.3% anterior, su nivel más bajo en 39 meses, según lo previsto.

El Índice del Dólar (DXY) ha reaccionado con un rebote tras la publicación, cayendo a 102.31, su nivel más bajo en nueve días. El billete verde se ha debilitado porque la moderación de la inflación da pie para que la Fed pueda hacer su primer recorte de tasas de interés en la reunión de septiembre. Según la herramienta FedWatch de CME Group, las probabilidades de una rebaja de 25 puntos básicos en septiembre se sitúan en el 56.5%, mientras que la opciones de un recorte de 50 puntos básicos disminuyen al 43.5% desde el 53.5% de ayer.

Los operadores esperarán ahora a digerir el dato, mientras ponen la vista en la publicación de las ventas minoristas de EE.UU. para el mes de julio que se darán a conocer mañana, esperándose un aumento del 0.3% desde el 0% de junio.

USD/MXN Niveles de precio

En caso de seguir descendiendo, el primer soporte aguarda en los mínimos de agosto en 18.40/18.45. Por debajo espera el nivel redondo de 18.00 y más abajo la media móvil de 100 en gráfico diario en 17.61.

Al alza, la resistencia inicial aparece en la zona de 19.00 seguida del máximo de agosto en 20.06. Más arriba espera el techo del 28 de septiembre de 2022 en 20.57.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

Los mercados ven la subida del EUR/USD en la mitad superior del rango 1.09-1.10 como el inicio de una tendencia alcista más duradera. El objetivo es un movimiento hacia 1.12 a corto plazo respaldado por un diferencial de tasas más ajustado y un sentimiento de riesgo estabilizado, señala Francesco Pesole, estratega de FX de ING.

Una ruptura al alza es inminente

"El IPC de EE.UU. de hoy podría impulsar al EUR/USD a una ruptura decisiva por encima de 1.100. La semana pasada, el par se situó brevemente por encima de 1.10 antes de caer rápidamente a 1.0950. Eso podría haberse debido a que los mercados eran reacios a vender el dólar agresivamente antes de los informes del IPP e IPC de julio. Esperamos que el obstáculo del IPC se supere sin pérdidas hoy."

Curiosamente, el Euro no se vio frenado por la desalentadora encuesta ZEW de Alemania el martes, otra señal de que la débil actividad de la eurozona probablemente ya está descontada. Por cierto, la inflación persistente en la eurozona no permite realmente a los mercados descontar más de 75pb de recortes por parte del Banco Central Europeo para fin de año. Se podría argumentar que incluso 75pb parece demasiado moderado dados los últimos datos.

En el resto de Europa, Suecia publicó esta mañana las cifras de inflación de julio. La inflación subyacente del CPIF se desaceleró del 2.3% al 2.2% interanual frente a las expectativas del 2.1%, pero eso no debería impedir que el Riksbank recorte las tasas en otros 25pb la próxima semana. Nuestra previsión para el resto del año es una relajación de 75pb incluyendo el recorte de la próxima semana, pero los riesgos están indudablemente sesgados hacia 100pb, que es lo que el mercado está descontando.

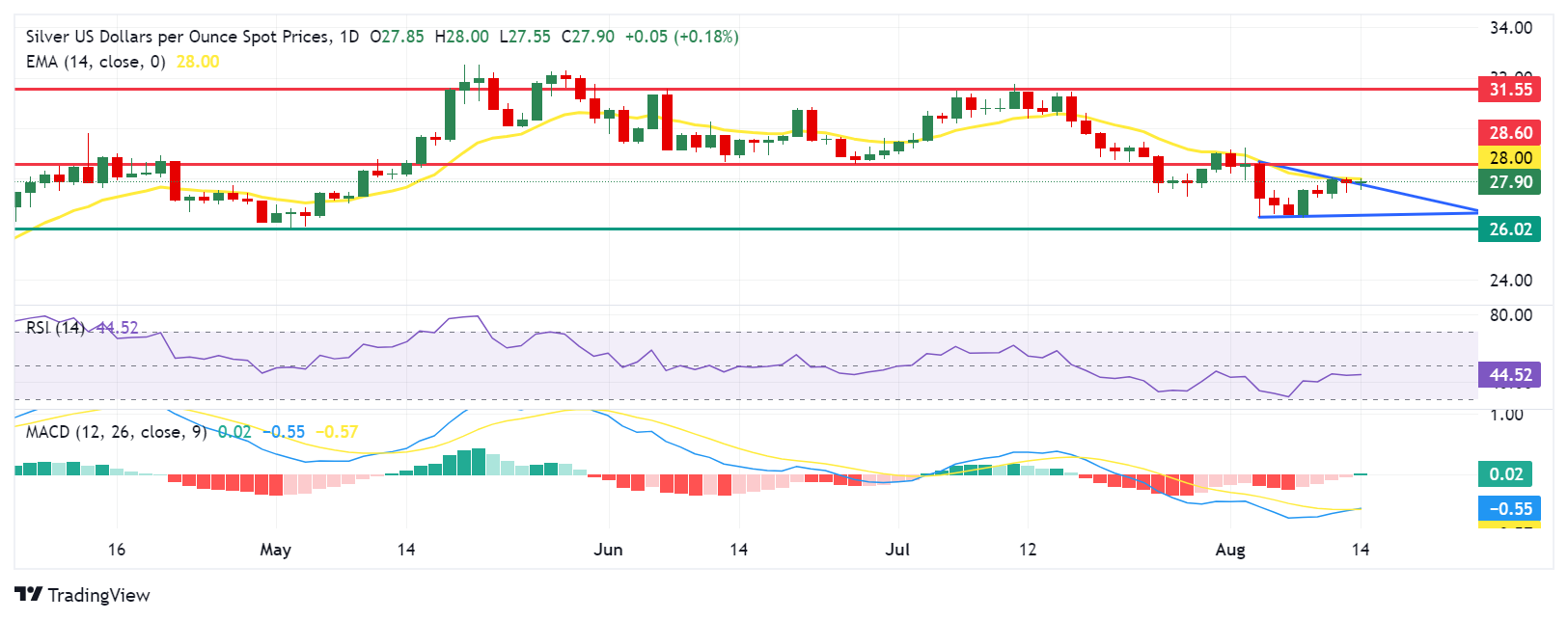

- El precio de la Plata se mantiene por debajo de 28,00 $ a medida que disminuyen las expectativas de un gran recorte de tasas de la Fed.

- La inflación general y subyacente de EE.UU. se desaceleró una décima a 2,9% y 3,2%, respectivamente, en julio.

- El próximo desencadenante para el precio de la Plata serán las ventas minoristas mensuales de EE.UU., programadas para el jueves.

El precio de la Plata (XAG/USD) exhibe un rendimiento moderado cerca de 28,00 $ en la sesión de Nueva York del miércoles. El metal blanco enfrenta presión ya que las expectativas del mercado para un gran anuncio de recorte de tasas de la Reserva Federal (Fed) en septiembre han disminuido tras la publicación del informe del Índice de Precios al Consumidor (IPC) de Estados Unidos (EE.UU.) para julio.

Según la herramienta CME FedWatch, la probabilidad de una reducción en las tasas de interés clave en 50 puntos básicos (pbs) ha disminuido a 41,5% desde 54% en septiembre después de la publicación del informe de inflación. Sin embargo, los datos dan una señal clara de que la Fed recortará las tasas de interés el próximo mes.

El informe del IPC mostró que la inflación general y subyacente anual, que excluye elementos volátiles como alimentos y energía, se desaceleró una décima a 2,9% y 3,2%, respectivamente. La disminución de las presiones de precios estuvo en línea con el consenso del mercado. La inflación general y subyacente mensual también aumentó un 0,2%, como se esperaba.

Mientras tanto, el Dólar estadounidense (USD) ha caído aún más ya que los datos de inflación han aumentado la confianza de los inversores en que las presiones de precios están en camino de volver a la tasa deseada del 2%. El Índice del Dólar estadounidense (DXY), que sigue el valor del Dólar frente a seis monedas principales, registra un nuevo mínimo semanal en 103,30.

De cara al futuro, el próximo desencadenante para el precio de la Plata serán los datos mensuales de ventas minoristas de EE.UU. para julio, que se publicarán el jueves.

Pronóstico técnico de la Plata

El precio de la Plata continúa por debajo de la media móvil exponencial (EMA) de 20 días cerca de 28,20 $, lo que sugiere que la tendencia a corto plazo es bajista. Mientras que la EMA de 200 días cerca de 26,90 $ sigue proporcionando soporte a los alcistas del precio de la Plata.

El principal soporte para el precio de la Plata será el soporte horizontal trazado desde el máximo del 5 de mayo en 26,14 $.

El Índice de Fuerza Relativa (RSI) de 14 días se mantiene cerca de 40,00. Una ruptura decisiva por debajo del mismo desencadenará un impulso bajista.

Plata gráfico diario

Los mercados globales están valorando un cambio de los recortes de normalización hacia una flexibilización agresiva de la Fed, lo cual es parte de la historia de las correlaciones extraordinariamente altas en los mercados durante las últimas sesiones, señala Daniel Ghali, estratega senior de commodities de TDS.

El posicionamiento del oro se vuelve tácticamente bajista

"La configuración del posicionamiento en los mercados de Oro se está volviendo tácticamente bajista. El posicionamiento de los fondos macro no solo está inflado. Los CTAs siguen 'máximamente largos', y aunque nuestras simulaciones de precios futuros no apuntan a riesgos inminentes de liquidaciones a gran escala, el umbral para que las liquidaciones comiencen se acerca cada día más a los precios del mercado, dado que la acción del precio ha permanecido en gran medida limitada en un rango durante los últimos meses."

"Las posiciones en Shanghái siguen infladas, pero el motor subyacente de estas posiciones ha disminuido a medida que el fortalecimiento de las monedas asiáticas detiene la demanda de coberturas contra la depreciación de la moneda. Los mercados físicos no son nada del otro mundo, sin señales de una recuperación notable desde Asia hasta ahora. El sentimiento parece excepcionalmente fuerte a pesar de un cambio sustancial en la configuración de los flujos."

"Un reajuste en las expectativas de la Fed podría ser el catalizador para sacudir algo de complacencia, potencialmente catalizando liquidaciones subsecuentes con varios cohortes principales simultáneamente vulnerables. Jackson Hole es el próximo posible catalizador, pero los datos de empleo no agrícola de la semana siguiente serán clave."

Los precios del petróleo repuntaron en la sesión de negociación temprana de hoy, con el contrato ICE Brent para el mes próximo cotizando por encima de 81 $/bbl tras una retirada de inventarios de petróleo mayor de lo esperado reportada por la API. Si la Administración de Información de Energía (EIA) lo confirma, sería la séptima caída semanal consecutiva. Los riesgos geopolíticos en el Medio Oriente siguen siendo elevados, con el mercado asignando una prima de riesgo aumentada para el petróleo debido a la incertidumbre sobre cualquier respuesta iraní a Israel, señalan los estrategas de materias primas de ING, Ewa Manthey y Warren Patterson.

La oferta global aumentará en 730.000 b/d en 2024

"La API informa que los inventarios de petróleo crudo de EE.UU. cayeron significativamente en 5,2 millones de barriles la semana pasada, en comparación con las expectativas del mercado de una reducción de solo 0,9 millones de barriles. Las existencias de crudo en Cushing disminuyeron en 2,3 millones de barriles. Los inventarios de productos se mantuvieron mixtos, con las existencias de gasolina cayendo en 3,7 millones de barriles mientras que los inventarios de destilados aumentaron en 612.000 barriles. El informe de inventarios de la EIA, que es más seguido, se publicará más tarde hoy."

"El informe mensual del mercado petrolero de la AIE fue algo bajista, con la agencia revisando ligeramente a la baja sus previsiones de crecimiento de la demanda para el próximo año. Ahora espera que la demanda mundial de petróleo crezca en 950.000 b/d en 2025, 30.000 b/d menos que sus estimaciones anteriores. Esta revisión a la baja se debe en gran medida al impacto de un consumo chino más débil. Sin embargo, la AIE dejó sin cambios las estimaciones de demanda en 970.000 b/d para 2024."

"Anteriormente, la OPEP también redujo sus previsiones de demanda mundial de petróleo tanto para este año como para el próximo; sin embargo, la diferencia en las cifras de crecimiento de la demanda entre la AIE y la OPEP sigue destacando. En el lado de la oferta, la AIE estima que la oferta global aumentará en 730.000 b/d en 2024 y 1,9 millones de b/d en 2025 a medida que la oferta de la OPEP+ regrese gradualmente al mercado. Se prevé que la producción fuera de la OPEP+ aumente en 1,5 millones de b/d tanto para este año como para el próximo."

- El USD/CAD cambia poco cerca de 1.3700 tras la publicación del informe del IPC de EE.UU. para julio.

- Los datos de inflación mostraron que las presiones sobre los precios interanuales se desaceleraron según lo esperado.

- Se espera que el BoC recorte las tasas de interés por tercera vez consecutiva.

El par USD/CAD se mantiene cerca del soporte de nivel redondo de 1.3700 en la sesión americana del miércoles. El activo Loonie cambia poco después de la publicación del informe del Índice de Precios al Consumo (IPC) de Estados Unidos (EE.UU.), que muestra que las presiones sobre los precios se desaceleraron según lo esperado en julio.

El informe del IPC mostró que la inflación general y subyacente anual, que no incluye elementos volátiles como alimentos y energía, se desaceleró en una décima hasta el 2.9% y 3.2%, respectivamente. La inflación general y subyacente mensual aumentó un 0.2%.

Una disminución esperada en la inflación de EE.UU. ha ofrecido soporte al Dólar estadounidense (USD), que estaba en camino de volver a visitar el mínimo de siete meses. El Índice del Dólar estadounidense (DXY), que sigue el valor del Dólar frente a seis divisas principales, encuentra soporte después de registrar un mínimo intradía en 102.36.

El informe de inflación ha aumentado la confianza en que las presiones sobre los precios están en camino de volver a la tasa deseada del 2%. Sin embargo, las expectativas de un gran anuncio de recorte de tasas de interés por parte de la Reserva Federal (Fed) han disminuido. La herramienta CME FedWatch muestra que la probabilidad de una reducción de tasas de interés de 50 puntos básicos (pb) ha disminuido al 41.5% desde el 54.5% después de la publicación del informe de inflación de julio.

Mientras tanto, el Dólar canadiense (CAD) ha enfrentado una leve presión de venta ya que los precios del petróleo han corregido gradualmente después de un repunte unidireccional. Los precios del petróleo han caído mientras los inversores buscan nuevos desarrollos en los conflictos entre Irán e Israel en el Medio Oriente. Cabe destacar que Canadá es el principal exportador de petróleo a EE.UU. y los precios más bajos del oro negro pesan sobre el Dólar canadiense.

Esta semana, el Loonie estará mayormente guiado por la especulación del mercado sobre los recortes de tasas del Banco de Canadá (BoC) en ausencia de datos económicos de primer nivel. Los inversores esperan que el BoC podría extender su ciclo de flexibilización de la política en septiembre para evitar que el mercado laboral empeore aún más.

Indicador económico

IPC ex alimentación y energía (YoY)

El IPC lo publica el US Labor Department y mide los movimientos de los precios a través de la comparación entre los precios minoristas de una cesta de bienes y servicios representativa. El poder de compra del dólar se ve disminuido debido a la inflación. El IPC es un indicador clave para medir la inflación y las tendencias de compra. Los productos cuyos precios tienen una alta volatilidad, tales como energía y alimentos, se excluyen para capturar una estimación más precisa sobre la inflación. Una lectura superior a las expectativas es alcista para el dólar, mientras que una lectura inferior es bajista.

Leer más.Última publicación: mié ago 14, 2024 12:30

Frecuencia: Mensual

Actual: 3.2%

Estimado: 3.2%

Previo: 3.3%

Fuente: US Bureau of Labor Statistics

The US Federal Reserve has a dual mandate of maintaining price stability and maximum employment. According to such mandate, inflation should be at around 2% YoY and has become the weakest pillar of the central bank’s directive ever since the world suffered a pandemic, which extends to these days. Price pressures keep rising amid supply-chain issues and bottlenecks, with the Consumer Price Index (CPI) hanging at multi-decade highs. The Fed has already taken measures to tame inflation and is expected to maintain an aggressive stance in the foreseeable future.

La presión inflacionaria sigue disminuyendo en EE.UU. Los precios al consumo subieron un 0,2% en julio respecto a junio, tanto en general como excluyendo energía y alimentos (tasa subyacente). Mientras que los precios de los servicios subieron ligeramente más de lo esperado, los precios de los bienes cayeron más bruscamente. Los datos respaldan nuestra previsión de un primer recorte de tasas de la Fed en septiembre, señalan los economistas de Commerzbank Bernd Weidensteiner y el Dr. Christoph Balz.

Primer recorte de tasas de la Fed previsto para septiembre

"Los precios al consumo en EE.UU. subieron un 0,2% en julio en comparación con el mes anterior. La tasa interanual cayó del 3,0% al 2,9%. La tasa subyacente, que excluye los precios volátiles de la energía y los alimentos, también se situó en el 0,2%. La tasa interanual cayó aquí del 3,3% al 3,2%. El informe estuvo, por lo tanto, en línea con las expectativas del consenso y nuestra previsión."

"En nuestra vista previa, señalamos que aunque la expectativa general de una tasa mensual del 0,2% era realista, los datos probablemente solo redondearían al alza hasta el 0,2%. De hecho, las tasas mensuales fueron del 0,15% (general) y del 0,17% (tasa subyacente). Esto continúa la serie de informes de inflación favorables. En los últimos tres meses, los precios al consumo han subido a una tasa anual de solo el 0,4%, excluyendo energía y alimentos en un 1,6%."

"El único punto débil en el informe es que los precios típicamente muy volátiles (y por lo tanto no informativos), como los de los autos usados y los boletos de avión, han amortiguado significativamente los aumentos de precios, mientras que los aumentos de alquileres, que en realidad son bastante estables, han vuelto a contribuir algo más a la inflación. Sin embargo, la inflación de los alquileres sigue en una tendencia a la baja. Por lo tanto, la presión inflacionaria debería tender a disminuir aún más en los próximos meses."

- El AUD/CAD extiende su secuencia de picos y valles ascendentes en una tendencia alcista a corto plazo.

- Dado el sesgo de las tendencias a extenderse, el par probablemente subirá hacia el próximo objetivo sujeto a una ruptura por encima de la SMA de 200 periodos.

El AUD/CAD ha establecido una secuencia de máximos desde que encontró un suelo y cambió de rumbo el 5 de agosto.

Probablemente se encuentra ahora en una tendencia alcista a corto plazo que, dado que "la tendencia es tu amiga", es más probable que continúe subiendo que no.

Gráfico de 4 horas del AUD/CAD

La media móvil simple (SMA) de 200 periodos (verde) se encuentra por encima del nivel actual del mercado y parece estar actuando como un nivel de resistencia. Una ruptura y cierre por encima de la SMA de 200 proporcionaría confirmación de una continuación de la tendencia alcista a corto plazo. Tal ruptura también constituiría un hito importante superado, ya que es la última SMA significativa en el camino hacia arriba.

El próximo objetivo al alza es la resistencia en 0.9190 desde los mínimos heredados.

El indicador de impulso del RSI aún no ha subido a territorio de sobrecompra, lo que sugiere que el mercado no está en riesgo de un retroceso.

Una ruptura por debajo de 0.9020 pondría en duda la tendencia alcista a corto plazo y podría indicar un cambio a un entorno más bajista.

El Índice de Precios al Consumo (IPC) de Estados Unidos se ha moderado una décima en la lectura anual de julio, situándose en el 2.9% frente al 3% de junio, su nivel más bajo en 40 meses, según ha publicado el Departamento de Trabajo estadounidense. La cifra está en línea con las expectativas del mercado.

A nivel mensual, el IPC ha subido un 0.2% tras caer un 0.1% el mes previo, tal como se esperaba.

La inflación excluyendo alimentación y energía, el denominado IPC subyacente, se ha suavizado al 3.2% desde el 3.3% anterior, su nivel más bajo en 39 meses, según lo previsto. El indicador mensual ha crecido un 0.2% desde el 0.1% del mes previo.

Dólar reacción

El Índice del Dólar (DXY) ha reaccionado con un rebote tras la publicación, cayendo inicialmente a 102.38, su nivel más bajo en nueve días, para luego rebotar a 102.64. Al momento de escribir, el billete verde se mueve alrededor de 102.57, perdiendo un 0.04% diario.

- EUR/AUD está subiendo a pesar de una serie de datos débiles de la Eurozona y menores expectativas de inflación.

- En comparación, los datos de Australia han sido relativamente robustos últimamente, particularmente los datos de sentimiento y salarios.

- La política monetaria está divergiendo con el BCE probablemente recortando las tasas de interés aún más, lo que lleva a un trasfondo bajista para EUR/AUD.

El EUR/AUD está operando en 1.6630 el miércoles, subiendo modestamente. El par ha caído alrededor de un 3.3% en poco más de una semana desde máximos de 1.7186 alcanzados el 5 de agosto. A pesar del repunte actual, la tendencia a corto plazo es bajista y dado que "la tendencia es tu amiga" el par es vulnerable a más caídas.

El EUR/AUD se ha debilitado principalmente debido a la disminución de los temores de recesión en EE.UU., lo que debilitó temporalmente al Dólar australiano (AUD) debido a su sensibilidad al sentimiento de riesgo negativo. Las diferentes perspectivas de política monetaria de las dos monedas y los datos macroeconómicos australianos comparativamente resilientes recientes son otros impulsores de la caída del par desde el máximo del 5 de agosto.

El miércoles, Eurostat publicó el último Producto Interior Bruto (PIB), Cambio en el Empleo y Producción Industrial para la Eurozona. El PIB fue una segunda estimación para el segundo trimestre y no mostró cambios respecto a la lectura preliminar, el Cambio en el Empleo para el segundo trimestre también se mantuvo sin cambios. Sin embargo, la Producción Industrial en junio cayó por debajo de las expectativas.

El curso futuro de las tasas

Las tasas de interés son un factor clave en los mercados de divisas, ya que los inversores internacionales prefieren colocar su dinero donde pueda obtener el mayor rendimiento. Esto aumenta la demanda de monedas donde las tasas de interés son altas. La diferencia beneficia marginalmente al AUD, ya que el Banco de la Reserva de Australia (RBA) ha establecido una tasa de política ligeramente más alta del 4,35% en comparación con el 4,25% establecido por el Banco Central Europeo (BCE). Sin embargo, la diferencia es marginal y quizás más importante es la trayectoria esperada de las tasas de interés en el futuro.

El BCE recortó las tasas de interés por primera vez en varios años en junio de 2024, antes de eso estaban en 4,50%. El banco ha adoptado un enfoque de "esperar y ver" respecto a las tasas de interés basado en cómo evoluciona la economía de la Eurozona y la tasa de inflación. Si la inflación continúa suavizándose, seguirá recortando las tasas de interés para beneficiar el comercio; si la inflación se mantiene obstinadamente alta, mantendrá las tasas de interés sin cambios hasta que la inflación baje.

En Australia, la posición del RBA es ligeramente diferente. El RBA es uno de los pocos bancos centrales (incluida la Reserva Federal) que no ha comenzado a recortar las tasas de interés desde que el aumento de la inflación post-Covid comenzó a disminuir. También es el único banco central importante que sigue amenazando con subir las tasas de interés (excepto el BoJ, que está en una posición única) en caso de que la inflación continúe aumentando.

La diferencia en las posturas de política monetaria de los dos bancos es un viento de cola para el Dólar australiano y un factor negativo de fondo para EUR/AUD.

Tendencias de precios

La tendencia más fuerte de disminución de la inflación en la Eurozona también sugiere que el BCE es más probable que recorte las tasas de interés nuevamente, posiblemente antes de que el RBA incluso comience. Tal movimiento sería bajista para EUR/AUD.

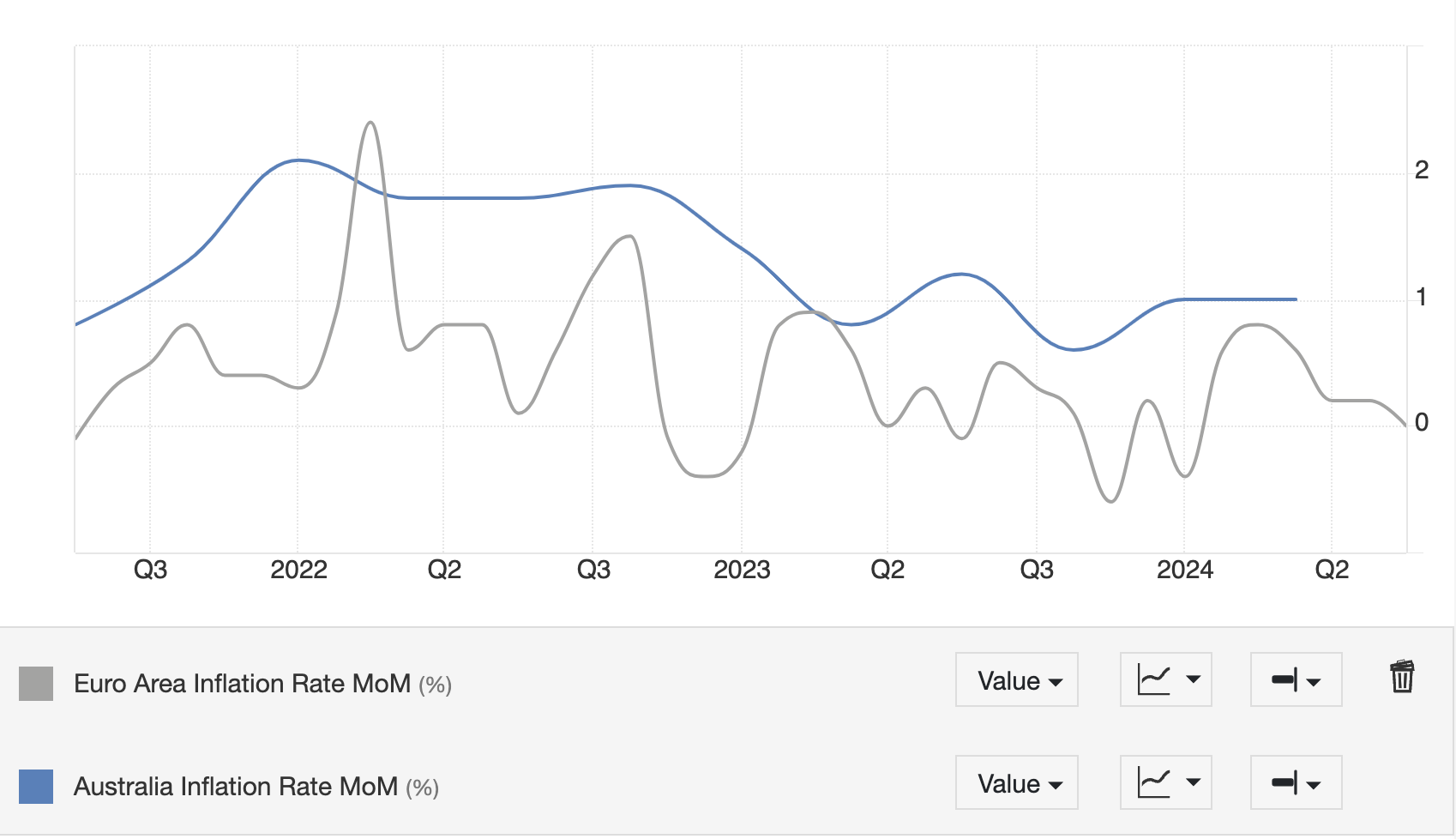

Esto se ve más claramente en una comparación de la tasa de inflación en términos mensuales, que muestra la inflación australiana recuperándose al mismo tiempo que la inflación de la Eurozona ha caído a cero.

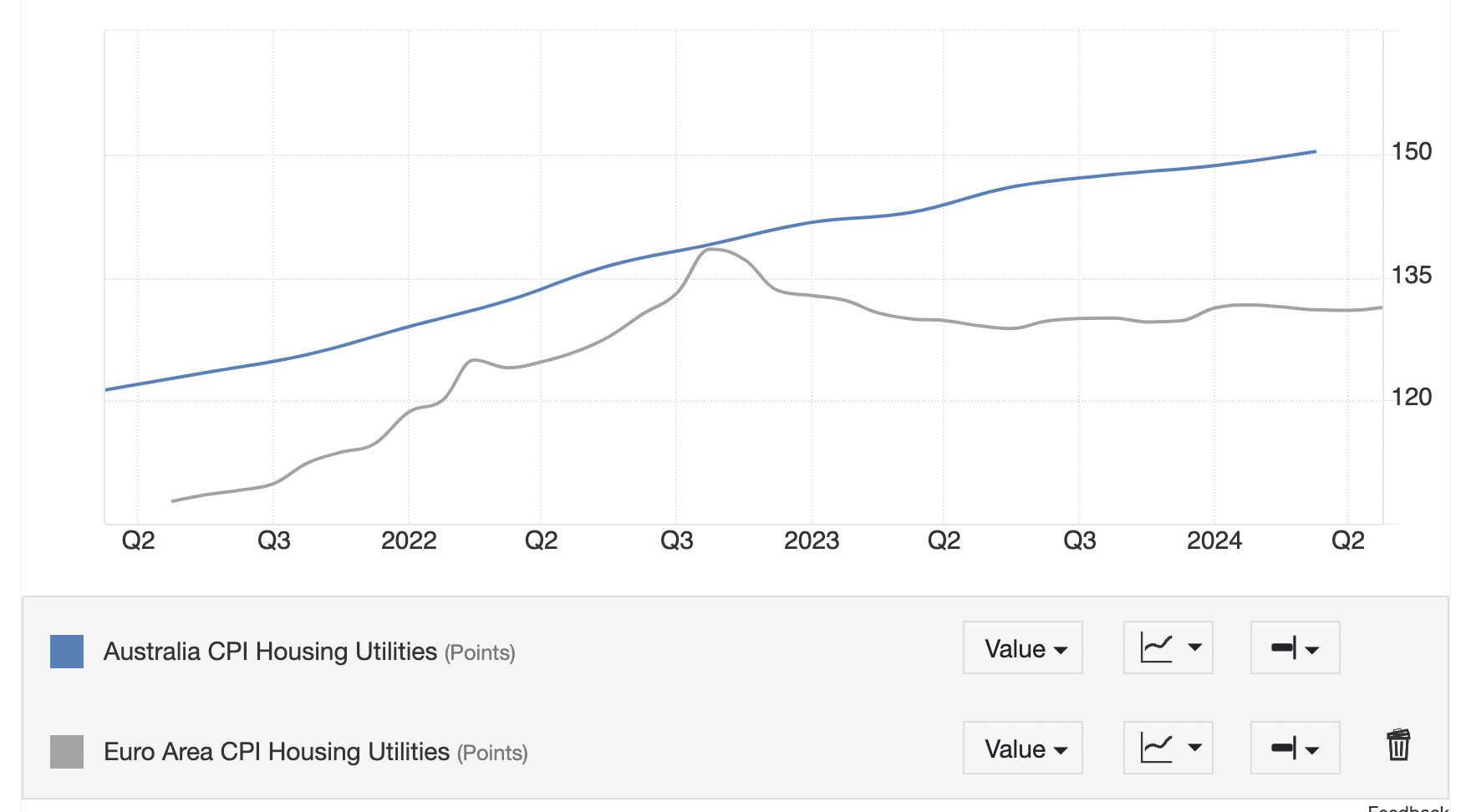

El Índice de Precios al Consumidor (IPC) para Vivienda y Servicios Públicos es otra métrica que muestra una amplia divergencia entre la Eurozona y Australia. En la primera, la métrica comenzó a caer en el tercer trimestre de 2022, mientras que en Australia continúa aumentando.

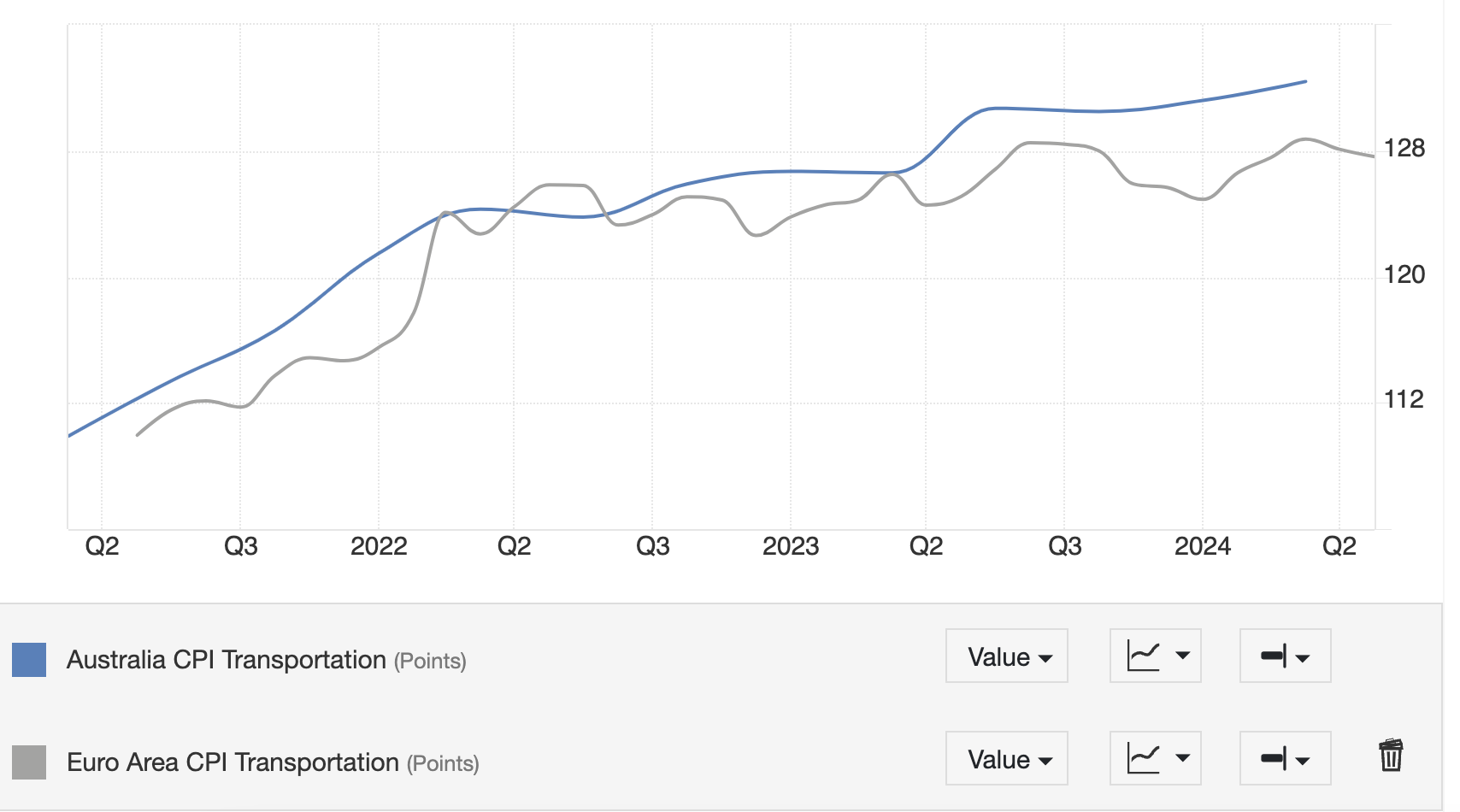

El IPC de Transporte en Australia continúa aumentando de manera constante, mientras que en la Eurozona se está estabilizando.

Una diferencia en el sentimiento

Los datos recientes de sentimiento también han destacado una divergencia entre las dos economías. En Australia, los datos recientes de sentimiento económico en forma del índice de Sentimiento Empresarial NAB y el índice de Sentimiento del Consumidor Westpac-Melbourne mostraron que las familias y las empresas se mantenían relativamente optimistas sobre las perspectivas.

El índice Westpac-Melbourne mostró que el subíndice de "finanzas familiares vs hace un año" se disparó un 11,7% hasta un máximo de dos años de 70,9. Los datos de confianza de NAB mostraron una mejora en la situación del empleo.

"Nos preocupaba la fuerte caída en el índice de empleo, pero volvió a un nivel superior al promedio este mes, lo que sugiere que el robusto crecimiento del empleo continúa por ahora", dijo el Economista Jefe de NAB, Alan Oster.

El indicador alemán ZEW de Sentimiento Económico, por el contrario, mostró lo opuesto: que el sentimiento estaba "desmoronándose".

El índice principal alemán ZEW cayó bruscamente a 19,2 en agosto desde 41,8 en julio, y no alcanzó el consenso del mercado de 38,0.

El índice de Situación Actual empeoró de -68,9 en julio a -77,3 en el octavo mes del año.

El índice de Sentimiento Económico ZEW de la Eurozona se situó en 17,9 en agosto, mucho más bajo que la lectura de julio de 43,7. Los datos no alcanzaron la expectativa del mercado de 35,4.

En general, el empeoramiento del sentimiento en la Eurozona en comparación con Australia es otro factor bajista para el EUR/AUD.

Perspectivas australianas según el banco ANZ

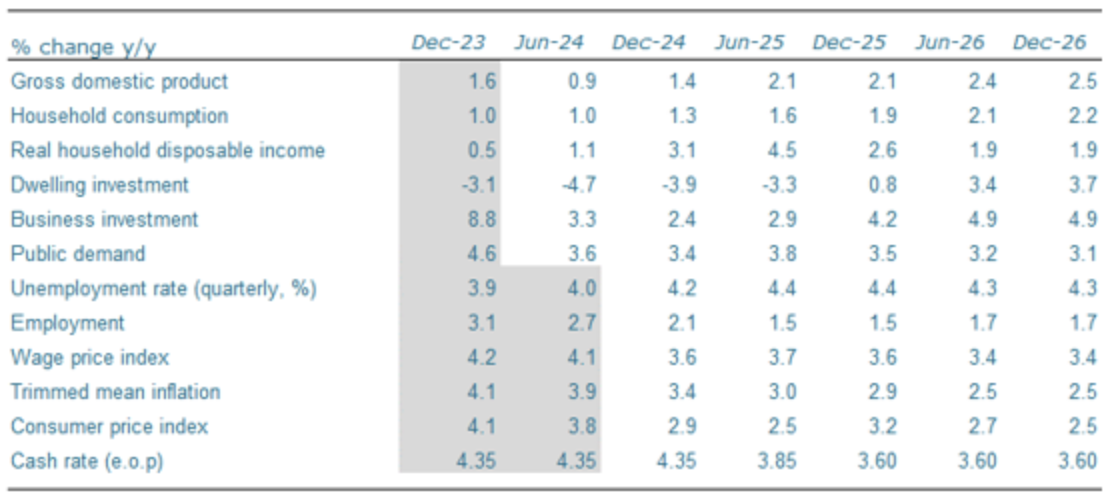

La perspectiva general positiva para la economía australiana ha llevado al banco ANZ, un importante prestamista de Nueva Zelanda, a revisar al alza la mayoría de sus previsiones para los principales indicadores macroeconómicos en Australia.

"Nuestra perspectiva general sigue siendo que los ingresos disponibles reales de los hogares recibirán un impulso significativo de los recortes de impuestos y las medidas de alivio del coste de vida a partir del segundo semestre de 2024", dice Adam Boyton, Economista de ANZ.

Un aumento en el gasto del consumidor, la inversión empresarial y el PIB junto con una caída en el crecimiento de la población debería impulsar el PIB y el consumo per cápita, dice el banco.

A pesar de prever un desempleo marginalmente más alto, ANZ también ve que el Índice de Precios de Salarios (WPI) se mantendrá elevado, en parte debido al "anunciado aumento salarial del 15% para los trabajadores de cuidado infantil".

En cuanto a la inflación, ANZ espera que la inflación general se desacelere bruscamente en el tercer trimestre a 2,7% interanual, reflejando los efectos temporales de las medidas de alivio del coste de vida. Pero es probable que repunte por encima del 3,0% en el segundo semestre de 2025.

ANZ espera que el RBA comience a recortar tasas en febrero de 2025 con la tasa de efectivo terminando 2025 en 3,60%.

El Banco de la Reserva de Nueva Zelanda (RBNZ) decidió reducir la tasa oficial de efectivo (OCR) en 25 puntos básicos hasta el 5,25 %, iniciando un ciclo de flexibilización mucho antes de lo esperado, casi un año antes de las propias proyecciones del RBNZ, Grupo UOB

El RBNZ continuará reduciendo la OCR de manera constante

"El Banco de la Reserva de Nueva Zelanda (RBNZ) redujo su tasa oficial de efectivo (OCR) en 25 puntos básicos hasta el 5,25 % más temprano hoy (14 de agosto). La medida fue una sorpresa ya que inició un ciclo de flexibilización mucho antes de lo esperado."

"Las previsiones actualizadas del RBNZ muestran la OCR promedio en 4,62 % a principios del próximo año y en 3,85 % para finales de 2025. Las previsiones de crecimiento se han revisado a la baja significativamente, incorporando un crecimiento negativo tanto en el 2T24 como en el 3T24. El RBNZ ahora prevé que la inflación caerá al 2,3 % en el trimestre actual, pero no volverá al punto medio del 2 % hasta mediados de 2026."

"Dado que una contracción de la economía más rápida de lo esperado ha cambiado el equilibrio de riesgos, ahora esperamos que el RBNZ continúe reduciendo la OCR de manera constante en 25 puntos básicos en cada reunión durante el resto de este año para llevar la OCR al 4,75 % para fin de año."

Los datos de inflación del Reino Unido para julio fueron inferiores a los esperados. Los precios generales cayeron un 0,2% m/m, dejando la inflación en un 2,2% anual. Los precios subyacentes subieron un 3,3% en el año de julio, frente al 3,4% esperado y al 3,5% de junio. Incluso la persistente inflación de Servicios se moderó un poco más de lo previsto, pero sigue elevada en un 5,2% interanual, señala Shaun Osborne, estratega jefe de FX de Scotiabank.

Las caídas menores hacia la zona de 1.28 siguen obteniendo soporte

"Los mercados aún están valorando un riesgo de menos del 50% de un recorte de tasas del BoE en septiembre, pero continúan anticipando una flexibilización adicional de 50 puntos básicos para fin de año. Eso no es muy diferente de lo que se esperaba a principios de la semana."

"El repunte de la libra desde el mínimo de la semana pasada ha tropezado un poco esta mañana, pero las pérdidas no son demasiado significativas desde una perspectiva técnica y pueden estar ya estabilizándose. Las tendencias más amplias en GBP/USD siguen siendo constructivas tras la fuerte—alcista—reversión de la semana pasada. Las caídas menores hacia la zona de 1.28 deberían seguir obteniendo soporte."

La Reserva del Banco de Nueva Zelanda (RBNZ) sorprendió a los mercados esta mañana no solo recortando las tasas de interés en 25 puntos básicos, sino también informando que un recorte de 50 puntos básicos estaba bajo seria discusión. El RBNZ justificó la medida diciendo que la economía se había enfriado más de lo esperado recientemente y que estaba basando su evaluación de la inflación más en expectativas, que ya habían vuelto al medio del rango objetivo de 1-3%, señala el estratega de FX de Commerzbank, Volkmar Baur.

Decisión del RBNZ para apoyar al Kiwi a mediano plazo

"La inflación en sí misma sigue siendo demasiado alta, pero también en la dirección correcta. El banco central comparó la situación de una economía más débil y una inflación en descenso con otros países del G10, diciendo que Nueva Zelanda era más comparable a países que ya habían comenzado a recortar las tasas de interés."

"Como se señaló ayer, el mercado había estado esperando un recorte, mientras que los analistas generalmente tendían a creer que el banco central esperaría. Lo que sorprendió tanto al mercado que el Kiwi perdió alrededor del 1% frente al dólar estadounidense esta mañana es que el banco central parece estar considerando seriamente un movimiento de 50 puntos básicos. Sin embargo, me parece que esta declaración se trata más de decirle al mercado que cualquier cosa es posible en cualquier momento."

"Y no debe interpretarse como un anuncio de un recorte más rápido inminente. Los datos no respaldan tal movimiento en este momento. A diferencia del dólar australiano, por ejemplo, el mercado ya está valorando un ciclo significativo de recortes de tasas por parte del RBNZ. Esto debería apoyar al Kiwi a mediano plazo."

El Euro (EUR) se negocia en su nivel más alto desde enero, ya que los mercados anticipan que los datos del IPC de EE.UU. serán lo suficientemente bajos como para que la Fed realice recortes rápidos de tasas en los próximos meses, señala Shaun Osborne, estratega jefe de FX de Scotiabank.

Resistencia antes del máximo de diciembre en 1.1140

"Los diferenciales de rendimiento reales y nominales entre la zona euro y EE.UU. se están comprimiendo, lo que apoya las ganancias del EUR. Estimamos el valor justo del spot en 1.1054 actualmente, por lo que el EUR parece bien posicionado para estas ganancias y debería mantenerse soportado en caídas menores en caso de cualquier contratiempo a corto plazo."

"Las sólidas ganancias del EUR están respaldadas por una alineación alcista de los osciladores de fuerza de tendencia a corto, mediano y largo plazo en los DMIs. Eso sugiere que las ganancias del EUR pueden extenderse a la parte superior de los 1.10 (media móvil de 200 semanas en 1.1068) al menos a corto plazo. Hay poca resistencia clara antes del máximo de diciembre en 1.1140. Soporte en 1.0950/75."

Poco antes de la reunión de tasas del Riksbank la próxima semana, hoy se publicarán los últimos datos de inflación de julio. Estos arrojarán más luz sobre si el Riksbank mantendrá su postura moderada. Después de todo, en junio mantuvo la posibilidad de tres recortes de tasas más este año – con cuatro reuniones restantes, señala la analista de FX de Commerzbank, Antje Praefcke.

La presión de los precios ha disminuido significativamente en los últimos meses

"Ahora que la ola de aversión al riesgo en el mercado ha terminado y la corona se ha recuperado un poco, el Riksbank debería estar un poco menos preocupado por las presiones inflacionarias inducidas por el tipo de cambio. Además, la presión de los precios ha disminuido significativamente en los últimos meses, con la tasa general incluso cayendo por debajo del objetivo de inflación, y la tasa subyacente también está en camino hacia el objetivo de inflación, como lo indican las tasas de cambio mensuales ajustadas estacionalmente."

"Aunque es probable que la tasa general aumente nuevamente ligeramente en julio desde el bajo 1,3% en junio por razones técnicas, es probable que la tasa subyacente (2,3% en junio) se acerque aún más al objetivo de inflación del 2%. El mercado confía en que el Riksbank recortará la próxima semana e incluso ve la posibilidad de 50 puntos básicos. Espera 100 puntos básicos para fin de año, lo que significa que es incluso más moderado que el propio Riksbank."

"Si las cifras de hoy parecen justificar las expectativas del mercado, la SEK debería perder solo un poco de terreno. Esperaría un mayor movimiento en la SEK si los datos de precios y económicos en las próximas semanas son más fuertes de lo esperado y hacen que el mercado revise sus expectativas. O si la próxima semana el Riksbank intenta moderar un poco las expectativas de recorte de tasas, ya que han ido bastante lejos."

El Dólar Canadiense (CAD) ha cambiado poco durante la noche, pero el tono más suave del Dólar estadounidense (USD) está ayudando al CAD a mantener ganancias por debajo del reciente rango bajo a corto plazo, lo que sugiere que podría desarrollarse un poco más de fuerza en el corto plazo, señala Shaun Osborne, estratega jefe de FX de Scotiabank.

Los bajistas se preparan para probar el soporte en 1.3675

"El spot se mantiene por encima de nuestra estimación de valor justo a corto plazo (que ha caído a 1.3626 esta mañana, desde 1.3650 ayer). Los factores (apetito por el riesgo, por ejemplo) continúan cambiando favorablemente para el CAD, lo que debería mantener limitado el alcance de las ganancias del USD. Las ganancias del CAD ejercerán una presión incremental sobre la masa récord de posiciones cortas en CAD que se han acumulado en las últimas semanas."

"Las pérdidas del spot están mostrando algunos signos de estancamiento alrededor de la cifra en el comercio temprano, pero la caída del USDCAD a través del soporte en 1.3725 (retroceso y media móvil de 40 días—ahora resistencia inicial) implica una mayor presión a la baja sobre el USD hacia 1.3675 (soporte de retroceso menor) y, potencialmente, 1.36."

Los precios de la Plata (XAG/USD) subieron el miércoles, según datos de FXStreet. La Plata se cotiza a 27,91 $ por onza troy, un 0,20% más que los 27,85 $ que costaba el martes.

Los precios de la Plata han aumentado un 17,29% desde el comienzo del año.

| Unidad de medida | Precio de la plata hoy en USD |

|---|---|

| Onza troy | 27,91 |

| 1 gramo | 0,90 |

La relación Oro/Plata, que muestra el número de onzas de Plata necesarias para igualar el valor de una onza de Oro, se situó en 88,62 el miércoles, frente a 88,50 el martes.

(Se utilizó una herramienta de automatización para crear esta publicación.)

Puede ser útil observar el panorama general al evaluar los movimientos actuales del Franco suizo (CHF). Desde principios de 2020, el CHF se ha apreciado casi un 15% frente al Euro y más de un 18% frente a los socios comerciales de Suiza, señala Ulrich Leuchtmann, Jefe de Investigación de FX y Commodities de Commerzbank.

No hay evidencia de una fortaleza excesiva del CHF

"Una apreciación del 18% no carga a los exportadores suizos ni a aquellas empresas suizas que compiten con las importaciones. Al menos no significativamente. Esto se debe a que el rendimiento del CHF es apenas una expresión del hecho de que Suiza fue casi la única economía que escapó en gran medida del shock inflacionario global."

"Sí, la inflación en Suiza también aumentó algo como resultado de la pandemia. En su punto máximo, la Oficina Federal de Estadística registró un aumento de precios del 3,5% (en comparación con el año anterior, en agosto de 2022). Pero eso no fue nada comparado con lo registrado en otros lugares: 9,1% en EE.UU., 10,6% en la zona euro, 11,1% en el Reino Unido, etc."

"Pero si el poder adquisitivo interno de otras monedas se erosionó más rápido, es lógico que su poder adquisitivo en el mercado de divisas también se erosionara frente al franco. Ajustado por estas diferencias de inflación, el NEER se convierte en el tipo de cambio real efectivo (REER). En el mismo período, aumentó solo un 4,6% – casi exactamente lo mismo que el REER del Euro. Esto significa que, aparte del hecho de que Suiza ha escapado en gran medida del shock inflacionario post-pandemia, no hay evidencia de una fortaleza excesiva del CHF."

Los datos del mercado laboral del Reino Unido de ayer deberían jugar a favor del Banco de Inglaterra, ya que la tasa de desempleo cayó sorprendentemente y las presiones salariales disminuyeron al mismo tiempo. La Libra esterlina (GBP) se benefició inicialmente de estas cifras, pero no pudo mantener todas sus ganancias frente al Euro. Esto no debería sorprender, ya que es probable que las cifras de inflación sean más importantes para la GBP esta semana, comenzando con las cifras de inflación de julio de hoy, señala Michael Pfister, estratega de FX de Commerzbank.

La inflación puede ser una señal positiva para la GBP

"El consenso de Bloomberg esperaba que la tasa subyacente cayera ligeramente interanual, y así fue, pero esto probablemente se debió a un efecto base, ya que un fuerte aumento en julio del año pasado ya no se incluye en el cálculo."

"Y había buenas razones para esta opinión. Por ejemplo, los precios de la vivienda han subido recientemente más que antes y la economía real parece estar continuando su lenta recuperación, lo que argumenta a favor de presiones inflacionarias más fuertes. Además, la mayor parte de la reciente desinflación en la tasa subyacente proviene de bienes duraderos, y la tendencia allí se ha revertido en los últimos meses. Vemos tendencias similares en otros países."

"En resumen, las cifras de hoy apoyan a aquellos que (como nosotros) esperan que las tasas de interés se mantengan sin cambios en septiembre y serían otra señal positiva para la GBP."

- El AUD/USD alcanza un nuevo máximo de tres semanas en 0.6640 con la inflación de EE.UU. y el empleo australiano en foco.

- Los operadores están divididos sobre el tamaño de la reducción de la tasa de interés de la Fed en septiembre.

- Se espera que el RBA mantenga su tasa de efectivo oficial (OCR) estable en 4.35% para fin de año.

El par AUD/USD se mantiene cerca de un nuevo máximo de tres semanas en 0.6640 en la sesión europea del miércoles. El activo australiano se aferra a las ganancias mientras el Dólar estadounidense (USD) cae antes de los datos del Índice de Precios al Consumo (IPC) de Estados Unidos (EE.UU.) para julio, que se publicarán a las 12:30 GMT.

Los inversores se centrarán intensamente en los datos de inflación de EE.UU. ya que influirán en la especulación del mercado sobre el tamaño de los recortes de tasas de interés por parte de la Reserva Federal (Fed) en la reunión de septiembre. La herramienta CME FedWatch muestra que los operadores valoran una probabilidad del 54,5% de una reducción de tasas de 50 puntos básicos (pb) en septiembre.

Se espera que el informe del IPC de EE.UU. muestre que la inflación mensual general y subyacente aumentó un 0,2%. Se estima que la inflación anual general y subyacente se ha desacelerado en una décima a 2,9% y 3,2%, respectivamente.

Mientras tanto, el sentimiento del mercado se mantiene estable antes de la publicación de los datos de inflación de EE.UU. Los futuros del S&P 500 han registrado ganancias nominales en las horas de negociación europeas. El Índice del Dólar estadounidense (DXY), que sigue el valor del Dólar frente a seis monedas principales, cae aún más por debajo de 102.50. Los rendimientos de los bonos del Tesoro de EE.UU. a 10 años caen cerca de 3,84%.

El Dólar australiano (AUD) permanece al margen mientras los inversores esperan los datos de empleo australiano para julio, que se publicarán el jueves. Los economistas esperan que la demanda laboral se mantenga lenta en julio, ya que se prevé que las nuevas nóminas sean de 26.500, por debajo de la lectura de junio de 50.200. Se espera que la tasa de desempleo se mantenga estable en 4,1%.

Los datos del mercado laboral influirán en las expectativas sobre la trayectoria de las tasas de interés del Banco de la Reserva de Australia (RBA). Actualmente, se espera que el RBA deje su tasa de efectivo oficial (OCR) sin cambios en 4,35% durante todo el año.

El Dólar australiano FAQs

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.

El Banco de la Reserva de Australia (RBA) influye en el Dólar australiano (AUD) fijando el nivel de los tipos de interés que los bancos australianos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés de la economía en su conjunto. El principal objetivo del RBA es mantener una tasa de inflación estable del 2%-3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos en comparación con otros grandes bancos centrales apoyan al AUD, y lo contrario para los relativamente bajos. El RBA también puede utilizar la relajación y el endurecimiento cuantitativo para influir en las condiciones crediticias, siendo la primera negativa para el AUD y la segunda positiva para el AUD.

China es el mayor socio comercial de Australia, por lo que la salud de la economía china influye mucho en el valor del Dólar australiano (AUD). Cuando la economía china va bien, compra más materias primas, bienes y servicios de Australia, lo que aumenta la demanda del AUD y hace subir su valor. Lo contrario ocurre cuando la economía china no crece tan rápido como se esperaba. Por lo tanto, las sorpresas positivas o negativas en los datos de crecimiento chino suelen tener un impacto directo en el Dólar australiano.

El mineral de hierro es la mayor exportación de Australia, con 118.000 millones de dólares al año según datos de 2021, siendo China su principal destino. El precio del mineral de hierro, por lo tanto, puede ser un impulsor del Dólar australiano. Por lo general, si el precio del mineral de hierro sube, el AUD también lo hace, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre cuando el precio del mineral de hierro baja. Los precios más altos del mineral de hierro también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva para Australia, lo que también es positivo para el AUD.

La balanza comercial, que es la diferencia entre lo que un país gana con sus exportaciones y lo que paga por sus importaciones, es otro factor que puede influir en el valor del Dólar australiano. Si Australia produce exportaciones muy solicitadas, su divisa ganará valor exclusivamente por el exceso de demanda creado por los compradores extranjeros que desean adquirir sus exportaciones frente a lo que gasta en comprar importaciones. Por lo tanto, una balanza comercial neta positiva fortalece el AUD, con el efecto contrario si la balanza comercial es negativa.

- El precio del petróleo sube ligeramente después de romper una racha de cuatro días de ganancias el martes.

- Los operadores vieron una reducción significativa de 5,2 millones de barriles durante la noche por parte del Instituto Americano del Petróleo de EE.UU.

- El Índice del Dólar estadounidense se debilita antes de la publicación del IPC de EE.UU.

El petróleo se aferra a pequeñas ganancias el miércoles, aunque la presión está aumentando en el gráfico para más caídas en los precios del crudo después de la caída del martes. La significativa reducción de 5,2 millones de barriles reportada por el Instituto Americano del Petróleo (API) pudo contrarrestar parte de la presión de venta del martes. La venta masiva se produjo después de la publicación del Índice de Precios de Producción (IPP), que fue sustancialmente más suave de lo que esperaban los mercados, aumentando las expectativas de otra lectura suave para el Índice de Precios al Consumidor (IPC) de EE.UU. más tarde hoy.

El Índice del Dólar estadounidense (DXY), que rastrea el desempeño del Dólar estadounidense frente a seis monedas principales, también enfrenta presión de venta. La publicación del IPC de EE.UU. para julio es probablemente la publicación de datos más importante de la semana. Los analistas esperan que el camino desinflacionario continúe, y este escenario podría traer más debilidad para el Dólar estadounidense (USD).

Al momento de escribir, el petróleo crudo (WTI) cotiza a 77,35 $ y el Brent crudo a 80,68 $.

Noticias del petróleo e impulsores del mercado: Todas las miradas puestas en la EIA para movimientos a corto plazo

- El cambio nocturno en las existencias de crudo de EE.UU. reportado por el Instituto Americano del Petróleo (API) fue una reducción significativa de 5,2 millones de barriles. Esto más que duplica la reducción de 2 millones esperada por los analistas.

- La Administración de Información de Energía (EIA) publicará sus datos de cambio de existencias a las 14:30 GMT. Los analistas esperan ver una reducción mucho menor de 2 millones de barriles en comparación con la reducción de 3,728 millones de barriles de la semana anterior.

- Bloomberg informó que EE.UU. ha permitido la venta de misiles a Arabia Saudita, otro paso de escalada en la región de Medio Oriente.

- Mientras tanto, la represalia de Irán contra Israel no está teniendo lugar, creando un momento de alivio de tensiones en la región de Gaza mientras las principales partes intentan reiniciar las conversaciones de alto el fuego.

Análisis Técnico del Petróleo: El riesgo de rechazo permanece