- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El maíz ha tenido una tendencia alcista durante todo el 2024 debido a la disminución de las cosechas en Estados Unidos.

- El Informe WASDE espera una disminución en la producción mundial de maíz.

El informe WASDE publicado el 10 de mayo, pronostica una disminución en la producción mundial de maíz de 1.2 mil millones de toneladas métricas en comparación con el año pasado, siendo las mayores caídas en Estados Unidos, Ucrania, Zambia, Argentina, Malawi y Turquía. El maíz alcanzó un precio máximo de 477.1 centavos por bushel el día de hoy.

Contexto internacional

El maíz ha enfrentado retos en la cadena de suministro de los principales exportadores. Argentina tuvo un clima seco y Brasil enfrentó obstáculos de transporte después de las inundaciones en Rio Grande

Niveles técnicos en el maíz

Observamos una resistencia en el corto plazo ubicada en 477.00 centavos por bushel, máximo del 13 de mayo. El soporte más cercano lo encontramos en 466, en confluencia con el retroceso al 50% de Fibonacci.

Gráfico de una hora del maíz

- La Plata sube un 1.32% hasta 28.57$, impulsada por los menores rendimientos del Tesoro estadounidense y el debilitamiento del Dólar.

- El par XAG/USD muestra una fuerte tendencia alcista dentro del rango de 28.00$ a 28.80$, desde el mínimo de 26.02$ registrado a principios de mayo.

- Para mantener el impulso, la Plata aspira a superar los 29.00$, con el objetivo de alcanzar los máximos anuales de 29.79$ y 30.00$.

- El soporte es visto en 28.00$; soportes adicionales en 38.2% Fibonacci (27.70$) y 50% Fibonacci (27.06$).

El precio de la Plata subió a última hora de la sesión norteamericana debido a la bajada de los rendimientos del Tesoro estadounidense y al debilitamiento del Dólar estadounidense. Aunque las últimas cifras de inflación en EE.UU. fueron más altas de lo esperado, el metal sin rendimiento subió. El XAG/USD cotiza a 28.57$, con una ganancia del 1.32%.

Análisis del precio del XAG/USD: Perspectiva técnica

Durante los últimos tres días, la Plata ha estado oscilando dentro del rango 28.00$-28.80$ después de registrar ganancias exponenciales desde el 2 de mayo, lo que llevó el precio del metal gris de alrededor de 26.02$ a los actuales precios al contado.

El XAG/USD presenta una tendencia alcista, aunque está a punto de formar un "doble techo" El Momentum favorece a los compradores, con el RSI en territorio alcista.

Para una continuación alcista, los compradores necesitan recuperar la figura psicológica de los 29.00$. Una vez superada, la siguiente parada sería el máximo anual en 29.79$, seguido de 30.00$.

Por el contrario, si los vendedores intervienen y empujan los precios por debajo de 28.00$, habrá que esperar nuevas pérdidas. La primera zona de demanda sería el retroceso del 38.2% Fibonacci en 27.70$. Una ruptura de este último expondrá el 50% de retroceso Fibonacci en 27.06$.

Acción del precio XAG/USD - Gráfico diario

- Los recientes datos del IPP de abril en EE.UU. estuvieron en línea con las expectativas.

- Los comentarios cautelosos de Jerome Powell sobre la inflación y las estrictas medidas políticas infunden una sensación de incertidumbre en torno al USD.

- Todas las miradas están puestas en las cifras del IPC de EE.UU. del miércoles.

El USD/THB registró fuertes pérdidas el martes, enfrentándose a las influencias mixtas de una economía estadounidense robusta y la postura cautelosa de la Reserva Federal (Fed). El Índice de Precios al Producción (IPP) de EE.UU. no mostró sorpresas, mientras los mercados se preparan para el informe del Índice de Precios al Consumo (IPC) de EE.UU. del miércoles.

En cuanto a los datos estadounidenses, las cifras del IPP de abril reforzaron la resistencia de la economía de EE.UU., con un aumento interanual del 2.2%, en sintonía con las previsiones del mercado. A pesar de estos sólidos indicadores, prevalece la cautela, ya que el presidente de la Fed, Jerome Powell, mantiene la vigilancia sobre las tendencias de la inflación y subraya la necesidad de comprometerse a mantener los tipos más altos durante más tiempo. Los mercados apuestan por que el banco comience a recortar los tipos en septiembre y que ya se prevea un recorte en noviembre. Sin embargo, el resultado del IPC podría cambiar estas previsiones.

Análisis técnico del USD/THB

El RSI diario del par USD/THB registró recientemente un nivel de 45 puntos. Esta lectura del RSI cae en territorio negativo, lo que sugiere una elevación del impulso vendedor. El histograma de la divergencia de la media móvil (MACD) muestra barras rojas, lo que indica un aumento del impulso negativo para el par USD/THB. La amalgama del RSI negativo y el MACD con tendencia negativa implica un dominio de los vendedores en el mercado.

- El Oro sube un 0.97% después de que los datos de precios a la producción de EE.UU. muestren una inflación superior a la esperada.

- A pesar del repunte, los rendimientos del Tesoro revirtieron hasta el 4.445%, debilitando al Dólar e impulsando al Oro.

- La menguante confianza de Powell en la desinflación y las optimistas perspectivas del PIB del 2% o más alimentan la subida del Oro.

Los precios del Oro subieron más allá de 2.359$ el martes después de que los datos publicados por el Departamento de Trabajo de EE.UU. revelaran que la inflación a puerta de fábrica subió por encima de las estimaciones, señal de que los precios siguen siendo elevados. A pesar de ello, los rendimientos del Tesoro estadounidense están bajando, lo que supone un viento en contra para el Dólar.

El presidente de la Reserva Federal (Fed), Jerome Powell, fue noticia tras la publicación del Índice de Precios de Producción (IPP). Comentó que espera que la inflación siga bajando, pero no se mostró tan confiado como antes en las perspectivas de desinflación. Añadió que se espera que el Producto Interior Bruto (PIB) crezca un 2% o más debido a la fortaleza del mercado laboral.

El XAU/USD cotiza a 2.359$, un 0.97% más. La Oficina de Estadísticas Laborales de EE.UU. (BLS) reveló que los precios pagados por los productores aumentaron por encima de las estimaciones, con una sola lectura alineada con el consenso de los economistas. El rendimiento del Tesoro estadounidense subió con fuerza hasta un máximo diario del 4.534%, antes de dar marcha atrás más tarde.

Resumen diario de los mercados: Oro brillante ante la caída de los rendimientos del Tesoro estadounidense y la debilidad del Dólar estadounidense

- Los precios del Oro cayeron ante el descenso de los rendimientos del Tesoro estadounidense y la fortaleza del Dólar estadounidense. La nota del Tesoro estadounidense a 10 años rinde un 4.451% y ha bajado casi 4 puntos básicos (pb) desde su nivel de apertura. El Índice del Dólar estadounidense (DXY), que sigue la evolución del billete verde frente a otras seis divisas, cae un 0.20% hasta 105.00.

- La Oficina de Estadísticas Laborales de EE.UU. (BLS) informó de que el Índice de Precios de Producción (IPP) aumentó un 0.5% mensual, superando la previsión de una subida del 0.3%. Del mismo modo, el IPP subyacente, que excluye los precios de los alimentos y la energía, también subió un 0.5%, superando el aumento previsto del 0.2%. Ambas cifras fueron significativamente superiores al descenso del 0.1% registrado en marzo tanto en la inflación general como en la subyacente, lo que indica un repunte de los precios de producción.

- Se prevé que el Índice de Precios al Consumo (IPC) de abril se mantenga sin cambios respecto a la lectura de marzo, en el 0.4% mensual. Se espera que el IPC subyacente retome su tendencia a la baja, pasando del 0.4% de marzo al 0.3% mensual.

- Durante la semana se publicarán otros datos, encabezados por las ventas minoristas del 15 de mayo, las solicitudes iniciales de subsidio de desempleo y la producción industrial del 16 de mayo.

- El lunes, la Reserva Federal de Nueva York publicó su Encuesta mensual sobre las expectativas de los consumidores, que mostró que las expectativas de inflación para el año aumentaron hasta el 3,3%, frente al 3% de marzo. Los datos llegaron después de que la encuesta de sentimiento de los consumidores de la Universidad de Michigan mostrara que las expectativas de inflación a un año vista aumentaron del 3.2% al 3.5%.

- Las expectativas de recorte de los tipos de interés a finales de año se mantienen en 35 puntos básicos (pb), según los datos facilitados por la Bolsa de Comercio de Chicago (CBOT).

Análisis técnico: El precio del Oro supera los 2.350$ y los alcistas apuntan a 2.400$

La tendencia alcista del Oro se extendió después de registrar pérdidas el lunes, sin embargo, se mantiene por debajo del último máximo del ciclo de 2.378$, visto el 10 de mayo. Esto podría mantener al XAU/USD en el límite del rango. Según las lecturas del RSI, el impulso está a favor de los toros.

Por lo tanto, la primera resistencia del XAU/USD sería el máximo del 10 de mayo en 2.378$. Si se rompe, el siguiente obstáculo técnico sería la marca psicológica de 2.400$, seguida inmediatamente por el máximo del 19 de abril en 2.417$ y el máximo histórico en 2.431$.

Por el contrario, si los vendedores se movieran y empujaran los precios por debajo de los 2.359$, eso podría patrocinar un tramo a la baja hacia el mínimo del 9 de mayo en 2.306$, seguido de 2.300$. Una vez superada, la siguiente parada sería la media móvil simple (SMA) de 50 días en 2.249$.

Preguntas frecuentes sobre el Oro

¿Por qué se invierte en Oro?

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

¿Quién compra más Oro?

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

¿Qué correlación tiene el Oro con otros activos?

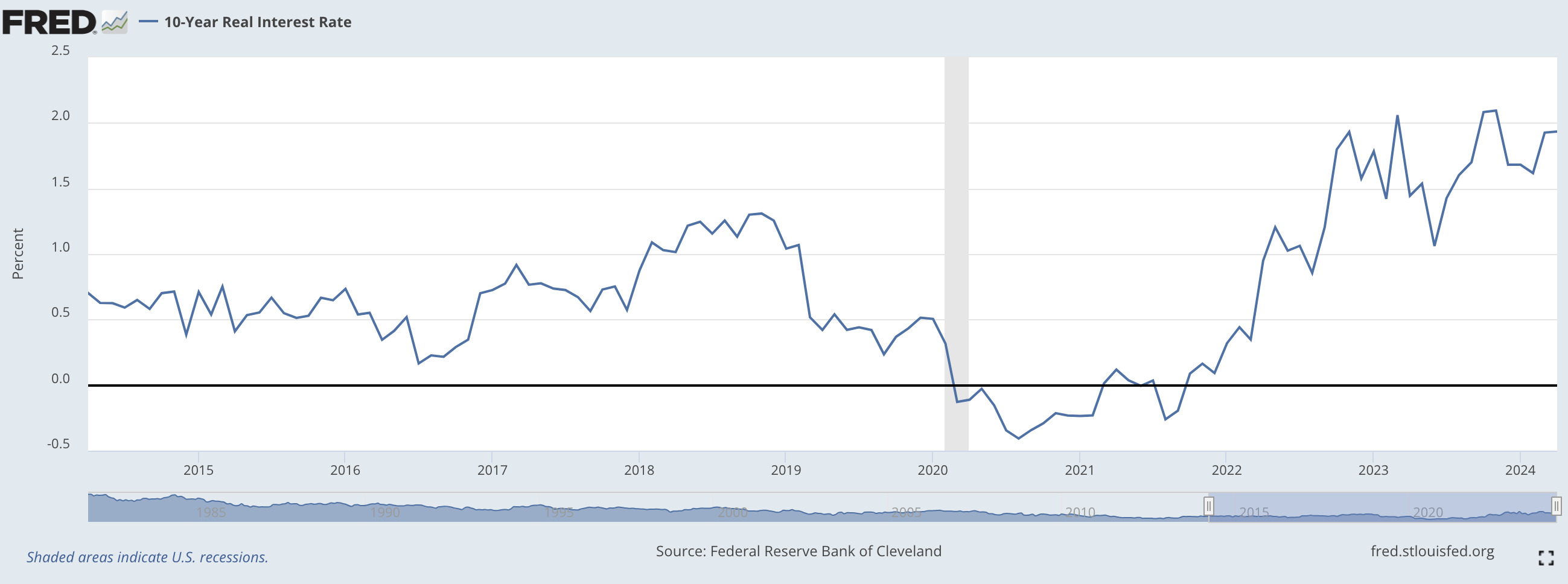

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

¿De qué depende el precio del Oro?

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

- El EUR/USD recuperó terreno tras oscilar a primera hora del martes.

- La inflación del IPP estadounidense subió a corto plazo, pero las apuestas a un recorte de tipos se mantienen estables.

- El miércoles se publicarán las cifras de crecimiento del PIB de la UE y de inflación del IPC estadounidense.

El par EUR/USD recuperó terreno el martes, superando el nivel de 1.0800 y situándose cerca de 1.0820 al final de la sesión americana. El miércoles, la agenda económica del par estará repleta de datos, con la publicación del Producto Interior Bruto (PIB) europeo y del Índice de Precios al Consumo (IPC) estadounidense.

Las cifras del Índice de Precios de Producción (IPP) de EE.UU. se ajustaron en gran medida a lo previsto el martes, con un IPP subyacente anualizado del 2.4%, pero esta cifra mostró un repunte a corto plazo de los precios después de que la cifra del período anterior se revisara a la baja hasta el 2.1% desde la cifra inicial del 2.4%.

Los resultados de la encuesta paneuropea de mayo sobre el sentimiento económico (ZEW) contribuyeron a apuntalar el Euro tras un prudente avance en el sentimiento de los consumidores. La encuesta ZEW sobre el sentimiento económico mejoró hasta los 47.0 puntos, por encima de la previsión de 46.1 y por encima de los 43.9 del mes anterior. La encuesta alcanzó su cifra más alta desde febrero de 2022.

El miércoles se espera un crecimiento del PIB europeo del 0,3% en el primer trimestre. Asimismo, se prevé que el crecimiento anualizado del PIB se mantenga en el 0.4% interanual.

El miércoles, se espera que la inflación del IPC estadounidense se mantenga estable en el 0.4% mensual y que el IPC interanual de abril descienda hasta el 3.4% desde el 3.5% anterior. La inflación subyacente del IPC atraerá la atención de los inversores, y se prevé que descienda hasta el 3.6% anual frente al 3.8% anterior. También se espera que las ventas minoristas de EE.UU. se enfríen ligeramente, con las ventas minoristas mensuales de abril creciendo un 0.4% en comparación con el 0.7% anterior.

Perspectivas técnicas del EUR/USD

El salto del EUR/USD del martes arrastró al par aún más hacia territorio alcista a corto plazo, recuperándose por encima de 1.0800 y alcanzando las ofertas más altas del par desde principios de abril. El par se ha recuperado de forma tambaleante desde el último mínimo de oscilación importante en la zona de 1.0600, subiendo más de un 2% desde mediados de abril.

Las subidas del martes han impulsado al par por encima de la media móvil exponencial (EMA) de 200 días en 1.0797, pero un patrón firme de máximos más bajos está pesando sobre el EUR/USD, con el último máximo oscilante sin poder alcanzar el nivel de 1.0900.

EUR/USD gráfico horario

EUR/USD gráfico diario

- El GBP/JPY sube mientras los mercados salen del territorio de la "intervención".

- Las cifras laborales del Reino Unido empeoraron, pero no tanto como se esperaba.

- El jueves se conocerá el crecimiento del PIB japonés.

El par GBP/JPY subió aún más el martes, alcanzando el nivel de 197.00, mientras que el mercado de divisas sigue vendiendo yenes japoneses (JPY) en general. Las cifras laborales del Reino Unido se tambaleaban el martes, pero los inversores esquivaron lo peor después de que las solicitudes de subsidios por desempleo aumentaran menos de lo esperado y los salarios crecieran a un ritmo saludable.

En general, se cree que el Banco de Japón (BoJ) ha intervenido en los mercados mundiales en dos ocasiones distintas en las últimas semanas, después de que los informes de actividades del banco central japonés revelaran que el BoJ se excedió en operaciones financieras varias en unos nueve mil millones de yenes. Sin embargo, la agresiva recuperación del yen está resultando efímera. El par GBP/JPY volvió a alcanzar la zona de 197.00, recuperándose del mínimo alcanzado recientemente cerca de 191.50.

La tasa de desempleo de la OIT en el Reino Unido subió hasta el 4.3% en los tres meses que finalizaron en marzo, igualando las previsiones del mercado y subiendo desde el 4.2% del periodo anterior. Las ganancias medias en el Reino Unido, incluidas las primas, aumentaron un 5.7% en el periodo de tres meses finalizado en marzo, en comparación con el mismo periodo del año anterior. La variación neta del empleo en el Reino Unido durante el trimestre finalizado en marzo cayó, con una pérdida de -177.000 puestos de trabajo frente a los -157.000 del periodo anterior, lo que hizo retroceder brevemente a la Libra esterlina.

Los mercados se han recuperado en líneas generales este martes, y los pares del yen estarán atentos al crecimiento del Producto Interior Bruto (PIB) japonés del primer trimestre que se publicará a primera hora del jueves. Se espera que el PIB japonés del primer trimestre se contraiga un -0.4% frente al escaso crecimiento del 0.1% del trimestre anterior.

Perspectivas técnicas del GBP/JPY

El par sigue cotizando al norte de la media móvil exponencial (EMA) de 200 horas, en 194.95, mientras la libra acelera sus ganancias frente al Yen. El par se recuperó hasta la zona de los 197.00 por primera vez desde principios de mes, pero el par sigue perdiendo un 1.8% desde el máximo de varias décadas alcanzado en 200.60 a finales de abril.

GBP/JPY gráfico horario

GBP/JPY gráfico diario

- El par EUR/JPY sube un 0.44%, ampliando su racha de ganancias a siete días, en medio de un sentimiento positivo del mercado.

- La perspectiva técnica sigue siendo alcista; el RSI se acerca al territorio de sobrecompra, lo que indica un fuerte impulso alcista.

- Vigilar la resistencia en el máximo del 26 de abril en 169.39, 170.00 y el máximo anual en 171.58.

- Niveles de soporte clave en 169.00, 166.93/81 y 165.90.

Durante la sesión norteamericana, el Euro prolongó sus ganancias frente al Yen japonés en las últimas operaciones. El sentimiento del mercado sigue siendo optimista; de ahí que el par EUR/JPY cotice con ganancias del 0.44%, en 169.27 en el momento de redactar este informe.

Análisis del precio del EUR/JPY: Perspectiva técnica

Desde el punto de vista técnico, el EUR/JPY mantiene su sesgo alcista, extendiendo sus ganancias durante siete días consecutivos, mientras que el temor a que las autoridades japonesas puedan intervenir en los mercados de divisas puede limitar las subidas.

El Momentum sigue favoreciendo la tendencia alcista, ya que el Índice de Fuerza Relativa se encuentra en territorio alcista y a punto de entrar en sobrecompra. Sin embargo, debido a la fuerza de la tendencia alcista, el nivel más extremo no sería 70, ya que la mayoría de los operadores utilizarían 80.

Dicho esto, el primer nivel clave de resistencia sería el máximo del 26 de abril en 169.39. Una vez superado, la siguiente línea de defensa de los vendedores sería el nivel 170.00, seguida del máximo anual en 171.58.

Por el contrario, si el EUR/JPY retrocede y cae por debajo de 169.00, podría ejercer presión bajista sobre el cruce. El primer nivel de soporte sería la confluencia del Kijun-Sen y el Senkou Span A en torno a 166.93/81, seguido por el Tenkan-Sen en 166.68. La ruptura de este último nivel expondría al Senkou Span B en 165.90.

EUR/JPY Acción del precio - Gráfico diario

- Jerome Powell declaró el martes que su confianza en que baje la inflación es menor.

- En EE.UU. el IPP de abril se alineó con las expectativas.

- El IPC y las ventas minoristas de abril definirán las perspectivas del USD.

El par USD/NOK cotiza a la baja el martes. En general, la fortaleza del USD persiste a pesar de una leve presión bajista y Jerome Powell confirmó su enfoque de esperar y observar por parte del banco.

La economía estadounidense sigue mostrando una fortaleza considerable, con indicios persistentes de un mercado laboral resistente y un gasto del consumidor sostenido, tal y como señaló el martes el presidente de la Reserva Federal, Jerome Powell. Su sentimiento, sin embargo, llevaba una nota de cautela respecto al dilema de la inflación y la consiguiente necesidad de coherencia en la aplicación de políticas restrictivas.

En cuanto a los datos, las cifras del Índice de Precios de Producción (IPP) de EE.UU. reflejaron estas ideas, al registrar un aumento interanual del 2.2% en abril, de acuerdo con las previsiones del mercado. El miércoles se publicará en EE.UU. el Índice de Precios al Consumo (IPC) de abril, que se espera haya mostrado una desaceleración y marcará las expectativas de la próxima decisión de la Fed. Por el momento, se prevé que la relajación de la política monetaria comience en septiembre.

Análisis técnico del USD/NOK

En el gráfico diario, el RSI oscila en territorio negativo, señal de que los vendedores podrían seguir controlando el mercado. A pesar de un breve cambio en el impulso el lunes, con el RSI alcanzando 50.99, la sesión más reciente ve el RSI en 46.20, lo que sugiere una continuación del sentimiento bajista. El histograma de divergencia de convergencia media móvil (MACD) refuerza aún más este sentimiento, con sus barras rojas en aumento, indicativo de un creciente impulso bajista.

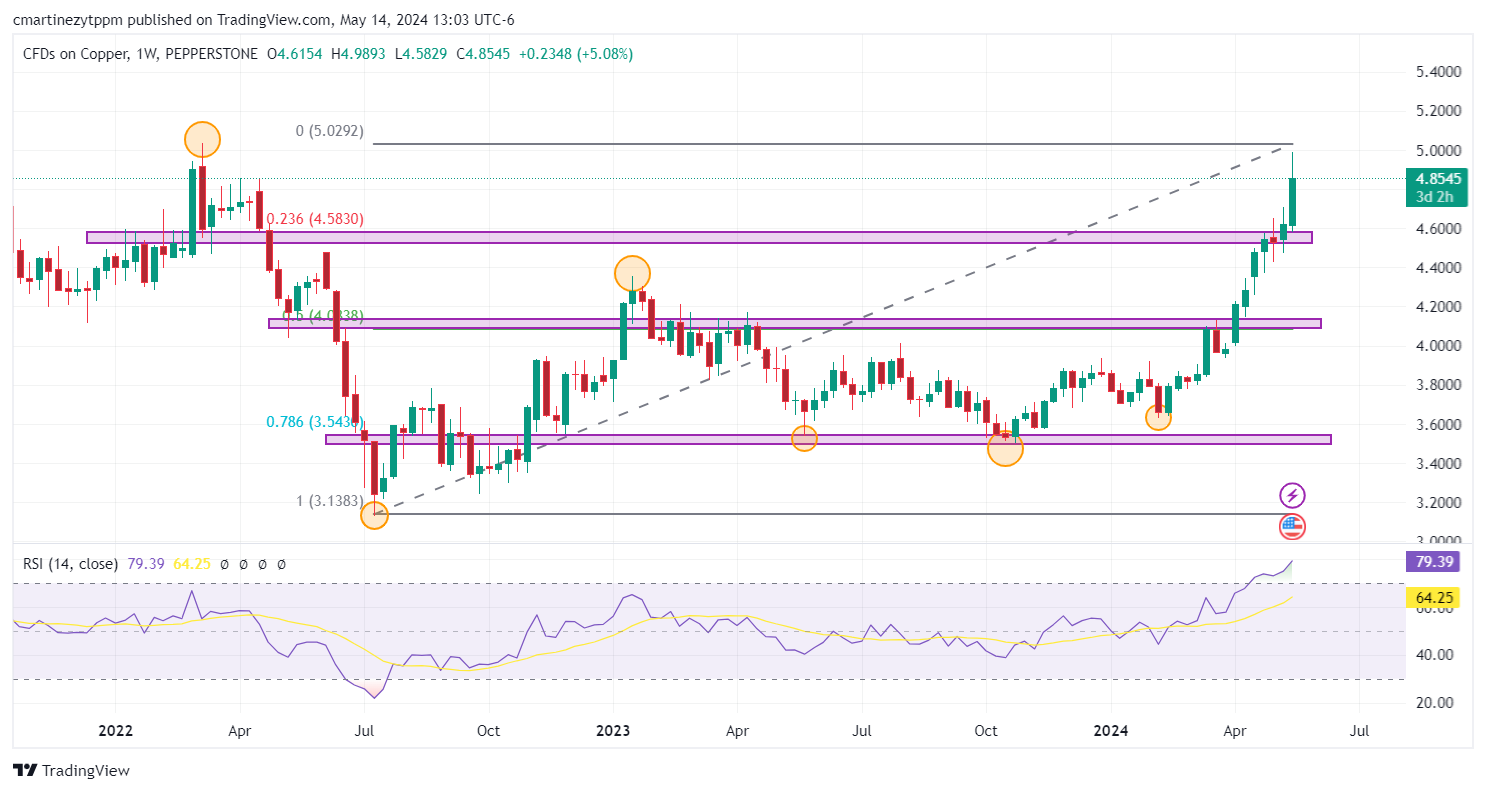

- El Peso chileno sigue apreciándose frente al dólar americano alcanzando niveles no vistos desde el 29 de enero.

- El precio del cobre continúa la tendencia alcista ubicándose en 4.85 dólares, cerca del máximo histórico de 5.03 dólares por libra.

Chile es el primer productor de cobre en el mundo, registrando 5 millones de toneladas métricas en 2023. El precio del cobre llegó a un mínimo de 3.63 dólares el 5 de febrero, y desde entonces, no ha dejado de subir marcando un máximo de 4.98 en la sesión del día de hoy.

Precios altos del cobre impulsan apreciación del Peso chileno

La disminución de la materia prima ha influido en la oferta disponible y se ha reflejado en el aumento constante y acelerado del precio del cobre en este año, esto ha influido en gran medida en la apreciación del Peso chileno.

Niveles técnicos en el Peso chileno

Observamos que ha llegado a un soporte en el mediano plazo en 915.00, en confluencia con el 50% de retroceso de Fibonacci. El indicado RSI muestra que aún no llegamos a zona de sobreventa, por lo que esperamos que explore la zona de 910-900. La resistencia más cercana en el mediano plazo se encuentra en 960.00, máximo de la sesión del día de hoy del 1 de mayo, en convergencia con la Media Móvil de 55 periodos y el retroceso al 23.6% de Fibonacci.

Gráfico diario del Peso chileno

Niveles técnicos en el cobre

Con base en el indicador RSI, el precio del cobre se encuentra en zona de sobre compra, el primer soporte se encuentra en 4.58 dólares, dado el retroceso al 23.6% de Fibonacci. La resistencia inmediata se ubica en 5.03 dólares, máximo histórico alcanzado el 7 de marzo del 2022.

Gráfico semanal del cobre

- El Peso mexicano cae por segundo día consecutivo, perdiendo un 0.24%.

- Las cautelosas declaraciones de Jerome Powell sobre la inflación y la posibilidad de que continúe la política restrictiva impulsan al USD, ayudado por el elevado IPP de abril.

- En contraste con Jerome Powell, la gobernadora de Banxico, Ceja Rodriguez, insinúa posibles recortes de tipos, lo que contribuye a la caída del Peso antes de la reunión del 27 de junio.

El Peso mexicano extendió sus pérdidas frente al Dólar estadounidense por segundo día consecutivo, tras los comentarios moderados del Presidente de la Reserva Federal (Fed), Jerome Powell, y los comentarios moderados de la Gobernadora del Banco de México, Victoria Rodríguez Ceja. La divisa mexicana pierde un 0.56% en la semana. El USD/MXN cotiza en 16.84 y registra ganancias del 0.24%.

El presidente de la Fed, Jerome Powell, dijo que no espera un "camino tranquilo en materia de inflación", y agregó que se está moviendo a la baja y que "mi confianza al respecto no es tan alta como antes", aunque espera que el Producto Interior Bruto (PIB) crezca un 2% o más con un mercado laboral fuerte.

Powell señaló que la política monetaria restrictiva "puede" tardar más de lo previsto en hacer su trabajo y llevar la inflación al objetivo del 2% de la Fed.

Anteriormente, el Departamento de Trabajo de EE.UU. reveló que el Índice de Precios de Producción (IPP) de abril fue superior a lo esperado, en algunas medidas, lo que impulsó a los inversores a comprar Dólar. Los rendimientos del Tesoro estadounidense subieron, mientras que las acciones estadounidenses tendieron a la baja antes de recuperarse en el momento de redactar este informe.

El lunes, la gobernadora del Banco de México (Banxico), Victoria Rodríguez Ceja, declaró: "Podríamos evaluar ajustes a la baja" de la principal tasa de referencia. Añadió que, si bien la inflación general ha seguido aumentando, los precios subyacentes no lo han hecho. Por ello, dependiendo de la evolución de las perspectivas inflacionarias, Banxico podría evaluar continuar con su ciclo de flexibilización tan pronto como en la próxima reunión del 27 de junio. Estos comentarios se produjeron después de que el banco central mexicano mantuviera sin cambios el principal tipo de referencia en el 11% el pasado jueves.

Resumen diario de movimientos en los mercados: El Peso mexicano cae tras los comentarios de Powell

- La agenda económica de México estará ausente durante la semana en curso. Los próximos datos económicos que se publicarán serán las ventas minoristas, previstas para el 20 de mayo, seguidas del Producto Interior Bruto (PIB), las cifras de inflación y la publicación de las actas de Banxico el 23 de mayo.

- Los datos de abril muestran que la inflación general de México se está desacelerando. Sin embargo, los precios subyacentes están cayendo. Esto ha llevado a Banxico a revisar sus previsiones de inflación, y se espera que el banco alcance su objetivo del 3% hacia el último trimestre de 2025, más tarde que las estimaciones de marzo para el segundo trimestre de 2025. Se prevé que la inflación subyacente alcance el 3% en el segundo trimestre de 2025.

- La Oficina de Estadísticas Laborales de EE.UU. (BLS) reveló que el IPP subió un 0.5% mensual, superando las previsiones de una caída al 0.3%, y que el IPP subyacente también se expandió al mismo ritmo que los datos principales, por encima de las estimaciones del 0.2%. Ambas lecturas se situaron por encima de la caída del -0,1% de la inflación general y subyacente de marzo.

- Tras el informe, los inversores recortaron las apuestas a que la Fed podría recortar los tipos más rápido de lo esperado, aunque las probabilidades de un recorte en septiembre se han ajustado últimamente al 83.6%, por encima del 79% del lunes.

- El deterioro de la confianza de los consumidores, junto con el enfriamiento del mercado laboral, ha abierto la puerta a los inversores a valorar los recortes de tipos por parte de la Fed. Esto se debe a que los responsables políticos del banco central estadounidense reconocieron que los riesgos para la consecución de su doble mandato sobre el empleo y la inflación "avanzaron hacia un mejor equilibrio durante el año pasado."

Análisis técnico: El Peso mexicano cae mientras el USD/MXN supera 16.80

La tendencia bajista del USD/MXN sigue en juego, a pesar de que los compradores elevaron el par por encima del cierre del viernes, lo que podría allanar el camino para un tramo al alza. A corto plazo, el impulso sigue siendo bajista, pero el RSI que apunta al alza sugiere que los compradores están al mando.

En el momento de escribir estas líneas, el USD/MXN está a punto de conquistar la media móvil simple (SMA) de 100 días en 16.92. Una vez superada, la siguiente zona de oferta sería el nivel psicológico de 17.00. Una ruptura de este último nivel expondría la SMA de 200 días en 17.17, seguida del máximo del 23 de enero en 17.38 y el máximo del año hasta la fecha en 17.92.

Por otro lado, una continuación bajista podría reanudarse si el USD/MXN cae por debajo de la SMA de 50 días en 16.78, abriendo la puerta para probar el mínimo de 2023 en 16.62, seguido por el mínimo actual del año hasta la fecha en 16.25.

Preguntas frecuentes sobre el Peso mexicano

¿Qué es el MXN?

El Peso mexicano es la moneda de curso legal de México. El MXN es la moneda más operada en América Latina y la tercera más negociada del continente americano. El Peso mexicano es la primera moneda del mundo que utilizó el signo $, previo a la utilización posterior del Dólar. El Peso mexicano o MXN se divide en 100 centavos.

¿Qué es Banxico y cómo influye en el MXN?

Banxico es el Banco de México, el banco central del país. Creado en 1925, provee la moneda nacional, el MXN, y tiene como objetivo prioritario preservar su valor a lo largo del tiempo. Además, el Banco de México administra las reservas internacionales del país, actúa como prestamista de última instancia a la banca y asesora económica y financieramente al gobierno. Banxico utiliza las herramientas y técnicas de la política monetaria para cumplir con su objetivo.

¿Cómo impacta la inflación en el MXN?

Cuando la inflación es elevada, el valor del Peso mexicano (MXN) tiene a disminuir. Esto implica un aumento en el coste de vida de los mexicanos que afecta su capacidad de inversión y ahorro. A nivel general, la inflación afecta a la economía mexicana porque México importa una cantidad importante de productos de consumo final, como gas, combustible, alimentos, ropa, etc, y una gran cantidad de insumos de producción. Por otra parte, a mayor inflación y deuda menos atractivo es el país para los inversores.

¿Cómo influye el Dólar en el Peso Mexicano (MXN)?

La tasa de cambio entre el USD y el MXN afecta a las importaciones y exportaciones entre Estados Unidos y México, pudiendo afectar a la demanda y los flujos comerciales. El precio del Dólar frente al Peso mexicano se ve afectado por factores como la política monetaria, los tipos de interés, el índice de precios al consumo, el crecimiento económico y algunas decisiones geopolíticas.

¿Cómo afecta a México la política monetaria de la Fed?

La tasa de cambio entre el USD y el MXN afecta a las importaciones y exportaciones entre Estados Unidos y México, pudiendo afectar a la demanda y los flujos comerciales. El precio del Dólar frente al Peso mexicano se ve afectado por factores como la política monetaria, los tipos de interés, el índice de precios al consumo, el crecimiento económico y algunas decisiones geopolíticas.

El Dólar prolongó su desalentador inicio de semana y retrocedió a mínimos de varios días, mientras los participantes en el mercado digerían unos precios al productor estadounidenses persistentes y el mensaje neutral del presidente Powell antes de la publicación del IPC estadounidense el miércoles.

Esto es lo que hay que saber el miércoles 15 de mayo:

El índice USD (DXY) se sumó a la caída del lunes y rompió por debajo del nivel de 105.00 en un contexto de mayor debilidad de los rendimientos estadounidenses. El 15 de mayo, la tasa de inflación estadounidense ocupará un lugar central, secundada por las ventas minoristas, los inventarios empresariales, el índice NAHB del mercado inmobiliario, las solicitudes semanales de hipotecas de la MBA y los flujos TIC. Además, está previsto que hablen Neel Kashkari y Bowman de la Fed.

El EUR/USD mantuvo su sesgo alcista y avanzó hasta máximos de cinco semanas superando la barrera de 1.0800. El 15 de mayo se espera otra estimación de la tasa de crecimiento del PIB del primer trimestre de la UEM, junto con la producción industrial de la Eurozona en general.

El GBP/USD subió más al norte de la SMA clave de 200 días, acercándose al mismo tiempo a la barrera de 1.2600. La próxima publicación destacada en el calendario del Reino Unido será el Informe de Estabilidad Financiera del BoE el 16 de mayo.

El USD/JPY registró su sexto día de ganancias de los últimos siete, esta vez superando la barrera de 156.00 para alcanzar nuevos máximos de dos semanas. En la agenda japonesa se publicará la tasa preliminar de crecimiento del PIB del primer trimestre, los datos definitivos de la producción industrial y la inversión extranjera en bonos el 16 de mayo.

El AUD/USD mantuvo su tono consolidativo en la parte alta del rango, siempre por debajo del máximo de mayo en torno a 0.6650. En Australia se publicará el índice de precios salariales el 15 de mayo.

Los precios del WTI desvanecieron el avance del lunes y volvieron a centrarse a la baja tras la publicación sin cambios del informe mensual de la OPEP y la sorpresa alcista de los precios de producción estadounidenses.

Los precios del Oro retomaron su sesgo alcista y coquetearon con la zona de los 2.360$ por onza troy en respuesta a la debilidad del Dólar y a los menores rendimientos estadounidenses. La Plata se sumó a la subida del lunes y flirteó con máximos mensuales en torno a 28.75$ la onza.

- El Índice de Precios de Producción estadounidense de abril arroja una lectura mensual superior a la esperada.

- El presidente de la Fed, Jerome Powell, señala unas perspectivas económicas sólidas en EE. UU., lo que podría retrasar los recortes de los tipos de interés.

- Los mercados esperan los datos del IPC del miércoles para seguir apostando por el ciclo de relajación de la Fed.

El Índice del Dólar estadounidense (DXY) cotiza actualmente en torno a 105.35, con pérdidas mínimas. El Índice de Precios de Producción (IPP) de EE.UU. no mostró sorpresas en la impresión anual, pero los precios mensuales subieron más de lo esperado. Jerome Powell se ciñó al guión dado en la última decisión de la Reserva Federal (Fed) de que los tipos de interés podrían tener que mantenerse más altos durante más tiempo, pero que los recortes acabarán llegando y la inflación volverá al objetivo.

La economía estadounidense está mostrando un crecimiento robusto y una inflación persistente, lo que hace que la Fed mantenga la cautela a la hora de recortar los tipos. El miércoles, los datos del Índice de Precios al Consumo (IPC) de abril influirán probablemente en las expectativas sobre el ciclo de relajación, que se prevé que comience en septiembre.

Resumen diario de los movimientos en los mercados: El DXY baja ligeramente mientras los mercados digieren los datos del IPP antes del IPC

- La Oficina de Estadísticas Laborales de EE.UU. reveló que el Índice de Precios de Producción (IPP) aumentó un 2.2% anual en abril. El IPP subyacente anual y el IPP subyacente mensual registraron una subida del 2.4% y del 0.5%, respectivamente, en línea con las cifras de marzo.

- Tanto el IPP como el IPP subyacente registraron una subida del 0.5% mensual en abril.

- Las probabilidades de un recorte en junio y julio siguen siendo bajas, ya que el mejor escenario para los mercados en este momento es que la Fed empiece a recortar en septiembre. Un recorte en noviembre está totalmente descontado.

Análisis técnico del DXY: El DXY registra correcciones pero mantiene el sesgo alcista

En el gráfico diario, el RSI traza una pendiente negativa en territorio negativo, lo que indica que el impulso vendedor sigue presente. Además, la divergencia de convergencia de medias móviles (MACD) muestra barras rojas ascendentes, lo que demuestra un creciente impulso bajista a corto plazo.

Dicho esto, la posición del DXY en relación con sus medias móviles simples (SMA) pinta un panorama diferente. Actualmente, el índice está por debajo de la SMA de 20 días, lo que pone de manifiesto el reciente control bajista, pero el hecho de que esté por encima de las SMA de 100 y 200 días indica que el soporte de los toros no está del todo perdido.

Preguntas frecuentes sobre la Fed

La Reserva Federal (Fed) determina la política monetaria estadounidense. La Fed tiene dos mandatos: lograr la estabilidad de precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. El resultado es un Dólar estadounidense (USD) más fuerte, ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar los tipos de interés para fomentar el endeudamiento, lo que lastra al Dólar.

La Reserva Federal (Fed) celebra ocho reuniones de política monetaria al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa las condiciones económicas y toma decisiones de política monetaria. Al FOMC asisten doce funcionarios de la Fed: los siete miembros de la Junta de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los restantes bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más Dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. La QE suele debilitar el Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los bonos que posee que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

- El Dow Jones se alejó de las ganancias después de que el IPP se publicara por encima de lo esperado.

- El presidente de la Fed, Jerome Powell, hizo una aparición para calmar los nervios de los inversores tras la publicación de la inflación.

- La inflación del IPC estadounidense y las ventas minoristas estarán en los datos destacados del miércoles.

El índice Dow Jones de Industriales (DJIA) retrocedió el martes hasta los 39.320 puntos después de que la inflación del Índice de Precios de Producción (IPP) de EE.UU. superara las previsiones. El sentimiento de los mercados se recuperó y arrastró al DJIA de nuevo a la paridad. Sin embargo, el miércoles se publicarán el Índice de Precios al Consumo (IPC) y las ventas minoristas.

La nflación del IPP estadounidense subió al 0.5% mensual en abril, por encima de la previsión del 0.3% y rebotando tras el descenso del -0.1% del mes anterior (revisado a la baja desde el 0.2%). El IPP subyacente anualizado se situó en el 2.4% anual previsto, frente al 2.1% del periodo anterior, que había sido revisado a la baja desde el 2.4%.

El miércoles se publicará el Índice de Precios al Consumo (IPC) de Estados Unidos. Se espera que la inflación del IPC estadounidense se mantenga estable en abril en el 0.4% mensual, mientras que la inflación anual del IPC bajaría ligeramente al 3.4% desde el 3.5%.

Las ventas minoristas estadounidenses también se publicarán el miércoles, y los inversores prevén que el crecimiento mensual de las ventas minoristas en abril se reduzca al 0.4% desde el 0.7% del mes anterior.

Noticias del Dow Jones

Cerca de la mitad de los valores que componen el Promedio Industrial Dow Jones están en números rojos el martes. Visa Inc. (V) cayó un -1.5%, cediendo -4.2 puntos y cotizando por debajo de los 276.00$ por acción, seguida de cerca por Walmart Inc. (WMT) que cedió un -1.25% y cayó por debajo de los 60.00$ por acción.

En el lado alcista, Goldman Sachs Group Inc. (GS) ganó en torno a un 1.6%, subiendo siete puntos y cotizando por encima de los 460.00 dólares por acción. Boeing Co. (BA) e Intel Corp. (INTC) luchan por el segundo puesto, subiendo alrededor de un 1.3% cada una el martes y cotizando cerca de 181.00$ y 31.00$ por acción, respectivamente.

Perspectivas técnicas del Dow Jones

El índice Dow Jones de Industriales (DJIA) se encuentra atrapado en una congestión técnica intradiaria cerca de 39.400,00 el martes, ya que el principal índice de renta variable se enfrenta a la torsión del sentimiento de los inversores. El índice cayó por debajo de 39.320,00 como reacción a los datos de inflación, pero el Dow Jones se recuperó por encima de las ofertas de apertura del día antes de mantenerse a flote.

El potencial bajista pesa sobre el Dow Jones tras interrumpir una racha de ganancias que le llevó a subir casi un 5% durante siete jornadas consecutivas. El último movimiento alcista en velas japonesas diarias no llegó a cruzar los máximos históricos, mientras el índice de renta variable se acerca al asa principal de los 40.000,00 puntos.

Dow Jones gráfico de cinco minutos

Gráfico diario del Dow Jones

Preguntas frecuentes sobre el Dow Jones

¿Qué es el Dow Jones?

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

¿Qué factores influyen en el índice Dow Jones?

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

¿Qué es la teoría de Dow?

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

¿Cómo puedo operar con el DJIA?

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- El Nasdaq 100 marcó un mínimo en 18.103 en la sesión americana, rebotando después hasta 18.276, nuevo máximo desde el 12 de abril.

- Jerome Powell, presidente de la Reserva Federal, declaró que su confianza en que la inflación vuelva a bajar es menor de lo que era.

Tras publicarse los datos del Índice de Precios de Producción (IPP) de EE.UU., que fueron más altos de lo esperado en su lectura mensual, el Nasdaq 100 estableció un mínimo diario en 18.103, muy cerca del 18.093, suelo de la sesión del 10 de mayo. La sesión americana abrió a la baja, aunque posteriormente el índice alcanzó un máximo de un mes en 18.276. En estos momentos, el Nasdaq 100 se mantiene oscilante por debajo de ese nivel.

Jerome Powell observa mejoría en la economía de EE.UU. pero no confía en una pronta bajada de la inflación

Durante la Asamblea General Anual de la Asociación de Bancos Extranjeros en Ámsterdam, Jerome Powell, presidente de la Reserva Federal, mencionó que la economía estadounidense tiene un mercado laboral fuerte y espera un crecimiento continuado del PIB del 2.0% o superior. Observó que el gasto del consumidor y la inversión empresarial siguen fuertes. Por contra, el mandatario apuntó que su confianza respecto a una bajada de la inflación no es tan alta como antes y que las tasas se deben mantener al nivel actual durante más tiempo.

Niveles técnicos en el Nasdaq

Observamos un soporte en el corto plazo en 18.100, en confluencia con el punto pivote del 10 de mayo. La resistencia más cercana se encuentra en 18.276, máximo de la sesión del día de hoy. Si rompemos este nivel, la siguiente resistencia está en 18.334, máximo de la sesión del 11 de abril.

Gráfico de 15 minutos Nasdaq 100

El precio del Dólar estadounidense frente al Peso colombiano ha caído desde un máximo diario de 3.889,00 en la primera parte del martes a un mínimo de cuatro semanas en 3.851,76 después de los malos datos económicos publicados en Colombia.

El USD/COP cotiza al momento de escribir sobre 3.856,45, perdiendo un 0.83% en el día.

Los datos economicos de Colombia empeoran expectativas

- El USD/COP ha caído a niveles no vistos desde el pasado 15 de abril tras las publicaciones de las ventas minoristas y la producción industrial de Colombia.

- Las ventas minoristas han caído un 5.6% interanual en marzo después de descender un 1.8% en febrero, empeorando las expectativas del mercado, que preveía una caída del 2.8%. Este es el décimo tercer mes consecutivo de descensos para el indicador.

- La producción industrial colombiana se ha desplomado un 11.1% anual en marzo tras bajar un 2.2% el mes previo. El retroceso decepciona las previsiones del consenso, que estimaba un -7%. Esta es la mayor caída registrada por el indicador en trece meses.

- El Índice de Precios de Producción (IPP) de Estados Unidos ha subido un 0.5% mensual en abril tras caer un 0.1% en marzo, según ha publicado la Oficina de Estadísticas Laborales. El aumento supera las expectativas del mercado, que esperaba un incremento del 0.3%. Los precios de producción subyacentes (excluyendo alimentación y energía) han subido un 0.5% mensual después de caer un 0.1% el mes previo. El aumento supera las previsiones del 0.2%.

- El Dólar canadiense mantiene ligeras ganancias frente a un dólar más débil.

- Canadá sigue sin publicar datos esta semana, los datos de inflación de EE.UU. son los protagonistas.

- La inflación del IPP de EE.UU. aumenta el martes, la inflación del IPC de EE.UU. se publicará el miércoles.

El Dólar canadiense (CAD) cotiza mixto el martes, luego de que los mercados se centraran en las últimas cifras de inflación de los Estados Unidos, mientras que los inversores continúan buscando señales de recortes de tasas por parte de la Reserva Federal (Fed). El CAD mantuvo sus recientes ganancias frente al Dólar, pero sigue sumido en una consolidación técnica.

Canadá registró un descenso ligeramente mejor de lo esperado en las ventas al por mayor mensuales de marzo, pero los datos de Canadá de esta semana, estrictamente bajos, hacen que los inversores se centren sobre todo en los datos de inflación estadounidenses. La inflación del Índice de Precios de Producción (IPP) estadounidense de abril fue superior a la prevista en términos mensuales. La inflación anualizada a nivel de productor llegó como se esperaba, pero siguió siendo más alta que antes, ya que el crecimiento de los precios sigue atenazando a la economía estadounidense.

Resumen diario de los movimientos del mercado: El Dólar canadiense se mantiene en la zona media mientras domina la inflación

- Las ventas al por mayor canadienses en marzo cayeron un -1.1%, menos que el descenso esperado del -1.3%, pero aún por debajo del 0.2% del mes anterior (revisado desde el 0.0%). El impacto en los mercados fue moderado ante la publicación de datos de bajo nivel.

- La inflación medida por el IPP estadounidense volvió a subir en abril, con un crecimiento del IPP mensual del 0.5% frente al 0.3% previsto y un rebote tras el descenso del -0.1% del mes anterior.

- El IPP subyacente para el año finalizado en abril se situó en el 2.4%, tal y como se esperaba, pero aún así aumentó con respecto al 2.1% del periodo anterior (revisado desde el 2.4%).

- Las cifras de inflación del Índice de Precios al Consumo (IPC) de EE.UU. se publicarán el miércoles, y los mercados esperan una moderación de la inflación al consumo. Se prevé que el IPC anual baje al 0,3% desde el 0.4%, y que el IPC subyacente disminuya ligeramente al 3.6% desde el 3.8%.

- El presidente de la Fed, Jerome Powell, señaló en una comparecencia el martes que "la inflación en el primer trimestre fue notable por la falta de nuevos avances".

Precios del Dólar canadiense hoy

A continuación se muestra la variación porcentual del Dólar Canadiense (CAD) contra las principales divisas listadas en el día de hoy. El Dólar canadiense fue la divisa más fuerte frente al Yen japonés.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.26% | -0.22% | 0.17% | -0.08% | -0.20% | -0.28% | -0.17% | |

| EUR | 0.26% | 0.02% | 0.44% | 0.19% | 0.07% | -0.02% | 0.08% | |

| GBP | 0.22% | -0.02% | 0.39% | 0.12% | 0.02% | -0.05% | 0.05% | |

| JPY | -0.17% | -0.44% | -0.39% | -0.24% | -0.38% | -0.46% | -0.33% | |

| CAD | 0.08% | -0.19% | -0.12% | 0.24% | -0.14% | -0.19% | -0.10% | |

| AUD | 0.20% | -0.07% | -0.02% | 0.38% | 0.14% | -0.08% | 0.03% | |

| NZD | 0.28% | 0.02% | 0.05% | 0.46% | 0.19% | 0.08% | 0.11% | |

| CHF | 0.17% | -0.08% | -0.05% | 0.33% | 0.10% | -0.03% | -0.11% |

El mapa de calor muestra las variaciones porcentuales de las principales divisas entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa cotizada se elige en la fila superior. Por ejemplo, si elige el Dólar canadiense en la columna de la izquierda y se desplaza por la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que aparece en el recuadro representará CAD (base)/USD (cotización).

Análisis técnico: El Dólar canadiense se aferra a las ganancias a corto plazo, pero la postura alcista se debilita

El Dólar canadiense (CAD) cotiza mixto el martes, ganando terreno frente al Yen japonés (JPY) y manteniéndose estable frente al Dólar estadounidense (USD). Sin embargo, el CAD cedió poco peso frente al Euro (EUR) y la Libra esterlina (GBP).

El par USD/CAD retrocedió a una zona de demanda conocida por debajo de 1.3660, pero el par se mantiene a flote a corto plazo. Las ofertas siguen ciclando cerca de la media móvil exponencial (EMA) de 200 horas en 1.3691.

El soporte técnico se encuentra en las velas diarias en la EMA de 50 días cerca de 1.3640, y el USD/CAD sigue cotizando al norte de la EMA de 200 días en 1.3546 a pesar de cotizar en la parte baja del último máximo oscilante cerca de 1.3850. El par ha subido más de un 3% en 2024.

USD/CAD gráfico horario

USD/CAD gráfico diario

Preguntas frecuentes sobre el Dólar canadiense

¿Qué factores determinan la cotización del Dólar canadiense?

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

¿Cómo afectan al Dólar canadiense las decisiones del Banco de Canadá?

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

¿Cómo afecta el precio del petróleo al Dólar canadiense?

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

¿Cómo influyen los datos de inflación en el valor del Dólar canadiense?

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

¿Cómo influyen los datos económicos en el valor del Dólar canadiense?

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- El USD/JPY subió un 0.17% impulsado por los datos de los precios a la producción en EE.UU., que sugieren la posibilidad de que la Fed mantenga los tipos de interés altos.

- Datos técnicos: Seis días de subidas, con fuerte impulso alcista por encima de la Nube de Ichimoku.

- La resistencia se ubica en 157.00, luego máximo del 1 de mayo en 157.98 y máximo del 26 de abril en 158.44.

- El soporte es visto en 156.00, 155.90 (Kijun-Sen) y 155.10 (Senkou Span A).

El USD/JPY subió durante la sesión norteamericana después de que los datos de inflación en Estados Unidos (EE.UU.) mostraran que los precios al productor subieron más de lo esperado. Esto sugiere que la Fed podría mantener los tipos al alza durante más tiempo ante el temor de que la inflación al consumo se reacelere. El par cotiza en 156.48, subiendo un 0.17% en el día.

Análisis del precio del USD/JPY: Perspectivas técnicas

El USD/JPY extendió sus ganancias por sexto día consecutivo, reavivando los temores de que las autoridades japonesas podrían intervenir en los mercados de divisas. El indicador de momentum o impulso sigue inclinado al alza, ya que la acción del precio se mantiene por encima de la Nube de Ichimoku (Kumo). Al mismo tiempo, las tendencias del RSI son alcistas, lo que podría abrir la puerta a volver a probar los máximos anuales.

Si los compradores recuperan la cifra de 157.00, se abriría la puerta a desafiar el máximo del 1 de mayo en 157.98. Una vez superados, aparecen niveles de resistencia clave, como el máximo del 26 de abril en 158.44, seguido del máximo del 29 de abril en 160.22.

Por otra parte, si los vendedores arrastran los precios por debajo de 156.00, se producirán nuevas pérdidas. El siguiente soporte sería el Kijun-Sen en 155.90. Si el par extendiera su tendencia bajista, la próxima zona de demanda sería el Senkou Span A en 155.10 antes de que los vendedores desafíen al Tenkan-Sen en 154.31.

USD/JPY Acción del precio - Gráfico diario

- El USD/CAD oscila en un rango estrecho por debajo de 1.3700 a la espera de los datos económicos cruciales de Estados Unidos.

- Los datos de inflación de EE.UU. influirán en las perspectivas de recorte de tipos de la Fed para septiembre.

- El par USD/CAD se mueve dentro de un patrón de triángulo descendente, lo que sugiere indecisión entre los inversores.

El par USD/CAD se mantiene al margen por debajo de la resistencia redonda de 1.3700 en la sesión europea del martes. El activo del Dólar canadiense se consolida mientras los inversores aguardan la publicación de los datos del Índice de Precios al Producción (IPP) y del Índice de Precios al Consumo (IPC) de Estados Unidos correspondientes al mes de abril, que se publicarán a las 12:30 GMT del miércoles, respectivamente.

Las lecturas de la inflación de los productores y los consumidores estadounidenses proporcionarán nuevas pistas sobre las perspectivas de inflación de la Reserva Federal (Fed). La herramienta FedWatch de CME indica que la reunión de septiembre será el momento más temprano a partir del cual el banco central comenzará a reducir los tipos de interés.

Mientras tanto, el sentimiento de los mercados es de cautela a la espera de los datos de la inflación estadounidense. Los futuros del S&P 500 se mantienen planos en la sesión europea. El Índice del Dólar estadounidense (DXY) rebota desde el soporte crucial de 105.00.

El Dólar canadiense se mantiene firme, ya que los sólidos datos de empleo canadienses de abril han mermado la confianza de los inversores en que el Banco de Canadá (BoC) comience a reducir los tipos de interés a partir de la reunión de junio. Statistics Canada informó que los empleadores canadienses contrataron a 90.400 personas en busca de empleo en abril, cifra significativamente superior al consenso de 18.000. En marzo, el mercado laboral registró un despido de 2.200 empleados. La tasa de desempleo se mantiene estable en el 6.1%, mientras que los inversores estimaban que el desempleo aumentaría al 6.2%.

El par USD/CAD oscila dentro de una formación de triángulo descendente en el gráfico diario. El patrron gráfico mencionado se traza desde el máximo del 16 de abril en 1.3846, mientras que el soporte horizontal se ubica desde el máximo del 19 de marzo en 1.3614. La media móvil exponencial (EMA) de 20 días en 1.3684 sigue actuando como barricada para los alcistas del Dólar estadounidense.

El RSI de 14 periodos permanece dentro del rango 40.00-60.00, lo que sugiere una fuerte contracción de la volatilidad.

Una nueva oportunidad de compra surgiría si el activo rompe por encima del máximo del 30 de abril en 1.3785. Esto llevaría al par hacia el máximo del 17 de abril en 1.3838, seguido de la resistencia de nivel redondo de 1.3900.

En un escenario alternativo, una ruptura por debajo del mínimo del 3 de mayo en torno a 1.3600 expondría al par al mínimo del 9 de abril en torno a 1.3547 y al soporte psicológico de 1.3500.

USD/CAD gráfico diario

El presidente de la Reserva Federal, Jerome Powell, interviene en un debate moderado con el presidente del De Nederlandsche Bank (DNB), Klaas Knot, en la Asamblea General Anual de la Asociación de Bancos Extranjeros en Ámsterdam.

Declaraciones destacadas

"La economía de EE.UU. ha funcionado muy bien".

"La economía estadounidense tiene un mercado laboral muy fuerte".

"Los hogares están en buena forma financiera".

"El gasto del consumidor y la inversión empresarial siguen fuertes".

"Sigue habiendo escasez de mano de obra en muchas industrias".

"En general, es un buen panorama viendo los datos económicos de EE.UU. hasta ahora".

"El mercado laboral vuelve a estar más equilibrado".

"El mercado laboral está ahora tan ajustado como antes de la pandemia".

"Señales de enfriamiento gradual en el mercado laboral, con la oferta y la demanda en mejor equilibrio".

"La inflación del primer trimestre destacó por la falta de avances".

"No esperamos un camino tranquilo en materia de inflación, tenemos que ser pacientes y dejar que la política haga su trabajo".

"Esperamos un crecimiento continuado del PIB del 2% o superior".

"Esperamos que el mercado laboral siga reequilibrándose, pero que se mantenga fuerte".

"Esperamos que la inflación vuelva a bajar a niveles más parecidos a los del año pasado".

"La confianza en que la inflación vuelva a bajar es menor de lo que era. Mi confianza al respecto no es tan alta como antes".

"La lectura del Índice de Precios de Producción fue bastante mixta".

"Las empresas siguen informando de escasez de mano de obra".

"La política restrictiva puede tardar más de lo previsto en bajar la inflación, pero volveremos a situarla en el 2%".

"Es cuestión de mantener la política al ritmo actual durante más tiempo".

"No creo que sea probable que el próximo movimiento sea una subida de tipos, es más probable que mantengamos el tipo de política donde está".

"La inflación de la vivienda ha sido un pequeño enigma".

"Los aumentos actuales de los alquileres han sido bajos durante algún tiempo, y no se reflejan en los contratos de renovación".

"Los retrasos entre el descenso de los tipos de mercado y su aparición son mayores de lo que pensábamos".

Reacción de los mercados

El Dólar estadounidense se mantiene bajo una modesta presión bajista tras estos comentarios. Al cierre de esta edición, el Índice del Dólar estadounidense perdía un 0,2% en el día, situándose en 105,00.

Preguntas frecuentes sobre la Fed

¿Qué hace la Reserva Federal y cómo afecta al dólar?

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés.

Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero.

Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

¿Con qué frecuencia celebra la Reserva Federal reuniones de política monetaria?

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria.

El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

¿Qué es el Quantitative Easing (QE) y cómo afecta al USD?

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado.

Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

¿Qué es el Quantitative Tightening (QT) y cómo afecta al Dólar estadounidense?

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

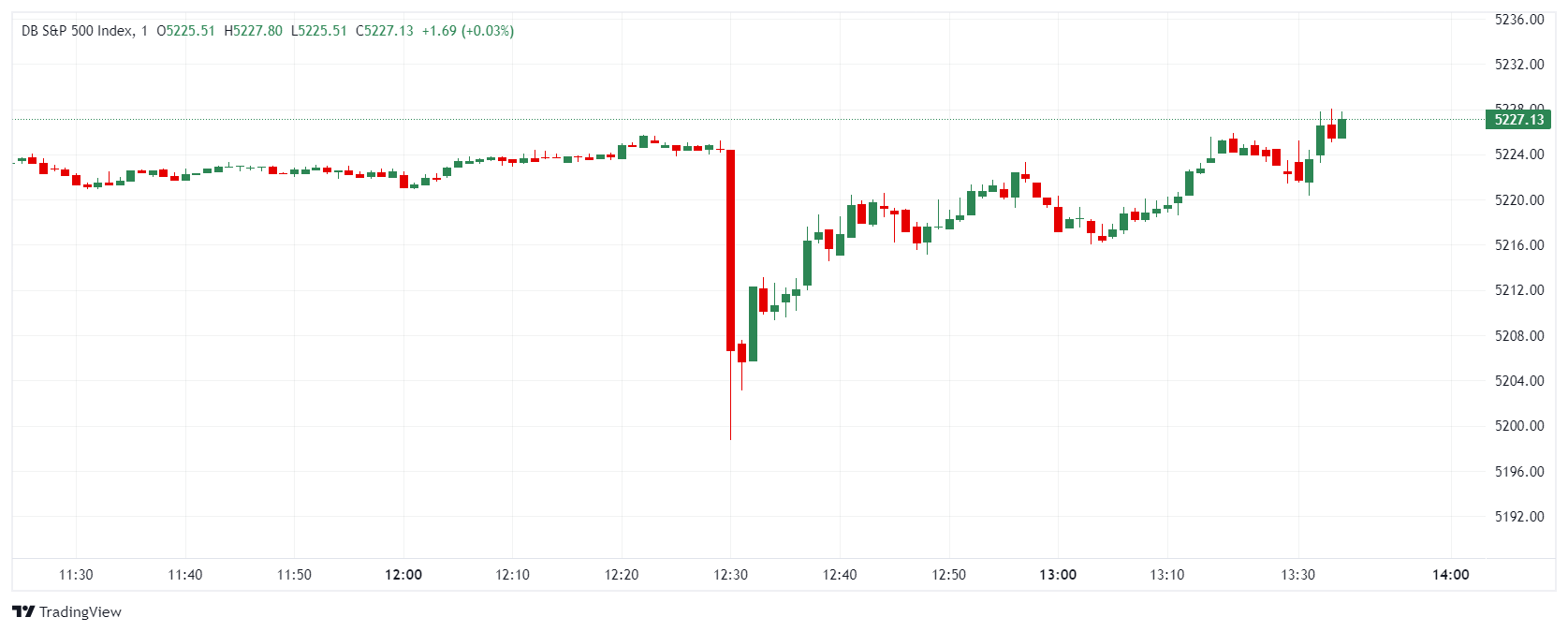

- El índice S&P 500 registró un movimiento bajista de 26 puntos al publicarse el Índice de Precios de Producción de Estados Unidos.

- El foco pasa ahora al discurso de Jerome Powell.

El Índice de Precios de Producción (IPP) de EE.UU. subió a +0.5% mensual en abril desde el -0.1% previo, superando claramente el consenso del +0.3%. El S&P 500 alcanzó un máximo diario en 5.225 durante la sesión europea, pero tras publicarse el IPP cayó a 5.198 para encontrar compradores agresivos que revirtieron este movimiento, llevando el índice de regreso a 5.228 puntos.

La atención estará sobre el discurso de Jerome Powell

Lisa D. Cook, miembro de la Junta de Gobernadores de la Reserva Federal, destacó el crecimiento en la demanda de productos y servicios de las instituciones financieras, durante su discurso en Nueva York. Se espera que Jerome Powell, presidente de la Reserva Federal, brinde mayor claridad y certidumbre sobre las metas de inflación en su discurso en la Asamblea General Anual de la Asociación de Banqueros Extranjeros que se celebra en Ámsterdam.

Niveles técnicos en el S&P 500

El S&P 500 estableció un soporte en el corto plazo en 5.200, siendo el mínimo de la sesión americana y confluencia del retroceso al 50% de Fibonacci. La resistencia próxima la tenemos en el máximo de la sesión del 13 de mayo en 5.239. De superarse, el siguiente objetivo es 5.263, máximo histórico alcanzado el 28 de marzo.

Gráfico de 1 minuto S&P 500

Gráfico de 1 hora S&P 500

Gráfico de 1 hora S&P 500

- El precio de la Plata alcanza un máximo de dos semanas de 28.80$, mientras que el Dólar estadounidense cae.

- El Dólar estadounidense cae a pesar de que el IPP estadounidense creció a un ritmo más rápido en abril.

- La Fed podría retrasar los recortes de tipos más allá de septiembre.

El precio de la Plata (XAG/USD) sube hasta 28.60$ en la sesión americana del martes. El metal blanco se fortalece mientras que el Dólar estadounidense cae a pesar de que la Oficina de Estadísticas Laborales de Estados Unidos (BLS) ha publicado el informe del Índice de Precios de Producción (IPP).

El IPP general mensual creció a un ritmo más rápido del 0.5% frente a las estimaciones del 0.3%, lo que sugiere que las presiones sobre los precios se mantuvieron persistentes a principios del segundo trimestre. El IPP subyacente, que excluye la volatilidad de los precios de los alimentos y la energía, también aumentó un 0.5%. Los datos anuales del IPP general y subyacente crecieron en línea con las estimaciones del 2.2% y el 2.4%.

Esto ha acentuado los temores a que la Reserva Federal (Fed) retrase los recortes de tipos más allá de septiembre o mantenga los tipos de interés en su rango actual del 5.25%-5.50% para todo el año. El Índice del Dólar estadounidense (DXY), que sigue el valor del Dólar frente a seis divisas principales, cae a 105.00. El atractivo de la Plata denominada en dólares mejora cuando el Dólar se deprecia.

El rendimiento del Tesoro estadounidense a 10 años sigue cayendo hasta el 4.46%. Por lo general, los riesgos cada vez mayores de inflación persistente impulsan los rendimientos de los activos con tipos de interés bajos. Sin embargo, en este caso, el rendimiento de los bonos ha caído. Esto ha disminuido el coste de oportunidad de mantener una inversión en activos sin rendimiento, como la Plata.

Esta semana, los datos del Índice de Precios al Consumo (IPC) estadounidense de abril serán el principal indicador económico que ayudará a los inversores a proyectar el próximo movimiento del precio de la Plata, el Dólar estadounidense y el rendimiento de los bonos, que se publicará el miércoles. Los inversores también se centrarán en las ventas minoristas mensuales, que se publicarán junto con los datos de la inflación del consumo.

Análisis técnico de la Plata

El precio de la Plata se recupera bruscamente tras descubrir interés de compra cerca del soporte horizontal trazado desde el máximo del 14 de abril de 2023 en torno a 26.09$ en un marco temporal diario. El soporte mencionado anteriormente fue una resistencia importante para los alcistas del precio de la Plata. El metal blanco se acerca al máximo de varios años en 29.80$.

Las perspectivas a corto plazo de la Plata han mejorado, ya que vuelve a situarse por encima de la media móvil exponencial (EMA) de 20 periodos, que cotiza en torno a los 27.30$.

El RSI de 14 periodos se mueve dentro del rango alcista de 60.00-80.00, lo que sugiere que se ha desencadenado un impulso alcista.

Gráfico diario de la Plata

- El par AUD/USD avanza hasta 0.6620 en medio de un ambiente alegre en los mercados y una caída del Dólar estadounidense.

- Los datos del IPP estadounidense no logran impulsar el atractivo del Dólar estadounidense.

- Los economistas estiman que el índice de precios salariales de Australia creció de manera sostenida en el primer trimestre de este año.

El par AUD/USD sigue subiendo hasta 0.6620 en la sesión americana del martes. El AUD/USD se fortalece mientras que el Dólar estadounidense se ve presionado a pesar de que el Índice de Precios de Producción (IPP) estadounidense de abril ha resultado ligeramente alcista. El Índice del Dólar estadounidense (DXY), que sigue la cotización del Dólar frente a seis divisas principales, cae cerca del soporte crucial de 105.00.

Los datos anuales del IPP general y subyacente, que eliminan la volatilidad de los precios de los alimentos y la energía, crecieron en línea con las estimaciones del 2.2% y el 2.4%. El IPP mensual general y el subyacente subieron con fuerza un 0.5%, superando el consenso y las lecturas anteriores. La subida de los precios de las empresas se debe principalmente a la subida de los precios de los insumos o al fuerte gasto de los hogares, o a una combinación de ambos.

Un gran repunte de la inflación de los productores muestra signos de presiones persistentes sobre los precios, lo que podría influir negativamente en las especulaciones sobre recortes de tipos por parte de la Reserva Federal (Fed), para los que los mercados financieros esperan que la reunión de septiembre sea el punto más temprano.

Entretanto, el sentimiento del mercado es positivo, ya que los inversores se han desmarcado de la incertidumbre ante los datos del Índice de Precios al Consumo (IPC) estadounidense de abril, que se publican el miércoles. El S&P 500 abre con una nota ligeramente alcista. Los datos de inflación en EE.UU. se han mantenido por encima de las previsiones en el primer trimestre de este año. Unas cifras similares mermarían las perspectivas de recorte de tipos de la Fed para todo el año.

En cuanto al Dólar australiano, los inversores esperan los datos del índice de precios salariales del primer trimestre, que se publicarán el miércoles. Se prevé que los datos de inflación salarial trimestral y anual hayan crecido de forma sostenida un 0.9% y un 4.2%, respectivamente. La persistencia de los datos de crecimiento salarial dispararía los riesgos al alza de la inflación, lo que obligaría al Banco de la Reserva de Australia (RBA) a mantener un marco restrictivo de los tipos de interés durante más tiempo.

- La Libra esterlina se recupera bruscamente de 1.2500 gracias al crecimiento constante de los salarios en el Reino Unido.

- Los empresarios británicos despidieron trabajadores por tercera vez consecutiva, pero el crecimiento salarial se mantiene estable.

- El Dólar estadounidense se encuentra bajo presión a pesar del fuerte crecimiento del IPP mensual en abril.

La Libra esterlina (GBP) descubre un fuerte interés de compra cerca del soporte psicológico de 1.2500 frente al Dólar estadounidense en la sesión del martes de EE.UU. El par GBP/USD rebota ya que el impacto de los débiles datos de empleo del Reino Unido (UK) para los tres meses que finalizaron en marzo se vio compensado por un crecimiento salarial estable. Además, la caída del Dólar estadounidense a pesar del alza del Índice de Precios de Producción (IPP) de Estados Unidos ha impulsado la demanda de la Libra.

La Oficina de Estadísticas Nacionales del Reino Unido (ONS) ha informado de que el mercado laboral ha sido testigo de una reducción por tercera vez consecutiva, mientras que el impulso del crecimiento salarial se mantiene estable en niveles relativamente altos.

Tras conocerse los datos del mercado laboral, el Economista Jefe del BoE, Huw Pill comentó: "Las tasas de crecimiento salarial se mantienen bastante por encima de lo que sería coherente para cumplir el objetivo de inflación del 2% de forma sostenible". Hizo hincapié en mantener una postura restrictiva en política monetaria que sigue ejerciendo presión a la baja sobre la persistencia de la inflación doméstica. En cuanto a los recortes de tipos de interés, opinó que es razonable creer que durante el verano se observará la confianza suficiente para plantearse una bajada de los tipos de interés.

Resumen diario de los movimientos del mercado: La Libra esterlina mantiene las ganancias, mientras que el Dólar estadounidense no logra sacar provecho de los datos del IPP de EE.UU.

- La Libra esterlina encuentra un fuerte interés comprador cerca de 1.2500 frente al Dólar estadounidense. El par GBP/USD avanza a pesar de que los empleadores británicos despidieron a 177.000 trabajadores, cifra superior al despido de 156.000 empleados en el período diciembre-febrero. La tasa de desempleo de la OIT sube al 4.3%, tal y como se esperaba, frente al 4.2% anterior. Los datos del mercado laboral indican claramente que la economía está luchando por soportar las consecuencias de la subida de los tipos de interés del Banco de Inglaterra (BoE).

- En el escenario actual, la situación parece favorable para que el BoE comience a reducir los tipos de interés, ya que las presiones sobre los precios también se están suavizando de forma constante. Sin embargo, el fuerte crecimiento salarial que alimenta la inflación de los servicios seguirá siendo una de las principales preocupaciones de los responsables políticos del BoE. Las ganancias medias anuales (con y sin primas) crecieron un 6.0% y un 5.7%, respectivamente, en los tres meses anteriores a marzo. Los inversores esperaban una desaceleración de las ganancias medias, incluidas las primas, hasta el 5.3%.

- En Estados Unidos, el Índice del Dólar estadounidense (DXY), que mide el valor del dólar frente a seis divisas principales, cayó a su mínimo semanal en torno a 105,00, a pesar de que el IPP creció en línea con las estimaciones. El IPP anual general y el subyacente, que elimina la volatilidad de los precios de los alimentos y la energía, crecieron un 2.2% y un 2.4%, respectivamente. El IPP mensual general y el subyacente crecieron con fuerza, un 0.5%, frente a las expectativas del 0.3% y el 0.2%, respectivamente.

- Esta semana, el calendario económico estadounidense está repleto de datos de primer orden. El próximo movimiento del Dólar estadounidense se verá impulsado principalmente por los datos del Índice de Precios al Consumo (IPC) y las ventas minoristas de abril, que se publicarán el miércoles. Los datos de la inflación al consumo influirán en las especulaciones sobre la vuelta a la normalización de la política monetaria por parte de la Reserva Federal (Fed) a partir de la reunión de septiembre.

Análisis técnico: La Libra esterlina se mantiene por encima de la EMA de 20 días

La Libra esterlina muestra fortaleza cerca de 1,2560 debido a las buenas perspectivas a corto plazo. El par GBP/USD se mantiene cómodamente por encima de la media móvil exponencial (EMA) de 20 días, que cotiza en torno a 1.2530. El par ha retrocedido un 38.2% de las pérdidas registradas desde un máximo de 10 meses en torno a 1.2900.

El Cable sigue bajo presión cerca del cuello del patrón gráfico de cabeza y hombros (H&S) formado en un marco temporal diario. El 12 de abril, el par cayó con fuerza tras romper por debajo de la línea del cuello del patrón de hombro y cabeza trazado desde el mínimo del 8 de diciembre en torno a 1.2500.

El RSI de 14 periodos oscila en el rango 40.00-60.00, lo que sugiere indecisión entre los participantes del mercado.

Indicador económico

Índice de Precios de Producción sin alimentos ni energía (anual)

El Índice de Precios de Producción ex Alimentos y Energía publicado por la Oficina de Estadísticas Laborales del Departamento de Trabajo mide las variaciones medias de los precios en los mercados primarios de EE.UU. por parte de los productores de productos básicos en todos los estados de transformación. Se excluyen los productos volátiles, como los alimentos y la energía, para obtener un cálculo preciso. En términos generales, una lectura alta se considera positiva (o alcista) para el USD, mientras que una lectura baja se considera negativa (o bajista).

- El Dólar estadounidense se consolida en un rango muy estrecho.

- El calendario económico se anima con la publicación del IPP estadounidense y las declaraciones de la Fed.

- El Índice del Dólar estadounidense ronda los 105.25, por encima de 105.00.