- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El Peso mexicano cae un 0.51% frente al Dólar después de que el gobernador de Banxico sugiriera posibles recortes de tipos.

- El gobernador Rodríguez Ceja señala la tendencia a la baja de la inflación subyacente, lo que alimenta las especulaciones sobre un recorte de tipos el 27 de junio.

- La atención se centra en los datos de inflación de EE.UU., fundamentales para las próximas decisiones de política monetaria de la Fed.

El Peso mexicano se depreció frente al Dólar estadounidense durante la sesión norteamericana del lunes, luego de que la gobernadora del Banco de México (Banxico), Victoria Rodríguez Ceja, comentara: "Podríamos evaluar ajustes a la baja" en la principal tasa de referencia. Mientras tanto, los operadores se preparan para la publicación de las últimas cifras de inflación en Estados Unidos (EU), que serían el centro de atención mientras la Reserva Federal (Fed) delinea su ruta de política monetaria. El par USD/MXN cotiza en 16.81, un 0,51% más.

La gobernadora de Banxico, Victoria Rodríguez Ceja, señaló que el aumento de la inflación general se debió a la volatilidad de los componentes no subyacentes. No obstante, añadió que los precios subyacentes continuaron con una tendencia "muy clara" a la baja. Añadió que, en función de la evolución de las perspectivas inflacionistas, el banco central mexicano podría evaluar si continúa bajando los tipos de interés, a partir de la próxima reunión del 27 de junio.

La semana pasada, Banxico decidió mantener los tipos sin cambios en el 11.00%, tras el primer recorte de tipos de marzo. En su declaración de política monetaria, el Consejo de Gobierno mencionó que se prevé que los choques inflacionistas "tarden más en disiparse", lo que provocó una revisión al alza de las cifras de inflación.

Al otro lado de la frontera, la agenda económica estadounidense contó con un discurso del Vicepresidente de la Fed, Philip Jefferson, quien afirmó que es conveniente mantener los tipos de interés oficiales restrictivos hasta que la inflación remita.

Resumen diario de los movimientos en los mercados: El Peso mexicano cae en medio de una agenda económica vacía

- La agenda económica de México estará ausente durante la semana en curso. Los próximos datos económicos que se publicarán serán las ventas minoristas el 20 de mayo, seguidas del Producto Interior Bruto (PIB) y las cifras de inflación el 23 de mayo.

- Banxico revelará sus últimas Minutas de reunión el 23 de mayo.

- Los datos de abril muestran que la inflación general de México se está desacelerando. Sin embargo, los precios subyacentes están cayendo. Esto ha llevado a Banxico a revisar sus previsiones de inflación, y se espera que el banco alcance su objetivo del 3% hacia el último trimestre de 2025, más tarde que las estimaciones de marzo para el segundo trimestre de 2025. Se prevé que la inflación subyacente alcance el 3% en el segundo trimestre de 2025.

- A corto plazo, en la agenda económica estadounidense se publicará el Índice de Precios de Producción (IPP) el 14 de mayo, seguido del Índice de Precios al Consumo (IPC) y las ventas minoristas el 15 de mayo.

- Los operadores del USD/MXN están atentos a la declaración del presidente de la Fed, Jerome Powell, el 14 de mayo.

- El deterioro de la confianza de los consumidores, junto con el enfriamiento del mercado laboral, ha abierto la puerta a los inversores a valorar los recortes de tipos por parte de la Fed. Esto se debe a que los responsables políticos del banco central estadounidense reconocieron que los riesgos para alcanzar su doble mandato sobre empleo e inflación "avanzaron hacia un mejor equilibrio durante el año pasado".

- Los datos del mercado de futuros muestran que las probabilidades de un recorte de tipos de la Fed de un cuarto de punto porcentual en septiembre se sitúan en el 79%, frente al 78% del viernes pasado.

Análisis técnico: El Peso mexicano cae mientras el USD/MXN supera los 16.80

La tendencia bajista del USD/MXN sigue vigente, pero un cierre diario por encima del máximo del viernes pasado en 16.81 podría formar un patrón de vela envolvente alcista, que podría allanar el camino para un tramo alcista. A corto plazo, el impulso favorece a los vendedores, ya que el RSI sigue siendo bajista, pero se está volviendo rápidamente alcista.

Si los compradores elevan el tipo de cambio por encima de la media móvil simple (SMA) de 100 días en 16.92, podría exacerbarse un repunte hacia el nivel psicológico de 17.00. Una ruptura de este último nivel expondría a los vendedores a una caída. La superación de este último nivel expondría a la SMA de 200 días en 17.17, seguida del máximo del 23 de enero en 17.38 y el máximo del año hasta la fecha en 17.92.

Por otro lado, una continuación bajista podría reanudarse si el USD/MXN cae por debajo de la SMA de 50 días en 16.78, abriendo la puerta para probar el mínimo de 2023 en 16.62, seguido por el mínimo actual del año hasta la fecha de 16.25.

Preguntas frecuentes sobre el Peso mexicano

¿Qué es el MXN?

El Peso mexicano es la moneda de curso legal de México. El MXN es la moneda más operada en América Latina y la tercera más negociada del continente americano. El Peso mexicano es la primera moneda del mundo que utilizó el signo $, previo a la utilización posterior del Dólar. El Peso mexicano o MXN se divide en 100 centavos.

¿Qué es Banxico y cómo influye en el MXN?

Banxico es el Banco de México, el banco central del país. Creado en 1925, provee la moneda nacional, el MXN, y tiene como objetivo prioritario preservar su valor a lo largo del tiempo. Además, el Banco de México administra las reservas internacionales del país, actúa como prestamista de última instancia a la banca y asesora económica y financieramente al gobierno. Banxico utiliza las herramientas y técnicas de la política monetaria para cumplir con su objetivo.

¿Cómo impacta la inflación en el MXN?

Cuando la inflación es elevada, el valor del Peso mexicano (MXN) tiene a disminuir. Esto implica un aumento en el coste de vida de los mexicanos que afecta su capacidad de inversión y ahorro. A nivel general, la inflación afecta a la economía mexicana porque México importa una cantidad importante de productos de consumo final, como gas, combustible, alimentos, ropa, etc, y una gran cantidad de insumos de producción. Por otra parte, a mayor inflación y deuda menos atractivo es el país para los inversores.

¿Cómo influye el Dólar en el Peso Mexicano (MXN)?

La tasa de cambio entre el USD y el MXN afecta a las importaciones y exportaciones entre Estados Unidos y México, pudiendo afectar a la demanda y los flujos comerciales. El precio del Dólar frente al Peso mexicano se ve afectado por factores como la política monetaria, los tipos de interés, el índice de precios al consumo, el crecimiento económico y algunas decisiones geopolíticas.

¿Cómo afecta a México la política monetaria de la Fed?

La tasa de cambio entre el USD y el MXN afecta a las importaciones y exportaciones entre Estados Unidos y México, pudiendo afectar a la demanda y los flujos comerciales. El precio del Dólar frente al Peso mexicano se ve afectado por factores como la política monetaria, los tipos de interés, el índice de precios al consumo, el crecimiento económico y algunas decisiones geopolíticas.

- Los precios de la Plata suben por la debilidad del Dólar estadounidense y los menores rendimientos en EEUU.

- Los operadores esperan los datos clave de inflación de EE. UU. y el discurso del presidente de la Fed, Jerome Powell.

- Momentum o impulso favorece a los toros, pero un cierre diario por debajo de 28.00$ y Plata podría caer hacia 27.00$, a corto plazo.

El precio de la Plata avanzó un 0,28% el lunes, cortesía de la caída de los rendimientos en los bonos del Tesoro de EE.UU. y un Dólar estadounidense más suave. Un escaso calendario económico en EE.UU. mantiene a los inversores atentos a la publicación del Índice de Precios al Consumo (IPC) el 15 de mayo, pero antes, los operadores se ocuparán del discurso del presidente de la Fed, Jerome Powell, el martes. XAG/USD cotiza en 28.22$ tras alcanzar un mínimo de 27.97$.

Análisis del precio del XAG/USD: Perspectivas técnicas

Tras alcanzar un máximo en torno a los 28.74$ la semana pasada, la Plata cayó hacia la zona de los 28.00$ antes de invertir su rumbo y cambiar positivamente durante la jornada. Sin embargo, el metal gris sigue por debajo del máximo del 10 de junio de 2021, 28.28$, lo que podría abrir la puerta a un retroceso.

El indicador momentum, medido por el RSI, favorece a los toros XAG/USD, pero un cierre diario por debajo de 28.00$ podría allanar el camino para nuevas pérdidas.

En ese caso, el primer soporte del XAG/USD sería el retroceso del 38.2% Fibonacci en 27.70$, seguido del mínimo del 15 de abril en 27.59$. Una vez superado, el siguiente soporte sería el retroceso del 50% Fibpnacci en 27.06$.

Por otro lado, si la Plata se mantiene por encima de 28.00$, podría abrir la puerta a una continuación alcista. La primera resistencia sería el máximo del 10 de mayo en 28.76$. Una vez superada, aparecen niveles de resistencia clave, como el nivel de 29.00$, seguida por el máximo anual de 29.79$.

Acción del precio XAG/USD - Gráfico diario

- El Oro cae un 1%, retrocediendo desde 2.350$, a pesar de la bajada de los rendimientos del Tesoro de EE.UU., que suele servir de soporte.

- Los acontecimientos económicos de EE.UU., incluidos los datos de inflación y el discurso del presidente de la Fed, Jerome Powell, están a punto de influir en los mercados.

- El vicepresidente de la Fed, Jefferson, se mostró duro y subrayó la importancia de impulsar la inflación hacia el objetivo del 2%.

Los precios del Oro retrocedieron bruscamente el lunes desde cerca de los 2.350$, a pesar de que los rendimientos del Tesoro de EE.UU. disminuyeron, socavando el apetito por el Dólar. Los operadores se preparan para una apretada agenda económica en Estados Unidos, encabezada por la publicación de las cifras de inflación, las ventas minoristas y el discurso del 14 de mayo del presidente de la Reserva Federal, Jerome Powell.

A primera hora del lunes, el vicepresidente de la Fed, Philip Jefferson, se dirigió a los medios en una sesión de preguntas y respuestas en la sede de la Fed en Cleveland. Dijo: "Seguimos buscando pruebas adicionales de que la inflación va a volver a nuestro objetivo del 2%."

El XAU/USD cotiza en 2.336$, perdiendo un 1% en el día, en medio de un impulso alcista. Wall Street sigue registrando ganancias. Los últimos datos del mercado laboral, como las Nóminas no Agrícolas de abril y las Solicitudes Iniciales de Subsidio por Desempleo de la semana pasada, podrían presionar a la Fed. En su última declaración de política monetaria, los funcionarios reconocieron que los riesgos para alcanzar el doble mandato de la Fed de fomentar el máximo empleo y la estabilidad de precios se han equilibrado más durante el año pasado.

Mientras tanto, se espera que la Oficina de Estadísticas Laborales de EE.UU. (BLS) publique los datos de inflación de los productores y los consumidores correspondientes a abril los días 14 y 15 de mayo. Si la presión de los precios se reacelera, la Fed puede mantener los tipos "más altos durante más tiempo".

Resumen diario de los movimientos del mercado: El Oro cae porque los datos de EE.UU. podrían influir en la senda de tipos de la Fed

- Los precios del Oro cayeron ante el descenso de los rendimientos del Tesoro estadounidense y la fortaleza del Dólar estadounidense. El rendimiento de los bonos del Tesoro estadounidense a 10 años rinde un 4.479% y ha bajado dos puntos básicos (pb) desde su nivel de apertura. El Índice del Dólar estadounidense (DXY), que sigue la evolución del billete verde frente a otras seis divisas, pierde un 0.10% hasta 105.20.

- Se espera que el Índice de Precios de Producción (IPP) de abril se sitúe en el 0.3% mensual, una décima por encima de la cifra del mes anterior. El IPP subyacente se prevé en el 0.2% mensual, sin cambios con respecto a marzo.

- Se prevé que el Índice de Precios al Consumo (IPC) de abril se mantenga sin cambios con respecto a la lectura de marzo, en el 0.4% mensual. Se espera que el IPC subyacente reanude su tendencia a la baja del 0.4% de marzo al 0,3% mensual.

- Los inversores están pendientes del discurso del presidente de la Fed, Jerome Powell, el 14 de mayo.

- Durante la semana se publicarán otros datos, encabezados por las ventas minoristas el 15 de mayo, las solicitudes iniciales de subsidio de desempleo y la producción industrial el 16 de mayo.

- La Reserva Federal de Nueva York publicó el lunes su Encuesta mensual sobre las expectativas de los consumidores, que mostró que las expectativas de inflación para el año aumentaron hasta el 3,3%, frente al 3% de marzo. Los datos llegaron después de que la encuesta de sentimiento de los consumidores de la Universidad de Michigan mostrara que las expectativas de inflación a un año vista aumentaron del 3.2% al 3,5%.

- Las expectativas de recorte de los tipos de interés a finales de año se mantienen en 34 puntos básicos (pb), según los datos facilitados por la Bolsa de Comercio de Chicago (CBOT).

Análisis técnico: El precio del Oro cae por debajo de 2.350$ y los osos apuntan a 2.300$

La tendencia alcista del precio del Oro se mantiene intacta, aunque desde una perspectiva técnica la formación de un patrón de velas casi de estrella fugaz seguido de una línea Belt Hold bajista abrió la puerta a un tramo a la baja. Aunque el momentum favorece a los compradores, el corto plazo apunta a la baja, lo que significa que están perdiendo tracción.

Por lo tanto, el primer soporte del XAU/USD sería el mínimo del 9 de mayo en 2.306$, seguido de 2.300$. Una vez superado, el siguiente tope sería la media móvil simple (SMA) de 50 días en 2.249$.

Por otro lado, si los compradores recuperan los 2.359$, habrá que buscar el máximo del 26 de abril en 2.352$. Una ruptura de este último nivel expondría la cifra de 2.400$, seguida inmediatamente por el máximo del 19 de abril en 2.417$ y el máximo histórico de 2.431$.

Preguntas frecuentes sobre el Oro

¿Por qué se invierte en Oro?

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

¿Quién compra más Oro?

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

¿Qué correlación tiene el Oro con otros activos?

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

¿De qué depende el precio del Oro?

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

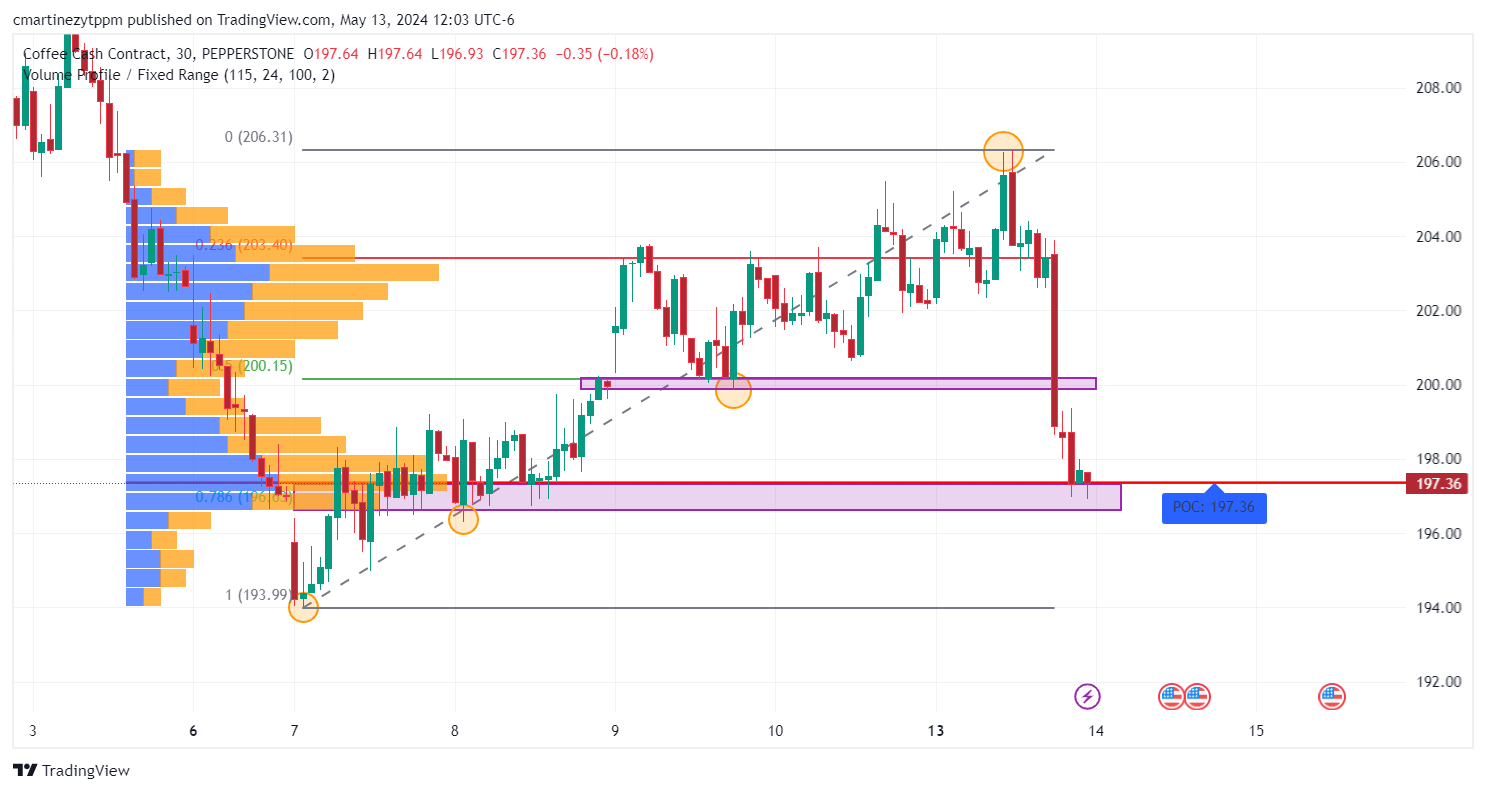

- El precio del café marcó un máximo en 248.20 el 18 de abril y un mínimo en 144.10 el 10 de octubre del 2023, estableciendo un rango operativo muy definido en el mediano plazo.

- La producción de Brasil y Vietnam ha influido en los precios del café, siendo los mayores exportadores en el mundo.

El precio del café ha establecido un rango operativo que comprende desde el mínimo realizado en 144.10 centavos de dólar por libra el 10 de octubre del 2023 al máximo de 248.20 alcanzado el 18 de abril. Con base en este rango observamos que el mercado se encuentra balanceado llegando a la zona con mayor aceptación de acuerdo al Perfil de Volumen.

Brasil y Vietnam son los productores clave en el mundo

Las cuestiones climáticas son parte fundamental en la producción del café, tomando en cuenta que el fenómeno de “El Niño” influye en la oferta de café en la región Latam. Los datos más recientes sobre las cosechas indican una producción alta y por lo tanto una presión bajista en el precio. La Organización Internacional del Café reportó un incremento en las exportaciones del 8.1% el 3 de mayo respecto al año anterior.

Niveles técnicos en el precio del café

Desde una perspectiva de mediano plazo, observamos que el rechazo de 248.00 alcanzado el 18 de abril, ha llevado el mercado al retroceso del 50% de Fibonacci en confluencia con el Punto de Control del Perfil de Volumen.

El nivel más cercano en el corto plazo se encuentra en 193.00, siendo un punto pivote y el mínimo de la sesión del 7 de mayo. El siguiente soporte lo observamos en 166.00, mínimo de la sesión del 20 de noviembre del 2023 en confluencia con el retroceso al 78.6% de Fibonacci.

La primera resistencia está en el máximo de la sesión del día de hoy en 206.35. La siguiente resistencia la encontramos en 234.57, máximo de la sesión del 25 de abril

Gráfico diario del Café

Gráfico de 30 minutos del Café

Gráfico de 30 minutos del Café

El Dólar comenzó la semana con el pie izquierdo, en medio de un mejor tono generalizado en el apetito por los activos relacionados con el riesgo. La relajación de las cifras de inflación en China y los nuevos estímulos ayudaron al sentimiento en medio de una creciente cautela antes de la publicación de los cruciales datos de inflación de EE.UU..

Esto es lo que hay que saber el martes 14 de mayo:

El Índice del Dólar estadounidense (DXY) cotizó con modestas pérdidas, aunque logró mantener la actividad comercial por encima del soporte de 105.00. El 14 de mayo se publicarán los precios de producción, junto con el discurso de Lisa Cook, miembro de la Fed y el debate con el presidente del FOMC, Jerome Powell.

El EUR/USD recuperó la zona más allá de 1.0800 para marcar nuevos máximos de varios días en medio de la debilidad generalizada del Dólar. El 14 de mayo se publicará la tasa de inflación definitiva de Alemania, a la que se sumará el sentimiento económico medido por el instituto ZEW tanto en Alemania como en el bloque del Euro en general.

El par GBP/USD superó con fuerza la barrera de 1.2500 gracias a la reanudación de la presión vendedora sobre el Dólar. Se espera la publicación de las cifras del mercado laboral británico y el discurso de Huw Pill del BoE para el martes 14.

El USD/JPY mantuvo su marcha hacia el norte, avanzando hacia nuevos máximos más allá de la barrera de 156.00. La agenda japonesa incluye la publicación de los precios de producción.

En línea con sus homólogos de riesgo, el AUD/USD desvaneció el retroceso del viernes y superó la marca de 0.6600, manteniéndose por el momento en la parte alta del rango mensual. La próxima publicación destacada en Oz será el índice de precios salariales del 15 de mayo.

Los precios del WTI revirtieron parte de la debilidad del viernes y subieron notablemente más allá de la marca de 79.00$ por barril el lunes gracias a los datos auspiciosos de China y a la preocupación por el suministro debido a los incendios forestales en Canadá.

Los precios del Oro invirtieron dos sesiones seguidas de ganancias y retrocedieron a la zona de 2.330$ en medio de la prudencia ante el IPC estadounidense. Los precios de la Plata, mientras tanto, avanzaron modestamente por encima de 28.00$ la onza.

- El Dow Jones pierde un 0.2% el lunes tras la aceleración de la encuesta de inflación de la Fed de Nueva York.

- Los mercados siguen confiando en que la Fed recorte los tipos en 2024.

- Las cifras de inflación del IPP y el IPC de EE.UU. se avecinan para la semana que viene.

El índice industrial Dow Jones (DJIA) comenzó la semana al alza, pero sufrió un revés después de que el Banco de la Reserva Federal (Fed) de Nueva York revelara que las expectativas de inflación de los consumidores para el año que viene se aceleraron hasta el 3.3%. Las expectativas de inflación a un año del consumidor de la Fed de Nueva York han pasado del 3.0% anterior, ya que el crecimiento de los precios sigue mermando el poder adquisitivo de los consumidores.

El martes se publicarán los datos de inflación del Índice de Precios de Producción (IPP) estadounidense. Los mercados esperan que la inflación subyacente del IPP para el año finalizado en abril se mantenga estable en el 2.4%. El miércoles se actualizarán los datos de inflación del Índice de Precios al Consumo (IPC) de EE.UU., y se espera que la inflación mensual del IPC se mantenga estable en el 0.4%.

A pesar del aumento de las expectativas de inflación de los consumidores, los participantes del mercado siguen inclinándose por las esperanzas de recorte de tipos de la Fed. Según la herramienta FedWatch de la CME, los mercados de tipos están valorando en un 65% las probabilidades de un recorte de tipos en septiembre, y en un 90% las probabilidades de al menos un recorte de tipos antes de finales de año. Las apuestas del mercado sobre recortes de tipos han empezado a desvincularse de las expectativas generales, y una encuesta de Reuters entre economistas reveló que casi dos tercios de los encuestados esperaban un recorte en septiembre. Al mismo tiempo, los economistas encuestados tampoco ven que la inflación alcance el objetivo del 2% de la Fed hasta 2026, lo que complica las perspectivas de recortes de tipos de la Fed.

Noticias del Dow Jones

El Dow Jones pierde alrededor de un quinto de punto porcentual el lunes, con la mitad de las acciones que componen el índice en números rojos en la sesión bursátil del día. Home Depot Inc. (HD) lidera las caídas del índice, con un retroceso del -1.4% y una pérdida de alrededor de 5 puntos, cotizando a 351.52$ por acción. En el lado positivo, Intel Corp. (INTC) subió alrededor de un 2.7%, hasta 30.64$ por acción.

Perspectivas técnicas del Dow Jones

El Promedio Industrial Dow Jones subió a 39.640,00 a primera hora del lunes antes de una caída intradía, rebotando en el nivel de 39.400,00 mientras el principal índice bursátil se agita dentro de los niveles técnicos establecidos a finales de la semana pasada.

Las velas japonesas diarias muestran que el índice Dow Jones está a punto de retroceder, ya que el índice sigue cotizando en la parte alta de una racha de siete días de ganancias, habiendo subido alrededor de un 5% desde el último mínimo oscilante en 37.600,00. La reciente racha alcista del Dow Jones ha llevado al índice a alcanzar máximos históricos justo por debajo del nivel de 40.000,00, y los alcistas siguen controlando la situación, con los precios al norte de la media móvil exponencial (EMA) de 200 días, en 36.938,27 puntos.

Dow Jones gráfico de cinco minutos

Gráfico diario del Dow Jones

Preguntas frecuentes sobre el Dow Jones

¿Qué es el Dow Jones?

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

¿Qué factores influyen en el índice Dow Jones?

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

¿Qué es la teoría de Dow?

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

¿Cómo puedo operar con el DJIA?

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- Con el Norges Bank manteniendo los tipos de interés en el 4.5% y sugiriendo una duración prolongada de políticas monetarias estrictas, es probable una tendencia alcista para la Corona noruega.

- Las prudentes declaraciones de la Reserva Federal han servido de soporte al Dólar en los últimos tiempos.

- Los datos de ventas minoristas e IPC de EE.UU. de esta semana marcarán el ritmo del par.

El par USD/NOK experimentó un fuerte descenso en la sesión del lunes, impulsado principalmente por el sentimiento de cautela del Norges Bank y un comienzo de semana algo débil para el Dólar.

La Reserva Federal (Fed) realizó comentarios cautelosos que impulsaron al Dólar la semana pasada. Por el momento, la posibilidad de un recorte de tipos en junio cayó al 5%, frente al 10% de principios de la semana pasada, mientras que las probabilidades para julio cayeron hasta cerca del 25%, frente al 40%, y un ajuste en noviembre sigue estando totalmente descontado. Sin embargo, esas probabilidades variarán, ya que la Fed ha declarado claramente que sigue dependiendo de los datos, y los datos del Índice de Precios al Consumo (IPC) de abril de esta semana, así como las ventas minoristas, serán observados con atención por los inversores.

Por el lado de la corona noruega, el banco central de Noruega, Norges Bank, mantuvo su postura de halcón, manteniendo el tipo de interés en el 4.5% y dando a entender una duración prolongada de una política monetaria estricta. Esta inclinación, junto con el Índice de Precios al Consumo (IPC) de abril, que mostró un ligero aumento a una tasa anual del 3.6% y un salto inesperado de la tasa de inflación subyacente al 4.4%, ha dado lugar a unas perspectivas alcistas para la corona noruega. Los participantes del mercado sólo prevén un recorte de 50 puntos básicos en los próximos 12 meses.

Análisis técnico del USD/NOK

En el gráfico diario, el Índice de Fuerza Relativa (RSI) del par USD/NOK se sitúa en territorio negativo, lo que indica un modesto impulso bajista. A pesar de las oscilaciones del RSI dentro de las zonas negativa y positiva en las últimas sesiones, la última lectura revela una tendencia bajista más clara, lo que sugiere que los vendedores podrían gobernar ligeramente el mercado en este momento. El histograma de la divergencia de convergencia de medias móviles (MACD), que muestra barras rojas ascendentes, apoya aún más esta afirmación. Estas barras rojas en el MACD indican que el impulso negativo está aumentando y que el sentimiento bajista se está afianzando.

- El USD/JPY sigue subiendo mientras los mercados se comen los descensos de la "Yentervención".

- Las cifras de inflación de EE.UU. dominarán la semana bursátil.

- Los mercados siguen esperando dos recortes de tipos en 2024 a pesar de las perspectivas de inflación.

El USD/JPY rompió por encima del par de 156.00 el lunes, mientras los mercados siguen masticando las ganancias del Yen japonés (JPY) tras un par de supuestas "intervenciones" del Banco de Japón (BoJ) a finales de abril y principios de mayo. El BoJ se ha mantenido hermético al respecto, negándose a confirmar o desmentir oficialmente una intervención directa en los mercados mundiales a favor del yen. Aun así, las operaciones financieras del BoJ informaron de un exceso de gastos previstos de unos nueve mil millones de Yenes la misma semana en que el Yen se recuperó un 4.5% frente al Dólar estadounidense (USD).

Los mercados se centrarán en las cifras de inflación de EE.UU. que se publicarán esta semana, aunque los datos del Producto Interior Bruto japonés se publicarán el jueves a primera hora. En general, los mercados esperan una contracción del crecimiento del PIB japonés, con una previsión del -0.4% en el primer trimestre, frente al 0.1% del trimestre anterior.

El martes se publicará el Índice de Precios de Producción (IPP) de EE.UU., y se espera que la inflación subyacente del IPP se mantenga en el 2.4% anual en abril. El miércoles, se espera que la inflación del Índice de Precios al Consumo (IPC) estadounidense se mantenga estable en el 0.4% mensual en abril, y que la inflación interanual del IPC general descienda hasta el 3.4% desde el 3.5%.

A pesar del reciente desfile de responsables políticos de la Reserva Federal (Fed), que han expresado su cautela ante las esperanzas de los mercados de que se produzcan recortes de tipos a un ritmo más rápido y antes de lo que la Fed puede lograr, las esperanzas de los mercados siguen firmemente puestas en dos recortes de la Fed en 2024, y se espera que el primero se produzca en septiembre. Según la herramienta FedWatch de CME, los mercados de tipos están valorando en casi un 90% las probabilidades de un recorte de tipos en 2024, con un 65% de probabilidades de un recorte de 25 puntos básicos en la reunión de tipos de la Fed de septiembre.

Perspectivas técnicas del USD/JPY

El USD/JPY ha tardado en recuperar terreno, pero el progreso ha sido notablemente unilateral, ya que el par se mueve al alza, superando la media móvil exponencial (EMA) de 200 horas cerca de 155.36. El par está probando territorio gráfico al norte de la zona de 156.00 y ha subido casi un 3% desde el último mínimo posterior a la intervención por debajo de 152.00.

El USD/JPY está en camino de cerrar en verde por quinta vez en los últimos seis días de negociación después de una fuerte caída desde máximos de varios años por encima de 160.00. La tendencia alcista a largo plazo se mantiene firmemente intacta, con el par cotizando muy por encima de la EMA de 200 días en 148.29.

USD/JPY gráfico horario

USD/JPY gráfico diario

- El DXY muestra leves pérdidas en 105.35, lo que indica una modesta tendencia bajista.

- La atención de los mercados se centra en los comentarios conservadores de la Fed y en las expectativas de inflación para abril, que podrían condicionar las perspectivas del Dólar estadounidense.

- Las apuestas a la Fed se mantienen firmes y también brindan soporte al Dólar.

El Índice del Dólar estadounidense (DXY) cotiza ligeramente a la baja en 105.35 el lunes a media sesión en Estados Unidos. La fortaleza de los mercados y la postura de la Reserva Federal (Fed) de recortar los tipos de interés limitan las pérdidas del Dólar estadounidense. Cualquier posible recuperación del Dólar dependerá principalmente de los principales datos estadounidenses de esta semana, en particular del Índice de Precios al Consumo (IPC) de abril, que se publicará el miércoles.

La economía estadounidense sigue mostrando un sólido crecimiento en el segundo trimestre, lo que apuntala la recuperación del dólar tras los cautelosos comentarios de la Fed. Las señales que apuntan a que no habrá recortes de tipos inminentes han ajustado las expectativas de relajación del mercado, fomentando unas perspectivas más cautas. La postura de los funcionarios de la Fed, aunque prudente, se basa en gran medida en los datos, y los indicadores clave, como el IPC y las ventas minoristas que se publicarán esta semana, marcarán la pauta.

Resumen diario de los movimientos del mercado: El DXY baja ligeramente a la espera del IPC

- La Fed se mantiene alerta, limitando las pérdidas del USD. Los recortes de tipos no son inminentes y la probabilidad de un recorte en junio se redujo del 10% al 5% a principios de la semana pasada. La probabilidad de un recorte en julio se redujo del 40% al 25% aproximadamente.

- Los mercados siguen esperando un recorte de tipos en noviembre.

- Esta semana es crucial, ya que se esperan tres cifras económicas importantes: Índice de Precios de Producción (IPP), IPC y ventas minoristas. Las previsiones de los mercados apuntan a una inflación persistente y a un crecimiento sólido en EE.UU., lo que probablemente se verifique con los próximos datos, que prolongarían la subida del Dólar.

Análisis técnico del DXY: El DXY refleja una probable perspectiva bajista a pesar de los esfuerzos de los toros

El panorama técnico actual del DXY muestra señales mixtas que se inclinan hacia una perspectiva más bajista. El RSI revela prominentemente una pendiente negativa y está afianzado en territorio negativo. Esto apunta a un creciente dominio de la presión vendedora, indicativo de un debilitamiento del impulso comprador y de una posible tendencia bajista. Simultáneamente, la divergencia de convergencia de medias móviles (MACD) muestra barras rojas planas, señal de que, a pesar de un impulso alcista en lucha, los bajistas no logran avanzar con fuerza.

En cuanto a las medias móviles simples (SMA), exhiben una dinámica intrincada. El DXY cotiza por debajo de la SMA de 20 días, lo que representa un dominio bajista a corto plazo. Sin embargo, el hecho de que el índice aún se mantenga por encima de las SMA de 100 y 200 días podría indicar una posible presión alcista a largo plazo.

Preguntas frecuentes sobre el Dólar estadounidense

¿Qué es el Dólar estadounidense?

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias.

Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

¿Cómo afectan al Dólar las decisiones de la Reserva Federal?

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés.

Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

¿Qué es el Quantitative Easing y cómo influye en el Dólar?

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

¿Qué es el endurecimiento cuantitativo y cómo influye en el Dólar estadounidense?

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El Nasdaq 100 marcó un máximo diario en 18.243 en la sesión europea. Al comienzo de la sesión americana registró un mínimo en 18.160.

- Alibaba, Sony, Cisco, Walmart y Under Armour darán a conocer sus reportes en el transcurso de esta semana.

El Nasdaq 100 inició la sesión europea estableciendo un máximo diario en 18.243, mientras que la sesión americana abrió a la baja alcanzando un mínimo de 18.160. El índice estableció una resistencia en el corto plazo el día de hoy en 18.215, en confluencia con el 78.6% del retroceso de Fibonacci.

El foco estará sobre los reportes de ganancias y los datos económicos

Los inversionistas estarán atentos esta semana a los reportes de ganancias de varias empresas. Alibaba y Sony reportarán el 14 de mayo, Cisco el 15 de mayo y Walmart junto con Under Armour el viernes 16 de mayo.

Jerome Powell, presidente de la Fed, dará un discurso el 14 de mayo, siendo la antesala del reporte del IPC que se publicará el 15 de mayo. El consenso espera una disminución de la inflación general al 3.4% anual desde un 3.5%.

Niveles técnicos en el Nasdaq

Observamos un soporte en el corto plazo en 18.160, en confluencia con el retroceso al 50% de Fibonacci. El segundo soporte está en 18.090, siendo el mínimo de la sesión del 10 de mayo. La siguiente resistencia se ubica en 18.240, área que ha sido rechazada el 10 y 13 de mayo.

Gráfico de 15 minutos Nasdaq 100

- El GBP/USD sube por la debilidad del Dólar estadounidense y supera la DMA de 200.

- Si los compradores recuperan 1.2600, se espera una prueba de 1.2700 a corto plazo.

- Si el par cae por debajo de 1.2500, habrá que esperar una caída hacia 1.2445 y 1.2299.

La Libra esterlina gana terreno frente al Dólar estadounidense y supera la media móvil de 200 días (DMA) de 1.2541 en las primeras operaciones de la sesión norteamericana. En el momento de redactar estas líneas, el par GBP/USD cotiza en 1.2566, con una subida del 0.36%.

Análisis del precio del GBP/USD: Perspectiva técnica

Actualmente el par GBP/USD es incierto y muestra un sesgo neutral. Es incapaz de continuar con decisión su tendencia alcista y superar el máximo del 3 de mayo en 1.2634, el último máximo del ciclo. Una vez superado, esto podría exacerbar un repunte hacia el máximo del 9 de abril en 1.2709 antes de desafiar la cifra psicológica de 1.2800.

Por otra parte, lo más probable es una reanudación bajista una vez que los vendedores intervengan y penetren por debajo de la DMA de 200 y 1.2500. Si se superan estos dos niveles, el siguiente soporte se sitúa en 1.2445, el mínimo del 9 de mayo, seguido del mínimo del 22 de abril en 1.2299.

GBP/USD Acción del precio - Gráfico diario

- El Dólar canadiense se mueve a la baja mientras los mercados se centran en los recortes de tipos de la Fed.

- Canadá emitió muchos menos permisos de construcción de lo esperado en marzo.

- Los mercados siguen apostando por dos recortes de tipos en 2024 a pesar de la cautela de la Fed.

El Dólar canadiense (CAD) se movió dentro de los niveles habituales el lunes, mientras un calendario económico con pocos datos da comienzo a una nueva semana bursátil. Los inversores siguen condicionando su apetito de riesgo a las expectativas de recortes de tipos de la Reserva Federal (Fed), con la actualización de los datos de inflación de EE.UU. prevista para finales de semana.

Canadá registró un descenso mayor de lo esperado en los nuevos permisos de construcción emitidos en marzo, pero los datos de principios del ciclo inmobiliario siguen siendo de bajo nivel y de impacto limitado. Los datos económicos canadienses siguen siendo de baja prioridad para el resto de la semana, por lo que los participantes del mercado se centrarán en el Índice de Precios de Producción (IPP) de EE.UU. que se publicará el martes, seguido por la inflación del Índice de Precios al Consumo (IPC) de EE.UU. y las ventas minoristas del miércoles.

Resumen diario de los movimientos del mercado: El Dólar canadiense se mantiene en un punto intermedio mientras predominan las esperanzas de recorte de tipos de interés

- Los permisos de construcción canadienses emitidos en marzo disminuyeron un -11.7%, muy por debajo de la previsión del -4.6%, el mayor descenso mensual de los permisos de construcción desde junio de 2023. Los permisos de construcción de abril también se revisaron ligeramente a la baja del 9.3% al 8.9%.

- La última Encuesta de Expectativas de los Consumidores de la Fed de Nueva York señaló que los consumidores encuestados esperan que la inflación aumente hasta el 3.3% durante el próximo año, por encima del 3.0% de la encuesta anterior.

- Una encuesta de Reuters a 108 economistas mostró que casi dos tercios de los encuestados siguen esperando un recorte de un cuarto de punto de la Fed para septiembre, a pesar de que ninguno espera que la inflación alcance el objetivo del 2% de la Fed antes de 2026.

- Se espera que la inflación anual del Índice de Precios de Producción estadounidense aumente hasta el 2.2% el martes, frente al 2.1% del periodo anterior.

- El miércoles, se prevé que el IPC estadounidense de abril se mantenga estable en el 0.4% mensual y que la cifra anual descienda hasta el 3.4% desde el 3.5% anterior.

Precios del Dólar canadiense hoy

A continuación se muestra la variación porcentual del Dólar Canadiense (CAD) contra las principales divisas listadas para el día de hoy. El Dólar Canadiense se apreció con respecto a la Libra Esterlina.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.22% | 0.28% | -0.27% | -0.05% | 0.12% | -0.11% | -0.14% | |

| EUR | -0.22% | 0.11% | -0.49% | -0.25% | -0.07% | -0.31% | -0.34% | |

| GBP | -0.28% | -0.11% | -0.53% | -0.37% | -0.19% | -0.42% | -0.45% | |

| JPY | 0.27% | 0.49% | 0.53% | 0.25% | 0.36% | 0.22% | 0.12% | |

| CAD | 0.05% | 0.25% | 0.37% | -0.25% | 0.14% | -0.05% | -0.00% | |

| AUD | -0.12% | 0.07% | 0.19% | -0.36% | -0.14% | -0.13% | -0.27% | |

| NZD | 0.11% | 0.31% | 0.42% | -0.22% | 0.05% | 0.13% | -0.03% | |

| CHF | 0.14% | 0.34% | 0.45% | -0.12% | 0.00% | 0.27% | 0.03% |

El mapa de calor muestra las variaciones porcentuales de las principales divisas entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa cotizada se elige en la fila superior. Por ejemplo, si elige el Dólar canadiense en la columna de la izquierda y se desplaza por la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que aparece en el recuadro representará CAD (base)/USD (cotización).

Análisis técnico: El Dólar canadiense cotiza a la baja mientras los mercados se mantienen estables

El Dólar canadiense (CAD) cotiza ajustado el lunes, manteniéndose cerca de las ofertas de apertura de la nueva semana comercial. El CAD se negocia dentro de un cuarto de punto porcentual contra casi todas las divisas principales el lunes y se mantiene casi plano contra el Dólar estadounidense (USD).

El USD/CAD está luchando por encontrar impulso el lunes, manteniéndose cerca de 1,3680. El par se mantiene ofrecido justo por encima de la zona de oferta a corto plazo de 1.3660 a 1.3615. El impulso alcista está limitado por la media móvil exponencial (EMA) de 200 horas justo por debajo de la zona de 1.3700, mientras que los vendedores en corto no han tenido éxito en arrastrar al par de nuevo a 1.3600.

Gráfico horario del USD/CAD

USD/CAD gráfico diario

Preguntas frecuentes sobre el Dólar canadiense

¿Qué factores determinan la cotización del Dólar canadiense?

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

¿Cómo afectan al Dólar canadiense las decisiones del Banco de Canadá?

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

¿Cómo afecta el precio del petróleo al Dólar canadiense?

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

¿Cómo influyen los datos de inflación en el valor del Dólar canadiense?

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

¿Cómo influyen los datos económicos en el valor del Dólar canadiense?

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

El Vicepresidente de la Reserva Federal, Philip Jefferson, declaró el lunes que aboga por mantener los tipos de interés actuales hasta que se produzca una moderación evidente de las presiones sobre los precios.

Declaraciones destacadas

La economía ha avanzado mucho, la inflación ha retrocedido.

El mercado laboral se ha mostrado muy resistente.

Considero que la economía se encuentra en una posición sólida.

El descenso de la inflación se ha atenuado.

La inflación es motivo de preocupación.

Estamos enfocados en la inflación dada la fortaleza general.

Es apropiado que mantengamos el tipo de interés oficial en territorio restrictivo.

Es importante buscar más pruebas de que la inflación está remitiendo.

Conviene mantener el tipo de interés oficial en un nivel restrictivo hasta que se observe una clara disminución de la inflación.

- El USD/MXN ha subido a máximos de dos días en 16.82.

- El Dólar rebota con las declaraciones de los miembros de la Reserva Federal.

- Philip Jefferson, vicepresidente de la Reserva Federal, apuesta por mantener las tasas en niveles altos hasta que no haya una moderación evidente de la inflación.

El USD/MXN retrocedió a un mínimo diario de 16.73 antes del inicio de la sesión americana del lunes. Poco después, el par ha subido a máximos de dos días en 16.82. Al momento de escribir, el par cotiza sobre 16.80, ganando un 0.18% en el día.

El Dólar rebota al alza con las declaraciones de Philip Jefferson

En Estados Unidos, hoy ha hablado el vicepresidente de la Reserva Federal, Philip Jefferson, quien ha asegurado que está a favor de mantener las tasas de interés en los niveles actuales hasta que haya una moderación evidente de las presiones sobre los precios.

El Índice del Dólar (DXY) cayó antes del discurso de Jefferson a un mínimo de seis días en 105.05, subiendo después del mismo a la zona 105.15, aunque el rebote no parece muy consistente por el momento.

Sin más datos por conocerse hoy en EE.UU., el foco pasará mañana a los precios de producción de abril, que se prevén crezcan un 2.2% anual frente al 2.1% de marzo. El miércoles será clave para el Dólar, ya que Estados Unidos publicará sus cifras de inflación de abril, esperándose un aumento del 3.4% anual frente al 3.5% anterior. Se prevé que el IPC subyacente se sitúe en el 3.6% frente al 3.8% previo. Ese mismo día, también se dará a conocer el dato de ventas minoristas de abril.

USD/MXN: Niveles de precio

En caso de seguir avanzando, el USD/MXN encontrará resistencia inicial en 16.85, donde está la media móvil de 100 días. Más arriba espera la zona psicológica de 17.00, que durante los meses previos ha ido alternando entre soporte y resistencia.

A la baja, el primer soporte aguarda en 16.72, mínimo de la pasada semana registrado el 10 de mayo. Un quiebre por debajo de los alrededores de 16.50 puede llevar al par hacia el mínimo de 2024 y de los últimos casi nueve años en 16.26 (9 de abril).

- El índice S&P 500 permanece sin cambios significativos, atento a la publicación del dato de inflación el 15 de mayo.

- Los discursos de los miembros de la FED continúan el día de hoy con Philip N. Jefferson y Loretta J. Mester.

El S&P 500 inició la sesión europea registrando un máximo diario en 5.239, a menos de 25 puntos del máximo histórico ubicado en 5.263, realizado el 28 de marzo. Durante la sesión americana, el índice alcanzó un mínimo en 5.223, y al momento de escribir cotiza en 5.227, en una sesión con bajo volumen.

Los discursos de los miembros de la FED continúan

Philip N. Jefferson realizó unas declaraciones durante la conferencia “Comunicaciones del Banco Central: Teoría y Práctica”. En una serie de preguntas y respuestas con Loretta J. Mester, directora del Banco de la Reserva Federal de Cleveland, Jefferson apuntó que los tipos deberían permanecer altos hasta que la moderación de la inflación no sea evidente.

Niveles técnicos en el S&P 500

El S&P 500 estableció un soporte en el corto plazo en 5.223, siendo el mínimo de la sesión americana y confluencia del retroceso al 50% de Fibonacci. El siguiente soporte lo observamos en 5.207, mínimo del 10 de mayo. La resistencia próxima la tenemos en el máximo de la sesión del día de hoy en 5.239. De superarse, el siguiente objetivo es 5.263, máximo histórico alcanzado el 28 de marzo.

Gráfico de 15 minutos S&P 500

- El par USD/CAD cae bruscamente desde 1.3700 en medio de la debilidad del Dólar estadounidense.

- Los inversores esperan la inflación de EE.UU. para obtener nuevas orientaciones sobre los tipos de interés.

- Los sólidos datos de empleo canadienses agravan la incertidumbre sobre las perspectivas de recorte de tipos del BoC.

El par USD/CAD retrocede bruscamente mientras intenta recuperar la resistencia del nivel redondo de 1.3700 en la sesión americana del lunes. El Dólar canadiense se ve presionado por la fuerte caída del Dólar estadounidense debido a la firme especulación de que la Reserva Federal (Fed) comenzará a reducir los tipos de interés a partir de la reunión de septiembre.

Esto también ha mejorado el apetito por el riesgo de los inversores. El S&P 500 abre en positivo, mostrando un sentimiento alegre en el mercado. El Índice del Dólar estadounidense (DXY), que sigue la cotización del billete verde frente a seis divisas principales, se mantiene débil cerca del soporte crucial de 105.00. El rendimiento del Tesoro estadounidense a 10 años cae bruscamente hasta el 4.47%. La confianza cada vez mayor de los inversores en que la Fed vuelva a la normalización de su política es un escenario desfavorable para el Dólar estadounidense y el rendimiento de los bonos.

El Dólar estadounidense se encuentra bajo presión, ya que la debilidad de las Nóminas no Agrícolas (NFP) de abril y unas solicitudes iniciales de subsidio de desempleo mayores de lo esperado para la semana que finaliza el 3 de mayo han mermado la confianza de los inversores en la fortaleza del mercado laboral.

Mientras tanto, los inversores se centran en los datos de inflación de EE.UU. de abril, que se publicarán el miércoles. Unos datos de inflación más elevados de lo esperado neutralizarían el impacto de las menores contrataciones y el menor crecimiento salarial de abril y obligarían a los operadores a deshacer sus apuestas a favor de recortes de tipos en septiembre. Por el contrario, unos datos de inflación débiles impulsarían aún más las perspectivas de recorte de tipos de la Fed.

En el frente del Dólar canadiense, los sólidos datos de empleo de abril han disparado las expectativas del Banco de Canadá (BoC), que pivotará hacia la normalización de la política monetaria a partir de la reunión de junio. Statistics Canada informó que los empleadores canadienses contrataron a 90.400 personas en busca de empleo en abril, significativamente por encima del consenso de 18.000. En marzo, el mercado laboral registró un despido de 2.200 empleados. La tasa de desempleo se mantiene estable en el 6.1%, mientras que los inversores estimaban que el paro subiría al 6.2%.

El Dólar estadounidense ha abierto la jornada del lunes 13 de mayo alrededor de 3.893,35 frente al Peso colombiano, pero tras la apertura de Wall Street ha caído a un mínimo diario de 3.882,00.

Al momento de escribir, el USD/COP cotiza sobre 3.887,51, perdiendo un 0.08% en el día.

Colombia publicará esta semana varios datos clave

- El lunes, los mercados están cerrados en Colombia por el festivo de la Ascensión.

- Mañana martes, Colombia publicará los datos de producción industrial y ventas minoristas de marzo. Ambos cayeron en febrero, un 2.2% y un 1.8%, respectivamente.

- El miércoles llegará el turno del PIB del primer trimestre, después de que en el cuarto tercio de 2023 la economía colombiana creciera un 0.3%.

- En Estados Unidos, hoy ha hablado el vicepresidente de la Reserva Federal, Philip Jefferson, quien ha asegurado que está a favor de mantener las tasas de interés en los niveles actuales hasta que haya una moderación evidente de las presiones sobre los precios.

- El EUR/USD sube por encima de 1.0780 al mejorar el atractivo de los activos de riesgo.

- Se espera que el BCE comience a reducir los tipos de interés en junio.

- Los inversores esperan con interés los datos de inflación de EE.UU. para obtener nuevas orientaciones sobre los tipos de interés de la Fed.

El par EUR/USD sube a 1.0780 en la última hora de la sesión europea del lunes debido a la mejora del sentimiento del mercado. El par de divisas principales mantiene las ganancias, ya que los operadores han descontado que los recortes de los tipos de interés del Banco Central Europeo (B CE) serán mayores y comenzarán antes que los de la Reserva Federal (Fed). Los mercados financieros han anticipado que el BCE reducirá los tipos de interés en 70 puntos básicos (pb) este año y que empezará a bajarlos a partir de la reunión de junio.

Por el contrario, se espera que la Fed empiece a reducir los tipos de interés a partir de septiembre y los inversores esperan que la Fed baje los tipos de interés en 45 puntos básicos de aquí a finales de año.

Esta semana, el euro se guiará por los datos preliminares del Producto Interior Bruto (PIB) de la Eurozona del 1er trimestre, que se publicarán el miércoles. Se espera que Eurostat informe de que la economía ha crecido un 0.3% y un 0.4% trimestral y anual, respectivamente. El EUR/USD también se verá influido por los datos del Índice de Precios al Consumo (IPC) de abril en Estados Unidos, que también se publicarán el miércoles.

Resumen diario de los movimientos del mercado: El EUR/USD se mantiene firme a la espera de los datos económicos de la Eurozona y EE.UU

- El EUR/USD se aferra a las ganancias cerca de 1.0780 mientras el sentimiento del mercado es optimista. Los futuros del S&P 500 registran ganancias nominales en la sesión europea, ya que los inversores se desmarcan de la incertidumbre antes de los datos del Índice de Precios al Consumo (IPC) de abril en Estados Unidos, que se publicarán el miércoles.

- Los economistas prevén que la inflación general anual descienda al 3.4% en abril, frente al 3.5% de marzo. Se estima que el IPC subyacente anual, que excluye los precios volátiles de los alimentos y la energía, se ha desacelerado hasta el 3.6% desde la lectura anterior del 3.8%. Se espera que la inflación mensual general y subyacente se haya ralentizado hasta el 0,3%, frente a la lectura anterior del 0,4%.

- Los datos de la inflación al consumo en EE.UU. influirán significativamente en las expectativas del mercado sobre los recortes de tipos de la Reserva Federal, que los inversores anticipan actualmente para la reunión de septiembre. La herramienta FedEWatch de CME muestra que hay un 61% de probabilidades de que los tipos de interés bajen de su rango actual del 5.25%-5.50%.

- Antes de los datos del IPC estadounidense, los inversores se centrarán en los datos del índice de precios al productor (IPP) de abril, que se publicarán el martes. El dato de la inflación de los productores indicará si los empresarios subieron o bajaron los precios de los bienes y servicios en los locales.

- El Índice del Dólar estadounidense (DXY), que mide el valor del billete verde frente a seis divisas principales, se mantiene estable en torno a los 105.30 durante la sesión europea del lunes. La semana pasada, el Dólar se vio presionado por el significativo aumento de las solicitudes iniciales de subsidio de desempleo de la semana que finalizó el 3 de mayo, que mermó la confianza de los inversores en la fortaleza del mercado laboral estadounidense.

Análisis técnico: El EUR/USD cotiza cerca de la EMA de 200 días cerca de 1.0800

El par EUR/USD recupera las pérdidas del viernes y sube a 1.0780, cerca de la media móvil exponencial (EMA) de 200 días..

El EUR/USD se acerca constantemente a la frontera descendente del patrón de triángulo simétrico formado en un marco temporal diario, que se traza desde el máximo del 28 de diciembre en torno a 1.1140. El borde ascendente del triángulo está marcado desde el mínimo del 3 de octubre en 1.0448. La formación del triángulo simétrico muestra una fuerte contracción de la volatilidad.

El RSI de 14 periodos oscila dentro del rango 40.00-60.00, lo que sugiere indecisión entre los participantes del mercado.

Indicadores económicos

Índice de precios al consumo sin alimentos ni energía (interanual)

Las tendencias inflacionistas o deflacionistas se miden sumando periódicamente los precios de una cesta de bienes y servicios representativos y presentando los datos como el Índice de Precios de Consumo (IPC). Los datos del IPC son recopilados mensualmente y publicados por el Departamento de Estadísticas Laborales de Estados Unidos. La lectura interanual compara los precios de los bienes en el mes de referencia con el mismo mes del año anterior. El IPC sin alimentos ni energía excluye los componentes más volátiles de los alimentos y la energía para ofrecer una medida más precisa de la presión sobre los precios. En términos generales, una lectura alta es alcista para el dólar estadounidense (USD), mientras que una lectura baja se considera bajista.

Más información.Próxima publicación: Mié 15 mayo 2024 12:30

Periodicidad: Mensual

Consenso: 3.6%

Anterior: 3,8

Fuente: Oficina de Estadísticas Laborales de EE.UU

La Reserva Federal de EE.UU. tiene el doble mandato de mantener la estabilidad de precios y el máximo empleo. Según dicho mandato, la inflación debería situarse en torno al 2% interanual y se ha convertido en el pilar más débil de la directiva del banco central desde que el mundo sufrió una pandemia, que se extiende hasta estos días. Las presiones sobre los precios siguen aumentando en medio de los problemas y estrangulamientos de la cadena de suministro, y el Índice de Precios de Consumo (IPC) se mantiene en máximos de varias décadas. La Reserva Federal ya ha tomado medidas para frenar la inflación y se espera que mantenga una postura agresiva en el futuro inmediato.

- La Libra esterlina se mantiene por encima de 1.2500 gracias a los buenos datos del PIB británico del primer trimestre.

- La economía británica creció un 0.6%, saliendo así de la recesión prevista para el segundo semestre de 2023.

- Los inversores están a la espera de los datos de empleo en el Reino Unido y de la inflación en Estados Unidos.

La Libra esterlina (GBP) exhibe fortaleza por encima del soporte psicológico de 1.2500 frente al Dólar estadounidense (USD) en la última sesión europea del lunes. El par GBP/USD se mantiene firme mientras el Dólar estadounidense lucha por recuperarse de unas solicitudes iniciales de subsidio por desempleo superiores a las esperadas para la semana que finalizó el 3 de mayo, que suscitaron preocupación por la salud del mercado laboral estadounidense.

La confianza de los mercados financieros en que la Reserva Federal (Fed) estadounidense comience a bajar los tipos de interés a partir de la reunión de septiembre ha aumentado a medida que se han enfriado las condiciones del mercado laboral estadounidense. De momento, los inversores centran su atención en los datos del Índice de Precios al Consumo (IPC) estadounidense de abril, que se publicarán el miércoles.

Se prevé que el IPC general anual se haya suavizado hasta el 3.4% desde el 3.5% de marzo. En el mismo periodo, la inflación subyacente, que elimina la volatilidad de los precios de los alimentos y la energía, se desaceleraría hasta el 3.6% desde el 3.8% anterior. Los economistas prevén que el IPC general y el subyacente hayan crecido a un ritmo más lento del 0.3%, frente al 0.4% anterior.

Resumen diario de los movimientos del mercado: La Libra esterlina aprovecha los múltiples vientos favorables

- La Libra esterlina mantiene su fortaleza inspirada por los sólidos datos del Producto Interior Bruto (PIB) del primer trimestre del Reino Unido publicados el viernes. La Oficina de Estadísticas Nacionales del Reino Unido (ONS) informó que la economía se expandió a un ritmo más fuerte del 0.6%, superando las estimaciones del 0.4%. De este modo, se puso fin a la recesión técnica registrada en el segundo semestre de 2023.

- Tras los datos del PIB, el Canciller británico, Jeremy Hunt, declaró: "No hay duda de que han sido unos años difíciles, pero las cifras de crecimiento de hoy son la prueba de que la economía está recuperando la plena salud por primera vez desde la pandemia", informó Reuters.

- Tras los sólidos datos de crecimiento del Reino Unido, la fortaleza de la economía británica se pondrá a prueba ahora con los datos del mercado laboral, que se publicarán el martes. Los economistas esperan que la tasa de desempleo de la OIT correspondiente a los tres meses que finalizaron en marzo aumente hasta el 4.3% desde la lectura anterior del 4.2%. Aparte de la tasa de desempleo, los inversores estarán muy atentos a los datos sobre las ganancias medias, que han estado alimentando la inflación de los servicios, que es casi el doble de lo que debería ser coherente para reducir la inflación al objetivo del 2%.

- Se estima que las ganancias medias anuales, incluidas las primas, se han ralentizado hasta el 5.3% en los tres meses que finalizaron en marzo, frente a la lectura anterior del 5.6%. Un fuerte descenso del impulso del crecimiento salarial aumentaría las expectativas de que el BoE comience a reducir los tipos de interés en junio.

- La semana pasada, el BoE mantuvo los tipos de interés en el 5.25% por sexta vez consecutiva. En general, la comunicación del BoE indicó que se está inclinando rápidamente hacia la normalización de la política. El subgobernador del BoE, Dave Ramsden, se unió a la responsable de política monetaria, Swati Dhingra, y votó a favor de un recorte de tipos de 25 puntos básicos (pb), hasta el 5.0%. En la conferencia de prensa, el gobernador del BoE, Andrew Bailey, dijo que el banco central podría aplicar más recortes de tipos de los que los inversores habían previsto.

Análisis técnico: La Libra esterlina se mantiene bien soportada por encima de 1,2500

La Libra esterlina avanza hasta 1,2540 el lunes debido a los múltiples vientos favorables. El par GBP/USD se recuperó con fuerza del retroceso de Fibonacci del 50% (trazado desde el mínimo del 22 de abril en 1.2299 hasta el máximo del 3 de mayo en 1.2634) cerca de 1.2470. La Libra sigue pegado a la media móvil exponencial (EMA) de 20 días, que cotiza en torno a 1.2520, lo que sugiere una tendencia lateral.

El par sigue por debajo de la línea del cuello de la cabeza y el hombro (H & S) patrón gráfico formado en un marco de tiempo diario. El 12 de abril, la Libra cayó bruscamente tras romper por debajo de la línea del cuello del patrón de hombro y cabeza trazado desde el mínimo del 8 de diciembre en torno a 1.2500.

El RSI de 14 periodos oscila en el rango 40.00-60.00, lo que sugiere indecisión entre los participantes del mercado.

Indicadores económicos

Índice de Precios al Consumo sin alimentos ni energía (anual)

Las tendencias inflacionistas o deflacionistas se miden sumando periódicamente los precios de una cesta de bienes y servicios representativos y presentando los datos como Índice de Precios al Consumo (IPC). Los datos del IPC se recopilan mensualmente y los publica el Departamento de Estadísticas Laborales de Estados Unidos. La lectura anual compara los precios de los bienes en el mes de referencia con el mismo mes del año anterior. El IPC sin alimentos ni energía excluye los componentes más volátiles de los alimentos y la energía para ofrecer una medida más precisa de la presión sobre los precios. En términos generales, una lectura alta es alcista para el Dólar estadounidense (USD), mientras que una lectura baja se considera bajista.

Más información.Próxima publicación: Mié 15 mayo 2024 12:30

Periodicidad: Mensual

Consenso: 3.6%

Anterior: 3,8

Fuente: Oficina de Estadísticas Laborales de EE.UU

La Reserva Federal de EE.UU. tiene el doble mandato de mantener la estabilidad de precios y el máximo empleo. Según dicho mandato, la inflación debería situarse en torno al 2% anual y se ha convertido en el pilar más débil de la directiva del banco central desde que el mundo sufrió una pandemia, que se extiende hasta estos días. Las presiones sobre los precios siguen aumentando en medio de problemas y cuellos de botella en la cadena de suministro, con el Índice de Precios al Consumo (IPC) en máximos de varias décadas. La Fed ya ha tomado medidas para contener la inflación y se espera que mantenga una postura agresiva en el futuro inmediato.

- El Yen japonés sigue cayendo ante la incertidumbre de los inversores sobre la prolongación del proceso de normalización de la política monetaria del BoJ.

- Se estima que la economía japonesa se contrajo un 0.4% en el periodo enero-marzo, mostrando un débil comienzo de año.

- El Dólar estadounidense bailará al son de los datos sobre la inflación de los consumidores y los productores estadounidenses.

En la sesión europea del lunes, el Yen japonés (JPY) continuó cayendo hasta los 156.00 frente al Dólar estadounidense (USD). El par USD/JPY se mueve al alza, ya que los inversores temen que el aumento de la inflación en la economía japonesa se deba principalmente a la debilidad del yen, que debería verse impulsada por una espiral de crecimiento salarial para que las presiones sobre los precios se mantengan de forma sostenida por encima de la tasa deseada del 2%.

El comunicado del Resumen de opiniones (SOP) del Banco de Japón (BoJ) para la reunión de abril, publicado la semana pasada, indicaba que las presiones inflacionistas en Japón están inducidas principalmente por la debilidad del Yen. Los responsables políticos debatieron posibles escenarios para nuevas subidas de tipos. Uno de los miembros dijo que el grado de recuperación del consumo hacia la segunda mitad de este año será clave a la hora de considerar el momento para el próximo cambio de política.

Esta semana, las perspectivas del Yen japonés se guiarán por los datos preliminares del Producto Interior Bruto (PIB) japonés del primer trimestre, que se publicarán el jueves. El consenso sugiere que la economía japonesa se contrajo un 0.4% en el periodo enero-marzo, tras haberse expandido un 0.1% en el último trimestre de 2023. Sobre una base anualizada, se estima que la economía japonesa se contrajo significativamente un 1.5%.

Resumen diario de los movimientos del mercado: El yen japonés se debilita a pesar de la debilidad del dólar

- El Yen japonés amplía su caída hasta cerca de 156.00 frente al Dólar estadounidense, a pesar de que el Dólar estadounidense está en retroceso debido a la creciente preocupación sobre la fortaleza del mercado laboral de los Estados Unidos tras la debilidad de las Nóminas no Agrícolas (NFP) de abril, el descenso de las Ofertas de Empleo de marzo y el gran número de personas que solicitaron prestaciones por desempleo por primera vez en la semana que finalizó el 3 de mayo. El Índice del Dólar estadounidense (DXY), que sigue la cotización del Dólar frente a seis divisas principales, se sitúa ligeramente por debajo de 105,30 puntos.

- En el escenario actual, la relajación de las tensas condiciones del mercado laboral es desfavorable para el Dólar estadounidense y los rendimientos de los bonos, ya que muestra un debilitamiento de las perspectivas de inflación, lo que refuerza la especulación sobre la vuelta de la Reserva Federal (Fed) de EE.UU. a la normalización de la política monetaria. La herramienta FedWatch de CME muestra que la reunión de septiembre será la primera en la que se bajarán los tipos de interés de su rango actual del 5,25%-5,50%.

- Esta semana, los inversores se centrarán en los datos del Índice de Precios de Producción (IPP), el Índice de Precios al Consumo (IPC) y las ventas minoristas de abril en Estados Unidos. El martes se publicarán los datos del IPP estadounidense, que mostrarán la variación de los precios de los bienes y servicios por parte de los empresarios. El miércoles se publicarán los datos sobre la inflación al consumo y las ventas minoristas, que proporcionarán nuevas pistas sobre las perspectivas de los tipos de interés.

- Los economistas prevén que el IPC general y el IPC subyacente aumenten un 0.3% en abril, una cifra inferior a la de marzo (0.4%). Se prevé que el IPC general anual haya bajado al 3.4% desde el 3.5% de marzo. En el mismo periodo, la inflación subyacente, que elimina la volatilidad de los precios de los alimentos y la energía, se desaceleraría hasta el 3.6% desde el 3.8% anterior.

- Los buenos datos de inflación contrarrestarán el optimismo de los inversores ante una bajada de tipos de la Fed en septiembre, basada en la relajación de los datos del mercado laboral. Por el contrario, unas cifras de inflación suaves reforzarán la confianza de los inversores en que la Fed reduzca los tipos de interés a partir de septiembre. Los operadores podrían aumentar las apuestas a que la Fed empiece a bajar los tipos de interés en julio si los datos de inflación se desaceleran más de lo previsto.

Análisis técnico: El Yen japonés retrocede un 50% desde el mínimo de varios años de 160.32

El yen japonés retrocede un 50% desde el mínimo de abril de 160.32 frente al Dólar estadounidense, donde los inversores sospechan que las autoridades japonesas intervinieron. Los inversores sospecharon de una probable intervención después de que los datos del BoJ sugirieran que gastó cerca de 60.000 millones de yenes para evitar una mayor caída. El par USD/JPY cayó hasta cerca de 151.82 tras la sospecha de una intervención furtiva.

La media móvil exponencial (EMA) de 200 periodos, que actualmente cotiza cerca de 156.00, actuó como soporte principal para los alcistas del Dólar estadounidense. El soporte cerca de la EMA 200 sugirió que una perspectiva positiva a largo plazo está intacta.

El RSI de 14 periodos se sitúa en torno a 60.00 puntos. Una ruptura decisiva por encima de este nivel activará el impulso alcista.

Preguntas frecuentes sobre el Yen japonés

¿Qué factores determinan la cotización del Yen japonés?

El Yen japonés (JPY) es una de las divisas más negociadas del mundo. Su valor viene determinado en líneas generales por la marcha de la economía japonesa, pero más concretamente por la política del Banco de Japón, el diferencial entre los rendimientos de los bonos japoneses y estadounidenses o el sentimiento de riesgo entre los operadores, entre otros factores.

¿Cómo afectan al Yen japonés las decisiones del Banco de Japón?

Uno de los mandatos del Banco de Japón es el control de divisas, por lo que sus movimientos son clave para el Yen. El BoJ ha intervenido directamente en los mercados de divisas en ocasiones, generalmente para bajar el valor del Yen, aunque se abstiene de hacerlo a menudo debido a las preocupaciones políticas de sus principales socios comerciales. La actual política monetaria ultralaxa del BoJ, basada en estímulos masivos a la economía, ha provocado la depreciación del Yen frente a sus principales pares monetarios. Este proceso se ha exacerbado más recientemente debido a una creciente divergencia de políticas entre el Banco de Japón y otros bancos centrales principales, que han optado por aumentar bruscamente los tipos de interés para luchar contra niveles de inflación de décadas.

¿Cómo afecta al Yen japonés el diferencial entre el rendimiento de los bonos japoneses y el de los bonos estadounidenses?

La postura del Banco de Japón de mantener una política monetaria ultralaxa ha provocado un aumento de la divergencia política con otros bancos centrales, en particular con la Reserva Federal estadounidense. Esto favorece la ampliación del diferencial entre los bonos estadounidenses y japoneses a 10 años, lo que favorece al Dólar frente al Yen.

¿Cómo influye el sentimiento de riesgo general en el Yen japonés?

El Yen japonés suele considerarse una inversión de refugio seguro. Esto significa que en tiempos de tensión en los mercados, los inversores son más propensos a poner su dinero en la moneda japonesa debido a su supuesta fiabilidad y estabilidad. En épocas turbulentas, es probable que el Yen se revalorice frente a otras divisas en las que se considera más arriesgado invertir.

- El petróleo retrocede a 78.00$ tras un intento fallido de superar los 80.00$ el viernes.

- En todo el mundo surgen más críticas contra Israel y su estrategia en Gaza.

- El Índice del Dólar estadounidense se mantiene estable en torno a 105.30, a la espera de los datos del IPC estadounidense de esta semana.

Los precios del Petróleo suben ligeramente el lunes, pero los niveles están en rojo tras cerrar casi planos la semana pasada. El oro negro no ha podido remontar debido al aumento de las tensiones en Oriente Próximo, después de que EE.UU. suspendiera el suministro de ciertas armas a Israel en medio de la preocupación por la ofensiva de Rafah. Mientras tanto, aumentan las especulaciones sobre la posibilidad de que la OPEP+ no ponga fin a sus recortes voluntarios de producción en la próxima reunión de junio.