- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- Arm Holdings (ARM) sube un 4.60%, en sintonía con ON Semiconductor, que presenta una ganancia de un 3.54%, diario.

- Los inversionistas se preparan para los reportes trimestrales de Netflix e Interactive Brokers.

El Nasdaq 100 estableció un mínimo del día en 20.151 durante la sesión europea, encontrando compradores que llevaron el índice tecnológico a un máximo diario en 20.526. Actualmente, el Nasdaq 100 cotiza en 20.315, ganando un 0.50% en la jornada de hoy.

El foco de los inversores estará puesto en el reporte de ganancias de Netflix

La compañía de streaming por suscripción dará a conocer sus resultados correspondientes al segundo trimestre la próxima semana, el consenso de los analistas espera ingresos por 9.5 $ B y un beneficio por acción de 4.74 $.

De igual forma, Interactive Brokers publicará su informe trimestral el próximo martes. Las expectativas del mercado indican ingresos por 1.21 $ B y una ganancia por acción de 1.67 $.

Arm Holdings (ARM) se recuperó de las pérdidas sufridas el día de ayer y cerró la jornada en 181.15 $, subiendo un 4.60%. ON Semiconductor presentó una ganancia diaria de 3.54%, cerrando en 76.87 $.

Niveles técnicos en el Nasdaq 100

El Índice realizó un retroceso al primer soporte ubicado en la Media Móvil de 13 periodos ubicada en 20.139. El siguiente soporte se encuentra en 19.965, dado por el retroceso al 78.6% de Fibonacci. La resistencia más cercana está en 20.754, máximo histórico establecido el día de ayer.

Gráfico diario del Nasdaq 100

El Dólar estadounidense pierde terreno frente al Peso colombiano alcanzando un máximo del día en 4.191, encontrando vendedores que llevaron el par a un mínimo diario en 3.916. Al momento de escribir, el USD/COP cotiza en 3.951, perdiendo 0.59% en la jornada del día de hoy.

Los inversionistas estarán atentos a la publicación de la Producción Industrial y las Ventas Minoristas

- El Banco de la República de Colombia publicará el próximo lunes la Producción Industrial, cuyo último resultado correspondiente a abril, se ubicó en 4.1%.

- El Departamento Administrativo Nacional de Estadística (DANE) dará a conocer las ventas minoristas, dato que no ha sido positivo desde el 14 de abril del 2023.

- El USD/COP opera a la baja, al cierre de la sesión americana, alcanzando niveles no vistos desde el 5 de junio.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El Subgobernador Omar Mejía Castelazo votó por un recorte de tasas en la reunión del 27 de junio.

- La mayoría de los miembros de la Junta de Gobierno destacaron el proceso de desinflación a nivel global.

- Se espera que la meta de inflación del 3% converja en el cuarto trimestre del 2025.

Los miembros de la Junta de Gobierno de Banxico coinciden en una trayectoria inflacionaria descendente en el sector de mercancías, aunque la inflación de servicios continúa sin mostrar una clara tendencia a la baja.

El Peso mexicano alcanza máximos de cinco semanas después de darse a conocer las Minutas de Banxico

La mayoría de los miembros puntualizaron que en la mayoría de las economías avanzadas la inflación general ha ido disminuyendo, obedeciendo a menores precios en los precios de los alimentos.

Un miembro señaló que los bancos centrales de las economías avanzadas han enfatizado una mayor dependencia en los datos para sus futuras decisiones de política monetaria. Todos los miembros resaltaron las proyecciones económicas de la Reserva Federal, disminuyendo el número de recortes esperados para el año en curso.

Algunos miembros destacaron que la inflación general en México ha presentado una tendencia al alza desde marzo. Un miembro comentó sobre el escaso progreso en la desinflación desde hace más de medio año.

El Subgobernador Omar Mejía Castelazo votó a favor de reducir 25 puntos base el objetivo para la Tasa de Interés Interbancaria a un día a un nivel de 10.75%, invitando a hacer una reflexión profunda sobre el nivel de restricción apropiado en el contexto actual, no sobre ponderando la evolución de la inflación no subyacente, sobre la cual la política monetaria tiene poca incidencia.

Reacción Peso mexicano

El USD/MXN ha llegado a un primer soporte ubicado en 17.63, dado por el retroceso al 50% de Fibonacci. EL siguiente soporte se encuentra en 17.91, mínimo del 31 de mayo, en convergencia con el retroceso al 23.6% de Fibonacci. La resistencia más cercana está en 18.59, máximo del 28 de junio.

Gráfico diario del USD/MXN

- El precio del Oro se mantiene en el nivel de soporte clave, preparado para la tercera ganancia semanal consecutiva ante las expectativas de recorte de tasas de la Fed.

- El IPP de EE.UU. sube por encima de las estimaciones; el sentimiento del consumidor de la Universidad de Michigan cae, las expectativas de inflación se moderan.

- La herramienta CME FedWatch indica un 94% de probabilidad de un recorte de tasas en septiembre; el Índice del Dólar estadounidense cae más del 0,40% a 104.09.

El precio del Oro se mantuvo por encima de 2.400$ el viernes después de alcanzar un mínimo diario de 2.391$. El metal dorado está preparado para extender sus ganancias por tercera semana consecutiva ante la especulación de que la Reserva Federal (Fed) podría comenzar su ciclo de flexibilización en septiembre. Los datos del Departamento de Trabajo de EE.UU. mostraron que los precios de fábrica subieron por encima de las estimaciones, aunque no lograron apuntalar al Dólar, un viento favorable para el metal precioso.

El XAU/USD se negocia en 2.415$, prácticamente sin cambios. La Oficina de Estadísticas Laborales de EE.UU. reveló el viernes que el Índice de Precios de Producción (IPP) aumentó modestamente en junio, por encima de las estimaciones de los analistas. La lectura preliminar de julio del Sentimiento del Consumidor de la Universidad de Michigan se deterioró, pero las expectativas de inflación se han moderado.

Según la herramienta CME FedWatch, los operadores están valorando una probabilidad del 94% de que la Fed podría recortar las tasas un cuarto de punto porcentual en septiembre.

Por lo tanto, los rendimientos de los bonos del Tesoro de EE.UU. están cayendo, un viento favorable para el metal sin rendimiento, que se beneficia de los bajos rendimientos. El cupón de la nota del Tesoro a 10 años de EE.UU. está rindiendo 4,19%, dos puntos básicos por debajo de su precio de apertura.

Fuentes citadas por Barron’s afirmaron, "La inflación está bajando, pero no va a desaparecer. El Oro y las mineras de Oro son coberturas atractivas contra la inflación."

Mientras tanto, los funcionarios de la Fed han permanecido cautelosos respecto a los cambios en la política monetaria. El presidente de la Fed de Chicago, Goolsbee, señaló que los datos recientes de inflación son "favorables" y podrían acortar el camino de la Fed hacia sus objetivos de inflación.

El presidente de la Fed de St. Louis, Alberto Musalem, declaró que el nivel actual de la tasa de interés es apropiado para las condiciones actuales y espera que la economía crezca entre un 1.5% y un 2% este año.

Mientras tanto, el Índice del Dólar estadounidense (DXY), que sigue el valor del Dólar frente a una cesta de seis divisas, se desplomó más del 0.40% a 104.09.

Resumen diario de los mercados: El precio del oro se mantiene lateralizado tras el IPP de EE.UU.

- El Índice de Precios de Producción (IPP) de EE.UU. de junio aumentó un 0.2% mensual, superando el 0.1% esperado y superior al 0% de mayo. El IPP subyacente subió un 0.4% mensual, superando la previsión del 0.2%.

- En términos anuales, el IPP subió del 2.4% al 2.6%, superando la previsión del 2.3%. La inflación subyacente aumentó al 3%, desde el 2.6%.

- El Sentimiento del Consumidor de la Universidad de Michigan cayó del 68,2 en junio al 66,0 en julio. Las expectativas de inflación a un año fueron las esperadas en 2,9%, por debajo del 3%.

- El Índice del Dólar estadounidense (DXY), que sigue el valor de una cesta de seis divisas frente al Dólar estadounidense, cayó más del 0,30% a 104,12.

- Según la herramienta CME FedWatch, las probabilidades de un recorte de tasas en septiembre son del 88%, frente al 85% del jueves.

- El contrato de futuros de la tasa de fondos federales de diciembre de 2024 implica que la Fed flexibilizará la política en 49 puntos básicos (pb) hacia finales de año, frente a los 39 de un día antes.

- Los precios del oro retrocedieron ligeramente debido a la decisión del Banco Popular de China (PBoC) de detener las compras de oro en junio, como lo hizo en mayo. A finales de junio, China tenía 72,80 millones de onzas troy del metal precioso.

Análisis técnico: Los compradores de oro toman un respiro, el precio del Oro se mantiene por encima de los 2.400$

El precio del oro se consolida por encima de los 2.400$ por segundo día consecutivo después de romper decisivamente la línea de cuello del patrón de hombro-cabeza-hombro. El impulso favorece a los compradores, aunque como lo muestra el RSI plano, están tomando un respiro antes de probar precios más altos.

Dicho esto, el camino de menor resistencia es al alza. La primera resistencia del XAU/USD sería el máximo anual de 2.450$, antes del nivel de 2.500$. Por el contrario, si el oro cae por debajo de la cifra de 2.400$, la próxima zona de demanda será el máximo del 5 de julio en 2.392$. Si se despeja, el XAU/USD continuaría a 2.350$.

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

- El Dow Jones subió 450 puntos para establecer un nuevo máximo histórico por encima de 40.200,00.

- Los mercados están ignorando en gran medida una aceleración de la inflación mayorista del IPP de EE.UU.

- Las encuestas de sentimiento del consumidor en EE.UU. empeoraron, pero las expectativas de inflación a 5 años se suavizaron.

El Promedio Industrial Dow Jones (DJIA) se disparó más de 450 puntos el viernes, ya que los mercados vuelven a tener esperanzas renovadas de recortes de tasas por parte de la Reserva Federal (Fed) en septiembre, incluso cuando la inflación mayorista del Índice de Precios al Productor (IPP) de EE.UU. se aceleró más de lo esperado en junio. Los mercados han enterrado por completo la aguja en las previsiones de recortes de tasas, valorando tres recortes de tasas en 2024 y un 95% de probabilidad de un recorte de tasas el 18 de septiembre.

La inflación mayorista del IPP subyacente de EE.UU. en junio se aceleró al 3.0% interanual, eclipsando por completo el pronóstico del 2.5%, y la cifra del período anterior también vio una revisión al alza al 2.6% desde el 2.3% inicial. A pesar del fuerte aumento de la inflación a nivel de productor, los mercados están reenfocándose en una disminución de la inflación del Índice de Precios al Consumidor (IPC) a principios de la semana para inclinarse firmemente hacia las esperanzas de recortes de tasas.

Según la herramienta FedWatch del CME, las apuestas del mercado de tasas de al menos un recorte de tasas de un cuarto de punto en la decisión de tasas del Comité Federal de Mercado Abierto (FOMC) del 18 de septiembre. Los operadores de tasas también están valorando ahora al menos tres recortes de tasas en total para 2024, un paso por encima de los uno o dos recortes de tasas proyectados por la Fed para diciembre.

En otros datos de EE.UU. el viernes, la encuesta del Índice de sentimiento del consumidor de la Universidad de Michigan cayó a un mínimo de siete meses de 66.0 desde el 68.2 anterior, socavando el pronóstico de un aumento a 68.5, ya que los consumidores estadounidenses se muestran cada vez más desanimados sobre las perspectivas económicas. Las expectativas de inflación a 5 años de la Universidad de Michigan se suavizaron ligeramente en julio, bajando al 2.9% desde el 3.0% anterior, pero los mercados están haciendo un esfuerzo significativo para ignorar cuán más altas son las expectativas de inflación a largo plazo de los consumidores en comparación con la tasa de inflación anual objetivo de la Fed del 2.0%.

Noticias del Dow Jones

El Dow Jones se disparó el viernes, subiendo unos impresionantes 450 puntos y está listo para registrar una de las mejores actuaciones de tres días del índice en el año. Todos menos cuatro de los valores constituyentes del Dow Jones están en verde el viernes, con las pérdidas lideradas por JPMorgan Chase & Co. (JPM), que cayó un -0.94% a 205.50$ por acción. A pesar de presentar ganancias del segundo trimestre mejores de lo esperado, la acción sigue cayendo después de cotizar en máximos históricos antes de los resultados del segundo trimestre. JPM registró beneficios intertrimestrales de 18.1 mil millones, llevando el BPA a 6.12$, superando cómodamente las estimaciones de pronóstico de 5.88$.

En el lado positivo, Intel Corp. (INTC) subió casi un 5%, superando los 35.00$ por acción a medida que continúa la fiebre del mercado de la IA. El Director de Tecnología de Intel, Greg Lavender, señaló recientemente que anticipa que Intel alcanzará los 1 mil millones en ingresos anuales por suscripciones relacionadas con la computación en la nube de IA para el final del año fiscal 2027. Si bien la proyección de crecimiento en los ingresos por servicios de IA es nada menos que espectacular y está ayudando a impulsar aún más las acciones de Intel, la cifra sigue siendo eclipsada por el negocio principal de semiconductores de Intel, que rutinariamente genera ingresos superiores a los 50 mil millones de dólares anuales.

Perspectiva técnica del Dow Jones

El Dow Jones alcanzó un nuevo máximo histórico de 40.260,24 el viernes, subiendo más de 400 puntos mientras los mercados en general se disparan. El DJIA subió más de un porcentaje en la última sesión de la semana de comercio, y el Dow Jones ahora ha subido más del 6% desde el último mínimo notable en la zona de 38.000,00 a finales de mayo.

El índice Dow Jones, registrando nuevos máximos históricos, ahora ha subido un 6.82% en 2024, y ha subido un impresionante 24.59% desde el mínimo del índice en la zona de 32.300,00 a finales de 2023. Las velas diarias están cotizando muy por encima de la media móvil exponencial (EMA) de 200 días en 37.733,00, y los compradores buscarán poner distancia entre las ofertas y el suelo técnico más cercano valorado en la EMA de 50 días cerca de 39.095,00.

Gráfico de cinco minutos del Dow Jones

Gráfico diario del Dow Jones

El Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- El AUD/USD se mantiene en su nivel más alto desde enero cerca de 0.6800.

- Los datos más altos del IPP no detuvieron al par en su tendencia alcista.

- La divergencia de la política monetaria entre el RBA y la Fed agita al par.

El Dólar australiano (AUD) mantuvo su trayectoria positiva frente al USD en la sesión del viernes, subiendo un 0.30% a 0.6780. El AUD reanudó sus ganancias con los participantes del mercado ajustando sus apuestas sobre la Reserva Federal (Fed) tras la publicación de las cifras de inflación de EE.UU. Las cifras calientes del Índice de Precios de Producción (IPP) de EE.UU. no desencadenaron una recuperación en el Dólar.

El Banco de la Reserva de Australia (RBA) está preparado para ser uno de los últimos bancos centrales de las naciones del G10 en iniciar recortes de tasas, un factor que podría extender las ganancias del AUD.

Resumen diario de los mercados: El AUD podría extender sus ganancias mientras el RBA retrasa los recortes y los mercados confían en una Fed más moderada

- En el frente de los datos económicos, el Índice de Precios de Producción (IPP) para la demanda final en EE.UU. subió un 2.6% interanual en junio, según datos publicados por la Oficina de Estadísticas Laborales de EE.UU. el viernes.

- Este resultado fue superior al 2.3% pronosticado, superando el aumento previo del 2.2% en mayo. El IPP subyacente también superó las expectativas del mercado al situarse en 3%.

- Sin embargo, los datos de sentimiento de la Universidad de Michigan estuvieron por debajo de lo esperado en 66,0, en comparación con los 68,5 previstos y los 68,2 anteriores.

- La herramienta Fedwatch del CME predice más de un 80% de probabilidad de un recorte de 25 puntos básicos en septiembre.

- Por otro lado, crece la especulación de que el RBA podría retrasar el ciclo global de recortes de tasas o incluso subir las tasas de interés nuevamente como resultado de la alta inflación en Australia. Esta visión obliga al RBA a mantener su postura de línea dura.

- Además, China, uno de los socios comerciales más cercanos de Australia, ha anunciado sus datos de balanza comercial para junio, mostrando un superávit comercial de 99.05 mil millones de dólares, un aumento significativo respecto a la cifra anterior de 82.62 mil millones de dólares.

Análisis técnico: El AUD/USD mantiene máximos, señales de corrección inminente

El AUD/USD mantiene una postura alcista, reteniendo las alturas alcanzadas en enero. Sin embargo, el RSI y el MACD indican que están cerca de terreno de sobrecompra, lo que sugiere una posible corrección inminente.

Los compradores buscan mantener el rango de 0.6760-0.6780 y superar el área de 0.6800 si es posible. Por el contrario, los niveles de 0.6670, 0.6650 y 0.6630 están establecidos como rangos de soporte en caso de una corrección.

El Dólar australiano

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.

El Banco de la Reserva de Australia (RBA) influye en el Dólar australiano (AUD) fijando el nivel de los tipos de interés que los bancos australianos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés de la economía en su conjunto. El principal objetivo del RBA es mantener una tasa de inflación estable del 2%-3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos en comparación con otros grandes bancos centrales apoyan al AUD, y lo contrario para los relativamente bajos. El RBA también puede utilizar la relajación y el endurecimiento cuantitativo para influir en las condiciones crediticias, siendo la primera negativa para el AUD y la segunda positiva para el AUD.

China es el mayor socio comercial de Australia, por lo que la salud de la economía china influye mucho en el valor del Dólar australiano (AUD). Cuando la economía china va bien, compra más materias primas, bienes y servicios de Australia, lo que aumenta la demanda del AUD y hace subir su valor. Lo contrario ocurre cuando la economía china no crece tan rápido como se esperaba. Por lo tanto, las sorpresas positivas o negativas en los datos de crecimiento chino suelen tener un impacto directo en el Dólar australiano.

El mineral de hierro es la mayor exportación de Australia, con 118.000 millones de dólares al año según datos de 2021, siendo China su principal destino. El precio del mineral de hierro, por lo tanto, puede ser un impulsor del Dólar australiano. Por lo general, si el precio del mineral de hierro sube, el AUD también lo hace, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre cuando el precio del mineral de hierro baja. Los precios más altos del mineral de hierro también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva para Australia, lo que también es positivo para el AUD.

La balanza comercial, que es la diferencia entre lo que un país gana con sus exportaciones y lo que paga por sus importaciones, es otro factor que puede influir en el valor del Dólar australiano. Si Australia produce exportaciones muy solicitadas, su divisa ganará valor exclusivamente por el exceso de demanda creado por los compradores extranjeros que desean adquirir sus exportaciones frente a lo que gasta en comprar importaciones. Por lo tanto, una balanza comercial neta positiva fortalece el AUD, con el efecto contrario si la balanza comercial es negativa.

Los metales básicos se han mantenido fuertes a medida que el optimismo por el estímulo se incorpora, sin embargo, hay un nivel creciente de tendencia bajista en el terreno en China, TDS com

Los metales básicos ven sus posiciones largas liquidadas

"Con el próximo plenario en China ganando mucha atención del mercado, los metales básicos se han mantenido fuertes a medida que el optimismo por el estímulo se incorpora. Sin embargo, nuestro seguimiento de los principales traders de la Bolsa de Futuros de Shanghái (SHFE) destaca un nivel creciente de tendencia bajista en el terreno en China."

"Los traders añaden casi 5k lotes cortos y liquidan posiciones largas en Cobre, viendo su posición neta corta crecer hasta aproximadamente el nivel más grande que ha tenido desde el comienzo del año. De igual manera, en Aluminio, los traders chinos han añadido 8k lotes cortos y reducido posiciones largas, viendo su posición volverse neta corta después de mantener una posición larga notable. El Zinc también vio una fuerte liquidación de 8k lotes de posiciones largas."

"Las presiones están aumentando sobre los metales industriales a medida que nuestro indicador de demanda global de commodities continúa debilitándose. Cualquier decepción sobre el posible estímulo chino probablemente verá continuas liquidaciones de posicionamientos inflados. A medida que el impulso alcista no se manifiesta, los CTAs se han convertido en vendedores recientes del Metal Rojo, mientras que el Aluminio también podría estar en la mira a corto plazo."

El Oro (XAU/USD) cotizó fuerte el jueves, los asesores de comercio de commodities (CTAs) están deshaciendo una parte de su longitud. En cuanto a la Plata (XAG/USD), los principales fondos de la Bolsa de Futuros de Shanghái (SHFE) redujeron rápidamente su posición neta en 9k lotes, señalan los traders de commodities de TDS.

Se espera que la demanda asiática se mantenga fuerte

"A pesar del fuerte movimiento de ayer en el Oro, los CTAs están deshaciendo una parte de su longitud, necesitando ver precios cómodamente por encima de 2.437$/oz para añadir más longitud. Mientras que algunos gestores de fondos pueden estar tomando ganancias cerca de máximos históricos, los datos de inflación por debajo de lo esperado y los datos de empleo más suaves reforzaron las expectativas de un inicio del ciclo de recortes de la Fed en septiembre."

"La primera evidencia de un renovado interés está comenzando a mostrarse ya que las posiciones en ETF continúan aumentando en julio, después de que junio viera el primer aumento mensual desde mayo de 2023. Mientras que las reservas de Oro chinas se mantuvieron planas por segundo mes consecutivo en medio de su pausa en la compra, los principales traders en la SHFE han añadido nuevamente a sus posiciones netas, destacando que se espera que la demanda asiática se mantenga fuerte."

"En cuanto a la Plata, después del notable aumento en el posicionamiento, los principales fondos de la SHFE redujeron rápidamente su posición neta en 9k lotes durante la noche, mientras que los CTAs también podrían convertirse en vendedores por debajo de 30.78$/oz."

- El Peso mexicano extiende sus ganancias mientras el USD/MXN alcanza 17.68 tras tocar un mínimo de cinco semanas de 17.62.

- La producción industrial de México se recupera en mayo, indicando resiliencia en medio de la desaceleración económica.

- Las actas de Banxico sugieren posibles ajustes de tasas, mientras la inflación de los productores en EE.UU. aumenta y el sentimiento del consumidor se deteriora.

El Peso mexicano extendió su repunte por noveno día consecutivo de negociación frente al Dólar el viernes tras la publicación de las cifras de producción industrial de México y los datos de inflación de junio en EE.UU. del lado de los productores. El USD/MXN cotiza a 17.68, renovando mínimos de cinco semanas de 17.62.

A pesar del debilitamiento anual, la producción industrial de México mostró resiliencia al recuperarse en mayo, tras la caída de las cifras mensuales en abril. Esta recuperación subraya una perspectiva positiva en medio de la desaceleración económica del país.

Mientras tanto, las últimas actas del Banco de México (Banxico) revelaron que el proceso de desinflación ha evolucionado y podría generar discusiones para ajustar las tasas de interés en las próximas reuniones. La junta reconoció la fortaleza del mercado laboral, aunque señaló que el crecimiento ha mostrado signos de debilidad.

Mientras tanto, José Luis Ortega, CIO de Black Rock México, comentó que la inflación en México no volverá a la meta del 3% de Banxico para finales de 2025. Añadió que el ciclo de flexibilización de Banxico será gradual, aunque los ajustes continuarán.

Al otro lado de la frontera, los últimos datos de inflación revelados por la Oficina de Estadísticas Laborales de EE.UU. (BLS) mostraron que los precios pagados por los productores aumentaron por encima de las estimaciones de los economistas, mientras que el sentimiento del consumidor en EE.UU. revelado por la Universidad de Michigan (UoM) se deterioró.

Mientras tanto, los funcionarios de la Reserva Federal (Fed) acapararon los titulares y se mantuvieron cautelosos respecto a los cambios en la política monetaria. El presidente de la Fed de Chicago, Goolsbee, dijo que los datos recientes de inflación son "favorables" y podrían acortar la última milla de la Fed en la inflación.

El presidente de la Fed de St. Louis, Alberto Musalem, dijo que el nivel actual de la tasa de interés es apropiado para las condiciones actuales y ve la economía creciendo entre un 1.5% y un 2% este año.

Resumen diario de los mercados: El Peso mexicano prolonga sus ganancias, a pesar del tono moderado de Banxico

- Los miembros de la junta de Banxico proyectan que el crecimiento será menor de lo esperado, ya que la actividad económica de México ha sido débil desde finales de 2023. La mayoría de los responsables de la política mencionaron que la inflación convergerá hacia el objetivo en el último trimestre de 2025.

- Añadieron que la inflación de los servicios no muestra una clara tendencia a la baja, lo que fue una de las razones para mantener las tasas sin cambios en la reunión de junio.

- La producción industrial (IP) de México en mayo fue del 0.7% mensual, superior al -0.4% de abril y a las estimaciones del 0.4%. En los 12 meses hasta mayo, la IP fue del 1%, lo que cayó bruscamente desde el 5.1% de abril y no alcanzó el 1.2% proyectado.

- Las cifras de inflación de junio en México fueron superiores a lo esperado debido a un aumento en los precios de los alimentos, cuando la mayoría de los economistas esperan que Banxico reanude la reducción de las tasas de interés.

- El Índice de Precios al Productor (PPI) de junio en EE.UU. se expandió un 0.2% mensual, superior al 0.1% esperado y por encima del 0% de mayo. El PPI subyacente fue más alto de lo previsto, con un 0.4% mensual.

- En términos anuales, el PPI subió del 2.4% al 2.6%, por encima de las previsiones del 2.3%. La inflación subyacente fue del 3%, frente al 2.6%.

- El sentimiento del consumidor de la UoM cayó de 68.2 en junio a 66.0 en julio. Las expectativas de inflación a un año fueron como se esperaba, del 2.9%, por debajo del 3%.

- El Índice del Dólar estadounidense (DXY), que sigue el valor de una cesta de seis divisas frente al Dólar estadounidense, cayó más del 0.30% y se sitúa en 104.12.

- Según los datos de la herramienta CME FedWatch, las probabilidades de un recorte en septiembre son del 88%, frente al 85% del jueves.

Análisis técnico: El Peso mexicano capitaliza la debilidad del USD mientras el USD/MXN cae por debajo de 17.70

El USD/MXN sigue cayendo, con los operadores apuntando a una prueba del nivel psicológico de 17.50. El impulso sigue del lado de los vendedores, como lo muestra el Índice de Fuerza Relativa (RSI), aunque pronto se probarán niveles clave de soporte en el par exótico.

Si el USD/MXN cae por debajo de 17.60, el siguiente soporte sería la confluencia del máximo del 5 de diciembre y la media móvil simple (SMA) de 50 días cerca de 17.56/60, seguido por la SMA de 200 días en 17.28. Más pérdidas probarían la SMA de 100 días en 17.20.

Por el contrario, los compradores del USD/MXN necesitan superar el mínimo del ciclo del 24 de junio de 17.87, que se ha convertido en resistencia, antes de desafiar la cifra de 18.00. Se observa un mayor potencial alcista por encima del máximo del 5 de julio en 18.19, seguido por el máximo del 28 de junio de 18.59, permitiendo a los compradores apuntar al máximo anual de 18.99.

El Peso mexicano FAQs

El Peso mexicano es la moneda de curso legal de México. El MXN es la moneda más operada en América Latina y la tercera más negociada del continente americano. El Peso mexicano es la primera moneda del mundo que utilizó el signo $, previo a la utilización posterior del Dólar. El Peso mexicano o MXN se divide en 100 centavos.

Banxico es el Banco de México, el banco central del país. Creado en 1925, provee la moneda nacional, el MXN, y tiene como objetivo prioritario preservar su valor a lo largo del tiempo. Además, el Banco de México administra las reservas internacionales del país, actúa como prestamista de última instancia a la banca y asesora económica y financieramente al gobierno. Banxico utiliza las herramientas y técnicas de la política monetaria para cumplir con su objetivo.

Cuando la inflación es elevada, el valor del Peso mexicano (MXN) tiene a disminuir. Esto implica un aumento en el coste de vida de los mexicanos que afecta su capacidad de inversión y ahorro. A nivel general, la inflación afecta a la economía mexicana porque México importa una cantidad importante de productos de consumo final, como gas, combustible, alimentos, ropa, etc, y una gran cantidad de insumos de producción. Por otra parte, a mayor inflación y deuda menos atractivo es el país para los inversores.

La tasa de cambio entre el USD y el MXN afecta a las importaciones y exportaciones entre Estados Unidos y México, pudiendo afectar a la demanda y los flujos comerciales. El precio del Dólar frente al Peso mexicano se ve afectado por factores como la política monetaria, los tipos de interés, el índice de precios al consumo, el crecimiento económico y algunas decisiones geopolíticas.

La tasa de cambio entre el USD y el MXN afecta a las importaciones y exportaciones entre Estados Unidos y México, pudiendo afectar a la demanda y los flujos comerciales. El precio del Dólar frente al Peso mexicano se ve afectado por factores como la política monetaria, los tipos de interés, el índice de precios al consumo, el crecimiento económico y algunas decisiones geopolíticas.

El Banco Nacional Suizo (SNB) parece estar cerca del final de su ciclo de flexibilización, y el Franco suizo (CHF) debería apreciarse frente tanto al Dólar estadounidense (USD) como al Euro (EUR), señalan los analistas de divisas de UBS.

USD/CHF podría retroceder hacia 0.87

"Creemos que la tasa de política del Banco Nacional Suizo (SNB) está ahora más cerca de su valor terminal después de dos recortes este año en medio de una disminución de la presión inflacionaria subyacente, con un recorte final probable en septiembre."

"Esto significa que el CHF debería apreciarse frente tanto al Dólar estadounidense como al EUR en los próximos 12 meses a medida que la Fed y el Banco Central Europeo (BCE) intensifiquen la flexibilización de la política monetaria."

"La reducción del diferencial de tasas entre EE.UU. y Suiza debería permitir que el USD/CHF retroceda hacia 0.87, desde alrededor de 0.896 en la actualidad, mientras que la incertidumbre política y la consolidación fiscal en Europa deberían apoyar los flujos de refugio seguro hacia el franco."

- El Dólar canadiense retrocedió el viernes mientras los operadores de CAD se retiran para el fin de semana.

- Canadá reveló otra fuerte contracción en los nuevos permisos de construcción.

- La inflación mayorista del IPP de EE.UU. se aceleró, pero los mercados intentan ignorarlo.

El Dólar canadiense (CAD) perdió peso el viernes, cayendo al fondo como una de las principales divisas de peor desempeño en la última sesión de la semana de trading. Los mercados en general están ignorando una inesperada aceleración de la inflación mayorista del Índice de Precios al Productor (IPP) de EE.UU., enfocándose en cambio en la inflación del Índice de Precios al Consumo (IPC) que se enfrió a principios de la semana.

Canadá registró la segunda contracción más pronunciada de 2024 en los permisos de construcción en mayo, debilitando aún más al CAD y preparando al Dólar canadiense para agitarse en el lado bajo mientras los operadores esperan la cifra de inflación del IPC canadiense del próximo martes.

Motores de los mercados: El Dólar canadiense tropieza con malos datos de vivienda

- Los permisos de construcción en Canadá se contrajeron un 12.2% en mayo, la segunda mayor caída en 2024.

- La inflación mayorista del IPP subyacente de EE.UU. se aceleró notablemente en junio, subiendo al 3.0% anual en comparación con el 2.5% esperado.

- La cifra del período anterior también se revisó al alza al 2.6% desde el 2.3% inicial.

- El IPP subyacente mensual de EE.UU. subió un 0.4% mensual, el doble del pronóstico del 0.2%, mientras que la cifra del mes anterior también se revisó al alza al 0.3% desde el 0.0% inicial.

- El Índice de Sentimiento del Consumidor de la Universidad de Michigan para julio cayó a un mínimo de siete meses de 66.0 desde el 68.2 anterior, revirtiendo el aumento previsto a 68.5.

- A pesar del aumento en la inflación a nivel de productor, los mercados en general se inclinan hacia el lado alcista, enfocándose en la cifra de inflación del IPC más baja de lo esperado del jueves.

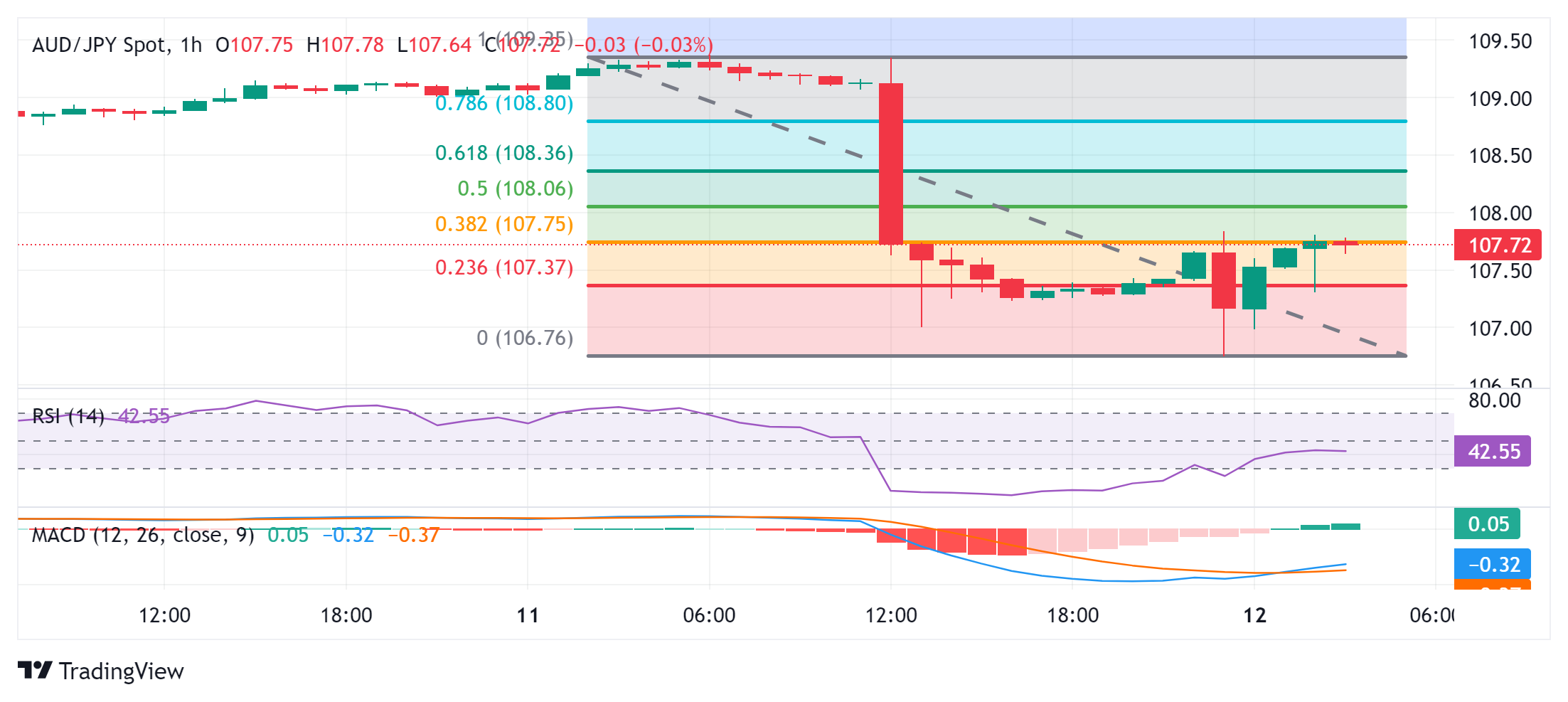

Análisis técnico: USD/CAD atrapado en el rango medio a corto plazo

El Dólar canadiense (CAD) es una de las divisas de peor desempeño el viernes, perdiendo peso en todos los ámbitos y luchando por desarrollar cualquier impulso significativo contra el Dólar estadounidense. El USD/CAD está atrapado justo por encima del nivel de 1.3600, y amenaza con entrar en una fase de consolidación más prolongada ya que el par encuentra pocas razones para avanzar demasiado en cualquier dirección.

Las ofertas intradía permanecen limitadas por debajo de la media móvil exponencial (EMA) de 200 horas en 1.3640, y las pruebas en el lado bajo no logran encontrar un punto de apoyo por debajo de 1.3600. Las velas diarias están respaldadas por la EMA de 200 días en 1.2594, manteniendo un límite en la presión bajista mientras una zona de oferta valorada por encima de 1.3750 limita cualquier intento alcista.

Gráfico horario del USD/CAD

Gráfico diario del USD/CAD

El Dólar canadiense FAQs

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

El Dólar australiano (AUD) debería apreciarse frente al Dólar estadounidense (USD) y el Dólar neozelandés (NZD) en medio de una inflación subyacente persistente, señalan los estrategas de divisas de UBS.

El AUD se volverá alcista frente al USD y el NZD

"Tras los datos de inflación más fuertes de lo esperado para mayo, creemos que un informe laboral robusto y un IPC trimestral más alto para el segundo trimestre probablemente llevarán a una subida de tipos de interés por parte del Banco de la Reserva de Australia (RBA) en agosto. Esto respalda nuestra recomendación de vender los riesgos de precio a la baja del AUD/USD."

"También vemos una oportunidad para ir en largo con el AUD frente al NZD, ya que el Banco de la Reserva de Nueva Zelanda (RBNZ) hizo un giro sorpresa esta semana señalando una actividad económica en deterioro y una inflación en desaceleración."

"Ahora esperamos que el RBNZ recorte las tasas en agosto, en lugar de noviembre, y creemos que el NZD podría tener un rendimiento inferior al de otras divisas del G10."

- El Dólar estadounidense continúa perdiendo terreno a la luz de las débiles cifras del IPC y los datos de la UoM.

- Los mercados aún prevén un recorte de tasas en septiembre.

- A pesar de los datos elevados del IPP, los rendimientos del Tesoro estadounidense están cayendo, disminuyendo el atractivo del USD.

El Índice del Dólar estadounidense (DXY) se mantiene débil el viernes, situándose en mínimos de abril. Esto es en gran medida una respuesta a las débiles cifras del Índice de Precios al Consumo (IPC) de EE.UU. del jueves, combinadas con datos más suaves del sentimiento de la Universidad de Michigan (UoM), ambos apoyando la perspectiva de un recorte de tasas de la Reserva Federal (Fed) en septiembre.

Aunque la confianza del mercado en un recorte de tasas pendiente está creciendo, los funcionarios de la Fed han mantenido un enfoque cuidadoso, enfatizando su dependencia en un análisis riguroso de los datos antes de iniciar cambios tan sustanciales.

Resumen diario de los mercados: El DXY se debilita a pesar del aumento del IPP

- El Índice de Precios al Productor (IPP) de EE.UU. para la demanda final subió al 2.6% interanual en junio, un aumento desde el 2.2% del mes pasado, según reveló el viernes la Oficina de Estadísticas Laborales de EE.UU. (BLS). Este resultado superó las expectativas del mercado del 2.3%.

- El IPP subyacente anual aumentó un 3% durante el mismo período, superando tanto el aumento del mes anterior como la cifra anticipada por el mercado del 2.3%.

- En términos mensuales, el IPP y el IPP subyacente aumentaron un 0.2% y un 0.4%, respectivamente.

- A pesar de los datos positivos del IPP, las cifras suaves del IPC y los datos más suaves del sentimiento de la UoM (reportados en 66.0 frente al pronóstico de 68.5 y el valor anterior de 68.2) continúan reforzando el argumento de un recorte de tasas en septiembre.

- La herramienta CME FedWatch ahora muestra una probabilidad del 86% de un recorte de 25 puntos básicos en septiembre, y algunos inversores apuestan por un recorte de 50 puntos básicos.

Perspectiva técnica del DXY: El sentimiento bajista empeora a medida que el DXY rompe la SMA de 200 días

La ruptura del Índice DXY de su media móvil simple (SMA) de 200 días ha intensificado la perspectiva negativa para el USD, con indicadores como el RSI y el MACD aún en una trayectoria negativa.

El índice ahora se negocia en su nivel más bajo desde abril, amplificando el sentimiento bajista. Pero después de perder más del 0.80% en solo dos sesiones, una ligera corrección al alza puede ser posible. Sin embargo, la perspectiva técnica general sigue siendo bajista.

El Dólar estadounidense

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

Las posiciones cortas de los inversores especulativos en Yen japonés (JPY) están cerca de un récord. El USDJPY podría experimentar episodios de retrocesos si los datos de EE.UU. continúan apuntando a un aterrizaje suave, señalan los estrategas de FX de UBS.

Las posiciones cortas del Yen están cerca de un récord

"El Yen japonés saltó hasta un 3% frente al Dólar estadounidense (USD) después de que la publicación del IPC de EE.UU. empujara el rendimiento del Tesoro a la baja, y cuando los funcionarios japoneses parecieron haber realizado otra ronda de intervención con compras de yenes."

"Aunque solo esperamos que los diferenciales de rendimiento entre EE.UU. y Japón se reduzcan de manera más significativa para fin de año, desaconsejamos perseguir un USD/JPY más alto o tomar exposición a préstamos en JPY. Dado que las posiciones cortas de los inversores especulativos en Yen están cerca de un récord, creemos que el USDJPY podría experimentar episodios de retrocesos si los datos de EE.UU. continúan apuntando a un aterrizaje suave."

"Para los inversores con operaciones cortas existentes en USDJPY, preferimos usar retrocesos a corto plazo para reducir o salir de estas posiciones."

El índice de sentimiento del consumidor de la Universidad de Michigan ha descendido 2.2 puntos en julio, situándose en 66 frente a los 68.2 puntos de junio. Esta es su cifra más baja en ocho meses. El dato decepciona las expectativas del mercado, ya que se esperaba un aumento a 68.5.

El componenete de expectativas de inflación a cinco años ha retrocedido al 2.9% desde el 3% anterior, su nivel más bajo en cuatro meses.

Dólar reacción

El Índice del Dólar (DXY) ha caído tras los datos a 104.04, su nivel más bajo desde el pasado 7 de junio. Al momento de escribir, el billete verde se mueve alrededor de 104.04, perdiendo un 0.39% en el día.

El Dólar estadounidense (USD) estuvo bajo una mayor presión después de que el índice de precios al consumidor de junio mostrara que la inflación subyacente aumentó a su ritmo más lento en tres años. El Índice del Dólar (DXY), que sigue al Dólar frente a seis monedas principales, cayó hasta un 0,9% el jueves justo después de la publicación de los datos, aunque se recuperó ligeramente durante el comercio matutino en Asia el viernes, señalan los analistas de FX de UBS.

USD tenderá a la baja hacia 103–104 en los próximos días

"Con el IPC general registrando la primera caída mensual (–0.1%) desde diciembre de 2022, y la medida subyacente avanzando por la menor cantidad en tres años (+0.1%), el informe aumentó la confianza de que un giro de la Reserva Federal está más cerca. También es el último de una serie de datos suaves que han pesado sobre el dólar estadounidense en las últimas semanas. Desde finales de junio, el índice DXY ha caído un 1.4%.

"Ahora parece que la puerta está completamente abierta para que la Reserva Federal (Fed) comience a recortar las tasas de interés, en nuestra opinión. Esperamos que la Fed utilice la reunión del FOMC a finales de mes para señalar que está preparada para recortar en la reunión de septiembre siempre que los datos continúen con su tendencia reciente. Esto significa que el USD debería continuar tendiendo a la baja hacia 103–104 en los próximos días."

"Seguimos abogando por vender el alza del USD para obtener un rendimiento adicional en los próximos meses, ya que las expectativas del mercado de un ciclo de recortes de tasas más profundo por parte de la Fed y los temores sobre el tamaño del déficit fiscal de EE. UU. son vientos en contra para el dólar en el futuro cercano y a largo plazo."

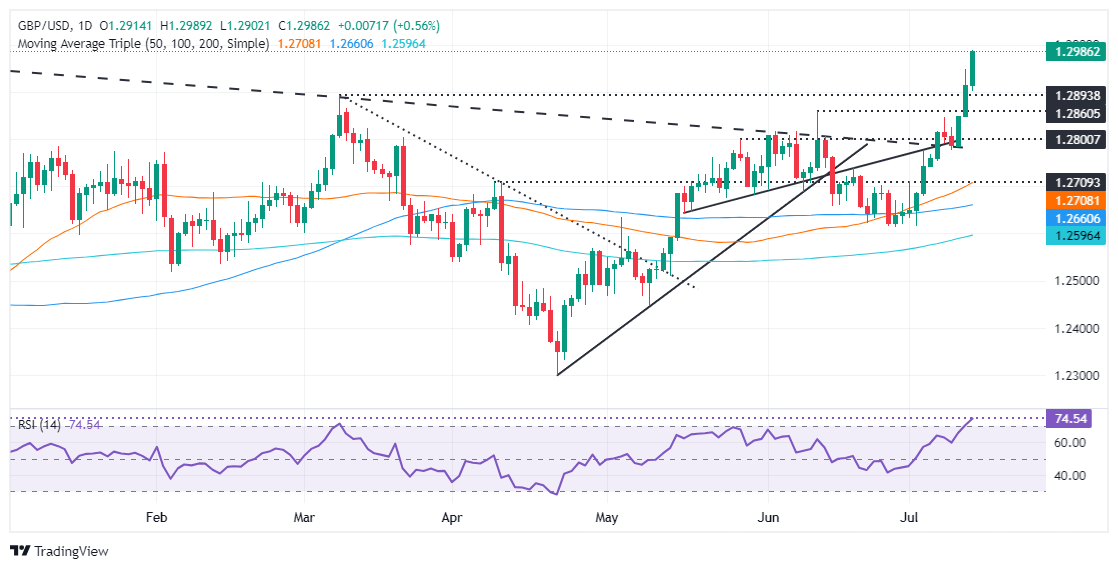

- El GBP/USD sube y se dirige hacia el nivel clave 1.3000.

- La perspectiva técnica alcista continúa; el RSI sugiere potencial para más ganancias, acercándose a territorio de sobrecompra.

- Niveles de soporte a vigilar si ocurre un rechazo: 1.2900, 1.2894 (máximo del 8 de marzo) y 1.2860 (máximo del 12 de junio).

La Libra esterlina se disparó fuertemente frente al Dólar estadounidense el viernes, subiendo más del 0,50% a pesar de que los datos de inflación de EE.UU. en el frente de los productores fueron ligeramente más altos de lo esperado, contrario a los precios al consumidor revelados el jueves. El GBP/USD cotiza en 1.2981 después de rebotar desde los mínimos diarios de 1.2901.

GBP/USD Análisis del Precio: Perspectiva técnica

La tendencia alcista en el GBP/USD continúa, ya que alcanza un nuevo máximo anual y apunta al máximo del 27 de julio del año pasado de 1.2995, que está a un paso de 1.3000.

Desde un punto de vista de impulso, los toros están a cargo. El RSI, a pesar de estar en condiciones de sobrecompra debido a la agresiva acción del precio, no ha alcanzado el nivel más extremo utilizado por los traders, 80. Por lo tanto, hay algo de margen, y el 1.3000 estaría al alcance.

Un rechazo desde 1.3000 podría allanar el camino para un comercio limitado en el rango de 1.2900-1.3000. Sin embargo, una caída por debajo de 1.2900 abriría el camino para probar el máximo del 8 de marzo convertido en soporte en 1.2894, antes del máximo del 12 de junio en 1.2860.

GBP/USD Acción del Precio – Gráfico Diario

Libra esterlina PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Libra esterlina (GBP) frente a las principales monedas hoy. Libra esterlina fue la divisa más fuerte frente al Dólar estadounidense.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.31% | -0.55% | -0.66% | -0.04% | -0.37% | -0.39% | -0.18% | |

| EUR | 0.31% | -0.23% | -0.29% | 0.26% | -0.06% | -0.09% | 0.11% | |

| GBP | 0.55% | 0.23% | -0.06% | 0.49% | 0.16% | 0.13% | 0.33% | |

| JPY | 0.66% | 0.29% | 0.06% | 0.57% | 0.28% | 0.23% | 0.45% | |

| CAD | 0.04% | -0.26% | -0.49% | -0.57% | -0.32% | -0.36% | -0.16% | |

| AUD | 0.37% | 0.06% | -0.16% | -0.28% | 0.32% | -0.03% | 0.17% | |

| NZD | 0.39% | 0.09% | -0.13% | -0.23% | 0.36% | 0.03% | 0.21% | |

| CHF | 0.18% | -0.11% | -0.33% | -0.45% | 0.16% | -0.17% | -0.21% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Libra esterlina de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el GBP (base)/USD (cotización).

- El Dólar estadounidense vuelve a números rojos tras la publicación del IPP.

- Los mercados ven presión sobre el presidente Biden con Obama expresando preocupaciones.

- El índice del Dólar estadounidense cae al extremo inferior en 104.00.

El Dólar estadounidense (USD) opera a la baja el viernes en la campana de apertura de EE.UU., con los mercados vendiendo el Dólar ya que se está produciendo una clara rotación en los mercados de acciones. Con un recorte de tasas de interés por parte de la Reserva Federal de EE.UU. (Fed) siendo casi una certeza en septiembre, los inversores están alejándose de los grandes nombres tecnológicos y se están dirigiendo hacia acciones más pequeñas y blue chips que representan sectores más nicho que deberían ver un aumento de la demanda con más ingresos disponibles una vez que se recorten las tasas.

En el frente económico, la Universidad de Michigan también ha publicado sus cifras. Un fallo en el Sentimiento del Consumidor y una expectativa de Inflación más suave son suficientes para dar el golpe final al Índice del Dólar estadounidense (DXY). El Índice de Precios de Producción (IPP) de junio, publicado este viernes, fue un poco decepcionante con aumentos inesperados en todos los componentes y revisiones.

Resumen diario de los motores del mercado: Más suave en general

- El presidente de EE.UU., Joe Biden, cometió un error en lo que varios medios de comunicación consideraron como el momento decisivo para el presidente. Desafortunadamente, el presidente Biden volvió a cometer un error al llamar al vicepresidente Trump en lugar de a su vicepresidenta Camilla Harris y confundir al presidente de Ucrania, Volodymyr Zelensky, con el presidente ruso, Vladimir Putin. Fue doloroso verlos estrecharse la mano justo después de que el presidente Biden cometiera el error.

- A las 12:30 GMT, se publicaron los datos del Índice de Precios de Producción (IPP) de junio:

- El IPP general mensual pasó del 0% al 0.2%.

- El IPP subyacente mensual debería haber subido del 0.3% al 0.4%.

- El IPP general anual subió del 2.4% al 2.6%.

- El IPP subyacente anual pasó del 2.6% al 3%.

- A las 14:00 GMT, la Universidad de Michigan publicó su lectura inicial para julio y decepcionó las estimaciones:

- Se esperaba que el sentimiento del consumidor subiera a 68.5 desde 68.2, aunque cayó a 66 en su lugar.

- Se esperaba que la inflación del consumidor a 5 años se mantuviera en el 3%, aunque llegó al 2.9%.

- Los mercados de renta variable están subiendo y están al alza en general para Europa y EE.UU.

- La herramienta CME Fedwatch respalda ampliamente un recorte de tasas en septiembre. Las probabilidades ahora se sitúan en el 86.4% para un recorte de 25 puntos básicos. Una pausa en las tasas tiene una probabilidad del 7.5%, mientras que un recorte de tasas de 50 puntos básicos tiene una escasa posibilidad del 6.2%.

- El rendimiento a 10 años de EE.UU. cotiza en 4.19%, marcando un nuevo mínimo para 2024.

Análisis técnico del Índice del Dólar estadounidense: Negocio arriesgado ahora

El Índice del Dólar estadounidense (DXY) cayó a través de varios suelos el jueves tras la publicación del IPC. Aunque se produjo una recuperación justo al final de la sesión de negociación, podría volver a haber presión si los números del IPP también muestran desinflación. Se espera otro retroceso hacia 104.00 con posiblemente ruptura a la baja en caso de que los alcistas del Dólar abandonen su posición y corten sus pérdidas.

Al alza, se espera un largo camino hacia la recuperación. Primero está la media móvil simple (SMA) de 100 días cerca de 104.81, justo antes de dos niveles de resistencia fuertes, con la línea de tendencia ascendente verde en el gráfico a continuación ahora como resistencia cerca de 104.95 y la SMA de 55 días en 105.10. En caso de que el DXY pueda abrirse camino a través de todo eso, 105.53 es el siguiente nivel alcista a tener en cuenta.

A la baja, el punto débil ha sido identificado ahora en 103.99/104.00. Se espera ver presión acumulándose en ese nivel con cada prueba. Más abajo, se espera una caída considerable antes de encontrar el próximo soporte vital cerca de 103.18.

Índice del Dólar: Gráfico Diario

La Fed FAQs

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria. El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

- El USD/MXN cae a nuevos mínimos de cinco semanas en 17.69.

- El Dólar estadounidense se mantiene cerca de sus mínimos de ayer.

- La producción industrial mexicana crece más de lo esperado en mayo, mientras que los precios de producción de EE.UU. se sitúan por encima de lo previsto.

El USD/MXN ha comenzado la jornada del viernes cotizando alrededor de 17.80 para después descender a nuevos mínimos de cinco semanas en 17.69. Al momento de escribir, el par cotiza sobre 17.70, perdiendo un 0.37% en el día.

El Dólar estadounidense se mantiene debilitado tras los datos del IPP y el sentimiento del consumidor de la Universidad de Michigan

Estados Unidos ha publicado este viernes su Índice de Precios de Producción (IPP), que ha subido un 2.6% anual en la lectura general, por encima del 2.4% previo y del 2.3% esperado. Excluyendo alimentación y energía, el IPP ha aumentado un 3% frente al 2.6% anterior y el 2.5% previsto.

Por otra parte, el sentimiento del consumidor de la Universidad de Michigan ha caído a 66 en la lectura preliminar de julio desde 68.2 en junio, su nivel más bajo en ocho meses. El dato ha decepcionado las expectativas del mercado, que esperaba un aumento a 68.5. Su componente de inflación a 5 años ha descendido al 2.9% desde el 3% previo.

El Índice del Dólar (DXY) se ha mantenido a la baja, a pesar de la subida de la inflación en los precios de producción. El billete verde retrocede hoy a mínimos del día en 104.08, rozando el suelo de siete semanas alcanzado ayer.

Por otra parte, la producción industrial de México creció un 0.7% mensual en mayo después de caer un 0.5% en abril, superando el aumento del 0.4% estimado. Esta es la mayor subida registrada en once meses. A nivel anual, el indicador creció un 1% tras aumentar un 5.1% el mes anterior, mejorando el 1.2% previsto por el mercado, según ha publicado el Instituto Nacional de Estadística y Geografía (INEGI).

Peso mexicano reacción

Tras ocho días seguidos alcanzando mínimos más bajos, el siguiente soporte sigue manteniéndose en la media móvil de 100 en gráfico diario en 17.21. Por debajo espera la zona de 17.00 antes de ver un retroceso más fuerte hacia 16.52, suelo del 21 de mayo y de los últimos nueve años.

Al alza, la resistencia inicial aguarda en el área de 18.00 antes de toparse con una barrera importante alrededor de 18.50, donde está el techo de julio registrado el día 2.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- NZD/USD sube hacia 0.6120 mientras el Dólar estadounidense enfrenta una fuerte presión vendedora.

- El Dólar estadounidense cae a medida que aumentan las apuestas de recorte de tasas de la Fed.

- El débil PMI empresarial de Nueva Zelanda aumenta las esperanzas de recorte de tasas del RBNZ.

El par NZD/USD sube a 0.6120 en la sesión americana del viernes. El Dólar neozelandés gana terreno mientras el Dólar estadounidense (USD) se mantiene en una trayectoria bajista debido a las fuertes expectativas de que la Reserva Federal (Fed) comenzará a reducir las tasas de interés a partir de la reunión de septiembre.

El Índice del Dólar (DXY), que sigue el valor del Dólar frente a seis divisas principales, cae cerca del soporte crucial de 104.00. Mientras tanto, el sentimiento del mercado sigue siendo optimista ante las firmes perspectivas de recorte de tasas de la Fed. El S&P 500 ha registrado ganancias significativas en la sesión de apertura, mostrando un fuerte apetito por el riesgo de los inversores. Los rendimientos de los bonos del Tesoro de EE.UU. a 10 años han retrocedido cerca del 4,19%.

Según la herramienta CME FedWatch, los datos de precios de futuros de fondos federales a 30 días muestran que los recortes de tasas en septiembre son un hecho. Los datos también muestran que el banco central recortará las tasas de interés aún más en la reunión de noviembre o diciembre.

Las expectativas de recortes de tasas de la Fed han sido impulsadas por el enfriamiento de las presiones inflacionarias. El informe del Índice de Precios al Consumo (CPI) de Estados Unidos (EE.UU.) para junio mostró que el progreso en el proceso de desinflación se ha reanudado después de un tropiezo puntual en el primer trimestre.

Por el contrario, el Índice de Precios de Producción (PPI) de EE.UU. aumentó a un ritmo más fuerte de lo esperado en junio. Anualmente, el PPI general y el PPI subyacente se aceleraron al 2,6% y 3,0%, respectivamente.

En el frente de Asia-Pacífico, el Dólar neozelandés (NZD) sigue débil debido a los pobres datos del PMI empresarial de Nueva Zelanda para junio. Los datos del PMI se situaron en 41.1, contrayéndose significativamente desde la publicación anterior de 46.6. Esto ha debilitado las perspectivas económicas de Nueva Zelanda y ha mejorado las expectativas de recortes tempranos de tasas por parte del Banco de la Reserva de Nueva Zelanda (RBNZ).

Indicador económico

Índice de gestores de compra (PMI) empresarial según NZ

El índice de gestores de compra que publica Business NZ muestra las condiciones de negocios en Nueva Zelanda. El PMI es un indicador importante de las condiciones económicas. Un resultado superior a los 50 puntos indica expansión en la actividad, mientras que por debajo de los 50 puntos la actividad estaría disminuyendo. Un resultado mayor a lo anticipado es alcista para el dólar neozelandés, mientras que un resultado inferior es bajista.

Leer más.Última publicación: jue jul 11, 2024 22:30

Frecuencia: Mensual

Actual: 41.1

Estimado: -

Previo: 47.2

Fuente: Business NZ

- El USD/CHF está corrigiendo después del repunte de finales de junio y principios de julio.

- Actualmente está desarrollando la onda C de un patrón correctivo ABC.

El USD/CHF está cayendo en lo que parece ser la onda C de una corrección ABC de tres ondas. La corrección proviene del repunte que tuvo lugar entre los mínimos del 18 de junio en 0.8827 hasta el máximo del 3 de julio en 0.9051.

USD/CHF Gráfico Diario

El par aún no ha alcanzado el final de la onda C y podría caer aún más, sin embargo, ha alcanzado el objetivo conservador para C, que es el ratio de Fibonacci de 0.618 de la longitud de la onda A.

Si USD/CHF cae más, podría encontrar soporte en la media móvil simple (SMA) de 200 días en 0.8883.

Alternativamente, un cierre por encima del máximo del 10 de julio y la SMA de 50 días en 0.9007 probablemente señalaría una reversión al alza, con el próximo objetivo en 0.9051, el máximo del 3 de julio.

- El S&P 500 se prepara para cerrar su segunda semana consecutiva al alza.

- El índice de Precios de Producción (IPP) subió un 2.3% anual en junio, superando el resultado previo de 2.4% en mayo.

- Los inversores estarán atentos al Índice de sentimiento del consumidor de la Universidad de Michigan.

El S&P 500 estableció un mínimo del día en 5.573 durante la sesión europea, rebotando hasta llegar al máximo diario en 5.594. Al momento de escribir, el índice cotiza en 5.592, ganando un 0.14%, diario.

El Índice de Precios de Producción (IPP) sorprende y supera las estimaciones del mercado

Con base en la información publicada por la Oficina de Estadísticas Laborales de EE.UU., el Índice de Precios de Producción subió un 2.6% anual en junio, ubicándose por encima del 2.3% esperado por los analistas y superando el 2.4% en su lectura previa de mayo.

En relación al IPP subyacente se observó un aumento al 3.0% anual en junio, situándose por encima del 2.5% estimado y del 2.6% registrado en mayo.

La agenda contempla la publicación del Índice de sentimiento del consumidor de la Universidad de Michigan, se espera incremento marginal a un 68.5, mayor a su resultado anterior de 68.2.

Niveles técnicos en el S&P 500

Observamos el primer soporte en el área de 5.560, cercana a la Media Móvil de 13 periodos, en convergencia con el retroceso al 78.6% de Fibonacci. El siguiente soporte se encuentra en 5.540, dado por el mínimo del 2 de Julio. La resistencia más cercana está en 5.651, máximo histórico alcanzado el 11 de julio.

Gráfico diario del S&P 500

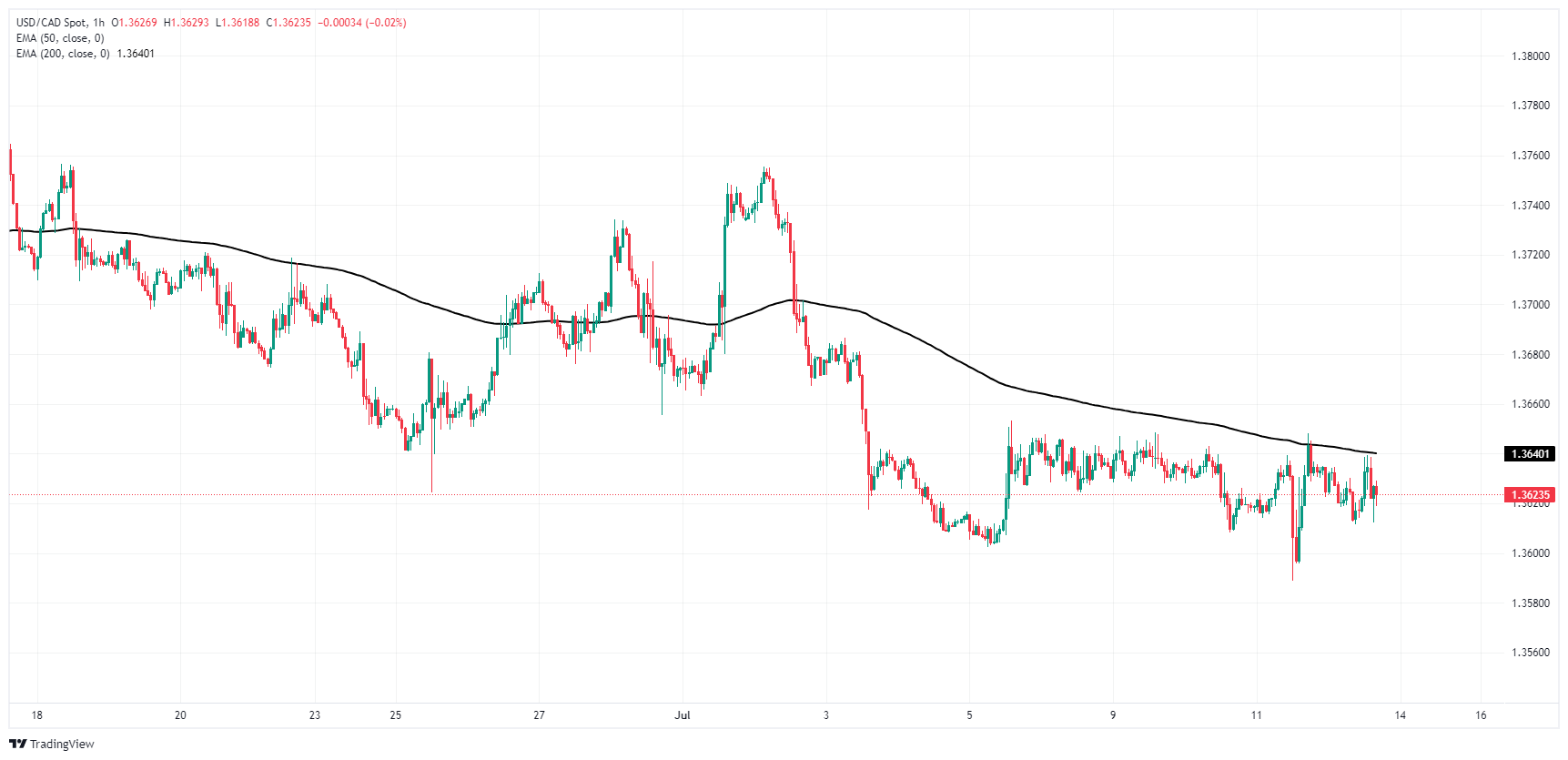

- USD/CAD permanece en un rango estrecho por encima de 1.3600 a pesar de que el IPP de EE.UU. resultó más alto de lo esperado.

- La especulación del mercado sobre recortes de tasas de la Fed en septiembre sigue siendo firme.

- El débil mercado laboral canadiense aumenta las perspectivas de más recortes de tasas por parte del BoC.

El par USD/CAD no se mueve mucho de su rango actual por encima de 1.3600 en la sesión americana del viernes, a pesar de que la Oficina de Estadísticas Laborales de Estados Unidos (BLS) ha informado que la inflación de los productores aumentó a un ritmo más rápido de lo esperado en junio.

El informe del Índice de Precios de Producción (IPP) mostró que la inflación subyacente en las fábricas creció a un ritmo robusto del 3.0% frente a las estimaciones del 2.5% y la publicación anterior del 2.6%, revisada al alza desde el 2.3%. Además, la inflación subyacente aumentó fuertemente en un 0.4% desde el consenso del 0.2% y la lectura anterior del 0.3%, revisada al alza desde su posición sin cambios.

La inflación de los productores más alta de lo esperado ha generado dudas sobre la fuerte especulación del mercado de que la Reserva Federal (Fed) comenzará a reducir las tasas de interés a partir de la reunión de septiembre, lo que fue impulsado por una inflación del consumidor más suave de lo proyectado y una disminución de la fortaleza del mercado laboral.

El Índice del Dólar estadounidense (DXY), que rastrea el valor del Dólar frente a seis divisas principales, ha caído aún más cerca de 104.00. La apertura del S&P 500 en una nota positiva indica un mayor apetito por el riesgo de los participantes del mercado. Los rendimientos de los bonos del Tesoro de EE.UU. a 10 años ceden sus ganancias intradía y caen nuevamente cerca del 4.20%.

Mientras tanto, el Dólar canadiense permanece a la defensiva en medio de expectativas de que el Banco de Canadá (BoC) volverá a recortar las tasas de interés. La especulación del mercado sobre recortes consecutivos de tasas por parte del BoC aumentó debido a las débiles condiciones del mercado laboral canadiense. El BoC comenzó a reducir su tasa de interés clave a partir de la reunión de junio después de mantener un marco de tasas de interés restrictivo durante más de dos años.

El Dólar canadiense FAQs

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.