- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El Nasdaq 100 sube un 0.80% y alcanza máximos no vistos desde el 26 de septiembre.

- Mongo DB (MDB) repunta un 6.18% diario, llegando a máximos de nueve días.

- Atlassian Corporation (TEAM) gana un 5.40% en el día, regresando a niveles del 1 de agosto.

El Nasdaq 100 marcó un mínimo del día en 20.005, encontrando compradores en recibos que llevaron el índice a un máximo de nueve días en 20.288. Al cierre del mercado, el Nasdaq 100 opera en 20.265 subiendo un 0.80%.

Mongo DB y Atlassian Corp impulsan al Nasdaq 100 a máximos de nueve días

Las acciones de la compañía especializada en gestión de bases de datos, Mongo DB, presentan una ganancia de un 6.18% el día de hoy, cotizando en 275.49 $, alcanzando máximos de nueve días no vistos desde el 26 de septiembre.

Por otro lado, Atlassian Corporation (TEAM) sube un 5.40% al cierre del mercado, llegando a máximos de más de dos meses en 177.10 $, firmando su segunda sesión consecutiva al alza.

El Nasdaq 100 registró ganancias en sintonía con los principales índices bursátiles tras la publicación de las minutas de la Reserva Federal, el día de hoy.

Niveles técnicos en el Nasdaq 100

El Nasdaq 100 ha reaccionado al alza desde un soporte de corto plazo ubicado en 19.635 dado por el punto pivote del 2 de octubre. El siguiente nivel clave de soporte se encuentra en 19.394, mínimo del 6 de septiembre.

La resistencia más cercana la observamos en 20.313, máximo del 26 de septiembre. La siguiente zona clave de resistencia está en 20.754, máximo histórico establecido el 11 de julio. El Índice de Fuerza Relativa se ubica en 62.65, por encima de la línea media de 50, confirmando la fortaleza de la presión compradora con intenciones de explorar niveles superiores.

Gráfico diaria del Nasdaq 100

- El Dólar canadiense cayó aún más el miércoles, perdiendo otro medio por ciento.

- Canadá sigue paralizado en el calendario económico hasta el informe laboral del viernes.

- Los analistas esperan otro recorte de tasas de 50 pb por parte del BoC.

El Dólar canadiense (CAD) retrocedió nuevamente el miércoles, perdiendo otro por ciento frente al Dólar. El Dólar estadounidense continúa ganando terreno en todos los ámbitos, con una notable falta de tendencia alcista del CAD en el mercado general, llevando al Loonie a mínimos de varias semanas.

Canadá sigue en gran medida ausente del calendario económico durante la mayor parte de esta semana, dejando a los pocos operadores del CAD que quedan en la mesa esperando la actualización laboral canadiense del viernes. Los mercados financieros globales continúan basando su perspectiva enteramente en la acción de los bancos centrales, y se espera ampliamente que el Banco de Canadá (BoC) socave una vez más al Dólar canadiense con otro recorte de tasas descomunal que se cree está en camino.

Impulsores de los mercados

- El CAD ha caído en todos menos dos de los últimos diez días consecutivos de negociación, perdiendo dos y un cuarto por ciento frente al Dólar.

- El USD/CAD ha subido a sus ofertas más altas desde mediados de agosto después de recuperarse de un mínimo de 33 semanas cerca de 1.3400.

- Se espera que las cifras laborales canadienses programadas para el viernes muestren un ritmo de creación de empleo aún lento en septiembre, con una previsión de solo 27.000 en comparación con los 22.1K del mes anterior.

- También se espera que la tasa de desempleo canadiense aumente en septiembre al 6,7% desde el 6,6%.

- Según algunos analistas bancarios canadienses, se espera que el BoC entregue otro recorte de tasas de 50 pb el 23 de octubre.

Pronóstico del precio del Dólar canadiense

El USD/CAD ha estado en una clara tendencia alcista desde mediados de septiembre, rompiendo varios niveles técnicos importantes, incluida la media móvil exponencial (EMA) de 200 días en la zona de 1.3600. Con un patrón alcista tan unilateral incorporado en las velas diarias, los operadores de acción del precio pueden estar buscando un retroceso por debajo de 1.3650 antes de cargar más posiciones largas en USD/CAD para empujar al par a otra etapa más alta.

Gráfico diario USD/CAD

El Dólar canadiense FAQs

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- El precio de la plata se mantiene por encima de 30.12$ a pesar de las pérdidas de más del 0,30%, con riesgos a la baja que se ciernen tras la fuerte caída del 3,28% del martes.

- El impulso favorece a los vendedores, con los próximos niveles clave de soporte en 30.12$ y el nivel psicológico de 30.00$.

- Los compradores necesitan recuperar 30.50$ para apuntar a 31.00$, con una ruptura por encima de 31.77$ necesaria para cambiar el sesgo al alza.

El precio de la plata se consolidó alrededor de los mínimos semanales el miércoles, registrando pérdidas de más del 0,30%, pero se mantiene por encima del mínimo diario del 8 de octubre de 30.12$ al final de la sesión norteamericana. Al momento de escribir, el XAG/USD cotiza en 30.61$, respaldado por los mayores rendimientos de los bonos del Tesoro de EE.UU. tras la publicación de las últimas actas de la reunión del FOMC.

Las actas mostraron que algunos funcionarios estaban buscando un recorte de tasas de 25 puntos básicos en la reunión de septiembre. Según las actas, los funcionarios acordaron que el recorte mayor aprobado en la reunión no debería ser una señal de preocupación sobre las perspectivas económicas ni ser visto como una señal de que la Fed estaba preparada para bajar rápidamente las tasas de interés.

XAG/USD Perspectiva técnica

El precio de la plata detuvo su caída tras la pérdida de más del 3,28% del martes. Aunque esto podría abrir la puerta a cierta consolidación, los riesgos a la baja permanecen.

El impulso aún favorece a los vendedores, según el Índice de Fuerza Relativa (RSI). Dicho esto, el camino de menor resistencia a corto plazo se inclina a la baja.

El próximo soporte del XAG/USD será 30.12$. Una vez roto, los vendedores podrían desafiar la cifra psicológica de 30.00$. Si se supera, la confluencia de las medias móviles de 100 y 50 días (DMAs) sería la siguiente en 29.73$ y 29.53$, respectivamente.

Por el contrario, si los compradores del XAG/USD intervienen y empujan los precios por encima de 30.50$, podrían elevar el precio del metal gris hacia 31.00$. Sin embargo, para cambiar el sesgo al alza, deben superar el pico de 31.77$ del 8 de octubre.

XAG/USD Acción del Precio – Gráfico Diario

- USD/JPY rompe resistencia clave, cotizando en 149.31, ya que los altos rendimientos de EE.UU. y los comentarios moderados del PM apoyan al par.

- El Índice de Fuerza Relativa (RSI) sugiere espacio para más alzas, con el máximo del 15 de agosto de 149.39 y 150.00 como los próximos objetivos.

- El soporte clave se encuentra en 147.35, con los vendedores apuntando a empujar el par por debajo de la Nube de Ichimoku en 146.40-60 y el Tenkan-Sen en 145.50.

El USD/JPY se recuperó y superó los 149.00 por primera vez desde mediados de agosto, auspiciado por el salto en los rendimientos del Tesoro de EE.UU. debido a su estrecha correlación positiva con el par. Esto y los comentarios moderados del próximo PM Ishiba auspiciaron una subida en el par, que cotiza en 149.31.

USD/JPY Pronóstico del Precio: Perspectiva técnica

El USD/JPY está neutral a sesgado al alza después de superar niveles clave de resistencia como la media móvil de 50 días (DMA) y entrar en la Nube de Ichimoku (Kumo).

El momentum sugiere que los compradores siguen al mando a través del Índice de Fuerza Relativa (RSI). Cabe decir que el RSI aún está lejos de estar sobrecomprado, una indicación de que el par podría extender sus ganancias.

Si el USD/JPY extiende sus ganancias por encima del máximo del 15 de agosto de 149.39, la cifra de 150.00 será expuesta. Con más fuerza, el par podría desafiar la DMA de 200 en 151.39.

Por otro lado, los vendedores necesitarán llevar el USD/JPY por debajo del último mínimo del ciclo según el gráfico diario, siendo el mínimo del 8 de octubre de 147.35. Una vez superado, el par podría desafiar la parte inferior del Kumo en 146.40-60, antes del Tenkan-Sen en 145.50.

USD/JPY Acción del Precio – Gráfico Diario

El Yen japonés FAQs

El Yen japonés (JPY) es una de las divisas más negociadas del mundo. Su valor viene determinado en líneas generales por la marcha de la economía japonesa, pero más concretamente por la política del Banco de Japón, el diferencial entre los rendimientos de los bonos japoneses y estadounidenses o el sentimiento de riesgo entre los operadores, entre otros factores.

Uno de los mandatos del Banco de Japón es el control de divisas, por lo que sus movimientos son clave para el Yen. El BoJ ha intervenido directamente en los mercados de divisas en ocasiones, generalmente para bajar el valor del Yen, aunque se abstiene de hacerlo a menudo debido a las preocupaciones políticas de sus principales socios comerciales. La actual política monetaria ultralaxa del BoJ, basada en estímulos masivos a la economía, ha provocado la depreciación del Yen frente a sus principales pares monetarios. Este proceso se ha exacerbado más recientemente debido a una creciente divergencia de políticas entre el Banco de Japón y otros bancos centrales principales, que han optado por aumentar bruscamente los tipos de interés para luchar contra niveles de inflación de décadas.

La postura del Banco de Japón de mantener una política monetaria ultralaxa ha provocado un aumento de la divergencia política con otros bancos centrales, en particular con la Reserva Federal estadounidense. Esto favorece la ampliación del diferencial entre los bonos estadounidenses y japoneses a 10 años, lo que favorece al Dólar frente al Yen.

El Yen japonés suele considerarse una inversión de refugio seguro. Esto significa que en tiempos de tensión en los mercados, los inversores son más propensos a poner su dinero en la moneda japonesa debido a su supuesta fiabilidad y estabilidad. En épocas turbulentas, es probable que el Yen se revalorice frente a otras divisas en las que se considera más arriesgado invertir.

- El oro cayó cuando las actas de la Fed revelaron que una "mayoría sustancial" apoyaba un recorte de 50 pb, mientras que algunos preferían 25 pb.

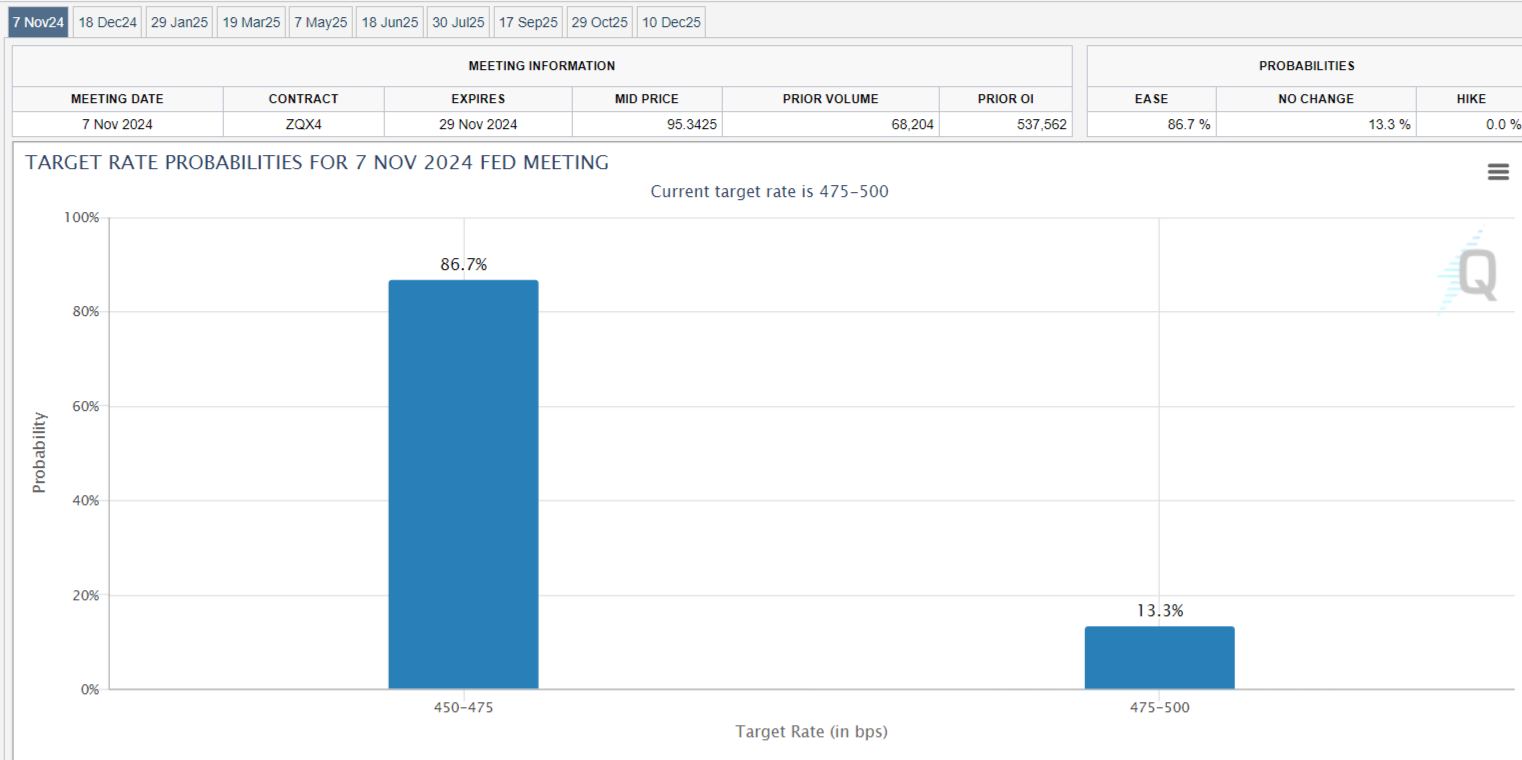

- La herramienta CME FedWatch muestra menores probabilidades de un recorte de 25 pb, bajando al 75,9%, con crecientes expectativas de una pausa en las tasas.

- El rendimiento del Tesoro estadounidense a 10 años sube al 4,062%, apoyando al Dólar estadounidense.

- Los operadores esperan los datos del IPC del jueves para obtener más dirección sobre la inflación y la política de la Fed.

El oro extendió sus pérdidas por sexto día consecutivo después de que la Reserva Federal (Fed) revelara las actas de su reunión de septiembre. Las actas mostraron que la "mayoría sustancial" del Comité Federal de Mercado Abierto (FOMC) apoyaba un recorte de 50 puntos básicos (pb). A pesar de esto, el XAU/USD cotiza en niveles conocidos cerca de 2.610$, con una caída de más del 0,37%.

Las actas del FOMC mostraron que algunos funcionarios habrían preferido un recorte de 25 pb, aunque todos los participantes favorecieron la reducción de las tasas de interés. En cuanto al doble mandato de la Fed en ambos casos, casi todos los funcionarios vieron los riesgos de inflación inclinados a la baja, mientras que los riesgos para el mercado laboral estaban al alza.

Tras los datos, la herramienta CME FedWatch muestra que las probabilidades de un recorte de tasas de interés de 25 pb se redujeron del 85,2% de ayer al 75,9%. Esto significa que algunos participantes del mercado se posicionaron hacia la Fed manteniendo las tasas sin cambios, con probabilidades del 24,1%, frente al 14,8% del martes.

Los rendimientos del Tesoro estadounidense continuaron subiendo con la nota del Tesoro a 10 años en 4,062%, un aumento de cinco puntos y medio básicos. Esto apuntaló al Dólar, que según el Índice del Dólar estadounidense (DXY) sube un 0,42% a 102,90, su nivel más alto desde mediados de agosto de 2024.

Ahora, la atención de los operadores se centra en la publicación del Índice de Precios al Consumo (IPC) de EE.UU. el jueves. Las estimaciones sugieren que la inflación continuará apuntando a la baja. No obstante, si la inflación resulta ser más alta de lo estimado, se abrirá la puerta para una pausa en el ciclo de relajación de la Fed.

El calendario económico de EE.UU. para la semana incluirá la inflación de EE.UU., los datos de empleo de EE.UU. y los discursos de la Fed.

Resumen diario de los mercados: Los precios del oro presionados por las actas del FOMC a la espera del IPC de EE.UU.

- Se espera que el IPC de EE.UU. disminuya del 2,5% al 2,3% interanual. Se proyecta que el IPC mensual sea del 0,1%, por debajo del 0,2%.

- Se prevé que el IPC subyacente se mantenga sin cambios en comparación con la cifra de agosto en 3,2% interanual. Se estima que la cifra de septiembre baje del 0,3% al 0,2% mensual.

- Otros datos revelarán las solicitudes iniciales de subsidio por desempleo para la semana que finaliza el 5 de octubre. Las proyecciones sugieren que 230.000 nuevas personas solicitaron beneficios por desempleo, por encima de la lectura anterior de 225.000.

- Después del informe de NFP del viernes, los funcionarios de la Fed son más cautelosos. El vicepresidente Philip Jefferson dijo que su enfoque es "reunión por reunión" y basado en datos. La presidenta de la Fed de Boston, Susan Collins, espera más recortes de tasas, también basados en los datos entrantes.

- Tras el último informe de empleo de EE.UU., los temores de recesión se desvanecieron. Por lo tanto, la mayoría de los bancos de Wall Street como Citi, JPMorgan y Bank of America revisaron su pronóstico de la Fed para noviembre de un recorte de 50 a 25 pb.

- Mientras tanto, el Banco Popular de China (PBoC) detuvo sus compras de lingotes por quinto mes. Las reservas de China se mantuvieron sin cambios en 72,8 millones de onzas troy al final del mes pasado.

Análisis técnico del XAU/USD: El precio del oro cae mientras los vendedores apuntan al soporte por debajo de 2.650$

Los precios del oro extendieron las pérdidas por debajo de 2.630$ y cayeron a un mínimo diario de 2.605$ mientras los operadores digerían las actas de la reunión de septiembre del FOMC.

El impulso a corto plazo es bajista aunque el Índice de Fuerza Relativa (RSI) muestra lecturas mixtas y se encuentra en territorio alcista.

El XAU/USD ha caído por debajo de 2.620$. Una ruptura de 2.600$ expondrá la marca psicológica de 2.550$ antes de la media móvil simple (SMA) de 50 días en 2.537$. Una vez superados estos niveles, la siguiente cifra es 2.500$.

Por el contrario, si el oro apunta más alto y recupera 2.650$, allanará el camino para desafiar 2.670$ antes del máximo anual de 2.685$.

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

El precio del Dólar estadounidense sube frente al peso colombiano tras establecer un mínimo del día en 4.223,96, donde encontró compradores que llevaron el cruce a un máximo diario en 4.241,76, manteniéndose dentro del rango operativo de la sesión anterior.

El USD/COP opera actualmente sobre 4.232,61, ganando un 0.04% el día de hoy.

El Peso colombiano se mantiene estable tras las Minutas de la Reserva Federal

- Las Minutas de la Fed destacaron el apoyo de una “mayoría sustancial” de sus miembros en un recorte de 50 puntos básicos.

- Las actas señalaron que este ajuste alinea la política monetaria a los indicadores de inflación y del mercado laboral.

- El Peso colombiano opera sin cambios significativos tras la publicación.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

El Dólar subió aún más y alcanzó nuevos máximos de varias semanas, respaldado por rendimientos más altos y la creciente especulación de un recorte de tasas de 25 puntos básicos por parte de la Fed en noviembre, todo esto antes de la publicación del IPC clave de EE.UU. el jueves.

Esto es lo que necesitas saber el jueves 10 de octubre:

El Índice del Dólar estadounidense (DXY) avanzó notablemente y se quedó a las puertas de la barrera clave de 103.00. La publicación de la tasa de inflación de EE.UU. será el centro de atención, seguida por las habituales solicitudes iniciales de subsidio de desempleo. Además, se espera que hablen Daly y Cook de la Fed.

La caída del EUR/USD ganó más impulso y llevó al par a nuevos mínimos de varias semanas cerca de 1.0930. Las ventas minoristas en Alemania serán el evento destacado en el viejo continente, seguidas por las actas del BCE.

El GBP/USD parece haber encontrado una contención decente en la zona media de 1.3000 en el contexto de un Dólar estadounidense más fuerte. Se publicará el balance de precios de vivienda de RICS.

El USD/JPY mantuvo la postura alcista semanal y recuperó la barrera de 149.00 y más allá en medio de las ganancias del Dólar y los rendimientos más altos de EE.UU. Las cifras de préstamos bancarios son lo siguiente en la agenda, seguidas por la inversión extranjera en bonos y los precios al productor semanales.

El AUD/USD registró su quinto retroceso diario consecutivo y desafió el soporte clave en 0.6700 la cifra. Se esperan las expectativas de inflación junto con los permisos de construcción finales y las aprobaciones de viviendas privadas.

Los precios del WTI se sumaron a la caída del martes y probaron brevemente mínimos de varios días cerca de 71.60$ por barril en medio de tensiones geopolíticas, preocupaciones por la demanda china y el aumento semanal de los inventarios de petróleo crudo de EE.UU.

Los precios del oro retrocedieron aún más y pusieron a prueba la marca clave de 2.600$ por onza troy en medio de un Dólar estadounidense firme, rendimientos en aumento y crecientes apuestas de un recorte de tasas de 25 puntos básicos por parte de la Fed en noviembre. Los precios de la plata cayeron por tercer día consecutivo, aunque se mantuvieron bien por encima de la marca de 30.00$ por onza.

- El mercado ha descartado más recortes importantes y ahora espera recortes de 25 puntos básicos tanto en noviembre como en diciembre.

- Las minutas del FOMC no mostraron orientación adicional, los miembros de la Fed siguen dependiendo de los datos.

- Los mercados estarán atentos a las lecturas del IPC el jueves.

El Índice del Dólar estadounidense (DXY), que mide el valor del USD frente a una cesta de seis divisas, está ganando frente a casi todos sus competidores mientras los mercados evalúan las minutas de la reunión de septiembre del Comité Federal de Mercado Abierto (FOMC). Las minutas mostraron que los miembros de la Fed acordaron no comprometerse con una senda agresiva de flexibilización.

A pesar de los signos de moderación en la economía de EE.UU., aún quedan focos de resistencia. Este panorama mixto ha llevado a la Reserva Federal (Fed) a adoptar un enfoque basado en datos para determinar el ritmo de su política monetaria, lo cual fue confirmado por la publicación de las minutas de septiembre.

Resumen diario de los mercados: El DXY sube tras las minutas del FOMC, pero el IPC será clave

- El mercado ha ajustado las expectativas de flexibilización de la Fed, descartando recortes importantes y esperando recortes de 25 puntos básicos tanto en noviembre como en diciembre.

- A pesar de los sólidos datos económicos, los mercados aún valoran una flexibilización de 125 puntos básicos en los próximos 12 meses, lo que indica que se necesita un ajuste adicional.

- El impulso económico sigue siendo fuerte con poca desaceleración esperada hasta 2025.

- Los mercados se están preparando para las lecturas de inflación del jueves del Índice de Precios al Consumo (IPC) de septiembre.

- Además, las minutas del FOMC de septiembre no mostraron nuevos conocimientos y confirmaron que la Fed tomará un enfoque gradual respecto al ritmo de la flexibilización.

- En ese sentido, el USD seguirá siendo sensible a los informes económicos y las lecturas del IPC.

Perspectiva técnica del DXY: El impulso aumenta mientras los alcistas toman las riendas

Los indicadores de Índice de Fuerza Relativa (RSI) y Promedio Móvil de Convergencia/Divergencia (MACD) señalan un fuerte impulso alcista, lo que sugiere un potencial de más alzas. Aunque la perspectiva a corto plazo ha mejorado, la tendencia general sigue siendo bajista debido a las señales rojas predominantes.

Los niveles clave de soporte se identifican en 102.30, 102.00 y 101.80, mientras que los niveles significativos de resistencia se observan en 103.00, 103.50 y 104.00.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El Peso mexicano a la defensiva mientras la inflación de septiembre apunta hacia el objetivo del 3% de Banxico.

- Se espera que Banxico reduzca aún más las tasas después de recortarlas al 10.50% en septiembre, con una flexibilización adicional proyectada para finales de 2024.

- Los operadores esperan la publicación de las minutas de la reunión de septiembre de la Fed y el informe del IPC de EE.UU. del jueves, mientras los rendimientos del Tesoro de EE.UU. y el Dólar suben.

El Peso mexicano se depreció frente al Dólar estadounidense el miércoles tras un informe de inflación que abrió la puerta a una mayor flexibilización por parte del Banco de México (Banxico). Los operadores también están atentos a la publicación de las minutas de la reunión de septiembre de la Reserva Federal (Fed), esperando pistas sobre la trayectoria de la política monetaria. El USD/MXN cotiza a 19.40, con un aumento de más del 0.40%.

La inflación en México disminuyó en septiembre, según el Instituto Nacional de Estadística Geografía e Informática (INEGI). Las lecturas del Índice de Precios al Consumidor (IPC) general y subyacente estuvieron por debajo de las estimaciones y tendieron a alcanzar el objetivo del 3% más o menos 1% de Banxico.

El USD/MXN apuntó al alza ya que los datos sugieren que Banxico podría ser más agresivo en su ciclo de flexibilización. El lunes, la gobernadora de Banxico, Victoria Rodríguez, dijo a Reuters que la junta de gobierno podría considerar recortes mayores a su tasa de referencia.

Banxico redujo las tasas al 10.50% en septiembre y se espera que flexibilice al menos 50 puntos básicos (pb) adicionales hacia finales de 2024. Las próximas reuniones serán el 14 de noviembre y el 19 de diciembre.

Las minutas de la reunión del 17-18 de septiembre de la Fed son esperadas en EE.UU. y aparecerán en la sesión de la tarde. La gobernadora de la Fed, Michele Bowman, fue la única disidente en votar por un recorte de tasas de 25 pb. Según los analistas de Brown Brothers Harriman, "las minutas pueden revelar que otros funcionarios de la Fed se resistieron a un recorte de 50 pb antes de ser convencidos de votar con la mayoría".

Tras el informe de Nóminas no Agrícolas (NFP) del viernes pasado, los funcionarios de la Fed adoptaron una postura más cautelosa. El martes, el vicepresidente Philip Jefferson dijo que sigue siendo dependiente de los datos y que su enfoque será reunión por reunión. La presidenta de la Fed de Boston, Susan Collins, dijo que probablemente se necesitarán más recortes, pero que serán impulsados por los datos.

Mientras tanto, el Índice del Dólar estadounidense (DXY), que sigue el desempeño del Dólar frente a otras seis divisas, sube un 0.37% a 102.85, respaldado por el aumento de los rendimientos del Tesoro de EE.UU.

Resumen diario de los mercados: El Peso mexicano cae tras el informe de inflación

- El jueves pasado, la Suprema Corte de México votó ocho a tres para "considerar un desafío constitucional a la controvertida reforma judicial promulgada el mes pasado", que permitiría la elección de jueces y magistrados de la Suprema Corte mediante voto electoral.

- El IPC de México en septiembre bajó del 4.99% al 4.58% interanual, superando las estimaciones del 4.62%. La inflación mensual fue del 0.05%, por debajo de las proyecciones del 0.1%.

- El IPC subyacente aumentó un 3.91% interanual, por debajo de las previsiones del 3.95%. La inflación subyacente mensual fue del 0.28%, frente al 0.22% pero por debajo de las estimaciones del 0.32%.

- Según la encuesta de Banxico, se proyecta que el banco central reducirá las tasas en 50 pb al 10% para el resto de 2024. Mientras tanto, se espera que el tipo de cambio USD/MXN termine en torno a 19.69.

- Se proyecta que la economía de México crecerá un 1.45% en 2024, por debajo del 1.57% de agosto.

- Los datos de la Junta de Comercio de Chicago (CBOT) a través del contrato de futuros de la tasa de fondos federales de diciembre muestran que los inversores estiman una flexibilización de 48 pb por parte de la Fed hacia finales de 2024.

- Los participantes del mercado han descartado un recorte de 50 pb. Las probabilidades de un recorte de 25 pb son del 81.4%, mientras que las posibilidades de mantener las tasas sin cambios son del 18.6%, según los datos de la herramienta CME FedWatch.

Perspectiva técnica del USD/MXN: El Peso mexicano amplía pérdidas mientras el USD/MXN salta por encima de 19.40

El USD/MXN recuperó la media móvil simple (SMA) de 50 días en 19.37, lo que podría abrir la puerta a más alzas. El impulso favorece a los compradores, como lo muestra la lectura alcista del Índice de Fuerza Relativa (RSI). Por lo tanto, el par exótico se dirige al alza.

Si el USD/MXN supera el nivel psicológico de 19.50, busque a los compradores impulsando el tipo de cambio hacia el máximo diario del 1 de octubre de 19.82, antes de 20.00. Lo siguiente sería el pico anual de 20.22.

Para una reanudación bajista, si el USD/MXN cae por debajo del mínimo del 4 de octubre de 19.10, se expondrá la cifra de 19.00. Una vez roto, el siguiente soporte sería la SMA de 100 días en 18.64.

El Peso mexicano FAQs

El Peso mexicano es la moneda de curso legal de México. El MXN es la moneda más operada en América Latina y la tercera más negociada del continente americano. El Peso mexicano es la primera moneda del mundo que utilizó el signo $, previo a la utilización posterior del Dólar. El Peso mexicano o MXN se divide en 100 centavos.

Banxico es el Banco de México, el banco central del país. Creado en 1925, provee la moneda nacional, el MXN, y tiene como objetivo prioritario preservar su valor a lo largo del tiempo. Además, el Banco de México administra las reservas internacionales del país, actúa como prestamista de última instancia a la banca y asesora económica y financieramente al gobierno. Banxico utiliza las herramientas y técnicas de la política monetaria para cumplir con su objetivo.

Cuando la inflación es elevada, el valor del Peso mexicano (MXN) tiene a disminuir. Esto implica un aumento en el coste de vida de los mexicanos que afecta su capacidad de inversión y ahorro. A nivel general, la inflación afecta a la economía mexicana porque México importa una cantidad importante de productos de consumo final, como gas, combustible, alimentos, ropa, etc, y una gran cantidad de insumos de producción. Por otra parte, a mayor inflación y deuda menos atractivo es el país para los inversores.

La tasa de cambio entre el USD y el MXN afecta a las importaciones y exportaciones entre Estados Unidos y México, pudiendo afectar a la demanda y los flujos comerciales. El precio del Dólar frente al Peso mexicano se ve afectado por factores como la política monetaria, los tipos de interés, el índice de precios al consumo, el crecimiento económico y algunas decisiones geopolíticas.

La tasa de cambio entre el USD y el MXN afecta a las importaciones y exportaciones entre Estados Unidos y México, pudiendo afectar a la demanda y los flujos comerciales. El precio del Dólar frente al Peso mexicano se ve afectado por factores como la política monetaria, los tipos de interés, el índice de precios al consumo, el crecimiento económico y algunas decisiones geopolíticas.

- El Dow Jones sumó tres cuartos de punto porcentual el miércoles, subiendo más de 300 puntos.

- Las acciones están protagonizando un rebote tras las caídas tempranas de la semana.

- Las acciones sopesan los datos de inventarios mayoristas y los comentarios de la Fed antes de las últimas actas de la reunión del FOMC.

El Promedio Industrial Dow Jones (DJIA) subió otros 300 puntos el miércoles, extendiendo un giro alcista después de una caída a principios de semana que brevemente arrastró al principal índice de acciones por debajo de 42.000. La sesión de mercado de mitad de semana ve a los inversores aprovechando las ofertas a pesar de un informe de Inventarios Mayoristas de agosto de bajo peso y una aparición tibia de la presidenta del Banco de la Reserva Federal de Dallas, Lorie Logan.

Los Inventarios Mayoristas de EE.UU. crecieron menos de lo esperado, aumentando un escaso 0,1% frente al esperado mantenimiento en la cifra de julio del 0,2%. Sin embargo, hubo una impresión mixta entre los números: mientras que los inventarios de bienes no duraderos disminuyeron, cayendo un 0,1% frente al aumento anticipado del 0,5%. Mientras tanto, los inventarios de bienes duraderos aumentaron mucho más rápido de lo esperado, subiendo un 0,3% frente al 0,1% del mes anterior, ya que los consumidores estadounidenses dedican más de su consumo a bienes no duraderos y evitan la inversión en compras de larga duración.

La presidenta de la Fed de Dallas, Lorie Logan, apareció en los medios a primera hora del miércoles, tratando de centrar la atención de los inversores en los riesgos inflacionarios en curso que aún acechan en la oscuridad. A pesar de que los mercados hambrientos de recortes de tasas claman por más recortes de tasas para seguir al recorte jumbo de 50 pb de septiembre, la presidenta de la Fed de Dallas, Logan, señaló que el crecimiento económico que sigue superando las previsiones representa un riesgo muy real para la inflación. Si bien la inflación en EE.UU. ha hecho un progreso significativo hacia el objetivo anual del 2% de la Fed, el crecimiento de los precios en categorías clave sigue siendo más alto de lo esperado.

Las actas de la reunión del Comité Federal de Mercado Abierto (FOMC) de la llamada de tasas de septiembre se publicarán más tarde en la sesión del mercado estadounidense; aunque no se espera nada nuevo del documento, los inversores sin duda examinarán las comunicaciones internas de la Fed sobre las expectativas de tasas. Los operadores buscarán obtener más pistas sobre cómo se siente la Fed acerca de más recortes de tasas durante el año, a pesar de una corriente constante de puntos de conversación tibios de varios funcionarios de la Fed en los últimos días.

Los mercados de tasas están valorando actualmente un recorte de tasas perfectamente pedestre de 25 pb en noviembre. Sin embargo, según la herramienta FedWatch del CME, los operadores de tasas aún ven un 15% de posibilidades de que la Fed no mueva las tasas en absoluto el 7 de noviembre.

Noticias del Dow Jones

Los mercados de renta variable se volcaron en modo alcista completo el miércoles, con todas menos cuatro de las acciones constituyentes del Dow Jones encontrando espacio en verde durante la sesión del mercado estadounidense. IBM (IBM) subió más del 2% para alcanzar los 238 $ por acción, con Nike (NKE) pisándole los talones, subiendo un comparable 2% y superando los 82,50 $ por acción.

En el lado bajo, Boeing (BA) sigue luchando con una huelga de trabajadores en curso. Las cosas se complicaron más para la maltrecha compañía aeroespacial después de que el sindicato de trabajadores de Boeing rechazara una propuesta reciente.

Pronóstico de precios del Dow Jones

El Dow Jones continúa superando sus propias medias, trazando el gráfico justo al norte de la media móvil exponencial (EMA) de 50 días y manteniéndose cerca de máximos históricos. La acción del precio se mantuvo cerca de las ofertas máximas de finales de septiembre, y un retroceso bajista que esencialmente no fue a ninguna parte tiene a los indicadores de impulso listos para otro giro hacia señales de compra.

El Dow Jones sigue subiendo aproximadamente un 6,25% desde el mínimo de septiembre en el nivel clave de 40.000, con la acción intradía girando justo por encima de 42.000. El principal índice de acciones ha retornado un 12,75% en lo que va del año, con la mitad de esas ganancias provenientes de septiembre.

Gráfico diario del Dow Jones

El Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- En general, el EUR/GBP se consolida lateralmente sin una tendencia clara.

- El RSI sugiere una creciente presión de venta, mientras que el MACD indica una disminución de la presión de compra a corto plazo.

- Los alcistas no lograron defender la SMA de 20 días, lo que empeoró el panorama.

El par EUR/GBP cotiza alrededor de 0.8380, consolidándose lateralmente y sin mostrar una tendencia clara. Además, el cruce perdió la media móvil simple (SMA) de 20 días, lo que podría indicar una pierna bajista.

Los indicadores técnicos muestran que los alcistas están retrocediendo. El Índice de Fuerza Relativa (RSI) está en 46 en territorio negativo y en declive, indicando una creciente presión de venta. El indicador de convergencia/divergencia de medias móviles (MACD) presenta un histograma verde decreciente, lo que sugiere una disminución de la presión de compra.

La presión alcista puede prevalecer si el precio logra romper el nivel de resistencia de 0.8400 y mantenerse firmemente por encima de la media móvil simple (SMA) de 20 días. Si eso ocurre, el par EUR/GBP podría subir a 0.8450 o incluso 0.8500. Por otro lado, una caída por debajo del nivel de soporte de 0.8320 podría llevar a más descensos por debajo de 0.8300.

Gráfico diario del EUR/GBP

- El S&P 500 sube un 0.65% diario, estableciendo nuevos máximos históricos en 5.784.

- Lorie Logan, presidenta de la Reserva Federal de Dallas, destaca riesgos inflacionarios al alza en su discurso del día de hoy.

- Los inversionistas centrarán su atención en las Minutas del FOMC, a publicarse cercano al cierre del mercado.

El S&P 500 registró un mínimo del día en 5.731, encontrando compradores que llevaron el índice a nuevos máximos históricos en 5.784. Actualmente, el S&P 500 cotiza sobre 5.782, ganando un 0.65% temprano en la sesión.

El S&P 500 alcanza nuevos máximos históricos previo a las Minutas del FOMC

La presidenta de la Reserva Federal de Dallas, Lorie Logan, señaló su postura a favor de reducciones más pequeñas de tipos de interés en el corto plazo. De igual forma, argumentó que el progreso en la inflación ha sido generalizado, muy cerca de los objetivos de la Reserva Federal. Por último, resaltó los riesgos inflacionarios originados por las cadenas de suministro, la geopolítica internacional y las huelgas portuarias.

Tras estas declaraciones, el S&P 500 marcó nuevos máximos históricos en 5.784, firmando su segunda sesión consecutiva al alza.

Los inversores tendrán el foco en las Minutas de la Reserva Federal en búsqueda de pistas que dicten el ritmo de la política monetaria en el corto plazo.

Niveles por considerar en el S&P 500

El S&P 500 ha superado la resistencia más cercana en 5.771, dada por el máximo del 26 de septiembre. La siguiente zona de resistencia clave se encuentra en 5.800, número cerrado que es considerado como objetivo de corto plazo por los compradores.

A la baja, la zona de soporte más cercana la observamos en 5.672, punto pivote del 2 de octubre, cercano al retroceso de 78.6% de Fibonacci.

Gráfica de 4 horas del S&P 500

Tierra a los fondos macro. No hay ninguna razón mágica por la que los recortes de la Fed tengan que llevar a precios más altos del Oro, señala Daniel Ghali, Estratega Senior de Commodities de TDS.

El riesgo de brecha está elevado

"En última instancia, los mercados del Oro son una función de compradores y vendedores, y nuestro conjunto de análisis avanzados de posicionamiento está gritando precaución en varios frentes. El posicionamiento de los fondos macro está ahora en sus niveles más altos registrados, superando ligeramente los niveles impresos en las semanas que siguieron al referéndum del Brexit. Casi no quedan posiciones cortas de gestores de dinero direccionales."

"Los operadores de Shanghái todavía mantienen su longitud récord, pero los inversores chinos ahora tienen varias alternativas a su alcance y los temores de devaluación de la moneda han disminuido. Los operadores físicos asiáticos están en huelga de compradores. La actividad de compra de los bancos centrales ha disminuido a sus niveles más bajos en los últimos cinco años. El consenso es unánimemente alcista."

"La reciente acción de precios ha sido una función de la actividad de venta limitada, lo que potencialmente apunta a un vacío de liquidez dado el desafío a las posiciones occidentales por parte de los mercados de tasas de EE.UU. y el dólar en general."

- El GBP/USD se consolida dentro del rango de 1.3060-1.3140, con los vendedores manteniendo el control después de que el informe de empleo de EE.UU. de la semana pasada impulsara al Dólar.

- El par tiene un sesgo bajista después de caer por debajo de la SMA de 50 días, con un soporte clave en el mínimo del 11 de septiembre de 1.3001 y la SMA de 100 días en 1.2935.

- Una ruptura por encima de 1.3100 podría señalar una reversión, con resistencia en 1.3200, seguida por el pico del 3 de octubre de 1.3269.

La Libra esterlina perdió algo de terreno frente al Dólar el miércoles mientras los operadores esperan las minutas de la última reunión de la Reserva Federal y los datos de inflación de EE.UU. el jueves. Al momento de escribir, el GBP/USD cotiza en 1.3070, por debajo de su precio de apertura en un 0.26%.

Pronóstico del precio del GBP/USD: Perspectiva técnica

El GBP/USD se ha consolidado dentro del rango de 1.3060-1.3140 durante los últimos tres días. La falta de un catalizador mantiene a los mercados inciertos, aunque el informe de empleo de EE.UU. de la semana pasada impulsó al Dólar, que alcanzó niveles no vistos desde agosto de 2024.

El momentum sugiere que los vendedores están a cargo, como lo muestra la lectura bajista del Índice de Fuerza Relativa (RSI).

En el corto plazo, el par tiene un sesgo bajista. La caída por debajo de la media móvil de 50 días (SMA) en 1.3087 abrió la puerta a más pérdidas. Sin embargo, si los vendedores quieren mantenerse a cargo, deben llevar el tipo de cambio al mínimo del 11 de septiembre de 1.3001. Si ese nivel se supera, la SMA de 100 días en 1.2935 estaría a su alcance, seguida por la SMA de 200 días en 1.2784.

Por el contrario, si el GBP/USD recupera 1.3100 y sube por encima de 1.3200, se abriría la puerta a más alzas. La próxima resistencia sería el pico del 3 de octubre en 1.3269, seguido por el máximo del 2 de octubre en 1.3305.

Acción del Precio del GBP/USD – Gráfico Diario

Libra esterlina PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Libra esterlina (GBP) frente a las principales monedas hoy. Libra esterlina fue la divisa más fuerte frente al Dólar neozelandés.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.31% | 0.24% | 0.66% | 0.30% | 0.49% | 1.35% | 0.25% | |

| EUR | -0.31% | -0.08% | 0.33% | -0.04% | 0.22% | 0.99% | -0.08% | |

| GBP | -0.24% | 0.08% | 0.41% | 0.08% | 0.29% | 1.08% | -0.00% | |

| JPY | -0.66% | -0.33% | -0.41% | -0.33% | -0.14% | 0.69% | -0.42% | |

| CAD | -0.30% | 0.04% | -0.08% | 0.33% | 0.19% | 1.03% | -0.07% | |

| AUD | -0.49% | -0.22% | -0.29% | 0.14% | -0.19% | 0.81% | -0.29% | |

| NZD | -1.35% | -0.99% | -1.08% | -0.69% | -1.03% | -0.81% | -1.09% | |

| CHF | -0.25% | 0.08% | 0.00% | 0.42% | 0.07% | 0.29% | 1.09% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Libra esterlina de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el GBP (base)/USD (cotización).

La Libra esterlina (GBP) cotiza ligeramente a la baja en el día, reflejando el tono generalmente suave de las principales divisas frente al USD, señala Shaun Osborne, Estratega Jefe de FX de Scotiabank.

GBP se consolida en un rango estrecho

"El GBP cotiza un poco más bajo en el día. El GBP subió bruscamente en el cruce la semana pasada, ya que los cazadores de gangas desvanecieron las ganancias del EURGBP hacia el área de 0.84."

"El cable está formando un rango de consolidación plano en el gráfico intradía entre 1.3060/1.3110. Eso está ayudando a estabilizar las tendencias a corto plazo, pero el tono general en el GBPUSD sigue siendo negativo, con una prueba del soporte en 1.30 como el principal riesgo por delante."

"Una debilidad sostenida por debajo de 1.30 aumentaría las posibilidades de una caída más profunda hacia 1.27/1.28."

- El Dólar estadounidense opera con ganancias de un 0.22% frente al Peso chileno, firmando su séptima jornada consecutiva al alza.

- El cobre cotiza con pérdidas de un 2.10% en el día, visitando mínimos del 24 de septiembre.

- La atención de los inversionistas estará sobre la publicación de las Minutas de la Reserva Federal.

El USD/CLP marcó un mínimo diario en 932.35, encontrando compradores que llevaron el cruce a un máximo no visto desde el 12 de septiembre en 936.65. Actualmente, el Dólar estadounidense cotiza sobre 935.34 frente al Peso chileno, ganando un 0.20% en el día.

El cobre extiende pérdidas y alcanza mínimos de once días

El Peso chileno continúa con la tendencia bajista iniciada el 1 de octubre, firmando su séptima jornada con pérdidas, llegando a niveles no vistos desde el 12 de septiembre.

Por otro lado, el cobre cae a mínimos del 24 de septiembre, cotizando en 4.3575 $ por libra, consolidando una racha bajista de tres sesiones consecutivas. La caída en los precios del metal es posterior a las declaraciones de la Comisión Nacional de Desarrollo y Reforma de China, descartando medidas de estímulo económico adicionales en el corto plazo.

El foco de los inversionistas está en las Minutas de la Reserva Federal, a darse a conocer el día de hoy, cercano al cierre de la sesión americana.

Niveles técnicos en el USD/CLP

El USD/CLP alcanzó una zona de resistencia clave ubicada en 936.00, dada por el retroceso al 50% de Fibonacci, superando el máximo del 18 de septiembre en 932.25 $, confirmando así, la fortaleza de la presión compradora. El siguiente nivel de resistencia se encuentra en 951.88, máximo del 10 de septiembre.

A la baja, la primera zona de soporte está en 894.25, punto pivote del 30 de septiembre. La siguiente zona de soporte clave la observamos en 881.85, mínimo del 20 de mayo.

Gráfico diario del Peso chileno

- El USD/JPY se aferra a las ganancias cerca de 149.00 con las minutas del FOMC en el horizonte.

- Se espera que el IPC subyacente de EE.UU. haya crecido a un ritmo constante del 3.2% en septiembre.

- El Yen japonés estará influenciado por los datos del IPP de septiembre.

El par USD/JPY se mantiene firme cerca de un máximo de siete semanas alrededor de 149.00 en la sesión norteamericana del miércoles. El activo exhibe fortaleza antes de las minutas del Comité Federal de Mercado Abierto (FOMC) de la reunión de septiembre, que se publicarán a las 18:00 GMT.

En la reunión de política monetaria, la Fed redujo sus tasas de interés clave en 50 puntos básicos (pb) al 4.75%-5.00%. Esta fue la primera decisión moderada de la Fed en más de dos años y medio, ya que los funcionarios estaban preocupados por el deterioro de la demanda laboral con una creciente confianza en que la inflación volvería de manera sostenible al objetivo del banco del 2%.

Mientras tanto, el Dólar estadounidense (USD) se desempeña fuertemente ya que los participantes del mercado no esperan que la Fed recorte nuevamente las tasas de interés en 50 pb en noviembre. El Índice del Dólar (DXY), que mide el valor del Dólar frente a seis divisas principales, registra un nuevo máximo de siete semanas cerca de 102.80.

Los inversores prestarán mucha atención a las minutas del FOMC para conocer las opiniones de todos los funcionarios sobre la probable acción de las tasas de interés en el último trimestre del año. Según la herramienta CME FedWatch, los operadores han descontado dos recortes de tasas de 25 pb en cada una de las dos reuniones restantes de este año.

De cara al futuro, el principal desencadenante para el Dólar estadounidense serán los datos del Índice de Precios al Consumidor (IPC) de EE.UU. para septiembre, que se publicarán el jueves. Se estima que el IPC subyacente -que excluye la volatilidad de los precios de los alimentos y la energía- haya crecido de manera constante en un 3.2%.

En el frente de Tokio, los inversores se centrarán en los datos del Índice de Precios de Producción (IPP) de Japón para septiembre, que se publicarán el jueves. Se estima que los precios de los bienes y servicios a puerta de fábrica hayan aumentado a un ritmo más lento del 2.3% desde el 2.5% en agosto. Los signos de que la inflación de los productores sigue siendo persistente aumentarían las expectativas de más subidas de tasas por parte del Banco de Japón (BoJ).

La Fed FAQs

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria. El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

- El Peso mexicano no varía su cotización tras el IPC de México.

- El Dólar estadounidense se mantiene positivo a la espera de las Minutas de la Fed.

- El Índice de Precios al Consumo mexicano se sitúa en el 4.58% anual en septiembre, mejorando el 4.62% esperado.

El USD/MXN registra ligeras ganancias por tercera jornada consecutiva, operando en un estrecho rango situado entre 19.31 y 19.42. Al momento de escribir, el Dólar estadounidense cotiza frente al Peso mexicano sobre 19.38, ganando un 0.14% diario.

El Dólar estadounidense repunta con las declaraciones la presidenta de la Fed de Dallas

El Índice del Dólar estadounidense (DXY) ha subido a nuevos máximos de casi dos meses impulsado por las declaraciones de Lorie Logan, presidenta de la Reserva Federal de Dallas, quien ha señalado que todavía existen riesgos reales al alza para la inflación y que está a favor de reducciones más pequeñas en el futuro.

El billete verde medido por el DXY ha repuntado con los comentarios, alcanzando un techo en 102.80, máximo no visto desde el pasado 16 de agosto.

Al mismo tiempo, la herramienta FedWatch de CME Group señalaba que las posibilidades de una reducción de 25 puntos básicos en las tasas de interés de la Fed se sitúan este miércoles en el 84.1%, mientras se amplía levemente al 15.9% la probabilidad de que no haya recortes.

Los operadores del Dólar se mantendrán ahora atentos a las Minutas de la Fed, que se publicarán hoy a las 18.00 GMT. El foco estará en los detalles sobre por qué se decidió realizar una rebaja de tasas de interés de 50 puntos básicos en la reunión de septiembre.

México modera su inflación anual al 4.58% en septiembre

El Índice de Precios al Consumo (IPC) de México se ha situado en el 4.58% en la lectura interanual de septiembre frente al 4.99% de agosto.La cifra ha mejorado la expectativa del mercado, ya que se esperaba una moderación al 4.62%.

La inflación mensual ha subido un leve 0.05% frente al 0.01% anterior, situándose por debajo del 0.1% previsto, mientras que el IPC subyacente ha crecido a un ritmo del 0.28% tras el 0.22% visto en agosto, mejorando el 0.32% estimado.

USD/MXN Niveles de precio

Si las Minutas de la Fed respaldan al Dólar, podríamos ver una subida en el USD/MXN hasta la resistencia 19.45, donde está el techo de esta semana registrado el 8 de octubre. Más arriba espera la zona psicológica de 20.00 y el máximo de 2024 alcanzado en septiembre en 20.15.

A la baja, el soporte principal espera en el mínimo de octubre, 19.11. Un quiebre por debajo de este nivel podría desencadenar un movimiento hacia la región de 19.00.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El NZD/USD se desploma por debajo de 0.6100 ya que el RBNZ redujo su OCR en 50 pb hasta 4.75%.

- Se esperaba que el RBNZ realizara un recorte de tasas significativo en medio de débiles perspectivas de crecimiento.

- Los inversores esperan las minutas del FOMC para obtener nuevas pistas sobre la perspectiva de las tasas de interés.

El par NZD/USD enfrenta una intensa venta masiva y cae por debajo del soporte de nivel redondo de 0.6100 en la sesión norteamericana del miércoles. El par neozelandés se desploma ya que el Banco de la Reserva de Nueva Zelanda (RBNZ) ha recortado su Tasa Oficial de Efectivo (OCR) en 50 puntos básicos (pb) hasta 4.75%.

Se esperaba que el RBNZ realizara un recorte de tasas mayor de lo habitual debido a las condiciones del mercado laboral en suavización y al crecimiento moderado. Los participantes del mercado esperan que el RBNZ reduzca las tasas de interés a un ritmo similar nuevamente en noviembre.

Mientras tanto, el desalentador sentimiento del mercado debido a los riesgos en Oriente Medio también ha disminuido el atractivo de los activos sensibles al riesgo. El Índice del Dólar estadounidense (DXY), que rastrea el valor del Dólar frente a seis divisas principales, sube cerca de 102.70.

El Dólar estadounidense se fortalece ya que los operadores han descartado el escenario de que la Reserva Federal (Fed) reduzca las tasas de interés nuevamente en 50 pb en noviembre. La Fed comenzó el ciclo de flexibilización de políticas con un recorte considerable de 50 pb en septiembre. Mientras tanto, los inversores esperan las minutas del Comité Federal de Mercado Abierto (FOMC) para la reunión de septiembre, que se publicarán a las 18:00 GMT.

El NZD/USD se debilita después de romper por debajo del soporte horizontal trazado desde el mínimo del 11 de septiembre de 0.6100 en un marco de tiempo diario. La tendencia general del par neozelandés se ha vuelto bajista ya que ha formado un mínimo oscilante más bajo. El activo también cotiza por debajo de la Media Móvil Exponencial (EMA) de 50 días, que cotiza alrededor de 0.6173.

El Índice de Fuerza Relativa (RSI) de 14 días cae por debajo de 40.00, lo que sugiere que se ha desencadenado un impulso bajista.

Es muy probable que haya más caídas hacia el soporte psicológico de 0.6000 y el mínimo del 15 de agosto de 0.5974.

Por otro lado, un movimiento de reversión por encima del máximo del 8 de octubre de 0.6146 impulsará el activo hacia la EMA de 50 días en 0.6173 y el máximo del 4 de octubre cerca de 0.6220.

NZD/USD gráfico diario

Indicador económico

Decisión de tipos de interés

La Decisión de tipos de interés del RBNZ es anunciada por el Banco de la Reserva de Nueva Zelanda.Esta tasa afecta a un rango de tipos de interés fijados por los bancos comerciales, sociedades de construcción y otras instituciones hacia sus propios ahorradores y prestatarios. También tiende a afectar al precio de activos financieros, tales como bonos, acciones y los tipos de cambio, los cuales afectan al consumidor y a la demanda de negocios en una variedad de formas.

Leer más.Última publicación: mié oct 09, 2024 01:00

Frecuencia: Irregular

Actual: 4.75%

Estimado: 4.75%

Previo: 5.25%

Fuente: Reserve Bank of New Zealand

El Banco de la Reserva de Nueva Zelanda (RBNZ) celebra reuniones de política monetaria siete veces al año, anunciando su decisión sobre las tasas de interés y las evaluaciones económicas que influyeron en su decisión. El banco central ofrece pistas sobre las perspectivas económicas y la trayectoria de la política futura, que son de gran relevancia para la valoración del NZD. Los desarrollos económicos positivos y las perspectivas optimistas podrían llevar al RBNZ a endurecer la política aumentando las tasas de interés, que tienden a ser alcistas del NZD. Los anuncios de políticas generalmente son seguidos por la conferencia de prensa del Gobernador Adrian Orr.

La presidenta del Banco de la Reserva Federal de Dallas, Lorie Logan, argumentó el miércoles que había apoyado la sustancial reducción de tasas de interés del mes pasado, pero que favorecía reducciones más pequeñas en el futuro. Destacó que aún existían riesgos "reales" al alza para la inflación y señaló "incertidumbres significativas" en torno a las perspectivas económicas.

Citas Clave

'Un camino más gradual' en los recortes de tasas es probablemente apropiado a partir de ahora.

Los riesgos al alza para la inflación significan que la Fed no debe apresurarse a reducir las tasas.

Reducir la tasa de política gradualmente permitiría tiempo para juzgar cuán restrictiva puede o no ser la política monetaria.

Normalizar la política gradualmente también permite a la Fed 'equilibrar mejor' los riesgos del mercado laboral.

La política no está 'preestablecida,' la Fed debe permanecer ágil.

Apoyó la decisión de la Fed de comenzar a normalizar la política recortando la tasa de política.

Una política menos restrictiva ayudará a evitar enfriar el mercado laboral más de lo necesario.

El progreso en la inflación ha sido generalizado; el mercado laboral se ha enfriado, pero sigue siendo saludable.

La inflación y el mercado laboral están 'a tiro de piedra' de los objetivos de la Fed.

Las tendencias recientes en la inflación de la vivienda y otros servicios básicos son 'alentadoras,' se espera que disminuyan con el tiempo.

La economía de EE.UU. es 'fuerte y estable,' pero hay 'incertidumbres significativas' en torno a las perspectivas.

El gasto y el crecimiento económico más fuertes de lo previsto representan un riesgo al alza para la inflación.

Una relajación adicional no justificada en las condiciones financieras también podría desbalancear la demanda con la oferta.

La tasa de fondos federales 'neutral' es incierta; los cambios estructurales en la economía significan que podría ser más alta que antes de la pandemia.

Permanecer atentos a los riesgos de inflación provenientes de las cadenas de suministro, la geopolítica y las huelgas portuarias.

A medida que el mercado laboral se ha enfriado, enfrentamos más riesgo de que se enfríe más allá de lo necesario para devolver la inflación al 2%.

- Las minutas de la reunión de política monetaria de la Fed del 17-18 de septiembre se publicarán el miércoles.

- Los detalles de la decisión de Jerome Powell y compañía de recortar las tasas de interés en 50 puntos básicos serán el centro de atención.

- El Índice del Dólar estadounidense podría corregirse a la baja con la noticia, pero el camino alcista está a la vuelta de la esquina.

Las minutas de la reunión de política monetaria de la Reserva Federal de EE.UU. (Fed) del 17-18 de septiembre se publicarán el miércoles a las 18:00 GMT. Los responsables de la política monetaria flexibilizaron la política monetaria por primera vez en más de cuatro años y sorprendieron a los participantes del mercado con un recorte de tasas de interés de 50 puntos básicos (bps). La decisión generó especulaciones de que los funcionarios estaban preocupados por el progreso económico y sugirió recortes más agresivos.

Jerome Powell y compañía decidieron recortar las tasas en la reunión de septiembre

El Comité Federal de Mercado Abierto (FOMC) tomó medidas tras reconocer el progreso hacia su objetivo de inflación. "A la luz del progreso en la inflación y el equilibrio de riesgos, el Comité decidió bajar el rango objetivo para la tasa de fondos federales en 1/2 punto porcentual a 4-3/4 a 5 por ciento", dice el comunicado. Sin embargo, los funcionarios también señalaron que "las ganancias de empleo han disminuido y la tasa de desempleo ha subido, pero sigue siendo baja".

El anuncio no fue una sorpresa completa, dado que Powell y compañía de alguna manera anticiparon la decisión de comenzar a recortar las tasas de interés. Lo que sorprendió fue el recorte mayor de lo anticipado, dado que la mayoría de los participantes del mercado esperaban un recorte de 25 bps, con solo la Gobernadora de la Fed Michelle Bowman pidiendo un recorte de un cuarto de punto.

Como de costumbre, los responsables de la política monetaria repitieron que las decisiones futuras se tomarán reunión por reunión basándose en los datos macroeconómicos.

Mientras tanto, el presidente de la Fed, Jerome Powell, enfrió las especulaciones de que el gran recorte se debió a preocupaciones sobre el progreso económico. En la conferencia de prensa que siguió al anuncio, Powell dijo que no ve nada en la economía que sugiera la probabilidad de una recesión, y agregó que la tasa de crecimiento es sólida, la inflación está bajando y el mercado laboral está "todavía en niveles muy sólidos".

"Estamos tratando de lograr una situación en la que restablezcamos la estabilidad de precios sin el tipo de aumento doloroso en el desempleo que a veces ha venido con la desinflación", agregó Powell.

Como resultado, el enfoque se trasladó al empleo. Los datos tibios publicados a lo largo de septiembre alimentaron la especulación de que el banco central realizaría otro recorte de 50 bps cuando se reúna en noviembre. El Dólar estadounidense (USD) estuvo bajo una presión de venta persistente mientras los mercados bursátiles celebraban el dinero más barato.

Las cosas cambiaron en los primeros días de octubre. El informe de Nóminas no Agrícolas (NFP) de septiembre publicado por la Oficina de Estadísticas Laborales (BLS) mostró que la economía añadió la asombrosa cifra de 254.000 nuevos empleos en el mes, mientras que la tasa de desempleo inesperadamente bajó al 4,1% desde el 4,2% en agosto. Esas cifras indican claramente un mercado laboral fuerte, reduciendo las preocupaciones al respecto.

Como resultado, los participantes del mercado abandonaron las apuestas de un recorte de 50 bps en noviembre, con las probabilidades de un recorte de 25 bps actualmente en torno al 85%, según la herramienta FedWatch del CME.

¿Cuándo se publicarán las minutas del FOMC y cómo podrían afectar al Dólar estadounidense?

El FOMC publicará las minutas de la reunión de política monetaria del 17-18 de septiembre a las 18:00 GMT del miércoles. El documento puede explicar la decisión y sugerir acciones futuras, pero en este punto, puede ser una noticia vieja. El informe NFP de hecho eclipsó cualquier especulación previa a la publicación sobre el estado del mercado laboral.

Con la inflación bajando, el crecimiento económico y los datos sólidos relacionados con el empleo, parece que Estados Unidos (EE.UU.) está en el lugar adecuado para permitir que la Fed reduzca las tasas a un ritmo tal vez más lento pero constante.

Es probable que las minutas muestren que los responsables de la política monetaria están dispuestos a reducir la tasa de interés aún más en noviembre, aunque la magnitud de dicho recorte dependerá de los próximos datos macroeconómicos.

De hecho, EE.UU. publicará el Índice de Precios al Consumidor (CPI) de septiembre el jueves, y las cifras probablemente tendrán un impacto más amplio en las futuras decisiones de la Fed, y por lo tanto en el USD, que las minutas del FOMC.

En términos generales, cuanto más moderado sea el documento, más presión habrá sobre el Dólar, mientras que las palabras de línea dura deberían apoyar al USD.

Desde una perspectiva técnica, Valeria Bednarik, Analista Jefe de FXStreet, señala: "El Índice del Dólar estadounidense (DXY) parece cómodo por encima del nivel de 102.00 después de coquetear con el nivel de 100.00 en septiembre. La postura técnica general es alcista, aunque se necesita otro movimiento al norte para confirmar un avance sostenido en el tiempo".

"Desde un punto de vista técnico, el DXY podría corregirse hacia 102.00 antes del anuncio, con un soporte a corto plazo en la región de 101.90. No obstante, el gráfico diario muestra que los indicadores técnicos se mantienen bien en territorio positivo, con el indicador de Momentum aún apuntando firmemente al norte, reflejando el interés de los compradores. Al mismo tiempo, el DXY ha superado su media móvil simple (SMA) de 20, que gana tracción ascendente en torno a 101.20, una área clave de soporte dinámico. Finalmente, las SMA de 100 y 200 días se mantienen bien por encima de 103.00, limitando el potencial alcista a medio plazo".

Bednarik añade: "El DXY necesita conquistar el nivel de 103.00 para extender las ganancias a un ritmo sólido, con la próxima área de resistencia en torno a 103.80. Una vez más allá de este último, un escenario poco probable después de las minutas del FOMC, el índice entrará en un camino alcista más claro".

Indicador económico

Minutas del FOMC

El Federal Open Market Comitee (FOMC) organiza ocho reuniones al año y revisa las condiciones financieras y económicas para determinar la postura apropiada sobre política monetaria. También evalúa los riesgos existentes sobre los objetivos de estabilidad de precios a largo plazo y crecimiento económico sostenible. Las minutas de la FOMC las publica el Board of Governors of the Federal Reserve System y es una guía clara sobre la política de tipos de interés enlos Estados Unidos. Un cambio en este informe afecta a la volatilidad del dólar. Si las minutas muestran una perspectiva firme, esto será considerado como alcista para el dólar.