- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El NZD/USD fue rechazado por la SMA de 20 días por cuarta vez esta semana.

- Los indicadores técnicos apuntan a una creciente presión de venta y una disminución de la presión de compra.

- Una ruptura del rango 0.5940-0.6030 confirmará un panorama bajista.

En la sesión del viernes, el NZD/USD cayó un 1,05% a 0.5960, continuando su tendencia bajista ya que el par fue rechazado por tercera vez esta semana por la media móvil simple (SMA) de 20 días.

El índice de fuerza relativa (RSI) está actualmente en 40 y en territorio negativo, lo que indica que la presión de venta está aumentando. La pendiente del RSI está disminuyendo bruscamente, lo que sugiere que la presión de venta está aumentando. El indicador de convergencia/divergencia de medias móviles (MACD) también muestra una perspectiva mixta, con el histograma en verde pero decreciente, lo que indica que la presión de compra está disminuyendo.

El par NZD/USD enfrentó un tercer rechazo de la media móvil simple (SMA) de 20 días, lo que indica una fuerte presión de venta. Este rechazo ha empujado al par a la baja, sugiriendo que la tendencia bajista probablemente continuará. Los múltiples rechazos de la SMA de 20 días destacan la fortaleza del nivel de resistencia y la incapacidad de los compradores para superarlo. Como resultado, los operadores pueden esperar un mayor impulso a la baja en el corto plazo.

NZD/USD gráfico diario

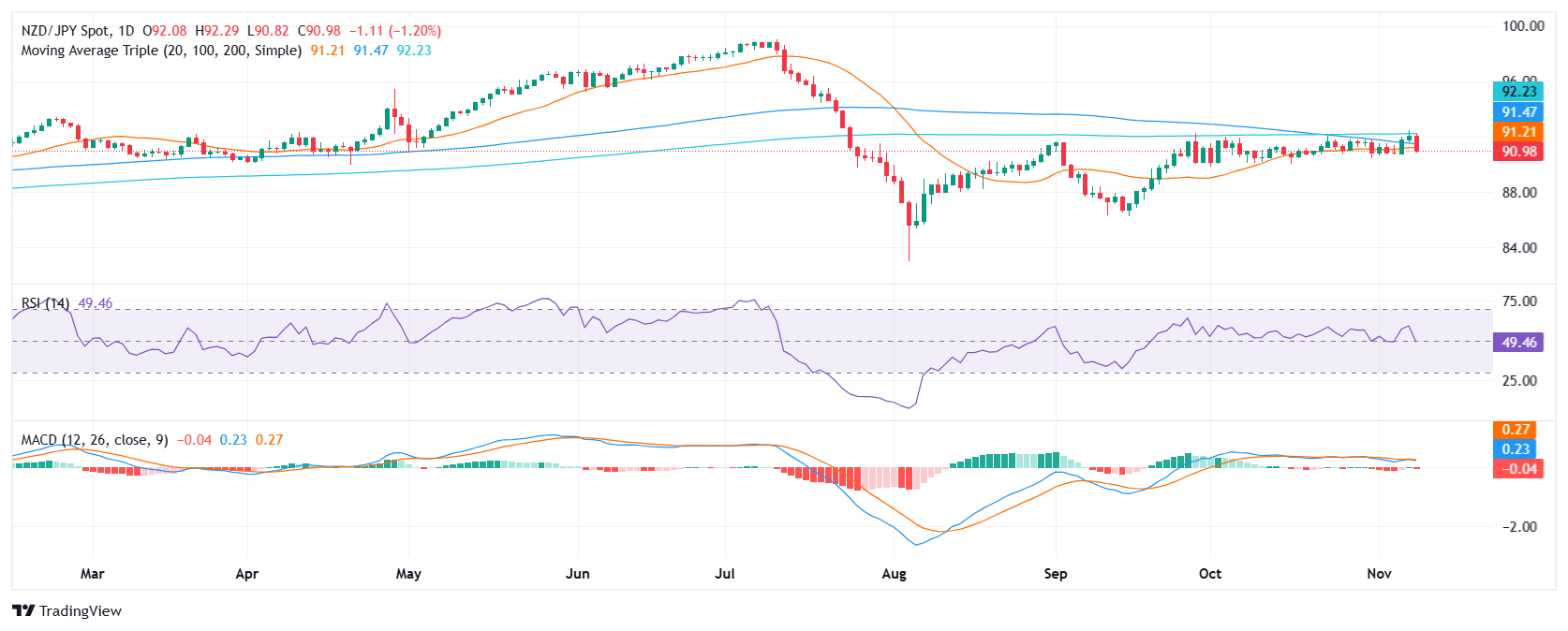

- NZD/JPY extiende la tendencia bajista, rompiendo por debajo del soporte clave.

- Los indicadores técnicos sugieren un mayor potencial a la baja.

- El panorama general ve al par atrapado en un canal de negociación lateral.

En la sesión del viernes, el NZD/JPY cayó un 1,20% a 91,00, continuando su impulso bajista. Esta ruptura por debajo del crucial nivel de soporte de 91,00 y la convergencia de las medias móviles simples (SMA) de 20 y 100 días confirma aún más la fuerza de la presión de venta.

El análisis de los indicadores técnicos revela una perspectiva bajista. El índice de fuerza relativa (RSI) ha caído en territorio negativo y está disminuyendo bruscamente, lo que indica una creciente presión de venta. El indicador de convergencia/divergencia de medias móviles (MACD) también indica un aumento en el impulso de venta, ya que el histograma es rojo y está en aumento.

Basado en estas observaciones, se espera que el par NZD/JPY continúe su trayectoria descendente. El nivel de soporte inicial a observar es 90,80, seguido de 90,50 y luego 90,30. Al alza, el primer nivel de resistencia es 91,50, seguido de 91,80 y 92,00.

Gráfico diario del NZD/JPY

- La plata cotiza por debajo de la SMA de 50 días en 31.37$; el soporte de 30.84$ es clave para prevenir un retroceso más profundo.

- El momentum bajista persiste con el RSI en territorio de vendedores, favoreciendo una caída a corto plazo.

- Se necesita un cierre por encima de 31.50$ para una recuperación alcista, apuntando a 31.75$ y potencialmente a 32.00$.

La plata retrocedió desde los máximos de dos días de 32.00$ y cayó por debajo de la media móvil simple (SMA) de 50 días en 31.37$ al final de la sesión norteamericana. Esto fue lastrado por un fuerte Dólar estadounidense respaldado por la victoria del expresidente Donald Trump. Al momento de escribir, el XAG/USD cotiza en 31.29$, con una caída del 2.29%.

XAG/USD Perspectiva técnica

La tendencia alcista del precio de la plata sigue en juego a pesar de registrar pérdidas considerables. La caída de los rendimientos del Tesoro de EE.UU. evitó que el metal gris cayera más, pero una ruptura decisiva por debajo del mínimo del 6 de noviembre de 30.84$ podría exacerbar un retroceso más profundo. En ese caso, el siguiente soporte sería la SMA de 100 días en 30.27$, seguido por el máximo del 5 de septiembre convertido en soporte en 29.17$.

Para una reanudación alcista, el XAG/USD debe cerrar por encima del área de 31.50$. Esto podría allanar el camino para desafiar el máximo del 11 de julio en 31.75$. Una ruptura de este último expondrá 32.00$, seguido por el pico del 20 de mayo en 32.51$.

El momentum es bajista a corto plazo, como lo muestra el Índice de Fuerza Relativa (RSI), que rompe su línea neutral hacia el área de vendedores.

XAG/USD Gráfico Diario

- El Dólar canadiense perdió un 0,4% frente al Dólar el viernes.

- Canadá registró una cifra de nuevos empleos netos en octubre peor de lo esperado.

- Los salarios promedio en Canadá también aumentaron, manteniendo la presión al alza sobre las expectativas de inflación.

El Dólar canadiense falló en una recuperación técnica a corto plazo el viernes, cayendo nuevamente a mínimos familiares frente al Dólar. El Loonie sigue bajo presión mientras el Banco de Canadá (BoC) continúa manteniendo la presión a la baja sobre las tasas de interés ante las cifras de empleo rezagadas, aunque el banco central canadiense se está quedando rápidamente sin margen de maniobra ya que los salarios en aumento mantienen las expectativas de inflación en ebullición en el fondo.

Canadá reportó una cifra mucho más baja de lo esperado en la Variación Neta del Empleo en octubre, fallando completamente en el objetivo mientras las ganancias de empleo continúan disminuyendo. Los salarios promedio por hora en Canadá también rebotaron, recordando a los inversores la continua batalla de Canadá con las expectativas de inflación aún altas a pesar de que el crecimiento general de los precios supera con creces los salarios en todos los marcos temporales.

Resumen diario de los mercados: El Dólar canadiense retrocede por el crecimiento de empleo fallido

- La Variación Neta del Empleo en Canadá aumentó en solo 14.5K en octubre, por debajo de la previsión de 25K y muy por debajo de la cifra de 46.7K de septiembre.

- Los salarios promedio por hora también crecieron un 4,9% interanual en octubre, rebotando desde la desaceleración de septiembre al 4,5%.

- Con los salarios nuevamente en aumento, es probable que las expectativas de inflación se mantengan elevadas, limitando las esperanzas del BoC de reiniciar el motor de crecimiento de Canadá con fuertes recortes de tasas de interés.

- El Índice de Sentimiento del Consumidor de EE.UU. también subió el viernes, con noviembre registrando un aumento a 73,0 en los resultados agregados de la encuesta de consumidores. Los mercados anticipaban un aumento mucho más moderado a 71,0 desde el 70,5 anterior.

- A pesar de una mayor desviación en las cifras de empleo de Canadá para octubre, la tasa de desempleo canadiense se mantuvo estable en el 5,5% frente al aumento previsto al 6,6%. Sin embargo, la cifra de la tasa de desempleo en balance es probablemente debido a que los trabajadores desempleados a largo plazo están saliendo del período de referencia de desempleo mientras la tasa de participación de la fuerza laboral canadiense continúa cayendo por debajo del 65%.

- La última cifra de la tasa de participación de la fuerza laboral de Canadá fue del 64,8%, y no ha estado tan baja desde la recuperación global de la pandemia de COVID a mediados de 2020.

Pronóstico del precio del Dólar canadiense: El Loonie sigue persistente cerca de mínimos familiares

El Dólar canadiense (CAD) continúa moviéndose cerca de mínimos a medio plazo frente al Dólar estadounidense. El USD/CAD alcanzó máximos de 14 meses cerca de 1.3960 a principios de noviembre, y una recuperación técnica vacilante del Dólar canadiense junto con un fortalecimiento general del Dólar ha mantenido al par por encima del nivel de 1.3900.

Gráfico diario USD/CAD

El Dólar canadiense FAQs

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- El Oro cae mientras la victoria de Trump reduce el riesgo político; el enfoque está en las posibles políticas inflacionarias.

- La recuperación del Dólar estadounidense presiona al Oro a pesar de los menores rendimientos del Tesoro.

- Powell señala ajustes graduales de tasas, dejando el futuro de la Fed abierto en medio de la fortaleza económica.

Los precios del Oro cayeron el viernes mientras el Dólar se recupera a pesar de la caída de los rendimientos del Tesoro de EE.UU. Los operadores continuaron digiriendo la victoria de Donald Trump en las elecciones de EE.UU. y redujeron su exposición al llamado "comercio Trump" debido a la incertidumbre sobre los aranceles. El XAU/USD cotiza a 2.688$, con una caída de más del 0.67%.

Las acciones estadounidenses extendieron sus ganancias, desestimando los nervios electorales, que fueron los principales impulsores del avance del Oro. Sin embargo, el riesgo sobre la política estadounidense ha disminuido, y los participantes del mercado mirarán hacia las políticas de Trump.

Tras su victoria, el Dólar estadounidense se fortaleció, aunque los inversores esperan una Reserva Federal (Fed) menos moderada. Algunas de las políticas de Trump se consideran propensas a la inflación, lo que ejercería presión sobre el banco central de EE.UU.

El jueves, la Fed redujo las tasas de interés, reconociendo una economía fuerte, un mercado laboral en enfriamiento y un proceso de desinflación en evolución. Sin embargo, los funcionarios de la Fed comentaron que la inflación "permanece algo elevada" a pesar de acercarse al objetivo del 2%.

El presidente de la Fed, Jerome Powell, no proporcionó orientación futura sobre la política monetaria y mantuvo sus opciones abiertas en las próximas reuniones. Enfatizó que la Fed podría permitirse tomarse su tiempo para bajar las tasas debido a la fortaleza de la economía. Reconoció que la política sigue siendo restrictiva, incluso después del recorte de tasas de hoy, ya que los funcionarios apuntan a llevar las tasas a niveles neutrales.

El calendario económico de EE.UU. incluyó la publicación del Índice de Sentimiento del Consumidor de la Universidad de Michigan (UoM) para noviembre, que superó la lectura final de octubre. El mismo informe reveló opiniones mixtas de los estadounidenses sobre las expectativas de inflación a corto y largo plazo.

La próxima semana, la agenda económica de EE.UU. influirá en el camino del Oro. Los operadores estarán atentos a los comentarios de los funcionarios de la Reserva Federal, junto con las publicaciones clave de datos sobre la inflación al consumidor y al productor y las ventas minoristas.

Impulsores de los mercados: El precio del Oro cae mientras los datos impulsan al Dólar

- Los precios del Oro cayeron ya que los rendimientos reales de EE.UU., que se correlacionan inversamente con el Oro, se recuperaron y subieron dos puntos básicos a 1.978%.

- El Índice del Dólar estadounidense (DXY), que sigue el desempeño del Dólar frente a seis pares, sube un 0.70% a 105.09 el viernes. Los rendimientos, particularmente el cupón de la nota de referencia a 10 años, caen dos puntos básicos a 4.30%.

- La lectura preliminar de noviembre del Sentimiento del Consumidor de la UoM subió de 70.5 a 73.0, marcando un aumento del 3.5%. La directora de la encuesta, Joanne Hsu, señaló, "Mientras que las condiciones actuales vieron un cambio mínimo, el índice de expectativas se disparó en todos los aspectos, alcanzando su nivel más alto desde julio de 2021."

- Las expectativas de inflación a un año disminuyeron ligeramente, del 2.7% al 2.6%, mientras que la perspectiva a cinco años aumentó del 3.0% al 3.1%.

- Según el contrato de futuros de fondos federales de diciembre de la Junta de Comercio de Chicago, los inversores actualmente esperan alrededor de 24.5 puntos básicos de flexibilización de la Fed para fin de año.

Perspectiva técnica del XAU/USD: El precio del Oro cae con los vendedores apuntando a 2.650$

El precio del Oro retrocede desde el pico de dos días cerca de 2.700$, un nivel crucial que se rompió el miércoles y que los compradores no han podido superar. Si los vendedores se mantienen firmes y envían los precios por debajo del mínimo del 6 de noviembre de 2.652$, busque un empuje para desafiar los 2.639$, antes de probar el mínimo del 10 de octubre de 2.603$.

Por otro lado, si el Oro supera los 2.700$, los compradores apuntarían a la SMA de 20 días en 2.718$, antes de los 2.750$, seguido del máximo del 23 de octubre en 2.758$.

El momentum permanece neutral ya que el Índice de Fuerza Relativa (RSI) fluctúa alrededor de su línea neutral, una señal de que el XAU/USD podría carecer de una dirección clara y consolidarse.

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

- El AUD/USD cae mientras el USD recupera fuerza.

- El RBA mantiene las tasas estables pero sigue siendo de línea dura, citando riesgos de inflación.

- La perspectiva neutral de la Fed sugiere cautela respecto a futuros recortes de tasas.

El par AUD/USD cayó un 1,25% a 0.6600 el viernes, continuando su tendencia bajista. La renovada fortaleza del Dólar estadounidense pesa sobre el par a pesar de la mejora en el apetito de riesgo. Sin embargo, la postura de línea dura del Banco de la Reserva de Australia (RBA) y las expectativas de estímulo adicional de China podrían apoyar al Dólar australiano.

El par AUD/USD experimentó volatilidad en medio de la reciente elección presidencial de EE.UU. y la postura de política monetaria del RBA. La victoria electoral de Trump inicialmente desencadenó una caída del Dólar australiano, pero la postura de línea dura del RBA estabilizó la moneda. El énfasis del RBA en tasas de interés restrictivas y las señales positivas de China han proporcionado soporte.

Resumen diario de los mercados: El Dólar australiano cae en medio de la renovada fortaleza del Dólar estadounidense tras la reunión del FOMC

- La Fed reconoció la expansión económica pero señaló condiciones de mercado laboral en desaceleración e inflación elevada, manteniendo una perspectiva neutral.

- Powell declaró que el banco central continuará reduciendo su balance y seguirá un enfoque de política basado en datos.

- A principios de la semana, el par AUD/USD subió después de que el RBA dejó las tasas de interés sin cambios pero señaló una postura de línea dura, enfatizando la necesidad de una política restrictiva para combatir la presión inflacionaria.

- La Gobernadora del RBA, Michelle Bullock, reiteró la necesidad de mantener tasas de interés estables hasta que la economía se modere más de lo anticipado.

- Como el RBA no adopta plenamente los recortes, la caída del AUD/USD podría estar limitada. Sin embargo, la fortaleza económica de EE.UU. es algo a seguir ya que podría continuar empujando el par hacia abajo.

Perspectiva técnica del AUD/USD: El AUD/USD se vuelve bajista después de no capitalizar la convergencia de las SMA

El Índice de Fuerza Relativa (RSI) está en 46, en territorio negativo, y cayendo bruscamente. El Indicador de Convergencia/Divergencia de la Media Móvil (MACD) está plano y en rojo, lo que sugiere que la presión de venta es plana. La perspectiva general para el AUD/USD es bajista.

El fracaso del par AUD/USD para superar la convergencia de las Medias Móviles Simples (SMA) de 200 y 20 días en aproximadamente 0.6630 señaló una reanudación de su tendencia bajista. Este desarrollo técnico llevó a una caída hacia el nivel de soporte de 0.6600, indicando un mayor impulso bajista. La incapacidad de romper por encima de la resistencia clave en 0.6630 sugiere que el par puede continuar su trayectoria descendente a corto plazo.

El Dólar australiano FAQs

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.

El Banco de la Reserva de Australia (RBA) influye en el Dólar australiano (AUD) fijando el nivel de los tipos de interés que los bancos australianos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés de la economía en su conjunto. El principal objetivo del RBA es mantener una tasa de inflación estable del 2%-3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos en comparación con otros grandes bancos centrales apoyan al AUD, y lo contrario para los relativamente bajos. El RBA también puede utilizar la relajación y el endurecimiento cuantitativo para influir en las condiciones crediticias, siendo la primera negativa para el AUD y la segunda positiva para el AUD.

China es el mayor socio comercial de Australia, por lo que la salud de la economía china influye mucho en el valor del Dólar australiano (AUD). Cuando la economía china va bien, compra más materias primas, bienes y servicios de Australia, lo que aumenta la demanda del AUD y hace subir su valor. Lo contrario ocurre cuando la economía china no crece tan rápido como se esperaba. Por lo tanto, las sorpresas positivas o negativas en los datos de crecimiento chino suelen tener un impacto directo en el Dólar australiano.

El mineral de hierro es la mayor exportación de Australia, con 118.000 millones de dólares al año según datos de 2021, siendo China su principal destino. El precio del mineral de hierro, por lo tanto, puede ser un impulsor del Dólar australiano. Por lo general, si el precio del mineral de hierro sube, el AUD también lo hace, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre cuando el precio del mineral de hierro baja. Los precios más altos del mineral de hierro también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva para Australia, lo que también es positivo para el AUD.

La balanza comercial, que es la diferencia entre lo que un país gana con sus exportaciones y lo que paga por sus importaciones, es otro factor que puede influir en el valor del Dólar australiano. Si Australia produce exportaciones muy solicitadas, su divisa ganará valor exclusivamente por el exceso de demanda creado por los compradores extranjeros que desean adquirir sus exportaciones frente a lo que gasta en comprar importaciones. Por lo tanto, una balanza comercial neta positiva fortalece el AUD, con el efecto contrario si la balanza comercial es negativa.

- El Dow Jones alcanzó los 44.000 por primera vez en la historia el viernes.

- Las acciones están extendiendo un impulso alcista a corto plazo para cerrar la semana de operaciones.

- Los resultados de la encuesta de sentimiento de la UoM fueron mucho mejores de lo esperado.

El Promedio Industrial Dow Jones (DJIA) subió a nuevos máximos históricos el viernes, alcanzando los 44.000 mientras las acciones se mantienen firmemente alcistas para cerrar una semana récord. El Dow tuvo su mejor semana desde octubre de 2023, subiendo casi un 5% y alcanzando ofertas récord tres días seguidos.

El Índice de Sentimiento del Consumidor de la Universidad de Michigan (UoM) subió a 73.0 en noviembre, superando la cifra esperada de 71.0 y subiendo aún más por encima del 70.5 de octubre, ya que los consumidores encuestados se inclinan cautelosamente optimistas respecto al estado general de la economía estadounidense. En el lado negativo, las expectativas de inflación del consumidor a 5 años también volvieron a subir, alcanzando el 3.1% en comparación con el 3.0% anterior.

Una victoria decisiva en las elecciones del ex presidente Donald Trump ayudó a que las acciones se dispararan esta semana, y un recorte adicional de 25 puntos básicos en la tasa de interés por parte de la Reserva Federal (Fed) mantuvo el acelerador a fondo. El aumento en los resultados de la encuesta de perspectivas de los consumidores del viernes solo mantiene a los operadores de acciones inclinándose hacia el botón de compra.

Noticias del Dow Jones

Más de dos tercios del índice Dow Jones encontraron espacio en el extremo superior el viernes, con la mayoría de las acciones terminando la semana más altas de lo que comenzaron. McDonald’s (MCD), Unitedhealth (UNH) y Procter & Gamble (PG) terminaron el viernes con un alza de alrededor del 2%, con MCD superando los 300 $ por acción por primera vez en varias semanas.

En el extremo inferior, Caterpillar (CAT) retrocedió alrededor del 3,5%, cayendo por debajo de los 395 $ por acción y extendiendo su declive tras no cumplir con las expectativas de ganancias después de que los ingresos de la compañía cayeran un 4% interanual. Según una declaración de Caterpillar, la caída fue resultado de "menores ventas de equipos a usuarios finales", añadiendo que "los cambios en los inventarios de los distribuidores tuvieron un impacto desfavorable en el volumen de ventas".

Pronóstico de precios del Dow Jones

Con el Dow Jones manteniéndose obstinadamente en territorio de máximos históricos, un caso técnico para un impulso corto parece frustrantemente imposible. Por todas las medidas, el DJIA está demasiado profundamente en territorio de sobrecompra para considerar una nueva oferta, pero el continuo impulso alcista ha dejado el gráfico completamente ausente de cualquier punto de entrada técnico corto.

"Los ganadores siguen ganando" es el enfoque para una tendencia alcista a largo plazo del Dow Jones. El índice de acciones principal ha superado completamente su propia Media Móvil Exponencial (EMA) de 200 días durante todo un año. A pesar de una breve pausa en octubre, el Dow Jones ha continuado su inclinación alcista unilateral, cerrando en verde en todos menos dos de los últimos 11 meses consecutivos y en camino de registrar otro mes de ganancias en noviembre siempre que los postores mantengan su equilibrio.

Gráfico diario del Dow Jones

El Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- El Dólar estadounidense sube tras los datos positivos de la Universidad de Michigan.

- La confianza del consumidor mejora, las expectativas de inflación fueron mixtas.

- El FOMC recorta las tasas en 25 puntos básicos, el crecimiento económico sigue siendo sólido.

El Índice del Dólar estadounidense (DXY), que mide el valor del USD frente a una cesta de seis divisas, subió el viernes. Esto se produce tras los datos positivos de la Universidad de Michigan y el anuncio de que el Comité Federal de Mercado Abierto (FOMC) redujo las tasas de interés en 25 puntos básicos el jueves.

La Fed expresó optimismo sobre el crecimiento económico, pero reconoció el enfriamiento de las condiciones del mercado laboral. A pesar de la reducción de tasas, el DXY ha rebotado y podría continuar su impulso alcista si los datos siguen siendo sólidos.

Resumen diario de los mercados: El Dólar estadounidense sube por los datos de sentimiento de Michigan y la decisión del FOMC

- El FOMC concluyó su reunión de dos días con un recorte de tasas de 25 puntos básicos, señalando una continua flexibilización en medio de preocupaciones sobre el crecimiento económico global.

- A pesar de los débiles datos de empleo, otros indicadores sugieren que la economía de EE.UU. sigue siendo robusta, con sólidas condiciones del mercado laboral y previsiones de crecimiento por encima de la tendencia.

- El modelo GDPNow de la Fed de Atlanta estima un crecimiento del PIB del cuarto trimestre en 2.4%, mientras que el modelo Nowcast de la Fed de Nueva York lo rastrea en 2.0%.

- Se espera que el aumento de la productividad apoye un crecimiento económico con baja inflación, lo que llevaría a tasas de interés reales más altas y apreciación de la moneda a largo plazo.

- La confianza del consumidor mejoró en noviembre con el Índice de Sentimiento del Consumidor de la Universidad de Michigan subiendo a 73 desde 70.5 en octubre.

- El Índice de Condiciones Actuales disminuyó ligeramente a 64.4, mientras que el Índice de Expectativas del Consumidor subió a 78.5.

- Las expectativas de inflación se mantuvieron bajas, con la perspectiva a un año bajando a 2.6% y la perspectiva a cinco años subiendo a 3.1%.

Perspectiva técnica del DXY: El DXY mantiene el impulso alcista, resistencia en 105.50

Los indicadores del índice DXY retrocedieron ligeramente el jueves, pero mantuvieron el impulso positivo al final de la semana. El Índice de Fuerza Relativa (RSI) se encuentra profundamente en territorio positivo, mientras que el Indicador de Convergencia/Divergencia de Medias Móviles (MACD) imprime barras rojas más bajas.

El DXY ha recuperado soporte en su SMA de 200 días y completó un cruce alcista entre las SMAs de 200 días y 20 días. Esto sugiere potencial para una mayor acción alcista a pesar de un reciente retroceso esta semana.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El Peso mexicano se debilita ante los temores de aranceles impuestos por Trump a las importaciones mexicanas.

- Se espera que Banxico recorte las tasas en 25 pb a medida que la inflación se acerca al objetivo del 3%.

- Los próximos datos económicos de EE.UU. y México, incluyendo la confianza del consumidor y la decisión de Banxico, pueden aumentar la volatilidad del Peso.

El Peso mexicano está contra las cuerdas frente al Dólar el viernes, con este último recuperando algo de terreno a pesar de que la Reserva Federal (Fed) de EE.UU. recortó las tasas el jueves. La aversión al riesgo patrocinada por la falta de claridad de China sobre su programa para estimular la economía pesó sobre las acciones globales, mientras los operadores continúan digiriendo la victoria de Trump por tercer día. Al momento de escribir, el USD/MXN cotiza en 20.26, con un alza de más del 2.39%.

La agenda económica de México sigue ausente el viernes, pero hay cierta ansiedad después de que los estadounidenses eligieran a Donald Trump como su próximo presidente. Los temores de que Trump pueda imponer aranceles a las importaciones chinas y mexicanas podrían provocar una re-aceleración de la inflación y perturbar las cadenas de suministro.

El Secretario de Economía de México, Marcelo Ebrard, comentó el jueves que la mayoría de las importaciones de México desde China son realizadas por alrededor de 50 empresas y la mayoría de ellas son estadounidenses. "Poner un arancel a esas importaciones solo pondrá en peligro a esas empresas, comenzando por la industria automotriz", dijo Ebrard.

Mientras tanto, se espera que el Banco de México (Banxico) reduzca las tasas en 25 puntos básicos en su política monetaria la próxima semana. Las posibilidades de ajustar la política en 50 puntos básicos (pb) son remotas, aunque el último informe mostró que la inflación subyacente bajó del 3.91% al 3.80% interanual, acercándose al objetivo del 3%.

Recientemente en EE.UU., la Universidad de Michigan (UoM) reveló el Sentimiento del Consumidor para noviembre. El índice mejoró notablemente, pero las expectativas de inflación a corto y largo plazo fueron mixtas.

El jueves, la Fed bajó las tasas en 25 pb pero no proporcionó orientación a futuro. El presidente de la Fed, Jerome Powell, y el Comité Federal de Mercado Abierto (FOMC) votaron por unanimidad. En la conferencia de prensa de Powell, añadió que la economía sigue siendo sólida, el mercado laboral se ha enfriado un poco y que la inflación ha progresado hacia el objetivo del 2%. A pesar de esto, el banco central de EE.UU. no ha declarado la victoria sobre los altos precios.

La próxima semana, el calendario de México incluirá lecturas de la Confianza del Consumidor, Producción Industrial y la decisión de política de Banxico. En EE.UU., los discursos de la Fed, la inflación del lado del consumidor y del productor y las ventas minoristas dictarán el camino del Dólar estadounidense a futuro.

Resumen diario de los mercados: El Peso mexicano se desploma ante el estado de ánimo negativo

- La lectura preliminar del Sentimiento del Consumidor de la UoM para noviembre mejoró de 70.5 a 73.0, un aumento del 3.5%. La directora de la encuesta, Joanne Hsu, reveló que, "Aunque las condiciones actuales cambiaron poco, el índice de expectativas se disparó en todas las dimensiones, alcanzando su lectura más alta desde julio de 2021."

- Las expectativas de inflación a un año bajaron del 2.7% al 2.6%. Para un período de cinco años, subieron del 3.0% al 3.1%.

- Los datos de la Junta de Comercio de Chicago, a través del contrato de futuros de la tasa de fondos federales de diciembre, muestran que los inversores estiman una flexibilización de 24.5 pb de la Fed para fin de año.

Perspectiva técnica del USD/MXN: El Peso mexicano se desploma nuevamente mientras el USD/MXN sube por encima de 20.00

Como se mencionó durante toda la semana, el sesgo del USD/MXN es alcista, y la corrección posterior al 5 de noviembre parece haberse revertido. Los vendedores habían perdido fuerza y los compradores reaparecieron alrededor de 19.70, empujando al par exótico por encima de 20.00.

Si los compradores recuperan 20.50, el pico de dos años alcanzado en 20.80 quedaría expuesto. Una vez superados esos dos niveles, 21.00 sería el siguiente, seguido por el pico del 8 de marzo en 21.46.

A la baja, los vendedores deben recuperar la cifra de 20.00 si desean desafiar la media móvil simple (SMA) de 50 días en 19.68. Con una mayor debilidad, la siguiente parada serían las cifras psicológicas de 19.50, seguidas por el mínimo del 14 de octubre de 19.23.

El Peso mexicano FAQs

El Peso mexicano (MXN) es la moneda más comercializada entre sus pares latinoamericanas. Su valor está ampliamente determinado por el desempeño de la economía mexicana, la política del banco central del país, la cantidad de inversión extranjera en el país e incluso los niveles de remesas enviadas por los mexicanos que viven en el extranjero, particularmente en los Estados Unidos. Las tendencias geopolíticas también pueden afectar al MXN: por ejemplo, el proceso de nearshoring (o la decisión de algunas empresas de reubicar la capacidad de fabricación y las cadenas de suministro más cerca de sus países de origen) también se considera un catalizador para la moneda mexicana, ya que el país se considera un centro de fabricación clave en el continente americano. Otro catalizador para el MXN son los precios del petróleo, ya que México es un exportador clave de la materia prima.

El objetivo principal del banco central de México, también conocido como Banxico, es mantener la inflación en niveles bajos y estables (en o cerca de su objetivo del 3%, el punto medio de una banda de tolerancia de entre el 2% y el 4%). Para ello, el banco establece un nivel adecuado de tasas de interés. Cuando la inflación es demasiado alta, Banxico intentará controlarla subiendo las tasas de interés, lo que encarece el endeudamiento de los hogares y las empresas, enfriando así la demanda y la economía en general. Las tasas de interés más altas son generalmente positivas para el Peso mexicano (MXN), ya que conducen a mayores rendimientos, lo que hace que el país sea un lugar más atractivo para los inversores. Por el contrario, las tasas de interés más bajas tienden a debilitar el MXN.

La publicación de datos macroeconómicos es clave para evaluar el estado de la economía y puede tener un impacto en la valuación del peso mexicano (MXN). Una economía mexicana fuerte, basada en un alto crecimiento económico, un bajo desempleo y una alta confianza es buena para el MXN. No solo atrae más inversión extranjera, sino que puede alentar al Banco de México (Banxico) a aumentar las tasas de interés, en particular si esta fortaleza se acompaña de una inflación elevada. Sin embargo, si los datos económicos son débiles, es probable que el MXN se deprecie.

Como moneda de mercado emergente, el Peso mexicano (MXN) tiende a subir durante períodos de riesgo, o cuando los inversores perciben que los riesgos generales del mercado son bajos y, por lo tanto, están ansiosos por participar en inversiones que conllevan un mayor riesgo. Por el contrario, el MXN tiende a debilitarse en momentos de turbulencia del mercado o incertidumbre económica, ya que los inversores tienden a vender activos de mayor riesgo y huir a los refugios seguros más estables.

- El USD/MXN sube a un máximo diario en 20.13.

- El Dólar estadounidense recupera terreno tras las fuertes oscilaciones de esta semana.

- El sentimiento del consumidor de la Universidad de Michigan sube a 73 puntos en la lectura preliminar de noviembre, mejorando expectativas.

El USD/MXN cayó el jueves a 19.76, su nivel más bajo en quince días. Hoy viernes, el par ha recuperado gran parte de las pérdidas de ayer, subiendo a un máximo diario en 20.13. Al momento de escribir, el Dólar cotiza frente al Peso mexicano sobre 20.10, ganando un 1.44% en la jornada.

El Dólar se recupera al final de una semana de fuertes altibajos

El Índice del Dólar estadounidense (DXY) ha experimentado fuertes movimientos esta semana. El miércoles, la clara victoria de Donald Trump en la carrera electoral estadounidense, disparó al billete verde a un máximo de cuatro meses en 105.45. El jueves, sin embargo, el DXY retrocedió a 104.19 tras y hoy viernes repunta hacia la zona 104.80, ganando un 0.36% diario.

En el cierre de semana, y después del recorte de 25 puntos básicos de la Fed anunciado ayer, se ha publicado el índice de sentimiento del consumidor de la Universidad de Michigan, que ha mostrado una mejora en la lectura preliminar de noviembre. El sentimiento ha subido a 73 puntos desde los 70.5 de octubre, mejorando los 71 esperados. Además, el componente de expectativa de inflación del consumidor a cinco años ha subido al 3.1% desde el 3% previo.

Los operadores del USD/MXN cierran la semana digiriendo una semana completa de datos, entre los que también destacó la inflación de México, que ayer mostró una subida al 4.76% anual en octubre, por encima del 4.72% esperado y del 4.58% anterior.

De cara a la próxima semana, los datos más importantes para el Dólar frente al Peso mexicano serán la inflación de EE.UU. para el mes de octubre, que se publicará el miércoles 13 de noviembre, y el anuncio sobre las tasas de interés de Banxico, que tendrá lugar el jueves 14.

USD/MXN Niveles de precio

Con el Índice de Fuerza Relativa (RSI) por encima de 50 en gráficos de hora y día, la tendencia inmediata apunta al alza. En esta dirección, el USD/MXN necesita volver a recuperar el nivel de 20.00 para poder intentar alcanzar la zona de resistencia ubicada en el máximo de los últimos 24 meses en 20.80. Por encima, la principal barrera está en la región de 21.00.

A la baja, el primer soporte aparece en 19.75, mínimo del pasado 24 de octubre. Por debajo, el par podría caer hasta 19.15, donde está la media móvil de 100 períodos en el gráfico de un día. Más abajo, la zona de 19.00 ejercerá de muro de contención.

El Peso mexicano FAQs

El Peso mexicano (MXN) es la moneda más comercializada entre sus pares latinoamericanas. Su valor está ampliamente determinado por el desempeño de la economía mexicana, la política del banco central del país, la cantidad de inversión extranjera en el país e incluso los niveles de remesas enviadas por los mexicanos que viven en el extranjero, particularmente en los Estados Unidos. Las tendencias geopolíticas también pueden afectar al MXN: por ejemplo, el proceso de nearshoring (o la decisión de algunas empresas de reubicar la capacidad de fabricación y las cadenas de suministro más cerca de sus países de origen) también se considera un catalizador para la moneda mexicana, ya que el país se considera un centro de fabricación clave en el continente americano. Otro catalizador para el MXN son los precios del petróleo, ya que México es un exportador clave de la materia prima.

El objetivo principal del banco central de México, también conocido como Banxico, es mantener la inflación en niveles bajos y estables (en o cerca de su objetivo del 3%, el punto medio de una banda de tolerancia de entre el 2% y el 4%). Para ello, el banco establece un nivel adecuado de tasas de interés. Cuando la inflación es demasiado alta, Banxico intentará controlarla subiendo las tasas de interés, lo que encarece el endeudamiento de los hogares y las empresas, enfriando así la demanda y la economía en general. Las tasas de interés más altas son generalmente positivas para el Peso mexicano (MXN), ya que conducen a mayores rendimientos, lo que hace que el país sea un lugar más atractivo para los inversores. Por el contrario, las tasas de interés más bajas tienden a debilitar el MXN.

La publicación de datos macroeconómicos es clave para evaluar el estado de la economía y puede tener un impacto en la valuación del peso mexicano (MXN). Una economía mexicana fuerte, basada en un alto crecimiento económico, un bajo desempleo y una alta confianza es buena para el MXN. No solo atrae más inversión extranjera, sino que puede alentar al Banco de México (Banxico) a aumentar las tasas de interés, en particular si esta fortaleza se acompaña de una inflación elevada. Sin embargo, si los datos económicos son débiles, es probable que el MXN se deprecie.

Como moneda de mercado emergente, el Peso mexicano (MXN) tiende a subir durante períodos de riesgo, o cuando los inversores perciben que los riesgos generales del mercado son bajos y, por lo tanto, están ansiosos por participar en inversiones que conllevan un mayor riesgo. Por el contrario, el MXN tiende a debilitarse en momentos de turbulencia del mercado o incertidumbre económica, ya que los inversores tienden a vender activos de mayor riesgo y huir a los refugios seguros más estables.

- El índice S&P 500 alcanza un nuevo máximo histórico el viernes cerca de los 6.000 puntos.

- La victoria de Trump en las elecciones de EE.UU. impulsa al S&P 500.

- Tesla y Palantir lideran las ganancias del índice.

El S&P 500 registra este viernes su tercera jornada con máximos históricos consecutivos. Tras la apertura de Wall Street, el índice ha alcanzado los 5.988 puntos, quedándose a escasa distancia de la zona psicológica de 6.000.

La victoria de Trump lleva al S&P 500 nuevos máximos récord

El índice S&P 500 no ha dejado de subir desde que se confirmara la victoria de Donald Trump en las elecciones estadounidenses el pasado miércoles. El triunfo del republicano impulsó las bolsas de EE.UU., llevando a máximos también al Dow Jones y el Nasdaq.

El S&P 500 también recibió ayer con buenos ojos el anuncio de la Reserva Federal de EE.UU. de recortar sus tasas de interés en 25 puntos básicos al 4.75%. Además, las palabras del presidente de la Fed, Jerome Powell, apuntando que no dimitiría en caso de que Trump se lo pidiera, reforzaron la posición de la entidad.

Este viernes, EE.UU. ha publicado su índice de sentimiento del Consumidor de la Universidad de Michigan, que ha subido a 73 puntos en la lectura preliminar de noviembre desde los 70.5 de octubre. Esta es la mejor cifra registrada por el indicador en siete meses. Además, el dato ha mejorado los 71 puntos previstos por el mercado.

El precio de las acciones de Tesla impulsa al S&P 500

En la primera hora de la sesión estadounidense, las acciones de Tesla están ganando un 3.28%. La compañía de Elon Musk, uno de los principales baluartes de la campaña de Trump en las jornadas previas, se está viendo beneficiada de su clara victoria contra Kamala Harris.

Otros de los ganadores a finales de la semana está siendo Progressive Corporation, con una subida del 2.04% y Palantir Technologies, que crece a estas horas un 2.09%.

S&P 500 Análisis Técnico

La tendencia alcista se impone en todos los gráficos temporales, situando ahora la zona de los 6.000 puntos como la resistencia principal a batir.

En caso de retroceder, el soporte inicial está en 5.821, media móvil de 100 períodos en el gráfico de una hora. Más abajo habrá una zona de contención cerca de los 5.700 puntos, alrededor de 5.694, donde está el mínimo semanal registrado el día 4 de noviembre.

El S&P 500 FAQs

El S&P 500 es un índice bursátil muy seguido que mide el rendimiento de 500 empresas públicas y se considera una medida amplia del mercado bursátil estadounidense. La influencia de cada empresa en el cálculo del índice se pondera en función de la capitalización bursátil. Ésta se calcula multiplicando el número de acciones cotizadas de la empresa por el precio de la acción. El índice S&P 500 ha logrado rendimientos impresionantes: 1.00$ invertido en 1970 habría producido un rendimiento de casi 192.00$ en 2022. La rentabilidad media anual desde su creación en 1957 ha sido del 11.9%.

Las empresas se seleccionan por comité, a diferencia de otros índices en los que se incluyen en función de normas establecidas. Aun así, deben cumplir ciertos criterios de elegibilidad, el más importante de los cuales es la capitalización bursátil, que debe ser igual o superior a 12.700 millones de dólares. Otros criterios son la liquidez, el domicilio, la capitalización bursátil, el sector, la viabilidad financiera, el tiempo de cotización y la representación de los sectores de la economía de Estados Unidos. Las nueve mayores empresas del índice representan el 27.8% de la capitalización bursátil del índice.

Hay varias formas de operar con el S&P 500. La mayoría de los corredores minoristas y plataformas de spread betting permiten a los operadores utilizar Contratos por Diferencia (CFD) para realizar apuestas sobre la dirección del precio. Además, se pueden comprar fondos indexados, fondos de inversión y fondos cotizados (ETF) que siguen la cotización del S&P 500. El más líquido de los ETF es el ETF de la Bolsa de Londres. El más líquido de los ETF es el SPY de State Street Corporation. El Chicago Mercantile Exchange (CME) ofrece contratos de futuros sobre el índice y el Chicago Board of Options (CMOE) ofrece opciones, así como ETF, ETF inversos y ETF apalancados.

Son muchos los factores que impulsan al S&P 500, pero principalmente es el rendimiento agregado de las empresas que lo componen, revelado en sus informes de resultados trimestrales y anuales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores, que si es positiva impulsa las ganancias. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el S&P 500, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

- USD/JPY cae a una línea de tendencia importante y encuentra soporte.

- Permanece en una tendencia alcista que podría reanudarse y subir más.

El USD/JPY ha retrocedido al soporte de una línea de tendencia importante para la tendencia alcista a largo plazo en torno a 152.55. A pesar de la corrección, el par está en una tendencia alcista a corto y mediano plazo y dado el dictamen del análisis técnico de que "la tendencia es tu amiga", las probabilidades aún favorecen una recuperación y eventual continuación al alza.

USD/JPY Gráfico de 4 horas

Una ruptura por encima del máximo del 7 de noviembre en 154.71 renovaría la tendencia alcista y probablemente llevaría a una continuación hasta la resistencia en 155.24, el máximo del 30 de julio. Una ruptura por encima de ese nivel proporcionaría una señal alcista más fuerte y podría llevar a un objetivo en 157.86 (máximo del 19 de julio).

Alternativamente, una ruptura por debajo de la línea de tendencia y luego también por debajo de 151.29 podría indicar una reversión bajista de la tendencia a corto plazo. Tal movimiento podría continuar a la baja hasta un objetivo en 150.15 donde entra en juego el soporte de la media móvil simple (SMA) de 100 días (no mostrada).

- El par EUR/GBP está en una racha de pérdidas de cuatro días, alcanzando mínimos no vistos en más de una semana

- Las barras rojas crecientes del MACD y el RSI decreciente indican un aumento del impulso bajista, sugiriendo una mayor debilidad para el par.

- El par ha roto profundamente por debajo de su SMA de 20 días, alcanzando mínimos de varias semanas.

El EUR/GBP cayó hacia 0.8310 mientras los vendedores continúan empujando hacia abajo, pero enfrentará un fuerte soporte en la zona psicológica de 0.8300.

El cruce ha estado en una trayectoria descendente, rompiendo por debajo de su SMA de 20 días y alcanzando mínimos de varias semanas. Indicadores técnicos como el Índice de Fuerza Relativa (RSI) y el Indicador de Convergencia/Divergencia de Medias Móviles (MACD) confirman esta tendencia bajista, señalando un aumento del impulso de venta. El par ha registrado cuatro días consecutivos de pérdidas, lo que indica que la presión de venta se está intensificando y que son posibles más caídas.

El RSI está actualmente en territorio negativo en 42, con una pendiente ligeramente decreciente, lo que implica que los vendedores están ganando impulso. El histograma rojo creciente del MACD y el volumen elevado apoyan aún más el sentimiento bajista, indicando que las fuerzas bajistas están dominando el mercado.

Niveles de soporte: 0.8300, 0.8275, 0.8250.

Niveles de resistencia: 0.8330, 0.8350, 0.8375.

Gráfico diario del EUR/GBP

El Dólar estadounidense recupera terreno este viernes tras la fuerte caída sufrida ayer frente al Peso colombiano, que le llevó a mínimos de dos semanas en 4.294,01.

El USD/COP cotiza ahora sobre 4.342,71, ganando un 0.47% diario.

Foco en la inflación de Colombia

- Los operadores del USD/COP estarán pendientes en las próximas horas de la publicación de la inflación de Colombia, que se espera que se modere al 5.71% anual en octubre desde el 5.81% de septiembre.

- Estados Unidos ha publicado el sentimiento del consumidor de la Universidad de Michigan, mostrando una subida a 73 puntos en la lectura preliminar de noviembre desde los 70.5 de octubre, superando los 71 estimados. Esta es la mejor cifra obtenida por el indicador en siete meses.

Indicador económico

Índice de Precios al Consumo (YoY)

El Índice de Precios al Consumo (IPC), es publicado por el Departamento Administrativo Nacional de Estadística (DANE) de Colombia, mide la variación en el precio de bienes y servicios representativos del consumo de las familias. Es una forma de medir cambios en las tendencias de consumo e inflación. Las lecturas por encima de lo esperado podrían interpretarse (teniendo en cuenta el potencial impacto en la política monetaria) como positivas para el peso colombiano (COP), mientras que lecturas menores a las esperadas como negativas para la moneda colombiana.

Leer más.

- El Índice de Confianza del Consumidor de la Universidad de Michigan subió en la estimación preliminar de noviembre.

- El Índice del Dólar se mantiene en territorio positivo por encima de 104.50.

La confianza del consumidor en EE.UU. mejoró a principios de noviembre, con el índice preliminar de sentimiento del consumidor de la Universidad de Michigan subiendo a 73 desde 70.5 en octubre. Esta lectura superó la expectativa del mercado de 71. Esta es la mejor cifra registrada por el indicador en los últimos siete meses.

El índice de condiciones actuales bajó a 64.4 desde 64.9 y el índice de expectativas de los consumidores subió a 78.5 desde 74.1.

Los detalles de la encuesta mostraron que la expectativa de inflación a un año bajó a 2.6% desde 2.7%, mientras que la perspectiva de inflación a cinco años aumentó a 3.1% desde 3%.

Reacción del mercado

El Índice del Dólar continúa al alza tras este informe y se vio por última vez subiendo un 0,42% en el día a 104.78.

La clara y rápida victoria de Trump en las elecciones presidenciales de EE.UU. ha evitado la agitación en los mercados financieros y, lo que es más importante, la violencia política en las calles, señala Philip Marey, estratega jefe de EE.UU. en Rabobank.

Victoria total para desafiar la independencia de la Fed

El regreso de Trump al poder, respaldado por mayorías republicanas en el Senado y probablemente en la Cámara de Representantes, implica un cambio importante en la política económica de EE.UU.

Es probable que Trump aumente los aranceles, lo que podría causar un rebote en la inflación y una desaceleración en el crecimiento económico. El impacto negativo en el crecimiento podría mitigarse con recortes de impuestos y desregulación por parte de un Congreso republicano. Sin embargo, esto aumentaría el déficit presupuestario y reforzaría la inflación, especialmente en combinación con una reducción de la inmigración.

Para la Fed, esto significa que una pausa en el ciclo de recortes es probable en 2025. Esto aumentaría las tensiones entre Trump y Powell y daría al presidente de EE.UU. un incentivo adicional para desafiar la independencia de la Fed.

- El GBP/USD se vuelve bajista, con el RSI señalando un potencial de mayor caída por debajo de 1.2900.

- El soporte clave se encuentra en 1.2894; una ruptura podría llevar a la SMA de 200 días en 1.2814.

- La resistencia al alza está limitada por la SMA de 100 días en 1.2990; superar 1.3000 podría apuntar a la resistencia en 1.3105.

La Libra esterlina cayó desde alrededor de 1.2980 el viernes, ya que el Dólar recuperó algo de terreno tras las pérdidas del jueves. La aversión al riesgo ha visto flujos hacia el Dólar; por lo tanto, el GBP/USD cotiza en 1.2938, con una caída de más del 0.37%.

Pronóstico del precio del GBP/USD: Perspectiva técnica

Una vez que el GBP/USD cayó por debajo de la cifra de 1.3000, se volvió neutral a ligeramente bajista. Aunque el par se acercó a 1.2988 el jueves, la incapacidad de superar la marca de 1.30 exacerbó la caída hacia el rango medio de 1.2900 – 1.3000.

Los osciladores se volvieron bajistas como se ve en el Índice de Fuerza Relativa (RSI). Esto, y la acción del precio, abrieron la puerta a más caídas en el par principal.

El primer soporte clave sería el mínimo del 8 de marzo de 1.2894. Una vez despejado, la resistencia convertida en soporte del 12 de junio sería el siguiente en 1.2880, antes de caer hacia la media móvil simple (SMA) de 200 días en 1.2814. Una vez superado, el siguiente sería la marca de 1.2800.

Por el contrario, si los compradores elevan el tipo de cambio por encima de la SMA de 100 días en 1.2990, podrían desafiar 1.3000. Si se supera, la siguiente parada sería la confluencia del máximo del 15 de octubre y la DMA de 50 en 1.3105.

Gráfico del precio del GBP/USD – Diario

Libra esterlina PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Libra esterlina (GBP) frente a las principales monedas hoy. Libra esterlina fue la divisa más fuerte frente al Dólar australiano.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.47% | 0.36% | -0.11% | 0.27% | 1.00% | 0.66% | 0.24% | |

| EUR | -0.47% | -0.11% | -0.54% | -0.20% | 0.53% | 0.20% | -0.24% | |

| GBP | -0.36% | 0.11% | -0.43% | -0.09% | 0.65% | 0.30% | -0.13% | |

| JPY | 0.11% | 0.54% | 0.43% | 0.38% | 1.10% | 0.76% | 0.33% | |

| CAD | -0.27% | 0.20% | 0.09% | -0.38% | 0.72% | 0.39% | -0.03% | |

| AUD | -1.00% | -0.53% | -0.65% | -1.10% | -0.72% | -0.34% | -0.77% | |

| NZD | -0.66% | -0.20% | -0.30% | -0.76% | -0.39% | 0.34% | -0.43% | |

| CHF | -0.24% | 0.24% | 0.13% | -0.33% | 0.03% | 0.77% | 0.43% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Libra esterlina de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el GBP (base)/USD (cotización).

China también importó menos petróleo crudo en octubre. Según datos de aduanas, las importaciones de petróleo crudo cayeron un 9% interanual a 44,7 millones de toneladas, o 10,5 millones de barriles por día, señala el analista de materias primas de Commerzbank, Carsten Fritsch.

El debilitamiento de las importaciones de petróleo se debe a la menor demanda de petróleo

"Esto significa que las importaciones disminuyeron interanualmente por sexto mes consecutivo. Las importaciones también fueron menores que en el mes anterior, lo que se debió al cierre de una planta de procesamiento en una refinería estatal y a una menor utilización de la capacidad en refinerías más pequeñas. Desde el comienzo del año, las importaciones de petróleo crudo han totalizado 457 millones de toneladas. Esto corresponde a un promedio de 10,8 millones de barriles por día y representa una disminución del 3,4% en comparación con el mismo período del año pasado."

"Para compensar este déficit, las importaciones de petróleo crudo tendrían que aumentar a un irrealista 12,8 millones de barriles por día en los dos meses restantes. Por lo tanto, se espera que las importaciones de petróleo crudo de China disminuyan interanualmente por tercera vez en los últimos cuatro años. A diferencia de las dos caídas anteriores, que fueron causadas por los efectos de la pandemia de coronavirus, la disminución de este año no se debe a factores especiales."

"Más bien, el debilitamiento de las importaciones de petróleo en China se debe a la menor demanda de petróleo como resultado del desarrollo económico lento y el rápido avance de la movilidad eléctrica. En octubre, las exportaciones de productos petrolíferos fueron un 23% menores que en el año anterior y, después de 10 meses, un 7,2% por debajo del nivel en el mismo período del año anterior. Aquí, también, es probable que haya una disminución para el año en su conjunto."

- El GBP/CAD podría estar completando un patrón de precio de cuña ascendente bajista.

- Si es así, hay un mayor riesgo de una ruptura a la baja.

El GBP/CAD se recupera para volver a operar dentro de su patrón de cuña ascendente después de caer temporalmente por debajo de la línea de límite inferior. Permanece vulnerable a una ruptura a la baja.

Las cuñas ascendentes son patrones bajistas. Aunque no hay forma de confirmar que el GBP/CAD ha formado uno con certeza, parece probable que lo haya hecho.

Gráfico de 4 horas del GBP/CAD

Una ruptura por debajo de la línea de límite inferior y luego por debajo de 1.7871 (mínimo del 6 de noviembre) probablemente confirmaría una ruptura decisiva y llevaría a una caída a 1.7719, el mínimo del 3 de octubre.

El GBP/CAD rompió temporalmente por encima de la barandilla superior del patrón de cuña ascendente en varias ocasiones (círculos azules en el gráfico) el 20 de septiembre y el 1 de noviembre. Esto podría ser una señal de agotamiento alcista y una advertencia temprana de una reversión inminente.

- EUR/CHF ha formado un patrón de Triángulo que parece estar listo para romperse

- Una ruptura a la baja es marginalmente más probable dado que la tendencia a largo plazo es bajista.

EUR/CHF ha formado un patrón de Triángulo durante los últimos tres meses que parece estar a punto de completarse a medida que se estrecha hacia una punta alrededor de 0.9400. Una ruptura debería seguir pronto.

EUR/CHF Gráfico Diario

Dado que la actividad del mercado antes de la formación del Triángulo (desde el 27 de mayo) era bajista y la tendencia a largo plazo probablemente también sea a la baja, las probabilidades favorecen ligeramente una ruptura a la baja.

Si el EUR/CHF perfora por debajo de la línea de límite inferior del Triángulo y cae por debajo del nivel de 0.9307 (mínimos del 11 de septiembre), probablemente confirmará una ruptura auténtica. El siguiente objetivo a la baja se situaría en 0.9132, la extrapolación de Fibonacci del 61,8% de la altura del Triángulo a la baja.

Una ruptura al alza, aunque menos probable, es posible. Un movimiento por encima del máximo de 0.9508 del 25 de septiembre probablemente confirmaría una ruptura alcista y se extendería al objetivo de Fibonacci del 61,8% en 0.9581 para el Triángulo al alza.

El Índice de Dirección Promedio (ADX) mide cuán fuerte está la tendencia del precio. En 14,13, actualmente es relativamente bajo, lo que sugiere que pronto comenzará a subir nuevamente a medida que el precio inicie su próxima fase direccional de desarrollo.

- El USD/CAD sube bruscamente por encima de 1.3900 debido a múltiples vientos favorables.

- El Dólar canadiense se debilita ya que la demanda de empleo se mantuvo lenta en octubre.

- El Dólar estadounidense rebota fuertemente ante la perspectiva de la política de Trump.

El par USD/CAD salta por encima de la resistencia clave de 1.3900 en la sesión norteamericana del viernes. El activo del Loonie se fortalece ya que los datos de empleo de Canadá para octubre fueron más débiles de lo esperado y el Dólar estadounidense (USD) rebota fuertemente.

El informe de empleo canadiense mostró que la economía añadió 14.5K trabajadores, por debajo de las estimaciones de 25K y de 46.7K en septiembre. La tasa de desempleo se mantuvo estable en 6.5%, cuando se esperaba que acelerara a 6.6%.

La menor demanda de empleo solidifica las expectativas de que el Banco de Canadá (BoC) podría realizar otro gran recorte de tasas de interés en su última reunión de política monetaria de este año en diciembre. En la reunión de octubre, el BoC redujo sus tasas de interés clave en 50 puntos básicos (bps) hasta el 3.75%.

Mientras tanto, los salarios promedio por hora se aceleraron al 4.9% en comparación con el mismo mes del año anterior frente al 4.5% en septiembre. Es menos probable que el mayor crecimiento salarial impacte la orientación de la política del BoC, ya que los responsables de políticas siguen confiando en que la inflación se mantendrá dentro de la tolerancia.

El Índice del Dólar estadounidense (DXY), que mide el valor del Dólar frente a seis monedas principales, extiende su recuperación hasta cerca de 104.80. La perspectiva del Dólar estadounidense sigue siendo firme ya que los inversores esperan que las políticas proteccionistas de Donald Trump lo mantengan competitivo frente a otras monedas. Trump prometió aumentar los aranceles de importación en un 10% y reducir los impuestos corporativos en las campañas electorales.

Indicador económico

Cambio neto en empleo

Dato publicado por Statistics Canada que mide los cambios en el número de personas empleadas en Canadá. Un incremento en este indicador tiene implicaciones positivas sobre el gasto de los consumidores y acaba estimulando el crecimiento económico. Un resultado superior al consenso del mercado es alcista para el dólar canadiense, mientras que un resultado inferior es bajista.

Leer más.Última publicación: vie nov 08, 2024 13:30

Frecuencia: Mensual

Actual: 14.5K

Estimado: 25K

Previo: 46.7K

Fuente: Statistics Canada

Las estadísticas del mercado laboral de Canadá tienden a tener un impacto significativo en el dólar canadiense, y la cifra de Cambio en el Empleo tiene la mayor parte del peso. Existe una correlación significativa entre la cantidad de personas que trabajan y el consumo, lo que impacta la inflación y las decisiones de tasas del Banco de Canadá, que a su vez mueven el dólar canadiense. Las cifras reales que superan el consenso tienden a ser alcistas del CAD, y los mercados de divisas suelen reaccionar de manera constante y consistente en respuesta a la publicación.

- La tasa de desempleo en Canadá se mantuvo estable en 6,5% en octubre.

- El USD/CAD cotiza en territorio positivo por encima de 1.3900 tras los datos del mercado laboral.

Statistics Canada informó el viernes que la tasa de desempleo en Canadá se mantuvo sin cambios en 6,5% en octubre. Esta lectura estuvo por debajo de la expectativa del mercado de 6,6%.

En términos anuales, los salarios promedio por hora aumentaron un 4,9%, tras el incremento del 4,5% en septiembre. Mientras tanto, la tasa de participación bajó ligeramente a 64,8% desde 64,9%, mientras que la variación neta del empleo aumentó en 14.500, por debajo de la estimación de los analistas de un aumento de 25.000.

Reacción del mercado

El USD/CAD subió con la reacción inmediata y se vio por última vez subiendo un 0,4% en el día en 1.3915.

- El precio de la plata retrocede desde 32.30$ ya que los inversores esperan que las políticas proteccionistas de Trump puedan obligar a la Fed a adoptar una postura de línea dura sobre las tasas de interés.

- Powell de la Fed no ve ningún impacto a corto plazo de las políticas de Trump en la trayectoria de las tasas de interés.

- El paquete económico de China no logró impresionar a los participantes del mercado.

El precio de la plata (XAG/USD) reanuda su movimiento a la baja después de que su movimiento de recuperación encontrara resistencia cerca de 32.20$ en la sesión norteamericana del viernes. El metal blanco retrocede mientras los operadores evalúan las implicaciones de la victoria de Donald Trump en las elecciones presidenciales de Estados Unidos (EE.UU.) en la economía doméstica y global.

Donald Trump prometió aumentar los aranceles en un 10% de manera universal, esperando que China enfrente aranceles que podrían aumentar hasta un 60%. Los aranceles más altos en la oferta proveniente de la economía externa impulsarían la producción interna y aumentarían la demanda laboral, lo que provocaría presiones inflacionarias. Esto obligará a la Reserva Federal (Fed) a optar por una postura de línea dura en las tasas de interés.

Sin embargo, el presidente de la Fed, Jerome Powell, no ve ningún impacto inmediato de la victoria de Trump en la acción de política monetaria en las próximas reuniones después de que el banco recortara las tasas de interés en 25 puntos básicos (bps) a 4,50%-4,75% el jueves.

Mientras tanto, cierta recuperación en el Dólar estadounidense después de la corrección del jueves también ha pesado sobre el precio de la plata. El índice del Dólar estadounidense (DXY), que mide el valor del Dólar frente a seis divisas principales, salta a casi 106.40.

Aparte de las expectativas de que la Fed adopte una postura de línea dura, la ausencia de un estímulo económico significativo por parte de China también ha pesado sobre el precio de la plata. En la sesión asiática tardía del viernes, China anunció un programa masivo de 10 billones de yuanes para refinanciar la deuda del gobierno local con la aprobación del Congreso Nacional del Pueblo. Los expertos del mercado ven el paquete de estímulo como una medida contra los posibles aranceles de Trump, sin embargo, lo consideran insuficiente para solucionar el probable impacto en su crecimiento económico.

Los economistas de Standard Chartered Plc esperan que "el crecimiento de China sufriría un golpe de hasta dos puntos porcentuales si Trump cumple con su promesa de campaña de aumentar los aranceles sobre los bienes chinos al 60%".

La plata como metal tiene aplicaciones en varias industrias como la energía solar, la minería y la energía, y los signos de débiles perspectivas de crecimiento en China impactan en el precio de la plata.

Análisis técnico de la plata

El precio de la plata cae cerca de 31.00$ después de romper por debajo del soporte horizontal trazado desde el máximo del 21 de mayo de 32.50$. La tendencia a corto plazo del precio de la plata se ha vuelto bajista ya que ha caído por debajo de la media móvil exponencial (EMA) de 50 días, que cotiza alrededor de 31.60$.

El activo podría encontrar soporte cerca de la línea de tendencia ascendente alrededor de 29.00$, trazada desde el mínimo del 28 de febrero de 22.30$.

El índice de fuerza relativa (RSI) de 14 días cae cerca de 40.00. Si el RSI (14) cae por debajo de 40.00, se desencadenará un impulso bajista.

Plata gráfico diario

Arabia Saudí, el mayor exportador de petróleo del mundo, recortó sus precios oficiales de venta (OSPs) para las entregas de petróleo a Asia en diciembre, lo que indica una menor demanda de petróleo, señala Barbara Lambrecht, analista de materias primas de Commerzbank.

El petróleo iraní se vuelve más caro

"En consecuencia, los compradores asiáticos tendrán que pagar una prima de solo 1,7 $ por barril de Arab Light en comparación con el índice de referencia de Omán/Dubái. Esto es 50 centavos de dólar menos que este mes. Los refinadores encuestados habían esperado una prima en este rango. Arabia Saudí compite en Asia con proveedores de menor precio como Irán y Rusia."

"Esto podría cambiar si el presidente electo de EE.UU., Trump, hiciera cumplir de nuevo las sanciones petroleras existentes contra Irán de manera más estricta. Irán actualmente cubre alrededor del 13% de las necesidades de importación de petróleo crudo de China. Según fuentes comerciales, los descuentos para el petróleo iraní entregado a China en comparación con el Brent cayeron recientemente a su nivel más bajo en cinco años porque Irán estaba exportando menos petróleo en octubre debido a preocupaciones sobre un ataque de represalia por parte de Israel."

"Esto podría ser un anticipo de lo que podría venir si las sanciones de EE.UU. se endurecen. El beneficiario de esto sería Arabia Saudí, que podría entonces ofrecer su petróleo nuevamente a primas más altas."

- El EUR/GBP ha encontrado soporte en el suelo de un rango de cinco semanas.

- Probablemente se recuperará a medida que el par extienda su rango lateralmente.

El EUR/GBP ha caído hasta la base de su rango de seis semanas (línea roja discontinua en el gráfico) en aproximadamente 0.8311; probablemente está encontrando un soporte firme en ese nivel.

Gráfico de 4 horas del EUR/GBP

El par probablemente está en una tendencia lateral a corto plazo y dado el axioma del análisis técnico de que "la tendencia es tu amiga", las probabilidades favorecen una extensión de esta acción de precio limitada en un rango.

Como tal, el EUR/GBP probablemente rebotará en el suelo del rango y comenzará a subir nuevamente dentro del rango, extendiendo así la tendencia lateral.

Sin embargo, si el EUR/GBP rompe decisivamente por debajo del suelo de 0.8311, sugeriría que las tendencias bajistas a medio y largo plazo se están reafirmando.

Una vela diaria más larga de lo habitual por debajo de los mínimos de 0.8311, o quizás tres velas rojas consecutivas que rompan por debajo del nivel, confirmarían una ruptura decisiva. Tal movimiento probablemente llevaría a una venta masiva hasta alrededor del nivel de 0.8240, siendo esta la extensión de Fibonacci del 61.8% de la altura del rango extrapolada a la baja.

El USD/JPY cayó a medida que se deshacen las operaciones de Trump. A corto plazo, los ruidos electorales en EE.UU. y Japón pueden nublar las perspectivas para el JPY, pero lo más probable es que la incertidumbre electoral en EE.UU. y Japón pase. El par se vio por última vez en 152.41, señalan los analistas de FX de OCBC, Frances Cheung y Christopher Wong.

El impulso diario es levemente bajista

"Se espera que el BoJ mantenga la independencia del banco central y el gobernador Ueda había dicho anteriormente que la situación política actual en Japón no le impediría subir las tasas si los precios y la economía se mantienen en línea con las previsiones del BoJ. En el frente de los datos, el reciente informe del mercado laboral también apuntó a una presión salarial al alza en Japón con 1/ la tasa de desempleo disminuyendo, 2/ la relación de ofertas de empleo por solicitante aumentando a 1.24; 3/ los sindicatos pidiendo otro aumento salarial del 5-6% en las negociaciones salariales de shunto para 2025."

"La presión de crecimiento salarial se mantiene intacta, junto con una inflación de servicios en expansión y esto apoya la normalización de tasas del BoJ. Seguimos esperando que el USD/JPY caiga en el primer semestre de 2025 a medida que la Fed y el BoJ continúan con la normalización de políticas. Esto debería seguir sustentando la dirección general a la baja. Un riesgo a observar es el posible arancel de Trump al mundo, ya que eso podría impactar el comercio global, el crecimiento y plantear riesgos para el camino de desinflación de EE.UU. y la política de la Fed."