- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El presidente de la Reserva Federal (Fed) de Minneapolis, Neel Kashkari, señaló que no se descarta subir los tipos de interés, aunque no es lo más probable.

- El Peso mexicano alcanzó un máximo de 16.93, respetando un soporte importante en el mínimo de dos días de 16.83.

El USD/MXN inició la sesión del día de hoy cotizando alrededor de 16.88. Durante la sesión americana alcanzó un mínimo de dos días en 16.83, pero tras las declaraciones de Neel Kashkari, el Dólar se apreció frente al Peso mexicano alcanzando un máximo de 16.93.

El Presidente de la Reserva Federal (Fed) de Minneapolis, Neel Kashkari, también mencionó que de observar un marcado debilitamiento laboral, podría impulsar un recorte en las tasas de interés. Kashkari apuntó que necesitaría ver varias lecturas sobre la inflación para tener la confianza de recortar los tipos. También señaló que no se descarta una subida en las tasas, aunque no es lo más probable.

Inflación y tipos de interés, los datos clave para el USD/MXN

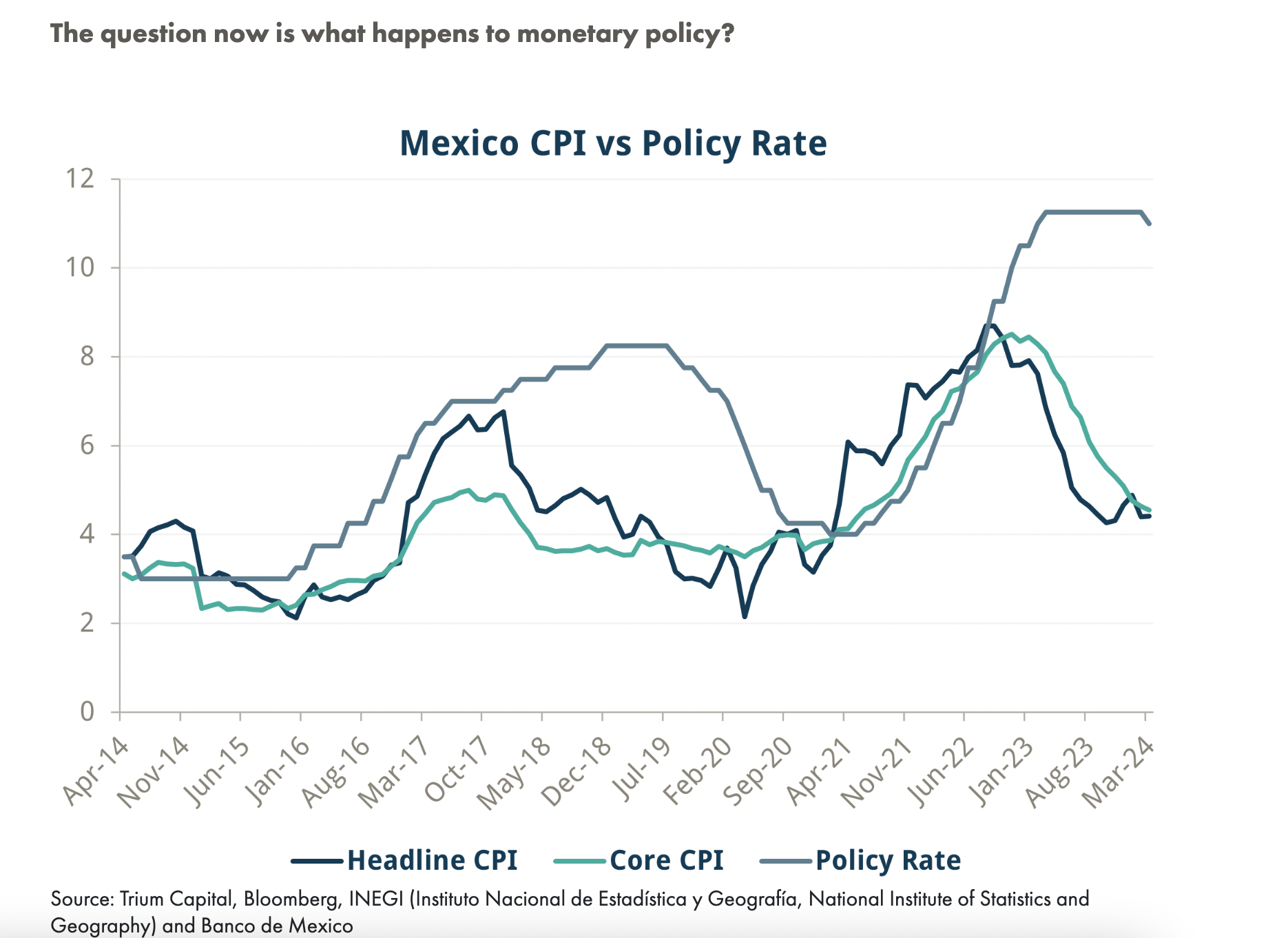

Los operadores del Peso mexicano esperan con atención los datos de inflación y tipos de interés que se darán a conocer el jueves. Se espera una disminución en la inflación subyacente y una ligera subida en la lectura general. Respecto a la tasa de interés, se prevé que Banxico la mantenga sin cambios en el 11%.

Niveles a considerar en el Peso Mexicano

Los soportes a corto plazo se encuentran en 16.83 (mínimo del día) y 16.65 respectivamente, ubicados en los retrocesos del 38.6% y 23.6% de Fibonacci en convergencia con la acción del precio. Las resistencias a corto plazo se ubican en 17.10 (nivel de acción del precio y convergencia del retroceso del 50% de Fibonacci) y 17.29 (retroceso del 61.8% de Fibonacci).

Gráfico de 5 minutos USDMXN

Gráfico diario USDMXN

- A pesar de la bandera roja insinuada por el territorio negativo del MACD diario, el impulso comprador sigue fortaleciéndose.

- El RSI horario y el MACD revelan una fase de consolidación en el mercado, lo que indica un equilibrio temporal entre compradores y vendedores.

- Las perspectivas a corto plazo favorecen a los alcistas, ya que los vendedores no lograron consolidarse por debajo de la SMA de 20 días.

El martes, el EUR/JPY subió un 0.36%, hasta 166.35, y logró posicionarse por encima de la media móvil simple (SMA) clave de 20 días, lo que alude al poder predominante de los toros en el mercado actual. Los indicadores en el gráfico diario mejoraron, mientras que los compradores parecen consolidar las ganancias en el gráfico horario....

En el gráfico diario, el RSI para el EUR/JPY muestra una tendencia positiva. La recuperación del RSI desde debajo de 50 a 59, está formando un cuadro levemente alcista. Además, la divergencia de convergencia de medias móviles (MACD) muestra una débil tracción vendedora, con barras rojas en caída.

EUR/JPY gráfico diario

Comparativamente, el gráfico horario muestra un panorama ligeramente diferente. El RSI horario muestra un movimiento fluctuante, a caballo entre el terreno positivo. La lectura más reciente de 59 sugiere un equilibrio entre compradores y vendedores. Este nivel relativamente plano del RSI sugiere una fase de consolidación. Sin embargo, el histograma MACD permanece estacionario, imprimiendo barras rojas planas y haciendo hincapié en la falta de un fuerte impulso en ambos lados del mercado.

EUR/JPY gráfico horario

Desde una perspectiva más amplia del mercado, el EUR/JPY ha exhibido una fuerte postura alcista. El par ha ascendido por encima de su media móvil simple (SMA) de 20 días, reforzando la tendencia, ya que también se sitúa por encima de las SMA de 100 y 200 días.

En resumen, mientras que el RSI diario sugiere fortaleza entre los compradores, el RSI horario estancado y el MACD estable y negativo indican el estancamiento o consolidación actual del mercado. No obstante, el posicionamiento de las SMA subraya un fuerte impulso alcista en el escenario de corto a largo plazo para el EUR/JPY. Si los compradores aseguran la recuperación de la SMA de 20 días, el cruce podría estar preparado para volver a probar los máximos del ciclo por encima de 171.00.

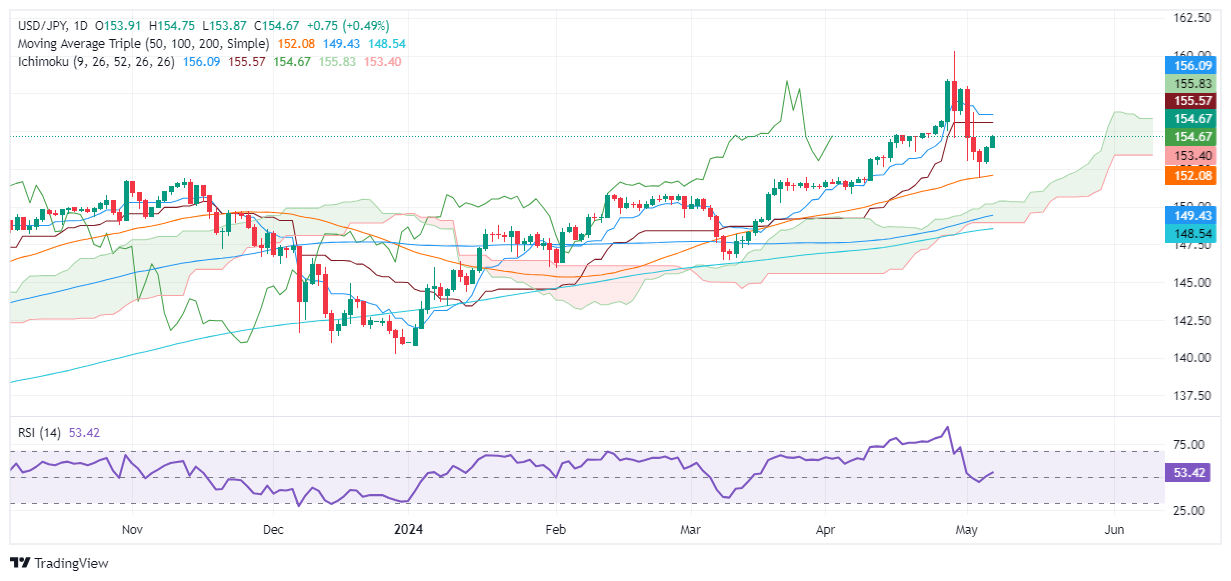

- El USD/JPY sube más de un 0.40%, recuperándose del mínimo de 153.86 en medio del repunte del mercado de renta variable estadounidense.

- Fortaleza técnica, ya que el par supera el máximo del 3 de mayo en 153.80, lo que indica un mayor potencial alcista.

- La continuación del impulso podría poner a prueba la resistencia de 155.00; la caída por debajo de 154.00 podría revertir las ganancias.

El USD/JPY subió a última hora de la sesión norteamericana, creciendo más de un 0.40%, operando en 154.66 tras rebotar en los mínimos diarios de 153.86. Un impulso de apetito de riesgo hizo que las acciones estadounidenses repuntaran en medio de las renovadas especulaciones de que la Reserva Federal de EE.UU. podría recortar los tipos dos veces en el año, la primera de ellas prevista para septiembre.

Análisis del precio del USD/JPY: Perspectivas técnicas

El USD/JPY mantiene un sesgo neutro al alza tras dos presuntas intervenciones del Banco de Japón (BoJ). Eso arrastró al par desde alrededor de 160.00 hacia 151.86 en cuestión de cinco días antes de rebotar en la media móvil de 50 días (DMA) durante una sesión de negociación que formó un "martillo"

Dicho esto, el par ha superado el máximo del 3 de mayo de 153.80, lo que exacerbó un repunte más allá de la zona de 154.50, abriendo la puerta a nuevas ganancias.

Si los compradores recuperan los 155.00, aparecerán niveles de resistencia clave, con el Kijun y el Tenkan-Sen en 155.52 y 156.04, respectivamente. Si se superan estos niveles, la siguiente resistencia sería el máximo del 1 de mayo en 157.98.

Por otro lado, si el USD/JPY cae por debajo de 154.00, podría desencadenarse una reversión, y enviar al par hacia el Senkou Span B en 153.35, seguido por la DMA de 50 en 152.07.

USD/JPY Acción del precio - Gráfico diario

- El GBP/JPY se tambaleó tras un comienzo tardío de la semana en los mercados británicos.

- Las ventas minoristas en el Reino Unido decepcionan y frenan el impulso alcista de la GBP.

- El BoE y el PIB del Reino Unido será lo próximo destacado de la semana.

El par GBP/JPY perdió una racha alcista en la zona de 194.00, tambaleándose en la reciente congestión técnica mientras el par lucha por desarrollar impulso. Las cifras de ventas minoristas en el Reino Unido no dieron resultados cuando los inversores británicos volvieron a los mercados tras el fin de semana largo, lo que mantuvo a la Libra esterlina (GBP) inmovilizada.

Todo está tranquilo en el frente del Yen japonés (JPY) después de dos presuntas "Yen-intervenciones" del Banco de Japón (BoJ) recientemente; El BoJ se ha negado hasta ahora a confirmar o negar oficialmente la intervención en los mercados mundiales de divisas en un esfuerzo por apuntalar el maltrecho Yen, pero la información financiera del BoJ reveló que el banco central japonés se excedió en las operaciones de mercado ambiguas en alrededor de nueve mil millones de yenes.

El Banco de Inglaterra (BoE) tiene prevista esta semana otra convocatoria de tipos. Se espera que el banco central del Reino Unido vote 8 a 1 a favor de mantener los tipos, ya que el BoE se enfrenta a unas perspectivas de inflación tambaleantes que asolan la economía británica.

Esta semana también se conocerán las cifras del Producto Interior Bruto (PIB) del Reino Unido, que se publicarán a primera hora de la sesión del viernes en Londres. Se espera que el PIB británico del primer trimestre sea del 0.4% intertrimestral, lo que supondría un rebote tras la caída del -0.3% del trimestre anterior.

Perspectivas técnicas del GPB/JPY

El Guppy está encontrando una fuerte resistencia técnica en la media móvil exponencial (EMA) de 200 horas, justo por debajo de la zona de 194.00. El par cayó a un mínimo intradía de 193.00 antes de recuperarse en el rango medio cerca de 193.50.

El GBP/JPY se mantiene cerca de la EMA de 50 días cerca de 191.78, en una tendencia alcista de larga data a pesar de un reciente retroceso desde el máximo de varias décadas por encima de la zona de 200,00. El par sigue cotizando al alza y se mantiene por encima de la EMA de 200 días en 185.87.

GBP/JPY gráfico horario

GBP/JPY gráfico diario

- El Oro baja un 0.4% por la fortaleza del USD y la caída de los rendimientos de los bonos del Tesoro tras los débiles datos de empleo en EE.UU.

- La caída de las Nóminas no Agrícolas de abril en EE.UU. aumenta la atención sobre los posibles ajustes de tipos de la Fed en septiembre.

- El mercado está a la espera de los comentarios de los funcionarios de la Fed y de datos clave, como las solicitudes de subsidio de desempleo y los índices de sentimiento de los consumidores.

El precio del Oro retrocedió durante la sesión norteamericana, cayendo alrededor de un 0.4% en medio de la fortaleza del Dólar estadounidense y la caída de los rendimientos de los bonos del Tesoro estadounidense. Una agenda económica escasa en los Estados Unidos (EE.UU.) mantendría a los inversores centrados en la Reserva Federal ( funcionarios durante la semana después del informe de empleo de EE.UU. del viernes pasado.

El XAU/USD cotiza en 2.315$ tras alcanzar un máximo diario de 2.329$. El discurso de los mercados financieros se centra en cuándo empezará la Fed a relajar su política monetaria tras la publicación de unos datos económicos más suaves. El Departamento de Trabajo de EE.UU. reveló que las Nóminas no Agrícolas de abril se situaron en 175.000, por debajo de las estimaciones y por debajo de la cifra revisada al alza de 315.000 de marzo.

Tras la publicación de los datos, la herramienta FedWatch de CME muestra que las probabilidades de un recorte de un cuarto de punto porcentual en septiembre aumentaron del 55% anterior al informe al 85%.

No obstante, los recientes comentarios de línea dura del presidente de la Fed de Minneapolis, Neel Kashkari, que afirmó que la Fed podría mantener los tipos de interés y abrió la puerta a subir el tipo de los fondos federales si la inflación no reanuda su tendencia a la baja, reforzaron al Dólar.

La agenda económica de la semana en curso examinará a otros funcionarios de la Fed que cruzarán los cables, junto con las solicitudes iniciales de subsidio de desempleo de la semana que finaliza el 4 de mayo y la publicación preliminar del sentimiento de los consumidores de la Universidad de Michigan.

Resumen diario de los mercados: El precio del Oro sube hacia los 2.320$ por la caída de los rendimientos en EE.UU

- Los precios del Oro cayeron ante la bajada de los rendimientos del Tesoro estadounidense y la fortaleza del Dólar estadounidense. Los rendimientos de los bonos del Tesoro estadounidense a 10 años rinden un 4.457%, tres puntos básicos menos que en la apertura. El Índice del Dólar estadounidense (DXY), que sigue la evolución del USD frente a otras seis divisas, repunta un 0.52% y se sitúa en 105.42.

- El viernes pasado, las NFP estadounidenses de abril no cumplieron las estimaciones y quedaron por debajo de las cifras de marzo. Esto, unido a la entrada en terreno contractivo de los PMI manufacturero y de servicios del Instituto de Gestión de Suministros (ISM), podría debilitar al Dólar estadounidense, lo que supondría un Viento favorable para el metal dorado.

- El Oro avanza más de un 12% en lo que va de 2024 gracias a las expectativas de que los principales bancos centrales comiencen a reducir los tipos de interés. El renovado temor a que se reanude el conflicto en Oriente Medio entre Israel y Hamás puede propiciar una subida de los precios del XAU/USD.

- Según Reuters, el Banco Popular de China (PBoC) siguió acumulando Oro por 18º mes consecutivo, añadiendo 60.000 onzas troy a sus reservas en medio de precios más altos.

- Tras la publicación de los datos, aumentaron las probabilidades de un recorte de tipos de la Fed, y los operadores esperan 36 puntos básicos de recorte de tipos hacia finales de año.

Análisis técnico: El precio del Oro cae por debajo de los 2.320$

La tendencia alcista del Oro se mantiene a pesar del retroceso del martes. Según el RSI, el impulso favorece a los compradores, ya que el RSI se encuentra en territorio alcista. Por lo tanto, los compradores podrían capitalizar "comprando la caída".

Si el XAU/USD supera la marca de los 2.300$, podría presionar a los alcistas, ya que el último mínimo del ciclo se sitúa en el mínimo del 3 de mayo, en 2.233$. Una vez superado, podría abrirse la puerta a probar la media móvil simple (SMA) de 50 días en 2.249$.

Por otro lado, si los compradores levantan el precio del metal dorado, la siguiente resistencia sería el máximo del 26 de abril, el último máximo del ciclo en 2.352$. Una vez superado, la siguiente parada sería el umbral de los 2.400$, seguido del máximo del 19 de abril en los 2.417$ y el máximo histórico de los 2.431$.

Preguntas frecuentes sobre el Oro

¿Por qué se invierte en Oro?

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

¿Quién compra más Oro?

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

¿Qué correlación tiene el Oro con otros activos?

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

¿De qué depende el precio del Oro?

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

El Dólar cotizó con ganancias decentes en el contexto de una fase de consolidación generalizada en los mercados mundiales, mientras el universo de divisas desplazaba lentamente su atención hacia la publicación del IPC estadounidense la próxima semana.

Esto es lo que hay que saber el miércoles 8 de mayo:

El índice del USD (DXY) avanzó modestamente y logró volver a visitar la zona de 105.40 en medio de unos rendimientos estadounidenses aún a la baja. El 8 de mayo, se publicarán las solicitudes semanales de hipotecas de la MBA, secundadas por los inventarios mayoristas y los discursos de Jefferson, Collins y Cook de la Fed.

El resurgimiento de cierto ímpetu vendedor motivó que el EUR/USD volviera a la zona de 1.0750 y cediera parte de su reciente racha positiva. En el calendario nacional, el 8 de mayo se publicará la producción industrial en Alemania, antes de la publicación de las cuentas del BCE el 10 de mayo.

El GBP/USD corrigió notablemente a la baja e invirtió una recuperación de varios días. Mientras tanto, el GBP/USD necesita superar la SMA de 200 días en torno a 1.2545 para poder probar los máximos recientes cerca de 1.2630. La próxima cita en la agenda del Reino Unido será la reunión del BoE el 9 de mayo.

Las nuevas ventas del Yen patrocinaron el segundo avance diario consecutivo del USD/JPY, esta vez recuperando la zona más allá de 154.00. El 8 de mayo se publicarán los datos semanales de la inversión extranjera en bonos.

El AUD/USD parece haber encontrado una buena resistencia en torno a la zona de 0.6650. Tras la reunión del RBA del martes, el 15 de mayo se publicará el índice de precios salariales.

Los precios del WTI se mantuvieron ligeramente a la defensiva en el extremo inferior del rango reciente, ya que los operadores evaluaron las preocupaciones geopolíticas y las perspectivas de una demanda débil.

Los precios del Oro retrocedieron modestamente por el pequeño avance del Dólar y las esperanzas de un alto el fuego en Oriente Próximo. Mientras tanto, los precios de la Plata intentaron consolidarse en la zona de los máximos recientes, en torno a los 27.50$.

- Las últimas declaraciones revelan una postura más firme por parte de los funcionarios de la Fed, lo que podría enfriar las expectativas de recortes de tipos.

- Las débiles cifras económicas de Alemania y la Eurozona podrían estimular las perspectivas bajistas para la corona noruega.

Actualmente, el par USD/NOK cotiza con ganancias del 0.60% el martes, a pesar de las amplias predicciones del mercado de una suavización de la política monetaria estadounidense. Este resurgimiento se ve impulsado por un enfoque agresivo de los funcionarios de la Reserva Federal (Fed) a principios de semana. Por otra parte, la corona noruega (NOK) se enfrenta a la incertidumbre a medida que los indicadores económicos europeos críticos obtienen peores resultados y crece la posibilidad de un recorte de tipos por parte del Banco Central Europeo (BCE).

Las posturas de política monetaria, en particular una posición más firme de los funcionarios de la Fed, parecen ser el principal motor de la reciente fortaleza del USD. La noción de una inminente relajación de la política monetaria de la Fed fue contestada, con muchos funcionarios de la Fed reflejando el tono de Powell, promoviendo así un sesgo más duro que limita la caída del USD.

Por otra parte, en la Eurozona, las expectativas se inclinan hacia un recorte de tipos previsto para junio por parte del BCE. Además, los últimos datos mostraron la debilidad de los pedidos de fábrica de marzo en Alemania y, a medida que los países de la eurozona se debilitan, aumenta la probabilidad de un escenario bajista para la corona noruega.

Análisis técnico del USD/NOK

En el gráfico diario, el RSI muestra una tendencia negativa para el USD/NOK. El RSI se encuentra en territorio negativo, aunque muestra una recuperación marginal con respecto a la sesión anterior. Esto sugiere que los vendedores dominan actualmente el mercado, pero que los alcistas presentan batalla. Además, la divergencia de convergencia de medias móviles (MACD) está produciendo barras rojas planas, lo que indica un impulso negativo y refuerza que los vendedores dominan actualmente. Sin embargo, un desplazamiento al alza limitado en el RSI diario podría insinuar una posible volatilidad o un ligero retroceso.

Gráfico diario del USD/NOK

Desde una perspectiva más amplia, el par USD/NOK muestra señales de impulso alcista, ya que se sitúa por encima de las medias móviles simples (SMA) de 100 y 200 días. Este posicionamiento indica una continuación del dominio alcista que los operadores deberían tener en cuenta. Sin embargo, el corto plazo está en manos de los osos ya que llevaron al par por debajo de la SMA de 20 días.

- Esta semana no se publicarán informes estadounidenses de alto nivel.

- Los funcionarios de la Fed no aportan novedades sobre los próximos movimientos de la entidad.

- La próxima cita destacada será el próximo miércoles, cuando Estados Unidos publique las cifras del IPC de abril.

El Índice del Dólar estadounidense (DXY) cotiza en 105, registrando ligeras ganancias. La dinámica de los mercados se ve influida actualmente por las cautelosas declaraciones del presidente de la Reserva Federal (Fed), Jerome Powell, sobre la impredecible trayectoria de la inflación, a pesar de la tendencia a la relajación de los últimos tiempos. Al igual que Powell, los responsables de la Fed señalaron su preocupación por una inflación persistente, a pesar de la prolongada aplicación de políticas monetarias restrictivas. A menos que alguno de los oradores de la Fed patee la mesa, no habrá grandes movimientos esta semana para el Dólar.

Los inversores se asustaron el viernes por el débil informe del mercado laboral y se apresuraron a apostar por una pronta bajada de tipos. Sin embargo, la economía estadounidense parece resistir, y el ritmo del USD vendrá dictado por los datos que vayan llegando.

Resumen diario de los movimientos del mercado: El DXY sube ligeramente, las apuestas moderadas y el descenso de los rendimientos pueden limitar las subidas

- Tras la reunión de política monetaria de la Fed, las expectativas de relajación de la Reserva Federal han caído, manteniendo las probabilidades de un recorte en junio en torno al 10%. Esto indica que prevalece la confianza en la fortaleza de la economía estadounidense.

- Los funcionarios de la Fed se alinean con la opinión del presidente de la Fed, Jerome Powell, proyectando una perspectiva escéptica ante cualquier reducción inminente de los tipos. Las probabilidades del mercado sugieren diversas posibilidades de relajación: 10% para un recorte en junio, 35% para julio y 85% para septiembre.

- Los rendimientos de los bonos del Tesoro estadounidense registraron una caída, con el rendimiento a 2 años en el 4.80%, el rendimiento a 5 años en el 4.44% y el rendimiento a 10 años en el 4.43%, lo que podría limitar las subidas del USD.

Análisis técnico del DXY: El DXY presenta batalla con los osos luchando por mantener el mando

En el gráfico diario, la pendiente positiva del RSI indica la presencia de un impulso alcista, aunque en territorio negativo. Esto sugiere que los osos tienen actualmente el control, aunque los compradores están contraatacando. La divergencia de convergencia de medias móviles (MACD) muestra una reducción de las barras rojas, lo que indica que los vendedores están perdiendo fuelle y que el impulso podría cambiar al alza.

Mientras tanto, la reciente acción de los precios en los gráficos muestra a los toros trabajando hacia la recuperación. El DXY se sitúa por debajo de la media móvil simple (SMA) de 20 días, lo que indica una reciente presión bajista. Sin embargo, se mantiene por encima de las SMA de 100 y 200 días. Este posicionamiento sugiere que, a pesar de los recientes episodios de venta, el sentimiento a largo plazo sigue siendo favorable a nuevas subidas.

Preguntas frecuentes sobre el Dólar estadounidense

¿Qué es el Dólar estadounidense?

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias.

Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

¿Cómo afectan al Dólar las decisiones de la Reserva Federal?

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés.

Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

¿Qué es el Quantitative Easing y cómo influye en el Dólar?

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

¿Qué es el endurecimiento cuantitativo y cómo influye en el Dólar estadounidense?

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El Nasdaq 100 ha superado el nivel clave de 17.890, acercándose a su máximo histórico de 18.464 alcanzado el 21 de marzo.

- Al cierre de la sesión americana se esperan los informes de ganancias de Airbnb, Robinhood, Duolingo y Payoneer.

El Nasdaq 100 ha establecido un mínimo en la sesión europea en 18.047, creando un área de soporte en el corto plazo. Esto ha servido para impulsar el mercado a niveles no vistos desde el 15 de abril en 18.157 durante la sesión americana.

Nasdaq 100 con clara intención de establecer nuevos máximos históricos

Al cierre de la sesión americana del día de hoy esperamos reportes de ganancias de empresas como Airbnb, Robinhood, Duolingo y Payoneer. De resultar positivos estos reportes podrían impulsar el Nasdaq 100 a superar el máximo histórico de 18.864 en el transcurso de esta semana.

Niveles a considerar en el Nasdaq 100

Después de superar los 17.890 puntos, el índice se ha consolidado en 18.150 durante la sesión americana. Este nivel corresponde al 78.6% de retroceso de Fibonacci y es clave para que pueda superar el máximo histórico de 18.464 realizado el 21 de marzo.

Gráfico 15 minutos Nasdaq 100

Gráfico diario del Nasdaq 100

- El Dólar canadiense cede, pero se mantiene en niveles medios.

- El PMI canadiense superó las expectativas en abril.

- Los mercados del CAD esperan los datos laborales canadienses del viernes.

El Dólar canadiense (CAD) bajó en general el martes, pero se mantuvo cerca de los niveles técnicos a corto plazo, ya que los mercados de CAD ignoraron las cifras mejores de lo esperado del Índice de Gerentes de Compras (PMI) de Canadá. Los mercados están a la espera de las declaraciones de los responsables de la Reserva Federal (Fed), ya que los inversores se centran en las perspectivas de recorte de tipos de la Fed.

Canadá registró una mejora en el PMI desestacionalizado de abril, señal de que los líderes empresariales de los sectores público y privado de la economía canadiense ven una mejora en la actividad empresarial general. Sin embargo, los maltrechos mercados del petróleo crudo y la caída de los precios del barril limitan la capacidad del CAD para encontrar terreno más alto.

Resumen diario de los movimientos del mercado: Los PMIs canadienses no logran despertar el interés alcista

- El PMI canadiense desestacionalizado de abril mejoró hasta 63.0 desde 57.5, superando la previsión de 58.1.

- El PMI Ivey de abril alcanzó su nivel más alto en dos años, registrando el resultado más alto de la encuesta de actividad desde mayo de 2022.

- Los mercados más amplios siguen centrados en las palabras de la Fed, ya que los inversores esperan señales de recortes de tipos por parte de la Fed.

- Se espera que la revisión del sistema financiero del Banco de Canadá (BoC) del jueves produzca movimientos en el mercado.

- Los operadores del CAD estarán atentos a las cifras de la variación neta del empleo y la tasa de desempleo canadienses del viernes.

- Se prevé que la variación neta del empleo canadiense añada 20.000 puestos de trabajo netos en abril, tras el descenso de -2.200 del mes anterior.

- Se espera que la tasa de desempleo canadiense aumente hasta el 6.2% en abril, ligeramente por encima del 6,1% del mes anterior.

Precio del Dólar canadiense hoy

A continuación se muestra la variación porcentual del Dólar Canadiense (CAD) contra las divisas listadas hoy. El Dólar canadiense fue la divisa más débil frente al Euro.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | -0.07% | 0.13% | 0.20% | 0.17% | 0.15% | -0.09% | 0.00% | |

| EUR | 0.08% | 0.20% | 0.28% | 0.26% | 0.25% | -0.01% | 0.10% | |

| GBP | -0.12% | -0.20% | 0.09% | 0.08% | 0.06% | -0.20% | -0.09% | |

| CAD | -0.19% | -0.30% | -0.07% | -0.01% | -0.03% | -0.29% | -0.18% | |

| AUD | -0.17% | -0.26% | -0.06% | 0.01% | -0.01% | -0.28% | -0.16% | |

| JPY | -0.15% | -0.25% | -0.05% | 0.02% | 0.00% | -0.26% | -0.15% | |

| NZD | 0.11% | 0.01% | 0.23% | 0.29% | 0.29% | 0.26% | 0.12% | |

| CHF | -0.03% | -0.10% | 0.09% | 0.17% | 0.16% | 0.14% | -0.13% |

El mapa de calor muestra las variaciones porcentuales de las principales divisas entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa cotizada se elige en la fila superior. Por ejemplo, si elige el Euro en la columna de la izquierda y se desplaza por la línea horizontal hasta el Yen japonés, el cambio porcentual que aparece en el recuadro representará EUR (base)/JPY (cotización).

Análisis técnico: El Dólar canadiense nada obstinadamente en círculos conocidos

El Dólar Canadiense (CAD) es en general más suave el martes, cediendo la mayor parte de las ganancias tempranas del lunes para el comercio en las ofertas familiares. El Dólar canadiense se mantiene entre plano y bajista, cediendo alrededor de un tercio de punto porcentual frente al Dólar neozelandés (NZD) y el Euro (EUR). Frenta al Dólar estadounidense (USD), el CAD retrocedió alrededor de un cuarto de punto porcentual.

El martes, el par USD/CAD se acercó a la zona de 1.3700, mientras que el dólar canadiense se deshizo de las escasas ganancias del lunes. El par se está moviendo en la congestión cerca de la media móvil exponencial (EMA) de 200 horas en 1.3697, y el Dólar canadiense ha perdido la mayor parte de las ganancias encontradas después de que el viernes pasado las Nóminas no Agrícolas (NFP) de EE.UU. arrastraran al par a 1.3610.

Las velas japonesas muestran al USD/CAD encontrando soporte técnico a corto plazo en la EMA de 50 días en 1.3629, con presión alcista a largo plazo en la EMA de 200 días en 1.3552. El par sigue bajando desde el máximo de mediados de abril cerca de 1.3850, pero el USD/CAD sigue cotizando al alza en el año, un 3.4% desde las ofertas de apertura de enero cerca de 1.3250.

Gráfico horario del USD/CAD

Gráfico diario del USD/CAD

Preguntas frecuentes sobre el sentimiento de riesgo

¿Qué significan los términos "apetito por el riesgo (risk-on)" y "aversión al riesgo (risk-off)" cuando se refieren al sentimiento en los mercados financieros?

En el mundo de la jerga financiera, los dos términos " apetito por el riesgo (risk-on)" y " aversión al riesgo (risk-off)” hacen referencia al nivel de riesgo que los inversores están dispuestos a soportar durante el periodo de referencia. En un mercado "risk-on", los inversores son optimistas sobre el futuro y están más dispuestos a comprar activos de riesgo. En un mercado " risk-off", los inversores empiezan a "ir a lo seguro" porque están preocupados por el futuro y, por tanto, compran activos menos arriesgados que tienen más certeza de aportar una rentabilidad, aunque sea relativamente modesta.

¿Cuáles son los activos clave que hay que seguir para comprender la dinámica del sentimiento de riesgo?

Normalmente, durante los periodos de "apetito por el riesgo", los mercados bursátiles suben, y la mayoría de las materias primas -excepto el oro- también se revalorizan, ya que se benefician de unas perspectivas de crecimiento positivas. Las divisas de los países que son grandes exportadores de materias primas se fortalecen debido al aumento de la demanda, y las criptomonedas suben. En un mercado de "aversión al riesgo", los Bonos suben -especialmente los principales bonos del Estado-, el Oro brilla y las divisas refugio como el Yen japonés, el Franco suizo y el Dólar estadounidense se benefician.

¿Qué divisas se fortalecen cuando el sentimiento es de "apetito por el riesgo"?

El Dólar australiano (AUD), el Dólar canadiense (CAD), el Dólar neozelandés (NZD) y las divisas de menor importancia, como el Rublo (RUB) y el Rand sudafricano (ZAR), tienden a subir en los mercados en los que hay "apetito por el riesgo". Esto se debe a que las economías de estas divisas dependen en gran medida de las exportaciones de materias primas para su crecimiento, y éstas tienden a subir de precio durante los periodos de "apetito por el riesgo". Esto se debe a que los inversores prevén una mayor demanda de materias primas en el futuro debido al aumento de la actividad económica.

¿Qué divisas se fortalecen cuando el sentimiento es de "aversión al riesgo"?

Las divisas principales que tienden a subir durante los periodos de "aversión al riesgo" son el Dólar estadounidense (USD), el Yen japonés (JPY) y el Franco suizo (CHF). El Dólar, porque es la moneda de reserva mundial y porque en tiempos de crisis los inversores compran deuda pública estadounidense, que se considera segura porque es poco probable que la mayor economía del mundo entre en suspensión de pagos. El Yen, por el aumento de la demanda de bonos del Estado japoneses, ya que una gran proporción está en manos de inversores nacionales que probablemente no se deshagan de ellos, ni siquiera en una crisis. El Franco suizo, porque la estricta legislación bancaria suiza ofrece a los inversores una mayor protección del capital.

- El Dow Jones subió modestamente el martes, pero el apetito por el riesgo sigue siendo tibio.

- Los funcionarios de la Fed se muestran cautelosos ante las esperanzas de recorte de tipos en el mercado.

- Los mercados de tipos siguen viendo casi un 70% de probabilidades de un recorte de tipos en septiembre.

El índice Dow Jones de Industriales (DJIA) registra ligeras ganancias el martes, subiendo alrededor de una décima a mitad de la sesión bursátil estadounidense. Aún así, el apetito por el riesgo de los mercados se ve amenazado por las cautelosas declaraciones de los responsables de la Reserva Federal (Fed), que subrayan la falta de capacidad de la Fed para recortar los tipos si las presiones inflacionistas y la rigidez del mercado laboral no muestran signos más firmes de relajación.

El Dow Jones subió modestamente en las primeras operaciones del martes, subiendo una décima, pero se vio afectado por las declaraciones del presidente de la Fed de Minneapolis, Neel Kashkari, quien señaló que los avances en la reducción de la inflación parecen haberse estancado. Kashkari también expresó que la Fed necesitará ver progresos en la inflación y en la relajación de la presión en el tenso mercado laboral estadounidense antes de poder plantearse plenamente recortes de tipos, dijo que cada vez es más probable que la Fed mantenga los tipos donde están durante mucho más tiempo de lo que el público espera.

Según la herramienta FedWatch de CME, los mercados de tipos siguen esperando que la Fed realice un primer recorte de tipos de un cuarto de punto en la reunión de septiembre. Los operadores de tipos ven un 67% de probabilidades de un recorte de 25 puntos básicos en septiembre, con más de un 90% de probabilidades de que la Fed realice un segundo recorte antes de finales de 2024.

Noticias Dow Jones

A pesar de las advertencias de la Fed, la mayoría de las acciones del Dow Jones cotizaron al alza el martes. Caterpillar Inc. (CAD) subió alrededor de un 1.7% para cotizar cerca de los 348$ por acción, mientras que Visa Inc. (V) ganó un 1.35%, subiendo 3.7 puntos hasta 276.32$ por acción.

En el lado negativo, Walt Disney Co. (DIS) se desplomó más de un -10% en el día, cayendo 112 puntos y bajando a 104.80 por acción después de que Disney informara de un amplio fallo a la baja en el crecimiento de miembros en sus ofertas de streaming por suscripción. Boeing Co. (BA) también perdió un -0.85%, cediendo un punto y medio y cotizando por debajo de los 177 $ por acción, mientras la maltrecha aerolínea lucha bajo el peso de los fallos de seguridad, los retrasos en los envíos y los problemas legales.

Perspectivas técnicas del Dow Jones

El Dow Jones alcanzó un máximo intradía cerca de 38.980,00 el martes, antes de retroceder hasta la zona de 38.900,00. El índice sigue cotizando a la baja. El principal índice bursátil sigue cotizando al alza, pero le cuesta superar las ofertas de apertura del día cerca de los 38.880,00 puntos.

El Dow Jones cotiza en territorio alcista en las velas diarias, manteniéndose por encima del soporte técnico a largo plazo de la media móvil exponencial (EMA) de 200 días cerca de 36.842,67. El DJIA está en camino de cerrar al alza por cuarto día consecutivo de negociación, y se mantiene bien por encima del último mínimo oscilante en 37.600,00.

Dow Jones gráfico de cinco minutos

Gráfico diario del Dow Jones

Preguntas frecuentes sobre el Dow Jones

¿Qué es el Dow Jones?

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

¿Qué factores influyen en el índice Dow Jones?

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

¿Qué es la teoría de Dow?

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

¿Cómo puedo operar con el DJIA?

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

El presidente de la Reserva Federal (Fed) de Minneapolis, Neel Kashkari, se ha pronunciado este martes por segunda vez sobre las perspectivas de inflación y tipos de interés de la Fed para el resto del año.

Declaraciones destacadas

Lo más probable es que los tipos de interés se mantengan estables durante un periodo prolongado.

Si vuelve la desinflación o se observa un debilitamiento acusado del mercado laboral, podrían producirse recortes de tipos.

Subir los tipos no es lo más probable, pero no puede descartarse.

Si observamos un marcado debilitamiento laboral, podría impulsar un recorte.

El informe de empleo del viernes fue más débil de lo esperado, pero no tanto.

Las nuevas tasas de arrendamiento parecen haber subido, y eso es un poco preocupante.

Si la inflación se consolida, podríamos subir si fuera necesario.

Necesitaría ver varias lecturas sobre la inflación para tener la confianza suficiente para recortar los tipos.

Kashkari pronosticó dos recortes de tipos en marzo de 2024, diciendo que era posible mantener estos dos, o realizar solo uno o incluso ningún recorte en el período de junio a septiembre.

La economía estadounidense está en un buen momento.

Parece que iremos de lado durante un tiempo.

Debemos ser más pacientes.

Mantener los tipos donde están durante más tiempo del que el público espera es mucho más probable que subirlos.

- El GBP/USD cotiza con ligeras pérdidas, movimientos limitados por los niveles clave antes de la decisión del Banco de Inglaterra.

- Perspectiva técnica neutral a ligeramente alcista; resistencia en el máximo reciente de 1.2594 y la DMA de 50 en 1.2607.

- Una ruptura por debajo de la DMA de 200 en 1.2545 podría desencadenar nuevos descensos, con soportes en 1.2500 y el mínimo del 1 de mayo en 1.2466.

La Libra esterlina registra pérdidas anémicas frente al Dólar estadounidense, mientras los operadores se preparan para la decisión de política monetaria del Banco de Inglaterra del jueves. El par se mantuvo dentro de los límites de 1.2529-1.2594 durante los últimos días, delimitados por niveles clave de soporte y resistencia. El par GBP/USD cotiza en 1.2556, con una caída del 0.04%.

Análisis del precio del GBP/USD: Perspectiva técnica

El gráfico diario muestra al par con un sesgo neutral, con el impulso sesgado al alza, tal y como muestra el RSI. El RSI es alcista, aunque cerca de la línea media de 50, una indicación de que la acción volátil del precio podría desencadenar un cambio de impulso.

Dicho esto, la primera resistencia del GBP/USD sería el máximo del 6 de mayo en 1.2594. Una vez superado, esto podría allanar el camino para probar 1.2600, por delante de la media móvil de 50 días (DMA) en 1.2607. El nivel más alto se sitúa en la media móvil de 100 días, en 1.2640, seguida del máximo del 9 de abril, en 1,2709.

Por otra parte, si la GBP/USD cae por debajo de la DMA de 200 en 1.2545, se agravaría la prueba de 1.2500. Una vez superado, el siguiente soporte surgiría en el mínimo del 1 de mayo en 1.2466, seguido de 1.2400.

GBP/USD Acción del precio - Gráfico diario

- El USD/MXN desciende a mínimos de dos días en 16.83.

- El Dólar se mantiene por encima de 105.00 tras las declaraciones de Neel Kashkari.

- La confianza del consumidor de México sube a su nivel más alto desde el 2019.

El USD/MXN se ha movido lateralmente durante gran parte del martes, tras abrir la jornada tocando un máximo diario en 16.90. Tras la publicación del dato de confianza del consumidor de México, más alto de lo esperado, el par ha caído a mínimos de dos días en 16.83.

El Índice del Dólar lucha por mantenerse por encima de 105.00 tras las declaraciones de los miembros de la Fed

El Índice del Dólar (DXY) ha conseguido este martes subir brevemente a un máximo de dos días en 105.30, pero posteriormente ha descendedido a 105.04. El DXY consigue mantener intacta la zona de 105.00 tras las declaraciones de Neel Kashkari, presidente de la Fed de Minneapolis, quien ha asegurado que que la fluctuación de la inflación plantea dudas sobre el grado de restricción de la política monetaria. Kashkari ha añadido que “el avance de la inflación observado en la segunda mitad de 2023 parece haberse estancado; la cuestión es si la desinflación sigue en marcha o simplemente tarda más de lo esperado”.

La confianza del consumidor mexicano mejora en abril, el foco gira a Banxico

El Instituto Nacional de Estadística y Geografía de México (INEGI) ha informado hoy que la confianza del consumidor mexicano subió a 47.7 puntos en abril desde los 47.4 de marzo, alcanzando su mejor nivel desde julio de 2019.

Tras este dato, que puede implicar que las presiones inflacionarias persistan si los consumidores tienen confianza y elevan sus gastos, el Peso mexicano ha tomado algo de impulso.

El foco para los operadores del par gira ahora al jueves, cuando se publicará el dato de inflación de abril y se anunciará la decisión de política monetaria de Banxico, esperando que las tasas de interés se mantengan sin cambios en el 11%.

USD/MXN Niveles clave

El Dólar cotiza frente al Peso mexicano alrededor de 16.86 a estas horas, perdiendo un leve 0.08% en el día. El primer soporte en caso de continuar la presión bajista se sitúa en 16.82, mínimo de la semana pasada alcanzado el 3 de mayo. Una ruptura por debajo de esta región podría provocar una caída hacia el área de 16/50/16.55 primero y a 16.26 más tarde (mínimo de 2024 y de los últimos casi nueve años).

Al alza, sigue siendo necesario romper con firmeza la zona psicológica de 17.00 para que el USD/MXN pueda avanzar a los alrededores de 17.25, donde están los máximos de la semana previa.

- El índice S&P 500 reaccionó con fuerza desde el 19 de abril, cambiando la dirección del mercado e iniciando una tendencia alcista.

- El S&P 500 ha registrado 3 sesiones consecutivas con avances, con la intención de superar la resistencia de 5.265 y establecer nuevos máximos históricos.

El S&P 500 ha abierto con poca actividad, aunque a pesar de ello ha alcanzado un máximo de 25 días en 5.193 y un mínimo de 5.183 durante los primeros 30 minutos de la sesión americana. Al momento de escribir, el S&P 500 cotiza a 5.188 puntos, ganando un 0.20% en el día.

Neel Kashkari, presidente de la Fed de Minneapolis, ha realizado unas declaraciones apuntando que la fluctuación de la inflación plantea dudas sobre el grado de restricción de la política monetaria. Kashkari ha añadido que “el avance de la inflación observado en la segunda mitad de 2023 parece haberse estancado; la cuestión es si la desinflación sigue en marcha o simplemente tarda más de lo esperado”.

Niveles a considerar en el S&P 500

Aunque en las últimas sesiones hemos observado una fuerte presencia compradora, es sano para el mercado que realice retrocesos. Los niveles de soporte a corto plazo se ubican en 5.175, 5.150 y 5.110. Estos niveles adquieren relevancia debido a la confluencia entre la acción del precio, el retroceso del 38.2% de Fibonacci y la EMA de 12 periodos.

Se espera que la reacción en estos niveles sirva para atraer nuevos compradores que sean capaces de llevar el mercado a nuevos máximos históricos, aunque previamente tendrá que superar la resistencia de 5.265 (techo del 28 de marzo). Estos niveles adquieren relevancia debido a la confluencia entre la acción del precio, el retroceso del 38.2% de Fibonacci y la EMA de 12 periodos.

S&P 500 Gráfico de 15 minutos

Gráfico S&P 500 diario

- El USD/JPY se recupera tras las pérdidas de la semana pasada por la posible intervención y los débiles datos de empleo de EE. UU.

- Las suaves críticas de Janet Yellen a la intervención pueden haber ayudado al par a subir.

- Las autoridades monetarias japonesas siguen amenazando con intervenir, llenando de "baches" el camino hacia la subida.

El par USD/JPY cotiza en 154.35 el martes, con una subida de casi tres décimas, principalmente porque el Dólar estadounidense puso fin a su racha de pérdidas tras el FOMC y se recuperó gracias a los comentarios de los funcionarios de la Reserva Federal (Fed) que sugieren que no tienen prisa por recortar los tipos de interés.

El mantenimiento de unos tipos de interés más altos durante más tiempo y el aplazamiento de posibles recortes es beneficioso para el USD, ya que atrae más entradas de capital extranjero. Esto, y el hecho de que -en el caso del USD/JPY- los tipos de interés en EE.UU. sean mucho más altos que en Japón, favorece aún más al USD y perjudica desproporcionadamente al JPY.

Barkin descarta una bajada de tipos - BBH

El presidente de la Reserva Federal de Richmond, Thomas Barkin, dijo el lunes que pensaba que los tipos eran lo suficientemente altos como para que la inflación volviera a su objetivo, pero que "el impacto total de unos tipos más altos aún está por llegar".

"Esto es básicamente descartar un recorte de tipos", concluyeron los analistas de Brown Brothers Harriman:

Otro factor alcista para el USD/JPY es que las expectativas generales de recorte de los tipos de interés en EE.UU. siguen desvaneciéndose. Hasta noviembre no se prevé una primera bajada de tipos.

"Las probabilidades de un recorte en junio se mantienen estables en torno al 10%, pero las de julio han caído al 35% y las de septiembre al 85%. El recorte en noviembre sigue estando totalmente descontado", continúa BBH.

Yellen advierte a las autoridades japonesas

El USD/JPY se ha beneficiado últimamente de otro revés tras conocerse que Janet Yellen no era tan partidaria de que Japón y Corea recurrieran a la intervención para apuntalar sus divisas como se pensaba, especialmente tras su reciente cumbre sobre divisas.

En unas palabras pronunciadas durante el fin de semana, Yellen se mostró más crítica, afirmando que preferiría que la intervención sólo se utilizara en raras ocasiones y que se notificara a EE.UU. antes de que se produjera.

"La observación de la secretaria del Tesoro estadounidense, Janet Yellen, de que la intervención en el mercado de divisas debería ser rara y acompañada de consultas, no sugiere que un Dólar más débil sea particularmente deseable", dijo Kit Juckes, estratega de divisas de Societe Generale en una nota el martes.

"Envalentonará a los osos del yen... pero si vemos otra prueba, o una ruptura de USD/JPY a 160, depende más de los datos del IPC que de cualquier otra cosa", añadió.

Ueda cambia de opinión sobre el impacto de la debilidad del Yen

Sin embargo, dadas las continuas advertencias verbales de los diversos "Príncipes del Yen" de Japón, los alcistas del USD/JPY aún tendrán que estar atentos a posibles "serpientes" de intervención que hagan retroceder los precios.

El martes, el gobernador del Banco de Japón (BoJ), Katzuo Ueda, repitió una vez más que los movimientos excesivos del yen son indeseables. No obstante, añadió que seguía de cerca cómo afectaba a los "precios" la debilidad del Yen.

Los analistas de BBH señalan que esto supone un giro de 180 grados para Ueda, que tras la reunión del BoJ del 26 de abril afirmó que la debilidad del yen "aún no tenía un gran impacto en los precios subyacentes".

Su metedura de pata tras la reunión del BoJ provocó "una mayor debilidad del yen, por lo que Ueda parece estar controlando los daños", añade BBH.

El cambio de tono de Ueda puede estar diseñado para apaciguar a ciertos grupos empresariales que no están contentos con un yen débil. El presidente del grupo de presión empresarial japonés Keidanren, Masakazu Tokura, declaró recientemente que el Yen es demasiado débil por encima de 150 por Dólar.

Además, el diplomático de divisas Masato Kanda también repitió su habitual advertencia de que el gobierno responderá adecuadamente si se producen movimientos excesivos o desordenados en el mercado de divisas.

En definitiva, todo apunta a que las autoridades japonesas aún están dispuestas a intervenir, por lo que la subida del USD/JPY podría seguir siendo complicada.

El USD/COP ha abierto la jornada del martes probando un máximo diario en 3.896,60, pero poco después el Peso colombiano se ha ido apreciando frente al Dólar estadounidense, llevando al par a mínimos de dos días en 3.878,13.

Al momento de escribir, el USD/COP cotiza sobre 3.889,86, perdiendo un 0.12% en el día.

IPC de Colombia en el punto de mira

- Los operadores del par esperan que Colombia publique mañana miércoles sus datos de Índice de Precios al Consumo (IPC). Se espera que la inflación anual se sitúa en el 7.15% en abril frente al 7.36% de marzo, lo que podría llevar al Banco de la República de Colombia a seguir recortando las tasas de interés en su próxima reunión de política monetaria.

- En la sesión americana del martes, el foco estará en el discurso de Neel Kashkari, presidente de la Fed de Minneapolis, que hablará a las 15.30 GMT, pudiendo dar pistas sobre las intenciones de la Reserva Federal respecto a un recorte de tipos en los próximos meses.

Indicador económico

Índice de Precios al Consumo (YoY)

El Índice de Precios al Consumo (IPC), es publicado por el Departamento Administrativo Nacional de Estadística (DANE) de Colombia, mide la variación en el precio de bienes y servicios representativos del consumo de las familias. Es una forma de medir cambios en las tendencias de consumo e inflación. Las lecturas por encima de lo esperado podrían interpretarse (teniendo en cuenta el potencial impacto en la política monetaria) como positivas para el peso colombiano (COP), mientras que lecturas menores a las esperadas como negativas para la moneda colombiana.

Leer más.

- El USD/CAD sigue ofreciéndose cerca de 1.3700 mientras el Dólar estadounidense lucha por mantenerse por encima de 105.00.

- Los datos débiles de EE.UU. y los comentarios menos de línea dura de Williams de la Fed han pesado sobre el Dólar estadounidense.

- Se prevé que los empleadores canadienses hayan contratado a 20.000 personas en busca de empleo en abril.

El par USD/CAD se enfrenta constantemente a la presión cerca de la resistencia de nivel redondo de 1.3700. El Dólar canadiense se mueve en torno a los 1.3680 debido a la ausencia de datos económicos de primer nivel de Estados Unidos esta semana. En Canadá, los inversores se centrarán en los datos de empleo de abril, que se publicarán el viernes.

Por lo tanto, la especulación sobre las perspectivas de los tipos de interés de la Reserva Federal (Fed) y del Banco de Canadá (BoC) guiará el movimiento del activo Dólar canadiense.

El sentimiento del mercado es ligeramente alcista en medio de firmes especulaciones de que la Fed comenzará a bajar los tipos de interés desde su nivel actual en la reunión de septiembre. El S&P 500 abre con una nota cautelosamente positiva, lo que sugiere una mejora del apetito por el riesgo de los inversores. el rendimiento de los bonos del Tesoro estadounidense a 10 años ha caído hasta el 4.45%, ya que la relajación de la postura restrictiva de la Fed sobre los tipos de interés es una condición desfavorable para los activos con tipos de interés bajos.

El Índice del Dólar estadounidense (DXY) lucha por mantenerse por encima de 105.00, ya que la debilidad de las Nóminas no Agrícolas (NFP) y los malos datos del PMI de servicios de abril han generado expectativas de que la Fed comience a reducir los tipos de interés a partir de septiembre. La debilidad de los datos estadounidenses ha suscitado inquietud en torno a las perspectivas económicas del país, que los inversores habían anticipado como sólidas debido al optimista crecimiento del Producto Interior Bruto (PIB).

Por otra parte, los comentarios menos agresivos de los responsables de la Fed también han afectado al Dólar estadounidense. El lunes, el presidente de la Fed de Nueva York, John Williams, afirmó que el próximo movimiento del banco central será el recorte de tipos.

En cuanto al Dólar canadiense, los inversores esperan los datos de empleo que influirán en las expectativas de recortes de tipos por parte del BoC, que actualmente se anticipan para la reunión de junio. Se espera que Statistics Canada publique un aumento del número de nóminas en 20.000, frente a una reducción de 2.200 en marzo. Se estima que la tasa de desempleo aumentará hasta el 6.2%, frente al 6,1% anterior. Los inversores se centrarán especialmente en los datos anuales del salario medio por hora que indicarán el crecimiento de los salarios, lo que indica las perspectivas de inflación.

- El par EUR/USD se consolida en torno a 1.0770 tras corregir desde 1.0800, ya que los inversores esperan que el BCE reduzca los tipos de interés a partir de junio.

- La previsión de Stournaras del BCE de tres recortes de tipos este año coincide con las expectativas del mercado.

- La especulación de que la Fed bajará los tipos de interés a partir de septiembre se ha fortalecido.

El par EUR/USD rebota hasta 1.0770 en los primeros compases de la sesión americana. El EUR/USD se mantiene lateral en medio de la indecisión de los inversores debido a la ausencia de datos de relevancia en Estados Unidos (EE.UU.) y la Eurozona.

Las subidas en los principales pares de divisas se estancaron cerca de 1.0800, ya que el Dólar estadounidense (USD) se estabilizó después de que los inversores valoraran los débiles datos de abril de las Nóminas no Agrícolas (NFP) y del Índice de Gerentes de Compras (PMI) de Servicios del ISM, que reforzaron las especulaciones sobre una reducción de los tipos de interés por parte de la Reserva Federal (Fed) a partir de la reunión de septiembre. La herramienta FedWatch de la CME muestra que los operadores ven un 67% de probabilidades de que los tipos bajen de los niveles actuales en septiembre, lo que ha aumentado significativamente desde el 46% de probabilidades registrado hace una semana.

A pesar del descenso de la confianza en las perspectivas económicas de EE.UU., los responsables de la Fed son partidarios de mantener los tipos de interés restrictivos durante más tiempo debido a la obstinación de las perspectivas de inflación. El lunes, el presidente de la Fed de Richmond, Thomas Barkin, declaró que los riesgos para la inflación siguen siendo al alza y que hay que atacar la demanda para terminar de combatir la inflación.

Recientemente, el Instituto de Gestión de Suministros (ISM) publicó unos índices de precios pagados significativamente más altos tanto para el PMI manufacturero como para el de servicios. Esto sugiere que los precios pagados por las empresas por los insumos aumentaron significativamente, lo que muestra una perspectiva obstinada sobre las presiones de los precios.

Resumen diario de los movimientos del mercado: El EUR/USD se consolida tras corregir desde 1.0800

- El EUR/USD se encuentra atrapado en un rango estrecho en torno a 1.0770 ante la ausencia de datos económicos de primer nivel de la Eurozona esta semana. Se espera que los inversores pronostiquen el próximo movimiento del Euro en función de las especulaciones sobre las perspectivas de los tipos de interés del Banco Central Europeo (BCE).

- Los mercados financieros prevén que el BCE prolongue su campaña de recortes de tipos, que se espera que comience en la reunión de junio. Los responsables políticos del BCE han previsto tres recortes de tipos este año, lo que coincide con las expectativas del mercado.

- Yannis Stournaras, responsable de la política monetaria del BCE y Gobernador del Banco de Grecia, declaró en una entrevista a un medio de comunicación griego que prevé tres recortes de tipos este año. También ve posible un recorte de tipos en julio y añadió que el rebote económico de la eurozona en el primer trimestre del año hacía más probables tres recortes que cuatro.

- La confianza del BCE en empezar a reducir los tipos de interés a partir de junio se ha visto reforzada por la constante relajación de las presiones sobre los precios. El Índice de Precios al Consumo (IPC) subyacente de la eurozona, que es la medida de inflación preferida del BCE, ha descendido de forma constante desde julio de 2023. El IPC subyacente anual ha bajado al 2.7% en abril, lo que sugiere que la inflación va camino de volver a la tasa deseada del 2%.

- Además, el fuerte descenso de la inflación de los servicios en la Eurozona también ha reforzado la confianza del BCE para recortar los tipos de interés a partir de la reunión de junio. La inflación anual de los servicios en la eurozona se suavizó hasta el 3.7% en abril, tras permanecer estable en el 4% durante cinco meses. Al respecto, Philip Lane, responsable de política económica del BCE, declaró que los datos de inflación de abril mostraban por fin un avance en los precios de los servicios. Sin embargo, advirtió que el BCE seguiría centrándose en los servicios para asegurarse de que no descarrilara la desinflación más adelante.

- Por otra parte, Eurostat publicó unos sólidos datos de ventas minoristas en marzo. Las ventas minoristas mensuales aumentaron con fuerza, un 0.8%, frente a las estimaciones del 0.6%, tras contraerse un 0.3% en febrero. En términos anuales, las ventas minoristas aumentaron un 0.7% tras caer un 0.5% (revisado desde el -0.7%) en febrero.

Análisis técnico: El EUR/USD hace malabarismos en torno a 1.0770

El par EUR/USD cotiza en un rango ajustado en torno a 1.0770. El par de divisas principales lucha por una dirección en medio de una ausencia de eventos económicos de primer nivel. Además, la tendencia general del par es lateral, debido a la formación de un triángulo simétrico en el gráfico diario.

El par EUR/USD muestra una fuerte contracción de la volatilidad debido a la formación de un triángulo simétrico. El borde ascendente del triángulo se traza desde el mínimo del 3 de octubre en 1.0448 y el borde descendente se sitúa desde el máximo del 28 de diciembre en torno a 1.1140.

El RSI de 14 periodos se desplaza hacia el rango 40.00-60.00, lo que sugiere indecisión entre los participantes del mercado.

El par cotiza por encima de la media móvil exponencial (EMA) de 20 días cerca de 1.0723, lo que sugiere que las perspectivas a corto plazo son alcistas.

Preguntas frecuentes sobre el BCE

¿Qué es el BCE y cómo influye en el Euro?

El Banco Central Europeo (BCE), con sede en Frankfurt (Alemania), es el banco de reserva de la zona euro. El BCE fija los tipos de interés y gestiona la política monetaria de la región.

El principal mandato del BCE es mantener la estabilidad de los precios, lo que significa mantener la inflación en torno al 2%. Su principal herramienta para lograrlo es subir o bajar los tipos de interés. Unos tipos de interés relativamente altos suelen traducirse en un Euro más fuerte, y viceversa.

El Consejo de Gobierno del BCE adopta las decisiones de política monetaria en reuniones que se celebran ocho veces al año. Las decisiones las adoptan los directores de los bancos nacionales de la zona del euro y seis miembros permanentes, entre ellos la presidenta del BCE, Christine Lagarde.

¿Qué es el Quantitative Easing (QE) y cómo afecta al Euro?

En situaciones extremas, el Banco Central Europeo puede poner en marcha una herramienta política denominada Quantitative Easing (relajación cuantitativa). El QE es el proceso por el cual el BCE imprime Euros y los utiliza para comprar activos (normalmente bonos del Estado o de empresas) a bancos y otras instituciones financieras. El resultado suele ser un Euro más débil..

El QE es un último recurso cuando es improbable que una simple bajada de los tipos de interés logre el objetivo de estabilidad de precios. El BCE lo utilizó durante la Gran Crisis Financiera de 2009-11, en 2015 cuando la inflación se mantuvo obstinadamente baja, así como durante la pandemia de coronavirus.

¿Qué es el Quantitative Tightening (QT) y cómo afecta al Euro?

El endurecimiento cuantitativo (QT) es el reverso del QE. Se lleva a cabo después del QE, cuando la recuperación económica está en marcha y la inflación empieza a aumentar. Mientras que en el QE el Banco Central Europeo (BCE) compra bonos del Estado y de empresas a las instituciones financieras para proporcionarles liquidez, en el QT el BCE deja de comprar más bonos y deja de reinvertir el principal que vence de los bonos que ya posee. Suele ser positivo (o alcista) para el Euro.

La confianza del consumidor de México ha subido décimas en abril, situándose en 47.7 puntos frente a los 47.4 de marzo, segúna ha publicado el Instituto Nacional de Estadística y Geografía (INEGI). Esta es la puntuación más alta registrada por el indicador desde julio de 2019.

Peso mexicano reacción

El Peso mexicano se ha fortalecido tras la publicación, subiendo a máximos de dos días frente al Dólar estadounidense en 16.83.

El presidente de la Reserva Federal de Minneapolis, Neel Kashkari, afirmó el martes que la evolución lateral de la inflación plantea dudas sobre el grado de restricción de la política monetaria, según Reuters.

Declaraciones destacadas

"El mercado de la vivienda se está mostrando más resistente a una política monetaria restrictiva que en el pasado".

"Es posible que la resistencia del mercado de la vivienda signifique que el tipo neutral ha subido, al menos a corto plazo".

"El avance de la inflación observado en la segunda mitad de 2023 parece haberse estancado; la cuestión es si la desinflación sigue en marcha o simplemente tarda más."

"La reciente desaceleración del PIB se debe a los inventarios y las exportaciones netas; la demanda subyacente se mantuvo fuerte."

"La inversión de la curva de rendimiento sugiere que la política es restrictiva".

"Entre los factores que sostienen el mercado de la vivienda se encuentran una oferta inadecuada y una demanda posiblemente impulsada por la inmigración y el trabajo desde casa".

"El movimiento lateral de la inflación plantea dudas sobre el grado de restricción de la política monetaria".

"La percepción errónea de la tasa neutral por parte de los responsables políticos podría explicar los datos actuales".

Reacción de los mercados

Estos comentarios no parecen afectar a la valoración del Dólar estadounidense. Al cierre de esta edición, el Índice del Dólar estadounidense se mantenía sin cambios en 105,10.

- El precio de la Plata muestra ganancias por encima de los 27.00$ debido al creciente optimismo sobre una reducción de tipos por parte de la Fed en septiembre.

- La debilidad del mercado laboral estadounidense aumenta las expectativas de recortes de tipos de la Fed.

- La caída de los rendimientos de los bonos mejora la demanda de Plata.

El precio de la Plata (XAG/USD) cae ligeramente desde el máximo semanal de 27.50$ pero logra mantenerse firme por encima del soporte crucial de 27.00$ en la última sesión europea del martes. El metal blanco se mantiene firme, ya que los inversores siguen siendo optimistas sobre la posibilidad de que la Reserva Federal (Fed) reduzca los tipos de interés en la reunión de septiembre.

Las especulaciones de que la Fed bajará los tipos de interés a partir de septiembre se han fortalecido, ya que los últimos datos económicos de Estados Unidos correspondientes al mes de abril han indicado que la economía está luchando para hacer frente al marco restrictivo de tipos de interés de la Fed.

El informe sobre las Nóminas no Agrícolas (NFP) de EE.UU. publicado el viernes indicaba una menor creación de empleo, una mayor tasa de desempleo y un crecimiento salarial más lento. Los signos de relajación de las condiciones del mercado laboral aumentan la confianza en que la Fed se incline por recortar los tipos de interés a partir de septiembre. El enfriamiento del mercado laboral sugiere unas perspectivas de inflación moderadas.

el rendimiento del Tesoro estadounidense a 10 años cae al 4,46%. El descenso de los rendimientos de los activos que devengan intereses reduce el coste de oportunidad de invertir en activos que no devengan intereses, como la Plata. El Índice del Dólar estadounidense (DXY), que sigue la cotización del Dólar frente a seis divisas principales, cotiza por encima de 105,00.

Mientras tanto, los riesgos cada vez mayores de que Israel extienda la operación a Rafah, la zona sur de Gaza, han mejorado el atractivo de los lingotes. Se espera que el asalto israelí a Gaza siga empeorando, ya que ha rechazado la propuesta de alto el fuego, acordada por Hamás, afirmando que no satisface sus demandas. Los riesgos de incertidumbre geopolítica son favorables para activos refugio como la Plata.

Análisis técnico de la Plata

El precio de la Plata se recupera después de probar la fuerza del soporte horizontal anterior trazado desde el máximo del 14 de abril de 2023 alrededor de 26.09$ en un marco de tiempo diario. El soporte mencionado anteriormente fue una resistencia importante para los alcistas del precio de la Plata. Las perspectivas a corto plazo de la Plata siguen siendo inciertas, ya que aún no ha superado la media móvil exponencial (EMA) de 20 periodos, que cotiza en torno a 27.20$.

El RSI de 14 periodos se desliza hacia la zona de 40.00-60.00, lo que sugiere que el impulso alcista se ha desvanecido. Sin embargo, las perspectivas a largo plazo siguen siendo estables.

Gráfico diario de la Plata

- El AUD/USD está corrigiendo dentro de una tendencia alcista a corto plazo.

- Es probable que finalmente encuentre soporte y reanude su tendencia alcista.

- El par podría haber formado un movimiento medido con objetivo de final de onda en 0.6680.

El AUD/USD cotiza en la zona de 0.6590 el martes, mientras sigue corrigiendo desde el máximo alcanzado el 3 de mayo por encima de 0.6600.

El retroceso es probablemente sólo una corrección temporal. La secuencia ascendente de máximos y mínimos en el gráfico de 4 horas sugiere que el par se encuentra en una tendencia alcista a corto plazo, que dado el viejo adagio de que "la tendencia es tu amiga", es probable que finalmente continúe al alza.

AUD/USD Gráfico de 4 horas

El indicador de impulso MACD (Moving Average Convergence Divergence) ha cruzado por debajo de su línea de señal, lo que indica que el AUD/USD probablemente continuará a la baja durante un poco más de tiempo.

La corrección podría desarrollarse a la baja hasta el soporte en la zona rectangular de color verde pálido dibujada en el gráfico justo por encima de la línea de tendencia inferior. A partir de ahí, el precio probablemente reanudará su tendencia alcista. Una ruptura por debajo de la línea de tendencia, sería una señal bajista, sugiriendo una potencial reversión.

Si se reanuda la tendencia alcista, probablemente vuelva a subir hasta el nivel de resistencia de 0.6649, el máximo del 3 de mayo, y luego un objetivo en torno a 0.6680.

El AUD/USD probablemente haya formado un patrón de precios de movimiento medido desde los mínimos del 19 de abril. Estos patrones son como grandes zig-zags compuestos de tres ondas. Están etiquetadas como A, B y C en el gráfico. La expectativa general es que la onda C tenga la misma longitud que la A o un Fibonacci de 0.681 de la A.

La onda C ya ha alcanzado el objetivo de Fibonacci 0.681 del movimiento medido en los máximos del 3 de mayo, sin embargo, existe la posibilidad de que llegue hasta el segundo objetivo donde C=A en 0.6680.

- Los precios del Gas Natural continúan su racha alcista por cuarto día consecutivo.

- Israel ha iniciado su ofensiva terrestre en Rafah mientras las conversaciones sobre el alto el fuego no dan sus frutos.

- El Índice del Dólar estadounidense sube el martes tras cerrar por encima de 105,00.

El Gas Natural (XNG/USD) retrocedió desde el máximo alcanzado el lunes a 2.40$, después de que los mercados estuvieran descontando una mayor prima de riesgo por la acalorada situación en Oriente Medio. A pesar de que las conversaciones sobre el alto el fuego se están celebrando de nuevo en El Cairo, los titulares del lunes mostraron que un acuerdo aún está lejos de acercarse e Israel ha comenzado su ofensiva terrestre en la ciudad meridional de Rafah, en Gaza. Mientras tanto, se espera que las exportaciones australianas de Gas Natural Licuado (GNL) disminuyan sustancialmente, ya que la planta Gorgon de Chevron permanecerá fuera de servicio durante al menos cinco semanas.

El Índice del Dólar estadounidense (DXY) subió el martes, después de que el lunes los alcistas lo salvaran de una nueva caída al superar los 105.00 puntos. Ese nivel es una línea en la arena en el gráfico del DXY en términos de más alzas o bajas.

El Gas Natural cotiza a 2.35$ por MMBtu en el momento de escribir estas líneas.

Noticias del Gas Natural y movimientos del mercado:

- Los mercados europeos del Gas se están moviendo al alza y a la baja, con una prima de riesgo sobre los precios locales del Gas, mientras que una gran cantidad de volumen de GNL está de camino a Europa. Por lo tanto, cualquier interrupción del suministro no se dejará sentir en las próximas semanas, según informa Bloomberg.

- Chevron tuvo que reprogramar varias entregas de GNL para compradores asiáticos debido a la interrupción en las instalaciones de Gorgon en Australia, según informaron operadores a Reuters.

- ANZ Bank dijo en una nota el martes que un mercado asiático ajustado y Europa buscando reconstruir aún más los inventarios podría impulsar la competencia y los precios en el mercado del Gas, MT Newswires informó.

- PR Newswire informa de que Karpowership y la brasileña Petrobras han firmado una carta de intenciones para combinar sus respectivas competencias en los sectores del Gas Natural. El acuerdo se inscribe en el plan global de Karpowership para reforzar aún más su acceso y sus relaciones en el mercado brasileño del Gas.

Análisis técnico del Gas Natural: Queda otro 8%

Gas Natural está en fase de ruptura, eso está claro. Día a día, la cuestión es cómo este rally puede resistir los momentos de toma de beneficios de los operadores que están en el corto plazo y ganar unos cuantos dólares. Con el alejamiento de los niveles de soporte sustanciales, los operadores que entren en niveles elevados deben tener en cuenta que puede producirse una corrección, y que ésta será más brutal a medida que este rally se dirija hacia 2.54$ como primer objetivo de beneficio cercano.

Al alza, el máximo del 25 de enero en 2.33$ se ha roto y el máximo del lunes en 2.40$ está ocupando su lugar. Una vez allí, los precios podrían dirigirse hacia la media móvil simple (SMA) de 200 días en 2.54$.

A la baja, una doble banda está a la espera de proporcionar soporte con la SMA de 100 días en 2.09$ y el nivel fundamental en 2.11$ (mínimo del 14 de abril de 2023). Si este soporte por encima de 2.00$ no se mantiene, entonces la línea de tendencia verde ascendente cerca de 1.93$ junto con la SMA de 55 días deberían evitar un nuevo descenso.

Gas natural: Gráfico diario

Preguntas frecuentes sobre el Gas Natural

La dinámica de la oferta y la demanda es un factor clave que influye en los precios del Gas Natural, y a su vez está influida por el crecimiento económico mundial, la actividad industrial, el crecimiento demográfico, los niveles de producción y las existencias. El clima influye en los precios del Gas Natural porque durante los inviernos fríos y los veranos calurosos se utiliza más Gas para calefacción y refrigeración. La competencia de otras fuentes de energía influye en los precios, ya que los consumidores pueden optar por fuentes más baratas. También influyen los acontecimientos geopolíticos, como la guerra de Ucrania. Las políticas gubernamentales en materia de extracción, transporte y medio ambiente también influyen en los precios.

La principal publicación económica que influye en los precios del Gas Natural es el boletín semanal de inventarios de la Administración de Información Energética (EIA), una agencia gubernamental estadounidense que elabora datos sobre el mercado del gas en Estados Unidos. El boletín de Gas de la EIA suele publicarse el jueves a las 14:30 GMT, un día después de que la EIA publique su boletín semanal de petróleo. Los datos económicos de los grandes consumidores de Gas Natural pueden influir en la oferta y la demanda, entre los que destacan China, Alemania y Japón. El Gas Natural se cotiza y comercia principalmente en Dólares estadounidenses, por lo que las publicaciones económicas que afectan al Dólar estadounidense también son factores.

El Dólar estadounidense es la moneda de reserva mundial y la mayoría de las materias primas, incluido el Gas Natural, se cotizan y negocian en los mercados internacionales en Dólares estadounidenses. Por ello, el valor del Dólar estadounidense es un factor que influye en el precio del Gas Natural, ya que si el Dólar se fortalece se necesitan menos Dólares para comprar el mismo volumen de Gas (el precio baja), y viceversa si el USD se fortalece.

- La Libra esterlina cae a 1.2540, ya que los inversores consideran que el BoE relajará los tipos de interés antes de que lo haga la Fed.

- Se espera que los tipos de interés británicos se mantengan en el 5.25% por sexta vez consecutiva tras la reunión del jueves del BoE.

- Los inversores prevén que el BoE comience a reducir los tipos de interés a partir de agosto.