- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- NZD/JPY cayó a 87.48 el viernes, extendiendo sus pérdidas semanales.

- Los indicadores están peligrosamente cerca de condiciones de sobreventa, señalando una posible corrección.

- El impulso bajista se mantiene intacto, con riesgos de más caídas.

El par NZD/JPY extendió su caída el viernes, cayendo a 87.48 a medida que la presión de venta se intensificaba. Esto marca una continuación de la tendencia bajista que comenzó a principios de la semana, con el par rompiendo por debajo de niveles clave de soporte y sin mostrar signos de recuperación.

Los indicadores técnicos destacan la perspectiva bajista. El Índice de Fuerza Relativa (RSI) se está acercando ahora a territorio de sobreventa, reflejando una presión de venta sostenida y sugiriendo que una posible corrección podría estar en el horizonte. De manera similar, el indicador de Convergencia/Divergencia de Medias Móviles (MACD) muestra un impulso bajista persistente, con barras rojas constantes que refuerzan aún más los riesgos a la baja.

Para que los alcistas recuperen el control, un movimiento de vuelta por encima del nivel de 88.00 sería crucial, seguido de una prueba del área de 89.00. Sin embargo, hasta que se confirme una reversión, el par sigue en riesgo de más caídas, con objetivos inmediatos en el rango de 85.00-86.00.

Gráfico diario del NZD/JPY

- Amazon (AMZN) sube un 2.94% el día de hoy, marcando un nuevo máximo histórico en 107.86$.

- Amazon Web Services ha lanzado nuevos servidores de inteligencia artificial, integrando chips desarrollados por la compañía.

Los valores de Amazon marcaron un mínimo diario en 220.60$, atrayendo compradores agresivos que impulsaron el precio de la acción a un nuevo máximo histórico en 227.15$. En estos momentos, AMZN opera sobre 227.04$ ganando un 2.94% el día de hoy, estableciendo máximos históricos por tercera jornada consecutiva.

Amazon registra nuevos máximos históricos tras el lanzamiento de nuevos servidores con inteligencia artificial

La empresa líder en comercio electrónico y servicios de computación en la nube, Amazon (AMZN), anunció el lanzamiento de nuevos servidores equipados con sus propios chips de inteligencia artificial. Estas innovaciones han complacido a los inversionistas, reflejando su confianza en un repunte de seis sesiones consecutivas al alza, de las cuales las últimas tres jornadas han establecido máximos históricos, el más reciente en 227.15$, alcanzado el día de hoy.

La compañía superó las estimaciones de ganancias en su último reporte financiero, al obtener ingresos por 158.9 mil millones de dólares, por encima de los 157.25 mil millones de dólares proyectado, así como una ganancia por acción de 1.43$ frente a loas 1.14$ estimados. Se espera que su próximo informe se presente el 29 de enero de 2025.

Niveles técnicos en Amazon

Las acciones de AMZN reaccionaron al alza desde un soporte de corto plazo, dado por el mínimo del 21 de noviembre en 195.75$. El siguiente soporte clave lo observamos en 180.25, punto pivote del 7 de octubre. Al alza, proyectamos una toma de beneficios en el área de 250.00, número cerrado que converge con la extensión al 1.216 de Fibonacci.

Gráfico de 4 horas de AMZN

- El Dow Jones perdió otro tercio de un por ciento para cerrar la semana de negociación.

- Las cifras de empleos del NFP de EE.UU. superaron las expectativas, pero la tasa de desempleo de EE.UU. también aumentó.

- Las fuertes pérdidas en acciones clave están arrastrando al Dow Jones a la baja.

El Promedio Industrial Dow Jones (DJIA) se volvió a la baja el viernes, perdiendo otros 140 puntos y arrastrando al índice bursátil hacia el extremo inferior mientras sus principales contrapartes suben con las adiciones de empleos de Nóminas no Agrícolas (NFP) mejor de lo esperado.

El recuento neto de empleos del NFP de EE.UU. se recuperó firmemente en noviembre, aumentando en 227.000 frente a los 220.000 previstos, recuperándose de los 36.000 revisados de octubre. Sin embargo, la tasa de desempleo de EE.UU. también aumentó al 4,2% como se esperaba en noviembre, subiendo desde el 4,1% del mes anterior. El aumento en el número de consumidores desempleados reportados frenó el ánimo general optimista del mercado, manteniendo el impulso alcista limitado en los mercados bursátiles globales.

Los mercados han aumentado sus apuestas por un recorte de tasas de 25 puntos básicos por parte de la Reserva Federal (Fed) el 18 de diciembre. Los operadores de tasas se volcaron en las probabilidades de al menos un recorte de un cuarto de punto en dos semanas, elevándolas al 85%, con el 15% restante de apostadores aún confiando en una decisión de mantener por parte de la Fed.

Noticias del Dow Jones

A pesar de una caída en el índice principal, el Dow Jones estuvo aproximadamente equilibrado el viernes, con la mitad de las acciones listadas en el tablero subiendo durante la jornada de negociación. Sin embargo, las pérdidas clave en el extremo inferior están arrastrando hacia abajo la calificación principal del índice, con la acción de mejor desempeño del DJIA del día incapaz de contrarrestar el retroceso. Amazon (AMZN) subió un 3% el viernes, superando los 227 $ por acción mientras el precio de las acciones de la gigante compañía continúa subiendo a máximos históricos.

Unitedhealth Group (UNH) arrastró al Dow Jones a la baja el viernes, cayendo otro 5% y bajando de los 550 $ por acción después de que el CEO del brazo de seguros del gigante de la salud, UnitedHealthcare, fuera asesinado a plena luz del día esta semana en Nueva York. El jefe de UnitedHealthcare estaba saliendo de su hotel temprano en la mañana, dirigiéndose a una reunión de accionistas. El principal administrador de una de las compañías de rechazo de reclamaciones más prolíficas de EE.UU., con aproximadamente el 30% de todas las solicitudes de cobertura de salud siendo rechazadas, se ha hecho famoso póstumamente por ser el jefe de la compañía de seguros que entregó intencionalmente el control de las reclamaciones de salud de los clientes a una IA con una tasa de inexactitud del 90%.

Pronóstico de precios del Dow Jones

A pesar de suavizarse aún más el viernes y arrastrar al índice bursátil principal a una semana a la baja, el Dow Jones se negocia firmemente en territorio alcista y aún se mantiene al norte de los 44.500. El DJIA cayó por debajo del nivel clave de 45.000 esta semana, pero la presión bajista sigue siendo tibia en el mejor de los casos.

El Dow Jones aún sube más del 18% en lo que va de año (YTD), habiendo ganado casi un 7,6% solo en noviembre. Un retroceso extendido a la media móvil exponencial (EMA) de 50 días que sube a través de 43.350 probablemente verá una nueva ronda de vientos favorables mientras los inversores siguen siendo postores firmes.

Gráfico diario del Dow Jones

El Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- El NZD/USD cae bruscamente el viernes, estableciéndose alrededor de 0.5830.

- El par se enfrenta a una fuerte resistencia en la SMA de 20 días, que permanece intacta.

- Los indicadores muestran una debilitación de la tracción compradora, reforzando la perspectiva bajista.

El par NZD/USD extendió su caída el viernes, desplomándose a 0.5830 después de no lograr romper por encima de la Media Móvil Simple (SMA) de 20 días. Este nivel técnico clave sigue actuando como una formidable resistencia, impidiendo una recuperación alcista y dejando al par bajo una presión de venta significativa.

Los indicadores técnicos reflejan la pérdida de impulso alcista. El Índice de Fuerza Relativa (RSI) muestra una trayectoria descendente, permaneciendo en territorio negativo, señalando una debilitación de la tracción compradora. Mientras tanto, el Indicador de Convergencia/Divergencia de Medias Móviles (MACD) muestra un histograma en contracción con barras verdes desvaneciéndose, indicando una desaceleración en el impulso alcista y reforzando el sentimiento bajista.

Por ahora, la perspectiva sigue siendo decididamente bajista, con la SMA de 20 días sirviendo como una barrera crítica para cualquier intento alcista. Si la presión de venta persiste, el par podría apuntar a más caídas hacia el nivel psicológico de 0.5800. Al alza, una ruptura decisiva por encima de la SMA de 20 días, actualmente cerca de 0.5880, es necesaria para cambiar el impulso a favor de los alcistas.

NZD/USD gráfico diario

- DocuSign (DOCU) gana un 27.66% en la jornada del viernes, alcanzando un máximo histórico en 107.86%.

- La empresa consiguió por 754.8 mil millones de dólares, superando una vez más las estimaciones de mercado.

Los títulos de DocuSign marcaron un mínimo del día en 95.33$, dónde encontró compradores agresivos que llevaron el precio de la acción a un máximo histórico en 107.86$. Al momento de escribir, DOCU cotiza en 106.83% ganando un 27.66% el día de hoy.

DocuSign sUpera las estimaciones de ganancias en su reporte trimestral y alcanza máximos históricos

La compañía enfocada en el desarrollo de software para firmas electrónicas, DocuSign (DOCU), registra una subida de un 27.66% el día de hoy, estableciendo un nuevo máximo histórico en 107.86$ tras dar a conocer su informe de ganancias. DOCU obtuvo ganancias por 754.8 mil millones de dólares, por encima de los 745.26 mil millones de dólares esperados por los analistas. De igual forma, anunció una ganancia por acción de 0.9$, superior a los 0.87$ proyectados por el consenso.

Además de superar las estimaciones de ganancias, DOCU elevó su pronóstico de ingresos para el siguiente año, estimando un rango entre 2.959 y 2.963 mil millones de dólares. Los inversionistas mantienen su confianza en la compañía, la cual ha obtenido un rendimiento de un 79.44% en lo va del año.

Niveles técnicos en DocuSign

Las acciones de DOCU reaccionaron al alza desde un soporte recorto plazo dado por el mínimo del 19 de noviembre en 77.08$ en convergencia con el retroceso al 23.6% de Fibonacci. El el siguiente nivel de soporte clave se encuentra en 66.36$, punto pivote del 8 de octubre. Al alza, proyectamos una posible toma de beneficios en 130.00, número cerrado que confluye con la extensión al 1.618% de Fibonacci.

Gráfico diario de DOCU

La presidenta del Banco de la Reserva Federal (Fed) de San Francisco, Mary Daly, advirtió a los mercados el viernes, señalando que, a pesar de que los datos aún apuntan a que la Fed logrará sus objetivos de inflación, el banco central de EE.UU. aún intervendrá con aumentos adicionales de tasas si el crecimiento de los precios comienza a descontrolarse nuevamente.

Aspectos destacados

El mercado laboral sigue en una buena posición y está equilibrado.

El marco anterior de la Fed tenía como objetivo confirmar que una inflación del 2% no era un límite y subrayar que la Fed no luchará contra un mercado laboral saludable si la inflación está contenida.

Estamos listos para subir las tasas si la inflación vuelve a dispararse.

Cuando se le preguntó cómo podría responder la Fed a las políticas del presidente entrante: una acción preventiva probablemente sería incorrecta, la Fed debería esperar a ver las políticas reales y el efecto neto.

Las políticas de los bancos centrales globales están mucho menos sincronizadas que antes.

Estamos en un mundo incierto donde no está claro cuán rápido volverá la inflación al 2% y cuán duradera es la fortaleza del mercado laboral. Necesitamos un enfoque reflexivo y cauteloso.

La reunión de la Fed de diciembre es realmente importante.

- El viernes, el AUD/USD cayó cerca de sus mínimos de agosto en 0.6350, tras la publicación del informe NFP de EE.UU. para noviembre.

- El informe de empleo de EE.UU. mostró un aumento mucho mayor de lo esperado en los empleos.

- Las crecientes apuestas por un recorte anticipado de las tasas de interés por parte del Banco de la Reserva de Australia añadieron presión bajista al par.

El par AUD/USD experimentó una debilidad significativa el viernes, hundiéndose cerca de sus mínimos de agosto en 0.6350 después de la publicación del informe de Nóminas no Agrícolas (NFP) de EE.UU. para noviembre.

Los datos mostraron un aumento mucho mayor de lo esperado en los empleos, mientras que las crecientes expectativas de un recorte de tasas de interés por parte del Banco de la Reserva de Australia (RBA) añadieron presión al Dólar australiano. Además, las cifras de crecimiento del PIB doméstico más débiles de lo esperado empeoraron aún más las perspectivas para el AUD/USD.

Resumen diario de los mercados: El AUD/USD se hunde cerca de los mínimos de agosto tras el informe NFP de EE.UU.

- Las nóminas no agrícolas de EE.UU. para noviembre se situaron en 227.000, superando con creces el aumento anterior de 12.000 y la cifra esperada de 200.000.

- La tasa de desempleo subió al 4.2% desde el 4.1%.

- Las ganancias promedio por hora aumentaron un 0,4% mensual, por encima del 0,3% esperado, manteniéndose estables desde el 0,4% anterior.

- El índice de sentimiento del consumidor de la Universidad de Michigan para diciembre superó las estimaciones con 74.0, mejorando desde el 71.8 anterior.

- Las expectativas de inflación a cinco años cayeron al 3.1%, desde el 3.2% en noviembre.

- Las crecientes apuestas por un recorte anticipado de las tasas de interés por parte del Banco de la Reserva de Australia contribuyen al sentimiento bajista para el AUD/USD.

Perspectiva técnica del AUD/USD: Perspectiva bajista con el RSI acercándose a niveles de sobreventa

La perspectiva técnica para el AUD/USD sigue siendo bajista ya que el par continúa luchando cerca de sus mínimos de agosto. El Índice de Fuerza Relativa (RSI), un oscilador de momentum que mide la velocidad y el cambio de los movimientos de precios, se está acercando a condiciones de sobreventa, señalando una fuerte presión de venta. De manera similar, el MACD, que rastrea la relación entre dos medias móviles exponenciales, también muestra un dominio bajista. Sin embargo, estos movimientos podrían haberse extendido demasiado, por lo que podría venir una corrección al alza.

El Dólar australiano FAQs

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.

El Banco de la Reserva de Australia (RBA) influye en el Dólar australiano (AUD) fijando el nivel de los tipos de interés que los bancos australianos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés de la economía en su conjunto. El principal objetivo del RBA es mantener una tasa de inflación estable del 2%-3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos en comparación con otros grandes bancos centrales apoyan al AUD, y lo contrario para los relativamente bajos. El RBA también puede utilizar la relajación y el endurecimiento cuantitativo para influir en las condiciones crediticias, siendo la primera negativa para el AUD y la segunda positiva para el AUD.

China es el mayor socio comercial de Australia, por lo que la salud de la economía china influye mucho en el valor del Dólar australiano (AUD). Cuando la economía china va bien, compra más materias primas, bienes y servicios de Australia, lo que aumenta la demanda del AUD y hace subir su valor. Lo contrario ocurre cuando la economía china no crece tan rápido como se esperaba. Por lo tanto, las sorpresas positivas o negativas en los datos de crecimiento chino suelen tener un impacto directo en el Dólar australiano.

El mineral de hierro es la mayor exportación de Australia, con 118.000 millones de dólares al año según datos de 2021, siendo China su principal destino. El precio del mineral de hierro, por lo tanto, puede ser un impulsor del Dólar australiano. Por lo general, si el precio del mineral de hierro sube, el AUD también lo hace, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre cuando el precio del mineral de hierro baja. Los precios más altos del mineral de hierro también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva para Australia, lo que también es positivo para el AUD.

La balanza comercial, que es la diferencia entre lo que un país gana con sus exportaciones y lo que paga por sus importaciones, es otro factor que puede influir en el valor del Dólar australiano. Si Australia produce exportaciones muy solicitadas, su divisa ganará valor exclusivamente por el exceso de demanda creado por los compradores extranjeros que desean adquirir sus exportaciones frente a lo que gasta en comprar importaciones. Por lo tanto, una balanza comercial neta positiva fortalece el AUD, con el efecto contrario si la balanza comercial es negativa.

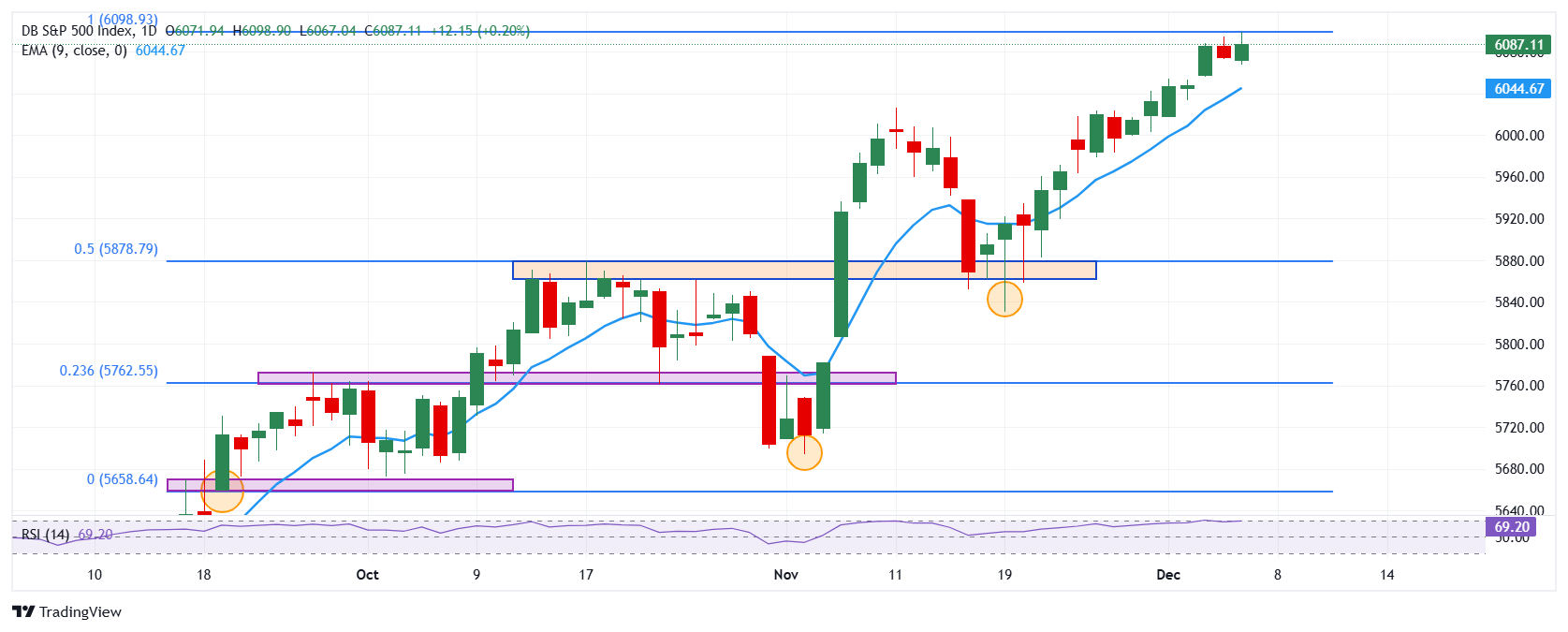

- El índice S&P 500 sube un 0.23% en la jornada del viernes, alcanzando nuevos máximos históricos en 6.094.

- Las Nóminas no agrícolas se incrementaron a 227.000 en noviembre, superando las previsiones de los analistas.

- Lululemon Athletica y Hewlett Packard lideran las ganancias en el S&P 500.

El S&P 500 reaccionó al alza desde un mínimo de dos días en 6.067 hasta un nuevo máximo histórico en 6.098. Al momento de escribir, el S&P 500 cotiza sobre 6.088, ganando un 0.23% en el día, en sintonía con los principales índices accionarios.

Lululemon Athletica y Hewlett Packard impulsan al S&P 500 a nuevos máximos históricos

La compañía especializada en ropa deportiva Lululemon Athletica (LULU) registra una ganancia diaria de un 18.03%, llegando a máximos no vistos desde el 22 de marzo en 409.70$ tras publicar su informe trimestral. LULU obtuvo ingresos por 2.4 mil millones de dólares, por encima de los 2.36 mil millones de dólares esperados por el consenso, así como una ganancia por acción de 2.87$, superior a los 2.71$ proyectados por el mercado. En la misma tónica, Hewlett Packard (HPE) repunta un 10.28%, alcanzando un nuevo máximo histórico en 24.08$ tras superar las previsiones del mercado en su reporte trimestral. HPE consiguió ingresos por 8.5 mil millones de dólares frente a los 8.26 mil millones de dólares proyectados y una ganancia por acción de 0.58$, superior a los 0.56$esperados por los analistas.

Por otro lado, el Departamento del trabajo de Estados Unidos dio a conocer que las nóminas no agrícolas en noviembre se incrementaron a 227.000 superando las 220.000 proyectadas por el mercado. De igual forma, tasa de desempleo se ubicó en 4.2% en línea con las estimaciones de los analistas.

El S&P 500 retoma la perspectiva alcista marcando nuevos máximos históricos en 6.098 mientras los inversores se mantienen atentos a las declaraciones de Beth Hammack y Mary Daly, miembros de la Reserva Federal.

Niveles por considerar en el S&P 500

El S&P 500 reaccionó al alza en un soporte de corto plazo dado por el mínimo del 19 de noviembre en 5.830. La siguiente zona de soporte clave la observamos en 5.659, punto pivote del 19 de septiembre. Al norte, proyectamos la zona comprendida entre 6.150-6.200 como un área de toma de beneficios en convergencia con la extensión al 1.272% de Fibonacci.

Gráfica diaria del S&P 500

El S&P 500 FAQs

El S&P 500 es un índice bursátil muy seguido que mide el rendimiento de 500 empresas públicas y se considera una medida amplia del mercado bursátil estadounidense. La influencia de cada empresa en el cálculo del índice se pondera en función de la capitalización bursátil. Ésta se calcula multiplicando el número de acciones cotizadas de la empresa por el precio de la acción. El índice S&P 500 ha logrado rendimientos impresionantes: 1.00$ invertido en 1970 habría producido un rendimiento de casi 192.00$ en 2022. La rentabilidad media anual desde su creación en 1957 ha sido del 11.9%.

Las empresas se seleccionan por comité, a diferencia de otros índices en los que se incluyen en función de normas establecidas. Aun así, deben cumplir ciertos criterios de elegibilidad, el más importante de los cuales es la capitalización bursátil, que debe ser igual o superior a 12.700 millones de dólares. Otros criterios son la liquidez, el domicilio, la capitalización bursátil, el sector, la viabilidad financiera, el tiempo de cotización y la representación de los sectores de la economía de Estados Unidos. Las nueve mayores empresas del índice representan el 27.8% de la capitalización bursátil del índice.

Hay varias formas de operar con el S&P 500. La mayoría de los corredores minoristas y plataformas de spread betting permiten a los operadores utilizar Contratos por Diferencia (CFD) para realizar apuestas sobre la dirección del precio. Además, se pueden comprar fondos indexados, fondos de inversión y fondos cotizados (ETF) que siguen la cotización del S&P 500. El más líquido de los ETF es el ETF de la Bolsa de Londres. El más líquido de los ETF es el SPY de State Street Corporation. El Chicago Mercantile Exchange (CME) ofrece contratos de futuros sobre el índice y el Chicago Board of Options (CMOE) ofrece opciones, así como ETF, ETF inversos y ETF apalancados.

Son muchos los factores que impulsan al S&P 500, pero principalmente es el rendimiento agregado de las empresas que lo componen, revelado en sus informes de resultados trimestrales y anuales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores, que si es positiva impulsa las ganancias. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el S&P 500, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

- El DXY mostró una tendencia alcista hacia 106.00 el viernes.

- El informe NFP de noviembre mostró una gran superación en la creación de empleo.

- Los datos de sentimiento de diciembre fueron fuertes.

El Índice del Dólar estadounidense (DXY), que mide el valor del USD frente a una cesta de divisas, ganó hacia 106.00 el viernes, impulsado por varios factores clave. El Dólar estadounidense se mantuvo plano tras la publicación de los datos de Nóminas No Agrícolas (NFP), mientras los mercados anticipaban un posible recorte de tasas en diciembre por parte de la Reserva Federal (Fed).

El DXY encontró soporte en 105.50 y avanzó hacia 106.00 en medio de estas noticias. Como resultado de la anticipación de un recorte de tasas, una postura moderada de la Fed, en general, causaría una caída en el DXY. Sin embargo, el mercado está llevando a una fortaleza en el Dólar estadounidense a pesar de estas noticias.

Resumen diario de los mercados: El Dólar estadounidense ve algunas ganancias tras los datos del NFP

- El Índice del Dólar estadounidense avanzó hacia 106.00 ya que varios factores clave influyeron en su movimiento.

- El NFP se disparó en 227.000 en noviembre, superando con creces las expectativas del mercado de 200.000.

- La tasa de desempleo experimentó un ligero aumento al 4.2% en noviembre.

- Las ganancias medias por hora mensuales registraron un aumento constante del 0,4%, igualando la lectura del mes anterior.

- El sentimiento del consumidor subió a 74 en diciembre, superando las proyecciones del mercado.

- La tasa de expectativas de inflación a 5 años de la Universidad de Michigan disminuyó al 3,1%.

Perspectiva técnica del DXY: Los toros luchan, mantienen el nivel de 106.00

El DXY detuvo su descenso y ganó terreno hoy, indicando resiliencia. Este movimiento se produce a pesar de la actividad de toma de beneficios. El índice está actualmente apuntando a recuperar su media móvil simple (SMA) de 20 días, y mientras permanezca por debajo de este nivel, podría exacerbar sus dificultades a corto plazo.

Por otro lado, la tendencia alcista para el DXY sigue siendo robusta, con puntos de resistencia ubicados en 106.50 y 107.00. Se anticipa soporte dentro de 105.50 a 106.00.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

La presidenta del Banco de la Reserva Federal (Fed) de Cleveland, Beth Hammack, señaló que, aunque cree que puede ser el momento de que la Fed comience a desacelerar el ritmo de los recortes de tasas, la jefa de la Fed de Cleveland hizo un guiño a los inversores que anticipan al menos un recorte más de tasas entre ahora y finales de enero. Hammack hizo su primera aparición importante en un discurso de política el viernes después de asumir el cargo de presidenta de la Fed de Cleveland de manos de Loretta Mester, quien se retiró del puesto en junio de 2024 tras diez años en el cargo.

Aspectos destacados

La visión del mercado de un recorte entre ahora y finales de enero es razonable.

Tengo la mente abierta sobre la reunión del FOMC de diciembre, se están recibiendo más datos.

El panorama económico exige una política monetaria modestamente restrictiva.

La Fed está en o cerca del momento de desacelerar el ritmo de los recortes de tasas.

La política monetaria es probablemente algo restrictiva.

Desacelerar el ritmo de los recortes de tasas permite a la Fed tiempo para sondear la economía.

Los datos impulsarán lo que haga la Fed con la política monetaria.

Espero un crecimiento sólido, bajo desempleo y una disminución gradual de la inflación.

La economía es fuerte, el mercado laboral está saludable.

La Fed tiene que seguir trabajando para enfriar la inflación.

El mercado laboral se ha equilibrado mejor.

Es demasiado pronto para decir qué impacto tendrían las tarifas propuestas.

La deuda de EE.UU. parece estar en una senda de crecimiento insostenible.

Establecer la política monetaria es independiente de la deuda nacional.

La economía de EE.UU. es fuerte y el mercado laboral está bastante saludable.

Los consumidores realmente están apoyando la economía, los balances de los hogares son sólidos.

La inflación en la vivienda va a tardar mucho más en bajar.

Estoy muy centrada en los problemas de la vivienda y el sector inmobiliario.

- El Dólar canadiense cayó casi nueve décimas de un por ciento el viernes.

- Canadá añadió más empleos de lo esperado, pero la tasa de desempleo aumentó.

- Las cifras de NFP de EE.UU. también superaron las expectativas, pero los salarios persistentes mantienen las preocupaciones sobre la inflación elevadas.

El Dólar canadiense (CAD) cayó a mínimos recientes el viernes, siendo golpeado de nuevo al extremo inferior después de datos mixtos tanto en EE.UU. como en Canadá que empujaron a los inversores a una postura cautelosa. Ambos países vieron adiciones de empleo más altas de lo esperado en noviembre, pero las tasas de desempleo en ambos lados de la frontera también aumentaron mensualmente.

Canadá añadió casi el doble de empleos de lo esperado en noviembre, estableciendo un máximo de siete meses en el crecimiento mensual del empleo. Sin embargo, la tasa de desempleo canadiense se aceleró a su nivel más alto en más de tres años, destrozando la confianza de los inversores en el Loonie para cerrar la semana de trading. Junto con una inclinación general del mercado hacia la seguridad del Dólar tras el informe de Nóminas no Agrícolas (NFP) de noviembre en EE.UU., los operadores empujaron al USD/CAD a sus ofertas más altas en casi cinco años. El par está preparado para su cierre diario más alto desde mayo de 2020.

Resumen diario de los mercados: El Dólar canadiense cae mientras la tasa de desempleo canadiense se dispara

- El Dólar canadiense cayó casi un por ciento el viernes, mientras el Dólar se fortaleció en todos los ámbitos, empujando al USD/CAD por encima de 1.4150.

- Canadá añadió 50.500 nuevos empleos netos en noviembre, muy por encima de los 25.000 previstos y subiendo aún más desde los 14.500 de octubre.

- A pesar del aumento en nuevos empleos, la tasa de desempleo canadiense subió al 6.8% frente al 6.6% previsto y el 6.5% anterior.

- Los ingresos promedio por hora en Canadá también disminuyeron bruscamente, cayendo al 3.9% interanual desde el 4.9% del período anterior.

- El NFP de EE.UU. se recuperó firmemente en noviembre, subiendo en 227.000 frente a los 220.000 previstos, recuperándose de los 36.000 revisados de octubre.

- La tasa de desempleo de EE.UU. también subió al 4.2% como se esperaba en noviembre, aumentando desde el 4.1% del mes anterior.

Pronóstico del precio del Dólar canadiense

La caída del Loonie el viernes y el aumento comparativo del Dólar han impulsado al USD/CAD a su cierre diario más alto desde mayo de 2020, reforzando las ofertas en territorio gráfico por encima de 1.4150. Un reciente aumento en la misma región no logró generar un cierre alcista por encima de los máximos de consolidación a corto plazo, lo que implica que las posiciones cortas en CAD han empujado con éxito a un nuevo territorio de manera significativa para cerrar una semana de trading por lo demás poco destacable.

El USD/CAD ahora ha subido alrededor del 7% en el año, aumentando un 1,1% solo en diciembre. Si las dinámicas actuales del mercado mantienen las ofertas en el lado alto, el par estará preparado para cerrar en verde por cuarto mes consecutivo.

Gráfico diario USD/CAD

El Dólar canadiense FAQs

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- El Dólar estadounidense se fortaleció antes del cierre semanal gracias a datos mixtos.

- El Banco de la Reserva de Australia anunciará su decisión sobre política monetaria la próxima semana.

- El AUD/USD cayó a su nivel más bajo desde agosto, manteniendo la presión bajista.

El Dólar estadounidense (USD) se disparó en la última sesión de negociación de la semana, con el par AUD/USD cayendo hacia 0,6380, un nivel visto por última vez en agosto. Sin publicaciones de datos en Australia, el mercado se centró en los desarrollos macroeconómicos de Estados Unidos (EE.UU.).

Las cifras mixtas de empleo inicialmente pesaron sobre el USD, pero una estimación preliminar mejor de lo anticipado del Índice de Sentimiento del Consumidor de EE.UU. cambió la situación. El índice mejoró inesperadamente a 74 en diciembre desde 71,8 el mes anterior, superando el 73 esperado.

Previamente, EE.UU. publicó el informe de Nóminas No Agrícolas (NFP) de noviembre. La cifra principal mostró que se añadieron 227.000 nuevos empleos en el mes, más que los 200.000 anticipados por los analistas del mercado. Además, la tasa de desempleo subió marginalmente, del 4,1% anterior al 4,2% esperado.

El informe de NFP también mostró que la tasa de participación en la fuerza laboral bajó a 62,5%, mientras que la inflación salarial anual, medida por la variación de las Ganancias Medias por Hora, se mantuvo estable en 4%, superando la previsión del mercado de 3,9%. El aumento de las presiones inflacionarias alimentó las apuestas de un próximo recorte de tasas en diciembre, ahora en aproximadamente 83% desde el 71% del jueves, según la herramienta CME FedWatch.

Mientras tanto, el Banco de la Reserva de Australia (RBA) tendrá una reunión de política monetaria la próxima semana. El banco central anunciará su decisión, y se anticipa ampliamente que las tasas de interés se mantendrán sin cambios. El tipo de interés oficial (OCR) ha estado estable en 4,35% desde noviembre de 2023, cuando el RBA realizó su última subida de tasas.

El crecimiento en Australia ha sido tibio, y la gobernadora del RBA, Michele Bullock, debería tomar nota de ello. Sin embargo, se espera que el recorte de tasas más temprano sea en febrero de 2025, con crecientes apuestas de que podría retrasarse hasta marzo.

AUD/USD Perspectiva técnica

El Dólar australiano (AUD) presiona sus mínimos de varios meses frente al USD. El par AUD/USD cotiza alrededor de 0,6370, con el próximo nivel de soporte en 0,6360, el mínimo mensual de abril de 2024, seguido por 0,6347, el mínimo registrado en agosto. Más allá de este último, los participantes del mercado probablemente apuntarán a la marca de 0,6300.

El antiguo mínimo semanal en 0,6398 proporciona resistencia antes de la zona de precios de 0,6430.

- El informe de nóminas no agrícolas de EE.UU. mostró que la economía añadió 227.000 nuevos empleos en noviembre.

- El índice de sentimiento del consumidor de Michigan saltó a 74 en diciembre.

- El par GBP/USD se volvió negativo y se acerca a 1.2700.

El Dólar estadounidense (USD) cayó tras la publicación del informe de nóminas no agrícolas (NFP) de Estados Unidos (EE.UU.), empujando al GBP/USD a un nuevo máximo de un mes de 1.2810. Según la Oficina de Estadísticas Laborales de EE.UU. (BLS), el país añadió 227.000 nuevos puestos de trabajo en noviembre, superando los 200.000 esperados.

Además, la tasa de desempleo subió al 4,2% en noviembre desde el 4,1%, cumpliendo con las expectativas. La tasa de participación de la fuerza laboral bajó al 62,5%, mientras que la inflación salarial anual, medida por la variación de las Ganancias Medias por Hora, se mantuvo estable en el 4%, superando la previsión del mercado del 3,9%.

El Dólar estadounidense, sin embargo, recortó pérdidas y ganó impulso tras la publicación de la estimación preliminar del índice de sentimiento del consumidor de EE.UU. de diciembre, que saltó a 74 desde el 71,8 anterior, superando el 73 esperado.

Las probabilidades de un recorte de tasas de interés por parte de la Reserva Federal (Fed) aumentaron tras los datos de EE.UU., impulsando las acciones y el Dólar.

Perspectiva técnica del GBP/USD

La Libra Esterlina se volvió negativa frente al USD en términos diarios, con el par rondando 1.2700. La media móvil simple (SMA) de 200 días atrajo a los vendedores, situándose actualmente en torno a 1.2820. La SMA de 20 días, por otro lado, mantiene su pendiente bajista por debajo del nivel actual en 1.2690, el soporte inmediato en ruta hacia la zona de precios de 1.2650.

- El Índice del Dólar (DXY) sube un 0.27% en el día, operando dentro del rango de la sesión anterior.

- El Dólar cae un 1.80% frente al Colón costarricense, cotizando actualmente sobre 507.3584.

- Las Nóminas no Agrícolas de EE.UU. se incrementan en 227.000 en noviembre, superando las proyecciones del mercado.

- La agenda económica contempla los discursos de Michelle Bowman, Austan Goolsbee, Beth Hammack y Mary Daly, miembros de la Fed.

El Índice del Dólar (DXY) sube un 0.27% diario, operando en estos momentos en 106.00. El DXY ha entrado en una fase de consolidación durante las últimas siete sesiones, rebotando desde un mínimo no visto desde el 11 de noviembre hasta un máximo del día en 106.10. La atención de los inversionistas se mantiene en las declaraciones de las autoridades monetarias, los cuales han destacado recientemente el avance de la inflación hacia el objetivo del 2%.

Precio del Dólar hoy 6 de diciembre en Honduras, Nicaragua, Guatemala, El Salvador y Costa Rica

Precio del Dólar en Honduras

Compra: 24.7576 Venta: 25.8024

Precio del Dólar en Guatemala

Compra: 7.5272 Venta: 7.9051

Precio del Dólar en Costa Rica

Compra: 494.13 Venta: 520.58

Precio del Dólar en El Salvador

Compra: 8.5256 Venta: 8.9791

Precio del Dólar en Nicaragua

Compra: 36.3367 Venta: 37.2815

El Índice del Dólar se consolida tras las cifras de las Nóminas no Agrícolas de Estados Unidos

Con base en información del Departamento del Trabajo de Estados Unidos nóminas no agrícolas aumentaron en 227.000 durante noviembre, superando las 200.000 esperadas por los analistas. En la misma sintonía, el promedio de ingresos por horas interanual subió a un 4%, ligeramente por encima del 3.9 esperado por el mercado. La tasa de desempleo de EE.UU se ubico en 4.2% en el mismo periodo, en línea con las estimaciones dl mercado.

El índice de sentimiento del consumidor de la Universidad de Michigan ha subido 2.2 puntos en la lectura preliminar de diciembre, situándose en 74 frente a los 71.8 de noviembre. Esta es la lectura más alta registrada por el indicador en ocho meses. La cifra mejora las expectativas del mercado de 73.

El componente de expectativa de inflación a cinco años del indicador ha disminuido al 3.1% desde el 3.2% previo.

Reacción del Dólar estadounidense

El Índice del Dólar estadounidense (DXY) ha subido tras la publicación, elevándose a máximos del día en 106.10. El billete verde ha revertido su caída post Nóminas no Agrícolas a 105.41 y en estos momentos cotiza sobre 105.99, ganando un 0.25% diario.

- El EUR/USD cede ganancias el viernes, asentándose cerca de 1.0550 después de alcanzar 1.0600.

- El par se mantiene por encima de la SMA de 20 días, manteniendo la perspectiva a corto plazo ligeramente positiva.

- El RSI se mantiene plano en territorio negativo, mientras que el MACD muestra barras verdes ascendentes, insinuando un impulso alcista.

El par EUR/USD retrocedió el viernes después de probar brevemente los máximos alrededor de 1.0600, terminando la sesión cerca de 1.0550 pero aún manteniéndose por encima de la media móvil simple (SMA) de 20 días. Este nivel sigue proporcionando un soporte crítico, lo que sugiere que la perspectiva a corto plazo sigue siendo algo constructiva a pesar del retroceso del viernes.

Los indicadores técnicos presentan señales mixtas. El Índice de Fuerza Relativa (RSI) permanece en territorio negativo, reflejando cautela entre los operadores. Mientras tanto, el indicador de Convergencia/Divergencia de Medias Móviles (MACD) muestra barras verdes ascendentes, señalando un impulso alcista gradual. Sin embargo, la falta de un movimiento decisivo al alza subraya los riesgos persistentes para el par.

Al alza, el par enfrenta una resistencia inmediata en 1.0580, con una ruptura clara por encima del nivel psicológico de 1.0600 necesaria para confirmar más ganancias. A la baja, un movimiento sostenido por debajo de 1.0550 podría abrir la puerta para probar el soporte en 1.0530 y potencialmente volver a visitar el nivel crítico de 1.0500.

Gráfico diario del EUR/USD

- El Dow Jones repunta un 0.09% diario.

- El Nasdaq 100 gana un 0.67% en el día.

- El S&P 500 sube un 0.32% en la jornada del viernes.

El Dow Jones presenta una ganancia de un 0.09% posterior a la publicación de las Nóminas no Agrícolas y la Tasa de desempleo de Estados Unidos.

El Promedio Industrial Dow Jones abrió en 44.743, mientras que el índice tecnológico Nasdaq 100 inició las negociaciones en 21.493. El S&P 500 comenzó a operar en 6.071, retomando la perspectiva alcista en dirección a nuevos máximos históricos.

El Dow Jones cotiza en terreno positivo animado por Nike y Home Depot

El Promedio Industrial Dow Jones opera actualmente sobre 44.834, ganando un 0.99%, manteniéndose dentro del rango de la sesión del jueves.

Los títulos de Nike (NKE) ganan un 1.88%, alcanzando máximos del 25 de noviembre en 80.09, firmando su tercera sesión consecutiva al alza. En la misma sintonía, las acciones de Home Depot suben un 1.21% el día de hoy, llegando a máximos no vistos desde el 26 de noviembre en 432.87.

Lululemon Athletica impulsa al Nasdaq 100 a nuevos históricos

El índice tecnológico Nasdaq 100 repunta un 0.67% en el día, retomando la tendencia alcista y estableciendo nuevos máximos históricos en 21.575.

Los valores de Lululemon Atheltica (LULU) se disparan un 16.94%, posterior a la publicación de su informe de ganancias, alcanzando máximos no vistos desde el 22 de marzo en 407.41. LULU obtuvo ingresos por 2.4 mil millones de dólares frente a los 2.36 mil millones de dólares proyectados por los analistas, así como una ganancia por acción de 2.87$, en comparación con los 2.71% estimados por el mercado. En la misma sintonía, la compañía especializada en el desarrollo de biotecnología, Moderna (MRNA), repunta un 5.86% el viernes, operando en 45.71, visitando máximos del 25 de noviembre.

El S&P 500 registra nuevos máximos históricos tras datos económicos de Estados Unidos

El índice S&P 500, presenta una ganancia de un 0.32%, marcando un nuevo máximo histórico en 6.097, posterior a la publicación de las nóminas no agrícolas y a la tasa de desempleo de EE.UU.

De acuerdo con información del Departamento de Trabajo, las nóminas no agrícolas registraron un incremento a 227.000 en noviembre, superando las 200.000 proyectadas por los analistas. De igual forma, la tasa de desempleo se ubicó en 4.2% en noviembre, en línea con las previsiones del mercado.

Los inversionistas estarán atentos a los discursos de Michelle Bowman, Austan Goolsbee, Beth Hammack y Mary Daly, en el transcurso del día de hoy, en búsqueda de pistas que arrojen claridad sobre el ritmo de recortes de tipos de interés de la autoridad monetaria en el corto plazo.

Análisis técnico del Nasdaq 100

El Nasdaq 100 reaccionó al alza en un soporte de corto plazo dado por el mínimo del 27 de noviembre en 20.611. La siguiente zona de soporte clave se encuentra en 19.882, punto pivote del 31 de octubre. Al alza, el área de 22.000 se proyecta como un área de toma de beneficios al converger con la extensión del 1.272 de Fibonacci.

Gráfico de 4 horas del Nasdaq 100

El Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

El Dólar estadounidense registra pérdidas por cuarto día consecutivo frente al Peso colombiano. El USD/COP ha descendido hoy a mínimos de cuatro días en 4.382,17 tras haber probado un techo diario en 4.415,43.

El USD/COP cotiza en estos momentos sobre 4.400,65, perdiendo un 0.25% en lo que llevamos de viernes.

El Peso colombiano se fortalece tras los datos de empleo de EE.UU. y pone el foco en la inflación de Colombia

- Las Nóminas no Agrícolas (NFP) de Estados Unidos se elevaron a 227.000 en noviembre, por encima de las 200.000 estimadas. Además, el dato de octubre ha sido revisado al alza, subiendo a 36.000 desde 12.000. La tasa de desempleo ha subido al 4.2% desde el 4.1% previo, en línea con lo esperado.

- Este viernes Colombia publicará el Índice de Precios al Consumo (IPC) de noviembre, esperándose que la inflación interanual caiga al 5.13% desde el 5.41% actual.

Indicador económico

Índice de Precios al Consumo (YoY)

El Índice de Precios al Consumo (IPC), es publicado por el Departamento Administrativo Nacional de Estadística (DANE) de Colombia, mide la variación en el precio de bienes y servicios representativos del consumo de las familias. Es una forma de medir cambios en las tendencias de consumo e inflación. Las lecturas por encima de lo esperado podrían interpretarse (teniendo en cuenta el potencial impacto en la política monetaria) como positivas para el peso colombiano (COP), mientras que lecturas menores a las esperadas como negativas para la moneda colombiana.

Leer más.

- El USD/CAD salta hacia 1.4100 tras la publicación de los datos de empleo de EE.UU. y Canadá para noviembre.

- El NFP de EE.UU. fue más alto de lo esperado y el crecimiento salarial se mantuvo estable.

- El crecimiento del empleo en Canadá se mantuvo robusto y la tasa de desempleo se aceleró bruscamente.

El par USD/CAD avanza hacia la resistencia de nivel redondo de 1.4100 tras la publicación de los datos del mercado laboral de noviembre de ambas economías: Estados Unidos (EE.UU.) y Canadá.

El informe de Nóminas no Agrícolas (NFP) de EE.UU. mostró que se añadieron 227.000 nuevos trabajadores a la fuerza laboral, más alto que las estimaciones de 200.000. La tasa de desempleo se aceleró al 4.2%, como se esperaba, más alta que la publicación anterior del 4.1%.

Mientras tanto, las ganancias promedio por hora aumentaron constantemente un 0.4% y un 4% en términos mensuales y anuales, respectivamente.

La probabilidad de que la Reserva Federal (Fed) recorte las tasas de interés en 25 puntos básicos (pb) ha aumentado bruscamente al 90% desde el 71% registrado el jueves tras la publicación del informe del NFP de EE.UU., según la herramienta CME FedWatch.

En el frente del Loonie, la adición de nuevos empleos se mantuvo robusta en noviembre, mientras que la tasa de desempleo saltó a un récord desde septiembre de 2021. La economía añadió 50.5K trabajadores, significativamente más alto que las estimaciones de 25K y la publicación anterior de 14.5K. La tasa de desempleo aumentó al 6.8%, más rápido que las estimaciones del 6.6% y la lectura anterior del 6.5%.

Una tasa de desempleo más alta aumentaría las expectativas de recortes de tasas de interés más significativos por parte del Banco de Canadá (BoC). El BoC ya ha reducido sus tasas de interés clave en 125 puntos básicos (pb) hasta el 3.75%.

- La tasa de desempleo en Canadá aumentó a un ritmo más rápido de lo esperado en noviembre.

- El USD/CAD cotiza en territorio positivo cerca de 1.4100 tras los datos.

La tasa de desempleo en Canadá subió al 6,8% en noviembre desde el 6,5% en octubre, informó Statistics Canada el viernes. Esta lectura superó la expectativa del mercado de 6,6%.

Otros detalles de los datos mostraron que la variación neta del empleo fue de +50.500 en este período, en comparación con la expectativa del mercado de 25.000. Además, la tasa de participación aumentó al 65,1% desde el 64,8%, mientras que los salarios promedio por hora aumentaron un 3,9% en términos anuales.

Reacción del mercado

El USD/CAD ganó tracción tras estos datos y se vio por última vez subiendo un 0,5% en el día a 1.4090.

- El USD/MXN cae por cuarta jornada consecutiva, llegando a mínimos de dieciséis días en 20.10.

- El Dólar estadounidense desciende a mínimos desde el 11 de noviembre.

- Estados Unidos genera 227.000 Nóminas no Agrícolas en noviembre, superando las 200.000 estimadas.

El Dólar estadounidense ha comenzado el viernes probando un máximo diario en 20.24, pero en las últimas horas ha comenzado a ceder terreno, cayendo a mínimos de diecieséis días en 20.10 tras la publicación del buen dato de Nóminas no Agrícolas (NFP) de Estados Unidos. El USD/MXN cotiza en estos momentos sobre 20.11, perdiendo un 0.50% en el día.

El Dólar estadounidense cae a un suelo de 25 días tras el fuerte dato de empleo de Estados Unidos

El Índice del Dólar estadounidense (DXY) ha caído con fuerza después de conocerse que las Nóminas no Agrícolas (NFP) de Estados Unidos se elevaron a 227.000 en noviembre, por encima de las 200.000 estimadas. Además, el dato de octubre ha sido revisado al alza, subiendo a 36.000 desde 12.000. El Dólar se ha precipitado a un suelo de 25 días tras la publicación, probando la zona 105.41, su nivel más bajo desde el 11 de noviembre.

El dato de empleo estadounidense ha mostrado también un aumento de la tasa de paro al 4.2% desde el 4.1% del mes anterior, en línea con lo esperado. El crecimiento de los salarios en EE.UU. siguieron creciendo a un ritmo del 4% anual en noviembre, por encima del 3.9% esperado, mientras que a nivel menusual las ganancias crecieron un 0.4% frente al 0.3% previsto.

Después del dato, las opciones de un recorte de tasas de interés de 25 puntos básicos por parte de la Fed en diciembre han aumentado al 91%.

USD/MXN Niveles de Precio

A pesar de que estamos presenciando el cuarto día consecutivo de pérdidas en el USD/MXN, el gráfico diario sigue presentando una tendencia alcista, aunque en temporalidad de una hora, el sesgo apunta claramente a la baja.

A corto plazo, se esperan mayores caídas en dirección a la zona psicológica de 20.00. Por debajo, el soporte principal está en 19.76, mínimo del mes de noviembre. Un quiebre a la baja de este nivel apuntará hacia 19.62, media móvil de 100 periodos en gráfico de un día.

En caso de recuperarse, el Dólar estadounidense encontrará una resistencia en 20.60, máximo de esta semana, antes poder extender su avance hacia 20.83, techo de 2024 alcanzado el pasado 26 de noviembre.

Gráfico diario del USD/MXN

- El Dólar cae un 0.13% diario frente al Peso chileno, operando dentro del rango de la sesión previa.

- Las Nóminas no Agrícolas de EE.UU. se situaron en 227.000, por encima de las estimaciones del mercado.

- La Tasa de desempleo de Estados Unidos se ubicó en 4.2%, en línea con las proyecciones de los analistas.

- El Índice de precios al consumidor de Chile registra una variación mensual de 0.2%, ligeramente menor al 0.3 previsto en noviembre.

El USD/CLP marcó un máximo del día en 971.63, encontrando vendedores que llevaron el cruce a un mínimo no visto desde el 11 de noviembre en 967.35. Al momento de escribir, el USD/CLP cotiza en 968.87, permaneciendo prácticamente plano.

El Peso chileno se aprecia tras la publicación de las Nóminas no Agrícolas de Estados Unidos

Con base en información proporcionada por el Instituto Nacional de Estadística (INE) de Chile, el Índice de Precios al Consumidor presentó un incremento de un 0.2% mensual en noviembre, acumulando un 4.7% en el año. Esta cifra es menor al 0.3% estimado y al 1% registrado en octubre.

Por otro lado, las Nóminas no Agrícolas de Estados Unidos se situaron en 227.000 en la lectura mensual de noviembre, por encima de las 200.000 esperadas por el mercado. De igual forma, la Tasa de desempleo se situó en 4.2%, en línea con las previsiones del consenso, mientras que el promedio de ingreso por horas subió un 0.4% y un 4% interanual, mejorando las proyecciones.

La agenda económica de EE.UU. contempla los discursos de Michelle Bowman, Austan Goolsbee, Beth Hammack y Mary Daly, miembros de la Reserva Federal.

Niveles técnicos en el USD/CLP

El USD/CLP formó una resistencia de corto plazo, dada por el máximo del 14 de noviembre en 989.15. La zona de soporte más cercana se encuentra en 940.90, cercano al retroceso del 50% de Fibonacci. La siguiente zona de soporte clave se encuentra en 881.85, punto pivote del 20 de mayo.

Gráfico diario del USD/CLP

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- La recuperación de la Plata pierde impulso con los alcistas limitados justo por debajo del máximo del rango de las últimas dos semanas, en 31,45$.

- XAG/USD: Por encima de 31.40$, el siguiente objetivo es el máximo del 7 de noviembre, en 32.15$.

La recuperación de la Plata (XAG/USD) desde los mínimos de la semana pasada cerca de 30.00$ se ha limitado en la parte superior del canal horizontal de las últimas dos semanas, en 31.15$, con los inversores a la espera de la publicación de los datos de empleo de noviembre en EE.UU.

Se espera que la economía estadounidense haya creado 200.000 nuevos empleos en el mes, mientras que la tasa de desempleo subió al 4,2%. Estos últimos datos y una inflación salarial más suave probablemente mantendrán vivas las esperanzas de recortes de tasas en diciembre.

El jueves, las solicitudes semanales de subsidio por desempleo mostraron un aumento mayor de lo esperado en la última semana de noviembre. Esto, junto con las cifras de empleo de ADP por debajo del consenso vistas el miércoles, ha generado algunas dudas sobre la lectura del NFP y ha aumentado la presión sobre el USD.

El panorama técnico muestra que el impulso alcista está perdiendo fuerza, con el RSI de 4 horas girando hacia el nivel 50 y los alcistas limitados por debajo de los mencionados 31,45$. Por encima de este nivel, el siguiente objetivo es el máximo del 7 de noviembre, en 32,15$. Los soportes son 30,90$ y 30,45$ (mínimos del 5 y 4 de diciembre respectivamente)

XAG/USD gráfico de 4 horas

- El EUR/GBP baja mientras la Libra gana terreno ante las expectativas de que el BoE mantenga las tasas de interés sin cambios en la reunión de política monetaria del 19 de diciembre.

- Los funcionarios de la CE ven que el impacto de la agitación política en Francia será limitado en la Eurozona.

- Se espera que el BCE recorte su tasa de facilidad de depósito en 25 pbs hasta el 3%.

El par EUR/GBP baja ligeramente hasta cerca de 0.8285 en la sesión norteamericana del viernes después de luchar por extender la recuperación del jueves por encima de la resistencia clave de 0.8300. El cruce cae ya que la Libra esterlina (GBP) se desempeña fuertemente en todos los ámbitos ante las expectativas de que el Banco de Inglaterra (BoE) será uno de los bancos centrales cuyo ciclo de flexibilización de políticas será el más lento.

Los participantes del mercado financiero esperan que el BoE siga un enfoque gradual de recorte de tasas bajo la suposición de que las presiones sobre los precios en la economía del Reino Unido (UK) son persistentes. En el evento Global Boardroom organizado por el Financial Times (FT) el jueves, Megan Greene, miembro externo del Comité de Política Monetaria (MPC) del BoE, dijo: "Sospecho que alcanzaremos nuestro objetivo de inflación al final de nuestro período de pronóstico, que es de tres años."

Mientras que el calendario económico del Reino Unido no tiene mucho que ofrecer en un período de una semana, se espera que la moneda británica se vea influenciada por las expectativas del mercado sobre la probable decisión de tasas de interés del BoE el 19 de diciembre. Los operadores esperan que el BoE mantenga las tasas de interés sin cambios en el 4.75%.

Mientras tanto, el Euro (EUR) se recuperó después de que el portavoz de la Comisión Europea, Balazs Ujavri, comentara que el impacto de la agitación política en Francia sería limitado y contenido. "Seguimos muy de cerca lo que está sucediendo en Francia," y "Lo que vemos por ahora es que el efecto económico es más bien contenido y limitado. La situación macroeconómica en Francia sigue siendo estable," dijo Ujavri, informó Reuters.

El gobierno de Michel Barnier en la economía francesa colapsó después de perder la votación de no confianza, que fue propuesta por la extrema derecha y la izquierda.

Sin embargo, el alza del Euro sigue siendo limitada ya que se anticipa ampliamente que el Banco Central Europeo (BCE) recorte las tasas de interés en su reunión de política monetaria del jueves. Los operadores esperan que el BCE recorte su tasa de facilidad de depósito en 25 puntos básicos (pbs) hasta el 3%.

El Euro FAQs

El Euro es la moneda de los 19 países de la Unión Europea que pertenecen a la eurozona. Es la segunda moneda más negociada del mundo, detrás del dólar estadounidense. En 2022, representó el 31 % de todas las transacciones de divisas, con un volumen de negocios diario promedio de más de 2,2 billones de dólares al día. El EUR/USD es el par de divisas más negociado del mundo, con un estimado del 30 % de todas las transacciones, seguido del EUR/JPY (4 %), el EUR/GBP (3 %) y el EUR/AUD (2 %).

El Banco Central Europeo (BCE), con sede en Frankfurt (Alemania), es el banco de reserva de la eurozona. El BCE establece los tipos de interés y gestiona la política monetaria. El mandato principal del BCE es mantener la estabilidad de precios, lo que significa controlar la inflación o estimular el crecimiento. Su principal herramienta es la subida o la bajada de los tipos de interés. Los tipos de interés relativamente altos (o la expectativa de tipos más altos) suelen beneficiar al euro y viceversa. El Consejo de Gobierno del BCE toma decisiones sobre política monetaria en reuniones que se celebran ocho veces al año. Las decisiones las toman los directores de los bancos nacionales de la Eurozona y seis miembros permanentes, entre ellos la presidenta del BCE, Christine Lagarde.

Los datos de inflación de la eurozona, medidos por el Índice Armonizado de Precios al Consumidor (IPCA), son un importante indicador econométrico para el euro. Si la inflación aumenta más de lo esperado, especialmente si supera el objetivo del 2% del BCE, obliga al BCE a subir los tipos de interés para volver a controlarla. Los tipos de interés relativamente altos en comparación con sus homólogos suelen beneficiar al euro, ya que hacen que la región sea más atractiva como lugar para que los inversores globales depositen su dinero.

Los datos publicados miden la salud de la economía y pueden tener un impacto en el euro. Indicadores como el PIB, los PMI de manufactura y servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección de la moneda única. Una economía fuerte es buena para el Euro. No sólo atrae más inversión extranjera, sino que puede alentar al BCE a subir los tipos de interés, lo que fortalecerá directamente al euro. De lo contrario, si los datos económicos son débiles, es probable que el Euro caiga. Los datos económicos de las cuatro mayores economías de la zona del euro (Alemania, Francia, Italia y España) son especialmente significativos, ya que representan el 75% de la economía de la zona del euro.

Otro dato importante que se publica sobre el Euro es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un período determinado. Si un país produce productos de exportación muy demandados, su moneda ganará valor simplemente por la demanda adicional creada por los compradores extranjeros que buscan comprar esos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una moneda y viceversa en el caso de un saldo negativo

- El Dólar sube mientras los inversores se preparan para el informe NFP de EE.UU.

- Se espera que los datos de empleo de EE.UU. confirmen las expectativas de que la Fed recortará las tasas en 25 puntos básicos en diciembre.

- La divergencia monetaria entre el BoJ y la Fed ha estado impulsando al yen en las últimas semanas.

El Dólar estadounidense se está apreciando frente a sus principales pares el viernes, con los inversores cerrando posiciones cortas en Dólar antes de la publicación del informe de Nóminas no Agrícolas de noviembre.

El USD/JPY ha rebotado desde la zona de 149.75 para recuperar las pérdidas del jueves y volver al rango superior de los 150.00. La tendencia general sigue siendo bajista, con el par un 3,5% por debajo de los máximos de mediados de noviembre, en medio de las expectativas divergentes de política monetaria de la Fed y el BoJ.

La atención de hoy se centra en el informe de Nóminas no Agrícolas de EE.UU. Se espera que la economía estadounidense haya añadido 200.000 nuevos empleos en noviembre, con la tasa de desempleo subiendo al 4,2%.

Los inversores esperan una fuerte creación de empleo, con un mayor desempleo y presiones salariales más suaves, para cimentar las esperanzas de que la Fed recortará las tasas en 25 pb en dos semanas. Cualquier desviación de estas cifras podría aumentar la volatilidad en los cruces del Dólar estadounidense.

En Japón, el consenso del mercado anticipa una subida de tasas de 25 pb a finales de este mes. Dicho esto, los comentarios moderados del miembro de la junta Nakamura el jueves han generado algunas dudas sobre la decisión final, pesando sobre el Yen.

El Yen japonés FAQs

El Yen japonés (JPY) es una de las divisas más negociadas del mundo. Su valor viene determinado en líneas generales por la marcha de la economía japonesa, pero más concretamente por la política del Banco de Japón, el diferencial entre los rendimientos de los bonos japoneses y estadounidenses o el sentimiento de riesgo entre los operadores, entre otros factores.

Uno de los mandatos del Banco de Japón es el control de divisas, por lo que sus movimientos son clave para el Yen. El BoJ ha intervenido directamente en los mercados de divisas en ocasiones, generalmente para bajar el valor del Yen, aunque se abstiene de hacerlo a menudo debido a las preocupaciones políticas de sus principales socios comerciales. La actual política monetaria ultralaxa del BoJ, basada en estímulos masivos a la economía, ha provocado la depreciación del Yen frente a sus principales pares monetarios. Este proceso se ha exacerbado más recientemente debido a una creciente divergencia de políticas entre el Banco de Japón y otros bancos centrales principales, que han optado por aumentar bruscamente los tipos de interés para luchar contra niveles de inflación de décadas.

La postura del Banco de Japón de mantener una política monetaria ultralaxa ha provocado un aumento de la divergencia política con otros bancos centrales, en particular con la Reserva Federal estadounidense. Esto favorece la ampliación del diferencial entre los bonos estadounidenses y japoneses a 10 años, lo que favorece al Dólar frente al Yen.

El Yen japonés suele considerarse una inversión de refugio seguro. Esto significa que en tiempos de tensión en los mercados, los inversores son más propensos a poner su dinero en la moneda japonesa debido a su supuesta fiabilidad y estabilidad. En épocas turbulentas, es probable que el Yen se revalorice frente a otras divisas en las que se considera más arriesgado invertir.

El CME Group tiene la intención de comenzar a negociar un contrato de futuros de Oro por valor de una onza a partir de mediados de enero de 2025, señala el analista de materias primas de Commerzbank, Carsten Fritsch.

Incluso los contratos de futuros más pequeños proporcionarán un viento favorable para el precio del Oro

"Esto está destinado a abordar el creciente interés de los inversores minoristas. Estos principalmente invierten en barras y monedas en forma física, así como en ETFs de Oro. Las inversiones en contratos de futuros han sido hasta ahora difíciles debido a los altos costos de hacerlo. Esto se debe a que un futuro de Oro en el Comex tiene un tamaño de lote de 100 onzas. Para esto, actualmente se deben depositar 11.500 $ como margen."

"Un contrato de futuros de micro Oro, que es una décima parte del tamaño de un futuro de Oro convencional, fue lanzado por el CME en octubre de 2010 y disfrutó de una fuerte demanda cuando el precio del Oro subió en septiembre."

"Es bastante concebible que el comercio en contratos de futuros más pequeños aumente aún más la demanda de los inversores minoristas y proporcione un viento favorable para el precio del Oro."

El precio del Oro se recupera tras descender a mínimos de diecisiete días hoy viernes, según datos de FXStreet.

El precio del Oro en euros se sitúa en estos momentos en 2.494,98, ganando un 0.35% en lo que llevamos de jornada.

El Oro cayó en las primeras horas del viernes a un mínimo de 17 días en 2.471,95, recuperándose después a un máximo diario en 2.501,91.

El jueves, el precio del Oro en euros cerró en 2.486,28, perdiendo un 1.37% en el día.

En lo que va de año, el precio del Oro en euros ha ganado un 32.75%.

El precio del Oro se actualiza diariamente según las tasas de mercado del par XAU/EUR tomadas en el momento de la publicación.

¿Qué factores han influido en el precio del Oro recientemente?

- La ruptura de los términos de la tregua entre Israel y Hezbolá ha reavivado las tensiones en Oriente Medio, proporcionando un mayor soporte al Oro. El acuerdo de alto el fuego en la región de Oriente Medio entre Israel y Hezbolá parece estar tambaleándose ya que las tensiones se han reavivado. El ejército israelí llevó a cabo una serie de ataques aéreos el lunes por la noche contra Hezbolá en represalia por su ataque con dos proyectiles a un puesto militar israelí cerca de Líbano.

- Mientras tanto, la guerra entre Rusia y Ucrania también mantiene el apetito por el riesgo en alerta. El ministro de Relaciones Exteriores de Rusia, Sergey Lavrov, advirtió que Rusia está lista para usar cualquier medio para evitar que Occidente logre su objetivo de infligir una "derrota estratégica" al país, en una entrevista con el periodista estadounidense Tucker Carlson, informó ThePrint.

- Las crecientes tensiones geopolíticas y la incertidumbre global mejoran el atractivo de los activos de refugio seguro como el Oro.

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.