- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- La plata rompe por debajo de niveles clave de soporte, incluyendo la SMA de 50 días en 31.27$.

- Un cierre diario por debajo de 31.00$ puede llevar a una mayor caída hacia la SMA de 100 días en 30.23$.

- Niveles de resistencia a vigilar: máximo del 11 de julio en 31.75$ y pico del 20 de mayo en 32.51$.

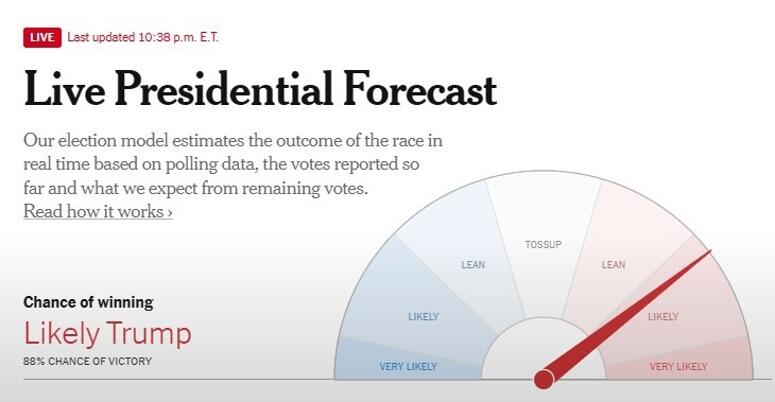

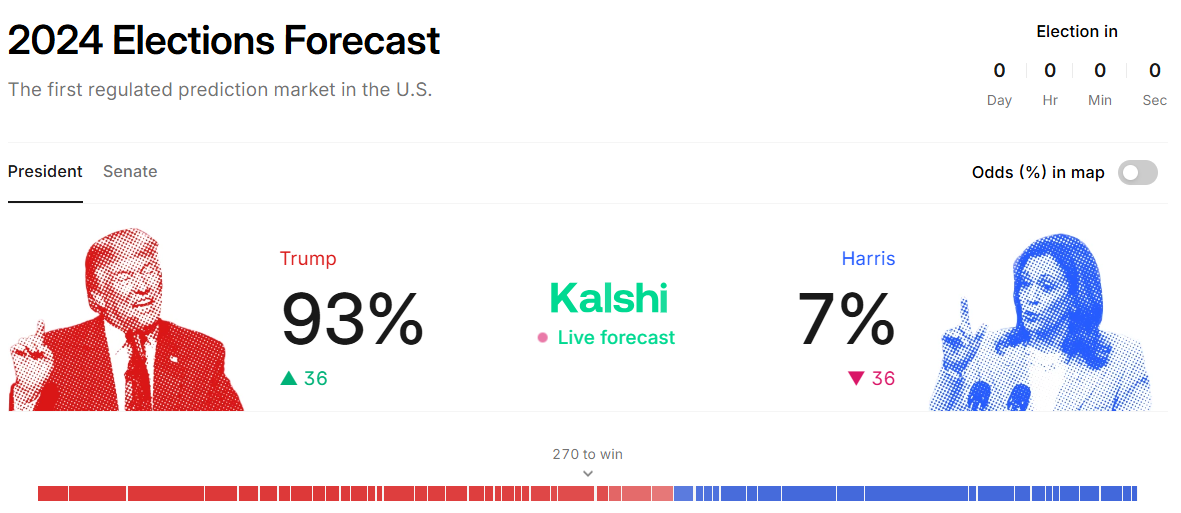

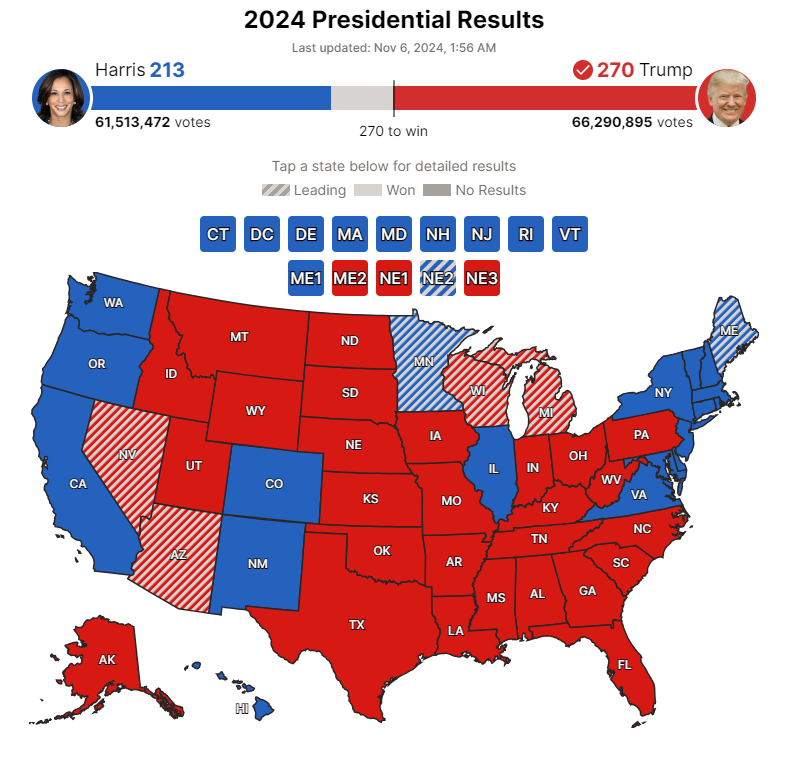

El precio de la plata cayó bruscamente el miércoles después de que el presidente de EE.UU., Donald Trump, ganara las elecciones presidenciales de 2024. Además, parece probable que el partido republicano arrase ya que mantiene la mayoría en el Senado, mientras que en la Cámara de Representantes aún es temprano para determinar. El XAG/USD cotiza en 31.16$, con una caída de más del 4,50%.

Plata Análisis del Precio: Perspectiva técnica

La tendencia alcista del precio de la plata sigue en juego, aunque la victoria de Trump impulsó al Dólar. En consecuencia, el XAG/USD cayó por debajo de niveles clave de soporte, incluyendo la media móvil simple (SMA) de 50 días en 31.27$, lo que abrió la puerta para alcanzar un mínimo diario de 30.84$.

Si el XAG/USD logra un cierre diario por debajo de 31.00$, podría desencadenar una posible caída hacia la SMA de 100 días en 30.23$. Si se supera, el siguiente objetivo sería la cifra de 30.00$.

Al alza, la próxima resistencia clave sería el máximo del 11 de julio en 31.75$. Una ruptura de este último expondrá los 32.00$, seguido por el pico del 20 de mayo en 32.51$.

XAG/USD gráfico diario

- Coinbase Global (COIN) sube un 31.11% al cierre de la jornada del miércoles.

- La empresa de criptomonedas espera certidumbre regulatoria con la llegada de Donald Trump a la Casa Blanca.

Coinbase Global (COIN) inició la sesión estableciendo un mínimo diario en 221.11$, donde atrajo compradores agresivos que llevaron el precio de la acción a un máximo no visto desde el 24 de julio. Actualmente, las acciones de COIN operan sobre 254.31$, ganando un 31.11% al cierre del mercado.

Coinbase Global se beneficia de la elección de Donald Trump como nuevo presidente de Estados Unidos

La compañía enfocada en proporcionar tecnología para la operación de criptomonedas, Coinbase Global (COIN) presenta una ganancia de un 31.11% el día de hoy, alcanzando máximos no vistos desde el 24 de julio en 257.68$.

Este repunte en el precio de sus acciones obedece a la postura favorable de Donald Trump hacia la industria de las criptomonedas, proponiendo sustituir al actual director de la Comisión de Bolsa y Valores, Gary Gensler. Además, Trump pretende convertir a Estados Unidos como la “capital mundial cripto”, creando una reserva estratégica de Bitcoin.

Este contexto ha favorecido a COIN, la cual se recupera en la jornada del día de hoy tras un decepcionante reporte trimestral.

Niveles técnicos de Coinbase Global

Las acciones de Coinbase Global formaron un soporte de corto plazo en 176.38$, dado por el mínimo del 4 de noviembre en confluencia con el retroceso al 23.6% de Fibonacci. Las siguientes zona clave de soporte la observamos en 146.12$, punto pivote del 6 de septiembre. Al alza la resistencia más cercana se encuentra en 272.55, máximo del 23 de julio

Gráfico diario de Coinbase Global

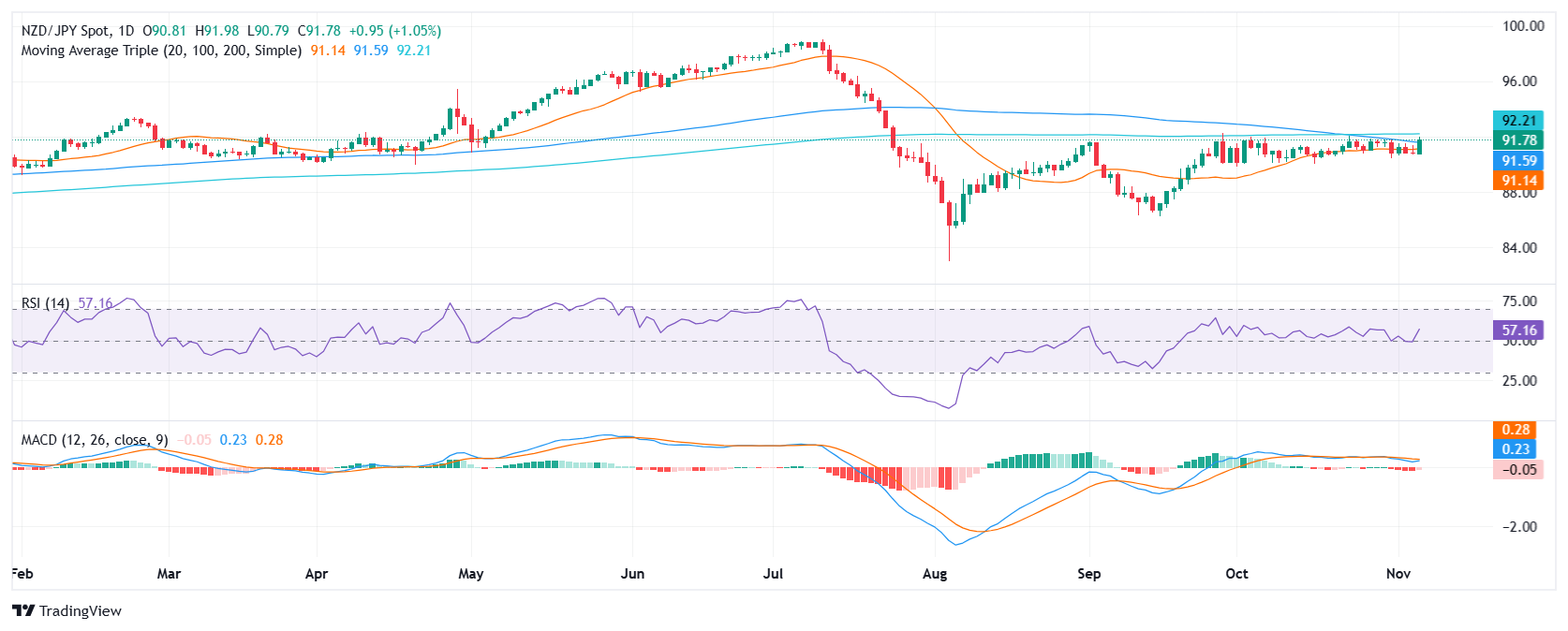

- NZD/JPY continúa operando dentro de un rango a pesar de las fuertes ganancias del miércoles.

- Los indicadores muestran que la presión de compra aumentó.

- El par saltó por encima de la convergencia de las SMA de 20 y 100 días.

En la sesión del miércoles, el NZD/JPY experimentó fluctuaciones al alza, ganando un 0,96% para alcanzar 91,80 y recuperar niveles clave.

En cuanto a los indicadores técnicos, el Índice de Fuerza Relativa (RSI) se sitúa en 58, lo que indica un sentimiento positivo del mercado con una creciente presión de compra. Además, el histograma del Promedio Móvil de Convergencia/Divergencia (MACD) muestra barras rojas decrecientes, lo que sugiere una disminución de la presión de venta. Estos indicadores en conjunto pintan un panorama técnico en mejora para el NZD/JPY.

El par NZD/JPY ha subido significativamente, impulsado por compradores que empujan la acción del precio por encima de la convergencia de las Medias Móviles Simples (SMAs) de 20 y 100 días. Este movimiento sugiere un impulso alcista, ya que las SMAs son indicadores técnicos clave que miden el movimiento promedio del precio durante períodos específicos. Los compradores deben ahora mantener este nivel por encima de la convergencia de las SMA para sostener la tendencia alcista. Si tienen éxito, podría llevar a un mayor potencial al alza.

Gráfico diario del NZD/JPY

- El Dólar canadiense perdió terreno mientras los mercados vuelven a apostar por el Dólar estadounidense.

- Canadá registró un resultado decepcionante en las cifras del PMI Ivey.

- Los inversores ahora se enfocarán en la decisión de tasas de la Fed del jueves.

El Dólar canadiense (CAD) interrumpió una recuperación frente al Dólar el miércoles, retrocediendo a un territorio familiar de mínimos de varios años después de que los mercados volvieran a apostar por el USD tras las elecciones presidenciales de EE.UU., donde el candidato presidencial Donald Trump es el claro favorito. Con las elecciones estadounidenses detrás de los mercados, los inversores ahora se preparan para enfrentar la próxima decisión de tasas de la Reserva Federal (Fed) el jueves.

Canadá registró otra caída en los resultados de la encuesta de actividad del Índice de Gerentes de Compras (PMI) Ivey, subrayando la lucha continua del Banco de Canadá (BoC) con un panorama económico desigual. A pesar de una serie de recortes de tasas crecientes por parte del banco central canadiense, las expectativas de crecimiento y actividad empresarial continúan hundiéndose.

Impulsores de los mercados

- EE.UU. está listo para elegir a Donald Trump para un segundo mandato como presidente, lo que provocará una amplia recuperación del apetito por el riesgo en los mercados globales, pero también enviará a los mercados a apostar por el Dólar.

- Se espera ampliamente que la Fed recorte las tasas de interés en otros 25 puntos básicos el jueves.

- Canadá vio su PMI Ivey ajustado estacionalmente caer a 52.0 en octubre, desde el anterior 53.1 y por debajo del aumento esperado a 54.2.

- Una recuperación en las cifras del PMI canadiense se ha estancado a medida que las cifras de actividad económica continúan debilitándose.

- Las cifras de empleo de Canadá están programadas para el viernes, con una variación neta del empleo en octubre que se espera disminuya a 25.000 desde los 46.700 anteriores.

Pronóstico del precio del Dólar canadiense

El Dólar canadiense (CAD) vuelve a luchar con mínimos frente al Dólar inicialmente establecidos a finales de 2022, enviando al par USD/CAD de vuelta a la región de 1.3950. Se espera que una recuperación a corto plazo para el CAD termine una vez más, con el USD/CAD en camino de encontrar territorio positivo por sexta semana consecutiva.

A pesar de una recuperación fallida para el CAD, el USD/CAD está tocando el techo de una zona de congestión técnica a largo plazo. La presión de venta puede estar acumulándose justo por debajo de la zona de 1.4000 y podría mantener al par cojeando y preparado para un retorno a la baja.

Gráfico diario USD/CAD

El Dólar canadiense FAQs

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- NZD/USD cae a nuevos mínimos, sesgo técnico bajista

- RSI por debajo de 35, histograma del MACD en rojo creciente, indicando presión de venta

- El par cayó de nuevo a mínimos desde agosto.

El miércoles, el par NZD/USD cayó bruscamente un 1% a 0.5945, reflejando el fortalecimiento del dólar estadounidense en todos los ámbitos. Esta debilidad sugiere un cambio en el sentimiento, ya que el dólar neozelandés no ha podido recuperar la clave de la media móvil simple (SMA) de 20 días y cayó de nuevo a mínimos desde agosto.

El panorama técnico para el NZD/USD sigue siendo bajista, como lo indican los indicadores de Índice de Fuerza Relativa (RSI) y Convergencia/Divergencia de Medias Móviles (MACD). El RSI se mantiene profundamente en territorio negativo, alcanzando 35, y está cayendo bruscamente, lo que sugiere que la presión de venta está aumentando. El histograma del MACD está en rojo y en aumento, otro signo de creciente presión de venta.

Una ruptura por debajo de 0.5950 podría abrir la puerta a una prueba de 0.5900 e incluso 0.5850. Por otro lado, una ruptura por encima de 0.6000 podría allanar el camino para un movimiento hacia 0.6050 y 0.6100.

NZD/USD gráfico diario

- El índice bursátil S&P 500 repunta un 2.61% al cierre del mercado.

- Discover Financial Services (DFS) se dispara un 18.47% tras la victoria de Trump.

- Las acciones de Synchrony Financial (SYF) ganan un 18.27% en el día y registan un nuevo máximo histórico.

- Los inversores centrarán su atención a la decisión de tipos de interés de la Fed, el día de mañana.

El S&P 500 estableció un mínimo del día en 5.807, donde atrajo compradores agresivos que impulsaron el índice a un nuevo máximo histórico en 5.933. Actualmente, el S&P 500 opera sobre 5.728, subiendo un 2.54% al finalizar la jornada.

Synchrony Financial y Discover Financial Services llevan al S&P 500 a nuevos máximos históricos

El sector financiero muestra un claro repunte liderado por Discover Financial Services (DFS), institución financiera que sube un 19.76% en el día, alcanzando un nuevo máximo histórico en 188.26$. La apreciación de sus acciones obedece a que los inversionistas ven más favorable la fusión pendiente con Capital One Financial Corporation (COF). Las compañías proyectan concluir la operación en el transcurso del 2025, la cual está sujeta a una aprobación regulatoria.

Por otro lado, los valores de Synchrony Financial (SYF) también han establecido un nuevo máximo histórico el día de hoy en 67.75$, subiendo un 18.27% al concluir la sesión.

El sector financiero ha reaccionado al alza tras la victoria de Donald Trump en la elección presidencial, el mercado espera un repunte en la economía, así como una flexibilización monetaria en el corto plazo. En este contexto, los inversores centrarán su atención en la decisión de la Reserva Federal sobre los tipos de interés el día de mañana, el consenso espera un recorte de 25 puntos básicos desde un 5.00% a un 4.75%.

Niveles por considerar en el S&P 500

El S&P 500 formó un soporte de corto plazo en 5.694, dado por el mínimo del 4 de noviembre. La siguiente área de soporte importante está en 5.672, punto pivote del 2 de octubre. Al alza, la resistencia más cercana se encuentra en 6.000, número redondo donde se espera una toma de utilidades en el corto plazo por parte de los inversionistas.

Gráfico diario del S&P 500

- El precio del oro se desploma mientras los rendimientos de EE.UU. suben y respaldan al Dólar.

- La victoria decisiva de Trump eleva los rendimientos de EE.UU. y el Dólar a un máximo de cuatro meses, presionando al Oro.

- Se espera un recorte de tasas de la Fed el jueves, lo que podría detener las pérdidas del Bullion.

El oro cayó a un mínimo de tres semanas por debajo de 2.700$ la onza troy el miércoles después de las elecciones presidenciales de EE.UU. de 2024. El candidato republicano, el expresidente Donald Trump, ganó la contienda, fortaleciendo al Dólar y los rendimientos de los bonos del Tesoro de EE.UU. Por lo tanto, el XAU/USD registró pérdidas de más del 2,50% y cotizaba a 2.667$ al momento de escribir.

La incertidumbre de los operadores finalmente ha disminuido, ya que la victoria de Trump no fue tan reñida como se esperaba. Además de esto, el partido republicano completó la barrida roja, logrando la mayoría en el Senado y controlando la Cámara de Representantes.

Por lo tanto, el comercio de Trump se extendió a medida que los participantes del mercado elevaron las acciones estadounidenses a máximos históricos, el Dólar se disparó a un pico de cuatro meses y el rendimiento del Tesoro de EE.UU. se disparó.

Los inversores continuaron digiriendo las perspectivas económicas de EE.UU. La política económica de Trump sugiere imponer aranceles, un déficit fiscal más amplio y menos impuestos. Sus propuestas económicas están en desacuerdo con la lucha de la Fed contra la inflación. Por lo tanto, el banco central de EE.UU. se vería obligado a adoptar un enfoque gradual al flexibilizar la política monetaria.

Mientras tanto, el Índice del Dólar estadounidense (DXY), que sigue el desempeño del Dólar frente a seis pares, sube a 105,04 y gana un 1,54%. Los rendimientos, particularmente el cupón de la nota de referencia a 10 años, se dispararon 16 puntos básicos a 4,437%.

Los precios del Bullion también están bajando a medida que los operadores aclaran quién ocupará la Casa Blanca durante los próximos cuatro años, a partir de enero de 2025. Rhona 0' Connell, analista de Stone X, dijo: "Una clara victoria presidencial cuando el mercado ha estado valorando un resultado disputado, la eliminación de un elemento de riesgo, los intercambios de Trump incluyen el fortalecimiento del dólar esta mañana, y la combinación de los dos ha llevado al oro a la baja."

El calendario económico de EE.UU. incluirá la decisión de política monetaria de la Reserva Federal (Fed) del jueves. Se espera que el banco central reduzca los costos de los préstamos en 25 puntos básicos al rango de 4,50%-4,75%.

Resumen diario de los mercados: El precio del oro se desploma también por el aumento de los rendimientos reales de EE.UU.

- Los precios del oro retrocedieron bruscamente además de los elevados rendimientos reales de EE.UU., que se correlacionan inversamente con el Bullion. Los rendimientos reales subieron 15 puntos básicos a 2,156%, alcanzando su nivel más alto desde julio de 2024.

- El martes, el calendario económico de EE.UU. reveló que el déficit de la balanza comercial se amplió mientras la actividad empresarial se enfrió ligeramente.

- S&P Global reveló que la actividad de servicios de octubre disminuyó, mientras que el PMI de servicios del Instituto de Gestión de Suministros (ISM) mejoró para el mismo período.

- Los datos de la Junta de Comercio de Chicago, basados en el contrato de futuros de la tasa de fondos federales de diciembre, indican que los inversores estiman una flexibilización de 49 puntos básicos (pbs) por parte de la Fed para fin de año.

Perspectiva técnica del XAU/USD: El precio del oro cae con los vendedores apuntando a 2.650$

El precio del oro retrocedió por debajo de 2.700$ y rompió el máximo diario del 26 de septiembre, convirtiéndose en soporte en 2.685$. Esto desencadenó un movimiento hacia la región de 2.650$, que, si se rompe, expondría la media móvil simple (SMA) de 50 días en 2.635$. Una ruptura a la baja podría exponer 2.600$.

Por otro lado, si los compradores elevan el XAU/USD por encima de 2.700$, el metal dorado podría consolidarse alrededor de esa área. Pero si superan el máximo del 23 de octubre en 2.758$, el oro podría probar el máximo histórico de 2.790$ en el corto plazo.

El momentum favorece a los vendedores, aunque la tendencia alcista sigue intacta. El Índice de Fuerza Relativa (RSI) se volvió bajista después de caer más pronunciadamente por debajo de su línea neutral.

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

- El AUD/USD cae después de que Donald Trump gana las elecciones presidenciales de EE.UU.

- La victoria republicana genera preocupaciones sobre una guerra comercial con China, pesando sobre el AUD.

- La postura de línea dura del RBA podría limitar las pérdidas del AUD

El par AUD/USD se desplomó un 1,25% a 0.6555 el miércoles después de que la victoria de Donald Trump en las elecciones presidenciales de EE.UU. generara entusiasmo por el Dólar estadounidense. Los temores de una guerra comercial con China, alimentados por la victoria republicana, pesaron sobre el Dólar australiano.

Sin embargo, la postura de línea dura del Banco de la Reserva de Australia (RBA) podría limitar las pérdidas del AUD, ya que esta semana la Gobernadora Michelle Bullock destacó la necesidad de mantener las tasas en niveles restrictivos para controlar la inflación.

Resumen diario de los mercados: El Dólar australiano cae tras la victoria de Trump

- El AUD/USD se desplomó más de 130 pips debido al aumento de la demanda de USD impulsada por las proyecciones de victoria de Trump.

- El Índice del Dólar estadounidense (DXY) se disparó a un máximo de cuatro meses después de que las encuestas a pie de urna indicaran el dominio republicano.

- Los republicanos están listos para controlar la Cámara y el Senado, lo que genera preocupaciones sobre aranceles y guerras comerciales con China.

- Los temores de gasto deficitario y la reducción de las expectativas de recorte de tasas impulsaron los rendimientos del Tesoro de EE.UU., apoyando al USD.

- Dicho esto, la postura de línea dura del RBA, que enfatiza la necesidad de tasas de interés restrictivas, podría apoyar al AUD.

- La Gobernadora del RBA, Bullock, destacó la importancia de mantener altas tasas de interés para combatir las presiones inflacionarias.

- Las señales de recuperación económica de China limitaron las pérdidas del AUD, llevando a una cobertura de cortos intradía.

Perspectiva técnica del AUD/USD: El par se mueve con impulso bajista, la recuperación se detiene

El Índice de Fuerza Relativa (RSI) está en el área negativa y disminuyendo bruscamente, lo que sugiere que la presión de venta está aumentando. El Indicador de Convergencia/Divergencia de Medias Móviles (MACD) también es bajista, con el histograma plano y rojo. En general, la perspectiva técnica es bajista, y el par podría potencialmente probar el nivel de soporte de 0.6450 si el impulso bajista continúa.

La incapacidad del par AUD/USD para romper por encima de la convergencia de las Medias Móviles Simples (SMA) de 200 y 20 días en aproximadamente 0.6630 señaló una reversión bajista. Este rechazo sugiere que el impulso alcista visto en las últimas semanas se ha agotado, y el par está preparado para más caídas.

El Dólar australiano FAQs

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.

El Banco de la Reserva de Australia (RBA) influye en el Dólar australiano (AUD) fijando el nivel de los tipos de interés que los bancos australianos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés de la economía en su conjunto. El principal objetivo del RBA es mantener una tasa de inflación estable del 2%-3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos en comparación con otros grandes bancos centrales apoyan al AUD, y lo contrario para los relativamente bajos. El RBA también puede utilizar la relajación y el endurecimiento cuantitativo para influir en las condiciones crediticias, siendo la primera negativa para el AUD y la segunda positiva para el AUD.

China es el mayor socio comercial de Australia, por lo que la salud de la economía china influye mucho en el valor del Dólar australiano (AUD). Cuando la economía china va bien, compra más materias primas, bienes y servicios de Australia, lo que aumenta la demanda del AUD y hace subir su valor. Lo contrario ocurre cuando la economía china no crece tan rápido como se esperaba. Por lo tanto, las sorpresas positivas o negativas en los datos de crecimiento chino suelen tener un impacto directo en el Dólar australiano.

El mineral de hierro es la mayor exportación de Australia, con 118.000 millones de dólares al año según datos de 2021, siendo China su principal destino. El precio del mineral de hierro, por lo tanto, puede ser un impulsor del Dólar australiano. Por lo general, si el precio del mineral de hierro sube, el AUD también lo hace, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre cuando el precio del mineral de hierro baja. Los precios más altos del mineral de hierro también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva para Australia, lo que también es positivo para el AUD.

La balanza comercial, que es la diferencia entre lo que un país gana con sus exportaciones y lo que paga por sus importaciones, es otro factor que puede influir en el valor del Dólar australiano. Si Australia produce exportaciones muy solicitadas, su divisa ganará valor exclusivamente por el exceso de demanda creado por los compradores extranjeros que desean adquirir sus exportaciones frente a lo que gasta en comprar importaciones. Por lo tanto, una balanza comercial neta positiva fortalece el AUD, con el efecto contrario si la balanza comercial es negativa.

- El Dólar sube un 0.79% en el día frente al Peso chileno, llegando a máximos no vistos desde el 18 de abril.

- Donald Trump ha superado los 270 votos electorales necesarios para ganar la contienda presidencial.

- El precio del cobre se desploma un 4.87% y alcanza mínimos de casi siete semanas.

El USD/CLP registró un mínimo del día en 956.58, cuando atrajo compradores agresivos que impulsaron la paridad a un máximo de casi siete meses no visto desde el 18 de abril en 974.70. Actualmente, el Dólar estadounidense opera en 962.86 frente al Peso chileno, subiendo un 0.66% el día de hoy.

El Peso chileno extiende pérdidas tras la jornada electoral de Estados Unidos

El expresidente Donald Trump ha conseguido un segundo mandato al frente de la Casa Blanca, obteniendo al momento de escribir, 292 votos electorales frente a los 224 de Kamala Harris. El partido republicano ha ganado 52 asientos en la Cámara Alta, por encima de los 50 necesarios para tener mayoría. En la Cámara de Representantes el partido republicano ha alcanzado 201 asientos frente a los 184 del partido demócrata, acercándose a los 218 para tener mayoría.

En este contexto, el Índice del Dólar presenta una ganancia de un 1.47%, alcanzando máximos no vistos desde el 3 de julio en 105.45.

Por otro lado, el cobre registra una caída de un 4.72%, llegando a mínimos de casi siete semanas en 4.22$ por libra ante la reciente fortaleza del billete verde.

Niveles técnicos en el USD/CLP

El Peso chileno estableció una resistencia temporal en 974.70, cercano al retroceso del 78 6% de Fibonacci. La siguiente zona de resistencia clave la observamos en 990.40, punto pivote del 26 de febrero.

A la baja, el primer soporte está en 940.90, mínimo del 24 de octubre. La siguiente área de soporte importante se encuentra en 894.25, punto pivote del 30 de septiembre.

Gráfico diario del Peso chileno

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

El Dólar estaba preparado para su mayor ganancia diaria desde 2020, impulsado por la victoria de Trump y las crecientes posibilidades de un "Red Sweep". A continuación, se encuentra la reunión de la Fed, donde los inversores esperan ampliamente un recorte de tasas de 25 puntos básicos. Tras la victoria de Trump, el mercado examinará de cerca la postura de la Fed sobre cualquier recorte adicional de tasas.

Esto es lo que necesitas saber el jueves 7 de noviembre:

El Índice del Dólar estadounidense (DXY) subió a máximos de cuatro meses por encima de la barrera de 105.00 gracias a la victoria de Trump y a los mayores rendimientos de EE.UU. La decisión de la Fed sobre las tasas de interés será el centro del debate, seguida de las solicitudes iniciales de subsidio por desempleo semanales y los inventarios mayoristas.

El EUR/USD dio un giro brusco y se desplomó a la región de 1.0680 en respuesta al robusto desempeño del Dólar. Se esperan los resultados de la Balanza Comercial y la Producción Industrial de Alemania, junto con el PMI de Construcción de HCOB en Alemania y la zona euro, así como las Ventas Minoristas en el bloque. Además, se espera que hablen Frank Elderson, Claudia Buch, Philip Lane e Isabel Schnabel del BCE.

El GBP/USD siguió a sus pares de riesgo y rompió por debajo del soporte de 1.2900 tras el fuerte resurgimiento del sesgo alcista en el Dólar estadounidense. La publicación del Índice de Precios de la Vivienda de Halifax precederá la decisión de tasas de interés del BoE y el discurso del gobernador Andrew Bailey.

El USD/JPY avanzó a niveles no vistos desde finales de julio, superando la barrera de 154.00 gracias al intenso sesgo alcista en el Dólar tras la victoria de Trump en las elecciones de EE.UU. Se esperan las ganancias medias en efectivo y las cifras semanales de inversión en bonos extranjeros.

El AUD/USD se desplomó a la vecindad del soporte de 0.6500, donde parece haber surgido algo de contención hasta ahora. Se esperan la Balanza Comercial de Australia, las Aprobaciones de Viviendas Privadas y los Permisos de Construcción en Australia.

Los precios del WTI lograron recuperar algo de equilibrio tras la ruptura temprana de la marca clave de 70.00$ por barril en medio de un dólar más fuerte y el aumento semanal de los inventarios de petróleo crudo de EE.UU., según el informe de la EIA.

Los precios del Oro retrocedieron a mínimos de tres semanas cerca de 2.650$ por onza troy en respuesta a un dólar más firme y mayores rendimientos de EE.UU. en todos los ámbitos. De la misma manera, los precios de la Plata se vendieron bruscamente a mínimos de tres semanas en la región por debajo de 31.00$.

- La victoria de Trump aumenta la expectativa de inflación inducida por políticas, obligando a la Fed a mantener la política restrictiva por más tiempo.

- El FOMC se reúne el jueves con un recorte de 25 puntos básicos ya descontado.

- La economía de EE.UU. sigue creciendo a la par o por encima de la tendencia.

El Índice del Dólar estadounidense (DXY), que mide el valor del USD frente a una cesta de seis divisas, se disparó a un máximo de cuatro meses después de que el ex presidente de EE.UU., Donald Trump, asegurara los votos electorales necesarios para convertirse en el próximo presidente de EE.UU.

El Índice del Dólar estadounidense cotiza por encima de 105,00 el miércoles, el nivel más alto desde principios de julio, tras un fuerte aumento frente a la mayoría de los principales pares. La victoria de Trump ha alimentado las expectativas de sus políticas, incluidas las reducciones de impuestos, el gasto deficitario y los aranceles, que se anticipa que impulsarán la inflación y limitarán a la Reserva Federal (Fed) de implementar una política monetaria más moderada.

Resumen diario de los mercados: El Dólar estadounidense sube tras la victoria de Trump

- Los mercados habían anticipado la victoria ya que el Dólar estadounidense, los rendimientos de los UST y los futuros de acciones de EE.UU. subieron durante la noche, apoyados por el llamado "Trump Trade".

- Esto implica más inflación bajo una presidencia de Trump que de otra manera, obligando a la Fed a mantener la política restrictiva por más tiempo.

- Históricamente, el Dólar estadounidense se ha beneficiado más bajo un presidente republicano, un Senado republicano y una Cámara de Representantes demócrata.

- La reunión de dos días del FOMC comienza el miércoles y debería terminar con el esperado recorte de 25 puntos básicos.

- A pesar de unos datos laborales distorsionados, la economía de EE.UU. está creciendo robustamente y el mercado laboral sigue en buena forma.

- El PMI de servicios del ISM de octubre fue estelar, reflejando un consumo robusto a medida que avanzamos en el cuarto trimestre.

Perspectiva técnica del DXY: El DXY rompe al nivel más alto desde julio

El índice DXY experimentó un aumento a máximos de varios meses, impulsado por indicadores técnicos alcistas. El Índice de Fuerza Relativa (RSI) y el Indicador de Convergencia/Divergencia de Medias Móviles (MACD) se acercan a territorio de sobrecompra, señalando una posible corrección a corto plazo. La significativa acción del precio del miércoles sugiere consolidación antes de un mayor impulso alcista.

Los niveles clave de soporte se encuentran en 104,50, 104,30 y 104,00, mientras que la resistencia se enfrenta en 105,50 y 106,00.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El Peso mexicano se recupera pero sigue siendo volátil; el USD/MXN subió a un máximo anual de 20.80 antes de retroceder.

- Las amenazas arancelarias de Trump mantienen a los mercados mexicanos en vilo; el fallo sobre la reforma judicial amenaza el estado de derecho.

- El recorte de tasas anticipado por la Fed podría influir aún más en la dirección del USD/MXN en los próximos días.

El Peso mexicano recupera algo de terreno frente al Dólar después de alcanzar un mínimo de dos años. Sin embargo, se mantiene estable mientras los inversores digieren la victoria del ex presidente Donald Trump en las elecciones de EE.UU. Al momento de escribir, el USD/MXN se cotiza en 20.10, un 0.12% por encima de su precio de apertura.

La agenda económica de México permaneció ausente, aunque el punto culminante del día fue la discusión en la Corte Suprema de la propuesta del juez Juan Luis González Alcántara Carranca para invalidar algunas partes del proyecto de reforma judicial aprobado por el partido gobernante, Morena, en el Congreso.

La Corte Suprema discutió el proyecto de González y necesitaba al menos ocho votos para su aprobación. Sin embargo, siete magistrados votaron a favor y cuatro en contra. Esto significa que la reforma judicial aprobada en septiembre sigue en vigor, y la primera elección de jueces y magistrados será en junio de 2025.

Aparte de esto, las elecciones presidenciales de EE.UU. eclipsaron la mayoría de las noticias en los mercados financieros. El candidato republicano, el ex presidente Donald Trump, ganó las elecciones de 2024 con al menos 277 votos del Colegio Electoral y lideró la barrida roja, con los republicanos obteniendo la mayoría en el Senado y posiblemente en la Cámara de Representantes.

El USD/MXN se mantuvo volátil durante la sesión, que comenzó con el par exótico subiendo a nuevos máximos anuales de 20.80 antes de retroceder un poco a los tipos de cambio actuales. La retórica dura de Trump contra México mantiene nerviosos a los tenedores de Pesos. Declaró que impondría aranceles del 25% a todas las importaciones de México si el gobierno no desmantelaba los cárteles de la droga.

La agenda económica de EE.UU. permanece vacía durante el día. La Reserva Federal (Fed) comenzó su reunión de dos días que terminaría el jueves. Se espera que la Fed reduzca las tasas en 25 puntos básicos (pb) al rango de 4.50%-4.75%. Después de eso, el presidente de la Fed, Jerome Powell, ofrecerá su habitual conferencia de prensa.

Resumen diario de los mercados: El Peso mexicano cae tras los resultados de las elecciones de EE.UU.

- El USD/MXN sigue a la deriva por la agitación política en México tras la aprobación de la controvertida reforma judicial.

- Los analistas ven una moderación de la inflación en México en octubre, según Reuters.

- Proyectan el Índice de Precios al Consumidor (IPC) en octubre en 4.73% por encima del 4.58% interanual del mes anterior. Sin embargo, se espera que el IPC subyacente disminuya por vigésimo primer mes consecutivo a 3.85% desde 3.91%.

- El martes, el calendario económico de EE.UU. reveló que el déficit de la balanza comercial se amplió mientras la actividad empresarial se enfrió ligeramente.

- S&P Global reveló que la actividad de servicios de octubre disminuyó, mientras que el PMI de servicios del Instituto de Gestión de Suministros (ISM) mejoró para el mismo período.

- Los datos de la Junta de Comercio de Chicago, a través del contrato de futuros de la tasa de fondos federales de diciembre, muestran que los inversores estiman una flexibilización de 49 pb por parte de la Fed para fin de año.

Perspectiva técnica del USD/MXN: El Peso mexicano sigue a la defensiva a pesar de recortar pérdidas anteriores

La tendencia alcista del USD/MXN sigue en juego a pesar de que el par recortó algunas de sus ganancias anteriores. Sin embargo, los compradores necesitan recuperar la cifra psicológica de 20.50 si desean volver a probar los máximos de dos años de 20.80. En ese caso, y una vez despejado ese nivel de resistencia, la siguiente parada sería 21.00. Una ruptura de este último expondrá 22.00, seguido por el máximo del 26 de noviembre de 22.15.

Por el contrario, si el USD/MXN cae más, el primer soporte sería la cifra de 20.00. Una vez superado, la siguiente parada sería el mínimo diario del 24 de octubre de 19.74, antes de la media móvil simple (SMA) de 50 días en 19.66. Una vez superados esos niveles, el siguiente soporte sería el mínimo del ciclo del 4 de octubre de 19.10.

El Peso mexicano FAQs

El Peso mexicano (MXN) es la moneda más comercializada entre sus pares latinoamericanas. Su valor está ampliamente determinado por el desempeño de la economía mexicana, la política del banco central del país, la cantidad de inversión extranjera en el país e incluso los niveles de remesas enviadas por los mexicanos que viven en el extranjero, particularmente en los Estados Unidos. Las tendencias geopolíticas también pueden afectar al MXN: por ejemplo, el proceso de nearshoring (o la decisión de algunas empresas de reubicar la capacidad de fabricación y las cadenas de suministro más cerca de sus países de origen) también se considera un catalizador para la moneda mexicana, ya que el país se considera un centro de fabricación clave en el continente americano. Otro catalizador para el MXN son los precios del petróleo, ya que México es un exportador clave de la materia prima.

El objetivo principal del banco central de México, también conocido como Banxico, es mantener la inflación en niveles bajos y estables (en o cerca de su objetivo del 3%, el punto medio de una banda de tolerancia de entre el 2% y el 4%). Para ello, el banco establece un nivel adecuado de tasas de interés. Cuando la inflación es demasiado alta, Banxico intentará controlarla subiendo las tasas de interés, lo que encarece el endeudamiento de los hogares y las empresas, enfriando así la demanda y la economía en general. Las tasas de interés más altas son generalmente positivas para el Peso mexicano (MXN), ya que conducen a mayores rendimientos, lo que hace que el país sea un lugar más atractivo para los inversores. Por el contrario, las tasas de interés más bajas tienden a debilitar el MXN.

La publicación de datos macroeconómicos es clave para evaluar el estado de la economía y puede tener un impacto en la valuación del peso mexicano (MXN). Una economía mexicana fuerte, basada en un alto crecimiento económico, un bajo desempleo y una alta confianza es buena para el MXN. No solo atrae más inversión extranjera, sino que puede alentar al Banco de México (Banxico) a aumentar las tasas de interés, en particular si esta fortaleza se acompaña de una inflación elevada. Sin embargo, si los datos económicos son débiles, es probable que el MXN se deprecie.

Como moneda de mercado emergente, el Peso mexicano (MXN) tiende a subir durante períodos de riesgo, o cuando los inversores perciben que los riesgos generales del mercado son bajos y, por lo tanto, están ansiosos por participar en inversiones que conllevan un mayor riesgo. Por el contrario, el MXN tiende a debilitarse en momentos de turbulencia del mercado o incertidumbre económica, ya que los inversores tienden a vender activos de mayor riesgo y huir a los refugios seguros más estables.

- El Dow Jones alcanzó un nuevo récord después de que Trump parece estar listo para vencer a Harris en la Casa Blanca.

- Un resultado electoral decisivo está llevando a las acciones a un frenesí con esperanzas de desregulación.

- El Dow Jones sube un 3,6% en la semana con las acciones bancarias liderando la subida.

El Promedio Industrial Dow Jones (DJIA) se disparó a un nuevo récord el miércoles, subiendo a 43.600 después de que el candidato presidencial de EE.UU. parece estar listo para arrebatar la victoria a la nominada demócrata y actual vicepresidenta Kamala Harris. Las acciones están subiendo por las expectativas de movimientos favorables a las acciones por parte del futuro presidente Donald Trump, específicamente esperanzas de una mayor desregulación en el sector bancario.

La elección presidencial de EE.UU. aún no ha terminado, y algunos estados clave tardarán un tiempo antes de que se haga un llamado final, pero los mercados están confiados en que el resultado ha sido decidido, con el candidato republicano y ex presidente Donald Trump listo para ganar 276 votos electorales. Con los republicanos también listos para recuperar tanto el Senado de EE.UU. como el Congreso, los inversores están anticipando un entorno pro-crecimiento con más desregulación, así como recortes de impuestos empresariales adicionales o extendidos.

Noticias del Dow Jones

Alrededor de dos tercios de la junta del Dow Jones está en verde el miércoles. Las empresas cargadas con inventarios físicos y logística como Home Depot (HD) y Nike (NKE) quedaron fuera del derroche post-electoral, con Home Depot cayendo casi un 4% a 385 $ por acción y Nike retrocediendo un 3,5% a 75 $ por acción.

En el extremo superior, Goldman Sachs (GS) y JPMorgan Chase (JPM) alcanzaron la atmósfera superior, subiendo más del 12 % y 10 %, respectivamente. Goldman Sachs está tocando los 595 $ por acción, mientras que JPMorgan Chase supera los 245 $ por acción.

Pronóstico de precio del Dow Jones

Una inclinación alcista firme en las velas diarias del Dow Jones deja a los vendedores en corto con mucho potencial pero pocas oportunidades. El DJIA se ha estirado firmemente en territorio de récords frescos al norte de 43.600, pero la falta de señales técnicas significativas para un cambio de tendencia hace que el momento de una entrada en corto sea un proceso peligroso.

Un retroceso a la baja mientras los operadores de acciones se calman después de los resultados electorales podría fácilmente enviar la acción del precio de vuelta a la media móvil exponencial (EMA) de 50 días cerca de 41.970. Sin embargo, la presión a la baja primero necesitará arrastrar las ofertas de vuelta a la tierra cerca de 43.200.

Gráfico diario del Dow Jones

El Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- Los indicadores técnicos envían señales de debilitamiento de los alcistas, con el RSI en territorio de sobreventa y el MACD mostrando barras verdes decrecientes.

- El soporte de la SMA de 20 días ha desaparecido.

El mercado del EUR/GBP del miércoles ha estado dominado por pérdidas significativas, extendiendo una tendencia bajista que ha durado las últimas siete sesiones de negociación. Este impulso a la baja ha empujado al par por debajo de su media móvil simple (SMA) de 20 días y hasta su punto más bajo en más de una semana.

Los indicadores técnicos presentan una perspectiva matizada. El Índice de Fuerza Relativa (RSI), que mide la fuerza o debilidad de los movimientos de precios, ha caído en territorio negativo y su trayectoria descendente indica un aumento en la presión de venta. El valor actual del RSI de 45 lo coloca en la zona negativa. El indicador de Convergencia/Divergencia de Medias Móviles (MACD), un indicador de seguimiento de tendencia, muestra barras de histograma verdes decrecientes. Esto sugiere que la presión de compra está disminuyendo.

El cruce EUR/GBP se desplomó y perdió la media móvil simple (SMA) de 20 días, lo que indica una posible tendencia a la baja. Esta caída empujó al cruce a su punto más bajo en más de una semana, lo que sugiere aún más un sentimiento bajista. Los soportes ahora se alinean en 0.8330, 0.8315 y 0.8300.

Gráfico diario del EUR/GBP

- El GBP/USD rompe el nivel clave de 1.2850; apunta al soporte de la SMA de 200 días en 1.2811.

- Un cierre por debajo de la SMA de 200 días puede llevar a más pérdidas, con el próximo soporte en 1.2664.

- El impulso del RSI apunta a un control bajista mientras las consecuencias de las elecciones presionan a la Libra.

La Libra esterlina se desplomó más del 1,20% frente al Dólar estadounidense el miércoles después de que el ex presidente de EE.UU., Donald Trump, ganara las elecciones presidenciales de 2024. Los temores de aranceles y políticas proteccionistas pesaron sobre el Cable, que está teniendo su peor pérdida diaria desde el 3 de octubre. Al momento de escribir, el GBP/USD cotiza en 1.2881 después de alcanzar un máximo diario de 1.3047.

Pronóstico del precio del GBP/USD: Perspectiva técnica

El GBP/USD finalmente rompió por debajo del área de 1.2850 y alcanzó un mínimo diario de 1.2833 pero aún no probó la media móvil simple (SMA) de 200 días de 1.2811. Si el par logra un cierre diario por debajo de la SMA de 200 días, esto consolidará su sesgo bajista, abriendo la puerta para probar 1.2800. El GBP/USD extendería sus pérdidas una vez despejado, y el próximo soporte se vería en 1.2664, el mínimo del 8 de agosto, seguido por la marca de 1.2600.

Para un escenario alcista, el GBP/USD debe superar la cifra de 1.2900 y la SMA de 100 días en 1.2985.

El impulso, medido por el Índice de Fuerza Relativa (RSI), indicó más a la baja. El RSI hizo un giro en U, cayendo más pronunciadamente, una indicación de que los vendedores están a cargo.

Gráfico del precio del GBP/USD – Diario

Libra esterlina PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Libra esterlina (GBP) frente a las principales monedas hoy. Libra esterlina fue la divisa más fuerte frente al Euro.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 1.89% | 1.16% | 1.77% | 0.78% | 0.97% | 0.71% | 1.45% | |

| EUR | -1.89% | -0.72% | -0.12% | -1.08% | -0.91% | -1.16% | -0.42% | |

| GBP | -1.16% | 0.72% | 0.60% | -0.37% | -0.19% | -0.44% | 0.30% | |

| JPY | -1.77% | 0.12% | -0.60% | -0.98% | -0.80% | -1.06% | -0.31% | |

| CAD | -0.78% | 1.08% | 0.37% | 0.98% | 0.18% | -0.07% | 0.67% | |

| AUD | -0.97% | 0.91% | 0.19% | 0.80% | -0.18% | -0.26% | 0.50% | |

| NZD | -0.71% | 1.16% | 0.44% | 1.06% | 0.07% | 0.26% | 0.74% | |

| CHF | -1.45% | 0.42% | -0.30% | 0.31% | -0.67% | -0.50% | -0.74% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Libra esterlina de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el GBP (base)/USD (cotización).

- El Dow Jones repunta un 3.01% en el día.

- El Nasdaq 100 gana un 1.70% el día de hoy.

- El S&P 500 sube un 1.67% al inicio de la jornada del miércoles.

El Dow Jones cotiza en terreno positivo junto con los principales índices accionarios tras el resultado de las elecciones en Estados Unidos.

El Promedio Industrial Dow Jones inició las negociaciones en 42.439, mientras que el índice tecnológico Nasdaq 100 comenzó a operar en 20.081. El S&P 500 inició la sesión en 5.807, en medio de unas elecciones que han dado la victoria al candidato republicano, Donald Trump.

El Dow Jones establece un nuevo máximo histórico tras la elección de Donald Trump como presidente de Estados Unidos

El Promedio Industrial Dow Jones presenta una subida de un 3.01% diario, cotizando al momento de escribir en 43.453, alcanzando un nuevo máximo histórico en 43.622.

En este contexto, los inversionistas reflejan su confianza en los índices americanos en sintonía con el Índice del Dólar (DXY), el cual se ha disparado un 1.77% para cotizar sobre 105.25, llegando a máximos no vistos desde el 3 de julio en 105.45.

El partido republicano ha obtenido el control del Senado, por lo que es altamente probable que impulse con rapidez la agenda arancelaria de Donald Trump.

El Nasdaq 100 reacciona al alza en medio de una “ola roja” electoral

El índice tecnológico Nasdaq 100 gana un 2.09% el día de hoy, alcanzando máximos no vistos desde el 11 de julio en 20.645, impulsado por Tesla (TSLA), que sube un 13.46% al inicio de la jornada.

De acuerdo con información más reciente, el partido republicano ha conseguido los 50 escaños que le otorgan la mayoría en la Cámara Alta. Mientras tanto, en la Cámara de Representantes se mantiene una clara ventaja de 198 asientos republicanos frente a los 180 demócratas, aunque se necesitan 218 asientos para conseguir la mayoría.

Por otro lado, las acciones de TSLA se han visto favorecidas el día de hoy con un repunte de un 13.46%, alcanzando máximos no vistos desde el 20 de julio en 289.59$. La apreciación de sus títulos se debe al apoyo que ha mostrado el fundador de TSLA, Elon Musk, a la campaña de Donald Trump, participando en actos de campaña y manteniendo una cercanía con el ahora presidente electo.

El S&P 500 cotiza en terreno positivo impulsado por Discover Financial Services

El índice bursátil S&P 500 opera con una ganancia de un 1.67% al inicio de las negociaciones del miércoles, llegando a un nuevo máximo histórico en 5.291, tras una jornada electoral en la que Donald Trump se ha declarado vencedor.

Discover Financial Services (DFS) registra una subida en el precio de sus acciones de un 19.46%, estableciendo un nuevo máximo histórico en 188.23$, reflejando así la confianza de los inversores en la dirección de la compañía. En la misma sintonía, los títulos de Synchrony Financial (SYF) repuntan un 16.70%, cotizando al momento de escribir sobre 66.21$, registrando un nuevo máximo histórico en 66.95$.

Los inversores centrarán su atención en la decisión de tipos por parte de la Reserva Federal el día de mañana, el consenso espera un recorte de 25 puntos básicos, desde 5.00% a un 4.75%.

Análisis técnico del Dow Jones

El Promedio Industrial Dow Jones estableció un soporte de corto plazo ubicado en 41.641, punto pivote del 4 de noviembre. El siguiente nivel de soporte lo observamos en 39.989, punto pivote del 11 de septiembre.

Al alza, la resistencia más cercana la observamos en 44.000, número redondo donde se espera que los inversores realicen una toma de utilidades.

Gráfico diario del Dow Jones

El Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

TDS espera que el MPC reduzca la tasa del Banco en 25 puntos básicos con una mayoría de 7-2, y deje la orientación relativamente sin cambios, lo que implica un enfoque cauteloso para futuros recortes. El tratamiento del MPC del presupuesto reciente tendrá importantes consecuencias para la interpretación del mercado de los futuros movimientos de política. Un recorte del BoE está bien descontado y es poco probable que sea un gran impulsor de la Libra esterlina. Es probable que los mercados sigan digiriendo los resultados de las elecciones de EE.UU., señalan los analistas de TDS.

Tres escenarios a considerar

"De línea dura (20%, +10pb, +15pb, +0,40%). El MPC toma las estimaciones del OBR sobre el impacto del presupuesto al pie de la letra, y aumenta la inflación y el crecimiento más de lo que esperamos. Recorta las tasas, deja la orientación sin cambios, pero el tamaño de las mejoras en el crecimiento y la inflación en el horizonte de previsión sugiere un ritmo más lento de recortes de tasas."

"Caso base (70%, -6pb, -8pb, -0,10%). El MPC recorta las tasas en una votación de 7-2 y mantiene su orientación cautelosa de que es probable que los recortes continúen, pero sin ninguna señal clara de tiempo, dejando una pausa en diciembre firmemente sobre la mesa. Las proyecciones incorporan un impacto menos preocupante de la inflación del presupuesto reciente, con una inflación más suave en el Año 1, y proyecciones en gran medida sin cambios en otros lugares. La inflación del Año 2 y del Año 3 se mantiene por debajo del objetivo del 2%."

"Dovish (10%, -10pb, -15pb, -0,50%). El MPC recorta las tasas en una votación más definitiva de 8-1 o 9-0, y señala la rápida reciente disminución de la inflación como una razón para estar preparado para más recortes en el futuro. Aunque no hay una señal explícita de un recorte en diciembre, el tono deja la puerta bien abierta para un recorte entonces, y en reuniones posteriores."

El Dólar estadounidense se ha disparado este miércoles a nuevos máximos de 17 meses frente al Peso colombiano en 4.456,15, después de haber probado un mínimo intradía en 4.415,99.

El USD/COP cotiza al momento de escribir sobre 4.432,08, ganando un 0.34% en lo que llevamos de jornada.

El Peso colombiano sufre con el triunfo de Trump en las elecciones de Estados Unidos

- El Peso colombiano ha caído hoy a su precio más bajo desde el 31 de mayo de 2023. En esa fecha, el USD/COP llegó a un máximo de 4.463,51.

- Los republicanos se han impuesto en las elecciones estadounidenses celebradas ayer martes, alcanzando un total de 277 votos electorales frente a los 224 conseguidos por los demócratas.

- Donald Trump ha comparecido ante los medios, augurando un era dorada para Estados Unidos y señalando que va a sellar las fronteras del país y solo dejará entrar a inmigrantes de manera legal.

- La economía colombiana podría sufrir por un aumento en los aranceles de los productos colombiano, aunque aún está por determinar cómo de restrictiva será la política arancelaria.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El EUR/JPY retrocede hacia la línea de tendencia de la reciente recuperación desde los mínimos de septiembre.

- Si rompe al alza, podría iniciar una extensión hacia un objetivo en los 169, el MACD es bajista, sin embargo.

El EUR/JPY continúa su retroceso hacia la línea de tendencia (línea discontinua en el gráfico) de la recuperación de septiembre-octubre.

El par está en una tendencia alcista a corto y mediano plazo, lo que, dado el axioma del análisis técnico de que "la tendencia es tu amiga", se favorece para continuar al alza.

Gráfico diario del EUR/JPY

Una ruptura por encima de 166.69 (máximo del 31 de octubre) probablemente confirmaría dicha continuación al alza.

La resistencia en 167.96 (máximo del 30 de julio) podría proporcionar un objetivo inicial y actuar como una barrera para una mayor subida.

El objetivo mínimo para la ruptura del rango, sin embargo, se encuentra más alto, en 169.68, la extrapolación de Fibonacci del 61,8% de la altura del rango al alza (rectángulo sombreado en naranja).

El Convergencia/Divergencia de Medias Móviles (MACD) amenaza con cruzar por debajo de su línea de señal, sin embargo, es una señal ligeramente bajista que podría indicar una mayor debilidad a corto plazo para el par.

También hay una brecha abierta justo por debajo del precio que solo es visible en los gráficos intradía en 164.90. Las brechas tienden a llenarse. Si es así, podría haber más debilidad en el horizonte, con el precio cayendo al fondo de la brecha abierta en 164.45.

- El precio de la Plata cae por debajo de 31.00$ ya que la victoria de Trump reduce su atractivo como refugio seguro.

- Los mayores rendimientos del Tesoro de EE.UU. y el Dólar estadounidense han pesado sobre el precio de la Plata.

- Los inversores se centrarán en los comentarios de la Fed para obtener pistas sobre el impacto de la victoria de Trump en la senda de las tasas de interés.

El precio de la Plata (XAG/USD) enfrenta una caída masiva tras la victoria aplastante del candidato republicano Donald Trump, bajando casi un 5% y cayendo por debajo de 31.00$ en la sesión norteamericana del miércoles. El metal blanco se debilita ya que los inversores esperan que Trump busque una tregua entre Rusia y Ucrania. Un alto el fuego de más de dos guerras entre Rusia y Ucrania mejorará el sentimiento del mercado global.

El derramamiento de sangre entre Rusia y Ucrania fue una de las razones detrás del rally de la Plata, desde un mínimo de 18.00$ hasta un máximo de más de una década de alrededor de 35.00$ en los últimos dos años. Históricamente, el escenario de tensiones geopolíticas es favorable para los metales preciosos, como la Plata, ya que mejora su atractivo como refugio seguro.

Mientras tanto, una fuerte fortaleza del Dólar estadounidense (USD) y los rendimientos de los bonos también han pesado sobre la Plata. El Índice del Dólar estadounidense (DXY), que mide el valor del Dólar frente a seis monedas principales, registra un nuevo máximo de cuatro meses de 105.30. Los rendimientos del Tesoro de EE.UU. a 10 años se disparan cerca del 4.45%. Los mayores rendimientos de los activos que devengan intereses aumentan el coste de oportunidad de mantener una inversión en activos que no generan rendimiento, como la Plata.

Dólar estadounidense PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Dólar estadounidense (USD) frente a las principales monedas hoy. El Dólar estadounidense fue la divisa más fuerte frente al Euro.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 1.96% | 1.26% | 1.82% | 0.78% | 1.25% | 0.93% | 1.45% | |

| EUR | -1.96% | -0.67% | -0.13% | -1.15% | -0.69% | -1.02% | -0.50% | |

| GBP | -1.26% | 0.67% | 0.54% | -0.47% | -0.02% | -0.35% | 0.18% | |

| JPY | -1.82% | 0.13% | -0.54% | -1.01% | -0.56% | -0.90% | -0.36% | |

| CAD | -0.78% | 1.15% | 0.47% | 1.01% | 0.46% | 0.13% | 0.65% | |

| AUD | -1.25% | 0.69% | 0.02% | 0.56% | -0.46% | -0.33% | 0.20% | |

| NZD | -0.93% | 1.02% | 0.35% | 0.90% | -0.13% | 0.33% | 0.53% | |

| CHF | -1.45% | 0.50% | -0.18% | 0.36% | -0.65% | -0.20% | -0.53% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Dólar estadounidense de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Yen japonés, el cambio porcentual que se muestra en el cuadro representará el USD (base)/JPY (cotización).

De cara al futuro, los inversores se centrarán en la decisión de tasas de interés de la Reserva Federal (Fed), que se anunciará el jueves. Se anticipa ampliamente que la Fed recorte las tasas de interés en 25 puntos básicos (pb) hasta el 4.50%-4.75%, según la herramienta CME FedWatch. Los inversores se centrarán en los comentarios de la Fed sobre el impacto de la victoria de Trump en las perspectivas de inflación y la orientación de las tasas de interés.

Trump prometió reducir los impuestos corporativos y aumentar los aranceles de importación en un 10% de manera universal, excepto China, que se espera enfrente aranceles aún más altos.

Análisis técnico de la Plata

El precio de la Plata extiende su caída por debajo de 31.00$ después de deslizarse por debajo del soporte horizontal trazado desde el máximo del 21 de mayo de 32.50$. La tendencia a corto plazo del precio de la Plata se ha vuelto bajista ya que ha caído por debajo de la Media Móvil Exponencial (EMA) de 50 días, que se negocia alrededor de 31.60$.

El activo podría encontrar soporte cerca de la línea de tendencia ascendente alrededor de 29.00$, trazada desde el mínimo del 28 de febrero de 22.30$.

El Índice de Fuerza Relativa (RSI) de 14 días cae cerca de 40.00. Si el RSI (14) cae por debajo de 40.00, se desencadenará un impulso bajista.

Plata gráfico diario

- GBP/CAD cae al límite inferior de un patrón de precios bajista.

- Una ruptura clara a la baja podría indicar el inicio de un nuevo ciclo de tendencia descendente.

GBP/CAD cae a la línea del límite inferior de un patrón de Cuña Ascendente y al nivel de la media móvil simple (SMA) de 50 días (roja) en alrededor de 1.7826. Las Cuñas Ascendentes suelen ser patrones bajistas, sin embargo, no hay forma de confirmar que este sea tal patrón, aunque se parece mucho a uno.

Gráfico Diario GBP/CAD

Una ruptura decisiva por debajo de la línea del límite inferior podría ver una caída hasta el nivel de la SMA de 200 días en torno a 1.7487. Una mayor tendencia bajista podría llevar a un movimiento a la baja hasta un objetivo en 1.7364.

Una ruptura por debajo de la línea roja discontinua en el gráfico en el mínimo clave del swing del 3 de octubre en 1.7719 proporcionaría una confirmación más sólida de una ruptura y reversión en la tendencia alcista a medio plazo.

GBP/CAD rompió temporalmente por encima de la barandilla superior del patrón de Cuña Ascendente en varias ocasiones (círculos azules en el gráfico) el 20 de septiembre y el 1 de noviembre. Esto podría ser una señal de agotamiento alcista y una advertencia temprana de una reversión inminente.

El indicador de impulso de Convergencia/Divergencia de Medias Móviles (MACD) ha estado plano recientemente, pero parece estar listo para romper a la baja, una señal levemente bajista en el gráfico.

El ex presidente Donald Trump está en camino a la Casa Blanca nuevamente, con los votos restantes en Pensilvania no siendo suficientes para que Harris tome un estado que parece esencial para el camino a la Casa Blanca para los demócratas. Con Pensilvania perdida, Associated Press acaba de declarar la elección para Trump, señalan los analistas de FX de MUFG.

Trump gana con la reacción del FX como se esperaba hasta ahora

"El EUR/USD está ahora un 1,9% más bajo y vemos margen para que esta caída se extienda aún más desde aquí. Si acaso, este resultado electoral parece más cercano a una victoria aplastante en comparación con lo cerca que se anticipaba que estaría esta elección. Las cifras parecen mostrar que Trump ganará más de 300 votos del colegio electoral, lo que será un gran respaldo a las políticas en las que ha estado haciendo campaña. Trump ganó 304 votos del colegio electoral en 2016, pero una diferencia clave en 2024 es que Trump está en camino de ganar el voto popular, lo que reforzará la determinación de Trump de implementar las políticas en las que hizo campaña."

"Se informa que pronto escucharemos a Trump, lo que podría ocurrir antes de una declaración oficial sobre su victoria, pero eso no importará en esta ocasión. Harris ha indicado que no hablará a la nación hasta mañana, cuando, por supuesto, concederá la derrota. Indicamos en nuestro FX Outlook en octubre y noviembre que una victoria de Trump llevaría a un potencial 7-8% de fortalecimiento del dólar estadounidense en relación con las previsiones si Harris ganaba. Eso implicaba que el EUR/USD caería por debajo del nivel de 1.0500 (a alrededor de 1.0300-1.0400) para finales de este año."

"También sugerimos una posible ganancia inicial para el dólar durante las primeras 24 horas de 2-3% y el DXY hasta ahora ha subido cerca de un 1,9%. El tipo de discurso que Trump dé cuando hable esta noche puede proporcionar alguna señal de enfoque inicial de políticas, pero no hay razón para no creer que se centrará en políticas de recorte de impuestos (si los republicanos ganan la Cámara); aranceles comerciales y deportaciones. Todo inflacionario y, por lo tanto, probablemente elevará los rendimientos y el dólar estadounidense."

- El petróleo crudo cae más del 2,5% tras el resultado de las elecciones presidenciales de EE.UU.

- La tormenta tropical Rafael se desvanece en el fondo mientras Trump asegura un nuevo mandato como presidente de EE.UU.

- El Índice del Dólar estadounidense sube firmemente y gana casi un 2% el miércoles.

El petróleo crudo baja y cae casi un 3% el miércoles tras el resultado de las elecciones presidenciales de EE.UU., que favorecieron al ex presidente Donald Trump. Una de las promesas de Trump en la campaña previa a las elecciones fue apoyar y abrir más perforaciones de petróleo para convertirse en un mayor productor neto. Esto crearía otro desequilibrio en los mercados entre la oferta y la demanda, con los precios del petróleo probablemente cotizando por debajo de los niveles actuales.

El Índice del Dólar estadounidense (DXY), que sigue el rendimiento del Dólar frente a otras seis divisas, sube y gana casi un 2% el miércoles, no solo porque Donald Trump ha asegurado un nuevo mandato. El hecho de que los republicanos tengan la posibilidad de controlar la Cámara de Representantes después de obtener el control del Senado significa que Trump tendría el control total del sistema de decisiones y podría implementar varios paquetes, reformas y aranceles sin problemas.

Al momento de escribir, el petróleo crudo (WTI) cotiza a 69,70 $ y el Brent crudo a 73,44 $.

Noticias sobre el petróleo y los mercados: Elementos alcistas ayudando