- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

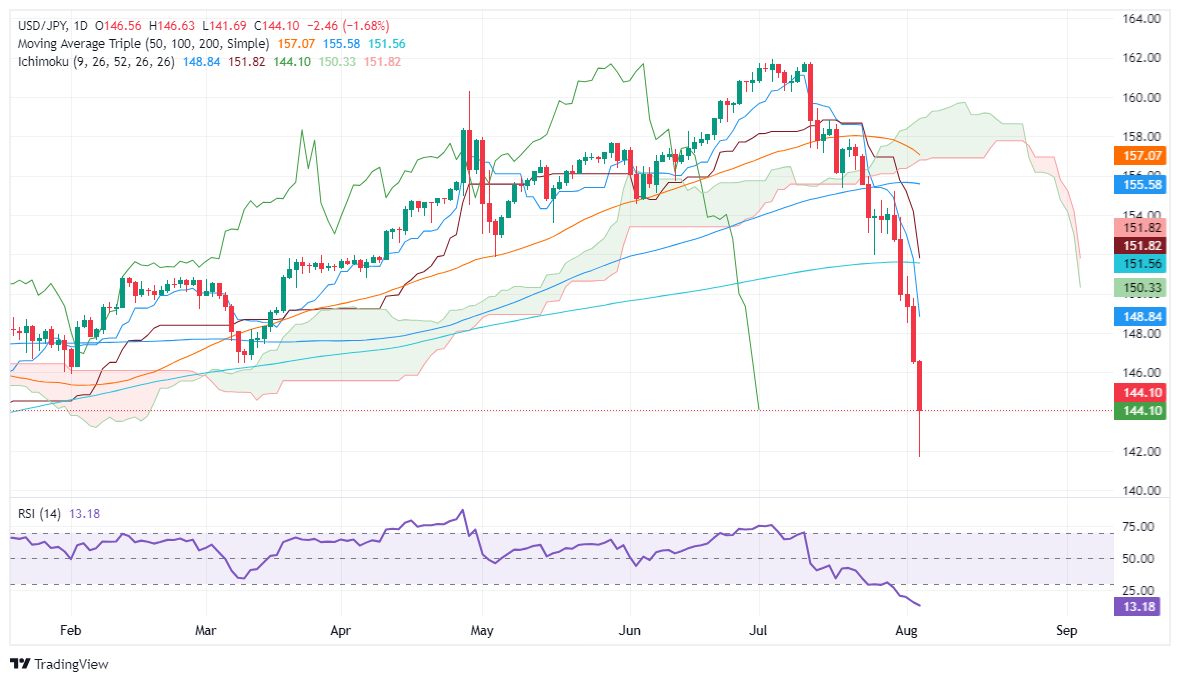

- El USD/JPY cae más del 4,90% hasta un mínimo de 141,69 durante la sesión asiática antes de rebotar a 144,16.

- Perspectiva técnica: Sesgo bajista con potencial para un movimiento de reversión a la media, ya que el RSI indica sobreextensión.

- Niveles clave de resistencia: 145,00, mínimo del 1 de febrero en 145,89 y nivel del 11 de marzo en 146,48.

- Niveles clave de soporte: 144,00, mínimo del pivote del 9 de enero en 143,42 y mínimo del 5 de agosto en 141,69.

El Yen japonés extendió su repunte el lunes, registrando más del 1,63% de ganancias. Esto hizo que el USD/JPY cayera más del 4,90% durante la sesión asiática hasta un mínimo de 141,69 antes de recortar algunas pérdidas y recuperar la marca de 144,00. Al momento de escribir, el USD/JPY opera en 144,16, prácticamente sin cambios al inicio de la sesión asiática del martes.

Pronóstico del precio del USD/JPY: Perspectiva técnica

El USD/JPY tiene un sesgo bajista pero ha encontrado un fondo en torno a 141,69. Una vez alcanzado, los compradores emergieron en el fondo y elevaron el tipo de cambio desde la sesión media de Norteamérica. El último impulso vio los precios al contado por encima de 144,00, ya que el momentum muestra que la tendencia bajista está sobreextendida, como lo indica el Índice de Fuerza Relativa (RSI).

Como el RSI se encuentra por debajo de 20, el par está sujeto a un movimiento de reversión a la media.

Si el USD/JPY sube por encima de 145,00, la siguiente resistencia será el mínimo del 1 de febrero en 145,89. Una vez superado, el nivel del 11 de marzo en 146,48 emerge, seguido por la marca de 147,00.

Por el contrario, si el USD/JPY extiende sus pérdidas por debajo de 144,00, el siguiente soporte sería el mínimo del pivote del 9 de enero en 143,42, antes del mínimo del 5 de agosto en 141,69.

USD/JPY Acción del Precio – Gráfico Diario

Yen japonés PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Yen japonés (JPY) frente a las principales monedas hoy. Yen japonés fue la divisa más fuerte frente al Franco suizo.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.00% | -0.01% | -0.06% | -0.02% | 0.02% | 0.10% | 0.03% | |

| EUR | 0.00% | 0.03% | -0.05% | -0.02% | 0.02% | 0.04% | 0.04% | |

| GBP | 0.00% | -0.03% | -0.07% | -0.03% | -0.00% | 0.03% | 0.02% | |

| JPY | 0.06% | 0.05% | 0.07% | 0.02% | 0.08% | 0.08% | 0.27% | |

| CAD | 0.02% | 0.02% | 0.03% | -0.02% | 0.03% | 0.06% | 0.05% | |

| AUD | -0.02% | -0.02% | 0.00% | -0.08% | -0.03% | 0.04% | 0.03% | |

| NZD | -0.10% | -0.04% | -0.03% | -0.08% | -0.06% | -0.04% | 0.04% | |

| CHF | -0.03% | -0.04% | -0.02% | -0.27% | -0.05% | -0.03% | -0.04% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Yen japonés de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el JPY (base)/USD (cotización).

- La Plata cae por debajo de la SMA de 100 días (28,67 $), cotizando en 27,23 $ después de alcanzar el mismo.

- Los gráficos técnicos sugieren más caídas de la plata; soportes clave en 27,00 $, SMA de 200 días en 26,02 $.

- Para recuperarse, la Plata necesita recuperar 28,00 $; resistencias en el máximo del 2 de agosto de 29,22 $ y la SMA de 50 días en 29,79 $.

El precio de la Plata extendió sus pérdidas por debajo de la media móvil de 100 días (SMA) de 28,67 $ y ha caído más del 4,50% a medida que el apetito por el riesgo se deterioró tras datos más débiles de Estados Unidos (EE.UU.). Esto reavivó los temores de recesión, ya que el PMI manufacturero del ISM y el informe de Nóminas no Agrícolas decepcionaron a los inversores, quienes acudieron a activos refugio, principalmente bonos del Tesoro de EE.UU. El XAG/USD cotiza en 27,23 $ después de alcanzar un máximo diario de 28,67 $.

XAG/USD Perspectiva técnica

El metal gris cayó a un máximo de tres meses, con los compradores luchando por recuperar el mínimo de julio de 27,31 $, lo que les mantendría esperanzados de precios más altos. Sin embargo, el impulso favorece a los vendedores, como lo muestra el Índice de Fuerza Relativa (RSI), cerca de alcanzar condiciones de sobreventa en entornos de negociación normales.

Si el XAG/USD cae y cierra por debajo de 27,00 $, los compradores estarán presionados para mantener el soporte en la SMA de 200 días en 26,02 $. Si se rompe, los vendedores llevarán los precios al contado de la plata al último mínimo del ciclo en 24,33 $, el mínimo del 27 de marzo.

Por el contrario, si los compradores recuperan 28,00 $, la siguiente resistencia sería el pico del 2 de agosto en 29,22 $. Se espera un mayor alza una vez despejado, con la siguiente área de suministro en la SMA de 50 días en 29,79 $.

Plata Acción del Precio – Gráfico Diario

- Walt Disney (DIS) registra una pérdida de un 1.88%, al cierre de la sesión.

- El consenso del mercado espera ingresos por 23.08 mil millones de dólares y una ganancia por acción de 1.2 $.

- La compañía tiene planes de reducir costos eliminando algunos empleos.

Las acciones de Walt Disney (DIS) marcaron un mínimo en 86.45 $ al inicio de la jornada, atrayendo compradores que llevaron la acción a un máximo del día en 89.56 $. Al momento de escribir, las acciones de DIS cotizan en 87.74 $, cayendo un 1.88%, el día de hoy.

La empresa planea eliminar personal de Entertainment Television y Nat Geo

Walt Disney Company (DIS) ha eliminado más de 7.000 puestos laborales desde que Bob Iger asumió la posición de director general de la compañía en 2022. En un intento por disminuir costos, se considera suprimir 140 posiciones adicionales en la división Disney Entertainment Television, que representa el 2% del personal.

La firma ha decepcionado en sus últimos cuatro reportes de ganancias, al presentar ingresos menores a los esperados. El consenso de los analistas espera que Walt Disney dé a conocer el próximo miércoles ingresos por 23.08 mil millones de dólares y una ganancia por acción de 1.2 $.

Niveles técnicos en Walt Disney Company

Las acciones de DIS establecieron una resistencia en 106.64 $, dado por el retroceso al 78.6% de Fibonacci. El soporte clave se encuentra en 78.73 $, mínimo del 2 de octubre. El Índice de Fuerza Relativa se encuentra en 31, mostrando niveles de sobreventa en la acción y confirmando la fuerte perspectiva bajista de la acción.

Gráfica semanal de Walt Disney

El Dólar Australiano (AUD) podría continuar debilitándose; no está claro si tiene suficiente impulso para romper el soporte significativo en 0.6425, señalan los analistas de FX del Grupo UOB Quek Ser Leang y Lee Sue Ann.

El AUD está listo para probar el soporte en 0.6425

VISIÓN A 24 HORAS: "Es muy poco probable que el soporte significativo en 0.6425 se vea amenazado. Nuestra expectativa de que el AUD se debilitara más el pasado viernes fue incorrecta, ya que rebotó hasta un máximo de 0.6547. El AUD luego retrocedió y cerró modestamente más alto en 0.6515 (+0.15%). El tono subyacente aún parece un poco suave. Hoy, esperamos que el AUD baje, posiblemente cayendo por debajo del mínimo de la semana pasada de 0.6480. Es muy poco probable que el soporte significativo en 0.6425 se vea amenazado. La resistencia está en 0.6515, seguida de 0.6535."

VISIÓN A 1-3 SEMANAS: "Nuestra actualización del pasado viernes (02 de agosto, par en 0.6490) sigue siendo válida. Como se destacó, aunque el AUD podría continuar debilitándose, no está claro si tiene suficiente impulso para romper el soporte significativo en 0.6425. En general, solo una ruptura de 0.6550 (sin cambio en el nivel de 'resistencia fuerte' desde el pasado viernes) significaría que la debilidad del AUD que comenzó a mediados de julio ha llegado a su fin."

Se espera que el Dólar neozelandés (NZD) cotice en un rango entre 0.5915 y 0.5965. La debilidad del NZD de dos semanas ha terminado; la fase de recuperación actual podría extenderse a 0.5990, señalan los analistas de FX del Grupo UOB Quek Ser Leang y Lee Sue Ann.

El NZD está listo para probar 0.5915 a corto plazo

VISIÓN A 24 HORAS: "El pasado viernes, esperábamos que el NZD cotizara en un rango lateral de 0.5915/0.5955. Sin embargo, el NZD subió a 0.5985 y luego retrocedió para cerrar en 0.5957 (+0.11%). La acción del precio probablemente sea parte de una fase de operación en rango. Hoy, esperamos que el NZD cotice entre 0.5915 y 0.5965."

VISIÓN A 1-3 SEMANAS: "El pasado jueves (01 de agosto, spot en 0.5950), indicamos que 'la reciente debilidad del NZD de dos semanas ha terminado.' También indicamos que 'la fase de recuperación actual podría extenderse a 0.5990.' Posteriormente, el NZD probó el nivel de 0.5985 dos veces. Aunque la recuperación parece estar desvaneciéndose, continuaremos manteniendo la misma opinión mientras 0.5890 (sin cambio en el nivel de 'soporte fuerte') no sea superado."

- La consolidación persiste dentro del rango de 0.5900-0.6000, con indicadores técnicos neutrales.

- El momentum bajista se mantiene intacto, favoreciendo más caídas, pero una ruptura por encima de 0.6000 podría cambiar el sentimiento.

- El volumen se mantiene promedio, con niveles clave de soporte y resistencia acercándose.

En la sesión del lunes, el NZD/USD cayó un 0,40% a 0.5930, extendiendo su patrón de negociación en rango. En el lado positivo, los toros lograron recuperar pérdidas que vieron al par caer por debajo de 0.5900 al inicio de la sesión.

El gráfico diario muestra que el RSI está rondando el 40, lo que indica una falta de dirección clara. El Indicador de Convergencia/Divergencia de Medias Móviles (MACD) continúa tendiendo a la baja, sugiriendo que el momentum bajista se mantiene intacto. Además, el par enfrenta actualmente soporte en 0.5910, una ruptura por debajo de este nivel podría exponer el próximo nivel de soporte en 0.5890. Al alza, la resistencia se encuentra en 0.5980, y una ruptura por encima de este nivel podría señalar una posible reversión en la tendencia.

La perspectiva técnica general para el NZD/USD sigue siendo neutral a bajista. Mientras el par se mantenga en rango, los osos tienen una ligera ventaja. Una ruptura por debajo del soporte o por encima de la resistencia podría desencadenar un movimiento más decisivo. Mientras tanto, el volumen es promedio, con niveles clave de soporte y resistencia acercándose, lo que da neutralidad a la perspectiva técnica.

Gráfico diario del NZD/USD

- El Oro cae a 2.364$, un mínimo de seis días, luego se recupera por encima de 2.400$.

- La agitación del mercado proviene de datos débiles de EE.UU., anticipa un recorte de 50 puntos básicos de la Fed en septiembre.

- El Índice del Dólar estadounidense cae un 0,50% a 102.70; el rendimiento del bono a 10 años del Tesoro de EE.UU. a 3,783%.

- El aumento de las tensiones en Oriente Medio impulsa el Oro; base estadounidense en Irak atacada por misiles.

El precio del Oro cayó más del 1% durante la sesión norteamericana del lunes, pero se recuperó después de alcanzar un nuevo mínimo de seis días de 2.364$ en medio de una venta masiva en los mercados mundiales provocada por los datos más débiles de lo esperado en Estados Unidos (EE.UU.) la semana pasada. El XAU/USD cotiza en 2.407$, con una caída del 1,40%.

Los mercados financieros comenzaron a descontar una posible recesión en EE.UU. Los operadores esperan que la Reserva Federal (Fed) recorte las tasas de interés en 50 puntos básicos en la reunión de septiembre, tras dos informes "malos" que mostraron que la actividad manufacturera se desplomó, según el Instituto de Gestión de Suministros (ISM), mientras que la economía añadió menos personas a la fuerza laboral.

Esto asustó a los inversores, quienes encontraron algo de alivio tras la publicación del PMI de Servicios del ISM, que reveló que la economía continúa expandiéndose a un ritmo más saludable. Después de los datos, el Oro permaneció a la defensiva a pesar de que el Dólar estadounidense se mantuvo en oferta en todos los ámbitos.

El Índice del Dólar estadounidense (DXY), que rastrea el desempeño de seis monedas frente al Dólar estadounidense, cae un 0,50% a 102.70.

Los rendimientos de los bonos del Tesoro de EE.UU. cayeron aún más, con el rendimiento del bono a 10 años bajando un punto básico a 3,783%. Sin embargo, aún rebotó desde los mínimos de varias semanas de 3,667% alcanzados anteriormente en la sesión.

El aumento de las tensiones en Oriente Medio limitó las pérdidas del oro, ya que Israel espera una respuesta de Irán y Líbano tras el asesinato del líder de Hamas a principios de la semana. Sky News Arabia citó fuentes iraquíes cuando reveló que una base estadounidense en Irak fue atacada por varios misiles.

Resumen diario de los motores del mercado: El precio del oro tropieza en medio de temores de recesión

- Un estado de ánimo deteriorado en el mercado seguiría influyendo en los operadores, ya que los temores de una recesión en EE.UU. provocaron una venta masiva entre los principales índices bursátiles.

- La Fed decidió mantener las tasas sin cambios la semana pasada, pero indicó que datos favorables sobre la inflación y un mayor debilitamiento en el mercado laboral podrían provocar acción.

- La semana pasada, los datos desalentadores en EE.UU. asustaron a los inversores, tras el PMI manufacturero del ISM y las Nóminas no Agrícolas.

- Sin embargo, el presidente de la Fed de Chicago, Austan Goolsbee, dijo el lunes que la Fed no reaccionará de forma exagerada a un mes de datos, y la junta seguirá comprometida con su doble mandato.

- Después de los datos, la mayoría de los bancos comenzaron a descontar una política monetaria más agresiva por parte de la Fed. Bank of America espera el primer recorte en septiembre en lugar de diciembre, mientras que Citi y JP Morgan esperan que la Fed baje las tasas en 50 puntos básicos en septiembre y noviembre.

- La herramienta CME FedWatch muestra las probabilidades de un recorte de tasas de la Fed de 50 puntos básicos en la reunión de septiembre en un 85%.

Análisis técnico: El precio del oro cae pero se mantiene por encima de 2.400$

El precio del Oro retrocedió a la media móvil simple (SMA) de 50 días en 2.365$ durante la sesión europea antes de rebotar desde ese nivel y alcanzar la cifra de 2.400$. A pesar de esa recuperación, el momentum aún favorece a los vendedores.

El Índice de Fuerza Relativa (RSI) está a punto de volverse bajista después de caer abruptamente durante los últimos tres días y está a punto de cruzar por debajo de la línea neutral del RSI. Una vez superado, esto podría acelerar las pérdidas del oro.

Si el XAU/USD cae por debajo de 2.400$, la SMA de 50 días podría ser desafiada. Una vez superada, el siguiente soporte sería la SMA de 100 días en 2.340$, seguido del mínimo del 3 de mayo de 2.277$.

Por el contrario, si los compradores recuperan 2.450$, la siguiente resistencia sería el pico del 2 de agosto en 2.477$. Una ruptura de este último expondrá el máximo histórico en 2.483$ antes de 2.500$.

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

En lugar de seguir subiendo, es más probable que la Libra esterlina (GBP) se negocie en un rango entre 1.2740 y 1.2840. El impulso bajista se ha ralentizado; cualquier debilidad adicional de la libra probablemente se limite a una nueva prueba del nivel de 1.2710, señalan los analistas de FX de UOB Group Quek Ser Leang y Lee Sue Ann.

La libra se mueve hacia 1.2840

VISIÓN DE 24 HORAS: "Aunque esperábamos que la GBP se debilitara el pasado viernes, señalamos que ‘las condiciones de sobreventa severa sugieren que cualquier caída adicional probablemente se limite a una prueba de 1.2695.’ La libra se debilitó, pero después de alcanzar un mínimo de 1.2708, se dio la vuelta y se disparó a un máximo de 1.2840. La GBP luego cerró en 1.2805 (+0.55%). El rápido aumento parece estar exagerado, y en lugar de seguir subiendo, es más probable que la libra se negocie en un rango hoy, probablemente entre 1.2740 y 1.2840."

VISIÓN DE 1-3 SEMANAS: "Hemos mantenido una visión negativa sobre la GBP desde el 26 de julio, cuando se negociaba a 1.2855. Después de que la GBP se desplomara el pasado jueves, en nuestra actualización del pasado viernes (02 de agosto, par en 1.2735), indicamos que ‘aunque la acción del precio parece estar exagerada, no se descarta una mayor debilidad de la GBP,’ y ‘el próximo nivel a monitorear es 1.2645.’ La GBP posteriormente cayó a un mínimo de 1.2708 antes de dispararse, casi rompiendo por encima de nuestro nivel de ‘fuerte resistencia’ de 1.2840 (el máximo ha sido 1.2840). El impulso bajista se ha ralentizado con el fuerte rebote. A partir de aquí, aunque seguimos manteniendo una visión negativa sobre la GBP, cualquier debilidad adicional probablemente se limite a una nueva prueba del nivel de 1.2710. Al alza, el nivel de ‘fuerte resistencia’ permanece sin cambios en 1.2840. Una ruptura de este nivel significaría que la GBP no se está debilitando más."

- El AUD/USD cae en medio de un sentimiento bajista persistente, acercándose a un nivel de soporte clave.

- La debilidad económica en Australia intensifica las expectativas de recorte de tasas por parte del RBA.

- Los indicadores técnicos sugieren una posible corrección, pero el impulso bajista sigue siendo dominante.

El Dólar australiano (AUD) encontró algo de presión de venta frente al Dólar estadounidense (USD) el lunes, cayendo un 0.50% a 0.6480. Durante la sesión europea, cayó a su nivel más bajo desde noviembre de 2023 alrededor de 0.6350, ya que los flujos de aversión al riesgo dominaron los mercados, mientras los inversores esperan la decisión del Banco de la Reserva de Australia (RBA) del martes para obtener más dirección.

A pesar de la persistente alta inflación, los datos recientes han señalado debilidades en la economía australiana. Esto ha llevado a los mercados a cambiar sus expectativas de una posible subida de tasas por parte del RBA a un recorte de tasas para fin de año. Se espera que el RBA mantenga las tasas estables en 4,35% en su reunión del martes, pero los inversores estarán monitoreando de cerca la orientación de la política del banco central en busca de cualquier indicio de una postura más moderada.

Motores de los mercados: El Dólar australiano cae mientras los mercados digieren los PMI antes del RBA

- Los PMI de servicios y compuestos de julio de Australia fueron más débiles de lo esperado, con la lectura compuesta cayendo por debajo de 50 por primera vez desde enero.

- El índice mensual de inflación del Instituto de Melbourne mostró una disminución de la inflación dentro del rango objetivo del RBA.

- Se espera que el RBA mantenga una postura de política neutral a pesar de que la inflación sigue por encima de su rango objetivo.

- Lo más destacado será que el RBA publicará nuevos conjuntos de previsiones en su Declaración sobre Política Monetaria, que guiarán a los mercados sobre las próximas apuestas de tasas de interés.

Análisis técnico del AUD/USD: Los bajistas continúan al mando, corrección aún posible

El par AUD/USD continúa negociándose por debajo de sus medias móviles simples clave (SMA de 20, 100 y 200 días), lo que indica un sentimiento bajista prevaleciente. El RSI también sugiere una tendencia bajista, con valores que oscilan entre 30-37 en las sesiones recientes. El MACD mantiene barras rojas, reforzando aún más el impulso negativo.

Sin embargo, el par AUD/USD ha encontrado algo de soporte cerca de los niveles de 0.6480 y 0.6350, que podrían actuar como un suelo temporal. Se anticipa resistencia alrededor de la zona de 0.6560-0.6570, donde la presión de venta ha limitado previamente los repuntes.

El Dólar australiano

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.

El Banco de la Reserva de Australia (RBA) influye en el Dólar australiano (AUD) fijando el nivel de los tipos de interés que los bancos australianos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés de la economía en su conjunto. El principal objetivo del RBA es mantener una tasa de inflación estable del 2%-3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos en comparación con otros grandes bancos centrales apoyan al AUD, y lo contrario para los relativamente bajos. El RBA también puede utilizar la relajación y el endurecimiento cuantitativo para influir en las condiciones crediticias, siendo la primera negativa para el AUD y la segunda positiva para el AUD.

China es el mayor socio comercial de Australia, por lo que la salud de la economía china influye mucho en el valor del Dólar australiano (AUD). Cuando la economía china va bien, compra más materias primas, bienes y servicios de Australia, lo que aumenta la demanda del AUD y hace subir su valor. Lo contrario ocurre cuando la economía china no crece tan rápido como se esperaba. Por lo tanto, las sorpresas positivas o negativas en los datos de crecimiento chino suelen tener un impacto directo en el Dólar australiano.

El mineral de hierro es la mayor exportación de Australia, con 118.000 millones de dólares al año según datos de 2021, siendo China su principal destino. El precio del mineral de hierro, por lo tanto, puede ser un impulsor del Dólar australiano. Por lo general, si el precio del mineral de hierro sube, el AUD también lo hace, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre cuando el precio del mineral de hierro baja. Los precios más altos del mineral de hierro también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva para Australia, lo que también es positivo para el AUD.

La balanza comercial, que es la diferencia entre lo que un país gana con sus exportaciones y lo que paga por sus importaciones, es otro factor que puede influir en el valor del Dólar australiano. Si Australia produce exportaciones muy solicitadas, su divisa ganará valor exclusivamente por el exceso de demanda creado por los compradores extranjeros que desean adquirir sus exportaciones frente a lo que gasta en comprar importaciones. Por lo tanto, una balanza comercial neta positiva fortalece el AUD, con el efecto contrario si la balanza comercial es negativa.

- El Nasdaq 100 registra una caída de 450 puntos, perdiendo un 2.40% el día de hoy.

- NVIDIA (NVDA) presenta una minusvalía de un 6.02%, junto con Intel (INTL) y Mongo DB (MDB) que caen el día de hoy un 6.11% y 5.28%, respectivamente.

- CSX opera a la baja previo a su reporte trimestral.

El Nasdaq 100 abrió a la baja en 18.093, alcanzando mínimos no vistos desde el 2 de mayo en 17.272, encontrando compradores que llevaron el índice a un máximo diario en 18.113. Actualmente, el Nasdaq 100 cotiza en 18.005, perdiendo un 2.40%, diario.

NVIDIA reanuda pérdidas junto con Intel y Mongo DB

Los inversionistas muestran su preocupación ante una posible recesión en la economía estadounidense al liquidar sus posiciones en las principales empresas tecnológicas como NVIDIA, Intel y Mongo DB.

La empresa de semiconductores, NVIDIA, cotiza en 100.76 $, con una pérdida de un 6.17%. En la misma sintonía se encuentra Intel, que opera en 20.05 $ cayendo un 6.11%. La compañía enfocada en gestionar bases de datos, Mongo DB, también está siendo castigada por los inversores al caer un 5.28%, cotizando en 220.23 $.

CSX Corporation (CSX), firma dedicada a carga y logística, publicará su reporte de ganancias al cierre del mercado. Se espera que tenga ingresos por 3.7 mil millones de dólares y una ganancia por acción de 0.4778 $. Al momento de escribir, sus acciones son valoradas en 33.18 $, perdiendo un 2.63% en el día..

Niveles a considerar en el Nasdaq 100

El Nasdaq 100 formó una resistencia en el corto plazo en 19.536, dado por el retroceso al 61.8% de Fibonacci y el máximo del 1 de agosto. El primer soporte se encuentra en 17.272, mínimo del día de hoy. El siguiente soporte lo observamos en 16.971, punto pivote del 19 de abril. El Índice de Fuerza Relativa muestra un acercamiento a niveles de sobreventa al ubicarse en 30, confirmando la fortaleza de la presión vendedora.

Gráfico diario del Nasdaq 100

El Dólar coqueteó con los mínimos anuales cerca de la región de 102.00 en medio de una intensa venta masiva en los mercados globales tras la reavivada preocupación por la posibilidad de que la economía de EE.UU. pueda entrar en recesión. Mientras se espera que el RBA mantenga las tasas sin cambios el martes, la especulación sobre un recorte de tasas intermedio por parte de la Fed sigue en aumento.

Esto es lo que necesitas saber el martes 6 de agosto:

El Índice del Dólar (DXY) se acercó a la región de 102.00, o mínimos de varios meses, debido a la caída de los rendimientos y la aversión al riesgo dominante. El 6 de agosto se publicarán las cifras de la Balanza Comercial junto con el Índice de Optimismo Económico RCM/TIPP.

El EUR/USD añadió al repunte del viernes y superó brevemente la barrera psicológica de 1.1000, perdiendo algo de impulso después. Las ventas minoristas en la Eurozona más amplia y los pedidos de fábrica de Alemania se publicarán el 6 de agosto, seguidos por el PMI de construcción de S&P Global en Alemania y el bloque euro.

La intensa venta masiva de activos relacionados con el riesgo provocó una reacción en el GBP/USD, que una vez más visitó la vecindad de 1.2700. El 6 de agosto se darán a conocer el monitor de ventas minoristas de BRC y el PMI de construcción de S&P Global.

El aumento de la aversión al riesgo favoreció una mayor compra de JPY el lunes, enviando brevemente al USD/JPY por debajo de la región de 142.00. Se esperan los gastos de los hogares y las ganancias medias en efectivo el 6 de agosto.

El AUD/USD logró revertir el retroceso inicial a mínimos de 2024 cerca de 0.6350, recuperando el obstáculo de 0.6500 y más allá después. Se espera que el RBA mantenga las tasas sin cambios el 6 de agosto.

Las preocupaciones por la recesión, junto con la débil demanda de China, pesaron aún más sobre el sentimiento y arrastraron los precios del WTI brevemente por debajo del nivel de 72.00$ el lunes.

Un ánimo de toma de ganancias, así como la venta masiva generalizada, mantuvieron los precios del Oro a la defensiva alrededor del nivel de 2.400$ por onza troy. Los precios de la Plata se desplomaron a una región no vista desde principios de mayo, alrededor de 26.50$ por onza.

El USD/SGD cayó aún más esta mañana, tomando señales de un USD más suave y otra ronda de ganancias en RMB y JPY, señalan los estrategas de FX de OCBC, Frances Cheung y Christopher Wong.

El USD está sobrevendido

"Advertimos que el fuerte movimiento a la baja en USD/RMB no tuvo seguimiento a través de la fijación diaria del USD/CNY por parte de los responsables de política monetaria. Como tal, el momentum del RMB puede no mantenerse durante el día."

"El par se situó por última vez en niveles de 1.3201. El momentum diario es bajista, pero el RSI está en condiciones de sobreventa. Cautelosos con los riesgos de rebote. Resistencia en 1.33 (23.6% Fibonacci), 1.3390 (retroceso de Fibonacci del 38,2% del máximo de octubre al mínimo de enero) y 1.3460 (DMA de 200, 50% Fibonacci)."

"Se estimó que el S$NEER estaba aproximadamente un 1.78% por encima de nuestro punto medio implícito por el modelo, pero ha comenzado a alejarse de su límite superior."

La previsión de DBS para el USD frente a todas las divisas ha sido rebajada, señala el estratega de FX Philip Wee.

El recorte de tasas está 'sobre la mesa' en septiembre

"El momento que habíamos esperado este año llegó la semana pasada. En la reunión del FOMC del 31 de julio, el presidente de la Fed, Jerome Powell, consideró que un recorte de tasas estaba 'sobre la mesa' en septiembre."

"En la reunión anterior del 12 de junio, Powell dijo que la Fed estaba lista para responder si el empleo se debilitaba inesperadamente y consideraba el aumento de la tasa de desempleo en EE.UU. como una estadística importante."

"El viernes pasado, la tasa de desempleo aumentó al 4.3% en julio desde el 4.1% en junio, por encima de la proyección a largo plazo de la Fed del 4.2%."

- El Peso mexicano se recupera del mínimo anual, cotiza a 19.57, aún con una caída de más del 2%.

- La demanda de refugio seguro para el Yen y el Franco en medio de la agitación impacta a las divisas de mercados emergentes.

- Las pérdidas de los índices de Wall Street aumentan el estrés en los mercados financieros, afectando la volatilidad del USD/MXN.

- Próximos datos de México: Exportaciones de Autos (martes), Inflación, decisión de Banxico (jueves).

El Peso mexicano recorta algunas de sus pérdidas anteriores mantenidas durante la sesión asiática del lunes, con la divisa de mercado emergente depreciándose casi un 6% hasta un mínimo anual de 20.22. El USD/MXN está cotizando nuevamente por debajo de la cifra de 20.00, pero aún el Peso está con una caída de más del 1%, intercambiándose a 19.32.

El sentimiento del mercado sigue siendo negativo en todo el mundo, desencadenando una huida hacia activos de refugio seguro como el Yen japonés y el Franco suizo en el espacio de divisas. Frente a las divisas de mercados emergentes, los flujos fuera de estas últimas impulsaron al Dólar, que registró ganancias sustanciales frente al Peso mexicano.

Mientras tanto, las pérdidas de Wall Street entre un 2% y un 3% entre sus índices más grandes indican estrés en los mercados financieros. Por lo tanto, los operadores del USD/MXN deben estar atentos al estado de ánimo del mercado, que podría provocar volatilidad en el par exótico.

La agenda económica de México será ligera al comienzo de la semana, pero ganará tracción el martes y el jueves. Las Exportaciones de Autos de julio se publicarán el martes, seguidas de los datos de inflación y la decisión de política monetaria del Banco de México (Banxico) el jueves.

Al otro lado de la frontera, la agenda de EE.UU. reveló que, contrariamente a un informe de actividad manufacturera más débil de lo esperado, el segmento de servicios superó las estimaciones, según los datos del Instituto de Gestión de Suministros (ISM).

Otros datos revelados por S&P Global mostraron que la actividad empresarial cayó una décima pero sigue en expansión.

Resumen diario de los motores del mercado: El Peso mexicano se desploma por el estado de ánimo del mercado, temores de recesión en EE.UU.

- El sentimiento negativo probablemente seguirá impulsando los mercados financieros. Los temores se están ampliando después de que los índices bursátiles de Asia se desplomaran bruscamente ante el temor de que la Reserva Federal esté rezagada y pueda desencadenar una recesión.

- Esto, junto con el Banco de Japón (BoJ) sentando las bases para tasas de interés más altas mientras lucha contra la inflación y una reducción de su balance financiero, drenó la liquidez de los mercados financieros, provocando la venta masiva en los mercados bursátiles globales.

- Se prevé que las Exportaciones de Autos de México para julio se mantengan en 3.3% anual y la Producción de Autos en 3.8% anual.

- Se espera que la inflación de julio se mantenga sin cambios en 0.38% mensual y 4.98% anual. Se estima que la inflación subyacente alcance el 4.13% anual.

- El PMI de Servicios del ISM de EE.UU. se expandió a 51.4 en julio, por encima de las estimaciones de 51 y subiendo desde la contracción de 48.8 en junio.

- El PMI de Servicios de S&P Global cayó de 55.3 a 55.0, por debajo de las previsiones de un salto a 56.0.

- La herramienta FedWatch del CME muestra las probabilidades de un recorte de tasas de interés de 50 puntos básicos por parte de la Fed en la reunión de septiembre en un 86.5%, frente al 74% del viernes pasado.

Análisis técnico: El Peso mexicano se deprecia bruscamente mientras el USD/MXN sube por encima de 19.30

El USD/MXN está recortando algunas de sus ganancias, tras un repunte que llevó al par a un nuevo máximo de 22 meses, a niveles no vistos desde octubre de 2022. Pero aún se dirige a más ganancias.

El Índice de Fuerza Relativa (RSI) sugiere que los compradores están a cargo después de entrar en sobrecompra, como se ve en la caída del USD/MXN desde los máximos hacia el tipo de cambio actual. Sin embargo, una vez que el RSI caiga por debajo de 70, los compradores podrían volver a entrar y elevar el par.

Si el USD/MXN logra un cierre diario por encima del máximo del 2 de agosto de 19.22, eso expondrá la cifra psicológica de 19.50. Se observa un mayor potencial alcista por encima de ese nivel, en 20.00, seguido del máximo anual actual de 19.22.

Por el contrario, si el par cae por debajo de 19.22, el USD/MXN estará listo para desafiar la cifra psicológica de 19.00. Una vez despejado, el siguiente soporte sería la media móvil simple (SMA) de 50 días en 18.12. En una mayor debilidad, el par exótico podría desafiar el nivel de 17.50.

El Peso mexicano FAQs

El Peso mexicano es la moneda de curso legal de México. El MXN es la moneda más operada en América Latina y la tercera más negociada del continente americano. El Peso mexicano es la primera moneda del mundo que utilizó el signo $, previo a la utilización posterior del Dólar. El Peso mexicano o MXN se divide en 100 centavos.

Banxico es el Banco de México, el banco central del país. Creado en 1925, provee la moneda nacional, el MXN, y tiene como objetivo prioritario preservar su valor a lo largo del tiempo. Además, el Banco de México administra las reservas internacionales del país, actúa como prestamista de última instancia a la banca y asesora económica y financieramente al gobierno. Banxico utiliza las herramientas y técnicas de la política monetaria para cumplir con su objetivo.

Cuando la inflación es elevada, el valor del Peso mexicano (MXN) tiene a disminuir. Esto implica un aumento en el coste de vida de los mexicanos que afecta su capacidad de inversión y ahorro. A nivel general, la inflación afecta a la economía mexicana porque México importa una cantidad importante de productos de consumo final, como gas, combustible, alimentos, ropa, etc, y una gran cantidad de insumos de producción. Por otra parte, a mayor inflación y deuda menos atractivo es el país para los inversores.

La tasa de cambio entre el USD y el MXN afecta a las importaciones y exportaciones entre Estados Unidos y México, pudiendo afectar a la demanda y los flujos comerciales. El precio del Dólar frente al Peso mexicano se ve afectado por factores como la política monetaria, los tipos de interés, el índice de precios al consumo, el crecimiento económico y algunas decisiones geopolíticas.

La tasa de cambio entre el USD y el MXN afecta a las importaciones y exportaciones entre Estados Unidos y México, pudiendo afectar a la demanda y los flujos comerciales. El precio del Dólar frente al Peso mexicano se ve afectado por factores como la política monetaria, los tipos de interés, el índice de precios al consumo, el crecimiento económico y algunas decisiones geopolíticas.

Los mercados globales estaban entrando en su momento más vulnerable del año, señala Daniel Ghali, estratega senior de commodities de TDS.

La actividad de venta sigue ligada a la liquidación de carry trades

"La actividad de venta sistemática es más pronunciada en los índices de acciones y en algunas commodities, incluidos los mercados de energía y metales básicos, pero el proceso de desapalancamiento de los fondos de paridad de riesgo y control de volatilidad ha permanecido hasta ahora moderado, ya que las tasas en descenso aún proporcionan a los portafolios una compensación notable."

"De hecho, la mayoría de la actividad de venta que se observa en los mercados sigue ligada a la liquidación de carry trades, en lugar de un evento de desapalancamiento más doloroso y generalizado. Este es un proceso auto-reforzante, ya que la liquidación de carry trades está llevando a mayores probabilidades de recortes de la Fed, lo que a su vez reduce el diferencial de rendimiento y alimenta una actividad de venta adicional en carry trades."

"Sin embargo, el entorno de comercio de aversión al riesgo en curso aún puede transformarse en un evento de desapalancamiento más generalizado, si la caída de los rendimientos se detiene."

El Oro no ofrece cobertura contra la reducción de apalancamiento o las dinámicas de liquidez. Existe un riesgo agudo de un evento de reducción de apalancamiento generalizado que podría, de manera contraintuitiva, pesar sobre los precios del Oro. Los mercados sospechan que la reciente actividad de venta aún se ha limitado a las implicaciones de deshacer carry trades, señala Daniel Ghali, estratega senior de commodities de TDS.

Actividad de venta a gran escala comenzará por debajo de 2.390$

"La reciente acción del precio tras un considerable fallo en los datos de nóminas, junto con un colapso en las tasas y en un fin de semana que albergó riesgos geopolíticos sustanciales vinculados al conflicto en Oriente Próximo son reveladores: no solo el posicionamiento de los fondos macro está inflado, sino que está completamente agotado por el momento."

"Los seguidores de tendencias de los Asesores de Comercio de Commodities (CTA) aún tienen una cantidad sustancial de pólvora seca para vender, con una actividad de venta a gran escala que probablemente comenzará por debajo de 2.390$/oz en futuros activos. Los comerciantes de Shanghái aún mantienen una longitud cercana a récord en Oro como cobertura contra la depreciación de la moneda, pero el motor de esta acumulación de posicionamiento se ha deteriorado significativamente con el notable fortalecimiento de las divisas asiáticas."

"La desescalada en Oriente Próximo podría exacerbar estos flujos a medida que los flujos de refugio seguro se deshacen simultáneamente. En general, esto sugiere que las implicaciones de un evento de reducción de apalancamiento podrían ser significativas en los mercados de Oro, lo que coloca nuestra atención en un posible rebote en los rendimientos como un posible catalizador para una actividad de venta mecánica a gran escala por parte de fondos de paridad de riesgo y control de volatilidad, CTAs, fondos macro y comerciantes de Shanghái."

- El Dólar canadiense (CAD) retrocedió frente al Dólar estadounidense el lunes.

- Una recuperación moderada ha llevado al CAD de nuevo al terreno positivo para el día.

- Un feriado canadiense deja los flujos de comercio del CAD restringidos.

El Dólar canadiense (CAD) cayó frente al Dólar temprano el lunes antes de una recuperación a mitad de sesión. El CAD se mantiene en territorio positivo frente al Dólar estadounidense para iniciar la nueva semana de operaciones, pero los flujos del mercado siguen siendo escasos con los mercados canadienses cerrados por el Civic Holiday de agosto.

Los operadores del CAD estarán a la espera de datos económicos significativos de Canadá programados para el viernes con las cifras actualizadas de empleo de julio. Se espera una serie de datos de nivel medio de Canadá a lo largo de la semana, pero se prevé que su impacto sea limitado.

Resumen diario de los motores del mercado: Los flujos del CAD pasan a un segundo plano en medio de temores por datos de EE.UU.

- Las cifras del Índice de Gerentes de Compras (PMI) Compuesto de S&P Global de EE.UU. en julio bajaron a 54.3, no alcanzando el pronóstico de 55.0.

- Más caídas añadieron temores de una recesión en EE.UU. después de que la falta de las Nóminas no Agrícolas (NFP) de EE.UU. del viernes pasado provocara una caída prolongada de aversión al riesgo en los mercados globales.

- Las expectativas del mercado para un recorte de tasas de la Reserva Federal (Fed) en septiembre están completamente en el techo.

- A pesar de las amplias caídas en los datos recientes de EE.UU., el PMI de Servicios del ISM de julio subió a 51.1, superando el pronóstico de 46.5.

- Más adelante en la semana, los operadores del CAD buscarán una recuperación en la variación neta del empleo de Canadá el viernes. La cifra principal de junio reportó una contracción neta de -1.400.

Dólar canadiense PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Dólar canadiense (CAD) frente a las principales monedas hoy. Dólar canadiense fue la divisa más fuerte frente al Libra esterlina.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.33% | 0.41% | -1.50% | -0.18% | 0.32% | 0.41% | -0.56% | |

| EUR | 0.33% | 0.66% | -1.33% | 0.03% | 0.67% | 0.64% | -0.33% | |

| GBP | -0.41% | -0.66% | -1.90% | -0.60% | 0.00% | -0.02% | -0.99% | |

| JPY | 1.50% | 1.33% | 1.90% | 1.39% | 1.81% | 1.97% | 0.99% | |

| CAD | 0.18% | -0.03% | 0.60% | -1.39% | 0.54% | 0.59% | -0.56% | |

| AUD | -0.32% | -0.67% | -0.01% | -1.81% | -0.54% | -0.03% | -0.98% | |

| NZD | -0.41% | -0.64% | 0.02% | -1.97% | -0.59% | 0.03% | -0.97% | |

| CHF | 0.56% | 0.33% | 0.99% | -0.99% | 0.56% | 0.98% | 0.97% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Dólar canadiense de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el CAD (base)/USD (cotización).

Perspectiva técnica del Dólar canadiense: El USD/CAD establece un nuevo máximo de 2024 mientras el Dólar prueba el extremo superior del rango

El Dólar canadiense (CAD) descendió en los inicios de la sesión del lunes antes de recuperarse de nuevo al terreno positivo frente al Dólar estadounidense. Un feriado en el mercado canadiense deja al CAD en una posición mixta para iniciar la nueva semana de operaciones, subiendo tres décimas de un por ciento frente al Dólar pero bajando alrededor de seis décimas de un por ciento frente al Yen japonés.

El USD/CAD se recuperó brevemente en una nueva oferta alta para 2024, quedando justo por debajo de 1.3950 antes de dar la vuelta y caer de nuevo por debajo de 1.3850. El par marcó una vela exterior en los gráficos diarios mientras la acción del precio se vuelve volátil, pero los postores están luchando por desarrollar suficiente impulso para romper el par en una corrida alcista extendida.

USD/CAD gráfico diario

El Dólar canadiense

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

Las expectativas de demanda de materias primas incrustadas en el complejo se están derritiendo junto con la caída en los índices de acciones y rendimientos, señala Daniel Ghali, estratega senior de materias primas de TDS.

Bajo umbral para la actividad de venta subsiguiente de los CTA

"Esta dinámica pesa sobre todo el complejo, pero esperamos una actividad masiva de venta de CTA en los mercados de platino en esta sesión, con los CTA probablemente deshaciéndose de todo su libro largo y aumentando una posición neta corta más cercana a su tamaño efectivo de 'máxima posición corta'."

"Mientras los CTA ya están manteniendo su posición efectiva de 'máxima posición corta' en el paladio, la plata sigue siendo vulnerable a la actividad de venta algorítmica por debajo del nivel de 25,80 $/oz. Los mercados de cobre también están siendo afectados por la actividad de venta algorítmica, ya que los CTA finalmente comienzan a deshacerse de sus libros largos como esperábamos tras las liquidaciones masivas de fondos macro."

"Nuestras simulaciones de precios futuros continúan apuntando a un bajo umbral para la actividad de venta subsiguiente de los CTA, con los algoritmos probablemente continuando la venta del metal rojo incluso en un mercado plano durante la próxima semana."

Tras una tendencia al alza durante junio, los precios del crudo alcanzaron su punto máximo a principios de julio (alrededor de 88$/barril para el crudo Brent de referencia) antes de descender durante el resto del mes, señalan los analistas de materias primas de NAB.

Los temores del lado de la oferta producen volatilidad

"En línea con las condiciones económicas globales moderadas, la Agencia Internacional de Energía señaló que el consumo de petróleo creció de manera comparativamente modesta en el segundo trimestre de 2024, aumentando en alrededor de 710kb/d desde el primer trimestre, con el consumo chino cayendo interanualmente durante este período."

"El crecimiento de la oferta superó al consumo, aumentando en 910kb/d, liderado por una mayor producción en Estados Unidos y a pesar de las restricciones continuas en la oferta por parte de la OPEP+. La reciente volatilidad en los precios del crudo refleja en gran medida los temores del lado de la oferta, como las preocupaciones por una escalada de conflictos en Oriente Medio que impacten negativamente la producción en la región."

"Nuestras previsiones no han cambiado este mes, con el crudo Brent esperado a un promedio de 85$/barril en 2024 y 84$/barril en 2025."

Hubo relativamente poco movimiento en los precios del gas natural licuado (GNL) en julio, señalan los analistas de materias primas del Grupo NAB.

Se espera que la oferta de GNL se expanda

"Hubo relativamente poco movimiento en los precios del gas natural licuado (GNL) en julio, con el marcador Japón Corea negociándose en un rango de 55 centavos estadounidenses por encima de 12$/mmbtu durante el transcurso del mes, marginalmente por encima de los niveles registrados durante el mismo período en 2023."

"Los mercados de GNL han visto una fuerte demanda en los últimos meses (compuesta por la demanda máxima durante el verano del hemisferio norte), ya que las condiciones de ola de calor en gran parte del sur y sureste de Asia impulsaron el consumo de electricidad, mientras que la oferta de GNL experimentó algunas interrupciones inesperadas."

"Se espera que la oferta de GNL se expanda en la segunda mitad de 2024 y a lo largo de 2025. Nuestras previsiones para los precios spot del GNL no han cambiado este mes: esperamos que los precios promedien 11.0$/mmbtu en 2024 antes de bajar a 10.5$/mmbtu en 2025."

- Un decepcionante informe de empleo de julio despertó esperanzas de un recorte de tasas en septiembre, así como temores de recesión.

- Los datos de servicios ISM muestran signos de mejora, la economía en general sigue siendo fuerte.

- El mercado valora una relajación de 125 puntos básicos por parte de la Fed para fin de año.

El Dólar estadounidense (USD), medido por el índice DXY, estuvo bajo presión de venta inicial al comienzo de la sesión del lunes, pero luego borró las pérdidas tras la publicación de las cifras positivas de servicios ISM para julio. El DXY cayó inicialmente a 102.20 pero se recuperó para cotizar alrededor de 102.70.

A pesar de los datos positivos, el temor del mercado es que las perspectivas económicas de EE.UU. se debiliten y los inversores se preocupen de que EE.UU. pueda estar encaminándose hacia una recesión.

Resumen diario de los mercados: El USD se recupera tras los datos de Servicios ISM, los mercados se preocupan por una recesión en EE.UU.

- En el frente de datos, el índice de empleo de servicios subió de 46.1 a 51.1, mientras que el índice de nuevas órdenes aumentó de 47.3 a 52.4.

- El PMI de servicios pasó de la contracción al crecimiento, subiendo de 48.8 a 51.4.

- Los datos débiles de empleo en EE.UU. el pasado viernes despertaron temores de que la Fed esté rezagada, lo que llevó a un repunte global de bonos y una venta masiva de acciones tanto el viernes como el lunes.

- El mercado está valorando completamente una relajación de 125 puntos básicos para fin de año, con un recorte de 50 puntos básicos esperado en septiembre.

- Una relajación total de 225 puntos básicos en los próximos 12 meses parece poco probable a menos que ocurra una recesión profunda en EE.UU. En ese sentido, parece que los mercados están reaccionando de manera exagerada a un solo dato, y los oradores de la Fed podrían enfriar las expectativas moderadas ya que el mercado ha juzgado repetidamente mal el camino de relajación de la Fed a lo largo de este ciclo.

Perspectiva técnica del DXY: La tendencia bajista persiste, los indicadores ahora en región de sobreventa

La perspectiva del DXY se volvió bajista tras el decepcionante informe de empleo de la semana pasada. El índice cayó por debajo de las SMAs de 20 días y 200 días. El RSI basado en el momentum y el MACD también disminuyeron, indicando una creciente presión de venta. Sin embargo, el RSI por debajo de 30 indica que una corrección podría estar en el horizonte.

Soportes: 102.50, 102.20, 102.00

Resistencias: 103.00, 103.50, 104.00

El Dólar estadounidense

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El Dow Jones cayó otros 1.300 puntos desde el cierre del viernes.

- Los mercados se están contrayendo en medio de preocupaciones por una escalada en los conflictos de Oriente Próximo.

- Los datos económicos negativos de EE.UU. están aumentando las preocupaciones sobre una desaceleración económica más amplia.

El Promedio Industrial Dow Jones (DJIA) se extendió a un tercer día consecutivo de impulso a la baja mientras las acciones se desploman ante una mala tanda de cifras económicas de EE.UU. que señalan la creciente posibilidad de una recesión más dura y profunda de lo que la mayoría de los inversores estaban preparados para los próximos meses. Las tensiones geopolíticas también están en aumento, reduciendo aún más el apetito por el riesgo, ya que el conflicto entre Israel y Hamas palestino parece estar listo para ampliarse con la posible participación de Irán.

Las Nóminas no Agrícolas (NFP) de EE.UU. del viernes pasado habrían sido un buen informe en años anteriores, pero eso fue entonces y esto es ahora. La cifra inicial más baja en el número de adiciones netas de empleos desde 2019 envió ondas de choque a través de los mercados de inversores, arrastrando a las acciones y despertando temores de una recesión generalizada en el horizonte para la economía de EE.UU. El lunes aceleró las pérdidas, enviando a todos los sectores e índices estadounidenses a la baja.

El Índice de Gerentes de Compras (PMI) de servicios de S&P global de EE.UU. para julio se redujo a 55.0 desde el esperado mantenimiento en 56.0, y el PMI Compuesto de julio también bajó a 54.3 en lugar del mantenimiento plano pronosticado en 55.0. Aún así, un rayo de esperanza en el frente de los datos: el PMI de servicios del ISM para julio subió a 51.4 el lunes, superando el aumento pronosticado a 51.0 desde el 48.8 anterior.

Después del asesinato de dos líderes militantes de Irán y Hezbollah la semana pasada, los mercados se están preparando para una escalada esperada en el conflicto de Oriente Próximo que ha estado burbujeando durante meses. Se espera que Irán tome represalias directamente contra Israel por su participación en los asesinatos que tuvieron lugar en Beirut y Teherán, y EE.UU. está desplegando buques de guerra en la región en un esfuerzo por evitar una mayor ampliación del conflicto.

Noticias del Dow Jones

El Dow Jones se desplomó a una caída de 1.300 puntos desde el cierre del viernes en las primeras operaciones del lunes, ya que todo el índice bursátil cotiza en rojo. Todos los sectores de EE.UU. están a la baja el lunes, con las pérdidas lideradas por Intel Corp. (INTC), que cayó -6.3% y se acerca a 20.00$ por acción después de que la compañía de software anunciara un pequeño fallo en los ingresos del segundo trimestre y una ligera reducción en la guía de ingresos para el trimestre actual.

Perspectiva técnica del Dow Jones

La caída bajista del lunes arrastró al Dow Jones a un mínimo de ocho semanas de 38.382,90. Las ofertas han caído con un rango de toque de la media móvil exponencial (EMA) de 200 días en 38.108,94, una hazaña que no se ha logrado desde que el DJIA se disparó por encima de la media móvil a largo plazo en noviembre del año pasado.

A pesar de las caídas a corto plazo que arrastran al Dow Jones a territorio de corrección, con una caída de alrededor del -7% desde los máximos históricos establecidos por encima de la zona de precios principal de 40.000,00, la acción del precio aún tiene un largo camino por recorrer antes de probar el territorio bajista completo en la marca de contracción del 20% cerca de 33.108,00.

Gráfico diario del Dow Jones

El Dow Jones

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- El GBP/USD cae a 1.2772, una caída del 0.20%, tras pérdidas significativas en los mercados globales.

- Los indicadores técnicos muestran momentum bajista; el RSI sugiere nuevas caídas.

- Soportes clave: mínimo del 2 de agosto en 1.2707, SMA de 100 días en 1.2683, SMA de 200 días en 1.2645.

- Para una reversión alcista, el GBP/USD necesita superar la SMA de 50 días en 1.2786 y el máximo del 2 de agosto en 1.2840, apuntando a 1.2860 y 1.2900.

La Libra esterlina baja después de recortar algunas de sus pérdidas anteriores debido a un baño de sangre en los mercados financieros, liderado por las acciones asiáticas, que activaron los interruptores automáticos deteniendo el comercio a medida que las pérdidas se profundizaban. El GBP/USD cotiza en 1.2772, una caída del 0.20%.

GBP/USD Análisis del Precio: Perspectiva técnica

El pasado viernes, el GBP/USD parecía estar listo para probar precios más altos, pero debido a la aversión al riesgo y los inversores buscando seguridad, la Libra estuvo bajo presión durante las sesiones asiática y europea.

El momentum, como lo muestra el Índice de Fuerza Relativa (RSI), cambió a bajista, y con los vendedores a cargo, se avecinan más pérdidas.

Al momento de escribir, el GBP/USD ha caído por debajo de 1.2800, y la media móvil de 50 días (SMA) está en 1.2786, lo que lleva a un retroceso más profundo. Si el par cae por debajo del mínimo del 2 de agosto de 1.2707, eso podría allanar el camino para probar la SMA de 100 días en 1.2683. Una ruptura de esta última expondrá la SMA de 200 días en 1.2645, que, una vez rota, cambiaría y volvería al par bajista.

Para una reversión alcista, el GBP/USD debe superar la SMA de 50 días y el pico del 2 de agosto en 1.2840. Una vez superado este obstáculo, la próxima resistencia será el máximo del 12 de junio en 1.2860, antes de 1.2900.

GBP/USD Acción del Precio – Gráfico Diario

Libra esterlina PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Libra esterlina (GBP) frente a las principales monedas hoy. La Libra esterlina fue la divisa más fuerte frente al Dólar australiano.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.50% | 0.38% | -2.39% | -0.24% | 0.43% | 0.32% | -1.05% | |

| EUR | 0.50% | 0.80% | -2.06% | 0.14% | 0.95% | 0.72% | -0.66% | |

| GBP | -0.38% | -0.80% | -2.77% | -0.64% | 0.14% | -0.08% | -1.45% | |

| JPY | 2.39% | 2.06% | 2.77% | 2.27% | 2.87% | 2.83% | 1.44% | |

| CAD | 0.24% | -0.14% | 0.64% | -2.27% | 0.71% | 0.56% | -0.99% | |

| AUD | -0.43% | -0.95% | -0.14% | -2.87% | -0.71% | -0.23% | -1.59% | |

| NZD | -0.32% | -0.72% | 0.08% | -2.83% | -0.56% | 0.23% | -1.37% | |

| CHF | 1.05% | 0.66% | 1.45% | -1.44% | 0.99% | 1.59% | 1.37% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Libra esterlina de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el GBP (base)/USD (cotización).

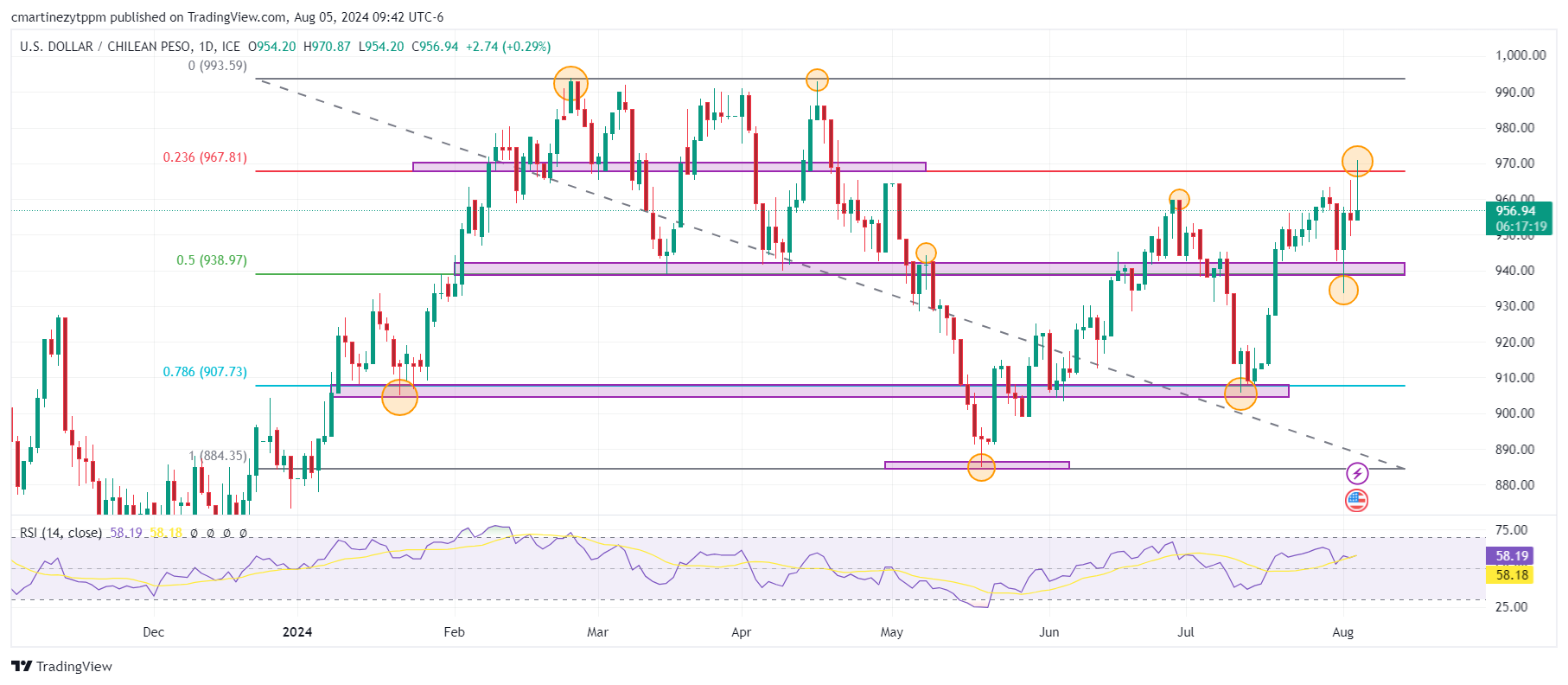

- El USD/CLP sube un 0.77%, diario.

- El cobre retoma la tendencia bajista y rompe el soporte de 4.00 $.

- El PMI de servicios Caixin de China se incrementa a 52.1 en julio frente al 51.4 esperado.

El USD/CLP estableció un mínimo del día en 954.20, alcanzando un máximo de la sesión en 970.87. Al momento de escribir, el dólar estadounidense opera en 961.54 frente al Peso chileno, subiendo un 0.67% el día de hoy.

El Peso chileno pierde terreno mientras el cobre alcanza mínimos de 20 semanas

El USD/CLP alcanzó el día de hoy 970.87, tras datos económicos mixtos de Estados Unidos. El PMI integrado de S&P Global se ubicó en 54.3 en julio, decepcionando los 55 puntos previos y estimados. El PMI de servicios ISM superó las estimaciones al situarse en 51.4 mejorando las previsiones de los analistas qué esperaban 51 puntos.

Por otro lado, los precios del cobre rompieron a la baja el rango establecido entre 4.02 $ y 4.21 $, alcanzando mínimos de 20 semanas en 3.92 $, posterior a la publicación del PMI de servicios Caixin de China que se ubicó en 52.1 en julio frente al 51.4 esperado, superando las estimaciones del mercado.

Niveles técnicos en el USD/CLP

El USD/CLP mantiene la tendencia alcista, formando un soporte en el corto plazo en 933.71 $ en convergencia con el retroceso del 50% de Fibonacci. El siguiente soporte lo observamos en 905.80, dado por el 11 de julio. La resistencia más cercana se encuentra en 976.56, punto pivote del 19 de abril. El Índice de Fuerza Relativa nos confirma el interés comprador ubicándose en 58.19, por encima de la línea media de 50.

Gráfico diario del Peso chileno

- El USD/MXN supera la zona de 20.00 por primera vez desde octubre de 2022.

- El Dólar estadounidense se desploma a mínimos de meses frente a sus principales rivales, pero no frente a divisas emergentes como el Peso mexicano.

- El PMI de servicios de ISM mejora expectativas en julio.

- Foco en la inflación de México y en la decisión de tasas de interés de Banxico.

El Dólar estadounidense ha abierto el primer día de la semana disparándose a un nuevo máximo de 21 meses en 20.06 frente al Peso mexicano. El USD/MXN ha cedido terreno posteriormente, regresando por debajo de 19.85 durante la mañana europea. En la sesión americana, el par ha moderado ganancias y cotiza sobre 19.39, donde gana un importante 1.19% en el día.

El Dólar estadounidense recupera algo de terreno tras el buen dato del PMI de servicios del ISM

El indicador PMI de servicios del Institute for Supply Management (ISM) estadounidense ha subido 2.6 puntos en julio, elevándose a 51.4 desde los 48.8 de junio, su mejor nivel en dos meses. El dato ha mejorado las expectativas del mercado, ya que se esperaba un aumento a 51.

El componente de empleo del ISM ha crecido con fuerza, mostrando un fortalecimiento laboral en el sector servicios, ya que ha saltado cinco puntos a 51.1 desde los 46.6 previos. Este es su nivel más alto en diez meses. El índice de nuevos pedidos se ha incrementado a 52.4 desde 47.3.

El Índice del Dólar (DXY) ha rebotado desde mínimos tras la publicación. Previamente, el billete verde se había hundido a mínimos de siete meses en 102.17, pero el buen dato del sector servicios ha provocado un rebote a 102.62.

México enfrenta una semana marcada por la inflación y Banxico

La semana que comienza será intensa para el Peso mexicano, ya que el jueves se publica el Índice de Precios al Consumo (IPC) de México para el mes de julio después que en junio la inflación anual aumentara al 4.98%, su nivel más alto en un año. Más tarde en el día, Banxico dará a conocer su decisión de política monetaria. El dato de inflación será clave para saber si el banco central bajará o no los tipos de interés después de dos reuniones consecutivas manteniéndolos sin cambios en el 11% después de la rebaja a este nivel realizada en marzo.

La semana de datos acabará el viernes con la producción industrial mexicana de junio. En mayo, el indicador creció un 1% anual y un 0.7% mensual.

USD/MXN Niveles de precio

Con los gráficos de corto, medio y largo plazo apuntando al alza, si el USD/MXN consigue superar de forma clara la zona de 20.00/20.06, donde están los máximos de hoy, la siguiente barrera aparecerá en 20.57, techo de septiembre de 2022, antes de intentar asaltar 20.82, máximo de agosto y de 2022, y 20.99, nivel más alto de julio de 2022.

A la baja, el primer soporte está en la media móvil de 100 en el gráfico de una hora en 18.94. Más abajo espera en 18.42, mínimo de la pasada semana registrado el jueves 1 de agosto.

Gráfico diario del USD/MXN

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El S&P500 registra una pérdida de un 2.90%, en las primeras horas de la sesión americana.

- El PMI Integrado de S&P Global cayó a 54.3 en julio.

- El PMI de servicios ISM se ubicó en 51.4, superando las expectativas de 51.

- Tony Blinken advierte sobre un posible ataque de Irán contra Israel.

El S&P 500 abrió con un gap bajista de 104 puntos respecto al cierre del viernes en 5.240, estableciendo un máximo del día en 5.244 encontrando vendedores agresivos que llevaron el índice a un mínimo de tres meses en 5.090. Actualmente, el índice bursátil opera en 5.191, perdiendo un 2.90% en el día.

Las preocupaciones ante un posible ataque de Irán hunden los mercados

El secretario de Estado de EE.UU., Antony Blinken, dijo a sus colegas del G7 que un ataque de Irán y Hezbolá contra Israel es inminente. El presidente de Estados Unidos, Joe Biden, convocará al Consejo de Seguridad Nacional para discutir los posibles escenarios en el medio oriente y tomar medidas si se requieren.

En medio de este contexto, la economía de Estados Unidos ha presentado datos mixtos, con el PMI Integrado Global que cayó a 5.43 en julio, menor al 55 previo y estimado. El PMI de servicios ISM se situó en 51.4, por encima de las previsiones de los analistas que esperaban 51 y de su registro previo en 48. 8.

Niveles por considerar en el S&P 500

El S&P 500 continúa en una clara tendencia bajista rechazando la resistencia de 5.285, dada por el retroceso al 50% de Fibonacci. El primer soporte se encuentra en 5.122, mínimo del 6 de mayo, en confluencia con el retroceso al 23.6% de Fibonacci. El siguiente soporte se sitúa en 4.953, punto pivote del 19 de abril.

Gráfica diaria del S&P 500

- EUR/USD salta a cerca de 1.1000 mientras el Dólar estadounidense se desploma por temores de desaceleración económica en EE.UU.

- El optimista PMI de servicios del ISM de EE.UU. ofrece soporte al Dólar estadounidense.

- La persistente inflación en la Eurozona ha disminuido las expectativas del mercado de recortes de tasas subsecuentes del BCE.

El par EUR/USD marca un nuevo máximo de siete meses alrededor de la resistencia psicológica de 1.1000 en la sesión americana del lunes. El par de divisas principal se fortalece a medida que el Dólar estadounidense (USD) se desploma en medio de la creciente especulación de que la Reserva Federal (Fed) podría anunciar recortes de tasas de emergencia ya que los riesgos se han ampliado a ambos componentes del doble mandato.

El Índice del Dólar (DXY), que sigue el valor del Dólar frente a seis divisas principales, se desploma a 102.20. Mientras tanto, se ha observado una acción específica del activo en los mercados globales. Las acciones globales continúan enfrentando una venta masiva, mientras que las divisas percibidas como de riesgo han rebotado fuertemente debido a la debilidad del Dólar estadounidense.

Sin embargo, el Dólar estadounidense ha encontrado un soporte intermedio después del optimista PMI de servicios del ISM de EE.UU. El informe del PMI mostró que la actividad del sector servicios subió a 51.4 desde las expectativas de 51.0 desde la publicación anterior de 48.8.

Los riesgos al alza de la desaceleración económica de Estados Unidos (EE.UU.) se han profundizado ya que la demanda de empleo ha disminuido y la tasa de desempleo ha aumentado a su nivel más alto desde noviembre de 2021.

En el frente de la Eurozona, las persistentes presiones inflacionarias en julio han generado dudas sobre las expectativas de recortes de tasas subsecuentes por parte del Banco Central Europeo (BCE).

El EUR/USD intenta realizar una ruptura de la formación de canal en un marco de tiempo diario. Una ruptura del patrón de gráfico mencionado resulta en ticks más amplios al alza y un volumen pesado. La media móvil exponencial (EMA) de 200 días cerca de 1.0800 actuó como un soporte importante para los alcistas del Euro.

El Índice de Fuerza Relativa (RSI) de 14 días sube por encima de 60.00. Si el RSI se mantiene por encima de 60.00, se desencadenará un impulso alcista.

Más alza aparecería si el par de divisas principal rompe por encima del máximo intradía de 1.1009. Esto llevaría al activo hacia el máximo del 10 de agosto de 2023 en 1.1065, seguido por la resistencia de nivel redondo de 1.1100.

En un escenario alternativo, un movimiento a la baja por debajo del mínimo del 1 de agosto en 1.0777 arrastraría al activo hacia el mínimo de febrero cerca de 1.0700. Un quiebre a la baja por debajo de este último expondría al activo al mínimo del 14 de junio en 1.0667.

EUR/USD: Gráfico Diario

El Euro FAQs