- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El USD/JPY cae por segundo día consecutivo en medio de señales de debilitamiento del mercado laboral estadounidense.

- Para un impulso alcista, el USD/JPY necesita superar 161.00, enfrentando resistencia en 161.70 (máximo del 4 de julio), 161.95 (máximo anual) y 162.00.

- Soporte clave en 160.35 (Tenkan-Sen), 159.30 (Senkou Span A) y 158.25 (Kijun-Sen), marcando posibles puntos de retroceso.

El USD/JPY extendió sus pérdidas a dos días consecutivos el viernes, ya que la economía estadounidense mostró señales de debilidad en el mercado laboral, tras un informe mixto de las Nóminas no Agrícolas de EE.UU. Por lo tanto, el par cotiza en 160.72 y cae un 0,34%.

USD/JPY Análisis del Precio: Perspectiva técnica

El rally de cuatro días del USD/JPY se detuvo el jueves, con los vendedores interviniendo y llevando el tipo de cambio por debajo del nivel psicológico de 161.00. Esto formó un doji en el gráfico semanal, lo que sugiere que alcanzar precios más altos podría ser difícil.

Dado el contexto, el par debe superar 161.00 para una continuación alcista. Una vez superado, la siguiente parada sería el máximo del 4 de julio de 161.70 antes de probar el máximo anual de 161.95. La resistencia superior se encuentra por delante, con 162.00 siendo el próximo nivel de techo, antes de que el par apunte hacia el máximo de noviembre de 1986 de 164.87.

Una vez que el USD/JPY cayó por debajo de 161.00, la siguiente parada sería el Tenkan-Sen en 160.35. Una ruptura de este último puede exacerbar un retroceso hacia el Senkou Span A en 159.30, seguido por el Kijun-Sen en 158.25.

USD/JPY Acción del Precio – Gráfico Diario

Yen japonés PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Yen japonés (JPY) frente a las principales monedas hoy. Yen japonés fue la divisa más fuerte frente al Dólar canadiense.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.27% | -0.44% | -0.32% | 0.15% | -0.39% | -0.52% | -0.46% | |

| EUR | 0.27% | -0.18% | -0.03% | 0.44% | -0.12% | -0.24% | -0.21% | |

| GBP | 0.44% | 0.18% | 0.14% | 0.62% | 0.07% | -0.07% | -0.05% | |

| JPY | 0.32% | 0.03% | -0.14% | 0.47% | -0.06% | -0.21% | -0.17% | |

| CAD | -0.15% | -0.44% | -0.62% | -0.47% | -0.56% | -0.68% | -0.66% | |

| AUD | 0.39% | 0.12% | -0.07% | 0.06% | 0.56% | -0.13% | -0.07% | |

| NZD | 0.52% | 0.24% | 0.07% | 0.21% | 0.68% | 0.13% | 0.02% | |

| CHF | 0.46% | 0.21% | 0.05% | 0.17% | 0.66% | 0.07% | -0.02% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Yen japonés de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el JPY (base)/USD (cotización).

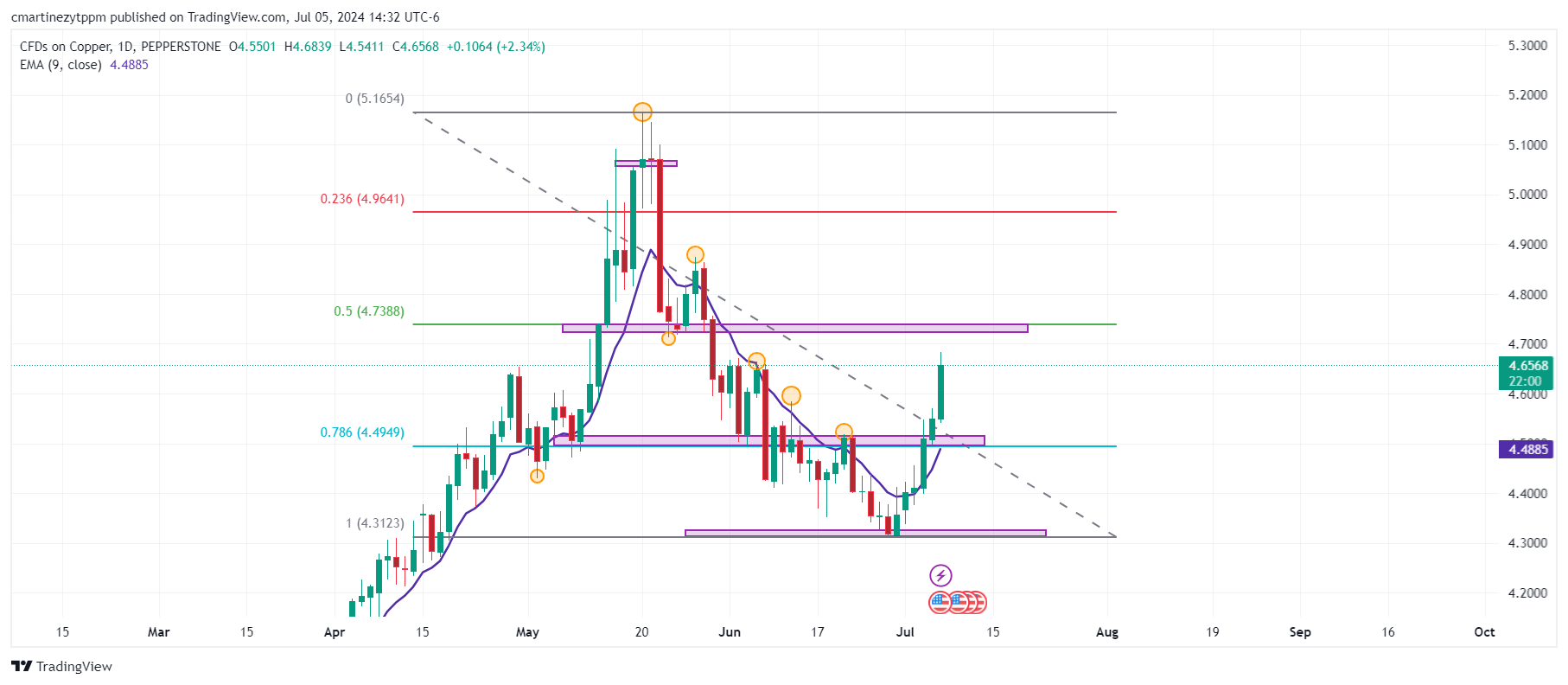

- El precio del cobre ha alcanzado máximos no vistos desde el 30 de mayo.

- El Índice del Dólar (DXY) firma su cuarta sesión consecutiva a la baja, llegando a mínimos de tres semanas.

- Los datos de empleo aumentan las probabilidades de un recorte de tasas en septiembre por la Reserva Federal.

El cobre inició la sesión europea registrando un mínimo del día 4.54 $, encontrando compradores que llevaron el metal a alcanzar un máximo diario en 4.68 $. Actualmente, el cobre cotiza en 4.65 $, ganando 2.34% en el día.

El cobre repunta aprovechando un dólar débil y aumento en las expectativas de un recorte de tasas por la Fed

El metal ha concluido su sexta sesión alcista consecutiva, subiendo un 6.48% en la semana del 5 de julio. Esta presión compradora del cobre es impulsada por un dólar débil que registra una caída a 104.87, un 0.26%, el día de hoy.

Por otro lado, los datos de empleo han indicado una desaceleración en la inflación, generando un aumento en las expectativas de un posible recorte en la tasa de interés en septiembre.

Niveles técnicos en el cobre

El cobre ha formado una soporte en el corto plazo en 4.49 $, mínimo de la sesión del 4 de junio, en confluencia con el retroceso al 78.6% de Fibonacci. El siguiente soporte en el mediano plazo se encuentra en 4.31 $, mínimo del 28 de junio. La resistencia más cercana se encuentra en 4.75, dado por el retroceso al 50% de Fibonacci y máximo del 30 de mayo.

Gráfica deiario del cobre

- El precio del Oro saltó más del 1% a 2.385$, impulsado por datos mixtos de las NFP de EE.UU. y una mayor especulación sobre un recorte de tasas de la Fed.

- Las NFP de junio superan las previsiones, pero las revisiones de abril y mayo indican una desaceleración acelerada del mercado laboral.

- El Índice del Dólar estadounidense (DXY) cae un 0.16% a 104.95; el rendimiento del Tesoro a 10 años cae más de seis puntos básicos a 4.284%.

El precio del Oro se recuperó durante la sesión de media jornada en América del Norte tras la publicación del informe de Nóminas No Agrícolas (NFP) de junio de EE.UU., que superó las previsiones, pero las revisiones a la baja de los dos meses anteriores insinuaron que el mercado laboral se está enfriando más rápido de lo que muestran las cifras. Por lo tanto, los operadores apuestan a que la Reserva Federal (Fed) recortará las tasas en septiembre, aumentando un obstáculo para el Dólar y un viento de cola para el metal amarillo.

El XAU/USD cotiza en 2.385$ y registra ganancias de más del 1% después de rebotar desde los mínimos diarios de 2.349$, auspiciado en parte por un Dólar estadounidense más débil, que sigue socavado por los rendimientos más bajos de los bonos del Tesoro de EE.UU.

El Índice del Dólar estadounidense (DX) está perdiendo un 0.16%, bajando a 104.95, mientras que el rendimiento de referencia a 10 años de EE.UU. cae más de seis puntos básicos (pb) a 4.284%.

Las NFP de EE.UU. para junio fueron positivas, pero los datos de abril y mayo fueron revisados a la baja, insinuando que la economía añadió 111.000 empleos menos de los reportados en esos dos meses. En consecuencia, la tasa de desempleo aumentó una décima en junio, por encima del consenso.

Otros datos de la Oficina de Estadísticas Laborales de EE.UU. (BLS) revelaron que las ganancias promedio por hora (AHE) se mantuvieron planas intermensual pero disminuyeron anualmente.

Aparte de esto, la geopolítica continuó desempeñando un papel importante en el camino del metal dorado. El primer ministro israelí, Benjamin Netanyahu, envió una delegación para continuar las negociaciones sobre los rehenes y reiteró que la guerra no terminará hasta que Israel logre todos sus objetivos. Mientras tanto, un líder de Hamas dijo que están esperando una respuesta positiva de Israel para comenzar las negociaciones sobre los detalles de un acuerdo, según CNN.

Resumen diario de los motores de los mercados: El precio del Oro avanza tras las NFP de EE.UU.

- Las Nóminas No Agrícolas de EE.UU. aumentaron en 206.000, superando las estimaciones de 190.000, pero las cifras de abril y mayo se revisaron a la baja a 108.000 y 218.000, respectivamente.

- Las ganancias promedio por hora (AHE) disminuyeron del 4.1% al 3.9% interanual, lo que está en línea con las expectativas, mientras que la tasa de desempleo aumentó del 4% al 4.1%.

- El miércoles, el Comité Federal de Mercado Abierto (FOMC) reveló las Minutas de la reunión de junio, que mostraron que la mayoría de los participantes estimaron que la política actual es restrictiva pero abrieron la puerta a aumentos de tasas. Los responsables de las políticas reconocieron que la economía se está enfriando y podría reaccionar a una debilidad económica inesperada.

- Según la herramienta FedWatch del CME, las probabilidades de un recorte de tasas de la Fed de 25 puntos básicos en septiembre son del 70%, frente al 66% del jueves.

- El contrato de futuros de la tasa de fondos federales de diciembre de 2024 implica que la Fed flexibilizará la política en 40 puntos básicos (pb) hacia finales del año.

Análisis técnico: El precio del Oro rompe decisivamente la línea de cuello del patrón de hombro-cabeza-hombro, apuntando a 2.400$

El precio del Oro ha roto decisivamente la línea de cuello del patrón de hombro-cabeza-hombro, elevando al par cerca de 2.390$, lo que indica que los toros están a cargo y se avecinan precios más altos.

El impulso se ha desplazado a favor de los compradores, como lo muestra un RSI alcista. Un cierre diario por encima del máximo del 21 de junio de 2.368$ podría abrir la puerta a un rango de negociación más alto dentro del área de 2.370$-2.400$, con los compradores apuntando a precios más altos.

Si el precio rompe por encima de 2.400$, expondrá el máximo del año hasta la fecha de 2.450$ antes de desafiar los 2.500$.

Por otro lado, si los vendedores llevan el precio al contado por debajo de 2.350$, nuevas caídas podrían apuntar al nivel de 2.300$. Si este soporte falla, la próxima zona de demanda sería el mínimo del 3 de mayo de 2.277$, seguido del máximo del 21 de marzo de 2.222$.

El Oro

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

- El Dow Jones se movió pero no fue a ninguna parte después de que el NFP de EE.UU. superara las previsiones.

- A pesar de superar el NFP, las fuertes revisiones despertaron esperanzas de recorte de tasas.

- El rebote del sentimiento de riesgo impulsó otros índices, pero dejó atrás al Dow Jones.

El Promedio Industrial Dow Jones (DJIA) se movió bruscamente el viernes, rondando los 39.300,00 después de que las Nóminas no Agrícolas (NFP) de EE.UU. dieran al mercado el margen suficiente para reavivar las esperanzas de recorte de tasas. El mercado bursátil estadounidense en general subió firmemente con nuevas expectativas de un recorte de tasas por parte de la Reserva Federal (Fed), pero el Dow Jones permaneció atrapado en una consolidación técnica.

El NFP de EE.UU. del viernes superó las previsiones medianas del mercado, añadiendo 206.000 nuevos empleos netos en junio. Aunque la cifra superó con creces los 190.000 esperados, el mes anterior vio una fuerte revisión a la baja a 218.000 desde la cifra inicial de 272.000.

El crecimiento de las ganancias medias por hora en EE.UU. también se enfrió para el año que terminó en junio, reduciéndose al 3.9% anual esperado en comparación con el 4.1% del período anterior. La tasa de desempleo de EE.UU. también aumentó, subiendo al 4.1% por primera vez desde diciembre de 2021. Los mercados habían previsto en general una estabilidad en el 4.0%.

Los inversores han dejado de lado el informe del NFP por encima de las previsiones para centrarse en el aumento del desempleo, la desaceleración de los salarios y las revisiones a la baja de los informes de empleo anteriores para aumentar las apuestas de que la Fed se verá empujada hacia recortes de tasas más pronto que tarde. Según la herramienta FedWatch del CME, los mercados de tasas están valorando casi un 80% de probabilidades de al menos un recorte de un cuarto de punto el 18 de septiembre.

Indicador económico

Nóminas no agrícolas

El resultado más importante contenido en el informe sobre la situación del empleo es el cambio mensual en las nóminas no agrícolas que publica el US Department of Labor. En el informe se publican las estimaciones de creación de empleo del mes anterior y revisiones en los datos de los dos meses previos. Los cambios mensuales en las nóminas pueden ser muy volátiles y la publicación de este informe genera una alta volatilidad en el dólar. Un resultado superior al consenso del mercado es alcista para el dólar, mientras que un resultado inferior a las expectativas es bajista.

Leer más.Última publicación: vie jul 05, 2024 12:30

Frecuencia: Mensual

Actual: 206K

Estimado: 190K

Previo: 272K

Fuente: US Bureau of Labor Statistics

El informe de empleo mensual de Estados Unidos se considera el indicador económico más importante para los operadores de divisas. Publicado el primer viernes siguiente al mes informado, el cambio en el número de empleados está estrechamente relacionado con el desempeño general de la economía y es monitoreado por los responsables de la formulación de políticas. El pleno empleo es uno de los mandatos de la Reserva Federal y considera la evolución del mercado laboral al establecer sus políticas, lo que afecta a las monedas. A pesar de varios indicadores adelantados que dan forma a las estimaciones, las Nóminas no Agrícolas tienden a sorprender a los mercados y desencadenar una volatilidad sustancial. Las cifras reales que superan el consenso tienden a ser alcistas para el USD.

Noticias del Dow Jones

A pesar de luchar por igualar las ganancias del viernes registradas por otros índices bursátiles principales, el Dow Jones se inclina notablemente hacia el lado alto. Dos tercios de las acciones constituyentes del DJIA están en verde, con pérdidas lideradas por Chevron Corp. (CVX) que cayó un -1,65% a 154,13 $ por acción. Dow Inc. (DOW) le sigue de cerca, retrocediendo un -1,43% a 52,12 $ por acción.

Walmart Inc. (WMT) ha subido a la cima del índice, aumentando un 2,4% en el día y desafiando los 70,00 $ por acción, seguido por Intel Corp. (INTC) que ganó un 2,2% el viernes, alcanzando los 32,00 $ por acción.

Perspectiva técnica del Dow Jones

El Dow Jones cierra la primera semana de negociación de julio luchando por mantenerse por encima de 33.300,00 después de una semana prolongada de movimientos en el gráfico. El índice tocó fondo a finales de la semana pasada cerca de 38.920,00, pero una recuperación ha enfrentado una presión significativa a la baja, con repetidos fracasos para liberarse de las ofertas máximas de la semana cerca de 39.440,00.

El Dow Jones sigue obstaculizado por una zona de oferta valorada por encima de 39.750,00, y los postores no han podido llevar el índice de acciones por encima de los picos históricos establecidos por encima de 40.000,00 en mayo.

Gráfico horario del Dow Jones

Gráfico diario del Dow Jones

El Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- El índice Nasdaq 100 marca un máximo histórico en 20.403 tras los datos de empleo de EE.UU.

- Arm Holdings (ARM) sube un 7.29%, junto con Meta Platforms (META) que presenta una ganancia del 4.92% el día de hoy.

El Nasdaq 100, estableció un mínimo del día durante la sesión europea en 20.167, encontrando compradores que llevaron el índice a alcanzar un nuevo máximo histórico en 20.403. Al momento de escribir, el Nasdaq 100 cotiza en 20.378, ganando un 1.12%, el día de hoy.

Nasdaq 100 alcanza máximos históricos impulsado por Arm Holdings y Meta Platforms

El índice tecnológico Nasdaq 100 ha alcanzado nuevos máximos históricos en 20.403 impulsado por las acciones de Arm Holdings que cotizan al cierre en 179.94 $, ganando un 7.29%. Por otro lado, Meta Platforms (META) opera en 535.05 $, con una plusvalía del 4.92%, diario.

Tras los datos de empleo dados a conocer el día de hoy, los inversionistas ven un aumento en las probabilidades de recorte de tasas de interés en el corto plazo por parte de la Reserva Federal.

Niveles técnicos en el Nasdaq 100

El Nasdaq 100 formó un primer soporte en 20.200 apoyándose en el Promedio Móvil de 13 periodos. El segundo soporte se encuentra en 19.940, en confluencia con el retroceso al 50% de Fibonacci. La resistencia más cercana la proyectamos en 20.700, número cerrado que converge con la extensión al 161.8% de Fibonacci.

Gráfico de 1 hora del Nasdaq 100

- Las cifras crecientes de desempleo en EE.UU. ejercieron presión de venta sobre el USD.

- Australia reportó datos mixtos del mercado inmobiliario el viernes.

- Las divergencias monetarias entre la Fed y el RBA podrían impulsar aún más al par.

El Dólar Australiano (AUD) se mantiene firme frente al Dólar estadounidense (USD) el viernes, que se debilitó tras las cifra débiles de las Nóminas No Agrícolas (NFP) de EE.UU., pero se sitúa en su nivel más alto desde principios de enero en 0.6740.

El Banco de la Reserva de Australia (RBA) podría ser uno de los últimos bancos centrales del G10 en iniciar recortes, lo que debería seguir apoyando al Dólar australiano en estas condiciones. A pesar de los signos de una economía australiana debilitada, la persistente inflación lleva al RBA a mantener una postura de línea dura, y los alentadores datos de ventas minoristas reportados a principios de la semana muestran una perspectiva económica sólida.

Actualización diaria de los motores del mercado: La fortaleza del AUD se mantiene a pesar del mercado inmobiliario lento

- Los compromisos de préstamos hipotecarios en Australia para marzo han aumentado hasta un 3.1% mensual, superando el 1.0% esperado y el 1.9% revisado de febrero.

- Sin embargo, esto puede señalar un aumento en los precios de la vivienda que impacta en el tamaño promedio de los préstamos, más que un aumento en la demanda de viviendas.

- Las encuestas actuales de sentimiento del consumidor apuntan a un sentimiento de compra lento en términos de vivienda.

- Al otro lado del Pacífico, las NFP de EE.UU. revelaron un aumento de 206.000 en junio, superando la expectativa del mercado de 190.000. Esto siguió a un aumento revisado de 218.000 en mayo.

- No obstante, estas cifras no han hecho mucho para fortalecer al USD, ya que la tasa de desempleo en EE.UU. ha aumentado ligeramente al 4.1% desde el 4%.

- La inflación salarial, medida por la variación de las Ganancias Medias por Hora, disminuyó al 3.9% anual, ampliamente esperado por los mercados.

- En el lado del RBA, los mercados indican una probabilidad marginal del 10% de una subida de tasas por parte del RBA antes de fin de año.

- En el lado de la Fed, el mercado está descontando completamente dos recortes de tasas antes de fin de año, sujeto a los datos continuos del mercado laboral y las cifras de inflación.

Análisis técnico: El AUD/USD mantiene el impulso, la perspectiva alcista continúa

El par AUD/USD no muestra signos de perder impulso, respaldado por el profundo territorio positivo de los indicadores técnicos del RSI y MACD. A medida que el par alcanza sus máximos de enero, la perspectiva alcista es más prometedora. Sin embargo, los traders deben vigilar si los indicadores mencionados comienzan a señalar condiciones de sobrecompra.

Los próximos objetivos alcistas son las resistencias en 0.6750 y 0.6800. Al mismo tiempo, los niveles de soporte a vigilar son 0.6670, 0.6650 y 0.6630.

El Dólar australiano

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.

El Banco de la Reserva de Australia (RBA) influye en el Dólar australiano (AUD) fijando el nivel de los tipos de interés que los bancos australianos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés de la economía en su conjunto. El principal objetivo del RBA es mantener una tasa de inflación estable del 2%-3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos en comparación con otros grandes bancos centrales apoyan al AUD, y lo contrario para los relativamente bajos. El RBA también puede utilizar la relajación y el endurecimiento cuantitativo para influir en las condiciones crediticias, siendo la primera negativa para el AUD y la segunda positiva para el AUD.

China es el mayor socio comercial de Australia, por lo que la salud de la economía china influye mucho en el valor del Dólar australiano (AUD). Cuando la economía china va bien, compra más materias primas, bienes y servicios de Australia, lo que aumenta la demanda del AUD y hace subir su valor. Lo contrario ocurre cuando la economía china no crece tan rápido como se esperaba. Por lo tanto, las sorpresas positivas o negativas en los datos de crecimiento chino suelen tener un impacto directo en el Dólar australiano.

El mineral de hierro es la mayor exportación de Australia, con 118.000 millones de dólares al año según datos de 2021, siendo China su principal destino. El precio del mineral de hierro, por lo tanto, puede ser un impulsor del Dólar australiano. Por lo general, si el precio del mineral de hierro sube, el AUD también lo hace, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre cuando el precio del mineral de hierro baja. Los precios más altos del mineral de hierro también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva para Australia, lo que también es positivo para el AUD.

La balanza comercial, que es la diferencia entre lo que un país gana con sus exportaciones y lo que paga por sus importaciones, es otro factor que puede influir en el valor del Dólar australiano. Si Australia produce exportaciones muy solicitadas, su divisa ganará valor exclusivamente por el exceso de demanda creado por los compradores extranjeros que desean adquirir sus exportaciones frente a lo que gasta en comprar importaciones. Por lo tanto, una balanza comercial neta positiva fortalece el AUD, con el efecto contrario si la balanza comercial es negativa.

- El Peso mexicano alcanzó un máximo de ocho días de 17.99 antes de perder tracción.

- Calendario económico vacío en México; los próximos datos incluyen el IPC de mayo, la confianza del consumidor y las actas de la reunión de Banxico.

- Las Nóminas no Agrícolas de EE.UU. superan las expectativas; las revisiones de los meses anteriores alimentan las predicciones de relajación de la Fed.

El Peso mexicano se mantuvo prácticamente plano frente al Dólar estadounidense el viernes después de oscilar dentro del rango de 17.99 – 18.19. Los datos mixtos de empleo en EE.UU. provocaron especulaciones de que la Reserva Federal (Fed) podría recortar las tasas de interés en septiembre, lo que hizo que la divisa de mercado emergente se disparara antes de que el USD/MXN recortara sus pérdidas y cotizara en 18.08, registrando ganancias mínimas del 0.02%.

Wall Street comercia mixto, mientras que el Dólar recupera ligeramente frente a la moneda mexicana. La agenda económica de México está vacía, con los operadores esperando la publicación del Índice de Precios al Consumo (IPC) de mayo la próxima semana, junto con la confianza del consumidor y las actas de la última reunión de política monetaria del Banco de México (Banxico).

El informe de Nóminas no Agrícolas de EE.UU. para junio superó las estimaciones, aunque las revisiones a la baja de las cifras de abril y mayo llevaron a los operadores a aumentar sus apuestas de que la Fed comenzará su ciclo de relajación en septiembre.

Datos adicionales mostraron que las ganancias medias por hora se mantuvieron planas mensualmente pero disminuyeron en los doce meses hasta junio y la tasa de desempleo aumentó, según la Oficina de Estadísticas Laborales de EE.UU. (BLS).

Tras la publicación de los datos, los rendimientos del Tesoro de EE.UU. cayeron, con la tasa de la nota de referencia a 10 años bajando seis puntos y medio básicos a 4.284%, un obstáculo para el Dólar estadounidense. Mientras tanto, el Índice del Dólar estadounidense, que sigue el desempeño del Dólar frente a seis divisas, cayó un 0.12% pero recortó algunas pérdidas anteriores y actualmente ronda 105.00.

Según la herramienta CME FedWatch, las probabilidades de un recorte en septiembre de 2024 son un 70% más altas que la posibilidad de un día antes del 66%.

Resumen diario de los mercados: El Peso mexicano sube aún más ante la debilidad del Dólar estadounidense

- La encuesta de Banxico mostró que los economistas estiman que el Producto Interior Bruto (PIB) terminará el año en 2%, por debajo del 2.1%. Esperan que Banxico recorte las tasas del 11.00% al 10.25%, frente al 10.00% proyectado en mayo.

- Algunos analistas en México estiman que la economía podría desacelerarse pero evitar una recesión, según el Indicador Coincidente de la Agencia Nacional de Estadísticas (INEGI). A pesar de eso, dijeron que las reformas impulsadas por el presidente Andrés Manuel López Obrador (AMLO), particularmente la reforma judicial, podrían afectar la solvencia crediticia del país.

- Las Nóminas no Agrícolas de EE.UU. crecieron en 206.000, superando la estimación de 190.000, pero abril y mayo fueron revisados a la baja de 165.000 a 108.000 y de 272.000 a 218.000, respectivamente.

- Las Ganancias Medias por Hora (AHE) bajaron del 4.1% al 3.9% interanual, como se esperaba, mientras que la tasa de desempleo aumentó del 4% al 4.1%.

Análisis Técnico: El Peso mexicano se mantiene cerca de los mínimos semanales, el USD/MXN ronda 18.10

El USD/MXN cayó a un mínimo de ocho días de 17.99 solo para encontrar ofertas que empujaron el tipo de cambio de vuelta hacia el área de 18.10. La acción del precio del viernes está formando una vela Doji, una indicación de que ni los compradores ni los vendedores están ganando la batalla, lo que podría mantener al par operando dentro del rango de 18.00-18.10 a corto plazo.

El momentum muestra una ligera recuperación ya que el RSI se mantuvo plano en territorio alcista después de registrar tres días de lecturas más bajas. Esto confirma el comercio limitado en un rango del USD/MXN.

Para una reanudación alcista, el USD/MXN debe superar 18.10, seguido de un rally por encima del máximo del 28 de junio de 18.59, para que los compradores puedan desafiar el máximo anual de 18.99. Por el contrario, los vendedores necesitarán una caída por debajo de 18.00, lo que podría extender la caída del par hacia el máximo del 5 de diciembre, que se convirtió en soporte en 17.56, seguido por la media móvil simple (SMA) de 50 días en 17.37.

El Peso mexicano FAQs

El Peso mexicano es la moneda de curso legal de México. El MXN es la moneda más operada en América Latina y la tercera más negociada del continente americano. El Peso mexicano es la primera moneda del mundo que utilizó el signo $, previo a la utilización posterior del Dólar. El Peso mexicano o MXN se divide en 100 centavos.

Banxico es el Banco de México, el banco central del país. Creado en 1925, provee la moneda nacional, el MXN, y tiene como objetivo prioritario preservar su valor a lo largo del tiempo. Además, el Banco de México administra las reservas internacionales del país, actúa como prestamista de última instancia a la banca y asesora económica y financieramente al gobierno. Banxico utiliza las herramientas y técnicas de la política monetaria para cumplir con su objetivo.

Cuando la inflación es elevada, el valor del Peso mexicano (MXN) tiene a disminuir. Esto implica un aumento en el coste de vida de los mexicanos que afecta su capacidad de inversión y ahorro. A nivel general, la inflación afecta a la economía mexicana porque México importa una cantidad importante de productos de consumo final, como gas, combustible, alimentos, ropa, etc, y una gran cantidad de insumos de producción. Por otra parte, a mayor inflación y deuda menos atractivo es el país para los inversores.

La tasa de cambio entre el USD y el MXN afecta a las importaciones y exportaciones entre Estados Unidos y México, pudiendo afectar a la demanda y los flujos comerciales. El precio del Dólar frente al Peso mexicano se ve afectado por factores como la política monetaria, los tipos de interés, el índice de precios al consumo, el crecimiento económico y algunas decisiones geopolíticas.

La tasa de cambio entre el USD y el MXN afecta a las importaciones y exportaciones entre Estados Unidos y México, pudiendo afectar a la demanda y los flujos comerciales. El precio del Dólar frente al Peso mexicano se ve afectado por factores como la política monetaria, los tipos de interés, el índice de precios al consumo, el crecimiento económico y algunas decisiones geopolíticas.

- El Dólar canadiense retrocede en todos los ámbitos tras la contracción de los empleos netos.

- Canadá registró la segunda cifra neta negativa de empleos en 2024.

- Las pérdidas se limitan frente al Dólar tras las fuertes revisiones del NFP de EE.UU.

El Dólar canadiense se debilitó ampliamente el viernes, siendo empujado al suelo después de que la variación neta del empleo en Canadá mostrara una contracción por segunda vez en 2024 y no cumpliera con las previsiones por un amplio margen. Las Nóminas no Agrícolas (NFP) de EE.UU. superaron las previsiones, pero las fuertes revisiones a las cifras anteriores ayudaron a reavivar las esperanzas de un recorte de tasas en septiembre.

Canadá también informó un aumento mayor al esperado en la tasa de desempleo. Sin embargo, las presiones salariales aún en aumento y las encuestas de actividad del Índice de Gerentes de Compras (PMI) Ivey aumentadas auguran mal para futuros recortes de tasas, ya que los indicadores de presiones inflacionarias continúan acumulándose después de que el Banco de Canadá (BoC) se apresurara a recortar tasas en 2024.

Resumen diario de los mercados: El Dólar canadiense se desploma mientras los malos datos deterioran las posibilidades de riesgo

- La variación neta del empleo en Canadá en junio no cumplió con las previsiones, registrando -1.400 mensual frente a los 26.700 anteriores, muy por debajo de la previsión de 22.500.

- La tasa de desempleo en Canadá también aumentó en junio, subiendo al 6.4% desde el 6.2% anterior, superando la previsión del 6.3%.

- Los salarios promedio por hora en Canadá aumentaron un 5.6% anual en junio, acelerándose desde el 5.2% anterior.

- Los PMI Ivey de Canadá en junio subieron a 62.4 desde el 59.1 anterior.

- Las ganancias netas de empleo del NFP de EE.UU. superaron ampliamente las previsiones, registrando 206.000 frente a la previsión de 190.000 Sin embargo, la cifra del mes anterior fue revisada drásticamente a la baja a 218.000 desde el registro inicial de 272.000.

- Los ingresos promedio por hora en EE.UU. cumplieron con las expectativas, creciendo un 3.9% anual hasta junio y enfriándose ligeramente desde el 4.1% anterior.

- Con las presiones salariales disminuyendo y las revisiones posteriores enfriando los datos laborales del NFP de EE.UU., los mercados están nuevamente apostando por un recorte de tasas en septiembre por parte de la Reserva Federal (Fed). Según la herramienta FedWatch del CME, los operadores de tasas están valorando casi un 80% de probabilidades de al menos un recorte de un cuarto de punto el 18 de septiembre.

Dólar canadiense PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Dólar canadiense (CAD) frente a las principales monedas hoy. Dólar canadiense fue la divisa más fuerte frente al Dólar canadiense.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.13% | -0.31% | -0.24% | 0.18% | -0.20% | -0.29% | -0.26% | |

| EUR | 0.13% | -0.19% | -0.10% | 0.32% | -0.07% | -0.16% | -0.14% | |

| GBP | 0.31% | 0.19% | 0.10% | 0.52% | 0.13% | 0.03% | 0.03% | |

| JPY | 0.24% | 0.10% | -0.10% | 0.41% | 0.05% | -0.06% | -0.04% | |

| CAD | -0.18% | -0.32% | -0.52% | -0.41% | -0.39% | -0.46% | -0.47% | |

| AUD | 0.20% | 0.07% | -0.13% | -0.05% | 0.39% | -0.09% | -0.07% | |

| NZD | 0.29% | 0.16% | -0.03% | 0.06% | 0.46% | 0.09% | -0.01% | |

| CHF | 0.26% | 0.14% | -0.03% | 0.04% | 0.47% | 0.07% | 0.00% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Dólar canadiense de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el CAD (base)/USD (cotización).

Análisis técnico: El Dólar canadiense recorta las ganancias recientes, rompe racha de tres días de victorias frente al Dólar

El Dólar canadiense (CAD) cayó en todos los ámbitos el viernes, terminando sin ceremonias una racha de tres días de victorias frente al Dólar estadounidense (USD) y recortando las ganancias del jueves, ya que el CAD cayó una quinta parte de un por ciento frente al USD. Un Dólar estadounidense generalmente más débil el viernes ayudó a limitar las pérdidas, con el Dólar canadiense cayendo medio por ciento frente a la Libra esterlina (GBP), el Yen japonés (JPY) y el Franco suizo (CHF).

El USD/CAD volvió a probar 1.3650, subiendo desde un suelo a corto plazo justo por encima de la zona de 1.3600, y los postores buscarán una nueva ruptura al norte de la media móvil exponencial (EMA) de 200 horas en 1.3666. Las velas diarias continúan manteniéndose en territorio del gráfico por encima de 1.3600 mientras un patrón de consolidación sigue formándose en los gráficos, y la acción del precio se está comprimiendo por una zona de oferta valorada por encima de 1.3750 y una EMA de 200 días en ascenso en 1.3591.

Gráfico horario del USD/CAD

Gráfico diario del USD/CAD

El Dólar canadiense FAQs

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

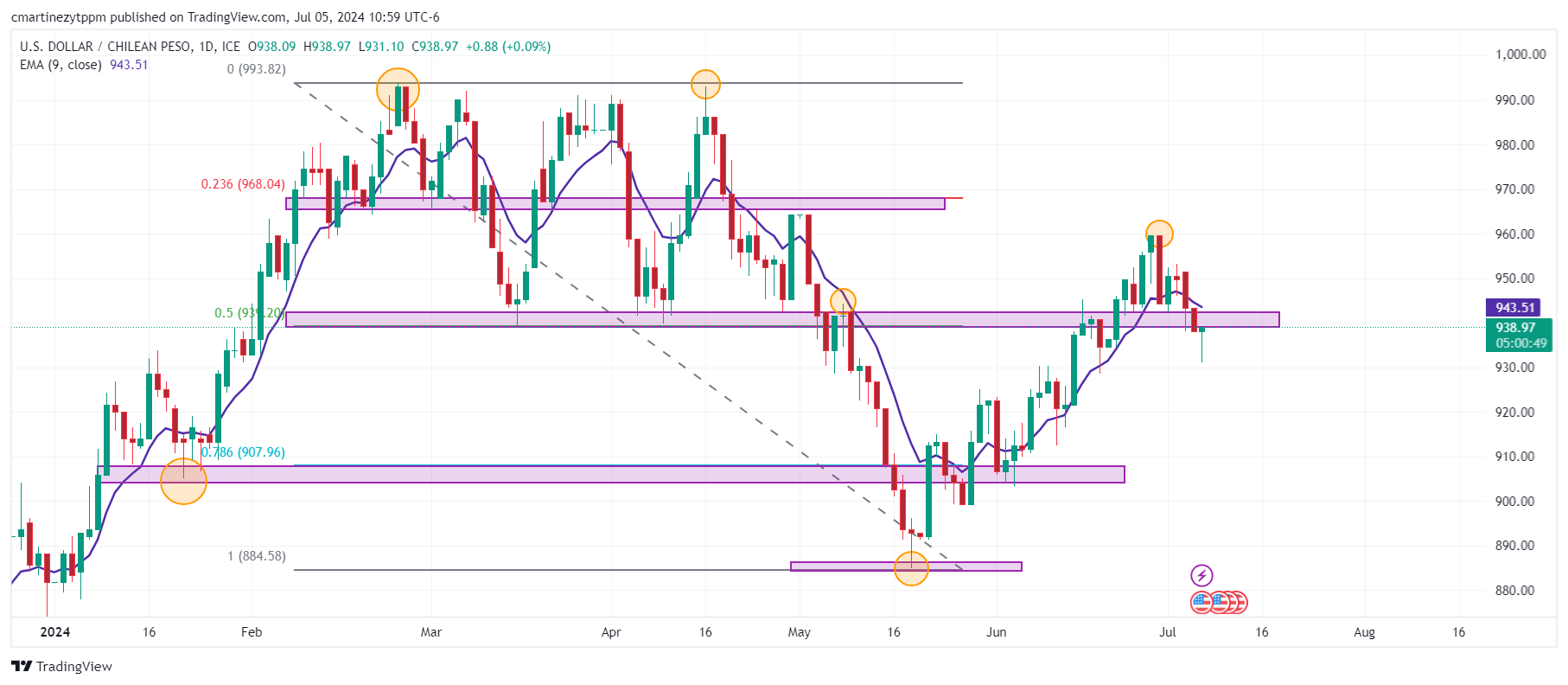

- El USD/CLP registra la cuarta sesión consecutiva a la baja, llegando a mínimos del 19 de junio.

- El cobre se dispara y alcanza máximos no vistos desde el 30 de mayo.

- El ministro de Hacienda, Mario Marcel se acerca a cerrar los acuerdos necesarios para la reforma previsional.

El USD/CLP inició la sesión europea marcando un mínimo de la sesión en 931.10 encontrando compradores que llevaron el par a un máximo del día en 938.37. Actualmente, el precio del Dólar estadounidense frente al Peso chileno cotiza en 938.09, sin cambios significativos respecto a la sesión anterior.

El cobre se dispara y alcanza máximos de cinco semanas impulsado por un dólar débil

El reciente debilitamiento del dólar ha sido aprovechado por el cobre, alcanzando un máximo de cinco semanas en 4.68 $, ganando un 1.77% el día de hoy. El metal cierra una semana alcista, con una plusvalía del 6.23%.

Mario Marcel, ministro de Hacienda de Chile, se encuentra en conversaciones con el objetivo de lograr una reforma previsional cuyo objetivo es mejorar las pensiones de los actuales y futuros jubilados incrementando el mondo de las cotizaciones.

La evolución del empleo en Estados Unidos apunta a una trayectoria en donde la Reserva Federal mantiene el camino al inicio de recorte de tasas de interés durante el segundo semestre de este año.

Niveles técnicos en el USD/CLP

El USD/CLP estableció un soporte en el corto plazo cercano a 940.00, en convergencia con el retroceso al 50% de Fibonacci. El siguiente soporte se encuentra en 905.00, mínimo del 5 de junio. La resistencia más cercana se ubica en 959.00, máximo del 27 de junio.

Gráfico diario del Peso chileno

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

A pesar de la limitada reacción de la Libra esterlina (GBP) al resultado de las elecciones en el Reino Unido, la caída en el valor del Dólar estadounidense (USD) en las últimas sesiones ha permitido que la GBP se posicione como la divisa de mejor desempeño del G10 en lo que va del año, señala Jane Foley, estratega senior de FX en Rabobank.

GBP/USD se moverá al alza en los próximos meses

"La GBP ha mostrado poca reacción a los resultados de las elecciones generales del Reino Unido del 4 de julio, continuando con su postura indiferente de las últimas semanas. Si la política del Reino Unido puede evitar los dramas e incertidumbres asociados con el Brexit, los períodos de Johnson y Truss, esperamos que la GBP pueda continuar su lenta y constante recuperación."

"Como se esperaba, el Partido Laborista ganó una fuerte mayoría parlamentaria. Sin embargo, solo aumentó su porcentaje de voto nacional en un pequeño porcentaje. Tanto los mercados como el electorado estarán observando de cerca para ver si el Partido Laborista puede consolidar su poder. Eso depende de si puede cumplir con el crecimiento y la mejora de los estándares de vida."

"Esperamos que el EUR/GBP baje hacia fin de año y vemos los repuntes hacia 0.85 como oportunidades de venta. Es probable que el Cable esté sujeto a más episodios de volatilidad del USD en los próximos meses debido a las incertidumbres relacionadas con la política de EE.UU. y la política de la Fed, aunque esperamos que el GBP/USD se mueva en un rango moderadamente más alto en los próximos meses."

- El Dólar estadounidense extiende su tendencia a la baja después de terminar la semana pasada con una pérdida del 0.85%.

- El informe de NFP destacó por un aumento inesperado en el desempleo.

- Los mercados ahora ven dos recortes en 2024.

El Dólar estadounidense, representado por el Índice del Dólar estadounidense (DXY), ha extendido su declive, lastrado por las débiles cifras del mercado laboral, cayendo por debajo de 105.00 el viernes.

En medio de crecientes señales de desinflación en la economía de EE.UU., hay una creciente confianza en un recorte de tasas en septiembre. Sin embargo, los funcionarios de la Reserva Federal (Fed) continúan absteniéndose de recortes inmediatos, manteniendo un enfoque dependiente de los datos, pero han comenzado a reconocer las dificultades del mercado laboral.

Motores de los mercados: El Dólar estadounidense se debilita aún más tras datos decepcionantes del mercado laboral

- Las Nóminas no Agrícolas (NFP) en EE.UU. aumentaron en 206.000 en junio, según informó el viernes la Oficina de Estadísticas Laborales de EE.UU. (BLS).

- La cifra del NFP supera la expectativa del mercado de 190.000, pero se queda corta en comparación con el aumento revisado de mayo de 218.000 (ajustado desde 272.000).

- La tasa de desempleo subió ligeramente al 4.1% desde el 4%, y la tasa de participación de la fuerza laboral aumentó ligeramente al 62.6% desde el 62.5%.

- Las ganancias promedio por hora, el indicador clave de la inflación salarial, cayeron a un aumento anual del 3,9% desde el 4.1%, alineándose con las expectativas del mercado.

- El mercado de swaps de la Fed ha reanudado la valoración completa de dos recortes de tasas para fin de año.

- No obstante, esas cifras dependerán de cómo los funcionarios de la Fed interpreten los datos actuales del mercado laboral y las cifras de inflación.

Perspectiva técnica del índice DXY: El DXY sigue plagado de desafíos, ahora acercándose a la SMA de 200 días

Después de perder su posición sobre la media móvil simple (SMA) de 20 días, la perspectiva técnica para el Índice DXY se ha vuelto negativa. Tanto el RSI como el MACD han caído en la zona negativa, con este último en su nivel más bajo desde mediados de junio.

Si la presión vendedora persiste, el nivel de 104.70 (SMA de 200 días) ofrecerá un fuerte soporte.

El Dólar estadounidense

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

En su Informe Semestral de Política Monetaria publicado el viernes, la Reserva Federal (Fed) señaló que han visto un modesto progreso adicional en la inflación este año, pero añadió que aún necesitan mayor confianza antes de proceder a recortes de tasas, según Reuters.

Declaraciones destacadas

"La oferta y la demanda laboral se asemejan al período justo antes de la pandemia, cuando el mercado laboral estaba relativamente ajustado pero no sobrecalentado."

"Se espera que las presiones inflacionarias relacionadas con la vivienda disminuyan gradualmente."

"A pesar de las mejoras, aún existen disparidades significativas en el mercado laboral."

"Las condiciones financieras parecen algo restrictivas en general, el ritmo de los préstamos bancarios es algo tibio."

"El sistema financiero sigue siendo sólido y resiliente, aunque partes de las carteras de bienes raíces comerciales de los bancos están enfrentando estrés."

"La liquidez en la mayoría de los bancos nacionales sigue siendo amplia."

"Las valoraciones son altas en relación con los fundamentos en las principales clases de activos."

Reacción del mercado

El Índice del Dólar no mostró una reacción inmediata a esta publicación y se vio por última vez perdiendo un 0.1% en el día a 105.03.

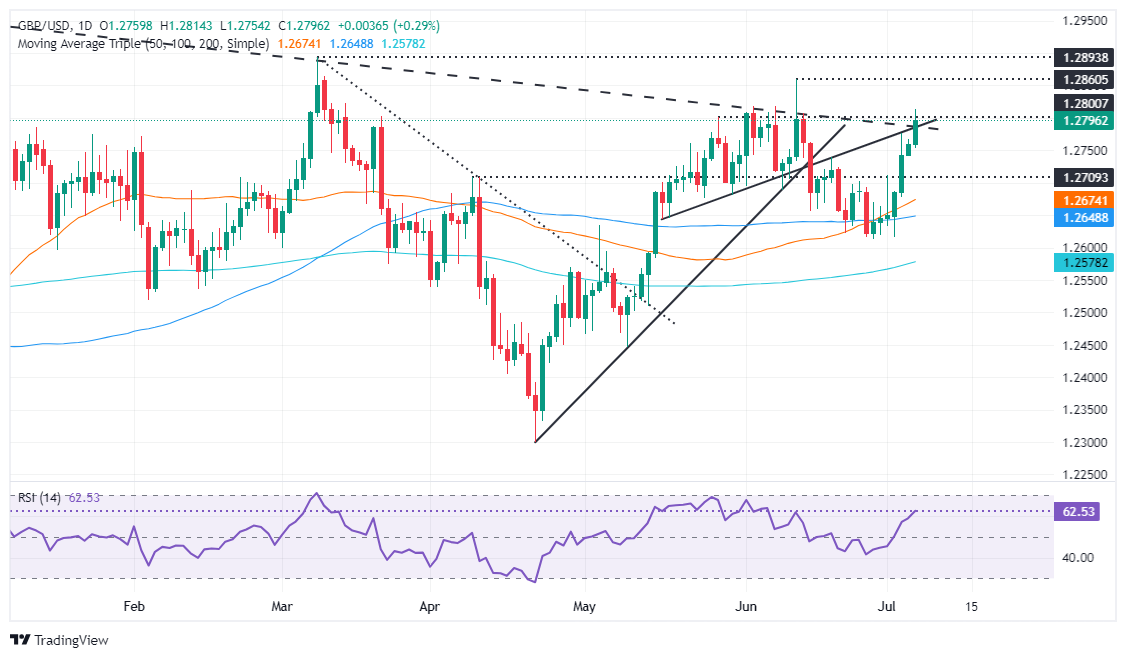

- El GBP/USD sube más del 0.20%, después de que el informe de empleo de EE.UU. revelara ganancias en junio pero revisara a la baja abril y mayo.

- Perspectiva técnica alcista a medida que el GBP/USD se acerca a la resistencia clave en 1.2660/75.

- Niveles de resistencia: 1.2800, 1.2894 (máximo anual), 1.2900, 1.2995 (máximo del 27 de julio de 2023), acercándose a 1.3000.

- Puntos de soporte: 1.2733 (mínimo del 4 de julio), 1.2709 (máximo del 8 de abril), 1.2700, 1.2673 (SMA de 50 días).

El GBP/USD registró ganancias decentes de más del 0.20% el viernes después de que los datos de empleo de EE.UU. de junio mostraran que la economía agregó más empleos de lo esperado, aunque una revisión a la baja de las cifras de abril y mayo insinuó que el mercado laboral se debilitó aún más. El par cotiza en 1.2790, por encima de su precio de apertura, después de alcanzar un mínimo diario de 1.2752.

GBP/USD Análisis del Precio: Perspectiva técnica

El GBP/USD ha fluctuado alrededor del nivel psicológico de 1.2800 durante el día, amenazando con lograr un cierre diario por encima de las líneas de tendencia de resistencia cruciales que hasta ahora se han convertido en soporte en torno a 1.2660/75.

El impulso sigue siendo alcista, como lo muestra el RSI, apuntando más alto después de atravesar la línea neutral de 50 el 2 de junio.

Por lo tanto, el camino de menor resistencia del GBP/USD es al alza. Los compradores que logren un cierre diario por encima de 1.2800 allanarían el camino para desafiar el máximo anual de 1.2894. Se espera un mayor alza si el par supera ese nivel, con la próxima resistencia en 1.2900, seguida por el máximo del 27 de julio de 2023 en 1.2995 antes de 1.3000.

Para una reversión bajista, los vendedores esperarán que el tipo de cambio caiga por debajo del mínimo diario del 4 de julio de 1.2733. Esto expondrá el máximo del 8 de abril, que se convirtió en soporte en 1.2709 antes de exponer 1.2700. En caso de más pérdidas, eso expondrá la media móvil de 50 días (SMA) en 1.2673.

GBP/USD Acción del Precio – Gráfico Diario

Libra esterlina PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Libra esterlina (GBP) frente a las principales monedas hoy. Libra esterlina fue la divisa más fuerte frente al Dólar canadiense.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.13% | -0.30% | -0.19% | 0.14% | -0.17% | -0.26% | -0.21% | |

| EUR | 0.13% | -0.18% | -0.09% | 0.29% | -0.06% | -0.12% | -0.10% | |

| GBP | 0.30% | 0.18% | 0.10% | 0.46% | 0.13% | 0.05% | 0.06% | |

| JPY | 0.19% | 0.09% | -0.10% | 0.36% | 0.06% | -0.05% | -0.01% | |

| CAD | -0.14% | -0.29% | -0.46% | -0.36% | -0.34% | -0.40% | -0.39% | |

| AUD | 0.17% | 0.06% | -0.13% | -0.06% | 0.34% | -0.08% | -0.04% | |

| NZD | 0.26% | 0.12% | -0.05% | 0.05% | 0.40% | 0.08% | 0.01% | |

| CHF | 0.21% | 0.10% | -0.06% | 0.00% | 0.39% | 0.04% | -0.01% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Libra esterlina de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el GBP (base)/USD (cotización).

- El precio de la plata salta a cerca de 31,00$ mientras los rendimientos de EE.UU. caen tras un débil informe del NFP de EE.UU.

- Los datos de nóminas superan las estimaciones pero se mantienen por debajo de la lectura de mayo.

- El precio de la plata se fortalece después de una ruptura del canal descendente.

El precio de la plata (XAG/USD) alcanza un nuevo máximo de tres semanas cerca de 31,00$ en la sesión americana del viernes. El metal blanco se fortalece a medida que los rendimientos de los bonos de EE.UU. se debilitan después de que el informe de Nóminas no Agrícolas (NFP) de Estados Unidos para junio mostrara que el mercado laboral perdió impulso.

La tasa de desempleo subió al 4,1% desde las estimaciones y la publicación anterior del 4,0%. El número de personas contratadas por los empleadores fue mayor, con 206.000 frente a las estimaciones de 190.000, pero menor que la publicación anterior de 218.000, revisada a la baja desde 272.000.

Además, los ingresos promedio por hora disminuyeron como se esperaba en junio. En términos mensuales y anuales, los ingresos promedio por hora crecieron a un ritmo más lento del 0,3% y 3,9%, respectivamente.

Los datos salariales suaves, las nóminas revisadas a la baja y un mayor aumento en la tasa de desempleo sugieren que la fortaleza en las condiciones del mercado laboral se ha debilitado aún más. Esto aumentaría las expectativas de recortes tempranos de tasas por parte de la Reserva Federal (Fed). Actualmente, los participantes del mercado esperan que la Fed comience a reducir las tasas de interés a partir de septiembre.

Los rendimientos de los bonos del Tesoro de EE.UU. a 10 años caen a cerca de 4,3%. Una caída en los rendimientos de los activos que devengan intereses reduce el coste de oportunidad de mantener una inversión en activos sin rendimiento, como la plata.

El Índice del Dólar (DXY), que sigue el valor del Dólar frente a seis divisas principales, se mantiene en la trayectoria bajista alrededor de 105,00.

Análisis técnico de la plata

El precio de la plata se fortalece después de una ruptura de la formación de canal descendente en un marco temporal de cuatro horas. Una ruptura al alza del patrón de gráfico mencionado resulta en una reversión alcista. Un cruce alcista, representado por las medias móviles exponenciales (EMAs) de 20 y 50 días en 29,30$, exhibe una tendencia alcista.

El RSI de 14 períodos se desplaza al rango alcista de 60.00-80.00, lo que indica que el impulso se ha inclinado hacia el alza.

Gráfico de cuatro horas de la plata

- El S&P 500 registró un nuevo máximo histórico en 5.547 previo a la apertura de la sesión americana.

- Las Nóminas no Agrícolas reportan la creación de 206.000 empleos superando las estimaciones de 190.000 en junio.

- La Tasa de Desempleo se ha incrementado a un 4.1% en junio, desde su nivel previo en 4% correspondiente a mayo.

El S&P 500 registró un mínimo del día en 5.524, encontrando compradores que llevaron el índice a alcanzar un nuevo máximo histórico en 5.547 durante la publicación de las Nóminas no Agrícolas y la Tasa de Desempleo. Actualmente, el índice bursátil cotiza en 5.535, ganando marginalmente un 0.06% en el día.

Estados Unidos publica las Nóminas no Agrícolas y la Tasa de Desempleo del mes de junio

Con base en información del Departamento del Trabajo de Estados Unidos se generaron 206.000 Nóminas no Agrícolas en junio, frente a las 272.000 en mayo. Este resultado supera las 190.000 estimadas por los analistas.

Por otro lado, la Tasa de Desempleo registró un aumento a 4.1% desde el nivel previo y previsto en 4%, marcando así su nivel más alto desde noviembre del 2021. Por último, la tasa de participación subió a 62.6% desde su lectura previa en 62.5%.

El índice bursátil ha alcanzado nuevos máximos históricos impulsado por el aumento en las expectativas de un recorte de tasas de interés por parte de la Fed en septiembre.

Niveles técnicos en el S&P 500

Observamos un primer soporte en 5.507, dado por el Promedio Móvil de 13 que converge con los puntos pivote del 19 y 28 de junio. El siguiente soporte se encuentra en 5.470, zona media del rango que estableció entre el 17 de junio y 3 de julio que confluye con el retroceso al 50% de Fibonacci. La resistencia más cercana se ubica en el máximo histórico alcanzado el día de hoy, en 5.457.

Gráfico de 4 horas del S&P 500

El Dólar estadounidense ha descendido por sexto día consecutivo frente al Peso colombiano hasta alcanzar este viernes un mínimo de diez días en 4.073,86. Posteriormente, el USD/COP ha rebotado al alza, elevándose a un máximo de dos días en 4.109,75.

El USD/COP cotiza al momento de escribir sobre 4.109,75, ganando un 0.42% diario.

Colombia espera los datos de inflación el próximo lunes

- Colombia publicará sus datos de inflación de junio el próximo lunes, esperándose un retroceso en el IPC anual al 7.13% desde el 7.16% previo. Se espera que el Índice de Precios al Consumo mensual avance un 0.27% frente al 0.43% de mayo.

- Hoy viernes, EE.UU. ha publicado sus datos de empleo de junio, mostrando una creación de 206.000 Nóminas no Agrícolas frente a las 190.000 esperadas. En cambio, la tasa de desempleo ha subido inesperadamente al 4.1% desde el 4% previo y previsto.

Indicador económico

Índice de Precios al Consumo (YoY)

El Índice de Precios al Consumo (IPC), es publicado por el Departamento Administrativo Nacional de Estadística (DANE) de Colombia, mide la variación en el precio de bienes y servicios representativos del consumo de las familias. Es una forma de medir cambios en las tendencias de consumo e inflación. Las lecturas por encima de lo esperado podrían interpretarse (teniendo en cuenta el potencial impacto en la política monetaria) como positivas para el peso colombiano (COP), mientras que lecturas menores a las esperadas como negativas para la moneda colombiana.

Leer más.El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

Las Minutas de la reunión de junio del Banco Central Europeo (BCE), publicadas ayer, mostraron que algunos miembros no estuvieron de acuerdo con recortar las tasas, señala Francesco Pesole, analista de FX de ING.

El Euro se moverá dentro del rango 1.08/1.09

"Es cada vez más claro que el movimiento de junio fue una consecuencia de una serie de precompromisos, más que una fuerte intención de iniciar un ciclo de relajación. De hecho, las actas confirman la centralidad de la dependencia de los datos en esta etapa, con un enfoque particular en los salarios, cuya rigidez está mantenido a muchos miembros del BCE en el lado cauteloso al discutir una mayor relajación."

"Al mismo tiempo, parece haber una creciente confianza en las proyecciones económicas del personal del BCE por parte del Consejo de Gobierno. Esas proyecciones siguen siendo bastante optimistas sobre la desinflación para finales de 2025, y en nuestra opinión justificarán dos recortes de tasas más por parte del BCE este año. La valoración del mercado es menos moderada, en 38 pb."

"El EUR/USD puede moverse dentro del rango 1.08/1.09 hoy, y creemos que el riesgo persistente de una nueva ampliación de los diferenciales de los bonos franceses después de la segunda vuelta de las elecciones del domingo significa que el alza sigue limitada."

- El Dólar estadounidense retrocede por cuarto día consecutivo esta semana.

- Las nóminas no agrícolas se imprimen más fuertes, aunque la tasa de desempleo decepciona.

- El índice del Dólar estadounidense regresa por debajo de 105.00 antes de las elecciones francesas de este fin de semana.

El Dólar estadounidense (USD) se mantiene con sus pérdidas este viernes y durante toda la semana. Una racha de cuatro días de pérdidas es simplemente demasiado grande para que los alcistas del Dólar puedan salvar, incluso a pesar de los números optimistas de las nóminas no agrícolas. Esto posiciona al Dólar en una esquina bastante débil justo antes de la segunda y última ronda de las elecciones francesas este fin de semana, lo que podría llevar a otra caída si el presidente francés Emmanuel Macron logra evitar una victoria mayoritaria para el partido de extrema derecha de Marie Le Pen el domingo.

En el frente económico de EE.UU., la publicación de las Nóminas no Agrícolas se vio opacada por una revisión a la baja del número anterior, de 272.000 a 218.000. La tasa de desempleo también aumentó de 4.0% a 4.1%. Si esa tasa de desempleo comienza a aumentar consecutivamente durante el verano, la Fed tiene suficientes razones para comenzar a recortar en septiembre por primera vez.

Resumen diario de los mercados: NFP eclipsado

- El Partido Laborista ganó una victoria aplastante en el Reino Unido, y Keir Starmer está en camino de convertirse en el próximo residente en el 10 de Downing Street. Este resultado es cada vez más extraño, dado los movimientos hacia la derecha en Europa.

- Antes de las elecciones del domingo en Francia, el partido de extrema derecha Rally Nacional de Marine Le Pen ya no está en posición de obtener una mayoría, según encuestas recientes.

- A las 12:30 GMT, se publicó el informe de empleo de EE.UU. para junio:

- Las nóminas no agrícolas pasaron de una revisión a la baja de 218.000 a 206.000.

- Las ganancias promedio por hora disminuyeron a 0.3% en junio en comparación con 0.4% en mayo.

- La tasa de desempleo aumentó sorprendentemente de 4.0% a 4.1%.

- No hubo una reacción volátil severa en el mercado, aunque el índice del Dólar estadounidense retrocede por debajo de 105.00.

- A las 15:00 GMT, se publicará el informe de política monetaria de la Fed. Este informe se presenta semestralmente al Comité de Banca, Vivienda y Asuntos Urbanos del Senado y al Comité de Servicios Financieros de la Cámara de Representantes.

- Las acciones asiáticas no pudieron cerrar la semana en una nota alta y tanto China como Japón cerraron en negativo. Las acciones europeas están teniendo un buen desempeño gracias al resultado del Reino Unido y están subiendo. El FTSE 100 del Reino Unido incluso subió un 1% en un momento dado antes de volver a caer a plano antes de la sesión de EE.UU.

- La herramienta CME Fedwatch respalda ampliamente un recorte de tasas en septiembre a pesar de los comentarios recientes de los funcionarios de la Fed. Las probabilidades ahora se sitúan en 66,5% para un recorte de 25 puntos básicos. Una pausa en las tasas tiene una probabilidad de 27.4%, mientras que un recorte de tasas de 50 puntos básicos tiene una escasa posibilidad de 6.1%.

- El rendimiento de los bonos del Tesoro a 10 años de EE.UU. se negocia en 4.31% y ha registrado un nuevo mínimo semanal.

Análisis técnico del Índice del Dólar estadounidense: Acorralado

El Índice del Dólar estadounidense (DXY) no ha podido volver a superar el nivel clave de 105.20, que es la media móvil simple (SMA) de 55 días. Esto significa que el rechazo desde temprano el viernes en la sesión asiática verá una continuación durante el fin de semana y en la apertura del lunes. Si el resultado de las elecciones francesas favorece al actual presidente Emmanuel Macron, se espera ver más debilidad del Dólar estadounidense con el DXY descendiendo a 104.77 y posiblemente incluso más bajo.

Al alza, la media móvil simple (SMA) de 55 días en 105.20 se ha convertido ahora en resistencia después de una prueba temprana durante la sesión asiática que recibió un firme rechazo y empujó al DXY nuevamente hacia abajo para probar ese nivel de 105.00. Si esa SMA de 55 días se recupera nuevamente, 105.53 y 105.89 son los próximos niveles clave cercanos. En caso de que el informe de nóminas no agrícolas fuera extremadamente fuerte, la línea de tendencia descendente roja en el gráfico alrededor de 106.23 y el pico de abril en 106.52 podrían entrar en juego.

A la baja, el riesgo de un movimiento en picada está aumentando, con un doble soporte en 104.77, la confluencia de la SMA de 100 días y esa línea de tendencia ascendente verde desde diciembre de 2023. Si esa doble capa cede, la SMA de 200 días en 104.44 es el guardián que debería atrapar al DXY y evitar más caídas, que podrían dirigirse a 104.00 como una etapa inicial en la corrección.

Índice del Dólar estadounidense: Gráfico Diario

El sentimiento de riesgo FAQs

En el mundo de la jerga financiera, los dos términos "apetito por el riesgo (risk-on)" y "aversión al riesgo (risk-off)" hacen referencia al nivel de riesgo que los inversores están dispuestos a soportar durante el periodo de referencia. En un mercado "risk-on", los inversores son optimistas sobre el futuro y están más dispuestos a comprar activos de riesgo. En un mercado "risk-off", los inversores empiezan a "ir a lo seguro" porque están preocupados por el futuro y, por tanto, compran activos menos arriesgados que tienen más certeza de aportar una rentabilidad, aunque sea relativamente modesta.

Normalmente, durante los periodos de "apetito por el riesgo", los mercados bursátiles suben, y la mayoría de las materias primas -excepto el oro- también se revalorizan, ya que se benefician de unas perspectivas de crecimiento positivas. Las divisas de los países que son grandes exportadores de materias primas se fortalecen debido al aumento de la demanda, y las criptomonedas suben. En un mercado de "aversión al riesgo", los Bonos suben -especialmente los principales bonos del Estado-, el Oro brilla y las divisas refugio como el Yen japonés, el Franco suizo y el Dólar estadounidense se benefician.

El Dólar australiano (AUD), el Dólar canadiense (CAD), el Dólar neozelandés (NZD) y las divisas de menor importancia, como el Rublo (RUB) y el Rand sudafricano (ZAR), tienden a subir en los mercados en los que hay "apetito por el riesgo". Esto se debe a que las economías de estas divisas dependen en gran medida de las exportaciones de materias primas para su crecimiento, y éstas tienden a subir de precio durante los periodos de "apetito por el riesgo". Esto se debe a que los inversores prevén una mayor demanda de materias primas en el futuro debido al aumento de la actividad económica.

Las divisas principales que tienden a subir durante los periodos de "aversión al riesgo" son el Dólar estadounidense (USD), el Yen japonés (JPY) y el Franco suizo (CHF). El Dólar, porque es la moneda de reserva mundial y porque en tiempos de crisis los inversores compran deuda pública estadounidense, que se considera segura porque es poco probable que la mayor economía del mundo entre en suspensión de pagos. El Yen, por el aumento de la demanda de bonos del Estado japoneses, ya que una gran proporción está en manos de inversores nacionales que probablemente no se deshagan de ellos, ni siquiera en una crisis. El Franco suizo, porque la estricta legislación bancaria suiza ofrece a los inversores una mayor protección del capital.

Antes de que los titulares sobre un posible reemplazo del candidato demócrata de EE.UU. vuelvan a ocupar el centro del escenario, el enfoque está en el primer dato concreto de EE.UU. para junio: las Nóminas no Agrícolas estadounidenses. La cifra de consenso era de 190.000 (los datos salieron en 206.000) después de la muy fuerte cifra de 272.000 de mayo, señala el analista de ING Francesco Pesole.

Los riesgos a la baja para el USD están presentes

"Los riesgos estaban sesgados hacia una lectura más suave hoy después de la gran caída en el componente de empleo del índice de servicios del ISM. Para ver una gran revisión en las expectativas de tasas de la Reserva Federal hacia el lado moderado, sin embargo, necesitábamos ver que las nóminas se desaceleraran por debajo de 150.000 (lo cual no sucedió) considerando que el gráfico de puntos de la Fed de junio y la creciente probabilidad percibida de una victoria de Trump en noviembre funcionan como contrapesos de línea dura."

"Durante los meses de verano, esperamos ver evidencia de que el mercado laboral de EE.UU. está en el tipo de punto de inflexión al que se han referido algunos miembros de la Fed como Mary Daly. También pensamos que otras sorpresas al alza en las nóminas pueden tener un impacto de mercado asimétrico y más contenido después de los recientes comentarios del presidente de la Reserva Federal, Jerome Powell, que sugirieron que la Fed reconoce que las cifras principales pueden sobrestimar el número real."

"Vemos riesgos a la baja para el Dólar hoy, y esperamos que el Índice del Dólar (DXY) se mueva por debajo de 105.00. Una revisión sustancial en las apuestas moderadas de la Fed puede dar algo de respiro al yen, aunque seguimos viendo a la corona de Noruega, y a los dólares australiano y neozelandés como las divisas del G10 mejor posicionadas para un repunte liderado por los macrodatos de EE.UU. en el FX de alta beta."

- El USD/MXN cae a mínimos de diez días en la zona de 18.00.

- El Dólar estadounidense se debilita ante el aumento de posibilidades de un recorte de tasas de la Fed en septiembre.

- Las Nóminas no Agrícolas de EE.UU. mejoraron las previsiones en junio, aunque la tasa de desempleo subió más de lo esperado.

El USD/MXN pierde terreno por cuarto día consecutivo, debilitado por la pérdida de tracción del Dólar estadounidense. El par ha comenzado la jornada del viernes alcanzando un máximo diario en 18.11, pero tras las Nóminas no Agrícolas de EE.UU. ha caído a nuevos mínimos de diez días en la zona de 18.00.

El Dólar estadounidense continúa su descenso por cuarto día consecutivo

El Índice del Dólar (DXY) continúa con la depreciación iniciada el martes con el discurso de Jerome Powell, presidente de la Fed, en Sintra, cuando apuntó que se veían progresos en el proceso desinflacionario. El miércoles la caída se acentuó tras los débiles datos del ADP de empleo y el PMI de servicios del ISM estadounidense. Este viernes, el billete verde se desploma a mínimos de tres semanas en 104.84 después que el informe de Nóminas no Agrícolas haya presentado resultados mixtos, generando 206.000 empleos en junio frente a los 190.000 esperados, pero con la tasa de desempleo subiendo al 4.1% frente al 4% estimado. Los ingresos salariales se han moderado en junio, cumpliendo las previsiones, lo que también ha impulsado a la baja al Dólar.

El conjunto de datos y declaraciones semanales ha llevado al mercado a valorar como seguro un primer recorte de tasas de la Reserva Federal en septiembre. De hecho, la herramienta FedWatch de CME Group eleva hoy al 71.8% las posibilidades de esta primera rebaja, frente al 66.5% proyectado ayer.

La semana próxima llega el turno de México con los datos de inflación de junio

Los operadores del USD/MXN estarán muy pendientes de los datos mexicanos que se publicarán la próxima semana. El martes, el Instituto Nacional de Estadística y Geografía (INEGI) publicará la inflación de junio, después que en mayo se elevase al 4.69% anual, su nivel más alto en cuatro meses. Ese mismo día se publicará el dato de confianza del consumidor de junio, que cayó a un mínimo de siete meses en mayo en 46.7. El viernes llegará el turno de la producción industrial de mayo, que registró una caída mensual del 0.5% en abril y un aumento del 5.1% interanual el mismo mes.

Indicador económico

Inflación de 12 meses

El indicador de inflación publicado por el Banco de Mexico captura los movimientos de precios durante los últimos 12 meses. Generalmente, una lectura elevada es alcista pare el peso mexicano, mientras que una lectura inferior es bajista.

Leer más.Próxima publicación: mar jul 09, 2024 12:00

Frecuencia: Mensual

Estimado: -

Previo: 4.69%

Fuente: National Institute of Statistics and Geography of Mexico

USD/MXN Niveles de Precio