- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El USD/MXN gana un 0.70%, al cierre de la sesión americana.

- La reforma judicial fue aprobada por los Diputados con 357 votos a favor y 130 en contra.

El USD/MXN marcó un mínimo del día en 19.67, donde encontró compradores agresivos que llevaron la paridad a un máximo diario en 19.95. Actualmente, el precio del dólar estadounidense frente al Peso mexicano opera en 19.93, ganando un 0.70% el día de hoy.

La reforma judicial es aprobada por la Cámara de Diputados en una sede alterna en medio de protestas

Luego de una jornada maratónica, la Cámara de Diputados aprobó en lo particular y en lo general la reforma judicial del partido oficialista Morena, en una sede alterna ubicada en la Unidad Deportiva Magdalena Mixhuca, esto debido a protestas de estudiantes y miembros del Poder Judicial de la Federación en el Palacio Legislativo de San Lázaro.

La reforma judicial contempla que jueces, magistrados y ministros de la Suprema Corte de la Nación (SCJN) sean elegidos por voto popular. Además, propone la reducción de 11 a 9 integrantes de la SCJN y la eliminación de sus dos salas.

El dictamen ahora será turnado al Senado de la República para su discusión y votación.

Niveles técnicos en el USD/MXN

La volatilidad en el Peso mexicano se ha hecho presente en las últimas sesiones, manteniendo una clara tendencia alcista y estableciendo un soporte en el corto plazo en 18.59, dado por el punto pivote del 16 de agosto. El siguiente soporte clave lo encontramos en 17.62, mínimo del 12 de julio. La resistencia más cercana está en 20.06, máximo del 5 de agosto. El Índice de Fuerza Relativa se encuentra en 65.56, por encima de la línea media de 50, mostrándonos la fortaleza compradora con intenciones de superar la resistencia de 20.06 en las próximas sesiones.

Gráfico diario del USD/MXN

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

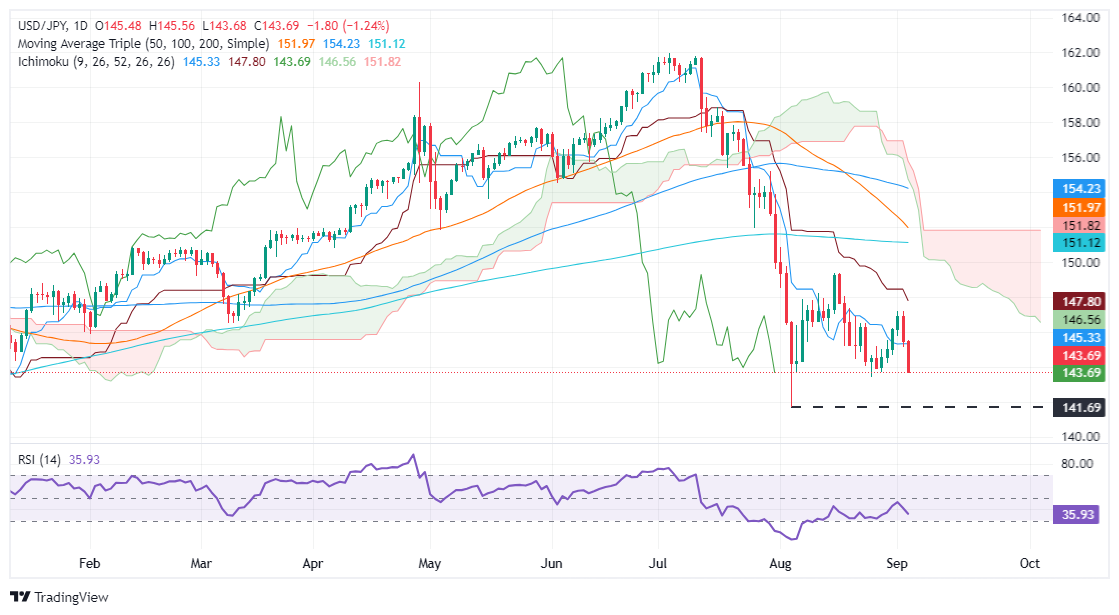

- USD/JPY cae a 143.77, lastrado por la caída de los rendimientos de los bonos del Tesoro de EE.UU. a 10 años y el sentimiento bajista del mercado.

- El soporte clave en 143.45 ahora está en foco, con mayores riesgos a la baja hacia los niveles de 143.00 y 142.50.

- Los alcistas necesitan recuperar el Kijun-Sen en 148.45 para retomar el control, con 150.00 actuando como una resistencia crítica.

El USD/JPY colapsó tarde durante la sesión norteamericana y cayó por debajo de 144.00 por primera vez desde el miércoles pasado. Al momento de escribir, el par se encuentra en 143.77, perdiendo más del 1%.

Los datos de JOLTS de EE.UU. para julio, más débiles de lo esperado, aumentaron las especulaciones de que la Reserva Federal reducirá las tasas en la próxima reunión, siendo la única duda el tamaño del recorte. En consecuencia, eso pesó sobre el rendimiento del bono del Tesoro de EE.UU. a 10 años, estrechamente correlacionado con el USD/JPY, con el primero extendiendo pérdidas en casi un 2% a 3.757%.

USD/JPY Pronóstico del Precio: Perspectiva técnica

El USD/JPY reanudó su tendencia bajista después de registrar un repunte desde 143.44 (26 de agosto) hasta 147.21 (máximo del 3 de septiembre), hundiéndose tras la publicación de los datos de EE.UU., ya que el impulso se volvió bajista.

El Índice de Fuerza Relativa (RSI) se mantuvo bajista, pero su pendiente cambió de ascendente a descendente, una señal de un cambio de tendencia a corto plazo.

El primer soporte del USD/JPY sería el mínimo diario del 26 de agosto de 143.45. Una ruptura de este último expondría niveles clave de soporte psicológico, como el nivel de 143.00, seguido por 142.50 y 142.00. Una vez superados, la siguiente parada sería el mínimo del 5 de agosto de 141.69.

Para que los alcistas retomen el control, deben recuperar el Kijun-Sen en 148.45 antes de reclamar la cifra de 150.00 por encima del último máximo del ciclo de 149.39.

USD/JPY Acción del Precio – Gráfico Diario

Yen japonés PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Yen japonés (JPY) frente a las principales monedas hoy. Yen japonés fue la divisa más fuerte frente al Franco suizo.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.00% | 0.00% | -0.03% | 0.00% | 0.06% | -0.06% | 0.14% | |

| EUR | -0.01% | 0.03% | -0.02% | 0.00% | 0.04% | -0.02% | 0.15% | |

| GBP | -0.00% | -0.03% | -0.04% | 0.03% | 0.04% | -0.04% | 0.02% | |

| JPY | 0.03% | 0.02% | 0.04% | 0.02% | 0.07% | 0.02% | 0.09% | |

| CAD | 0.00% | -0.01% | -0.03% | -0.02% | 0.06% | -0.03% | 0.02% | |

| AUD | -0.06% | -0.04% | -0.04% | -0.07% | -0.06% | -0.03% | -0.03% | |

| NZD | 0.06% | 0.02% | 0.04% | -0.02% | 0.03% | 0.03% | 0.06% | |

| CHF | -0.14% | -0.15% | -0.02% | -0.09% | -0.02% | 0.03% | -0.06% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Yen japonés de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el JPY (base)/USD (cotización).

El precio del dólar estadounidense cae marginalmente frente al Peso colombiano desde un máximo del día en 4.207.88, donde atrajo vendedores agresivos que llevaron la paridad un mínimo del día en 4.169.05, permaneciendo dentro del rango operativo del día de ayer.

El USD/COP cotiza en estos momentos en 4.180.25, perdiendo un 0.07% diario.

El presidente de Colombia, Gustavo Petro, defiende la eliminación del subsidio que incrementa el precio del diésel

- Se espera que el paro camionero provoque un incremento en el precio de los alimentos dentro de las principales ciudades de Colombia.

- El mandatario colombiano, Gustavo Petro, hizo un llamado a la clase obrera a salir a las calles a defender el país.

- El gobernador de Cundinamarca, Jorge Emilio Rey Ángel, aseguró que las bodegas de alimentos comienzan a escasear, así como materiales médicos en hospitales.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El XAU/USD sube un 0.05% a 2.493$, con los precios rebotando después de tocar un mínimo diario de 2.471$.

- Un informe JOLTS de EE.UU. más débil de lo esperado alimenta la especulación de un recorte de tasas de la Fed de 50 pb en septiembre.

- La caída de los rendimientos del Tesoro de EE.UU. y un Dólar estadounidense más débil apoyan al Oro, a pesar de la toma de beneficios volátil durante toda la sesión.

El precio del Oro apuntó más alto durante la sesión norteamericana después de que los datos de empleo más débiles de lo esperado en Estados Unidos (EE.UU.) aumentaran las probabilidades de un recorte de tasas de 50 puntos básicos (pb) por parte de la Reserva Federal. Además, los rendimientos de los bonos del Tesoro de EE.UU. cayeron y socavaron al Dólar, que está inversamente correlacionado con el metal dorado. Por lo tanto, el XAU/USD cotiza a 2.493$, subiendo un mínimo 0.05%.

Los precios del lingote habían estado oscilando durante todo el día, impulsados principalmente por la toma de beneficios de los operadores, lo que empujó al metal dorado hacia un mínimo diario de 2.471$. Últimamente, el Oro recuperó algo de terreno cuando la Oficina de Estadísticas Laborales de EE.UU. (BLS) reveló su última Encuesta de Ofertas de Empleo y Rotación Laboral (JOLTS), mostrando que las vacantes cayeron a su nivel más bajo desde enero de 2021.

Tras los datos, los rendimientos de los bonos del Tesoro de EE.UU. cayeron, como lo muestra el rendimiento de la nota de referencia a 10 años, que bajó casi seis pb a 3.776%, ya que los operadores aumentaron sus apuestas de que la Fed podría bajar las tasas de interés agresivamente por temor a que estén rezagados.

Según los datos de la herramienta FedWatch del CME, las probabilidades de un recorte de 50 pb en la reunión de septiembre aumentaron al 43%, casi un volado, ya que la próxima reunión del Comité Federal de Mercado Abierto (FOMC) se celebrará el 17-18 de septiembre.

El índice del Dólar estadounidense (DXY), que sigue el rendimiento de seis monedas frente al Dólar estadounidense, cayó un 0.37% a 101.38 después de recuperarse de un mínimo anual y subió casi un 1.30% durante los últimos seis días.

El sentimiento del mercado sigue siendo negativo, culpado a la rotación de acciones en medio de temores de una recesión en EE.UU. En el ámbito geopolítico, la narrativa sigue siendo ligeramente calmada en medio de conversaciones de un alto el fuego en el conflicto Israel-Hamas, mientras que la invasión de Rusia a Ucrania continúa.

Mientras tanto, los operadores de Oro se preparan para otra ronda de datos de empleo de EE.UU., con el informe de Cambio de Empleo Nacional de ADP, las Solicitudes Iniciales de Subsidio por Desempleo y el informe de Nóminas no Agrícolas (NFP).

Resumen diario de los motores del mercado: Los operadores del precio del Oro esperan un calendario económico de EE.UU. ocupado

- La BLS de EE.UU. reveló que el número de ofertas de empleo en julio se desplomó en comparación con los datos revisados a la baja de junio a través del informe JOLTS. Las vacantes cayeron de 7.910 millones a 7.673 millones.

- En otros datos, los pedidos de fábrica de julio superaron las estimaciones del 4.7%, subieron bruscamente al 5% y aplastaron la contracción de junio del -3.3%.

- La actividad empresarial de EE.UU. en el sector manufacturero mejoró pero se mantuvo en territorio de contracción.

- Se prevé que la contratación privada, revelada por el informe de Cambio de Empleo Nacional de ADP, aumente de 122.000 en julio a 150.000 en agosto.

- Se espera que las cifras de NFP de agosto aumenten de 114.000 a 163.000, mientras que la tasa de desempleo podría disminuir, según el consenso, del 4.3% al 4.2%.

- El contrato de futuros de tasas de fondos federales de diciembre de 2024 de la Junta de Comercio de Chicago (CBOT) sugiere que los inversores están observando 106 puntos básicos de relajación de la Fed este año.

Perspectiva técnica: El precio del Oro ronda los 2.500$

La tendencia alcista del precio del Oro se reanudó el miércoles cuando emergió un patrón gráfico de 'tweezers bottom', pero los compradores necesitan superar un nivel de resistencia clave que podría patrocinar una nueva prueba del máximo anual. El impulso, medido por el Índice de Fuerza Relativa (RSI), insinúa que los compradores están a cargo pero se mantuvieron planos a corto plazo.

Si los compradores logran un cierre diario por encima de 2.500$, la próxima resistencia sería el máximo histórico (ATH) en 2.531$, seguido por la marca de 2.550$. Una ruptura de este último expondrá 2.600$.

Por el contrario, si el XAU/USD se mantiene por debajo de 2.500$, el próximo soporte sería el mínimo del 22 de agosto en 2.470$. Una vez superado, la próxima zona de demanda sería la confluencia del máximo del 12 de abril convertido en soporte y la media móvil simple (SMA) de 50 días en torno a 2.431$.

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

- El S&P 500 gana un 0.23%, manteniéndose dentro del rango operativo del día de ayer.

- Raphael Bostic, presidente de la Reserva Federal de Atlanta, sostuvo que la autoridad monetaria no debe mantener una política restrictiva demasiado tiempo.

- Las ofertas de empleo JOLTS, disminuyen y no cumplen con las expectativas del mercado.

El S&P 500 marcó un mínimo del día en 5.493, encontrando compradores agresivos que llevaron el índice a un máximo diario en 5.550. Actualmente, el S&P 500 cotiza en 5.515 ganando un 0.23% diario.

Raphael Bostic visualiza un aterrizaje suave para le economía de EE.UU.

El presidente de la Reserva Federal de Atlanta y miembro del Comité Federal de Mercado Abierto, Raphael Bostic, destacó en su discurso del día de hoy, que un aterrizaje suave para la economía americana puede estar al alcance. Agregó que los informes más recientes de inflación confirman su confianza hacia un regreso sostenible al 2%, aunque la autoridad monetaria debe seguir vigilando los datos para asegurar que los riesgos de inflación continúen disminuyendo.

Por otro lado, con base en información proporcionada por la Oficina de Estadísticas Laborales de Estados Unidos, las ofertas de empleo de JOLTS, disminuyeron a 7.67 millones en julio, quedándose por debajo de las 8.1 millones estimados y de las 7.91 millones esperados.

Niveles por considerar en el S&P 500

El S&P 500 formó una resistencia en el corto plazo ubicada en 5.654, dado por el máximo del 2 de septiembre. El primer soporte se encuentra en 5.293, punto pivote del 9 de agosto y cercano al 50% de retroceso de Fibonacci. El siguiente soporte clave lo observamos en 5.090, mínimo del 5 de agosto que confluye con el retroceso al 23.6% de Fibonacci.

Gráfica diaria del S&P 500

El Dólar sucumbió a las expectativas de un posible recorte de tasas de 50 puntos básicos por parte de la Fed a finales de este mes, después de que los datos señalaran una mayor desaceleración en el mercado laboral de EE.UU., todo ello antes de métricas cruciales más adelante en la semana.

Esto es lo que necesita saber el jueves 5 de septiembre:

El Índice del Dólar (DXY) retrocedió a mínimos de varios días cerca de 101.20 debido a los rumores del mercado, que sugieren un recorte de tasas mayor y rendimientos decrecientes en EE.UU. El Cambio de Empleo ADP toma el centro del escenario el 5 de septiembre, seguido por las solicitudes iniciales de subsidio de desempleo semanales, el PMI de servicios final de S&P Global y el PMI de servicios del ISM.

El EUR/USD recuperó la compostura y coqueteó con la barrera de 1.1100 en el contexto de un renovado sesgo bajista en el Dólar. Los pedidos de fábrica de Alemania se publicarán el 5 de septiembre, junto con el PMI de construcción de HCOB tanto en Alemania como en la zona euro, y las ventas minoristas en el bloque euro.

El amplio optimismo en el complejo de riesgo elevó al GBP/USD de nuevo por encima del obstáculo de 1.3100, alcanzando brevemente máximos semanales. El 5 de septiembre se esperan las ventas de autos nuevos, seguidas por el PMI de construcción final de S&P Global.

La apreciación adicional del Yen japonés, los rendimientos más bajos y el marcado retroceso del Dólar estadounidense ayudaron al USD/JPY a volver a probar la región de 144.00, sumándose a la caída del martes. Se esperan las ganancias medias en efectivo y las cifras semanales de inversión en bonos extranjeros el 5 de septiembre.

En un día bastante volátil, el AUD/USD apenas cambió justo por encima del nivel de 0.6700 en medio de preocupaciones chinas, la debilidad del Dólar y la caída de los precios de las materias primas. Los resultados de la balanza comercial y el discurso de M. Bullock del RBA se esperan para el 5 de septiembre.

Los precios del WTI cayeron a nuevos mínimos anuales cerca de la marca de 69.00$ por barril en medio del sentimiento bajista predominante entre los operadores.

Los precios del oro alternaron ganancias con pérdidas justo por debajo de la marca de 2.500$ por onza troy a pesar del movimiento a la baja en el Dólar y el desempeño negativo de los rendimientos de EE.UU. La plata vio un rayo de esperanza tras el tono bajista del Dólar y avanzó modestamente más allá de la marca de 28.00$ por onza.

- El Peso mexicano a la defensiva mientras se profundiza la agitación política, ignorando a los inversores extranjeros.

- El proyecto de ley de reforma judicial de AMLO pasa por la Cámara Baja de México, a la espera de la aprobación del Senado en medio de una feroz oposición.

- El USD/MXN se negocia en un rango de 19.67-19.92 con la incertidumbre política eclipsando el impacto de las ofertas de empleo JOLTS de EE.UU.

El Peso mexicano se depreció frente al Dólar el miércoles durante la sesión norteamericana, ya que la Cámara Baja de México votó y aprobó el proyecto de ley del presidente Andrés Manuel López Obrador (AMLO) para reformar el sistema judicial. Al momento de escribir, el USD/MXN se cotizaba en 19.85, subiendo más del 0,30%.

La agitación política en México continuó el miércoles. Después de más de 17 horas de discusión, el partido gobernante Morena y sus aliados aprobaron el proyecto de ley de AMLO con 357 votos a favor y 130 en contra. Ahora es el turno del Senado, donde Morena está a un voto de lo necesario para aprobar el proyecto de ley como parte de la Constitución mexicana.

Aunque gobiernos extranjeros, trabajadores del sistema judicial mexicano y empresas internacionales expresaron preocupaciones de que la reforma amenazaba el estado de derecho, la Cámara de Diputados de México la aprobó.

Es importante señalar que el martes, el embajador de EE.UU. en México, Ken Salazar, expresó que la aprobación de la reforma judicial podría dañar las relaciones entre México y Estados Unidos.

A pesar de eso, mientras los operadores digerían el último informe de ofertas de empleo JOLTS de EE.UU., el USD/MXN permaneció anclado en el medio del rango de 19.67-19.92. Las ofertas de empleo en julio cayeron a su nivel más bajo en tres años y medio, lo que generó especulaciones de que la Reserva Federal de EE.UU. (Fed) podría recortar las tasas en 50 puntos básicos (pbs) en la próxima reunión de septiembre.

Según la herramienta CME FedWatch, las probabilidades de un recorte de tasas de la Fed de 50 pbs son del 43%; mientras que para un cuarto de punto porcentual, 57%.

En lo que resta de la semana, la agenda económica de EE.UU. incluirá la publicación del cambio de empleo nacional de ADP, las solicitudes iniciales de subsidio por desempleo, los datos del PMI de servicios de S&P e ISM, y el informe de Nóminas no Agrícolas (NFP) el viernes.

Resumen diario de los mercados: El Peso mexicano a la defensiva en una agenda económica escasa

- Los datos de México revelados durante la semana muestran que la economía se está desacelerando, en parte debido a las tasas de interés más altas establecidas por el Banco de México.

- El martes, la tasa de desempleo se acercó al umbral del 3%, mientras que la actividad empresarial en los sectores manufactureros se contrajo.

- La agenda incluirá los datos de la industria automotriz de México el viernes, antes de los datos de inflación de la próxima semana.

- La mayoría de los bancos esperan que el Banco de México (Banxico) reduzca las tasas en al menos 50 puntos básicos (pbs) para el resto de 2024. Esto presionaría a la moneda mexicana, que ya se ha depreciado un 17,38% en lo que va del año (YTD).

- Las ofertas de empleo JOLTS de EE.UU. en julio cayeron de la revisión a la baja de 7.910 millones en junio a 7.673 millones.

- Los pedidos de fábrica de EE.UU. para el mismo período aumentaron bruscamente de una caída del -3,3% el 5 de junio a un crecimiento del 5%.

- Se espera que las Nóminas no Agrícolas de EE.UU. en agosto crezcan de 114.000 a 163.000, mientras que se prevé que la tasa de desempleo baje del 4,3% al 4,2%.

- Los datos de la Junta de Comercio de Chicago (CBOT) sugieren que la Fed recortará al menos 103 puntos básicos este año, frente a los 96,5 pbs de ayer, según el contrato de futuros de la tasa de fondos federales para diciembre de 2024.

Perspectiva técnica: El Peso mexicano se debilita mientras el USD/MXN sube por encima de 19.85

El desarrollo político patrocinó un aumento en el USD/MXN, que retrocedió algo después de alcanzar un máximo semanal de 19.98. A medida que la reforma judicial superó el primer obstáculo, los operadores abandonaron la moneda mexicana y comenzaron a comprar el Dólar.

Los compradores de USD/MXN necesitan superar el máximo semanal antes de probar la cifra de 20.00. Una ruptura de este último expondrá el máximo anual de 20.22, seguido por el máximo diario del 28 de septiembre de 2022 en 20.57. Si esos dos niveles se rinden, la siguiente parada sería el máximo del 2 de agosto de 2022 en 20.82, antes de 21.00.

Por el contrario, si el USD/MXN se debilita aún más, el primer soporte sería 19.50. Una ruptura de este último expondrá el mínimo del 23 de agosto de 19.02 antes de dar paso a los vendedores que buscan probar la media móvil simple (SMA) de 50 días en 18.65.

El Peso mexicano FAQs

El Peso mexicano es la moneda de curso legal de México. El MXN es la moneda más operada en América Latina y la tercera más negociada del continente americano. El Peso mexicano es la primera moneda del mundo que utilizó el signo $, previo a la utilización posterior del Dólar. El Peso mexicano o MXN se divide en 100 centavos.

Banxico es el Banco de México, el banco central del país. Creado en 1925, provee la moneda nacional, el MXN, y tiene como objetivo prioritario preservar su valor a lo largo del tiempo. Además, el Banco de México administra las reservas internacionales del país, actúa como prestamista de última instancia a la banca y asesora económica y financieramente al gobierno. Banxico utiliza las herramientas y técnicas de la política monetaria para cumplir con su objetivo.

Cuando la inflación es elevada, el valor del Peso mexicano (MXN) tiene a disminuir. Esto implica un aumento en el coste de vida de los mexicanos que afecta su capacidad de inversión y ahorro. A nivel general, la inflación afecta a la economía mexicana porque México importa una cantidad importante de productos de consumo final, como gas, combustible, alimentos, ropa, etc, y una gran cantidad de insumos de producción. Por otra parte, a mayor inflación y deuda menos atractivo es el país para los inversores.

La tasa de cambio entre el USD y el MXN afecta a las importaciones y exportaciones entre Estados Unidos y México, pudiendo afectar a la demanda y los flujos comerciales. El precio del Dólar frente al Peso mexicano se ve afectado por factores como la política monetaria, los tipos de interés, el índice de precios al consumo, el crecimiento económico y algunas decisiones geopolíticas.

La tasa de cambio entre el USD y el MXN afecta a las importaciones y exportaciones entre Estados Unidos y México, pudiendo afectar a la demanda y los flujos comerciales. El precio del Dólar frente al Peso mexicano se ve afectado por factores como la política monetaria, los tipos de interés, el índice de precios al consumo, el crecimiento económico y algunas decisiones geopolíticas.

- El USD/CLP sube un 0.50% diario.

- El cobre pierde un 0.36%, llegando a mínimos de tres semanas.

- El Banco Central de Chile prevé un crecimiento en la inversión minera para los próximos tres años.

El USD/CLP estableció un mínimo diario en 928.75 encontrando con progresivos que llevaron la paridad al máximo de la sesión en 934.77. Actualmente, el dólar estadounidense opera sobre 933.42 frente al Peso chileno, subiendo un 0.50% en el día.

El cobre reanuda pérdidas y llega a mínimos de tres semanas

El indicador Caixin PMI se servicios de China reportó una disminución a 51.6 en agosto desde un 52.2 en junio el día de ayer, empeorando las proyecciones de demanda del cobre.

El metal pierde un 0.36%, para operar en 4.03 el día de hoy, alcanzando mínimos no vistos desde el 12 de agosto.

El Banco Central de Chile dio a conocer su informe de política monetaria el día de ayer, destacando una previsión de crecimiento en la inversión minera para los próximos tres años, con efectos positivos para el sector de la construcción.

Niveles técnicos en el USD/CLP

El USD/CLP estableció un soporte en el corto plazo ubicado en 904.25, dado por el mínimo del 27 de agosto, en confluencia con el retroceso al 23.6% de Fibonacci. El siguiente soporte clave está en 881.85, punto pivote del 20 de mayo. La resistencia más cercana la observamos en 961.00, máximo del 2 de agosto.

Gráfico diario del Peso chileno

Han surgido signos de agotamiento en las ventas de los CTA en los mercados de petróleo crudo, y ahora es probable que los CTA compren en todos los escenarios.

Los riesgos a la baja siguen creciendo

"Es poco probable que los seguidores de tendencias algorítmicas aumenten el dolor en los mercados de crudo, tras un modesto programa de ventas que totalizó -6% del tamaño máximo de los algoritmos en la última sesión, que marcó la actividad máxima de ventas por el momento. De hecho, ahora es probable que los CTA compren crudo WTI y Brent en cada escenario durante la próxima semana, incluso en un gran descenso."

"Si bien esto augura un rebote a corto plazo, nuestro marco de descomposición de retornos apunta a problemas más profundos que la simple dinámica de posicionamiento. La prima de riesgo de suministro de energía está cayendo en picado a medida que surgen preocupaciones sobre los planes de la OPEP+ para aumentar la producción y crece el optimismo sobre un acuerdo que podría ver el regreso de la producción libia al mercado."

"Al mismo tiempo, el sentimiento de demanda de materias primas también ha reanudado su caída con preocupaciones sobre la demanda china y posibles recortes de producción en la mente de los comerciantes. La presión está aumentando sobre la OPEP+ para retrasar sus planes de deshacer sus recortes en un intento de detener la caída de la prima de riesgo de suministro. Por el momento, los riesgos a la baja siguen creciendo, y los comerciantes no podrán culpar a los flujos de los CTA si los precios continúan debilitándose."

- El GBP/USD rompe por encima de 1.3140, ganando impulso a corto plazo mientras el RSI se inclina a favor de los compradores.

- Superar 1.3200 abre la puerta para desafiar el pico anual de 1.3266, con más resistencia en 1.3300.

- Los vendedores deben empujar por debajo de 1.3140 para probar niveles clave de soporte en 1.3100 y 1.3043.

La Libra esterlina disfruta de un buen rebote desde el mínimo semanal de 1.3087 y sube en las primeras operaciones del miércoles durante la sesión norteamericana, subiendo más del 0,22% frente al Dólar. Los datos suaves de empleo en EE.UU. aumentaron las probabilidades de un recorte de tasas de 50 puntos básicos por parte de la Reserva Federal y respaldaron al GBP/USD al alza, cotizando en 1.3163.

Pronóstico del precio del GBP/USD: Perspectiva técnica

El GBP/USD sigue sesgado al alza después de consolidarse dentro del rango estrecho de 1.3080-1.3140, con los compradores superando este último, lo que abriría la puerta a precios más altos. Los compradores habían ganado impulso a corto plazo como lo muestra el Índice de Fuerza Relativa (RSI).

Si los alcistas superan 1.3200, la próxima resistencia sería el pico anual de 1.3266. Con una mayor fortaleza, el nivel de 1.3300 estaría disponible antes de que los compradores desafíen el máximo del 23 de marzo de 2022 en 1.3437.

Por el contrario, los vendedores deben arrastrar los precios por debajo de 1.3140 y desafiar la cifra de 1.3100. Una vez que esos niveles sean superados, el siguiente soporte sería 1.3043, el máximo del 17 de julio convertido en soporte, seguido por la cifra de 1.3000, y la media móvil de 50 días (DMA) sería la siguiente en 1.2905.

GBP/USD Acción del Precio – Gráfico Diario

Libra esterlina PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Libra esterlina (GBP) frente a las principales monedas hoy. Libra esterlina fue la divisa más fuerte frente al Dólar estadounidense.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.38% | -0.39% | -0.95% | -0.34% | -0.47% | -0.38% | -0.24% | |

| EUR | 0.38% | 0.00% | -0.51% | 0.06% | -0.08% | 0.03% | 0.14% | |

| GBP | 0.39% | -0.01% | -0.49% | 0.05% | -0.09% | 0.04% | 0.12% | |

| JPY | 0.95% | 0.51% | 0.49% | 0.55% | 0.41% | 0.50% | 0.64% | |

| CAD | 0.34% | -0.06% | -0.05% | -0.55% | -0.15% | -0.02% | 0.07% | |

| AUD | 0.47% | 0.08% | 0.09% | -0.41% | 0.15% | 0.11% | 0.23% | |

| NZD | 0.38% | -0.03% | -0.04% | -0.50% | 0.02% | -0.11% | 0.10% | |

| CHF | 0.24% | -0.14% | -0.12% | -0.64% | -0.07% | -0.23% | -0.10% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Libra esterlina de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el GBP (base)/USD (cotización).

Se están emergiendo signos de asimetría extrema al alza en el Platino, señala Daniel Ghali, Estratega Senior de Commodities de TDS.

Una reversión en los precios puede desencadenar actividad de compra de CTA

"Incluso una pequeña reversión en los precios puede ahora desencadenar una masiva actividad de compra de CTA en los mercados de Platino, con los CTA potencialmente añadiendo hasta un +60% de su tamaño máximo durante la próxima semana en este escenario. Una cinta plana no será suficiente para desencadenar un vaivén en el posicionamiento de CTA, lo que sugiere que otra cohorte tendrá que elevar los precios primero."

"Los traders discrecionales están netamente cortos, pero los tamaños de las posiciones siguen siendo modestos, lo que sugiere poco soporte de esta cohorte en el horizonte. Sin embargo, un aumento sustancial en los volúmenes de Platino de SGE en medio de la caída de los precios sugiere que los compradores de caídas han emergido en los mercados físicos."

Los precios del Oro están bajo presión, pero se mantienen decididamente en el rango establecido cerca de los máximos históricos. Sin embargo, por primera vez en meses, la acción del precio podría ahora desbloquear la actividad de venta de CTA durante la próxima semana, señala Daniel Ghali, Estratega Senior de Commodities de TDS.

Oro limitado en un rango cerca de máximos históricos

"Este escenario se ha formado justo a tiempo para la publicación de los datos del NFP, lo que podría inyectar volatilidad en los mercados en medio de las expectativas de TD Securities de un aumento de 205k en empleos."

"Si bien solo esperaríamos que los CTAs vendan el 10% de su tamaño máximo en un escenario en el que los precios rompan los 2.450 $/oz en las próximas sesiones, este podría ser el primer grupo en parpadear en un contexto donde las señales de posicionamiento están en rojo en varios frentes."

"El posicionamiento de los fondos macro es particularmente extremo, con nuestro indicador acercándose ahora a sus niveles más altos registrados. Si bien esta perspectiva de consenso puede ser desafiada, un contexto en el que los recortes de tasas ingenian un aterrizaje suave no es necesariamente un entorno positivo para el Oro, ya que el capital podría fluir plausiblemente fuera del metal amarillo hacia usos más productivos."

El presidente de la Reserva Federal de Atlanta, Raphael Bostic, dijo el miércoles que la Fed está en una posición favorable, pero agregó que no deben mantener una postura de política restrictiva por demasiado tiempo, según Reuters.

Puntos clave

"Un aterrizaje suave para la economía puede estar al alcance."

"Los informes de inflación más recientes refuerzan mi confianza en que la inflación probablemente está en un camino sostenible de regreso al 2%."

"No hay pánico entre mis contactos empresariales, pero describen una economía y un mercado laboral perdiendo impulso."

"Las presiones de precios están disminuyendo rápida y ampliamente."

"No estoy del todo preparado para declarar la victoria sobre la inflación ya que los riesgos persisten."

"La Fed debe mantenerse vigilante para asegurar que los riesgos de inflación continúen disminuyendo."

"Ahora estoy prestando igual atención al objetivo de máximo empleo que a la inflación."

"El mercado laboral continúa debilitándose, pero no está débil."

"Los contactos empresariales apuntan a una relajación pero aún un mercado laboral ampliamente estable."

"El crecimiento salarial se está reduciendo a un nivel más propicio para la estabilidad de precios."

Reacción del mercado

El Dólar estadounidense se mantiene bajo presión bajista tras estos comentarios. Al momento de la publicación, el Índice del Dólar estaba bajando un 0.33% en el día a 101.43.

- El rally de agosto del GBP/JPY está perdiendo fuerza y corre el riesgo de revertirse a la baja.

- Ha caído abruptamente desde el pico de septiembre y ha roto por debajo de un nivel clave.

- Se requiere una mayor debilidad para confirmar una reversión bajista.

El GBP/JPY ha desplegado una recuperación desde los mínimos del 5 de agosto. Desde entonces ha subido desde un mínimo de 180.09 hasta un pico de 193.49 alcanzado el 2 de septiembre.

Sin embargo, este rally de casi un mes ahora muestra signos de debilidad, lo que indica que el riesgo de una reversión a la baja está creciendo. Si el GBP/JPY se revierte a la baja, el sesgo cambiará a favor de precios más bajos.

GBP/JPY gráfico de 4 horas

El par ha caído bastante abruptamente desde los máximos del 2 de septiembre y recientemente rompió por debajo de un mínimo clave situado alrededor de 190.26.

El indicador de impulso del Índice de Fuerza Relativa (RSI) ha caído a 37.77 y muestra que el impulso que acompañó la venta masiva desde el pico fue fuerte.

Aunque estos signos sugieren que se está desarrollando una reversión bajista, no son suficientes para estar seguros. El par necesita caer más para estar más seguros. Idealmente, debería caer por debajo de 189.50 (mínimo del 26 de agosto) para confirmar que una nueva tendencia bajista estaba en marcha. Tal movimiento probablemente seguiría hasta un objetivo inicial en 188.24 (mínimo del 19 de agosto).

Alternativamente, una recuperación aún es posible dada la falta de confirmación a la baja. Un cierre por encima de 192.00 indicaría fuertemente que la reanudación del rally de agosto estaba en marcha. Tal movimiento se esperaría que continuara hasta los máximos de 193.49 del 2 de septiembre.

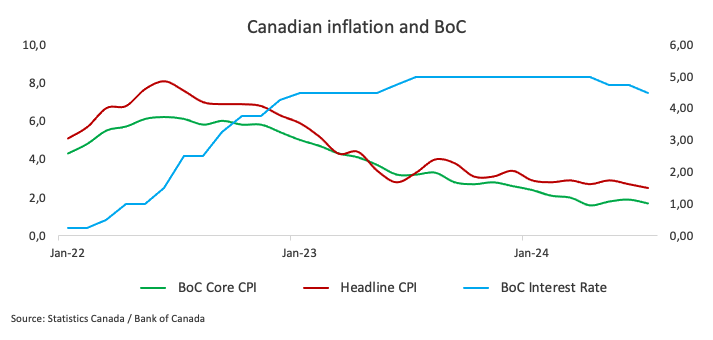

- El USD/CAD cae por debajo de 1.3550 mientras el BoC reduce las tasas de interés en 25 pbs a 4.25% como se esperaba.

- El Dólar estadounidense se corrige bruscamente tras los débiles datos de ofertas de empleo JOLTS de EE.UU. para julio.

- Los inversores esperan el NFP de EE.UU. para agosto en busca de nuevas orientaciones sobre las tasas de interés.

El par USD/CAD cae bruscamente por debajo del soporte crucial de 1.3550 mientras el Banco de Canadá (BoC) reduce sus tasas de interés clave en 25 puntos básicos (pbs) por tercera vez consecutiva, llevándolas a 4.25%.

Se anticipaba ampliamente que el BoC reduciría las tasas de interés, lo que no llevó al Dólar canadiense (CAD) a debilitarse aún más. Los inversores esperaban una decisión moderada sobre las tasas de interés ya que las presiones inflacionarias en la economía canadiense se han contenido significativamente. Además, la economía necesita un impulso de liquidez para mejorar las perspectivas de crecimiento debilitadas.

Mientras tanto, el Dólar estadounidense (USD) cae fuertemente debido a los débiles datos de ofertas de empleo JOLTS de Estados Unidos (EE.UU.) para julio. El informe mostró que las vacantes laborales se situaron en 7.673 millones, mucho más bajas que las estimaciones de 8.1 millones y la publicación anterior de 7.91 millones, revisada a la baja desde 8.184 millones. Los débiles datos de ofertas de empleo han aumentado los riesgos a la baja para el mercado laboral de EE.UU. El Índice del Dólar (DXY), que sigue el valor del Dólar frente a seis divisas principales, cae por debajo de 101.40.

El martes, el Dólar estadounidense se corrigió tras la publicación del débil PMI manufacturero del ISM de Estados Unidos (EE.UU.) para agosto, lo que generó expectativas de que la Reserva Federal (Fed) podría comenzar el proceso de flexibilización de la política de manera agresiva, lo cual se espera para este mes.

La agencia ISM informó que las actividades en el sector manufacturero se contrajeron a un ritmo más rápido de lo proyectado, con el PMI situándose en 47.2 frente a las estimaciones de 47.5.

Según la herramienta CME FedWatch, la probabilidad de una reducción de tasas de interés de 50 puntos básicos (pbs) en septiembre es del 39%, mientras que el resto favorece una disminución de 25 pbs a 5.00%-5.25%, lo que indica que los recortes de tasas de este mes ya han sido completamente descontados por los operadores.

Esta semana, el principal desencadenante para el Dólar estadounidense serán los datos de Nóminas no Agrícolas (NFP) de EE.UU. para agosto, que se publicarán el viernes. Los inversores prestarán mucha atención a los datos oficiales del mercado laboral ya que la Fed está ahora más preocupada por prevenir la pérdida de empleos.

- Las ofertas de empleo JOLTS en EE.UU. disminuyeron aún más en julio.

- El Índice del Dólar se mantiene en terreno negativo por debajo de 101.50.

El número de ofertas de empleo en el último día hábil de julio se situó en 7.67 millones, informó la Oficina de Estadísticas Laborales de EE.UU. (BLS) en la Encuesta de Ofertas de Empleo y Rotación Laboral (JOLTS) el miércoles. Esta lectura siguió a las 7.9 millones de ofertas (revisadas desde 8.1 millones) reportadas en junio y estuvo por debajo de la expectativa del mercado de 8.1 millones.

"Durante el mes, las contrataciones cambiaron poco a 5.5 millones," señaló la BLS en su comunicado de prensa. "Las separaciones aumentaron a 5.4 millones. Dentro de las separaciones, las renuncias (3.3 millones) y los despidos y ceses (1.8 millones) cambiaron poco."

Reacción del mercado a los datos de ofertas de empleo JOLTS en EE.UU.

El Dólar estadounidense se vio sometido a una renovada presión vendedora tras estos datos. Al momento de la publicación, el Índice del Dólar estaba bajando un 0.44% en el día a 101.33.

El empleo FAQs

Las condiciones del mercado laboral son un elemento clave para evaluar la salud de una economía y, por lo tanto, un factor clave para la valoración de las divisas. Un alto nivel de empleo, o un bajo nivel de desempleo, tiene implicaciones positivas para el gasto de los consumidores y, por tanto, para el crecimiento económico, lo que impulsa el valor de la moneda local. Por otra parte, un mercado laboral muy ajustado -situación en la que hay escasez de trabajadores para cubrir los puestos vacantes- también puede tener implicaciones en los niveles de inflación y, por tanto, en la política monetaria, ya que una oferta de mano de obra baja y una demanda alta conducen a unos salarios más altos.

El ritmo al que crecen los salarios en una economía es clave para los responsables políticos. Un crecimiento salarial elevado significa que los hogares disponen de más dinero para gastar, lo que suele traducirse en subidas de precios de los bienes de consumo. A diferencia de otras fuentes de inflación más volátiles, como los precios de la energía, el crecimiento salarial se considera un componente clave de la inflación subyacente y persistente, ya que es improbable que los aumentos salariales se deshagan. Los bancos centrales de todo el mundo prestan mucha atención a los datos de crecimiento salarial a la hora de decidir su política monetaria.

El peso que cada banco central asigna a las condiciones del mercado laboral depende de sus objetivos. Algunos bancos centrales tienen mandatos explícitamente relacionados con el mercado laboral más allá de controlar los niveles de inflación. La Reserva Federal de Estados Unidos (Fed), por ejemplo, tiene el doble mandato de promover el máximo empleo y unos precios estables. Mientras tanto, el único mandato del Banco Central Europeo (BCE) es mantener la inflación bajo control. Aún así, y a pesar de los mandatos que tengan, las condiciones del mercado laboral son un factor importante para las autoridades dada su importancia como indicador de la salud de la economía y su relación directa con la inflación.

- El EUR/GBP ha frenado su caída y se está consolidando después de formar un suelo temporal.

- La tendencia sigue siendo bajista, sin embargo, hay señales de que la tendencia bajista puede estar agotada y a punto de revertirse.

El EUR/GBP ha pausado su venta masiva dentro de un canal descendente. El par rompió temporalmente por debajo del fondo del canal (círculo sombreado) antes de recuperarse y consolidarse. Esta ruptura puede ser una señal de agotamiento y los primeros signos débiles de una reversión al alza, sin embargo, es demasiado pronto para decirlo.

Gráfico de 4 horas del EUR/GBP

Hasta ahora, la recuperación ha sido bastante superficial y actualmente está limitada por la resistencia de la media móvil simple (SMA) de 50 períodos. El precio necesitaría romper decisivamente por encima de la SMA y la línea de máximos en 0.8435 para proporcionar una señal alcista más fuerte. Se esperaría que tal movimiento se extienda hasta la línea superior del canal en aproximadamente 0.8450, donde probablemente encontraría una resistencia razonablemente fuerte. Una ruptura decisiva iría acompañada de una vela verde larga que cerrara cerca de su máximo o tres velas verdes consecutivas.

La tendencia a corto plazo sigue siendo bajista, sin embargo, lo que sugiere que las probabilidades continúan favoreciendo una extensión a la baja. Una ruptura por debajo de 0.8406 (mínimo del 3 de septiembre) allanaría el camino para una mayor debilidad hacia un objetivo bajista en 0.8385 (mínimos del 17 de julio).

La tendencia a largo plazo (gráfico semanal) sigue siendo bajista mientras que la tendencia a mediano plazo es alcista

- El EUR/JPY ha estado en una tendencia alcista durante más de dos años y, a pesar de una ruptura en julio, puede que aún esté intacta.

- Idealmente, sería necesaria otra ruptura por debajo de los mínimos de agosto en los 154 para indicar una reversión de la tendencia.

El EUR/JPY rompió el canal ascendente en el que había estado durante más de dos años, a finales de julio.

La ruptura fue una señal bajista significativa; fue más pronunciada que la tendencia alcista anterior, lo que indica una posible reversión en la tendencia a largo plazo.

A pesar de esto, todavía no hay suficiente evidencia para confirmar una reversión a la baja y el precio aún podría recuperarse y volver a subir, reanudando su amplia tendencia alcista.

EUR/JPY Gráfico Semanal

La venta masiva desde el pico en los 170 tocó fondo en los 154 al nivel de la media móvil simple (SMA) de 100 semanas en azul, una SMA importante.

El EUR/JPY luego se recuperó, subiendo nuevamente por encima del nivel de 160 a principios de agosto. La semana que terminó el 9 de agosto formó un patrón de vela japonesa alcista Doji Libélula (círculo sombreado) que obtuvo confirmación después de que la semana siguiente también cerrara en verde. Desde entonces, sin embargo, el precio ha oscilado ampliamente en un rango.

Una ruptura por encima de 163.89 probablemente señalaría una reanudación de la tendencia alcista dominante de varios años. Desde allí, el precio probablemente subiría nuevamente hasta la SMA de 50 días en 166.00 (no mostrada), inicialmente.

Se necesitaría una ruptura por debajo del mínimo del Doji Libélula en 154.41 para señalar una probable reversión de la tendencia a largo plazo. Tal movimiento probablemente encontraría soporte en 151.41 al principio, los mínimos de finales de julio.

Los datos finales del PMI de servicios y compuesto del Reino Unido de agosto se revisaron modestamente al alza a 53.7 y 53.8 (desde 53.3 y 53.4 respectivamente), señala Shaun Osborne, estratega jefe de FX de Scotiabank.

El GBP se consolida en el rango bajo de 1.31

"Los detalles también fueron constructivos. La mejora del sentimiento está impulsando el gasto y la contratación, sugieren las encuestas. Un impulso económico algo más fuerte no detendrá los recortes de tasas del BoE, pero el proceso de relajación probablemente será relativamente más lento que el de los principales bancos centrales. La libra esterlina está prácticamente sin cambios en la sesión de hoy."

"Un rango estrecho y dentro del rango potencialmente se está desarrollando en el gráfico diario, mientras que el gráfico intradía sugiere que la libra está tratando de romper por encima de la tendencia bajista a corto plazo (1.3105) desde el máximo de la semana pasada para el Cable. Una ruptura por encima de 1.3155 añadiría impulso a corto plazo para la libra. Soporte en 1.3090/00."

- El NZD/USD recupera las pérdidas intradía mientras el Dólar estadounidense lucha por reanudar su trayectoria alcista.

- El perfil de riesgo sigue siendo favorable para los activos sensibles al riesgo.

- Los inversores esperan con mayor interés los datos del NFP de EE.UU. en una semana cargada de datos estadounidenses.

El par NZD/USD se recupera fuertemente desde el mínimo intradía de 0.6170 en la sesión americana del miércoles. El activo neozelandés rebota mientras el Dólar estadounidense (USD) lucha por reanudar su trayectoria alcista después de corregir desde un nuevo máximo de dos semanas.

El Índice del Dólar estadounidense (DXY), que sigue el valor del Dólar frente a seis divisas principales, cotiza en un rango estrecho cerca de 101.60. Mientras tanto, el sentimiento del mercado sigue siendo de aversión al riesgo en medio de la incertidumbre antes de los datos de Nóminas No Agrícolas (NFP) de Estados Unidos (EE.UU.) para agosto, que se publicarán a finales de esta semana. Los futuros del S&P 500 han registrado pérdidas significativas en la sesión americana, retratando una disminución en el apetito por el riesgo de los participantes del mercado.

Los inversores esperan con gran interés la publicación de los datos del NFP de EE.UU. ya que estos darán forma a la trayectoria de las tasas de interés de la Reserva Federal (Fed). Se anticipa ampliamente que la Fed comenzará a reducir las tasas de interés a partir de la reunión de septiembre. Sin embargo, los operadores están divididos sobre el tamaño probable del recorte de tasas de interés de la Fed. Según la herramienta CME FedWatch, la probabilidad de una reducción de tasas de interés de 50 puntos básicos (pb) en septiembre es del 39%, mientras que el resto favorece una disminución de 25 pb a 5.00%-5.25%.

La posibilidad de una reducción de tasas de interés de 50 pb podría aumentar si el informe del NFP de EE.UU. muestra que la demanda laboral se mantuvo débil y la tasa de desempleo aumentó en agosto. Por el contrario, datos del mercado laboral estables o optimistas debilitarían la misma.

En la sesión de hoy, los inversores se centrarán en los datos de ofertas de empleo JOLTS de EE.UU. para julio, que se publicarán a las 14:00 GMT. Según las estimaciones, los empleadores estadounidenses publicaron 8,1 millones de vacantes laborales, ligeramente por debajo de los 8.184 millones en junio.

En el frente de Asia-Pacífico, el Dólar neozelandés (NZD) estará guiado por la especulación del mercado sobre la trayectoria de las tasas de interés del Banco de la Reserva de Nueva Zelanda (RBNZ) en ausencia de datos económicos de primer nivel. El RBNZ cambió inesperadamente a la normalización de políticas en agosto.

El Dólar neozelandés FAQs

El Dólar neozelandés (NZD), también conocido como kiwi, es una divisa muy conocida entre los inversores. Su valor viene determinado en gran medida por la salud de la economía neozelandesa y la política del banco central del país. Sin embargo, existen algunas particularidades que también pueden hacer que el NZD se mueva. La evolución de la economía china tiende a mover el Kiwi porque China es el mayor socio comercial de Nueva Zelanda. Las malas noticias para la economía china probablemente se traduzcan en menos exportaciones neozelandesas al país, lo que afectará a la economía y, por tanto, a su divisa. Otro factor que mueve al NZD son los precios de los productos lácteos, ya que la industria láctea es la principal exportación de Nueva Zelanda. Los altos precios de los productos lácteos impulsan los ingresos de exportación, contribuyendo positivamente a la economía y, por tanto, al NZD.

El Banco de la Reserva de Nueva Zelanda (RBNZ) aspira a alcanzar y mantener una tasa de inflación de entre el 1% y el 3% a medio plazo, con el objetivo de mantenerla cerca del punto medio del 2%. Para ello, el banco fija un nivel adecuado de tipos de interés. Cuando la inflación es demasiado alta, el RBNZ sube los tipos de interés para enfriar la economía, pero la medida también hará subir el rendimiento de los bonos, aumentando el atractivo de los inversores para invertir en el país e impulsando así al NZD. Por el contrario, unos tipos de interés más bajos tienden a debilitar el NZD. El llamado diferencial de tipos, o cómo son o se espera que sean los tipos en Nueva Zelanda en comparación con los fijados por la Reserva Federal de EE.UU., también puede desempeñar un papel clave en el movimiento del par NZD/USD.

La publicación de datos macroeconómicos en Nueva Zelanda es clave para evaluar el estado de la economía y puede influir en la valoración del Dólar neozelandés (NZD). Una economía fuerte, basada en un elevado crecimiento económico, un bajo desempleo y una elevada confianza es buena para el NZD. Un alto crecimiento económico atrae la inversión extranjera y puede animar al Banco de la Reserva de Nueva Zelanda a aumentar los tipos de interés, si esta fortaleza económica viene acompañada de una inflación elevada. Por el contrario, si los datos económicos son débiles, es probable que el NZD se deprecie.

El Dólar neozelandés (NZD) tiende a fortalecerse durante los periodos de apetito por el riesgo, o cuando los inversores perciben que los riesgos generales del mercado son bajos y se muestran optimistas sobre el crecimiento. Esto suele traducirse en unas perspectivas más favorables para las materias primas y las denominadas "divisas de materias primas", como el kiwi. Por el contrario, el NZD tiende a debilitarse en momentos de turbulencias en los mercados o de incertidumbre económica, ya que los inversores tienden a vender los activos de mayor riesgo y huyen a los refugios más estables.

El Euro (EUR) apenas ha cambiado en la sesión, señala Shaun Osborne, Estratega Jefe de FX de Scotiabank.

Las revisiones del PMI decepcionan

"Los datos finales del PMI de Servicios y Compuesto de la Eurozona fueron un poco peores que la lectura preliminar de agosto. Los datos de España e Italia fueron en su mayoría mejores que los datos de julio, pero no cumplieron con las expectativas. Los datos compuestos de Francia se revisaron ligeramente al alza, mientras que los datos de Alemania se revisaron un poco a la baja."

"Los datos no tuvieron un impacto significativo en el comercio al contado, pero el lento impulso de crecimiento en la Eurozona puede limitar la capacidad del EUR para aprovechar al máximo un USD débil una vez que comience el ciclo de flexibilización de la Fed. El al contado mantiene un tono técnico suave después de alcanzar un pico alrededor del punto de 1.12 a finales del mes pasado."

"Pero las pérdidas del EUR están mostrando signos de estabilización alrededor de la zona media de 1.10, que equivale aproximadamente al punto de soporte de retroceso de 1.1040 (38,2% del repunte del EUR en agosto). La acción del precio a corto plazo sugiere que se pudo haber alcanzado un mínimo menor ayer en la rápida caída por debajo de 1.1030. La resistencia y el desencadenante alcista menor es 1.1100/05."

El Dólar canadiense (CAD) se mantiene cerca del nivel de cierre del martes antes de la decisión de política del Banco de Canadá. Se espera ampliamente que el Banco recorte su tasa de interés nocturna en 25 puntos básicos hasta el 4.25%. Esta es una reunión de declaración de política (9.45ET)/conferencia de prensa (10.30ET), con la próxima actualización del MPR prevista para el 23 de octubre, señala Shaun Osborne, Estratega Jefe de FX de Scotiabank.

Un empuje por encima de 1.3575 impulsará aún más al USD

"Es probable que el ciclo de flexibilización aún tenga un largo camino por recorrer, por lo que los responsables de las políticas probablemente suenen moderados. Los mercados están valorando recortes secuenciales del BoC durante el resto del año, por lo que la moderación puede ayudar a mantener el tono correctivo del CAD después de su reciente rebote, pero es poco probable que lo impulse significativamente a la baja. Suponiendo que no haya sorpresas hoy, la atención puede volver rápidamente al USD y a las perspectivas de la Fed."

"El valor justo estimado del USD/CAD se sitúa en 1.3616 hoy, lo que sugiere un modesto riesgo al alza para el USD, todo lo demás igual. El gobernador Macklem tiene un septiembre ocupado por delante. Hay discursos programados para el 10, 20 y 24 de septiembre. Las ganancias correctivas del USD se han estancado aproximadamente donde esperaba, al menos por ahora. La acción del precio intradía es neutral y se inclina bajista para el USD en este punto, con las ganancias al contado encontrando un poco más de resistencia en el área media/superior de 1.35."

"Sin embargo, el impulso a corto plazo sigue con el USD, y los factores (no técnicos) de hoy sugieren que los riesgos al alza permanecen para el spot. Un empuje por encima de la resistencia de 1.3575 permite que el USD se aprecie un poco más hasta 1.3635 (retroceso del 38.2% de la caída del USD en agosto) y potencialmente hacia la zona media/superior de 1.36. El soporte está en 1.3515/20."

- La Plata está en una tendencia bajista a corto plazo después de revertir en el máximo de finales de agosto.

- El precio ha encontrado soporte en un retroceso clave de Fibonacci y está sobrevendido, lo que indica el riesgo de una corrección.

La Plata (XAG/USD) ha establecido una secuencia de picos y valles descendentes en el gráfico de 4 horas desde que revirtió en el máximo del 26 de agosto. Esto sugiere que el metal precioso está en una nueva tendencia bajista a corto plazo, y dado que "la tendencia es tu amiga", continuará bajando.

Plata gráfico de 4 horas

La Plata está encontrando soporte actualmente en un nivel clave: el retroceso del ratio de Fibonacci del 0.618 del rally de agosto.

El indicador de impulso del Índice de Fuerza Relativa (RSI) ha caído en territorio de sobreventa, y aunque se muestra saliendo de la sobreventa en la barra actual, no es posible decir si cerrará de esa manera hasta que termine el período de 4 horas. Si sale de la sobreventa, dará una señal de compra y, junto con el soporte del retroceso de Fibonacci, podría indicar un fondo temporal en la tendencia bajista.

Si se desarrolla una corrección al alza, probablemente encontrará resistencia entre 28.28$ (el retroceso de Fib de 0.50) y 28.33$ (mínimo del swing del 2 de septiembre). Dado que la tendencia es bajista, se esperaría que reanude su declive posteriormente.

En cualquier caso, una ruptura por debajo de 27.71$ (mínimo del 3 de septiembre) produciría un mínimo más bajo y extendería la tendencia bajista. El próximo objetivo es el mínimo de agosto en 26.41$.

La tendencia en los gráficos de mediano y largo plazo no está clara, posiblemente lateral, lo que indica poco sesgo direccional de los marcos de tiempo más altos.

- El Oro sigue cayendo a pesar de que el sentimiento de riesgo se vuelve negativo tras los débiles datos manufactureros de EE.UU.

- El posicionamiento largo excesivo podría ser la razón por la que la materia prima no está subiendo como se esperaba.

- Técnicamente, el Oro ha roto por debajo del nivel clave de 2.500$ – una señal bajista para el metal precioso.

El Oro (XAU/USD) cotiza a la baja, operando en 2.480$ el miércoles. El sentimiento del mercado sigue siendo negativo tras la venta masiva global desencadenada por la publicación de débiles datos de manufactura de EE.UU. el martes, y los temores sobre el estallido de la burbuja tecnológica de Inteligencia Artificial (IA).

Sorprendentemente, esto no se ha traducido en una subida del Oro a pesar de su estatus de refugio seguro, quizás debido al posicionamiento largo excesivo de los Asesores de Comercio de Materias Primas (CTA) e inversores institucionales. A pesar de la agitación que afecta a los activos de riesgo, el Oro terminó el martes con una caída de más de un cuarto de punto porcentual.

El Oro ignora el aumento de las probabilidades de un recorte de tasas de la Fed del 0,50%

El Oro tampoco logra capitalizar el aumento significativo en las probabilidades basadas en el mercado de que la Reserva Federal de EE.UU. (Fed) opte por un recorte de tasas de interés mayor del 0,50% en su reunión del 18 de septiembre.

Antes de la publicación del débil PMI manufacturero de EE.UU., la herramienta CME FedWatch – que utiliza el precio de los futuros de los fondos federales a 30 días para estimar las probabilidades de futuras decisiones de la Fed – calculaba la probabilidad de que la Fed hiciera un recorte del 0,50% en alrededor del 31%. Hoy la probabilidad ha aumentado significativamente al 41%.

Un cambio tan grande en las expectativas de una caída de las tasas de interés normalmente se esperaría que tuviera un efecto alcista en el Oro, ya que reduce el costo de oportunidad de mantener el metal precioso que no paga intereses. Sin embargo, en esta ocasión no parece ser el caso.

Los indicadores de empleo de EE.UU., programados para ser publicados durante el resto de la semana, aún podrían impactar la perspectiva de las tasas de interés de EE.UU. de cualquier manera. Esto es particularmente relevante dado los recientes comentarios del presidente de la Reserva Federal (Fed), Jerome Powell, quien destacó los riesgos para el mercado laboral como ahora más importantes que la inflación en su discurso en Jackson Hole. Esta semana los datos pondrán a prueba sus declaraciones.

El miércoles se publicarán las ofertas de empleo JOLTS de EE.UU., que se prevé mostrarán una disminución a 8,1 millones en julio desde 8,184 millones en junio. Sin embargo, una disminución más pronunciada en las ofertas de empleo aumentaría las preocupaciones sobre el estado del mercado laboral y aumentaría aún más las probabilidades de que la Fed haga un recorte mayor del 0,50%.

El cambio de empleo ADP y las solicitudes de subsidio por desempleo seguirán el jueves, pero el evento principal en el calendario serán las nóminas no agrícolas (NFP) de EE.UU. el viernes. Si las NFP aumentan menos de lo esperado, apoyaría aún más el caso de un recorte mayor.

En el frente geopolítico, no hay grandes estallidos que puedan traducirse en una mayor demanda de Oro. Aunque Rusia lanzó un gran ataque con misiles y drones sobre Ucrania el martes, matando a 50 personas en Poltava, sigue días de bombardeos similares.

Mientras tanto, desde Gaza, la población israelí continúa protestando por un alto el fuego para permitir la liberación segura de los rehenes y EE.UU. acusó penalmente a los líderes de Hamas por organizar los ataques del 7 de octubre.

Análisis Técnico: Continúa oscilando en un rango desordenado

El Oro (XAU/USD) continúa deambulando dentro de un rango desordenado por debajo de sus máximos históricos anteriores de 2.531$.

Ahora ha roto por debajo del nivel de soporte clave de 2.500$ – un giro bajista de los acontecimientos desde una perspectiva técnica – pero se mantiene por encima del siguiente nivel clave en 2.470$-2.460$, la parte superior del antiguo rango formado en julio y principios de agosto.

XAU/USD Gráfico Diario

Un objetivo alcista aún no alcanzado para el Oro se sitúa en 2.550$ y sigue activo. Este fue generado después de la ruptura original del rango de julio-agosto el 14 de agosto.

Las tendencias a medio y largo plazo del Oro también siguen siendo alcistas, lo que, dado que "la tendencia es tu amiga", significa que las probabilidades aún favorecen la materialización de una eventual ruptura al alza.

Una ruptura por encima del máximo histórico del 20 de agosto de 2.531$ proporcionaría más confirmación de una continuación al alza hacia el objetivo de 2.550$.

Sin embargo, si el Oro continúa debilitándose de manera constante, es probable que encuentre soporte en el nivel de 2.470$-2.460$. Una ruptura decisiva por debajo de ese nivel cambiaría el panorama para el Oro y sugeriría que la materia prima podría estar comenzando una tendencia bajista más pronunciada.

Indicador económico

Nóminas no agrícolas

El resultado más importante contenido en el informe sobre la situación del empleo es el cambio mensual en las nóminas no agrícolas que publica el US Department of Labor. En el informe se publican las estimaciones de creación de empleo del mes anterior y revisiones en los datos de los dos meses previos. Los cambios mensuales en las nóminas pueden ser muy volátiles y la publicación de este informe genera una alta volatilidad en el dólar. Un resultado superior al consenso del mercado es alcista para el dólar, mientras que un resultado inferior a las expectativas es bajista.

Leer más.Próxima publicación: vie sept 06, 2024 12:30

Frecuencia: Mensual

Estimado: 160K

Previo: 114K

Fuente: US Bureau of Labor Statistics

El informe de empleo mensual de Estados Unidos se considera el indicador económico más importante para los operadores de divisas. Publicado el primer viernes siguiente al mes informado, el cambio en el número de empleados está estrechamente relacionado con el desempeño general de la economía y es monitoreado por los responsables de la formulación de políticas. El pleno empleo es uno de los mandatos de la Reserva Federal y considera la evolución del mercado laboral al establecer sus políticas, lo que afecta a las monedas. A pesar de varios indicadores adelantados que dan forma a las estimaciones, las Nóminas no Agrícolas tienden a sorprender a los mercados y desencadenar una volatilidad sustancial. Las cifras reales que superan el consenso tienden a ser alcistas para el USD.

La aversión al riesgo sigue siendo una característica clave de los mercados después de que las fuertes pérdidas de las acciones estadounidenses ayer sugieran que el rebote de agosto puede haber alcanzado su punto máximo alrededor del máximo visto en julio. Las acciones europeas han caído alrededor de un 1% hasta ahora hoy y los futuros de acciones estadounidenses están en rojo, liderados por la tecnología. Recuerde que, estacionalmente, septiembre es el peor mes del año calendario (en los últimos 25 años) para el S&P 500, señala Shaun Osborne, estratega jefe de FX de Scotiabank.

USD mixto frente a los pares principales mientras las acciones globales caen nuevamente

"El mercado de divisas está operando en (mayormente) modo de aversión al riesgo; el JPY y el CHF son los que mejor se desempeñan entre los pares principales nuevamente, pero también lo es el ZAR (por mejores datos económicos). El USD está mixto a ligeramente más bajo, sin embargo, ya que los mercados continúan sopesando los riesgos de flexibilización de la Fed. Los datos de manufactura del ISM sugirieron una desaceleración del impulso de crecimiento de EE.UU. (reduciendo la estimación del GDPNow de la Fed de Atlanta al 2,0%)."

"Los mercados están valorando incrementalmente más riesgo de un recorte de 50 pb (alrededor del 40% valorado ahora) pero los datos de nóminas al final de la semana siguen siendo el determinante clave de las perspectivas de política de la Fed. Se espera que los datos de JOLTS de hoy reflejen cierta suavización en el mercado laboral de EE.UU. Más enfoque en las tendencias de empleo más débiles en el Libro Beige de la Fed puede reforzar la percepción de que el umbral para un recorte de 50 pb de la Fed el 18 de septiembre es relativamente bajo."

"Japón publica datos de ganancias salariales esta noche. Los datos de julio pueden desacelerarse un poco en relación con el aumento del 4,5% de junio, pero la tendencia en el crecimiento salarial fortalecerá las perspectivas de un modesto endurecimiento del BoJ en el futuro. El DXY se está acercando al soporte de rango a corto plazo en 101,55; las pérdidas pueden extenderse hacia 101 en caso de pérdidas por debajo de este nivel."

Es probable que los responsables de la política de China implementen más estímulos para la vivienda en los próximos 2 meses, ya que el conjunto de medidas de apoyo parece insuficiente para frenar las caídas en los precios de las viviendas, señala Alex Loo, Estratega de FX y Macro de TDS.

Más estímulos para la vivienda en los próximos 2 meses

"La recesión en el sector de la vivienda ha afectado la confianza del consumidor y ha reducido la inversión en bienes raíces, lo cual es un obstáculo para el crecimiento del PIB este año y el próximo. La refinanciación de hipotecas es una solución única y hará poco para revitalizar la demanda. En cambio, las políticas del lado de la oferta pueden funcionar mejor."

"Esperamos que el PBoC aumente la cuota de su facilidad de relending para viviendas asequibles a 1 billón de CNY (anterior: 300.000 millones de CNY) y que proporcione el 100% del monto del préstamo (anterior: 60%) el próximo mes. También anticipamos que se permitirá a los gobiernos locales utilizar los ingresos de sus bonos locales especiales para comprar viviendas no vendidas, tan pronto como este mes."

"El 'movimiento bazuca' para el sector inmobiliario sería el establecimiento de un fondo de estabilización de propiedades, pero no prevemos que esto ocurra, ya que el gobierno central ha sido notablemente cauteloso en los grandes movimientos de política en los últimos 3 años."

El USD/CAD ha roto recientemente la línea de tendencia trazada desde febrero, lo que ha resultado en un retroceso extendido, señalan los analistas de mercado de Société Generale.

Un recorte de línea dura podría invitar a la cobertura de cortos

"El USD/CAD ha roto recientemente la línea de tendencia trazada desde febrero, lo que ha resultado en un retroceso extendido. Se ha establecido por debajo de la media móvil de 200 días (200-DMA), lo que denota falta de impulso alcista constante."

"La media móvil cerca de 1.3590/1.3620 debe ser superada para confirmar un rebote a corto plazo. Manteniéndose por debajo de este obstáculo, podría haber riesgo de continuación en la caída hacia los próximos soportes potenciales ubicados cerca del mínimo de marzo de 1.3420 y 1.3350, el retroceso del 76,4% desde diciembre."

El Banco de Canadá está listo para entregar su tercer recorte consecutivo de tasas de un cuarto de punto hoy. El USD/CAD volvió a situarse por debajo de 1.3550 después de superar brevemente 1.3900 en medio del caos del carry a principios de agosto. Un recorte de línea dura podría invitar a la cobertura de cortos y guiar al Loonie por debajo de 1.35, condicionado a la recuperación del sentimiento de riesgo.

- El Dólar estadounidense se mueve dentro de un rango estrecho esta semana, a la espera de los datos clave sobre el empleo en Estados Unidos.

- Los mercados se preparan para las cifras del JOLTS después de que el PMI Manufacturero del ISM no moviera la aguja.

- El Índice del Dólar estadounidense se mantiene justo por debajo de un nivel técnico importante.

El Dólar estadounidense (USD) cotiza lateral el miércoles, a la espera de algunos datos económicos clave de Estados Unidos. Mientras tanto, los mercados de renta variable sufren una fuerte resaca con las ventas de los valores tecnológicos. La caída en picado se produjo después de que NVIDIA (NVDA) recibiera una citación del Departamento de Justicia de EE.UU. sobre si el fabricante de chips violó las leyes antimonopolio.

En cuanto a los datos económicos, todas las miradas estarán puestas en el aperitivo que precederá a los informes de empleo de EE.UU. con la publicación de las Nóminas no Agrícolas (NFP) el viernes, y que es la publicación de las ofertas de empleo JOLTS el miércoles. Aunque no existe correlación entre ambas cifras, el informe JOLTS de ofertas de empleo puede revelar si determinados sectores están reduciendo su demanda de mano de obra. Los mercados aún no han decidido si la Reserva Federal (Fed) de EE. UU. recortará 25 o 50 puntos básicos en septiembre.

Resumen diario Qué mueve el mercado hoy: Esta semana, la atención se centra en los datos de empleo

- Durante la jornada bursátil del martes en EE.UU., se conoció la noticia de que el Departamento de Justicia de EE.UU. había citado a NVIDIA (NVDA) por posibles violaciones de las leyes antimonopolio. Esto desencadenó una ola de ventas en el sector tecnológico que se extendió a la sesión asiática y europea.

- A las 11:00 GMT, la Asociación de Banqueros Hipotecarios publicará su Índice de Solicitudes Hipotecarias correspondiente a la última semana de agosto. La cifra anterior fue de un escaso 0,5%.

- A las 12:30 GMT, se publicarán los datos de los Dioses y la balanza comercial de Estados Unidos. Para julio, se espera un déficit de 79.000 millones de dólares tras el déficit de junio de 73.100 millones de dólares.

- A las 14:00 GMT se publicará el informe JOLTS de ofertas de empleo de julio. La cifra de junio fue de 8,184 millones de vacantes, y para julio se esperan 8,1 millones. Al mismo tiempo, se espera que los datos de Pedidos de Fábrica salgan de la contracción del 3,3% de junio y se sitúen en una cifra positiva del 4,7% en julio.

- Las acciones se están vendiendo a raíz de la citación de Nvidia. En Japón, tanto el Nikkei como el índice Topix caen casi un 4%. Las acciones europeas abren con una caída superior al 1%.

- La herramienta Fedwatch de CME muestra un 59,0% de probabilidades de que la Fed recorte los tipos de interés en 25 puntos básicos (pb) en septiembre, frente a un 41,0% de probabilidades de un recorte de 50 pb. En noviembre se espera otro recorte de 25 pb (si se produce un recorte de 25 pb en septiembre) en un 40,0%, mientras que hay un 46,8% de probabilidades de que los tipos se sitúen 75 pb (25 pb + 50 pb) por debajo de los niveles actuales y un 13,2% de probabilidades de que los tipos sean 100 (25 pb + 75 pb) puntos básicos más bajos.

- El tipo de referencia estadounidense a 10 años cotiza al 3,81%, el nivel más bajo de esta semana.

Análisis técnico del Índice del Dólar estadounidense: JOLTS puede hacer el truco

El Índice del Dólar estadounidense (DXY) parece estar atascado en un rango estrecho, manteniéndose ahí por ahora después de que los datos del martes no consiguieran mover la aguja. Con el informe JOLTS de ofertas de empleo del miércoles, la hipótesis es la misma: cualquier cifra que se sitúe sustancialmente por encima o por debajo del consenso moverá el DXY en cualquier dirección. Mientras tanto, los mercados dan más posibilidades a un recorte de tipos de 50 puntos básicos por parte de la Fed este mes, aunque los datos no apoyan esa postura.

Mirando hacia arriba, la primera resistencia en 101,90 podría romperse fácilmente si el informe JOLTS es más fuerte de lo esperado. Más arriba, sería necesaria una fuerte subida del 2% para que el índice alcanzara los 103,18. Por último, un fuerte nivel de resistencia cerca de 104,00 no sólo tiene un valor técnico fundamental, sino que también cuenta con la media móvil simple (SMA) de 200 días como segundo peso pesado para limitar la acción de los precios.

A la baja, 100,62 (el mínimo del 28 de diciembre) sirve de soporte, aunque parece bastante débil. Si se rompe, el mínimo del 14 de julio de 2023, en 99,58, será el último nivel a tener en cuenta. Una vez que ceda ese nivel, los primeros niveles de 2023 se situarán cerca de 97,73.

Índice del Dólar estadounidense: Gráfico diario

El Dólar estadounidense FAQs