- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El gráfico diario indica un mercado alcista; sin embargo, el gráfico horario muestra indicios de una reversión bajista a corto plazo.

- El NZD se debilitó significativamente durante la sesión americana y borró las ganancias diarias.

- El RSI horario cayó desde la zona de sobrecompra hacia la de sobreventa.

El par NZD/JPY se deshizo de todas sus ganancias diarias y cayó casi un 0.75% durante la sesión americana. En el gráfico horario se observan señales bajistas, pero el panorama técnico diario sigue siendo algo alcista.

En el gráfico diario, el índice de fuerza relativa (RSI) del NZD/JPY revela su última lectura, cambiando ligeramente hacia una tendencia positiva. El valor está superando la marca de 50 después de un período de predominio en terreno negativo. Sin embargo, con la última lectura del RSI apenas por encima de 50, el impulso todavía no puede ser visto como fuertemente favorable a los compradores.

NZD/JPY gráfico diario

En el gráfico horario, la lectura del RSI cayó en terreno negativo tras situarse cerca de 70. El histograma MACD ha comenzado a imprimir barras rojas ascendentes, lo que también sugiere un impulso negativo creciente.

NZD/JPY gráfico horario

En cuanto a la tendencia general, el par NZD/JPY saltó por encima de la SMA de 20 días hoy, a menudo sirviendo como una señal alcista a corto plazo. Además, el par se encuentra por encima de su media móvil simple (SMA) de 100 y 200 días, también mostrando una perspectiva positiva a largo plazo.

En conclusión, basándonos tanto en la tendencia diaria como en la horaria, además de tener en cuenta la posición en relación a la SMA, el NZD/JPY muestra signos de un posible cambio de una postura bajista a una alcista a corto plazo. Sin embargo, si los alcistas mantienen las SMA principales, las perspectivas seguirán siendo positivas.

- La Plata retrocede desde los 27.33$ en medio de las preocupaciones geopolíticas y la cautela del mercado.

- La tendencia alcista se mantiene, con soportes en 25.91$ y 25.08$.

- El rebote por encima de 27.00$ podría apuntar al máximo reciente, con la vista puesta en 28.00$, sujeto a los cambios del mercado.

La Plata retrocede después de alcanzar un máximo de dos años y medio de 27.33$ en medio de crecientes especulaciones de riesgos geopolíticos debido al ataque de Israel a la embajada de Irán en Siria. Esto ha desencadenado un impulso tardío de aversión al riesgo, que está pesando sobre los metales preciosos, incluido el Oro. El XAG/USD ha bajado más de un 1% y cotiza a 26,84 $.

Análisis del precio del XAG/USD: Perspectivas técnicas

La Plata mantiene su tendencia alcista, tal y como demuestran las sucesivas series de máximos y mínimos más altos, a pesar de estar retrocediendo en el momento de escribir estas líneas. Si los vendedores quisieran recuperar el control, deben arrastrar los precios del XAG/USD hacia el máximo del 4 de diciembre que se convirtió en soporte en 25.91$. Una vez superado, la siguiente parada sería el mínimo del 2 de abril en 25.08$ antes de desplomarse hacia el mínimo del 27 de marzo en 24.33$.

Por otro lado, si los compradores empujan el precio de la Plata por encima de 27.00$, espere una nueva prueba del máximo anual de 27.33$ antes de repuntar a 28.00$.

Acción del precio XAG/USD - Gráfico diario

Kazuo Ueda, del BoJ, estuvo presente, aunque se negó a comentar los recientes movimientos en el mercado de divisas.

Declaraciones destacadas

"La posibilidad de alcanzar de forma sostenible y estable el objetivo de inflación del 2% del BoJ está a la vista y es probable que siga aumentando".

"El BoJ ajustará el nivel de los tipos de interés en función de la distancia que nos separe de alcanzar de forma sostenible y estable una inflación del 2%".

"La decisión de volver a subir los tipos de interés este año dependerá de los datos".

"Si estamos más convencidos de que la inflación tendencial se acercará al 2%, será una razón para ajustar los tipos de interés".

"Si los movimientos de las divisas parecen tener un impacto en el ciclo salarios-inflación de un modo difícil de ignorar, podríamos responder a través de la política monetaria".

"No hay comentarios sobre los recientes movimientos de divisas".

El presidente de la Reserva Federal de Minneapolis, Neel Kashkari, declaró el jueves que, durante la reunión de la Fed del mes pasado, había previsto dos recortes de los tipos de interés este año, pero que, si la inflación se mantiene baja, podría no ser necesario ninguno este año.

Declaraciones destacadas

"No veo ninguna razón por la que cuando reduzcamos el tipo de los fondos federales no podamos continuar con nuestro plan de balance".

"Espero ver más fusiones en el sector bancario".

"En marzo apunté dos recortes de tipos para este año".

"Pero si la inflación sigue moviéndose lateralmente, me hace preguntarme si deberíamos recortar los tipos este año".

"Todavía no hay ningún caso de uso legítimo para el Bitcoin".

Loretta Mester, Presidenta del Banco de la Reserva Federal de Cleveland, indicó el jueves que se sentiría cómoda reduciendo en breve el ritmo de salida de valores del balance de la Fed.

Otras declaraciones

"Ahora cree que el crecimiento este año estará por encima de la tendencia"

"No cree que el ritmo de desinflación este año iguale al del año pasado"

"Prevé que estaremos en condiciones de bajar el tipo de los fondos federales a finales de este año".

"Mi estimación neutral a largo plazo se elevó al 3% desde el 2.5% en el seps del mes pasado".

"Si frenamos la salida de qt hay menos probabilidades de llegar a una situación de septiembre de 2019".

"Me sentiría cómodo reduciendo el ritmo de run off pronto".

- El GBP/JPY cae a 191.65, cauteloso tras perder el máximo de la semana, afectado por los débiles datos de servicios del Reino Unido.

- Riesgo de nuevos descensos, con soporte en Tenkan-Sen, Senkou Span A.

- La preocupación por la intervención japonesa limita el movimiento, el mercado espera nuevas señales de dirección.

La Libra esterlina perdió algo de terreno frente al Yen japonés a última hora de la sesión norteamericana del jueves, en medio de un impulso de aversión al riesgo, tras unas cifras del PMI de servicios del Reino Unido más débiles de lo esperado. En el momento de escribir estas líneas, el par GBP/JPY cotiza en 191.65, perdiendo un 0.12%.

Análisis del precio del GBP/JPY: Perspectiva técnica

Tras rebotar desde los mínimos de dos semanas de 190.03, el par GBP/JPY registró sesiones alcistas consecutivas, pero no logró superar 192.24, el máximo de la semana actual. Si los compradores hubieran recuperado 192.50, eso habría auspiciado un movimiento hacia 193.00, pero las amenazas de intervención de las autoridades japonesas mantienen cautos a los operadores.

Por otro lado, la acción del precio del jueves fue testigo de la caída del par hacia 191.59, lo que podría abrir la puerta a extender sus pérdidas más allá del Tenkan-Sen en 191.14. Una vez superado este nivel, la siguiente parada del GBP/JPY sería el Senkou Span A en 190.94, seguido del Kijun-Sen en 190.74. Una mayor debilidad podría llevar la acción del precio al mínimo de abril en 190.03.

GBP/JPY Acción del precio - Gráfico diario

- En el gráfico horario, los compradores están tomando beneficios.

- Mientras el cruce se mantenga por encima de sus SMA principales, las perspectivas serán positivas.

El par EUR/JPY cotiza en 164.74, con una suba del 0.28%. Los compradores se muestran firmes en el mercado, lo que ha provocado un impulso comprador ascendente. En el gráfico horario, los indicadores corrigen las condiciones de sobreventa, por lo que las subas podrían ser limitadas en el corto plazo.

En el gráfico diario, el índice de fuerza relativa (RSI) se encuentra en territorio positivo, lo que sugiere un fuerte predominio de compradores en el mercado. Además, la disminución de las barras rojas en el histograma de convergencia de medias móviles (MACD) indica un débil impulso bajista.

EUR/JPY gráfico diario

En el gráfico horario, el RSI, muestra valores por encima de la línea media, pero apuntando al sur, lo que sugiere que los compradores están perdiendo fuerza. Además, las barras rojas ascendentes en el histograma MACD añaden más argumentos a favor de la intervención de los osos.

EUR/JPY gráfico horario

Las perspectivas del mercado en general albergan señales mixtas, ya que el EUR/JPY se mantiene por encima de las medias móviles simples (SMA) de 20, 100 y 200 días, lo que implica que las tendencias generales siguen siendo alcistas. En resumen, aunque los indicadores abogan por un sesgo alcista, es crucial observar de cerca las señales bajistas a corto plazo emitidas por el RSI decreciente en el gráfico horario.

En otra sesión negativa, el Dólar siguió perdiendo terreno en medio del apetito dominante por activos de mayor riesgo, todo ello antes de la publicación de las nóminas no agrícolas clave del viernes. Los oradores de la Fed mantuvieron la postura de prudencia, mientras que las cuentas del BCE abrieron la puerta a recortes de tipos en junio.

Esto es lo que hay que saber del viernes 5 de abril:

La mayor debilidad llevó al índice USD (DXY) a marcar nuevos mínimos por debajo de 104.00. El 5 de abril, toda la atención se centrará en la publicación de las nóminas no agrícolas junto con la tasa de desempleo y los discursos de los miembros del FOMC Musalem, Kugler, Barkin y Bowman.

El EUR/USD mantuvo intacto el tono constructivo y alcanzó nuevos máximos de varios días cerca de 1.0880. El 5 de abril, la agenda del Euro incluirá las ventas minoristas de la Eurozona para el mes de febrero.

El GBP/USD avanzó decentemente y se situó justo por debajo de la cifra clave de 1.2700, subiendo por tercera sesión consecutiva. El 5 de abril se publicará en el Reino Unido el PMI de la construcción de S&P Global.

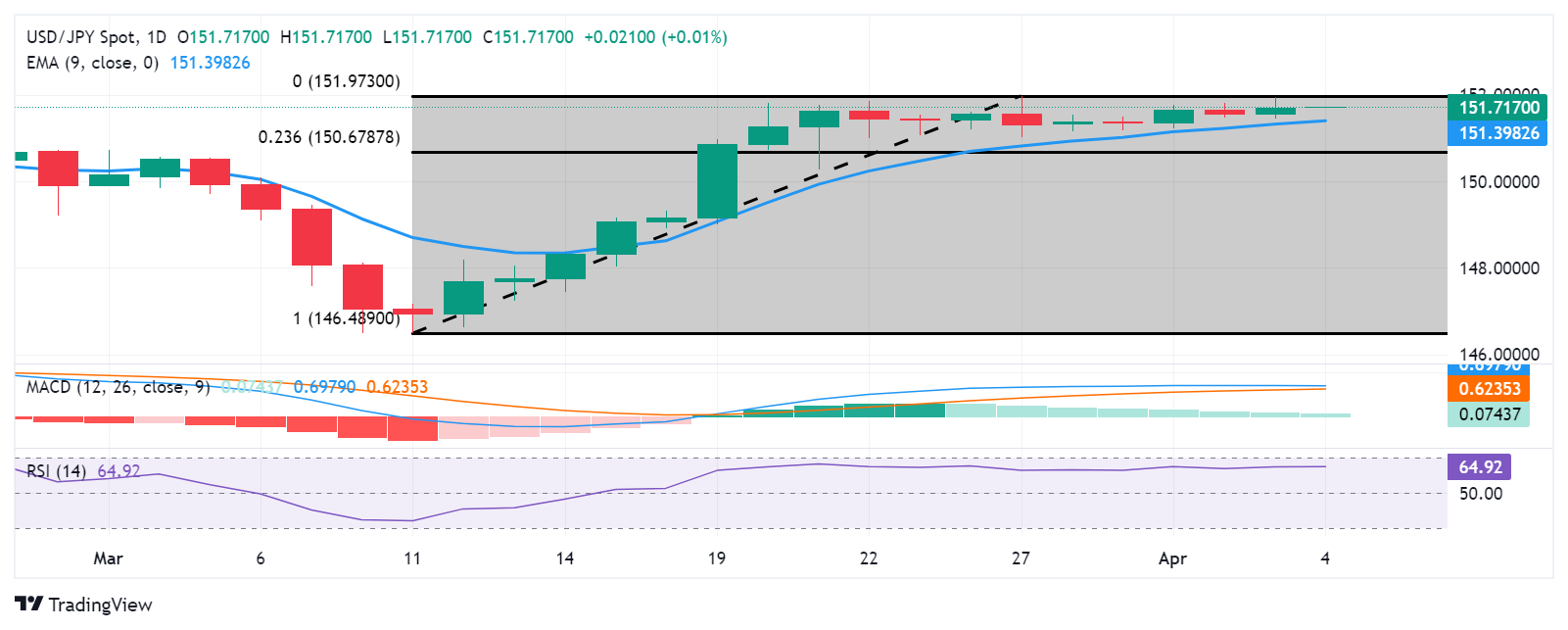

El USD/JPY alternó ganancias con pérdidas en torno a 151.70, siempre atrapado en el rango de consolidación de varios días. El gasto de los hogares y las lecturas preliminares del índice coincidente y del índice económico adelantado se publicarán el 5 de abril en la agenda japonesa.

El par AUD/USD avanzó con fuerza y logró superar la barrera clave de 0.0600, o máximos de varias sesiones. El 4 de abril se esperan los resultados de la balanza comercial.

El WTI cotizó en una sesión poco concluyente, aunque se mantuvo cerca de sus recientes máximos anuales en torno a los 86$ por barril.

Los precios del Oro vieron cómo su rally en forma de aguja se interrumpía tras alcanzar un máximo histórico justo por encima de la marca de los 2.300$ por onza troy. Los precios de la Plata, mientras tanto, terminaron la sesión sin apenas cambios, a pesar de haber alcanzado nuevos máximos por encima de los 27$ por onza a principios de la sesión.

- Las cifras de solicitudes de subsidio de desempleo en EE.UU., superiores a las esperadas, suscitaron inquietud en torno al mercado laboral estadounidense.

- El viernes, los mercados estarán pendientes de las Nóminas no Agrícolas, la tasa de desempleo y las ganancias medias por hora.

- Las probabilidades de un recorte de tipos en junio siguen siendo altas.

El Índice del Dólar estadounidense (DXY) bajó ligeramente el jueves y actualmente cotiza en torno a los 104 puntos. Principalmente impulsado por las débiles cifras semanales de solicitudes iniciales de subsidio de desempleo. La atención se centra en las Nóminas no Agrícolas del viernes, donde los inversores obtendrán una imagen más clara del mercado laboral.

El mercado laboral estadounidense sigue resistiendo a pesar de las débiles cifras, al igual que la economía en general, con escasos signos de desaceleración. En caso de que la economía no muestre indicios concluyentes de enfriamiento, la Fed podría plantearse retrasar el inicio del ciclo de relajación de los tipos de interés.

Resumen diario de los movimientos del mercado: El DXY amplía sus pérdidas por las malas cifras del mercado laboral

- Las solicitudes semanales de subsidio de desempleo en EE.UU. alcanzaron los 221.000 en la semana que finalizó el 30 de marzo.

- Las solicitudes superaron las estimaciones de 214.000 y superaron la cifra de 212.000 de la semana anterior.

- Tras la ralentización del sector servicios estadounidense, la Reserva Federal mantiene la cautela pero no descarta tres recortes en 2024.

- Los rendimientos de los bonos del Tesoro estadounidense muestran una ligera subida, con los bonos a 2, 5 y 10 años en el 4.68%, 4.34% y 4.36%, respectivamente.

- Los inversores están a la espera de los principales datos del mercado laboral estadounidense, como las Nóminas no Agrícolas de marzo, la tasa de desempleo y la media de ganancias por hora.

- Estos informes tendrán un impacto crucial en el Dólar estadounidense, ya que darán forma a las expectativas para las próximas reuniones de la Fed.

Análisis técnico del DXY: El DXY muestra señales mixtas con un tímido retroceso de los osos

Los indicadores del gráfico diario reflejan un duelo entre alcistas y bajistas. El índice de fuerza relativa (RSI) está en pendiente negativa pero en terreno positivo, lo que insinúa que el impulso comprador está perdiendo fuerza. Sin embargo, aún no ha desaparecido del todo.

La divergencia de convergencia de medias móviles (MACD) muestra barras verdes decrecientes, lo que implica la posibilidad de una reversión bajista, pero aún debe cruzar a territorio negativo para que la señal de venta sea creíble.

A pesar de estas señales bajistas, el par se sitúa cómodamente por encima de sus medias móviles simples (SMA) de 20,100 y 200 días, lo que indica que la tendencia subyacente sigue siendo favorable a los toros.

Preguntas frecuentes sobre el Dólar estadounidense

¿Qué es el Dólar estadounidense?

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias.

Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

¿Cómo afectan al Dólar las decisiones de la Reserva Federal?

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés.

Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

¿Qué es el Quantitative Easing y cómo influye en el Dólar?

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

¿Qué es el endurecimiento cuantitativo y cómo influye en el Dólar estadounidense?

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El EUR/USD sube hasta 1.0858, enfrentándose a la resistencia de la MA de 100 días, influido por los datos de EE.UU. y los PMIs de la Eurozona.

- El aumento de las solicitudes de subsidio de desempleo y del déficit comercial en EE.UU., junto con la caída de los rendimientos del Tesoro, pesan sobre el Dólar.

- La cautela de la Fed respecto a los recortes de tipos debido a la inflación y la mejora de los PMI de servicios de la Eurozona sirven de soporte al Euro.

El Euro registra sólidas ganancias frente al Dólar estadounidense, aunque se enfrenta a la resistencia de la media móvil de 100 días (DMA), que frena el avance del par hacia 1.0900. Los datos del mercado laboral estadounidense, más débiles de lo esperado, y los PMI de servicios de la Eurozona (UE), más alcistas, favorecieron a la moneda común. El par EUR/USD cotiza a 1.0858, subiendo un 0.21% en el día.

EUR/USD se acerca a 1.0900, impulsado por la fortaleza de los PMI de la Eurozona y la debilidad de los datos del mercado laboral estadounidense

El Dólar se mantiene a flote después de que la Oficina de Estadísticas Laborales de EE.UU. (BLS) revelara que las solicitudes iniciales de Subsidios por Desempleo para la semana que finalizó el 30 de marzo aumentaron de 212.000 a 221.000, superando las previsiones de 214.000. Al mismo tiempo, la balanza comercial de EE.UU. registró un déficit de 68.900 millones de dólares, por encima de las previsiones y de la lectura del mes anterior, lo que supone un viento en contra para el Dólar estadounidense.

Los rendimientos del Tesoro de EE.UU. bajaron, como lo demuestra la caída del tipo de la nota de referencia a 10 años hasta el 4,31%, antes de reanudarse hasta el 4.353%. El Índice del Dólar estadounidense (DXY), que mide el valor de la divisa frente a una cesta de pares, bajó un 0.15%, hasta 104.06 puntos.

Los funcionarios de la Reserva Federal cruzaron los cables encabezados por Patrick Harker, de la Fed de Filadelfia, afirmando que la inflación es demasiado alta. Recientemente, el presidente de la Fed de Richmond, Thomas Barkin, afirmó que la Fed podría ser paciente en lo que respecta a recortar los tipos de interés. Es optimista sobre la posibilidad de lograr un "aterrizaje suave", aunque se quejó de los recientes datos de inflación. Mientras tanto, el Presidente de la Fed de Chicago, Austan Goolsbee, declaró que el mayor peligro para la inflación son las presiones sobre los precios de la vivienda. Añadió que si se mantienen los tipos restrictivos durante demasiado tiempo, el mercado laboral podría empezar a deteriorarse.

Al otro lado del charco, los PMI de servicios del Euro mejoraron en todos los bloques en marzo. El PMI de servicios de la UE subió a 51,5, frente al 50,2 de febrero. El dato alemán creció por primera vez en seis meses.

Dado el contexto, los operadores siguen previendo la primera bajada de tipos del BCE en junio. Por el contrario, los agentes del mercado esperan el primer recorte de la Fed para la reunión de julio, antes del simposio de Jackson Hole.

Análisis del precio del EUR/USD: Perspectivas técnicas

El par EUR/USD mantiene una tendencia neutral, ya que la acción del precio no logra establecer un mínimo más bajo después de registrar máximos más bajos consecutivos. Al alza, la DMA de 100 es una resistencia clave en 1.0875, antes de 1.0900. Los compradores deben superar estos dos niveles si quieren alcanzar 1.1000. Si los vendedores empujan los precios por debajo de la confluencia de la DMA de 50 y 200, en 1.0833, se prevé una caída hacia 1.0800. El próximo punto de giro a la baja es el mínimo del 2 de abril en 1.0724.

Preguntas frecuentes sobre el Euro

El Euro es la moneda de los 20 países de la Unión Europea que pertenecen a la Eurozona. Es la segunda moneda más negociada del mundo, por detrás del Dólar estadounidense. En 2022, representó el 31% de todas las transacciones de cambio de divisas, con un volumen medio diario de más de 2,2 billones de dólares al día. El EUR/USD es el par de divisas más negociado del mundo, con un 30% estimado de todas las transacciones, seguido del EUR/JPY (4%), el EUR/GBP (3%) y el EUR/AUD (2%).

El Banco Central Europeo (BCE), con sede en Fráncfort (Alemania), es el banco de reserva de la zona euro. El BCE fija los tipos de interés y gestiona la política monetaria. El principal mandato del BCE es mantener la estabilidad de precios, lo que significa controlar la inflación o estimular el crecimiento. Su principal instrumento es subir o bajar los tipos de interés. Unos tipos de interés relativamente altos -o la expectativa de unos tipos más altos- suelen beneficiar al Euro y viceversa. El Consejo de Gobierno del BCE toma las decisiones de política monetaria en reuniones que se celebran ocho veces al año. Las decisiones las toman los directores de los bancos nacionales de la eurozona y seis miembros permanentes, entre ellos la presidenta del BCE, Christine Lagarde.

Los datos de inflación de la eurozona, medidos por el Índice Armonizado de Precios de Consumo (IAPC), son un dato econométrico importante para el Euro. Si la inflación sube más de lo previsto, especialmente si supera el objetivo del 2% del BCE, obliga a éste a subir los tipos de interés para volver a controlarla. Unos tipos de interés relativamente altos en comparación con sus homólogos suelen beneficiar al Euro, ya que hace que la región resulte más atractiva como lugar para que los inversores mundiales aparquen su dinero.

La publicación de datos económicos mide la salud de la economía y puede influir en el valor del Euro. Indicadores como el PIB, los PMI manufacturero y de servicios, el empleo y las encuestas sobre el sentimiento de los consumidores pueden influir en la dirección de la moneda única. Una economía fuerte es buena para el Euro. No sólo atrae más inversión extranjera, sino que puede animar al BCE a subir los tipos de interés, lo que reforzará directamente al Euro. Por el contrario, si los datos económicos son débiles, es probable que el Euro caiga. Los datos económicos de las cuatro mayores economías de la zona euro (Alemania, Francia, Italia y España) son especialmente significativos, ya que representan el 75% de la economía de la Eurozona.

Otra publicación importante para el Euro es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un periodo determinado. Si un país produce exportaciones muy solicitadas, su moneda se revalorizará debido a la demanda adicional creada por los compradores extranjeros que desean adquirir estos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una moneda y viceversa para una balanza negativa.

Austan Goolsbee, Presidente del Banco de la Reserva Federal de Chicago, afirmó el jueves que la continuación de las fuertes subidas de precios en el sector de los servicios inmobiliarios es el principal obstáculo para que la Reserva Federal reduzca la inflación a su tasa objetivo del 2%.

Declaraciones destacadas

"Si la inflación de la vivienda no baja, sería muy difícil devolver la inflación al 2%".

"Esperaba que bajara más rápidamente de lo que lo ha hecho".

"La inflación de la vivienda es mi indicador más valioso para el futuro inmediato".

"La inflación de los servicios básicos sin vivienda ha bajado más de lo esperado".

"Los datos de inflación de los dos últimos meses son un bache; no se pueden descartar como puro ruido".

"Los riesgos para la inflación y los mandatos de empleo se han equilibrado mejor".

"Si seguimos siendo restrictivos durante demasiado tiempo, es probable que el empleo empiece a deteriorarse".

- El Dow Jones mantiene un tono moderadamente alcista el jueves, favorecido por los datos suaves de solicitudes de subsidio de desempleo en EE.UU.

- Las esperanzas de recortes de tipos de la Fed animan a todos los sectores, con las empresas tecnológicas a la cabeza de las ganancias.

- El índice sigue lejos de los máximos históricos registrados en marzo, y los inversores mantienen la cautela a la espera del informe NFP del viernes.

El índice Dow Jones de Industriales (DJIA) avanza por segundo día consecutivo, ya que las cifras de solicitudes de subsidio de desempleo en EE.UU., superiores a las esperadas, respaldan la previsión de tres recortes de los tipos de interés en 2024, a partir de junio.

Las solicitudes de subsidio de desempleo subieron a su nivel más alto en dos meses en la última semana de marzo, según los datos publicados el jueves por el Departamento de Trabajo. Estas cifras llegan después de que los débiles datos de actividad del sector servicios del miércoles aliviaran los temores del mercado a que una economía estadounidense fuerte obligara a la Reserva Federal (Fed) a rebajar sus planes de relajación monetaria.

Patrick Harker, presidente de la Fed, reiteró la advertencia de Powel de que el banco central podría necesitar más tiempo para empezar a dar marcha atrás en su ciclo de endurecimiento, pero no han logrado frenar el sentimiento positivo. Los inversores siguen pendientes del informe de Nóminas no Agrícolas (NFP) de EE.UU. del viernes para obtener más pistas sobre las perspectivas de los tipos.

Todos los índices de Wall Street registran ganancias este jueves. El Nasdaq lidera la clasificación con un avance del 0.95% hasta los 16.435 puntos, seguido del S&P 500, que sube un 0.75% hasta los 5.249 puntos, y del Dow Jones, que suma un 0.5% hasta los 39.321 puntos.

Noticias del Dow Jones

El sentimiento positivo del mercado está animando a los 11 sectores de Wall Street el jueves, con los valores tecnológicos a la cabeza de las ganancias, con una subida del 1.03%, gracias a la esperanza de que bajen los tipos de interés. Le siguen el sector de consumo discrecional, con un avance del 1.02%, y el sector industrial, que sube un 0.99%. Los sectores de salud y energía se quedan rezagados, con ganancias del 0.13% y el 0.31%, respectivamente.

Microsoft (MSFT) es el valor con mejor comportamiento del índice Dow Jones, con una subida del 1.63%, hasta 427.39$, seguido de Travelers Companies (TRV), con un avance del 1.5%, hasta 232.50$. En el lado negativo, Salesforce (CRM) cae un 0.58%, hasta 302,85 $, y 3M (MMM) pierde un 0.4%, hasta 92.92$.

Perspectivas técnicas del Dow Jones

El panorama técnico ha mejorado un poco, ya que la mejora del sentimiento del mercado provocada por los datos suaves de EE.UU. está contribuyendo a una recuperación moderada tras la corrección a la baja observada a principios de esta semana.

El sesgo a corto plazo sigue siendo neutral, con intentos alcistas limitados por debajo del nivel de 39.457 puntos. El índice podría necesitar un soporte adicional de los datos NFP poco alentadores para volver a visitar la zona de resistencia de los 40.000 puntos.

La tendencia general sigue siendo alcista con 39.025 cerrando el camino al soporte de la línea de tendencia en 38.885 y el nivel de 38.435.

Gráfico de 4 horas del Dow Jones

Preguntas frecuentes sobre el empleo

¿Cómo afectan los niveles de empleo a las divisas?

Las condiciones del mercado laboral son un elemento clave para evaluar la salud de una economía y, por lo tanto, un factor clave para la valoración de las divisas. Un alto nivel de empleo, o un bajo nivel de desempleo, tiene implicaciones positivas para el gasto de los consumidores y, por tanto, para el crecimiento económico, lo que impulsa el valor de la moneda local. Por otra parte, un mercado laboral muy ajustado -situación en la que hay escasez de trabajadores para cubrir los puestos vacantes- también puede tener implicaciones en los niveles de inflación y, por tanto, en la política monetaria, ya que una oferta de mano de obra baja y una demanda alta conducen a unos salarios más altos.

¿Por qué es importante el crecimiento salarial?

El ritmo al que crecen los salarios en una economía es clave para los responsables políticos. Un crecimiento salarial elevado significa que los hogares disponen de más dinero para gastar, lo que suele traducirse en subidas de precios de los bienes de consumo. A diferencia de otras fuentes de inflación más volátiles, como los precios de la energía, el crecimiento salarial se considera un componente clave de la inflación subyacente y persistente, ya que es improbable que los aumentos salariales se deshagan. Los bancos centrales de todo el mundo prestan mucha atención a los datos de crecimiento salarial a la hora de decidir su política monetaria.

¿Cuánto les importa el empleo a los bancos centrales?

El peso que cada banco central asigna a las condiciones del mercado laboral depende de sus objetivos. Algunos bancos centrales tienen mandatos explícitamente relacionados con el mercado laboral más allá de controlar los niveles de inflación. La Reserva Federal de Estados Unidos (Fed), por ejemplo, tiene el doble mandato de promover el máximo empleo y unos precios estables. Mientras tanto, el único mandato del Banco Central Europeo (BCE) es mantener la inflación bajo control. Aún así, y a pesar de los mandatos que tengan, las condiciones del mercado laboral son un factor importante para las autoridades dada su importancia como indicador de la salud de la economía y su relación directa con la inflación.

- La Libra aprovecha la debilidad del Dólar estadounidense para alcanzar nuevos máximos de dos semanas en 1.2675.

- El aumento de las solicitudes de subsidio por desempleo en EE.UU. por encima de lo esperado ha incrementado la presión bajista sobre el Dólar.

- El par GBP/USD está probando una importante zona de resistencia en 1.2675.

La Libra esterlina está ganando impulso alcista el jueves, impulsada por un sentimiento favorable del mercado, que está pesando sobre el Dólar estadounidense, refugio seguro.

Los datos del Departamento de Trabajo de EE.UU. revelaron que las solicitudes de subsidio por desempleo aumentaron en 222.000 en la última semana del 29 de marzo, frente a las 212.000 revisadas al alza de la semana anterior. El mercado había anticipado un aumento más suave de 214.000.

Las esperanzas de un recorte de la Fed pesan sobre el USD

Estas cifras, junto con la inesperada debilidad de los datos del sector servicios estadounidense publicados el miércoles, han devuelto a los inversores la confianza en que la Fed podría empezar a recortar los tipos en junio. Esto ha mejorado el apetito por el riesgo, limitando la recuperación de los rendimientos del Tesoro estadounidense y presionando a la baja al Dólar estadounidense.

A principios de esta semana, los datos del Reino Unido mostraron que la actividad manufacturera creció por primera vez en los últimos dos años. Esto ha mejorado las perspectivas de la economía del país, dando un nuevo impulso a la Libra esterlina.

El panorama técnico sigue siendo bajista, con el par acercándose a una importante zona de soporte en 1.2675-1.2695. Por encima de aquí, el siguiente objetivo sería 1.275 y el máximo del 21 de marzo en 1.2800. Los soportes son 1.2570 y 1.2535.

- El Dólar canadiense se aprecia por segundo día consecutivo, ya que las solicitudes de subsidio de desempleo en EE.UU. aumentan por encima de las expectativas.

- Patrick Harker de la Fed ha advertido que es demasiado pronto para recortar los tipos de interés.

- El USD/CAD está ganando tracción bajista y se acerca a una importante zona de soporte en 1.3460.

El Dólar canadiense (CAD) cotiza al alza por segundo día consecutivo. Los datos estadounidenses revelaron que las solicitudes de subsidio por desempleo aumentaron más de lo esperado en la última semana de marzo, lo que mantiene al Dólar estadounidense a la defensiva.

Estas cifras, unidas a la inesperada debilidad de los datos del PMI de servicios del ISM publicados el miércoles, alimentan la esperanza de que la Reserva Federal (Fed) comience a recortar los tipos de interés en junio. Este sentimiento ha frenado el repunte de los rendimientos del Tesoro estadounidense y está empujando al Dólar estadounidense a la baja frente a sus principales rivales.

El presidente de la Fed de Filadelfia, Patrick Harker, ha advertido de que la inflación sigue siendo demasiado alta para empezar a bajar los costes de los préstamos, una línea similar a los comentarios del presidente de la Fed, Powell, del miércoles. Más tarde, el jueves, se espera que otros miembros de la Fed hagan declaraciones, aunque la atención se centrará en el informe de Nóminas no Agrícolas de EE.UU. del viernes.

En Canadá, el superávit comercial aumentó muy por encima de las expectativas en febrero debido a un fuerte aumento de las exportaciones, lo que ha proporcionado soporte adicional al CAD.

Resumen diario de los movimientos del mercado: El USD/CAD se deprecia aún más en medio de la debilidad generalizada del Dólar estadounidense

- La tendencia alcista del Dólar canadiense se acelera tras haberse apreciado casi un 0.6% en los dos últimos días y alcanzar nuevos máximos de dos semanas.

- Las peticiones iniciales de subsidio de desempleo en EE.UU. aumentaron en 222.000 en la semana del 29 de marzo, muy por encima de las 214.000 esperadas.

- Las solicitudes de la semana anterior se han revisado al alza hasta 212.000, frente a las 210.000 estimadas anteriormente.

- El superávit comercial canadiense aumentó a 1.390 millones de dólares en febrero, frente a los 610 millones de enero. Los expertos del mercado habían pronosticado un aumento menor, de unos 800 millones de dólares.

- Harker, de la Fed, reitera la opinión del presidente Powell de que aún es demasiado pronto para empezar a recortar los tipos. Su impacto en el Dólar estadounidense, sin embargo, ha sido moderado, ya que el mercado se centra en los datos de las nóminas del viernes.

- El miércoles, el PMI de servicios del ISM bajó hasta 51.4 desde 52.6 en febrero, frente a las expectativas de un ligero aumento hasta 52.7. El subíndice de precios pagados cayó a su nivel más bajo en cuatro años, lo que sugiere una contribución negativa a la inflación.

- Se espera que las Nóminas no Agrícolas de EEUU hayan aumentado en 200.000 en marzo, por debajo del aumento de 275.000 de febrero.

Precio del Dólar canadiense hoy

A continuación se muestra la variación porcentual del Dólar Canadiense (CAD) contra las principales divisas listadas en el día de hoy. El Dólar Canadiense fue la moneda más fuerte frente al Franco Suizo.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | -0.24% | -0.10% | -0.23% | -0.70% | 0.07% | -0.44% | 0.22% | |

| EUR | 0.25% | 0.14% | 0.02% | -0.46% | 0.30% | -0.19% | 0.45% | |

| GBP | 0.11% | -0.14% | -0.12% | -0.61% | 0.16% | -0.33% | 0.31% | |

| CAD | 0.23% | -0.02% | 0.12% | -0.48% | 0.28% | -0.22% | 0.42% | |

| AUD | 0.69% | 0.46% | 0.60% | 0.47% | 0.76% | 0.25% | 0.92% | |

| JPY | -0.06% | -0.30% | -0.15% | -0.28% | -0.79% | -0.48% | 0.15% | |

| NZD | 0.43% | 0.18% | 0.33% | 0.22% | -0.27% | 0.50% | 0.64% | |

| CHF | -0.21% | -0.45% | -0.31% | -0.44% | -0.93% | -0.13% | -0.65% |

El mapa de calor muestra las variaciones porcentuales de las principales divisas entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa cotizada se elige en la fila superior. Por ejemplo, si elige el Euro en la columna de la izquierda y se desplaza por la línea horizontal hasta el Yen japonés, la variación porcentual que aparece en el recuadro representará EUR (base)/JPY (cotización).

Análisis técnico: El USD/CAD se acerca al soporte de la línea de tendencia en 1.3460

El análisis técnico indica que el par de divisas USD/CAD se acerca al nivel de soporte de la línea de tendencia en 1.3460.La fuerte reversión bajista del USD/CAD tras la publicación del PMI de servicios del ISM se extendió el jueves después de otra lectura decepcionante, esta vez con las solicitudes de subsidio de desempleo de EE.UU..

El par sigue cotizando dentro de un canal ascendente mientras los precios se acercan al fondo del canal en 1.3460. El Dólar canadiense necesitaría la ayuda de un informe NFP de EE.UU. suave para romper ese nivel y fijar su atención en 1.3415 antes de 1.3360. Al alza, las resistencias se sitúan en 1.3530 y 1.3585.

USD/CAD Gráfico de 4 horas

Preguntas frecuentes sobre el empleo

¿Cómo afectan los niveles de empleo a las divisas?

Las condiciones del mercado laboral son un elemento clave para evaluar la salud de una economía y, por lo tanto, un factor clave para la valoración de las divisas. Un alto nivel de empleo, o un bajo nivel de desempleo, tiene implicaciones positivas para el gasto de los consumidores y, por tanto, para el crecimiento económico, lo que impulsa el valor de la moneda local. Por otra parte, un mercado laboral muy ajustado -situación en la que hay escasez de trabajadores para cubrir los puestos vacantes- también puede tener implicaciones en los niveles de inflación y, por tanto, en la política monetaria, ya que una oferta de mano de obra baja y una demanda alta conducen a unos salarios más altos.

¿Por qué es importante el crecimiento salarial?

El ritmo al que crecen los salarios en una economía es clave para los responsables políticos. Un crecimiento salarial elevado significa que los hogares disponen de más dinero para gastar, lo que suele traducirse en subidas de precios de los bienes de consumo. A diferencia de otras fuentes de inflación más volátiles, como los precios de la energía, el crecimiento salarial se considera un componente clave de la inflación subyacente y persistente, ya que es improbable que los aumentos salariales se deshagan. Los bancos centrales de todo el mundo prestan mucha atención a los datos de crecimiento salarial a la hora de decidir su política monetaria.

¿Cuánto les importa el empleo a los bancos centrales?

El peso que cada banco central asigna a las condiciones del mercado laboral depende de sus objetivos. Algunos bancos centrales tienen mandatos explícitamente relacionados con el mercado laboral más allá de controlar los niveles de inflación. La Reserva Federal de Estados Unidos (Fed), por ejemplo, tiene el doble mandato de promover el máximo empleo y unos precios estables. Mientras tanto, el único mandato del Banco Central Europeo (BCE) es mantener la inflación bajo control. Aún así, y a pesar de los mandatos que tengan, las condiciones del mercado laboral son un factor importante para las autoridades dada su importancia como indicador de la salud de la economía y su relación directa con la inflación.

- El Peso mexicano continúa fortaleciéndose frente al Dólar estadounidense tras unos datos de servicios estadounidenses peores de lo esperado.

- La inflación en el sector servicios estadounidense parece estar desacelerándose, lo que podría indicar la posibilidad de un recorte anticipado de los tipos de interés por parte de la Fed.

- La tendencia a largo plazo del par USD/MXN es bajista, pero los signos y presagios de los gráficos sugieren un riesgo de recuperación.

Durante la jornada del jueves, el Peso mexicano osciló entre tibias pérdidas y ganancias frente al Dólar estadounidense.

La tendencia reciente para el Peso ha sido al alza, con el USD/MXN más debilitado después de la publicación de las cifras del PMI de servicios ISM de EE.UU. por debajo de lo esperado, que recalibró las opiniones sobre la persistencia de la inflación de EE.UU., un factor clave para los pares del USD.

La publicación de las Minutas de la reunión de marzo del Banco de México (Banxico) a las 15:00 GMT es el siguiente evento clave para el Peso mexicano el jueves. En esa reunión, el Banxico decidió recortar los tipos de interés un 0.25% por primera vez desde 2021. Se espera que sea el inicio de un ciclo de flexibilización, según una nota de los analistas de BBH. Por lo tanto, las actas de la reunión podrían ser examinadas cuidadosamente en busca de pistas.

El Peso mexicano amplía su tendencia alcista después de que los datos de servicios de EE.UU. sean inferiores a lo esperado

La cotización del Peso mexicano frente al Dólar estadounidense subió tras la publicación el miércoles de los datos del PMI de servicios del ISM estadounidense. Las cifras de marzo mostraron un inesperado descenso a 51.4 desde los 52.6 previos, cuando se esperaba un ligero aumento a 52.7.

Quizá más importante fue la fuerte caída del componente de precios pagados del ISM de servicios, que mide la inflación en el sector. En marzo registró un descenso hasta los 53.4 puntos, frente a los 58.6 de febrero.

-638478213864341723.png)

Precios pagados del ISM Servicios: mensual

El componente de precios pagados es significativo para el Dólar estadounidense y el USD/MXN porque la inflación de los servicios es considerada particularmente persistente por los economistas y la Reserva Federal (Fed) ha dicho que está observando cuidadosamente las presiones sobre los precios en el sector mientras delibera si recorta o no los tipos de interés.

La bajada de los tipos de interés o su expectativa son negativas para el Dólar estadounidense, ya que reducen su atractivo para el capital extranjero, disminuyendo las entradas.

Dado el repentino descenso de la inflación de los servicios revelado por la métrica de los precios pagados, parece más probable que la Fed decida recortar los tipos de interés ya en junio, como se esperaba.

Los sólidos datos recientes de EE.UU. y la amenaza de un resurgimiento de las fuerzas inflacionistas habían hecho retroceder las apuestas a un recorte de tipos en junio o incluso sugerían que la Fed podría esperar hasta 2025.

Sin embargo, los datos de los servicios de marzo han vuelto a aumentar la probabilidad de que la Fed recorte los tipos en junio, por encima del nivel del 60%, según la herramienta FedWatch de CME, un indicador basado en el mercado de futuros movimientos de la política monetaria.

Análisis técnico: USD/MXN en larga tendencia bajista

El USD/MXN se encuentra en el extremo de una tendencia bajista a largo plazo que comenzó después de que el par alcanzara un máximo de 25,76 en abril de 2020 - ahora estamos en los 16.50.

El largo movimiento a la baja podría caracterizarse como un patrón de tres ondas muy grande llamado Movimiento Medido. Tales patrones se componen de una onda A, B y C, con la onda C extendiéndose a una longitud similar a la onda A, o una relación de Fibonacci 0.618% de A.

Dólar estadounidense frente al peso mexicano: Gráfico semanal

Si realmente se está desarrollando un patrón de este tipo, el precio casi ha alcanzado el punto en el que C igualará a A, calculado en 15.89. También ha superado ya el nivel de Fibonacci de 0.625%.

También ha superado el objetivo conservador para el final de C en la extensión de Fibonacci de 0.618% de A (en 18,24).

Una vez completada la pauta, el mercado suele invertir su tendencia o sufrir una corrección sustancial.

El índice de fuerza relativa (RSI) está convergiendo bastante con el precio, lo que es una señal de que la tendencia bajista podría estar perdiendo impulso. Aunque en 2024 el precio ha presionado por debajo del nivel de los mínimos de 2023, el RSI no ha seguido su ejemplo. Esta falta de correlación puede ser precursora de una recuperación. Sin embargo, dado que aún no se ha producido ninguna reacción por parte del precio, simplemente constituye una prueba complementaria de que la tendencia bajista puede estar disminuyendo, más que algo concreto.

Sería necesario un giro real en el precio para apoyar la opinión de que se avecina un cambio, y esto todavía no se ha producido.

Preguntas frecuentes sobre el Peso mexicano

¿Qué es el MXN?

El Peso mexicano es la moneda de curso legal de México. El MXN es la moneda más operada en América Latina y la tercera más negociada del continente americano. El Peso mexicano es la primera moneda del mundo que utilizó el signo $, previo a la utilización posterior del Dólar. El Peso mexicano o MXN se divide en 100 centavos.

¿Qué es Banxico y cómo influye en el MXN?

Banxico es el Banco de México, el banco central del país. Creado en 1925, provee la moneda nacional, el MXN, y tiene como objetivo prioritario preservar su valor a lo largo del tiempo. Además, el Banco de México administra las reservas internacionales del país, actúa como prestamista de última instancia a la banca y asesora económica y financieramente al gobierno. Banxico utiliza las herramientas y técnicas de la política monetaria para cumplir con su objetivo.

¿Cómo impacta la inflación en el MXN?

Cuando la inflación es elevada, el valor del Peso mexicano (MXN) tiene a disminuir. Esto implica un aumento en el coste de vida de los mexicanos que afecta su capacidad de inversión y ahorro. A nivel general, la inflación afecta a la economía mexicana porque México importa una cantidad importante de productos de consumo final, como gas, combustible, alimentos, ropa, etc, y una gran cantidad de insumos de producción. Por otra parte, a mayor inflación y deuda menos atractivo es el país para los inversores.

¿Cómo influye el Dólar en el Peso Mexicano (MXN)?

La tasa de cambio entre el USD y el MXN afecta a las importaciones y exportaciones entre Estados Unidos y México, pudiendo afectar a la demanda y los flujos comerciales. El precio del Dólar frente al Peso mexicano se ve afectado por factores como la política monetaria, los tipos de interés, el índice de precios al consumo, el crecimiento económico y algunas decisiones geopolíticas.

¿Cómo afecta a México la política monetaria de la Fed?

La tasa de cambio entre el USD y el MXN afecta a las importaciones y exportaciones entre Estados Unidos y México, pudiendo afectar a la demanda y los flujos comerciales. El precio del Dólar frente al Peso mexicano se ve afectado por factores como la política monetaria, los tipos de interés, el índice de precios al consumo, el crecimiento económico y algunas decisiones geopolíticas.

- El USD/MXN cae a nuevos mínimos de 8 años y 3 meses en 16.50.

- El Dólar continúa debilitándose tras el decepcionante ISM de servicios de EE.UU. y los comentarios de Jerome Powell.

- La confianza del consumidor de México sube a 47.3 en marzo.

El USD/MXN comenzó la jornada del jueves operando por debajo de 16.56. Tras la apertura de Wall Street, el par ha caído a 16.50, su nivel más bajo desde diciembre de 2015.

El Dólar se debilita en todo el tablero forex

El Dólar se ha debilitado contra casi todas sus contrapartes después del decepcionante dato del PMI de servicios de ISM publicado ayer y de las palabras del discurso de Jerome Powell, presidente de la Fed, quien dijo que si la economía evoluciona como hasta ahora, todos los miembros de la entidad ven probable empezar a recortar tipos en algún momento del año.

El Índice del Dólar (DXY) se ha desplomado hoy de 104.26 a 103.91, su nivel más bajo en dos semanas. Entretanto, las probabilidades de un recorte de tasas de interés en junio siguen disminuyendo. La herramienta FedWatch de CME Group las sitúa ahora en el 55.5%.

Hoy EE.UU. ha publicado las peticiones semanales de subsidio por desempleo de la semana del 29 de marzo, mostrando una subida de 9.000 hasta 221.000 desde las 212.000 previas, empeorando las expectativas de 214.000. La balanza comercial estadounidense ha ampliado su déficit a 68.9B de dólares en febrero desde -67.6B en enero, empeorando los -67.3B estimados por el consenso.

Los operadores del par estarán pendientes ahora del dato de Nóminas no Agrícolas de EE.UU. que se publicará mañana viernes, ya que podría originar nuevos movimientos en el Dólar. El mercado espera 200.000 nuevos puestos de trabajo frente a los 275.000 del mes anterior.

Por su parte, el Instituto Nacional de Estadística y Geografía (INEGI) de México ha revelado que la confianza del consumidor mejoró a 47.3 puntos en la lectura ajustada por estacionalidad, su nivel más alto desde febrero de 2019.

USD/MXN Niveles de precio

Con el par cotizando en estos instantes sobre 16.52, perdiendo un 0.08% diario, la tendencia es bajista en todos los períodos en corto, medio y largo plazo. El primer nivel de contención se encuentra en 16.47, mínimo de diciembre de 2015. Una ruptura de este nivel, podría desencadenar una caída hacia el área de contención alrededor de 16.35, donde se aglutinan los mínimos de septiembre, octubre y noviembre de 2015.

Al alza, sigue siendo necesaria una recuperación por encima de 16.77, máximo de la pasada semana para avanzar hacia la resistencia situada en 16.94, techo del 19 de marzo. Por encima esperaría el fuerte nivel psicológico de 17.00.

El Precio del Dólar frente al Peso colombiano ha caído este jueves a 3.772,78, su nivel más bajo desde el pasado 22 de enero. El USD/COP ha caído tras abrir la jornada alrededor de 3.811,83.

El USD/COP cotiza al momento de escribir sobre 3.792,25, perdiendo un 0.51% en el día.

El debilitamiento del Dólar favorece al Peso colombiano

- El Dólar se ha debilitado en todo el tablero forex después del decepcionante dato del PMI de servicios de ISM publicado ayer y de las palabras del discurso de Jerome Powell, presidente de la Fed, quien dijo que si la economía evoluciona como hasta ahora, todos los miembros de la entidad ven probable empezar a recortar tipos en algún momento del año.

- Los operadores del par estarán pendientes ahora del dato de Nóminas no Agrícolas de EE.UU. que se publicará mañana viernes, ya que podría originar nuevos movimientos en el Dólar. El mercado espera 200.000 nuevos puestos de trabajo frente a los 275.000 del mes anterior.

- Posteriormente, Colombia publicará los datos de inflación del mes de marzo. En febrero, el IPC colombiano creció a un ritmo interanual del 7.74%, su nivel más bajo desde enero de 2022.

Indicador económico

Índice de Precios al Consumo (YoY)

El Índice de Precios al Consumo (IPC), es publicado por el Departamento Administrativo Nacional de Estadística (DANE) de Colombia, mide la variación en el precio de bienes y servicios representativos del consumo de las familias. Es una forma de medir cambios en las tendencias de consumo e inflación. Las lecturas por encima de lo esperado podrían interpretarse (teniendo en cuenta el potencial impacto en la política monetaria) como positivas para el peso colombiano (COP), mientras que lecturas menores a las esperadas como negativas para la moneda colombiana.

Leer más.

Según TD Securities, la elevada demanda mundial y la reducción de los tipos de interés por parte de la Reserva Federal hacen que las perspectivas para la Plata sean más halagüeñas que nunca.

Sin embargo, su rastreador avanzado de posiciones CTA sugiere que el momento para un mercado alcista podría retrasarse.

Si los precios suben por encima de los 27.50$, la Plata podría convertirse en un valor de referencia

"La Plata podría ser el comercio más interesante de la transición energética del que nadie habla. El ritmo actual de crecimiento de la demanda va a agotar por completo nuestras estimaciones de los inventarios de 'flotación libre' de la LBMA en los próximos dos años, con un ciclo de recortes de la Fed que podría reducir este plazo a menos de doce meses."

"Esto crea un importante riesgo de liquidez que podría engordar drásticamente la cola derecha de la plata. Esta tesis tiene poco que ver con la evolución reciente de los precios y, de hecho, nuestros análisis avanzados de posicionamiento sugieren que el momento para las subidas de la plata no es el mejor. Esperamos que la actividad vendedora de las CTA pese sobre los mercados de la Plata, a menos que los precios puedan repuntar por encima de los 27.50$/oz en la Plata activa."

- El AUD/USD prolonga su racha alcista ante la debilidad del Dólar estadounidense.

- El Dólar estadounidense se debilita, ya que el pobre PMI de servicios del ISM de EE.UU. empaña las perspectivas económicas.

- El alza de los precios de las materias primas fortalece al Dólar australiano.

El jueves, el par AUD/USD extiende su racha ganadora por tercera sesión consecutiva. El activo autraliano alcanza la resistencia del nivel redondo de 0.6600, mientras que el Dólar estadounidense se debilita debido a la inesperada caída de los datos del PMI de servicios de Estados Unidos para marzo, publicados por el Instituto de Gestión de Suministros (ISM) el miércoles.

El Índice del Dólar estadounidense (DXY), que sigue el valor del Dólar estadounidense frente a seis divisas principales, amplía su caída hasta 104,00. El ISM de EE.UU. informó que el PMI de Servicios decepcionando las expectativas, cayendo a 51.4 de las expectativas de 52.7 y la lectura anterior de 52.6. Subíndices como el de nuevos pedidos y el de precios pagados también sufrieron un fuerte retroceso, lo que afectó a las perspectivas económicas estadounidenses.

De cara al futuro, los inversores se centrarán en los datos de las Nóminas no Agrícolas (NFP) estadounidenses de marzo, que se publicarán el viernes. Los datos del mercado laboral influirán en las expectativas del mercado sobre los recortes de tipos de la Fed, que actualmente se esperan para la reunión de junio.

Mientras tanto, el Dólar australiano se fortalece ante la fuerte subida de los precios mundiales de las materias primas. Las crecientes expectativas de recuperación económica de China debido a la reactivación de la demanda interna también han impulsado la demanda del Dólar australiano.

El AUD/USD intenta romper el triángulo descendente formado en el gráfico diario. La frontera bajista de dicho patrón se sitúa desde el máximo del 8 de marzo en 0.6667, mientras que el soporte horizontal se traza desde el mínimo del 5 de marzo en 0.6477. El patrón del gráfico muestra una fuerte contracción de la volatilidad y puede producirse una ruptura en cualquier dirección.

El activo australiano se mantiene por encima de la media móvil exponencial (EMA) de 20 días que cotiza cerca de 0,6550, lo que sugiere una demanda alcista para el Dólar australiano.

El índice de fuerza relativa (RSI) de 14 periodos rebota hasta 60,00. Se desencadenaría un impulso alcista si el RSI logra superar el nivel mencionado.

Más alzas aparecerían si el activo rompe por encima del máximo del 21 de marzo en 0.6635. Esto impulsaría al activo hacia el máximo del 8 de marzo en 0.6667, seguido de la resistencia de nivel redondo de 0.6700.

Por otro lado, los inversores podrían tomar posiciones cortas por debajo del mínimo del 28 de marzo en 0.6485. Los beneficios de las posiciones cortas se obtendrían cerca del mínimo del 13 de febrero en torno a 0.6440 y el soporte redondo de 0.6400.

AUD/USD gráfico diario

Según un informe macroeconómico de los estrategas del banco Nordea, las economías desarrolladas están en transición, con una inflación elevada que vuelve a su objetivo y una recuperación del crecimiento.

El informe abarca las perspectivas económicas de la Eurozona, EE.UU. y China, así como las principales políticas de los bancos centrales. He aquí las principales conclusiones:

Fase de transición

"Todavía estamos en una fase de transición en las grandes economías. Seguimos esperando ver unos mercados laborales ligeramente más débiles, una inflación que se acerca al objetivo del 2% y unos tipos de interés que se reducen lentamente tanto en EE.UU. como en la zona euro, combinados con un crecimiento económico ligeramente superior en Europa pero algo inferior en EE.UU.. Ninguna de estas cosas se ha materializado claramente todavía, pero la publicación de datos y los comentarios de los bancos centrales durante marzo siguen apuntando en esa dirección."

"El mercado laboral estadounidense sigue mostrando un sólido crecimiento del empleo, pero no tanto como se pensaba, ya que la elevadísima cifra de enero se revisó a la baja. El crecimiento del empleo se apoya en una fuerza laboral en aumento y los indicadores siguen apuntando a una ligera relajación de la presión en términos de vacantes de empleo."

"El Banco Central Europeo está dando claras señales de su intención de recortar los tipos en junio. El banco parece confiar en que la inflación avanza en la dirección correcta, y esa impresión se vio ampliamente respaldada por las cifras preliminares de marzo. Sin embargo, le sigue preocupando que el crecimiento salarial pueda ser un obstáculo para una inflación suficientemente baja, y los datos salariales de la zona euro para el primer trimestre no estarán disponibles antes de la decisión sobre los tipos del BCE del 11 de abril. De ahí el comentario de Lagarde, Presidenta del BCE, de que "sabremos un poco más en abril, pero sabremos mucho más en junio".

"China publicó un objetivo de crecimiento del PIB del 5.2% para 2024. Se trata de la misma tasa de crecimiento que el año pasado, pero en realidad bastante ambiciosa, ya que esa tasa de crecimiento se produjo en el contexto de un 2022 muy débil, con amplios bloqueos de COVID. Por lo tanto, esperamos ver un estímulo político significativo al crecimiento chino este año."

Los ciudadanos estadounidenses que solicitaron prestaciones del seguro de desempleo aumentaron en 221.000 en la semana que finalizó el 30 de marzo, según informó el jueves el Departamento de Trabajo de EE.UU. (DoL). La cifra se situó justo encima de las estimaciones iniciales (214.000) y de las 212.000 de la semanal anterior.

Otros detalles de la publicación revelaron que la tasa de desempleo asegurada ajustada estacionalmente por adelantado fue del 1,2% y la media móvil de 4 semanas se situó en 214,250, lo que supone un aumento de 2.750K respecto a la media revisada de la semana anterior de 211.500.

Además, las solicitudes continuas disminuyeron en 19.000 hasta los 1.791 millones en la semana finalizada el 23 de marzo desde 1.810.000.

Reacción de los mercados

El Índice del Dólar estadounidense (DXY) se mantiene a la defensiva y se acerca gradualmente al soporte clave de la zona de 104,00.

- La Libra esterlina aprovecha el sentimiento de apetito de riesgo y sube a 1.2660.

- Los optimistas datos del PMI manufacturero del Reino Unido y el aumento de los precios de la vivienda sugieren que la recesión del segundo semestre de 2023 fue poco profunda.

- Los datos de las NFP estadounidenses guiarán el próximo movimiento del Dólar estadounidense.

La Libra esterlina (GBP) apunta a extender su recuperación por encima del máximo de una semana de 1.2660 en la sesión del jueves temprano en Nueva York. El par GBP/USD exhibe fortaleza ya que los indicadores económicos recientes del Reino Unido han mostrado que la economía está en vías de volver a crecer tras caer en una recesión técnica en el segundo semestre de 2023. Mientras tanto, un Dólar estadounidense más débil debido a los malos datos del PMI de servicios del Instituto de Gestión de Suministros (ISM) de Estados Unidos para marzo también impulsó a la Libra.

El PMI manufacturero del Reino Unido creció sorprendentemente en marzo tras 20 meses consecutivos de contracción, impulsado por la solidez de la demanda interna. Los sólidos datos de las fábricas británicas impulsaron el optimismo empresarial a su nivel más alto desde abril de 2023, con un 58% de los manufactureros esperando que su nivel de producción aumente en los próximos 12 meses. Además, los precios de la vivienda británica subieron un 1.6% en marzo, el ritmo más alto desde diciembre de 2022, lo que sugiere que el sector inmobiliario está resistiendo a pesar de unos tipos de interés históricamente más altos.

En la sesión europea, la última encuesta del Panel de Responsables de la Toma de Decisiones (DMP) del Banco de Inglaterra (BoE) correspondiente a febrero mostró que la mayoría de las empresas ven un enfriamiento de los precios de venta y de la inflación salarial durante el próximo año. Las expectativas de precios de venta se desaceleraron hasta el 4.1% desde el 4.3%, la lectura más baja en más de dos años. Las expectativas de crecimiento salarial se suavizaron hasta el 4.9% en media móvil de tres meses, desde el 5.2% de febrero.

Resumen diario de la evolución de los mercados: La Libra esterlina prolonga su racha de ganancias

- La Libra esterlina se mueve lateralmente tras avanzar hasta 1.2660 frente al Dólar estadounidense. Se espera que el activo amplíe la racha alcista, ya que el sentimiento del mercado es alcista y la debilidad del PMI de servicios del ISM de Estados Unidos ha hecho caer al Dólar estadounidense. Los futuros del S&P 500 han registrado importantes ganancias en la sesión asiática.

- El miércoles, el PMI de servicios estadounidense cayó sorprendentemente hasta 51.4 en marzo, frente a las expectativas de 52.7 y la anterior lectura de 52.6. El PMI de servicios mide la actividad empresarial en el sector servicios, que representa dos tercios de la economía estadounidense. Por lo tanto, el impacto de un mal PMI de Servicios fue significativamente adverso para el Dólar estadounidense, arrastrando al Índice del Dólar estadounidense (DXY) más de un 0.5% hasta 104.15. El informe del ISM también mostró que los subíndices de nuevos pedidos y precios pagados cayeron significativamente.

- Esta semana, el principal motor del Dólar estadounidense será el informe de Nóminas no Agrícolas (NFP) de marzo, que se publicará el viernes. Los datos económicos tendrán un impacto significativo en las expectativas del mercado sobre si la Reserva Federal comenzará a reducir los tipos de interés a partir de la reunión de junio. Se espera que el informe NFP muestre que se contrataron 200.000 trabajadores durante el mes, por debajo de la lectura de febrero de 275.000.

- En cuanto al Reino Unido, la Libra esterlina se guiará por las expectativas del mercado sobre la bajada de tipos del Banco de Inglaterra. Los inversores esperan que el BoE inicie el ciclo de recortes de tipos en junio, ya que la inflación del Reino Unido se está ralentizando de forma constante. Para el conjunto del año, el gobernador del BoE, Andrew Bailey, dijo que ve "razonables" las expectativas de dos o tres recortes de tipos.

- Mientras tanto, S&P Global/CIPS ha informado de que el PMI de servicios no cumplió las expectativas en Marc. El PMI de servicios cae a 53.1, frente a las expectativas y la lectura anterior de 53.4. Tim Moore, Director de Economía de S&P Global Market Intelligence, afirmó: "La recuperación de la producción del sector servicios perdió un poco de impulso durante marzo, y más de lo que sugieren los resultados preliminares del PMI, pero el panorama general sigue siendo razonablemente positivo."

Análisis técnico: La Libra esterlina actualiza máximos semanales cerca de 1.2660

La Libra esterlina rebota y alcanza máximos de una semana cerca de 1.2660 tras descubrir interés comprador desde mínimos de seis semanas en 1.2540. El par GBP/USD continúa con su racha ganadora por tercera sesión consecutiva. Los toros de la Libra respetaron la media móvil exponencial (EMA) de 200 días en 1.2566. La EMA de 20 días cerca de 1.2660 podría actuar como una fuerte barrera de cara al futuro.

En un marco temporal más amplio, el soporte horizontal desde el mínimo del 8 de diciembre en 1.2500 proporcionaría un mayor colchón a la Libra esterlina. Mientras tanto, se espera que las subidas sigan siendo limitadas cerca de un máximo de ocho meses en torno a 1.2900.

El índice de fuerza relativa (RSI) de 14 periodos rebota por encima de 40.00 tras caer por debajo. No debería considerarse una "reversión alcista" hasta que rompa con decisión por encima de 60.00.

Preguntas frecuentes sobre el Oro

¿Por qué se invierte en Oro?

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

¿Quién compra más Oro?

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

¿Qué correlación tiene el Oro con otros activos?

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

¿De qué depende el precio del Oro?

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

- El precio del Oro pone a prueba la zona de 2.300$ mientras el USD amplía su corrección.

- La debilidad del PMI de servicios de EE.UU. generó preocupación sobre las perspectivas económicas.

- Los rendimientos en EE.UU. aumentan a medida que se reducen las expectativas de recortes de tipos de la Fed para junio.

El precio del Oro (XAU/USD) retrocede ligeramente tras alcanzar otro nuevo máximo histórico por encima de 2.300$ en la última sesión europea del jueves. El metal precioso se ha beneficiado de la debilidad del Dólar estadounidense, que ha caído después de que el Instituto de Gestión de Suministros de Estados Unidos (ISM) publicara un débil PMI de servicios para marzo.

El Índice del Dólar estadounidense (DXY), que sigue la cotización del billete verde frente a seis divisas principales, amplía su tendencia bajista hasta 104.00.

Los rendimientos de los bonos del Tesoro estadounidense a 10 años suben ligeramente hasta el 4.36%, ya que las expectativas del mercado de que la Reserva Federal (Fed) empiece a relajar su política de tipos de interés más altos en la reunión de junio se han suavizado. La herramienta FedWatch de CME muestra que los operadores están valorando en un 58% la posibilidad de que la Fed recorte los tipos de interés en junio, frente al 70% de hace una semana. Los activos que no generan rendimientos, como el Oro, tienden a sufrir salidas de liquidez cuando aumenta la demanda de activos que generan intereses, como los bonos estadounidenses. Sin embargo, este no ha sido el caso reciente del Oro, que ha estado subiendo durante varias sesiones, a pesar de que los rendimientos también se han mantenido al alza.

Mientras tanto, los inversores esperan la publicación de las Nóminas no Agrícolas (NFP) estadounidenses de marzo, que se publicarán el viernes. Se espera que el informe NFP de EE.UU. muestre que los empresarios estadounidenses añadieron 200.000 nuevas nóminas durante el mes, por debajo de la lectura anterior de 275.000. La tasa de desempleo se mantendrá en el 3.9%. Se espera que las ganancias medias por hora, que miden el crecimiento salarial y proporcionan una orientación significativa sobre las perspectivas de inflación, aumenten a un ritmo más lento del 4.1% desde el 4.3% de febrero en términos interanuales.

La solidez del crecimiento salarial y de la demanda de mano de obra podría reducir aún más las expectativas de recorte de tipos de la Fed para junio, mientras que la relajación de las condiciones del mercado laboral podría impulsar las esperanzas de recorte de tipos. Este último escenario probablemente tendría un impacto negativo en los rendimientos de EE.UU. y probablemente ayudaría al Oro a subir aún más.

A última hora de la sesión europea, el Departamento de Trabajo de EE.UU. publicó los datos semanales de solicitudes de subsidio por desempleo correspondientes a la semana que finalizó el 29 de marzo. El número de personas que solicitaron prestaciones por desempleo por primera vez fue de 221.000, por encima de las expectativas de 214.000 y de la lectura anterior de 212.000, revisada al alza desde 210.000.

Resumen diario de los mercados: El precio del Oro mantiene las ganancias a pesar de los rendimientos alcistas de los bonos estadounidenses

- El precio del Oro supera la cifra redonda de los 2.300$, apoyado por la debilidad del Dólar estadounidense. El Dólar estadounidense se enfrenta a una intensa venta masiva, ya que los malos resultados del PMI de servicios del ISM de Estados Unidos para marzo ahondaron la incertidumbre sobre las perspectivas de los tipos de interés.

- Los responsables de la política monetaria de la Fed han reiterado que no es urgente recortar los tipos, ya que no confían en que la inflación vuelva a situarse en la deseada tasa del 2%. La solidez de las perspectivas económicas estadounidenses y la rigidez del mercado laboral mantienen altas las presiones inflacionistas. Sin embargo, la debilidad del PMI de servicios de EE.UU. ha arrojado algunas dudas sobre la resistencia de la economía estadounidense.

- El PMI de servicios cayó sorprendentemente a 51.4 puntos en marzo, por debajo de las expectativas de 52.7 y por debajo de la anterior lectura de 52.6 puntos. Subíndices como los nuevos pedidos y los precios pagados también cayeron bruscamente. El PMI de servicios mide la actividad del sector servicios, que representa dos tercios de la economía estadounidense. El acusado descenso de los precios pagados indica una disminución de la presión sobre los precios, mientras que la caída del índice de nuevos pedidos sugiere una ralentización de la demanda.

- Las expectativas de los mercados de que la Fed pivote hacia recortes de tipos en la reunión de junio se han relajado después de que el presidente de la Fed de Atlanta, Raphael Bostic, ofreciera una orientación de línea dura y de que el presidente de la Fed, Jerome Powell, reiterara la necesidad de disponer de más datos antes de pivotar hacia recortes de tipos.

- El miércoles, Raphael Bostic dijo en CNBC que ve al banco central reduciendo los tipos de interés sólo una vez en el último trimestre de este año. Bostic espera que la inflación vuelva al objetivo del 2% en 2026. Y añadió: "La economía mantiene el fuerte impulso que ha tenido".

- Jerome Powell mantuvo la línea de base de que los recortes de tipos comenzarán a finales de este año sólo cuando los responsables políticos tengan una mayor confianza en que la inflación se está moviendo hacia abajo de manera sostenible. "Las lecturas recientes tanto de las ganancias de empleo como de la inflación han sido más altas de lo esperado", dijo.

Análisis técnico: El precio del Oro pone a prueba los 2.300$

El precio del Oro está refrescando constantemente sus máximos de toda la vida apoyado por múltiples vientos favorables. El metal precioso prueba la cifra redonda de 2.300$. Sin embargo, lucha por continuar su racha ganadora por séptima sesión bursátil el jueves.

Los osciladores de momentum o impulso, extremadamente sobrecomprados, alientan las expectativas de una ligera corrección. El índice de fuerza relativa (RSI) de 14 periodos ronda los 80.00.

La demanda a corto plazo es fuerte, ya que el RSI ha oscilado constantemente en el rango alcista de 60.00-80.00 durante más de un mes.

Todas las medias móviles exponenciales (EMA) de corto a largo plazo están inclinadas al alza, lo que también sugiere una fuerte demanda a corto plazo. A la baja, el máximo del 21 de marzo en 2.223$ es la principal zona de soporte.

Preguntas frecuentes sobre el Oro

¿Por qué se invierte en Oro?

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

¿Quién compra más Oro?

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

¿Qué correlación tiene el Oro con otros activos?

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

¿De qué depende el precio del Oro?

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

- El EUR/CHF ha invertido su tendencia bajista intermedia y está repuntando con fuerza.

- Hay pocos obstáculos técnicos en el camino hasta que el par alcance la paridad.

- El EUR/CHF se encuentra sobrevendido según el RSI, lo que sugiere el riesgo de un retroceso.

El par EUR/CHF cotiza en 0.9847 y está subiendo, extendiendo su tendencia alcista tanto a corto como a medio plazo. El camino está abierto y la paridad a la vista.

Euro/Franco Suizo: Gráfico diario

El par ha roto por encima de todas las medias móviles principales y de una línea de tendencia bajista, lo que sugiere que la tendencia bajista se ha roto.

El EUR/CHF ha formado más de dos máximos más altos y mínimos más altos desde que se invirtió en los mínimos de enero, estableciendo un patrón alcista de máximos y mínimos. En general, esta es una señal de que se encuentra en una joven tendencia alcista en el gráfico diario, comúnmente utilizado para evaluar la tendencia a medio plazo (que dura de 3 a 6 meses).

Teniendo en cuenta el viejo adagio de que "la tendencia es tu amiga hasta la curva del final", se espera que el EUR/CHF continúe su nueva tendencia alcista.

El próximo nivel clave de resistencia se encuentra en torno a la paridad, lo que sugiere que el par podría repuntar hasta ese nivel sin demasiados obstáculos.

La media móvil simple de 50 días ha superado la media móvil simple de 100 días, lo que constituye una señal alcista. También acaba de superar la SMA de 200 días. Sin embargo, en el caso de la 200, la MA más larga seguía cayendo marginalmente durante el cruce, lo que diluía su fiabilidad, descalificándola por un pelo de ser una Cruz Dorada.

El Índice de Fuerza Relativa (RSI) se encuentra en la zona de sobrecompra por encima de 70, lo que sugiere que existe el riesgo de un retroceso. Si vuelve a cruzar por debajo de 70, dará una señal de venta e indicará con más fuerza que se está produciendo una corrección. Esto, sin embargo, no sería suficiente para invertir la tendencia alcista, simplemente sugeriría un retroceso en curso.

Con el RSI por encima de 70, se recomienda no abrir nuevas posiciones largas.

La tendencia a largo plazo, observada en el gráfico semanal, sigue sin decidirse. Aunque el precio se ha invertido y ha subido, no está claro cuál es la tendencia, aunque la fuerza de la recuperación sugiere que pronto podría confirmar una tendencia alcista.

- El par NZD/USD probablemente haya invertido su tendencia bajista en el marco temporal a corto plazo.

- Estaba cayendo en un gran patrón de movimiento medido, sin embargo, existe la posibilidad de que esto no alcance el objetivo de C.

- Un cierre alcista el jueves daría lugar a un patrón de reversión de velas japonesas "Tres Soldados Blancos" en el gráfico diario.

El par NZD/USD ha estado cayendo en un patrón bajista de tres ondas, conocido como movimiento medido, pero los gráficos intradía indican que la tendencia a corto plazo probablemente se haya invertido.