- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- Las NFP estadounidenses aumentaron en 175.000 en abril, por debajo de las expectativas de 243.000, tras el aumento revisado de 315.000 de marzo.

- El desempleo aumentó ligeramente hasta el 3.9%, mientras que la inflación salarial se desaceleró.

- Las probabilidades de un recorte en septiembre por parte de la Fed aumentaron significativamente.

El par USD/NOK cotiza en 10.861, registrando un descenso del 1.19% en la sesión del viernes. El Dólar se vio presionado a la baja, ya que los mercados apuestan ahora por mayores probabilidades de un recorte de tipos por parte de la Reserva Federal (Fed) en septiembre, tras el débil informe de Nóminas no Agrícolas.

El informe NFP de abril de EE.UU. mostró un aumento de 175.000 puestos de trabajo, muy por debajo de las expectativas del mercado de 243.000 y una disminución de la cifra revisada de marzo de 315.000. Esta desaceleración en el crecimiento del empleo, junto con el ligero aumento de la tasa de desempleo del 3.8% al 3.9%, apunta a un enfriamiento del mercado laboral. Por otra parte, la tasa de inflación salarial también bajó del 4.1% al 3.9% anual, lo que sugiere presiones salariales más suaves, que pueden influir en el planteamiento de la Reserva Federal en materia de política monetaria. El resultado global del informe, que refleja una desaceleración de varios indicadores clave del empleo, pone de relieve un posible debilitamiento del impulso económico.

Esto apoya un enfoque más cauteloso de la política monetaria, en consonancia con los recientes movimientos de la Reserva Federal hacia la normalización de la política y, posiblemente, preparando el escenario para un primer recorte en septiembre que, según la herramienta FedWatch de CME, aumentó por encima del 50%.

Análisis técnico del USD/NOK

En el gráfico diario, el RSI para el par USD/NOK ha pasado a territorio negativo. El indicador mostraba una tendencia positiva, acercándose a las condiciones de sobrecompra, pero luego se invirtió a la baja, lo que indica una tendencia a la baja. Al mismo tiempo, el histograma de divergencia de convergencia de medias móviles (MACD) muestra barras rojas, lo que confirma la presencia de una fuerte presión vendedora.

Analizando las perspectivas más amplias, es crucial observar que el USD/NOK ha dado pasos significativos hoy, cayendo por debajo de su media móvil simple (SMA) de 20 días. Sin embargo, el par se mantiene firmemente por encima de las SMA de 100 y 200 días. Esto revela una tendencia potencialmente bajista a corto plazo, pero confirma la posición alcista a largo plazo del USD/NOK.

Gráfico diario del USD/NOK

- GBP/JPY aletargado cerca de la zona de 192.00.

- La hiperactividad de los informes de financiación del BoJ apunta a una intervención en el mercado de divisas.

- La semana que viene: convocatoria de tipos del BoE, PIB del Reino Unido.

El par GBP/JPY cotiza plano cerca de la zona de 192.00, después de que se sospeche que el Banco de Japón (BoJ) ha intervenido directamente en los mercados de divisas para apuntalar al maltrecho yen japonés (JPY) dos veces en dos días a principios de esta semana. Según la información divulgada por el BoJ, el banco central japonés se excedió en las operaciones de financiación no categorizadas en unos 9 billones de yenes. El enorme rebasamiento en las operaciones de financiación del BoJ implica claramente una intervención directa en el mercado a favor del Yen, aunque no se han hecho declaraciones oficiales en ninguna de las dos direcciones.

La semana que viene, el Banco de Inglaterra (BoE) publicará su última decisión sobre los tipos de interés y las perspectivas económicas, y a finales de la semana que viene se publicará una actualización trimestral del Producto Interior Bruto (PIB) sobre el crecimiento económico del Reino Unido. Se prevé que el PIB intertrimestral del Reino Unido repunte hasta el 0.4% con respecto al trimestre anterior.

Los mercados japoneses vuelven al ruedo tras las vacaciones de esta semana, pero la agenda económica de Japón se limitará a publicar datos de bajo nivel. Los inversores estarán atentos a cualquier declaración oficial del BoJ sobre las operaciones de mercado en los próximos días.

Perspectivas técnicas del GBP/JPY

El par GBP/JPY comenzó la semana alcanzando un máximo de 34 años en 200.60, antes de que la fuerte actividad del Yen arrastrara al par casi 900 pips, o un -4.4%, de máximo a mínimo, alcanzando un mínimo cerca de 191.80, y el par se ha asentado en un patrón de mantenimiento cerca de ese nivel.

A pesar de la reciente caída desde máximos de varias décadas, el Guppy sigue firmemente plantado en la zona alcista, con el par todavía cotizando muy por encima de la media móvil exponencial (EMA) de 200 días en 185.70. El par sigue subiendo casi un 7% desde el comienzo de 2024, y sigue siendo un 54% abrasador desde el mínimo de 2020 cerca de 124.00.

GBP/JPY gráfico horario

GBP/JPY gráfico diario

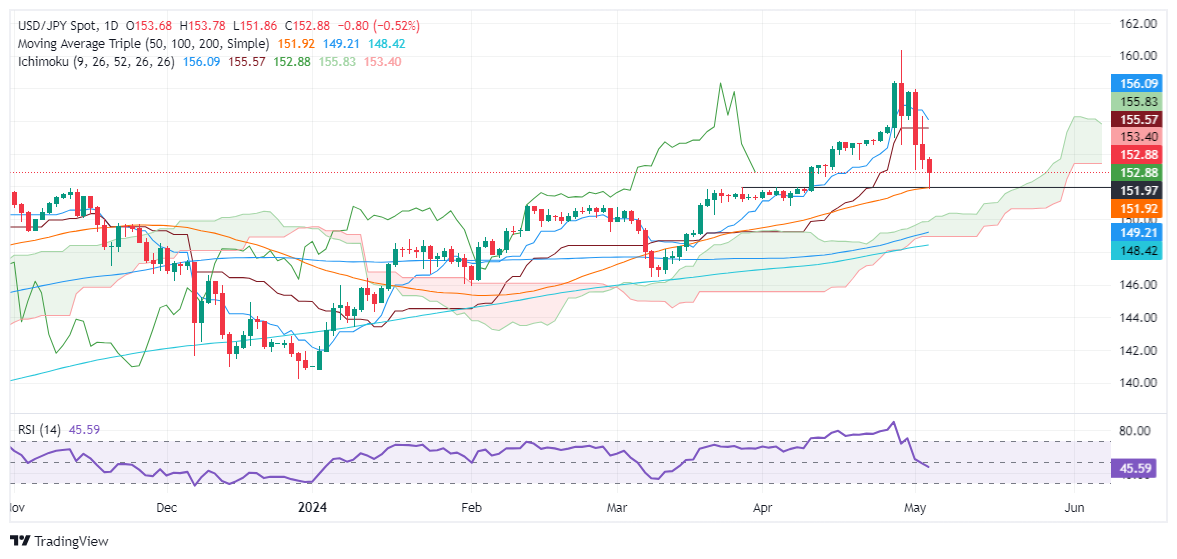

- El USD/JPY cae un 0.49%, extendiendo una tendencia bajista posiblemente provocada por la anterior intervención del BoJ.

- Se observa un patrón harami bajista; la recuperación depende de que se supere la resistencia de 153.00.

- Soporte clave en 152.00; si sigue bajando, podría dirigirse al mínimo de abril en 150.81.

El par USD/JPY cayó por tercer día consecutivo y acumuló pérdidas de más del 3.40% en la semana tras una supuesta intervención del Banco de Japón (BoJ) el lunes. Desde entonces, el par formó un patrón gráfico de dos velas japonesas, un "harami bajista" que vuelve a formar un inside day, confirmado por la acción del precio del miércoles. Dicho esto, el viernes, el par cayó un 0.49% y cotizó en 152.93.

Análisis del precio del USD/JPY: Perspectivas técnicas

A pesar de haber retrocedido con fuerza durante la semana, el par USD/JPY sigue mostrando un sesgo alcista, como se observa en el gráfico diario. El par registró un mínimo diario en la confluencia del mínimo del 21 de octubre de 2022 y la media móvil de 50 días en torno a 151.87/92, pero los compradores levantaron el par hacia los tipos de cambio actuales.

Si los compradores impulsan al precio por encima de 153.00 y logran un cierre diario por encima de este último, podría allanarse el camino para nuevas subidas. La primera resistencia sería el Senkou Span B en 153.35, seguido de la cifra de 154.00. La siguiente resistencia se situaría en la confluencia del Senkou Span A y el Kijun-Sen, en 155.78.

Por otro lado, el primer soporte sería el nivel 152.00, seguida de la ya mencionada confluencia de la DMA de 50 y el máximo de octubre de 2022 en 151.92/87. Una ruptura de ese nivel provocaría una caída de la cotización. La ruptura de este nivel provocaría una caída del par hacia el mínimo del 5 de abril en 150.81.

USD/JPY Acción del precio - Gráfico diario

- El RSI y el MACD diarios reflejan una tendencia negativa, que insinúa un aumento de la presión vendedora.

- Los indicadores horarios se hacen eco del sentimiento bajista, con el RSI en torno al nivel 40 y el MACD mostrando una falta de impulso comprador.

El par EUR/JPY retrocedió a 164.72 el viernes, reflejando la sutil influencia de los osos con pérdidas diarias. A pesar de las señales bajistas en el panorama diario a corto plazo, el posicionamiento del par por encima de las medias móviles simples (SMA) clave insinúa un dominio continuo de los compradores.

En el gráfico diario, el RSI cayó a territorio negativo. Asimismo, la divergencia de convergencia de medias móviles (MACD) muestra un impulso bajista con una serie de barras rojas ascendentes, lo que sugiere que los vendedores dominan actualmente el mercado.

EUR/JPY gráfico diario

En el gráfico horario, el RSI continúa mostrando una tendencia negativa, rondando los niveles de 40, flirteando con el umbral de sobreventa, y mostrando el dominio de los vendedores. El MACD horario muestra barras verdes planas, lo que indica una falta de impulso fuerte en estos plazos más cortos.

EUR/JPY gráfico horario

Considerando la postura general del mercado, el EUR/JPY se posiciona por encima de su SMA de más largo plazo de 100, y de 200 días. Esto suele ser señal de un impulso alcista tanto a medio como a largo plazo. Sin embargo, la caída de la SMA de 20 días significa que el panorama a corto plazo está pintado de bajista, y los osos podrían intentar recuperar la SMA de 100 días en 161.70, lo que empeoraría definitivamente el panorama técnico en caso de conquista.

- El Oro alcanzó un máximo de 2.310$, pero revirtió sus ganancias, incapaz de superar el máximo del 2 de mayo de 2.326$.

- Las Nóminas no Agrícolas de EE.UU. no cumplieron las expectativas, lo que provocó un descenso de los rendimientos reales y redujo el atractivo del Oro como refugio seguro.

- Los funcionarios de la Reserva Federal ofrecen señales contradictorias, con el gobernador Bowman dispuesto a subir los tipos.

El Oro borró sus ganancias anteriores el viernes después de la Oficina de Estadísticas Laborales de EE.UU. (BLS) mostró que las Nóminas no Agrícolas para abril decepcionó las estimaciones, lo que representa un enfriamiento del mercado de trabajo. Tras la publicación, el metal dorado se acercó a su máximo diario de 2.310$, pero no logró superar el máximo del 2 de mayo de 2.326$, lo que exacerbó un retroceso a los precios actuales del XAU/USD.

El XAU/USD cotiza por debajo de los 2.300$, con una caída del 0.24%. Wall Street se muestra optimista, lo que pesa sobre el atractivo como refugio del metal, que no rinde. Cabe destacar que los rendimientos del Tesoro estadounidense están bajando, con el bono de referencia a 10 años perdiendo siete puntos básicos. Los rendimientos reales estadounidenses, que se correlacionan inversamente con los precios del Oro, caen seis puntos y medio, del 2.219$ al 2.146%.

Un escenario "estable y sostenido" en EE.UU. se vislumbra tras el informe NFP de EE. UU., ya que el Instituto de Gestión de Suministros (ISM) mostró que la actividad empresarial en el sector servicios se contrajo por primera vez desde diciembre de 2022.

Por otra parte, una serie de funcionarios de la Reserva Federal han dado declaraciones. La gobernadora de la Fed, Michele Bowman, se mostró agresiva en una entrevista con Bloomberg Television, en la que afirmó que está dispuesta a subir los tipos si la inflación se estanca o se invierte. Recientemente, Austan Goolsbee, de la Fed de Chicago, añadió que el último informe de empleo de EE.UU. era sólido, subrayando que la actual política monetaria es restrictiva.

Resumen diario de los movimientos del mercado: El Oro cede en torno a 2.300$ en medio de la caída de los rendimientos en EE.UU. Dólar estadounidense ofrecido

- Los precios del Oro siguen apoyados por la caída de los rendimientos del Tesoro estadounidense y el debilitamiento del Dólar estadounidense. Los rendimientos de los bonos del Tesoro estadounidense a 10 años rinden un 4.506%, siete puntos básicos menos que en la apertura. El Índice del Dólar estadounidense (DXY), que sigue la evolución del Dólar frente a otras seis divisas, bajó un 0.29% y se situó en 105.04.

- Las Nóminas no Agrícolas de abril, publicadas por el Departamento de Trabajo, mostraron que la economía añadió sólo 175.000 puestos de trabajo, por debajo de las previsiones de 240.000 y de las 315.000 revisadas al alza de marzo.

- Otros datos revelaron que la tasa de desempleo aumentó ligeramente del 3.8% al 3.9%. Además, la ganancia media por hora sólo creció un 0.2%, por debajo del 0.3% previsto.

- El PMI de servicios del ISM de abril cayó por debajo de la marca crítica de 50.0, que indica contracción, con una lectura de 49.4, inferior a la esperada e inferior a la cifra de marzo. Un examen detallado del informe revela una ralentización del subcomponente empleo, junto con un aumento de los precios pagados.

- Tras la publicación de los datos, aumentaron las probabilidades de recorte de tipos de la Fed, y los operadores esperan 38 puntos básicos de recorte de tipos hacia finales de año.

- El primer recorte de tipos de la Reserva Federal está previsto para septiembre, con unas probabilidades del 87.30% para un recorte de tipos del 0.25%. Las probabilidades de otro recorte de tipos en diciembre de 2024 se sitúan en el 79.01%. Esto significa que el tipo de los fondos federales terminaría el año en la horquilla del 4.75% - 5.00%.

Análisis técnico: El precio del Oro cae pero se mantiene por encima de 2.300$

El precio del Oro sigue sesgado al alza, aunque durante la semana se ha mantenido en torno al rango de los 2.280$-2.340$. Hay que decir que el impulso sigue favoreciendo la reanudación de la tendencia alcista, ya que el RSI se mantiene por encima de la línea media de 50 puntos. No obstante, persisten los riesgos a la baja si el XAU/USD cae por debajo de los 2.300$.

Si los compradores mantienen al metal amarillo por encima de los 2.300$, la primera resistencia se situaría en los 2.330$. Una vez superada, la siguiente parada sería el máximo del 26 de abril en 2.352$, que podría abrir la puerta a los 2.400$. Los máximos del 19 de abril (2.417$) y el máximo histórico (2.431$) ofrecen perspectivas alcistas.

Por el contrario, se prevé una continuación bajista si los vendedores de Oro llevan los precios por debajo de los 2.300$, exacerbando un retroceso hacia el mínimo diario del 23 de abril en 2.291$. Se esperan pérdidas posteriores, por debajo del máximo diario del 21 de marzo, que se convirtió en soporte en 2.223$, seguido de 2.200$.

Preguntas frecuentes sobre el Oro

El Oro ha jugado un papel clave en la historia de la humanidad ya que ha sido ampliamente utilizado como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de apoyar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una profunda recesión pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Al ser un activo sin rendimiento, el Oro tiende a subir con tipos de interés más bajos, mientras que el mayor coste del dinero suele pesar sobre el metal amarillo. Sin embargo, la mayoría de los movimientos dependen del comportamiento del Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

- El Dow Jones gana más de 400 puntos, mientras los inversores apuestan por una bajada de tipos.

- Los datos de EE.UU. son en general más flojos en el sector laboral.

- Los valores tecnológicos arrastran al Dow Jones.

El índice Dow Jones de Industriales (DJIA) subió un 1.15% el viernes, después de que los datos de las Nóminas no Agrícolas (NFP) de EE.UU. y otros datos laborales clave revelaran un fuerte debilitamiento de la economía estadounidense, lo que provocó un aumento de las apuestas de recortes de tipos por parte de la Reserva Federal. En abril se crearon menos puestos de trabajo de los previstos y la tasa de desempleo aumentó. El índice de gestores de compras (PMI) del sector servicios ISM también cayó a su nivel más bajo en 16 meses, a medida que la actividad económica confirma una desaceleración económica cada vez más pronunciada.

En contra de la intuición, los mercados están apostando en contra de la economía estadounidense, con subidas generalizadas de las acciones a medida que los datos económicos comienzan a deteriorarse. Según la herramienta FedWatch de CME, los mercados de tipos ven ahora un 64% de posibilidades de que se produzca al menos un recorte de tipos de un cuarto de punto en la reunión de septiembre de la Fed.

Unas cifras de empleo y salarios más suaves impulsan las esperanzas de recorte de tipos

El informe laboral NFP de abril mostró que EE.UU. añadió 175.000 nuevos empleos netos durante el mes, por debajo de los 243.000 previstos. El mes anterior se revisó al alza, de 303.000 a 315.000. Las ganancias medias por hora en abril crecieron un 0,2% mensual, por debajo del 0,3% previsto. El PMI de servicios del ISM cayó inesperadamente a su nivel más bajo en 16 meses, 49.4 puntos, por debajo del nivel clave de contracción de 50.0 puntos y sin alcanzar el aumento previsto de 51.4 a 52.0 puntos.

La única espina clavada en el costado de las esperanzas de recorte de tipos vino de los precios pagados del ISM de servicios en abril, que volvieron a subir a 59.2 desde el 53.4 anterior, ya que las presiones inflacionistas siguen asolando la economía nacional estadounidense.

Noticias del Dow Jones

El Dow Jones subió más de un 1% el viernes, arrastrado por un puñado de valores tecnológicos, mientras que las caídas siguen estando relativamente limitadas. La empresa de biotecnología Amgen Inc. (AMGN) se disparó un 12,5% en la jornada, ganando unos 45 puntos y cotizando por encima de los 313,00 dólares por acción. A Amgen le siguió Apple Inc. (AAPL), que subió un 7% el viernes para ganar 12 puntos y cotizar por encima de los 185,00 dólares por acción.

En el lado negativo, Chevron Corp. (CVX) cayó un -1,12%, cediendo -1,8 puntos y situándose por debajo de los 160,00 dólares por acción. McDonald's Corp. (MCD) también cedió un -1,0%, ya que las previsiones advierten de un descenso de las ventas. McDonald's cayó un -1,0%, perdiendo 3 puntos y cotizando por debajo de los 270,00 dólares por acción.

Perspectivas técnicas del Dow Jones

El Promedio Industrial Dow Jones subió a un máximo temprano en la sesión de 38.840,05 después de que los mercados impulsaron al alza en la última impresión de trabajo NFP de EE.UU., ganando terreno desde las ofertas mínimas tempranas del día de 38.345,60. Las acciones están cotizando en la mitad superior de la acción del precio del día, mientras que el DJIA busca terminar el viernes cerca de 38.800,00.

El impulso alcista del viernes lleva al Dow Jones de nuevo por encima de la media móvil exponencial (EMA) de 50 días en 38.435,55. La acción de los precios a largo plazo sigue en manos de los toros, ya que el DJIA cotiza al norte de la EMA de 200 días en 36.800,58.

Gráfico de cinco minutos del Dow Jones

Gráfico diario del Dow Jones

Preguntas frecuentes sobre el Dow Jones

El Promedio Industrial Dow Jones, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por precios en lugar de por capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0,152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 conglomerados, a diferencia de índices más amplios como el S&P 500.

Son muchos los factores que influyen en el Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las compañías que lo componen, revelado en los informes trimestrales de ganancias de las empresas. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en el sentimiento de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Fed.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Promedio Industrial Dow Jones (DJIA) y el Promedio de Transporte Dow Jones (DJTA) y sólo seguir tendencias donde ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow postula tres fases de tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une; y distribución, cuando el dinero inteligente sale.

Hay varias formas de operar con el DJIA. Una es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros del DJIA permiten especular con el valor futuro del índice, y las opciones dan derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

Otra semana nefasta para el Dólar: el Índice del Dólar estadounidense (DXY) cayó a mínimos de tres semanas muy por debajo del soporte de 105.00, principalmente en respuesta al tono moderado de la reunión del Comité Federal de Mercado Abierto (FOMC) y a unas Nóminas no Agrícolas de abril inferiores a lo esperado.

El Dólar estadounidense terminó la semana en números rojos, en consonancia con la caída de los rendimientos en distintos plazos, aunque los inversores prefieren por el momento una posible reducción de los tipos de interés por parte de la Fed en septiembre. El 7 de mayo se publicará el índice de optimismo económico RCM/TIPP, así como la variación del crédito al consumo. El 8 de mayo se publicarán las solicitudes semanales de hipotecas y los inventarios mayoristas de la MBA, mientras que el 9 de mayo se publicarán las solicitudes iniciales de subsidio de desempleo. Para cerrar la semana, se publicará el sentimiento preliminar de los consumidores de Michigan y el informe presupuestario mensual.

El EUR/USD avanzó por tercera semana consecutiva, obteniendo renovada fuerza del retroceso correctivo del Dólar y del mejor tono generalizado en el universo asociado al riesgo. El 6 de mayo se publicarán los PMI de servicios HCOB definitivos tanto en Alemania como en la zona Euro en general, antes de las ventas minoristas en el bloque el 7 de mayo. El 10 de mayo, la atención se centrará en la publicación de las Cuentas del BCE.

El GBP/USD siguió avanzando hacia el norte durante la semana anterior, aunque el movimiento más allá de la barrera de 1.2600 observado al final de la semana careció de continuidad. El 7 de mayo se publicará el Monitor BRC de ventas minoristas antes del PMI Global de construcción de S&P. El 9 de mayo se realizará la reunión del BoE, mientras que a finales de semana se publicarán las cifras del PIB, la balanza comercial, la producción industrial y manufacturera y el seguimiento mensual del PIB del NIESR.

El USD/JPY revirtió bruscamente cuatro avances semanales consecutivos y retrocedió hasta la zona por debajo de los 152,00, en un contexto de sospecha de intervención en el mercado de divisas por parte del Ministerio de Finanzas japonés. El calendario nacional incluye las cifras semanales de la inversión extranjera en bonos, el 6 de mayo, antes del resumen de opiniones del BoJ, la inversión extranjera en bonos, y el flash del índice coincidente y el índice económico adelantado, todos ellos previstos para el 9 de mayo. Por último, el 10 de mayo se publicarán el gasto de los hogares, los préstamos bancarios y la encuesta Eco Watchers.

El par AUD/USD parece haber seguido su propia dinámica y se ha anotado su segunda semana consecutiva de ganancias, acercándose a la zona de máximos de tres meses. La reunión del RBA, prevista para el 7 de mayo, será la única publicación de relevancia en Oz la semana que viene.

Anticipando Perspectivas Económicas: Voces en el horizonte

- Goolsbee, Williams y Cook, de la Fed, hablarán el 4 de mayo.

- Williams y Barkin, de la Fed, hablarán el 6 de mayo, seguidos de Nagel, del BCE, y Jordan, del SNB.

- Kashkari, de la Fed, y Nagel, del BCE, hablan el 7 de mayo.

- Cook, de la Fed, habla el 8 de mayo.

- Bailey y Pill, del BoE, hablarán el 9 de mayo.

- Pill, del BoE, intervendrá el 10 de mayo.

Bancos centrales: Próximas reuniones para perfilar la política monetaria

- El BoE se reúne el 9 de mayo y se prevé que mantenga sin cambios su tipo de interés oficial.

- El informe de Nóminas no Agrícolas de EE.UU. correspondiente al mes de abril arrojó un resultado inferior al esperado.

- Las probabilidades de un recorte de tipos en septiembre aumentaron, lo que parece ejercer presión sobre el Dólar.

El Índice del Dólar estadounidense (DXY) está visitando el nivel de 105 con fuertes pérdidas al final de la semana. Esto se produce después de que el viernes se publicaran las débiles cifras de Nóminas no Agrícolas (NFP) de abril, que hicieron que los mercados se deshicieran del Dólar.

La economía estadounidense muestra signos mixtos de progresión, con una demanda robusta y un mercado laboral tenso que exhibe un crecimiento salarial lento pero significativo, lo que contribuye a la inflación. El presidente de la Reserva Federal (Fed), Jerome Powell, mantiene la cautela ante la trayectoria incierta de la inflación y subraya que la política monetaria restrictiva ha frenado el recalentamiento económico. El viernes, las débiles cifras del mercado laboral hicieron que los mercados aumentaran las probabilidades de recortes de los tipos de interés en septiembre.

Resumen diario de la evolución de los mercados: DXY a la baja tras la debilidad de las NFP

- El informe NFP de EE.UU. indicó un aumento de 175.000 puestos de trabajo en abril, por debajo de los 243.000 esperados, y una disminución con respecto al crecimiento revisado de 315.000 de marzo.

- La tasa de desempleo sube del 3.8% al 3.9%.

- La inflación salarial, reflejada en las ganancias medias por hora, cayó al 3.9% anual desde el 4.1%.

- Las previsiones de los mercados sobre una reducción de los tipos de interés de la Fed para septiembre se han intensificado debido a las débiles cifras del mercado laboral.

- Los rendimientos de los bonos del Tesoro estadounidense se desplomaron, con el rendimiento a 2 años en el 4.80%, mientras que los rendimientos a 5 y 10 años descendieron hasta el 4.50% y el 4.58%, respectivamente.

Análisis técnico del DXY: El DXY muestra un sesgo alcista general a pesar de la inminente presión vendedora

La perspectiva técnica del DXY refleja principalmente un dominio alcista con un acecho bajista. El RSI registra una pendiente negativa en territorio negativo, insinuando un mayor impulso vendedor por parte de los osos. Sin embargo, el implacable empuje bajista ha resultado insuficiente, ya que el par sigue cotizando por encima de las medias móviles simples (SMA) de 100 y 200 días.

Además, la divergencia de convergencia de medias móviles (MACD) muestra barras rojas ascendentes, lo que indica que los osos están ganando terreno. La señal bajista debe tomarse en serio, ya que los vendedores empujaron al índice por debajo de la SMA de 20 días. Sin embargo, las SMA de más largo plazo siguen siendo fuertes soportes para defender las perspectivas alcistas generales.

Preguntas frecuentes sobre las Nóminas no Agrícolas

Las Nóminas no Agrícolas (NFP) forman parte del informe mensual de empleo de la Oficina de Estadísticas Laborales de Estados Unidos. El componente Nóminas no Agrícolas mide específicamente el cambio en el número de personas empleadas en EE.UU. durante el mes anterior, excluyendo la industria agrícola.

La cifra de Nóminas no Agrícolas puede influir en las decisiones de la Reserva Federal al proporcionar una medida del grado de éxito con el que la Fed está cumpliendo su mandato de fomentar el pleno empleo y una inflación del 2%. Una cifra relativamente alta de NFP significa que hay más personas empleadas, que ganan más dinero y, por tanto, que probablemente gastan más. En cambio, un resultado relativamente bajo de las Nóminas no Agrícolas podría significar que la gente tiene dificultades para encontrar trabajo. La Fed suele subir los tipos de interés para combatir la alta inflación provocada por el bajo desempleo, y bajarlos para estimular un mercado laboral estancado.

Las Nóminas no Agrícolas suelen tener una correlación positiva con el Dólar estadounidense. Esto significa que cuando las cifras de las nóminas son más altas de lo esperado, el dólar tiende a subir y viceversa cuando son más bajas. Las NFP influyen en el Dólar estadounidense por su impacto en la inflación, las expectativas de política monetaria y los tipos de interés. Un NFP más alto suele significar que la Reserva Federal será más estricta en su política monetaria, lo que apoya al USD.

Las Nóminas no Agrícolas suelen tener una correlación negativa con el precio del Oro. Esto significa que una cifra de nóminas superior a la esperada tendrá un efecto depresivo sobre el precio del Oro y viceversa. Unas NFP más altas suelen tener un efecto positivo en el valor del USD y, como la mayoría de las materias primas, el Oro se cotiza en Dólares estadounidenses. Por lo tanto, si el Dólar gana valor, se necesitan menos Dólares para comprar una onza de Oro. Además, los tipos de interés más elevados (que suelen contribuir a la subida de las NFP) también reducen el atractivo del Oro como inversión en comparación con el dinero en efectivo, que al menos devenga intereses.

Nóminas no Agrícolas es sólo un componente dentro de un informe de empleo más grande y puede ser eclipsado por los otros componentes. A veces, cuando las NFP son más elevadas de lo previsto, pero las ganancias semanales medias son inferiores a lo esperado, el mercado ha ignorado el efecto potencialmente inflacionista del resultado principal y ha interpretado la caída de las ganancias como deflacionista. Los componentes Tasa de Participación y Promedio de Horas Semanales también pueden influir en la reacción del mercado, pero sólo en contadas ocasiones, como la "Gran Dimisión" o la Crisis Financiera Mundial.

- El Dólar canadiense sufre una caída generalizada el viernes.

- Canadá reanudará su calendario económico el próximo martes.

- Los datos de EE.UU. fallan en general, sobre todo en términos de aumento del empleo.

El Dólar canadiense (CAD) registró una caída generalizada el viernes, después de que los datos de las Nóminas no Agrícolas (NFP) y de los salarios en Estados Unidos incumplieran ampliamente las previsiones, lo que provocó que la divisa canadiense cayera a la baja tras el impulso inicial. El Índice de Gerentes de Compras de Servicios (PMI) de EE.UU. también volvió a caer en territorio de contracción por primera vez desde enero de 2023.

Canadá no tiene datos económicos significativos hasta el próximo martes con los PMIs Ivey, dejando al Dólar canadiense a merced de los mercados más amplios el viernes. Con los malos datos de EE.UU. arrastrando el apetito de los inversores por el Dólar canadiense, el CAD está siendo maltratado, cayendo frente a todas sus principales divisas. Los precios del petróleo crudo también se debilitan el viernes, arrastrando al CAD aún más a la baja.

Resumen diario de los movimientos del mercado: Las NFP de EE.UU. no dan resultados, el repunte de la inflación afecta al CAD

- Las NFP de EE.UU. muestran un aumento neto del empleo de 175.000 en abril, por debajo de la previsión de 243.000. El mes anterior se produjo una revisión al alza de la previsión. El mes anterior se revisó al alza y se pasó de 303.000 a 315.000.

- La media de ganancias por hora también creció un 0.2% mensual en abril, por debajo de la previsión del 0.3%.

- La tasa de desempleo estadounidense también subió hasta el 3.9% desde el 3.8% anterior.

- El PMI de servicios del ISM estadounidense cayó inesperadamente por debajo del nivel de contracción de 50.0 por primera vez en más de un año, bajando a 49.4 cuando las previsiones del mercado apuntaban a un ligero aumento a 52.0 desde el 51.4 del mes anterior.

- El ISM de servicios a precios pagados se aceleró hasta 59.2 desde 53.4, manteniendo a flor de piel los temores inflacionistas.

Precio del Dólar canadiense hoy

A continuación se muestra la variación porcentual del Dólar Canadiense (CAD) contra las principales divisas listadas en el día de hoy. El Dólar canadiense fue la divisa más débil frente al Dólar neozelandés.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | -0.33% | -0.05% | 0.09% | -0.62% | -0.16% | -0.84% | -0.59% | |

| EUR | 0.34% | 0.30% | 0.43% | -0.27% | 0.21% | -0.48% | -0.24% | |

| GBP | 0.04% | -0.29% | 0.14% | -0.57% | -0.11% | -0.79% | -0.51% | |

| CAD | -0.09% | -0.43% | -0.11% | -0.68% | -0.24% | -0.92% | -0.65% | |

| AUD | 0.62% | 0.27% | 0.57% | 0.70% | 0.47% | -0.21% | 0.03% | |

| JPY | 0.15% | -0.19% | 0.10% | 0.21% | -0.47% | -0.66% | -0.44% | |

| NZD | 0.82% | 0.47% | 0.78% | 0.92% | 0.22% | 0.67% | 0.25% | |

| CHF | 0.57% | 0.24% | 0.52% | 0.65% | -0.05% | 0.43% | -0.27% |

El mapa de calor muestra las variaciones porcentuales de las principales divisas entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa cotizada se elige en la fila superior. Por ejemplo, si elige el Euro en la columna de la izquierda y se desplaza por la línea horizontal hasta el Yen japonés, el cambio porcentual que aparece en el recuadro representará EUR (base)/JPY (cotización).

Análisis técnico: El Dólar canadiense se debilita el viernes ante el desinterés de los inversores

El Dólar canadiense (CAD) cayó en general el viernes, cediendo alrededor de una décima frente al Dólar estadounidense (USD) a pesar de un comienzo de jornada alcista. El Dólar neozelandés (NZD) se recuperó en el mercado y el CAD cedió un punto porcentual frente a la divisa de las Antípodas, mientras que el Dólar australiano (AUD) perdió un octavo adicional. El CAD también retrocede alrededor de medio punto porcentual frente al Euro (EUR).

El par USD/CAD repuntó hasta el extremo superior de una zona de demanda reciente entre 1.3680 y 1.3630 tras un rápido descenso el viernes por la mañana hasta 1.3610. La caída del par no duró mucho y las ofertas volvieron a la zona de demanda cercana a 1.3700.

USD/CAD gráfico horario

USD/CAD gráfico diario

Preguntas frecuentes sobre el Dólar Canadiense

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del Petróleo, principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son el sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), siendo el risk-on positivo para el CAD. Como principal socio comercial de Canadá, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente más altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación y el endurecimiento cuantitativos para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la principal exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo cae. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también es un apoyo para el CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una divisa, ya que reduce el valor del dinero, lo cierto es que en los tiempos modernos ha ocurrido lo contrario con la relajación de los controles de capital transfronterizos. El aumento de la inflación suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos que se publican miden la salud de la economía y pueden influir en el Dólar canadiense. Indicadores como el PIB, los PMI manufacturero y de servicios, el empleo y las encuestas sobre el sentimiento de los consumidores pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

Michelle W. Bowman, miembro del Consejo de Gobernadores de la Reserva Federal (Fed), advirtió de que existe un riesgo real de que la inflación se mantenga elevada durante mucho más tiempo del previsto. Durante un discurso pronunciado en la Convención Anual de la Asociación de Banqueros de Massachusetts, celebrada en Key Biscayne, Bowman, miembro del Consejo de Gobernadores de la Fed, esbozó un enfoque mucho más cauto de las actuales perspectivas de inflación de la Fed.

Principales puntos destacados:

- Sigue sin estar claro si las mejoras de la oferta continuarán reduciendo la inflación.

- La política monetaria parece restrictiva.

"Veo varios riesgos al alza para la inflación en las perspectivas". - Sigue considerando que la inflación debería bajar lentamente mientras se mantenga la política monetaria.

- Sigue dispuesto a subir más los tipos si los datos muestran que el avance de la inflación se ha estancado o se ha invertido.

- "Espero que la inflación se mantenga elevada durante algún tiempo".

- La magnitud de las revisiones de los datos en los últimos años dificulta aún más la evaluación de la economía.

- La evolución geopolítica sigue siendo un riesgo clave para la inflación.

- Unas condiciones financieras demasiado laxas siguen siendo un riesgo, el estímulo fiscal podría impulsar la demanda al alza, estancando o incluso invirtiendo el avance de la inflación.

- Sigue existiendo un alto riesgo de que las condiciones de consumo, más inmigración y rigidez del mercado laboral provoquen una inflación persistentemente alta.

- El GBP/USD bajó un 0.06% tras alcanzar un máximo de tres semanas en 1.2634.

- El aplanamiento del RSI sugiere una normalización de la presión compradora.

- Niveles de soporte en 1.2500, 1.2474 y 1.2466; la ruptura podría poner a prueba 1,2400.

- Resistencia en la DMA de 200, 1.2600, y las DMA en 1.2612 y 1.2644.

La Libra esterlina se mantiene al alza frente al Dólar estadounidense, aunque retrocedió desde los máximos de tres semanas alcanzados en 1.2634 tras un informe de Nóminas no Agrícolas estadounidense más flojo de lo esperado. Sin embargo, a los compradores les faltó fuerza para mantener los precios por encima de 1.2600, abriendo la puerta a una prueba de la media móvil de 200 días (DMA). El par GBP/USD cotiza a 1.2541, con una caída del 0.06%.

Análisis del precio del GBP/USD: Perspectiva técnica

El gráfico diario sugiere que el repunte de la GBP/USD que rompió las DMA de 50 y 100, volviendo a formar una "estrella fugaz", abrió la puerta a la entrada de vendedores en el mercado y arrastró la cotización al contado hacia los niveles actuales. Aunque el RSI sugiere que los compradores están al mando, parece desplazarse plano, un indicio de normalización.

Por lo tanto, como los alcistas del GBP/USD pierden fuelle, eso podría allanar el camino para un retroceso más profundo. El primer soporte que se observa es 1.2500. Una caída por debajo de ese nivel expondría el mínimo del 2 de mayo en 1.2474, antes del último mínimo del pivote en 1.2466. Una vez superados estos dos niveles, el siguiente sería el nivel psicológico de 1.2400.

Por el contrario, si los compradores entraran, la primera resistencia sería la DMA de 200 en 1.2548. El siguiente nivel alcista sería 1.2600, seguido de las DMAs de 50 y 100 situadas en 1.2612 y 1.2644, respectivamente.

GBP/USD Acción del precio - Gráfico diario

- El USD/MXN ha rebotado al alza tras descender a mínimos de 17 días en 16.82 después del NFP.

- El Dólar recupera terreno al conocerse que el sector servicios se contrajo en abril pero los precios pagados subieron a máximos desde enero.

- Estados Unidos generó 175.000 Nóminas no Agrícolas (NFP) en abril frente a las 315.000 previas y las 243.000 esperadas.

El USD/MXN reaccionó al débil dato de empleo estadounidense de abril con una fuerte caída a 16.82, nuevo mínimo de 17 días. Posteriormente, el Dólar recuperó terreno hacia la zona de 17.00, impulsado por el ISM del sector servicios de Estados Unidos. En estos instantes, el par cotiza sobre 16.97, perdiendo un leve 0.06% diario.

El Dólar oscila con los datos estadounidenses del NFP y el ISM de servicios

El Departamento de Trabajo de Estados Unidos ha anunciado hoy que generó 175.000 Nóminas no Agrícolas en abril, muy por debajo de las 243.000 esperadas. La tasa de desempleo aumentó una décima al 3.9% frente al 3.8% del mes anterior.

El dato del PMI no manufacturero de ISM mostró que el sector servicios se contrajo en Estados Unidos durante el mes de abril. El indicador cayó a 49.4 puntos desde los 51.4 de marzo, empeorando las perspectivas de subida a 52. Esta es la cifra más débil registrada en 16 meses. El componente de precios pagados se disparó sin embargo a 59.2 desde 53.4, alcanzando su nivel más alto desde enero.

El Índice del Dólar (DXY) cayó a mínimos de 23 días en 104.52 con la publicación del NFP pero ha subido a 105.16 con los datos del PMI de servicios del ISM. Al momento de escribir, el índice cotiza sobre 105.05 puntos, aún perdiendo un 0.31% en el día.

Los operadores del USD/MXN esperarán a digerir los datos antes de enfocarse en la próxima semana. En los próximos días no hay publicaciones importantes en Estados Unidos, pero sí en México. El martes se conocerá el dato de confianza del consumidor de abril y el jueves la inflación del mismo mes. Además, a las 19.00 GMT del jueves, Banxico anunciará su decisión sobre los tipos de interés, pudiendo originar importantes movimientos en el par.

USD/MXN Niveles de precio

En los gráficos a corto plazo, el USD/MXN comienza a inclinarse a la baja. Un quiebre del mínimo de hoy en 16.82 puede llevar al par a la zona de soporte intermedia en 16.50/16.55 (zona psicológica y mínimos del 15 de abril, respectivamente). Más abajo, el suelo está en 16.26, mínimo del 2024 y de los últimos casi nueve años probado el 9 de abril.

Al alza, el Dólar tendría que superar la zona 17.39, donde está el máximo de la semana anterior (25 de abril), para poder avanzar en dirección a la zona psicológica de 18.00.

El presidente del Banco de la Reserva Federal de Chicago, Austan Goolsbee, declaró a Bloomberg TV que los datos del mercado laboral de abril eran sólidos, con 175.000 nuevos puestos de trabajo.

Principales conclusiones

"Nos topamos con un bache de inflación a principios de año".

"No me gusta comprometerme hasta la próxima reunión".

"La Fed debe tener la tranquilidad de que la inflación reciente no es un signo de reaceleración".

"Lo ocurrido en el mercado laboral este año tiene que volver a normalizarse en base a las estimaciones de una mayor inmigración; aún se está intentando analizar".

"La política monetaria es restrictiva; el tipo real de los fondos federales es tan alto como hace décadas".

"Tenemos que tranquilizarnos más sobre si la Fed sigue en la senda de reducir la inflación".

"Si la Fed sigue siendo restrictiva demasiado tiempo, tendrá que pensar en la vertiente del empleo del mandato; pero las cifras actuales son sólidas".

Reacción de los mercados

El Índice del Dólar estadounidense se recuperó de sus mínimos diarios tras estos comentarios y perdió un 0.25% en el día, situándose en 105.06.

- El precio de la Plata ha salido de un patrón de banderín bajista y ha alcanzado su objetivo conservador.

- Es probable que el soporte de un nivel de apoyo y resistencia a largo plazo en torno a 25.80$ sirva de suelo para la venta masiva.

- A pesar de las ventas, el objetivo final del patrón bajista de 25.50$ aún no se ha alcanzado.

El precio de la Plata (XAG/USD) ha roto el patrón de precios de continuación de bandera bajista que ha formado en el gráfico de 4 horas, ha bajado y ha alcanzado el objetivo conservador del patrón. Tras un rebote ha vuelto a caer. El metal precioso parece débil a corto plazo.

gráfico de 4 horas

Según la teoría del análisis técnico, el movimiento a la baja esperado de una bandera bajista es igual a la longitud del "polo" precedente, que en este caso es el descenso entre el 19 y el 23 de abril.

Esto da un objetivo final de alrededor de 25.50$. La relación de Fibonacci 0.618 del polo proporciona un objetivo conservador en torno a 26.30$, que ya se ha alcanzado.

Sin embargo, es probable que el duro apoyo de una línea de límite del rango superior a largo plazo en torno a los 25.80$ ofrezca soporte.

En febrero, el precio de la Plata empezó a subir hasta la cima de una consolidación de 4 años cerca de 30.00$. Tras alcanzar justo por debajo este nivel de resistencia, formó un patrón de cabeza y hombros múltiples (H&S) a mediados de abril.

A continuación, el precio de la Plata descendió hasta el objetivo inicial del patrón hombro y cabeza en 26.70$ y rebotó. Desde entonces, se ha consolidado. La venta masiva y la consolidación juntas formaron un patrón de banderín bajista, que ahora se ha roto a la baja.

El Dólar estadounidense subió a inicios del viernes frente al Peso colombiano a un máximo diario de 3.904,65, pero cayó con fuerza tras los datos de empleo de Estados Unidos, que fueron más débiles de lo esperado. El USD/COP descendió a mínimos de tres días en 3.864,25 con la publicación, aunque posteriormente ha recuperado algo de impulso.

Al momento de escribir, el USD/COP cotiza sobre 3.896,09, perdiendo un 0.10% en el día.

El Peso colombiano se apreció tras los datos de empleo de EE.UU.

- El Departamento de Trabajo de Estados Unidos ha anunciado hoy que generó 175.000 Nóminas no Agrícolas en abril, muy por debajo de las 243.000 esperadas. La tasa de desempleo aumentó una décima al 3.9% frente al 3.8% del mes anterior.

- El dato del PMI no manufacturero de ISM mostró que el sector servicios se contrajo en Estados Unidos durante el mes de abril. El indicador cayó a 49.4 puntos desde los 51.4 de marzo, empeorando las perspectivas de subida a 52.

- El miércoles de la próxima semana, Colombia publicará sus datos de inflación de abril. Se espera que el Índice de Precios al Consumo (IPC) caiga al 7.15% desde el 7.36% anterior.

Indicador económico

Índice de Precios al Consumo (YoY)

El Índice de Precios al Consumo (IPC), es publicado por el Departamento Administrativo Nacional de Estadística (DANE) de Colombia, mide la variación en el precio de bienes y servicios representativos del consumo de las familias. Es una forma de medir cambios en las tendencias de consumo e inflación. Las lecturas por encima de lo esperado podrían interpretarse (teniendo en cuenta el potencial impacto en la política monetaria) como positivas para el peso colombiano (COP), mientras que lecturas menores a las esperadas como negativas para la moneda colombiana.

Leer más.

El índice PMI de servicios del Institute for Suppy Management (ISM) ha caído dos puntos en abril a 49.4 puntos desde los 51.4 de marzo, obteniendo su peor resultado en dicesies meses. Esta es la cifra más débil registrada desde diciembre de 2022 y también la primera vez desde ese mes en que el indicador cae en territorio de contracción.

El dato de abril ha empeorado las expectativas del mercado, ya que se esperaba un aumento a 52 puntos.

El componente de empleo del ISM no manufacturero ha descendido a 45.9 desde 48.5, su nivel más bajo en cuatro meses. El índice de precios pagados, sin embargo, se ha disparado a 59.2 desde 53.4, su nivel más alto desde enero.

Finalmente, el índice de nuevos pedidos en el sector servicios ha retrocedido a 52.2 en abril desde 54.4 en marzo, mostrándose así en su nivel más bajo en siete meses.

- La Libra esterlina se recupera por encima de 1.2600 en un contexto de mejora del ánimo de los mercados y de caída del Dólar estadounidense.

- La demanda de mano de obra sigue siendo débil y el crecimiento de los salarios se ralentizó en abril, lo que impulsó las especulaciones sobre un recorte de los tipos de interés de la Fed en junio y lastró al Dólar estadounidense.

- Se espera que el BoE comience a reducir los tipos de interés a partir de la reunión de septiembre.

La Libra esterlina (GBP) avanza por encima de la resistencia de 1.2600 contra el Dólar estadounidense (USD) en los inicios de la sesión americana. El par GBP/USD se fortalece mientras que el Dólar estadounidense cae después de que el informe de Nóminas no Agrícolas (NFP) de abril de Estados Unidos mostrara que la demanda de mano de obra fue débil y que el crecimiento de los salarios se ralentizó más de lo esperado.

El informe NFP de EE.UU. mostró que los empleadores no agrícolas contrataron 175.000 trabajadores en abril, por debajo del consenso de 243.000 y la lectura anterior de 315.000, revisada al alza desde 303.000. La tasa de desempleo sube al 3.9% desde el 3..8% de marzo. El dato de ganancias medias por hora, que proporciona una nueva perspectiva de inflación, se suavizó hasta el 3.9% desde las estimaciones del 4.0% y la lectura anterior del 4.1% en términos interanuales. Las cifras mensuales crecieron a un ritmo más lento del 0.2%, que se esperaba que aumentara de forma constante en un 0.3%.

Las señales de relajación de las condiciones del mercado laboral impulsarán las apuestas de recorte de tipos de la Reserva Federal (Fed), que actualmente se anticipan para la reunión de septiembre. Mientras tanto, los inversores esperan la publicación del Índice de Gerentes de Compras (PMI) de los servicios ISM de EE.UU. correspondiente al mes de abril, que se publicará a las 14:00 GMT. Se espera que el PMI de los servicios, que representa al sector servicios que representa dos tercios de la economía, aumente hasta 52.0 desde 51.4 en marzo.

Resumen diario de los movimientos del mercado: La Libra esterlina sube mientras que el Dólar estadounidense cotiza en torno a su mínimo de tres semanas

- La Libra esterlina amplía su recuperación por encima de 1.2600 frente al Dólar estadounidense, ya que el sentimiento del mercado mejora aún más tras la publicación de los débiles datos NFP estadounidenses. El informe mostró que la demanda de mano de obra resultó pobre y el crecimiento salarial se suavizó en abril. Los futuros del S&P 500 han registrado ganancias estelares antes de la apertura de EE.UU., lo que sugiere un mayor apetito por el riesgo de los inversores.

- El Índice del Dólar estadounidense (DXY) marcó un nuevo mínimo de tres semanas en torno a 104.50, lastrado por la relajación de las condiciones del mercado laboral combinada con los débiles datos de productividad no agrícola del primer trimestre y unas directrices de la Fed sobre los tipos de interés menos agresivas de lo que se temía. Los datos de productividad no agrícola del primer trimestre, que reflejan la producción horaria por trabajador, crecieron a un ritmo significativamente más lento del 0.3%, frente a las expectativas del 0.8% y una fuerte lectura del 3.5% en el último trimestre de 2023.

- El miércoles, los inversores observaron que la Fed sigue inclinándose por suavizar la política restrictiva este año tras escuchar el comunicado de política monetaria y la conferencia de prensa del presidente de la Fed, Jerome Powell. Jerome Powell reconoció que los avances en la desinflación se han estancado, pero mantiene la esperanza de que los recortes de tipos sean eventuales este año. La Fed también ralentizó el ritmo de reducción del balance financiero. La Fed dijo que, a partir del 1 de junio, reducirá a 25.000 millones de dólares el tope de los valores del Tesoro que permite que venzan y no sean reemplazados, desde su tope actual de hasta 60.000 millones de dólares al mes, informó Reuters.

- Aparte del ánimo alegre de los mercados, las expectativas de que el Banco de Inglaterra (BoE) comience a reducir los tipos de interés más tarde de lo previsto también han fortalecido el par GBP/USD. Los mercados financieros ven al BoE reduciendo los tipos de interés a partir de la reunión de septiembre, más o menos en línea con las expectativas de que la Reserva Federal de EE.UU. haga un movimiento similar. Anteriormente, los inversores estaban divididos entre la reunión de junio o la de agosto.

- Las especulaciones sobre el giro del BoE hacia una reducción de los tipos de interés se han pospuesto, ya que los inversores siguen preocupados por el fuerte crecimiento de los salarios en el Reino Unido, que está alimentando el Índice de Precios al Consumo (IPC) subyacente, la medida de inflación preferida del banco central.

- En cuanto a la inflación general, el Gobernador del BoE, Andrew Bailey, se mostró confiado en que volverá a la tasa deseada del 2%. La próxima decisión de política monetaria del BoE se anunciará el 9 de mayo, y los mercados esperan que el banco mantenga los tipos de interés estables en el 5,25%. Los inversores estarán muy atentos a si Andrew Bailey se atiene a su declaración de que las expectativas de dos o tres recortes de tipos son razonables este año, tal y como declaró en la reunión de política monetaria de marzo.

Análisis técnico: La Libra esterlina prolonga su racha ganadora y salta a 1.2600

La Libra esterlina prolonga su racha ganadora por tercer día consecutivo. El par GBP/USD se mantiene por encima del soporte psicológico de 1.2500. Las perspectivas a corto plazo de la Libra son alcistas, ya que se mantiene por encima de la media móvil exponencial (EMA) de 20 días, que cotiza en torno a 1.2520.

El par supera la línea del cuello del patrón de cabeza y hombros. El 12 de abril, el par experimentó una fuerte caída tras romper por debajo de la línea del cuello del patrón H&S trazada desde el mínimo del 8 de diciembre en torno a 1.2500.

El RSI de 14 periodos oscila en el rango 40.00-60.00, lo que sugiere indecisión entre los participantes del mercado.

Preguntas frecuentes sobre el Nonfarm Payrolls

¿Qué son las nóminas no agrícolas?

Las nóminas no agrícolas (NFP) forman parte del informe mensual de empleo de la Oficina de Estadísticas Laborales de EE.UU. El componente de nóminas no agrícolas mide específicamente la variación del número de personas empleadas en EE.UU. durante el mes anterior, excluyendo el sector agrícola.

¿Cómo influyen las nóminas no agrícolas en las decisiones de política monetaria de la Reserva Federal?

La cifra de nóminas no agrícolas puede influir en las decisiones de la Reserva Federal al proporcionar una medida del grado de éxito con el que la Reserva Federal está cumpliendo su mandato de fomentar el pleno empleo y una inflación del 2%.

Una cifra relativamente alta de nóminas no agrícolas significa que hay más personas empleadas, que ganan más dinero y, por tanto, que probablemente gastan más. Por el contrario, un resultado relativamente bajo de las nóminas no agrícolas podría significar que la gente tiene dificultades para encontrar trabajo.

La Reserva Federal suele subir los tipos de interés para combatir la alta inflación provocada por el bajo desempleo, y bajarlos para estimular un mercado laboral estancado.

¿Cómo afectan las nóminas no agrícolas al Dólar estadounidense?

Las nóminas no agrícolas suelen tener una correlación positiva con el Dólar estadounidense. Esto significa que cuando las cifras de las nóminas son más altas de lo esperado, el Dólar tiende a subir y viceversa cuando son más bajas.

El NFP influye en el Dólar estadounidense por su impacto en la inflación, las expectativas de política monetaria y los tipos de interés. Un NFP más alto suele significar que la Reserva Federal será más estricta en su política monetaria, lo que apoya al USD.

¿Cómo afectan las nóminas no agrícolas al precio del Oro?

Las nóminas no agrícolas suelen tener una correlación negativa con el precio del Oro. Esto significa que una cifra de nóminas superior a la esperada tendrá un efecto depresivo sobre el precio del Oro y viceversa.

Un NFP más elevado suele tener un efecto positivo en el valor del USD, y como la mayoría de las principales materias primas, el Oro se cotiza en Dólares estadounidenses. Por lo tanto, si el USD gana valor, se necesitan menos Dólares para comprar una onza de Oro.

Además, unos tipos de interés más altos (normalmente ayudados por un NFP más alto) también reducen el atractivo del Oro como inversión en comparación con permanecer en efectivo, donde el dinero al menos ganará intereses.

A veces, las nóminas no agrícolas provocan una reacción opuesta a la que espera el mercado. ¿A qué se debe?

Las nóminas no agrícolas son sólo un componente dentro de un informe de empleo más grande y puede ser eclipsado por los otros componentes.

A veces, cuando las nóminas no agrícolas superan las previsiones, pero los ingresos semanales medios son inferiores a lo esperado, el mercado ha ignorado el efecto potencialmente inflacionista del resultado principal y ha interpretado la caída de los ingresos como deflacionista.

Los componentes Tasa de Participación y Promedio de Horas Semanales también pueden influir en la reacción del mercado, pero sólo en contadas ocasiones, como en la "Gran Resignación" o en la Crisis Financiera Mundial".

- El Yen japonés está a punto de registrar unos resultados sorprendentes esta semana frente al Dólar estadounidense.

- El Yen se ha apreciado más de un 3% tras la intervención de Japón para impulsar la moneda y la retórica menos agresiva de la Fed.

- El Índice del Dólar estadounidense cayó por debajo de 105.00 tras la publicación de las NFP.

El Yen japonés (JPY) se prepara para una de las mejores semanas de su historia frente al Dólar estadounidense. Desde el viernes pasado, una serie de intervenciones (no) confirmadas han llevado al par USD/JPY desde aproximadamente 160.00 a 153.00. A medida que el polvo se asienta, la pregunta es por cuánto tiempo perdurará el efecto de estas intervenciones, y si pueden mantener al USD/JPY cotizando en los niveles actuales o más bajos.

Mientras tanto, el Índice del Dólar estadounidense DXY -que mide el valor del Dólar estadounidense (USD) frente a una cesta de seis divisas extranjeras- está perdiendo el control en torno a 105,00 por ahora, ya que los mercados se están apartando para no verse arrollados por las intervenciones japonesas. Sin embargo, la reciente depreciación del Dólar estadounidense podría ofrecer una oportunidad a los compradores de esta divisa de entrar en el mercado y prepararse para una rentable subida. La debilidad de las cifras de Nóminas no Agrícolas de EE.UU. ha empujado al USD/JPY por debajo de 152.00 y se espera una gran cantidad de compradores de Dólar estadounidense para comprar la caída en estos niveles.

Resumen diario de los movimientos del mercado: El informe de empleo ofrece una ventana para los compradores

- A las 12:30 GMT, se publicó el informe de empleo de EE.UU. para abril:

- Las Nóminas no Agrícolas pasaron de 315.000 a 175.000, por debajo de las estimaciones.

- La media mensual de ganancias por hora cayó del 0.3% al 0.2%.

- La tasa de desempleo subió del 3.8% al 3.9%, aunque esta cifra está un poco distorsionada porque una regla de redondeo la ha llevado al 3.9%.

- Varias compañías japonesas han informado a Bloomberg de que se enfrentan a importantes problemas debido a la reciente debilidad del Yen japonés. El auge del turismo también está ejerciendo presión sobre la inflación local.

- Las acciones cotizan en verde, con los índices europeos y los futuros estadounidenses subiendo cerca de un 0.5% de media.

- La herramienta Fedwatch de CME sugiere una probabilidad del 85.5% de que en junio siga sin haber cambios en el tipo de los fondos federales de la Reserva Federal. Las probabilidades de un recorte de tipos en julio también están descartadas, mientras que para septiembre la herramienta muestra una probabilidad del 60% de que los tipos se sitúen por debajo de los niveles actuales.

- El rendimiento de los bonos del Tesoro estadounidense a 10 años cotiza en torno al 4.57%, el nivel más bajo de la semana, mientras que los JGB japoneses a 10 años se negocian al máximo de la semana, cerca del 0.889%.

Análisis técnico del USD/JPY: Llegan los compradores

El par USD/JPY aún tiene margen para caer, aunque un nivel de entrada muy lucrativo para los alcistas del Dólar está a la vuelta de la esquina. alrededor de 152.00, no sólo es un nivel fundamental y la media móvil simple (SMA) de 55 días está cerca, pero también hay una línea de tendencia ascendente a largo plazo justo debajo para proporcionar apoyo. Esto lo convierte en el nivel de entrada perfecto para cualquier comprador de Dólar estadounidense que prevea que el USD/JPY vuelva a 160.00.

USD/JPY (gráfico diario)

Preguntas frecuentes sobre el empleo

¿Cómo afectan los niveles de empleo a las divisas?

Las condiciones del mercado laboral son un elemento clave para evaluar la salud de una economía y, por lo tanto, un factor clave para la valoración de las divisas. Un alto nivel de empleo, o un bajo nivel de desempleo, tiene implicaciones positivas para el gasto de los consumidores y, por tanto, para el crecimiento económico, lo que impulsa el valor de la moneda local. Por otra parte, un mercado laboral muy ajustado -situación en la que hay escasez de trabajadores para cubrir los puestos vacantes- también puede tener implicaciones en los niveles de inflación y, por tanto, en la política monetaria, ya que una oferta de mano de obra baja y una demanda alta conducen a unos salarios más altos.

¿Por qué es importante el crecimiento salarial?

El ritmo al que crecen los salarios en una economía es clave para los responsables políticos. Un crecimiento salarial elevado significa que los hogares disponen de más dinero para gastar, lo que suele traducirse en subidas de precios de los bienes de consumo. A diferencia de otras fuentes de inflación más volátiles, como los precios de la energía, el crecimiento salarial se considera un componente clave de la inflación subyacente y persistente, ya que es improbable que los aumentos salariales se deshagan. Los bancos centrales de todo el mundo prestan mucha atención a los datos de crecimiento salarial a la hora de decidir su política monetaria.

¿Cuánto les importa el empleo a los bancos centrales?

El peso que cada banco central asigna a las condiciones del mercado laboral depende de sus objetivos. Algunos bancos centrales tienen mandatos explícitamente relacionados con el mercado laboral más allá de controlar los niveles de inflación. La Reserva Federal de Estados Unidos (Fed), por ejemplo, tiene el doble mandato de promover el máximo empleo y unos precios estables. Mientras tanto, el único mandato del Banco Central Europeo (BCE) es mantener la inflación bajo control. Aún así, y a pesar de los mandatos que tengan, las condiciones del mercado laboral son un factor importante para las autoridades dada su importancia como indicador de la salud de la economía y su relación directa con la inflación.

- El par EUR/USD sube hasta cerca de 1.0800, mientras que el Dólar estadounidense se debilita tras los malos las débiles cifras de NFP.

- Se prevé que el BCE comience a reducir los tipos de interés en junio.

- La Fed prevé recortes de tipos este año a pesar de los escasos avances en la desinflación durante el primer trimestre.

El par EUR/USD sube a 1.0800 mientras el Dólar estadounidense se debilita en la sesión americana del viernes. El Dólar estadounidense se enfrenta a una intensa venta masiva, ya que la Oficina de Estadísticas Laborales de los Estados Unidos (BLS) ha informado de que la demanda de mano de obra sigue siendo débil y el crecimiento de los salarios se desaceleró en abril. El Índice del Dólar estadounidense (DXY), que sigue el valor del Dólar frente a seis divisas principales, ha impreso un nuevo mínimo de tres semanas cerca de 104.50.

El sentimiento del mercado ha mejorado significativamente, ya que el débil informe de Nóminas no Agrícolas (NFP) reforzará las especulaciones sobre la Reserva Federal (Fed), reduciendo los tipos de interés a partir de la reunión de septiembre. En general, la ralentización del crecimiento salarial y la debilidad de la demanda de mano de obra se traducen en un escaso impulso del gasto de los consumidores, lo que indica que las presiones inflacionistas podrían remitir. Esta situación sería desfavorable para el Dólar estadounidense y el rendimiento de los bonos, y probablemente fortalecería el par EUR/USD, ya que permitiría a la Fed dar marcha atrás en su marco restrictivo de tipos de interés.

El Dólar estadounidense ya se encontraba en una situación desfavorable debido al débil crecimiento de la productividad no agrícola en el primer trimestre, y a unas directrices sobre los tipos de interés menos de línea dura de lo que se temía por parte de la Fed en su comunicado de política monetaria del miércoles.

Mientras tanto, los inversores aguardan los datos del Índice de Gerentes de Compras (PMI) del sector servicios ISM de abril, que se publicarán a las 14:00 GMT. El indicador económico estadounidense proporcionará nuevas pistas sobre el estado del mercado laboral y la salud del sector servicios, dos elementos clave que la Fed tiene en cuenta a la hora de decidir los tipos de interés.

Los datos del PMI de servicios, una encuesta que mide el rendimiento del sector servicios, que representa dos tercios de la economía, mejorarán hasta 52.0 desde el 51.4 anterior. Los inversores también se centrarán en subcomponentes como el índice de nuevos pedidos y el índice de precios pagados, que reflejarán la situación de las nuevas empresas y la inflación de los precios de los servicios, respectivamente.

Resumen diario de los movimientos del mercado: El EUR/USD sube pese a las firmes perspectivas de recorte de tipos del BCE en junio

- El EUR/USD alcanza máximos de tres semanas cerca de 1.0800. La fortaleza del par de divisas principales se ve respaldada por un informe NFP estadounidense más débil de lo esperado. El informe NFP ha mostrado que las nóminas frescas se situaron en 175.000, significativamente por debajo del consenso de 243.000 y de la anterior lectura de 315.000, revisada al alza desde 303.000. La tasa de desempleo subió al 3.9%, frente al consenso y la lectura anterior del 3.8%.

- El dato de las ganancias medias por hora, que proporcionará nuevas pistas sobre las perspectivas de inflación, se suavizó en abril. El crecimiento mensual de los salarios se ralentizó un 0.2%, frente a las estimaciones y la lectura anterior del 0.3%. En el mismo periodo, el crecimiento salarial anual cayó al 3.9%, frente al consenso del 4.0% y la lectura de marzo del 4.1%.

- Esto aumentará las expectativas de que la Fed reduzca pronto los tipos. Recientemente, los operadores aumentaron sus apuestas a favor de que la Fed comience a reducir los tipos de interés en la reunión de septiembre. Estas apuestas se vieron impulsadas después de que el presidente de la Fed, Jerome Powell, sonara ligeramente menos halcón de lo esperado en la última declaración de política monetaria y en la conferencia de prensa.

- Jerome Powell dijo que su previsión seguía siendo que la inflación caería a lo largo del año, pero que "mi confianza en ello es menor de lo que era", y reconoció que la inflación "sigue siendo demasiado alta", añadiendo que "no está asegurado que se siga avanzando en su reducción y el camino a seguir es incierto", informó Reuters. La Fed también decidió ralentizar el ritmo de reducción del balance, lo que constituye otro indicio de que el banco central estadounidense se inclina por la normalización de su política para este año.

- En cuanto a la Eurozona, se espera que el Banco Central Europeo reduzca los tipos de interés en junio, siempre que no haya sorpresas con la inflación, ya que el crecimiento de los precios en la Eurozona va camino de volver a la tasa deseada del 2%. Las expectativas de que el BCE logre un "aterrizaje suave" han mejorado, ya que la economía del viejo continente se expandió un 0.3% en el primer trimestre de este año, superando el consenso del 0.1%.

Análisis técnico: El EUR/USD sube cerca de 1.0800

El EUR/USD prolonga su racha ganadora por tercera sesión el viernes y ha besado máximos de tres semanas en torno a 1.0800. El atractivo a corto plazo del par de divisas ha mejorado, ya que ha roto por encima de la media móvil exponencial (EMA) de 20 periodos, que cotiza en torno a 1.0720.

En el marco temporal diario, el par EUR/USD muestra una fuerte contracción de la volatilidad, ya que la acción del precio ha formado un triángulo simétrico. El borde ascendente del triángulo se traza desde el mínimo del 3 de octubre en 1.0448, y el borde descendente se sitúa desde el máximo del 28 de diciembre en torno a 1.1140.

El RSI de 14 periodos se desplaza al rango 40.00-60.00, lo que sugiere indecisión entre los participantes del mercado.

Preguntas frecuentes sobre el Nonfarm Payrolls

¿Qué son las nóminas no agrícolas?

Las nóminas no agrícolas (NFP) forman parte del informe mensual de empleo de la Oficina de Estadísticas Laborales de EE.UU. El componente de nóminas no agrícolas mide específicamente la variación del número de personas empleadas en EE.UU. durante el mes anterior, excluyendo el sector agrícola.

¿Cómo influyen las nóminas no agrícolas en las decisiones de política monetaria de la Reserva Federal?

La cifra de nóminas no agrícolas puede influir en las decisiones de la Reserva Federal al proporcionar una medida del grado de éxito con el que la Reserva Federal está cumpliendo su mandato de fomentar el pleno empleo y una inflación del 2%.

Una cifra relativamente alta de nóminas no agrícolas significa que hay más personas empleadas, que ganan más dinero y, por tanto, que probablemente gastan más. Por el contrario, un resultado relativamente bajo de las nóminas no agrícolas podría significar que la gente tiene dificultades para encontrar trabajo.

La Reserva Federal suele subir los tipos de interés para combatir la alta inflación provocada por el bajo desempleo, y bajarlos para estimular un mercado laboral estancado.

¿Cómo afectan las nóminas no agrícolas al Dólar estadounidense?

Las nóminas no agrícolas suelen tener una correlación positiva con el Dólar estadounidense. Esto significa que cuando las cifras de las nóminas son más altas de lo esperado, el Dólar tiende a subir y viceversa cuando son más bajas.

El NFP influye en el Dólar estadounidense por su impacto en la inflación, las expectativas de política monetaria y los tipos de interés. Un NFP más alto suele significar que la Reserva Federal será más estricta en su política monetaria, lo que apoya al USD.

¿Cómo afectan las nóminas no agrícolas al precio del Oro?

Las nóminas no agrícolas suelen tener una correlación negativa con el precio del Oro. Esto significa que una cifra de nóminas superior a la esperada tendrá un efecto depresivo sobre el precio del Oro y viceversa.

Un NFP más elevado suele tener un efecto positivo en el valor del USD, y como la mayoría de las principales materias primas, el Oro se cotiza en Dólares estadounidenses. Por lo tanto, si el USD gana valor, se necesitan menos Dólares para comprar una onza de Oro.

Además, unos tipos de interés más altos (normalmente ayudados por un NFP más alto) también reducen el atractivo del Oro como inversión en comparación con permanecer en efectivo, donde el dinero al menos ganará intereses.

A veces, las nóminas no agrícolas provocan una reacción opuesta a la que espera el mercado. ¿A qué se debe?

Las nóminas no agrícolas son sólo un componente dentro de un informe de empleo más grande y puede ser eclipsado por los otros componentes.

A veces, cuando las nóminas no agrícolas superan las previsiones, pero los ingresos semanales medios son inferiores a lo esperado, el mercado ha ignorado el efecto potencialmente inflacionista del resultado principal y ha interpretado la caída de los ingresos como deflacionista.

Los componentes Tasa de Participación y Promedio de Horas Semanales también pueden influir en la reacción del mercado, pero sólo en contadas ocasiones, como en la "Gran Resignación" o en la Crisis Financiera Mundial".

- El precio del Gas Natural está subiendo por el aumento de la demanda en Oriente Medio.

- Varios países africanos y de Oriente Medio utilizan el Gas para el aire acondicionado.

- El Índice del Dólar estadounidense sigue bajando y apenas supera el nivel 105.00.

Los precios del Gas Natural (XNG/USD) suben por segundo día consecutivo impulsados por el repunte de la demanda en Oriente Medio y en algunos países del norte de África. El mejor ejemplo es Egipto, donde las exportaciones de Gas ya han disminuido para satisfacer la demanda local. La necesidad de Gas está creciendo debido al uso de Gas Natural Licuado (GNL) para alimentar las unidades de aire acondicionado en medio de una ola de calor en curso en la región.

Mientras tanto, el Índice del Dólar estadounidense (DXY) pende de un hilo tras otra posible intervención para impulsar al Yen japonés (JPY). El yen se ha apreciado más de un 3% desde el viernes pasado frente al dólar, y eso está repercutiendo en el Índice del Dólar estadounidense. En cuanto al calendario económico, el informe de empleo de EE.UU. fue algo más flojo, aunque las cifras siguen siendo optimistas y no apuntan aún a una contracción del mercado laboral.

El Gas Natural cotiza a 2.16$ por MMBtu en el momento de redactar este informe.

Noticias sobre el Gas Natural: Temperaturas elevadas en Oriente Medio y el Norte de África

- El mayor beneficiado del abandono del gas ruso por parte de Europa es Qatar. El reino está incrementando su producción y ampliando la extracción de GNL para satisfacer la nueva demanda.

- Gazprom, la mayor compañía rusa de Gas, registró unas pérdidas de 7.000 millones de dólares tras la disminución de los flujos hacia Europa y ante una demanda asiática insuficiente para llenar el vacío, según informa el Financial Times.

- Estados Unidos está a punto de perder los flujos de Gas procedentes de Canadá, ya que el país está a punto de inaugurar su propia terminal de exportación de GNL.

- La reciente bajada de los precios del Gas se estaba convirtiendo en un problema para ConocoPhillips, que incumplió las estimaciones de ganancias en el primer trimestre de este año, informa Dow Jones.

Análisis técnico del Gas Natural: Breves repuntes

El Gas Natural ha vuelto a superar los 2.11$, que sigue siendo una línea firme en la arena. Con multitud de falsas rupturas en las últimas semanas en torno a este nivel, la cuestión principal es si el calor en Oriente Medio es lo suficientemente importante como para impulsar los precios al alza. Al igual que con estos elementos, es probable que los repuntes sean muy efímeros y que los precios del Gas vuelvan a retroceder por debajo de 2.11$ una vez que las temperaturas vuelvan a suavizarse.

Al alza, la línea azul en 2.11$, el mínimo de 2023, y la media móvil simple (SMA) de 100 días en 2.10$ siguen siendo a tener en cuenta, viendo las varias rupturas falsas de las últimas semanas. Más arriba, el siguiente nivel a vigilar es el máximo del 25 de enero en 2.33$, antes de fijarse en la SMA de 200 días en 2.54$.

Por otro lado, la zona de 2.00$ ha servido de soporte cercano por el momento. Más abajo, se forma una trifecta de soporte en 1.88$, con el cruce de las líneas de tendencia ascendente y descendente y la SMA de 55 días. Si se rompe este nivel, habrá que esperar un rápido movimiento bajista hasta el mínimo del año en 1.60$.

Gas natural: Gráfico diario

Preguntas frecuentes sobre el Gas Natural

¿Qué factores fundamentales determinan el precio del Gas Natural?