- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El GBP/USD sube a 1.264, impulsado por la debilidad del Dólar, las señales moderadas de la Fed, y los débiles datos de servicios.

- Jerome Powell vincula los recortes de tipos a los datos; Raphael Bostic insinúa que los recortes se retrasarán hasta finales de 2024.

- Los cambios en las expectativas de recorte de tipos del BoE y la Fed indican una evolución de las políticas monetarias.

La Libra esterlina registró sólidas ganancias frente al Dólar el miércoles, tras rebotar el martes desde un mínimo de siete semanas en 1.2539. Los funcionarios de la Reserva Federal hicieron declaraciones y los datos del sector servicios estadounidense, más débiles de lo esperado, fueron un factor en contra para el Dólar estadounidense, que cayó por segundo día consecutivo. El par GBP/USD cotiza en 1.264 y gana un 0.56%.

GBP/USD rebota desde mínimos, ya que los comentarios de los funcionarios de la Fed y los datos del sector servicios estadounidense influyen en la dinámica de la divisa

El Instituto de Gestión de Suministros (ISM) mostró un PMI de servicios más suave de lo esperado, junto con el presidente de la Fed, Jerome Powell, reafirmando que se recortarían los tipos de interés, pero que dependería de los próximos datos. Por el contrario, el presidente de la Fed de Atlanta , Raphael Bostic, mantuvo su postura de un solo recorte de tipos, añadiendo que podría producirse en el último trimestre de 2024.

Mientras tanto, los rendimientos del Tesoro estadounidense recortaron sus ganancias anteriores, un viento en contra para el Dólar. El Índice del Dólar estadounidense (DXY), que sigue la evolución de la divisa norteamericana frente a otras seis, cae un 0.46% y se sitúa en 104.26 puntos. Esto se produce después de la publicación del PMI manufacturero del ISM, que hizo subir al DXY hasta 105.00.

Expectativas de recorte de tipos del Banco de Inglaterra y la Fed

Los operadores de futuros del mercado monetario ven al Banco de Inglaterra (BoE) recortando los tipos 25 puntos básicos en junio, con unas probabilidades del 66%. Al otro lado del Atlántico, los operadores habían descontado un recorte de 25 puntos básicos por parte de la Fed hasta el 31 de julio.

Análisis del precio del GBP/USD: Perspectiva técnica

Teniendo en cuenta el contexto fundamental, la acción del precio GBP/USD sugiere que el par podría poner a prueba la media móvil de 50 días (DMA) después de recuperar la DMA de 100 y 200, cada uno en 1.2586 y 1.2656, respectivamente. Si se superan estos niveles, habrá que esperar nuevas subidas en torno a 1.2700. Por otra parte, si los vendedores intervienen y empujan al tipo de cambio por debajo de la DMA de 200 en 1.2586, podría producirse una prueba de 1.2500.

Preguntas frecuentes sobre la Libra esterlina

¿Qué es la Libra esterlina?

La Libra esterlina (GBP) es la moneda más antigua del mundo (886 d.C.) y la moneda oficial del Reino Unido. Es la cuarta unidad de divisas más negociada del mundo, con un 12% de todas las transacciones y una media de 630.000 millones de dólares al día, según datos de 2022.

Sus pares de divisas clave son el GBP/USD, también conocido como "Cable", que representa el 11% del mercado de divisas, el GBP/JPY, o el "Dragón", como lo conocen los operadores (3%), y el EUR/GBP (2%). La libra esterlina es emitida por el Banco de Inglaterra (BoE).

¿Cómo influyen las decisiones del Banco de Inglaterra en la Libra esterlina?

El factor más importante que influye en el valor de la Libra esterlina es la política monetaria que decide el Banco de Inglaterra. El Banco de Inglaterra basa sus decisiones en la consecución de su objetivo principal de "estabilidad de precios", es decir, una tasa de inflación estable en torno al 2%. Su principal herramienta para lograrlo es el ajuste de los tipos de interés.

Cuando la inflación es demasiado alta, el Banco de Inglaterra intenta contenerla subiendo los tipos de interés, lo que encarece el acceso al crédito para particulares y empresas. Esto suele ser positivo para el GBP, ya que unos tipos de interés más altos hacen del Reino Unido un lugar más atractivo para que los inversores mundiales aparquen su dinero.

Cuando la inflación es demasiado baja, es señal de que el crecimiento económico se está ralentizando. En este escenario, el BoE considerará bajar los tipos de interés para abaratar el crédito, de modo que las empresas pidan más prestado para invertir en proyectos que generen crecimiento.

¿Cómo influyen los datos económicos en el valor de la Libra?

Los datos publicados calibran la salud de la economía y pueden influir en el valor de la Libra esterlina. Indicadores como el PIB, los PMI manufactureros y de servicios, y el empleo pueden influir en la dirección de la Libra esterlina.

Una economía fuerte es buena para la Libra esterlina. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Inglaterra a subir los tipos de interés, lo que fortalecerá directamente a la Libra esterlina. De lo contrario, si los datos económicos son débiles, es probable que la libra esterlina caiga.

¿Cómo afecta la balanza comercial a la Libra?

Otro dato significativo para la libra esterlina es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un periodo determinado.

Si un país produce exportaciones muy solicitadas, su divisa se beneficiará exclusivamente de la demanda adicional creada por los compradores extranjeros que desean adquirir estos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una moneda y viceversa para una balanza negativa.

- El gráfico diario presenta un fuerte impulso comprador, con los indicadores en terreno positivo.

- En el gráfico horario, el RSI se encuentra en la zona de sobrecompra, lo que sugiere una consolidación a corto plazo de las recientes ganancias.

En la sesión del miércoles, el par AUD/JPY cotiza a 99.58, tras una suba del 0.82%. Los compradores parecen tener el control, pero los indicadores dan señales de una consolidación a corto plazo.

En el gráfico diario, el par AUD/JPY muestra un sentimiento alcista. El índice de fuerza relativa (RSI) se encuentra en territorio positivo, con lecturas recientes que alcanzan hasta 61, lo que indica el dominio de los compradores en el mercado. Además, las barras verdes ascendentes en el histograma de convergencia de medias móviles (MACD) muestran un impulso positivo, apoyando la perspectiva alcista.

AUD/JPY gráfico diario

Al observar el gráfico horario, las lecturas del RSI rondan constantemente la zona de sobrecompra, con la última entrada en 78, pero el índice ha comenzado a girar a la baja. El histograma verde plano del MACD también da argumentos para una consolidación a corto plazo.

Gráfico horario del AUD/JPY

Teniendo en cuenta el panorama más amplio, el par también se sitúa por encima de las medias móviles simples (SMA) de 20,100 y 200 días. Esta configuración sugiere que las tendencias a corto y largo plazo son alcistas, y los operadores pueden esperar más alzas.

En conclusión, los gráficos diarios y horarios del par AUD/JPY muestran una tendencia alcista. Los valores del RSI y los histogramas del MACD en ambas líneas temporales apuntan a un fuerte movimiento alcista, con los compradores llevando actualmente las riendas del mercado. Sin embargo, los indicadores en el gráfico horario apuntan a una mayor consolidación, ya que se encuentran en la zona de sobrecompra.

- El precio del Oro se dispara,respaldado por el debilitamiento del Dólar estadounidense ante los altos rendimientos del Tesoro.

- El XAU/USD se vio impulsado por la insinuación del presidente de la Fed, Powell, de recortar los tipos este mismo año, siempre y cuando se mantenga el descenso de la inflación.

- A pesar de la fortaleza del mercado laboral que muestran los datos de ADP, los indicios de ralentización de la actividad en el sector servicios contribuyen a las ganancias de los metales preciosos.

El precio del Oro sube con firmeza, con la vista puesta en el nivel psicológico de los 2.300$ del miércoles, en medio de los elevados rendimientos de los bonos del Tesoro estadounidense y la debilidad del Dólar estadounidense. Los discursos de los funcionarios de la Reserva Federal, los sólidos datos de empleo y la caída de la actividad de los servicios pesaron sobre la divisa estadounidense. Por lo tanto, el precio al contado del XAU/USD se sitúa en 2.295$, refrescando máximos históricos y ganando más de un 0.60%.

Recientemente, el presidente de la Fed, Jerome Powell, declaró que el banco central estadounidense tiene tiempo para deliberar sobre recortes de tipos, dada la fortaleza de la economía y las lecturas de inflación. Reiteró que si la economía evoluciona como se espera, recortarán los costes de endeudamiento "en algún momento de este año".

No obstante, Powell subrayó que eso podría ocurrir una vez que "tengan más confianza en que la inflación se está moviendo a la baja de forma sostenible."

Anteriormente, el presidente de la Fed de Atlanta, Raphael Bostic, reconoció el fuerte impulso de la economía, pero subrayó la necesidad de que tanto el crecimiento como la inflación se desaceleren. Bostic prevé una bajada de tipos en el último trimestre de 2024 y que la inflación se alinee con el objetivo del 2% de la Fed en 2026.

En el calendario económico estadounidense destacaron las cifras de empleo y el PMI de servicios. ADP informó de un crecimiento del empleo en el sector privado superior al esperado en marzo, lo que indica un robusto mercado laboral favorable al Dólar estadounidense. Sin embargo, las señales de ralentización de la actividad empresarial que se desprenden de los recientes informes de los PMIs de servicios de S&P Global e ISM han limitado la recuperación del Dólar estadounidense.

Movimientos diarios: El precio del Oro se encoge de hombros ante las declaraciones de la Fed y los datos mixtos

- El ADP Employment Change de marzo superó las expectativas, con 184.000 puestos de trabajo añadidos, por encima de los 148.000 previstos y de los 155.000 de febrero.

- En cuanto a la actividad del sector servicios, S&P Global observó un descenso del PMI de servicios hasta 51.7 desde 52.3, y el índice compuesto también cayó de 52.5 a 52.1. El PMI no manufacturero del ISM cayó a 51.4, por debajo del 52.7 esperado y del 52.6 anterior, lo que indica una ralentización de la expansión del sector servicios.

- La presidenta de la Fed de Cleveland, Loretta Mester, expresó que los datos actuales no apoyan un recorte de tipos para la reunión de mayo, pero prevé tres recortes de tipos en 2024, destacando la tarea de la Fed de equilibrar los riesgos de inflación y empleo.

- Del mismo modo, la presidenta de la Fed de San Francisco, Mary Daly, hizo hincapié en la necesidad de evaluar la duración del mantenimiento de los tipos de interés actuales. Aunque Daly apoya la posibilidad de tres recortes de tipos, aclaró que esta perspectiva debe considerarse una proyección y no una garantía.

- En cuanto a los futuros movimientos de los tipos de interés de la Reserva Federal, la herramienta FedWatch de CME indica que los operadores asignan actualmente un 58% de probabilidad a la perspectiva de que el banco central estadounidense reduzca los costes de endeudamiento.

Análisis técnico: El Oro seguirá subiendo y los compradores apuntan a 2.300$

El gráfico diario del XAU/USD sugiere que el metal amarillo se dirige hacia la cifra de 2.300$, en medio de las renovadas presiones compradoras que se observan en el índice de fuerza relativa (RSI). El lunes, mencioné que "el gráfico diario del XAU/USD muestra el último repunte del Oro a nuevos máximos históricos, logrado con un impulso más bajo, como lo muestra el Índice de Fuerza Relativa (RSI)" Sin embargo, al momento de escribir, el RSI ha superado el umbral de 80,00, una indicación de que los compradores están a cargo.

Con la acción del precio en territorio desconocido, el siguiente nivel de resistencia sería la marca de 2.300$, seguido de la cifra psicológica de 2.350$. El siguiente nivel serían 2.400$.

Por otro lado, si el par XAU/USD cae por debajo de 2.250$, se podría producir una corrección. El primer soporte sería el nivel 2.200$, seguido del máximo del 8 de marzo convertido en soporte en 2.195$, antes de extender sus pérdidas hasta los 2.150$.

Preguntas frecuentes sobre la inflación

¿Qué es la Inflación?

La inflación mide la subida de los precios de una cesta representativa de bienes y servicios. La inflación general suele expresarse como variación porcentual intermensual e interanual. La inflación subyacente excluye elementos más volátiles, como los alimentos y el combustible, que pueden fluctuar debido a factores geopolíticos y estacionales. La inflación subyacente es la cifra en la que se centran los economistas y es el nivel objetivo de los bancos centrales, que tienen el mandato de mantener la inflación en un nivel manejable, normalmente en torno al 2%.

¿Qué es el Índice de Precios al Consumo (IPC)?

El Índice de Precios al Consumo (IPC) mide la variación de los precios de una cesta de bienes y servicios a lo largo de un periodo de tiempo. Suele expresarse en porcentaje de variación intermensual e interanual. El IPC subyacente es el objetivo de los bancos centrales, ya que excluye la volatilidad de los alimentos y los combustibles. Cuando el IPC subyacente supera el 2%, los tipos de interés suelen subir, y viceversa cuando cae por debajo del 2%. Dado que unos tipos de interés más altos son positivos para una divisa, una inflación más alta suele traducirse en una divisa más fuerte. Lo contrario ocurre cuando la inflación cae.

¿Cuál es el impacto de la inflación en el cambio de divisas?

Aunque pueda parecer contrario a la intuición, una inflación elevada en un país hace subir el valor de su divisa y viceversa en el caso de una inflación más baja. Esto se debe a que el banco central normalmente subirá las tasas de interés para combatir la mayor inflación, lo que atrae más entradas de capital mundial de inversores que buscan un lugar lucrativo donde aparcar su dinero.

¿Cómo influye la inflación en el precio del Oro?

Antiguamente, el Oro era el activo al que recurrían los inversores en épocas de alta inflación porque preservaba su valor, y aunque los inversores a menudo siguen comprando Oro por sus propiedades de refugio en épocas de extrema agitación en los mercados, este no es el caso la mayor parte del tiempo. Esto se debe a que cuando la inflación es alta, los bancos centrales suben las tasas de interés para combatirla.

Unas tasas de interés más altas son negativas para el Oro porque aumentan el coste de oportunidad de mantener Oro frente a un activo que devenga intereses o de colocar el dinero en una cuenta de depósito en efectivo. Por el contrario, una menor inflación tiende a ser positiva para el Oro, ya que reduce las tasas de interés, haciendo del metal brillante una alternativa de inversión más viable.

Las nuevas presiones vendedoras hicieron retroceder aún más al Dólar y pusieron al índice del dólar (DXY) en camino de desafiar el soporte de los 104.00, después de haber sido más débil de lo esperado. En otro orden de cosas, las nuevas presiones desinflacionistas en la zona del Euro apuntalaron un recorte de tipos del BCE en verano.

Esto es lo que hay que saber el jueves 4 de abril:

El Dólar se enfrentó a una presión bajista adicional, poniendo a prueba la zona de 104.00 en el seguimiento del índice Dólar (DXY). El 4 de abril se publicarán los resultados de la balanza comercial de febrero, así como las solicitudes iniciales de subsidio de desempleo semanales. Además, se espera la intervención de Barkin, Goolsbee y Mester de la Fed.

El EUR/USD cobró impulso al alza y logró enfrentarse a la SMA clave de 200 días en la zona de 1.0830. El 4 de abril se esperan los PMI de servicios definitivos del HCOB en Alemania y la zona euro, junto con la publicación de las cuentas del BCE.

El GBP/USD alcanzó máximos de varios días superando ampliamente la marca de 1,2600, una zona coincidente con la SMA intermedia de 100 días. El último S&P Global PMI de servicios será el protagonista al otro lado del Canal de la Mancha el 4 de abril.

El USD/JPY mantuvo intacto su comportamiento lateral una sesión más, siempre por debajo de 152.00. En la agenda japonesa, el 4 de abril se publicarán los datos semanales habituales sobre la inversión extranjera en bonos.

El AUD/USD recuperó más interés comprador y dejó atrás la crítica SMA de 200 días en torno a 0.6545. El 4 de abril se publicará el último PMI de servicios bancarios de Judo.

La incesante preocupación geopolítica elevó los precios del WTI a nuevos máximos de 2024 por encima de 86.00$ por barril.

La persistente demanda de refugio y las esperanzas de recortes de tipos de la Fed en junio ayudaron a que los precios del Oro alcanzaran un máximo histórico cerca de 2.300$ por onza troy. En la misma línea, el repunte de la Plata se mantuvo, alcanzando nuevos máximos justo por encima del nivel de 27.00$ por onza por primera vez desde junio de 2021.

- El RSI diario en el GBP/JPY muestra una fuerte postura alcista, mientras que el MACD muestra un cambio hacia un mercado más equilibrado.

- En el gráfico horario, el RSI supera con regularidad los umbrales de sobrecompra.

En la sesión del miércoles, el par GBP/JPY se comercia en la zona de 191.65, mostrando un alza del 0.57%. El sentimiento del mercado para el GBP/JPY es mayormente alcista, pero es muy probable que los inversores comiencen a tomar ganancias ya que el cruce alcanzó condiciones de sobrecompra en el gráfico horario.

En el gráfico diario, el Índice de Fuerza Relativa (RSI) apunta al norte por encima de 50, lo que indica que los compradores actualmente tienen una ligera ventaja en el mercado. Si bien no hay niveles extremos, que sugieran condiciones de sobrecompra, el RSI revela una postura alcista en general. Por el contrario, la divergencia de convergencia de medias móviles (MACD) está generando barras rojas decrecientes, insinuando la presencia de un impulso negativo y apuntando hacia unas condiciones de mercado más equilibradas.

GBP/JPY gráfico diario

El gráfico horario presenta una perspectiva contrastante, con el RSI registrando valores más altos, yaciendo profundamente en terreno de sobrecompra. Esto tiende a predecir una corrección bajista, ya que el impulso alcista puede estar sobreextendido. Además, las barras verdes ascendentes del histograma MACD también demuestran un impulso positivo, lo que refuerza la fuerte presencia de compradores en el mercado.

GBP/JPY gráfico horario

En cuanto a la tendencia general, el GBP/JPY está posicionado por encima de sus SMA de 20 días, 100 días y 200 días. Este patrón indica una tendencia alcista duradera tanto a corto como a largo plazo. En resumen, si bien tanto el gráfico diario como el horario parecen mayormente alcistas, los indicadores revelan un mayor impulso alcista en el mercado horario con la posibilidad de una corrección bajista a corto plazo. Sin embargo, dado que el par se mantiene por encima de las SMA principales, los movimientos bajistas podrían considerarse una mera corrección.

- El Euro avanza el miércoles, mientras que el Dólar estadounidense cae en general.

- El inesperado descenso del PMI de servicios del ISM estadounidense ha aliviado las preocupaciones sobre un giro de línea dura por parte de la Fed.

- Previamente, el miércoles, el IPC de la Eurozona reflejó presiones de precios más suaves de lo esperado en marzo.

El Euro está experimentando una fuerte recuperación en la sesión americana del miércoles. El par ha repuntado unos 60 pips después de que la actividad del sector servicios estadounidense fuera más débil de lo esperado, lo que ha aliviado los temores a un giro de la Reserva Federal.

Los datos publicados por el ISM Insitute revelaron que la actividad empresarial en el sector servicios se ralentizó hasta 51.4 en marzo desde los 52.6 del mes anterior, frente a las expectativas de una ligera aceleración hasta 52.7. Además, el subíndice de precios pagados ha bajado a 53.4 desde 58.6 en febrero y 64 en enero, confirmando la tendencia desinflacionista del sector.

Las cifras del PMI han contrarrestado el impacto de un sólido informe de ADP, que sugiere un mercado laboral resistente antes del informe de Nóminas no Agrícolas del viernes. Más tarde, el miércoles, el presidente de la Fed de Atlanta, Bostic, y el presidente de la Fed, Jerome Powell, han enfriado las esperanzas sobre inminentes recortes de tipos, aunque sin un impacto significativo en el par.

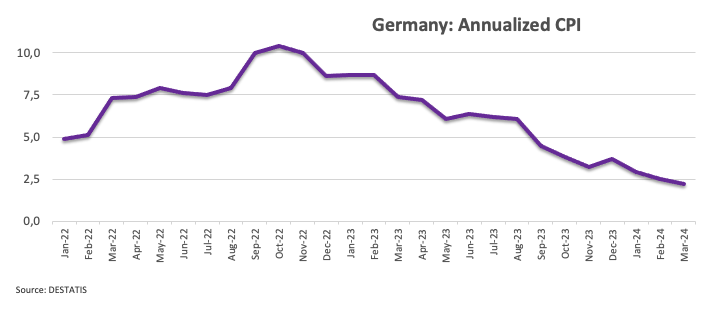

Durante la sesión europea, las cifras del IPC de la Eurozona confirmaron las débiles lecturas de inflación observadas en Alemania el martes. La inflación subyacente ha descendido por debajo del 3% anual, y el IPC general se ha reducido al 2.4%, muy por debajo del 2.6% previsto por el mercado. Estas cifras allanan el camino para que el BCE recorte los tipos en los próximos meses, aunque el impacto en el Euro ha sido marginal.

- Las cifras del PMI de servicios del ISM de marzo fueron más débiles de lo esperado. Las cifras de ADP fueron sólidas.

- Las probabilidades de un recorte de los tipos de interés aumentaron ligeramente para la reunión de junio de la Fed.

- La atención se centra en el informe de Nóminas no Agrícolas del viernes.

El Índice del Dólar estadounidense (DXY) cotiza actualmente en 104.3, lo que refleja un descenso diario. A pesar de la postura cautelosa de la Reserva Federal (Fed), las previsiones de consenso indican que el inicio del ciclo de flexibilización comenzará en junio. Dicho esto, los datos mixtos de la economía estadounidense pueden hacer que los funcionarios de la Fed se lo piensen dos veces antes de apresurarse a iniciar el recorte.

El mercado laboral estadounidense sigue resistiendo, al igual que la economía en general, con escasos indicios de desaceleración. En caso de que la economía no muestre pruebas concluyentes de enfriamiento, la Fed podría plantearse retrasar el inicio del ciclo de relajación.

Resumen diario de la evolución de los mercados: El DXY se ve afectado por la ralentización del sector servicios, la Fed mantiene la cautela

- El Instituto de Gestión de Suministros (ISM) publicó un informe en el que señala que la actividad empresarial en el sector servicios estadounidense se expandió en marzo, pero el crecimiento fue más lento que el mes anterior. El Índice de Gerentes de Compras (PMI) del sector servicios del ISM descendió a 51.4 desde los 52.6 de febrero.

- El descenso anual del índice de precios pagados de 58.6 a 53.4 indica una tendencia general a la baja de la inflación.

- El índice de empleo registró un ligero aumento anual, de 48.0 a 48.5, lo que sigue indicando un descenso de las nóminas en el sector servicios.

- Los datos de Automatic Data Processing (ADP) mostraron un aumento del empleo en el sector privado estadounidense en marzo, con 184.000 nuevos puestos de trabajo, lo que supone una mejora respecto a las cifras revisadas de febrero, de 155.000 a 140.000.

- La presidenta de la Fed de Cleveland, Loretta Mester, y la presidenta de la Fed de San Francisco, Mary Daly, sugirieron tres posibles recortes de tipos en 2024, pero subrayaron que es demasiado pronto para actuar.

- El martes, Jerome Powell comentó que no había prisa por recortar los tipos y que la entidad sigue dependiendo de los datos.

- No se ha descartado junio para el primer recorte, y las probabilidades actuales del mercado siguen favoreciendo un recorte de tipos del 68%.

Análisis técnico del DXY: El DXY se enfrenta a una ligera presión vendedora, el sentimiento general sigue siendo alcista

En el panorama técnico del DXY, el índice de fuerza relativa (RSI), aunque con pendiente negativa, sigue situado en territorio positivo, lo que implica un estancamiento del impulso alcista. Sin embargo, la reciente disminución de las barras verdes en el histograma de la divergencia de convergencia de medias móviles (MACD) se hace eco de un sentimiento similar, lo que sugiere un cambio sutil en la dinámica de la compra a la presión de venta.

Con todo, el índice sigue cotizando por encima de los niveles de soporte críticos dictados por sus medias móviles simples (SMA) de 20, 100 y 200 días. A pesar de una perspectiva negativa a corto plazo, esta postura notablemente optimista sugiere que los alcistas siguen teniendo el control a más largo plazo.

Preguntas frecuentes sobre el Dólar estadounidense

¿Qué es el Dólar estadounidense?

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias.

Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

¿Cómo afectan al Dólar las decisiones de la Reserva Federal?

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés.

Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

¿Qué es el Quantitative Easing y cómo influye en el Dólar?

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

¿Qué es el endurecimiento cuantitativo y cómo influye en el Dólar estadounidense?

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El EUR/JPY rompe por encima del Tenkan-Sen y apunta a un potencial de 165.00.

- Si se mantiene por encima de 164.00 podría probar máximos anuales.

- Los osos apuntan por debajo de 164.00 para la reversión; Tenkan-Sen, Kijun-Sen como soportes.

El Euro avanzó con fuerza contra el Yen Japonés (JPY) el miércoles, en medio de una mejora en el apetito por el riesgo y la postura moderada adoptada por el Banco de Japón (BoJ) a pesar de la subida de los tipos de interés. En el momento de redactar este informe, el par EUR/JPY cotiza en 164.25, subiendo un 0.67% en el día.

Análisis del precio del EUR/JPY: Perspectivas técnicas

Los alcistas del Euro volvieron a entrar en el mercado, elevando el par EUR/JPY por encima del Tenkan-Sen a 163.71, lo que abrió la puerta para recuperar la marca de 164.00. Esto sugiere que los compradores están ganando fuerza, lo que abriría la puerta a desafiar la marca de 165.00. Una ruptura de esta última expondría al par a una caída. La superación de esta última marca dejaría al descubierto el máximo anual de 165.34.

Por otro lado, los vendedores deben arrastrar los precios por debajo de 164.00 para desafiar el nuevo nivel Tenkan-Sen en 163.71, el siguiente nivel de soporte. Una vez superado este nivel, los vendedores podrían probar el Senkou Span A en 163.25, seguido del nivel Kijun-Sen en 162.78.

Acción del precio del EUR/JPY - Gráfico diario

- El Dow Jones rebota al alza, ya que los débiles datos de los servicios estadounidenses disipan la preocupación por una política monetaria "alcista durante más tiempo".

- La actividad de los servicios estadounidenses se debilitó en marzo en contra de las expectativas, y el subíndice de precios pagados registró su lectura más baja en años.

- Intel lidera las pérdidas en el Dow Jones tras conocerse las fuertes pérdidas de su negocio de fundición.

El índice industrial Dow Jones (DJIA) ha entrado en terreno positivo tras una débil apertura. Los débiles datos de actividad de los servicios estadounidenses han ofrecido cierto alivio a los inversores, cada vez más preocupados por la posibilidad de que una serie de publicaciones macroeconómicas fuertes en EE.UU. obligara a la Fed a rebajar sus planes de relajación monetaria.

El PMI de servicios ISM de EE.UU. bajó a 51.4 en marzo, desde los 52.6 de febrero, frente a las expectativas del mercado de un ligero aumento hasta los 52.7 puntos. Además, el subíndice de precios pagados retrocedió a 53.4 desde los 58.6 del mes anterior. Se trata de la lectura más baja en años y sugiere una contribución desinflacionista a la economía.

Los tres principales índices de Wall Street han subido tras conocerse los datos. El Dow Jones se ha quedado rezagado con un avance del 1,2%, cotizando a 39.243 puntos, todavía muy por debajo del máximo de 40.000 alcanzado la semana pasada. El Nasdaq lidera las ganancias con un avance del 0.53%, hasta los 16.326 puntos, seguido del S&P 500, que sube un 0.37%, hasta los 5.225 puntos.

Noticias del Dow Jones

El sector de la energía es el que mejor se comporta el miércoles, con un avance del 0,65%, seguido del industrial, que sube un 0.61%. En el lado de las pérdidas, sólo tres de los once sectores se encuentran en números rojos, con los Bienes de consumo básico perdiendo un 0.99%, seguidos de los Bienes inmuebles, con un descenso del 0.25%.

En cuanto a los valores individuales, el mercado presenta un panorama más variado. Intel (INTC) cayó un 7,2%, hasta 40,88 dólares, tras conocerse que su negocio de fundición registró unas pérdidas operativas de 7.000 millones de dólares en 2023.

Le siguen Procter & Gamble (PG), con un descenso del 2.54%, hasta 156.52$, y Johnson & Johnson (JNJ), que pierde un 1.35%, hasta 155.59$.

En el lado positivo, Caterpillar (CAT) avanza un 1.7% a 372$, seguida de Apple (AAPL), que sube un 0.88% a 170.37$.

Perspectivas técnicas del Dow Jones

El panorama técnico ha cambiado poco desde el martes, con el índice Dow Jones corrigiendo a la baja, aunque con la tendencia alcista más amplia todavía intacta. La acción de los precios sigue contenida entre el 50% y el 61,8% de Fibonacci de la subida de marzo, en 39.300, con los osos al mando tras el rechazo del nivel psicológico de 40.000 la semana pasada.

La zona de soporte de 39.000 retiene por ahora a los vendedores y cierra el camino hacia el soporte de la línea de tendencia, ahora en 38.850. Al alza, el índice está luchando por superar el mencionado retroceso del 50% de Fibonacci en 39.195 puntos. Más arriba, 39.457 y los mencionados 40.000 serían los próximos objetivos.

Gráfico de 4 horas del Dow Jones

Preguntas frecuentes sobre el Dow Jones

¿Qué es el Dow Jones?

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

¿Qué factores influyen en el índice Dow Jones?

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

¿Qué es la teoría de Dow?

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

¿Cómo puedo operar con el DJIA?

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

En su discurso en la Stanford Graduate School of Business, el presidente Jerome Powell reiteró una vez más que es probable que el tipo de interés oficial haya alcanzado su nivel máximo en el ciclo actual.

Declaraciones destacadas adicionales

"Si la economía evoluciona como espera el banco central, la mayoría de los participantes en el comité federal de mercado abierto ven probable que sea apropiado empezar a recortar el tipo de interés oficial en algún momento de este año."

"Es demasiado pronto para decir si las recientes lecturas de inflación son algo más que un simple bache".

"La Fed tiene tiempo para dejar que los datos entrantes guíen sus decisiones políticas; el banco central está tomando decisiones reunión a reunión".

"Las recientes lecturas sobre el aumento del empleo y la inflación son superiores a lo esperado, pero no cambian sustancialmente el panorama general".

"Las perspectivas siguen siendo bastante inciertas, la Fed se enfrenta a riesgos a ambos lados de su mandato".

"La Fed sigue creyendo que el tipo de interés oficial probablemente se encuentre en su nivel máximo para este ciclo".

Reacción de los mercados

El Dólar mantiene su comportamiento negativo en lo que va de miércoles, lo que ha llevado al Índice del Dólar estadounidense (DXY) a marcar nuevos mínimos cerca de 104.30, en medio de un aumento de los rendimientos y de un sentimiento de riesgo dominante entre los inversores.

- El Dólar estadounidense retrocede, mientras que el Dólar canadiense rebota.

- La actividad del sector servicios estadounidense se desaceleró en contra de las expectativas y los precios pagados alcanzaron su nivel más bajo en años.

- La fortaleza del ADP estadounidense y los comentarios de línea dura de Bostic de la Fed no han servido de soporte al Dólar.

El Dólar canadiense (CAD) cotiza al alza el miércoles, recuperando las pérdidas de los dos días anteriores. El Dólar canadiense se ve favorecido por la reacción instintiva del Dólar estadounidense tras los datos bajistas de la actividad del sector servicios estadounidense.

El PMI de servicios del ISM estadounidense decepcionó las expectativas del mercado en marzo, y el subíndice de precios pagados mostró una desaceleración significativa. Esto ha aliviado los temores de los inversores de una economía fuerte que llevaría a la Reserva Federal (Fed) a reducir sus planes de flexibilización monetaria, lo que ha presionado a la baja los rendimientos del Tesoro estadounidense y el Dólar estadounidense.

Los datos poco alentadores de los servicios han contrarrestado el aumento mayor de lo esperado del informe de empleo ADP, que abre las puertas a una lectura brillante de las Nóminas no Agrícolas el viernes que podría restaurar la confianza en el Dólar estadounidense.

Por otra parte, el aumento de las tensiones geopolíticas y la creciente preocupación por el endurecimiento de la oferta han impulsado los precios del crudo hasta un nuevo máximo anual. Esto está proporcionando un soporte adicional al CAD vinculado a las materias primas.

Resumen diario de los movimientos del mercado: El USD/CAD cae tras la decepción de los datos de actividad del sector servicios

- Más tarde, el miércoles, el presidente de la Fed, Jerome Powell, hablará sobre las perspectivas económicas de EE.UU. y podría arrojar algo de luz sobre los planes de política monetaria del banco central.

- Dólar canadiense recuperó el terreno perdido el miércoles con el USD bajo presión antes del discurso de Fed Powell.

- El PMI de servicios ISM de EE.UU. cayó a 51.4 en marzo desde 52.6 en febrero, frente a las expectativas del mercado de un ligero aumento a 52.7.

- El subíndice de precios pagados del ISM ha caído hasta 53.4, su nivel más bajo en años, desde 58.6 en febrero y 64 en enero. Esto señala una desinflación de la economía.

- Previamente, el miércoles, el informe de empleo ADP de EE.UU. mostró un aumento de 184.000 nuevas nóminas en marzo, frente a las 155.000 de febrero. El mercado había previsto un descenso a 148.000.

- El presidente de la Fed de Atlanta, Raphael Bostic, se mostró de línea dura el miércoles, sugiriendo que los recortes de tipos podrían no llegar después del cuarto trimestre.

Precio del Dólar canadiense hoy

A continuación, se muestra la variación porcentual del Dólar Canadiense (CAD) contra las principales divisas listadas para el día de hoy. El Dólar canadiense fue la divisa más débil frente al .

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | -0.53% | -0.44% | -0.30% | -0.66% | 0.12% | -0.44% | -0.43% | |

| EUR | 0.53% | 0.08% | 0.23% | -0.13% | 0.64% | 0.07% | 0.09% | |

| GBP | 0.43% | -0.10% | 0.14% | -0.22% | 0.55% | -0.01% | 0.01% | |

| CAD | 0.30% | -0.23% | -0.13% | -0.35% | 0.42% | -0.14% | -0.15% | |

| AUD | 0.64% | 0.12% | 0.23% | 0.35% | 0.77% | 0.19% | 0.23% | |

| JPY | -0.11% | -0.65% | -0.57% | -0.41% | -0.76% | -0.56% | -0.57% | |

| NZD | 0.44% | -0.09% | 0.01% | 0.14% | -0.22% | 0.56% | 0.01% | |

| CHF | 0.43% | -0.09% | -0.01% | 0.12% | -0.22% | 0.55% | -0.01% |

El mapa de calor muestra las variaciones porcentuales de las principales divisas entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa cotizada se elige en la fila superior. Por ejemplo, si elige el Euro en la columna de la izquierda y se desplaza por la línea horizontal hasta el Yen japonés, el cambio porcentual que aparece en el recuadro representará EUR (base)/JPY (cotización).

Análisis técnico: El USD/CAD está bajo presión con niveles de soporte en 1.3515 y 1.3475

La fuerte reversión bajista del USD/CAD tras la publicación del PMI de servicios del ISM ha devuelto el control a los osos. Su objetivo es superar el soporte de 1.3515, que se encuentra bajo presión en estos momentos.

El panorama general muestra un comercio entrecortado y volátil, con el par aún moviéndose dentro de un canal ligeramente alcista. El nivel mencionado de 1.3515 protege la base del canal en 1.3475 y 1.3440. Al alza, las resistencias se sitúan en 1.3585 y 1.3615.

USD/CAD Gráfico de 4 horas

- El USD/CHF se enfrenta a la presión de venta cerca de 0.9100 mientras que el Dólar estadounidense cae tras los débiles datos del PMI de servicios del ISM.

- La orientación de línea dura de la Fed ha reducido las expectativas de recorte de tipos para junio.

- La debilidad de las ventas minoristas suizas aumenta las especulaciones sobre nuevos recortes de tipos por parte del SNB.

El par USD/CHF se enfrenta a una fuerte venta cerca de la resistencia de nivel redondo de 0.9100, ya que el Instituto de Gestión de Suministros de los Estados Unidos (ISM) ha publicado datos débiles del PMI de Servicios para marzo. El PMI de servicios, que representa al sector servicios que representa dos tercios de la economía estadounidense, cae a 51.4 frente a las expectativas de 52.7 y la lectura anterior de 52.6.

El Dólar estadounidense se ha enfrentado a una importante presión vendedora tras la debilidad de los datos del PMI de servicios estadounidense. El Índice del Dólar estadounidense (DXY), que sigue la cotización del USD frente a seis divisas principales, cae a 104.40. El sentimiento del mercado mejora, ya que el S&P 500 ha sumado importantes ganancias tras una apertura floja

Mientras tanto, las expectativas del mercado de que la Reserva Federal (Fed) reduzca los tipos de interés a partir de la reunión de junio se han suavizado considerablemente. La herramienta FedWatch de CME muestra que los operadores valoran en un 54% la posibilidad de que la Fed recorte los tipos de interés en junio, frente al 70% de hace una semana. El rendimiento del Tesoro estadounidense a 10 años sube al 4.39%.

Las perspectivas de los mercados de que la Fed pivote hacia un recorte de los tipos de interés han disminuido debido a la orientación de línea dura de los responsables políticos de la Fed. El presidente de la Fed de Atlanta, Raphael Bostic, declaró a la CNBC que, en su opinión, el banco central sólo reducirá los tipos de interés una vez este año, ya que la economía mantiene un fuerte impulso.

Esta semana, los inversores se centrarán en los datos de las Nóminas no Agrícolas (NFP) de marzo en Estados Unidos, que se publicarán el viernes.

En cuanto al Franco suizo, la debilidad de las ventas minoristas reales ha disparado las expectativas de nuevas bajadas de tipos por parte del Banco Nacional Suizo (SNB). Los datos de ventas minoristas, que representan el gasto del consumidor, cayeron sorprendentemente un 0.2%, mientras que los inversores preveían un crecimiento del 0.4%. El agravamiento de la crisis del coste de la vida obligaría a los responsables políticos del SNB a considerar más decisiones de relajación cuantitativa.

- El USD/MXN ha oscilado este miércoles entre 16.62 y 16.54.

- El Índice del Dólar (DXY) cae a mínimos de tres días tras los datos mixtos de EE.UU.

- El ADP de empleo privado sorprende positivamente en marzo mientras el ISM de servicios decepciona.

El USD/MXN ha ido oscilando desde el mediodía europeo, subiendo primero a un máximo diario de 16.62 y cayendo tras el dato del ISM de servicios a un mínimo del día en 16.54. En estos instantes, el par cotiza sobre 16.57, ganando un 0.14% en lo que llevamos de miércoles.

El Dólar reacciona a la baja contra las principales divisas tras los datos de ISM y ADP aunque mantiene la compostura frente al Peso mexicano

El Índice del Dólar (DXY) ha caído con fuerza tras los datos mixtos de Estados Unidos, precipitándose de 104.65 a la zona 104.41, nuevo mínimo de tres días. Al momento de escribir, el billete verde se mueve sobre 104.43, perdiendo un 0.32% diario.

El índice PMI de servicios publicado por ISM (Institut for Supply Management) ha caído 1.2 puntos en marzo, situándose en 51.4 frente a loas 52.6 de febrero. Este es el peor resultado registrado por el indicador en tres meses. La cifra ha decepcionado las previsiones del mercado, que esperaban un aumento a 52.7.

El componente de empleo del ISM no manufacturero ha subido a 48.5 desde 48, mientras que el índice de precios pagados ha retrocedido a 53.4 desde 58.6, su nivel más bajo en cuatro años.

Por otro lado, el informe de empleo privado ADP ha mostrado que EE.UU. generó 184.000 empleos en marzo, superando los 148.000 esperados y los 155.000 previos. Este es el mejor mes en creación de puestos de trabajo desde julio de 2023.

Tras los datos estadounidenses, la herramienta FedWatch de CME Group ha bajado al 56.4% las probabilidades de una primera rebaja de tipos de interés en junio, frente al 56.8% previo.

En México, el Instituto Nacional de Estadística y Geografía (INEGI) ha publicado hoy varios datos. El indicador mensual del consumo privado que se publica para conocer la evolución del gasto que hacen los hogares en consumo de bienes y servicio disminuyó un 0.6% mensual en enero, mientras creció un 1.9% anual.

Los operadores del mercado estarán ahora pendientes del discurso de Jerome Powell en la Universidad de Stanford, ya que podría originar una mayor volatilidad en el precio del Dólar.

USD/MXN Niveles de precio

El par permanece dentro de una marcada tendencia bajista. En caso de retroceder con las palabras de Powell, el primer soporte aparece en 16.51, mínimo de 2024 alcanzado el 27 de marzo. Más abajo se encuentra un soporte intermedio en 16.47, mínimo de diciembre de 2015. Una ruptura de este nivel, podría desencadenar una caída hacia el área de contención alrededor de 16.35, donde se aglutinan los mínimos de septiembre, octubre y noviembre de 2015.

Al alza, sigue siendo necesaria una recuperación por encima de 16.77, máximo de la pasada semana para avanzar hacia la resistencia situada en 16.94, techo del 19 de marzo. Por encima esperaría el fuerte nivel psicológico de 17.00.

- El EUR/USD rebota desde mínimos de sobreventa intradía.

- El PMI de servicios del ISM pesa sobre el Dólar estadounidense e impulsa al par al alza.

- La recuperación podría continuar, pero la tendencia a corto plazo sigue siendo bajista.

El par EUR/USD está cotizando al alza el miércoles, superando los 1.0800 y extendiendo el rebote del día anterior desde mínimos de seis semanas. Aún es pronto para saber si se trata de un movimiento correctivo o de una reversión de la tendencia bajista dominante a corto plazo.

El EUR/USD recibió un impulso después de que los datos del PMI de servicios del ISM de EE.UU. no cumplieran las expectativas para marzo, ya que salieron en 51.4, cuando se había previsto una lectura más alta de 52.7, frente a los 52.6 de febrero.

La publicación del Índice Armonizado de Precios al Consumo (IAPC) de la Eurozona y de la tasa de desempleo el miércoles apenas influyó en el par, a pesar de mostrar un nuevo enfriamiento de las presiones sobre los precios. Según los datos de Eurostat, la inflación general de la Eurozona cayó al 2.4% anual en marzo, cuando los economistas habían previsto que se mantuviera en el 2.6%. La inflación subyacente bajó al 2.9% desde el 3.1% previsto.

La inflación intermensual en la zona euro aumentó un 0.8% frente al 0.6% de febrero. La tasa de desempleo de la Eurozona subió al 6.5%, cuando se preveía que no variaría desde el 6.4% anterior (revisado al alza al 6.5%).

Aunque los datos no han debilitado el par, habrán aumentado las posibilidades de un recorte aún más temprano de los tipos de interés por parte del BCE, aumentando incluso la posibilidad de un recorte en abril.

EUR/USD: Todo depende de las expectativas de tipos de interés

El EUR/USD es bajista desde la segunda semana de marzo, sobre todo por el cambio de expectativas en cuanto a las perspectivas de los tipos de interés en Europa y Estados Unidos. En los EE.UU., se espera que los costes de endeudamiento se mantengan altos durante más tiempo, apoyando al Dólar estadounidense (USD), ya que los tipos de interés más altos atraen más entradas de capital extranjero. Es poco probable que esta opinión cambie mucho.

A ambos lados del Atlántico la inflación ha ido cayendo, lo que ha eliminado la necesidad de tipos de interés altos. Sin embargo, en EE.UU. el proceso ha sido más lento y los expertos no están tan seguros de que esté en camino de bajar al objetivo del 2.0% de la Fed de forma sostenible.

La mayoría de los economistas esperaban que tanto el Banco Central Europeo (BCE ) como la Reserva Federal de EE.UU. (Fed) empezaran a bajar los tipos de interés más o menos al mismo tiempo, en junio. Sin embargo, más recientemente las perspectivas han empezado a divergir, y se considera que la Fed podría retrasar el momento y el BCE adelantarlo.

El EUR/USD rebotó el martes desde mínimos de seis semanas en 1.0720, aunque no está claro qué impulsó el movimiento. Es posible que haya sido de naturaleza predominantemente técnica debido a que los indicadores alcanzaron lecturas de sobreventa en los gráficos intradía.

También es posible que los comentarios de la presidenta del Banco de la Reserva Federal de San Francisco, Mary Daly, hayan contribuido marginalmente a la recuperación, ya que adoptó un tono moderado al afirmar que "tres recortes de tipos este año es una base 'razonable'", aunque añadió que tres recortes de tipos "no es una promesa"; sin embargo, no hubo una reacción inmediata de los precios cuando se conocieron sus palabras.

El PMI manufacturero HCOB de la Eurozona también podría haber servido de catalizador para la recuperación del EUR/USD, después de que se revisara al alza hasta 46,1 en marzo desde una estimación preliminar de 45.7. Sin embargo, se mantiene por debajo de 50 y, por tanto, en territorio de contracción. Además, el PMI manufacturero ISM de EE.UU. del lunes fue aún mejor y de hecho subió por encima de 50 hasta 50,3 en marzo, alcanzando territorio de crecimiento por primera vez desde noviembre de 2022.

En el horizonte

Durante la sesión del miércoles en EE.UU. se esperan más declaraciones de la Fed: Goolsbee, Barr, Kugler y Powell.

Análisis técnico: EUR/USD rebota desde nuevos mínimos

El EUR/USD rebotó desde mínimos de varias semanas a corto plazo en la zona de 1.0720 el martes y en el proceso formó un patrón de reversión alcista de velas japonesas Piercing Line en el gráfico diario. Esto ocurre cuando el precio hace un nuevo mínimo, pero el mismo día se recupera y cierra por encima del punto medio del día anterior.

El patrón podría indicar una continuación temporal del rebote al alza, con la próxima resistencia clave entrando en juego en el nivel de resistencia del mínimo de oscilación (y mínimo de la onda B del patrón ABC anterior) en 1,0798.

Euro frente al Dólar estadounidense: Gráfico diario

Sin embargo, el par se encuentra en una tendencia bajista a corto plazo, y es probable que continúe una vez que el retroceso se agote.

Los mínimos de 1.0694 de febrero y del año hasta la fecha son un próximo objetivo obvio a la baja y también es probable que proporcionen un soporte sustancial, con un rebote probable en la primera prueba. Una ruptura decisiva por debajo, sin embargo, marcaría el comienzo de otro periodo de debilidad y tendría como objetivo 1.0650.

Una ruptura decisiva se caracteriza por una vela roja bajista larga que atraviesa limpiamente el nivel y cierra cerca de su mínimo, o tres velas rojas consecutivas que superan el nivel.

Preguntas frecuentes sobre el Dólar estadounidense

¿Qué es el Dólar estadounidense?

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias.

Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

¿Cómo afectan al Dólar las decisiones de la Reserva Federal?

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés.

Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

¿Qué es el Quantitative Easing y cómo influye en el Dólar?

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

¿Qué es el endurecimiento cuantitativo y cómo influye en el Dólar estadounidense?

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El USD/CAD está en constante canalización alcista debido a la fortaleza del Dólar estadounidense.

- Por debajo del precio se encuentran las tres medias móviles más importantes que proporcionan una red de seguridad.

- El precio se inclina marginalmente a seguir subiendo dentro del canal alcista.

En el gráfico diario, el par USD/CAD muestra una tendencia alcista, mientras que el Dólar estadounidense se aprecia contra el Dólar canadiense (CAD).

El rango se extiende entre 1.3600 y 1.3400, aunque se inclina al alza.

Dólar estadounidense frente al dólar canadiense: Gráfico diario

El USD/CAD cotiza actualmente en el centro del canal, oscilando entre tibias ganancias y pérdidas.

Dado el sesgo alcista del canal, existe una leve pero no significativa tendencia alcista y el par podría alcanzar la parte superior del canal en torno a 1.3675.

Justo debajo de la acción del precio en torno al nivel de 1.3500 se agrupan las tres medias móviles más importantes: las de 50, 100 y 200 días (medias móviles simples). Son fundamentales porque no sólo las siguen los inversores privados, sino también los institucionales.

Además, en el gráfico del USD/CAD es notable cómo la acción del precio ha respetado el colchón de soporte proporcionado por estas SMA en varias ocasiones durante la formación del canal.

Un movimiento a la baja desde el nivel actual a mediados de 1,3500 encontrará soporte en la primera SMA, la de 50 días, en 1.3512, y probablemente rebote. Incluso si penetra por debajo es probable que encuentre soporte en la SMA de 200 días en 1.3502.

Si atraviesa las tres SMA, la parte inferior del canal encontrará soporte en 1.3470 aproximadamente.

El índice PMI de servicios publicado por ISM (Institut for Supply Management) ha caído 1.2 puntos en marzo, situándose en 51.4 frente a loas 52.6 de febrero. Este es el peor resultado registrado por el indicador en tres meses. La cifra ha decepcionado las previsiones del mercado, que esperaba un aumento a 52.7.

El componente de empleo del ISM no manufacturero ha subido a 48.5 desde 48, mientras que el índice de precios pagados ha retrocedido a 53.4 desde 58.6, su nivel más bajo en cuatro años.

Finalmente, el indicador de nuevos pedidos ha bajado a 54.4 desde 56.1, su peor resultado en tres meses.

Dólar reacción

El Índice del Dólar (DXY) ha caído con fuerza tras el dato, precipitándose de 104.65 a 104.41, nuevo mínimo de tres días.

- El AUD/USD frena su caída desde los máximos del 8 de marzo tras la publicación de las actas del RBA.

- Las actas mostraron que los riesgos para las perspectivas estaban más equilibrados y, en particular, no mencionaron la posibilidad de subir los tipos de interés.

- Los datos de EE.UU. mostraron un aumento de las nóminas acorde con la sólida racha de datos de empleo de EE.UU..

El AUD/USD cotiza ligeramente al alza en 0.6510 a mediados de semana, tras pivotar y detener temporalmente su caída generalizada de casi un mes desde los máximos de 0.6660 de principios de marzo.

El acontecimiento clave para el Dólar australiano fue la publicación el martes de las actas de la reunión de política monetaria del Banco de la Reserva de Australia (RBA) de marzo.

En las actas, se observó un cambio en el lenguaje al mencionar que la Junta no había considerado la opción de subir los tipos de interés.

En cuanto a la política monetaria, la idea central parecía ser que el Consejo estaba de acuerdo en que "era difícil descartar o aceptar futuros cambios en el tipo de interés", una afirmación que se repitió varias veces en las actas.

Se señaló que el equilibrio de los riesgos para las perspectivas había cambiado y era "un poco más parejo" que antes.

Según los analistas de Westpac, en las actas se aprecia un cambio de una visión ligeramente agresiva a una postura más "neutral".

En EE.UU., los datos publicados el miércoles mostraron que las nóminas privadas de ADP Employment Change registraron un aumento de 184.000 nuevos trabajadores que empezaron a trabajar en el mes de marzo, superando las expectativas de 148.000 de los analistas.

El mes anterior se revisó al alza, de 140.000 a 155.000. Los datos continuaron con la tendencia alcista del mercado laboral estadounidense, que probablemente sirva de soporte al Dólar estadounidense (USD) de cara al futuro.

Otros datos de Australia mostraron que los precios de la vivienda CoreLogic de marzo subieron un 0.6%, igualando la subida mensual de febrero, mientras que el indicador de inflación del Instituto de Melbourne se redujo al 3.8% interanual desde el 4.0% interanual.

El presidente del Banco de la Reserva Federal de Atlanta, Raphael Bostic, declaró el miércoles a la CNBC que prevé que el banco central estadounidense baje el tipo de interés oficial una sola vez este año.

Declaraciones destacadas

"La economía mantiene el fuerte impulso que ha tenido".

"Si hay algún debilitamiento, es a un nivel muy incremental".

"A largo plazo, la economía debe ralentizarse para alcanzar su potencial".

"Creo que aún se puede conseguir crecimiento y que la inflación siga bajando".

"Pero en ese entorno, la inflación bajaría mucho más despacio de lo esperado".

"En parte por eso he cambiado mi previsión, ya que la Fed tendría que ser más paciente de lo esperado".

"Sigo previendo un recorte de tipos este año".

"Vamos a tener que observar y esperar a ver cómo evolucionan las cosas".

"Si la economía evoluciona como espero, creo apropiado recortar los tipos en el cuarto trimestre de este año".

"Mi perspectiva ahora mismo es que la inflación bajará de forma incremental hasta 2024".

"Creo que no volveremos al objetivo del 2% de inflación hasta 2026".

"El camino va a estar lleno de baches, en los últimos meses la inflación no se ha movido mucho en relación a 2023".

"No tengo prisa por alterar la dinámica de la economía mientras la inflación se mueva hacia nuestra tasa objetivo".

"Dicho esto, si el empleo empieza a degradarse tendría que tenerlo en cuenta".

"Sin embargo, mis contactos no me dan ninguna preocupación sobre el empleo".

Reacción de los mercados

El Índice del Dólar estadounidense no reaccionó de inmediato a estos comentarios y perdió un 0.04% en la jornada, situándose en 104.70 puntos.

El USD/COP cotiza hoy miércoles 3 de abril en 3.830,23, perdiendo un 0.08% en el día.

El precio del Dólar estadounidense contra el Peso colombiano se ha desplomado desde un máximo diario de 3.839,17 a 3.803,50, su nivel más bajo en dos meses y medio, concretamente desde el 22 de enero.

El Peso colombiano espera las Nóminas no Agrícolas de EE.UU. y la inflación de Colombia

- El informe de empleo privado de ADP publicado hoy ha revelado que Estados Unidos generá 184.000 empleos en marzo, superando notablemente los 148.000 esperados por el mercado. Además, la cifra de febrero fue revisada al alza, elevándose a 155.000 empleos desde los 140.000 publicados hace un mes.

- Tras el buen dato de empleo de ADP, los operadores del USD/COP esperan ahora las cifras de Nóminas no Agrícolas de marzo para Estados Unidos. El mercado espera 200.000 nuevos puestos de trabajo frente a los 275.000 del mes anterior.

- La primera semana de abril finalizará con la publicación de los datos de inflación de Colombia del mes de marzo. En febrero, el IPC colombiano creció a un ritmo interanual del 7.74%, su nivel más bajo desde enero de 2022.

- La Libra se enfrenta a presiones por encima de 1.2580 debido a un sentimiento de cautela.

- El PMI manufacturero británicoseñaló expansión en marzo por primera vez en dos años.

- Los inversores consideran que el BoE iniciará el ciclo de bajadas de tipos en junio.

La Libra esterlina (GBP) lucha por extender su recuperación por encima de 1.2580 en la sesión del miércoles en Londres. La cautela de los participantes en el mercado ante los datos de las Nóminas no Agrícolas (NFP) de marzo en Estados Unidos ha contrarrestado el impacto positivo de la vuelta al crecimiento del PMI manufacturero del Reino Unido.

El PMI manufacturero del Reino Unido creció sorprendentemente en marzo tras 20 meses de contracción, impulsado por la optimista demanda interna de bienes de consumo. S&P Global/CIPS informó que el optimismo empresarial subió a su nivel más alto desde abril de 2023, con un 58% de los manufactureros esperando que su nivel de producción aumente en los próximos 12 meses. La agencia añadió: "La mejora del sentimiento reflejó señales de una demanda más fuerte, lanzamientos de nuevos productos, un mejor entorno comercial, oportunidades de exportación y esperanzas de que la situación de costes y suministros se acerque a condiciones normales."

Esta semana, el par GBP/USD se verá influido por los datos del mercado laboral estadounidense y las expectativas del mercado sobre cuándo empezará a reducir los tipos de interés el Banco de Inglaterra (BoE). Actualmente, las expectativas de los inversores de recortes de tipos se han adelantado a la reunión de política monetaria de junio, frente a la previsión anterior de agosto, después de que la inflación británica se suavizara más de lo esperado en febrero.

Resumen diario de los movimientos del mercado: La Libra esterlina sigue la estela del Dólar estadounidense

- La Libra esterlina se mueve ligeramente por debajo de 1.2600 frente al Dólar estadounidense (USD) a la espera de acontecimientos clave. Los inversores se centran en el discurso del presidente de la Reserva Federal, Jerome Powell, que se espera para las 16:10 GMT, y en los datos NFP de Estados Unidos, que se publicarán el viernes.

- El discurso del presidente de la Fed, Jerome Powell, podría dar más pistas sobre cuándo comenzará el banco central a reducir los tipos de interés. Actualmente, los inversores esperan que la Fed comience a reducir los costes de los préstamos a partir de la reunión de junio.

- Por otro lado, los datos de empleo ADP de EE.UU. de marzo han proporcionado cierto soporte al Dólar estadounidense. El ADP de EE.UU. mostró que los empleadores privados contrataron a 184.000 trabajadores, por encima de las expectativas de 148.000 y la lectura de febrero de 155.000, que fueron revisadas al alza desde 140.000. El Índice del Dólar estadounidense (DXY) encuentra un soporte cerca de 104.70 después de corregir desde máximos de cuatro meses por encima de ligeramente por encima de 105.00.

- El martes, el optimista PMI manufacturero S&P Global/CIPS de marzo sirvió de soporte al rebote de la Libra esterlina. La agencia informó que el PMI manufacturero volvió a la expansión tras 20 meses consecutivos de contracción. El PMI manufacturero subió a 50.3, por encima del umbral de 50.0, superando las expectativas y la lectura anterior de 49.9.

- Aparte de la fuerte recuperación del PMI manufacturero, los precios de la vivienda británica subieron un 1,6% en marzo, el ritmo más alto desde diciembre de 2022. La actividad en el sector inmobiliario ha repuntado a pesar de que el Banco de Inglaterra mantiene los tipos de interés en niveles más altos.

- La fuerte recuperación de los sectores manufacturero e inmobiliario sugiere que la recesión del segundo semestre de 2023 fue probablemente poco profunda y que la economía ha vuelto a crecer. En tal caso, el BoE podría lograr el llamado "aterrizaje suave", una situación en la que una economía consigue controlar la inflación sin desencadenar una recesión.

- De cara al futuro, los inversores se centrarán en los datos definitivos del PMI de servicios S&P Global/CIPS de marzo, que se publicarán el jueves. Se prevé que el PMI de servicios se mantenga sin cambios con respecto a su lectura preliminar de 53.4.

Análisis técnico: La Libra esterlina lucha por extender su recuperación por encima de 1.2580

La Libra esterlina se enfrenta a la presión de las ventas mientras pone a prueba la ruptura de la consolidación de la semana pasada formada en un rango entre 1.2575 y 1.2668. El Cable lucha por mantenerse por encima de la media móvil exponencial (EMA) de 200 días, que cotiza en torno a 1.2570.

En un marco temporal más amplio, el soporte horizontal desde el mínimo del 8 de diciembre en 1.2500 proporcionaría más amortiguación a la Libra esterlina. Mientras tanto, se espera que las subidas sigan siendo limitadas cerca de un máximo de ocho meses en torno a 1.2900.

El índice de fuerza relativa (RSI) de 14 periodos cae por debajo de 40.00 puntos. Si se mantiene por debajo de este nivel, se activará el impulso bajista.

Preguntas frecuentes sobre el empleo

¿Cómo afectan los niveles de empleo a las divisas?

Las condiciones del mercado laboral son un elemento clave para evaluar la salud de una economía y, por lo tanto, un factor clave para la valoración de las divisas. Un alto nivel de empleo, o un bajo nivel de desempleo, tiene implicaciones positivas para el gasto de los consumidores y, por tanto, para el crecimiento económico, lo que impulsa el valor de la moneda local. Por otra parte, un mercado laboral muy ajustado -situación en la que hay escasez de trabajadores para cubrir los puestos vacantes- también puede tener implicaciones en los niveles de inflación y, por tanto, en la política monetaria, ya que una oferta de mano de obra baja y una demanda alta conducen a unos salarios más altos.

¿Por qué es importante el crecimiento salarial?

El ritmo al que crecen los salarios en una economía es clave para los responsables políticos. Un crecimiento salarial elevado significa que los hogares disponen de más dinero para gastar, lo que suele traducirse en subidas de precios de los bienes de consumo. A diferencia de otras fuentes de inflación más volátiles, como los precios de la energía, el crecimiento salarial se considera un componente clave de la inflación subyacente y persistente, ya que es improbable que los aumentos salariales se deshagan. Los bancos centrales de todo el mundo prestan mucha atención a los datos de crecimiento salarial a la hora de decidir su política monetaria.

¿Cuánto les importa el empleo a los bancos centrales?

El peso que cada banco central asigna a las condiciones del mercado laboral depende de sus objetivos. Algunos bancos centrales tienen mandatos explícitamente relacionados con el mercado laboral más allá de controlar los niveles de inflación. La Reserva Federal de Estados Unidos (Fed), por ejemplo, tiene el doble mandato de promover el máximo empleo y unos precios estables. Mientras tanto, el único mandato del Banco Central Europeo (BCE) es mantener la inflación bajo control. Aún así, y a pesar de los mandatos que tengan, las condiciones del mercado laboral son un factor importante para las autoridades dada su importancia como indicador de la salud de la economía y su relación directa con la inflación.

- El precio del Oro retrocede desde 2.285$ por el optimismo del ADP empleo estadounidense.

- Los responsables de la Fed no ven urgencia en recortar los tipos.

- Los inversores esperan el PMI de servicios y el discurso de Powell de la Fed.

El precio del Oro (XAU/USD) cae tras actualizar máximos históricos cerca de los 2.290$ en la última sesión europea del miércoles por los múltiples vientos favorables. La demanda a corto plazo del metal precioso sigue siendo optimista debido al agravamiento de las tensiones geopolíticas en las regiones de Europa del Este y Oriente Medio. La escalada de las tensiones geopolíticas ha incrementado la demanda de activos refugio, lo que ha dado fuerza a los lingotes. Esto está contrarrestando el impacto del aumento del rendimiento de los bonos y la disminución de las expectativas de recorte de tipos de la Reserva Federal (Fed) para la reunión de junio.

El rendimiento de los bonos del Tesoro estadounidense a 10 años sube al 4.37%, ya que los responsables de la Fed no ven la necesidad de apresurarse a recortar los tipos debido a la solidez de las perspectivas económicas y la rigidez del mercado laboral. La presidenta de la Fed de Cleveland, Loretta Mester, "creo que el mayor riesgo sería empezar a reducir el tipo de los fondos demasiado pronto". El giro de la Fed hacia los recortes de tipos podría tensar aún más el mercado laboral, lo que acabaría por aumentar el crecimiento de los salarios y reactivar la inflación. En general, el aumento del rendimiento de los bonos merma el atractivo del Oro, ya que incrementa el coste de oportunidad de mantener inversiones en este último.

Esta semana, el acontecimiento principal serán los datos de las Nóminas no Agrícolas (NFP) de Estados Unidos, que se publicarán el viernes. Los datos del mercado laboral influirán en las expectativas del mercado sobre los recortes de tipos de la Fed en junio.

Resumen diario de los movimientos del mercado: El precio del Oro sube correctamente mientras el Dólar estadounidense encuentra soporte

- El precio del Oro sigue subiendo mientras las tensiones geopolíticas refuerzan la oferta de refugio seguro y el Dólar estadounidense corrige desde nuevos máximos de cuatro meses. El aumento de las tensiones geopolíticas lleva a los inversores hacia activos refugio como el Oro.

- En el este de Europa, los continuos ataques con drones desde Ucrania contra refinerías de petróleo rusas han provocado una nueva escalada de las tensiones entre Moscú y Kiev. El presidente estadounidense, Joe Biden, criticó el hecho de que Ucrania atacara la infraestructura petrolera rusa, ya que podría tener consecuencias drásticas para los precios mundiales del petróleo.

- En Oriente Medio, Irán promete tomar represalias por la muerte de sus altos mandos en un ataque del ejército israelí a la embajada iraní en Damasco. Esto ha agudizado los temores a una entrada directa de Irán en las tensiones entre Israel y Palestina. Además, la muerte de siete cooperantes en Gaza el martes tras un ataque israelí también ha elevado las tensiones entre Israel y algunos de sus principales aliados en Occidente.

- Mientras tanto, el Índice del Dólar estadounidense (DXY) encuentra soporte cerca de 104.70 después de que el ADP de EE.UU. haya informado de una sólida contratación por parte de los empleadores privados en marzo. se contrataron 184.000 personas en busca de empleo frente a las expectativas de 148.000 y la lectura de febrero de 155.000, que se revisó al alza desde 140.000.

- Más temprano, el Dólar estadounidense corrigió a pesar de que los responsables de la Reserva Federal parecen inclinarse por retrasar los recortes de los tipos de interés hasta más allá de junio. El martes hablaron la presidenta de la Fed de Cleveland, Loretta Mester, y la presidenta de la Fed de San Francisco, Mary Daly. Ambas sugirieron que la Fed ve más riesgo en recortar los tipos de interés demasiado pronto. Con unos mercados laborales y un crecimiento económico ambos muy sólidos, no necesitamos correr ese riesgo", añadió Mester, de la Fed, que ve "razonables" tres recortes de tipos este año.

- De cara al futuro, los inversores se centrarán en el discurso del presidente de la Fed, Jerome Powell, y en los datos del PMI de servicios ISM de marzo. Se espera que Powell dé pistas sobre cuándo el banco central pasará a recortar los tipos. Se espera que el ISM informe que el PMI de servicios subió modestamente a 52.7 desde 52.6 en febrero.

Análisis técnico: El precio del Oro cae ligeramente desde los nuevos máximos de su vida cerca de los 2.290$

El metal precioso marca un nuevo máximo histórico cerca de 2.290$ tras superar el máximo del martes de 2.275$. Sin embargo, el metal amarillo lucha por continuar su racha de seis días de ganancias, ya que los osciladores de Momentum se han vuelto extremadamente sobrecomprados. El índice de fuerza relativa (RSI) de 14 periodos prueba los 80.00.

La demanda a corto plazo es fuerte, ya que el RSI ha oscilado en el rango alcista de 60.00-80.00 durante más de un mes, lo que lo convierte en un candidato a "comprar en caídas".

Todas las medias móviles exponenciales (EMA) de corto a largo plazo tienen pendiente ascendente, lo que sugiere una fuerte demanda a corto plazo. A la baja, el máximo del 21 de marzo en 2.223$ será una zona de soporte importante para los alcistas del precio del Oro.

Preguntas frecuentes sobre el Dólar neozelandés

¿Qué factores determinan la cotización del Dólar neozelandés?

El Dólar neozelandés (NZD), también conocido como kiwi, es una divisa muy conocida entre los inversores. Su valor viene determinado en gran medida por la salud de la economía neozelandesa y la política del banco central del país. Sin embargo, existen algunas particularidades que también pueden hacer que el NZD se mueva. La evolución de la economía china tiende a mover el Kiwi porque China es el mayor socio comercial de Nueva Zelanda. Las malas noticias para la economía china probablemente se traduzcan en menos exportaciones neozelandesas al país, lo que afectará a la economía y, por tanto, a su divisa. Otro factor que mueve al NZD son los precios de los productos lácteos, ya que la industria láctea es la principal exportación de Nueva Zelanda. Los altos precios de los productos lácteos impulsan los ingresos de exportación, contribuyendo positivamente a la economía y, por tanto, al NZD.

¿Cómo afectan al Dólar neozelandés las decisiones del RBNZ?

El Banco de la Reserva de Nueva Zelanda (RBNZ) aspira a alcanzar y mantener una tasa de inflación de entre el 1% y el 3% a medio plazo, con el objetivo de mantenerla cerca del punto medio del 2%. Para ello, el banco fija un nivel adecuado de tipos de interés. Cuando la inflación es demasiado alta, el RBNZ sube los tipos de interés para enfriar la economía, pero la medida también hará subir el rendimiento de los bonos, aumentando el atractivo de los inversores para invertir en el país e impulsando así al NZD. Por el contrario, unos tipos de interés más bajos tienden a debilitar el NZD. El llamado diferencial de tipos, o cómo son o se espera que sean los tipos en Nueva Zelanda en comparación con los fijados por la Reserva Federal de EE.UU., también puede desempeñar un papel clave en el movimiento del par NZD/USD.

¿Cómo influyen los datos económicos en el valor del Dólar neozelandés?

La publicación de datos macroeconómicos en Nueva Zelanda es clave para evaluar el estado de la economía y puede influir en la valoración del Dólar neozelandés (NZD). Una economía fuerte, basada en un elevado crecimiento económico, un bajo desempleo y una elevada confianza es buena para el NZD. Un alto crecimiento económico atrae la inversión extranjera y puede animar al Banco de la Reserva de Nueva Zelanda a aumentar los tipos de interés, si esta fortaleza económica viene acompañada de una inflación elevada. Por el contrario, si los datos económicos son débiles, es probable que el NZD se deprecie.

¿Cómo afecta el sentimiento de riesgo general al Dólar neozelandés?

El Dólar neozelandés (NZD) tiende a fortalecerse durante los periodos de apetito por el riesgo, o cuando los inversores perciben que los riesgos generales del mercado son bajos y se muestran optimistas sobre el crecimiento. Esto suele traducirse en unas perspectivas más favorables para las materias primas y las denominadas "divisas de materias primas", como el kiwi. Por el contrario, el NZD tiende a debilitarse en momentos de turbulencias en los mercados o de incertidumbre económica, ya que los inversores tienden a vender los activos de mayor riesgo y huyen a los refugios más estables.

El informe de empleo privado de Estados Unidos publicado por Automatic Data Processing (ADP) ha revelado que se crearon 184.000 puestos de trabajo en el mes de marzo, muy por encima de los 148.000 esperados por el mercado. El buen dato se ha visto reforzado por la actualización al alza de la cifra de febrero, que ha subido a 155.000 desde los 140.000 empleos publicados hace un mes.