- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El GBP/USD cayó un 0,7% el lunes, retrocediendo por debajo de 1.2700.

- La falta de datos del Reino Unido dejó al Dólar estadounidense en el centro de atención.

- Los datos del PMI de EE.UU. fueron mejores de lo esperado, pero aún por debajo del nivel de contracción.

El GBP/USD retrocedió por debajo de la zona de 1.2700 el lunes, comenzando la nueva semana de negociación al romper una racha de tres días de ganancias y manteniendo al Cable en el lado bajo de la media móvil exponencial (EMA) de 200 días. La agenda de datos estaba vacía en el lado del Reino Unido, dejando a los mercados agitados después de que las cifras del índice de gerentes de compras (PMI) de EE.UU. subieran, pero aún permanecieran en territorio de contracción por debajo de 50.0.

Otra semana de Nóminas no Agrícolas (NFP) de EE.UU. está en marcha, y el calendario económico está lleno de muchas cifras previas de empleo de EE.UU. en la antesala del informe de adiciones de empleo del viernes. Las publicaciones de datos del Reino Unido son limitadas esta semana, aunque el gobernador del Banco de Inglaterra (BoE), Andrew Bailey, hará una aparición el miércoles a través de una entrevista pregrabada en un evento organizado por el Financial Times.

Las cifras del PMI manufacturero del ISM de EE.UU. aumentaron en noviembre, subiendo a un máximo de cinco meses de 48.4 frente al 46.5 anterior, superando la previsión de 47.5. A pesar del aumento en los resultados de la encuesta de expectativas empresariales, el indicador aún está atrapado en territorio de contracción por debajo de 50.0, lo que implica que la mayoría de los operadores comerciales aún ven disminuciones en la actividad general en los próximos meses.

Pronóstico del precio del GBP/USD

Las caídas del lunes arrastraron al GBP/USD de nuevo por debajo de la zona de 1.2700, manteniendo la acción del precio en el lado bajista de la EMA de 200 días, que aún se está volviendo hacia territorio bajista cerca de 1.2800. El Cable capturó un rebote a corto plazo desde mínimos de varios meses después de caer a 1.2500, pero el impulso alcista sigue siendo limitado.

Gráfico diario del GBP/USD

La Libra esterlina FAQs

La Libra esterlina (GBP) es la moneda más antigua del mundo (886 d. C.) y la moneda oficial del Reino Unido. Es la cuarta unidad de cambio de divisas (FX) más comercializada en el mundo, representando el 12% de todas las transacciones, con un promedio de 630 mil millones de $ al día, según datos de 2022. Sus pares comerciales clave son GBP/USD, que representa el 11% de FX, GBP/JPY (3%) y EUR/GBP (2%). La Libra esterlina es emitida por el Banco de Inglaterra (BoE).

El factor más importante que influye en el valor de la Libra esterlina es la política monetaria decidida por el Banco de Inglaterra. El Banco de Inglaterra basa sus decisiones en si ha logrado su objetivo principal de "estabilidad de precios": una tasa de inflación constante de alrededor del 2%. Su principal herramienta para lograrlo es el ajuste de los tipos de interés. Cuando la inflación es demasiado alta, el Banco de Inglaterra intentará controlarla subiendo los tipos de interés, lo que encarece el acceso al crédito para las personas y las empresas. Esto es generalmente positivo para la libra esterlina, ya que los tipos de interés más altos hacen del Reino Unido un lugar más atractivo para que los inversores globales inviertan su dinero. Cuando la inflación cae demasiado es una señal de que el crecimiento económico se está desacelerando. En este escenario, el Banco de Inglaterra considerará bajar los tipos de interés para abaratar el crédito, de modo que las empresas se endeudarán más para invertir en proyectos que generen crecimiento.

Los datos publicados miden la salud de la economía y pueden afectar el valor de la libra esterlina. Indicadores como el PIB, los PMI de manufactura y servicios y el empleo pueden influir en la dirección de la Libra esterlina.

Otro dato importante que se publica y afecta a la Libra esterlina es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un período determinado. Si un país produce productos de exportación muy demandados, su moneda se beneficiará exclusivamente de la demanda adicional creada por los compradores extranjeros que buscan comprar esos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una moneda y viceversa en el caso de un saldo negativo

- NZD/JPY cayó un 0,79% el lunes, cotizando cerca de 88,05.

- Después de romper un rango la semana pasada, los bajistas empujaron al NZD/JPY hacia abajo, hacia 88,00.

- Los indicadores continúan perdiendo terreno pero se acercan a condiciones de sobreventa que podrían desencadenar un período de consolidación.

El NZD/JPY cayó un 0,79% a 88,05 el lunes, después de romper un claro rango lateral la semana pasada. El Índice de Fuerza Relativa (RSI) y el indicador de Convergencia/Divergencia de la Media Móvil (MACD) están perdiendo terreno y confirman la presión de venta, y la perspectiva ahora es bajista, al menos a corto plazo.

En ese sentido, el RSI está en el área de sobreventa, señalando una creciente presión de venta, mientras que el MACD también indica que el impulso bajista está aumentando. El RSI sugiere condiciones de sobreventa, lo que podría desencadenar una consolidación, pero la continua caída de los indicadores indica que la tendencia bajista probablemente persista. En caso de que el cruce corrija al alza, los alcistas podrían intentar recuperar el área de 89,00, y si tienen suerte, podrían extender una recuperación a 90,00. A la baja, la tracción de venta es lo suficientemente fuerte como para seguir empujando al par hacia el rango de 85,00-86,00 si los compradores no intervienen.

Gráfico diario del NZD/JPY

- El EUR/AUD sigue presionado por debajo de las SMAs de 50, 100 y 200 días, manteniéndose por encima de 1.6200 durante cuatro días consecutivos.

- Una ruptura por encima de 1.6252 podría apuntar a 1.6300, con 1.6372 (confluencia de SMA) como la próxima zona de resistencia.

- El riesgo a la baja sigue intacto, con soporte visto en 1.6159 y soporte principal en 1.5966 si el par cae por debajo de 1.6200.

El par EUR/AUD sigue presionado, aunque los compradores recortaron algunas de sus pérdidas anteriores con el par alcanzando un mínimo diario de 1.6159. Al momento de escribir, el par cruzado cotiza en 1.6216, con una caída de solo 0,12%.

Pronóstico del precio del EUR/AUD: Perspectiva técnica

El EUR/AUD se consolida por encima de 1.6200 por cuarto día consecutivo, y a pesar de cotizar por debajo de las medias móviles simples (SMAs) de 50, 100 y 200 días, el par tiene un sesgo neutral.

Si el EUR/AUD supera la SMA de 50 días de 1.6252, los compradores podrían desafiar la cifra de 1.6300. Una ruptura de este último expondrá la confluencia de las SMAs de 100 y 200 días en 1.6372 antes de apuntar hacia 1.6400.

Por otro lado, la postura restrictiva de la política monetaria del RBA favorece la baja del EUR/AUD. Por lo tanto, si el EUR/AUD cae por debajo de 1.6200, el primer soporte sería un mínimo del 2 de diciembre de 1.6159. En una mayor debilidad, la próxima parada sería el soporte principal en el mínimo del 22 de noviembre de 1.5966.

Gráfico de precios del EUR/AUD – Diario

Euro PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Euro (EUR) frente a las principales monedas hoy. Euro fue la divisa más fuerte frente al Euro.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.00% | -0.00% | 0.00% | -0.01% | -0.03% | -0.05% | 0.00% | |

| EUR | -0.00% | -0.01% | -0.02% | -0.01% | -0.03% | -0.05% | 0.00% | |

| GBP | 0.00% | 0.00% | 0.02% | -0.01% | -0.03% | -0.04% | 0.02% | |

| JPY | 0.00% | 0.02% | -0.02% | -0.02% | -0.05% | -0.07% | -0.00% | |

| CAD | 0.01% | 0.00% | 0.01% | 0.02% | -0.02% | -0.03% | 0.03% | |

| AUD | 0.03% | 0.03% | 0.03% | 0.05% | 0.02% | -0.02% | 0.05% | |

| NZD | 0.05% | 0.05% | 0.04% | 0.07% | 0.03% | 0.02% | 0.06% | |

| CHF | -0.00% | 0.00% | -0.02% | 0.00% | -0.03% | -0.05% | -0.06% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Euro de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el EUR (base)/USD (cotización).

- El Dow Jones retrocede un 0.23% al inicio de la semana.

- El Nasdaq 100 gana un 1.08% en el día.

- El S&P 500 sube un 0.26% y registra un nuevo máximo histórico en 6.049.

El Dow Jones registra una caída de un 0.23% después de las celebraciones por el Día de Acción de Gracias y datos económicos clave en Estados Unidos.

El Promedio Industrial Dow Jones inició la jornada en 44.827, en tanto que el índice tecnológico Nasdaq 100 comenzó las negociaciones en 20.863. El S&P 500 abrió en 6.018, llegando a un nuevo máximo histórico el día de hoy.

Amgen y Verizon mantienen al Dow Jones en zona negativa

El Promedio Industrial Dow Jones cotiza al momento de escribir en 44.835, cayendo un 0.23%, visitando mínimos del 28 de noviembre en 44.702.

La compañía farmacéutica Amgen (AMGN) lidera las pérdidas en el índice, retrocediendo un 1.83%, llegando a mínimos del 26 de noviembre en 276.96$. Por otro lado, Verizon (VZ) cae un 1.27%, alcanzando niveles no vistos desde el 25 de noviembre en 43.76$.

Las acciones de Super Micro Computer impulsan las ganancias en el Nasdaq 100

El índice tecnológico Nasdaq 100 repunta un 1.10% en la jornada del lunes, operando actualmente en 21.203, acercándose a su máximo histórico en 21.229.

Los títulos de Super Micro Computer (SMCI) se disparan un 28.68% el día de hoy, cotizando actualmente en 42.00$ tras darse a conocer que un comité independiente no encontró evidencia de fraude contable, recomendando la contratación de un nuevo director financiero. En sintonía con la perspectiva alcista, los valores de Lam Research Corporation (LRCX) suben un 6.27%, llegando a máximos no vistos desde el 8 de noviembre en 78.86$, firmando su segunda sesión consecutiva al alza.

El S&P 500 inicia la semana estableciendo nuevos máximos históricos

El índice S&P 500 registra su tercera semana consecutiva con ganancias, marcando nuevos máximos históricos en 6.054, en medio de las declaraciones de miembros de la Fed.

Christopher Waller, miembro de la Junta de Gobernadores de la Reserva Federal, señaló en su discurso del día de hoy que no está muy entusiasmado con el reciente aumento en las cifras de la inflación general, aunque apoya un recorte de tipos de interés en diciembre. En este contexto, la herramienta FedWatch muestra un 74.7% de situar la tasa de interés en un rango entre 4.25% y 4.50% para la reunión del 18 de diciembre, mientras que un 25.3% la ubican en un rango entre 4.50% y 4.74%.

Los inversionistas estarán atentos al informe de empleo ADP, a publicarse el miércoles. El consenso del mercado espera una disminución a 150.000 posiciones en noviembre desde 233.000 registradas en octubre.

Análisis técnico del Dow Jones

El Dow Jones estableció una resistencia de corto plazo, dada por el máximo histórico 29 de noviembre en 45.071. El primer soporte lo observamos en 42.850, mínimo del 19 de noviembre. La siguiente zona de soporte clave se encuentra en 41.641, punto pivote del 4 de noviembre.

Gráfico de 4 horas del Dow Jones

El Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- El NZD/USD cayó un 0,69% el lunes para operar cerca de 0.5885.

- Los alcistas no lograron asegurar la SMA de 20 días después de romper por encima de ella, arriesgando el sesgo alcista.

- Los indicadores retrocedieron y podrían seguir perdiendo terreno si no aseguran la SMA de 20 días.

El par NZD/USD extendió su debilidad desde un nuevo máximo mensual registrado la semana anterior. En la sesión del lunes, el NZD/USD cayó un 0,69% a 0.5885. Los alcistas no lograron asegurar la Media Móvil Simple (SMA) de 20 días después de romper por encima de ella, arriesgando el sesgo alcista.

El análisis técnico del par NZD/USD indica un rango lateral, con el Índice de Fuerza Relativa (RSI) en 46, lo que sugiere una creciente presión de venta, mientras que el Indicador de Convergencia/Divergencia de Medias Móviles (MACD) está plano y verde, indicando una presión de compra plana. En general, la perspectiva es mixta, con niveles de soporte en 0.5850, 0.5800 y 0.5750, y niveles de resistencia en 0.5900, 0.5950 y 0.6000.

Los indicadores técnicos para el par NZD/USD han retrocedido, señalando un posible cambio en el impulso. Mientras el par se mantenga dentro de un rango, la incapacidad de los alcistas para mantenerse por encima de la SMA de 20 días representa un riesgo para el sesgo alcista. Los operadores deben monitorear los niveles mencionados, ya que una pérdida del área de 0.5850 podría indicar una continuación de la tendencia bajista.

NZD/USD gráfico diario

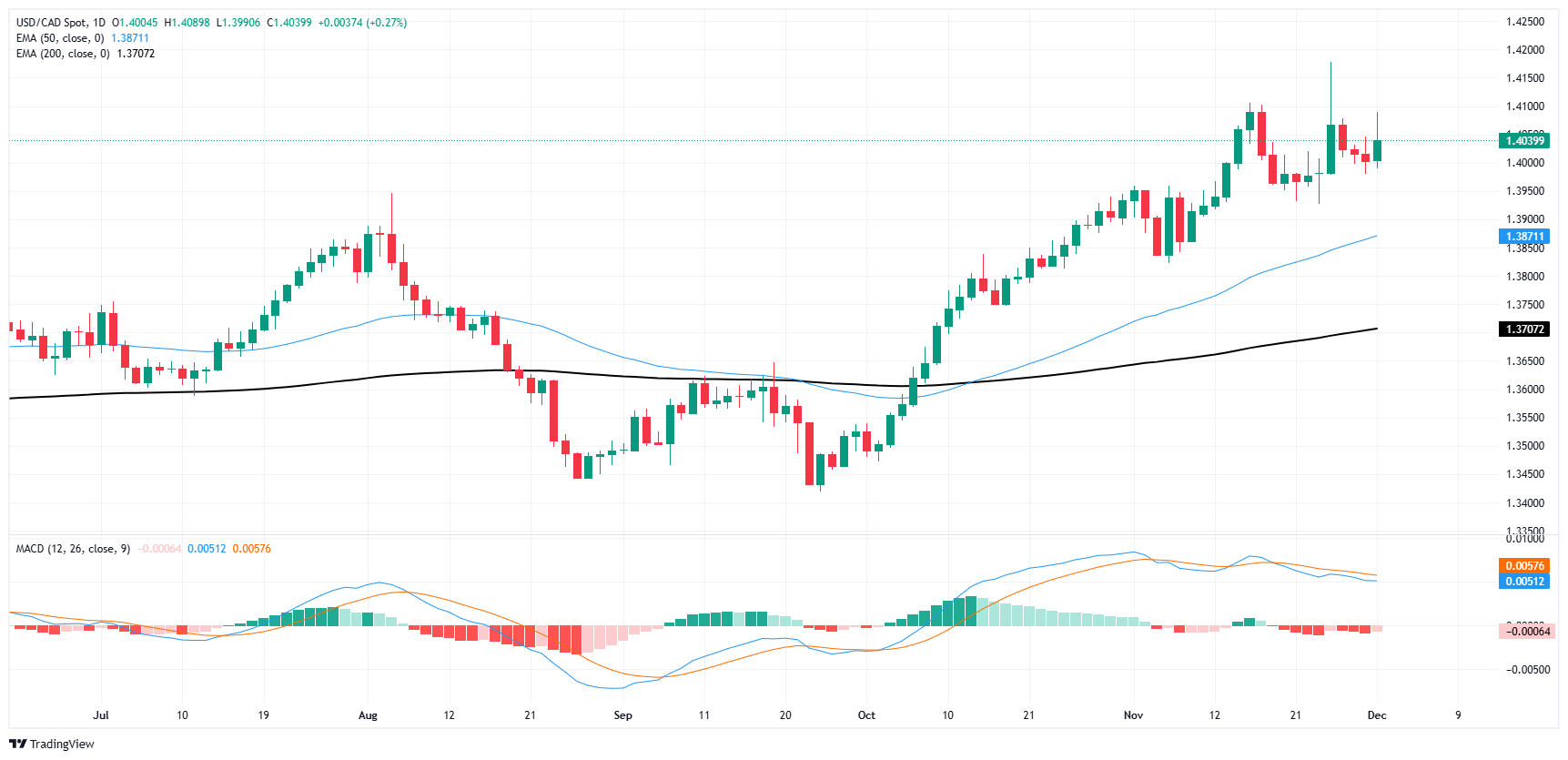

- El Dólar canadiense perdió 0,4% para comenzar la semana de negociación.

- Canadá vio una cifra mejor de lo esperado en los datos del PMI.

- A pesar de los datos positivos, el CAD sigue luchando.

El Dólar canadiense (CAD) retrocedió otras cuatro décimas de un por ciento frente al Dólar el lunes. Los operadores del CAD empujaron a la baja al Dólar canadiense frente al Dólar estadounidense a pesar de un aumento en las cifras del Índice de Gerentes de Compras (PMI) de Canadá para noviembre, ya que los inversores pivotan para centrarse en los datos laborales de EE.UU. de esta semana, que culminarán con otro informe de Nóminas no Agrícolas (NFP) el viernes.

El PMI manufacturero de S&P Global de Canadá para noviembre superó las expectativas, registrando un máximo de casi dos años. Sin embargo, el repunte en los datos de manufactura ha hecho poco para frenar la ola de informes económicos mediocres de Canadá en las últimas semanas, y los mercados en general se encogieron de hombros ante la cifra aislada.

Resumen diario de los mercados: El PMI canadiense alcanza un máximo de 21 meses y genera poco interés en el CAD

- El Dólar canadiense perdió 0,4% frente al Dólar, manteniendo al USD/CAD por encima de 1.4000.

- Las cifras del PMI de Canadá para noviembre subieron a un máximo de 21 meses de 52.0, superando la caída prevista a 50.8 desde el 51.1 de octubre.

- A pesar de los resultados positivos de la encuesta de actividad empresarial, el CAD aún perdió peso frente al Dólar estadounidense, retrocediendo a mínimos familiares.

- Los mercados en general se preparan para una semana llena de datos previos laborales de EE.UU. antes del informe de NFP de EE.UU. del viernes.

- Los datos laborales y salariales de Canadá también programados para el viernes serán eclipsados por las cifras de empleo de EE.UU.

Pronóstico del precio del Dólar canadiense

Con el Dólar canadiense (CAD) continuando su caída hacia el lado bajo, el USD/CAD ha sido empujado de nuevo a máximos a corto plazo. El par Dólar canadiense-Dólar estadounidense está encontrando soporte intradía justo al norte del nivel de 1.4000, rompiendo una racha de tres días de ganancias que vio al CAD ganar comparativamente poco terreno.

Gráfico diario USD/CAD

El Dólar canadiense FAQs

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

El miembro de la Junta de Gobernadores de la Reserva Federal (Fed), Christopher Waller, señaló el lunes que, aunque no está muy entusiasmado con el reciente aumento en las cifras de inflación general, el Gobernador Waller reiteró que no ve razón para cambiar su postura de manera significativa como resultado. El Gobernador de la Fed lanzó una crítica a los mercados que han estado extraordinariamente nerviosos con respecto a los datos de inflación de un mes a otro, diciendo que no ve razón para 'sobrerreaccionar' a las cifras de inflación a corto plazo.

Aspectos destacados

Me inclino por apoyar un recorte en diciembre.

Aún queda camino por recorrer para reducir la tasa de política a neutral, se espera que los recortes de tasas continúen durante el próximo año.

La política monetaria sigue siendo significativamente restrictiva.

La dirección de la tasa de política a mediano plazo es claramente a la baja.

Los datos recientes han generado preocupaciones de que el progreso de la inflación se está estancando significativamente por encima del 2%.

Estoy menos satisfecho con el repunte de la inflación, pero no quiero sobrerreaccionar.

El mercado laboral finalmente está en equilibrio, deberíamos apuntar a mantenerlo así.

El marco de objetivo de inflación promedio era muy retrospectivo y explotó muy rápidamente.

- El precio del oro cae presionado por las amenazas arancelarias de Trump contra las naciones BRICS y el aumento de los rendimientos de los bonos estadounidenses.

- El PMI manufacturero del ISM de EE.UU. alcanza un máximo de seis meses, contribuyendo a un Dólar más fuerte y limitando las ganancias del Oro.

- Señales mixtas de los funcionarios de la Fed sobre recortes de tasas mantienen cautelosos a los mercados; se observa de cerca la reunión del FOMC de diciembre.

Los precios del oro caen al comenzar el último mes del año. Bajan, lastrados por un Dólar estadounidense fuerte patrocinado por la dura retórica de Trump sobre los países BRICS y cierta relajación de las tensiones geopolíticas. El XAU/USD cotiza a 2.635$, con una caída del 0.58%.

El metal dorado extendió sus pérdidas después de que Trump advirtiera a los países BRICS que alejarse del Dólar podría hacer que enfrenten aranceles del 100% "y deberían esperar decir adiós a vender en la maravillosa economía estadounidense", agregó.

Una vez que comenzó la sesión asiática del lunes, el XAU/USD cayó a un mínimo diario de 2.621$ antes de recuperar algo de terreno, pero el salto en los rendimientos de los bonos del Tesoro de EE.UU. y el Índice del Dólar estadounidense (DXY) limitaron el avance del Oro.

En cuanto a los datos, la agenda económica de EE.UU. incluyó la publicación del PMI manufacturero del ISM de noviembre, que subió a su lectura más alta desde junio. Anteriormente, S&P Global anunció que la actividad manufacturera en Estados Unidos (EE.UU.) mejoró, lo que indica que la economía sigue siendo robusta.

Después de los datos, el GDP Now de la Fed de Atlanta para el cuarto trimestre de 2024 subió de 2.69% a 3.16% después de la publicación de los datos del ISM.

El presidente de la Fed de Atlanta, Raphael Bostic, cruzó las líneas. Bostic declaró que está indeciso sobre si es necesario un recorte este mes, pero cree que las tasas de interés deberían seguir bajando en los próximos meses. Dijo que las tasas deberían estar en un nivel razonable que "ni estimule ni restrinja la actividad económica", y agregó que mantiene sus opciones abiertas.

Mientras tanto, la herramienta FedWatch de CME muestra que las probabilidades de un recorte de tasas de 25 puntos básicos se sitúan en 63%, por debajo del 66% del viernes pasado. Esto sugiere que la reunión del 17-18 de diciembre estaría en vivo.

En cuanto a la geopolítica, los funcionarios estadounidenses están preocupados de que el alto el fuego en el Líbano pueda desmoronarse, según Axios. La Casa Blanca está preocupada de que el frágil alto el fuego en el Líbano pueda desmoronarse después de que Israel y Hezbollah intercambiaran disparos en los últimos días.

Esta semana, la agenda económica de EE.UU. incluirá a los oradores de la Fed, incluido el presidente Jerome Powell, las ofertas de empleo JOLTs de octubre, las encuestas de PMI de servicios de S&P e ISM, y las cifras de nóminas no agrícolas.

Resumen diario de los mercados: El precio del oro se ve afectado por el aumento de los rendimientos reales de EE.UU.

- Los precios del oro caen mientras los rendimientos reales de EE.UU. subieron un punto y medio básico a 1.936%.

- El rendimiento del bono del Tesoro estadounidense a 10 años subió casi dos puntos básicos a 4.196%.

- El Índice del Dólar estadounidense (DXY), que sigue el desempeño del Dólar frente a seis divisas, subió un 0.63% a 106.44 en el día.

- El PMI manufacturero del ISM en noviembre subió de 46.5 a 48.4, superando las previsiones de 47.5. El PMI manufacturero de S&P Global para el mismo período aumentó de 48.5 a 49.7, por encima del 48.8 esperado por el consenso.

- Los funcionarios de la Fed parecían convencidos de que se necesita una mayor flexibilización y podrían recortar las tasas en la reunión de diciembre. Sin embargo, adoptaron una postura más cautelosa, abriendo la puerta a una pausa en el ciclo de flexibilización.

- Los datos de la Junta de Comercio de Chicago, a través del contrato de futuros de la tasa de fondos federales de diciembre, muestran que los inversores estiman una flexibilización de 24 pb por parte de la Fed para finales de 2024.

Perspectiva técnica: El precio del oro retrocede más profundamente por debajo de la SMA de 50 días

La tendencia alcista del oro sigue intacta, aunque los compradores no pudieron despejar decisivamente la media móvil simple (SMA) de 50 días de 2.669$. Se avecina una mayor consolidación, como lo muestra el índice de fuerza relativa (RSI) que se mantiene alrededor de la línea neutral de 50.

Dicho esto, si el XAU/USD despejara la SMA de 50 días, se expondrían niveles clave de resistencia, como 2.700$, la cifra de 2.750$ y el máximo histórico de 2.790$. Por otro lado, si los vendedores arrastran el metal sin rendimiento por debajo de 2.600$, podrían apuntar a la SMA de 100 días antes del mínimo del 14 de noviembre de 2.536$.

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

- El AUD/USD cayó un 0,93% a 0,6453 el lunes.

- El Aussie sigue presionado por las preocupaciones de la guerra comercial entre EE.UU. y China y la fortaleza del USD.

- Los datos sólidos de EE.UU. también han ayudado al USD durante la sesión.

El par AUD/USD abrió la semana con una nota negativa, cayendo un 0,93% a 0,6455 en la sesión del lunes, rompiendo una racha ganadora de tres días. Este cambio en el sentimiento puede atribuirse a la perspectiva fundamental que se deteriora en el mercado debido a la tensión geopolítica y las incertidumbres económicas que pesan sobre la confianza de los inversores.

Las amenazas del presidente electo de EE.UU., Donald Trump, contra los países interesados en usar la moneda BRICS imponiendo aranceles han aumentado los temores de una guerra comercial entre EE.UU. y China y han vuelto agrio el sentimiento del mercado. En cuanto a los datos, los datos del PMI del ISM de EE.UU. también han impulsado el aumento del USD.

Resumen diario de los mercados: El Dólar australiano se debilita frente al USD, los mercados digieren los datos de EE.UU.

- El PMI manufacturero del ISM subió a 48,4 en noviembre desde 46,5 en octubre, señalando una contracción más suave en el sector manufacturero.

- El índice de empleo subió a 48,1 desde 44,4, indicando una ligera mejora en la actividad de contratación.

- El índice de precios pagados cayó a 50,3 desde 54,8, reflejando una moderación en las presiones de costos de insumos.

Perspectiva técnica del AUD/USD: El alza sigue limitada por debajo de la SMA de 20 días

El par AUD/USD rompió una racha ganadora de tres días el jueves, siendo rechazado por la SMA de 20 días. Aunque el par ha recuperado algo de terreno, mientras no conquiste este nivel, el alza será limitada. El indicador RSI sigue por debajo del nivel neutral de 50, mientras que el MACD también es negativo, ambos sugiriendo que la presión bajista sigue intacta.

El Dólar australiano FAQs

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.

El Banco de la Reserva de Australia (RBA) influye en el Dólar australiano (AUD) fijando el nivel de los tipos de interés que los bancos australianos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés de la economía en su conjunto. El principal objetivo del RBA es mantener una tasa de inflación estable del 2%-3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos en comparación con otros grandes bancos centrales apoyan al AUD, y lo contrario para los relativamente bajos. El RBA también puede utilizar la relajación y el endurecimiento cuantitativo para influir en las condiciones crediticias, siendo la primera negativa para el AUD y la segunda positiva para el AUD.

China es el mayor socio comercial de Australia, por lo que la salud de la economía china influye mucho en el valor del Dólar australiano (AUD). Cuando la economía china va bien, compra más materias primas, bienes y servicios de Australia, lo que aumenta la demanda del AUD y hace subir su valor. Lo contrario ocurre cuando la economía china no crece tan rápido como se esperaba. Por lo tanto, las sorpresas positivas o negativas en los datos de crecimiento chino suelen tener un impacto directo en el Dólar australiano.

El mineral de hierro es la mayor exportación de Australia, con 118.000 millones de dólares al año según datos de 2021, siendo China su principal destino. El precio del mineral de hierro, por lo tanto, puede ser un impulsor del Dólar australiano. Por lo general, si el precio del mineral de hierro sube, el AUD también lo hace, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre cuando el precio del mineral de hierro baja. Los precios más altos del mineral de hierro también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva para Australia, lo que también es positivo para el AUD.

La balanza comercial, que es la diferencia entre lo que un país gana con sus exportaciones y lo que paga por sus importaciones, es otro factor que puede influir en el valor del Dólar australiano. Si Australia produce exportaciones muy solicitadas, su divisa ganará valor exclusivamente por el exceso de demanda creado por los compradores extranjeros que desean adquirir sus exportaciones frente a lo que gasta en comprar importaciones. Por lo tanto, una balanza comercial neta positiva fortalece el AUD, con el efecto contrario si la balanza comercial es negativa.

El Dólar subió a máximos de tres días en medio de un fuerte resurgimiento del sesgo alcista, apoyado por las amenazas de Trump de más aranceles junto con preocupaciones políticas en Francia.

Esto es lo que necesita saber el martes 3 de diciembre:

El Índice del Dólar estadounidense (DXY) avanzó más allá del nivel de 106.70 en un contexto de rendimientos mixtos en EE.UU. a lo largo de la curva y una venta masiva generalizada en el complejo de riesgo. El mercado laboral de EE.UU. toma el centro del escenario con la publicación de las ofertas de empleo JOLTs para el mes de octubre, seguido por el Índice de Optimismo Económico RCM/TIPP y el informe semanal de inventarios de petróleo crudo de EE.UU. por la API. Además, se espera que hablen Goolsbee y Kugler de la Fed.

El EUR/USD estuvo bajo una mayor presión de venta y rompió por debajo de 1.0500 en respuesta al aumento de la agitación política en Francia. Se espera que hable Cipollone del BCE.

El GBP/USD reflejó a sus pares de riesgo y revirtió una racha positiva de varios días, acercándose a la región de 1.2600. El Monitor de Ventas Minoristas del BRC será la única publicación de datos al otro lado del Canal.

El USD/JPY terminó el día con una modesta caída tras un avance inicial a la zona de 150.70. La subasta de bonos JGB a 10 años será el único evento en la agenda local.

El AUD/USD hizo un giro brusco y rompió el soporte clave de 0.6500 para alcanzar nuevos mínimos de varios días el lunes. Lo siguiente en la agenda australiana serán los resultados de la cuenta corriente del tercer trimestre, junto con el Índice de Industria del Grupo Ai y el PMI de Servicios final de Judo Bank.

El WTI no pudo mantener las ganancias anteriores y terminó el día cerca de la marca de 68.00$ por barril mientras los comerciantes seguían evaluando el escenario geopolítico y la salud de la economía de EE.UU.

Los precios del Oro dejaron de lado cuatro días consecutivos de pérdidas y coquetearon brevemente con la marca de 2.620$ por onza troy en medio de un Dólar estadounidense más fuerte y rendimientos mixtos en EE.UU. Los precios de la Plata siguieron el mismo camino y dejaron atrás dos días consecutivos de ganancias.

El precio del Dólar estadounidense repunta ante al peso colombiano desde un mínimo de dos sesiones en 4.375,24, atrayendo compradores que impulsaron el cruce a un máximo de dos semanas en 4.481,26.

El USD/COP cotiza actualmente en 4.460,25, subiendo un 0.77% en el día.

El Peso colombiano se deprecia tras datos económicos de Estados Unidos

- El PMI manufacturero del ISM se ubicó en 48.4 en noviembre, situándose por encima de los 47.5 estimados y de los 46.5 registrados en octubre.

- El índice de nuevos pedidos del ISM manufacturero subió a 50.4 en el mismo periodo, superando el registro previo de 47.1.

- Los inversionistas estarán atentos al informe de empleo ADP de EE.UU., el cual se publicará el miércoles. Se espera una disminución a 150.000 posiciones desde las 233.000 alcanzadas en octubre.

- El Departamento Administrativo Nacional de Estadística (DANE) dará a conocer el Índice de Precios al Consumo de Colombia el 6 de diciembre, el consenso del mercado espera un 5 13% en noviembre frente al 5.41% de su lectura anterior.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El Índice del Dólar estadounidense se dispara por encima de 106.50 el lunes.

- El DXY sube impulsado por las advertencias de Trump sobre aranceles contra las naciones BRICS

- El fuerte PMI manufacturero de noviembre del ISM ayuda al USD.

El Índice del Dólar estadounidense (DXY), que mide el valor del USD frente a una cesta de divisas, ha subido por encima del nivel de 106.50 el lunes, la primera sesión de negociación en diciembre. Este movimiento al alza ha sido impulsado por varios factores, incluyendo la noticia de que el presidente electo de EE.UU., Donald Trump, favorece la imposición de aranceles a los productos de Brasil, Rusia, India, China y Sudáfrica y otras naciones interesadas en unirse a una futura moneda BRICS. Los fuertes datos del PMI de noviembre del ISM también han ayudado a impulsar el DXY.

Resumen diario de los mercados: El Dólar estadounidense gana casi un 1% al inicio de la semana

- Las noticias de que Donald Trump planea imponer aranceles a los países que tienen la intención de unirse a la moneda BRICS han fortalecido al Dólar estadounidense.

- En el frente de los datos, el Índice de Gerentes de Compras (PMI) de Manufactura del ISM aumentó a 48.4 en noviembre, lo que significa una tasa de contracción más leve en el sector manufacturero de EE.UU. en comparación con el valor de 46.5 de octubre.

- El Índice de Empleo dentro de la encuesta PMI subió a 48.1 en noviembre desde 44.4 en octubre, lo que indica una mejora en la creación de empleo dentro del sector manufacturero.

Perspectiva técnica del DXY: Es probable que la trayectoria ascendente continúe con resistencia en 108.00

Los indicadores técnicos, incluyendo el Índice de Fuerza Relativa (RSI) y la Convergencia/Divergencia de Medias Móviles (MACD), están señalando que el reciente período de consolidación del Dólar podría estar llegando a su fin.

En ese sentido, el nivel de 108.00 podría ser probado nuevamente. Además, la recuperación de la Media Móvil Simple (SMA) de 20 días ha mejorado la perspectiva a corto plazo.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El Dow Jones lidió con el extremo inferior para comenzar la semana de negociación.

- Las cifras de actividad del PMI de EE.UU. fueron mejores de lo esperado, pero aún en territorio de contracción.

- Los mercados se están preparando para otro informe clave de las cifras de empleo NFP esta semana.

El Promedio Industrial Dow Jones (DJIA) cayó el lunes, perdiendo el equilibrio después de que las cifras del Índice de Gerentes de Compras (PMI) de EE.UU. fueran mejores de lo anticipado, pero mostraron que las actividades empresariales de EE.UU. aún están por debajo de las expectativas. El Dow Jones se recuperó en una postura desequilibrada, lidiando con las ofertas de apertura del día, pero el principal índice de acciones sigue inclinado hacia la baja, justo al sur de la zona de 45.000.

Los resultados de la encuesta de actividad empresarial del PMI manufacturero del ISM de EE.UU. subieron a un máximo de cinco meses de 48.4 en noviembre, subiendo desde el 46.5 de octubre y superando la previsión media del mercado de 47.5. A pesar del aumento en las expectativas de los encuestados indexados, las cifras del PMI manufacturero del ISM se han mantenido por debajo del nivel clave de 50.0 desde abril, manteniendo a los inversores cautelosos sobre la fortaleza de la economía estadounidense en general por debajo de las cifras superficiales.

Las cifras del PMI de servicios del ISM para noviembre se publicarán más adelante en la semana, y hay muchos datos previos en las cifras de empleo de EE.UU. antes del informe de Nóminas no Agrícolas (NFP) del viernes. Las ofertas de empleo JOLTS para el mes de octubre se publicarán el martes, con el cambio de empleo ADP programado para el miércoles. Las solicitudes iniciales de subsidio por desempleo semanales completarán los informes previos del mercado laboral el jueves.

Noticias del Dow Jones

A pesar de un tono general optimista en las acciones el lunes, la mayor parte del índice Dow Jones se mantuvo en territorio negativo durante el día. Dos tercios del DJIA terminarán el lunes más bajos de lo que comenzaron, con pérdidas lideradas por Amgen (AMGN), que cayó un 1,6%, retrocediendo a 278 $ por acción. Las caídas en el sector bancario también enviaron a JPMorgan (JPM) a la baja, que disminuyó un 1,3% para caer por debajo de 250 $ por acción.

En otros lugares del Dow Jones, Amazon (AMZN) encontró espacio adicional al alza mientras los compradores de Black Friday y Cyber Monday se agolpan en la plataforma de venta en línea.

Pronóstico de precio del Dow Jones

El impulso alcista se ha agotado en las velas diarias del Dow Jones, con la acción del precio luchando por un punto de apoyo justo por debajo de 45.000. El principal índice de acciones probó la zona clave varias veces esta semana, pero los postores se han quedado sin gas a corto plazo. A pesar de la disminución de la presión de compra, el impulso bajista sigue siendo increíblemente limitado, con los vendedores luchando por avanzar hacia 44.500.

Se debe esperar algún tipo de retroceso en los gráficos después de que el Dow Jones registrara su mejor desempeño mensual de 2024 en noviembre. El DJIA subió más del 7,5% intermensual, llevando al Dow a una ganancia de casi el 20% en lo que va del año.

Gráfico diario del Dow Jones

El Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- El Peso mexicano cae un 0,37% ya que la confianza empresarial de noviembre en México empeora, señalando una desaceleración económica.

- Una encuesta de Banxico muestra que la inflación probablemente se mantendrá por debajo del 4%, pero la economía no alcanzará las expectativas de crecimiento por encima del 2% en 2024.

- El Dólar estadounidense se ve respaldado por un PMI manufacturero ISM más fuerte y las amenazas arancelarias de Trump, eclipsando los débiles datos económicos.

El Peso mexicano comienza diciembre con el pie izquierdo frente al Dólar. El Peso baja un 0,37% en medio de un calendario económico agitado a ambos lados de la frontera. La agenda económica de México presentó la confianza empresarial de noviembre, mientras que el calendario de EE.UU. mostró que la actividad empresarial continuó mejorando a pesar de permanecer en territorio de contracción. El USD/MXN cotiza en 20.44.

El Instituto Nacional de Estadística Geografía e Informática reveló el índice de confianza empresarial en el sector manufacturero, que cayó y registró su peor lectura desde septiembre de 2024. Tras esa publicación de datos, el Banco de México (Banxico) reveló su última encuesta mensual de economistas, que incluye pronósticos de 40 analistas.

La mayoría de los economistas sugieren que la inflación general se mantendrá por debajo del 4%, mientras que se espera que la inflación subyacente continúe su tendencia a la baja y se estanque en 2025. Se espera que la economía se desacelere aún más, con un Producto Interno Bruto (PIB) pronosticado para finalizar el año por debajo del 2,00%, como se previó en el segundo trimestre de 2024. Se espera que la tasa de cambio del USD/MXN se mantenga por encima de la cifra de 20,00 para fin de año.

En EE.UU., el PMI manufacturero ISM de noviembre mejoró en comparación con octubre, superando las estimaciones. En el mismo período se reveló el índice S&P Global, aunque ambas lecturas, a pesar de mostrar mejoras, permanecieron en territorio de contracción.

A pesar de esto, el Dólar estadounidense también se mantuvo respaldado por la advertencia de Donald Trump a los países BRICS de que crear una nueva moneda o alejarse del Dólar estadounidense como medio de pago podría enfrentar aranceles del 100%, "y deberían esperar despedirse de vender en la maravillosa economía estadounidense", agregó.

Para esta semana, el calendario de México incluirá la publicación de datos de empleo, inversión fija bruta y producción de automóviles. En EE.UU., la agenda incluirá discursos de la Fed, las ofertas de empleo JOLTs de octubre, las encuestas de PMI de servicios de S&P e ISM, y las cifras de nóminas no agrícolas.

Resumen diario de los mercados: El Peso mexicano socavado por la postura moderada de Banxico

- La encuesta de noviembre de Banxico muestra que los analistas estiman una inflación del 4,42% en 2024 y del 3,84% en 2025. Las cifras de inflación subyacente se mantendrán en 3,69% en 2024 y 2025. Se pronostica un PIB de 1,55% y 1,23% para 2024 y 2025, respectivamente, y una tasa de cambio del USD/MXN de 20,22 para el resto del año y 20,71 en 2025.

- La semana pasada, según las actas de la reunión de noviembre, Banxico insinuó que están dispuestos a considerar recortes de tasas más grandes. Un miembro señaló, "Considerando los niveles actuales de inflación subyacente y la expectativa de que continuará disminuyendo, se podría considerar un ajuste de tasas mayor en la próxima reunión de política monetaria."

- La última encuesta de Citi México mostró que la mayoría de los economistas estiman que Banxico recortará las tasas en 25 puntos básicos en la reunión de diciembre. Los analistas proyectan que la economía crecerá un 1,5% en 2024 y un 1% en 2025.

- El PMI manufacturero ISM de noviembre subió de 46,5 a 48,4, superando las previsiones de 47,5. El PMI manufacturero de S&P Global para el mismo período aumentó de 48,5 a 49,7, por encima del 48,8 esperado por el consenso.

- La herramienta FedWatch del CME sugiere que los inversores ven un 64% de probabilidad de un recorte de tasas de 25 puntos básicos (pb) en la reunión de diciembre de la Reserva Federal, frente al 66% del viernes pasado.

- Los datos de la Junta de Comercio de Chicago, a través del contrato de futuros de la tasa de fondos federales de diciembre, muestran que los inversores estiman una flexibilización de 16 pb por parte de la Fed para finales de 2024.

Perspectiva técnica del Peso mexicano: El USD/MXN se dispara por encima de 20,35 mientras el Peso se debilita

La tendencia alcista del USD/MXN se mantiene intacta a pesar de consolidarse alrededor de 20,20 durante los últimos ocho días de negociación consecutivos. Aunque el par ha formado una serie de máximos y mínimos más altos, los compradores deben superar la cifra psicológica de 20,50 para apuntar al máximo anual (YTD) en 20,82. Si se supera, la próxima parada sería 21,00, antes del pico del 8 de marzo de 2022 en 21,46, seguido del máximo del 26 de noviembre de 2021 en 22,15.

Por otro lado, los vendedores que empujen el USD/MXN por debajo de 20,00 podrían allanar el camino para probar la media móvil simple (SMA) de 50 días en 19,95, con niveles clave de soporte expuestos, como la SMA de 100 días en 19,61, antes de la cifra psicológica de 19,00.

El Peso mexicano FAQs

El Peso mexicano (MXN) es la moneda más comercializada entre sus pares latinoamericanas. Su valor está ampliamente determinado por el desempeño de la economía mexicana, la política del banco central del país, la cantidad de inversión extranjera en el país e incluso los niveles de remesas enviadas por los mexicanos que viven en el extranjero, particularmente en los Estados Unidos. Las tendencias geopolíticas también pueden afectar al MXN: por ejemplo, el proceso de nearshoring (o la decisión de algunas empresas de reubicar la capacidad de fabricación y las cadenas de suministro más cerca de sus países de origen) también se considera un catalizador para la moneda mexicana, ya que el país se considera un centro de fabricación clave en el continente americano. Otro catalizador para el MXN son los precios del petróleo, ya que México es un exportador clave de la materia prima.

El objetivo principal del banco central de México, también conocido como Banxico, es mantener la inflación en niveles bajos y estables (en o cerca de su objetivo del 3%, el punto medio de una banda de tolerancia de entre el 2% y el 4%). Para ello, el banco establece un nivel adecuado de tasas de interés. Cuando la inflación es demasiado alta, Banxico intentará controlarla subiendo las tasas de interés, lo que encarece el endeudamiento de los hogares y las empresas, enfriando así la demanda y la economía en general. Las tasas de interés más altas son generalmente positivas para el Peso mexicano (MXN), ya que conducen a mayores rendimientos, lo que hace que el país sea un lugar más atractivo para los inversores. Por el contrario, las tasas de interés más bajas tienden a debilitar el MXN.

La publicación de datos macroeconómicos es clave para evaluar el estado de la economía y puede tener un impacto en la valuación del peso mexicano (MXN). Una economía mexicana fuerte, basada en un alto crecimiento económico, un bajo desempleo y una alta confianza es buena para el MXN. No solo atrae más inversión extranjera, sino que puede alentar al Banco de México (Banxico) a aumentar las tasas de interés, en particular si esta fortaleza se acompaña de una inflación elevada. Sin embargo, si los datos económicos son débiles, es probable que el MXN se deprecie.

Como moneda de mercado emergente, el Peso mexicano (MXN) tiende a subir durante períodos de riesgo, o cuando los inversores perciben que los riesgos generales del mercado son bajos y, por lo tanto, están ansiosos por participar en inversiones que conllevan un mayor riesgo. Por el contrario, el MXN tiende a debilitarse en momentos de turbulencia del mercado o incertidumbre económica, ya que los inversores tienden a vender activos de mayor riesgo y huir a los refugios seguros más estables.

- El EUR/USD cayó más de un 1% para abrir la semana.

- El nivel de 1.0500 se ha perdido y el par cayó aún más por debajo de la SMA de 20 días.

- Los indicadores sugieren que el impulso de venta puede tener más espacio para continuar.

El par EUR/USD comenzó la semana con una fuerte caída, perdiendo más del 1% y rompiendo decisivamente por debajo del nivel psicológico de 1.0500. Este movimiento también empujó al par aún más por debajo de la Media Móvil Simple (SMA) de 20 días, que recientemente ha actuado como una fuerte resistencia.

Los indicadores técnicos se alinean con la perspectiva bajista, sugiriendo que podría haber más caídas en juego. El Índice de Fuerza Relativa (RSI) apunta hacia abajo en 37, acercándose al territorio de sobreventa pero aún indicando espacio para más presión de venta. Mientras tanto, el histograma del MACD está imprimiendo barras verdes más bajas, reforzando la visión de que el impulso bajista se está fortaleciendo.

La ruptura por debajo de 1.0500 y los indicadores técnicos sugieren que el par está preparado para más pérdidas a menos que surja un catalizador de reversión significativo. Los operadores estarán observando de cerca los niveles de 1.0450 y 1.0430 en busca de signos de posible estabilización o una continuación hacia 1.0400.

Gráfico diario del EUR/USD

- El USD/MXN repunta un 0.51% al inicio de la semana.

- El PMI manufacturero del ISM de Estados Unidos se ubicó en 48.4 en noviembre, por encima de las expectativas del mercado.

- El INEGI dará a conocer el martes la Tasa de desempleo de México, el consenso espera que se mantenga sin cambios.

El USD/MXN marcó un mínimo del día en 20.36, encontrando compradores que impulsaron la paridad a un máximo de dos días en 20.60. Al momento de escribir, el precio del dólar estadounidense cotiza en 20.45 frente al Peso mexicano, subiendo un 0.51% diario.

El Peso mexicano pierde tracción tras el PMI Manufacturero del ISM de EE.UU.

De acuerdo con información presentada por el Instituto de Administración de la Oferta (ISM), el PMI Manufacturero registró un incremento a un 48.4 en noviembre desde un 46.5 registrado en octubre, superando los 47.5 puntos estimados por los analistas. Tras estas cifras el USD/MXN ha terminado con una racha de tres sesiones consecutivas a la baja, llegando a un máximo no visto desde el 28 de noviembre en 20.60.

La atención de los inversores estará sobre los datos de empleo esta semana. El Instituto Nacional de Estadística y Geografía (INEGI) publicará la Tasa de desempleo de México de octubre, la cual se espera que permanezca sin variaciones en 2.9%.

Por otro lado, el informe de empleo ADP de noviembre se dará a conocer el miércoles. Las proyecciones del mercado estiman una disminución a 150.000 desde las 233.000 registradas en octubre.

Niveles técnicos en el USD/MXN

El USD/MXN reaccionó a la baja desde una resistencia de corto plazo en 20.60, en convergencia con el retroceso al 78.6 de Fibonacci. La primera zona de soporte la observamos en 20.20, dado por el mínimo del 28 de noviembre. La siguiente área de soporte clave se encuentra en 19.76, punto pivote del 7 de noviembre.

Gráfico de 4 horas del USD/MXN

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El informe del PMI manufacturero del ISM mostró una contracción continuada en la actividad empresarial en noviembre.

- El Índice del Dólar DXY se mantiene en territorio positivo por encima de 106,50.

La actividad empresarial en el sector manufacturero de EE.UU. continuó contrayéndose, aunque a un ritmo más suave en noviembre, con el PMI manufacturero del ISM subiendo a 48,4 desde 46,5 en octubre. Esta lectura fue mejor que la expectativa del mercado de 47,5.

El Índice de Empleo de la encuesta PMI subió a 48,1 desde 44,4 en el mismo período y el Índice de Precios Pagados retrocedió a 50,3 desde 54,8. Finalmente, el Índice de Nuevos Pedidos mejoró a 50,4 desde 47,1.

Reacción del mercado

El Índice del Dólar DXY mantiene su impulso alcista tras el informe del PMI y se vio por última vez subiendo un 0,83% en el día por encima de 106,50.

- El GBP/USD cae más del 0.50%, con los vendedores apuntando a nuevos mínimos tras romper el nivel de 1.2644.

- Impulso bajista confirmado por el RSI; la Libra enfrenta soportes clave en 1.2600 y 1.2486.

- La recuperación potencial depende de superar la resistencia en 1.2700 y 1.2818 (SMA de 200 días).

La Libra esterlina cayó más del 0.50% frente al Dólar el lunes, ya que este último se recuperó de las pérdidas de la semana pasada, manteniéndose en oferta el lunes. Al momento de escribir, el GBP/USD cotiza en 1.2659, cayendo después de alcanzar un máximo diario de 1.2735.

Pronóstico del precio del GBP/USD: Perspectiva técnica

La tendencia bajista del GBP/USD se mantiene intacta, y podría verse amenazada si los compradores superan la media móvil simple (SMA) de 200 días en 1.2818. Los vendedores deben romper el mínimo diario del 28 de noviembre de 1.2644 antes de extender su caída a 1.2600. Una ruptura de este último expondrá el último soporte importante en 1.2486, el mínimo del 22 de noviembre, seguido por el mínimo del año actual de 1.2299.

Por el contrario, si el GBP/USD supera la cifra de 1.2700, la primera resistencia sería la cifra de 1.2800, seguida por la SMA de 200 días en 1.2818. Una vez superados esos dos niveles, emergería 1.2900 y la SMA de 50 días como la siguiente resistencia clave en 1.2943.

El impulso sigue siendo bajista, como lo muestra el Índice de Fuerza Relativa (RSI), que apunta a la baja al comienzo de diciembre.

Gráfico del precio del GBP/USD – Diario

Libra esterlina PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Libra esterlina (GBP) frente a las principales monedas hoy. Libra esterlina fue la divisa más fuerte frente al Dólar australiano.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.94% | 0.81% | 0.16% | 0.58% | 0.93% | 0.90% | 0.79% | |

| EUR | -0.94% | -0.17% | -0.77% | -0.34% | 0.08% | -0.03% | -0.13% | |

| GBP | -0.81% | 0.17% | -0.63% | -0.17% | 0.25% | 0.15% | 0.02% | |

| JPY | -0.16% | 0.77% | 0.63% | 0.43% | 0.81% | 0.77% | 0.57% | |

| CAD | -0.58% | 0.34% | 0.17% | -0.43% | 0.50% | 0.32% | 0.19% | |

| AUD | -0.93% | -0.08% | -0.25% | -0.81% | -0.50% | -0.11% | -0.27% | |

| NZD | -0.90% | 0.03% | -0.15% | -0.77% | -0.32% | 0.11% | -0.11% | |

| CHF | -0.79% | 0.13% | -0.02% | -0.57% | -0.19% | 0.27% | 0.11% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Libra esterlina de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el GBP (base)/USD (cotización).

- El EUR/JPY está en una tendencia bajista pero ha alcanzado niveles de sobreventa según el RSI.

- El par se está acercando a un soporte clave y podría encontrar su base y retroceder.

El EUR/JPY extiende su caída el lunes pero alcanza niveles de sobreventa. El par está en una tendencia bajista a corto y mediano plazo desde el pico del 31 de octubre, y dado el dictamen del análisis técnico de que "la tendencia es tu amiga", las probabilidades favorecen más caídas por venir.

Sin embargo, según el Índice de Fuerza Relativa (RSI), el par está en la zona de sobreventa (por debajo de 30) y esto significa que los cortos no deberían añadir a sus posiciones. Indica que hay una mayor probabilidad de que ocurra un retroceso y los precios se recuperen.

Gráfico diario del EUR/JPY

El AUD/USD ha alcanzado casi el soporte en torno a 156.50 desde la línea de tendencia formada al unir los mínimos de agosto y septiembre. Existe una fuerte posibilidad de que el par se detenga en la línea y se consolide.

Una venta masiva más profunda, sin embargo, podría llevar al EUR/JPY a 154.00 – 155.00, en los mínimos actuales de agosto-septiembre.

- El AUD/USD abre con huecos el lunes y cae.

- El par está en un rango lateral y probablemente continuará oscilando.

- Los huecos tienen la costumbre de llenarse, lo que sugiere que eventualmente se desarrollará una pierna alcista dentro del rango.

El AUD/USD está cayendo dentro de un rango abarcado por las líneas discontinuas verdes (techo) y rojas (suelo) en el gráfico a continuación.

AUD/USD gráfico de 4 horas

Al inicio de la negociación el lunes, el par abrió un hueco entre 0.6515 y 0.6524 (rectángulo verde). Ha estado vendiéndose desde entonces.

El AUD/USD probablemente eventualmente llenará el hueco ya que la teoría del análisis técnico dice que "el mercado aborrece un hueco". Esto significa que los huecos no tienden a permanecer abiertos. Cuando ocurren dentro de un mercado lateral, usualmente se cierran más rápidamente.

Es posible que el par australiano caiga primero a la región de los mínimos del rango en los 0.6440s antes de recuperarse y llenar el hueco abierto.

Alternativamente, puede dejar de caer antes de alcanzar el fondo del rango y recuperarse. En este momento no hay señales de que las ventas estén disminuyendo.

El indicador de Convergencia/Divergencia de Medias Móviles (MACD) (azul) ha cruzado por debajo de su línea de señal roja, lo cual es una señal de venta y refuerza el caso de que el precio caiga hacia los mínimos del rango.

- El USD/JPY retrocede después de romper un patrón de precio bajista.

- El par sigue en una tendencia bajista, sin embargo, es probable que continúe a la baja.

El USD/JPY retrocede después de romper un patrón de Formación de Expansión (BF) bajista y retrocede a la media móvil simple (SMA) de 50 días. El par probablemente está en una tendencia bajista a corto plazo que es más probable que se extienda.

El primer objetivo bajista se encuentra en 148.54, la extrapolación de Fibonacci del 61,8% de la altura del patrón extrapolado a la baja.

USD/JPY Gráfico Diario

Una mayor tendencia bajista podría llevar al USD/JPY al siguiente objetivo en 148.24, el máximo clave del 2 de septiembre.

El indicador de impulso de convergencia/divergencia de medias móviles (MACD) (azul) se está alejando de su línea de señal roja, lo cual es bajista y ha caído por debajo de la línea cero en una base intradía. Si cierra por debajo de cero, aumentará la tendencia bajista de la lectura del indicador.

- El Oro cotiza a la baja el lunes después de que el presidente electo Donald Trump amenazara a las naciones BRICS con aranceles del 100%.

- Trump advirtió que usaría los aranceles si BRICS intentara reemplazar el USD con su propia moneda.

- El Dólar estadounidense sube, pesando sobre el Oro, aunque el aumento del riesgo geopolítico proporciona flujos de apoyo al metal amarillo.

El Oro (XAU/USD) cae y cotiza en los 2.630$ el lunes debido a un Dólar estadounidense (USD) más fuerte. Sin embargo, la baja es limitada ya que los riesgos geopolíticos siguen elevados, impulsando la demanda de refugio seguro para el metal precioso.

El Oro retrocede al inicio de la semana de negociación después de que el presidente electo Donald Trump amenazara con aumentar los aranceles al 100% sobre el bloque comercial de naciones BRICS si siguen adelante con los planes de reemplazar el USD con su propia moneda.

Sus comentarios fortalecieron al Dólar estadounidense, lo que tiende a impactar negativamente al Oro ya que el metal precioso se cotiza y comercia principalmente en USD.

El Oro retrocede por disputa de Trump con BRICS

El Oro se debilita alrededor de un 0,80% al momento de escribir el lunes después de que Donald Trump emitiera una advertencia al bloque comercial de mercados emergentes BRICS de que impondrá aranceles del 100% si siguen adelante con los planes de reemplazar el Dólar estadounidense con su propia moneda.

"La idea de que los países BRICS están tratando de alejarse del Dólar mientras nosotros nos quedamos mirando se ACABÓ," publicó Trump en Truth Social el sábado por la tarde. "Requerimos un compromiso de estos países de que no crearán una nueva moneda BRICS, ni respaldarán ninguna otra moneda para reemplazar al poderoso Dólar estadounidense o, enfrentarán aranceles del 100% y deberían esperar decir adiós a vender en la maravillosa economía de EE.UU.," agregó.

Los BRICS – que incluyen a Brasil, Rusia, India, China, Sudáfrica, Egipto, Irán, los Emiratos Árabes Unidos y Etiopía – han estado reduciendo constantemente su dependencia del USD como medio de intercambio, utilizando las monedas de sus miembros en su lugar.

Incluso se ha sugerido que podrían desarrollar su propia moneda BRICS respaldada por Oro para fines comerciales, reemplazando al Dólar por completo.

Algunos países BRICS, como China e India, también han estado acumulando Oro. Esto puede deberse a que quieren lanzar una moneda respaldada por Oro para reemplazar al Dólar estadounidense.

La advertencia de Trump amenaza con descarrilar sus planes si los miembros se vuelven temerosos de las consecuencias de una guerra comercial global con EE.UU., y esto también podría estar pesando sobre el precio del Oro.

El Oro respaldado por flujos de refugio seguro

Por otro lado, el Oro sigue beneficiándose de un nivel elevado de riesgo geopolítico, lo que impulsa los flujos de seguridad y actúa como contrapeso a la influencia deprimente de las palabras de Trump.

A pesar de haber acordado un alto el fuego la semana pasada, las autoridades libanesas informaron de un ataque de un dron militar israelí a una excavadora que realizaba trabajos de fortificación en una base militar en la frontera siria el lunes. Además, en Gaza, un ataque israelí mató a otras 15 personas, según Reuters.

En Siria, ha estallado una guerra civil, trayendo aún más inestabilidad a la región, con fuerzas rebeldes respaldadas por Turquía tomando la segunda ciudad de Siria, Alepo.

Mientras tanto, los bonos del gobierno francés continúan su venta masiva en Europa, alcanzando niveles no vistos en más de una década durante la crisis de la deuda soberana. Esto se produce en medio de un aumento del riesgo político mientras el gobierno intenta aprobar un presupuesto controvertido.

El primer ministro francés, Michel Barnier, quiere reducir el déficit mediante recortes de gastos, pero corre el riesgo de ser destituido en una votación de no confianza liderada por el partido de extrema derecha Reagrupamiento Nacional, que se opone a los recortes de gastos propuestos.

Análisis Técnico: XAU/USD en declive dentro de un mercado lateral

El Oro cotiza a lo largo de una línea de tendencia importante mientras continúa su desarrollo general dentro de un rango.

Gráfico de 4 horas del XAU/USD

La tendencia a corto plazo del Oro es lateral, y dado el dicho de que "la tendencia es tu amiga," las probabilidades favorecen una continuación del modo actual.

Dentro de este mercado lateral, el gráfico parece estar listo para ir a la baja. La caída desde el máximo del 25 de noviembre parece incompleta, y a pesar del soporte de la línea de tendencia, es probable que haya más bajas. Una ruptura por debajo de 2.605$ (mínimo del 26 de noviembre) confirmaría una continuación a la baja hacia los mínimos del rango en los 2.530$.

El indicador de (azul) Moving Average Convergence Divergence (MACD) también está cruzando por debajo de su línea de señal roja, proporcionando una señal de venta. La forma general del indicador podría indicar más bajas en el horizonte, apoyando la perspectiva bajista a corto plazo.

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.