- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El Dólar ha encontrado un piso firme después de semanas de estar bajo presión.

- Con los recortes de tasas de la Fed dependiendo de los datos laborales, las expectativas de más recortes están en juego.

- Los riesgos geopolíticos siguen siendo un punto clave para los mercados globales el miércoles.

El Índice del Dólar estadounidense (DXY) subió por tercer día consecutivo mientras el apetito por el riesgo en el mercado general se ve afectado. Las preocupaciones geopolíticas han deprimido el sentimiento de los inversores esta semana, ya que los conflictos en el Medio Oriente se intensifican, y los datos laborales de EE.UU. mejor de lo esperado están reduciendo las esperanzas de recortes de tasas adicionales por parte de la Reserva Federal (Fed).

Las cifras del cambio de empleo ADP de EE.UU. resultaron mucho más altas de lo que esperaban los mercados el miércoles, lo que dificulta que los inversores sigan esperando recortes de tasas significativos después de que varios funcionarios de la Fed advirtieran esta semana que el recorte de tasas de 50 pb de septiembre probablemente fue un caso aislado y no una señal de política futura.

Impulsores de los mercados

- El Índice del Dólar estadounidense (DXY) supera 101.50 mientras el repunte del Dólar se extiende en mercados nerviosos.

- La escalada en el Medio Oriente amenaza con desbordarse tras el ataque con misiles de Irán a Israel el martes.

- Los inversores esperan ver cómo Israel retaliará contra Irán, que estaba retaliando después de que Israel lanzara una invasión terrestre en Líbano la semana pasada.

- Las cifras del cambio de empleo ADP de EE.UU. llegaron a 143.000 en septiembre, superando el pronóstico de 120.000 y saltando sobre la cifra revisada del mes anterior de 103.000.

- El aumento de las cifras de empleo limita las esperanzas del mercado de más recortes de tasas significativos por parte de la Fed.

- Los inversores aún esperan la publicación del informe de Nóminas no Agrícolas (NFP) del viernes.

Pronóstico de precio del DXY

A pesar de un repunte a corto plazo, el Índice del Dólar estadounidense sigue siendo bastante tibio en general, con el índice de divisas principales aún cojeando por debajo de los máximos anteriores cerca de 102.00. Los operadores del Dólar han lidiado con una situación difícil desde que el Dólar estadounidense alcanzó su pico cerca de 106.50 a principios de 2024. El DXY ha recuperado más del 1.5% desde el mínimo de la semana pasada en la zona de 100.00, pero los flujos de USD siguen bajando un 4.5% en general desde el pico de 106.52 en 2024.

Gráfico diario del índice DXY

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El USD/JPY sube más del 2%, repuntando desde un mínimo de 143.42 tras los comentarios del Primer Ministro de Japón, Ishiba.

- El par rompe una resistencia significativa, incluida la SMA de 50 días en 145.53, ahora cotizando cerca de 146.47.

- Para una reversión bajista, el USD/JPY necesita caer por debajo de la SMA de 50 días, con 145.00 como el siguiente soporte clave.

El Dólar estadounidense se recuperó frente al Yen japonés el miércoles, subiendo más del 2% después de que el Primer Ministro japonés, Ishiba, comentara que el entorno económico no está listo para más subidas de tasas. Por lo tanto, el USD/JPY saltó desde los mínimos diarios de alrededor de 143.42 y se disparó bruscamente hacia los tipos de cambio actuales. Al momento de escribir, el par se negocia en 146.47.

USD/JPY Pronóstico del Precio: Perspectiva técnica

El USD/JPY ha roto niveles clave de resistencia y está descendiendo hacia la parte inferior de la Nube de Ichimoku (Kumo).

Primero, rompió una línea de tendencia de resistencia trazada desde los máximos de alrededor del 15 de agosto, que pasaba alrededor de 144.00/10. Una vez despejada, se abrió la puerta para más subidas.

Después de eso, el USD/JPY subió por encima del máximo del 1 de octubre de 144.53, seguido por la cifra de 145.00. Una vez superada, no hubo nada en el camino de los alcistas mientras superaban la media móvil de 50 días (SMA) en 145.53, en su camino hacia los tipos de cambio actuales.

Para una reanudación bajista, el USD/JPY debe despejar la SMA de 50 días a la baja, lo que expondrá el nivel de 145.00.

USD/JPY Acción del Precio – Gráfico Diario

Yen japonés PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Yen japonés (JPY) frente a las principales monedas hoy. Yen japonés fue la divisa más fuerte frente al Libra esterlina.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.02% | 0.02% | -0.01% | 0.02% | 0.00% | -0.38% | -0.00% | |

| EUR | 0.02% | 0.02% | -0.02% | 0.03% | 0.04% | -0.39% | 0.02% | |

| GBP | -0.02% | -0.02% | -0.06% | -0.02% | 0.02% | -0.01% | 0.01% | |

| JPY | 0.01% | 0.02% | 0.06% | 0.04% | 0.05% | -0.02% | 0.05% | |

| CAD | -0.02% | -0.03% | 0.02% | -0.04% | 0.00% | -0.09% | -0.00% | |

| AUD | -0.00% | -0.04% | -0.02% | -0.05% | -0.01% | -0.02% | 0.02% | |

| NZD | 0.38% | 0.39% | 0.00% | 0.02% | 0.09% | 0.02% | 0.01% | |

| CHF | 0.00% | -0.02% | -0.01% | -0.05% | 0.00% | -0.02% | -0.01% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Yen japonés de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el JPY (base)/USD (cotización).

- El AUD/USD cae mientras las tensiones geopolíticas pesan sobre el sentimiento de riesgo.

- Los datos de contratación privada en EE.UU. mejoran, mientras que el presidente de la Fed de Richmond, Barkin, advierte que la inflación sigue siendo una preocupación a pesar de los recientes recortes de tasas.

- Los operadores se centran en los próximos datos del PMI australiano con el RBA enfocado en la alta inflación.

El Dólar Australiano (AUD) registra pérdidas mínimas frente al Dólar estadounidense al final de la sesión norteamericana del miércoles, después de alcanzar un máximo diario de 0.6915. La aversión al riesgo aumentó las perspectivas de las divisas refugio, debido a la probabilidad de que Israel tome represalias tras el ataque con misiles de Irán el martes. El AUD/USD se negocia en 0.6882, prácticamente sin cambios.

Los antipodeos permanecieron presionados debido a las tensiones geopolíticas. Por lo tanto, el Dólar estadounidense se vio impulsado cuando el enviado de Israel a las Naciones Unidas advirtió sobre un posible ataque. Al mismo tiempo, un alto funcionario del Departamento de Estado de EE.UU. reveló que EE.UU. también está sopesando la respuesta al ataque de Irán.

Los datos de EE.UU. fueron positivos, con una mejora en la contratación privada en septiembre. El presidente de la Fed de Richmond, Thomas Barkin, reiteró que a pesar de bajar las tasas "agresivamente" en 50 puntos básicos (pbs) en septiembre, no habían ganado la batalla contra la inflación.

En el frente del Dólar Australiano, los operadores están atentos a la publicación de los PMIs de Servicios y Compuesto de Judo Bank de septiembre, con el primero esperado que se enfríe bruscamente aunque aún en territorio expansivo. El Banco de la Reserva de Australia (RBA) ha permanecido cauteloso de que la inflación es demasiado alta, sin proporcionar pistas sobre el inicio de su ciclo de flexibilización.

Anteriormente, la Oficina Australiana de Estadísticas (ABS) reveló que las ventas minoristas del martes fueron mejores de lo esperado, justificando la postura del RBA de mantener las tasas más altas.

Movimientos diarios del mercado: El Dólar australiano está a la defensiva tras los datos de empleo de EE.UU.

- El cambio de empleo nacional de ADP para septiembre fue de 143.000, frente a los 103.000 revisados al alza del mes anterior, superando el pronóstico de 120.000.

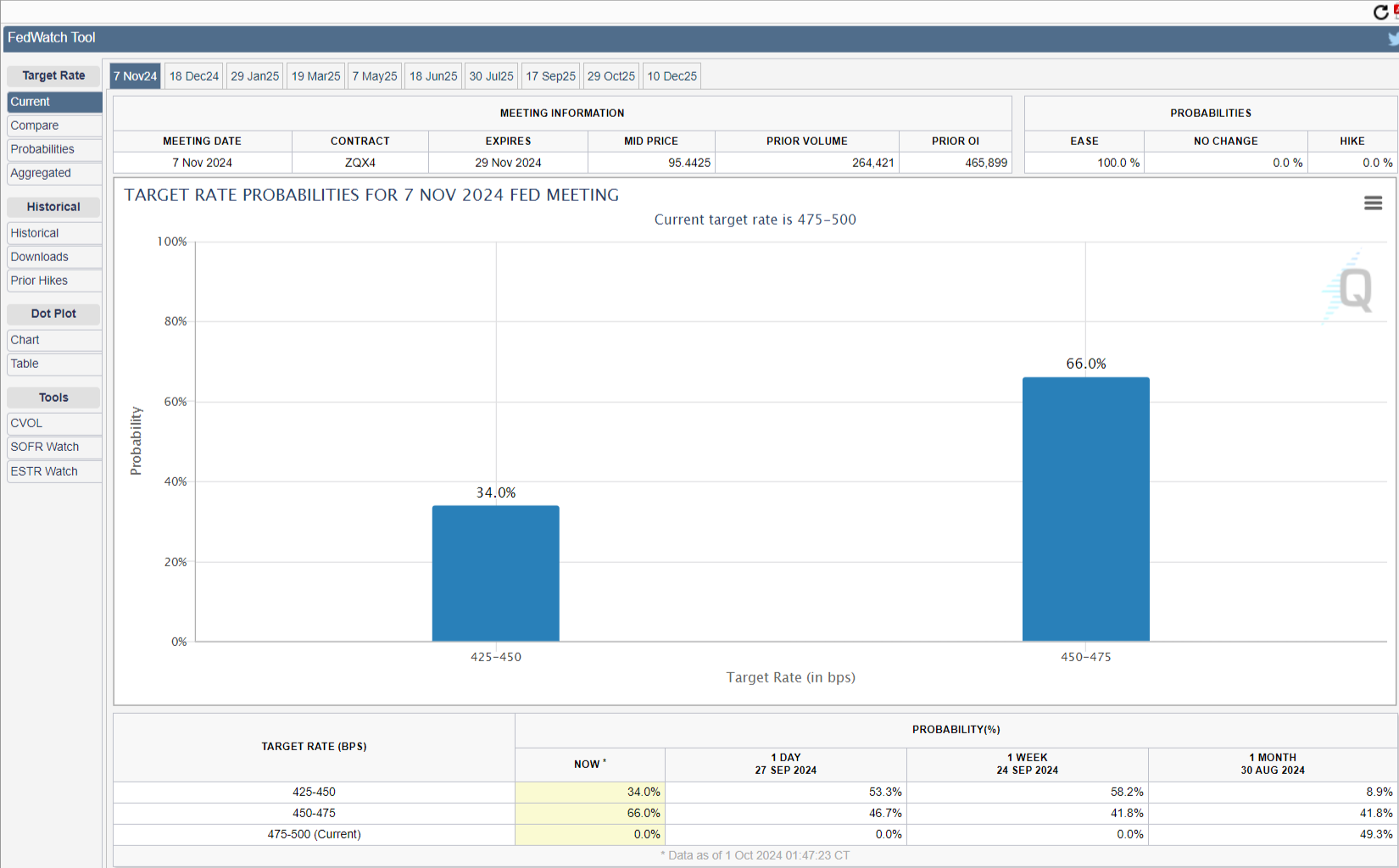

- Los participantes del mercado han colocado las probabilidades de un recorte de tasas de la Fed de 25 pbs en un 64%, mientras que las posibilidades de un recorte más significativo de 50 pbs han disminuido al 36%, según la herramienta CME FedWatch.

- Se espera que el PMI de Servicios de Judo Bank de Australia disminuya de 52.5 a 50.6 en septiembre. La última lectura del PMI Compuesto fue de 51.7. Una lectura inferior a la esperada sugeriría un deterioro en la actividad empresarial.

- Las últimas ventas minoristas australianas fueron mejores de lo esperado, superando el aumento del 0.4% en julio y subiendo un 0.7% mensual en agosto.

- Las ventas minoristas del martes, el principal indicador del gasto del consumidor en Australia, subieron un 0.7% mensual en agosto. Esto superó las expectativas del mercado de un aumento del 0.4%.

- La actividad empresarial de China se ha deteriorado, lo que ha llevado a un aumento del estímulo por parte del Banco Popular de China (PBoC) y el Politburó.

- Para estimular la economía, el PBoC recortó las tasas de los préstamos, redujo los requisitos de capital de reserva de los bancos e incluso bajó los pagos iniciales de las propiedades. Si la economía de China continúa imprimiendo lecturas deflacionarias, podría no alcanzar su objetivo de Producto Interno Bruto (PIB) del 5% para 2024.

Perspectiva técnica: El Dólar australiano retrocederá a corto plazo antes de desafiar 0.6900

El AUD/USD está listo para extender sus pérdidas después de no poder mantener las ganancias por encima de la cifra de 0.6900. Aunque el impulso sugiere que los compradores están a cargo, el Índice de Fuerza Relativa (RSI) apunta a la baja a corto plazo. Por lo tanto, el AUD/USD está inclinado a la baja antes de reanudar su tendencia alcista en curso.

El AUD/USD podría probar el pico del 28 de diciembre de 2023 convertido en soporte en 0.6871 en caso de mayor debilidad. Una vez cedido, la siguiente parada sería el mínimo del 1 de octubre de 2024 de 0.6856, antes de desafiar 0.6800.

Sin embargo, si el AUD/USD apunta más alto y cierra por encima de 0.6900, busque una nueva prueba del máximo anual de 0.6934.

El Dólar australiano FAQs

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.

El Banco de la Reserva de Australia (RBA) influye en el Dólar australiano (AUD) fijando el nivel de los tipos de interés que los bancos australianos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés de la economía en su conjunto. El principal objetivo del RBA es mantener una tasa de inflación estable del 2%-3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos en comparación con otros grandes bancos centrales apoyan al AUD, y lo contrario para los relativamente bajos. El RBA también puede utilizar la relajación y el endurecimiento cuantitativo para influir en las condiciones crediticias, siendo la primera negativa para el AUD y la segunda positiva para el AUD.

China es el mayor socio comercial de Australia, por lo que la salud de la economía china influye mucho en el valor del Dólar australiano (AUD). Cuando la economía china va bien, compra más materias primas, bienes y servicios de Australia, lo que aumenta la demanda del AUD y hace subir su valor. Lo contrario ocurre cuando la economía china no crece tan rápido como se esperaba. Por lo tanto, las sorpresas positivas o negativas en los datos de crecimiento chino suelen tener un impacto directo en el Dólar australiano.

El mineral de hierro es la mayor exportación de Australia, con 118.000 millones de dólares al año según datos de 2021, siendo China su principal destino. El precio del mineral de hierro, por lo tanto, puede ser un impulsor del Dólar australiano. Por lo general, si el precio del mineral de hierro sube, el AUD también lo hace, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre cuando el precio del mineral de hierro baja. Los precios más altos del mineral de hierro también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva para Australia, lo que también es positivo para el AUD.

La balanza comercial, que es la diferencia entre lo que un país gana con sus exportaciones y lo que paga por sus importaciones, es otro factor que puede influir en el valor del Dólar australiano. Si Australia produce exportaciones muy solicitadas, su divisa ganará valor exclusivamente por el exceso de demanda creado por los compradores extranjeros que desean adquirir sus exportaciones frente a lo que gasta en comprar importaciones. Por lo tanto, una balanza comercial neta positiva fortalece el AUD, con el efecto contrario si la balanza comercial es negativa.

- El Nasdaq 100 sube un 0.15% en el día.

- Illumina (ILMN) se dispara un 7.78%, alcanzando máximos de más de seis meses.

- Las acciones de PDD Holdings (PDD) se aprecian un 4.85% diario y llegan a máximos no vistos desde el 30 de mayo.

El Nasdaq 100 estableció un mínimo del día en 19.635, atrayendo compradores que llevaron el índice tecnológico a un máximo de la sesión en 19.880. Actualmente, el Nasdaq 100 cotiza sobre en 19.801, ganando un 0.15% al cierre del mercado.

Illumina y PDD Holdings lideran las ganancias en el Nasdaq 100

El grupo empresarial PDD Holdings, gestor de aplicaciones como Temu y Pinduoduo, presenta una ganancia de 4.85% en el precio de sus acciones, cotizando en 152.71 $ y alcanzando máximos de más de cuatro meses en 155.00 $.

En la misma sintonía, los valores de la compañía de biotecnología, Illumina, se dispararon un 7.78%, llegando a máximos de más de seis meses no vistos desde el 21 de marzo en 139.40 $

Niveles técnicos en el Nasdaq 100

El Nasdaq 100 reaccionó al alza en un soporte de corto plazo dado por el mínimo del 1 de octubre en 19.644. El siguiente soporte clave se encuentra en 19.291, punto pivote del 16 de septiembre en convergencia con el retroceso al 50% de Fibonacci.

La resistencia más cercana la observamos en 20.313, máximo histórico alcanzado el 26 de septiembre. El Índice de Fuerza Relativa está en 47.92, ligeramente por debajo de la línea media de 50, mostrando que la presión vendedora sigue en control en el corto plazo.

Gráfico de 4 horas del Nasdaq 100

- El Dólar canadiense continúa encontrando terreno familiar cerca de 1.3500 frente al Dólar estadounidense.

- La falta de datos de Canadá deja al CAD a merced de los flujos del mercado.

- Las cifras preliminares de empleo en EE.UU. superan las previsiones con el NFP del viernes en el horizonte.

El Dólar canadiense (CAD) se debilitó ligeramente el miércoles, ya que los flujos de aversión al riesgo en general impulsan al Dólar estadounidense. Las tensiones geopolíticas en el Medio Oriente y la perspectiva general de los inversores sobre las próximas cifras de empleo en EE.UU. dominan la atención del mercado durante la sesión de mitad de semana.

Canadá publicó el Índice de Gerentes de Compras (PMI) actualizado a principios de esta semana sin mucho revuelo, pero las cifras preliminares de Nóminas No Agrícolas (NFP) de EE.UU. tomaron el centro del escenario el miércoles, ya que los inversores lidian con las esperanzas de más recortes de tasas por parte de la Reserva Federal (Fed).

Impulsores de los mercados

- El Dólar canadiense encontró poco impulso el miércoles, perdiendo una escasa décima de un por ciento frente al Dólar estadounidense.

- El PMI S&P de Canadá en septiembre volvió a territorio positivo por encima de 50,0 por primera vez desde mayo de 2023 esta semana, registrando 50,4 y encontrando su valor más alto desde marzo de 2023. A pesar de la perspectiva de actividad mejorada, el CAD ha encontrado muy poco impulso alcista.

- Los participantes del mercado están lidiando con un aumento en las cifras laborales de EE.UU. el miércoles; las cifras de cambio de empleo ADP de EE.UU. fueron mucho más altas de lo esperado, reduciendo las probabilidades de más recortes de tasas importantes por parte de la Fed.

- Aunque el aumento de las cifras laborales de EE.UU. antes del informe de empleo NFP del viernes es algo positivo, los inversores desesperados por más recortes de tasas de 50 puntos básicos por parte de la Fed en 2024 se verán decepcionados, ya que los planificadores centrales condicionan el tamaño de los futuros recortes de tasas al desempeño del mercado laboral.

- Los operadores del CAD tendrán que esperar hasta el viernes para obtener más datos económicos de Canadá. Las cifras del PMI Ivey de Canadá probablemente serán completamente eclipsadas por la muy esperada publicación del NFP.

Indicador económico

Informe de empleo ADP

El dato de empleo es elaborado por Automatic Data Processing Inc. en colaboración con Moody’s Analytics. Es una estimación del cambio en la cantidad de personas empleadas en el sector privado, no agrícola, de Estados Unidos, y se publica mensualmente. Un número positivo implica que el sector privado registró un incremento de las nóminas de trabajadores, mientras que uno negativo, una reducción. Las cifras superiores a las expectativas suelen ser positivas para el dólar, mientras que las que están por debajo de las mismas son negativas.

Leer más.Última publicación: mié oct 02, 2024 12:15

Frecuencia: Mensual

Actual: 143K

Estimado: 120K

Previo: 99K

Fuente: ADP Research Institute

Los operadores a menudo consideran que las cifras de empleo de ADP, el proveedor de nóminas más grande de Estados Unidos, son el presagio del comunicado de la Oficina de Estadísticas Laborales sobre Nóminas No Agrícolas (generalmente publicado dos días después), debido a la correlación entre los dos. La superposición de ambas series es bastante alta, pero en meses individuales, la discrepancia puede ser sustancial. Otra razón por la que los operadores de divisas siguen este informe es la misma que con el NFP: un crecimiento vigoroso y persistente en las cifras de empleo aumenta las presiones inflacionarias y, con ellas, la probabilidad de que la Fed suba las tasas de interés. Las cifras reales que superan el consenso tienden a ser alcistas para el USD.

Pronóstico del precio del CAD

El Dólar canadiense (CAD) continúa trazando un patrón técnico lateral en las velas diarias; el USD/CAD está atrapado en una trampa de volatilidad justo al sur de la media móvil exponencial (EMA) de 200 días cerca de la zona de 1.3600, pero el CAD sigue sin poder entrar en un nuevo rally alcista frente al Dólar estadounidense.

Gráfico diario USD/CAD

El Dólar canadiense FAQs

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- El precio del oro cae el miércoles en medio de crecientes tensiones entre Israel e Irán.

- Un robusto informe de Cambio de Empleo Nacional de ADP podría ser un preludio a un NFP optimista.

- Se espera que los datos de Nóminas No Agrícolas del viernes muestren 140.000 nuevos empleos en EE.UU. en septiembre.

El oro retrocedió el miércoles durante la sesión norteamericana y cayó un 0,50% diario mientras los operadores observaban la reacción de Israel al ataque de Irán el martes. La geopolítica sigue siendo el motor para los operadores, lo que elevó los precios del oro después de registrar sesiones bajistas consecutivas desde el viernes pasado. Al momento de escribir, el XAU/USD cotiza en 2.648$ después de alcanzar un máximo de 2.663$.

El estado de ánimo del mercado sigue siendo pesimista, como lo muestra la renta variable estadounidense cotizando en rojo. Según diferentes agencias de noticias, los desarrollos en Oriente Medio sugieren que es probable una escalada. Esto indica que los precios del oro podrían extender sus ganancias en el corto plazo.

El enviado de Israel a las Naciones Unidas comentó que Irán enfrentará consecuencias por su ataque con misiles el martes. Al mismo tiempo, el subsecretario de Estado de EE.UU., Kurt Campbell, agregó que "no solo Israel está pensando en opciones de respuesta al ataque de Irán, EE.UU. también lo está."

Además, la contratación privada en Estados Unidos (EE.UU.) aumentó por encima de las estimaciones en septiembre, según los datos de Cambio de Empleo Nacional de ADP. Mientras tanto, el presidente de la Fed de Richmond, Thomas Barkin, dijo que el recorte de tasas de 50 puntos básicos (pb) en septiembre reconoció que las tasas estaban "desincronizadas."

Barkin agregó que algunos aspectos de la economía sugieren que el proceso de desinflación continuaría, pero que "sigue siendo difícil decir que la batalla contra la inflación ya se ha ganado."

El metal que no ofrece rendimiento añadió a las ganancias después de que la Fed decidiera bajar la tasa de los fondos federales en la reunión de septiembre. No obstante, los mayores rendimientos del Tesoro de EE.UU. y un Dólar estadounidense más fuerte durante el día son vientos en contra para el metal precioso.

El rendimiento de la nota del Tesoro de EE.UU. a 10 años es del 3,783%, subiendo cinco puntos básicos. Al mismo tiempo, el Índice del Dólar estadounidense (DXY), que sigue el desempeño del Dólar frente a una cesta de seis pares, gana un 0,39%, subiendo a 101,60.

De cara a la semana, los inversores están siguiendo más datos de empleo de EE.UU. El viernes, se espera que las cifras de Nóminas No Agrícolas muestren que la economía añadió 140.000 personas a la fuerza laboral en septiembre, menos que los 142.000 empleos creados en agosto, mientras que se prevé que la tasa de desempleo se mantenga sin cambios.

Impulsores de los mercados: El precio del oro retrocede en medio de la guerra en Oriente Medio

- El Cambio de Empleo Nacional de ADP para septiembre fue de 143.000, frente a los 103.000 revisados al alza del mes anterior y superando las previsiones de 120.000.

- La Encuesta de Ofertas de Empleo y Rotación Laboral (JOLTS) de agosto mejoró, superando las estimaciones y atenuando las preocupaciones sobre el mercado laboral.

- No obstante, la actividad empresarial en el sector manufacturero medida por el PMI Manufacturero del ISM para septiembre se mantuvo estable en 47,2, sin cambios respecto a la lectura anterior, pero por debajo de las estimaciones de 47,5.

- Los participantes del mercado han colocado las probabilidades de un recorte de tasas de la Fed de 25 pb en un 63,8%, mientras que las posibilidades de un recorte mayor de 50 pb han disminuido al 36,2%, según la herramienta CME FedWatch.

Análisis técnico del XAU/USD: El precio del oro baja pero se mantiene por encima de 2.650$

El precio del oro tiene un sesgo alcista a pesar de perder algo de impulso mientras los operadores toman beneficios, esperando la próxima fase del conflicto. El momentum sigue siendo alcista como lo muestra el Índice de Fuerza Relativa (RSI) pero está saliendo de condiciones de sobrecompra, lo que provoca el retroceso.

Si el XAU/USD cae por debajo de 2.650$, esto abriría la puerta para probar el mínimo diario del 30 de septiembre de 2.624$, seguido del pico del 18 de septiembre en 2.600$. Una ruptura de este último expondrá la media móvil simple (SMA) de 50 días en 2.513$.

En caso de mayor fortaleza, si supera el máximo histórico de 2.685$, podría extender sus ganancias a 2.700$.

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

El Dólar estadounidense se fortaleció y avanzó a nuevos máximos de tres semanas, respaldado por el aumento de los rendimientos en EE.UU. y el persistente apetito por el riesgo en respuesta a las crecientes tensiones en Oriente Medio.

Esto es lo que necesitas saber el jueves 3 de octubre:

El Índice del Dólar estadounidense (DXY) subió a nuevos máximos alrededor de 101.70 tras la persistente aversión al riesgo junto con el aumento de las tensiones geopolíticas. El PMI de Servicios del ISM toma el centro del escenario, seguido por los recortes de empleo de Challenger, las habituales solicitudes iniciales de subsidio por desempleo semanales, los pedidos de fábrica y el PMI de Servicios final de S&P Global. Además, también está previsto que hable Bostic de la Fed.

El EUR/USD retrocedió a la región de 1.1030, o mínimos de tres semanas, debido a la fortaleza del Dólar estadounidense. Se publicará el PMI de Servicios final de HCOB en Alemania y en la zona euro, seguido por los precios de producción en el bloque.

El GBP/USD se mantuvo a la defensiva, bajando por segundo día consecutivo y revisitando la zona de mínimos recientes cerca de 1.3250. Se dará a conocer el PMI de Servicios final de S&P Global.

El USD/JPY ganó fuerte tracción alcista y coqueteó con máximos de cuatro semanas al norte de la barrera de 146.00. Se publicará el PMI de Servicios final de Jibun Bank junto con las cifras semanales de inversión en bonos extranjeros.

El AUD/USD terminó el día apenas cambiando alrededor de la región de 0.6880, apoyado por los firmes precios de las materias primas y a pesar de nuevas ganancias en el Dólar estadounidense. Se esperan los resultados de la Balanza Comercial, seguidos por el PMI de Servicios final de Judo Bank.

Los precios del WTI subieron a nuevos máximos por encima del nivel de 72.00$ por barril, aunque ese repunte se desvaneció tras las preocupaciones sobre la demanda y un aumento inesperado en los inventarios de crudo de EE.UU.

Los precios del Oro se desvanecieron tras el marcado avance del martes, aunque se mantuvieron cerca de la zona de máximos históricos por encima del nivel de 2.640$ por onza troy. Los precios de la Plata se sumaron al repunte del martes, superando brevemente el nivel de 32.00$ por onza.

- El Dow Jones encuentra fricción en el gráfico cerca de 42.200 mientras los inversores vacilan.

- Los datos de empleo previos al próximo NFP del viernes sorprendieron al alza.

- Las preocupaciones geopolíticas limitan las ganancias mientras los inversores se centran en observar el Medio Oriente.

El Promedio Industrial Dow Jones (DJIA) está atrapado en una especie de trampa lateral en la primera semana de octubre, ya que las preocupaciones geopolíticas pesan sobre el apetito por el riesgo. Los inversores están luchando por posicionarse antes del informe de nóminas no agrícolas (NFP) de EE.UU. del viernes, con posibles movimientos futuros de tasas de la Reserva Federal (Fed) dependiendo de las cifras laborales.

Las cifras del cambio de empleo de ADP en EE.UU. para septiembre aumentaron más y más rápido de lo que la mayoría de los participantes del mercado esperaban, registrando 143.000 nuevas adiciones netas de empleo durante el mes. Las previsiones medianas del mercado apuntaban a un salto a 120.000 en comparación con la cifra revisada de agosto de 103.000. A pesar del firme aumento en los números de empleo anticipados, los inversores esperarán la llamada final sobre las cifras oficiales anticipadas del NFP el viernes.

El presidente de la Fed, Jerome Powell, advirtió que el recorte de tasas de 50 puntos básicos en septiembre no debería ser una señal de que se avecinan más movimientos extremos de tasas. La propia perspectiva SEP de la Fed sobre recortes de tasas prevé solo otros 50 puntos básicos en total durante las próximas reuniones. Los mercados de tasas se han alineado en su mayoría con la perspectiva de la Fed; según la herramienta FedWatch del CME, los operadores de tasas ven un 60% de probabilidades de un recorte de tasas de 25 puntos básicos en noviembre, con el 40% restante aún esperando un recorte jumbo repetido de 50 puntos básicos.

Además de la perspectiva del mercado global sobre los recortes de tasas de la Fed, la perspectiva sobre la manufactura doméstica se ha convertido en una perspectiva inestable con una huelga de trabajadores portuarios en la mayoría de las costas Este y del Golfo que obstaculiza el movimiento de bienes físicos. Las tensiones en el Medio Oriente también están aumentando tras el ataque con misiles de Irán contra Israel en represalia por la incursión de Israel en el Líbano recientemente. Los inversores están esperando ver cómo responderá Israel a la confrontación directa.

Noticias del Dow Jones

A pesar de un comienzo tambaleante en la sesión del mercado estadounidense, el Dow Jones está probando en verde el miércoles. La ventana de negociación de mitad de semana tiene al DJIA aproximadamente equilibrado, con alrededor de la mitad de los valores constituyentes del índice subiendo en el día. Salesforce (CRM) se está recuperando de una reciente caída, subiendo un 4% el miércoles para probar los 282 $ por acción.

En el extremo inferior, Nike (NKE) ha extendido una caída a corto plazo, hundiéndose más del 6 % y retrocediendo a menos de 84 $ por acción mientras el fabricante de calzado lucha contra un panorama sombrío. Nike reportó un amplio incumplimiento de las expectativas de ganancias en el primer trimestre de 2024, y la transición del CEO de la compañía ha sacudido a los inversores.

Pronóstico de precios del Dow Jones

El Dow Jones está en una zona de consolidación técnica difícil entre 42.400 y 42.200 en velas diarias mientras los compradores luchan con un índice plantado demasiado profundo en territorio alcista con poco rebote técnico. El último mínimo del Dow Jones en la zona de 40.000 a principios de septiembre y el posterior rally del 6,6% de fondo a tope ha dejado la acción del precio en territorio de sobrecompra, y la presión corta buscará un retroceso a la media móvil exponencial (EMA) de 50 días que sube a 41.100.

Gráfico diario del Dow Jones

El Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- El S&P 500 pierde marginalmente un 0.10%, oscilando dentro del rango operativo del día de ayer.

- El empleo en el sector privado aumenta en 143.000 puestos en septiembre, de acuerdo con el informe del Automatic Data Processing.

- Thomas Barkin, presidente de la Fed de Richmond, destacó en su discurso a los conflictos geopolíticos como riesgos inflacionarios.

El S&P 500 marcó un máximo de la sesión en 5.717, donde atrajo vendedores agresivos que llevaron el índice a mínimos de una semana y media en 5.672. Al momento de escribir, el S&P 500 cotiza sobre 5.700, perdiendo un 0.10% diario.

El S&P 500 opera sin cambios significativos tras los comentarios de Thomas Barkin y del informe de empleo del ADP

El presidente del Banco de la Reserva Federal de Richmond y miembro del Comité Federal de Mercado Abierto, Thomas Barkin, destacó en su discurso del día de hoy, la influencia de los tipos de interés bajos en las ventas de viviendas y automóviles.

De igual forma, advirtió que la lucha contra la inflación no ha concluido, ya que los riesgos persisten, derivados, entre otros, por los conflictos geopolíticos actuales.

Con base en información proporcionada por el Automatic Data Processing, el empleo en el sector privado de Estados Unidos aumentó en 143.000 durante septiembre, situándose por encima de los 120.000 puestos previstos y de los 103.000 registrados en agosto.

Niveles por considerar en el S&P 500

El S&P 500 reaccionó a la baja en una resistencia de corto plazo en 5.772, dada por el máximo histórico alcanzado el 26 de septiembre. El soporte más cercano lo observamos en 5672, mínimo del 20 de septiembre y cercano al retroceso del 76.8% de Fibonacci. El siguiente nivel clave de soporte se encuentra en 5.604, punto pivote del 16 de septiembre que converge con el retroceso al 50% de Fibonacci.

Gráfica de 4 horas del S&P 500

- El Peso mexicano gana tracción el miércoles, patrocinado por los comentarios del Vicegobernador de Banxico.

- Jonathan Heath quiere tasas más altas por algún tiempo, sin tener en cuenta una recesión.

- La presidenta Sheinbaum se ha comprometido a ser fiscalmente responsable.

El Peso mexicano subió por segundo día consecutivo el miércoles frente al Dólar estadounidense tras los comentarios de línea dura del Vicegobernador del Banco de México (Banxico), Jonathan Heath, quien votó en contra de bajar las tasas en 25 puntos básicos en la reunión de política monetaria del 26 de septiembre. El USD/MXN se cotiza en 19.37, con una caída del 1.18%.

Heath apareció en el podcast de Banorte y dijo que la política debería permanecer en el nivel actual por "más tiempo" mientras reconocía que la inflación subyacente se está acercando al objetivo. Añadió que el recorte de tasas de la Reserva Federal (Fed) de EE.UU. no impactaría directamente en el camino de la política de Banxico y no cree que México esté cerca de una recesión.

La agenda de México reveló que la confianza empresarial se deterioró en septiembre, mientras que las cifras de inversión fija bruta de julio mejoraron en términos mensuales y anuales.

Además, la presidenta Claudia Sheinbaum comenzó su mandato de seis años. En su discurso inaugural, aseguró a los inversores que sus inversiones estaban seguras y añadió que respetaría la autonomía de Banxico para dictar sus políticas.

Sheinbaum se comprometió a la responsabilidad fiscal y defendió la reforma judicial aprobada en septiembre. Según analistas e inversores extranjeros, esta reforma amenaza el estado de derecho, y ese sentimiento ha perjudicado al Peso en los últimos meses.

"La gestión disciplinada del presupuesto y de las empresas estatales, el progreso en la seguridad pública y la salvaguardia de la integridad de las instituciones clave serán clave para preservar el sentimiento del mercado y las calificaciones de la deuda soberana", dijo Alberto Ramos, jefe del equipo de investigación económica de Goldman Sachs para América Latina.

En EE.UU., los datos del cambio de empleo nacional de ADP para septiembre superaron las estimaciones después de registrar cinco meses de lecturas débiles.

Resumen diario de los mercados: El Peso mexicano ignora datos mixtos para avanzar

- La confianza empresarial de México en septiembre subió a 51.9, por debajo del 53.1 de agosto, su lectura más baja desde enero de 2023.

- La inversión fija bruta en julio se expandió un 1.8% intermensual, frente a la contracción del -1% del mes anterior. De 12 meses a julio, se recuperó de una contracción del 1.3% y subió un 6.4%.

- La actividad empresarial de México en el sector manufacturero se contrajo, según S&P Global. El PMI manufacturero de septiembre cayó de 48.50 a 47.30, destacando la desaceleración económica en curso.

- El cambio de empleo nacional de ADP en septiembre fue de 143.000, frente a los 103.000 revisados al alza del mes anterior y superando las previsiones de 120.000.

- Según los mercados de swaps, se espera que Banxico reduzca los costos de endeudamiento en 175 pbs para finales de 2025.

- Los participantes del mercado han puesto las probabilidades de un recorte de 25 pbs en 63.8%. Según la herramienta CME FedWatch, las probabilidades de un recorte mayor de 50 pbs disminuyeron a 36.2%.

Análisis técnico: El Peso mexicano se recupera mientras el USD/MXN cae por debajo de 19.40

La tendencia alcista del USD/MXN se mantiene, pero el retroceso en curso probablemente probará la media móvil simple (SMA) de 50 días en 19.30. Según el Índice de Fuerza Relativa (RSI), el momentum ha cambiado negativamente.

El RSI cayendo por debajo de su línea neutral indica que los vendedores están a cargo.

Si el USD/MXN supera la SMA de 50 días, el siguiente soporte sería el mínimo del 24 de septiembre de 19.23 antes de que el par se mueva hacia el mínimo diario del 18 de septiembre de 19.06. Una vez superados esos niveles, la cifra de 19.00 emerge como la siguiente línea de defensa.

Por otro lado, si el USD/MXN supera 19.50, esto podría patrocinar una prueba del pico de la semana actual en 19.82. Con una mayor fortaleza, la próxima resistencia será la cifra psicológica de 20.00, seguida del máximo anual de 20.22.

Banxico FAQs

El Banco de México, también conocido como Banxico, es el banco central del país. Su misión es preservar el valor de la moneda de México, el Peso mexicano (MXN), y fijar la política monetaria. Para ello, su principal objetivo es mantener una inflación baja y estable dentro de los niveles objetivo (en o cerca de su objetivo del 3%, el punto medio de una banda de tolerancia de entre el 2% y el 4%).

La principal herramienta del Banxico para orientar la política monetaria es la fijación de tasas de interés. Cuando la inflación esté por encima del objetivo, el banco intentará controlarla aumentando las tasas, encareciendo el endeudamiento de dinero para los hogares y las empresas y enfriando así la economía. Las tasas de interés más altas son generalmente positivas para el Peso mexicano (MXN), ya que generan mayores rendimientos, lo que convierte al país en un lugar más atractivo para los inversores. Por el contrario, tasas de interés más bajas tienden a debilitar al MXN. El diferencial de tasas con el Dólar, o cómo se espera que Banxico fije las tasas de interés en comparación con la Reserva Federal (Fed) de Estados Unidos, es un factor clave.

Banxico se reúne ocho veces al año y su política monetaria está muy influenciada por las decisiones de la Reserva Federal estadounidense (Fed). Por lo tanto, el comité de toma de decisiones del banco central suele reunirse una semana después que la Reserva Federal. Al hacerlo, Banxico reacciona y en ocasiones anticipa las medidas de política monetaria fijadas por la Reserva Federal. Por ejemplo, después de la pandemia de Covid-19, antes de que la Fed subiera las tasas, Banxico lo hizo primero en un intento de disminuir las posibilidades de una depreciación sustancial del Peso mexicano (MXN) y evitar salidas de capital que pudieran desestabilizar al país.

El presidente del Banco de la Reserva Federal (Fed) de Richmond, Tom Barkin, habló el miércoles sobre los recientes movimientos de la Fed en las tasas y advirtió que la lucha contra la inflación puede no haber terminado ya que persisten los riesgos.

Aspectos destacados

El recorte de tasas de 50 puntos básicos en septiembre estaba justificado porque las tasas estaban 'desincronizadas' con la disminución de la inflación y la tasa de desempleo cerca de su nivel sostenible.

La Fed no puede declarar la batalla contra la inflación como ganada. Espero una pequeña caída adicional en el Índice de Precios del Gasto en Consumo Personal (PCE) hasta el próximo año.

Los 50 puntos básicos de recortes mostrados como la proyección mediana de los responsables de la política monetaria de la Fed para el resto de este año también reducirían un poco la presión sobre las tasas.

Estoy observando de cerca cómo las tasas de interés más bajas influyen en las ventas de viviendas y automóviles para ver si los riesgos de demanda superan la oferta.

Las recientes acciones laborales y los conflictos geopolíticos también se encuentran entre los riesgos de inflación.

Aunque el mercado laboral de baja contratación y baja rotación podría persistir, la demanda de trabajadores también podría aumentar si la demanda se expande.

El ritmo y la magnitud del ciclo de reducción de tasas requieren que la Fed esté atenta a cómo se desarrollan la economía y la inflación.

Los recortes de tasas de la Fed son para recalibrar a una posición menos restrictiva.

Tras el gran estímulo y el claro mensaje de crecimiento de los líderes chinos, revisamos al alza nuestra previsión de crecimiento para China en 2025 del 4.8% al 5.2%. Para 2024 mantenemos nuestra previsión del 4.8%, señala Allan von Mehren, analista de Danske Bank.

Todo listo para el crecimiento

"El estímulo es el impulso coordinado más fuerte para levantar la economía desde la crisis financiera global de 2008. Esperamos que China siga con medidas de estímulo fiscal después del feriado del Día Nacional."

"La clave para revertir la caída china es poner fin a la crisis de la vivienda, que vemos como el epicentro de los desafíos actuales. Ahora esperamos una mejora gradual en la vivienda durante el próximo año, pero no un rápido rebote."

"China está preparada para cambiar de una fuerza desinflacionaria a una fuerza más neutral. Dado que esperamos que la recuperación sea gradual, no esperamos que China se convierta en una fuerza inflacionaria dentro de los próximos 6-12 meses."

El precio del Dólar estadounidense ha alcanzado un máximo diario frente al Peso colombiano de 4.225,84 este miércoles después de probar un mínimo del día de 4.199,80.

El USD/COP cotiza en estos momentos sobre 4.223,03, ganando un leve 0.03% en lo que llevamos de jornada.

El Peso colombiano registra pérdidas por cuarto día consecutivo

- Esta es la cuarta jornada consecutiva en que el Peso colombiano registra pérdidas frente al Dólar. En lo que llevamos de semana, el USD/COP gana un 1.16%.

- Sin datos relevantes por publicar en Colombia los próximos días, el foco estará en las Nóminas no Agrícolas de Estados Unidos que se publicarán el viernes.

- El Dólar estadounidense sube marginalmente un 0.15% frente al Peso chileno, consolidándose dentro del rango operativo del día de ayer.

- El cobre repunta un 1.24% y alcanza máximos de dos días.

- El informe de empleo ADP se ubicó en 143.000 puestos en septiembre, superando el consenso de los analistas.

El USD/CLP alcanzó un mínimo diario en 901.76, donde encontró compradores que llevaron la paridad a un máximo diario en 906.85. Actualmente, el Dólar estadounidense cotiza sobre 904.84 frente al Peso chileno, ganando un 0.15% diario.

El Peso chileno pierde tracción luego del informe de empleo ADP de Estados Unidos

El USD/CLP opera al alza por segunda sesión consecutiva tras un incremento de 143.000 puestos de empleo, situándose por encima de los 103.000 registrados en agosto y los 120.000 estimados, con base en información presentada por el Automatic Data Processing.

Por otro lado, el precio del cobre cotiza en 4.6023 dólares por libra, ganando un 1.25% en el día, llegando a máximos de dos días y manteniéndose en niveles no vistos desde hace casi tres meses.

Niveles técnicos en el USD/CLP

El USD/CLP formó un soporte de corto plazo en 894.25, dado por el mínimo del 30 de septiembre. El siguiente soporte clave lo observamos en 881.85, punto pivote del 20 de mayo.

La zona de resistencia clave se encuentra en 961.00, máximo del 2 de agosto, en convergencia con el retroceso al 78.6% de Fibonacci.

El Índice de Fuerza Relativa se ubica en 37.53, dentro de niveles de sobreventa, por lo que la presión vendedora domina la perspectiva en el corto plazo.

Gráfico diario del Peso chileno

- El EUR/GBP termina su retroceso y reanuda su ritmo bajista.

- El RSI está convergiendo alcistamente con el precio, sin embargo, lo que significa que la falta de momentum bajista acompaña el último movimiento.

El EUR/GBP ha terminado de retroceder y ha reanudado su tendencia bajista. Ha roto por debajo del mínimo del 24 de septiembre de 0.8317, confirmando un mínimo más bajo y una extensión hacia el próximo objetivo en 0.8287, el mínimo de agosto de 2022.

Permanece en una tendencia bajista a corto y medio plazo, y dado el principio de que "la tendencia es tu amiga" las probabilidades favorecen una extensión.

EUR/GBP Gráfico Diario

Dicho esto, el RSI está convergiendo alcistamente con el precio al comparar el mínimo del 24 de septiembre con el mínimo más bajo del 1 de octubre (líneas rojas discontinuas en el gráfico). Aunque el precio ha disminuido, el RSI no lo ha hecho. Esto significa que la falta de impulso bajista acompaña la última venta masiva. Esto aumenta los riesgos de que podría estancarse o incluso retroceder.

El EUR/GBP ya ha alcanzado el objetivo conservador para el movimiento bajista que comenzó en el máximo del 5 de agosto, en 0.8322. Esta es la extrapolación del 61,8% de la venta masiva de agosto. Por lo tanto, una mayor caída más allá del objetivo podría caracterizarse como "fruta más alta" y todo el movimiento descendente desde el máximo del 5 de agosto incluso podría haber completado su curso.

- El USD/MXN cae a mínimos de una semana en 19.43.

- El Dólar estadounidense cede frente al Peso mexicano, pero sube contra las divisas principales.

- Crecen las apuestas del mercado por una rebaja de 25 pb de la Fed en noviembre.

- El ADP de empleo privado de EE.UU. mejoró las expectativas en septiembre.

El USD/MXN ha comenzado el miércoles girando a negativo después del repunte registrado el martes a máximos de tres semanas en 19.83. El Dólar estadounidense ha caído en las últimas horas frente al Peso mexicano a un suelo de una semana en 19.43. Al momento de escribir, el par cotiza sobre 19.50, perdiendo un 0.60% en el día.

El Dólar estadouninse repunta tras el ADP de empleo de EE.UU. y el aumento de expectativas de un recorte menor de la Fed en noviembre

El Índice del Dólar (DXY) ha subido a un techo de veinte días tras la publicación del dato de empleo privado ADP de Estados Unidos, que resultó mejor de lo esperado. En total, se generaron 143.000 empleos en septiembre, por encima de los 120.000 esperados. Además, la cifra de octubre fue revisada al alza, alcanzando 103.000 frente a 99.000.

El DXY se disparó con la noticia a 101.54, su nivel más alto desde el 12 de septiembre. La subida fue auspiciada por el aumento de las apuestas del mercado a favor de un recorte de 25 puntos básicos (pb) por parte de la Fed en la reunión de noviembre. Tras el buen dato de empleo, las probabilidades de un recorte menor subieron al 67.3% frente al 61.5% de ayer. Las opciones de una rebaja de 50 bp disminuyen al 32.7%.

Los operadores del USD/MXN quedan ahora a la espera de los comentarios de varios miembros de la Fed que hablarán hoy, como Michelle Bowman y Thomas Barkin. El foco, en todo caso, está en los datos del viernes, cuando EE.UU. publicará las Nóminas no Agrícolas de septiembre y México la tasa de desempleo de agosto.

USD/MXN Niveles de precio

Aunque la tendencia se mantiene alcista en gráficos de medio y largo plazo, el USD/MXN ha caído por debajo de la media móvil de 100 períodos en gráfico de una hora. A esto se le suma que el RSI (Índice de Fuerza Relativa) en ese mismo período de tiempo está por debajo de 50, apuntando a la baja en el corto plazo. El primer soporte en caso de extender el retroceso está en 19.30, mínimo del 25 de septiembre, seguido de la zona psicológica de 19.00.

Al alza, la resistencia inicial aparece en 19.83, techo semanal del 1 de octubre. Por encima, la barrera principal está en la región de 20.00 y en 20.15, nivel máximo de septiembre y de todo 2024.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- USD/CHF está subiendo dentro de un mercado limitado por un rango.

- Casi ha alcanzado su objetivo cerca de la parte superior del rango alto.

USD/CHF amplía sus ganancias mientras despliega una pierna alcista dentro de un mercado limitado por un rango.

El movimiento está en marcha y probablemente alcanzará el nivel de resistencia de 0.8517 formado por múltiples máximos recientes. Un movimiento realmente alcista podría incluso ver al par alcanzar el techo del rango en 0.8539.

Gráfico de 4 horas del USD/CHF

USD/CHF está en una tendencia lateral. Dado el principio en el análisis técnico de que "la tendencia es tu amiga", las probabilidades favorecen una extensión de esta tendencia. Una vez que el par alcance su objetivo al alza, probablemente se revertirá y comenzará una pierna bajista hacia los mínimos del rango.

Solo una ruptura decisiva por encima de 0.8539 y la parte superior del rango señalaría un cambio de tendencia. Una ruptura decisiva sería una acompañada por una larga vela verde rompiendo por encima de la parte superior del rango y cerrando cerca de su máximo, o tres velas verdes seguidas que rompieran por encima del nivel. Si tiene éxito, tal movimiento probablemente se recuperaría hasta un objetivo mínimo de 0.8617 (mínimo del 14 de agosto).

Un paquete de iniciativas de apoyo al crecimiento y una declaración del liderazgo chino han sido bien recibidos por los mercados de renta variable, ya que aumentan la esperanza de un rebote del crecimiento, señalan los analistas de Danske Bank.

Mejora del crecimiento de la vivienda y el consumo privado en China

"En China, la gran noticia ha sido el anuncio de un estímulo a gran escala en una amplia gama de áreas. La reducción de las tasas de interés, una disminución del coeficiente de reservas para los bancos, tasas hipotecarias más bajas en los préstamos existentes y medidas para impulsar el mercado de renta variable fueron algunas de las iniciativas de política."

"El liderazgo de China en el Politburó también envió una señal fuerte de que la caída en el mercado de la vivienda debería detenerse ahora y envió una clara señal pro-crecimiento después de algunos años de señales y estímulos más moderados. La noticia ha hecho que las acciones chinas en el extranjero suban bruscamente con un aumento del 25% en siete días, el mayor aumento de 7 días desde 2008, ya que los inversores se han apresurado a cerrar posiciones infraponderadas en acciones chinas."

"Aún está por verse si el estímulo será lo suficientemente grande como para revertir la crisis, pero con la fuerte señal de política, esperamos que se implementen más estímulos si es necesario. Ahora esperamos ver una mejora gradual en el crecimiento de la vivienda y el consumo privado en China durante el próximo año y que los dos sectores pongan lentamente a la economía en una base más sólida."

- El USD/CAD está cayendo nuevamente, posiblemente en una reanudación de su tendencia bajista anterior.

- El par podría estar descendiendo en un gran patrón de Movimiento Medido con objetivos bajistas.

El USD/CAD ha comenzado a bajar nuevamente. El movimiento se produce después de un retroceso de tres días desde el mínimo del 25 de septiembre (rectángulo azul en el gráfico).

Gráfico Diario USD/CAD

Es posible que la corrección haya terminado y, dado que la tendencia a medio plazo probablemente sea bajista – y según la teoría del análisis técnico "la tendencia es tu amiga" – el par podría estar reanudando su tendencia bajista a medio plazo.

Un movimiento por debajo de 1.3457 (mínimo del 26 de septiembre) confirmaría una reanudación de la tendencia bajista, probablemente al menos hasta el mínimo de 1.3420 del 25 de septiembre. Un cierre por debajo de ese nivel proporcionaría una confirmación bajista de más caídas hasta los mínimos del rango – una zona que comienza alrededor de 1.3222 y termina en 1.3106.

El USD/CAD parece haber formado un gran patrón de zig-zag conocido como Movimiento Medido después de alcanzar su pico el 5 de agosto. Si es así, entonces augura bajista para el par ya que el objetivo a la baja para la última onda C del patrón es 1.3326 como mínimo, la extensión de Fibonacci del 61,8% de la onda A.

Mientras el mercado espera la publicación del IPC/IPM de Turquía de septiembre el jueves, la impresión de la inflación minorista de Estambul de ayer resultó ser una decepción, señala Tatha Chose, analista de FX de Commerzbank.

El PMI turco podría sugerir un enfriamiento muy necesario en la economía

"Este indicador del costo de vida subió casi un 4% mes a mes en septiembre (59,2% interanual). Se prevé que el IPC nacional (según el consenso) haya aumentado un 2,2% mes a mes para el mismo período; basándonos en la cifra de Estambul, ahora nos preguntamos si podríamos ver una sorpresa al alza el jueves."

"En cualquier caso, después del ajuste estacional, la expectativa de consenso para el IPC subyacente resulta ser un rápido 3% m/m, lo que representa una tasa preocupante de aumento de precios aún en curso en Turquía. En otras palabras, sorpresa o no sorpresa, necesitamos una moderación de la inflación más notable para que los mercados sigan siendo constructivos con la lira."

"En el lado positivo, el PMI turco cayó bruscamente en septiembre, lo que podría sugerir un enfriamiento muy necesario en la economía, una condición crucial para cualquier estabilización de la inflación. Sin embargo, en general, los datos de Estambul nos ponen nerviosos. El movimiento de la lira en los últimos días sugiere que el mercado de divisas comparte nuestra preocupación."

El consenso general en el mercado es que el BCE reducirá su tasa de interés clave en octubre, y esta es también la opinión de nuestros analistas del BCE. El problema con el BCE es que la razón para el recorte de tasas de octubre hace necesaria una revisión fundamental de la trayectoria de las tasas de interés del BCE, señala Ulrich Leuchtmann, Jefe de Investigación de FX y Commodities de Commerzbank.

El BCE tiene buenas razones para una política monetaria laxa

"Ahora, esta razón obviamente consiste en el colapso de las expectativas de inflación de la zona euro. Desde una perspectiva de mercado, el BCE tiene por lo tanto buenas razones para una política monetaria laxa. La baja inflación es buena para el Euro (porque su poder adquisitivo interno se erosiona más lentamente), las bajas tasas de interés son malas."

"La combinación es por lo tanto negativa para el euro en general porque la revisión a la baja de las expectativas de inflación hace más probable que veamos una recaída en la ‘bajainflación’ en Europa, con el BCE teniendo que establecer su tasa de interés tan baja como sea técnicamente posible sin que la inflación repunte."

Los grandes movimientos en las tasas de interés siempre son un asunto complicado. Hace dos semanas, los banqueros centrales de EE.UU. podrían haber esperado que al reducir el corredor de la tasa de interés clave en 50 puntos básicos, aliviarían la presión. Pero siempre existe el riesgo de que un gran movimiento en las tasas de interés solo alimente las expectativas de más movimientos rápidos en las tasas de interés. Es decir, que la Fed no podrá deshacerse del genio que invocó con el movimiento de 50 puntos básicos, señala Ulrich Leuchtmann, Jefe de Investigación de FX y Commodities de Commerzbank.

La Fed podría no ser capaz de deshacerse de las consecuencias del movimiento de 50 pb

"El sorprendentemente gran movimiento en septiembre sigue siendo en gran medida interpretado como un adelanto de los recortes de tasas que se esperaban para el resto del año de todos modos, pero no como una señal de un ritmo fundamentalmente alto de recortes de tasas. La narrativa sugerida por los comentarios del presidente de la Fed, Jay Powell, en ese momento sigue dominando. La decisión de la Fed no ha sacudido las expectativas a medio plazo."

"Aunque la tasa de desempleo en agosto fue apenas más baja que en el mes anterior, la tasa de vacantes laborales fue significativamente más alta nuevamente en 4,8% (julio: 4,6%). Esto a su vez significa que parte del desempleo es estructuralmente explicable (en la figura a continuación: como la gran distancia desde el origen), principalmente como desempleo por desajuste; la parte cíclica del desempleo – la que la Fed podría hacer algo al respecto con una política monetaria laxa – es casi tan baja como en 2019."

"El mercado de divisas apenas está reaccionando a la publicación de las estadísticas de vacantes laborales. Pero eso también significa que si la Fed utilizara la situación del mercado laboral como motivo para recortes agresivos de tasas de interés, probablemente estaría tan equivocada como en el verano de 2021, cuando no hizo nada. Una política laxa de la Fed basada en eso y la resultante debilidad del USD probablemente sería de duración relativamente corta."

El Dólar estadounidense (USD) probablemente se negocie en un rango de 7.0010/7.0350. A largo plazo, el impulso bajista está comenzando a desacelerarse; si el USD rompe 7.0350, esto sugeriría que podría comerciar en un rango por un período, señalan los analistas de FX de UOB Group Quek Ser Leang y Lee Sue Ann.

Probablemente se negocie en un rango de 7.0010/7.0350

VISIÓN A 24 HORAS: "Después de que el USD rebotara el lunes, indicamos ayer (martes) que el USD podría continuar rebotando, pero no parece tener suficiente impulso para amenazar la fuerte resistencia en 7.0350.’ En línea con nuestras expectativas, el USD rebotó, aunque casi rompió por encima de 7.0350 (el máximo ha sido 7.0350). A pesar del avance, no ha habido un aumento significativo en el impulso, y en lugar de continuar subiendo, es más probable que el USD se negocie en un rango de 7.0010/7.0350 hoy."

PERSPECTIVA 1-3 SEMANAS: "Después de mantener una postura negativa sobre el USD durante más de una semana (como se anota en el gráfico a continuación), destacamos ayer (01 de octubre, par en 7.0100) que "el impulso bajista está comenzando a desacelerarse, y si el USD rompe 7.0350 (nivel de ‘fuerte resistencia’), esto sugeriría que podría comerciar en un rango por un período." Posteriormente, el USD subió pero no rompió claramente por encima de 7.0350 (el máximo ha sido 7.0350). Como nuestro nivel de ‘fuerte resistencia’ no ha sido claramente superado, mantendremos la misma visión por ahora, aunque la probabilidad de una mayor debilidad del USD ha disminuido."

- El GBP/USD se detiene después de la caída del martes, causada por un aumento en la demanda de refugio seguro para el Dólar estadounidense

- Irán avivó las tensiones en Oriente Medio con un ataque masivo de misiles sobre Tel Aviv.

- La continua divergencia en las perspectivas de política monetaria puede poner un suelo a las pérdidas del GBP/USD.

El GBP/USD se detiene y oscila entre tibias ganancias y pérdidas en los 1.3280 el miércoles después de caer un centavo completo el día anterior, cuando el Dólar estadounidense (USD) se fortaleció como resultado de un aumento en los flujos de refugio seguro debido a una escalada del conflicto en Oriente Medio.

A pesar de las recientes pérdidas, el GBP/USD está en una tendencia alcista general, que lo ha visto ganar casi un 5,0% desde los mínimos de principios de agosto.

Los cielos nocturnos se iluminaron el martes por la noche después de que Irán disparara alrededor de 200 misiles, muchos de ellos balísticos, sobre la capital israelí Tel Aviv, en represalia por el asesinato del líder de Hezbolá, Hassan Nasrallah. La situación sigue tensa después de que el primer ministro israelí, Benjamin Netanyahu, prometiera que Israel vengaría el ataque y que Irán había "cometido un gran error".

El New York Times también informó que Israel está comprometiendo más tropas a su sangrienta ofensiva terrestre en el Líbano, y con las tensiones en aumento, es probable que el Dólar siga recibiendo soporte de los inversores que buscan seguridad. Esto, a su vez, probablemente limitará cualquier ganancia para el GBP/USD.

El par había estado en una tendencia alcista constante desde principios de agosto debido a la divergencia en las perspectivas de política monetaria en el Reino Unido y EE.UU. En el Reino Unido, el Banco de Inglaterra (BoE) decidió mantener las tasas de interés sin cambios en su reunión de política monetaria de septiembre, mientras que en EE.UU. la Reserva Federal (Fed) recortó las tasas de interés en una doble dosis de 50 puntos básicos en su reunión. Las tasas de interés más bajas son generalmente negativas para una moneda – en este caso el Dólar – ya que reducen las entradas de capital.

El BoE ha estado abogando por un enfoque cauteloso, "mantener el rumbo" para reducir las tasas de interés en medio de una inflación aún alta en el sector de servicios y un crecimiento relativamente robusto. En EE.UU., por el contrario, los temores sobre un aterrizaje brusco y un mercado laboral débil causaron brevemente que las apuestas basadas en el mercado se dispararan al 60% de que la Fed seguiría con otro recorte de 50 puntos básicos en su reunión de noviembre.

Aunque estas apuestas se han moderado desde entonces después de que los datos de EE.UU. tranquilizaran a los inversores sobre el estado de la economía, los inversores siguen tensos mientras esperan un dato clave sobre el mercado laboral, en forma de los datos de Nóminas No Agrícolas de EE.UU. para septiembre, que se publicarán el viernes.

En vista de las expectativas de que habrá más recortes de tasas por parte de la Fed, el BCE y varios otros bancos centrales del G10 durante el cuarto trimestre, es probable que el impacto de la flexibilización de la política del RBNZ sobre los cruces del NZD se vea compensado, señala Jane Foley, estratega de FX de Rabobank.

La escalada en el Medio Oriente socavará el AUD y el NZD

"Si bien un anuncio de un recorte de tasas de 50 puntos básicos la próxima semana probablemente aún empujaría al NZD a la baja, esperaríamos que los compradores aparezcan en caídas por debajo del nivel de 0,62 NZD/USD, con el optimismo de que el estímulo chino impulsará la demanda regional de exportaciones de Nueva Zelanda."

"Dicho esto, dada la postura menos moderada del RBA, buscaríamos que el AUD/NZD continúe su reciente tendencia al alza hacia 1,11 en un horizonte de 3 meses. Una advertencia clara al tono reciente más positivo tanto en el AUD como en el NZD es la perspectiva para el tono más amplio del apetito por el riesgo."

"Una mayor escalada en las tensiones de Medio Oriente apoyaría al USD y socavaría al AUD y al NZD. Este riesgo subraya nuestra preferencia por el comercio AUD/NZD."

El Dólar estadounidense (USD) podría continuar negociándose de manera agitada, pero es probable que se mantenga dentro de un rango de 140.00/146.00, señalan los analistas de FX de UOB Group, Quek Ser Leang y Lee Sue Ann.

Probablemente se mantenga dentro de un rango de 140.00/146.00

24 HORAS VISTA: "El lunes, el USD rebotó fuertemente, alcanzando un máximo de 143.91. Ayer, cuando el USD estaba en 143.80, teníamos la opinión de que ‘podría rebotar más hasta 144.50, pero es poco probable que suba de manera sostenida por encima de este nivel.’ Señalamos que ‘los niveles de soporte están en 143.30 y 142.80.’ Nuestra opinión no fue incorrecta, ya que el USD subió a 114.53, cayó a 142.96, rebotando para cerrar prácticamente sin cambios en 143.56 (-0,04%). Los movimientos de precios parecen ser parte de una fase de comercio en rango. Hoy, esperamos que el USD se negocie entre 142.90 y 144.30."

1-3 SEMANAS VISTA: "Nuestra actualización del lunes (30 de septiembre, par en 142.60) sigue siendo válida. Como se destacó, la reciente acumulación de impulso alcista se ha disipado. A partir de aquí, el USD podría continuar negociándose de manera agitada, pero se espera que se mantenga dentro de un rango de 141.00/146.00."

El PMI manufacturero subió a 49.8 en septiembre, mientras que la lectura promedio se mantuvo por debajo de 50 en el tercer trimestre. Es probable que las exportaciones netas hayan seguido siendo un contribuyente clave al crecimiento en el tercer trimestre; el crecimiento de la actividad real puede haber disminuido. Reducimos nuestra previsión de crecimiento del PIB del tercer trimestre al 4.4% interanual (4.9% anterior) debido a la débil demanda interna. Aumentamos nuestra previsión de crecimiento del PIB del cuarto trimestre al 4.8% interanual (4.4% anterior) para reflejar los recientes pasos de apoyo político, señalan los analistas de Standard Chartered, Hunter Chan y Shuang Ding.

Respuesta política rápida tras un débil desempeño en el tercer trimestre

"El PMI manufacturero oficial de China subió a 49.8 en septiembre desde 49.1 en agosto, superando las expectativas del mercado, ya que la actividad de producción se recuperó con la mejora de los nuevos pedidos. Mientras tanto, el PMI manufacturero promedio cayó 0.4 puntos a 49.4, manteniéndose por debajo de 50 por sexto trimestre consecutivo. La producción industrial (PI) puede haber acelerado debido a factores estacionales, normalizándose tras el impacto del clima."

"La demanda interna se debilitó en septiembre; el PMI de servicios cayó a 49.9, por debajo de 50 por primera vez desde finales de 2023. El PMI de servicios promedio para el tercer trimestre se redujo a 50, indicando un desempeño estancado, lo que resultó en una presión deflacionaria continua. La inflación del IPC puede haber disminuido en septiembre debido al menor crecimiento de los precios de los alimentos y a la caída de los precios de los servicios y los combustibles. Además, la deflación del IPP puede haber alcanzado su nivel más profundo en cinco meses, con un 2.5% interanual en septiembre."

"Es probable que el superávit comercial de bienes se haya ampliado en el tercer trimestre, continuando su contribución al crecimiento y compensando parcialmente el lastre de la prolongada recesión del mercado inmobiliario de China. El crecimiento del PIB real intertrimestral probablemente se mantuvo por debajo del 1% en el tercer trimestre. La reunión del Politburó de septiembre mostró una postura política más favorable al crecimiento y el Banco Popular de China (PBoC) insinuó una política monetaria más moderada. Mantenemos nuestra previsión de crecimiento del PIB para 2024 en el 4.8%, con riesgo al alza si se anuncian medidas fiscales desproporcionadas. El gobierno puede emitir bonos adicionales para cumplir con su gasto fiscal presupuestado y expandir el uso de bonos especiales para reducir el inventario de viviendas y mitigar los riesgos de deuda."

El Dólar Neozelandés (NZD) podría seguir debilitándose; las condiciones de sobreventa sugieren que una ruptura sostenida por debajo de 0.6250 es poco probable. A largo plazo, el impulso bajista ha aumentado ligeramente; el retroceso en el NZD podría alcanzar potencialmente 0.6225, señalan los analistas de FX de UOB Group Quek Ser Leang y Lee Sue Ann.

El NZD puede caer a 0.6225 a largo plazo