- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El USD/JPY sube ligeramente, reflejando la cautela del mercado ante el aumento de los rendimientos del Tesoro de EE.UU. y la posible intervención de Japón.

- Los indicadores técnicos sugieren una resistencia en 152.00, con objetivos adicionales en 153.00 y 155.00 en caso de que el par rompiera al alza.

- Un movimiento por debajo del Tenkan-Sen podría llevar al USD/JPY a probar niveles de soporte hasta 148.93, en medio de la continua vigilancia del mercado.

El par USD /JPY se mantiene bajo presión en medio de especulaciones sobre una posible intervención de las autoridades japonesas. Aunque los rendimientos del Tesoro estadounidense subieron durante la sesión del lunes, con el tipo de la nota de referencia a 10 años subiendo 11 puntos básicos, el par se mantuvo lejos del máximo del día de 151.77. En el momento de escribir estas líneas, el par cotiza en 151.63, subiendo un 0.15% en el día.

Análisis del precio del USD/JPY: Perspectiva técnica

El gráfico diario del USD/JPY muestra al par consolidándose en torno a la zona de 151.00/152.00, con amenazas de intervención que refuerzan el nivel 152.00 como primer nivel de resistencia. Una ruptura de este último expondría la figura psicológica de 153.00, antes de 155.00.

Por otro lado, si el USD/JPY retrocede por debajo del Tenkan-Sen en 151.12, el par descendería hacia el Senkou Span A en 150.17, seguido por el Kijun-Sen en 149.22. El Senkou Span B en 148.93.

USD/JPY Acción del precio - Gráfico diario

- El Oro experimenta ligeras subidas en un mercado reforzado por los positivos informes de actividad manufacturera en EE.UU.

- El repunte de los rendimientos del Tesoro estadounidense tras los optimistas informes del ISM y de S&P Global pone en entredicho el atractivo del Oro sin rendimientos.

- La fortaleza del Dólar estadounidense frena la trayectoria alcista del Oro, ya que los participantes del mercado recortan sus apuestas a los recortes de tipos de la Fed.

El precio del Oro subió el lunes, pero se mantuvo por debajo del máximo histórico de 2.265$. El metal brillante está perdiendo algo de impulso, aunque sigue subiendo un 0.30% en el día. En el momento de escribir estas líneas, el par XAU/USD opera en 2.240$, tras alcanzar un mínimo diario de 2.228$.

La actividad empresarial en Estados Unidos repuntó en marzo, según el Índice de Gerentes de Compras (PMI) manufacturero del Instituto de Gestión de Suministros (ISM) y S&P Global. El primero superó las estimaciones y aplastó los datos de febrero, mientras que el segundo se enfrió pero se mantuvo en terreno expansivo. Estos datos, junto con unas sólidas perspectivas económicas en EE.UU., podrían hacer mella en la Reserva Federal (Fed) a la hora de recortar los tipos de interés.

El PMI manufacturero ISM se expandió por primera vez desde septiembre de 2022. Ello impulsó al alza los rendimientos de los bonos del Tesoro de EE.UU., lo que supuso un viento en contra para el metal sin rendimiento. Los inversores se vieron impulsados a tomar beneficios en el metal amarillo a cambio de bonos del Tesoro de EE.UU., que tienden a ser más atractivos en medio de expectativas de tipos de interés más altos.

el Índice del Dólar estadounidense (DXY), que mide el valor de la divisa americana frente a otras seis, se situó en 104.99 y ganó un 0.44%, limitando el avance del XAU/USD.

Resumen diario de los movimientos del mercado: El Oro se mantiene a flote pero lejos de máximos históricos

- El viernes, el presidente de la Fed, Jerome Powell, respondió a los últimos datos de inflación, afirmando que se alineaban con sus expectativas e indicando que la Fed no reaccionaría de forma exagerada a estas cifras. Esto sugiere que el banco central estadounidense se mantendría a la expectativa de cara a futuras decisiones de política monetaria.

- Tras el informe del viernes del indicador de inflación preferido de la Fed, el Gasto en Consumo Personal (PCE), una lectura más suave hizo que los precios del Oro subieran con fuerza, aunque retrocedieron tras las palabras de Powell.

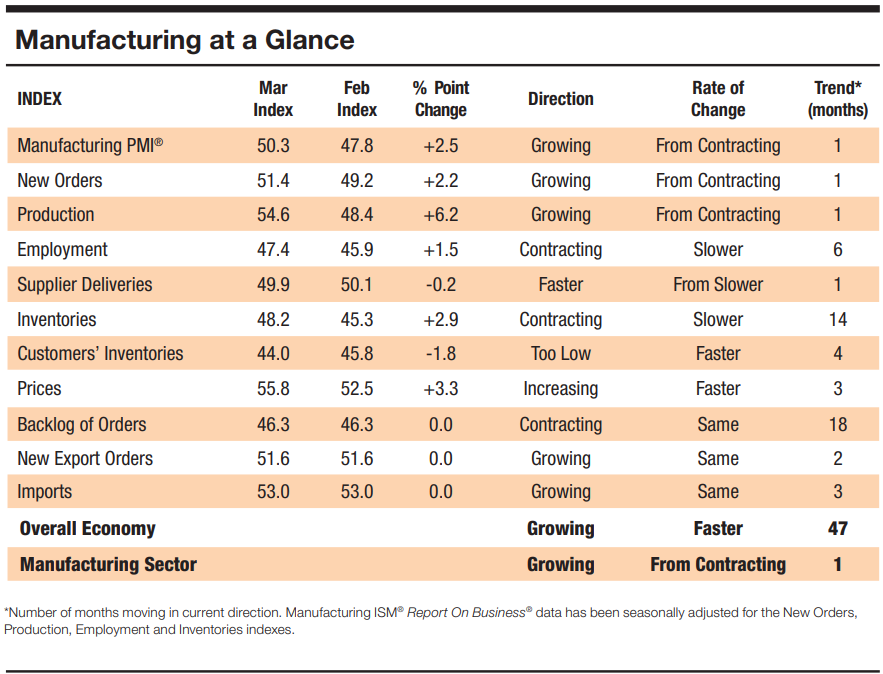

- El PMI manufacturero del ISM creció un 50.3, por encima de las estimaciones del 48.4, superando la lectura del 47.8 de febrero. El índice de precios pagados aumentó un 55.8, su nivel más alto desde agosto de 2022, cuando alcanzó el 52,5.

- S&P Global reveló la última revisión del PMI manufacturero de marzo en Estados Unidos, que se situó en 51.9, por encima de la lectura anterior de 52.2.

- Tras la publicación de los datos, los participantes en el mercado redujeron sus apuestas a un recorte de tipos de 25 puntos básicos en junio, hasta el 58%, desde el 60% del pasado viernes.

Análisis técnico: El repunte del Oro parece haberse extendido en exceso, pero va a continuar

El gráfico diario del XAU/USD muestra el último repunte del Oro hasta nuevos máximos históricos, alcanzado con un impulso a la baja, como muestra al índice de fuerza relativa (RSI). Cuando el Oro alcanzó el máximo histórico, el RSI se situó en 77.21, por debajo de su nivel máximo alcanzado el 11 de marzo en 84.41, lo que sugiere que se está formando una divergencia negativa.

No obstante, el escenario de un movimiento de reversión a la media es más arriesgado. Con todo, una ruptura por debajo de los 2.200$ podría propiciar un retroceso hacia el máximo del 8 de marzo convertido en soporte en los 2.195$, antes de extender sus pérdidas hasta 2.150$.

Si rompe por encima de 2.270$, se reanudará la tendencia alcista, lo que expondría a los 2.300$.

Preguntas frecuentes sobre el Oro

¿Por qué se invierte en Oro?

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

¿Quién compra más Oro?

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

¿Qué correlación tiene el Oro con otros activos?

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

¿De qué depende el precio del Oro?

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

- En el gráfico diario se observa un impulso vendedor significativo, ya que el RSI desciende hacia zonas negativas, mientras que el MACD muestra una creciente tracción negativa.

- En línea con el gráfico diario, los indicadores horarios muestran una creciente presión vendedora.

- La reciente caída por debajo de la SMA de 20 días podría sugerir una posible realineación bajista a corto plazo.

Actualmente, el par EUR/JPY cotiza en torno a 162-85, lo que representa un descenso del 0.30% durante la sesión del lunes. Las señales bajistas se están intensificando como se observa en el aumento del impulso vendedor, lo que indica un posible cambio de la tendencia alcista precedente.

En el gráfico diario para el EUR/JPY, la lectura más reciente del índice de fuerza relativa (RSI) cayó cerca de territorio negativo. Esta situación tiende a indicar un creciente impulso vendedor. Al mismo tiempo, el histograma de la divergencia de la media móvil (MACD) muestra barras rojas en aumento, lo que implica un aumento del impulso negativo.

EUR/JPY gráfico diario

En el gráfico horario, el par EUR/JPY muestra un sentimiento bajista similar. El RSI cayó cerca del territorio de sobreventa, lo que demuestra el dominio de los vendedores en el mercado durante las últimas horas. Además, el histograma horario del MACD refuerza este sentimiento, mostrando barras rojas ascendentes que indican una inclinación hacia un impulso negativo.

Gráfico horario del EUR/JPY

Si analizamos el panorama general, el par EUR/JPY muestra una combinación de señales alcistas y bajistas. Una postura alcista se manifiesta a través de su posición por encima de las medias móviles simples (SMA) de 100 y 200 días, revelando una tendencia positiva para el par a largo plazo. Sin embargo, el cruce ha caído hoy justo por debajo de la SMA de 20 días, lo que infiere un posible giro bajista a corto plazo.

En resumen, aunque las tendencias a largo plazo demuestran una postura predominantemente alcista para el EUR/JPY, las lecturas recientes de los gráficos diarios y horarios sugieren un posible cambio hacia un mercado de vendedores que podría alimentar movimientos bajistas adicionales en caso de que los compradores no intervengan.

Lo que debe tener en cuenta el martes 2 de abril:

El Dólar estadounidense fue la divisa más favorecida al final de la jornada del lunes, ya que algunos de los principales mercados permanecieron cerrados con motivo del Lunes de Pascua. La atención se centró en las cifras relacionadas con el crecimiento, ya que China informó de una producción manufacturera optimista en marzo. Sin embargo, la noticia no logró mantener el optimismo de los inversores.

Los mercados financieros valoraron el viernes la noticia de que la inflación estadounidense, medida por el índice de precios del gasto en consumo personal (PCE), se mantuvo en el 2.8% anual en febrero. Tras el informe, el presidente de la Reserva Federal (Fed), Jerome Powell, declaró que el banco central no tiene prisa por subir los tipos en un contexto de inflación aún elevada y de economía resistente.

Durante el fin de semana, los funcionarios del Banco Central Europeo (BCE) hicieron comentarios de línea dura que tampoco sirvieron para levantar el ánimo. El Gobernador del Banco Central de Austria, Robert Holzmann, declaró el domingo que el BCE podría recortar los tipos de interés antes que la Fed estadounidense. El momento en que el BCE apriete el gatillo "dependerá en gran medida de la evolución de los salarios y los precios en junio", añadió Holzmann. Asimismo, el gobernador del Banco de Grecia, Yannis Stournaras, puso sobre la mesa varios recortes de tipos para este año, afirmando que es "posible" recortar 25 puntos básicos (pb) cuatro veces este año.

El Dólar estadounidense cobró impulso tras la publicación de un PMI manufacturero de Estados Unidos (ISM) mucho mejor de lo esperado. El informe mostró que la actividad económica en el sector manufacturero se expandió en marzo tras 16 meses consecutivos de contracción, y el índice saltó a 50.3 desde los 47.8 de febrero. Al mismo tiempo, S&P Global también publicó la estimación final de su PMI manufacturero, que se confirmó en 51.9, por debajo del 52.5 esperado pero aún con niveles expansivos.

El EUR/USD se estableció en torno a 1.0740, no lejos del mínimo de febrero en 1,0694. El GBP/USD cotiza en torno a 1.2545, mientras que el USD/CHF se encuentra cómodo por encima de 0.9040. Las divisas vinculadas a las materias primas cayeron junto con los índices estadounidenses, con el AUD/USD cotizando en torno a 0.6480 y el USD/CAD hasta 1.3580. Por último, el USD/JPY se sitúa en 151.60.

El Oro se disparó hasta los 2.265$ la onza troy, un máximo histórico, antes de retroceder hacia los 2.240$ a media tarde estadounidense.

Precio del Dólar estadounidense hoy

La siguiente tabla muestra la variación porcentual del Dólar estadounidense (USD) frente a las principales divisas cotizadas hoy. El Dólar estadounidense fue la divisa más fuerte frente a la Libra esterlina.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | 0.48% | 0.72% | 0.43% | 0.72% | 0.17% | 0.61% | 0.31% | |

| EUR | -0.48% | 0.24% | -0.04% | 0.25% | -0.31% | 0.12% | -0.17% | |

| GBP | -0.73% | -0.25% | -0.29% | 0.01% | -0.57% | -0.12% | -0.42% | |

| CAD | -0.43% | 0.03% | 0.27% | 0.29% | -0.27% | 0.16% | -0.13% | |

| AUD | -0.73% | -0.25% | -0.01% | -0.30% | -0.56% | -0.13% | -0.42% | |

| JPY | -0.17% | 0.33% | 0.55% | 0.29% | 0.59% | 0.45% | 0.14% | |

| NZD | -0.61% | -0.13% | 0.11% | -0.16% | 0.12% | -0.45% | -0.31% | |

| CHF | -0.31% | 0.18% | 0.42% | 0.13% | 0.42% | -0.14% | 0.31% |

El mapa de calor muestra las variaciones porcentuales de las principales divisas entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa cotizada se elige en la fila superior. Por ejemplo, si elige el Euro en la columna de la izquierda y se desplaza por la línea horizontal hasta el Yen japonés, el cambio porcentual que aparece en el recuadro representará EUR (base)/JPY (cotización).

- El GBP/USD retrocede ante la fuerte actividad manufacturera estadounidense y las presiones sobre los precios, que alimentan las especulaciones sobre la persistencia de la política de la Fed.

- La resistencia de la economía estadounidense, puesta de manifiesto por los datos del ISM, contrasta con la tranquilidad de los mercados europeos debido al cierre por vacaciones.

- Los próximos datos del PMI del Reino Unido podrían lastrar el GBP/USD, ya que los participantes en el mercado esperan un mayor deterioro.

La Libra esterlina se desploma a mediados de la sesión norteamericana, ya que los sólidos datos económicos estadounidenses podrían hacer mella en las intenciones de la Reserva Federal de recortar los tipos. Esto apuntaló al Dólar, mientras que los rendimientos del Tesoro estadounidense se dispararon, un viento en contra para la Libra. El par GBP/USD cotiza en 1.2587, con una caída del 0.57%.

La Libra esterlina se mantiene a flote en medio de la fortaleza del Dólar estadounidense y el aumento de los rendimientos en Estados Unidos.

El festivo en Europa mantiene cerrados los mercados financieros. Al otro lado del Atlántico, los datos del Instituto de Gestión de Suministros (ISM) revelaron que la actividad empresarial en EE.UU. se expandió en marzo por primera vez desde septiembre de 2022, lo que sugiere la resistencia de la economía. El Índice de Gerentes de Compras (PMI) manufacturero alcanzó 50,3, superando el consenso de 48.4 y mejorando el 47.8 de febrero. Además, el informe destacó un aumento del índice de precios pagados, que alcanzó su punto más alto desde agosto de 2022. Dado que el comportamiento de la economía ha sido mejor de lo esperado, este resurgimiento de las presiones sobre los precios podría dificultar la inclinación de la Reserva Federal a suavizar su política monetaria.

Anteriormente, S&P Global había anunciado un ligero ajuste del PMI manufacturero de marzo en Estados Unidos, situándolo en 51.9 frente a la lectura inicial de 52.2, en torno a las 13:45 GMT.

Tras los datos, los operadores del mercado monetario redujeron las probabilidades de un recorte de tipos de la Reserva Federal en junio de alrededor del 60% al 56.9%, según datos de la herramienta FedWatch de CME.

La semana pasada, el presidente de la Fed, Jerome Powell, comentó en un discurso en la Fed de San Francisco que el banco central estadounidense no tiene prisa por recortar los tipos. Aunque el índice de precios subyacentes del gasto en consumo personal (PCE) de la semana pasada fue ligeramente inferior, el Índice de Precios al Consumo (IPC) se mantiene por encima del umbral del 3%. Eso mantendría a los funcionarios de la Fed con las manos atadas y adheridos al mantra de más altos durante más tiempo.

El martes, en la agenda económica del Reino Unido se publicarán los precios de la vivienda, el crédito al consumo del BoE y el PMI manufacturero S&P Global.

GBP/USD Análisis del precio: Perspectivas técnicas

El tipo de cambio GBP/USD ha roto el nivel de soporte dinámico anterior observado en la media móvil de 200 días (DMA) en 1.2857, abriendo la puerta a nuevas pérdidas. Si los vendedores empujan al tipo de cambio por debajo de 1.2550, el siguiente nivel será 1.2500. De lo contrario, si los bordes del par superan la DMA de 200, vemos 1.2600 como próxima zona de oferta, antes de la DMA de 100 en 1.2649.

- El reciente informe del ISM señaló un repunte de la actividad empresarial en EE.UU., y los índices PMI superaron las expectativas.

- Los mercados descuentan una menor probabilidad de recorte de tipos en la reunión de junio de la Fed.

- La percepción de que la Fed hace apuestas de halcones ha provocado un repunte de los rendimientos de los bonos del Tesoro estadounidense, que pesa sobre los metales que no generan rendimientos.

- Los inversores están a la espera de los principales indicadores del mercado laboral estadounidense para obtener más información sobre la salud de la economía.

El par XAG/USD cotiza cerca de 24.98$, mayormente neutral durante la sesión del lunes. Esto se produce tras las señales de resistencia de la economía estadounidense subrayadas por el reciente informe del Instituto de Gestión de Suministros (ISM) y el sorprendente repunte del Índice de Gerentes de Compras (PMI) manufacturero. En este sentido, la resistencia de la economía estadounidense alimentó un aumento de las apuestas halconas sobre la Reserva Federal (Fed) de la mano de unos mayores rendimientos del Tesoro estadounidense que hicieron retroceder al metal gris.

Las recientes cifras del informe del Instituto de Gestión de Suministros (ISM) han traído un soplo de aire fresco a la percepción de la economía estadounidense, al revelar un repunte de la actividad empresarial en marzo. Se trata de una señal de solidez económica, de la que se hace eco el Índice de Gerentes de Compras (PMI) manufacturero, que subió a 50,3 en marzo. Esta cifra no sólo superó la previsión de 48.4, sino que supuso un notable avance respecto al 47.8 de febrero. Por su parte, el índice de precios pagados del ISM saltó a un máximo anual de 55.8, un nivel no visto desde que se situara en 52.5 en agosto de 2022.

Este patrón de mejora podría llevar a la Reserva Federal (Fed) a pensárselo dos veces antes de relajar su política monetaria. La reacción de los mercados no se ha hecho esperar, y la probabilidad de un recorte de tipos en la reunión de junio de la Fed se ha desplomado del 85% a alrededor del 65%, en respuesta a la resistencia que sigue mostrando la economía estadounidense. El mercado de renta fija también se ha visto afectado por estos acontecimientos, con un notable repunte del rendimiento de los bonos del Tesoro de EE.UU., a menudo considerado como el coste de mantener metales sin rendimiento, con el rendimiento a 2 años subiendo al 4.71%, mientras que tanto el rendimiento a 5 años como el de 10 años se sitúan en el 4.33%, todo lo cual apunta a un fuerte repunte y posiblemente refleja el aumento de las apuestas de línea dura de la Fed.

De cara al futuro, los principales indicadores del mercado laboral estadounidense, como las Nóminas no Agrícolas, las ganancias medias por hora y la tasa de desempleo, son muy esperados. Estas cifras están preparadas para proporcionar una visión más profunda de la salud actual y la trayectoria de la mano de obra del país, ofreciendo pistas críticas tanto a los responsables políticos como a los inversores.

Análisis técnico del XAG/USD

En el gráfico diario, el índice de fuerza relativa (RSI) revela una tendencia positiva para el XAG/USD. La lectura del RSI, anidada en el territorio positivo, se mantiene firme afirmando el dominio de los compradores, lo que puede dar lugar a un impulso alcista continuado. Sin embargo, la divergencia de convergencia de medias móviles (MACD) se sitúa en territorio negativo, con barras rojas, lo que sugiere una leve presencia bajista.

Al analizar la tendencia general, el XAG/USD se encuentra actualmente por encima de las medias móviles simples (SMA) de 20, 100 y 200 días, lo que denota un fuerte impulso alcista en los marcos temporales más amplios.

- El DXY se sitúa en 104.95, lo que refleja un notable avance en la jornada.

- Los inversores se centran en los datos entrantes, en medio de la especulación de un ciclo de relajación que comenzará en junio.

- Las lecturas del PMI del ISM de marzo superaron las expectativas.

- Los mercados esperan la publicación de las Nóminas no Agrícolas, las ganancias medias por hora y la tasa de desempleo de marzo para conocer la salud de la economía.

El Índice del Dólar estadounidense (DXY) cotiza en 104.95 el lunes por la mañana, reflejando algunas ganancias. El sólido informe de actividad empresarial ISM de marzo, que muestra el mayor crecimiento desde septiembre de 2022, podría disuadir a la Reserva Federal (Fed) de precipitarse al inicio del ciclo de relajación. Los datos del mercado laboral que se publicarán esta semana determinarán las expectativas.

La economía estadounidense parece estable y la postura de la Fed sigue siendo prudente. A pesar de las revisiones al alza de las previsiones de inflación, la Fed, bajo la dirección de Powell, se abstiene de reaccionar de forma exagerada ante los repuntes de la inflación a corto plazo. El inicio especulado de un ciclo de flexibilización en junio sigue dependiendo de los datos entrantes.

Resumen diario de los movimientos del mercado: El DXY, impulsado por la solidez de la actividad empresarial y las apuestas de línea dura de la Fed

- El informe del Instituto de Gestión de Suministros (ISM) muestra que la actividad empresarial en marzo mejoró por primera vez desde septiembre de 2022, lo que indica una economía robusta.

- El Índice de Gerentes de Compras (PMI) manufacturero alcanzó 50.3 en marzo, superando las cifras previstas de 48.4 y superando apreciablemente la lectura de febrero de 47.8.

- El índice de precios pagados del informe ISM subió a su nivel más alto de 55.8 anual desde el 52.5 de agosto de 2022.

- La mejora de la economía podría disuadir a la Fed de relajar su política monetaria.

- Como reacción a la actual resistencia de la economía estadounidense, las probabilidades de un recorte de tipos en la reunión de junio cayeron del 85% a alrededor del 65%.

- En el mercado de renta fija, los rendimientos de los bonos del Tesoro estadounidense se dispararon. El rendimiento a 2 años se sitúa en el 4.71%, el rendimiento a 5 años en el 4.33% y el rendimiento a 10 años en el 4.33%, mostrando todos ellos fuertes subidas y reflejando un impulso de las apuestas halconas.

- Los datos pertinentes del mercado laboral estadounidense, como la media de ganancias por hora, las Nóminas no Agrícolas y la tasa de desempleo, proporcionarán una comprensión vital de la salud y las tendencias de la mano de obra del país.

Análisis técnico del DXY: Los osos del DXY retroceden, los toros ganan el control

Los indicadores técnicos del gráfico diario reflejan un creciente impulso comprador para el DXY. El índice de fuerza relativa (RSI) se encuentra en territorio positivo y exhibe una pendiente positiva, lo que generalmente se conoce como una señal alcista. Además, los indicadores de convergencia y divergencia de medias móviles (MACD) muestran barras verdes ascendentes, lo que amplifica el énfasis en el impulso alcista.

Además, la posición del DXY por encima de las medias móviles simples (SMA) de 20, 100 y 200 días añade argumentos a favor de una perspectiva técnica positiva para el Dólar.

Preguntas frecuentes sobre el Dólar estadounidense

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América y la moneda "de facto" de un gran número de países en los que circula junto con los billetes locales. Es la divisa más negociada del mundo, con más del 88% de todo el movimiento mundial de divisas, o una media de 6,6 billones de dólares en transacciones al día, según datos de 2022. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial. Durante la mayor parte de su historia, el Dólar estadounidense estuvo respaldado por el Oro, hasta el Acuerdo de Bretton Woods de 1971, cuando desapareció el Patrón Oro.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, definida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar los tipos de interés, lo que lastra al Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más Dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es un último recurso cuando es poco probable que una simple bajada de los tipos de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más Dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. La QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte en nuevas compras el capital de los bonos que tiene en cartera. Suele ser positivo para el Dólar estadounidense.

- El Dólar autraliano amplía sus pérdidas frente a un USD más fuerte, ya que los datos estadounidenses superan las expectativas.

- El sector manufacturero estadounidense se expande con el subíndice de precios en máximos recientes.

- El AUD/USD está poniendo a prueba el soporte de 0.6480, con la zona clave de 0.6440 en el punto de mira.

El Dólar australiano reanudó su tendencia bajista el lunes, lastrado por la fortaleza del Dólar estadounidense tras unos datos manufactureros estadounidenses mejores de lo esperado.

El PMI manufacturero ISM de EE.UU. mejoró hasta 50.03 en marzo, volviendo a niveles de expansión después de más de un año, y superando las expectativas del mercado de una mejora más leve hasta 48.2. Más allá de eso, el subíndice de precios pagados se ha acelerado a su ritmo más rápido en casi dos años, lo que plantea presiones al alza para la inflación.

AUD/USD Análisis técnico

El Dólar Australiano se encuentra bajo una creciente presión bajista tras haber superado la base de un patrón triangular, en 0,6530. Este nivel frenó los intentos de recuperación del jueves y el viernes, y los osos tomaron el control el lunes.

El par está probando ahora el soporte de 0.6480, que cierra el camino hacia el gran objetivo, en 0.6440. Al alza, la mencionada línea de tendencia inversa, en 0.6530 es la resistencia inmediata antes de 0.6555.

AUD/USD Gráfico de 4 horas

- El Dow Jones corrige a la baja tras los buenos datos de actividad manufacturera en Estados Unidos.

- Los sectores inmobiliario y sanitario lideran las pérdidas, mientras que los servicios de comunicación y la energía avanzan.

- El DJIA corrige a la baja tras rechazar el nivel psicológico de los 40.000 puntos.

El índice Dow Jones de Industriales (DJIA) sufre un importante retroceso este lunes. La sorpresa positiva del índice PMI manufacturero ISM de EE.UU. confirma el fuerte impulso de la economía estadounidense y echa un jarro de agua fría sobre las expectativas de relajación de la Reserva Federal de EE.UU. (Fed).

La actividad del sector manufacturero estadounidense volvió a crecer tras más de un año de contracción. El PMI general subió a 50.3 desde 47.8 en marzo, superando las expectativas de un aumento más leve hasta 48.4. Además, el subíndice de precios pagados subió a 55.8, su lectura más alta desde julio de 2022 y una contribución positiva a las tendencias inflacionistas.

Es probable que estas cifras respalden la opinión de los halcones de la Fed de que no hay prisa por empezar a bajar los costes de los préstamos. Esta semana tenemos una serie de miembros de la Fed y cifras clave de empleo que nos darán más pistas sobre los planes del banco central.

Noticias del Dow Jones

El índice Dow Jones cayó un 0.56% durante la sesión del lunes por la mañana, con la mayoría de los sectores en números rojos. Los sectores inmobiliario y sanitario fueron los que más perdieron, con caídas del 1.29% y el 1.16% respectivamente. En el lado positivo, los servicios de comunicación subieron un 1% y el sector de la energía avanzó un 0.32%.

Las acciones de Home Depot (HD) lideran los descensos con una caída del 2.32%, hasta 374.69$, seguidas de las de Nike (NKE), que bajan un 2.16%, hasta 91.97$. Boeing (BA) continúa desangrándose con la compañía sumida en una importante crisis que ha provocado la sustitución del consejo de administración. El fabricante de aviones pierde un 1.59%, hasta 189.92$.

En el lado positivo, 3M (MMM) superó al resto de compañías del índice con un salto del 3.63% hasta 91.90$, seguida de Microsoft (MSFT), que subió un 0.7% hasta 423.82$.

Perspectivas técnicas del Dow Jones

El índice Dow Jones está experimentando una importante corrección a la baja el lunes, cediendo la mitad del terreno ganado la semana pasada. La tendencia general sigue siendo alcista, pero el retroceso desde los máximos históricos da esperanzas a los osos de poner a prueba el soporte en el anterior nivel de resistencia de 39.240.

El DJIA sigue siendo alcista, situándose cómodamente por encima de los máximos anteriores y de la media móvil simple (SMA) de 4 horas en 39.250 puntos. Por debajo de aquí, los próximos objetivos bajistas se sitúan en el nivel de 39.000 y el soporte de la línea de tendencia en 38.775.

Más abajo, la resistencia de la línea de tendencia de los mínimos de finales de enero en 38.850 sería el siguiente objetivo.

Al alza, la zona de resistencia entre los niveles psicológicos de 39.850 y 40.000 parece un hueso duro de roer para los alcistas.

DJIA Gráfico de 4 horas

Preguntas frecuentes sobre el Dow Jones

¿Qué es el Dow Jones?

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

¿Qué factores influyen en el índice Dow Jones?

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

¿Qué es la teoría de Dow?

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

¿Cómo puedo operar con el DJIA?

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- El Dólar canadiense pierde impulso ante los sólidos datos macroeconómicos estadounidenses que impulsan al Dólar estadounidense.

- El PMI manufacturero canadiense no logra dar soporte al Dólar canadiense.

- Los precios del petróleo se han estancado cerca de los máximos del año hasta la fecha, lo que añade presión negativa sobre el CAD.

El Dólar canadiense (CAD) ha comenzado la semana con el pie izquierdo frente a un Dólar estadounidense algo más fuerte. Los datos alentadores de la actividad manufacturera en EE.UU. y la caída de los precios del crudo están pesando sobre el Dólar canadiense en una sesión de mercado delgada, ya que la mayoría de los mercados europeos están cerrados el lunes después de Pascua.

El índice ISM manufacturero estadounidense ha mostrado niveles superiores a 50 por primera vez desde octubre de 2022. Estas cifras sugieren una inesperada expansión de la actividad del sector en marzo y se han combinado con mejoras en todos los subíndices, con el componente de precios aumentando a su ritmo más rápido en casi dos años, lo que sugiere una contribución positiva a la inflación.

Hoy mismo, el PMI manufacturero canadiense del S&P apenas varió en marzo para completar un año entero de contracción de la actividad del sector. Además, los precios del petróleo crudo han retrocedido desde sus máximos recientes, lo que añade presión negativa al Dólar canadiense.

Resumen diario de los movimientos del mercado: El USD/CAD rebota tras los buenos datos estadounidenses

- El Dólar estadounidense se beneficia de los datos macroeconómicos estadounidenses.

- El PMI manufacturero de EE.UU. aumentó a 50.3 en marzo desde 47.8 en febrero, superando las expectativas del mercado de una lectura de 48.4.

- Los precios pagados en el sector manufacturero subieron hasta 55.8, su nivel más alto desde julio de 2022.

- El PMI manufacturero canadiense S&P subió hasta 49,8 desde 49.7 en febrero.

- Los precios del petróleo han retrocedido desde los máximos anuales de 83.65$, lo que ha añadido presión negativa al CAD vinculado a las materias primas.

- El viernes, el índice de precios PCE estadounidense creció un 0,3% mensual en febrero, un 2.5% anual. El mercado esperaba un aumento mensual del 0.4%.

- El gasto del Consumidor estadounidense subió un 0.8% en febrero, frente al 0.2% de enero, muy por encima del aumento del 0.5% previsto por los expertos del mercado.

- Es probable que esta semana varios oradores de la Fed den más pistas sobre las perspectivas de la política monetaria antes del informe de Nóminas no Agrícolas del viernes.

Precio del Dólar estadounidense hoy

A continuación se muestra la variación porcentual del Dólar estadounidense (USD) frente a las principales divisas. El Dólar estadounidense fue la divisa más débil frente al Yen japonés.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | 0.46% | 0.59% | 0.37% | 0.61% | 0.21% | 0.59% | 0.32% | |

| EUR | -0.46% | 0.13% | -0.08% | 0.15% | -0.25% | 0.13% | -0.14% | |

| GBP | -0.59% | -0.13% | -0.22% | 0.03% | -0.39% | 0.00% | -0.28% | |

| CAD | -0.37% | 0.10% | 0.21% | 0.24% | -0.17% | 0.21% | -0.06% | |

| AUD | -0.62% | -0.15% | -0.02% | -0.25% | -0.41% | -0.04% | -0.29% | |

| JPY | -0.22% | 0.28% | 0.38% | 0.17% | 0.43% | 0.42% | 0.12% | |

| NZD | -0.60% | -0.12% | 0.00% | -0.21% | 0.02% | -0.38% | -0.27% | |

| CHF | -0.33% | 0.14% | 0.27% | 0.06% | 0.29% | -0.11% | 0.27% |

El mapa de calor muestra las variaciones porcentuales de las principales divisas entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa cotizada se elige en la fila superior. Por ejemplo, si elige el Euro en la columna de la izquierda y se desplaza por la línea horizontal hasta el Yen japonés, el cambio porcentual que aparece en el recuadro representará EUR (base)/JPY (cotización).

Análisis técnico: El USD tiene margen para seguir apreciándose hasta 1.3615

El USD/CAD recuperó tracción positiva el lunes, apuntalado por los sólidos datos macroeconómicos estadounidenses que respaldan la retórica del "aterrizaje suave" y abren grietas en la visión del mercado que anticipa tres subidas de tipos en 2024.

El par se mantiene dentro de un canal ligeramente alcista. El rebote desde los mínimos de la semana pasada ha superado la resistencia de 1.3565, lo que da esperanzas a los compradores de extender las ganancias hacia 1.3615 y la parte superior del canal en 1.3632. Los soportes son 1.3520 y 1.3470.

USD/CAD Gráfico de 4 horas

Preguntas frecuentes sobre el Dólar canadiense

¿Qué factores determinan la cotización del Dólar canadiense?

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

¿Cómo afectan al Dólar canadiense las decisiones del Banco de Canadá?

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

¿Cómo afecta el precio del petróleo al Dólar canadiense?

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

¿Cómo influyen los datos de inflación en el valor del Dólar canadiense?

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

¿Cómo influyen los datos económicos en el valor del Dólar canadiense?

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- El par EUR/USD baja tras el optimismo de los índices PMI manufacturero y de precios pagados de EE.UU., que apuntan a que la Fed podría abstenerse de relajar su política.

- La subida del Índice del Dólar estadounidense y de los rendimientos del Tesoro refleja la creciente confianza en las perspectivas económicas de Estados Unidos.

- Los próximos PMI manufactureros de la Eurozona podrían empujar al EUR/USD aún más a la baja, ya que se espera que las estimaciones sigan contrayéndose.

El Euro amplía sus pérdidas frente al Dólar estadounidense, con la mayoría de los mercados europeos cerrados con motivo del Lunes de Pascua. Los datos de Estados Unidos auspiciaron un tramo a la baja en el EUR/USD, que cayó más de un 0.40% y cotizó en 1.0742.

La fortaleza del PMI manufacturero del ISM estadounidense y el aumento de los precios pagados mantendrán a la Fed a la espera

El Instituto de Gestión de Suministros (ISM) reveló que la actividad empresarial se expandió en marzo por primera vez desde septiembre de 2022, un indicio de que la economía se mantiene sólida. El PMI manufacturero se situó en 50.3 puntos, superando las estimaciones de 48.4 y aplastando la lectura de 47.8 de febrero. El mismo informe reveló que el índice de precios pagados creció hasta 55.8, su nivel más alto desde agosto de 2022, cuando alcanzó 52.5 puntos. Esto podría disuadir a la Reserva Federal de relajar su política, ya que la economía se comporta mejor de lo esperado.

Hacia las 13:45 GMT, S&P Global reveló la última revisión del PMI manufacturero de marzo en Estados Unidos, que se situó en 51.9, por debajo de la lectura anterior de 52.2.

Tras estos datos, el par EUR/USD ha extendido sus pérdidas más allá de la cifra psicológica de 1.0750, lo que podría exacerbar una prueba del mínimo oscilante del 14 de febrero en 1.0694.

Mientras tanto, el Índice del Dólar estadounidense (DXY), que mide el rendimiento del Dólar frente a una cesta de divisas, sube un 0.36% y se sitúa en 105.93, al tiempo que aumenta el rendimiento del Tesoro estadounidense. El rendimiento de los bonos del Tesoro a 10 años se sitúa en el 4.305%, subiendo casi 10 puntos más.

Tras la publicación de los datos, los operadores del mercado monetario ven un 61% de posibilidades de que la Fed recorte los tipos en 25 puntos básicos, según se desprende de la herramienta FedWatch de CME.

Al otro lado del charco, la agenda económica de la Eurozona (UE) incluirá la publicación del PMI manufacturero HCOB de España, Italia, Francia, Alemania y el conjunto del bloque. Se espera que la mayoría de las lecturas, excepto las de España, sigan deteriorándose y se mantengan en territorio recesivo.

Análisis del precio del EUR/USD: Perspectiva técnica

El gráfico diario del EUR/USD muestra al par apuntando hacia la zona de 1.0700, antes de desafiar 1.0694, mínimo del 14 de febrero. La ruptura de este último nivel expondría el soporte intermedio del 10 de noviembre en 1.0656, seguido del soporte principal en 1.0516, el mínimo del 1 de noviembre. Por otro lado, si los compradores recuperan 1.0750, se espera una corrección al alza hacia 1.0800.

- El USD/MXN ha saltado a 16.62 tras caer a mínimos de tres días previamente en 16.53.

- El precio del Dólar se dispara con la mejora del ISM manufacturero de Estados Unidos.

- El PMI manufacturero del Institute for Supply Management (ISM)

El USD/MXN comenzó el mes de abril operando en un estrecho rango por debajo de 16.60. Antes de la apertura de Wall Street, el par cayó a 16.53, su nivel más bajo desde el 27 de marzo, pero el buen dato del ISM manufacturero estadounidense ha provocado que repunte a un máximo diario de 16.62.

El Dólar alcanza máximos de seis semanas tras los datos manufactureros de EE.UU.

La mejora de los datos del ISM manufacturero ha provocado una fuerte subida del Índice del Dólar (DXY) que ha subido desde los alrededores de 104.70 a 104.93, nuevo máximo desde el 14 de febrero.

El índice PMI manufacturero del Institute for Supply and Demand (ISM) ha subido 2.5 puntos en marzo, elevándose a 50.3 desde los 47.8 de febrero, su nivel más alto en dieciocho meses. El dato mejora las expectativas del mercado, que preveía un leve aumento a 48.4 puntos.

Tras la publicación, los operadores del USD/MXN centrarán la atención en los datos de empleo de Estados Unidos que se publicarán el jueves y viernes de esta semana, ya que determinarán la dirección del Dólar frente a sus rivales esta semana. Se espera que EE.UU. haya creado 130.000 empleos privados ADP en marzo, por debajo de los 140.000 de febrero. Respecto a las Nóminas no Agrícolas (NFP), se estima 200.000 puestos de trabajo nuevos frente a los 275.000 del mes anterior.

En México, el dato más relevante de la semana será la confianza del consumidor de marzo, que se publicará el jueves a las 12.00 GMT. El indicador se mantiene por debajo de la barrera de 50 puntos desde agosto de 2019.

USD/MXN Niveles de precio

Al momento de escribir, el Dólar estadounidense cotiza sobre 16.62 frente al Peso mexicano, ganando un 0.31% diario. La tendencia en los gráficos de cuatro horas, diario y semanal continúa fuertemente bajista. Un quiebre del mínimo de 2024 en 16.51 apuntará a 16.47, mínimo de diciembre de 2015. Por debajo, el área de contención está en las cercanías de 16.35, donde se aglutinan los mínimos de septiembre, octubre y noviembre de 2015.

Al alza, es necesaria una recuperación por encima de 16.77, máximo de la pasada semana para avanzar hacia la resistencia situada en 16.94, techo del 19 de marzo. Por encima esperaría el fuerte nivel psicológico de 17.00.

- El par AUD/USD se mueve en torno a 0.6500 puntos, mientras la atención se centra en los datos de las NFP estadounidenses.

- Jerome Powell de la Fed no ve la necesidad de apresurarse a recortar los tipos.

- Los inversores esperan las actas del RBA para conocer nuevas orientaciones sobre los tipos de interés.

El par AUD/USD opera lateralmente en un rango ajustado ligeramente por encima del soporte psicológico de 0.6500 en los primeros compases de la sesión americana del lunes. El activo australiano se consolida mientras los inversores buscan nuevas orientaciones sobre cuándo el Banco de la Reserva de Australia (RBA) y la Reserva Federal (Fed) se inclinarán por recortar los tipos de interés.

El S&P 500 abre con cautela tras un fin de semana festivo por el Viernes Santo. El Índice del Dólar estadounidense (DXY) sube hasta 104,65 en medio de la cautela de los mercados. Los inversores se muestran cautos a la espera de los datos de las Nóminas no Agrícolas (NFP) de marzo en Estados Unidos, que se publicarán el viernes.

Las firmes expectativas del mercado de que la Reserva Federal (Fed) recorte los tipos de interés mantienen limitada la subida del Dólar estadounidense. El comentario del presidente de la Fed, Jerome Powell, de que no hay necesidad de apresurarse a recortar los tipos limita las caídas.

En cuanto al Dólar australiano, los inversores esperan las actas de política monetaria del Banco de la Reserva de Australia (RBA), que se publicarán el martes. Las actas explicarán detalladamente la decisión de mantener los tipos de interés el 19 de marzo.

El par AUD/USD presenta una ruptura del patrón gráfico del triángulo ascendente cerca de 0.6520 formado en un marco temporal de cuatro horas. La frontera ascendente de dicho patrón se traza desde el mínimo del 13 de febrero en 0.6442, mientras que la resistencia horizontal se sitúa desde el máximo del 30 de enero en 0.6626.

La pendiente descendente de la media móvil exponencial (EMA) de 50 periodos en 0.6530 indica que la demanda a corto plazo es débil.

El índice de fuerza relativa (RSI) de 14 periodos oscila en el rango 40.00-60.00, lo que indica indecisión entre los participantes del mercado.

Los inversores podrían tomar posiciones cortas por debajo del mínimo del 28 de marzo en 0.6485. Los beneficios de las posiciones cortas se obtendrían cerca del mínimo del 13 de febrero en torno a 0.6440 y el soporte redondo de 0.6400.

Por el contrario, una fuerte recuperación por encima del máximo del 26 de marzo en 0.6560 impulsará al activo hacia la resistencia de nivel redondo de 0.6600, seguido por el máximo del 12 de marzo en 0.6640.

Gráfico de cuatro horas del AUD/USD

El índice PMI manufacturero del Institute for Supply Management (ISM) ha subido 2.5 puntos en marzo, elevándose a 50.3 desde los 47.8 de febrero, su nivel más alto en dieciocho meses, concretamente desde septiembre de 2022. Esta es la primera vez en diecisiete meses en que el indicador se sitúa en territorio de expansión. Además, el PMI mejora las expectativas del mercado, que preveía un leve aumento a 48.4 puntos.

El índice de empleo del ISM manufacturero ha mejorado a 47.4 desde 45.9, su puntuación más elevada en tres meses. El indicador de nuevos pedidos ha avanzado a 51.4 desde 49.2 mientras que el ISM de precios pagados ha saltado a 55.8 desde 52.5, mejorando los 52.6 puntos estimados y llegando a su mejor nivel desde julio de 2022.

Dólar reacción

La mejora de los datos del ISM manufacturero ha provocado una fuerte subida del Índice del Dólar (DXY) que ha subido desde los alrededores de 104.70 a 104.91, nuevo máximo desde el 14 de febrero.

El USD/COP cotiza hoy lunes 1 de abril sobre 3.853,42, perdiendo un 0.31% diario.

El precio del Dólar estadounidense frente al Peso colombiano abrió la semana alrededor de 3.860,40, cayendo posteriormente a un mínimo diario en 3.848,75.

Panorama semanal del USD/COP: Foco en los datos de empleo de Estados Unidos y la inflación de Colombia

- La atención de los inversores del USD/COP este lunes estará en el dato del PMI manufacturero del ISM que Estados Unidos publicará a las 15.00 GMT, esperándose un aumento a 48.4 puntos en marzo frente a los 47.8 de febrero.

- Los datos estadounidenses del ADP de empleo privado de marzo y las Nóminas no Agrícolas (NFP) del mismo mes determinarán la dirección del Dólar frente a sus rivales esta semana. Se espera que EE.UU. haya creado 130.000 empleos privados en marzo, por debajo de los 140.000 de febrero. Respecto al NFP, se estima 200.000 puestos de trabajo nuevos frente a los 275.000 del mes anterior.

- La semana finalizará con la publicación de los datos de inflación de Colombia del mes de marzo. En febrero, el IPC colombiano creció a un ritmo interanual del 7.74%, su nivel más bajo desde enero de 2022.

- El par EUR/USD cae tras un breve retroceso desde 1.0800 antes de un calendario económico estadounidense repleto de datos.

- El Índice del USD sube, ya que el sentimiento del mercado se vuelve pesimista antes de la apertura de EE.UU. tras un fin de semana prolongado.

- Los datos preliminares de inflación de la Eurozona guiarán las expectativas del mercado en cuanto a los recortes de tipos del BCE en junio.

El par EUR/USD cae tras un movimiento de retroceso hasta acercarse al nivel de resistencia de 1.0800 a última hora de la sesión londinense. El par de divisas principales se enfrenta a presiones, ya que los inversores se muestran cautos antes de una semana repleta de datos.

El sentimiento del mercado parece ser de aversión al riesgo, ya que las divisas sensibles al riesgo están a la baja. Los futuros del S&P 500 han cedido casi todas las ganancias registradas en la sesión europea antes de la apertura tras un largo fin de semana debido al Viernes Santo. El Índice del Dólar estadounidense (DXY) avanza hasta los 104,65 puntos en medio de la incertidumbre ante el crucial informe de Nóminas no Agrícolas (NFP) de marzo en Estados Unidos, previsto para el viernes.

Antes de las NFP estadounidenses, los inversores se centrarán en el informe del PMI manufacturero estadounidense de marzo, que se publicará a las 14:00 GMT. Se estima que el dato fabril habrá aumentado a 48.4 desde 47.8 en febrero, pero se mantendrá por debajo del umbral de 50.0.

El Dólar estadounidense sube a pesar de que han aumentado las expectativas del mercado de que la Reserva Federal (Fed) pivote hacia recortes de tipos a partir de la reunión de política monetaria de junio. Según la herramienta FedWatch de CME, los operadores valoran en un 65% la posibilidad de que la Fed recorte los tipos de interés en junio.

La probabilidad de un recorte de tipos ha aumentado después de que los datos de la inflación subyacente del gasto en consumo personal (PCE) de EE.UU. de febrero se suavizaran como se esperaba. La inflación mensual y anual del PCE subyacente creció un 0.3% y un 2.8%, respectivamente. Asimismo, el presidente de la Fed, Jerome Powell, declaró tras la publicación del informe sobre el PCE subyacente de EE.UU. que los últimos datos de inflación de EE.UU. estaban "en la línea de lo que nos gustaría ver."

En la Eurozona, los inversores esperan los datos preliminares de inflación de marzo, que se publicarán el miércoles. Se espera que la inflación subyacente anual se haya desacelerado hasta el 3.0% desde el 3.1% de febrero. Se prevé que el Índice Armonizado de Precios al Consumo (IAPC) anual haya subido a un ritmo constante del 2.6%. La relajación de las presiones sobre los precios aceleraría las perspectivas de los inversores sobre el Banco Central Europeo (BCE), dando el pistoletazo de salida al ciclo de bajadas de tipos a partir de la reunión de junio.

- El precio del Oro se corrige ligeramente tras registrar un nuevo máximo histórico en 2.265$, antes de una semana repleta de datos en Estados Unidos.

- Jerome Powell considera que el ritmo de descenso de la inflación subyacente del PCE de febrero está en línea con la tasa exigida por la Fed.

- Los inversores esperan la publicación del PMI manufacturero del ISM estadounidense para conocer el próximo movimiento del Dólar estadounidense.

El precio del Oro (XAU/USD) exhibe fortaleza cerca de nuevos máximos históricos en torno a los 2.260$ antes de una semana ajetreada en el calendario económico de los Estados Unidos. El metal precioso se aferra a las ganancias a medida que aumentan las expectativas de que la Reserva Federal (Fed) se incline por la reunión de junio para recortar los tipos de interés. El presidente de la Fed, Jerome Powell, validó el descenso de los datos de la inflación subyacente del gasto en consumo personal (PCE) de febrero, ya que la Fed busca pruebas de que las presiones sobre los precios se están relajando hacia el objetivo del 2%.

Las mayores expectativas de que la Fed recorte los tipos, especialmente tras un periodo de dos años de subidas de tipos, hacen mella en los rendimientos de los activos que devengan intereses, como los bonos estadounidenses. Sin embargo, esto aumenta el valor de inversión del Oro. el rendimiento de los bonos del Tesoro estadounidense a 10 años subió ligeramente en la sesión europea del lunes, pero ha bajado hasta el 4,20%.

El Índice del Dólar estadounidense (DXY), que sigue el valor del Dólar estadounidense frente a seis divisas principales, se consolida en torno a 104,50. La subida del Dólar estadounidense sigue limitada por las firmes expectativas de recorte de tipos de la Fed, mientras que la incertidumbre ante la publicación del informe de Nóminas no Agrícolas (NFP) de Estados Unidos y los datos laborales relacionados está limitando la caída.

Resumen diario de los movimientos del mercado: El precio del Oro se fortalece ante las firmes perspectivas de recorte de tipos de la Fed

- El precio del Oro gira lateralmente después de refrescar un máximo histórico cerca de los 2.260 $. La demanda del metal precioso se mantiene al alza ante las expectativas de que la Reserva Federal inicie su ciclo de recortes de tipos en junio.

- El presidente de la Fed, Jerome Powell, dijo el viernes en un que los últimos datos de inflación de EE.UU. estaban "en la línea de lo que nos gustaría ver", mientras era entrevistado por el programa "Marketplace" de la radio pública, lo que impulsó las expectativas de recorte de tipos para junio. Según la herramienta FedWatch de CME, los operadores ven un 68% de posibilidades de que se anuncien recortes de tipos en junio. Las expectativas han aumentado desde el 60% observado antes de la publicación de los datos del índice de precios PCE subyacente de febrero el viernes.

- Aunque Powell de la Frd sigue confiando en los avances en la relajación de la inflación, reconoció que el banco central no necesita apresurarse a recortar los tipos con la economía sobre una base sólida. Reconoció la necesidad de ver más progresos en la inflación antes de recortar los tipos de interés y advirtió de la necesidad de ser cautelosos en los recortes de tipos, citando las sólidas condiciones de la economía y del mercado laboral.

- La inflación mensual y anual subyacente del PCE creció un 0.3% y un 2.8% en febrero, tal y como se esperaba. Sin embargo, las estimaciones de enero se revisaron al alza hasta el 0.5% mensual y el 2.9% anual, frente a los aumentos del 0.4% y el 2.8% estimados anteriormente, respectivamente.

- La medida de inflación preferida por la Fed se sitúa en su nivel más bajo en casi dos años, lo que apoya las expectativas de un recorte de tipos de la Fed en junio.

- Esta semana, el informe NFP de marzo de Estados Unidos, previsto para el viernes, es el principal acontecimiento a tener en cuenta, ya que probablemente aclarará cuándo podría empezar la Fed a reducir los tipos de interés.

- En la sesión del lunes, los participantes del mercado se centrarán en el PMI manufacturero estadounidense de marzo, que se publicará a las 14:00 GMT. Se estima que el dato fabril aumente hasta 48.4 desde 47.8 en febrero, situándose por debajo de 50.0 por 16º mes consecutivo. Una cifra por debajo del umbral de 50.0 sugiere que la actividad empresarial en el sector manufacturero estadounidense se contrajo en este periodo.

Análisis técnico: El Oro actualiza máximos históricos en 2.265$

El precio del Oro actualiza máximos históricos en 2.265$. El metal precioso se fortaleció tras romper por encima del máximo histórico anterior de 2.223$, impreso el 21 de marzo. Es posible que el precio del Oro siga subiendo, ya que cotiza en territorio desconocido. Todas las medias móviles exponenciales (EMA) de corto a largo plazo presentan una pendiente alcista, lo que sugiere una fuerte demanda a corto plazo.

El índice de fuerza relativa (RSI) de 14 periodos alcanza 78.00, lo que indica un fuerte impulso alcista, pero ya se encuentra en territorio de sobrecompra. No hay señales de divergencia y no se puede descartar una señal de sobrecompra.

Preguntas frecuentes sobre los tipos de interés

Los tipos de interés son los que cobran las entidades financieras por los préstamos que conceden a los prestatarios y los que pagan como intereses a los ahorradores y depositantes. En ellos influyen los tipos básicos de interés, que fijan los bancos centrales en respuesta a los cambios de la economía. Normalmente, los bancos centrales tienen el mandato de garantizar la estabilidad de precios, lo que en la mayoría de los casos significa fijar como objetivo una tasa de inflación subyacente en torno al 2%. Si la inflación cae por debajo del objetivo, el banco central puede recortar los tipos de interés básicos para estimular el crédito e impulsar la economía. Si la inflación sube sustancialmente por encima del 2%, el banco central suele subir los tipos de interés básicos para intentar reducir la inflación.

Por lo general, unos tipos de interés más altos contribuyen a fortalecer la moneda de un país, ya que lo convierten en un lugar más atractivo para que los inversores mundiales aparquen su dinero.

Los tipos de interés más altos influyen en el precio del Oro porque aumentan el coste de oportunidad de mantener Oro en lugar de invertir en un activo que devenga intereses o depositar efectivo en el banco. Si los tipos de interés son altos, el precio del Dólar estadounidense (USD) suele subir, y como el Oro se cotiza en Dólares, esto tiene el efecto de bajar el precio del Oro.

El tipo de los fondos de la Fed es el tipo a un día al que los bancos estadounidenses se prestan entre sí. Es el tipo de interés que la Reserva Federal fija en las reuniones del Comité Federal de Mercado Abierto (FOMC). Se establece como un rango, por ejemplo 4,75%-5,00%, aunque el límite superior (en ese caso 5,00%) es la cifra citada. Las expectativas del mercado sobre el tipo de los fondos de la Fed en el futuro son seguidas por la herramienta FedWatch de CME, que determina el comportamiento de muchos mercados financieros en previsión de las futuras decisiones de política monetaria de la Reserva Federal.

- La Libra esterlina cae en medio de la incertidumbre sobre las perspectivas de tipos de interés del BoE.

- Los responsables del BoE consideran razonables las expectativas de dos o tres bajadas de tipos para este año.

- Los inversores esperan la publicación de los PMI manufactureros de EE.UU. y el Reino Unido para conocer las perspectivas económicas.

La Libra esterlina (GBP) se enfrenta a una cierta venta masiva en las primeras horas de la sesión londinense en medio de la incertidumbre, ya que los inversores aún no han regresado al mercado de divisas después de un fin de semana festivo por el Viernes Santo y el Lunes de Pascua. En términos generales, el par GBP/USD se consolida ligeramente por encima del soporte del nivel redondo de 1.2600, mientras los inversores esperan nuevas indicaciones sobre cuándo el Banco de Inglaterra (BoE) y la Reserva Federal (Fed) pasarán a recortar los tipos.

A principios de año, se esperaba que la Fed empezara a reducir los tipos de interés antes que el BoE, lo que apoyaba la valoración de la Libra esterlina frente al Dólar estadounidense. Sin embargo, actualmente se prevé que el BoE siga los pasos de la Fed e inicie los recortes de tipos a partir de junio. Dos responsables políticos del BoE, Catherine Mann y Jonathan Haskel, calificados de halcones, no ven necesidad de más subidas de tipos, ya que el aumento de los tipos de interés está afectando a las condiciones del mercado laboral y al gasto del consumidor.

Catherine Mann declaró en una entrevista con Bloomberg la semana pasada que había abandonado su petición de subida de tipos tras observar que los consumidores son reacios a pagar precios más altos por servicios como los viajes y la hostelería. Mann añadió que las empresas están recortando las horas de trabajo en momentos en que se necesita más empleo. Añadió además que el número de trabajadores en el mercado laboral aumentará debido a los recortes del Gobierno en las cotizaciones a la seguridad social.

Se espera que la Libra esterlina se deprecie si el BoE reduce los tipos de interés de referencia antes de lo previsto, después de haberlos subido sistemáticamente durante más de dos años.

Mientras tanto, el Índice del Dólar estadounidense (DXY) sube a 104.60, mientras los inversores se muestran ansiosos ante el crucial informe de Nóminas no Agrícolas (NFP) de marzo en Estados Unidos, que se publicará el viernes. El dato oficial del mercado laboral es uno de los principales datos económicos que influyen en las expectativas de recorte de tipos de la Fed.

Resumen diario de los movimientos del mercado: Ligera caída de la Libra esterlina y subida del Dólar estadounidense

- La Libra esterlina cotiza en torno a 1.2600, mientras los inversores buscan nuevas señales sobre cuándo comenzará el Banco de Inglaterra a reducir los tipos de interés. Las expectativas del mercado de que el Banco de Inglaterra empiece a bajar los tipos se han adelantado a la reunión de junio, ya que el banco central se mostró ligeramente moderado en su última declaración de política monetaria.

- El BoE se mostró moderado, ya que ninguno de sus responsables votó a favor de una subida de tipos. Esto indica que los responsables del BoE consideran que los tipos de interés actuales son restrictivos. Los responsables políticos no consideran oportunas más subidas de los tipos de interés cuando les preocupa que un mayor endurecimiento de la política pueda frenar las perspectivas económicas o ven que la inflación avanza hacia el objetivo del 2%.

- Además, el Gobernador del BoE, Andrew Bailey, declaró tras la última reunión del BoE que las expectativas del mercado de dos o tres recortes de tipos este año son "razonables", lo que impulsa las expectativas de que el BoE recorte los tipos de interés a partir de junio.

- En el plano económico, los inversores se centrarán en los datos definitivos del PMI manufacturero S&P Global/CIPS del Reino Unido correspondientes al mes de marzo, que se publicarán el martes. Según las previsiones, el dato se mantendrá sin cambios con respecto a su lectura preliminar de 49.9, que se situó ligeramente por debajo del umbral de 50.0 que separa la expansión de la contracción. Los inversores prestarán especial atención a los comentarios del organismo sobre las expectativas de las empresas en cuanto a las perspectivas de la demanda nacional y mundial.

- Mientras tanto, el atractivo de los activos de riesgo es bastante optimista, ya que los futuros del S&P 500 son positivos. El sentimiento de los mercados se ha vuelto alegre, ya que recientemente han aumentado las expectativas de que la Reserva Federal comience a reducir los tipos de interés a partir de la reunión de junio.

- En la sesión de hoy, los inversores se centrarán en el PMI manufacturero ISM de Estados Unidos para marzo, que se publicará a las 14:00 GMT. Se estima que el PMI aumentará a 48.4 desde los 47.8 de febrero.

Análisis técnico: La Libra esterlina cotiza cerca de 1.260

La Libra esterlina avanza y retrocede por encima de 1,2600 contra el Dólar estadounidense. Se estima que el par GBP/USD se mantendrá lateral, mientras los inversores aguardan un nuevo desencadenante para la orientación de los tipos de interés. Durante las últimas seis sesiones, la Libra se ha movido entre los 1.2575 y los 1.2675. La media móvil exponencial (EMA) de 200 días cerca de 1.2590 ofrece soporte a los alcistas de la Libra esterlina.

En un marco temporal más amplio, el soporte horizontal desde el mínimo del 8 de diciembre en 1.2500 proporcionaría un mayor soporte a la Libra esterlina. Mientras tanto, se espera que las subidas sigan siendo limitadas cerca del máximo de ocho meses en torno a 1.2900.

El índice de fuerza relativa (RSI) de 14 periodos se sitúa en torno a 40.00 puntos. Si cae por debajo de este nivel, se activará el impulso bajista.

Preguntas frecuentes del BoE

El Banco de Inglaterra (BoE) decide la política monetaria del Reino Unido. Su principal objetivo es lograr la "estabilidad de precios", es decir, una tasa de inflación constante del 2%. Su instrumento para lograrlo es el ajuste de los tipos básicos de préstamo. El BoE fija el tipo al que presta a los bancos comerciales y los bancos se prestan entre sí, determinando el nivel de los tipos de interés en el conjunto de la economía. Esto también influye en el valor de la Libra esterlina (GBP).

Cuando la inflación supera el objetivo fijado por el Banco de Inglaterra, éste responde subiendo los tipos de interés, lo que encarece el acceso al crédito para las personas y las empresas. Esto es positivo para la Libra esterlina porque unos tipos de interés más altos hacen que el Reino Unido sea un lugar más atractivo para que los inversores mundiales coloquen su dinero. Cuando la inflación cae por debajo del objetivo, es señal de que el crecimiento económico se está ralentizando, y el BoE considerará la posibilidad de bajar los tipos de interés para abaratar el crédito con la esperanza de que las empresas pidan prestado para invertir en proyectos generadores de crecimiento, lo que es negativo para la Libra esterlina.

En situaciones extremas, el Banco de Inglaterra puede aplicar una política denominada Quantitative Easing (QE). El QE es el proceso por el cual el BoE aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. La QE es una política de último recurso cuando la bajada de los tipos de interés no logra el resultado necesario. El proceso de QE implica que el BoE imprima dinero para comprar activos -generalmente bonos del Estado o bonos corporativos con calificación AAA- a bancos y otras instituciones financieras. La QE suele traducirse en un debilitamiento de la Libra esterlina.

El endurecimiento cuantitativo (QT) es el reverso de la QE, y se aplica cuando la economía se está fortaleciendo y la inflación empieza a aumentar. Mientras que en el QE el Banco de Inglaterra (BoE) compra bonos del Estado y bonos corporativos a las instituciones financieras para animarlas a conceder préstamos, en el QT el BoE deja de comprar más bonos y deja de reinvertir el capital que vence de los bonos que ya posee. Suele ser positiva para la Libra esterlina.

- El USD/CAD encuentra un colchón cerca de 1,3500 mientras los precios del petróleo caen por la preocupación de una oferta más ajustada.

- El Dólar estadounidense se mueve al alza, mientras que las divisas sensibles al riesgo caen en medio de la incertidumbre ante los datos estadounidenses.

- Se espera que el Dólar canadiense salga de la formación del triángulo ascendente.

El par USD/CAD descubre un soporte temporal cerca del soporte psicológico de 1,3500 en la sesión europea del lunes. El Dólar canadiense encuentra colchón mientras los precios del petróleo caen después de un repunte de tres días.

Los precios del petróleo se mantienen alcistas debido a la preocupación por la reducción de la oferta. La OPEP se compromete a ampliar los recortes de producción a finales de junio. Además, los ataques con drones de Ucrania a algunas refinerías rusas han acentuado la preocupación por el suministro. Cabe señalar que Canadá es el principal exportador de petróleo a Estados Unidos y la subida de los precios del petróleo fortalece al Dólar canadiense.

Mientras tanto, el Dólar estadounidense sube ligeramente a 104,58 en medio de la cautela antes de las Nóminas no Agrícolas (NFP) de Estados Unidos y los datos relacionados con el mercado laboral de esta semana. El mercado está experimentando una acción específica de los activos, ya que las divisas asociadas al riesgo están a la baja, mientras que los futuros de las acciones estadounidenses han registrado importantes ganancias.

En la sesión de hoy, los inversores se centrarán en los datos del PMI manufacturero estadounidense de marzo, que se publicarán a las 14:00 GMT. Se estima que el dato fabril aumente a 48,4 desde los 47,8 de febrero.

El par USD/CAD parece estar cerca de explotar el patrón de triángulo ascendente formado en el día. El patrón del gráfico muestra una fuerte contracción de la volatilidad. La frontera ascendente de dicho patrón se sitúa desde el mínimo del 27 de diciembre en 1,3177, mientras que la resistencia horizontal se traza desde el máximo del 7 de diciembre en 1,3620

La media móvil exponencial (EMA) de 20 días cerca de 1,3520 sigue pegada a los precios, lo que indica que se avecina una consolidación.

El Índice de Fuerza Relativa (RSI) de 14 periodos oscila dentro del rango de 40,00-60,00, lo que indica indecisión entre los inversores.

El activo Dólar canadiense observaría una nueva subida si rompe por encima del máximo del 7 de diciembre en 1,3620. Esto llevaría al activo hacia el máximo del 26 de mayo en 1,3655, seguido de la resistencia de nivel redondo de 1,3700.

Por otro lado, un movimiento bajista por debajo del mínimo del 22 de febrero en 1,3441 expondría al activo al mínimo del 9 de febrero en 1,3413. Una ruptura por debajo de este último nivel extendería la caída hacia el mínimo del 15 de enero en 1,3382.

USD/CAD gráfico diario

- El GBP/USD cotiza en terreno positivo en torno a 1,2628 en la sesión europea del lunes.

- El par mantiene la perspectiva bajista por debajo de la EMA clave; el indicador RSI se encuentra por debajo de las líneas medias de 50.

- La primera barrera alcista se observa en la zona de 1,2640-1,2645; 1,2610 actúa como nivel de soporte inicial.

El GBP/USD se mantiene en terreno positivo cerca de 1,2628, rompiendo la racha de dos días de pérdidas del lunes. La modesta recuperación del par principal está respaldada por los comentarios moderados del presidente de la Reserva Federal (Fed), Jerome Powell. Powell declaró el viernes que los recientes datos de inflación en EE.UU. estaban en línea con las expectativas y que el objetivo de la Fed para los tipos de interés este año se mantenía sin cambios. El banco central estadounidense mantiene las previsiones de tres recortes de tipos este año, y los operadores anticipan que los primeros recortes de tipos comenzarán en la reunión de junio.

En el gráfico de cuatro horas, el par GBP/USD mantiene una tendencia bajista, ya que se encuentra por debajo de la media móvil exponencial (EMA) de 50 y 100 períodos. Además, el impulso bajista es apoyado por el Índice de Fuerza Relativa (RSI), que se encuentra por debajo de las líneas medias de 50, lo que sugiere que el camino de menor resistencia es a la baja.

El primer objetivo alcista para el GBP/USD se observa cerca de la confluencia del límite superior de las Bandas de Bollinger y la EMA de 50 periodos en la zona de 1,2640-1,2645. Una ruptura decisiva por encima del nivel mencionado dejará al descubierto la EMA de 100 periodos en 1,2671. Más al norte, el siguiente obstáculo se sitúa en el máximo del 18 de marzo en 1,2746 y, por último, el nivel psicológico de 1,2800.

Por otro lado, el límite inferior de las Bandas de Bollinger en 1,2610 actúa como nivel de soporte inicial para el par principal. Si se produce una continuación de las ventas, se producirá un repunte hasta el mínimo del 22 de marzo en 1,2575. El nivel de contención a vigilar es el mínimo del 14 de febrero en 1,2535 y, por último, la cifra redonda de 1,2500.

GBP/USD gráfico de cuatro horas

-638475480653976143.png)

- La Plata gana tracción positiva por tercer día consecutivo y sube a un máximo de más de una semana.

- Los osciladores mixtos en el gráfico diario justifican cierta cautela para los operadores alcistas agresivos.

- Es más probable que la debilidad por debajo de la marca de 25,00 $ sea aceptada y permanezca limitada.

La Plata (XAG/USD) se apoya en el rebote de la semana pasada desde la zona de resistencia convertida en soporte de 24,35 $ y gana tracción positiva por tercer día consecutivo el lunes. El metal blanco mantiene sus ganancias intradía durante la primera mitad de la sesión europea y actualmente cotiza en torno a la zona de 25,15 $, justo por debajo de un máximo de más de una semana alcanzado hoy.

Mientras tanto, los indicadores técnicos mixtos en el gráfico diario justifican cierta cautela para los operadores alcistas. Por lo tanto, es probable que cualquier movimiento alcista posterior se enfrente a una fuerte resistencia cerca de la zona de 25,65- 25,75 $, o el máximo anual alcanzado en marzo. Le sigue de cerca el máximo oscilante de diciembre de 2023, justo por delante de la cifra redonda de 26,00 $. Un fortalecimiento sostenido más allá de dicha zona permitiría al XAG/USD reanudar su fuerte tendencia alcista observada desde finales de febrero.

Por otro lado, si la debilidad regresa por debajo de la marca psicológica de 25,00 $, es probable que atraiga a nuevos compradores cerca de la zona de 24,65 $. Esto debería ayudar a limitar la caída del XAG/USD cerca de la resistencia convertida en soporte, en torno a la zona de 24,35 $. Este último debería actuar como un punto pivote clave, que si se rompe con decisión podría cambiar el sesgo a favor de los operadores bajistas y arrastrar al metal blanco al siguiente soporte relevante cerca de la región de 24,15 $-24,10 $ de camino a la marca de 24,00 $.

Algunas ventas posteriores harían que el XAG/SUD fuera vulnerable a acelerar aún más la trayectoria descendente hacia la media móvil simple (SMA) de 200 días, actualmente fijada en la región de 23,35-23,30 dólares.

Gráfico diario de la Plata

- El USD/MXN recibe presiones tras la reafirmación de Jerome Powell sobre la postura de la Fed respecto a los recortes de tipos en 2024.