- Análisis

- Noticias y herramientas

- Noticias del mercado

- El Promedio Industrial Dow Jones prueba un nuevo récord el miércoles

El Promedio Industrial Dow Jones prueba un nuevo récord el miércoles

- El Dow Jones alcanzó el nivel de 45.000 por primera vez en la historia.

- A pesar de un aumento temprano a una nueva oferta récord, el índice principal se está negociando más suave.

- Los datos de inflación y crecimiento de EE.UU. cumplieron con las expectativas, causando poca agitación.

El Promedio Industrial Dow Jones (DJIA) subió a otro máximo histórico el miércoles, alcanzando el nivel de precios principal de 45.000 antes de retroceder por debajo de las ofertas de apertura del día cerca de 44.800. Las acciones están enfriándose rápidamente a medida que el mercado estadounidense se prepara para el próximo feriado de Acción de Gracias el jueves. Las horas más cortas del viernes reducen aún más el potencial de impulso en la segunda mitad de la semana de negociación.

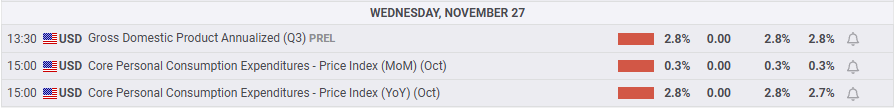

El Producto Interior Bruto (PIB) anualizado de EE.UU. creció un 2.8% esperado durante el tercer trimestre, sin sorprender a nadie y apenas moviendo la aguja en los pulsos de los inversores. El Índice de Precios del Gasto en Consumo Personal (PCEPI) subyacente se aceleró al 2.8% para el año terminado en octubre, también cumpliendo con las expectativas. Si bien los aumentos en las métricas de inflación generalmente auguran mal para las expectativas del mercado de futuros recortes de tasas, el movimiento al alza era ampliamente esperado, y una estabilidad en las cifras mensuales en 0.3% intermensual ayudó a enmarcar el aumento en los datos como algo del pasado.

Noticias del Dow Jones

Después de un aumento temprano para probar máximos históricos, el Dow Jones se está suavizando ligeramente, bajando alrededor de 75 puntos al momento de escribir. La mayoría de los valores listados en el principal tablero de acciones están encontrando terreno más alto en el día, pero las pérdidas concentradas en acciones tecnológicas familiares están arrastrando los promedios a la baja.

Salesforce (CRM) cayó más del 3.5% a 330$ por acción mientras los inversores retroceden en la compañía de gestión de datos que ha estado a la vanguardia del espacio de integración de IA. CRM está programado para entregar sus últimos resultados financieros trimestrales el 3 de diciembre. A pesar de seguir siendo escaso en detalles sobre cómo un segmento de IA más grande dentro de la compañía generará ingresos adicionales, la ola de datos generativos ha impulsado a Salesforce a una capitalización de mercado de 315.000 millones $, duplicando su precio de acción en los últimos cinco años.

Pronóstico de precios del Dow Jones

A pesar de girar a la baja durante la sesión de negociación del miércoles, el Dow Jones aún estableció otro máximo histórico, perforando brevemente el nivel de 45.000 por primera vez en la historia. A pesar de que todas las señales técnicas sugieren que el DJIA está sobrecomprado, el impulso bajista ha demostrado ser una trampa en lugar de un punto de entrada exitoso durante la mayor parte de 2024.

El Dow Jones ha subido alrededor del 20% en lo que va del año, y ha superado su propia media móvil exponencial (EMA) de 200 días, que actualmente sube a 40.460, durante más de un año consecutivo. Un suelo a corto plazo se ha fijado en la EMA de 50 días cerca de 42.900, con el último mínimo oscilante hasta el nivel de 42.000.

Gráfico diario del Dow Jones

El Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.