- Análisis

- Noticias y herramientas

- Noticias del mercado

- Se espera que el IPC de Canadá aumente un 1,9 % en octubre, lo que refuerza al BoC para relajar aún más la política.

Se espera que el IPC de Canadá aumente un 1,9 % en octubre, lo que refuerza al BoC para relajar aún más la política.

- Se prevé que el Índice de Precios al Consumo de Canadá aumente un 1,9% interanual en octubre.

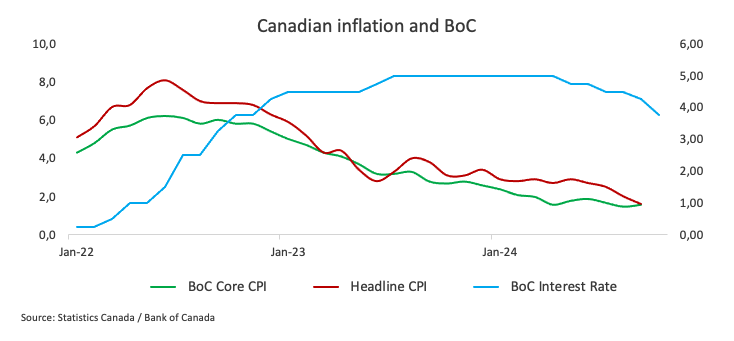

- El Banco de Canadá ha reducido su tasa de interés oficial en 125 puntos básicos en lo que va del año.

- El Dólar canadiense navega en mínimos de varios años frente a su contraparte estadounidense.

La Oficina de Estadísticas de Canadá se está preparando para publicar su último informe de inflación de octubre, seguido por el Índice de Precios al Consumo (IPC), el martes. Las expectativas apuntan a un posible aumento del 1,9% en la inflación general en comparación con el mismo mes del año pasado.

Junto con esto, también se publicarán las cifras del IPC subyacente del Banco de Canadá (BoC), que excluyen elementos más volátiles como los alimentos y la energía. En septiembre, el IPC subyacente se mantuvo estable en comparación con el mes anterior, pero aumentó un 1,6% interanual. El IPC general de septiembre mostró un modesto aumento del 1,6% en los últimos 12 meses, el más bajo desde febrero de 2021, y en realidad disminuyó un 0,4% respecto al mes anterior.

Inversores y analistas están observando de cerca estos números de inflación, ya que podrían influir en el Dólar canadiense (CAD), especialmente dado el actual enfoque del BoC sobre las tasas de interés. Cabe señalar que el BoC ya ha reducido su tasa de interés oficial en 125 puntos básicos desde que comenzó su ciclo de flexibilización en mayo, llevándola al 3,75%.

En el frente de las divisas, el Dólar canadiense ha tenido un camino difícil. Esta depreciación de la moneda canadiense ha llevado al USD/CAD a niveles no vistos desde mayo de 2020, por encima de la barrera de 1.4100.

¿Qué podemos esperar de la tasa de inflación de Canadá?

El consenso entre los participantes del mercado parece favorecer un aumento de la inflación canadiense en octubre, aunque la métrica debería permanecer por debajo del objetivo del 2,0% del BoC. En el caso poco probable de que haya un aumento inesperado y sustancial de los precios, la tendencia subyacente de disminución de la inflación debería mantener al banco central en su estrategia de recorte de tasas.

A raíz del claro consenso que siguió al recorte de tasas de 50 puntos básicos del BoC el 23 de octubre, el gobernador Tiff Macklem reconoció que la inflación "ha bajado un poco más rápido de lo esperado".

Además, Macklem señaló que la inflación general ha visto una caída significativa recientemente, atribuyendo parte de esta disminución a la caída de los precios globales del petróleo, especialmente en la gasolina. Sin embargo, señaló que la mejora no se trata solo de los costos volátiles de la energía. Explicó que la inflación subyacente, que elimina esos factores más impredecibles, también ha estado disminuyendo gradualmente, tal como el banco había anticipado. Añadió que, aunque la inflación de los precios de la vivienda sigue siendo alta, ha comenzado a disminuir, lo que aumenta la confianza del banco en que esta tendencia continuará en los próximos meses.

En una vista previa de la publicación de datos, el economista jefe adjunto Nathan Janzen del Royal Bank of Canada señaló: "Esperamos algunos movimientos estacionales al alza en categorías como ropa y calzado, así como en tours de viaje. Otro componente a observar son los impuestos a la propiedad y otros cargos especiales, ya que este componente se publica solo en octubre. Las medidas preferidas del BoC, la mediana y el recorte del IPC subyacente (para una mejor medida de hacia dónde se dirige la inflación en lugar de dónde ha estado) probablemente también aumentaron en octubre en un promedio móvil de tres meses".

¿Cuándo se publicarán los datos del IPC de Canadá y cómo podrían afectar al USD/CAD?

El informe de inflación de Canadá para octubre se publicará el martes a las 13:30 GMT, pero la reacción del Dólar canadiense probablemente dependerá de si los datos presentan alguna gran sorpresa. Si las cifras están en línea con las expectativas, es poco probable que influyan en la perspectiva actual de tasas del Banco de Canadá.

Mientras tanto, el USD/CAD ha estado navegando en una fuerte tendencia alcista desde octubre, alcanzando máximos de varios años justo más allá de la barrera de 1.4100 al final de la semana pasada. Este aumento ha sido impulsado principalmente por un robusto repunte del Dólar estadounidense (USD), casi exclusivamente respaldado por el llamado "Trump trade", manteniendo a las divisas sensibles al riesgo como el Dólar canadiense bajo fuerte presión.

Pablo Piovano, analista senior de FXStreet, sugiere que bajo el escenario actual de ganancias persistentes en el Dólar estadounidense y una mayor volatilidad en los precios del petróleo crudo, la debilidad adicional del Dólar canadiense debería seguir siendo una posibilidad en el corto a mediano plazo.

"Si el rally continúa, el próximo nivel de resistencia para el USD/CAD emerge en el pico semanal de 1.4265 (21 de abril de 2020), antes del nivel más alto alcanzado ese año en 1.4667 (19 de marzo)", añade Piovano.

A la baja, hay una zona de contención inicial en el mínimo de noviembre de 1.3823 (6 de noviembre), antes de la zona de soporte provisional en la banda de 1.3710-1.3700, donde convergen tanto las medias móviles simples (SMA) de 55 días como de 100 días, todo antes de la más significativa SMA de 200 días en 1.3663. Si el USD/CAD rompe por debajo de esta última, podría desencadenar una nueva ronda de presión de venta hacia, inicialmente, el mínimo de septiembre en 1.3418 (25 de septiembre), dice Piovano.

Indicador económico

Índice de Precios al Consumidor subyacente del Banco de Canadá (MoM)

Statistics Canada es la entidad encargada de publicar el índice de precios al consumo subyacente. El IPC subyacente incluye frutas, verduras, gasolina, aceite, gas natural, intereses hipotecarios, transporte urbano y tabaco. Estos ocho productos volátiles son considerados como indicadores claves sobre la inflación en Canadá. Una lectura alta anticipa una postura firme del Banco de Canadá, y es alcista para el dólar canadiense.

Leer más.Próxima publicación: mar nov 19, 2024 13:30

Frecuencia: Mensual

Estimado: -

Previo: 0%

Fuente: Statistics Canada

La inflación FAQs

La inflación mide la subida de los precios de una cesta representativa de bienes y servicios. La inflación general suele expresarse como variación porcentual intermensual e interanual. La inflación subyacente excluye elementos más volátiles, como los alimentos y el combustible, que pueden fluctuar debido a factores geopolíticos y estacionales. La inflación subyacente es la cifra en la que se centran los economistas y es el nivel objetivo de los bancos centrales, que tienen el mandato de mantener la inflación en un nivel manejable, normalmente en torno al 2%.

El Índice de Precios al Consumo (IPC) mide la variación de los precios de una cesta de bienes y servicios a lo largo de un periodo de tiempo. Suele expresarse en porcentaje de variación intermensual e interanual. El IPC subyacente es el objetivo de los bancos centrales, ya que excluye la volatilidad de los alimentos y los combustibles. Cuando el IPC subyacente supera el 2%, los tipos de interés suelen subir, y viceversa cuando cae por debajo del 2%. Dado que unos tipos de interés más altos son positivos para una divisa, una inflación más alta suele traducirse en una divisa más fuerte. Lo contrario ocurre cuando la inflación cae.

Aunque pueda parecer contrario a la intuición, una inflación elevada en un país hace subir el valor de su divisa y viceversa en el caso de una inflación más baja. Esto se debe a que el banco central normalmente subirá las tasas de interés para combatir la mayor inflación, lo que atrae más entradas de capital mundial de inversores que buscan un lugar lucrativo donde aparcar su dinero.

Antiguamente, el Oro era el activo al que recurrían los inversores en épocas de alta inflación porque preservaba su valor, y aunque los inversores a menudo siguen comprando Oro por sus propiedades de refugio en épocas de extrema agitación en los mercados, este no es el caso la mayor parte del tiempo. Esto se debe a que cuando la inflación es alta, los bancos centrales suben las tasas de interés para combatirla. Unas tasas de interés más altas son negativas para el Oro porque aumentan el coste de oportunidad de mantener Oro frente a un activo que devenga intereses o de colocar el dinero en una cuenta de depósito en efectivo. Por el contrario, una menor inflación tiende a ser positiva para el Oro, ya que reduce las tasas de interés, haciendo del metal brillante una alternativa de inversión más viable.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.