- Análisis

- Noticias y herramientas

- Noticias del mercado

- El PCE subyacente de EE.UU. podría mostrar una tendencia continua a la desinflación, reforzando el ciclo de flexibilización de la Reserva Federal

El PCE subyacente de EE.UU. podría mostrar una tendencia continua a la desinflación, reforzando el ciclo de flexibilización de la Reserva Federal

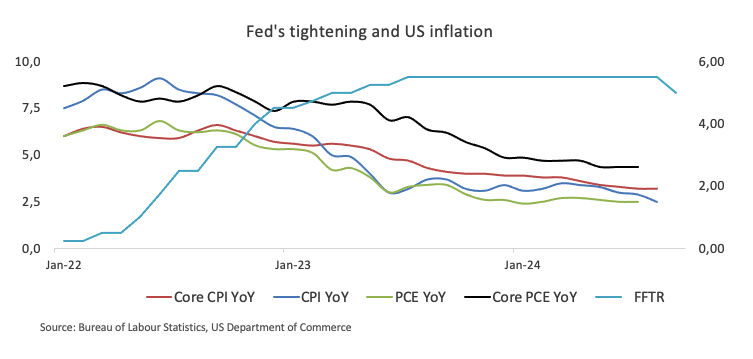

- Se prevé que el índice de precios del gasto en consumo personal (PCE) subyacente aumente un 0,2% mensual y un 2,7% interanual en agosto.

- Los mercados ya han descontado cerca de 50 puntos básicos de flexibilización en las próximas dos reuniones de la Reserva Federal.

- Es poco probable que un resultado firme del PCE cambie la postura de la Fed sobre la política monetaria.

La Oficina de Análisis Económico (BEA) de Estados Unidos publicará el significativo Índice de Precios del Gasto en Consumo Personal (PCE), que es la medida de inflación preferida de la Reserva Federal, el viernes a las 12:30 GMT.

Aunque estos datos de inflación del PCE pueden influir en la trayectoria a muy corto plazo del Dólar estadounidense (USD), es muy poco probable que alteren el curso de la Fed respecto a su camino de tasas de interés.

Anticipándose al PCE: Perspectivas sobre la métrica clave de inflación de la Reserva Federal

Se proyecta que el índice de precios PCE subyacente aumente un 0,2% en agosto en comparación con el mes anterior, alineándose con las cifras de julio. En los últimos doce meses, se espera que el PCE subyacente aumente un 2,7%, ligeramente por encima del aumento del 2,6% de julio.

Este índice de precios PCE subyacente, que excluye las categorías más volátiles de alimentos y energía, juega un papel crucial en la formación de las expectativas del mercado sobre la perspectiva de tasas de interés de la Reserva Federal. Tanto el banco central como los participantes del mercado monitorean de cerca esta medida, ya que no está distorsionada por efectos de base y proporciona una visión más clara de la inflación subyacente al excluir componentes inestables.

En cuanto al PCE general, las previsiones de consenso sugieren que la tendencia a la baja persistirá en agosto, con un aumento mensual del PCE esperado del 0,1% (frente al 0,2% anterior) y un aumento anual del 2,3% (frente al 2,5% anterior).

En la previa del informe de inflación del PCE, los analistas de TD Securities argumentaron: "Es probable que la inflación del PCE subyacente se mantuviera bajo control en agosto, con los precios avanzando a un ritmo suave del 0,15% mensual. Dado que la fortaleza de los precios de los alquileres actuó como un factor clave de la inflación del IPC subyacente, el PCE subyacente no aumentará tanto. Es probable que la inflación general del PCE también se haya registrado en un suave 0,10% mensual. Por separado, esperamos que el gasto personal se modere, aumentando un 0,2% mensual y un 0,1% mensual en términos reales."

¿Cómo afectará el Índice de Precios del Gasto en Consumo Personal al EUR/USD?

El Dólar navega en el extremo inferior de su rango de varios meses al sur de la barrera de 101,00, con una contención inicial alrededor de 100,20 hasta ahora.

Tras el gran recorte de tasas de la Fed en su reunión del 17-18 de septiembre, los inversores ahora ven alrededor de 50 puntos básicos de flexibilización para el resto del año, y entre 100 y 125 puntos básicos para finales de 2025.

Una sorpresa en la publicación del PCE debería influir apenas en la acción del precio del Dólar, ya que los participantes del mercado ya han cambiado su atención a las cruciales Nóminas no Agrícolas de la próxima semana en medio del cambio más amplio de la Fed hacia el mercado laboral en detrimento del progreso en torno a la inflación.

Según Pablo Piovano, analista senior de FX Street.com, "un mayor impulso al alza debería motivar al EUR/USD a confrontar su máximo del año hasta la fecha de 1,1214 (25 de septiembre). Una vez que esta región sea despejada, el spot podría poner rumbo al máximo de 2023 de 1,1275 registrado el 18 de julio."

"A la baja, el mínimo de septiembre en 1,1001 (11 de septiembre) parece estar reforzado por la SMA provisional de 55 días en 1,1009 antes del mínimo semanal de 1,0949 (15 de agosto)," añade Pablo.

Finalmente, Pablo sugiere que "mientras esté por encima de la SMA de 200 días de 1,0873, la perspectiva constructiva del par debería permanecer sin cambios."

Indicador económico

Gasto de consumo personal - índice de precios (MoM)

El gasto personal publicado por la oficina Bureau of Economic Analysis es un indicador que mide el gasto total de los individuos. El nivel de gasto puede ser usado como un indicador del optimismo del consumidor. También se considera una medida de crecimiento económico ya que mientras el gasto personal estimula las presiones inflacionarias puede llevar a un incremento de los tipos de interés. Un resultado superior a las expectativas es alcista para el dólar, mientras que una lectura inferior al consenso es bajista.

Leer más.Última publicación: vie ago 30, 2024 12:30

Frecuencia: Mensual

Actual: 0.2%

Estimado: 0.2%

Previo: 0.1%

Fuente: US Bureau of Economic Analysis

La inflación FAQs

La inflación mide la subida de los precios de una cesta representativa de bienes y servicios. La inflación general suele expresarse como variación porcentual intermensual e interanual. La inflación subyacente excluye elementos más volátiles, como los alimentos y el combustible, que pueden fluctuar debido a factores geopolíticos y estacionales. La inflación subyacente es la cifra en la que se centran los economistas y es el nivel objetivo de los bancos centrales, que tienen el mandato de mantener la inflación en un nivel manejable, normalmente en torno al 2%.

El Índice de Precios al Consumo (IPC) mide la variación de los precios de una cesta de bienes y servicios a lo largo de un periodo de tiempo. Suele expresarse en porcentaje de variación intermensual e interanual. El IPC subyacente es el objetivo de los bancos centrales, ya que excluye la volatilidad de los alimentos y los combustibles. Cuando el IPC subyacente supera el 2%, los tipos de interés suelen subir, y viceversa cuando cae por debajo del 2%. Dado que unos tipos de interés más altos son positivos para una divisa, una inflación más alta suele traducirse en una divisa más fuerte. Lo contrario ocurre cuando la inflación cae.

Aunque pueda parecer contrario a la intuición, una inflación elevada en un país hace subir el valor de su divisa y viceversa en el caso de una inflación más baja. Esto se debe a que el banco central normalmente subirá las tasas de interés para combatir la mayor inflación, lo que atrae más entradas de capital mundial de inversores que buscan un lugar lucrativo donde aparcar su dinero.

Antiguamente, el Oro era el activo al que recurrían los inversores en épocas de alta inflación porque preservaba su valor, y aunque los inversores a menudo siguen comprando Oro por sus propiedades de refugio en épocas de extrema agitación en los mercados, este no es el caso la mayor parte del tiempo. Esto se debe a que cuando la inflación es alta, los bancos centrales suben las tasas de interés para combatirla. Unas tasas de interés más altas son negativas para el Oro porque aumentan el coste de oportunidad de mantener Oro frente a un activo que devenga intereses o de colocar el dinero en una cuenta de depósito en efectivo. Por el contrario, una menor inflación tiende a ser positiva para el Oro, ya que reduce las tasas de interés, haciendo del metal brillante una alternativa de inversión más viable.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.