- Análisis

- Noticias y herramientas

- Noticias del mercado

- El Banco de Japón mantendrá las tasas sin cambios después de que la subida de julio sorprendiera a los mercados

El Banco de Japón mantendrá las tasas sin cambios después de que la subida de julio sorprendiera a los mercados

- Se anticipa que el Banco de Japón mantenga sin cambios su tasa de política monetaria.

- El enfoque de los inversores debería permanecer en la trayectoria de tasas del banco para los próximos meses.

- Se espera que el Gobernador del BoJ, Kazuo Ueda, se mantenga en la reciente narrativa de línea dura.

Se espera que el Banco de Japón (BoJ) mantenga su objetivo de tasa de interés a corto plazo entre 0,15% y 0,25% el viernes, tras la conclusión de su revisión de política monetaria de dos días.

La decisión se anunciará durante la sesión asiática temprana. Cabe destacar que en marzo, el BoJ subió las tasas de interés por primera vez en 17 años, poniendo fin a la política de tasas de interés negativas que había estado en vigor desde 2016. El 31 de julio, el banco central sorprendió aún más a los mercados al aumentar su tasa de política en 15 puntos básicos hasta el 0,25%.

¿Qué podemos esperar de la decisión de tasas de interés del BoJ?

A medida que se acerca la reunión, la mayoría espera una postura de política estable, pero los participantes del mercado estarán observando de cerca cualquier cambio en el comunicado de política que pueda ofrecer pistas sobre cuándo planea el banco subir las tasas nuevamente.

Actualmente, los mercados monetarios anticipan un aumento de unos 25 puntos básicos para fin de año, lo que llevaría la tasa de política del banco a un máximo de 0,50% en la reunión del 19 de diciembre.

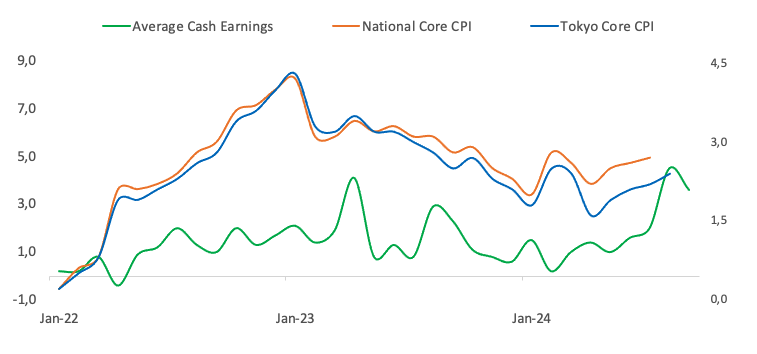

En el frente del consumidor, el crecimiento real de los salarios vio un giro positivo en junio (1,1% interanual) y julio (0,4% interanual), lo que podría fomentar más gasto y potencialmente impulsar la inflación al alza. Por ahora, la inflación se mantiene por encima del objetivo del 2%.

Estos factores hacen que sea complicado para el banco central decidir cuándo subir las tasas de interés. Si los precios en aumento impulsados por las presiones de costos comienzan a pesar en el gasto del consumidor, podría obstaculizar la inflación impulsada por la demanda que el Banco de Japón busca antes de considerar reducir sus medidas de estímulo.

Sanae Takaichi, una posible sucesora del Primer Ministro japonés Fumio Kishida, ha sugerido que el BoJ debería evitar subir las tasas de interés más, ya que podría afectar negativamente el sentimiento del consumidor y obstaculizar el gasto de capital.

Desde el BoJ, el responsable de políticas Naoki Tamura cree que el banco central debe aumentar las tasas de interés al menos al 1% para la segunda mitad del próximo año fiscal, destacando el compromiso del banco con un endurecimiento monetario constante. Además, la miembro de la junta Junko Nakagawa argumentó que el BoJ continuaría subiendo las tasas de interés si la inflación se alinea con su pronóstico, pero enfatizó la necesidad de considerar los efectos de los movimientos del mercado en la perspectiva económica y de precios antes de decidir aumentar las tasas. Además, su colega Hajime Takata advirtió que las subidas de tasas deben ser cautelosas para evitar un daño significativo a las empresas.

Mientras tanto, vale la pena recordar que el Gobernador del BoJ, Kazuo Ueda, habló ante el Parlamento japonés a finales de agosto. En su testimonio, reafirmó su compromiso de subir las tasas de interés si la inflación continúa moviéndose hacia el objetivo del 2%, indicando que la reciente volatilidad del mercado no interrumpiría el plan a largo plazo del BoJ para las subidas de tasas. Sin embargo, Ueda advirtió que los mercados siguen inestables, lo que podría influir en las previsiones de inflación del banco central.

Los comentarios de Ueda sugirieron que el banco central podría tardar más de lo inicialmente previsto en decidir su próxima subida de tasas, pero se mantuvo en camino de aumentar gradualmente los costos de endeudamiento desde los niveles ultra bajos actuales.

Según una encuesta de Reuters publicada la semana pasada, los economistas coincidieron unánimemente en que el BoJ no subirá las tasas de interés en su reunión de política de septiembre, aunque la mayoría aún anticipa un aumento en algún momento antes de fin de año.

A medida que nos acercamos a la decisión de tasas de interés, los analistas de Standard Chartered Global Research señalaron: "Ahora esperamos que el Banco de Japón (BoJ) suba la tasa base en 25 pb en diciembre (desde 15 pb en el segundo trimestre y 10 pb en el tercer trimestre de 2025 anteriormente) hasta el 0,50% para finales de 2024 (0,25% anteriormente) debido a una inflación más fuerte de lo esperado que se ha mantenido por encima de su objetivo del 2% durante los últimos 21 meses. Los salarios crecieron en términos reales en junio por primera vez desde marzo de 2022, lo que aumenta las preocupaciones sobre la inflación del lado de la demanda. El BoJ podría subir antes para evitar perder la oportunidad de normalizar la política antes de que las presiones moderadas entren en juego por posibles recortes de tasas de la Fed de 75 pb para finales de 2024, el riesgo de una recesión global y la desaceleración de China."

¿Cómo podría afectar la decisión de tasas de interés del Banco de Japón al USD/JPY?

Se espera en gran medida que el BoJ se abstenga de actuar sobre la tasa de política. Sin embargo, se espera que el Gobernador Ueda se mantenga en su narrativa de línea dura, dejando la puerta abierta a la continuación de la "normalización" de la política monetaria en los próximos meses.

Una mirada al panorama general muestra que la divergencia de políticas entre la Fed y el BoJ sigue siendo el centro de atención. Tras el reciente recorte de tasas de 50 puntos básicos por parte de la Reserva Federal (Fed) en septiembre y las perspectivas de una reducción adicional de 50 puntos básicos en la última parte del año, una mayor caída en el USD/JPY parece ser el escenario más favorable por el momento.

Mirando los aspectos técnicos en torno al USD/JPY, el Analista Senior de FXStreet, Pablo Piovano, sugiere que "la reanudación del sesgo comprador en el yen japonés tiene el potencial de arrastrar al par a su mínimo de 2024 de 139,57 (16 de septiembre). Un retroceso más profundo podría ver al par revisitar el mínimo de julio de 2023 de 137,23 (14 de julio) antes del mínimo de marzo de 2023 de 129,63 (24 de marzo)".

Al alza, "hay barreras iniciales en el pico de septiembre de 147,20 (3 de septiembre) y el máximo semanal de 149,39 (15 de agosto)", añade Pablo.

Indicador económico

Decisión de tipos de interés del BoJ

El Banco de Japón fija la tasa de interés interbancaria. Esta tasa afecta a un rango de tipos de interés fijados por los bancos comerciales, sociedades de construcción y otras instituciones hacia sus propios ahorradores y prestatarios. También afecta al precio de activos financieros, tales como bonos, acciones y tipos de cambio, los cuales afectan al consumidor y a la demanda de negocios en una variedad de formas. Si el Banco de Japón tiene una perspective firme con respecto a la economía japonesa e incrementa la tasa de interés actual, esto es alcista para el yen. En cambio, una perspectiva leve que lleve al banco a reducir o mantener los tipos actuales, será bajista para el yen.

Leer más.Última publicación: mié jul 31, 2024 03:55

Frecuencia: Irregular

Actual: 0.15%

Estimado: 0%

Previo: 0%

Fuente: Bank of Japan

El Banco de Japón FAQs

El Banco de Japón (BoJ) es el banco central japonés, que fija la política monetaria del país. Su mandato es emitir billetes y llevar a cabo el control monetario y de divisas para garantizar la estabilidad de los precios, lo que significa un objetivo de inflación en torno al 2%.

El Banco de Japón se ha embarcado en una política monetaria ultralaxa desde 2013 con el fin de estimular la economía y alimentar la inflación en medio de un entorno de baja inflación. La política del banco se basa en el Quantitative and Qualitative Easing (QQE), o impresión de billetes para comprar activos como bonos del Estado o de empresas para proporcionar liquidez. En 2016, el banco redobló su estrategia y relajó aún más la política introduciendo primero tipos de interés negativos y controlando después directamente el rendimiento de sus bonos del Estado a 10 años.

El estímulo masivo del Banco de Japón ha provocado la depreciación del Yen frente a sus principales pares monetarios. Este proceso se ha exacerbado más recientemente debido a una creciente divergencia de políticas entre el Banco de Japón y otros bancos centrales principales, que han optado por aumentar bruscamente los tipos de interés para combatir unos niveles de inflación que llevan décadas en máximos históricos. La política del Banco de Japón de mantener los tipos bajos ha provocado un aumento del diferencial con otras divisas, arrastrando a la baja el valor del Yen.

La debilidad del Yen y el repunte de los precios mundiales de la energía han provocado un aumento de la inflación japonesa, que ha superado el objetivo del 2% fijado por el Banco de Japón. Aun así, el Banco de Japón juzga que todavía no se vislumbra la consecución sostenible y estable del objetivo del 2%, por lo que parece improbable un cambio brusco de la política monetaria actual.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.