- Análisis

- Noticias y herramientas

- Noticias del mercado

- Los rendimientos del Tesoro de EE.UU. caen mientras las cifras del IPC alimentan la especulación sobre recortes de tasas de la Fed

Los rendimientos del Tesoro de EE.UU. caen mientras las cifras del IPC alimentan la especulación sobre recortes de tasas de la Fed

- El IPC de EE.UU. para mayo se mantuvo sin cambios en 0% mensual, por debajo de las estimaciones del 0.1%, con un aumento anual del 3.3%.

- El rendimiento de los bonos del Tesoro a 10 años cae 14 puntos básicos hasta el 4.266%, el nivel más bajo desde abril.

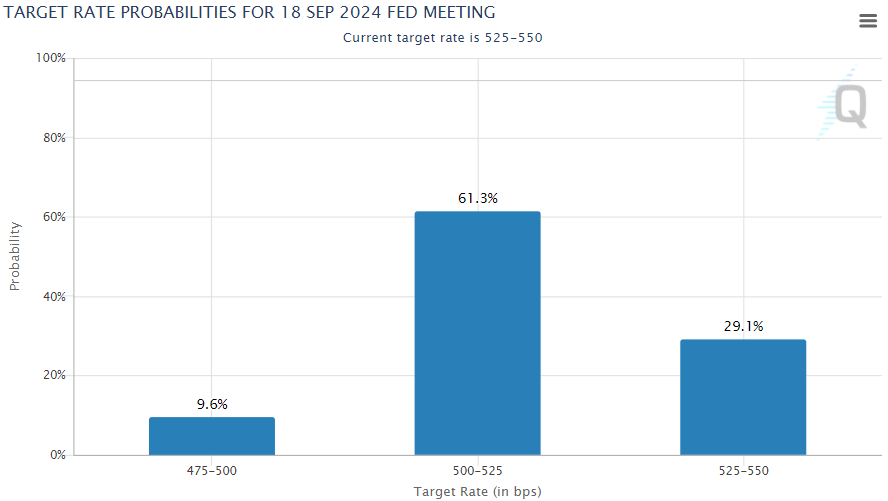

- El Oro alcanza un máximo semanal de 2.341$; los operadores anticipan un posible recorte de tasas de 25 pb para septiembre con un 61.3% de probabilidades.

Los rendimientos de los bonos del Tesoro de EE.UU. se desplomaron el miércoles después de que un informe del Índice de Precios al Consumo (IPC) de mayo más frío de lo esperado aumentara la especulación sobre los recortes de tasas de la Reserva Federal en 2024. A pesar de ello, se recomienda precaución, ya que el Comité Federal de Mercado Abierto (FOMC) revelará su decisión de política monetaria alrededor de las 18:00 GMT.

El informe de inflación de EE.UU. más bajo de lo esperado impulsa la especulación sobre recortes de tasas antes de la decisión de política del FOMC

La Oficina de Estadísticas Laborales de EE.UU. (BLS) publicó que el IPC se mantuvo sin cambios en 0% mensual, por debajo de las estimaciones del 0.1% y del aumento del 0.3% de abril. En los doce meses hasta mayo, aumentó un 3.3%, por debajo del 3.4% de abril y del consenso del 3.4%.

Las cifras de inflación subyacente disminuyeron del 0.3% al 0.2% mensual, mientras que en términos anuales, alcanzaron el 3.4%, por debajo de las expectativas del 3.5% y del 3.6% de abril.

El rendimiento de los bonos del Tesoro a 10 años de EE.UU. se desplomó 14 puntos básicos hasta el 4.266%, su nivel más bajo desde abril, después de comenzar la sesión en 4.426%. Esto empujó los precios del Oro hacia un máximo semanal de 2.341$ antes de estabilizarse en torno a los 2.324$.

Los datos de la Junta de Comercio de Chicago (CBOT) muestran que los operadores esperan una relajación de 39 puntos básicos (pb), según el contrato de futuros de la tasa de fondos federales de diciembre de 2024. Mientras tanto, la herramienta CME FedWatch muestra que las probabilidades de un recorte de tasas de 25 pb en septiembre aumentaron del 46.8% de ayer al 61.3%.

Los datos de inflación de EE.UU. llegaron antes de la decisión de política monetaria de la Reserva Federal. Se espera que la Fed mantenga las tasas sin cambios mientras actualiza sus proyecciones económicas. Los operadores buscarán pistas sobre la futura trayectoria de las tasas de interés.

La inflación

La inflación mide la subida de los precios de una cesta representativa de bienes y servicios. La inflación general suele expresarse como variación porcentual intermensual e interanual. La inflación subyacente excluye elementos más volátiles, como los alimentos y el combustible, que pueden fluctuar debido a factores geopolíticos y estacionales. La inflación subyacente es la cifra en la que se centran los economistas y es el nivel objetivo de los bancos centrales, que tienen el mandato de mantener la inflación en un nivel manejable, normalmente en torno al 2%.

El Índice de Precios al Consumo (IPC) mide la variación de los precios de una cesta de bienes y servicios a lo largo de un periodo de tiempo. Suele expresarse en porcentaje de variación intermensual e interanual. El IPC subyacente es el objetivo de los bancos centrales, ya que excluye la volatilidad de los alimentos y los combustibles. Cuando el IPC subyacente supera el 2%, los tipos de interés suelen subir, y viceversa cuando cae por debajo del 2%. Dado que unos tipos de interés más altos son positivos para una divisa, una inflación más alta suele traducirse en una divisa más fuerte. Lo contrario ocurre cuando la inflación cae.

Aunque pueda parecer contrario a la intuición, una inflación elevada en un país hace subir el valor de su divisa y viceversa en el caso de una inflación más baja. Esto se debe a que el banco central normalmente subirá las tasas de interés para combatir la mayor inflación, lo que atrae más entradas de capital mundial de inversores que buscan un lugar lucrativo donde aparcar su dinero.

Antiguamente, el Oro era el activo al que recurrían los inversores en épocas de alta inflación porque preservaba su valor, y aunque los inversores a menudo siguen comprando Oro por sus propiedades de refugio en épocas de extrema agitación en los mercados, este no es el caso la mayor parte del tiempo. Esto se debe a que cuando la inflación es alta, los bancos centrales suben las tasas de interés para combatirla. Unas tasas de interés más altas son negativas para el Oro porque aumentan el coste de oportunidad de mantener Oro frente a un activo que devenga intereses o de colocar el dinero en una cuenta de depósito en efectivo. Por el contrario, una menor inflación tiende a ser positiva para el Oro, ya que reduce las tasas de interés, haciendo del metal brillante una alternativa de inversión más viable.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.