- Análisis

- Noticias y herramientas

- Noticias del mercado

- EUR/USD continúa descendiendo en medio de la creciente incertidumbre sobre las elecciones de la UE y la decisión de la Fed

EUR/USD continúa descendiendo en medio de la creciente incertidumbre sobre las elecciones de la UE y la decisión de la Fed

- EUR/USD se mantiene a la baja cerca de 1.0730 debido a la incertidumbre política en la Unión Europea que debilita el atractivo del Euro.

- El BCE se niega a comprometerse con una trayectoria específica de tasas de interés.

- El atractivo del Dólar estadounidense se mantiene firme antes de la decisión de la Fed y el informe del IPC de EE.UU.

El EUR/USD muestra debilidad cerca del soporte inmediato de 1.0730 en la sesión americana del martes. El EUR/USD se mantiene a la defensiva ya que el Euro entró en una trayectoria bajista tras la decisión sin precedentes del presidente francés Emmanuel Macron de disolver el parlamento y convocar elecciones anticipadas, lo que afectó la estabilidad política.

La decisión de Macron de convocar elecciones anticipadas se produjo después de que las encuestas a pie de urna para las elecciones parlamentarias de la UE mostraran que los escaños ganados por el partido de extrema derecha liderado por Jordan Bardella, Reagrupamiento Nacional, alcanzaron el 32%-33%, más del doble de los votos obtenidos por la alianza centrista de Macron.

El enfoque cauteloso de los formuladores de políticas del Banco Central Europeo (BCE) sobre las perspectivas de las tasas de interés tampoco logra impulsar al Euro. Los formuladores de políticas del BCE temen que el progreso de la inflación hacia el objetivo del banco pueda estancarse ya que el crecimiento salarial parece ser obstinado. El lunes, la presidenta del BCE, Christine Lagarde, dijo en una entrevista que el movimiento de recorte de tasas de la semana pasada no compromete a una trayectoria de descenso lineal. "Podría haber períodos en los que mantengamos las tasas nuevamente", dijo Lagarde, según Reuters.

Movimientos diarios y motores del mercado: El EUR/USD se debilita aún más con el enfoque en el IPC de EE.UU. y la política de la Fed

- El EUR/USD cae cerca de 1.0730 mientras los operadores se centran en los datos del Índice de Precios al Consumo (IPC) de Estados Unidos para mayo y la decisión de política monetaria de la Reserva Federal (Fed) el miércoles.

- Se estima que la inflación subyacente anual, que excluye los precios volátiles de alimentos y energía, se ha desacelerado al 3.5% desde la lectura de abril del 3.6%. En el mismo período, se espera que la inflación general haya crecido de manera constante en un 3.4%. Mientras que se prevé que la inflación general mensual haya crecido a un ritmo más lento del 0.1% desde la publicación anterior del 0.3%, se estima que el IPC subyacente ha mantenido un ritmo de crecimiento constante del 0.3%. El informe del IPC de EE.UU. indicará si las presiones sobre los precios están en camino de volver a la tasa deseada del 2%.

- Mientras tanto, se anticipa ampliamente que la Fed mantendrá las tasas de interés estables en el rango de 5.25%-5.50% por séptima vez consecutiva. Por lo tanto, los inversores prestarán más atención a la conferencia de prensa del presidente de la Fed, Jerome Powell, y al gráfico de puntos, que indicará hacia dónde ven los responsables de la política monetaria que se dirige la tasa de los fondos federales. La herramienta CME FedWatch muestra que los datos de precios de la tasa de fondos federales a 30 días sugieren solo un movimiento de recorte de tasas este año, que podría anunciarse en la reunión de noviembre o diciembre.

- Los responsables de la política monetaria de la Fed dijeron que quieren estar seguros del progreso sostenido en el proceso de desinflación antes de considerar recortes de tasas. Ya han advertido que los recortes de tasas prematuros podrían reactivar las presiones sobre los precios. El aumento de las probabilidades de que la Fed mantenga el marco actual de tasas de interés por un período más largo ha mejorado el atractivo del Dólar estadounidense. El Índice del Dólar estadounidense (DXY), que sigue el valor del Dólar frente a seis divisas principales, mantiene ganancias por encima del soporte crucial de 105.00.

Precio del EUR/USD hoy:

PRECIO del Euro Hoy

La tabla a continuación muestra el cambio porcentual del Euro (EUR) frente a las principales monedas listadas hoy. El Euro fue el más fuerte frente al Dólar Australiano.

| EUR | USD | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| EUR | -0,20% | -0,32% | -0,15% | -0,09% | -0,03% | -0,19% | -0,17% | |

| USD | 0,20% | -0,12% | 0,05% | 0,10% | 0,14% | 0,00% | 0,01% | |

| GBP | 0,32% | 0,12% | 0,16% | 0,22% | 0,26% | 0,11% | 0,12% | |

| JPY | 0,15% | -0,05% | -0,16% | 0,05% | 0,08% | -0,07% | -0,05% | |

| CAD | 0,09% | -0,10% | -0,22% | -0,05% | 0,05% | -0,11% | -0,10% | |

| AUD | 0,03% | -0,14% | -0,26% | -0,08% | -0,05% | -0,15% | -0,15% | |

| NZD | 0,19% | 0,00% | -0,11% | 0,07% | 0,11% | 0,15% | 0,01% | |

| CHF | 0,17% | -0,01% | -0,12% | 0,05% | 0,10% | 0,15% | -0,01% |

El mapa de calor muestra los cambios porcentuales de las principales monedas entre sí. La moneda base se elige de la columna de la izquierda, mientras que la moneda cotizada se elige de la fila superior. Por ejemplo, si eliges el Euro de la columna de la izquierda y te desplazas a lo largo de la línea horizontal hasta el Dólar Estadounidense, el cambio porcentual que se muestra en el cuadro representará EUR (base)/USD (cotización).

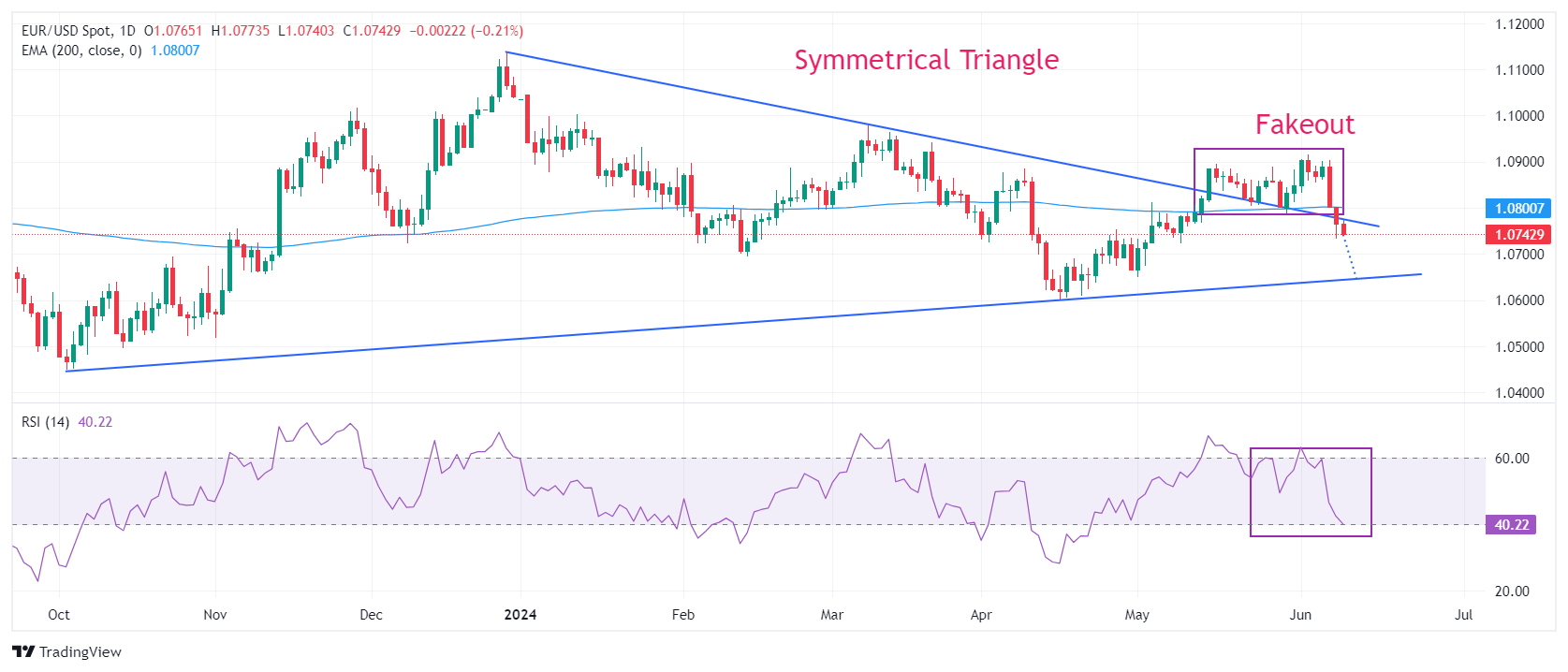

Análisis Técnico: El EUR/USD se establece por debajo de la EMA de 200 días

El EUR/USD extiende su racha de pérdidas por tercera sesión de negociación consecutiva el martes. El par se debilitó después de no lograr mantener la ruptura de la formación de triángulo simétrico, lo que sugiere que la tendencia general se ha vuelto bajista. El par ha vuelto ahora dentro de la formación del triángulo y se espera que encuentre soporte en 1.0636, cerca de la orden ascendente del patrón del gráfico trazado desde el mínimo del 3 de octubre de 2023 en 1.0448.

La perspectiva a largo plazo del EUR/USD también se ha vuelto negativa ya que los precios cayeron por debajo de la media móvil exponencial (EMA) de 200 días, que cotiza alrededor de 1.0800.

El RSI de 14 períodos cae bruscamente a 40.00. Una ruptura decisiva por debajo de este nivel desencadenaría un impulso bajista.

La Fed

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria. El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.