- Análisis

- Noticias y herramientas

- Noticias del mercado

- Previa del PIB del primer trimestre en EE.UU: El crecimiento económico se mantendrá firme, aunque moderado respecto al cuarto trimestre

Previa del PIB del primer trimestre en EE.UU: El crecimiento económico se mantendrá firme, aunque moderado respecto al cuarto trimestre

- Se prevé que el Producto Interior Bruto de Estados Unidos crezca a una tasa anualizada del 2,5% en el primer trimestre.

- La actual resistencia de la economía estadounidense refuerza los argumentos a favor de un aterrizaje suave.

- Los mercados prevén que la Reserva Federal inicie su ciclo de relajación en septiembre.

La Oficina de Análisis Económico (BEA) de EE.UU. publicará el jueves la primera estimación del Producto Interior Bruto (PIB) del periodo enero-marzo. Se espera que el informe muestre una expansión económica del 2,5% tras crecer a un ritmo anualizado del 3,4% durante el trimestre anterior.

Previsiones del Producto Interior Bruto de Estados Unidos: Descifrando las cifras

La agenda económica del jueves en EE.UU. incluye la publicación del primer preliminar sobre el PIB del primer trimestre, previsto para las 12:30 GMT. Los analistas anticipan que la primera evaluación revelará una tasa de crecimiento del 2,5% para la mayor economía del mundo en el periodo enero-marzo, un ritmo moderadamente robusto, aunque notablemente más lento que la expansión del 3,4% registrada en el trimestre precedente.

De la última publicación de la BEA: "El PIB real aumentó un 2,5% en 2023 (del nivel anual de 2022 al nivel anual de 2023), frente a un aumento del 1,9% en 2022. El aumento del PIB real en 2023 reflejó principalmente aumentos en el gasto del consumidor, la inversión fija no residencial, el gasto del gobierno estatal y local, las exportaciones y el gasto del gobierno federal que fueron parcialmente compensados por disminuciones en la inversión fija residencial y la inversión en inventarios privados. Las importaciones disminuyeron".

Los participantes del mercado también prestarán mucha atención al Índice de Precios del PIB (deflactor del PIB), que representa la variación media de los precios de todos los bienes y servicios finales nuevos de producción nacional en una economía durante un periodo concreto, normalmente un año o un trimestre. Refleja esencialmente la tasa de inflación o deflación de una economía. Durante el último trimestre de 2023, el Índice de Precios del PIB subió un 1,7% y ahora se prevé que suba un 3,0%.

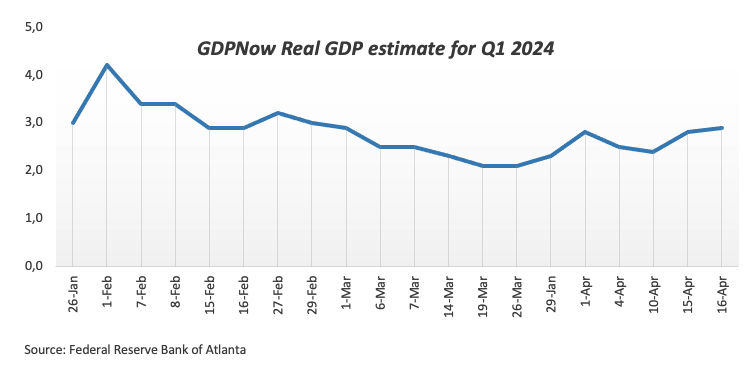

Por otra parte, la estimación del PIB real de la Fed de Atlanta para el primer trimestre también respalda el sólido comportamiento de la economía estadounidense durante ese periodo.

Según los analistas de TD Securities: "Es probable que el crecimiento del PIB se haya enfriado ligeramente a principios de año, pero a un ritmo aún firme tras dos expansiones más fuertes, del 4,9% y del 3,4% intertrimestral a tasa anualizada (TA) en el tercer y cuarto trimestre del año pasado, respectivamente. El crecimiento de las ventas interiores finales fue probablemente más firme en el primer trimestre de lo que sugiere el titular (TD: 2,8% t/t TA), ya que esperamos que el comercio neto y los inventarios mellen modestamente el aún sólido gasto del consumidor."

¿Cuándo se publica el PIB y cómo puede afectar al Dólar?

El PIB estadounidense se publicará este jueves a las 12:30 GMT. Mientras tanto, el Dólar parece haberse embarcado en una fase de consolidación antes de la primera estimación del PIB de EE.UU. del primer trimestre, así como la inflación registrada por el Índice de Precios de Gastos de Consumo Personal (PCE) que se publicará el viernes.

Mientras tanto, las perspectivas macroeconómicas siguen siendo coherentes con la creciente expectación entre los participantes en el mercado ante la primera reducción de los tipos de interés de la Reserva Federal estadounidense (Fed) en septiembre. A este respecto, la herramienta FedWatch de CME Group considera que la probabilidad de una bajada de los tipos de interés se sitúa en torno al 70%, frente al casi 3% de hace un mes.

Todavía en torno al inicio del ciclo de relajación de la Fed, el presidente del Banco de la Reserva Federal de Atlanta, Raphael Bostic, predijo que la inflación estadounidense alcanzaría el 2% de forma más gradual de lo previsto anteriormente, pero no se apresuró a recortar los tipos. El Presidente del Banco de la Reserva Federal de Nueva York, John Williams, subrayó que las decisiones de la Fed se basan en datos positivos y en la solidez de la economía, y añadió que la Fed puede volverse restrictiva si se necesitan tipos más altos. La Gobernadora de la Fed, Michelle Bowman, sugiere que los esfuerzos por reducir la inflación pueden haber topado con un obstáculo, lo que genera incertidumbre sobre la capacidad de los tipos de interés para volver al objetivo de la entidad. Por último, en sus últimos comentarios, el presidente de la Fed, Jerome Powell, no mostró ninguna prisa por empezar a reducir los tipos de interés, coincidiendo con la opinión generalizada de los responsables de la fijación de tipos.

Un anticipo de los resultados

Un crecimiento del PIB superior al previsto en el primer trimestre podría reforzar las expectativas de que la Fed retrase el inicio de su programa de flexibilización, probablemente hasta septiembre o diciembre, lo que a su vez debería traducirse en una mayor fortaleza del Dólar estadounidense (USD). También se espera que el Dólar se mantenga firme en caso de que aumente el deflactor de precios del PIB.

Alternativamente, un cambio brusco de opinión en torno al Dólar estadounidense y, por lo tanto, un desafío a las apuestas actuales de los mercados a favor de un recorte de tipos a finales de año, requeriría un dato inesperadamente peor de lo estimado, lo que parece bastante improbable por el momento.

Datos técnicos sobre el Índice del Dólar estadounidense (DXY)

Pablo Piovano, analista sénior de FXStreet, señala: "En caso de que el sentimiento alcista cobre fuerza, el Índice del Dólar estadounidense (DXY) podría enfrentarse al máximo alcanzado hasta 2024 en 106,51 (16 de abril). Superar este nivel podría animar a los participantes del mercado a embarcarse en una posible visita al máximo de noviembre en 107,11 (1 de noviembre), justo por delante del máximo de 2023 en 107,34 (3 de octubre)."

Pablo añade: "Si miramos en la dirección opuesta, el mínimo de abril en 103,88 (9 de abril) sigue apuntalado por la media móvil simple (SMA) de 200 días en 103,99, y se espera que esta zona ofrezca una contención decente. La ruptura de esta zona expone una caída hasta la SMA de 100 días en 103,67 antes del mínimo de marzo en 102,35 (8 de marzo)."

Indicador económico

Producto Interior Bruto anualizado

El Producto Interior Bruto (PIB) real anualizado, publicado trimestralmente por la Oficina de Análisis Económico de EE.UU., mide el valor de los bienes y servicios finales producidos en Estados Unidos en un periodo de tiempo determinado. La evolución del PIB es el indicador más popular de la salud económica general del país. Los datos se expresan a una tasa anualizada, lo que significa que la tasa se ha ajustado para reflejar la cantidad que el PIB habría cambiado en el plazo de un año, si hubiera seguido creciendo a esa tasa específica. En términos generales, una lectura alta se considera alcista para el Dólar estadounidense (USD), mientras que una lectura baja se considera bajista.

Más información.Próxima publicación: Jue abr 25, 2024 12:30 (Prel)

Periodicidad: Trimestral

Consenso: 2,5

Anterior: 3 .4%

Fuente: Oficina de Análisis Económico de EE.UU

La Oficina de Análisis Económico de EE.UU. (BEA) publica el crecimiento del Producto Interior Bruto (PIB) anualizado para cada trimestre. Tras publicar la primera estimación, la BEA revisa los datos dos veces más, y la tercera publicación representa la lectura final. Por lo general, la primera estimación es la que más influye en el mercado, y una sorpresa positiva se considera positiva para el dólar, mientras que un dato decepcionante probablemente pesará sobre el billete verde. Los participantes del mercado suelen descartar la segunda y tercera publicación, ya que no suelen ser lo suficientemente significativas como para alterar el panorama del crecimiento.

Preguntas frecuentes sobre el PIB

¿Qué es el PIB y cómo se registra?

El Producto Interior Bruto (PIB) de un país mide la tasa de crecimiento de su economía durante un periodo de tiempo determinado, normalmente un trimestre. Las cifras más fiables son las que comparan el PIB con el trimestre anterior (por ejemplo, el segundo trimestre de 2023 con el primero de 2023) o con el mismo periodo del año anterior (por ejemplo, el segundo trimestre de 2023 con el segundo de 2022).

Las cifras trimestrales anualizadas del PIB extrapolan la tasa de crecimiento del trimestre como si fuera constante para el resto del año. Sin embargo, pueden ser engañosas si las perturbaciones temporales afectan al crecimiento en un trimestre pero es poco probable que duren todo el año, como ocurrió en el primer trimestre de 2020 con el estallido de la pandemia de coronavirus, cuando el crecimiento se desplomó.

¿Cómo influye el PIB en las divisas?

Un resultado del PIB más alto suele ser positivo para la moneda de una nación, ya que refleja una economía en crecimiento, que tiene más probabilidades de producir bienes y servicios que puedan exportarse, así como de atraer una mayor inversión extranjera. Del mismo modo, cuando el PIB cae suele ser negativo para la moneda.

Cuando una economía crece, la gente tiende a gastar más, lo que provoca inflación. El banco central del país tiene entonces que subir los tipos de interés para combatir la inflación, con el efecto secundario de atraer más entradas de capital de inversores mundiales, lo que ayuda a la apreciación de la moneda local.

¿Cómo influye el aumento del PIB en el precio del Oro?

Cuando una economía crece y el PIB aumenta, la gente tiende a gastar más, lo que provoca inflación. Entonces, el banco central del país tiene que subir los tipos de interés para combatir la inflación. Unos tipos de interés más altos son negativos para el Oro porque aumentan el coste de oportunidad de mantener Oro frente a colocar el dinero en una cuenta de depósito en efectivo. Por lo tanto, una mayor tasa de crecimiento del PIB suele ser un factor bajista para el precio del Oro.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.